Процедура банкротства юридических лиц

В отношении должника — юридического лица может быть введена одна из предусмотренных законом процедур:

- наблюдение — процедура, применяемая в деле о банкротстве к должнику в целях обеспечения сохранности его имущества, проведения анализа финансового состояния должника, составления реестра требований кредиторов и проведения первого собрания кредиторов

(Глава IV Закона о банкротстве); - финансовое оздоровление — процедура, применяемая в деле о банкротстве к должнику в целях восстановления его платежеспособности и погашения задолженности в соответствии с графиком погашения задолженности (Глава V Закона о банкротстве);

- внешнее управление — процедура, применяемая в деле о банкротстве к должнику в целях восстановления его платежеспособности (Глава VI Закона о банкротстве);

- конкурсное производство — процедура, применяемая в деле о банкротстве к должнику, признанному банкротом, в целях соразмерного удовлетворения требований кредиторов (Глава VII Закона о банкротстве);

- мировое соглашение — процедура, применяемая в деле о банкротстве на любой стадии его рассмотрения в целях прекращения производства по делу о банкротстве путем достижения соглашения между должником и кредиторами (Глава VIII Закона о банкротстве);

Связанные темы

Банкротство

- Основания для запуска процедуры

- Кто может выступать инициатором?

- Какие документы необходимы?

- Как действовать? Порядок подачи документов в суд

- Основные этапы банкротства юридических лиц и сроки осуществления

- Этап №1. Наблюдение

- Этап №2. Финансовое оздоровление

- Этап №3. Внешнее управление

- Этап №4. Конкурсное производство

- Мировое соглашение. Что это такое и когда может быть достигнуто?

- Когда можно пройти по упрощенной процедуре банкротства?

- Последствия для юридического лица и других заинтересованных сторон

Под банкротством понимается признанная судом невозможность должника выполнить взятые на себя финансовые обязательства. Другое название процедуры – признание юрлица финансово несостоятельным.

Порядок проведения процедуры регламентируется профильным №127-ФЗ (принят 26 октября 2002 года). В текст законодательного акта постоянно вносятся корректировки. Последнее изменение датируется 30 декабря 2020 года.

Основания для запуска процедуры

Действующая правовая база предусматривает несколько оснований для начала процедуры признания юрлица финансово несостоятельным. В их число входят:

- общий размер задолженности перед кредиторами на уровне 300 тыс. руб. и выше;

- наличие трехмесячной просрочки по исполнению финансовых обязательств перед разными категориями кредиторами – контрагентами, банковскими и микрофинансовыми организациями, бюджетом;

- наличие просрочки по зарплате перед персоналом предприятия или по выплатам компенсаций за нанесение вреда третьим лицам (в этом случае срок неисполнения обязательств, достаточный для запуска процедуры банкротства, определяет суд);

- наличие просрочек по исполнительным листам, выданным в рамках выполнения судебных решений.

Причинами ухудшения финансового положения должника могут стать ошибки при принятии управленческих решений или воздействие внешних факторов. Важно отметить, что начало процедуры банкротства не означает невозможность исправления ситуации. Нередко удается предпринимать меры финансового оздоровления, позволяющие продолжить нормальную работу предприятия.

Образец претензии

zayavlenie-o-priznanii-bankrotstva-uridicheskogo-lica.docx ≈ 13 КБ

Мы не рекомендуем вам составлять документ самостоятельно. Обратитесь к юристу!

Скачать образец

Кто может выступать инициатором?

Перечень лиц, которые имеют право выступить с обращением в суд о признании предприятия-должника банкротом, определяет ч. 1 статьи 7 №127-ФЗ. В их число входят:

· организация-должник, от имени которой выступает руководитель или один из владельцев;

· сотрудник предприятия, перед которым имеется задолженность по заработной плате;

· кредиторы компании, в качестве которых выступают банки, МФО, контрагенты и другие хозяйствующие субъекты;

· контролирующие органы государственной власти при наличии задолженности по платежам в бюджет и внебюджетные фонды.

Любой из перечисленных субъектов имеет право обратиться в суд с исковым заявлением о признании предприятия-должника финансово несостоятельным. К заявлению необходимо приложить комплект документов, состав которого требуется рассмотреть подробнее.

Какие документы необходимы?

Обращение в Арбитражный суд с требованием признать юридическое лицо банкротом предусматривает предоставление следующего набора документов:

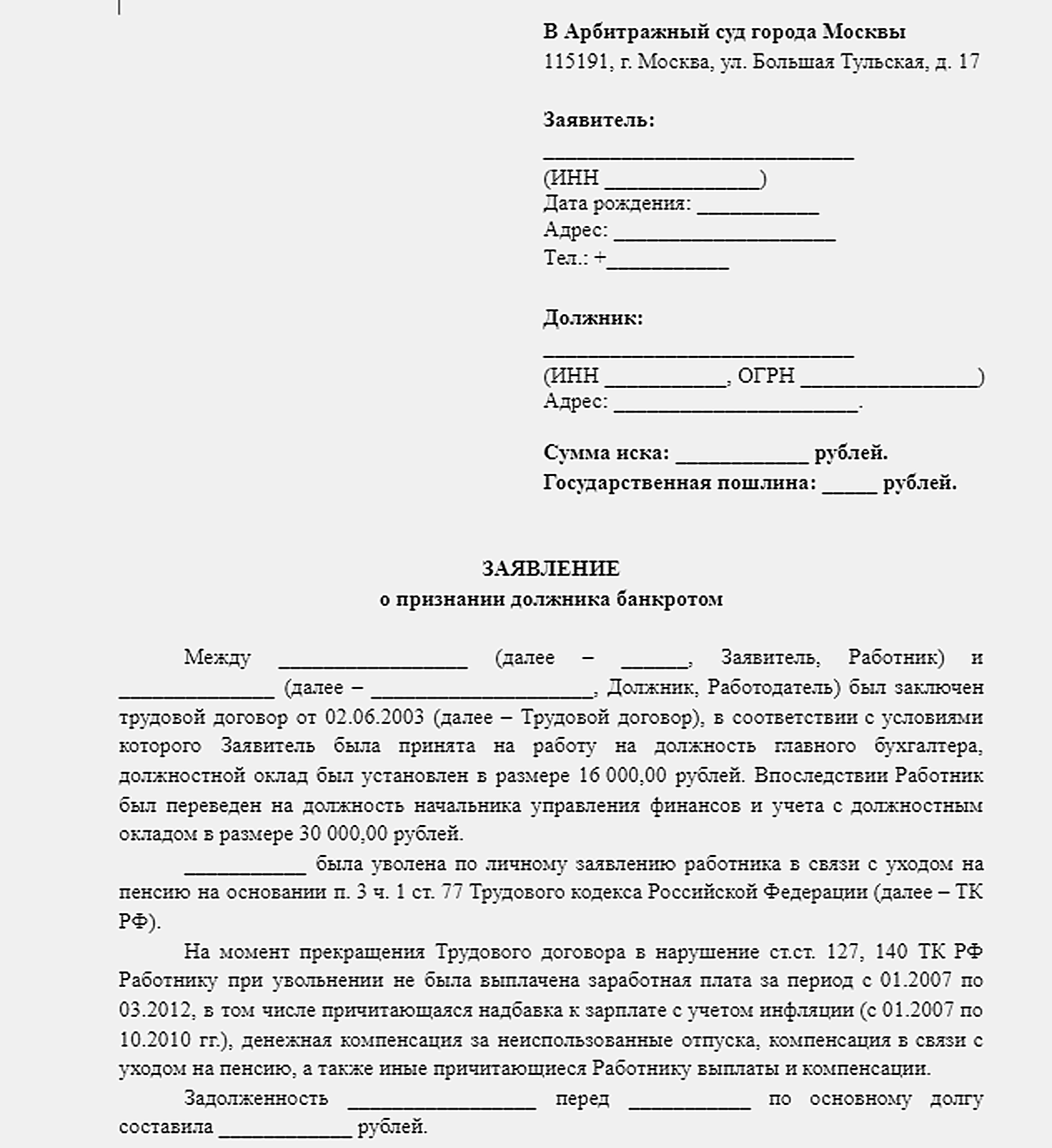

- Заявление. Составляется в произвольной форме, но в обязательном порядке должно содержать реквизиты и контактные данные судебного органа, истца и ответчика. Кроме того, в документе указываются обстоятельства возникновения задолженности и любые другие сведения, непосредственно связанные с финансовым положением должника. Отдельным пунктом документа становится предложение СРО, членом которого выступает предполагаемый арбитражный управляющий.

- Выписка из ЕГРЮЛ, которая содержит сведения о компании-должнике.

- Дальнейший перечень документов зависит от статуса заявителя. Если иск подается владелец или руководитель организации-банкрота, необходимо предоставить:

- Учредительная и регистрационная документация. Включает устав, решение о создании юридического лица, справки о постановке на учет и другие подобные документы.

- Бухгалтерская и финансовая документация. Речь в данном случае идет о бухгалтерском балансе и налоговой отчетности. Цель предоставления этих документов – подтвердить наличие серьезных финансовых проблем и неплатежеспособность предприятия.

- Решение владельца или протокол собрания собственников, на котором принято решение об обращении в суд для признания компании банкротом.

- При наличии – копия результатом налоговой проверки, если ее данные подтверждают сложное финансовое положение должника и наличие существенных задолженностей перед бюджетом и внебюджетными фондами.

Когда в арбитражный суд обращается кредитор, он предоставляется следующие виды документации:

- Документы, подтверждающие наличие задолженности ответчика перед заявителем. Речь может идти о договоре кредитования, исполнительном листе, акте сверки взаиморасчетов и других документальных доказательств финансовых обязательств должника.

- Паспорт (для заявителя в статусе физлица) или доверенность на представление интересов кредитора-юрлица. Если документы предоставляет непосредственно руководитель компании, вместо доверенности нужно приложить к заявлению приказ о назначении или вступлении в должность.

- Другие документы, которые непосредственно касаются обстоятельств дела, например, условий возникновения задолженности или подтверждения финансовой неплатежеспособности должника.

Подготовим комплект документов для подачи в суд. Оперативно, грамотно, по доступной цене.

Как действовать? Порядок подачи документов в суд

Актуальное на сегодня законодательство о банкротстве юридических лиц жестко регламентирует порядок действий по подаче заявления в арбитражный суд. Чтобы не возникло проблем с принятием его к рассмотрению, необходимо соблюдать следующий алгоритм:

- За 15 суток до непосредственного обращения в суд требуется уведомить об этом компанию-должника. Если документы подает сам должник, необходимо известить кредиторов. Уведомлением считается размещение информации на сайте ЕФРСБ.

- После истечения 15 дней при отсутствии реакции со стороны должника нужно сформировать комплект документов (перечень приводится выше) и подать его в суд. Допускается несколько способов сделать это: личное посещение канцелярии судебного органа, отправка по почте заказным письмом с описью вложений, использование функциональных возможностей официального сайта арбитражного суда.

- После принятия дела к рассмотрению готовится и направляется в суд еще один документ – ходатайство о включении в реестр кредиторов финансовых требований заявителя. Обычно оно подается уже после принятия судом решения о начале процедуры банкротства путем введения стадии наблюдения.

Основные этапы банкротства юридических лиц и сроки осуществления

Дальнейшая реализация процедуры банкротства осуществляется в несколько этапов. Решение об их назначении и переходе к следующей стадии принимается исключительно судом. Право ходатайствовать об этом предоставляется арбитражному управляющему.

Этап №1. Наблюдение

Порядок проведения этой стадии определяется главой 4 №127-ФЗ. Перед введением этапа суд назначает арбитражного управляющего, который непосредственно контролирует реализацию дальнейших действий в рамках процедуры банкротства. Право выдвинуть кандидатуру специалиста предоставлено всем участникам дела. Первым делает это заявитель, который выступил инициатором судебного разбирательства. Решение о назначении управляющего принимается судом.

Основной задачей наблюдения становится сбор информации о текущем финансовом положении предприятия. После завершения этапа управляющему необходимо ответить на вопрос о возможности исправления ситуации и погашения задолженности перед кредиторами. Еще одной ключевой задачей стадии наблюдения выступает составление двух реестров. В первом указываются кредиторы должника и величина финансовых обязательств перед каждым из них. Во втором – имущество и другие активы предприятия, которое является потенциальным банкротом.

Максимальная продолжительность наблюдения составляет 7 месяцев. По истечении этого времени суд принимает решение о дальнейших действиях. Допускается переход к следующему этапу процедуры банкротства ранее указанного срока.

Этап №2. Финансовое оздоровление

Правила финансового оздоровления установлены главой 5 №127-ФЗ. Контроль над их соблюдением возлагается на административного управляющего. В подавляющем большинстве случаев таковым назначается специалист, уже привлеченный к делу на стадии наблюдения.

Цель финансового оздоровления – возврат предприятия к нормальной деятельности путем восстановления платежеспособности и постепенного закрытия накопленных ранее долгов перед кредиторами. Порядок выплат определяется графиком, который согласуется всеми заинтересованными сторонами. Максимальная длительность стадии – 2 года. На практике обычно речь идет о годе-полутора.

Несоблюдение утвержденного графика или отсутствие реальных результатов становится основанием для перехода к следующей стадии процедуры. Даже если срок финансового оздоровления, установленный судом изначально, не закончился.

Этап №3. Внешнее управление

Назначается, если мероприятия финансового оздоровления на дали положительного результата. Выступает последним шансом избежать банкротства предприятия. Срок внешнего управления не может превышать полутора лет. Основная задача – восстановление платежеспособности предприятия.

Ее решением занимается внешний управляющий. Как и для предыдущего этапа процедуры, обычно таковым назначают специалиста, уже участвующего в деле. Порядок реализации этапа регламентируется главой 6 №127-ФЗ. Важной его особенностью выступает мораторий на предъявление кредиторами финансовых требований.

Этап №4. Конкурсное производство

Если и внешнее управление не привело к исправлению финансовой ситуации в компании, вводится завершающая стадия процедуры банкротства – конкурсное производство. Мероприятие регламентируется главой 7 №127-ФЗ и продолжается до полугода. При необходимости срок увеличивается вдвое. Контроль над его осуществлением возлагается на конкурсного управляющего, которого назначает суд. Основными задачами специалиста выступают:

- формирование конкурсной массы;

- определение стоимости активов;

- организация и последующее проведение торгов;

- распределение полученных средств между кредиторами в соответствии с очередностью, установленное на законодательном уровне.

Проведение процедуры банкротства под ключ – как со стороны должника, так и кредитора. Квалифицированные специалисты, выгодные условия сотрудничества, большой опыт успешного участия в делах о финансовой несостоятельности.

Мировое соглашение. Что это такое и когда может быть достигнуто?

На любой стадии процедуры банкротства допускается заключение мирового соглашения. Его сторонами выступают кредиторы и должник. Подготовкой документа обычно занимается арбитражный управляющий или сам должник. Соглашение в обязательном порядке утверждается судьей.

В документе прописываются права и обязанности заинтересованных сторон, прежде всего – должника в части закрытия долгов. Неисполнение требований документа становится основанием для повторного возобновления процедуры банкротства.

Когда можно пройти по упрощенной процедуре банкротства?

Характерной особенностью стандартной процедуры признания должника финансово несостоятельным выступает серьезная длительность, которая нередко доходит до 3-5 лет. Поэтому законодатели предусмотрели возможность упрощенного банкротства. Такой вариант может быть использован для должников двух категорий:

- предприятия, подлежащие ликвидации;

- отсутствующие организации.

В первом случае речь идет о решении учредителей запустить процедуру банкротства при полном отсутствии средств. Это становится основанием для прямого перехода к этапу конкурсного производства. Аналогичный порядок установлен и для отсутствующего должника. Таким образом удается сократить срок реализации мероприятия до месяца.

Предоставление консультации и разработка плана действий для проведения процедуры банкротства по упрощенной схеме. Готовы обсудить условия сотрудничества любым удобным способом.

Последствия для юридического лица и других заинтересованных сторон

Главным последствием завершения процедуры банкротства становится исключение организации из ЕГРЮЛ. Другими важными результатами признания компании финансово несостоятельной выступают:

- увольнение всех наемных сотрудников;

- изъятие уставного капитала для расчета по долгам;

- при обнаружении признаков преднамеренного или фиктивного банкротства привлечение к ответственности (административной или уголовной) виновных лиц.

В сегодняшних условиях банкротство предприятия нередко становится единственно возможным решением проблемы долговой нагрузки. Но для того, чтобы осуществить процедуру быстро и без проблем, требуется доскональное знание законодательства и опыт решения подобных задач.

#статьи

- 12 май 2023

-

0

Банкротство юридических лиц: что это за процедура и как компании её проходят

Иногда бизнесу нечем платить по долгам. Тогда компанию могут признать банкротом, а долги — списать. Рассказываем подробно, как это происходит.

Кадр: сериал «Рик и Морти» / Warner Bros. Television, Netflix, Hulu / HBO Max

Обозреватель Skillbox Media. Работала со «Сравни.ру», ВТБ, «Ак Барс Банком», Газпромбанком. Подготовила курсы по инвестициям для Промсвязьбанка и Школы инвестора ВТБ.

Статью подготовила

Руководитель практики по сопровождению банкротства, партнёр компании BNP Consulting и бизнес-консультант. Однажды банкротила лицо с задолженностью более 6 миллиардов рублей.

Банкротство — распространённая процедура: по данным «Федресурса», в 2022 году банкротами стали более 9 тысяч компаний. Иногда банкротство — единственный выход для компаний, у которых накопилось много долгов.

Знать о процедуре банкротства полезно всем, кто связан с бизнесом: предпринимателям, бухгалтерам, финансовым менеджерам и аналитикам. В этой статье Skillbox Media рассказываем главное о процедуре.

- Что такое банкротство и кто может стать банкротом

- Какие у процедуры есть последствия

- Как проходит процедура банкротства

- Что такое упрощённая процедура банкротства

- Как компании объявить себя банкротом

Банкротство — это признание судом неплатёжеспособности компании. Если компанию признают банкротом, её ликвидируют, имущество распродают, а долги списывают. Получить статус банкрота можно, только если есть основания для этого.

Банкротство юридического лица проходит в арбитражном суде. Обратиться в него может и сам потенциальный банкрот, и кредитор — тот, кому задолжала компания, и уполномоченные органы, например ФНС.

Если у компании есть активы, чтобы расплатиться по долгам, она может избежать банкротства. Если нет, суд признаёт бизнес банкротом — тогда его ликвидируют. У банкротства есть последствия, о которых мы расскажем ниже.

Стать банкротами могут компании, подходящие под установленные критерии. По закону процедуру проводят в отношении бизнеса, который три месяца не может расплатиться с кредиторами. Долг перед ними должен быть более 300 000 рублей.

Должник может не дожидаться, когда будут выполнены все условия. На банкротство можно подать заранее — если понятно, что скоро компания не сможет исполнять обязательства перед кредиторами.

Процедура банкротства может длиться несколько лет.

Обучение в Skillbox

- «Финансовый аналитик» — начать карьеру аналитика или получить повышение, понять, как помочь компании справиться с долгами.

- «Финансовый менеджер» — освоить высокооплачиваемую профессию и искать идеи, которые помогут бизнесу зарабатывать больше.

- «Финансы для предпринимателя» — создать прозрачную систему финансов, предвидеть кассовые разрывы и понять, сколько зарабатывает бизнес

У банкротства есть негативные юридические и репутационные последствия. Но есть и достоинства.

Юридические последствия такие: юридическое лицо ликвидируют, имущество продают на торгах, а совершённые сделки могут оспорить. Во время процедуры банкротства руководители не могут принимать решения внутри и от лица компании. Кроме того, их могут привлечь к субсидиарной или даже уголовной ответственности — если будет выявлено, что руководитель намеренно обанкротил компанию.

Репутационные последствия касаются только руководителей и учредителей. Если бывший руководитель компании-банкрота захочет занять аналогичную должность в другой организации, его кандидатура не вызовет доверия. А учредителю компании-банкрота будет сложно найти партнёров. Но запрета на предпринимательскую деятельность нет — руководитель или учредитель сможет открыть юридическое лицо или зарегистрироваться как ИП.

Достоинство банкротства в том, что долги перед кредиторами спишут, даже если денег от продажи имущества не хватит на полное погашение. Кроме того, во время процедуры банкротства долги не будут стремительно расти — пени на них будут начислять по сниженной ставке.

Для банкротства требуется несколько судебных заседаний. Сначала суд рассматривает заявление, назначает арбитражного управляющего и процедуру, которую должен проходить должник. Потом выносит решения о процедурах в отношении должника и фиксирует решения собрания кредиторов и управляющего.

Арбитражный управляющий — это человек, который помогает проходить процедуру банкротства. Он следит за сохранностью имущества должника, анализирует его финансовое состояние и ведёт реестр требований кредиторов. Его может назначить суд. Ещё должник имеет право предложить подходящего управляющего сам — суд может его утвердить, а может выбрать другого.

За работу нужно платить арбитражному управляющему фиксированную сумму и возмещать его расходы. Фиксированная сумма зависит от того, какую процедуру сопровождает управляющий. Ещё, если управляющий пополняет конкурсную массу, ему могут платить проценты — например, 3% от стоимости активов.

Процедур может быть пять. Расскажем о них подробнее.

Наблюдение. Это первый обязательный этап. В течение 4–7 месяцев арбитражный управляющий анализирует финансовое состояние компании, формирует реестр кредиторов, определяет сумму долгов. Это нужно, чтобы решить, достаточно ли у компании ресурсов для преодоления кризиса.

В конце наблюдения арбитражный управляющий созывает первое собрание кредиторов. Вместе они решают, может ли компания расплатиться по долгам. Если есть третье лицо, которое готово вносить платежи за компанию, начнётся процедура финансового оздоровления.

Финансовое оздоровление. На этом этапе по долгам компании платит третье лицо. Оно или предоставляет обеспечение, например имущество, или составляет вместе с должником график погашения долгов. Максимальный срок погашения — два года.

Если кредиторы утверждают график, суд вводит процедуру финансового оздоровления и назначает административного управляющего. Компания продолжает работать в прежнем режиме, а третье лицо вносит платежи. Если по итогам финансового оздоровления долги погашены, суд прекращает дело о банкротстве. Если нет — запускает одну из следующих процедур.

Внешнее управление. За то, чтобы ввести эту процедуру, может проголосовать собрание кредиторов. Управление компанией отдают внешнему управляющему — его назначает суд.

Внешний управляющий — человек, который фактически будет руководить компанией. В его задачи входят:

- инвентаризация активов компании. К активам относятся ценные бумаги, деньги на счетах, депозиты, оборудование, недвижимость и так далее;

- ведение бухгалтерского, финансового и статистического учёта, применение мер взыскания задолженности.

Если обнаружатся незаконные сделки, управляющий известит об этом суд, подав заявление об их оспаривании. Суд проверит сделки и, если увидит основания для оспаривания, отменит их. В таком случае компания может вернуть часть активов — например, деньги или имущество.

Если бизнес даже под руководством внешнего управляющего не смог погасить долги, запускают конкурсное производство.

Конкурсное производство. Это заключительный этап, когда компанию признают банкротом. Он включает в себя:

- инвентаризацию имущества;

- поиск и возврат незаконно утраченного имущества компании;

- торги — продажу имущества компании;

- погашение долгов кредиторов.

Всем этим занимается арбитражный управляющий. Он гасит долги пропорционально требованиям кредиторов, включённым в реестр.

Срок конкурсного производства — до шести месяцев, но его могут продлевать неограниченное количество раз. Поэтому конкурсное производство может быть самым долгим этапом процедуры банкротства.

Когда конкурсное производство завершается, арбитражный управляющий направляет в налоговую документы для ликвидации компании. Компанию исключают из ЕГРЮЛ.

Мировое соглашение. Оно может быть заключено на любой стадии рассмотрения дела. Решение о мировом соглашении принимают на собрании кредиторов большинством голосов — тогда, когда сторонам удалось договориться.

Когда суд утверждает мировое соглашение, процедуру банкротства прекращают.

Упрощённая процедура банкротства — ускоренный процесс. Используют её только в особых случаях.

Упрощённая процедура проходит быстрее, потому что при ней не проводят наблюдение, внешнее управление и финансовое оздоровление. Суд вводит только конкурсное производство.

Законом предусмотрено два случая, в которых возможно проведение банкротства по упрощённой процедуре:

- Должник отсутствует — невозможно установить местонахождение компании, руководитель отсутствует или компания фактически прекратила деятельность.

- Органы управления приняли решение о ликвидации и запустили соответствующую процедуру.

При этом суд всё равно назначает арбитражного управляющего, который руководит конкурсным производством. По умолчанию его услуги будут оплачены за счёт средств, которые удалось выручить в ходе этого производства.

Чтобы объявить компанию банкротом, её руководитель должен оповестить о намерении кредиторов и подать пакет документов в суд.

За 15 дней до подачи заявления в суд нужно опубликовать на сайте «Федресурса» сообщение о намерении обратиться в суд с заявлением о банкротстве. Кроме того, нужно выслать извещения о предстоящей процедуре кредиторам.

Затем нужно подготовить документы. Вот список:

- Заявление. Можно скачать образец на сайте системы «Гарант».

- Выписка из реестра юридических лиц.

- Документ из ФНС о постановке на учёт и ОГРН.

- Решение суда, если кредиторы обращались в него с заявлением о взыскании задолженности с должника.

- Реестр задолженности и требований кредиторов — это список должников заявителя и кредиторов фирмы с их адресами и суммами требований.

- Документы, которые подтверждают задолженность: кредитные договоры, акты, требования, претензии.

- Бухгалтерский баланс по итогам последнего отчётного периода.

- Справки из банков с остатками денежных средств на расчётных счетах.

- Документ о проведении независимой оценочной экспертизы активов предприятия и их стоимости.

- Квитанция об оплате государственной пошлины — 6000 рублей.

Заявление и документы нужно отправить в арбитражный суд. Это можно сделать лично, по почте или через систему «Мой арбитр».

Скриншот: Анастасия Подгрудкова

Суд может отказать во введении процедуры, если просрочка не достигла трёх месяцев и размер долга составляет меньше 300 000 рублей.

- Банкротство — признание судом неплатёжеспособности компании. Когда компанию признают банкротом, её имущество продают, долги списывают, а бизнес ликвидируют.

- Банкротство влечёт негативные последствия и помимо ликвидации компании. Например, руководителя могут заставить платить долги, оставшиеся непогашенными после продажи имущества.

- Процедура банкротства проходит в судебном порядке. Суд утверждает арбитражного управляющего и вводит одну из процедур — например, наблюдение или конкурсное производство. Если компания смогла выплатить долги или стороны договорились заключить мировое соглашение, процедуру прекращают.

- При упрощённой процедуре банкротства суд вводит сразу конкурсное производство. Но её применяют, только если должник отсутствует или органы управления приняли решение о ликвидации компании.

- Перед началом процедуры банкротства должник должен уведомить кредиторов о своём намерении. Потом — собрать пакет документов и обратиться в суд.

- Финансовое планирование — составление плана доходов и расходов. Если работать без него, это повышает риск попасть в ситуацию, когда компания не может расплатиться с кредиторами. В Skillbox Media есть статья о финансовом планировании — прочитайте её, чтобы узнать, как проходит этот процесс.

- Если вы хотите понимать, откуда в бизнес приходят деньги, куда уходят, сколько остаётся, вам нужен управленческий учёт. Он позволяет систематизировать и детализировать данные о работе бизнеса, и собственники и руководители могут руководствоваться ими, когда принимают решения. Узнать подробнее можно в материале об управленческом учёте.

- Финансовый аналитик — перспективная профессия. Специалисты помогают бизнесу управлять финансами: дают рекомендации по тому, как не допустить долгов, и подают идеи, как заработать больше. Доход финансовых аналитиков может достигать 500–700 тысяч рублей. Подробнее — в обзоре профессии.

- Если хотите начать карьеру финансового аналитика, обратите внимание на курс Skillbox «Финансовый аналитик». Он также будет полезен предпринимателям и тем, кто хочет разобраться в финансах.

Больше материалов Skillbox Media о финансах в бизнесе

- Для чего нужна финансовая модель и как её разработать

- Рентабельность: что это такое, как её рассчитать и какой показатель считать нормальным

- Как организуют бюджетирование и какие бывают бюджеты в компаниях

- Какие виды прибыли есть в бизнесе и что о них нужно знать менеджерам и финансистам

- Введение в финансовый менеджмент: как в компаниях устроено управление финансами

Научитесь: Финансовый аналитик

Узнать больше

Банкротство — крайняя мера, когда владелец не справляется с управлением компанией и не может расплатиться с долгами. Процедура предполагает взыскание средств для передачи их кредиторам, однако лишь часть дел заканчивается погашением всех имеющихся обязательств.

Признаки несостоятельности юридического лица

Признать лицо банкротом может только арбитражный суд, который принимает соответствующее решение. Для его вынесения должно быть основание — неспособность удовлетворить одно или несколько требований:

-

по обязательствам перед кредиторами;

-

выплате заработной платы действующим или работавшим ранее сотрудникам;

-

проведению обязательных платежей;

-

выплате выходных пособий.

Срок, по истечении которого юридическое лицо считается неспособным удовлетворить требования, составляет 3 месяца. Помимо этого, для возбуждения производства по делу о банкротстве установлены условия по размеру долгов: их сумма должна быть не менее 300 тыс. рублей. Если трудности носят временный характер, то можно воспользоваться услугами МФО или банка и взять кредит. Предложения, разбитые по категориям, доступны на сайте creditura.ru.

Зачем нужна инициализация банкротства

Банкротство юридических лиц предполагает прекращение деятельности и реализацию имущества. Кредитор, инициирующий процесс, получает больший шанс получить свои деньги назад, чем при исполнительном производстве. Здесь появляется вероятность вернуть средства даже в том случае, если по данным текущих отчетов имущества у предприятия нет. Отрицательный момент для кредитора состоит в том, что процесс может привлечь и иных лиц, которые также будут претендовать на часть денег.

Процедура приносит выгоду не только кредиторам, но и должникам. Последние получают возможность избавиться от обязанностей платить по счетам. Инициировать банкротство могут разные стороны спора: должник, ФНС, органы исполнительной власти и самоуправления. Причем если для должника запуск процесса вначале является добровольным, то спустя месяц после появления выше оговоренных трудностей по уплате долгов у него уже возникает обязанность подавать документы.

Этапы процедуры

Этапы банкротства юридических лиц включают ряд процессов.

Наблюдение

Этот этап проходят всегда. В ходе его выполнения проводится анализ имущества, определяется сумма долгов и просчитывается возможность наладить платежеспособность. В рамках реализации этой ступени процесса, руководителя компании лишают части полномочий, приостанавливают действующие требования об уплате средств, снимают аресты, ограничения и перестают начислять штрафы. Также, накладывают запрет на вывод средств с баланса компании: выплату доходов и процентов, вывод имущества и пр.

Заканчивается этап тем, что арбитражный суд решает перейти к следующей ступени или завершает процедуру. Порядок процесса предусматривает, что стадия наблюдения может перерасти в любой из нижеприведенных этапов.

Финансовое оздоровление

Этот этап не считают обязательным. Если же он имеет место быть, то в фирме ведут работу, направленную на погашение имеющейся задолженности. Также стараются достигнуть финансовой стабильности. Все действия ведут в соответствии с установленными планом и графиком. Запреты и ограничения, установленные на предыдущем этапе, сохраняются. Более того, полномочия руководителя сжимаются еще сильнее. Итог этапа — такой же, как и выше: дело либо переходит дальше, либо производство по нему закрывается.

Внешнее управление

Необязательный этап, к которому прибегают при наличии вероятности наладить состояние фирмы. На этой ступени руководство фирмы отстраняют от работы. Делами компании занимается внешний управляющий, который наделен полномочиями вплоть до изменения направления работы и продажи собственности.

Если действия по оздоровлению прошли удачно, то дело прекращается. В противном случае процесс переходит на следующий этап.

Конкурсное производство

Переход к этому этапу означает признание судом несостоятельности фирмы. Гасить задолженность есть возможность только в ходе реализации имущества. Когда ступень пройдена, организация ликвидируется.

Мировое соглашение

Здесь подразумевают мирное решение вопроса, т.е. альтернативу стандартному разрешению конфликта. Стороны дела заключают письменный мировой договор. Если кто-то из них нарушит взятые на себя обещания, то соглашение расторгается, и решать проблему придется через суд.

Последствия банкротства

Процесс банкротства несет за собой ряд последствий различного характера:

-

переход управления компанией стороннему лицу;

-

запрет на заключение сделок;

-

списание налоговых долгов;

-

публикация в открытых источниках информации о несостоятельности фирмы;

-

исключение фирмы из госреестра.

Указанные последствия наступают на различных этапах банкротства. Здесь указан неполный перечень возможных итогов. Самое тяжелое возможное последствие — привлечение к уголовной ответственности за намеренное банкротство.

Процедура банкротства — процесс длительный и сложный, но необходимый при серьезном ухудшении финансового состояния. Проводить его можно, как собственными силами, так и с привлечением специалистов. Главное, стоит помнить, что банкротство несет для должника последствия.