Укажите регион, чтобы мы точнее рассчитали условия доставки

Начните вводить название города, страны, индекс, а мы подскажем

Например:

Москва,

Санкт-Петербург,

Новосибирск,

Екатеринбург,

Нижний Новгород,

Краснодар,

Челябинск,

Кемерово,

Тюмень,

Красноярск,

Казань,

Пермь,

Ростов-на-Дону,

Самара,

Омск

Инвестиции с фиксированным доходом часто отстают в наших мыслях от быстро меняющегося фондового рынка с его повседневными действиями и обещаниями превосходной прибыли. Но если вы на пенсии или приближаетесь к пенсии, инструменты фиксированного дохода должны занять место водителя. На этом этапе важнейшей задачей становится сохранение капитала с гарантированным потоком доходов.

Сегодня инвесторам необходимо смешивать вещи и получать доступ к различным классам активов, чтобы поддерживать высокий доход своего портфеля, снижать риски и опережать инфляцию. Даже великий Бенджамин Грэм, отец стоимостного инвестирования, предложил более поздним инвесторам сочетание акций и облигаций.

Если бы он был жив сегодня, Грэм, вероятно, спел бы ту же мелодию, особенно после появления новых и разнообразных продуктов и стратегий для инвесторов, стремящихся к заработку. В этой статье мы изложим дорожную карту для создания современного портфеля ценных бумаг с фиксированным доходом.

Ключевые выводы

- Было показано, что доходность акций превышает доходность облигаций, однако расхождение между двумя доходностями не так велико, как можно было бы подумать.

- По мере того, как люди выходят на пенсию, инструменты с фиксированным доходом становятся все более важными для сохранения капитала и обеспечения гарантированного потока доходов.

- Использование лестницы облигаций — это способ инвестирования в ряд облигаций с разными сроками погашения, чтобы вам не приходилось прогнозировать процентные ставки в будущем.

Некоторая историческая перспектива

С самого начала нас учат, что доходность акций превышает доходность облигаций. Хотя исторически это было доказано, расхождение между двумя доходами не так велико, как можно было бы подумать. Вот что сообщает Journal of American Finance из исследования «Долгосрочные облигации против акций» (2004 г.). Используя более 60 разнесенных 35-летних интервалов с 1900 по 1996 год, исследование показало, что доходность акций после учета инфляции увеличилась примерно на 5,5%.

Облигации, с другой стороны, показали реальную доходность (после инфляции) примерно в 3%. Тем не менее, инвесторы должны знать, что доходность с фиксированным доходом является исторически низкой по сравнению с доходностью до 2008 года и вряд ли вернется к ней, по словам Мэри Энн Херли, вице-президента по фиксированной доходности DA Davidson & Co.

Краткий обзор

Важность фиксированного дохода возрастает по мере того, как вы приближаетесь к пенсии, и сохранение капитала с гарантированным потоком дохода становится более важной целью.

Лонг Бонд не выдерживает

Одним из наиболее важных изменений в инвестировании с фиксированным доходом на рубеже 21 — го века является то, что длинная облигация (облигация со сроком погашения более чем 10 лет) отказался от своего ранее значительный выход выгоды.

Например, взгляните на кривые доходности для основных классов облигаций на 18 июля 2019 г.:

Из анализа этих графиков можно сделать несколько выводов:

- Длинные (20- или 30-летние) облигации — не очень привлекательное вложение; не в случае казначейских облигаций, то 30-летние облигации в настоящее время дают не более чем шесть месяцев в казначейском счете.

- Высококачественные корпоративные облигации обеспечивают привлекательный рост доходности казначейских облигаций (от 5,57% до 4,56% при 10-летнем сроке погашения).

- На налогооблагаемом счете муниципальные облигации могут предложить привлекательную доходность, эквивалентную налоговому эквиваленту, по государственным и корпоративным облигациям, если не лучше. Это требует дополнительных расчетов для подтверждения, но хорошей оценкой является разделение купонного дохода на 0,68, чтобы оценить эффект экономии от налогов штата и федеральных налогов (для инвестора с федеральной налоговой категорией 32% ).

При краткосрочной доходности, столь близкой к доходности долгосрочной, просто не имеет смысла больше покупать длинные облигации. Запереть свои деньги еще на 20 лет, чтобы получить ничтожные дополнительные 20 или 30 базисных пунктов, просто недостаточно, чтобы окупить вложения.

По словам Херли, плоская кривая доходности указывает на замедление роста экономики. «Если вы инвестируете в облигации на срок от 7 до 15 лет, несмотря на небольшой рост доходности, когда короткая ценная бумага достигает срока погашения, более длинная ценная бумага также будет приносить меньшую доходность, но будет падать меньше, чем секторы с более короткой кривой», — говорит Херли. ФРС ослабит, кривая доходности будет круче, и короткие ставки упадут больше, чем длинные ».

Возможность инвестирования в фиксированный доход

Это дает возможность инвесторам с фиксированным доходом, потому что покупки могут быть сделаны в диапазоне от пяти до 10 лет со сроком погашения, а затем реинвестированы по преобладающим ставкам, когда наступит срок погашения этих облигаций. Когда эти облигации созревают также естественное время пересмотреть состояние экономики и корректировать свой портфель по мере необходимости.

Более низкая доходность может побудить инвесторов пойти на больший риск для достижения той же прибыли, что и в предыдущие годы. Текущее соотношение между краткосрочной и долгосрочной доходностью также иллюстрирует полезность лестницы облигаций. Laddering инвестирует в 8-10 отдельных выпусков, по одному из которых подлежит погашению каждый год. Это может помочь вам диверсифицироваться, а также избавить вас от необходимости прогнозировать процентные ставки в будущем, поскольку сроки погашения будут распределены по кривой доходности с видимость становится яснее.

Диверсификация портфолио: пять идей

Диверсификация как форма управления рисками должна быть в голове у всех инвесторов. Различные типы инвестиций в диверсифицированный портфель — в среднем — помогают инвестору достичь более высокой долгосрочной доходности.

1. Акции

Добавление солидных акций с высокими дивидендами для формирования сбалансированного портфеля становится ценной новой моделью для позднего инвестирования, даже для людей, уже достигших пенсионного возраста. Многие крупные компании, входящие в список S&P 500, имеют доходность, превышающую текущие темпы инфляции (которые составляют около 2,4% в год), наряду с дополнительным преимуществом, позволяющим инвестору участвовать в росте корпоративной прибыли.

Простую программу проверки акций можно использовать для поиска компаний, предлагающих высокие дивидендные выплаты, но при этом отвечающих определенным требованиям к стоимости и стабильности, например, подходящим для консервативного инвестора, стремящегося минимизировать идиосинкразические (специфические для акций) и рыночные риски. Ниже приведен список компаний со следующими примерами критериев экрана:

- Размер: не менее 10 миллиардов долларов рыночной капитализации.

- Высокие дивиденды: все платят не менее 2,8%

- Низкая волатильность: все акции имеют бета меньше 1, что означает, что они торговались с меньшей волатильностью, чем рынок в целом.

- Разумные оценки: все акции имеют отношение P / E к росту, или PEG, равное 1,75 или меньше, что означает, что ожидания роста обоснованно учитываются в цене акций. Этот фильтр удаляет компании, дивиденды которых искусственно завышены из-за ухудшения фундаментальных показателей прибыли.

- Сектор Диверсификация: корзины акций из различных секторов могут минимизировать определенные рыночные риски, вкладывая во всех областях экономики.

Безусловно, инвестирование в акции сопряжено со значительными рисками по сравнению с инструментами с фиксированной доходностью, но эти риски можно снизить за счет диверсификации внутри секторов и удержания общей подверженности акционерному капиталу ниже 30-40% от общей стоимости портфеля.

Любые мифы о том, что акции с высокими дивидендами являются скучными, неэффективными — это всего лишь мифы. Учтите, что в период с 1972 по 2005 год акции S&P, по которым выплачивались дивиденды, приносили доход более 10% в год в годовом исчислении, по сравнению с только 4,3% за тот же период для акций, которые не выплачивали дивиденды. Стабильные суммы денежных доходов, более низкая волатильность и более высокая доходность? Они больше не звучат так скучно, не так ли?

2. Недвижимость

Ничто не сравнится с красивой недвижимостью, предлагающей богатый доход от аренды, чтобы улучшить ваши последующие годы. Однако вместо того, чтобы обращаться к домовладельцу, вам лучше инвестировать в инвестиционные фонды недвижимости (REIT). Эти высокодоходные ценные бумаги обеспечивают ликвидность, торгуются как акции и имеют дополнительное преимущество, заключающееся в том, что они принадлежат к классу активов, отличному от облигаций и акций. REIT — это способ диверсифицировать современный портфель ценных бумаг с фиксированной доходностью от рыночных рисков по акциям и кредитных рисков по облигациям.

3. Облигации с высокой доходностью

Высокодоходные облигации, также известные как мусорные облигации, являются еще одним потенциальным источником дохода. Конечно, в эти долговые инструменты, предлагающие доходность выше рыночной, очень сложно уверенно инвестировать в индивидуальном порядке, но, выбрав фонд облигаций с устойчивыми операционными результатами, вы можете выделить часть своего портфеля на выпуск высокодоходных облигаций в качестве способа повышения фиксированный доход.

Многие высокодоходные фонды будут закрытыми, что означает, что цена может превышать стоимость чистых активов (СЧА) фонда. Ищите фонд с небольшой премией к NAV или без нее, чтобы получить дополнительный запас прочности при инвестировании здесь.

4. Ценные бумаги с защитой от инфляции

Затем рассмотрим казначейские ценные бумаги с защитой от инфляции (TIPS). Они являются отличным способом защиты от инфляции, которая может возникнуть в будущем. У них небольшая купонная ставка (обычно от 1% до 2,5%), но реальная выгода состоит в том, что цена будет систематически корректироваться, чтобы идти в ногу с инфляцией.

Важно отметить, что TIPS лучше всего хранить на счетах с льготным налогообложением, поскольку корректировки на инфляцию производятся путем увеличения основной суммы. Это означает, что они могут создать большой прирост капитала при продаже, так что держите СОВЕТЫ в этой IRA, и вы добавите надежный удар по борьбе с инфляцией с безопасностью, которую могут обеспечить только казначейские облигации США.

5. Долг развивающихся рынков

Как и в случае с высокодоходными выпусками, облигации развивающихся рынков лучше всего инвестировать через паевой инвестиционный фонд или биржевой фонд (ETF). Отдельные вопросы могут быть неликвидными и трудными для эффективного исследования. Тем не менее, исторически доходность была выше, чем у долговых обязательств стран с развитой экономикой, что обеспечивает хорошую диверсификацию, которая помогает сдерживать риски, характерные для конкретной страны. Как и в случае с высокодоходными фондами, многие фонды развивающихся рынков являются закрытыми, поэтому ищите те, которые имеют разумную стоимость по сравнению с их чистой чистой стоимостью.

Образец портфолио

Этот образец портфеля обеспечит ценный доступ к другим рынкам и классам активов. Приведенное ниже портфолио было создано с учетом требований безопасности. Он также готов участвовать в глобальном росте за счет инвестиций в акции и недвижимость.

Размер портфеля необходимо будет тщательно измерить, чтобы определить оптимальный уровень денежных потоков, а максимальная экономия налогов будет иметь решающее значение. Если выясняется, что пенсионный план инвестора будет требовать периодической « свертывание » из основной суммы, а также получать денежные потоки, то лучше посетить сертифицированный специалист по финансовому планированию (CFP), чтобы помочь с распределениями. CFP также может запускать моделирование методом Монте-Карло, чтобы показать вам, как данный портфель будет реагировать на различные экономические условия, изменения процентных ставок и другие потенциальные факторы.

Стоит ли использовать средства

Как вы могли заметить, мы рекомендовали варианты фондов для многих активов, описанных выше. Решение о том, использовать ли фонд, будет зависеть от того, сколько времени и усилий инвестор желает посвятить своему портфелю — и сколько комиссионных он может себе позволить.

Фонд, стремящийся сбрасывать 5% дохода или дивидендов в год, отказывается от большого куска и без того небольшого пирога с коэффициентом расходов даже 0,5%. Поэтому следите за фондами с долгим послужным списком, низким оборотом и, прежде всего, низкими комиссиями при выборе этого маршрута.

Суть

Инвестиции с фиксированным доходом кардинально изменились за короткий период времени. Хотя некоторые аспекты стали более сложными, Уолл-стрит отреагировала, предоставив современным инвесторам с фиксированным доходом больше инструментов для создания индивидуальных портфелей. Быть успешным инвестором с фиксированным доходом сегодня может означать просто выйти за рамки классического стиля и использовать эти инструменты для создания современного портфеля с фиксированным доходом, подходящего и гибкого в неопределенном мире.

Каждый из перечисленных здесь видов инвестиций сопряжен с рисками — не всегда ли? Однако диверсификация между классами активов оказалась очень эффективным способом снижения общего портфельного риска. Самая большая опасность для инвестора, стремящегося к защите своей основной суммы с помощью доходов, — это поспевать за инфляцией. Разумный способ снизить этот риск — диверсифицировать высококачественные и высокодоходные инвестиции, а не полагаться на стандартные облигации.

Благодаря достоверности и широте охвата материала этой книге доверяют как финансовые организации, так и отдельные инвесторы. Каждая глава справочника написана ведущими специалистами в своей области. В книге изложены основные сведения о ценных бумагах с фиксированным доходом, описаны методы их оценки и анализа, рассмотрено моделирование кредитного риска, подробно описано управление портфелем облигаций, исследованы производные финансовые инструменты и их применение, а также описаны кредитные ценные бумаги.

Руководство предназначено для менеджеров, финансистов, инвесторов и всех профессионалов финансового рынка, а также для преподавателей и студентов финансовых вузов.

The definitive guide to fixed income securities―updated and revised with everything you need to succeed in today’s market

The Handbook of Fixed Income Securities has been the most trusted resource for fixed income investing for decades, providing everything sophisticated investors need to analyze, value, and manage fixed income instruments and their derivatives.

But this market has changed dramatically since the last edition was published, so the author has revised and updated his classic guide to put you ahead of the curve. With chapters written by the leading experts in their fields, The Handbook of Fixed Income Securities, Ninth Edition provides expert discussions about:

The Handbook of Fixed Income Securities is the most inclusive, up-to-date source available for fixed income facts and analyses. Its invaluable perspective and insights will help you enhance investment returns and avoid poor performance in the fixed income market.

Облигации федерального займа считаются самым надежным способом рублевых инвестиций в России. Зачем государство занимает деньги у инвесторов и хорошо ли платит кредиторам — в ликбезе «РБК Инвестиций»

В этой статье:

- Что такое ОФЗ

- Виды

- Как работают

- Доходность

- Как купить физическому лицу

- Какие ОФЗ купить

- Риски

Что такое ОФЗ

Облигация

федерального займа (ОФЗ) — это государственная

ценная бумага

, дающая владельцу право на гарантированный доход, размер и порядок выплаты которого определен при выпуске, а также на получение ее номинальной стоимости при истечении срока займа.

Проще говоря, ОФЗ — это долговое свидетельство от государства, согласно которому оно берет в долг у инвесторов и обязуется выплатить в оговоренные сроки определенный процент за пользование их деньгами. Инвестор, купивший ОФЗ, фактически становится кредитором государства.

Облигации федерального займа выпускаются Министерством финансов России для покрытия дефицита федерального бюджета и погашения долговых обязательств, согласно ст. 103 «Бюджетного кодекса РФ» от 31 июля 1998 года № 145-ФЗ. Долговые обязательства Российской Федерации полностью и без условий обеспечиваются всем находящимся в собственности Российской Федерации имуществом.

ОФЗ относятся к долговым обязательствам Российской Федерации и входят в состав государственного внутреннего долга России.

Гособлигации — это бумаги выпущенные для покрытия дефицита федерального бюджета

(Фото: Shutterstock)

Первые облигации федерального займа были выпущены в 1995 году. С 1999 года ОФЗ стали основным финансовым инструментом привлечения средств в федеральный бюджет для финансирования расходов государства.

По состоянию на 1 апреля 2022 года общий объем государственного внутреннего долга Российской Федерации составляет ₽16,6 трлн, из них ₽15,9 трлн заимствовано с помощью государственных ценных бумаг, а ₽15,5 трлн приходится на ОФЗ. Соответственно, рынок ОФЗ занимает 93,4% внутреннего долга Российской Федерации. Самым активным и объемным годом размещений ОФЗ стал 2020-й — благодаря отмене верхних границ госзаймов и государственного долга в рамках мер по борьбе с пандемией Минфин более чем в два раза превысил объемы, предусмотренные программой на год, и занял ₽5,31 трлн по номиналу. Этот показатель стал историческим рекордом российского рынка гособлигаций.

По состоянию на апрель 2022 года на Московской бирже торгуется 61 выпуск государственных облигаций общим объемом выпусков на ₽19,3 трлн.

В 2022 году из 11 запланированных аукционов размещения ОФЗ в первом квартале состоялись только три, на второй квартал график аукционов будет опубликован после принятия Минфином России решения о возобновлении размещений ОФЗ. С 9 марта 2022 года приостановлено размещение облигаций федерального займа для физических лиц (ОФЗ-н). Банки-агенты не будут принимать от граждан заявки на приобретение данных облигаций до специального уведомления от Минфина. Все обязательства (погашение, выкуп, выплата купонов) по уже размещенным ОФЗ-н всех выпусков подлежат неукоснительному исполнению в полном объеме и в установленные сроки.

Виды облигаций федеральных займов

ОФЗ различаются параметрами (с индексируемым по инфляции купоном, с плавающим купоном, с амортизацией и др.).

История рынка облигаций федеральных займов началась в 1995 году с выпуска ОФЗ с переменным купонным доходом (ОФЗ-ПК).

В 1996 году начали выпускаться ОФЗ с постоянным купонным доходом (ОФЗ-ПД).

В 1998 году были введены в обращение ОФЗ с фиксированным купонным доходом (ОФЗ-ФК или ОФЗ-ФД), через которые проводилась реструктуризация (выплата) долгов по государственным краткосрочным облигациям, выпущенным до

дефолта

17 августа 1998 года.

В 2002 году началась эмиссия ОФЗ с амортизацией долга (ОФЗ-АД).

В период 2015–2017 годов появилось три новых вида ОФЗ: ОФЗ с индексируемым номиналом (ОФЗ-ИН), бескупонные ОФЗ (БОФЗ) и ОФЗ для физических лиц (ОФЗ-н).

При расчете доходностей ОФЗ с плавающими купонами придется учитывать дополнительные факторы

(Фото: Shutterstock)

По состоянию на апрель 2022 года в обращении находятся пять видов ОФЗ.

ОФЗ-ПД

Облигация федерального займа с постоянным купонным доходом имеет единую ставку для всех купонов на весь период до погашения, которая известна при выпуске. Купонный доход выплачивается два раза в год. По состоянию на апрель 2022 года на рынке обращаются 29 выпусков ОФЗ с купонными выплатами от 0,25% до 8,5% годовых и сроками обращения от трех до 30 лет, что может позволить инвестору составить портфель как для среднесрочной, так и долгосрочной стратегии.

ОФЗ-ПК

Облигация федерального займа с переменным купонным доходом, называемые также флоутер/флоатер (от англ. float — «плыть»), имеет переменную ставку купонного процента, который изменяется в зависимости от среднего значения ставки RUONIA за определенный период — чем выше эта ставка, тем выше доходность по облигации, и наоборот. По некоторым выпускам также предусмотрена надбавка (фиксированная премия) к ставке купона. По состоянию на апрель на рынке обращается 16 выпусков ОФЗ-ПК, из них только у шести выпусков к купонам добавляются премии (называемые также спред, или маржа) к ставке RUONIA — от 0,4% до 1,6% годовых.

RUONIA (Rouble Overnight Index Average) — это индикативная взвешенная ставка однодневных рублевых кредитов на условиях overnight, отражающая стоимость необеспеченного рублевого заимствования банками с минимальным кредитным риском. Проще говоря, RUONIA — это средняя ставка, по которой крупнейшие российские банки выдают друг другу кредиты на один день.

RUONIA рассчитывается с 8 сентября 2010 года ЦБ РФ по методике, разработанной Национальной валютной ассоциацией (НВА) на основе отчетных данных о депозитных сделках, которые были заключены ведущими российскими банками между собой в течение всего дня.

При выборе ОФЗ-ПК инвестору стоит внимательно ознакомиться с условиями расчета купонного дохода конкретной бумаги, а также обратить внимание есть ли так называемая премия (спред, или маржа) к ставке RUONIA.

Купонный доход по обращающимся на текущий момент на Мосбирже бумагам выплачивается два или четыре раза в год. Срок обращения облигаций с переменным купонным доходом — от 3 до 20 лет. Купонный доход данного вида ОФЗ меняется и заранее неизвестен. Бумаги относятся к категории структурных ценных бумаг, их можно купить только после прохождения тестирования.

ОФЗ-ИН

Облигация федерального займа с индексируемым номиналом имеет фиксированный размер купона, но ее номинал изменяется в зависимости от инфляции. ОФЗ-ИН на профессиональном языке называют линкерами (от англ. Inflation-linked Bonds — облигации, привязанные к инфляции). Номинальная цена ОФЗ-ИН индексируется в зависимости от индекса потребительских цен (ИПЦ) на товары и услуги в РФ, согласно данным Росстата. Номинал, который на дату выпуска составляет ₽1000, ежедневно индексируется на величину инфляции, взятую с трехмесячным лагом. Размер купона ОФЗ-ИН фиксирован на уровне 2,5%, но в денежном выражении он каждый раз отличается, так как рассчитывается от номинала, который «догоняет» инфляцию только через три месяца. Например: в марте 2022 года значение ИПЦ выросло на 7,61%, номинал и купон повысятся на указанный процент в июне. При дефляции (снижении индекса потребительских цен) линкеры защищены от потерь ниже номинала — при погашении инвестор получит не менее изначального номинала, то есть ₽1000.

«Важно понимать, что точная сумма, которую держатель ОФЗ-ИН получит при погашении, зависит от будущей инфляции. Она может быть как больше, так и меньше, чем совокупный доход, который можно получить по обычным ОФЗ с аналогичным сроком до погашения. Главным риском для держателей инфляционных ОФЗ может стать изменение методики расчета индекса потребительских цен или прекращение публикации. На наш взгляд, общий объем задолженности по инфляционным ОФЗ (₽763 млрд, или 4,8% от общего объема выпущенных ОФЗ) не такой большой, чтобы государство специально пошло на искажение ради экономии выплат», — говорит генеральный директор УК «Арикапитал» Алексей Третьяков.

На данный момент в обращении находятся четыре выпуска инфляционных ОФЗ с купонными выплатами два раза в год по ставке 2,5% годовых. ОФЗ-ИН — структурный финансовый инструмент, для их приобретения на бирже требуется пройти тестирование у брокера.

ОФЗ-АД

Облигация федерального займа с амортизацией долга предусматривает погашение номинальной стоимости облигаций по частям в конкретные даты периода обращения. Даты погашения определяются перед выпуском облигаций. Погашаемые части фиксируются в процентах от номинала, размер их может отличаться по датам погашения. На апрель 2022 года на рынке обращается пять выпусков облигаций с амортизацией долга с выплатами купона один или два раза в год. Инвесторам следует обратить внимание, что ставка купонного дохода у четырех из пяти выпусков не установлена на едином уровне, но известна и рассчитана заранее до срока погашения. ОФЗ-АД считаются крайне

малоликвидными

бумагами, поэтому могут отсутствовать в брокерских приложениях для покупки.

ОФЗ-н

Облигация федерального займа для физических лиц. Буква «н» в их названии расшифровывается как «народные» или «для населения». Министерство финансов разработало данные бумаги как нечто среднее между депозитами и облигациями, чтобы непрофессиональные инвесторы могли с их помощью научиться инвестировать в долговые бумаги и поняли их особенности. ОФЗ-н продаются и покупаются исключительно через уполномоченные банки, на данный момент к таковым относятся Сбербанк, ВТБ, Промсвязьбанк, Почта Банк. Срок обращения ОФЗ-н — три года, раз в полгода выплачивается купон. Всего таких выплат по шесть у каждого бонда. Купонная доходность увеличивается ступенчато: например, для народных облигаций выпуска 53008RMFS — с 5,0% до 8,87% годовых. По состоянию на апрель 2022 года у физических лиц есть возможность приобрести один из шести обращающихся выпусков ОФЗ-н. Несмотря на приостановку новых размещений ОФЗ-н, все обязательства по старым выпускам проводятся беспрепятственно — их можно продать в уполномоченных банках, погасить и получать купонные выплаты.

Как работают ОФЗ

Право осуществления государственных внутренних заимствований от имени Российской Федерации в соответствии с бюджетным кодексом принадлежит правительству либо уполномоченному им Министерству финансов.

Эмитентом

всех существующих на текущий момент ОФЗ является Минфин. Генеральным агентом по размещению, выкупу и обмену ОФЗ является Банк России.

Занятые у инвесторов через ОФЗ денежные средства государственные органы могут направлять на покрытие дефицита федерального бюджета, а также для погашения прежних государственных долговых обязательств.

Согласно программе заимствований, утвержденной на год вперед, Министерство финансов проводит аукционы по размещению облигаций федерального займа, в котором, как правило, принимают участие институциональные (например, банки, фонды) и крупные частные инвесторы. О проведении аукционов инвесторы узнают из публикаций на сайте Мосбиржи, кроме того, сам Минфин публикует график их проведения на квартал вперед.

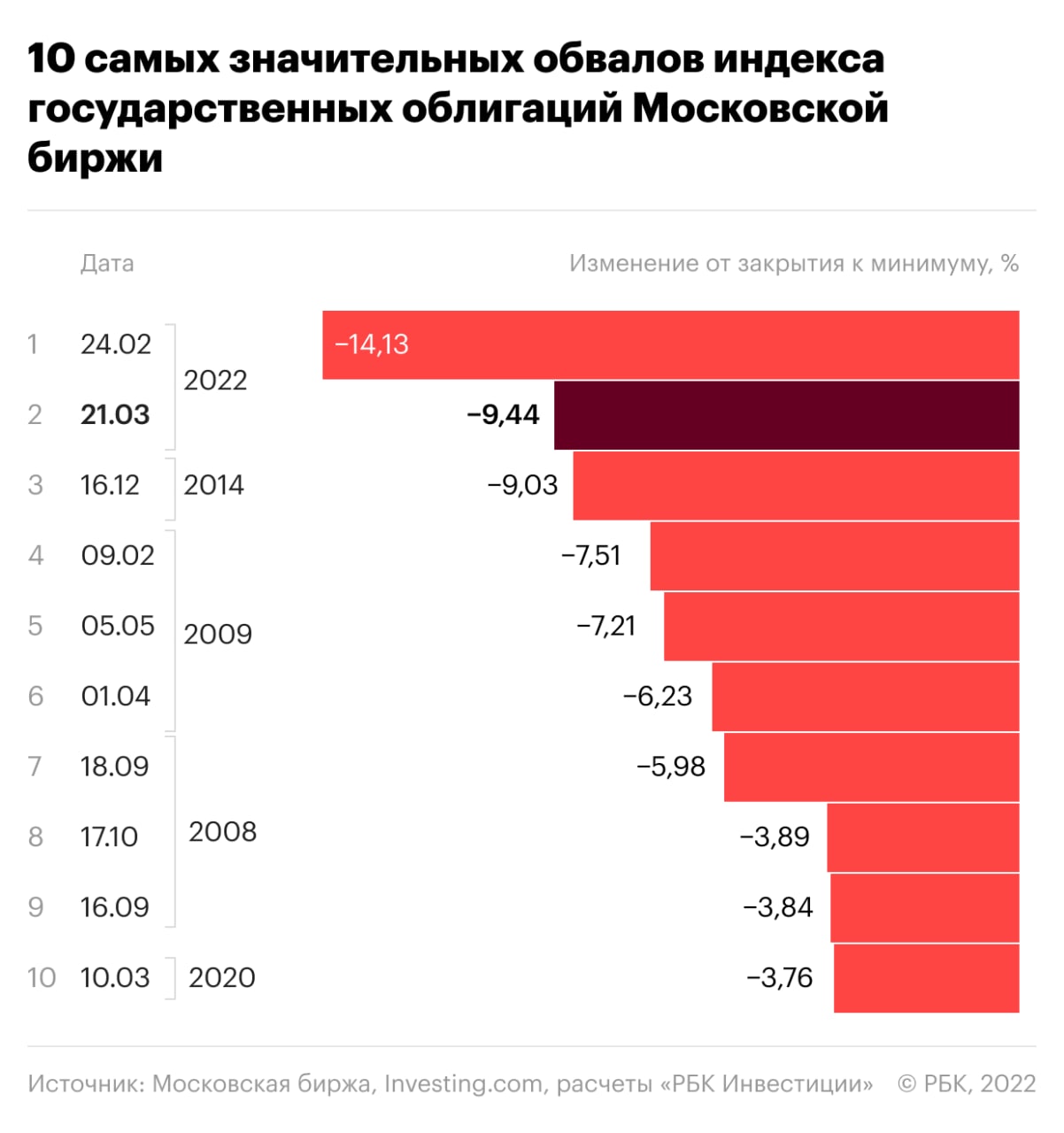

Крупнейшие обвалы ОФЗ за всю историю индекса RGBI, по данным на 20 апреля 2022 года

(Фото: РБК)

Минфину, как любому другому эмитенту, приходится конкурировать на рынке за инвестора и предлагать ему более высокие купонные ставки в период повышения ключевой ставки и роста инфляции. Однако ОФЗ считаются одними из самых защищенных бумаг на рынке благодаря тому, что гарантом выплат по ним выступает государство, причем всем своим имуществом, поэтому, как правило, ставки по госбумагам обычно ниже, чем у корпоративных облигаций в тот же период размещения. Тем не менее слишком низкие ставки на аукционе могут привести к тому, что на бумаги будет низкий спрос и план по заимствованиям не будет выполнен по графику.

После первичного размещения облигации перепродаются на вторичном рынке, где их уже может приобрести любой желающий, имеющий на

инвестиции

около ₽1000.

Общие характеристики ОФЗ

- Начало выпуска — с июля 1995 года.

- Сроки обращения — свыше трех лет.

- Форма существования — документарная с обязательным централизованным хранением, что приравнивает ее к бездокументарной ценной бумаге.

- Номинал — ₽1000.

- Эмитент — Министерство финансов РФ.

- Форма владения — именная.

- Форма выплаты дохода — фиксированная или переменная купонная ставка.

Доходность облигаций федерального займа

Доходность по гособлигациям в значительной степени зависит от проводимой на текущий момент времени денежно-кредитной политики Банка России, в первую очередь, от текущего размера ключевой ставки и прогноза ее изменения в кратко- и среднесрочной перспективе, рассказал «РБК Инвестициям» начальник отдела анализа долгового рынка «Открытие Инвестиции» Владимир Малиновский.

«В свою очередь, политику ЦБ определяет уровень инфляции в стране и цель, которую регулятор стремится достичь посредством применения доступных ему рычагов. Также на доходности ОФЗ могут влиять и локальные факторы — такие как, например, внутренний и внешний новостной фон или повышенный спрос инвесторов на качественные активы», — отметил эксперт.

Любой цене ОФЗ соответствует определенная доходность, которая зависит от размера купонных выплат по займу, срочности купонного периода, длине самого выпуска, его структуре (наличие оферт или амортизационных выплат) и стоимости бумаги. «Рассчитать доходность облигаций можно самостоятельно или воспользоваться уже готовыми цифрами, которые предоставляют

биржа

и торговая система», — советует Малиновский.

При расчете различают простую и эффективную доходность. Суть расчета простой доходности — это соотнести будущий доход, который будет получен по выпуску (выплаченные купоны и разница между ценой покупки и продажи или погашения) с затраченными на приобретение средствами, далее полученная сумма переводится в проценты.

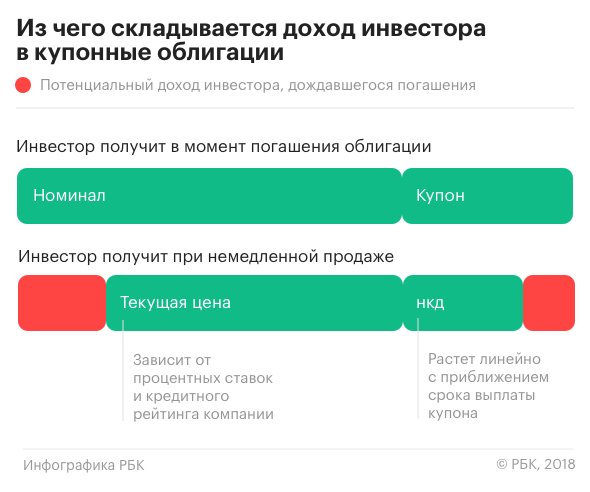

Из чего складывается доход инвестора в облигации с постоянным купонным доходом

(Фото: РБК)

Расчет эффективной доходности строится на различной стоимости денег во времени — ₽100 сейчас стоят больше, чем ₽100, полученные через год. Поэтому при расчете эффективной доходности каждый денежный поток по облигации (купон, амортизационная выплата или погашение) дисконтируется на определенную величину. Как правило, в торговых системах используется именно формула эффективной доходности.

«Инвестор, купив гособлигацию и дождавшись ее погашения, получит именно ту доходность, на которую рассчитывал при приобретении. Продавая же бумагу раньше срока погашения, можно получить доход как выше запланированного, так и ниже — вплоть до убытка. Самым негативным событием для держателей облигаций является дефолт эмитента, но в случае российских гособлигаций такой вариант развития событий крайне маловероятен», — заключил Владимир Малиновский.

Как купить ОФЗ физическому лицу

Для покупки ОФЗ, обращающихся на бирже, инвестору потребуется открыть

брокерский счет

и через него приобретать бумаги — так же, как и любые другие ценные бумаги.

ОФЗ можно приобретать как на обычный брокерский счет, так и на индивидуальный инвестиционный счет (ИИС), который также можно открыть у любого брокера.

Стоимость ОФЗ на вторичном рынке обычно варьируется около ₽1000, она зависит от спроса и предложения — чем выше спрос, тем выше цена, тем ниже доходность, и, наоборот, превалирующие над спросом продажи ОФЗ со стороны инвесторов приводят к снижению цен на них и росту доходностей.

Распродажа облигаций с возможным убытком традиционно происходит в период повышения ключевой ставки, так как инвесторы ожидают появление на рынке бумаг с более высокой доходностью, что позволяет им перекрыть потери. Новые покупатели при этом тоже получают более высокую доходность, что выравнивает рынок.

Разновидность ОФЗ-н можно приобрести только в уполномоченных для их продаж банках.

Какие облигации федерального займа купить

Долговой рынок в условиях обособления экономики, которое происходит сейчас, неизбежно претерпит изменения, считает портфельный управляющий УК «Альфа-Капитал» Евгений Жорнист.

«Российские компании не смогут занимать, как раньше, на внешних рынках в твердой валюте — в долларах и евро. Скорее всего, они будут осуществлять эти заимствования на рынке рублевых облигаций. Поэтому сейчас этот рынок будет расти. ОФЗ как база этого рынка, безусловно, имеет перспективы», — уверен Евгений Жорнист.

Однако нужно различать перспективы с точки зрения заимствующих и инвестирующих.

«Кратковременно ОФЗ очень прилично подросли, и среднесрочно и долгосрочно покупка ОФЗ выглядит привлекательно с точки зрения инвесторов. Минфин, скорее всего, не будет выходить на рынок с предложением по ОФЗ в этом году — у него есть большие запасы на казначейском счете — занимать ему и не требуется. Нерезиденты «заперты» в ОФЗ, поэтому не смогут оказывать давления на их цены. ЦБ будет снижать ключевую ставку, потому что инфляция имеет природу не спроса, а предложения, также более низкая ставка потребуется из-за падающего ВВП — экономике нужно помогать. Эти тенденции длительные, поэтому, скорее всего, доходности будут снижаться. При сравнении с вкладами ОФЗ на длительный срок сейчас обыгрывают банковские ставки», — заключил Жорнист.

Главный управляющий УК «Атон-менеджмент» Константин Святный в текущей ситуации для инвесторов, склонных к риску, рекомендует обратить внимание на ОФЗ со средним сроком до погашения — (пять — восемь лет, с погашением в 2027–2030 годах).

«Банк России сейчас смягчает ДКП и стремится снижением ставки вернуть приемлемые условия кредитования для субъектов экономики. Этот процесс, скорее всего, продолжится в ближайшее время, при этом уровень до которого ЦБ собирается понизить ставку, пока непонятен. Однако рекомендовать более длинные выпуски сейчас преждевременно из-за сохраняющейся геополитической напряженности и уже состоявшегося значительного роста цен по ОФЗ», — объясняет свою позицию эксперт.

Ключевая ставка 14 октября 2013 года — 11 апреля 2022 года

(Фото: РБК)

Консервативным инвесторам можно рассмотреть в качестве покупки «инфляционные» ОФЗ-ИН на фоне, вероятно, более длительного периода повышенной инфляции не только в России, но и в мире.

Риски ОФЗ

Фото: Shutterstock

Для облигаций характерны процентный, кредитный и инфляционный риски, отмечает эксперт по фондовому рынку «БКС Мир инвестиций» Игорь Галактионов.

- Процентный риск — это риск того, что ключевая ставка из-за высокой инфляции вырастет и цена облигации снизится. Чем выше дюрация выпуска ОФЗ, тем выше этот риск. Защититься от него можно с помощью выбора коротких выпусков или выпусков с плавающей ставкой ОФЗ-ПК.

- Кредитный риск — это риск того, что эмитент не сможет расплатиться по облигации. ОФЗ является самым надежным эмитентом рублевых облигаций, поэтому этот риск здесь минимален.

- Инфляционный риск — это риск того, что доходность по ОФЗ не перекроет инфляцию и капитал в реальном выражении будет постепенно обесцениваться. Для этого важно оценивать потенциал разгона инфляции и при необходимости выбирать инфляционные ОФЗ-ИН с индексацией номинала.

Традиционные риски, характерные для ценных бумаг, ОФЗ также касаются. В условиях повышенной

волатильности

они точно так же могут существенно падать или расти в цене, хотя их главным отличием является тот факт, что инвестор может рассчитывать на получение номинальной стоимости бумаги при ее погашении.

Рекомендуем наш аккаунт в сети «ВКонтакте» — оперативный контент об инвестициях, много видео и полезных лайфхаков

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене.

Подробнее

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности.

Подробнее

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Дефолт (от французского de fault — по вине) — ситуация, возникшая при неисполнении заемщиком обязательств по уплате или обслуживанию долга. Дефолтом считается неуплата процентов по кредиту или по облигационному займу, а также непогашение займа. Стоит отдельно выделить технический дефолт — ситуацию, когда исполнение обязательств было только временной задержкой платежей, как правило, по независящим от заемщика обстоятельствам. Дефолт служит основанием для предъявления кредитором иска о банкротстве заемщика

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется.

Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг.

Подробнее