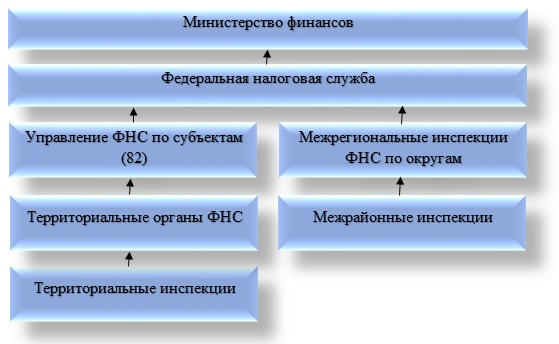

Структура ФНС России

Согласно Постановлению Правительства РФ от 30 сентября 2004 г. N 506 «Об утверждении Положения о Федеральной налоговой службе» Федеральная налоговая служба и ее территориальные органы — управления Службы по субъектам Российской Федерации, межрегиональные инспекции Службы, инспекции Службы по районам, районам в городах, городам без районного деления, инспекции Службы межрайонного уровня (далее — налоговые органы) составляют единую централизованную систему налоговых органов.

ФНС России не имеет подведомственных органов государственной власти и зарубежных представительств.

Егоров Даниил Вячеславович

Руководитель Федеральной налоговой службы с 17 января 2020 года

действительный государственный советник Российской Федерации 2 класса

Андрющенко Светлана Николаевна

Заместитель руководителя Федеральной налоговой службы

действительный государственный советник Российской Федерации 2 класса

Аракелов Сергей Ашотович

Заместитель руководителя Федеральной налоговой службы

действительный государственный советник Российской Федерации 2 класса

Завилова Наталья Савельевна

Заместитель руководителя Федеральной налоговой службы

действительный государственный советник Российской Федерации 2 класса

Петрушин Андрей Станиславович

Заместитель руководителя Федеральной налоговой службы

действительный государственный советник Российской Федерации 2 класса.

Оверчук Алексей Логвинович

Заместитель руководителя Федеральной налоговой службы

действительный государственный советник Российской Федерации 2 класса

Наумчев Денис Валерьевич

Заместитель руководителя Федеральной налоговой службы

действительный государственный советник Российской Федерации 2 класса

Бондарчук Светлана Леонидовна

Заместитель руководителя Федеральной налоговой службы

действительный государственный советник Российской Федерации 2 класса

Григоренко Дмитрий Юрьевич

Заместитель руководителя Федеральной налоговой службы

действительный государственный советник Российской Федерации 3 класса

Батуркин Сергей Николаевич

Заместитель руководителя Федеральной налоговой службы

Действительный государственный советник Российской Федерации 2 класса

Важнейшее место в обеспечении эффективной работы налоговой системы РФ занимают налоговые органы. Согласно действующему законодательству к ним целесообразно отнести Федеральную налоговую службу и Министерство финансов РФ, в том числе их структурные подразделения, функционирующие в стране. В нашей статье речь пойдет о полномочиях, функциях и организационной структуре ФНС.

Структура

Современная система органов по налогам и сборам в России выстроена в соответствии с национально-территориальным и административным делением, которое было принято законодателем. Она слагается из четырех уровней. У каждого звена системы и его элементов есть своя специфика и функции.

Центральной структурой управления налогообложением на территории страны считается ФНС России. Немаловажную роль играет и Министерство финансов РФ. У Федеральной налоговой службы есть подчиненные организации в субъектах, находящиеся в ведении ФНС России, а также территориальные отделы и инспекции межрегионального уровня. Не стоит также забывать о межрайонных образованиях.

Структура ФНС РФ достаточно лаконичная. Рассмотрим каждую из ее составляющих подробнее. Под федеральной службой в данном случае следует понимать орган исполнительной власти, который занимается регистрацией ИП и юридических лиц, а также делами касательно банкротства. Важно отметить, что именно ФНС устанавливает налоговые ставки. Руководство службы может назначать и увольнять Правительство РФ по представлению главенствующего лица Минфина.

Межрегиональные инспекции, входящие в структуру ФНС России, формируются для осуществления контроля над наиболее крупными налогоплательщиками. Интересно знать, что каждая инспекция занимается контролем над представителями лишь одной отрасли. Управления Федеральной службы по субъектам (сокращенно — УФНС) являются составляющими структуры ФНС регионального уровня. В их обязанности включается обеспечение контроля в методическом плане, а также координация деятельности нижестоящих инстанций.

Еще одним немаловажным элементом структуры органов ФНС считаются межрайонные инспекции. Они занимаются контролем налогового учета налогоплательщиков на уровне регионов. Следует иметь в виду, что такие инспекции находятся в подчинении не только ФНС, но и УФНС в соответствии с субъектом. Территориальная инспекция по некоторым классификациям также включается в структуру ФНС России. Данный орган осуществляет налоговый контроль в муниципальных образованиях. Речь идет о городах, районах или мелких населенных пунктах, не разделенных более детально.

Как выяснилось, структура инспекции ФНС России подразумевает существование четырех уровней. Среди них федеральный, федерально-окружной, региональный, а также местный уровни. Представленная иерархия в полной мере соответствует государственному административно-территориальному делению.

Надзор и контроль со стороны ФНС России

Структура и функции ФНС — взаимосвязанные категории. Среди контрольных и надзорных функций целесообразно выделить следующие:

- Соблюдение действующего на территории страны закона касательно налогов и сборов.

- Правильность исчисления, своевременность и полнота внесения налогов и сборов в соответствующие государственные бюджеты. Стоит дополнить, что данный пункт касается и других платежей, которые являются обязательными.

- Надзор в сфере производства этилового спирта, алкогольной, а также табачной товарной продукции.

- Неукоснительное соблюдение валютного законодательства в границах компетенции налоговых структур.

- Информирование налогоплательщиков касательно вопросов налогового законодательства, а также разъяснение действующей на территории страны системы налогообложения в случае необходимости.

Функции органа исполнительной власти

Каждому из элементов структуры управления ФНС России присущи свои функции. Следует знать, что Федеральная служба — это уполномоченный орган исполнительной власти федерального значения, который реализует следующие функции:

- государственная регистрация физических лиц как ИП, а также юридческих лиц;

- представление в делах, связанных с банкротством и соответствующими процедурами, требований касательно внесения платежей обязательного плана, а также относящихся к денежным обязательствам.

Особенности деятельности

Составляющие структуры центрального аппарата ФНС находятся в ведении Министерства финансов. В процессе своей деятельности Федеральная служба руководствуется Конституцией РФ, актами правительства и президента, конституционными законами федерального уровня, нормативными актами Министерства финансов, договорами международного уровня и, конечно же, Положением о ФНС.

Охарактеризованные выше структуры ФНС ведут деятельность как напрямую, так и посредством своих территориальных органов при условии взаимодействия с иными федеральными образованиями исполнительной власти, учреждениями местного управления и государственными внебюджетными фондами, органами исполнительного типа власти субъектов РФ, а также с объединениями общественного плана и другими организациями.

Во главе службы стоит руководитель, который назначается на должность и освобождается от нее — как уже было отмечено — Правительством РФ в соответствии с представлением министра финансов. Структура и полномочия ФНС утверждаются исключительно приказами. Каждый налоговый орган представляет собой самостоятельное юридическое лицо, однако в то же время все они находятся в подчиненности вертикального типа и входят в единую централизованную совокупность.

Попытки реформирования структуры

У реформирования структуры ФНС РФ есть интересная особенность. Речь идет о создании межрайонных и межрегиональных формирований. В отличие от инспекций традиционного плана, реализующих контроль исключительно по территориальной принадлежности каждого из налогоплательщиков, они организуют собственную деятельность, исходя из отраслевой принадлежности и категории налогоплательщика.

Стоит заметить, что межрегиональные инспекции по округам федерального значения занимают промежуточную позицию между Федеральной налоговой службой, а также ее территориальными управлениями.

Цели создания межрегиональных инспекций

Межрегиональные инспекции по округам федерального значения, входящие в структуру ФНС, созданы для достижения следующих целей:

- взаимодействие с уполномоченными представителями президента РФ в округах федерального типа по вопросам, которые включаются в их компетенцию;

- полноценный контроль за соблюдением действующего на территории страны законодательства касательно налогов и сборов в отношении конкретного федерального округа;

- осуществление налоговых проверок.

Вопрос полномочий

На межрегиональном уровне сегодня существует семь инспекций межрегионального типа по наиболее крупным налогоплательщикам в следующих областях:

- разведка, добыча, последующая переработка, транспортировка и продажа природного газа;

- разведка, последующая добыча, переработка, доставка и продажа нефти, а также нефтепродуктов;

- оборот и производство этилового спирта и табака, причем из всех известных в настоящее время видов сырья табачной, спиртосодержащей и алкогольной продукции;

- электроэнергетика, куда целесообразно включить производство, распределение, передачу и последующую реализацию тепловой и электрической энергии;

- производство и продажа продуктов металлургической промышленности;

- осуществление услуг связи;

- осуществление транспортных услуг.

Задачи на уровне субъектов

Охарактеризованные формирования структуры ФНС на уровне субъектов (краев, республик) исполняют следующие задачи:

- осуществление полноценного контроля за соблюдением законодательства в сфере налогов и сборов на территории того или иного субъекта РФ;

- обеспечение поступления налоговых выплат и иных обязательных платежей в государственный бюджет.

Необходимо знать, что руководство Управления ФНС по субъекту назначается руководителем ФНС России после обязательной процедуры согласования с уполномоченным представителем президента по тому или иному субъекту.

Сегодня можно выделить две разновидности инспекций ФНС межрайонного уровня. Среди них следующие:

- инспекции ФНС России, которые контролируют территорию не единственного, а нескольких административных округов;

- инспекции, входящие в структуру налоговых органов (ФНС), которые осуществляют контроль за наиболее крупными налогоплательщиками.

Последние так или иначе подлежат администрированию в сфере налогов на региональном уровне.

Полномочия налоговых органов

В соответствии со статьей 31 Налогового кодекса, действующего на территории РФ, налоговые органы вправе:

- Требовать от налогоплательщика документацию по формам, которые установлены государственными формированиями и органами местного управления. Эти бумаги служат основаниями для исчисления и последующей уплаты налогов. В данную категорию целесообразно отнести также пояснения, документы, которые являются подтверждением правильности исчисления, а также полноты и своевременности погашения налоговых платежей. Стоит заметить, что это право осуществляется при реализации налогового контроля. Действующий порядок истребования документации рассмотрен в описании методик и форм контроля в сфере налогов и сборов.

- Организовывать налоговые проверки в том порядке, который установлен НК РФ. Необходимо дополнить, что они бывают выездными и камеральными.

- На некоторый период времени останавливать операции, связанные со счетами налогоплательщиков в банковских учреждениях и налагать арест на их имущественные комплексы в порядке, прописанном в НК РФ. В соответствии с действующим законом операции по счетам останавливаются, как правило, при непредставлении налоговых деклараций в сроки, которые установлены законодательством. Это может быть также мерой, обеспечивающей поступление налоговых выплат в государственные бюджеты разных уровней. Стоит заметить, что при непредставлении декларации в положенный срок операции по счету обычно приостанавливаются непосредственно до ее представления. На имущество может быть наложен арест в случаях, которые предусмотрены действующим на территории страны налоговым законодательством.

- Производить выемку документации при проведении налоговой проверки у налогоплательщика, которая свидетельствует об актуальности налоговых правонарушений.

- Обследовать (осматривать) любые применяемые налогоплательщиком для получения дохода либо относящиеся к содержанию объектов налогообложения — вне зависимости от места их нахождения — складские, производственные, торговые и другие территории и помещения. Осуществлять инвентаризацию имущественного комплекса, принадлежащего налогоплательщику. Стоит заметить, что осмотр территорий и помещений реализуется исключительно в рамках налоговой проверки выездного типа.

- Определять суммы налоговых выплат, подлежащие внесению со стороны налогоплательщиков в государственный бюджет или внебюджетные фонды. В данном случае используется расчетная методика на основе имеющихся сведений касательно налогоплательщика, а также информации о других аналогичных налогоплательщиках.

- В бесспорном порядке взыскивать с юридических лиц налоговые недоимки, а также пени согласно правилам, установленным НК РФ. Необходимо иметь в виду, что сегодня штрафные санкции можно взыскать исключительно в судебном порядке. Конкретнее: с физических лиц и ИП все разновидности недоимок взыскиваются также лишь в порядке суда, а с юридических лиц — в судебном или бесспорном порядке.

- Требовать от банковских учреждений документы, которые служат подтверждением исполнения платежных поручений со стороны налогоплательщиков. Важно отметить, что данное требование осуществляется в порядке контроля налогоплательщиков, реализующих погашение налоговых выплат, а также банковских структур, которые в качестве налоговых агентов перечисляют деньги в государственный бюджет.

- Привлекать для организации налогового контроля экспертов, переводчиков и других специалистов. Порядок процедуры в полной мере описан в методах и формах налогового контроля.

- Вызывать в качестве свидетелей лиц, которые могут знать о тех или иных обстоятельствах, имеющих значение для осуществления налогового контроля. Важно заметить, что свидетель вправе отказаться от дачи показаний в некоторых случаях, предусмотренных действующим на территории РФ законодательством. Здесь обязательным является составление протокола опроса свидетеля.

Заключение

Итак, мы рассмотрели организационную структуру центрального аппарата ФНС России, ее функционал и полномочия. В заключение следует заметить, что, помимо внушительного количества полномочий, у Федеральной налоговой службы есть целый ряд обязанностей. Они подробным образом охарактеризованы в статье 32 Налогового кодекса, действующего на территории РФ. Основной обязанностью является соблюдение налогового законодательства. Она относится как к налоговым органам, так и к их должностным лицам. В случае нарушения закона налогоплательщик вправе взыскать убытки, которые причинены из-за неправомерных действий налоговой службы.

В статье 57 Конституции записано, что «каждый обязан платить установленные налоги и сборы».

Федеральная налоговая служба России, или сокращенно ФНС, — это федеральный орган исполнительной власти, который контролирует исполнение законодательства о налогах и сборах.

ФНС — это не налоговая инспекция. В быту часто говорят «налоговая». Под этим понятием подразумевают не федеральную службу, а налоговую инспекцию — ИФНС. Именно в нее юрлица и физлица сдают отчетность, она же приходит на проверки, запрашивает документы и так далее.

Нормативная база. Деятельность всей этой системы регулирует Закон РФ «О налоговых органах РФ». Закон определяет, для чего необходимы такие органы, чем они занимаются, кто им может помогать и так далее, а также формулирует главную задачу налоговиков — контролировать правильность расчета и уплаты налогов, страховых взносов и сборов.

Что именно и как контролируют сотрудники налоговых органов, определено в другом нормативном документе — налоговом кодексе. Кодекс указывает виды налогов и сборов, которые есть в России, права и обязанности налогоплательщиков, ответственность за налоговые нарушения и так далее.

Помимо этих двух законов, существуют типовые положения, административные регламенты и другие документы ФНС. Кроме того, ведомство выпускает приказы и письма, адресованные в основном налогоплательщикам.

Для региональных управлений ФНС разработаны типовые положения, полностью определяющие их функционирование. В них указывается, чем занимается подразделение, кто назначает его начальника, кому тот подчиняется и так далее.

Административными регламентами определяются конкретные функции налоговых органов. Например, существует административный регламент, в котором описаны процедуры регистрации ИП и крестьянских (фермерских) хозяйств: подробно рассказано, как проходит регистрация, какие документы нужно представить заявителю, в какой срок надо рассмотреть заявление, почему могут отказать в регистрации и так далее.

Кроме этого, ФНС взаимодействует с госорганами, и порядок такого взаимодействия также зафиксирован нормативными документами. Например, статья 5 закона «О налоговых органах» обязывает работников органов внутренних дел оказывать практическую помощь работникам налоговых органов в их работе и наказывать тех, кто им мешает. Детали взаимодействия между МВД и ФНС описаны в специальном соглашении между ведомствами.

Например, инспектор неоднократно направлял повестку о вызове на допрос директора фирмы, которую подозревают в неуплате налогов. Но повестки почта возвращала, по телефону директор не отвечал. Инспектор решил, что директор уклоняется от явки, и направил в полицию запрос о его розыске. Полиция подключилась, директора нашли, повестку вручили, явку на допрос обеспечили. Такой порядок взаимодействия между налоговиками и полицией прописан в административном регламенте.

ФНС издает приказы и выпускает письма. Приказами утверждают административные регламенты и формы документов, например деклараций или протоколов, актов, решений. Приказы имеют статус нормативно-правового акта, то есть документа, который обязателен для инспекторов, плательщиков или и тех и других одновременно.

В письмах рассматриваются конкретные налоговые ситуации, даются разъяснения по ним. Также бывают письма с обзорами судебной практики. Письма для налогоплательщиков носят информационный характер. Они не имеют статуса нормативно-правового акта, то есть следовать рекомендациям необязательно. Но они полезны тем, что в них изложена позиция ФНС по конкретному налоговому вопросу. А значит, плательщик будет знать, что ждать от налогового инспектора.

Функции и задачи налоговой службы

Главная задача налоговой службы — следить, чтобы плательщики правильно рассчитывали налоги, взносы и сборы, и собирать их.

Вообще, у налоговой службы несколько десятков функций. В том числе она взаимодействует на международном уровне по вопросам налогообложения и налогового администрирования — например, чтобы бороться против уклонения от налогов и искусственного вывода налогооблагаемой прибыли из-под налогообложения в тех странах, где эта прибыль была получена.

Расскажу об основных функциях налоговой службы.

Контрольно-надзорная функция, когда налоговая организует и проводит различные мероприятия налогового контроля. Это могут быть:

- предварительные мероприятия, когда сотрудники собирают, обрабатывают и анализируют информацию о плательщиках, планируют налоговые проверки;

- непосредственно налоговые проверки, в процессе которых инспекция анализирует, насколько корректно отражены различные операции в документах и достоверны ли данные отчетности, которые предоставили в налоговые органы;

- последующий контроль и взыскание налогов.

Цель таких проверок — убедиться, что:

- налогоплательщики соблюдают сроки сдачи отчетности и уплаты положенных налогов;

- доходы учтены полностью;

- расходы приняты обоснованно.

Практически весь контроль налогоплательщиков осуществляется через компьютерные программы, вручную инспекторы почти ничего не считают и не проверяют.

Информирование о налогах. ФНС и налоговые инспекции должны объяснять гражданам и организациям, за что и сколько они должны платить. Подробные разъяснения есть на официальном сайте ФНС, но информацию должны давать и инспекторы в налоговых. Вспомните объявления СМИ, где инспекторы напоминают о последнем дне уплаты налогов, или уведомления в личном кабинете налогоплательщика.

Контроль за исполнением налоговой обязанности. Инспекция следит, чтобы налоги платили вовремя. Если плательщики не выполняют это требование, налоговая будет взыскивать долги.

Например, если ИП задолжал бюджету, с него попытаются взыскать эту сумму. Сначала налоговая пришлет требование о погашении задолженности и укажет срок. Если ИП не исполнит требование, налоговая может приостановить банковские операции, списать нужную сумму со счетов ИП и перечислить деньги в бюджет государства. Решение суда для этого не понадобится.

Валютный контроль. Налоговая проверяет, как резиденты и нерезиденты соблюдают валютное законодательство и насколько полно и достоверно предоставляют отчетность по валютным операциям.

То есть она контролирует и проверяет открытие резидентами РФ счетов в зарубежных банках, отчеты по движению денег на счетах или вкладах за рубежом и контролирует отчетность по контрактам участников ВЭД (импортеры, экспортеры).

Регистрирующая функция. Есть специальные инспекции, которые регистрируют индивидуальных предпринимателей, а также создание, реорганизацию и ликвидацию организации. Это все можно сделать на сайте ФНС. Инспекция передает данные в реестры ИП и юридических лиц. Их ведет отдельное подразделение ФНС. Выписки из реестра выдают также через сайт ФНС.

Налоговая регистрирует онлайн-кассы, ведет реестры ККТ и фискальных накопителей. Все это делается с одной целью — чтобы как можно больше налогов поступало в казну государства.

Кроме этого, ФНС ведет учет налогоплательщиков, выдает лицензии игорному бизнесу, букмекерским конторам, тотализаторам.

Еще налоговая служба ведет статистику и аналитику в рамках своей деятельности. Подсчитывает, сколько проверок провела, сколько налогов поступило, от кого и в какой бюджет, сколько в стране ИП, ООО и так далее.

Структура налоговой службы РФ

Кому подчиняется ФНС. Служба находится в ведении Минфина. Главу ее назначает на должность правительство, но по рекомендации министра финансов.

Иерархия ФНС. Федеральная налоговая служба РФ — это огромная централизованная система налоговых органов. Состоит из центрального аппарата, региональных управлений, межрегиональных, городских и районных налоговых инспекций.

Центральный аппарат ФНС занимает восьмиэтажное здание в Москве на улице Неглинной, 23. В нем 29 управлений, в их числе, например, управление налогообложения доходов физических лиц и администрирования страховых взносов и управление налогообложения имущества. Эти подразделения занимаются налогами, которые платят обычные граждане: НДФЛ и имущественными.

Непосредственно расчетом налогов и контролем за их уплатой центральный аппарат не занимается. Сотрудники головного ведомства контролируют деятельность нижестоящих коллег, готовят позиции службы по тому или иному вопросу, собирают аналитику и обобщают данные, которые поступают от управлений ФНС по регионам и территориальных налоговых инспекций.

Межрегиональные инспекции — крупные подразделения, которые входят в систему налоговых органов. Одни из них занимаются какими-то конкретными задачами, другие обеспечивают отдельные направления деятельности ФНС. Так, к примеру, МИ ФНС по централизованной обработке данных призвана, помимо прочего, обеспечить гражданам или компаниям доступ к сведениям из реестров (например, ЕГРЮЛ или ЕГРИП) и выдавать через интернет выписки из них.

Другие межрегиональные инспекции курируют крупнейших налогоплательщиков страны, за каждой из них закреплены конкретные отрасли. Так, в Межрегиональной инспекции ФНС № 1 стоят на учете крупнейшие налогоплательщики, отнесенные к транснациональным компаниям, — например, российские подразделения «Кока-Колы» и Гугла. А МИ ФНС № 2 курирует тех, кто занимается добычей нефти и газа, производством, торговлей и переработкой нефтепродуктов.

Управления ФНС по субъектам федерации существуют во всех регионах страны. У них в подчинении находятся межрайонные и обычные городские или районные инспекции.

Правда, у некоторых региональных управлений отдельных территориальных подразделений в виде инспекций в подчинении нет. Это не значит, что в таком регионе управление ФНС размещено только в одном месте и нужно ехать в столицу края или республики, чтобы, например, подать жалобу. Дело в том, что в таких регионах функции территориальных инспекций выполняют обособленные подразделения управления ФНС.

Например, в Москве работает управление ФНС и 37 налоговых инспекций разного калибра — от обычных до межрайонных. А вот в Чеченской республике инспекций как таковых нет. Только пять обособленных подразделений управления ФНС по Чеченской Республике. Проще говоря, в Чечне работает только управление ФНС, которое имеет «отделы» в нескольких городах.

Нижестоящий уровень — городские и районные налоговые инспекции, или ИФНС. Именно их имеют в виду, когда в быту говорят «налоговая». Эти учреждения занимаются взаимодействием с основной массой налогоплательщиков: физическими и юридическими лицами.

Как узнать, к какой инспекции относится налогоплательщик

Чтобы определить свою инспекцию, плательщику нужно в первую очередь посмотреть на адрес регистрации. Причем налоговая «прописка» есть не только у граждан, но и у юрлиц и ИП.

Организация или ИП получает при регистрации в налоговых органах пакет документов, в том числе свидетельство о постановке на учет и ИНН. В них написано, в какую инспекцию нужно обращаться, сдавать отчетность, например декларации.

Обычный человек или юрлицо может узнать принадлежность к инспекции по своему адресу на сайте ФНС.

Полномочия налоговых органов

Логично предположить, что в строгой иерархии налоговых органов у каждого звена есть свои полномочия, которые реализуются во взаимодействии с плательщиками налогов.

Так, в центральный аппарат можно обратиться напрямую и в специальном разделе задать вопрос, который касается работы налоговых органов. Например, правильно ли вам рассчитали транспортный налог.

Кроме этого, в центральный аппарат можно пожаловаться на территориальные инспекции (такие обращения подаются в личном кабинете на сайте ФНС).

Управления ФНС по субъектам заняты преимущественно координацией работы и контролем подчиненных инспекций. Так, в сферу их деятельности входят повторные проверки плательщиков — организаций или ИП, а также рассмотрение жалоб на действия нижестоящих инспекций.

Кроме этого, управления ФНС, как вышестоящие налоговые органы по отношению к территориальным инспекциям, занимаются досудебным урегулированием налоговых споров. Решение инспекции в отношении организации или ИП нужно сначала обжаловать в досудебном порядке в вышестоящем налоговом органе — то есть обратиться в управление ФНС.

Что касается территориальных инспекций, то круг их полномочий довольно широк. Они проводят выездные и камеральные налоговые проверки, могут вызвать на допрос, провести выемку документов и прийти в компанию с осмотром. Именно территориальные органы взыскивают налоги, если их кто-то вовремя не заплатил.

Вот как это происходит на практике. Гражданин получает уведомление об уплате налога — например, на машину. В документе указана марка авто, мощность двигателя, период, за который нужно заплатить (предположим, весь 2021 год), сумма и срок уплаты налога. Если деньги вовремя не поступили, гражданину придет требование об уплате налога.

Если он не заплатит налог в установленный срок, инспекторы обратятся в суд, получат решение и передадут его судебным приставам. В свою очередь, те запустят исполнительное производство, и деньги могут просто списать с карты.

Если сумма долга вместе со штрафами и пенями составляет не более 100 000 Р, то инспекция обращается с заявлением о взыскании налога в мировой суд. Его преимущество в том, что он рассматривает дела без вызова сторон и выносит судебный приказ. Надо сказать, что в год мировые судьи выносят более чем 3 млн судебных приказов по налоговым делам. Из них граждане оспаривают только 1%.

Если сумма налогового долга более 100 000 Р, инспекция должна обращаться в районный или городской суд — в зависимости от того, какой из них работает по месту прописки должника.

Неправомерные действия и злоупотребления. Ошибки, допускаемые сотрудниками налоговой в работе, связаны, как правило, с несовершенством закона или банальной загруженностью инспекторов. Но встречаются и откровенные случаи некомпетентности рядовых сотрудников. Обычно такие ситуации быстро исправляют их старшие коллеги.

Например, на камеральную проверку декларации 3-НДФЛ налоговый кодекс отводит три месяца. Этот срок инспекторы часто нарушают, так как деклараций поступает много и они не справляются. Ответственность для инспекторов за нарушение срока проверки возможна только дисциплинарная, да и то если пожаловаться начальнику налоговой инспекции или в управление ФНС.

Что делать, если налоговые органы превышают свои полномочия. Неправомерные действия сотрудников инспекции в отношении физлица или юрлица можно обжаловать. Жалоба пишется на имя начальника инспекции, если это не поможет — направляется в управление ФНС. Если и это не принесет результата, можно обратиться в центральный аппарат ФНС, Следственный комитет или прокуратуру.

Например, в начале 2022 года в Самарской области Следственный комитет завел уголовные дела на двух работниц налоговой инспекции: начальника контрольно-аналитического отдела и замначальника МИ ФНС.

Их обвинили в превышении должностных полномочий и воспрепятствовании законной предпринимательской деятельности — они договорились подправить показатели инспекции и для этого сфальсифицировали данные в автоматизированной информационной системе. Изготовили поддельные доверенности и от имени разных фирм стали сдавать в инспекцию уточненные декларации по НДС, по которым компании должны были заплатить больше налогов в бюджет.

В результате эти организации внезапно оказались злостными неплательщиками, контрагенты расторгли с ними контракты и отказались сотрудничать.

На момент написания этой статьи следствие еще идет. Если суд признает вину налоговиков, обвиняемым грозит до четырех лет заключения.

Запомнить

- Федеральная налоговая служба РФ — это федеральный орган исполнительной власти, главная задача которого — контроль исполнения законодательства о налогах и сборах.

- Кроме этого, ФНС ведет учет налогоплательщиков, выдает лицензии игорному бизнесу, букмекерским конторам, тотализаторам. А еще следит за тем, чтобы юрлица и ИП, которые продают товары, работы и услуги, применяли при расчетах контрольно-кассовую технику и выдавали кассовые чеки.

- Когда в быту говорят «налоговая», имеют в виду городские и районные налоговые инспекции, или ИФНС. Эти учреждения взаимодействуют с основной массой налогоплательщиков — физическими и юридическими лицами.

- Чтобы узнать, к какой инспекции относится налогоплательщик, можно воспользоваться сервисом на сайте ФНС.

- Если вы или ваша компания столкнулись с неправомерными действиями сотрудников инспекции, можно написать жалобу на имя начальника инспекции, если не поможет — в управление ФНС. Кроме этого, можно обратиться в центральный аппарат ФНС, Следственный комитет или прокуратуру.

Структура и функции налоговых органов

Важная роль в обеспечении

эффективного функционирования налоговой

системы РФ отводится налоговым органам,

к которым относится Министерство

финансов РФ и Федеральная налоговая

служба, включая ее структурные

подразделения по всей территории

государства. В системе

таможенного регулирования при перемещении

товаров через таможенную границу страны

взиманием установленных налоговым

законодательством налогов и сборов

занимается Федеральная таможенная

служба (подчиненная Минэкономразвития

и торговли РФ). Таможенные органы России

пользуются правом контроля за

своевременностью и полнотой уплаты

налогов при таможенном оформлении

товаров, могут привлекать к ответственности

лиц за нарушение налогового законодательства.

Таможенные органы взимают налоги в

соответствии с таможенным законодательством

и другими федеральными законами, а также

с учетом положений НК РФ.

Центральными органами

управления в системе налогообложения

являются Минфин РФ и входящая в его

состав Федеральная налоговая служба.

Федеральная

налоговая служба (ФНС России) является

федеральным органом исполнительной

власти, осуществляющим функции

по контролю и надзору за соблюдением

законодательства о налогах и сборах,

за правильностью исчисления, полнотой

и своевременностью внесения в

соответствующий бюджет налогов, сборов

и иных обязательных платежей, за

производством и оборотом этилового

спирта, спиртосодержащей, алкогольной

и табачной продукции, а также функции

агента валютного контроля в пределах

компетенции налоговых органов. На

ФНС России возложенные

также функции,

по контролю и надзору за информированием

налогоплательщиков по вопросам налогового

законодательства и разъяснением системы

налогообложения.

Служба

является уполномоченным федеральным

органом исполнительной власти,

осуществляющим государственную

регистрацию юридических лиц, физических

лиц в качестве индивидуальных

предпринимателей и крестьянских

(фермерских) хозяйств, а также уполномоченным

федеральным органом исполнительной

власти, обеспечивающим представление

в делах о банкротстве и в процедурах

банкротства требований об уплате

обязательных платежей и требований

Российской Федерации по денежным

обязательствам.

ФНС России также является уполномоченным

федеральным органом исполнительной

власти, осуществляющим:

-

статистическую и аналитическую

деятельность; -

профилактику коррупционных правонарушений;

-

ведение Реестра и проверок контрагентов;

-

регистрацию контрольно-кассовой

техники; -

международное сотрудничество.

ФНС России руководствуется в своей

деятельности Конституцией РФ, федеральными

законами, актами Президента РФ и

Правительства РФ, международными

договорами РФ, нормативными правовыми

актами Минфина России, а также Положением

о ФНС России.

ФНС России ведет деятельность

непосредственно и через свои территориальные

органы во взаимодействии с другими

органами исполнительной власти,

государственными внебюджетными фондами,

общественными объединениями и иными

организациями. ФНС России возглавляет

руководитель, назначаемый на должность

и освобождаемый от должности Правительством

РФ по представлению министра финансов.

Система налоговых органов построена в

соответствии с принятым в РФ административным

и национально-территориальным делением

и состоит из трех звеньев.

Схема 1 Структура налоговых органов

|

Министерство |

Вышестоящий |

||

|

Федеральная |

Федеральный |

||

|

Управления ФНС России по субъектам |

Межрегиональные инспекции ФНС России |

Региональный |

|

|

Инспекции ФНС РФ по районам, районам |

Межрайонные инспекции ФНС России |

Местный |

Смежные по компетенции органы власти:

Федеральное

казначейство,Федеральная

миграционная служба,Пенсионный

фонд Российской Федерации,Росреестр,

МВД.

Структура ФНС России

-

Руководство

ФНС России

— Руководитель Федеральной налоговой

службы и 9 заместителей -

Структурные

подразделения центрального аппарата

ФНС России

— 17

управлений:

Аналитическое,

Контрольное, Финансовое,

Правовое,

Административно-контрольное,

Кадров

Информационных

технологий, Камерального

контроля, Досудебного

урегулирования налоговых споров, По

работе с задолженностью и банкротством,

Стандартов и международного

сотрудничества,

Модернизации

налоговых органов, Трансфертного

ценообразования, Контроля налоговых

органов,

Регистрации

и учета налогоплательщиков,

Налогообложения

юридических лиц,

Налогообложения

имущества и доходов физических лиц. -

Межрегиональные

инспекции ФНС России -

Управления

ФНС России по субъектам Российской

Федерации

Управления

центрального аппарата ФНС

Аналитическое

управление обеспечивает учет

налоговых поступлений (администрируемых

налоговыми органами) во взаимодействии

с органами федерального казначейства;

анализ налоговых поступлений и изменения

налоговой базы, их адекватности

показателям экономического развития

РФ и показателям финансово-экономической

деятельности налогоплательщиков по

основным секторам экономики и видам

деятельности; анализ и прогнозирование

доходов бюджетной системы; анализ

результатов деятельности ФНС по основным

направлениям налогового администрирования,

оценка эффективности деятельности ФНС

и планирование развития налоговых

органов; а также методологическое

сопровождение программно-аналитических

комплексов по представлению

систематизированной аналитической

информации на базе данных статистической

налоговой отчетности.

Контрольное

управление осуществляет контроль

за соблюдением налогового законодательства

РФ, правильностью исчисления, полнотой

и своевременностью внесения налогов и

иных обязательных платежей; анализ

результатов проведения выездных

налоговых проверок; анализ применяемых

налогоплательщиками способов уклонения

от налогообложения (выявляемых выездными

налоговыми проверками); взаимодействие

с иными контролирующими органами в

сфере выявления и пресечения налоговых

правонарушений; методологическое

обеспечение проведения проверок: по

вопросам применения контрольно-кассовой

техники, бланков строгой отчетности,

товарных чеков и пр., по вопросам полноты

учёта выручки, использования специальных

банковских счетов; обеспечение контроля

за осуществлением валютных операций;

обеспечение работы по осуществлению

государственного надзора в области

организации и проведения азартных игр,

тотализаторов, лотерей и др.

Управление

налогообложения юридических лиц

ответственно за методологическое

обеспечение работы налоговых органов

по вопросам исчисления, полноты и

своевременности внесения организациями

федеральных налогов и сборов в

соответствующие бюджеты, а также по

вопросам налогообложения специальных

налоговых режимов; по вопросам налогового

учета в российских организациях и в

иностранных организациях, осуществляющих

деятельность на территории РФ;

осуществление контроля качества

налогового администрирования; анализ

сведений о налоговой базе и структуре

начислений по налогам; информирование

налогоплательщиков и разъяснение

порядка заполнения налоговых деклараций,

согласование единой позиции с Минфином

России по вопросам применения налогового

законодательства РФ, а также применения

международных соглашений связанных с

устранением двойного налогообложения.

Управление

кадров обеспечивает центральный

аппарат и территориальные органы Службы

кадровым составом; осуществляет

управление кадровой работой, урегулирование

трудовых отношений с федеральными

государственными гражданскими служащими;

организационное и методологическое

обеспечение прохождения гражданской

службы и организацию кадровой работы

в ФНС; оптимизацию структуры и штатной

численности подразделений ФНС;

формирование кадрового резерва ФНС;

исполнение законодательства по вопросам

противодействия коррупции; соблюдение

гражданскими служащими правил служебного

поведения; обеспечение установленного

режима секретности; контроль работы по

вопросам осуществления охраны, пропускного

режима, проведения служебных проверок

и расследований и др.; обеспечение

обязательной дактилоскопической

регистрации гражданских служащих ФНС;

оформление документов на допуск в здания

ФНС и пр.

Финансовое

управление осуществляет координацию

работы по исполнению федерального

бюджета в части расходов ФНС; нормативную

и методическую деятельность, связанную

с бюджетным процессом; выполнение ФНС

функций главного распорядителя и

получателя средств федерального бюджета,

а также функции главного администратора

доходов бюджетов бюджетной системы РФ

и главного администратора источников

финансирования дефицита федерального

бюджета; сбор и обобщение информации о

состоянии финансовых и нефинансовых

активов и обязательств ФНС, составление

бюджетной, бухгалтерской, финансовой

и статистической отчетности; организацию

финансового контроля за соблюдением

подведомственными распорядителями

(получателями) средств федерального

бюджета, координацию деятельности

межрегиональных инспекций ФНС по

федеральным округам по проведению

проверок и др.

Управление информационных технологийобеспечивает совершенствование

информационного и технического

обеспечения деятельности налоговых

органов, внедрение новых

информационно-телекоммуникационных

технологий, развитие электронных услуг;

информационное взаимодействие налоговых

органов с ведомствами, налогоплательщиками

с применением современных

инфо-коммуникационных и электронно-цифровых

технологий, в том числе Интернет-сервисов;

организацию системы технической защиты

информации; методологическое и

организационное обеспечение ввода

документов налоговой и бухгалтерской

отчетности и иных документов, представляемых

налоговому органу на бумажных носителях,

в том числе с использованием двухмерного

штрих-кода, а также в электронном виде

и др..

Правовое управление

осуществляет

координацию правовой

работы в налоговых органах; обеспечивает

единую позицию налоговых органов в

судах; оказание организационной и

правовой помощи налоговым органам при

представлении ими интересов государства

в судах; анализ практики рассмотрения

налоговых споров, причин разрешения

арбитражными судами споров в пользу

налогоплательщиков; методологическое

единство применения налоговыми органами

санкций за нарушения законодательства

о налогах и сборах; законопроектную

деятельность ФНС; подготовку предложений

по изменению законодательства РФ;

правовую и антикоррупционную экспертизу

разрабатываемых ФНС проектов нормативных

правовых актов, экспертизу и визирование

проектов государственных контрактов,

договоров, заключаемых ФНС и пр.

Управление по работе с задолженностью

и банкротством обеспечивает работу

налоговых органов по выявлению причин

образования задолженности по обязательным

платежам, анализ ее динамики и структуры,

эффективности мер по урегулированию

задолженности и представлению интересов

РФ в делах о банкротстве и процедурах

банкротства, планированию поступлений

от урегулирования задолженности и

реализации процедур банкротства;

формирование отчетности по данным

вопросам; обеспечение работы налоговых

органов по изменению сроков уплаты

налогов, применению комплекса мер

принудительного взыскания, осуществлению

зачета (возврата) излишне уплаченных

(излишне взысканных) сумм; выполнение

функций уполномоченного органа,

представляющего требования об уплате

обязательных платежей и требования РФ

по денежным обязательствам в делах о

банкротстве и в процедурах банкротства.

Управление досудебного

урегулирования налоговых споров

занимается подготовкой

проектов решений (ответов) по результатам

рассмотрения жалоб на акты налоговых

органов РФ ненормативного характера,

а также на действия или бездействие

должностных лиц налоговых органов;

подготовкой заключений по возражениям

налогоплательщиков, плательщиков

сборов, налоговых агентов, ответственных

участников консолидированных групп

налогоплательщиков по актам повторных

выездных налоговых проверок; координацией

работы налоговых органов по рассмотрению

возражений налогоплательщиков на акты

налоговых органов и по рассмотрению

жалоб во внесудебном порядке; контролем

качества работы налоговых органов по

рассмотрению жалоб во внесудебном

порядке; анализом результатов работы

налоговых органов по рассмотрению жалоб

заявителей на акты налоговых органов,

действия или бездействие их должностных

лиц и др.

Административно-контрольное управление

осуществляет организационное и

документационное обеспечение деятельности

руководителя ФНС; контроль исполнения

структурными подразделениями ФНС

поручений руководителя, приказов,

распоряжений, и иных документов;

обеспечение единого порядка

документирования, организации работы

с документами в бумажном и электронном

виде; обеспечение приема, распределения

входящей корреспонденции, обработки и

отправки исходящей корреспонденции;

развитие системы электронного

документооборота; работы по комплектованию,

хранению, учету и использованию

образовавшихся архивных документов;

материально-техническое обеспечение

налоговых органов форменной одеждой,

автотранспортом, копировально-множительной

техникой, и пр.; организацию медицинского,

социального и санаторно-курортного

обеспечения работников ФНС и членов их

семей; координация работы по управлению

недвижимым имуществом, содержанию и

текущему ремонту зданий и сооружений,

их санитарно-коммунальному обслуживанию,

проведению планово-предупредительных

и профилактических работ инженерно-технических

систем; формирование информационной

политики ФНС, взаимодействие со средствами

массовой информации и др.

Управление налогообложения

имущества и доходов физических лиц

ответственно за

методологическое

обеспечение работы по вопросам исчисления,

полноты и своевременности внесения в

соответствующие бюджеты: НДФЛ, НИО,

НИФЛ, транспортного налога; земельного

налога; государственной пошлины;

мониторинг и системный анализ сведений

о налоговой базе по указанным налогам

и сборам; информирование налогоплательщиков

по соответствующим вопросам; осуществление

анализа показателей налоговой отчетности

и подготовка аналитической информации;

осуществление контроля качества

налогового администрирования в части

исчисления и уплаты в соответствующие

бюджеты указанных налогов и сборов;

методологическое и экспертно-аналитическое

обеспечение функционирования

программно-аналитических комплексов

по указанным налогам; подготовку

аналитической информации о тенденциях

и перспективах развития налоговой

системы; обеспечение работы налоговых

органов по вопросам предоставления

сведений о доходах, расходах, об имуществе

и обязательствах имущественного

характера по запросам федеральных

государственных органов и др.

Управление стандартов и

международного сотрудничества занимается

разработкой и внедрением

системы стандартов деятельности и

менеджмента качества ФНС; формированием

политики ФНС по организации работы с

налогоплательщиками, повышению качества

и доступности оказываемых ФНС

государственных услуг; организацией и

обеспечением участия ФНС России в

международных организациях, двустороннем

и многостороннем международном

сотрудничестве по налоговым вопросам;

координацией деятельности ФНС по

проведению анализа международной

практики по вопросам налогообложения,

оценки рыночных процессов и ценообразования,

двустороннего и многостороннего

международного сотрудничества по

налоговым вопросам.

Управление регистрации

и учета налогоплательщиков выполняет

функции по методологическому

и организационному обеспечению

государственной регистрации физических

лиц, юридических лиц, индивидуальных

предпринимателей и крестьянских

(фермерских) хозяйств; методологическое

и организационное обеспечение ведения

Единого государственного реестра

юридических лиц, Единого государственного

реестра индивидуальных предпринимателей,

Единого государственного реестра

налогоплательщиков и Реестра

дисквалифицированных лиц и предоставления

содержащихся в них сведений; обеспечению

работы налоговых органов по учёту

сведений о банковских счетах и по

контролю за соблюдением обязанности

по представлению сведений о них и пр.

Управление

камерального контроля обеспечивает

методологическую основу и организацию

работы по вопросам проведения камеральных

налоговых проверок; организацию и

координацию мероприятий налогового

контроля в рамках проведения камеральных

налоговых проверок; контроль качества

проведения камеральных налоговых

проверок; анализ результатов камеральных

налоговых проверок, анализ и систематизацию

применяемых налогоплательщиками форм

и способов уклонения от налогообложения;

работы по вопросам, связанным с

автоматизацией проведения камеральных

налоговых проверок; совершенствование

электронного документооборота между

налоговыми органами и налогоплательщиками,

в части проведения камеральных налоговых

проверок; работы по обмену информацией

с налоговыми органами государств-членов

Таможенного союза в соответствии с

международными договорами и др.

Управление модернизации налоговых

органов занимается подготовкой

предложений и выработка единой политики

по вопросам развития и совершенствования

процессов налогового администрирования;

разработкой и реализацией проектов

автоматизации процессов налогового

администрирования; координацией

деятельности центрального аппарата,

территориальных налоговых органов,

подведомственных организаций и учреждений

по вопросам методологии внедрения

перспективных процессов налогового

администрирования; определением

направлений и выработкой единых подходов

к развитию системы централизованной

обработки данных и др.

Управление трансфертного ценообразования

обеспечивает работу

ФНС по вопросам контроля соответствия

цен в сделках рыночным ценам

(рентабельности); анализ рыночных

процессов и ценообразования на внешних

и внутрироссийских рынках товаров

(работ, услуг), налоговых последствий в

связи с совершением сделок между

взаимозависимыми лицами и приравненных

к ним сделкам; контроль за соблюдением

налогового законодательства в части

контроля соответствия цен в сделках

рыночным; рассмотрение заявлений о

заключении соглашения о ценообразовании

для целей налогообложения; выработку

предложений по совершенствованию

законодательства о налогах и сборах,

совершенствованию и автоматизации форм

и методов контроля соответствия цен в

сделках рыночным ценам; информирование

налогоплательщиков по соответствующим

вопросам и др.

Управление контроля налоговых органов

имеет основной

задачей методологическое обеспечение

и организацию работы по проведению

внутриведомственного контроля

(внутреннего аудита) в системе налоговых

органов по осуществлению ими налогового

администрирования, за исключением

организации внутреннего финансового

аудита.

Межрегиональные

инспекции ФНС России

включают Межрегиональные инспекции по

федеральным округам (созданы по 9

округам, включая Крым), Межрегиональные

инспекции по крупнейшим налогоплательщикам

(осуществляют налоговое администрирование

крупнейших налогоплательщиков),

Межрегиональную инспекцию ФНС России

по централизованной обработке данных

иМежрегиональную

инспекцию ФНС России по ценообразованию

для целей налогообложения.

Межрегиональные инспекции

по федеральным округам занимают

промежуточное положение между федеральной

налоговой службой и территориальными

управлениями ФНС России. В

отличие от инспекций, осуществляющих

контроль в зависимости от территориальной

принадлежности налогоплательщика,

межрегиональные и межрайонные инспекции

строят свою работу исходя из категории

налогоплательщика и его отраслевой

принадлежности.

Межрегиональные инспекции

ФНС России по федеральным округам

созданы:

-

для осуществления взаимодействия с

полномочными представителями Президента

РФ в федеральных округах по вопросам,

отнесенным к их компетенции; -

для контроля за соблюдением законодательства

РФ о налогах и сборах на территории

соответствующего федерального округа; -

для проведения налоговых проверок.

Межрегиональные

инспекции по крупнейшим налогоплательщикам

осуществляют налоговое администрирование

крупнейших налогоплательщиков, в том

числе: МИ

ФНС России по КН № 1осуществляет

налоговое администрирование крупнейших

налогоплательщиков в сфере разведки,

добычи, переработки, транспортировки

и реализации нефти и нефтепродуктов; №

2-в сфере

добычи (предоставления услуг по добыче)

газа природного горючего, переработки,

транспортировки, оптовой торговли газом

природным горючим и общестроительных

работ по прокладке магистральных и

газораспределительных трубопроводов;

№

5 — крупнейших

налогоплательщиков, осуществляющих

деятельность в сфере производства и

реализации продукции металлургической

промышленности;

№ 6 —

крупнейших налогоплательщиков в сфере

оказания транспортных услуг. Кроме

того, существуют

межрегиональные инспекции по крупнейшим

налогоплательщикам в сферах: производство

и оборот этилового спирта из всех видов

сырья алкогольной, спиртосодержащей и

табачной продукции; электроэнергетика,

в том числе производство, передача,

распределение и реализация электрической

и тепловой энергии; оказание услуг

связи.

Управления Федеральной

налоговой службы России по субъектам

Российской Федерациивключают

Управления ФНС России по республикам,

краям и областям в составе федеральных

округов (18 в Центральном ФО, 14 в Приволжском

ФО, 10 в Северо-Западном ФО, 6 в Южном ФО,

6 в Уральском ФО, 12 в Сибирском ФО, 7 в

Северо-Кавказском ФО, 9 в Дальневосточном

ФО).

Налоговые службы на уровне субъектов

РФ (республик, краев) выполняют следующие

задачи:

-

осуществляют контроль за соблюдением

налогового законодательства на

территории соответствующего субъекта

РФ; -

обеспечивают поступление налогов,

сборов и других обязательных платежей

в бюджет.

Руководителя Управления ФНС России по

субъекту РФ назначает руководитель ФНС

России по согласованию с полномочным

представителем Президента РФ по

соответствующему субъекту Федерации.

Можно выделить два вида инспекций

Федеральной налоговой службы межрайонного

уровня:

-

инспекции ФНС России, контролирующие

территорию не одного, а нескольких

административных районов; -

инспекции ФНС России, осуществляющие

налоговый контроль за крупнейшими

налогоплательщиками, которые подлежат

налоговому администрированию на

региональном уровне.

Федеральная налоговая служба и ее

территориальные органы — управления

Службы по субъектам Российской Федерации,

межрегиональные инспекции Службы,

инспекции Службы по районам, районам в

городах, городам без районного деления,

инспекции Службы межрайонного уровня

(налоговые органы) составляют единую

централизованную систему налоговых

органов. ФНС России не имеет зарубежных

представительств.

Налоговые инспекции

Федеральной налоговой службы, занимающие

третий уровень системы, выполняют

основную роль и нагрузку по контролю

за исполнением налогового законодательства.

Они обеспечивают учет налогоплательщиков,

правильность исчисления ими налогов и

сборов, поступление денежных средств

в бюджеты всех уровней и внебюджетные

фонды, контроль за своевременностью

предоставления бухгалтерских отчетов

и деклараций, составление аналитических

отчетов и др. Инспекция Федеральной

налоговой службы Российской Федерации

по районам, районам в городах, городам

без районного деления (районная инспекция)

является самой массовой структурной

единицей в системе налоговых органов

России. Если управлений ФНС по субъектам

федерации насчитывается 89 – по числу

регионов, то количество инспекций ФНС

России достигает 2500. Если управления

ФНС России по субъектам Российской

Федерации являются управленческими

структурами и организуют и контролируют

процессы сбора налогов, то непосредственная

работа по обеспечению собираемости

налогов возложена на инспекции ФНС

России по административно-территориальным

единицам.

Инспекция несет ответственность:

1) за убытки, причиненные

налогоплательщикам вследствие своих

неправомерных действий (решений) или

бездействия, а равно неправомерных

действий (решений) или бездействия

должностных лиц и других работников

инспекции при исполнении ими служебных

обязанностей. Причиненные налогоплательщикам

убытки возмещаются за счет федерального

бюджета;

2) за неправомерные действия

или бездействие должностных лиц и других

работников инспекции.

Инспекция возглавляется

руководителем, который назначается на

должность приказом руководителя

управления ФНС России по региону. Штатное

расписание и функции структурных

подразделений инспекции утверждаются

руководителем инспекции в пределах

установленной штатной численности и

фонда оплаты труда. На должности

работников инспекции назначаются лица,

отвечающие квалификационным требованиям

по государственным должностям работников

налоговых органов, по уровню образования

и стажу работы по специальности.

Основные направления деятельности ФНС:

-

обеспечение соблюдения законодательства

о налогах и сборах; -

создание комфортных условий для

исполнения налогоплательщиками

налоговых обязанностей; -

снижение административной нагрузки и

упрощение процедур, развитие открытого

диалога с бизнесом и обществом; -

укрепление и совершенствование кадрового

потенциала; -

оптимизация деятельности налоговых

органов с учетом эффективности затрат

на ее осуществление.

Функции ФНС России

-

ведет

в установленном порядке: учет всех

налогоплательщиков; Единый государственный

реестр юридических лиц, Единый

государственный реестр индивидуальных

предпринимателей и Единый государственный

реестр налогоплательщиков; единый

государственный реестр лотерей,

государственный реестр всероссийских

лотерей; Государственный реестр

контрольно-кассовой техники; -

бесплатно

информирует (в том числе в письменной

форме) налогоплательщиков о действующих

налогах и сборах, законодательстве о

налогах и сборах и принятых в соответствии

с ним нормативных правовых актах,

порядке исчисления и уплаты налогов и

сборов, правах и обязанностях

налогоплательщиков, полномочиях

налоговых органов и их должностных

лиц, а также предоставляет формы

налоговой отчетности и разъясняет

порядок их заполнения; -

осуществляет

в установленном законодательством

Российской Федерации порядке возврат

или зачет излишне уплаченных или излишне

взысканных сумм налогов и сборов, а

также пеней и штрафов; -

принимает

в установленном законодательством

Российской Федерации порядке решения

об изменении сроков уплаты налогов,

сборов и пеней; -

устанавливает

(утверждает) формы: налогового уведомления;

требования об уплате налога; заявлений

и уведомлений о постановке на учет и

снятии с учета в налоговом органе;

уведомлений о постановке на учет и

снятии с учета в налоговом органе;

решения руководителя (заместителя

руководителя) налогового органа о

проведении выездной налоговой проверки;

форму и требования к составлению акта

налоговой проверки; справки о полученных

физическими лицами доходах и удержанных

суммах налога и др. -

разрабатывает

формы и порядок заполнения расчетов

по налогам, формы налоговых деклараций

и иные документы и направляет их для

утверждения в Министерство финансов

Российской Федерации; -

рассматривает

уведомления о проведении стимулирующих

лотерей; -

осуществляет

проверку деятельности юридических

лиц, физических лиц, крестьянских

(фермерских) хозяйств в установленной

сфере деятельности; -

осуществляет

функции главного распорядителя и

получателя средств федерального

бюджета, предусмотренных на содержание

Службы и реализацию возложенных на нее

функций; -

обеспечивает

в пределах своей компетенции защиту

сведений, составляющих государственную

тайну; -

взаимодействует

с органами государственной власти

иностранных государств и международными

организациями в установленной сфере

деятельности; -

осуществляет

иные функции в установленной сфере

деятельности, если такие функции

предусмотрены федеральными законами,

нормативными правовыми актами Президента

Российской Федерации или Правительства

Российской Федерации и др..

Федеральная налоговая служба не вправе:

осуществлять в установленной сфере

деятельности нормативно-правовое

регулирование (кроме установленных

случаев), а также управление государственным

имуществом (за исключением закрепленного

за ФНС) и оказание платных услуг.

Подведомственные организации

ФНС России

-

ФГУП

ГНИВЦ ФНС России -

ФКУ

«Налог-сервис» -

ФКУ

«Объединенная дирекция единого заказчика

Федеральной налоговой службы» -

ФБЛПУ

«Поликлиника ФНС России» -

Санатории,

санатории-профилактории, детский

оздоровительный лагерь -

Приволжский

институт повышения квалификации ФНС

России -

Северо-Западный

институт повышения квалификации ФНС

России

Контроль цен и сделок налоговыми органами

Налоговые органы контролируют сделки

между взаимозависимыми лицами, а также

приравненные к ним сделки при соблюдении

ряда условий. В основе контроля

цен лежит принцип: если цена сделки

между взаимозависимыми лицами не

соответствует рыночной, то соответствующие

налоги (налог на прибыль, НДС, НДФЛ и

др.) могут быть доначислены налогоплательщику.

К взаимозависимым лицам отнесены:

● организации в случае, если одна из

них прямо или косвенно участвует в

другой организации и доля такого участия

составляет более 25 %;

● физическое лицо и организация в

случае, если такое физическое

лицо прямо или косвенно участвует в

такой организации и доля такого участия

составляет более 25 %;

● организации в случае, если одно и то

же лицо прямо или косвенно участвует в

этих организациях и доля такого участия

в каждой организации составляет более

25 %;

● организация и лицо (в том числе

физическое лицо совместно с его

взаимозависимыми лицами), имеющее

полномочия по назначению (избранию)

единоличного исполнительного органа

этой организации или по назначению

(избранию) не менее 50 % состава коллегиального

исполнительного органа или совета

директоров (наблюдательного совета)

этой организации;

● организации, единоличные исполнительные

органы которых либо не менее 50 % состава

коллегиального исполнительного органа

или совета директоров (наблюдательного

совета) которых назначены или избраны

по решению одного и того же лица

(физического лица совместно с его

взаимозависимыми лицами);

● организации, в которых более 50 % состава

коллегиального исполнительного органа

или совета директоров (наблюдательного

совета) составляют одни и те же физические

лица совместно с взаимозависимыми

лицами);

● организация и лицо, осуществляющее

полномочия ее единоличного исполнительного

органа;

● организации, в которых полномочия

единоличного исполнительного органа

осуществляет одно и то же лицо;

● организации или физические лица в

случае, если доля прямого участия каждого

предыдущего лица в каждой последующей

организации составляет более 50 %;

● физические лица в случае, если одно

физическое лицо подчиняется другому

физическому лицу по должностному

положению;

● физическое лицо, его супруг (супруга),

родители (в том числе усыновители), дети

(в том числе усыновленные), полнородные

и неполнородные братья и сестры, опекун

(попечитель) и подопечный.

Кроме того, к сделкам между взаимозависимыми

лицами в целях НК РФ приравнена

совокупность сделок по реализации

(перепродаже) товаров (выполнению работ,

оказанию услуг), совершаемых с участием

(при посредничестве) лиц, не являющихся

взаимозависимыми, если третьи лица

(посредники):

● не выполняют в этой совокупности

сделок никаких дополнительных функций,

за исключением организации реализации

(перепродажи) товаров (выполнения работ,

оказания услуг) одним лицом другому

лицу, признаваемому взаимозависимым с

этим лицом;

● не принимают на себя никаких рисков

и не используют никаких активов для

организации реализации (перепродажи)

товаров (выполнения работ, оказания

услуг) одним лицом другому лицу,

признаваемому взаимозависимым с этим

лицом.

Например, типичная схема минимизации

налоговых платежей. Между основным

продавцом на общей системе налогообложения

и конечным покупателем «встраивается»

компания-упрощенец. Как правило, они

взаимозависимые друг с другом. Для того

чтобы уйти от контроля цен между ними,

первоначальным продавцом и упрощенцем

«встраивается» невзаимозависимое лицо

на основной системе налогообложения,

которое для перепродажи не использует

никаких активов и не принимает на себя

никаких рисков.

Также к сделкам между взаимозависимыми

лицами будут приравнены:

● сделки в области внешней торговли

товарами мировой биржевой торговли;

● сделки, одной из сторон которых

является лицо, местом регистрации, либо

местом жительства, либо местом налогового

резидентства которого являются

государство или территория, включенные

в перечень государств и территорий,

утверждаемый Минфином РФ в качестве

оффшоров.

Сделка между взаимозависимыми лицами

считается контролируемой при соблюдении

ряда условий.

Если местом регистрации, либо местом

жительства, либо местом налогового

резидентства всех сторон и

выгодоприобретателей по сделкам является

Россия, то сделки признаются контролируемыми

только при наличии одного из следующих

обстоятельств:

1) сумма доходов по сделкам (сумма цен

сделок) между указанными лицами за

соответствующий календарный год

превышает 1 млрд руб.;

2) хотя бы одна из сторон сделки является

налогоплательщиком, применяющим единый

сельскохозяйственный налог или ЕНВД,

при этом одна из сторон по сделке не

применяет указанные специальные

налоговые режимы, а сумма доходов по

сделкам между указанными лицами за

соответствующий календарный год

превышает 100 млн руб. Например, на

практике под контроль цен могут попасть

сделки между взаимозависимыми лицами

на сумму свыше 100 млн руб., проведенные

в целях оптимизации налогообложения

по так называемой «давальческой» схеме;

3) одна из сторон сделки является

налогоплательщиком налога на добычу

полезных ископаемых, исчисляемого по

налоговой ставке, установленной в

процентах, и предметом сделки является

добытое полезное ископаемое;

4) хотя бы одна из сторон сделки освобождена

от обязанностей налогоплательщика

налога на прибыль организаций или

применяет к налоговой базе по указанному

налогу налоговую ставку 0 %. При этом

другая сторона сделки не освобождена

от этих обязанностей и не применяет

налоговую ставку 0 % по указанным

обстоятельствам;

5) хотя бы одна из сторон сделки является

резидентом особой экономической зоны,

налоговый режим в которой предусматривает

специальные льготы по налогу на прибыль

организаций. При этом другая сторона

сделки не является резидентом такой

особой экономической зоны.

Сделки, перечисленные в 3-5, признаются

контролируемыми, если сумма доходов по

сделкам между указанными лицами за

соответствующий календарный год

превышает 60 млн руб..

Налогоплательщик в случае сомнения в

рыночности цены сделки может произвести

уплату этих налогов самостоятельно,

исходя из такой цены. Кроме того, может

проводиться симметричная

корректировка цен(если одному

налогоплательщику — стороне сделки

будут доначислены налоги, другому —

налоговые органы их уменьшат).

Неконтролируемые сделки

● сторонами которых являются участники

одной и той же консолидированной группы

налогоплательщиков, образованной в

соответствии с законом;

● сторонами которых являются лица,

удовлетворяющие одновременно следующим

требованиям: они зарегистрированы в

одном субъекте России; не имеют

обособленных подразделений; не уплачивают

налог на прибыль организаций в бюджеты

других субъектов России и не имеют

убытков, принимаемых при исчислении

налога на прибыль организаций.

Соответствие цены сделки рыночной

цене

необходимо определить, соответствуют

ли доходы, полученные по анализируемой

сделке, доходам посопоставимым

сделкам (то

есть сделкам с идентичными коммерческими

или финансовыми условиями или сделкам

с отличающимися финансовыми или

коммерческими условиями, если эти

различия несущественны для результата

сделки или могут быть учтены при помощи

применения соответствующих корректировок).

Методы, используемые при определении

для целей налогообложения доходов в

сделках, сторонами которых являются

взаимозависимые лица:

● метод сопоставимых рыночных цен —

вначале находят интервал рыночных цен

по сопоставимым сделкам и проверяют,

попадает ли в этот интервал цена сделки,

совершенной налогоплательщиком. Если

сопоставимая сделка всего одна, то ее

цена может быть признана одновременно

минимальным и максимальным значением

интервала рыночных цен. Однако для этого

ее коммерческие и финансовые условия

должны быть полностью сопоставимы с

условиями анализируемой сделки (либо

с помощью соответствующих корректировок

обеспечена полная сопоставимость таких

условий). Кроме того, продавец товаров

(работ, услуг) в сопоставимой сделке не

должен занимать доминирующее положение

на рынке этих идентичных (однородных)

товаров (работ, услуг).

● метод цены последующей реализации –

в его основе лежит показатель валовой

рентабельности,полученной

налогоплательщиком, совершившим

анализируемую сделку, при последующей

реализации (перепродаже) им товара.

Данный показатель сопоставляется с

рыночным интервалом рентабельности

(порядок расчета — ст. 105.8 НК);

● затратный метод — находится рыночный

интервал валовой рентабельности затрат

в сопоставимых сделках, а затем

определяется, соответствует ли валовая

рентабельность затрат налогоплательщика

по сделке этому интервалу;

● метод сопоставимой рентабельности

— основан на сравнении операционной

рентабельности налогоплательщика с

рыночным интервалом операционной

рентабельности в сопоставимых сделках,

которая определяется в порядке,

предусмотренном ст. 105.8 НК РФ;

● метод распределения прибыли —

заключается в сопоставлении фактического

распределения между сторонами сделки

совокупной прибыли, полученной всеми

сторонами этой сделки, с распределением

прибыли между сторонами сопоставимых

сделок.

При определении доходов возможно

использование комбинации двух и более

методов.

Приоритетным является

метод сопоставимых рыночных цен.

Применение иных названных выше методов

допускается только в двух случаях:

1) если применение метода сопоставимых

рыночных цен невозможно (в силу отсутствия

общедоступной информации о сопоставимых

сделках с идентичными (однородными)

товарами (работами, услугами);

2) если его применение не позволяет

обоснованно сделать вывод о соответствии

или несоответствии цен, примененных в

сделках, рыночным ценам для целей

налогообложения.

По общему правилу используется тот

метод, который с учетом фактических

обстоятельств и условий контролируемой

сделки позволяет наиболее обоснованно

сделать вывод о соответствии или

несоответствии цены, примененной в

сделке, рыночным ценам.

Если вышеперечисленные методы в принципе

не позволяют определить, соответствует

ли цена сделки рыночной, для ее определения

возможно привлечение независимого

оценщика.

Налоговый контроль в связи

с совершением сделок между взаимозависимыми

лицами

Такие проверки не могут проводиться в

количестве две и более в отношении одной

сделки (группы однородных сделок) за

один и тот же календарный год. При этом

срок проверки не может превышать шести

месяцев. В исключительных случаях

указанный срок может быть продлен до

12 месяцев по решению руководителя

(заместителя руководителя) ФНС.

В случае необходимости получения

информации от иностранных государственных

органов, проведения экспертиз и (или)

перевода на русский язык документов,

представленных налогоплательщиком,

срок проведения проверки может быть

продлен дополнительно на срок не более

шести месяцев. А если проверка была

продлена для получения информации от

иностранных государственных органов

и в течение шести месяцев ФНС не смогла

получить запрашиваемую информацию,

срок продления указанной проверки может

быть увеличен на три месяца.

Копия решения о продлении срока проведения

проверки направляется налогоплательщику

в течение трех дней со дня его принятия.

В рамках проверки могут быть проверены

контролируемые сделки, совершенные в

период, не превышающий трех календарных

лет, предшествующих году, в котором

вынесено решение о проведении проверки.

Если для определения сопоставимости

коммерческих и (или) финансовых условий

контролируемых сделок с условиями

сопоставляемых сделок между лицами, не

являющимися взаимозависимыми,

налогоплательщик применил методы,

указанные в п. 1 ст. 105.7 НК РФ, или их

комбинацию, ФНС при осуществлении

налогового контроля проверяет метод

(комбинацию методов) налогоплательщика.

Применение иного метода (комбинации

методов) возможно только в том случае,

если ФНС установила, что метод (комбинация

методов), примененный (примененная)

налогоплательщиком, не позволяет

определить сопоставимость коммерческих

и (или) финансовых условий контролируемой

сделки с условиями сопоставляемых

сделок между лицами, не являющимися

взаимозависимыми.

В последний день проверки проверяющий

обязан составить справку о проведенной

проверке и вручить ее налогоплательщику,

в отношении которого проводилась

проверка.

Если по результатам проверки были

выявлены факты отклонения цены,