Данный материал выражает мнение автора и носит рекомендательный характер. Материал основан на нормативных актах, действующих на момент публикации

Как отразить поступление импорта из Китая?

(А. Кокшенева, специалист 1С, профессиональный бухгалтер, 1С: профессионал, 8 ноября 2021 г.)

Как отразить поступление импорта из Китая с зачетным НДС в программе 1С:предприятие. бухгалтерия для Казахстана 8.3?

ИМПОРТ ИЗ КИТАЯ

Покупка:

Создать новый документ:

Указать поставщика:

Указать договор:

Заполнить данные по товару и провести:

После таможенной очистки, создать ГТД:

Указать номер ГТД:

ВАРИАНТ 1 (на счетах учета расчетов с контрагентами):

Грузовая таможенная декларация может иметь несколько разделов, в которые группируются товары с одинаковым порядком расчета таможенных платежей. Информация по каждому разделу ГТД заполняется на отдельной закладке в документе.

На закладке «Разделы ГТД» две табличные части. В верхней таблице отображается сводная информация о таможенных пошлинах и сборах по всем разделам ГТД. При установке курсора на одну из строк этой таблицы в дополнительной таблице «Товары по разделу..» отображается информация о товарах по данному разделу ГТД.

По каждому разделу ГТД может быть введена своя сумма таможенной пошлины и НДС. Сумма таможенной пошлины вычисляется исходя из введенной таможенной стоимости товаров и ставки пошлины.

Таможенная стоимость вводится в валюте документа, а таможенная пошлина («Пошлина») пересчитывается в тенге или в валюту взаиморасчетов документа, в зависимости от валюты договора взаиморасчетов по пошлине в разделе. Валюта договора по взаиморасчетам может отличаться в разных разделах ГТД.

Сумма НДС также может быть указана, как в тенге, так и в валюте в зависимости от валюты договора взаиморасчетов по НДС, указанного для раздела ГТД

.

В табличную часть документа заполняется информация о товарах. Перечень товаров может быть взят из документа «Поступление товаров и услуг» (по кнопке «Заполнить» выбирается документ поступления, из которого весь перечень товаров попадает в табличную часть соответствующего раздела; товары, которые не относятся к данному разделу, можно удалить, после чего повторить процедуру для следующего раздела ГТД). Фактурная стоимость товаров заполняется данными из документа-основания.

В случае если для приобретаемого товара был изменен срок уплаты НДС, необходимо так же указать срок уплаты НДС. Для прочих позиций номенклатуры данный реквизит заполнять не нужно.

Реквизит «Источник происхождения» в строках табличных частей заполняется автоматически, по указанным сведениям («Номер декларации (ГТД)», «Код ТНВЭД», «Наименование товара», «Способ происхождения» и «Страна происхождения»). При проведении документа данные фиксируются в регистре «Товары организаций (БУ)».

По кнопке «Распределить все»:

— сумма таможенного сбора в шапке документа распределяется равными долями по разделам документа;

— суммы таможенной стоимости каждого раздела распределяются по каждому товару и ОС данного раздела пропорциональное фактурной стоимости товара или ОС;

22 Март 2022

В сотрудничестве с китайскими поставщиками многие российские участники ВЭД видят серьезные перспективы. В Китае закупаются товары для огромного количества отраслей. Выйти на международный рынок может сегодня при желании практически любой бизнес. Это не так сложно, если заручиться профессиональной юридической и бухгалтерской поддержкой. Поговорим сегодня о последней. А юридические вопросы вроде проверки китайских контрагентов, согласования условий импортных сделок оставим другим экспертам.

Здравствуйте! Меня зовут Наталья, я бухгалтер компании «Бухгалтер.рф». Моя специализация – учет импорта и, в частности, импорта из Китая. Предлагаю разобрать эту большую тему в удобном формате «вопрос-ответ».

Что нужно для взаиморасчетов с китайскими поставщиками?

Импортные сделки предусматривают осуществление банковских переводов. Обычный рублевый счет ИП или компании для взаиморасчетов не подходит. Позаботьтесь о том, чтобы открыть валютный, если планируете закупать товары в Китае.

Важный момент для бухгалтеров, работающих с внешнеэкономическими сделками: банк берет комиссию за покупку валюты по курсу, проведение платежа, валютный контроль. Эта комиссия должна быть отражена в бухучете и отнесена на соответствующую статью расходов.

Что делать с валютным контролем?

Если компания импортирует товары из Китая, она автоматически попадает под валютный контроль. Несоблюдение профильного законодательства чревато большими штрафами (вплоть до соизмеримых со стоимостью партии товара). Чтобы минимизировать риски, соблюдайте сроки постановки крупных контрактов на учет, представления документов в банк, ввоза товаров на территорию страны, возврата авансов и т.д.

Как считать себестоимость?

Переходим к нюансам бухучета импорта из Китая. И начнем с того, что затраты на поставку товара формируют себестоимость последнего. Учет таких затрат осуществляется по ФСБУ 5/2019 «Запасы».

В затраты, которые формируют себестоимость импорта из Китая, включаются:

-

оплата товара по договору (со скидкой, без НДС);

-

расходы на организацию поставки;

-

расходы на подготовку импортного товара к использованию (сортировка, фасовка, улучшение характеристик и т.д.);

-

другие затраты, связанные с импортом конкретного товара или партии.

Какую первичку проверять?

Внешнеэкономическая сделка предусматривает оформление внушительного пакета документов. Если какой-то из документов отсутствует или оформлен неправильно, с учетом и налогообложением могут возникнуть проблемы. Обращаю внимание бухгалтеров на следующее: проверять нужно не только транспортные накладные, платежные документы и инвойс. Технические документы, контракт с китайским поставщиком, спецификация для валютного контроля, таможенная декларация тоже должны быть в наличии. Что касается пакета документов, его состав зависит от специфики импортируемого товара.

Контракт или инвойс?

При импорте из Китая поставка может осуществляться и по контракту, и по инвойсу. Практика показывает, что инвойсы китайские поставщики используют очень часто. И это хорошо для российских бухгалтеров.

Инвойс, по сути, представляет собой подробный, детализированный счет, в котором, кроме цены и количественных характеристик, указываются качественные характеристики товара. Реквизиты сторон и условия поставки в инвойсе тоже прописываются. Используется документ для валютного, таможенного контроля. От обычного счета-фактуры его отличают содержание и назначение. Если счет-фактура используется преимущественно для налогового учета, то инвойс разработан для бухгалтерского.

Что нужно знать бухгалтеру о регистрации контрактов?

Валютное законодательство требует регистрировать в банке импортные контракты на сумму свыше 3 миллионов рублей. Страна-поставщик при этом значения не имеет. Заказываете в Китае товары стоимостью больше 3 миллионов? Будьте готовы предоставить банку реквизиты поставщика и документы, подтверждающие сделку.

Любой зарегистрированный контракт – это дополнительный контроль. Не удивляйтесь, если банк потребует информацию по валютному платежу. Чтобы не возникло проблем и компания не попала на штраф, оформляйте платежные документы и осуществляйте переводы в соответствии с нормативными требованиями.

Какие проводки делать?

Для отражения китайского импорта в учете делаются базовые проводки: оплата за товар, уплата таможенных сборов, пошлин, начисление акцизов (если ввозится подакцизный товар), стоимость акциза в себестоимости товара, НДС, оприходование импортного товара, включение в себестоимость таможенных платежей, разница валютного курса. Состав проводок может меняться с учетом специфики поставки.

Как отражать постановку товара на учет в 1С?

Импортированный из Китая товар ставится на учет в 1С при наличии спецификации и инвойса, а также таможенной декларации на товар.Технически оприходование делается точно так же, как в случае с поступлением товара, приобретенного внутри страны. Отличий всего 2:

-

Особые параметры в карточке договора (обязательно указываются страна происхождения товара и номер ГДТ).

-

Ставка НДС.

Важно: в учетной программе должны быть отражены все разделы ГДТ, соответствующие кодам ТН ВЭД. Обращайте внимание на соответствие позиций товара указанным в декларации!

По какому курсу валют товар принимается к учету?

В отношении импорта из Китая действует общее правило: товар может быть принят к учету по курсу на дату произведенной предварительной оплаты или по курсу на дату перехода права собственности. В последнем случае необходимо учитывать международные правила Инкотермс 2020 (2010 или 2000).

Какой порядок налогообложения при импорте из Китая?

Если страна-поставщик товара членом Евразийского экономического союза не является, налогообложение осуществляется в общем порядке. То есть НДС уплачивается на таможне вместе с другими платежами.

Как посчитать НДС?

Для расчета налога рекомендуется использовать формулу:

НДС = (документально подтвержденная таможенная стоимость импортируемого товара + таможенная пошлина + акциз) * ставка налога.

Если импортируется не подакцизный товар, акциз из формулы расчета исключается.

Актуальная налоговая ставка зависит от вида импортируемого товара. Стандартная ставка составляет 20%, льготная – 10%. В отдельных случаях при реализации услуг, работ, ассоциированных с импортом, можно применять 0% НДС (НК РФ ст. 164, 165).

Начислять НДС необходимо в рублях.

Как отразить НДС и пошлины в учете?

Сумма налога, уплаченная на таможне, отражается на счете 68.

При начислении НДС делается проводка ДТ19 Кт68, при уплате – Дт68 Кт51.

Таможенные пошлины отражаются на счете 76.

Начисляется ли НДС при импорте услуг из Китая?

Налог начисляется и уплачивается импортером в случае, если он выступает в роли налогового агента. Обязанности последнего возлагаются на компанию, когда местом оказания импортных услуг является Россия. Самый простой пример – оказание китайскими специалистами консультационных услуг или организация семинаров, тренингов, которые проводятся в РФ.

Должны ли спецрежимники начислять, платить и учитывать НДС при импорте из Китая?

Предприниматели и компании, работающие на УСН, патенте плательщиками НДС не признаются. Но при импорте обязательства по начислению и уплате налога у них возникают. И это касается ввоза товаров, услуг не только из Китая.

Начисляется и уплачивается НДС в общем порядке (на таможне). Его размер зависит от актуальной ставки и подтвержденной документально таможенной стоимости товара.

Если импорт осуществляется физлицом, ввозной НДС не уплачивается.

Можно ли принять НДС к вычету?

Право принять уплаченный на таможне налог к вычету есть у каждого импортера. Для восстановления соответствующей суммы вместе с декларацией в ИФНС подается стандартный пакет документов. В него входят подтверждение перечисления ввозного НДС в бюджет, таможенная декларация, выставленный поставщикам инвойс, договор с китайской компанией.

-

Налог был уплачен.

-

Сделка подтверждена первичными документами.

-

Импортированная из Китая продукция используется в налогооблагаемых операциях.

-

Товар принят к учету.

Можно ли принять к вычету НДС, уплаченный посредником?

Уплата НДС через посредника, который действует за счет импортера и по его поручению, – обычная практика для импортеров. При импорте из Китая действуют общие правила. Налог, уплаченный посредником, принимается к вычету после принятия товара к учету и при наличии документа, подтверждающего перечисление НДС в бюджет.

Если налог уплачивается таможенным представителем, работающим по договору, используется та же схема, но с небольшими нюансами. Они касаются подтверждающих документов. Для принятия НДС к вычету в пакет документов включается договор с таможенным представителем и подтверждение возмещения уплаченного им налога.

Когда ввозной НДС не принимается к вычету?

Налог не принимается к вычету в двух случаях:

-

Уплаченный на таможне НДС включен в стоимость импортированного товара.

-

Налог уплачен китайским поставщиком или комиссионером, посредником (иностранной организацией).

Что касается включения налога в стоимость импорта, есть несколько случаев, когда это является обязательным. Например, если импортированный из Китая товар используется в операциях, которые не признаются реализацией (НК РФ ст. 146). Также включают НДС в стоимость товара и не заявляют вычет налогоплательщики, освобожденные от уплаты налога. Использование импорта в операциях, не облагаемых НДС, или при производстве продукции, которая будет реализовываться за рубежом, тоже исключает оформление вычета.

Как отразить в учете расчеты по НДС?

Расчеты с таможней по самому сложному налогу в рамках импорта могут отражаться в бухучете двумя способами. Первый используется, когда налог платится по таможенной декларации (без аванса). Второй, соответственно, предусматривает перечисление таможне авансовых платежей.

Итак, если НДС платится без аванса, используются следующие проводки:

-

отражение НДС, подлежащий уплате, – Дт19 Кт68

-

уплата НДС– Дт68 Кт51

-

уплата таможенной пошлины и сбора – Дт76 Кт51

-

оприходование импортированного товара – Дт41 Кт60

-

включение таможенных платежей в стоимость импорта – Дт41 Кт76

-

принятие НДС к вычету – Дт68 Кт19

Если налог платится через депозит, расчеты отражаются проводками:

-

перечисление аванса на таможенный депозит – Дт76 Кт51

-

начисление НДС к уплате – Дт19 Кт68

-

зачет средств с депозита в счет уплаты НДС – Дт68 Кт76

-

принятие НДС к вычету – Дт68 Кт19

Что нужно импортеру для осуществления валютных операций?

Ответ очевиден: для начала нужно открыть валютный счет. Выбор валюты для взаиморасчетов – дело добровольное. Но если речь идет о сотрудничестве с китайскими поставщиками, то стоит рассмотреть возможность открытия счета в юанях.

Все валютные операции должны соответствующим образом отражаться в бухучете. Покупка и продажа валюты проводится по счету 52. Для отражения промежуточного движения средств используется транзитный счет 57. Можно отражать валютные операции и на 76 счете, открыв к нему специальный «обменный» субсчет.

Зачисление валюты, приобретенной в банке, на валютный счет отражается проводкой Дт52 Кт57 (76). Важно: в бухучете сумма показывается в рублях по курсу ЦБ на дату зачисления средств на счет.

Как учитывать курсовую разницу?

Бухгалтерии любого импортера приходится сталкиваться с учетом курсовых разниц. Они могут быть отрицательными и положительными. В первом случае разница относится на прочие расходы, во втором включается в состав прочих доходов. Положительная разница фиксируется проводкой Дт57 Кт91.1, отрицательная – Дт91.2 Кт57.

Бухучет импорта из Китая осуществляется в том же порядке и по тем же принципам, что и любой другой. И ошибки, как показывает практика, совершаются типичные. Всегда проверяйте первичные документы, научитесь рассчитывать НДС и таможенные платежи, своевременно принимайте товар к учету, включайте в доходы или расходы курсовую разницу, не забывайте о вычетах и отчетности. А если возникают вопросы, обращайтесь к специалистам по учету ВЭД.

Количество показов: 14650

Теги данной публикации: импортучет по отраслям

Расчеты с иностранцами, как правило, ведутся в иностранной валюте. А значит, возникают вопросы, по каким правилам вести взаиморасчеты с поставщиком, по какому курсу рассчитывать стоимость товаров при принятии к учету.

В этой статье мы ответим на них и покажем на примере, как отразить такие операции в 1С, если оплата и покупка в разных валютах. Например, покупка в долларах, оплата — в юанях.

См. также Настройки и особенности учета импортных операций в третьи страны в 1С

Содержание

- Пошаговая инструкция

- Приобретение товаров у иностранного поставщика в USD

- Переоценка кредиторской задолженности

- Перечисление оплаты иностранному поставщику в CNY

- Корректировка расчетов с иностранным поставщиком

- Переоценка кредиторской задолженности вручную

- Переоценка кредиторской задолженности регламентной операцией в Закрытии месяца

Пошаговая инструкция

Организация заключила импортный контракт с иностранным поставщиком на поставку товара из Китая на сумму 100 000 USD. В соответствии с контрактом переход права собственности на товар происходит в момент передачи товара перевозчиком на складе покупателя. Базис поставки — DAP Москва.

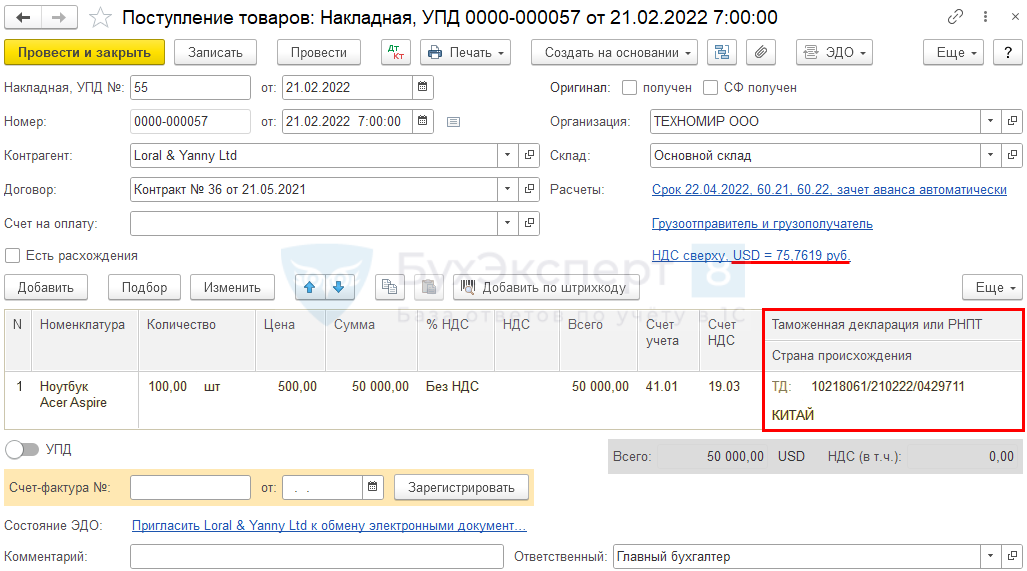

21 февраля первая партия товара доставлена на склад покупателя на сумму 50 000 USD.

15 марта вторая партия товара доставлена на склад покупателя на сумму 50 000 USD.

29 марта подписано дополнительное соглашение к контракту о том, что расчет за товар производится в CNY по курсу ЦБ РФ на дату платежа.

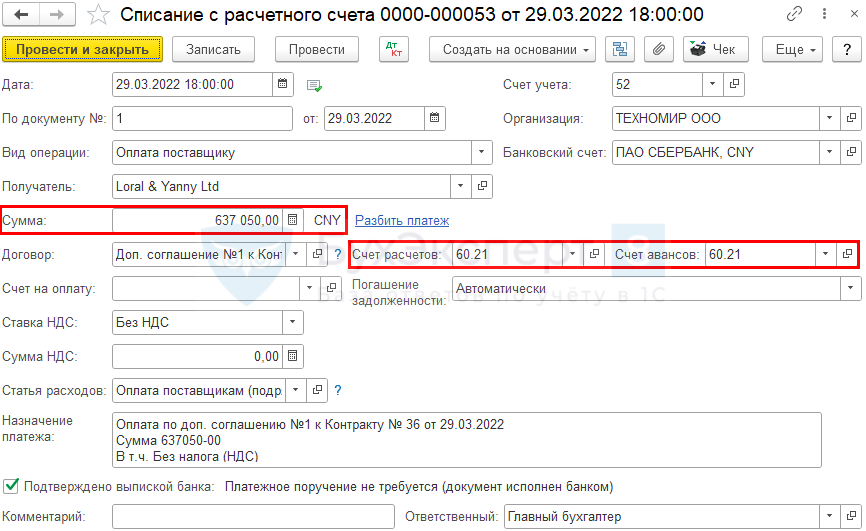

29 марта поставщику перечислена оплата за товар в сумме 637 050 CNY.

Курсы валют ЦБ РФ для оформления примера:

- 21 февраля — 75,7619 руб. / USD;

- 15 марта — 115,1963 руб. / USD;

- 28 февраля — 83,5485 руб. / USD;

- 29 марта:

- 93,7125 руб. / USD;

- 14,7104 руб. / CNY;

- расчетный кросс-курс 6,3705 CNY / USD.

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Приобретение товаров у иностранного поставщика в USD | |||||||

| 21 февраля | 41.01 | 60.21 | 3 788 095 | 3 788 095 | 3 788 095 | Принятие к учету товаров | Поступление (акт, накладная, УПД) — Товары |

| ГТД | — | — | Принятие к учету товаров по ГТД | ||||

| Переоценка кредиторской задолженности | |||||||

| 28 февраля | 91.02 | 60.21 | 389 330 | 389 330 | 389 330 | Переоценка кредиторской задолженности в валюте | Закрытие месяца — Переоценка валютных средств |

| Приобретение товаров у иностранного поставщика в USD | |||||||

| 15 марта | 41.01 | 60.21 | 5 759 815 | 5 759 815 | 5 759 815 | Принятие к учету товаров | Поступление (акт, накладная, УПД) — Товары |

| ГТД | — | — | Принятие к учету товаров по ГТД | ||||

| Перечисление оплаты иностранному поставщику в CNY | |||||||

| 29 марта | 60.21 | 52 | 9 371 260,32 | 9 371 260,32 | Перечисление оплаты поставщику | Списание с расчетного счета — Оплата поставщику |

|

| Корректировка расчетов с иностранным поставщиком | |||||||

| 29 марта | 60.21 | 60.21 | 9 371 260,32 | 9 371 260,32 | 9 371 260,32 | Корректировка расчетов в разной валюте | Операция, введенная вручную — Операция |

| Переоценка кредиторской задолженности | |||||||

| 29 марта | 91.02 | 60.21 | 508 200 | 508 200 | 508 200 | Переоценка кредиторской задолженности в валюте | Операция, введенная вручную — Операция |

| 91.02 | 60.21 | 5,16 | 5,16 | 5,16 | Разница между рублевой оценкой обязательства в USD и рублевой оценкой платежа в CNY | ||

| 60.21 | 91.01 | 1 071 190 | 1 071 190 | 1 071 190 | Переоценка кредиторской задолженности в валюте | ||

| 60.21 | 91.01 | -5,16 | -5,16 | -5,16 | Разница между рублевой оценкой обязательства в USD и рублевой оценкой платежа в CNY |

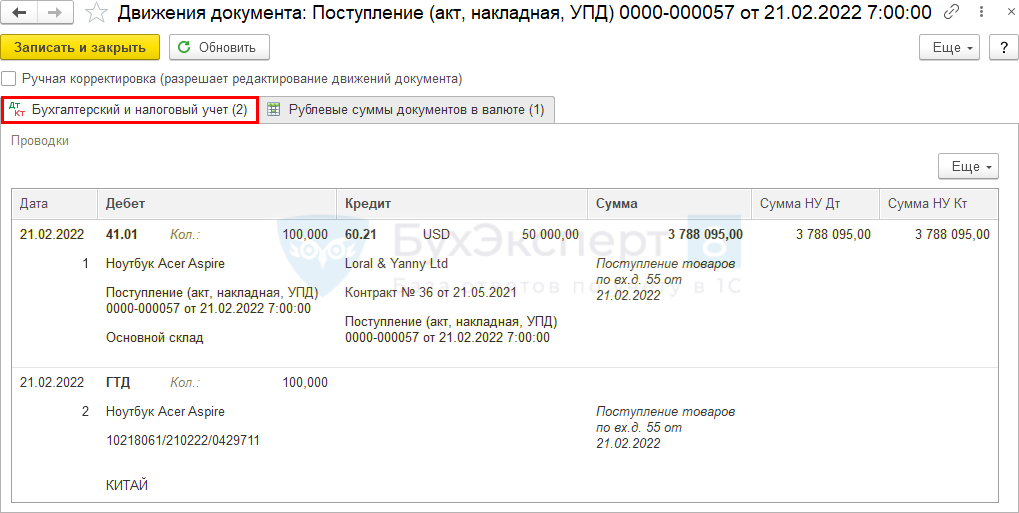

Приобретение товаров у иностранного поставщика в USD

Приобретение товаров отразите документом Поступление (акт, накладная, УПД) вид операции Товары (накладная, УПД) в разделе Покупки — Поступление (акты, накладные, УПД).

Укажите:

- Накладная № от — номер и дата первичного документа от контрагента, например, № и дата инвойса;

- Номер — порядковый номер документа в 1С, присваивается автоматически при сохранении документа;

- от — дата, на которую товары принимаются к учету (дата перехода права собственности);

- Договор с поставщиком в валюте должен быть заполнен следующим образом:

- Вид договора — С поставщиком;

- Цена в — USD, т.е. валюта, в которой заключен договор;

- Оплата в — флажок USD, т. е. валюта поставки.

- % НДС — Без НДС;

- Номер ГТД — номер таможенной декларации (далее ТД) из графы А декларации на товары;

- Страна происхождения — страна происхождения товаров (в примере Китай);

Подробнее Как правильно указать ГТД и страну происхождения товаров при импорте - Счет-фактура № от — не заполняется т. к. иностранный поставщик не выставляет российский счет-фактуру.

Проводки по документу

- Дт 41.01 Кт 60.21 — оприходование товаров по курсу на дату принятия к учету;

- Дт ГТД — принятие к учету товаров в количественном выражении по указанной ТД.

Проверка сформированной стоимости товара по примеру:

Дата Наименование Стоимость в USD Курс Стоимость в руб. 21.02.2022 Неоплаченная сумма 50 000 75,7619 3 788 095 15.03.2022 Неоплаченная сумма 50 000 115,1963 5 759 815

Поступление других партий товара отразите аналогично.

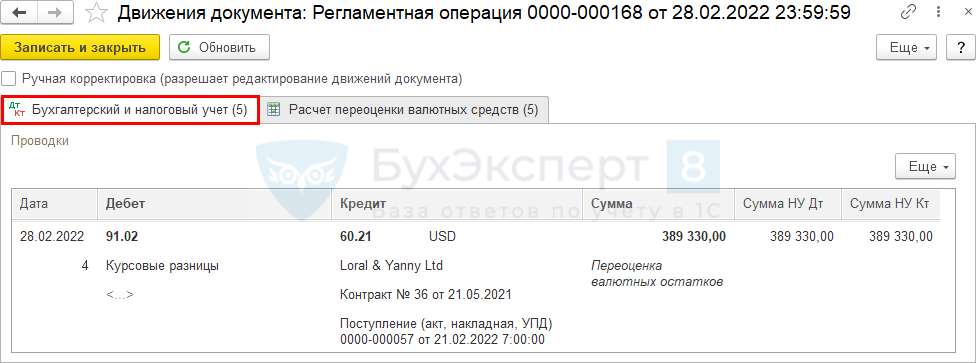

Переоценка кредиторской задолженности

В 2022 — 2024 годах положительные курсовые разницы для налога на прибыль признаются по мере погашения задолженности (Федеральный закон от 26.03.2022 N 67-ФЗ).

Процесс автоматизирован в 1С с релиза 3.0.110.24 от 08.04.2022.

Чтобы изменения вступили в силу с начала 2022 года, отмените Закрытие месяца с января 2022, перепроведите документы и выполните Закрытие месяца повторно.

В конце месяца по остатку обязательства на счете 60.21 рассчитываются курсовые разницы регламентной операцией Переоценка валютных средств в процедуре Закрытие месяца в разделе Операции.

Выполним расчет курсовой разницы:

Дата Событие Стоимость в USD Курс Стоимость в руб. 21.02.2022 Оприходование 50 000 75,7619 3 788 095 28.02.2022 Закрытие месяца 50 000 83,5485 4 177 425 Курсовая разница — 389 330 Курс доллара увеличился, поэтому возникает отрицательная курсовая разница.

Перечисление оплаты иностранному поставщику в CNY

Определите задолженность в USD, которую будете оплачивать, и переведите ее в CNY по курсу, установленному доп. соглашением.

В примере задолженность по двум поставкам составила:

- 100 000 USD = 637 050 CNY по курсу ЦБ на дату оплаты (6,3705 * 100 000).

Курс расчетов получен путем деления курса USD на курс CNY:

- 93,7125 / 14,7104 = 6,3705.

Погашение задолженности поставщику в юанях оформите документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса — Банковские выписки.

Укажите:

- Сумма — сумма в юанях по курсу, указанному в контракте (в примере курс ЦБ РФ на дату оплаты — 6,3705 USD / CNY);

- Договор — создайте второй договор с этим поставщиком:

- Вид договора — С поставщиком;

- Цена в — CNY, т. е. валюта, в которой заключен договор;

- Оплата в — флажок CNY, т.е. валюта платежа.

- Счет расчетов и Счет авансов — укажите один и тот же счет 60.21 «Расчеты с поставщиками и подрядчиками (в валюте)», чтобы оплата не отображалась как аванс.

Проводки по документу

Документ формирует проводки:

- Дт 60.21 Кт 52 — погашение задолженности перед поставщиком в другой валюте.

Так как задолженности в валюте оплаты нет, автоматической переоценки кредиторской задолженности документом Списание с расчетного счета не происходит. Она будет отражена позже одним из способов:

- Операцией, введенной вручную;

- Регламентной операцией Переоценка валютных средств в процедуре Закрытие месяца.

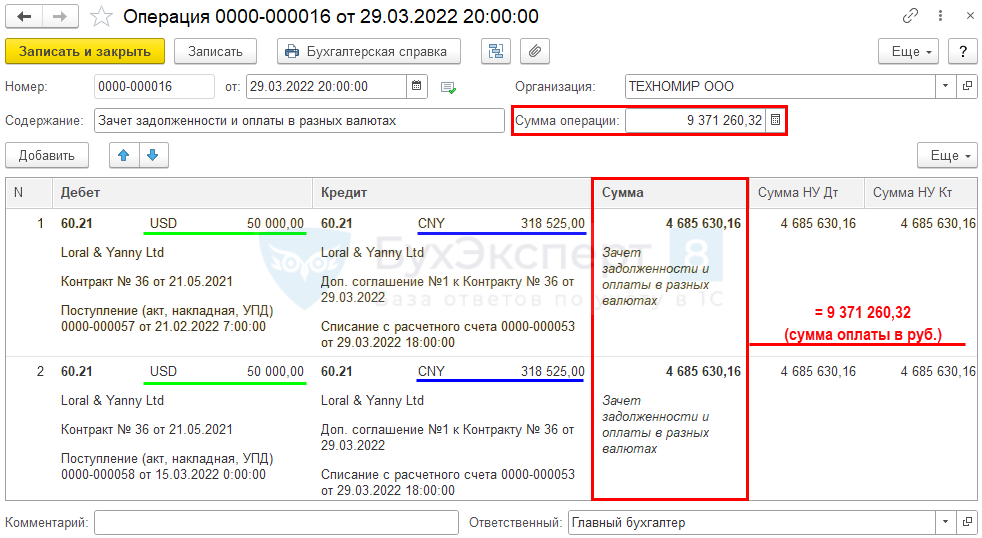

Корректировка расчетов с иностранным поставщиком

Создайте документ Операция, введенная вручную в разделе Операции.

Заполните столько строк, сколько документов поступления погашается оплатой (в примере 2 партии). Алгоритм заполнения:

- Дебет — 60.21 «Расчеты с поставщиками и подрядчиками (в валюте)»:

- Субконто 1 — иностранный поставщик:

- Субконто 2 — договор с иностранным поставщиком, по которому отражена поставка (в примере — в USD);

- Субконто 3 — документ поступления товаров (работ, услуг), по которому прошла оплата;

- USD — сумма задолженности в валюте поступления (в примере — 50 000 USD каждая поставка);

- Кредит — 60.21 «Расчеты с поставщиками и подрядчиками (в валюте)»:

- Субконто 1 — иностранный поставщик;

- Субконто 2 — договор, по которому отражена оплата услуг (в примере — CNY);

- Субконто 3 — документ оплаты;

- CNY — сумма задолженности в валюте оплаты, относящаяся к этому поступлению (в примере — 318 525 CNY по каждому поступлению);

- Сумма, Сумма НУ Дт, Сумма НУ Кт — сумма оплаты в рублях по каждому поступлению, итоговая сумма по всем строкам должна равняться той, которая отражена в документе Списание с расчетного счета (в примере итого — 9 371 260,32 руб).

Операцию можно заполнить с помощью внешней обработки, подготовленной командой БЭ8 Зачет задолженности оплаты в разных валютах

Переоценка кредиторской задолженности вручную

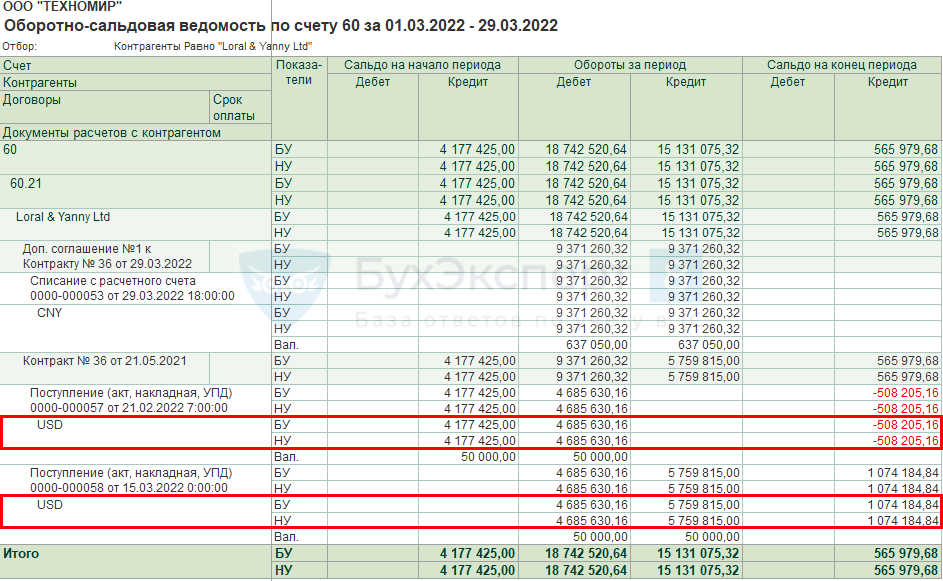

После оплаты и корректировки расчетов сформируйте Оборотно-сальдовую ведомость по счету 60 в разделе Отчеты с отбором по контрагенту.

Суммы рублевого остатка по этому поставщику на счете 60.21 являются курсовыми разницами по переоценке кредиторской задолженности на дату оплаты.

Ранее, в феврале курсовая разница составила –389 330,00 руб.

Проверка расчета курсовых разниц при переоценке кредиторской задолженности.

Дата Наименование Сумма Курс ЦБ Сумма (руб.) 21 февраля Неоплаченная сумма на момент оприходования 50 000 USD 75,7619 (USD) 3 788 095,00 15 марта Неоплаченная сумма на момент оприходования 50 000 USD 115,1963 (USD) 5 759 815,00 29 марта Сумма оплаты 100 000 USD

637 050 CNY93,7125 (USD)

14,7104 (CNY)9 371 260,32 28 февраля

29 мартаКурсовая разница (по первой партии) на дату оплаты 50 000 USD 83,5485 (USD)

93,7125 (USD)-389 330,00

-508 200,0029 марта Курсовая разница (по второй партии) на дату оплаты 50 000 USD 93,7125 (USD) 1 074 190,00 Курсовые разницы сформированы из двух составляющих:

- 50 000 * (75,7619 – 93,7125) = -897 530 — отрицательная курсовая разница по первой поставке;

- 50 000 * (115,1963 – 93,7125) = 1 074 190 — положительная курсовая разница по второй поставке;

- -897 530 – (-389 330,00 — 508 205,16) = 5,16 — разница между рублевой оценкой обязательства в USD и рублевой оценкой платежа в CNY по первой поставке;

- 1 074 190 – 1 074 184,84 = 5,16 — разница между рублевой оценкой обязательства в USD и рублевой оценкой платежа в CNY по второй поставке.

Разница между рублевой оценкой обязательства в USD и рублевой оценкой платежа в CNY — это разновидность курсовой разницы. Рекомендуем учитывать ее аналогично основной разнице в БУ и НУ (п. 7 ПБУ 9/99, п. 11 ПБУ 10/99, п. 11 ч. 2 ст. 250 НК РФ, пп. 5 п. 1 ст. 265 НК РФ).

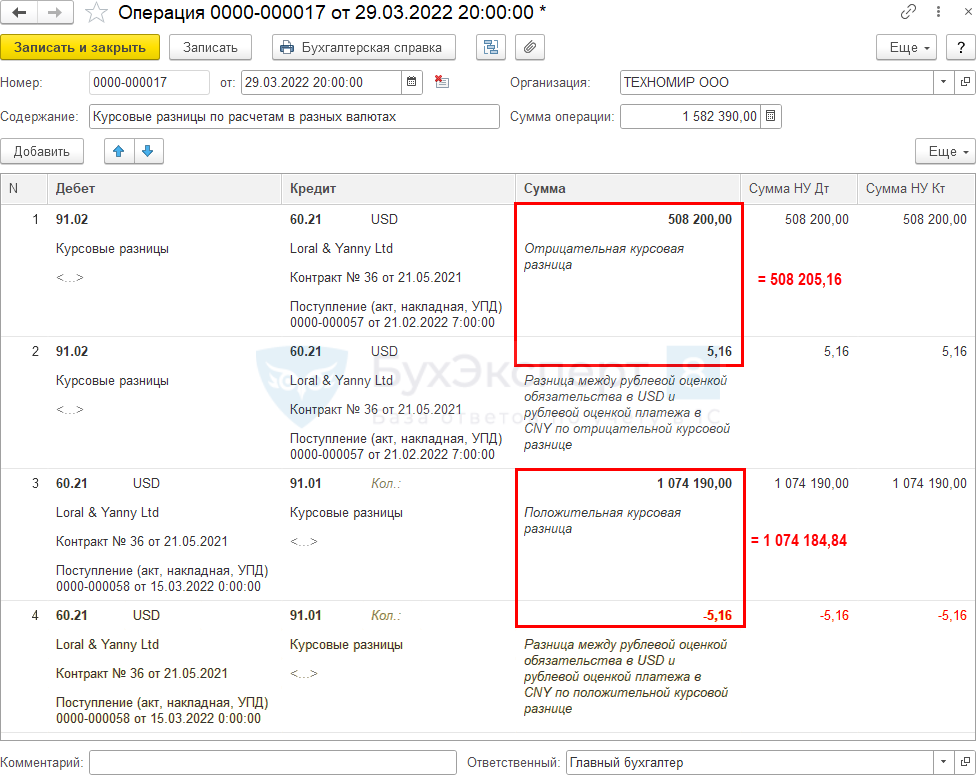

Создайте второй документ Операция, введенная вручную в разделе Операции.

Заполните столько строк, по скольким документам поступления возникла курсовая разница (впримере 2 партии).

Алгоритм заполнения по двум составляющим отрицательной курсовой разницы:

- Дебет — 91.02 «Прочие расходы»:

- Субконто 1 — статья Прочих доходов и расходов с видом Курсовые разницы, флажок Принимается к налоговому учету — установлен;

- Кредит — 60.21 «Расчеты с поставщиками и подрядчиками (в валюте)»:

- Субконто 1 — иностранный контрагент;

- Субконто 2 — договор, по которому происходит переоценка задолженности (в примере — USD);

- Субконто 3 — документ поступления, по которому образовалась задолженность;

- USD — валюта договора;

- Сумма, Сумма НУ Дт, Сумма НУ Кт:

- Строка 1 — сумма отрицательной курсовой разницы (в примере — 508 200,00 руб);

- Строка 2 — сумма в рублевой оценке разных валют (в примере — 5,16 руб).

Алгоритм заполнения по двум составляющим положительной курсовой разницы:

- Дебет — 60.21 «Расчеты с поставщиками и подрядчиками (в валюте)»:

- Субконто 1 — иностранный контрагент;

- Субконто 2 — договор, по которому происходит переоценка задолженности (в примере — USD);

- Субконто 3 — документ поступления, по которому образовалась задолженность;

- USD — валюта договора;

- Кредит — 91.01 «Прочие доходы»:

- Субконто 1 — статья Прочих доходов и расходов с видом Курсовые разницы, флажок Принимается к налоговому учету — установлен;

- Сумма, Сумма НУ Дт, Сумма НУ Кт:

- Строка 1 — сумма положительной курсовой разницы (в примере — 1 074 190 руб.);

- Строка 2 — сумма разницы в рублевой оценке разных валют (в примере — — 5,16 руб).

По примеру отражена положительная курсовая разница на момент погашения задолженности, которая принимается в НУ в обычном порядке.

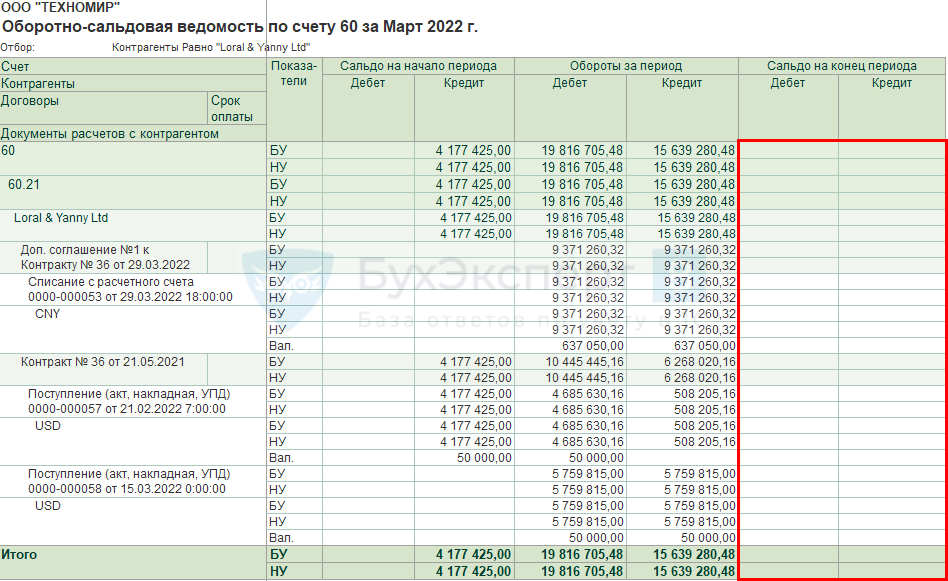

После проведения операций и процедуры Закрытие месяца снова проверьте Оборотно-сальдовую ведомость по счету 60 в разделе Отчеты.

Операция формирует проводки: если все сделано верно, остатков по этим расчетам быть не должно.

Переоценка кредиторской задолженности регламентной операцией в Закрытии месяца

Если курсовые разницы не отражены вручную, то программа также проводит списание курсовых разниц, оставшихся на последний день месяца.

Этот вариант можно использовать, только если возникают отрицательные курсовые разницы.

Курсовые разницы по нашему примеру отражаются автоматически при проведении регламентной операции Переоценка валютных средств в процедуре Закрытие месяца.

Операция формирует проводки:

- Дт 60.21 Кт 91.01 — положительная курсовая разница, включая разницу между рублевой оценкой обязательства в USD и рублевой оценкой платежа в CNY только в БУ;

- Дт 91.02 Кт 60.21 — отрицательная курсовая разница, включая разницу между рублевой оценкой обязательства в USD и рублевой оценкой платежа в CNY в БУ и НУ.

По отрицательной курсовой разнице результат должен получиться тот же, проверьте расчет по алгоритму из шага Переоценка кредиторской задолженности вручную.

По положительной курсовой разнице при таком варианте не отражаются суммы разниц в налоговом учете, что неверно. В данном случае это разница не на последний день месяца, а на дату погашения задолженности, и она не попадает под действие Закона 67-ФЗ.

В случае образования положительных разниц вариант с проведением регламентной операции в конце месяца неприменим. Остается только использовать Операцию, введенную вручную.

См. также:

- Импорт товаров из дальнего зарубежья. Предоплата в валюте 50%

- Уплата НДС на таможне при импорте из дальнего зарубежья

- Декларация по НДС за 1 квартал 2022 в 1С

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Аналитика таможенного законодательства и ВЭД

Пошаговая инструкция импорта: как начать импортировать товары?

21/04/2020

Несмотря на изменчивую экономическую ситуацию торговля импортными товарами остаётся финансово привлекательным бизнесом. Большинство начинающих импортёров рассматривают варианты импорта товаров из Китая в Россию, однако уже на этапе планирования работы сталкиваются с непониманием, как правильно начать импорт товаров.

Вопросов, связанных с началом импортных поставок товаров, действительно много. Юристы нашего центра специализируются на юридическом сопровождении деятельности импортёров с 2009 года и хорошо знакомы с главными проблемами, возникающими у предпринимателей на стадии начала деятельности.

Разбираемся, как начать импортную деятельность, с какими рисками и проблемами придётся столкнуться будущему импортёру и как их можно решить.

Пошаговая инструкция по импорту

Данная инструкция актуальна как для предпринимателей, планирующих импорт товаров из Китая в Россию, так и для бизнесменов, работающих с поставки внутри ЕАЭС, то есть при импорте товаров из Беларуси, Казахстана, Армении, Киргизии.

Пошаговая инструкция по импорту товаров, подготовленная нашими юристами, касается исключительно конкретных шагов по началу внешнеэкономической деятельности.

Общие вопросы, связанные с выбором товара, поиском поставщиков, согласования условий поставок, ведения переговоров и бизнес-планирования в данной инструкции рассмотрены не будут.

Рекомендуем ознакомиться: «Как стать участником ВЭД?»

Итак, как начать импортировать товары в Россию?

1. Согласование условий импортной сделки

Первым подготовительным шагом является согласование коммерческих условий поставок с поставщиком товаров.

Ориентировочными вопросами, которые необходимо согласовать импортёру со своим поставщиком, являются следующие:

- Каким требованиям должен соответствовать импортируемый товар?

- Каким образом будет производиться оплата за поставку импортируемых товаров?

- Оплата будет производиться прямым банковским платежом или аккредитивом? В какой валюте?

- Предусмотрено ли кредитование или факторинг?

- В каком размере и в какие сроки импортёр должен внести предоплату за товар?

- В какой момент происходит окончательный расчёт?

- Каковы условия поставки согласно терминам Incoterms® 2020?

- Каким видом транспорта будут осуществляться поставки?

- Какие требования предусмотрены к гарантиям качества на товар?

- Какие требования к упаковке и маркировке товара?

- Какой предусмотрен порядок урегулирования споров?

Указанный перечень вопросов не является исчерпывающим и касается только ключевых условий импортной сделки. В зависимости от обстоятельств каждой ситуации список условий может меняться, поэтому важно проговорить с поставщиком все детали работы.

2. Проверка поставщика товаров

После согласования всех ключевых коммерческих условий по импорту товара необходимо запросить у поставщика его реквизиты и дополнительные сведения для проверки его благонадёжности.

Рекомендуем также ознакомиться: «Как проверить поставщика в Китае?»

Пренебрежение проверкой контрагента может привести не только к возникновению убытков ввиду нарушения недобросовестным поставщиком своих обязательств по поставке товара, но и к административным штрафам импортёра за нарушение валютного законодательства и дополнительным расходам на урегулирование спора во внесудебном или судебном порядке.

3. Разработка контракта на импорт товаров

Удостоверившись в благонадёжности продавца и согласовав все ключевые условия по поставкам товара, необходимо перейти к основе любой внешнеторговой сделке – разработке внешнеторгового контракта.

Составление внешнеторгового контракта – ключевой и основополагающий элемент импортной сделки. Грамотно составленный импортный контракт защитит импортёра в возможных спорах с поставщиков, а также оградит от возможных претензий со стороны таможенных органов и органов валютного контроля.

Рекомендуем ознакомиться:

Как составить импортный контракт?

Внешнеторговый контракт: на что обратить внимание?

При разработке и согласовании импортного контракта есть много нюансов, которые нельзя игнорировать.

4. Открытие валютного счёта

Параллельно с подготовкой импортного договора необходимо открыть валютный счёт в банке. После заключения контракта его необходимо согласовать с валютным контролем банка и поставить на учёт. Необходимость постановки контракта на учёт и порядок взаимодействия с валютным контролем банка зависят от суммы контракта.

На данный момент установлены следующие ограничения для импортных поставок:

- Если сумма контракта составляет до 200 тыс. руб., такой договор на учёт не ставится, валютный контроль осуществляется в упрощённом порядке;

- Если сумма контракта равна или более 3 млн. руб., то такой контракт подлежит обязательной постановке на учёт и валютному контролю в общем порядке

Валютное законодательство регулярно меняется, поэтому действующие ограничения необходимо уточнять у операциониста банка или у юристов нашего центра.

5. Внесение предоплаты за товар

После открытия валютного счёта и постановки контракта на учёт в большинстве случаев следующим шагом для начала импорта товаров является оплата авансового платежа поставщику.

После внесения предоплаты или параллельно с этим этапом необходимо подготовиться к таможенному оформлению и декларированию импортируемого товара.

6. Подготовка к декларированию товаров

Если речь идёт об импорте товаров из Беларуси, Казахстана или других стран-участниц ЕАЭС, то для таких поставок действуют упрощенные правила. В частности, декларирование при импорте таких товаров является статистическим, то есть импортёру достаточно сдать статистическую отчётность при перемещении товаров внутри ЕАЭС.

Рекомендуем ознакомиться: «Что делать, если забыли сдать статистическую отчётность?»

Если речь идёт об поставках товара из стран за пределами ЕАЭС, например, импорте из Китая, то декларанту необходимо подготовиться к полноценному процессу таможенного оформления.

Этап таможенного оформления и декларирования товаров является самый сложным этапом процесса импорта товаров. Значительный объём регулирующего законодательства, огромное число нюансов процедуры и пристальное внимание со стороны контролирующих органов не позволяют начинающему импортёру полностью избежать рисков привлечения к ответственности за несоблюдение требований.

В практике наших юристов высокая доля дел связана именно с ошибками, допущенными импортёрами в начале свой деятельности. Нарушение требований таможенного и валютного законодательства при импорте товаров грозит не только серьёзными штрафами, но может привести и к полной остановке деятельности импортёра.

Рекомендуем начинающим участникам ВЭД на старте деятельности по импорту товаров не пренебрегать помощью профессиональных таможенных юристов и услугами таможенных представителей при декларировании товара.

Расходы на оплату знаний и опыта профессионалов многократно окупятся за счёт снижения рисков нарушения импортёром требований таможенного, валютного, налогового законодательства.

Помните: проблему всегда дешевле предотвратить, чем устранить её последствия.

Опытные таможенные юристы помогут сориентироваться по необходимому комплекту товаросопроводительных документов, проконсультируют по вопросам определения кода ТН ВЭД на товар и подтверждения таможенной стоимости товаров, составят грамотный импортный контракт и полностью возьмут на себя юридическое сопровождение ВЭД при импорте товаров.

7. Список документов для импорта товаров

Вне зависимости от того, самостоятельно ли будет декларироваться импортный товар или при участии таможенного представителя, импортёру необходимо подготовить примерно следующий комплект документов и сведений:

- Подробное описание товара, техническую документация на него, фотографии товара – это необходимо для определения кода ТН ВЭД на товар;

- Импортный контракт со всеми дополнительными соглашениями;

- Спецификацию к контракту ВЭД на поставку товара;

- Инвойс, его проформу при наличии;

- Прайс-лист на товар при наличии;

- Коммерческое предложение при наличии;

- Транспортные документы (коносаменты, CMR, транспортные накладные и проч.);

- Разрешительные документы на товар (при необходимости), конкретный перечень будет зависеть от специфики товара;

- Копию экспортной декларации;

- Платёжные документы на товар;

- Документы на перевозку, страхование груза и проч.

Очевидно, что в зависимости от специфики товара и условий сделки комплект документов может меняться. Перед началом импорта товаров необходимо проконсультирироваться с юристами по комплекту необходимых для ввоза товаров документов.

8. Прохождение таможенного контроля

Следующим этапом импорта товаров является прохождение таможенного контроля. При отсутствии сомнений таможни в части заявленной таможенной стоимости и правильности кода ТН ВЭД товар будет выпущен в свободное обращение, и импортёр может им распоряжаться по своему усмотрению.

Важно помнить, что срок таможенного контроля составляет 3 года.

Соответственно, даже после выпуска товаров таможня может провести проверку и в случае выявления нарушений доначислить таможенные платежи или привлечь к административной или уголовной ответственности за нарушение таможенного законодательства.

Консультации по импорту товаров

Юристы нашей компании готовы оказать любую возможную помощь начинающим импортёрам, как в форме консультаций по отдельным вопросам импорта товаров в Россию, так и комплексного юридического сопровождения, которое позволит переложить риски импорта на плечи профессиональных таможенных юристов.

Стоимость услуг наших юристов несоизмеримо ниже, чем возможные расходы, связанные с нарушением законодательства при импорте товаров.

По ряду вопросов юристы нашего центра оказывают бесплатные юридические консультации по ВЭД.

Для начинающих импортёров действуют специальные условия на абонентское юридическое сопровождение.

Оприходование импортных товаров и основных средств с

территории государства, не являющего участником ЕАЭС,

оформляется документом Поступление ТМЗ и услуг с видом

операции Импорт.

В качестве контрагента в документе поступления выбирается

иностранный поставщик, в карточке которого указывается страна

резиденства и заполняется номер налоговой регистрации при его

наличии. Страна резиденства подбирается из классификатора стран

мира.

Счет-фактуру от контрагента – иностранного поставщика в

конфигурации формировать не нужно.

Валюта документа поступления заполняется исходя из валюты,

указанной в договоре с контрагентом. Курс валюты заполняется из

регистра сведений Курсы валют на дату оформления

документа. Задать необходимый курс валюты для конкретного документа

можно по гиперссылке Цены и валюта, указав его в

строке Валюта взаиморасчетов.

Документ показан не полностью. Для дальнейшего просмотра необходимо иметь активную подписку на сайте. Авторизуйтесь или оформите подписку.

- (109462)

Комментировать материалы сайта могут зарегистрированные пользователи.

Вход с помощью STSL