ПОСТАНОВЛЕНИЕ МИНИСТЕРСТВА ФИНАНСОВ РЕСПУБЛИКИ БЕЛАРУСЬ

30 апреля 2012 г. № 25

О некоторых вопросах бухгалтерского учета

Изменения и дополнения:

Постановление Министерства финансов Республики Беларусь от 8 февраля 2013 г. № 11 (зарегистрировано в Национальном реестре — № 8/27212 от 29.03.2013 г.) <W21327212>;

Постановление Министерства финансов Республики Беларусь от 31 мая 2013 г. № 35 (зарегистрировано в Национальном реестре — № 8/27671 от 08.07.2013 г.) <W21327671>;

Постановление Министерства финансов Республики Беларусь от 12 декабря 2016 г. № 104 (зарегистрировано в Национальном реестре — № 8/31602 от 30.12.2016 г.) <W21631602>;

Постановление Министерства финансов Республики Беларусь от 21 августа 2018 г. № 60 (зарегистрировано в Национальном реестре — № 8/33422 от 30.08.2018 г.) <W21833422>;

Постановление Министерства финансов Республики Беларусь от 30 ноября 2018 г. № 73 (зарегистрировано в Национальном реестре — № 8/33716 от 30.12.2018 г.) <W21833716>

На основании подпункта 4.32 пункта 4 Положения о Министерстве финансов Республики Беларусь, утвержденного постановлением Совета Министров Республики Беларусь от 31 октября 2001 г. № 1585 «Вопросы Министерства финансов Республики Беларусь», Министерство финансов Республики Беларусь ПОСТАНОВЛЯЕТ:

1. Утвердить прилагаемые:

Инструкцию по бухгалтерскому учету нематериальных активов;

Инструкцию по бухгалтерскому учету нематериальных активов в бюджетных организациях;

Инструкцию по бухгалтерскому учету долгосрочных активов, предназначенных для реализации;

Инструкцию по бухгалтерскому учету инвестиционной недвижимости.

2. Установить, что организации вправе учитывать в составе нематериальных активов объекты, числящиеся в качестве таковых до даты вступления в силу настоящего постановления.

3. Признать утратившими силу постановления Министерства финансов Республики Беларусь и их отдельные структурные элементы по вопросам бухгалтерского учета основных средств и нематериальных активов по перечню согласно приложению.

4. Настоящее постановление вступает в силу с 1 января 2013 г.

|

УТВЕРЖДЕНО Постановление 30.04.2012 № 25 |

ИНСТРУКЦИЯ

по бухгалтерскому учету нематериальных активов

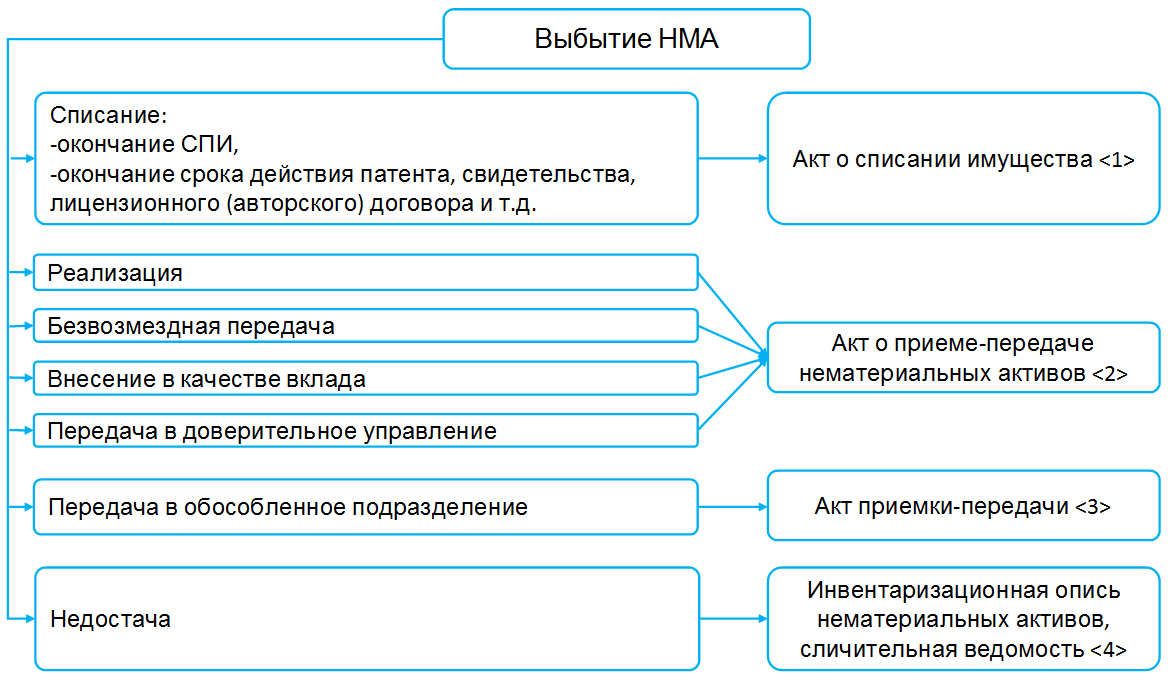

ГЛАВА 1

ОБЩИЕ ПОЛОЖЕНИЯ

1. Настоящая Инструкция определяет порядок формирования в бухгалтерском учете информации о нематериальных активах в организациях (за исключением банков, небанковских кредитно-финансовых организаций, бюджетных организаций) (далее – организации).

2. Для целей настоящей Инструкции используются следующие понятия и их определения:

первоначальная стоимость – стоимость, по которой актив принимается к бухгалтерскому учету в качестве нематериального актива;

переоцененная стоимость – стоимость нематериального актива после его переоценки;

остаточная стоимость – разница между первоначальной (переоцененной) стоимостью нематериального актива и накопленными по нему за весь период эксплуатации суммами амортизации и обесценения;

текущая рыночная стоимость – сумма денежных средств, которая была бы получена в случае реализации нематериального актива в текущих рыночных условиях;

государственные средства – средства республиканского и (или) местных бюджетов, в том числе государственных целевых бюджетных фондов, а также государственных внебюджетных фондов.

3. Настоящая Инструкция не применяется в отношении:

долгосрочных активов, принятых к бухгалтерскому учету в качестве предназначенных для реализации, а также активов, входящих в выбывающие группы, принятые к бухгалтерскому учету в качестве предназначенных для реализации;

деловой репутации (гудвилла).

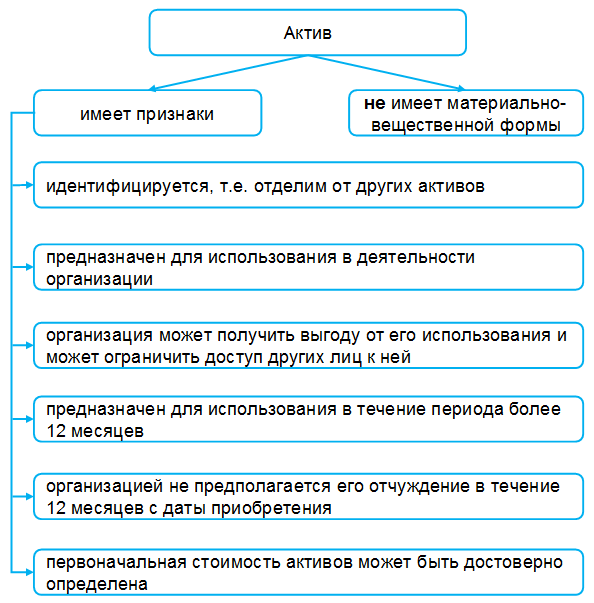

4. Организацией в качестве нематериальных активов принимаются к бухгалтерскому учету активы, не имеющие материально-вещественной формы, при выполнении следующих условий признания:

активы идентифицируемы, то есть отделимы от других активов организации;

активы предназначены для использования в деятельности организации, в том числе в производстве продукции, при выполнении работ, оказании услуг, для управленческих нужд организации, а также для предоставления в пользование;

организация предполагает получение экономических выгод от использования активов и может ограничить доступ других лиц к данным выгодам;

активы предназначены для использования в течение периода продолжительностью более 12 месяцев;

организацией не предполагается отчуждение активов в течение 12 месяцев с даты приобретения;

первоначальная стоимость активов может быть достоверно определена.

5. Организацией в качестве нематериальных активов принимаются к бухгалтерскому учету имущественные права на результаты научно-технической деятельности (далее – НТД) при выполнении условий признания, указанных в пункте 4 настоящей Инструкции, а также следующих условий признания:

организацией предполагается завершить создание нематериального актива;

организацией определена возможность использования создаваемого нематериального актива в своей деятельности, его реализации или передачи по лицензионным (авторским) договорам;

документально подтверждены затраты на создание нематериального актива и приведение его в состояние, пригодное для использования;

организация предполагает получение экономических выгод от использования нематериального актива в своей деятельности, его реализации или передачи по лицензионным (авторским) договорам и может ограничить доступ других лиц к данным выгодам.

Созданный в организации веб-сайт принимается к бухгалтерскому учету в качестве нематериального актива при выполнении условий признания, указанных в пункте 4 настоящей Инструкции и части первой настоящего пункта.

6. При невыполнении любого из указанных в пункте 4 и (или) части первой пункта 5 настоящей Инструкции условий признания произведенные организацией затраты признаются расходами.

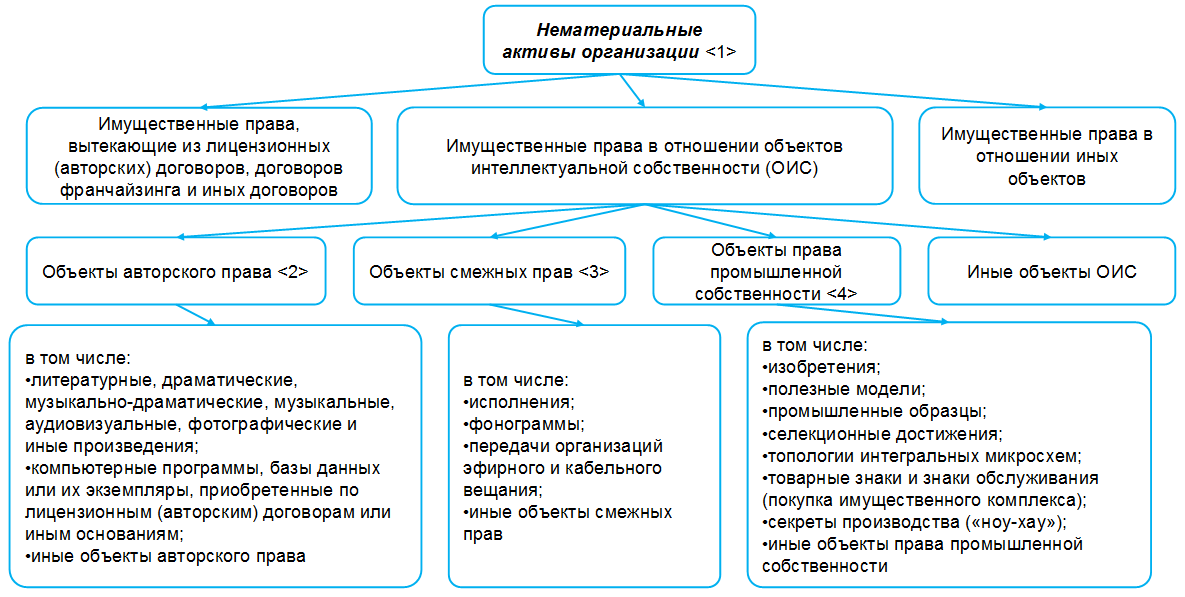

7. К нематериальным активам относятся имущественные права:

7.1. в отношении объектов интеллектуальной собственности:

объектов авторского права, включая литературные, драматические, музыкально-драматические, музыкальные, аудиовизуальные, фотографические и иные произведения, компьютерные программы, базы данных или их экземпляры, приобретенные по лицензионным (авторским) договорам или иным основаниям, предусмотренным законодательством, иные объекты авторского права;

объектов смежных прав, включая исполнения, фонограммы, передачи организаций эфирного и кабельного вещания, иные объекты смежных прав;

объектов права промышленной собственности, включая изобретения, полезные модели, промышленные образцы, селекционные достижения, топологии интегральных микросхем, товарные знаки и знаки обслуживания, полученные при совершении сделки по приобретению предприятия как имущественного комплекса, секреты производства (ноу-хау), иные объекты права промышленной собственности;

иных объектов интеллектуальной собственности;

7.2. вытекающие из лицензионных (авторских) договоров, договоров комплексной предпринимательской лицензии (франчайзинга) и иных договоров в соответствии с законодательством;

7.3. в отношении иных объектов.

8. К нематериальным активам не относятся:

интеллектуальные и деловые качества работников организации, их квалификация и способность к труду;

затраты, связанные с созданием организации;

затраты на маркетинговые исследования;

имущественные права на результаты НТД при невыполнении условий признания, указанных в пункте 4 и части первой пункта 5 настоящей Инструкции;

товарные знаки и знаки обслуживания, за исключением полученных при совершении сделки по приобретению предприятия как имущественного комплекса;

названия публикуемых изданий;

клиентская база, созданная организацией;

экземпляры произведений, содержащихся на любых носителях, в которых выражены произведения науки, литературы, искусства, приобретаемые и используемые в деятельности организации;

иные объекты и затраты в соответствии с законодательством.

9. Единицей бухгалтерского учета нематериальных активов является инвентарный объект.

Инвентарным объектом нематериальных активов является совокупность имущественных прав, возникающих из патента, свидетельства, лицензионного (авторского) договора либо в ином установленном законодательством порядке, предназначенных для выполнения определенных самостоятельных функций.

10. Аналитический учет нематериальных активов по инвентарным объектам ведется в инвентарных карточках учета нематериальных активов или в иных регистрах аналитического учета.

Аналитический учет затрат на выполнение научно-исследовательских, опытно-конструкторских и опытно-технологических работ (далее – НИОКТР) ведется по видам работ, договорам (заказам) и т.п.

11. Порядок начисления и отражения в бухгалтерском учете амортизации нематериальных активов установлен в Инструкции о порядке начисления амортизации основных средств и нематериальных активов, утвержденной постановлением Министерства экономики Республики Беларусь, Министерства финансов Республики Беларусь и Министерства архитектуры и строительства Республики Беларусь от 27 февраля 2009 г. № 37/18/6 (Национальный реестр правовых актов Республики Беларусь, 2009 г., № 149, 8/21041).

ГЛАВА 2

БУХГАЛТЕРСКИЙ УЧЕТ ПОСТУПЛЕНИЯ НЕМАТЕРИАЛЬНЫХ АКТИВОВ

12. Нематериальные активы принимаются к бухгалтерскому учету по счету 04 «Нематериальные активы» по первоначальной стоимости на основании акта о приеме-передаче нематериальных активов по форме согласно приложению 2 к постановлению Министерства финансов Республики Беларусь от 22 апреля 2011 г. № 23 «Об установлении форм акта о приеме-передаче основных средств, акта о приеме-передаче нематериальных активов и утверждении Инструкции о порядке заполнения акта о приеме-передаче основных средств и акта о приеме-передаче нематериальных активов» (Национальный реестр правовых актов Республики Беларусь, 2011 г., № 56, 8/23625).

13. Первоначальная стоимость приобретенных нематериальных активов определяется в сумме фактических затрат на их приобретение, включая:

стоимость приобретения нематериальных активов;

таможенные сборы и пошлины;

проценты по кредитам и займам;

затраты на услуги других лиц, связанные с приведением нематериальных активов в состояние, пригодное для использования;

иные затраты, непосредственно связанные с приобретением нематериальных активов и приведением их в состояние, пригодное для использования.

Первоначальная стоимость нематериальных активов, внесенных собственником имущества (учредителями, участниками) в счет вклада в уставный фонд организации, определяется на основании заключений об их оценке, проведенной лицами, осуществляющими оценочную деятельность.

Первоначальная стоимость безвозмездно полученных от других лиц нематериальных активов определяется исходя из их текущей рыночной стоимости на дату принятия к бухгалтерскому учету в качестве вложений в долгосрочные активы.

Первоначальная стоимость нематериальных активов, полученных при исполнении товарообменных операций, определяется исходя из учетной стоимости отгруженных товаров или иных активов, определяемой в порядке, установленном законодательством.

Первоначальная стоимость нематериальных активов, выявленных в результате инвентаризации как излишки, определяется на дату проведения инвентаризации на основании документов, подтверждающих стоимость аналогичных активов (прейскурантов, каталогов и других), или заключений об их оценке, проведенной лицами, осуществляющими оценочную деятельность.

14. Первоначальная стоимость созданного в организации веб-сайта, принимаемого к бухгалтерскому учету в качестве нематериального актива, определяется в сумме фактических прямых и распределяемых переменных косвенных затрат организации на разработку и подготовку веб-сайта к использованию по назначению, включая:

затраты на размещение веб-сайта на внешнем сервере;

затраты на первичную регистрацию доменного имени;

стоимость приобретенного или разработанного программного обеспечения, обеспечивающего функционирование веб-сайта;

затраты на установку программного обеспечения, обеспечивающего функционирование веб-сайта;

затраты на разработку графического дизайна веб-сайта;

иные затраты, непосредственно связанные с разработкой и подготовкой веб-сайта к использованию по назначению.

15. Фактические затраты на приобретение нематериальных активов и приведение их в состояние, пригодное для использования, отражаются по дебету счета 08 «Вложения в долгосрочные активы» и кредиту счетов 60 «Расчеты с поставщиками и подрядчиками», 69 «Расчеты по социальному страхованию и обеспечению», 70 «Расчеты с персоналом по оплате труда», 76 «Расчеты с разными дебиторами и кредиторами» и других счетов.

Стоимость нематериальных активов, внесенных собственником имущества (учредителями, участниками) в счет вклада в уставный фонд организации, отражается по дебету счета 08 «Вложения в долгосрочные активы» и кредиту счета 75 «Расчеты с учредителями».

Стоимость безвозмездно полученных от других лиц нематериальных активов отражается по дебету счета 08 «Вложения в долгосрочные активы» и кредиту счетов 98 «Доходы будущих периодов» (если по нематериальным активам начисляется амортизация в соответствии с законодательством), 91 «Прочие доходы и расходы» (если по нематериальным активам не начисляется амортизация в соответствии с законодательством). Учтенная в составе доходов будущих периодов стоимость безвозмездно полученных нематериальных активов отражается на протяжении сроков их полезного использования по дебету счета 98 «Доходы будущих периодов» и кредиту счета 91 «Прочие доходы и расходы» на сумму начисленной амортизации нематериальных активов от их первоначальной стоимости.

Стоимость нематериальных активов, полученных при исполнении товарообменных операций, отражается по дебету счета 08 «Вложения в долгосрочные активы» и кредиту счета 60 «Расчеты с поставщиками и подрядчиками».

Фактические затраты, связанные с получением нематериальных активов в случаях, предусмотренных в частях второй–четвертой настоящего пункта, и приведением их в состояние, пригодное для использования, отражаются по дебету счета 08 «Вложения в долгосрочные активы» и кредиту счетов 60 «Расчеты с поставщиками и подрядчиками», 69 «Расчеты по социальному страхованию и обеспечению», 70 «Расчеты с персоналом по оплате труда», 76 «Расчеты с разными дебиторами и кредиторами» и других счетов.

Сформированная первоначальная стоимость нематериальных активов отражается по дебету счета 04 «Нематериальные активы» и кредиту счета 08 «Вложения в долгосрочные активы».

Первоначальная стоимость нематериальных активов, выявленных в результате инвентаризации как излишки, отражается по дебету счета 04 «Нематериальные активы» и кредиту счета 91 «Прочие доходы и расходы».

16. Первоначальная стоимость полученных организацией от ее обособленных подразделений, имеющих отдельные балансы (далее – обособленные подразделения), нематериальных активов, равная стоимости данных нематериальных активов, по которой они числились в бухгалтерском учете обособленных подразделений на счете 04 «Нематериальные активы», отражается по дебету счета 04 «Нематериальные активы» и кредиту счета 79 «Внутрихозяйственные расчеты». Накопленные по полученным нематериальным активам суммы амортизации и обесценения отражаются по дебету счета 79 «Внутрихозяйственные расчеты» и кредиту счета 05 «Амортизация нематериальных активов».

Первоначальная стоимость принятых доверительным управляющим на отдельный баланс нематериальных активов, равная стоимости данных нематериальных активов, по которой они числились в бухгалтерском учете передающей стороны на счете 04 «Нематериальные активы», отражается по дебету счета 04 «Нематериальные активы» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами» (субсчет 76-6 «Расчеты по договору доверительного управления имуществом»). Накопленные по принятым нематериальным активам суммы амортизации и обесценения отражаются по дебету счета 76 «Расчеты с разными дебиторами и кредиторами» (субсчет 76-6 «Расчеты по договору доверительного управления имуществом») и кредиту счета 05 «Амортизация нематериальных активов».

ГЛАВА 3

БУХГАЛТЕРСКИЙ УЧЕТ ИЗМЕНЕНИЙ ПЕРВОНАЧАЛЬНОЙ СТОИМОСТИ НЕМАТЕРИАЛЬНЫХ АКТИВОВ

17. Первоначальная стоимость нематериальных активов не подлежит изменению, за исключением случаев, установленных законодательством.

Нематериальные активы после принятия к бухгалтерскому учету могут учитываться по первоначальной стоимости или по переоцененной стоимости.

Организация вправе на конец отчетного периода переоценивать нематериальные активы по текущей рыночной стоимости в случае возможности достоверного ее определения исключительно по данным активного рынка данных нематериальных активов, на котором обращающиеся нематериальные активы имеют однородный характер, информация о ценах на них является общедоступной и в любой момент может быть совершена сделка купли-продажи данных нематериальных активов.

18. Организация вправе на основании решения руководителя организации отражать в бухгалтерском учете на конец отчетного периода сумму обесценения нематериального актива, равную сумме превышения остаточной стоимости нематериального актива над его возмещаемой стоимостью, при наличии документального подтверждения признаков обесценения нематериального актива и возможности достоверного определения суммы обесценения.

Об обесценении нематериального актива свидетельствуют следующие признаки, определяемые за период с начала года до отчетной даты:

значительное (более чем на 20 процентов) уменьшение текущей рыночной стоимости нематериального актива;

существенные изменения в технологической, рыночной, экономической среде, в которой функционирует организация;

увеличение рыночных процентных ставок;

существенное изменение способа использования нематериального актива;

иные признаки обесценения нематериального актива.

При наличии признаков обесценения нематериального актива определяется его возмещаемая стоимость на конец отчетного периода как наибольшая из текущей рыночной стоимости нематериального актива за вычетом предполагаемых расходов, непосредственно связанных с его реализацией, и ценности использования нематериального актива.

Ценностью использования нематериального актива является приведенная (дисконтированная) стоимость будущих денежных потоков от использования нематериального актива и его выбытия по окончании срока полезного использования.

Приведенная (дисконтированная) стоимость будущих денежных потоков от использования нематериального актива и его выбытия по окончании срока полезного использования определяется путем умножения ставки дисконтирования на сумму будущих денежных потоков от использования нематериального актива и его выбытия по окончании срока полезного использования. При этом будущие денежные потоки определяются на период не более 5 лет.

Ставка дисконтирования определяется исходя из текущих рыночных оценок временной стоимости денежных средств и рисков, характерных для нематериального актива. В качестве ставки дисконтирования может применяться ставка рефинансирования, устанавливаемая Национальным банком Республики Беларусь.

При определении будущих денежных потоков от использования нематериального актива и его выбытия по окончании срока полезного использования не учитываются предполагаемые денежные потоки вследствие будущей реструктуризации, относительно которой организацией не признаны обязательства, будущих вложений в нематериальный актив, финансовой деятельности, выплат (поступлений) налога на прибыль.

Если признаки обесценения нематериального актива в отчетном периоде прекращают иметь место, то на основании решения руководителя организации в бухгалтерском учете на конец отчетного периода отражается сумма восстановления обесценения нематериального актива в пределах накопленной суммы обесценения по данному нематериальному активу.

19. Сумма обесценения нематериального актива, учитываемого по первоначальной стоимости, отражается по дебету счета 91 «Прочие доходы и расходы» и кредиту счета 05 «Амортизация нематериальных активов» (отдельный субсчет).

Сумма восстановления обесценения нематериального актива, учитываемого по первоначальной стоимости, отражается по дебету счета 05 «Амортизация нематериальных активов» (отдельный субсчет) и кредиту счета 91 «Прочие доходы и расходы».

20. Если нематериальный актив учитывается по переоцененной стоимости без применения обесценения, результаты проведенной в отчетном периоде переоценки (дооценка, уценка) отражаются в бухгалтерском учете в следующем порядке:

20.1. сумма дооценки нематериального актива отражается на счете 91 «Прочие доходы и расходы» в той мере, в которой она восстанавливает сумму уценки данного нематериального актива, ранее отраженную на счете 91 «Прочие доходы и расходы». Оставшаяся сумма дооценки нематериального актива отражается на счете 83 «Добавочный капитал». Указанные хозяйственные операции отражаются в бухгалтерском учете:

по дебету счета 04 «Нематериальные активы» и кредиту счета 91 «Прочие доходы и расходы» – на сумму восстановления уценки первоначальной стоимости нематериального актива;

по дебету счета 91 «Прочие доходы и расходы» и кредиту счета 05 «Амортизация нематериальных активов» – на сумму восстановления уценки накопленной амортизации нематериального актива;

по дебету счета 04 «Нематериальные активы» и кредиту счета 83 «Добавочный капитал» – на оставшуюся сумму дооценки первоначальной стоимости нематериального актива;

по дебету счета 83 «Добавочный капитал» и кредиту счета 05 «Амортизация нематериальных активов» – на оставшуюся сумму дооценки накопленной амортизации нематериального актива.

Если сумма уценки нематериального актива ранее не была отражена на счете 91 «Прочие доходы и расходы», то вся сумма дооценки данного нематериального актива отражается на счете 83 «Добавочный капитал». Указанные хозяйственные операции отражаются в бухгалтерском учете:

по дебету счета 04 «Нематериальные активы» и кредиту счета 83 «Добавочный капитал» – на сумму дооценки первоначальной стоимости нематериального актива;

по дебету счета 83 «Добавочный капитал» и кредиту счета 05 «Амортизация нематериальных активов» – на сумму дооценки накопленной амортизации нематериального актива;

20.2. сумма уценки нематериального актива относится в уменьшение добавочного фонда в пределах имеющегося его остатка по данному нематериальному активу, образовавшегося в результате ранее проведенных переоценок данного нематериального актива. Оставшаяся сумма уценки нематериального актива отражается на счете 91 «Прочие доходы и расходы». Указанные хозяйственные операции отражаются в бухгалтерском учете:

по дебету счета 83 «Добавочный капитал» и кредиту счета 04 «Нематериальные активы» – на сумму уценки первоначальной стоимости нематериального актива в пределах имеющегося остатка добавочного фонда по данному нематериальному активу;

по дебету счета 05 «Амортизация нематериальных активов» и кредиту счета 83 «Добавочный капитал» – на сумму уценки накопленной амортизации нематериального актива в пределах имеющегося остатка добавочного фонда по данному нематериальному активу;

по дебету счета 91 «Прочие доходы и расходы» и кредиту счета 04 «Нематериальные активы» – на оставшуюся сумму уценки первоначальной стоимости нематериального актива;

по дебету счета 05 «Амортизация нематериальных активов» и кредиту счета 91 «Прочие доходы и расходы» – на оставшуюся сумму уценки накопленной амортизации нематериального актива.

Если по нематериальному активу не имеется остаток добавочного фонда, образовавшийся в результате ранее проведенных переоценок данного нематериального актива, то вся сумма уценки данного нематериального актива отражается на счете 91 «Прочие доходы и расходы». Указанные хозяйственные операции отражаются в бухгалтерском учете:

по дебету счета 91 «Прочие доходы и расходы» и кредиту счета 04 «Нематериальные активы» – на сумму уценки первоначальной стоимости нематериального актива;

по дебету счета 05 «Амортизация нематериальных активов» и кредиту счета 91 «Прочие доходы и расходы» – на сумму уценки накопленной амортизации нематериального актива.

21. Если нематериальный актив учитывается по переоцененной стоимости с применением обесценения, сумма его обесценения отражается в бухгалтерском учете:

по дебету счета 83 «Добавочный капитал» и кредиту счета 05 «Амортизация нематериальных активов» (отдельный субсчет) – на сумму обесценения нематериального актива в пределах имеющегося остатка добавочного фонда по данному нематериальному активу, образовавшегося в результате ранее проведенных переоценок данного нематериального актива;

по дебету счета 91 «Прочие доходы и расходы» и кредиту счета 05 «Амортизация нематериальных активов» (отдельный субсчет) – на оставшуюся сумму обесценения нематериального актива.

Сумма восстановления обесценения нематериального актива, учитываемого по переоцененной стоимости с применением обесценения, отражается в бухгалтерском учете:

по дебету счета 05 «Амортизация нематериальных активов» (отдельный субсчет) и кредиту счета 91 «Прочие доходы и расходы» – на сумму восстановления обесценения нематериального актива, ранее отраженную на счете 91 «Прочие доходы и расходы»;

по дебету счета 05 «Амортизация нематериальных активов» (отдельный субсчет) и кредиту счета 83 «Добавочный капитал» – на оставшуюся сумму восстановления обесценения нематериального актива.

Сумма обесценения нематериального актива, по которому не имеется остаток добавочного фонда, образовавшийся в результате ранее проведенных переоценок данного нематериального актива, отражается по дебету счета 91 «Прочие доходы и расходы» и кредиту счета 05 «Амортизация нематериальных активов» (отдельный субсчет). Сумма восстановления обесценения данного нематериального актива отражается по дебету счета 05 «Амортизация нематериальных активов» (отдельный субсчет) и кредиту счета 91 «Прочие доходы и расходы».

При переоценке ранее обесцененного нематериального актива изначально восстанавливается сумма обесценения нематериального актива в порядке, установленном в части второй настоящего пункта. Результаты проведенной в отчетном периоде переоценки (дооценка, уценка) данного нематериального актива отражаются в бухгалтерском учете в порядке, установленном в пункте 20 настоящей Инструкции.

ГЛАВА 4

БУХГАЛТЕРСКИЙ УЧЕТ ВЫБЫТИЯ НЕМАТЕРИАЛЬНЫХ АКТИВОВ

22. Выбытие нематериальных активов в результате списания (по окончании срока полезного использования, окончании срока действия патента, свидетельства, лицензионного (авторского) договора и т.п.) оформляется актом о списании имущества.

23. Выбытие нематериальных активов в результате реализации, безвозмездной передачи и в иных случаях, предусмотренных законодательством (за исключением случаев, указанных в пункте 22 настоящей Инструкции), оформляется актом о приеме-передаче нематериальных активов по форме согласно приложению 2 к постановлению Министерства финансов Республики Беларусь от 22 апреля 2011 г. № 23.

24. При выбытии нематериальных активов накопленные по ним за весь период эксплуатации суммы амортизации и обесценения отражаются по дебету счета 05 «Амортизация нематериальных активов» и кредиту счета 04 «Нематериальные активы». Остаточная стоимость выбывающих нематериальных активов отражается по дебету счета 91 «Прочие доходы и расходы» и кредиту счета 04 «Нематериальные активы».

Сумма числящегося по выбывающим нематериальным активам добавочного фонда, образовавшегося в результате ранее проведенных переоценок данных нематериальных активов, отражается по дебету счета 83 «Добавочный капитал» и кредиту счета 84 «Нераспределенная прибыль (непокрытый убыток)».

25. При выявлении недостачи нематериальных активов в результате инвентаризации накопленные по ним за весь период эксплуатации суммы амортизации и обесценения отражаются по дебету счета 05 «Амортизация нематериальных активов» и кредиту счета 04 «Нематериальные активы». Остаточная стоимость недостающих нематериальных активов отражается по дебету счета 94 «Недостачи и потери от порчи имущества» и кредиту счета 04 «Нематериальные активы».

Сумма числящегося по недостающим нематериальным активам добавочного фонда, образовавшегося в результате ранее проведенных переоценок данных нематериальных активов, отражается по дебету счета 83 «Добавочный капитал» и кредиту счета 84 «Нераспределенная прибыль (непокрытый убыток)».

26. При внесении нематериальных активов в счет вклада в уставный фонд других организаций накопленные по ним за весь период эксплуатации суммы амортизации и обесценения отражаются по дебету счета 05 «Амортизация нематериальных активов» и кредиту счета 04 «Нематериальные активы». Остаточная стоимость вносимых нематериальных активов отражается по дебету счета 06 «Долгосрочные финансовые вложения» и кредиту счета 04 «Нематериальные активы». Разница между стоимостью нематериальных активов, по которой они внесены в счет вклада в уставный фонд других организаций, и остаточной стоимостью данных нематериальных активов отражается по дебету (кредиту) счета 06 «Долгосрочные финансовые вложения» и кредиту (дебету) счета 91 «Прочие доходы и расходы».

Возврат нематериальных активов, внесенных в счет вклада в уставный фонд других организаций, отражается по дебету счета 04 «Нематериальные активы» и кредиту счета 06 «Долгосрочные финансовые вложения» в пределах сумм, числящихся на счете 06 «Долгосрочные финансовые вложения». Разница между стоимостью возвращенных нематериальных активов и суммами, числящимися на счете 06 «Долгосрочные финансовые вложения», отражается по дебету (кредиту) счета 04 «Нематериальные активы» и кредиту (дебету) счета 91 «Прочие доходы и расходы».

27. Стоимость переданных организацией обособленным подразделениям нематериальных активов, по которой они числились в бухгалтерском учете организации на счете 04 «Нематериальные активы», отражается по дебету счета 79 «Внутрихозяйственные расчеты» и кредиту счета 04 «Нематериальные активы». Накопленные по переданным нематериальным активам суммы амортизации и обесценения отражаются по дебету счета 05 «Амортизация нематериальных активов» и кредиту счета 79 «Внутрихозяйственные расчеты».

Стоимость переданных вверителем доверительному управляющему в доверительное управление нематериальных активов, по которой они числились в бухгалтерском учете вверителя на счете 04 «Нематериальные активы», отражается по дебету счета 76 «Расчеты с разными дебиторами и кредиторами» (субсчет 76-6 «Расчеты по договору доверительного управления имуществом») и кредиту счета 04 «Нематериальные активы». Накопленные по переданным нематериальным активам суммы амортизации и обесценения отражаются по дебету счета 05 «Амортизация нематериальных активов» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами» (субсчет 76-6 «Расчеты по договору доверительного управления имуществом»).

ГЛАВА 5

БУХГАЛТЕРСКИЙ УЧЕТ ЗАТРАТ НА ВЫПОЛНЕНИЕ НИОКТР И РЕЗУЛЬТАТОВ НТД

28. Организациями-заказчиками (далее – заказчики), являющимися обладателями имущественных прав на результаты НТД, организациями-исполнителями (далее – исполнители), являющимися обладателями имущественных прав на результаты НТД, создаваемые в рамках договоров на выполнение НИОКТР (за исключением создаваемых полностью или частично за счет государственных средств и подлежащих обязательной коммерциализации), фактические прямые и распределяемые переменные косвенные затраты (далее – фактические затраты) на выполнение НИОКТР отражаются по дебету счета 08 «Вложения в долгосрочные активы» и кредиту счетов:

10 «Материалы», 43 «Готовая продукция» – на стоимость запасов (в том числе специального оборудования), использованных при выполнении НИОКТР;

60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами» – на сумму затрат на услуги других лиц, связанных с выполнением НИОКТР;

70 «Расчеты с персоналом по оплате труда» – на сумму начисленной заработной платы работникам, непосредственно занятым выполнением НИОКТР;

69 «Расчеты по социальному страхованию и обеспечению» – на сумму отчислений на социальное страхование и обеспечение, исчисленную от начисленной заработной платы работникам, непосредственно занятым выполнением НИОКТР;

других счетов – на суммы иных фактических затрат на выполнение НИОКТР.

Первоначальная стоимость имущественных прав на результаты НТД, принимаемых к бухгалтерскому учету в качестве нематериальных активов, определяется в сумме фактических затрат на их создание за вычетом фактических затрат на изготовление материальных объектов, пригодных для дальнейшего использования, в которых выражены результаты НТД, созданные в процессе исполнения договоров на выполнение НИОКТР (далее – материальные объекты).

Первоначальная стоимость имущественных прав на результаты НТД, принимаемых к бухгалтерскому учету в качестве нематериальных активов, отражается по дебету счета 04 «Нематериальные активы» и кредиту счета 08 «Вложения в долгосрочные активы». Стоимость материальных объектов отражается по дебету счетов 01 «Основные средства», 10 «Материалы», 43 «Готовая продукция» и кредиту счета 08 «Вложения в долгосрочные активы».

Если в результате НТД нематериальные активы не созданы, то сумма фактических затрат на их создание за вычетом фактических затрат на изготовление материальных объектов отражается по дебету счета 91 «Прочие доходы и расходы» и кредиту счета 08 «Вложения в долгосрочные активы». Стоимость материальных объектов отражается по дебету счетов 01 «Основные средства», 10 «Материалы», 43 «Готовая продукция» и кредиту счета 08 «Вложения в долгосрочные активы».

29. Хозяйственные операции, связанные с выполнением НИОКТР на условиях долевого участия, заказчиками, являющимися обладателями имущественных прав на результаты НТД, или исполнителями, являющимися обладателями имущественных прав на результаты НТД, отражаются в бухгалтерском учете:

по дебету счетов 51 «Расчетные счета», 52 «Валютные счета» и других счетов и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами» – на сумму денежных средств, полученных от организаций-дольщиков;

по дебету счета 08 «Вложения в долгосрочные активы» и кредиту счетов 51 «Расчетные счета», 52 «Валютные счета», 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами» и других счетов – на сумму затрат на выполнение НИОКТР;

по дебету счета 76 «Расчеты с разными дебиторами и кредиторами» и кредиту счета 08 «Вложения в долгосрочные активы» – на сумму затрат, переданных организациям-дольщикам, соответствующую их доле в стоимости выполненных НИОКТР в целом или этапов НИОКТР.

30. При безвозмездной передаче заказчиками, являющимися обладателями имущественных прав на результаты НТД, или исполнителями, являющимися обладателями имущественных прав на результаты НТД, организациям имущественных прав на результаты НТД накопленные по ним за весь период эксплуатации суммы амортизации и обесценения отражаются по дебету счета 05 «Амортизация нематериальных активов» и кредиту счета 04 «Нематериальные активы». Остаточная стоимость переданных имущественных прав на результаты НТД отражается по дебету счета 91 «Прочие доходы и расходы» и кредиту счета 04 «Нематериальные активы».

Стоимость безвозмездно переданных заказчиками, являющимися обладателями имущественных прав на результаты НТД, или исполнителями, являющимися обладателями имущественных прав на результаты НТД, организациям материальных объектов, принятых к бухгалтерскому учету в качестве основных средств, отражается по дебету счета 91 «Прочие доходы и расходы» и кредиту счета 01 «Основные средства». Стоимость безвозмездно переданных заказчиками, являющимися обладателями имущественных прав на результаты НТД, или исполнителями, являющимися обладателями имущественных прав на результаты НТД, организациям материальных объектов, принятых к бухгалтерскому учету в качестве запасов, отражается по дебету счета 90 «Доходы и расходы по текущей деятельности» (субсчет 90-10 «Прочие расходы по текущей деятельности») и кредиту счетов 10 «Материалы», 43 «Готовая продукция».

31. Исполнителями, не являющимися обладателями имущественных прав на результаты НТД, а также исполнителями, являющимися обладателями имущественных прав на результаты НТД, создаваемые в рамках договоров на выполнение НИОКТР полностью за счет государственных средств и подлежащие обязательной коммерциализации, фактические затраты на выполнение НИОКТР отражаются по дебету счета 20 «Основное производство» и кредиту счетов:

10 «Материалы», 43 «Готовая продукция» – на стоимость запасов (в том числе специального оборудования), использованных при выполнении НИОКТР;

60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами» – на сумму затрат на услуги других лиц, связанных с выполнением НИОКТР;

70 «Расчеты с персоналом по оплате труда» – на сумму начисленной заработной платы работникам, непосредственно занятым выполнением НИОКТР;

69 «Расчеты по социальному страхованию и обеспечению» – на сумму отчислений на социальное страхование и обеспечение, исчисленную от начисленной заработной платы работникам, непосредственно занятым выполнением НИОКТР;

других счетов – на суммы иных фактических затрат на выполнение НИОКТР.

Исполнителями, являющимися обладателями имущественных прав на результаты НТД, создаваемые в рамках договоров на выполнение НИОКТР частично за счет государственных средств и подлежащие обязательной коммерциализации:

фактические затраты на выполнение НИОКТР, произведенные за счет собственных средств, отражаются в бухгалтерском учете в порядке, установленном в абзацах втором–шестом части первой пункта 28 настоящей Инструкции;

фактические затраты на выполнение НИОКТР, произведенные за счет государственных средств отражаются в бухгалтерском учете в порядке, установленном в абзацах втором–шестом части первой настоящего пункта.

После приемки выполненных НИОКТР в целом или этапов НИОКТР учтенные на счете 20 «Основное производство» фактические затраты на выполнение НИОКТР списываются с этого счета в дебет счета 90 «Доходы и расходы по текущей деятельности» (субсчет 90-4 «Себестоимость реализованной продукции, товаров, работ, услуг»).

Исполнителями, являющимися обладателями имущественных прав на результаты НТД, создаваемые в рамках договоров на выполнение НИОКТР полностью или частично за счет государственных средств и подлежащие обязательной коммерциализации, стоимость этих прав в части, созданной за счет государственных средств, без налога на добавленную стоимость в случае выполнения условий признания, указанных в пункте 4 и части первой пункта 5 настоящей Инструкции, отражается на дату признания выручки от реализации НИОКТР по дебету счета 08 «Вложения в долгосрочные активы» и кредиту счета 98 «Доходы будущих периодов».

Учтенная в составе доходов будущих периодов стоимость имущественных прав на результаты НТД, создаваемые в рамках договоров на выполнение НИОКТР полностью или частично за счет государственных средств и подлежащие обязательной коммерциализации, на протяжении сроков их полезного использования отражается по дебету счета 98 «Доходы будущих периодов» и кредиту счета 91 «Прочие доходы и расходы» на сумму начисленной амортизации имущественных прав на результаты НТД от их стоимости, учтенной в составе доходов будущих периодов.

Стоимость использованного при выполнении НИОКТР специального оборудования отражается по дебету забалансового счета 002 «Имущество, принятое на ответственное хранение» до окончания НИОКТР. Стоимость безвозмездно полученного исполнителями специального оборудования после окончания НИОКТР отражается:

по кредиту забалансового счета 002 «Имущество, принятое на ответственное хранение»;

как основные средства по дебету счета 01 «Основные средства» и кредиту счета 98 «Доходы будущих периодов»;

как запасы по дебету счета 10 «Материалы» и кредиту счета 98 «Доходы будущих периодов» или счета 90 «Доходы и расходы по текущей деятельности» (субсчет 90-7 «Прочие доходы по текущей деятельности»).

Учтенная в составе доходов будущих периодов стоимость специального оборудования, принятого к бухгалтерскому учету в качестве основных средств, отражается на протяжении срока его полезного использования по дебету счета 98 «Доходы будущих периодов» и кредиту счета 91 «Прочие доходы и расходы» на сумму начисленной амортизации специального оборудования от его первоначальной стоимости.

Учтенная в составе доходов будущих периодов стоимость специального оборудования, принятого к бухгалтерскому учету в качестве запасов, отражается по дебету счета 98 «Доходы будущих периодов» и кредиту счета 90 «Доходы и расходы по текущей деятельности» (субсчет 90-7 «Прочие доходы по текущей деятельности») по мере списания его стоимости на расходы организации.

Стоимость специального оборудования, возвращаемого после окончания НИОКТР заказчикам, отражается по кредиту забалансового счета 002 «Имущество, принятое на ответственное хранение».

Стоимость безвозмездно полученных исполнителями материальных объектов отражается:

как основные средства по дебету счета 01 «Основные средства» и кредиту счета 98 «Доходы будущих периодов»;

как запасы по дебету счетов 10 «Материалы», 43 «Готовая продукция» и кредиту счета 98 «Доходы будущих периодов» или счета 90 «Доходы и расходы по текущей деятельности» (субсчет 90-7 «Прочие доходы по текущей деятельности»).

Учтенная в составе доходов будущих периодов стоимость материальных объектов, принятых к бухгалтерскому учету в качестве основных средств, отражается на протяжении сроков их полезного использования по дебету счета 98 «Доходы будущих периодов» и кредиту счета 91 «Прочие доходы и расходы» на сумму начисленной амортизации материальных объектов от их первоначальной стоимости.

Учтенная в составе доходов будущих периодов стоимость материальных объектов, принятых к бухгалтерскому учету в качестве запасов, отражается по дебету счета 98 «Доходы будущих периодов» и кредиту счета 90 «Доходы и расходы по текущей деятельности» (субсчет 90-7 «Прочие доходы по текущей деятельности») по мере списания их стоимости на расходы организации.

32. Исключен.

ГЛАВА 6

БУХГАЛТЕРСКИЙ УЧЕТ ХОЗЯЙСТВЕННЫХ ОПЕРАЦИЙ, СВЯЗАННЫХ С ПРЕДОСТАВЛЕНИЕМ (ПОЛУЧЕНИЕМ) В ПОЛЬЗОВАНИЕ НЕМАТЕРИАЛЬНЫХ АКТИВОВ

33. Предоставленные правообладателями (лицензиарами) (далее – правообладатели) нематериальные активы в пользование (за исключением отчуждения нематериальных активов) пользователям (лицензиатам) (далее – пользователи) учитываются правообладателями на счете 04 «Нематериальные активы».

Расходы, связанные с передачей пользователям нематериальных активов, правообладателями отражаются по дебету счетов 90 «Доходы и расходы по текущей деятельности», 91 «Прочие доходы и расходы» и кредиту счетов 51 «Расчетные счета», 52 «Валютные счета», 60 «Расчеты с поставщиками и подрядчиками» и других счетов.

Причитающиеся от пользователей платежи по договорам в зависимости от их вида (единовременные или периодические) и периода пользования предоставленными нематериальными активами правообладателями отражаются:

по дебету счета 76 «Расчеты с разными дебиторами и кредиторами» и кредиту счета 98 «Доходы будущих периодов» – на полную сумму единовременного платежа, причитающуюся по договору;

по дебету счета 98 «Доходы будущих периодов» и кредиту счетов 90 «Доходы и расходы по текущей деятельности», 91 «Прочие доходы и расходы» – на сумму единовременного платежа, приходящуюся на отчетный период;

по дебету счета 76 «Расчеты с разными дебиторами и кредиторами» и кредиту счетов 90 «Доходы и расходы по текущей деятельности», 91 «Прочие доходы и расходы» – на сумму периодического платежа по договору, приходящуюся на отчетный период.

34. Начисленные по договорам суммы единовременных и периодических платежей пользователями отражаются по дебету счетов 08 «Вложения в долгосрочные активы», 25 «Общепроизводственные затраты», 26 «Общехозяйственные затраты» и других счетов и кредиту счетов 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами».

Перечисленные суммы единовременных и периодических платежей пользователями отражаются по дебету счетов 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами» и кредиту счетов 51 «Расчетные счета», 52 «Валютные счета» и других счетов.

|

УТВЕРЖДЕНО Постановление 30.04.2012 № 25 |

ИНСТРУКЦИЯ

по бухгалтерскому учету нематериальных активов в бюджетных организациях

ГЛАВА 1

ОБЩИЕ ПОЛОЖЕНИЯ

1. Настоящая Инструкция определяет порядок формирования в бухгалтерском учете информации о нематериальных активах в бюджетных организациях (далее – организации).

2. Организацией в качестве нематериальных активов принимаются к бухгалтерскому учету активы, не имеющие материально-вещественной формы, при выполнении следующих условий признания:

активы идентифицируемы, то есть отделимы от других активов организации;

активы предназначены для использования в деятельности организации, в том числе в производстве продукции, при выполнении работ, оказании услуг, для управленческих нужд организации, а также для предоставления в пользование;

организация предполагает получение экономических выгод от использования активов и может ограничить доступ других лиц к данным выгодам;

активы предназначены для использования в течение периода продолжительностью более 12 месяцев;

организацией не предполагается отчуждение активов в течение 12 месяцев с даты приобретения;

первоначальная стоимость активов может быть достоверно определена.

3. Организацией в качестве нематериальных активов принимаются к бухгалтерскому учету имущественные права на результаты научно-технической деятельности (далее – НТД) при выполнении следующих условий признания:

организацией предполагается завершить создание нематериального актива;

организацией определена возможность использования создаваемого нематериального актива в своей деятельности, его реализации или передачи по лицензионным (авторским) договорам;

документально подтверждены затраты на создание нематериального актива и приведение его в состояние, пригодное для использования;

организация предполагает получение экономических выгод от использования нематериального актива в своей деятельности, его реализации или передачи по лицензионным (авторским) договорам и может ограничить доступ других лиц к данным выгодам.

Созданный в организации веб-сайт принимается к бухгалтерскому учету в качестве нематериального актива при выполнении условий признания, указанных в части первой настоящего пункта.

4. При невыполнении любого из указанных в пункте 2 и (или) части первой пункта 3 настоящей Инструкции условий признания произведенные организацией затраты признаются расходами.

5. К нематериальным активам относятся имущественные права:

5.1. в отношении объектов интеллектуальной собственности:

объектов авторского права, включая литературные, драматические, музыкально-драматические, музыкальные, аудиовизуальные, фотографические и иные произведения, компьютерные программы, базы данных или их экземпляры, приобретенные по лицензионным (авторским) договорам или иным основаниям, предусмотренным законодательством, иные объекты авторского права;

объектов смежных прав, включая исполнения, фонограммы, передачи организаций эфирного и кабельного вещания, иные объекты смежных прав;

объектов права промышленной собственности, включая изобретения, полезные модели, промышленные образцы, селекционные достижения, топологии интегральных микросхем, секреты производства (ноу-хау), иные объекты права промышленной собственности;

иных объектов интеллектуальной собственности;

5.2. вытекающие из лицензионных (авторских) договоров, договоров комплексной предпринимательской лицензии (франчайзинга) и иных договоров в соответствии с законодательством;

5.3. в отношении иных объектов.

6. К нематериальным активам не относятся:

интеллектуальные и деловые качества работников организации, их квалификация и способность к труду;

затраты, связанные с созданием организации;

затраты на маркетинговые исследования;

имущественные права на результаты НТД при невыполнении условий признания, указанных в части первой пункта 3 настоящей Инструкции;

названия публикуемых изданий;

клиентская база, созданная организацией;

экземпляры произведений, содержащихся на любых носителях, в которых выражены произведения науки, литературы, искусства, приобретаемые и используемые в деятельности организации;

иные объекты и затраты в соответствии с законодательством.

7. Единицей бухгалтерского учета нематериальных активов является инвентарный объект.

Инвентарным объектом нематериальных активов является совокупность имущественных прав, возникающих из патента, свидетельства, лицензионного (авторского) договора либо в ином установленном законодательством порядке, предназначенных для выполнения определенных самостоятельных функций.

8. Аналитический учет нематериальных активов по инвентарным объектам ведется в инвентарных карточках учета нематериальных активов или в иных регистрах аналитического учета.

Аналитический учет затрат на выполнение научно-исследовательских, опытно-конструкторских и опытно-технологических работ (далее – НИОКТР) ведется по видам работ, договорам (заказам) и т.п.

9. Порядок начисления и отражения в бухгалтерском учете амортизации нематериальных активов установлен в Инструкции о порядке начисления амортизации основных средств и нематериальных активов, утвержденной постановлением Министерства экономики Республики Беларусь, Министерства финансов Республики Беларусь и Министерства архитектуры и строительства Республики Беларусь от 27 февраля 2009 г. № 37/18/6 (Национальный реестр правовых актов Республики Беларусь, 2009 г., № 149, 8/21041).

10. Для обобщения информации о наличии и движении нематериальных активов предназначен субсчет 019 «Прочие основные средства» счета 01 «Основные средства».

Для обобщения информации об амортизации нематериальных активов предназначен субсчет 020 «Амортизация основных средств» счета 02 «Амортизация основных средств».

Аналитический учет амортизации нематериальных активов по субсчету 020 «Амортизация основных средств» счета 02 «Амортизация основных средств» ведется в оборотной ведомости формы 326 согласно приложению 33 к постановлению Министерства финансов Республики Беларусь от 8 февраля 2005 г. № 15 «Об утверждении Инструкции о порядке организации бухгалтерского учета бюджетными организациями и централизованными бухгалтериями, обслуживающими бюджетные организации» (Национальный реестр правовых актов Республики Беларусь, 2005 г., № 39, 8/12209). Записи в оборотную ведомость производятся путем отражения входящего сальдо начисленной амортизации в разрезе каждого нематериального актива, начисления и списания сумм амортизации.

ГЛАВА 2

БУХГАЛТЕРСКИЙ УЧЕТ ПОСТУПЛЕНИЯ НЕМАТЕРИАЛЬНЫХ АКТИВОВ

11. Нематериальные активы принимаются к бухгалтерскому учету по субсчету 019 «Прочие основные средства» счета 01 «Основные средства» по первоначальной стоимости на основании акта о приеме-передаче нематериальных активов по форме согласно приложению 2 к постановлению Министерства финансов Республики Беларусь от 22 апреля 2011 г. № 23 «Об установлении форм акта о приеме-передаче основных средств, акта о приеме-передаче нематериальных активов и утверждении Инструкции о порядке заполнения акта о приеме-передаче основных средств и акта о приеме-передаче нематериальных активов» (Национальный реестр правовых актов Республики Беларусь, 2011 г., № 56, 8/23625).

12. Первоначальная стоимость приобретенных нематериальных активов определяется в сумме фактических затрат на их приобретение, включая:

стоимость приобретения нематериальных активов;

таможенные сборы и пошлины;

затраты на услуги других лиц, связанные с приведением нематериальных активов в состояние, пригодное для использования;

иные затраты, непосредственно связанные с приобретением нематериальных активов и приведением их в состояние, пригодное для использования.

При приобретении нематериальных активов за счет средств бюджета соответствующего уровня в первоначальную стоимость нематериальных активов включается налог на добавленную стоимость (за исключением нематериальных активов, приобретенных за счет средств, получаемых от приносящей доходы деятельности).

Первоначальная стоимость безвозмездно полученных от других лиц нематериальных активов определяется исходя из стоимости нематериальных активов, по которой они числились в бухгалтерском учете передающей стороны. Стоимость безвозмездно полученных нематериальных активов может определяться на основании заключений об их оценке, проведенной лицами, осуществляющими оценочную деятельность.

Первоначальная стоимость нематериальных активов, выявленных в результате инвентаризации как излишки, определяется на дату проведения инвентаризации на основании документов, подтверждающих стоимость аналогичных активов (прейскурантов, каталогов и других), или заключений об их оценке, проведенной лицами, осуществляющими оценочную деятельность.

13. Первоначальная стоимость созданного в организации веб-сайта, принимаемого к бухгалтерскому учету в качестве нематериального актива, определяется в сумме фактических затрат организации на разработку и подготовку веб-сайта к использованию по назначению, включая:

затраты на размещение веб-сайта на внешнем сервере;

затраты на первичную регистрацию доменного имени;

стоимость приобретенного или разработанного программного обеспечения, обеспечивающего функционирование веб-сайта;

затраты на установку программного обеспечения, обеспечивающего функционирование веб-сайта;

затраты на разработку графического дизайна веб-сайта;

иные затраты, непосредственно связанные с разработкой и подготовкой веб-сайта к использованию по назначению.

14. Стоимость приобретения нематериальных активов отражается по дебету субсчета 019 «Прочие основные средства» и кредиту субсчета 178 «Расчеты с прочими дебиторами и кредиторами» или других субсчетов. Одновременно при принятии нематериальных активов к бухгалтерскому учету производится запись по дебету субсчетов 200 «Расходы по бюджету», 202 «Расходы за счет других бюджетов» (при приобретении нематериальных активов за счет средств бюджета соответствующего уровня) или субсчета 246 «Фонд производственного и социального развития» (при приобретении нематериальных активов за счет средств, получаемых от приносящей доходы деятельности) и кредиту субсчета 250 «Фонд в основных средствах».

Стоимость безвозмездно полученных от других лиц нематериальных активов отражается по дебету субсчета 019 «Прочие основные средства» и кредиту субсчета 250 «Фонд в основных средствах».

Фактические затраты, связанные с приобретением нематериальных активов, безвозмездным получением от других лиц нематериальных активов и приведением их в состояние, пригодное для использования, отражаются по дебету субсчета 210 «Расходы к распределению» и кредиту субсчетов счета 10 «Текущие счета по бюджету», 11 «Текущие счета по внебюджетным средствам», 17 «Расчеты с разными дебиторами и кредиторами» и других счетов с последующим списанием этих затрат с субсчета 210 «Расходы к распределению» в дебет субсчетов 200 «Расходы по бюджету», 202 «Расходы за счет других бюджетов» (при приобретении нематериальных активов за счет средств бюджета соответствующего уровня) или субсчета 246 «Фонд производственного и социального развития» (при приобретении нематериальных активов за счет средств, получаемых от приносящей доходы деятельности). Одновременно при принятии нематериальных активов к бухгалтерскому учету производится запись по дебету субсчета 019 «Прочие основные средства» и кредиту субсчета 250 «Фонд в основных средствах».

Первоначальная стоимость нематериальных активов, выявленных в результате инвентаризации как излишки, отражается по дебету субсчета 019 «Прочие основные средства» и кредиту субсчета 250 «Фонд в основных средствах».

15. Сумма начисленной за отчетный год амортизации нематериальных активов в последний рабочий день декабря отражается по дебету субсчета 250 «Фонд в основных средствах» и кредиту субсчета 020 «Амортизация основных средств» в мемориальном ордере формы 274 согласно приложению 16 к постановлению Министерства финансов Республики Беларусь от 8 февраля 2005 г. № 15.

ГЛАВА 3

БУХГАЛТЕРСКИЙ УЧЕТ ВЫБЫТИЯ НЕМАТЕРИАЛЬНЫХ АКТИВОВ

16. Выбытие нематериальных активов в результате списания (по окончании срока полезного использования, окончании срока действия патента, свидетельства, лицензионного (авторского) договора и т.п.) оформляется актом о списании имущества.

17. Выбытие нематериальных активов в результате реализации, безвозмездной передачи и в иных случаях, предусмотренных законодательством (за исключением случаев, указанных в пункте 16 настоящей Инструкции), оформляется актом о приеме-передаче нематериальных активов по форме согласно приложению 2 к постановлению Министерства финансов Республики Беларусь от 22 апреля 2011 г. № 23.

18. При выбытии нематериальных активов накопленные по ним за весь период эксплуатации суммы амортизации отражаются по дебету субсчета 020 «Амортизация основных средств» и кредиту субсчета 019 «Прочие основные средства». Остаточная стоимость выбывающих нематериальных активов отражается по дебету субсчета 250 «Фонд в основных средствах» и кредиту субсчета 019 «Прочие основные средства». Первоначальная стоимость полностью самортизированных выбывающих нематериальных активов отражается по дебету субсчета 020 «Амортизация основных средств» и кредиту субсчета 019 «Прочие основные средства».

Бухгалтерский учет операций по выбытию нематериальных активов ведется в мемориальном ордере 9 – накопительной ведомости по выбытию и перемещению объектов основных средств формы 438 (далее – накопительная ведомость) согласно приложению 9 к постановлению Министерства финансов Республики Беларусь от 8 февраля 2005 г. № 15. Записи в накопительную ведомость производятся по каждому первичному учетному документу, при этом в графе «Итого» стоимость выбывших нематериальных активов должна равняться сумме записей по дебету субсчетов. Итоги по субсчетам записываются в книгу журнал-главная формы 308 согласно приложению 18 к постановлению Министерства финансов Республики Беларусь от 8 февраля 2005 г. № 15.

19. Результаты выбытия нематериальных активов отражаются в бухгалтерском учете в том отчетном периоде, в котором произошло выбытие.

ГЛАВА 4

БУХГАЛТЕРСКИЙ УЧЕТ ЗАТРАТ НА ВЫПОЛНЕНИЕ НИОКТР И РЕЗУЛЬТАТОВ НТД

20. Организациями-заказчиками (далее – заказчики) перечисленные организациям-исполнителям (далее – исполнители) суммы денежных средств на выполнение НИОКТР отражаются по дебету субсчета 151 «Расчеты по взаимным платежам» и кредиту субсчетов счета 10 «Текущие счета по бюджету».

После приемки выполненных НИОКТР в целом или этапов НИОКТР фактические затраты на выполнение НИОКТР заказчиками отражаются по дебету субсчета 200 «Расходы по бюджету» и кредиту субсчета 151 «Расчеты по взаимным платежам».

Первоначальная стоимость имущественных прав на результаты НТД, принимаемых к бухгалтерскому учету в качестве нематериальных активов, определяется в сумме фактических затрат на их создание за вычетом фактических затрат на изготовление материальных объектов, пригодных для дальнейшего использования, в которых выражены результаты НТД, созданные в процессе исполнения договоров на выполнение НИОКТР (далее – материальные объекты).

Первоначальная стоимость имущественных прав на результаты НТД, принимаемых к бухгалтерскому учету в качестве нематериальных активов, отражается по дебету субсчета 019 «Прочие основные средства» и кредиту субсчета 250 «Фонд в основных средствах». Стоимость материальных объектов отражается по дебету субсчета 060 «Материалы для учебных, научных и других целей» и кредиту субсчета 151 «Расчеты по взаимным платежам».

Стоимость переданных исполнителям материальных объектов отражается по дебету субсчета 200 «Расходы по бюджету» и кредиту субсчета 060 «Материалы для учебных, научных и других целей».

В случае получения специального оборудования заказчиком от исполнителя после выполнения НИОКТР стоимость данного оборудования, равная стоимости, по которой оно числилось в бухгалтерском учете исполнителя на дату передачи, отражается:

как основные средства по дебету субсчета 013 «Машины и оборудование» и кредиту субсчета 250 «Фонд в основных средствах»;

как отдельные предметы в составе оборотных средств по дебету субсчета 071 «Предметы в эксплуатации» и кредиту субсчета 260 «Фонд отдельных предметов в составе оборотных средств».

Если НИОКТР полностью выполнены, в конце отчетного года фактические затраты на их выполнение, отраженные по дебету субсчета 200 «Расходы по бюджету», списываются с этого субсчета в дебет субсчета 230 «Финансирование из бюджета» или субсчета 140 «Расчеты по финансированию из бюджета» в пределах остатка, числящегося по субсчету 200 «Расходы по бюджету».

Если в течение отчетного года НИОКТР не завершены и финансирование этих работ будет продолжено в следующем году, то числящиеся на субсчете 230 «Финансирование из бюджета» или на субсчете 140 «Расчеты по финансированию из бюджета» на 1 января суммы финансирования (авансовые платежи) по незавершенным НИОКТР не списываются.

21. Исполнителями бухгалтерский учет затрат на выполнение НИОКТР ведется с применением следующих субсчетов:

082 «Затраты на научно-исследовательские работы по договорам» – для бухгалтерского учета затрат на выполнение НИОКТР;

111 «Текущий счет по внебюджетным средствам» – для бухгалтерского учета денежных средств;

151 «Расчеты по взаимным платежам», 154 «Расчеты с покупателями и заказчиками», 155 «Расчеты с заказчиками по авансам» – для бухгалтерского учета расчетов по заключенным договорам на выполнение НИОКТР;

240 «Фонд материального поощрения», 246 «Фонд производственного и социального развития», 410 «Прибыли и убытки» – для бухгалтерского учета фондов и финансовых результатов;

280 «Реализация продукции (работ, услуг)» – для бухгалтерского учета выручки от реализации НИОКТР.

22. Затраты на выполнение НИОКТР, финансируемых за счет средств бюджета соответствующего уровня, а также за счет средств других организаций по заключенным с ними договорам на выполнение НИОКТР, отражаются исполнителями по дебету субсчета 082 «Затраты на научно-исследовательские работы по договорам» и кредиту субсчетов:

043 «Материалы длительного пользования для научных исследований и на лабораторном испытании» – на стоимость материалов длительного пользования, использованных при выполнении НИОКТР;

044 «Спецоборудование для договорных научно-исследовательских работ» – на стоимость специального оборудования, использованного при выполнении НИОКТР;

060 «Материалы для учебных, научных и других целей», 064 «Топливо, горючее и смазочные материалы», 067 «Прочие материалы», 069 «Запасные части» – на стоимость запасов, использованных при выполнении НИОКТР;

160 «Расчеты с подотчетными лицами» – на сумму затрат на командировки, связанные с выполнением НИОКТР;

171 «Расчеты по социальному страхованию» – на сумму отчислений на социальное страхование и обеспечение, исчисленную от начисленной заработной платы работникам, непосредственно занятым выполнением НИОКТР;

173 «Расчеты с бюджетом» – на сумму начисленных налогов и сборов, относимых на затраты на выполнение НИОКТР в соответствии с законодательством;

178 «Расчеты с прочими дебиторами и кредиторами» – на сумму затрат на услуги других лиц, связанные с выполнением НИОКТР;

180 «Расчеты с персоналом» – на сумму начисленной заработной платы работникам, непосредственно занятым выполнением НИОКТР;

250 «Фонд в основных средствах» или 260 «Фонд отдельных предметов в составе оборотных средств» – на стоимость специального оборудования, приобретенного для выполнения НИОКТР, ранее учтенного по дебету субсчетов счета 01 «Основные средства» или 07 «Отдельные предметы в составе оборотных средств» и кредиту субсчета 178 «Расчеты с прочими дебиторами и кредиторами».

Первоначальная стоимость имущественных прав на результаты НТД принимается к бухгалтерскому учету в качестве нематериальных активов в порядке, установленном в пункте 20 настоящей Инструкции.

Стоимость использованного при выполнении НИОКТР специального оборудования отражается по дебету забалансового счета 02 «Товарно-материальные ценности, принятые на ответственное хранение» до окончания НИОКТР.

Стоимость безвозмездно полученного исполнителями специального оборудования после окончания НИОКТР отражается:

по кредиту забалансового счета 02 «Товарно-материальные ценности, принятые на ответственное хранение»;

как основные средства по дебету субсчета 013 «Машины и оборудование» и кредиту субсчета 250 «Фонд в основных средствах» – на первоначальную стоимость специального оборудования, по дебету субсчета 250 «Фонд в основных средствах» и кредиту субсчета 020 «Амортизация основных средств» – на сумму начисленной амортизации за период эксплуатации специального оборудования в процессе выполнения НИОКТР;

как отдельные предметы в составе оборотных средств по дебету субсчета 071 «Предметы в эксплуатации» и кредиту субсчета 260 «Фонд отдельных предметов в составе оборотных средств»;

как материалы по дебету субсчетов 060 «Материалы для учебных, научных и других целей», 063 «Хозяйственные материалы и канцелярские принадлежности» и кредиту субсчета 280 «Реализация продукции (работ, услуг)».

Стоимость специального оборудования, возвращаемого после окончания НИОКТР заказчику, отражается по кредиту забалансового счета 02 «Товарно-материальные ценности, принятые на ответственное хранение».

Сумма фактических затрат по выполненным НИОКТР в целом или этапам НИОКТР отражается по дебету субсчетов 280 «Реализация продукции (работ, услуг)», 410 «Прибыли и убытки» и кредиту субсчета 082 «Затраты на научно-исследовательские работы по договорам».

Стоимость выполненных НИОКТР в целом или этапов НИОКТР отражается по дебету субсчетов 151 «Расчеты по взаимным платежам», 154 «Расчеты с покупателями и заказчиками» и кредиту субсчета 280 «Реализация продукции (работ, услуг)». Суммы полученных авансовых платежей от заказчиков отражаются по дебету субсчета 111 «Текущий счет по внебюджетным средствам» и кредиту субсчета 155 «Расчеты с заказчиками по авансам».

Суммы налогов и сборов, исчисляемых из выручки от реализации НИОКТР в целом или этапов НИОКТР в соответствии с законодательством, отражаются по дебету субсчета 280 «Реализация продукции (работ, услуг)» и кредиту субсчета 173 «Расчеты с бюджетом».

Финансовый результат от реализации НИОКТР в целом или этапов НИОКТР отражается по дебету (кредиту) субсчета 280 «Реализация продукции (работ, услуг)» и других субсчетов и кредиту (дебету) субсчета 410 «Прибыли и убытки».

23. Стоимость полученных исполнителями от заказчиков материальных объектов отражается по дебету субсчетов счета 01 «Основные средства» или счета 07 «Отдельные предметы в составе оборотных средств», субсчета 060 «Материалы для учебных, научных и других целей» и кредиту субсчетов 250 «Фонд в основных средствах», 260 «Фонд отдельных предметов в составе оборотных средств», 280 «Реализация продукции (работ, услуг)».

ГЛАВА 5

БУХГАЛТЕРСКИЙ УЧЕТ ХОЗЯЙСТВЕННЫХ ОПЕРАЦИЙ, СВЯЗАННЫХ С ПРЕДОСТАВЛЕНИЕМ (ПОЛУЧЕНИЕМ) В ПОЛЬЗОВАНИЕ НЕМАТЕРИАЛЬНЫХ АКТИВОВ

24. Предоставленные правообладателями (лицензиарами) (далее – правообладатели) нематериальные активы в пользование (за исключением отчуждения нематериальных активов) пользователям (лицензиатам) (далее – пользователи) учитываются правообладателями на субсчете 019 «Прочие основные средства».

Расходы, связанные с передачей пользователям нематериальных активов, правообладателями отражаются по дебету субсчетов 200 «Расходы по бюджету», 082 «Затраты на научно-исследовательские работы по договорам» и кредиту субсчетов счетов 10 «Текущие счета по бюджету», 11 «Текущие счета по внебюджетным средствам», 15 «Расчеты с поставщиками и покупателями», 17 «Расчеты с разными дебиторами и кредиторами» и других счетов.

Поступающие от пользователей платежи по договорам в зависимости от их вида (единовременные или периодические) и периода пользования предоставленными нематериальными активами правообладателями отражаются:

по дебету субсчета 111 «Текущий счет по внебюджетным средствам» и кредиту субсчета 178 «Расчеты с прочими дебиторами и кредиторами» – на полную сумму поступившего единовременного платежа по договору, по дебету субсчета 178 «Расчеты с прочими дебиторами и кредиторами» и кредиту субсчета 280 «Реализация продукции (работ, услуг)» – на сумму единовременного платежа, приходящуюся на отчетный период;

по дебету субсчета 111 «Текущий счет по внебюджетным средствам» и кредиту субсчета 178 «Расчеты с прочими дебиторами и кредиторами» – на сумму поступившего периодического платежа по договору, по дебету субсчета 178 «Расчеты с прочими дебиторами и кредиторами» и кредиту субсчета 280 «Реализация продукции (работ, услуг)» – на сумму периодического платежа, приходящуюся на отчетный период.

25. Начисленные по договорам суммы единовременных и периодических платежей пользователями отражаются по дебету субсчетов 200 «Расходы по бюджету», 082 «Затраты на научно-исследовательские работы по договорам» и кредиту субсчета 178 «Расчеты с прочими дебиторами и кредиторами».

Перечисленные суммы единовременных и периодических платежей пользователями отражаются по дебету субсчета 178 «Расчеты с прочими дебиторами и кредиторами» и кредиту субсчета 111 «Текущий счет по внебюджетным средствам».

|

УТВЕРЖДЕНО Постановление 30.04.2012 № 25 |

ИНСТРУКЦИЯ

по бухгалтерскому учету долгосрочных активов, предназначенных для реализации

ГЛАВА 1

ОБЩИЕ ПОЛОЖЕНИЯ

1. Настоящая Инструкция определяет порядок формирования в бухгалтерском учете информации о долгосрочных активах, предназначенных для реализации, в организациях (за исключением банков, небанковских кредитно-финансовых организаций, бюджетных организаций) (далее – организации).

2. Для целей настоящей Инструкции используются следующие понятия и их определения:

балансовая стоимость – стоимость актива или обязательства, по которой данный актив или данное обязательство отражается в бухгалтерском балансе;

выбывающая группа – группа активов, предназначенных для одновременного выбытия в результате реализации в рамках одной сделки, и обязательств, непосредственно связанных с этими активами, которые будут переданы (погашены) в рамках данной сделки;

долгосрочный актив – актив, подлежащий выбытию (погашению) более чем через 12 месяцев после отчетной даты или предназначенный для использования в деятельности организации в течение периода продолжительностью более 12 месяцев либо не являющийся денежными средствами или эквивалентами денежных средств;

текущая рыночная стоимость – сумма денежных средств, которая была бы получена в случае реализации долгосрочного актива (или выбывающей группы) в текущих рыночных условиях.

Для целей настоящей Инструкции в состав долгосрочных активов не включаются финансовые вложения, отложенные налоговые активы, дебиторская задолженность, расходы будущих периодов.

ГЛАВА 2

ПРИЗНАНИЕ ДОЛГОСРОЧНЫХ АКТИВОВ И ВЫБЫВАЮЩИХ ГРУПП ПРЕДНАЗНАЧЕННЫМИ ДЛЯ РЕАЛИЗАЦИИ И ИХ УЧЕТНАЯ ОЦЕНКА

3. Долгосрочный актив (или выбывающая группа) принимается к бухгалтерскому учету в качестве предназначенного для реализации при выполнении следующих условий признания:

балансовая стоимость долгосрочного актива (или выбывающей группы) будет возмещена в результате его реализации;

долгосрочный актив (или выбывающая группа) имеется в наличии для реализации в текущем состоянии и на условиях, обычных для реализации аналогичных активов (или выбывающих групп);

реализация долгосрочного актива (или выбывающей группы) имеет высокую вероятность и ее предполагается завершить в течение 12 месяцев с даты принятия долгосрочного актива (или выбывающей группы) к бухгалтерскому учету в качестве предназначенного для реализации.

Подтверждением высокой вероятности реализации долгосрочного актива (или выбывающей группы) является:

наличие решения руководителя организации о реализации долгосрочного актива (или выбывающей группы);

принятие мер по поиску покупателя и реализации ему долгосрочного актива (или выбывающей группы) по стоимости, сопоставимой с его текущей рыночной стоимостью.

4. Долгосрочный актив (или выбывающая группа) принимается к бухгалтерскому учету в качестве предназначенного для реализации в том отчетном периоде, в котором начинают выполняться условия признания, указанные в пункте 3 настоящей Инструкции.

5. Долгосрочный актив на дату принятия к бухгалтерскому учету в качестве предназначенного для реализации отражается по наименьшей из балансовой стоимости долгосрочного актива и текущей рыночной стоимости долгосрочного актива за вычетом предполагаемых расходов, непосредственно связанных с его реализацией (далее – расходы на реализацию).

Если балансовая стоимость долгосрочного актива превышает его текущую рыночную стоимость за вычетом расходов на реализацию на дату принятия данного актива к бухгалтерскому учету в качестве предназначенного для реализации, то сумма превышения балансовой стоимости долгосрочного актива над его текущей рыночной стоимостью за вычетом расходов на реализацию (далее – сумма первоначального обесценения) в бухгалтерском учете отражается в составе расходов по инвестиционной деятельности на счете 91 «Прочие доходы и расходы».

В случае изменения текущей рыночной стоимости долгосрочного актива, предназначенного для реализации, в период с даты принятия данного актива к бухгалтерскому учету в качестве предназначенного для реализации до даты фактической его реализации суммы изменения балансовой стоимости данного актива отражаются:

как расходы по инвестиционной деятельности на счете 91 «Прочие доходы и расходы» в сумме превышения балансовой стоимости долгосрочного актива, предназначенного для реализации, над текущей рыночной стоимостью данного актива за вычетом расходов на реализацию (далее – сумма последующего обесценения);

как доходы по инвестиционной деятельности на счете 91 «Прочие доходы и расходы» в сумме превышения текущей рыночной стоимости долгосрочного актива, предназначенного для реализации, за вычетом расходов на реализацию над балансовой стоимостью данного актива, не превышающей сумму накопленного обесценения по данному активу (далее – сумма последующего дохода).

6. Балансовая стоимость активов (за исключением долгосрочных активов, предназначенных для реализации) и обязательств, входящих в выбывающую группу, предназначенную для реализации, определяется в соответствии с законодательством.

Балансовая стоимость долгосрочных активов, предназначенных для реализации, входящих в выбывающую группу, предназначенную для реализации, определяется в порядке, установленном в пункте 5 настоящей Инструкции.

7. Признание долгосрочного актива (или выбывающей группы) в бухгалтерском учете в качестве предназначенного для реализации прекращается в том отчетном периоде, в котором перестают выполняться условия признания, указанные в пункте 3 настоящей Инструкции.

Долгосрочный актив, признание которого в бухгалтерском учете в качестве предназначенного для реализации прекращено (или который исключен из выбывающей группы), в бухгалтерском учете отражается по стоимости, по которой данный актив числился в бухгалтерском учете до даты принятия его к бухгалтерскому учету в качестве предназначенного для реализации (или включения в выбывающую группу), скорректированной на суммы амортизации, обесценения и результаты переоценок (дооценка, уценка), которые были бы отражены в бухгалтерском учете, если бы данный актив не был принят к бухгалтерскому учету в качестве предназначенного для реализации (или включен в выбывающую группу).

8. В случае исключения отдельного актива (или отдельного обязательства) из выбывающей группы, предназначенной для реализации, оставшиеся активы и обязательства в бухгалтерском учете отражаются как выбывающая группа, предназначенная для реализации, если по отношению к данной группе после исключения из нее отдельного актива (или отдельного обязательства) выполняются условия признания, указанные в пункте 3 настоящей Инструкции.

В случае, если после исключения отдельного актива (или отдельного обязательства) из выбывающей группы, предназначенной для реализации, не выполняются условия признания, указанные в пункте 3 настоящей Инструкции, долгосрочные активы данной группы отражаются в бухгалтерском учете в порядке, установленном в пункте 5 настоящей Инструкции, если по отношению к ним по отдельности выполняются условия признания, указанные в пункте 3 настоящей Инструкции.

ГЛАВА 3

БУХГАЛТЕРСКИЙ УЧЕТ ДОЛГОСРОЧНЫХ АКТИВОВ И ВЫБЫВАЮЩИХ ГРУПП, ПРЕДНАЗНАЧЕННЫХ ДЛЯ РЕАЛИЗАЦИИ

9. При принятии долгосрочных активов (или выбывающих групп) к бухгалтерскому учету в качестве предназначенных для реализации производятся записи:

по дебету счетов 02 «Амортизация основных средств», 05 «Амортизация нематериальных активов» и кредиту счетов 01 «Основные средства», 04 «Нематериальные активы» – на накопленные по долгосрочным активам, предназначенным для реализации (или долгосрочным активам, входящим в выбывающие группы) суммы амортизации и обесценения;

по дебету счета 47 «Долгосрочные активы, предназначенные для реализации» и кредиту счетов 01 «Основные средства», 04 «Нематериальные активы» и других счетов – на балансовую стоимость долгосрочных активов, предназначенных для реализации (или активов, входящих в выбывающие группы);

по дебету счетов 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с прочими дебиторами и кредиторами» и других счетов и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами» (субсчет 76-7 «Расчеты, связанные с выбывающей группой») – на сумму обязательств, входящих в выбывающие группы;

по дебету счета 91 «Прочие доходы и расходы» и кредиту счета 47 «Долгосрочные активы, предназначенные для реализации» – на сумму первоначального обесценения долгосрочных активов, предназначенных для реализации (в том числе входящих в выбывающие группы).

10. Сумма последующего обесценения (сумма последующего дохода) долгосрочных активов, предназначенных для реализации (в том числе входящих в выбывающие группы), отражается по дебету (кредиту) счета 91 «Прочие доходы и расходы» и кредиту (дебету) счета 47 «Долгосрочные активы, предназначенные для реализации».

11. Реализация долгосрочных активов (или выбывающих групп), предназначенных для реализации, отражается:

по дебету счета 91 «Прочие доходы и расходы» и кредиту счета 47 «Долгосрочные активы, предназначенные для реализации» – на стоимость долгосрочных активов (или активов, входящих в выбывающие группы), предназначенных для реализации, числящуюся на счете 47 «Долгосрочные активы, предназначенные для реализации» на дату реализации;