Содержание страницы

- Расходы, включаемые в состав социального налогового вычета

- Размер социального налогового вычета на лечение и приобретение медикаментов

- Условия получения социального налогового вычета по расходам на приобретение лекарств

- Условия получения социального налогового вычета по расходам на приобретение лекарств

- Условия получения социального налогового вычета по расходам на уплату страховых взносов по договору ДМС

- Документы, подтверждающие право налогоплательщика на получение социального вычета по расходам

- Способы получения социального налогового вычета на лечение и приобретение медикаментов

При оплате медицинских услуг и приобретении медикаментов можно вернуть часть затраченных денежных средств с помощью социального налогового вычета по НДФЛ.

Что такое налоговый вычет читайте здесь.

Расходы, включаемые в состав социального налогового вычета

Социальный налоговый вычет на лечение может получить физлицо, оплатившее:

- медицинские услуги, в том числе дорогостоящие, оказанные ему самому, его супругу (супруге), родителям, а также детям (в том числе усыновленным) в возрасте до 18 лет (до 24 лет, если дети (в том числе усыновленные) являются обучающимися по очной форме обучения в организациях, осуществляющих образовательную деятельность), подопечным в возрасте до 18 лет (далее — члены семьи);

- назначенные врачом лекарства, в том числе для членов семьи;

- страховые взносы по договору ДМС, заключенному в целях своего лечения или лечения членов семьи.

Право на получение социального налогового вычета имеют и налогоплательщики, осуществлявшие обязанности опекуна или попечителя над гражданами, бывшими их подопечными, после прекращения опеки или попечительства, если указанные граждане являются обучающимися по очной форме обучения в организациях, осуществляющих образовательную деятельность, в возрасте до 24 лет.

Расходы на лечение детей (в том числе усыновленных) и бывших подопечных в возрасте от 18 до 24 лет учитываются в отношении доходов, полученных начиная с 2022 года.

Размер социального налогового вычета на лечение и приобретение медикаментов

Данным налоговым вычетом можно воспользоваться в размере фактически произведенных расходов на лечение и (или) приобретение медикаментов, но в совокупности не более 120 000 рублей* за календарный год.

По дорогостоящим видам лечения сумма налогового вычета принимается в размере фактически произведенных расходов, без учета указанного ограничения.

*Стоит отметить, что эта сумма является общей для всех видов социальных налоговых вычетов и включает в себя расходы налогоплательщика, связанные, например, с обучением, уплатой взносов на накопительную часть трудовой пенсии, добровольное пенсионное страхование и негосударственное пенсионное обеспечение, прохождение независимой оценки своей квалификации (исключение составляют расходы на обучение детей и на дорогостоящее лечение).

Неиспользованный остаток социального налогового вычета перенести на следующий год нельзя.

Условия получения социального налогового вычета по расходам на медицинские услуги

Вычет сумм оплаты стоимости медицинских услуг предоставляется налогоплательщику, если медицинские услуги оказываются в медицинских организациях, у индивидуальных предпринимателей (ИП), имеющих соответствующие лицензии на осуществление медицинской деятельности, выданные в соответствии с законодательством Российской Федерации, а также при представлении налогоплательщиком документов, подтверждающих его фактические расходы на оказанные медицинские услуги, приобретение лекарственных препаратов для медицинского применения, в частности, Справки об оплате медицинских услуг для представления в налоговые органы Российской Федерации, утвержденной совместным приказом Минздрава России и МНС России от 25.07.2001 N 289/БГ-3-04/256.

Виды медицинских услуг, расходы на оплату которых принимаются для уменьшения налоговой базы по НДФЛ, ограничены Перечнями, утвержденными постановлением Правительства Российской Федерации от 08.04.2020 N 458.

До 01.01.2021 действовали Перечни, утвержденные постановлением Правительства Российской Федерации от 19.03.2001 N 201.

Выдача Справки об оплате медицинских услуг для представления в налоговые органы Российской Федерации с целью получения социального налогового вычета входит в компетенцию медицинских организаций или ИП, оказывающих медицинские услуги (выдается по требованию налогоплательщика), и является обязательным документом, представляемым налогоплательщиком в налоговый орган для получения указанного налогового вычета.

Вопрос об отнесении оказанных физлицу медицинских услуг к соответствующим перечням решается медицинскими организациями или ИП путем указания стоимости медицинской услуги по коду 1 или дорогостоящего лечения по коду 2 в Справке об оплате медицинских услуг для представления в налоговые органы Российской Федерации.

Условия получения социального налогового вычета по расходам на приобретение лекарств

Налогоплательщику предоставляется возможность получения социального налогового вычета в размере стоимости любых лекарственных препаратов для медицинского применения, назначенных налогоплательщику и членам его семьи, лечащим врачом и приобретаемых налогоплательщиком за счет собственных средств.

Вычет можно получить в отношении любого назначенного врачом лекарства.

Для получения социального налогового вычета необходимо наличие рецептурного бланка.

Лечащий врач выписывает пациенту рецепт в бумажном виде. С согласия пациента вместо бумажного носителя рецептурный бланк может быть оформлен в виде электронного документа с использованием усиленной квалифицированной электронной подписи медицинского работника.

Порядок назначения лекарственных препаратов, а также порядок оформления рецептурных бланков на лекарственные препараты регулируется Приказом Минздрава России от 24.11.2021 N 1094н.

В тех случаях, когда назначение лекарственных препаратов не оформляется на рецептурном бланке (в частности, при оказании пациенту медицинской помощи в стационарных условиях), вместо него в качестве подтверждения фактических расходов налогоплательщика на приобретение лекарственных препаратов для медицинского применения возможно использование сведений из медицинской документации пациента.

Условия получения социального налогового вычета по расходам на уплату страховых взносов по договору ДМС

Условием включения в состав вычета сумм страховых взносов по договору ДМС является также наличие у страховой организации, с которой заключен данный договор, лицензии на ведение соответствующего вида деятельности, предусматривающего оплату ею исключительно медицинских услуг.

Документы, подтверждающие право на получение социального вычета по расходам

На оплату лечения:

На оплату дорогостоящих видов лечения:

На приобретение медикаментов:

На страховые взносы по договору ДМС:

Способы получения социального налогового вычета на лечение и приобретение медикаментов

Получить социальный вычет можно двумя способами –у работодателя или в налоговом органе.

Получение вычета в налоговом органе

По окончании календарного года, в котором были произведены расходы на лечение и (или) приобретение медикаментов, социальный вычет может быть предоставлен налоговой инспекцией по месту жительства.

Для этого налогоплательщику необходимо:

2

Подготовить комплект документов, подтверждающих право на получение социального вычета по произведенным расходам.

3

Представить налоговую декларацию и подтверждающие документы в налоговый орган по месту жительства.

По общему правилу декларация представляется в налоговый орган по месту жительства не позднее 30 апреля года, следующего за истекшим налоговым периодом (календарным годом).

Но если декларация представляется исключительно с целью получения налоговых вычетов, подать ее и обратиться с заявлением о возврате излишне уплаченной суммы НДФЛ можно в любое время в течение трех лет по окончании года, в котором были произведены расходы на лечение или приобретение медикаментов.

4

Дождаться решения налогового органа и возврата денежных средств.

Камеральная налоговая проверка представленной налоговой декларации формы 3-НДФЛ проводится в течение трех месяцев со дня ее представления (такой трехмесячный пресекательный срок проведения камеральной налоговой проверки не препятствует налоговому органу завершить камеральную налоговую проверку до его истечения).

По результатам проверки при установлении факта излишней уплаты налога и подтверждении права на вычет по НДФЛ соответствующая сумма переплаты подлежит возврату в течение месяца со дня получения заявления о возврате налога.

Если заявление о возврате налога представлено в составе налоговой декларации формы 3-НДФЛ, возврат налога будет произведен не ранее окончания камеральной налоговой проверки либо наступления момента, когда такая проверка должна была быть завершена, и не ранее принятия решения о возврате налога.

Получение вычета у работодателя

Социальный вычет можно получить до окончания календарного года, в котором произведены расходы на лечение и (или) приобретение медикаментов, обратившись к работодателю с соответствующим письменным заявлением при условии представления налоговым органом работодателю подтверждения права налогоплательщика на получение вычета.

Работодатели, применяющие автоматизированную упрощенную систему налогообложения, вычет не предоставляют.

Для этого налогоплательщику необходимо:

1

Подготовить комплект документов, подтверждающих право на получение социального вычета по произведенным расходам.

2

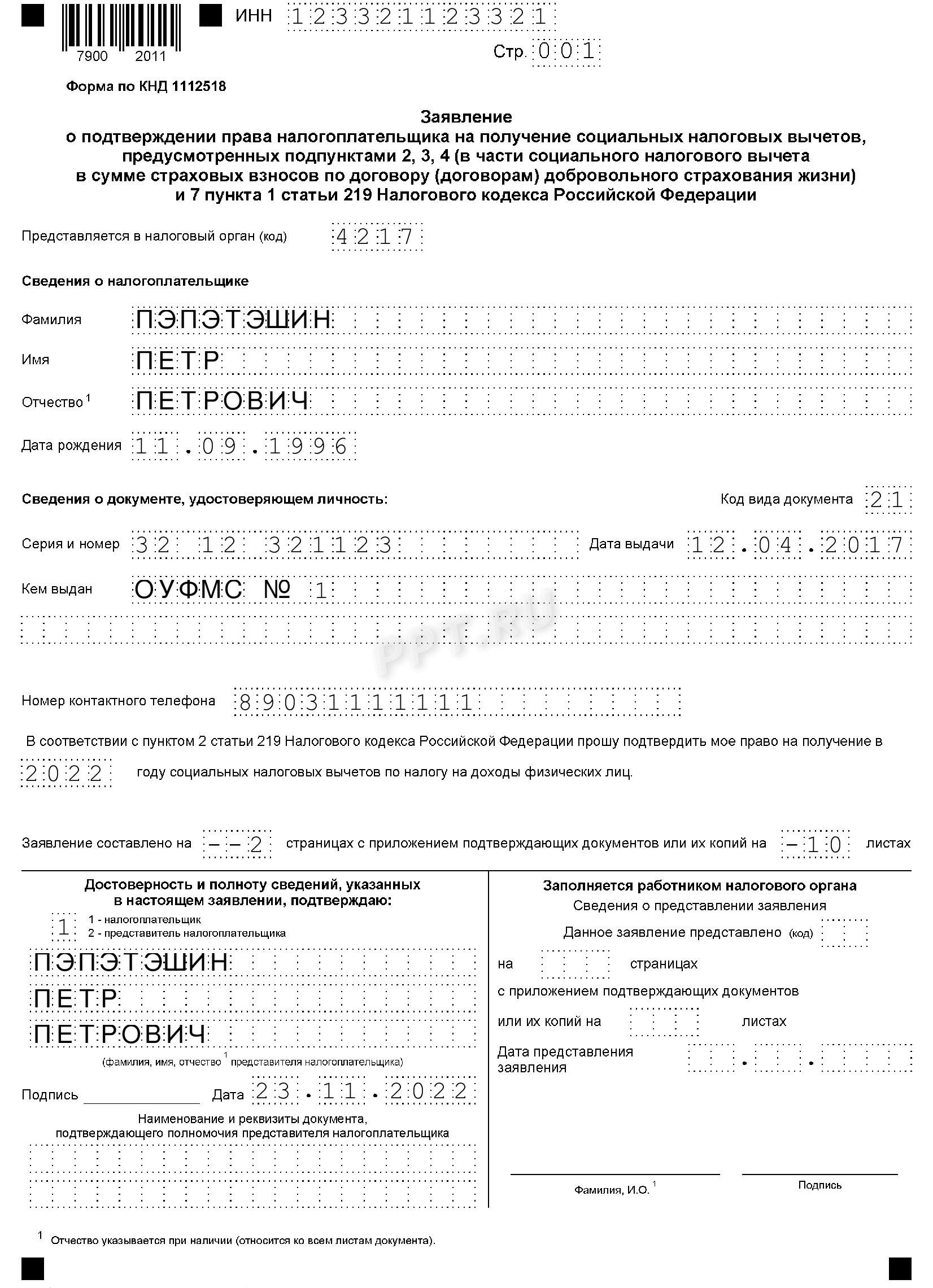

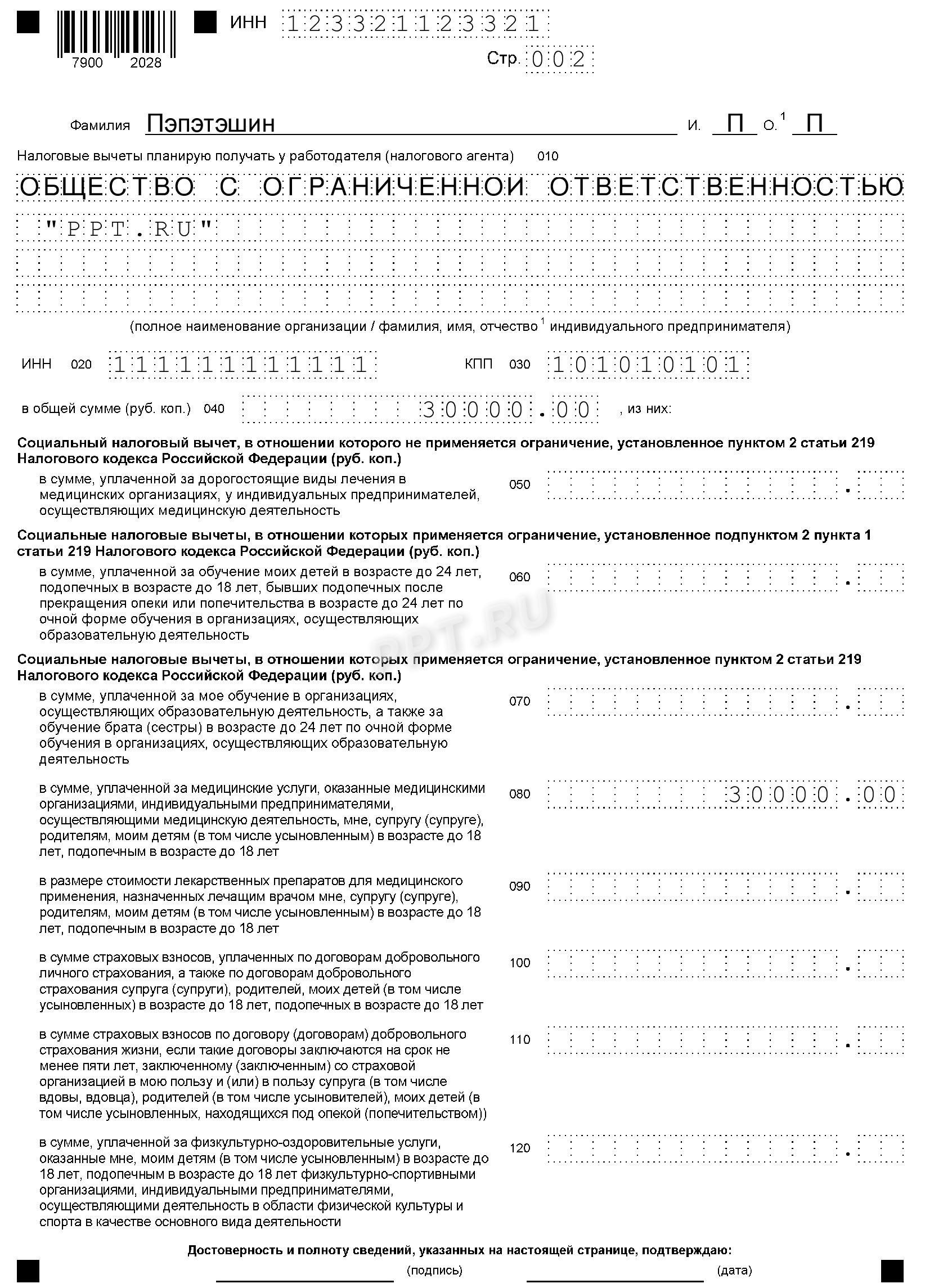

Представить в налоговый орган по месту жительства заявление о подтверждении права на получение социального налогового вычета с приложением подтверждающих документов.

Подтверждающие документы вместе с заявлением о подтверждении права на социальный вычет необходимо подать в налоговую инспекцию по месту жительства.

В том числе документы можно направить посредством интернет-сервиса «Личный кабинет налогоплательщика для физических лиц».

Не позднее 30 календарных дней со дня представления заявления налоговый орган должен проинформировать налогоплательщика о результатах рассмотрения заявления, а также представить работодателю уведомление о подтверждении права на вычет.

3

Обратиться к работодателю с заявлением.

Письменное заявление о предоставлении социального налогового вычета составляется в произвольной форме.

Новости по теме «Социальный вычет по расходам на лечение и приобретение медикаментов»

Пример заполнения 3-НДФЛ

30.10.2013

Все новости по теме

Оформив подписку, Вы сможете получать новости по теме “Социальный вычет по расходам на лечение и приобретение медикаментов” на следующий адрес электронной почты:

Поле заполнено некорректно

Как получить налоговый вычет по расходам на медицину

Можно ли вернуть часть налогов, если оплачивал лечение и медикаменты. Как оформить налоговый вычет по расходам на лечение родственников. Какие нужны документы, чтобы оформить налоговый вычет по расходам на медицинские услуги

1.В каких случаях можно получить налоговый вычет по расходам на медицину?

Если вы работали и уплачивали налог на доходы физических лиц (НДФЛ) в размере 13%, одновременно оплачивая медицинские услуги, лекарственные препараты или страховые взносы в рамках добровольного медицинского страхования (ДМС), вы можете вернуть часть уплаченного НДФЛ.

Оформить вычет можно, если вы расходовали средства:

- на себя;

- на родителей;

- на детей (подопечных) в возрасте до 18 лет, а при обучении ваших детей или детей, которые были вашими подопечными, по очной форме — до 24 лет;

- на супруга (супругу).

При этом платежные документы в любом случае должны быть оформлены на ваше имя.

Для получения вычета по расходам на медицину действует стандартный срок давности — оформить его можно в течение трех лет с того момента, как вы понесли расходы.

Оформить вычет по расходам на медицинские услуги вы сможете, только если медицинская организация, в которую вы обращались, находится в России и у нее есть соответствующая лицензия.

2.Каков размер налогового вычета по расходам на медицину?

В большинстве случаев размер налогового вычета по расходам на медицину — 120 000 рублей. То есть вам вернется 13% от этой суммы. При этом вычет по расходам на медицину суммируется с другими социальными налоговыми вычетами, и 120 000 рублей будет максимальной суммой для всех социальных налоговых вычетов, которые вы сможете заявить за год (кроме вычета по расходам на благотворительность и образование детей).

Исключение составляет налоговый вычет по расходам на дорогостоящее лечение. По дорогостоящим видам лечения социальный вычет предоставляется в размере фактически произведенных расходов (вам вернется 13% от той суммы, что вы потратили) и не суммируется с остальными социальными налоговыми вычетами. За один налоговый период вы можете оформить вычет и на обычное лечение, и на дорогостоящее.

3.Какие документы нужны для оформления вычета?

Если вы оплачивали медицинские услуги:

- копия договора на оказание медицинских услуг, если договор заключался;

- копия лицензии медицинской организации или индивидуального предпринимателя, если в договоре отсутствуют ее реквизиты;

- оригинал справки об оплате медицинских услуг.

Если вы оплачивали лекарства:

- оригинал рецептурного бланка со штампом «Для налоговых органов Российской Федерации, ИНН налогоплательщика»;

- копия документа, подтверждающего степень родства, например свидетельства о рождении (если медицинские услуги или лекарственные препараты оплачены налогоплательщиком для родителей или детей);

- копии документов, подтверждающих оплату медикаментов (например, чеков).

Если вы оплачивали медицинское страхование:

- копия договора добровольного личного страхования (страхового полиса), предусматривающего оплату исключительно медицинских услуг;

- копии платежных документов, подтверждающих уплату страховых взносов (кассовых чеков, квитанций к приходным кассовым ордерам, банковских выписок и тому подобное);

- копии документов, подтверждающих отношение (родство) к вам лиц, за которых вы оплачиваете страховые взносы (например, копии свидетельства о браке, свидетельства о рождении, документа, подтверждающего опеку или попечительство, — в зависимости от того, чья страховка оплачена);

- копии документов, подтверждающих возраст детей, если соответствующие страховые взносы уплачены за детей (например, свидетельств о рождении).

4.Как получить налоговый вычет через работодателя?

Оформить вычет через работодателя (в отличие от налоговой) можно до конца налогового периода (календарного года), в котором вы понесли расходы. Однако, чтобы сделать это, необходимо сначала подтвердить свое право на вычет в ФНС, подав в налоговую инспекцию по месту жительства перечисленные выше документы и заявление о подтверждении права налогоплательщика на получение социальных налоговых вычетов.

Подать документы можно:

- на личном приеме;

- онлайн, при помощи сервиса «Личный кабинет налогоплательщика» на сайте ФНС.

Не позднее 30 календарных дней налоговая служба должна подтвердить ваше право на получение вычета и направить вам и вашему работодателю соответствующее уведомление. Затем вы должны будете представить работодателю составленное в произвольной форме заявление о предоставлении налогового вычета.

Если работодатель удержит НДФЛ без учета налогового вычета, он должен будет вернуть вам сумму излишне удержанного налога. Для этого вам нужно будет подать в бухгалтерию заявление о возврате излишне удержанного НДФЛ, указав в нем банковский счет для перечисления переплаты. Работодатель должен перечислить вам излишне удержанную сумму в течение трех месяцев со дня получения вашего заявления.

5.Как оформить вычет через налоговую?

Вам нужно будет заполнить декларацию 3-НДФЛ за тот период, за который вы хотите оформить вычет (за каждый налоговый период используйте бланк соответствующего года, например, за 2020 год — бланк 2020 года, за 2021 год — бланк 2021 года).

Заполненную декларацию и необходимые для получения вычета документы нужно подать в налоговую инспекцию по месту жительства. Это можно сделать:

- на личном приеме;

- онлайн, воспользовавшись сервисом «Личный кабинет налогоплательщика» на сайте ФНС.

В течение трех месяцев со дня представления вами декларации и подтверждающих документов ФНС проведет камеральную проверку. Если будет принято положительное решение, сумму излишне уплаченного налога вам должны вернуть по окончании камеральной проверки.

Я ненавижу лечиться в государственных поликлиниках.

Мне проще заплатить, чем стоять в очередях к уставшей бабушке-врачу. Поэтому при любом заболевании я иду в платную клинику.

В 2015 году я потратила 18 800 Р на диагностику, консультации и процедуры. В 2016 году я оформила налоговый вычет на лечение и вернула 2500 Р. Расскажу, как сделать так же.

Вычет за лечение — это когда вам возвращают часть уплаченного вами подоходного налога. Если вы потратили до 120 000 Р в год на лечение, государство готово освободить доход на эту сумму от НДФЛ и вернуть 13% — это 15 600 Р.

120 000 Р — это общий лимит для социального налогового вычета в год. В него входят затраты на медицинские услуги, образование, фитнес, добровольное страхование, прохождение независимой оценки квалификации. Если в течение года были разные расходы из лимита, можно выбрать самому, какие из них предъявлять к вычету. Для дорогостоящего лечения лимита нет: к вычету можно предъявить всю уплаченную сумму и вернуть 13%, но не более уплаченного за тот же год НДФЛ.

Что вы узнаете

- Что такое налоговый вычет за лечение

- Кто может получить вычет

- Сколько денег вернут

- Как получить вычет за лечение

Как лечиться эффективно и недорого

Лучшие материалы о том, как проверять назначение, выбирать качественное лекарство из дюжины аналогов и возвращать деньги за лечение, — в вашей почте дважды в месяц по четвергам. Бесплатно

Что такое налоговый вычет за лечение

Налоговый вычет — это сумма, на которую государство разрешает уменьшить налогооблагаемый доход. Бывают налоговые вычеты за покупку квартиры и обучение. Сегодня поговорим о вычете за платные медицинские услуги.

Под медицинскими услугами налоговый кодекс подразумевает прием у врача, диагностику, медицинскую экспертизу, сдачу анализов, госпитализацию, лечение в дневном стационаре, стоматологию, протезирование. В список попадает все, с чем обычно сталкивается заболевший человек. Там же упоминаются паллиативная помощь на дому и ЭКО с помощью донорства и суррогатного материнства.

Операции, в том числе пластические, относятся к категории дорогостоящего лечения. За них тоже получают вычет, но с некоторыми особенностями.

Еще можно получить вычет за купленные по рецепту врача лекарства.

Размер вычета зависит от стоимости лечения: чем больше вы потратили, тем больше вам вернут. Но максимальная стоимость лечения, которая учитывается при расчете вычета, — 120 000 Р. Это общий лимит почти для всех социальных вычетов, в частности по расходам на лечение и свое обучение. Даже если вы заплатили за медуслуги миллион, вычет составит только 120 000 Р за год.

Кто может получить вычет

Если вы получаете зарплату или имеете доход, с которого платите НДФЛ, вы можете получить вычет. Неработающие пенсионеры, студенты и женщины в декретном отпуске обычно таких доходов не имеют, НДФЛ не платят, поэтому такой вычет использовать не могут.

Также вычет не получится заявить, если:

- вы оформили ИП и работаете не по ОСНО, а, например, платите налог при упрощенке;

- вы оформили самозанятость и не работаете по трудовому договору. При этом у вас нет доходов, которые облагаются НДФЛ;

- неофициальный работодатель не отчисляет за вас НДФЛ, а других доходов, которые облагаются налогом, у вас нет.

Если человек не работает, но, например, сдает квартиру и платит НДФЛ по ставке 13%, то он также может рассчитывать на вычет.

Вам также вернут деньги, если вы оплачивали лечение своих родителей, супруга, детей до 18 лет. Для этого нужен документ, подтверждающий родство: свидетельство о браке, о рождении. За оплату лечения тещи или тестя вычет вам не дадут. Зато могут дать его вашему супругу, даже если платили вы.

На кого оформлены договор на лечение и платежные документы — значения не имеет, главное — справка об оплате медуслуг из клиники должна быть оформлена на того, кто будет получать вычет.

Например, пожилой отец лечится у стоматолога. Все оплачивает дочь. Она хочет оформить вычет за медицинские услуги. Договор можно оформлять или на отца, или на дочь, а как оформить платежные документы — лучше заранее спросить у клиники. Справку с суммой расходов для вычета будет выдавать клиника — уточните там, дадут ли документ дочери, если платежные документы будут оформлены на отца. Лучше всего, если и в договоре, и в платежных бумагах будут данные человека, который планирует оформлять вычет. В нашем примере — дочери.

В налоговом вычете за лечение откажут в любом из этих случаев:

- вы не налоговый резидент РФ;

- вы заявили вычет не на себя или близкого родственника;

- справка об оплате лечения выдана не на вас или вашего супруга.

Сколько денег можно вернуть

Сумма вычета зависит от удержанного налога и стоимости лечения. В любом случае налоговая не вернет денег больше, чем уплачено НДФЛ за год.

Максимальная сумма налога к возврату за обычное лечение — 15 600 Р в год для одного человека. Если медицинские расходы меньше лимита, например 50 000 Р за год, можно вернуть не больше 6500 Р НДФЛ.

Рассчитайте сумму своего вычета на калькуляторе.

Как получить вычет за лечение

Чтобы получить деньги, сначала соберите подтверждения, что вы лечились и платили. Обязательный документ — только справка об оплате медуслуг, ведь она одновременно подтверждает и лечение, и его оплату. Но для ее получения могут пригодиться договоры и чеки. Потом выберите способ возврата: через работодателя или по декларации.

Через работодателя вычет можно получить уже в текущем году и без подачи декларации. Об этом способе мы сделали отдельный разбор.

Через налоговую вычет можно получить в следующем году после оплаты медицинских услуг, но не позже чем через три года. Потребуется заполнить декларацию 3-НДФЛ на сайте налоговой и отправить вместе с отсканированными документами на проверку.

На проверку декларации уйдет до трех месяцев, на возврат денег — еще месяц.

В процессе заполнения или после того, как декларацию одобрят, надо написать заявление на возврат денег. В первом случае они должны прийти в течение четырех месяцев. Во втором — по закону через месяц после подачи заявления налоговая должна перечислить деньги на ваш счет.

Можно делать все постепенно. Я никуда не торопилась и готовила документы около трех месяцев.

Шаг 1

Соберите чеки и договоры на лечение

В кассе или регистратуре клиники вам дадут договор и чек. Сохраните эти документы: они подтверждают факт оплаты лечения для клиники, чтобы она потом выдала вам справку. Прикрепите чек к договору скрепкой или степлером. Потом замучаетесь искать, к какому договору какой чек. Если документы не сохранились, это не критично. Сейчас во всех клиниках есть электронный учет и справку выдают по фамилии.

Шаг 2

Получите справку об оплате медуслуг

Подойдите в регистратуру или бухгалтерию и попросите справку для налогового вычета. Может понадобиться паспорт, ИНН, договор с клиникой, все чеки.

Рекомендуем еще до подписания договора с клиникой поинтересоваться, есть ли у нее лицензия и даст ли клиника справку для вычета. Проверять лицензию после оплаты лечения поздно. Проверить лицензию можно на сайте Росздравнадзора. Достаточно ввести ИНН клиники.

Некоторые клиники не требуют чеки. Они берут сведения об оказанных услугах из своей базы данных. Но так делают не все. Я потеряла несколько чеков, и девушка на ресепшене не включила их в сумму справки.

Если вы оформляете вычет за лечение родственников, вместе с документами принесите свидетельство о браке или свидетельство о рождении и попросите оформить справку на ваше имя.

В клинике, которую я посещала, справку делают максимум за 5—7 дней. Я пришла в безлюдное время, поэтому мне сделали справку за полчаса. Но бывает, что ждать приходится месяц и дольше: сроки не регламентированы.

Если вы сомневаетесь, что справка оформлена правильно, — проверьте, соответствует ли она инструкции Минздрава. Обычно такой проблемы не возникает. Если у клиники есть лицензия, она обязана выдать правильно оформленную справку.

Вместе со справкой вам могут дать копию лицензии на осуществление медицинской деятельности. Но обычно сведения есть в договоре, а налоговая инспекция проверяет это сама. Если у клиники нет лицензии или ее срок действия истек, налоговая вам ничего не вернет.

Шаг 3

Подготовьте документы для декларации

Отсканируйте справку из клиники, чтобы отправить ее в налоговую удаленно. Если вы получаете вычет за лечение родителей, супруга, детей до 18 лет, то сделайте фото или скан свидетельства о браке или о рождении. Можете также отсканировать и отправить договор.

Я рекомендую сканировать документы в многостраничный файл формата PDF. Сначала справку, потом договор. Файл должен быть размером менее 10 Мб, иначе вы не сможете загрузить его на сайт налоговой. А общий размер документов — 20 Мб. Если фото с телефона весит больше, уменьшите размер с помощью бесплатных онлайн-сервисов.

Договор, лицензия и чеки не обязательны для вычета

Налоговые инспекции иногда требуют договоры и лицензию, хотя делать этого не должны, а отказывать из-за отсутствия документов — тем более.

В налоговом кодексе нет требований о предоставлении договоров и лицензий. Данные о лицензии налоговая в состоянии проверить сама по названию клиники: все это есть в реестрах. Чеки на медуслуги налоговой вообще не нужны, потому что без справки они не подойдут для вычета. А в справке вся информация о платежах и так есть.

Возьмите справку о доходах и суммах налога физического лица в бухгалтерии на работе или скачайте в личном кабинете на сайте налоговой, если она там появилась. Чтобы это узнать, зайдите на вкладку «Доходы». Информация о доходах за прошлый год обычно появляется в личном кабинете налогоплательщика до апреля следующего года, но после июня будет точно.

Данные из справки о доходах понадобятся для заполнения декларации. Ее сканировать не нужно.

Шаг 4

Подайте документы в налоговую

Документы можно подать четырьмя способами:

- Лично в налоговой инспекции.

- По почте ценным письмом с описью вложения.

- В личном кабинете налогоплательщика.

- На портале госуслуг.

Я потратила на заполнение один вечер и подала документы на сайте ФНС.

Первые два способа мне не подошли: я не хотела стоять в очередях. УКЭП у меня нет, поэтому не могу отправить декларацию через сайт госуслуг. Так как на сайте ФНС подпись можно получить не выходя из дома, я потратила вечер и подала документы на сайте ФНС.

Как подать документы на вычет на сайте налоговой

Общая логика такая: получить неквалифицированную электронную подпись, указать доходы и загрузить доказательства расходов на лечение. Чтобы вы не запутались, мы подготовили инструкцию.

Получите электронную подпись. Это упрощенная ЭП — ей можно подписывать только документы на сайте налоговой. Зайдите в личный кабинет налогоплательщика, потом в профиль и выберите вкладку «Получить ЭП». Вас попросят ввести пароль для доступа к сертификату электронной подписи, главное — запомнить его. Отправьте запрос. Подождите, когда налоговая сгенерирует электронную подпись. Если сделали ЭП раньше, этот шаг пропускайте.

Подайте декларацию через упрощенную форму, если у вас будет вычет только за лечение. Для этого из личного кабинета налогоплательщика выберите раздел «Доходы и вычеты» → «Декларации» → «Получить вычет» → «При лечении и покупке медикаментов».

Запомнить

- Налоговый вычет дадут, если вы оплачивали собственное лечение или лечение родителей, супруга, ребенка до 18 лет или до 24 лет при очном обучении.

- Подать заявление на вычет можно в течение трех лет после окончания года, в котором оплатили лечение.

- Для получения вычета попросите в клинике справку для налоговой, а на работе — справку о доходах и суммах налога, которая раньше называлась 2-НДФЛ.

- Отсканируйте документы и подайте декларацию на сайте налоговой. На проверку и возврат уйдет около четырех месяцев.

Налогоплательщик вправе получить налоговый вычет за медицинские услуги, оформив возврат НДФЛ на сумму лечения или лекарств. Рассказываем, куда обращаться за возвратом и какие документы потребуются.

Что такое налоговый вычет на лечение

Закон предусматривает налоговый вычет на медицинские услуги — это возврат налогоплательщику уплаченной им суммы НДФЛ.

НДФЛ перечисляют в бюджет работодатели, заказчики по договорам ГПХ (если они выступают налоговым агентом) или физлица самостоятельно.

Вернуть налог допустимо в пределах сумм, уплаченных за лечение в рамках установленных законом лимитов.

В каких случаях можно получить возврат 13% за медицинские услуги?

Возврат НФДЛ допустим за (пп. 3 п. 1 ст. 219 НК РФ):

- медицинские услуги;

- дорогостоящее лечение;

- лекарственные средства;

- страховые взносы по ДМС;

- санитарно-курортные путевки в части стоимости лечения.

Суммы за медицинские услуги и дорогостоящее лечение вернут, если они указаны в списках, утвержденных правительством (пп. 3 п. 1 ст. 219 НК РФ; Перечни, утв. постановлением Правительства РФ от 08.04.2020 № 458).

Постановление № 458 закрепляет перечень дорогостоящего лечения для налогового вычета, в него входят, например, паллиативная помощь по поддержанию работоспособности органов на дому, терапия бесплодия методом ЭКО и пр.

Перед тем как сделать налоговый вычет за медицинские услуги, проверьте наличие лицензии у медицинской организации (абз. 6 пп. 3 п. 1 ст. 219 НК РФ).

Подробнее: какие документы нужны для налогового вычета на лекарства

Кто может получить возврат НДФЛ за лечение

Право на возмещение НДФЛ имеет физлицо, оплатившее мед. услуги:

- себе и супругу;

- родителям и детям до 18 лет (в том числе усыновленным);

- детям до 24 лет в случае их обучения по очной форме;

- подопечным и опекаемым до 18 лет, до 24 лет при их обучении по очной форме.

Сколько вернут за лечение

Возместят фактически понесенные расходы в пределах 120 000 руб. за календарный год. Для дорогостоящего лечения лимит не установлен, затраты вернут в полном объеме.

При расчетах учитывают сумму НДФЛ, уплаченную налогоплательщиком за год: если расходы на лечение превышают размер взносов по НДФЛ, то возместят максимальную сумму в пределах уплаченного налога. Супруги вправе разделить расходы для возмещения.

Неиспользованный остаток вычета не переносят на следующий год (Письмо ФНС России от 16.08.2012 № ЕД-4-3/13603@).

Дополнительно: как вернуть деньги за неоказанные услуги

Как получить налоговый вычет за лечение

Предусмотрено два способа, как вернуть 13 процентов за медицинские услуги:

- через работодателя;

- через налоговую инспекцию.

Работодатели, применяющие автоматизированную упрощенную систему налогообложения, такую услугу не предоставляют.

Через работодателя

Вот как оформить налоговый вычет за медицинские услуги через работодателя:

Шаг 1. Подготовьте подтверждающие документы.

К таким документам относятся:

- копии чеков;

- выписки с банковских счетов;

- договор на медицинские услуги;

- справка о стоимости лечения;

- подтверждение родства, если возмещение оформляют за родственников.

Копии чеков, выписки со счетов и договор не обязательны к предоставлению при наличии справки.

Для возмещения за лекарства дополнительно потребуются:

- рецептурный бланк;

- сведения из медицинской документации, если лекарство нерецептурное (выписка из карты).

Для возмещения за ДМС — копия страхового полиса или договора.

Шаг 2. Отправьте в ФНС заявление за возврат.

Заявление составляют по форме, утв. Приложением № 1 к Приказу ФНС России от 17.08.2021 № ЕД-7-11/755@:

Его направляют в ИФНС по месту жительства через личный кабинет налогоплательщика, почтой или лично через приемную. К заявлению приложите подтверждающие расходы документы.

В течение 30 дней инспекция рассмотрит заявление и направит работодателю уведомление.

Шаг 3. Подайте работодателю заявление на возмещение НДФЛ.

Работодатель после получения уведомления из ФНС и заявления работника перечисляет ему сумму к возврату.

Заявление для работодателя составляют в свободной форме, подтверждающие расходы документы не требуются.

Через ФНС

А вот как получить налоговый вычет за лечение в 2023 г. через ФНС:

Шаг 1. Заполните налоговую декларацию 3-НДФЛ.

Декларацию заполняют по Приложению № 1 к Приказу ФНС России от 15.10.2021 № ЕД-7-11/903@.

К декларации прилагают аналогичные документы для налогового вычета за лечение в 2023 году, как в предыдущей инструкции для работодателя. Дополнительно понадобится справка о доходах и заявление (Приложение № 1 к декларации).

В заявлении укажите банковские реквизиты для перечисления.

Заполнение декларации доступно на сайте ФНС и в личном кабинете налогоплательщика:

Шаг 2. Направьте пакет документов в ФНС.

Документы направляют в инспекцию по месту жительства почтой, через МФЦ или личный кабинет налогоплательщика, через Госуслуги, вручают нарочно.

Шаг 3. Дождитесь решения налоговой.

ФНС рассмотрит документы в течение трех месяцев и направит уведомление о результатах рассмотрения.

При принятии положительного решения выплату проведут в течение месяца.

Может пригодиться: как оформить отпуск на санаторно-курортное лечение

Какие документы нужны на возврат подоходного налога за лечение

Декларация 3-НДФЛ, заявление на вычет, справка о доходах 2-НДФЛ, паспорт — с такого набора документов потребуется начать оформление вычета любому человеку, решившему воспользоваться своим правом на возврат НДФЛ от потраченных на лечение сумм.

ВАЖНО! Возможность налогового вычета с расходов на лечение предусмотрена подп. 3 п. 1 ст. 219 НК РФ.

Чтобы сбор документов для налогового вычета за лечение не превратился в бесполезную трату времени, сначала необходимо проверить, все ли законодательно установленные условия и ограничения, связанные с применением социального вычета, соблюдены, уточнив следующие моменты:

- Оплативший медицинские расходы и получивший медицинскую услугу — один и тот же человек либо указанные лица являются близкими родственниками.

ВАЖНО! Близкими родственниками считаются родители, супруги и дети в возрасте до 18 лет (в том числе усыновленные и подопечные). См. также «Можно получить соцвычет, если заказчик лечения — супруг».

- Оплативший медицинские расходы и заявитель вычета — один и тот же человек.

ВАЖНО! Если лечение оплачено предприятием, налоговики в вычете откажут.

- Заявляющий вычет налогоплательщик имеет доходы, облагаемые по ставке 13%, и уплаченный в бюджет НДФЛ.

ВАЖНО! Пенсионеры или ИП на спецрежимах смогут заявить вычет только при наличии доходов, облагаемых по ставке 13%.

Если приведенные условия соблюдены, можно смело приступать к сбору следующих документов для вычета НДФЛ на лечение (об этом речь пойдет ниже).

Ознакомиться с порядком заполнения декларации 3-НДФЛ вы можете в статье «Образец заполнения налоговой декларации 3-НДФЛ».

Оформите пробный бесплатный доступ к КонсультантПлюс и получите полную информацию о порядке получения с 2021 года нового социального вычета на фитнес.

Дорогостоящее лечение: когда оформляется декларация о возврате НДФЛ

В некоторых случаях возникает необходимость в дорогостоящем лечении, и здесь надо хорошо представлять, какие документы нужны для 3-НДФЛ. Дело в том, что налоговый вычет допускается и в таких обстоятельствах, причем в практически неограниченном размере, но при соблюдении определенных условий:

- во-первых, вид лечения должен входить в перечень, утвержденный постановлением Правительства РФ от 08.04.2020 № 458 (скачать перечень можно на нашем сайте);

- во-вторых, приступать к заполнению декларации о возврате подоходного налога за лечение стоит только после получения специфической справки, выдаваемой медучреждением (утверждена приказом Минздрава РФ № 289).

При получении справки следует обратить внимание на код услуги. Для дорогостоящего лечения в соответствующем поле должна стоять цифра 2. При появлении там единицы вычет будет ограничен обычными рамками в 120 000 руб.

Справка из медучреждения

При подаче в налоговую инспекцию документов для возврата НДФЛ за лечение особое внимание следует уделить справке, выдаваемой медицинским учреждением.

Эта бумага понадобится в том случае, если были оплачены расходы на медицинские услуги.

ВАЖНО! Форма справки об оплате медицинских услуг утверждена приказом Минздрава и МНС России от 25.07.2001 № 289/БГ-3-04/256.

При этом иные подтверждающие факт оплаты документы (квитанции, чеки, платежки и др.) не нужны, поскольку данная справка выдается только в том случае, если за услуги уже расплатились. Такой позиции придерживаются и чиновники Минфина, и налоговики (письма Минфина России от 29.03.2018 № 03-04-05/20083, от 17.04.2012 № 03-04-08/7-76, ФНС России от 07.03.2013 № ЕД-3-3/[email protected]).

См. материал «Справка или чеки на лечение? Минфин говорит — справка».

Такую справку можно получить и после прохождения санаторно-курортного лечения. При этом в ней будет указана не стоимость путевки, а только цена лечения (за вычетом расходов на питание, проживание и др.) и сумма дополнительно оплаченных медицинских услуг.

Если у вас есть вышеуказанная справка и вид оказанной услуги содержится в перечне, для получения вычета понадобятся еще 2 документа от медучреждения, оказавшего услугу: договор и лицензия. Если у медучреждения отсутствует лицензия на осуществление медицинской деятельности или лечение производила не российская, а иностранная клиника, в вычете откажут.

Налоговикам необходимо представить заверенную копию договора с медицинским учреждением. На условия этого документа следует обратить особое внимание в том случае, если проводилось дорогостоящее лечение, а вы за свой счет приобретали материалы или медицинское оборудование, отсутствующие в данной клинике. Это позволит получить вычет в полном размере.

Лицензия представляется в виде заверенной копии. Отдельно прикладывать лицензию не обязательно, если ее реквизиты прописаны в договоре.

Рецепт (форма 107/1-у)

Эта небольшая бумага потребуется заявителю вычета в том случае, если деньги потрачены на лекарства, которые были назначены врачом. Рецепт выдает лечащий врач одновременно с аналогичным бланком для аптеки. Если бланк формы 107/1-у отсутствует, его можно позднее получить в медучреждении на основании записей в медкарте.

На рецепте должен быть проставлен штамп: «Для налоговых органов Российской Федерации, ИНН налогоплательщика». Штамп необходим и после отмены лекарственного перечня (см. письмо Минздрава от 30.12.2019 № 25-1/3144694-13771).

Заявить вычет на сумму оплаченных медикаментов за периоды с 2019 года можно по любым лекарственным средствам, назначенным врачом.

Налоговикам необходимо представить оригинал рецепта и заверенные копии платежных документов. В данном случае их наличие обязательно.

Страховой полис

Вычет можно получить и в случае, когда медицинские манипуляции не проводились, лекарства не закупались, а деньги потрачены на оплату полиса добровольного медицинского страхования. При этом заявителю вычета потребуется заверенная копия страхового полиса либо договора со страховой компанией.

Вычет будет возможен только в том случае, если договор страхования предусматривает оплату услуг на лечение, а страховая организация имеет лицензию на осуществление данного вида деятельности.

В инспекцию подается заверенная копия лицензии. Или же ссылка на ее реквизиты должна быть приведена в договоре.

К указанным выше документам необходимо приложить заверенные копии платежных документов, свидетельствующих о том, что денежные средства потрачены на оплату страховых взносов.

Свидетельство о рождении и иные документы

Свидетельство о рождении в пакете документов на вычет понадобится представить в 2 случаях:

- если заявитель вычета хочет вернуть деньги, потраченные на лечение детей, потребуется свидетельство о рождении ребенка;

- если лечились родители заявителя, а оплачивал их лечение заявитель, нужно приложить свидетельство о рождении самого заявителя.

Если вычет оформляется по расходам на лечение супруга заявителя, придется предоставить свидетельство о браке.

Все указанные свидетельства нужны для подтверждения степени родства потратившего деньги и получателя медицинской услуги. Они передаются налоговикам в виде заверенных копий.

ВАЖНО! Заверить копии документов для оформления налогового вычета можно 2 способами: нотариально либо самостоятельно заявителем вычета (на каждой странице всех документов необходимо написать: «Копия верна», подписать, расшифровать подпись и поставить дату).

О доходах, не учитываемых при исчислении НДФЛ, читайте в статье «Доходы, не подлежащие налогообложению НДФЛ (2022 — 2023 гг.)».

Собрав все нужные документы, можно приступать к оформлению декларации 3-НДФЛ. Поможет вам в этом вам наша статья.

Итоги

Документы на возврат подоходного налога за лечение собрать не сложно. Надо написать заявление, получить справки 2-НДФЛ, снять копию с паспорта, взять справку об оплате медицинских услуг или бланк рецепта (в случае покупки медикаментов), приложить копии договора, лицензии на медицинскую деятельность и платежных документов, а также заполнить декларацию 3-НДФЛ.

Дополнить указанный перечень придется документами, подтверждающими степень родства (свидетельствами о рождении или браке), если заявитель вычета оплатил лечение своих близких родственников.

Вычет можно также заявить по расходам на оплату добровольных страховых взносов. При этом дополнительно понадобится заверенная копия договора со страховой компанией или страховой полис, а также копия лицензии на осуществление страховой деятельности и платежные документы.