Сдавать отчетность по НДПИ должны организации и ИП, признаваемые пользователями недр (ст. 334 НК РФ).

Заполнить декларацию придется, если источником полезных ископаемых являются:

- Недра на территории Российской Федерации, которыми пользуется налогоплательщик на законных основаниях.

- Отходы (потери) добывающего производства. При этом извлечение полезных ископаемых лицензируется.

- Недра за пределами территории Российской Федерации, находящиеся под юрисдикцией РФ, используемые на основании международного договора или взятые в аренду у иностранных государств.

Добытыми налогооблагаемыми полезными ископаемыми признаются (ст. 337 НК РФ):

- горючие сланцы;

- уголь (бурый, коксующийся, антрацит);

- торф;

- углеводородное сырье;

- многокомпонентные комплексные руды и товарные руды цветных, черных и редких металлов (железо, марганец, хром, медь, никель, рубидий, ртуть, индий, гафний, селен и т.п.);

- полезные компоненты многокомпонентной комплексной руды;

- горно-химическое неметаллическое сырье (сульфат натрия, сера, бариты, йод, бром, карбонатные породы и т.д.);

- горнорудное неметаллическое сырье (абразивные породы, кварциты, стекольные пески, графит природный, глины огнеупорные и т.д.);

- битуминозные породы;

- редкие металлы — попутные компоненты в рудах других полезных ископаемых и редких металлов и в многокомпонентных рудах;

- неметаллическое сырье для строительства (гипс, известняк песок природный строительный, гравий, камень строительный и т.п.);

- кондиционный продукт пьезооптического сырья, особо чистого кварцевого сырья и самоцветов (топаз, нефрит, аметист, агат и т.д.);

- драгоценные камни (сапфир, натуральные алмазы, изумруд, янтарь и т.д.);

- полупродукты, содержащие в себе драгметаллы (золото, платина, осмий, лигатурное золото, палладий, и т.д.);

- соль природная и чистый хлористый натрий;

- подземные воды, содержащие полезные ископаемые (промышленные воды) и (или) природные лечебные ресурсы (минеральные воды), а также термальные воды;

- сырье радиоактивных металлов (в частности, уран и торий);

- извлекаемые полезные компоненты (за исключением редких металлов) – попутные компоненты в рудах других полезных ископаемых.

Также к полезным ископаемым относится продукция из минерального сырья, полученная в результате разработки месторождения.

Обязанность сдавать декларацию у налогоплательщика появляется с того периода, в котором он начал добывать полезные ископаемые.

Отчитайтесь легко и без ошибок. Удобный сервис для подготовки и сдачи отчётов через интернет. Дарим доступ на 14 дней в Экстерн!

Попробовать

Декларация подается ежемесячно. Отчитаться нужно до конца месяца, следующего за отчетным.Так, декларацию по НДПИ за апрель нужно представить до 31 мая. Но если последний день сдачи приходится на выходный, праздник или нерабочий день, то сдать декларацию можно будет в ближайший следующий рабочий день. Например, в 2022 году декларацию за июнь можно сдать до 1 августа.

Обратите внимание, что налог нужно уплатить до 25 числа. Он также уплачивается по итогам каждого месяца.

Сдать декларацию впервые нужно за тот месяц, в котором организация фактически начала добывать полезные ископаемые. При этом дата получения лицензии и постановки на учет как налогоплательщика НДПИ не важны. Также не имеет значения был ли начислен налог к уплате за отчетный месяц. Даже если его нет, декларацию надо подать (ст. 345 НК РФ).

Декларацию по НДПИ можно сдать на бумаге или в электронном виде.

Исключительно электронная отчетность потребуется крупнейшим налогоплательщикам и компаниям, в которых среднесписочная численность сотрудников за прошлый год превысила 100 человек.

Получить отчет должна инспекция по месту нахождения организации. Крупнейшие налогоплательщики подают декларацию в налоговую по месту учета.

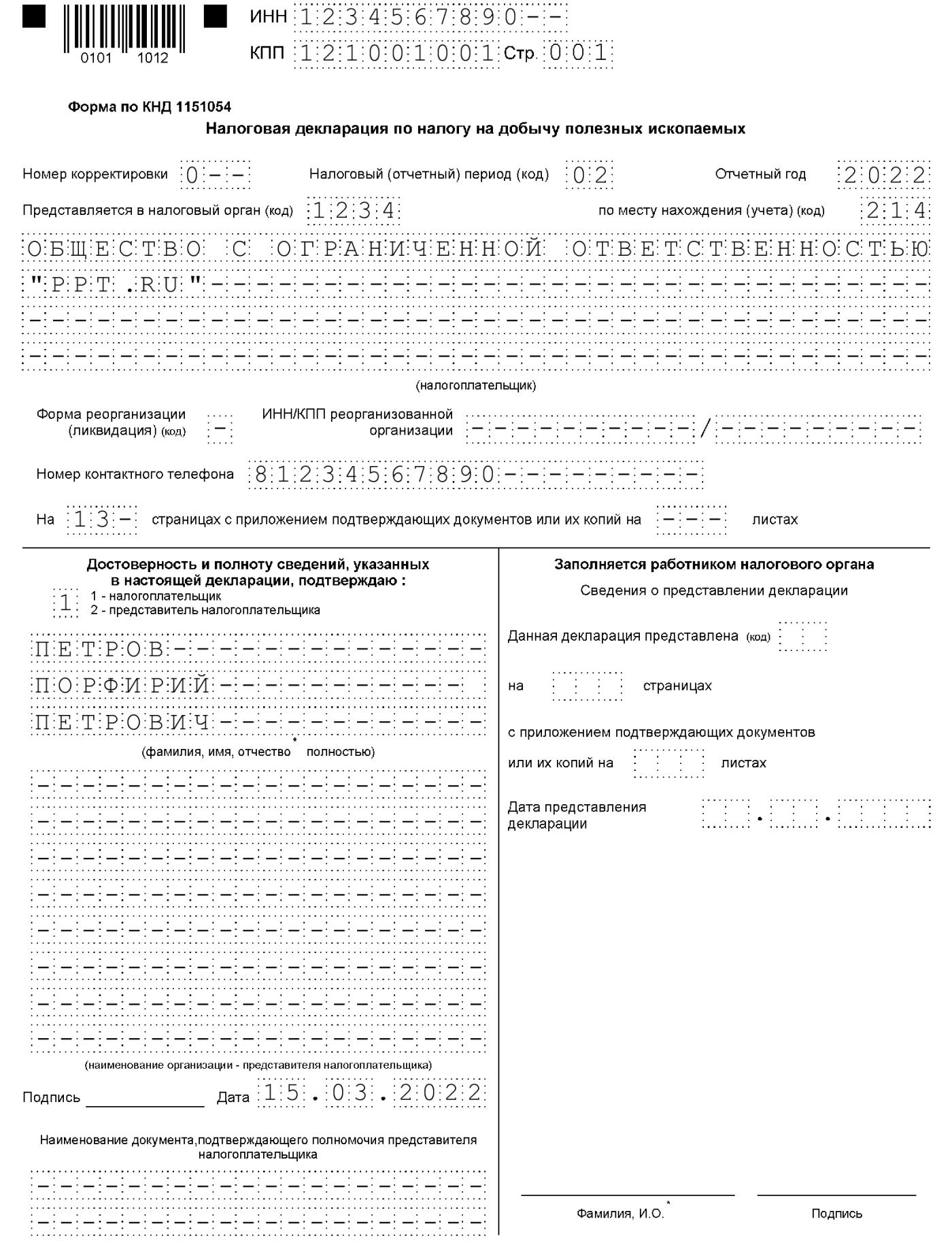

Форма и формат декларации утверждены приказом ФНС от 08.12.2020 № КЧ-7-3/887.

Декларация состоит из титульного раздела и восьми разделов. Титульный лист и первый раздел нужно заполнять всегда, а вот остальные разделы по необходимости.

С заполнением титульного листа проблем обычно не возникает, достаточно внимательно внести реквизиты компании.

Раздел 1

В разделе 1 суммы налогов записываются в разрезе видов полезных ископаемых. Поэтому важно не ошибиться с КБК.

КБК по видам ископаемых на 2022 год:

- 182 1 07 01011 01 1000 110 — нефть;

- 182 1 07 01012 01 1000 110 — газ горючий природный из всех видов залежей углеводородного сырья;

- 182 1 07 01013 01 1000 110 — газовый конденсат из всех видов залежей углеводородного сырья;

- 182 1 07 01020 01 1000 110 — общераспространенные полезные ископаемые;

- 182 1 07 01030 01 1000 110 — прочие полезные ископаемые (кроме природных алмазов, угля, железных руд, щебня, многокомпонентной руды, ПИ с рентным коэффициентом не равным 1);

- 182 1 07 01050 01 1000 110 — натуральные алмазы;

- 182 1 07 01060 01 1000 110 — уголь, кроме коксующегося;

- 182 1 07 01080 01 1000 110 — при рентном коэффициенте, отличном от 1.

Полный список КБК по налогу на добычу полезных ископаемых (НДПИ).

В строке 020 укажите код ОКТМО, соответствующий местности, в которой организация стоит на учете как плательщик НДПИ. Его можно найти в уведомлении о постановке на учет.

В строке 030 укажите сумму НДПИ, которая проходит по этому КБК и каждому ОКТМО.

Раздел 2

Раздел 2 включает подразделы. В разделах 2.1.1 и 2.1.2 данные по нефти расписывают исходя из места ее добычи.

В подразделе 2.1 записываются данные о лицензии, различные коэффициенты и сумма налога. По строкам 060-125 следует указать коэффициенты. Их значения определяется согласно формулам, указанным в ст. 342, 342.5, 342.2 НК РФ. В строке 060 допустим показатель со знаком «минус».

По строке 130 указывается сумма налога по нефти, добытой на участке недр. Расчет этой строки может быть разным:

- сумма налога рассчитывается как произведение налоговой ставки, указанной по строке 055 подраздела 2.1, и значения в графе 2 подраздела 2.1.1 с кодом 4000, 4002 — 4010 по графе 1;

- сумма налога, рассчитанная на основании данных, указанных в подразделе 2.1.1, суммируется с показателем строки 260 всех подразделов 2.1.2 по всем залежам, относящимся к участку недр, реквизиты лицензии на право пользования которым указаны в строке 050 подраздела 2.1.

По строке 135 указывается код налогового вычета, а в строке 140 — его сумма. Если вычет не применяется, по строке 135 ставится 00, по строке 140 — 0. По строке 145 указывается предельный вычет, связанный с созданием объектов внешней инфраструктуры. В строке 150 указывается сумма налога к уплате (разность строк 130 и 140).

Коды основания для раздела 2.1.1 берут из приложения к инструкции по заполнению декларации. Подробно правила заполнения описаны в п. 4.6 Порядка.

Значения строк 210-250 подраздела 2.1.2 определяются в соответствии со ст. 342.2, 342.5 НК РФ. Подробно правила заполнения описаны в п. 4.7 Порядка.

Раздел 3

По строке 010 указывается код вида добытого полезного ископаемого 03200 или 03300 согласно приложению к инструкции по заполнению.

По строке 020 указывается КБК, а в строке 030 код по ОКЕИ. По строке 040 указывается налог по газовому конденсату (сумма значений строки 210 всех подразделов 3.1.). По строке 045 отражается сумма налогового вычета по конденсату. При заполнении раздела 3 в отношении газа горючего природного по строкам 040 и 045 проставляется ноль. По строке 050 указывается налог к уплате (разность строк 040 и 045).

По строке 060 отражается коэффициент Кшфлу. По строке 070 указывается количество добытого газового конденсата, переработанного для получения широкой фракции легких углеводородов. По строке 080 указывается ставка налогового вычета на тонну.

По строкам 090-187 фиксируют разные показатели, определяемые в соответствии со ст. 342, 342.4, 342.5 НК РФ.

По строке 210 указывается сумма налога по участку недр в рублях, по строке 215 — вычет по природному горючему газу. По строке 220 указывается сумма налога, подлежащая уплате в бюджет, рассчитанная по участку недр, реквизиты на право пользования которым указаны по строке 200 подраздела 3.1.

По строке 230 указывается значение степени выработанности запасов газа горючего природного конкретного участка недр. По строке 240 прописывается базовое значение единицы условного топлива. По строке 250 отмечают коэффициент, показывающий процент добытого газа горючего природного в общем количестве данного газа и газового конденсата, добытых в истекшем налоговом периоде на участке недр с залежами углеводородного сырья.

По строкам 260-310 отмечают наименование и глубину залежи, ее плотность, коэффициенты. По строке 310 указывается сумма налога по залежи.

Раздел 4

Раздел 4 заполняйте отдельно по каждому виду полезного ископаемого, добытого на каждом новом морском месторождении углеводородного сырья.

Заполнение строк 010-030 аналогично заполнению одноименных строк второго раздела. В строке 040 нужно указать ОКТМО территории, на который платится НДПИ, в строке 050 — реквизиты лицензии на пользование недрами, в строке 060 — наименование морского месторождения, в строке 070 — месяц и год начала добычи.

По строке 080 указывается стоимость единицы добытого полезного ископаемого, по строке 090 — минимальная предельная стоимость единицы углеводородного сырья.

По строке 100 указывается объем проданного добытого ископаемого, по строке 110 — выручка от его реализации. По строке 120 указывается скорректированная выручка от реализации на основании пункта 6 статьи 105.3 НК РФ.

По строке 130 указывается налоговая база по добытому полезному ископаемому, по строке 140 — сумма исчисленного налога, а по строке 150 — скорректированная сумма исчисленного налога.

В строку 155 впишите признак налогового вычета, а в строку 160 — его сумму. Итоговая сумма налога к уплате должна быть указана в строке 170.

Раздел 5

Раздел 5 включает данные о полезных ископаемых, налоговой базой по НДПИ для которых является их стоимость (кроме угля и углеводородного сырья с новых морских месторождений).

Раздел заполняется отдельно по КБК и отдельно по каждому виду добытого полезного ископаемого, добытого на каждом участке недр, предоставленном налогоплательщику в пользование.

В строке 010 укажите код вида полезного ископаемого, в строке 020 — КБК, а в строке 030 — код единицы измерения. В строке 040 прописывается ставка налога, в строке 041 — Крента 1,0 или 3,5, а в строке 045 — код региона из приложения 5 к порядку заполнения.

Далее следует подраздел 5.1. В строке 050 указывается код ОКТМО, а в строке 060 — реквизиты лицензии.

Затем заполните таблицу, в которой укажите:

- код основания налогообложения по приложению 3;

- количество добытого полезного ископаемого;

- коэффициенты Кподз, Крм, Ктд;

- признак применения коэффициента Ктд: 0, 1, 2 или 3.

В строке 070 фиксируют стоимость единицы добытого ископаемого.

По строке 080 указывается доля содержания химически чистого драгоценного металла в единице добытого полезного ископаемого.

По строке 090 указывается объем проданного добытого ископаемого, по строке 100 — выручка от его реализации, по строке 105 — первичная оценка драгоценных камней. По строке 110 указывается выручка от реализации с учетом коррекции.

По строке 120 отражаются расходы по доставке.

По строке 130 указываются расходы по аффинажу химически чистого драгоценного металла.

По строке 140 указывается налоговая база, по строке 150 — налог, по строке 160 — скорректированная сумма налога. Сумма налога к уплате отражается в строке 170 с учетом налогового вычета из строки 165.

Раздел 6

Шестой раздел заполняется по ископаемым, для которых налоговая база определяется по расчетной стоимости. Достаточно будет одного раздела 6, независимо от количества таких ископаемых.

По строкам 010 — 040 подраздела 6.1 отмечают данные для расчета суммы прямых расходов, относящихся к добытым в налоговом периоде полезным ископаемым. По строкам 050 — 090 указываются данные для расчета суммы косвенных и иных расходов по добыче ископаемых. В строке 100 суммируются расходы из строк 040 и 090.

По строке 110 подраздела 6.2 указывается код по ОКЕИ. По графе 1 проставляется код добытого полезного ископаемого из приложения 2, по графе 2 — его количество. По графе 3 указывается доля добытого полезного ископаемого в общем объеме добычи. По графе 4 отражаются расходы (строка 100 х графа 3).

Раздел 7

На каждый участок недр по добыче угля и КБК заполняется отдельный лист.

По строке 010 указывается КБК. По строке 020 указываются реквизиты лицензии. По строке 030 проставляется код по ОКЕИ, по строке 040 — код по ОКТМО. По строке 050 нужно указать коэффициент Ктд (ст. 342.3 Кодекса), а по строке 055 — признак его применения.

В подразделе 7.1 налогоплательщик отражает количество добытого угля отдельно по каждому виду угля.

По строке 060 подраздела 7.2 указывается остаток неучтенных при расчете налогового вычета расходов (стр. 060 подр. 7.2 = стр. 160 подр. 7.2 за предыдущий налоговый период).

По строке 070 нужно зафиксировать расходы по обеспечению безопасных условий и охраны труда при добыче угля, в строках 080-100 из строки 070 выделяют виды расходов.

По строке 110 указывают расходы по обеспечению безопасности, включаемые в налоговый вычет.

В строку 120 заносят коэффициент Кт, который не может быть больше 0,3.

По строке 130 указывают налог без учета налогового вычета. По строке 140 фиксируют предельную величину налогового вычета (стр. 130 х стр. 120). По строке 150 нужно указать налог к уплате с учетом налогового вычета.

По строке 160 указывают остаток неучтенных при определении налогового вычета расходов на конец налогового периода.

Подраздел 7.3 заполняется, если расходы на обеспечение безопасных условий труда превысили предельную величину вычета и сумму превышения организация будет учитывать в следующих налоговых периодах.

По строкам 170 — 220 заполняются данные для расчета суммы одного налогового вычета, который возник в определенном налоговом периоде.

Раздел 8

Восьмой раздел заполняется отдельно в отношении нефти, добытой на каждом участке недр, предоставленным налогоплательщику в пользование.

Строки 010 — 050 заполняются аналогично одноименным строкам раздела 4.

По строке 060 указывается год начала промышленной добычи нефти.

По строке 070 указывается коэффициент Кндд.

По строке 080 отражается средний уровень цен нефти сорта «Юралс».

По строке 090 указывается среднее значение курса доллара США к рублю Российской Федерации.

По строке 100 указывается признак коэффициента Кг.

По строке 110 отражается коэффициент Кг.

По строке 120 указывается значение ставки вывозной таможенной пошлины на нефть.

По строке 130 указывается сумма налога, исчисленного при добыче нефти на участке недр.

По графе 1 проставляется код основания налогообложения добытых полезных ископаемых (приложение № 3 к порядку заполнения декларации).

По графе 2 указывается количество нефти, подлежащей налогообложению.

Отчитайтесь легко и без ошибок. Удобный сервис для подготовки и сдачи отчётов через интернет. Дарим доступ на 14 дней в Экстерн!

Попробовать

Налогоплательщик обязан отчитываться в ФНС России с месяца начала добычи ископаемых. Нулевую декларацию следует подать в трех случаях:

- организация не добывала полезные ископаемые в отчетном месяце;

- приостановлено право пользования участком недр;

- нет суммы налога к уплате по итогам месяца.

В этих случаях достаточно представить титульный лист и раздел 1.

Сдавайте декларацию по НДПИ через Экстерн. Подготовить и отправить декларацию в сервисе очень легко. Перед отправкой заполненной отчетности система проверит ее на ошибки и контрольные соотношения. Когда налоговая служба примет декларацию, в Экстерне появится соответствующее уведомление.

Пример. Компания «Грот» занимается добычей песка. В апреле 2022 года зафиксированы следующие показатели:

- Выручка от реализации песка без НДС (строка 100 раздела 5.2) – 5 100 000 рублей;

- объем добытого песка (графа 2 раздела 5.1) — 20 000 тонн;

- количество проданного песка (строка 090 раздела 5.2) — 17 000 тонн;

- расходы по доставке песка (строка 120 раздела 5.2) — 320 000 рублей.

Рассчитаем стоимость единицы (строка 070 раздела 5.2): (5 100 000 — 320 000) / 17 000 = 281, 18 рубль.

Налоговая база (строка 140 раздела 5.2) = 281,18 * 20 000 = 5 623 600 рублей.

Налог за апрель (строка 150 раздела 5.2) = 5 623 600 * 5,5 % = 309 298 рублей.

Скачать бланк декларации

Скачать пример заполнения декларации

Зарегистрировано в Минюсте России 21 октября 2022 г. N 70650

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПРИКАЗ

от 20 сентября 2022 г. N ЕД-7-3/854@

ОБ УТВЕРЖДЕНИИ ФОРМЫ НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО НАЛОГУ НА ДОБЫЧУ ПОЛЕЗНЫХ ИСКОПАЕМЫХ, ПОРЯДКА ЕЕ ЗАПОЛНЕНИЯ, А ТАКЖЕ ФОРМАТА ПРЕДСТАВЛЕНИЯ НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО НАЛОГУ НА ДОБЫЧУ ПОЛЕЗНЫХ ИСКОПАЕМЫХ В ЭЛЕКТРОННОЙ ФОРМЕ

В соответствии с пунктом 4 статьи 31 и пунктом 7 статьи 80 части первой Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 1998, N 31, ст. 3824; 2020, N 48, ст. 7627; 2021, N 1, ст. 9), а также подпунктом 5.9.36 пункта 5 Положения о Федеральной налоговой службе, утвержденного постановлением Правительства Российской Федерации от 30.09.2004 N 506 (Собрание законодательства Российской Федерации, 2004, N 40, ст. 3961; 2015, N 15, ст. 2286), в целях реализации положений главы 26 «Налог на добычу полезных ископаемых» части второй Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, N 32, ст. 3340; 2001, N 33, ст. 3429; 2022, N 29, ст. 5290), а также в связи с принятием Федеральных законов от 02.07.2021 N 305-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» (Собрание законодательства Российской Федерации, 2021, N 27, ст. 5133), от 29.11.2021 N 382-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации» (Собрание законодательства Российской Федерации, 2021, N 49, ст. 8146), от 28.05.2022 N 142-ФЗ «О внесении изменений в статью 11.1 части первой и часть вторую Налогового кодекса Российской Федерации» (Собрание законодательства Российской Федерации, 2022, N 22, ст. 3535) и от 14.07.2022 N 323-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации» (Собрание законодательства Российской Федерации, 2022, N 29, ст. 5290) приказываю:

1. Утвердить:

форму налоговой декларации по налогу на добычу полезных ископаемых согласно приложению N 1 к настоящему приказу;

порядок заполнения налоговой декларации по налогу на добычу полезных ископаемых согласно приложению N 2 к настоящему приказу;

формат представления налоговой декларации по налогу на добычу полезных ископаемых в электронной форме согласно приложению N 3 к настоящему приказу.

2. Признать утратившим силу приказ Федеральной налоговой службы от 08.12.2020 N КЧ-7-3/887@ «Об утверждении формы налоговой декларации по налогу на добычу полезных ископаемых, порядка ее заполнения, а также формата представления налоговой декларации по налогу на добычу полезных ископаемых в электронной форме» (зарегистрирован Министерством юстиции Российской Федерации 15.01.2021, регистрационный N 62101).

3. Установить, что настоящий приказ вступает в силу по истечении двух месяцев со дня его официального опубликования. Налоговая декларация представляется за налоговый период, следующий за месяцем вступления настоящего приказа в силу.

4. Контроль за исполнением настоящего приказа возложить на заместителя руководителя Федеральной налоговой службы, координирующего вопросы методологического и организационного обеспечения работы налоговых органов по вопросам исчисления в соответствующий бюджет налогов и сборов, иных обязательных платежей (за исключением транспортного налога, налога на имущество организаций, налога на имущество физических лиц, земельного налога, налога на доходы физических лиц, страховых взносов).

Руководитель

Федеральной

налоговой службы

Д.В. ЕГОРОВ

Приложение N 1

к приказу ФНС России

от 20.09.2022 N ЕД-7-3/854@

| ИНН | ||||||||||||||||||||||||||||||||||

| 0101 | 2019 | КПП | Стр. | 0 | 0 | 1 |

Форма по КНД 1151054

НАЛОГОВАЯ ДЕКЛАРАЦИЯ ПО НАЛОГУ НА ДОБЫЧУ ПОЛЕЗНЫХ ИСКОПАЕМЫХ

| Номер корректировки | Представляется в налоговый орган (код) | Отчетный год | |||||||||||||||||||||||||||||||||||||

| Представляется в налоговый орган (код) | по месту нахождения (учета) (код) | ||||||||||||||||||||||||||||||||||||||

| (налогоплательщик) | |||||||||||||||||||||||||||||||||||||||

| Форма реорганизации (ликвидация) (код) | ИНН/КПП реорганизованной организации | / | |||||||||||||||||||||||||||||||||||||

| Номер контактного телефона | |||||||||||||||||||||||||||||||||||||||

| На | страницах с приложением подтверждающих документов или их копий на | листах |

| Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю: | Заполняется работником налогового органа | ||||||||||||||||||||||||||||||||||||||||

| Сведения о представлении декларации | |||||||||||||||||||||||||||||||||||||||||

| 1 — налогоплательщик | |||||||||||||||||||||||||||||||||||||||||

| 2 — представитель налогоплательщика | |||||||||||||||||||||||||||||||||||||||||

| Данная декларация представлена (код) | |||||||||||||||||||||||||||||||||||||||||

| на | страницах | ||||||||||||||||||||||||||||||||||||||||

| (фамилия, имя, отчество <*> полностью) | с приложением подтверждающих документов | ||||||||||||||||||||||||||||||||||||||||

| или их копий на | листах | ||||||||||||||||||||||||||||||||||||||||

| Дата представления декларации | . | . | |||||||||||||||||||||||||||||||||||||||

| (наименование организации — представителя налогоплательщика) | |||||||||||||||||||||||||||||||||||||||||

| Подпись | Дата | . | . | ||||||||||||||||||||||||||||||||||||||

| Наименование документа, подтверждающего полномочия представителя налогоплательщика | |||||||||||||||||||||||||||||||||||||||||

| Фамилия, И.О. <*> | Подпись |

<*> Отчество указывается при наличии.

Раздел 1. Сумма налога, подлежащая уплате в бюджет

| Показатели 1 |

Код строки 2 |

Значения показателей 3 |

|||||||||||||||||||||||||||||||||||||

| Код бюджетной классификации | 010 | ||||||||||||||||||||||||||||||||||||||

| Код по ОКТМО | 020 | ||||||||||||||||||||||||||||||||||||||

| Сумма налога, подлежащая уплате в бюджет (в рублях) | 030 | ||||||||||||||||||||||||||||||||||||||

| Код бюджетной классификации | 010 | ||||||||||||||||||||||||||||||||||||||

| Код по ОКТМО | 020 | ||||||||||||||||||||||||||||||||||||||

| Сумма налога, подлежащая уплате в бюджет (в рублях) | 030 | ||||||||||||||||||||||||||||||||||||||

| Код бюджетной классификации | 010 | ||||||||||||||||||||||||||||||||||||||

| Код по ОКТМО | 020 | ||||||||||||||||||||||||||||||||||||||

| Сумма налога, подлежащая уплате в бюджет (в рублях) | 030 | ||||||||||||||||||||||||||||||||||||||

| Код бюджетной классификации | 010 | ||||||||||||||||||||||||||||||||||||||

| Код по ОКТМО | 020 | ||||||||||||||||||||||||||||||||||||||

| Сумма налога, подлежащая уплате в бюджет (в рублях) | 030 | ||||||||||||||||||||||||||||||||||||||

| Код бюджетной классификации | 010 | ||||||||||||||||||||||||||||||||||||||

| Код по ОКТМО | 020 | ||||||||||||||||||||||||||||||||||||||

| Сумма налога, подлежащая уплате в бюджет (в рублях) | 030 | ||||||||||||||||||||||||||||||||||||||

| Код бюджетной классификации | 010 | ||||||||||||||||||||||||||||||||||||||

| Код по ОКТМО | 020 | ||||||||||||||||||||||||||||||||||||||

| Сумма налога, подлежащая уплате в бюджет (в рублях) | 030 | ||||||||||||||||||||||||||||||||||||||

| Код бюджетной классификации | 010 | ||||||||||||||||||||||||||||||||||||||

| Код по ОКТМО | 020 | ||||||||||||||||||||||||||||||||||||||

| Сумма налога, подлежащая уплате в бюджет (в рублях) | 030 | ||||||||||||||||||||||||||||||||||||||

| Код бюджетной классификации | 010 | ||||||||||||||||||||||||||||||||||||||

| Код по ОКТМО | 020 | ||||||||||||||||||||||||||||||||||||||

| Сумма налога, подлежащая уплате в бюджет (в рублях) | 030 |

Достоверность и полноту сведений, указанных на данной странице, подтверждаю:

Раздел 2. Данные, служащие основанием для исчисления и уплаты налога, при добыче нефти обезвоженной, обессоленной и стабилизированной, за исключением добытой на новом морском месторождении углеводородного сырья и на участках недр, в отношении которой исчисляется налог на дополнительный доход от добычи углеводородного сырья

| Показатели 1 |

Код строки 2 |

Значения показателей 3 |

|||||||||||||||||||||||||||||||||||||

| Код вида добытого полезного ископаемого | 010 | 0 | 3 | 1 | 0 | 0 | |||||||||||||||||||||||||||||||||

| Код бюджетной классификации | 020 | ||||||||||||||||||||||||||||||||||||||

| Код единицы измерения количества добытого полезного ископаемого по ОКЕИ | 030 | 1 | 6 | 8 | |||||||||||||||||||||||||||||||||||

2.1. Показатели (коэффициенты), используемые для расчета налога по участку недр

Продолжение Раздела 2

2.1.1. Данные о количестве нефти, добытой на участке недр, за исключением количества нефти, добытой из залежи (залежей) углеводородного сырья, которое отражается в подразделе 2.1.2

| Код основания налогообложения 1 |

Количество нефти, подлежащей налогообложению 2 |

||||||||||||||||||||||||||||||||||||||

| 01 | . | ||||||||||||||||||||||||||||||||||||||

| 02 | . | ||||||||||||||||||||||||||||||||||||||

| 03 | . |

2.1.2. Данные о количестве нефти, добытой из залежи углеводородного сырья

| Показатели 1 |

Код строки 2 |

Значения показателей 3 |

|||||||||||||||||||||||||||||||||||||

| Наименование залежи | 160 | ||||||||||||||||||||||||||||||||||||||

| Эффективная нефтенасыщенная толщина пласта | 170 | . | |||||||||||||||||||||||||||||||||||||

| Проницаемость залежи | 180 | . | |||||||||||||||||||||||||||||||||||||

| Глубина залегания продуктивной залежи углеводородного сырья | 190 | ||||||||||||||||||||||||||||||||||||||

| Плотность нефти | 200 | . | |||||||||||||||||||||||||||||||||||||

| Ставка налога | 205 | . | |||||||||||||||||||||||||||||||||||||

| Показатель, характеризующий особенности добычи нефти (Дм), для нефти, добытой из залежи | 210 | . | |||||||||||||||||||||||||||||||||||||

| Степень выработанности запасов конкретной залежи углеводородного сырья | 220 | . | |||||||||||||||||||||||||||||||||||||

| Коэффициент, характеризующий степень сложности добычи нефти (Кд) | 230 | . | |||||||||||||||||||||||||||||||||||||

| Количество налоговых периодов применения коэффициента Кд <1 | 240 | ||||||||||||||||||||||||||||||||||||||

| Коэффициент, характеризующий степень выработанности конкретной залежи углеводородного сырья (Кдв) | 250 | . | |||||||||||||||||||||||||||||||||||||

| Сумма исчисленного налога по нефти, добытой из залежи (в рублях) | 260 | ||||||||||||||||||||||||||||||||||||||

| Код основания налогообложения 1 |

Количество добытой нефти, подлежащей налогообложению 2 |

||||||||||||||||||||||||||||||||||||||

| 01 | . | ||||||||||||||||||||||||||||||||||||||

| 02 | . | ||||||||||||||||||||||||||||||||||||||

| 03 | . |

Раздел 3. Данные, служащие основанием для исчисления и уплаты налога, при добыче газа горючего природного и газового конденсата, за исключением добычи на новом морском месторождении углеводородного сырья

| Показатели 1 |

Код строки 2 |

Значения показателей 3 |

|||||||||||||||||||||||||||||||||||||

| Код вида добытого полезного ископаемого | 010 | ||||||||||||||||||||||||||||||||||||||

| Код бюджетной классификации | 020 | ||||||||||||||||||||||||||||||||||||||

| Код единицы измерения количества добытого полезного ископаемого по ОКЕИ | 030 | ||||||||||||||||||||||||||||||||||||||

| Сумма исчисленного налога по газовому конденсату (в рублях) | 040 | ||||||||||||||||||||||||||||||||||||||

| Сумма налогового вычет по газовому конденсату (в рублях) | 045 | . | |||||||||||||||||||||||||||||||||||||

| Сумма налога по газовому конденсату, подлежащая уплате (в рублях) | 050 | ||||||||||||||||||||||||||||||||||||||

| Коэффициент извлечения широкой фракции легких углеводородов при переработке газового конденсата (Кшфлу) | 060 | . | |||||||||||||||||||||||||||||||||||||

| Количество добытого газового конденсата, переработанного для получения широкой фракции легких углеводородов (Мгк) | 070 | . | |||||||||||||||||||||||||||||||||||||

| Ставка налогового вычета на одну тонну широкой фракции легких углеводородов, полученной из газового конденсата (В) (в рублях) | 080 | ||||||||||||||||||||||||||||||||||||||

| Показатель, характеризующий расходы на доставку (транспортировку) газа горючего природного (Тг) | 090 | ||||||||||||||||||||||||||||||||||||||

| Цена газа горючего природного (Цг) (в рублях) | 100 | . | |||||||||||||||||||||||||||||||||||||

| Коэффициент, характеризующий долю реализации газа потребителям Российской Федерации в общем объеме реализованного организацией газа (Ов) | 110 | . | |||||||||||||||||||||||||||||||||||||

| Коэффициент, характеризующий долю добытого газа горючего природного (за исключением попутного газа) в суммарном объеме добытого углеводородного сырья (Кгпн) | 120 | . | |||||||||||||||||||||||||||||||||||||

| Средняя по Единой системе газоснабжения расчетная цена на газ, поставляемый потребителям Российской Федерации (кроме населения) (Цв) | 130 | ||||||||||||||||||||||||||||||||||||||

| Расчетная цена газа горючего природного при поставках за пределы территории государств — участников Содружества Независимых Государств (Цэ) | 140 | . | |||||||||||||||||||||||||||||||||||||

| Цена газового конденсата (Цк) | 150 | . | |||||||||||||||||||||||||||||||||||||

| Условная ставка вывозной таможенной пошлины на газовый конденсат (Пн) | 160 | . | |||||||||||||||||||||||||||||||||||||

| Коэффициент, характеризующий экспортную доходность единицы условного топлива (Кгп) | 170 | . | |||||||||||||||||||||||||||||||||||||

| Корректирующий коэффициент (Ккм) | 180 | . | |||||||||||||||||||||||||||||||||||||

| Коэффициент (Кман) | 185 | . | |||||||||||||||||||||||||||||||||||||

| Коэффициент, характеризующий количество добытого газового конденсата без учета широкой фракции легких углеводородов | 187 | . | |||||||||||||||||||||||||||||||||||||

3.1. Показатели (коэффициенты), используемые для расчета налога по участку недр

| Код по ОКТМО | 190 | ||||||||||||||||||||||||||||||||||||||

| Серия, номер и вид лицензии на пользование недрами | 200 | ||||||||||||||||||||||||||||||||||||||

| Сумма исчисленного налога по участку недр (в рублях) | 210 | ||||||||||||||||||||||||||||||||||||||

| Сумма налогового вычета по газу горючему природному (в рублях) | 215 | . | |||||||||||||||||||||||||||||||||||||

| Сумма налога к уплате по участку недр (в рублях) | 220 | ||||||||||||||||||||||||||||||||||||||

| Степень выработанности запасов газа горючего природного конкретного участка недр (Свг) | 230 | . | |||||||||||||||||||||||||||||||||||||

| Базовое значение единицы условного топлива (Еут) | 240 | . | |||||||||||||||||||||||||||||||||||||

| Коэффициент, характеризующий долю добытого газа горючего природного (за исключением попутного газа) в общем количестве газа горючего природного (за исключением попутного газа) и газового конденсата, добытых в истекшем налоговом периоде на участке недр, содержащем залежь углеводородного сырья (Дг) | 250 | . | |||||||||||||||||||||||||||||||||||||

3.1.1. Данные о количестве полезного ископаемого, добытого из залежи углеводородного сырья

| Наименование залежи | 260 | ||||||||||||||||||||||||||||||||||||||

| Глубина залегания продуктивной залежи углеводородного сырья | 270 | ||||||||||||||||||||||||||||||||||||||

| Плотность залежи углеводородного сырья | 280 | . | |||||||||||||||||||||||||||||||||||||

| Ставка налога | 285 | ||||||||||||||||||||||||||||||||||||||

| Значения коэффициентов: | 290 | ||||||||||||||||||||||||||||||||||||||

| Квг | Кр | Кгз | Кас | Корз | |||||||||||||||||||||||||||||||||||

| . | . | . | . | . | |||||||||||||||||||||||||||||||||||

| Коэффициент, характеризующий степень сложности добычи газа горючего природного и (или) газового конденсата из залежи углеводородного сырья (Кс) | . | ||||||||||||||||||||||||||||||||||||||

| Сумма исчисленного налога по залежи углеводородного сырья (в рублях) | |||||||||||||||||||||||||||||||||||||||

| Код основания налогообложения 1 |

Количество добытого из залежи полезного ископаемого, подлежащего налогообложению 2 |

||||||||||||||||||||||||||||||||||||||

| 01 | . | ||||||||||||||||||||||||||||||||||||||

| 02 | . | ||||||||||||||||||||||||||||||||||||||

| 03 | . |

Раздел 4. Данные, служащие основанием для исчисления и уплаты налога, при добыче углеводородного сырья на новом морском месторождении углеводородного сырья

| Показатели 1 |

Код строки 2 |

Значения показателей 3 |

|||||||||||||||||||||||||||||||||||||

| Код вида полезного ископаемого | 010 | ||||||||||||||||||||||||||||||||||||||

| Код бюджетной классификации | 020 | ||||||||||||||||||||||||||||||||||||||

| Код единицы измерения количества добытого полезного ископаемого по ОКЕИ | 030 | ||||||||||||||||||||||||||||||||||||||

| Код по ОКТМО | 040 | ||||||||||||||||||||||||||||||||||||||

| Серия, номер и вид лицензии на пользование недрами | 050 | ||||||||||||||||||||||||||||||||||||||

| Наименование нового морского месторождения | 060 | ||||||||||||||||||||||||||||||||||||||

| Месяц и год начала промышленной добычи углеводородного сырья | 070 | . |

| Код основания налогообложения 1 |

Количество полезного ископаемого, подлежащего налогообложению 2 |

||||||||||||||||||||||||||||||||||||||

| 01 | . | ||||||||||||||||||||||||||||||||||||||

| 02 | . | ||||||||||||||||||||||||||||||||||||||

| 03 | . | ||||||||||||||||||||||||||||||||||||||

| Стоимость единицы полезного ископаемого | 080 | . | |||||||||||||||||||||||||||||||||||||

| Минимальная стоимость единицы полезного ископаемого | 090 | . | |||||||||||||||||||||||||||||||||||||

| Количество реализованного добытого полезного ископаемого | 100 | . | |||||||||||||||||||||||||||||||||||||

| Выручка от реализации добытого полезного ископаемого | 110 | . | |||||||||||||||||||||||||||||||||||||

| Скорректированная выручка от реализации добытого полезного ископаемого на основании пункта 6 статьи 105.3 Налогового кодекса Российской Федерации | 120 | . | |||||||||||||||||||||||||||||||||||||

| Налоговая база | 130 | . | |||||||||||||||||||||||||||||||||||||

| Сумма исчисленного налога (в рублях) | 140 | ||||||||||||||||||||||||||||||||||||||

| Скорректированная сумма налога на основании пункта 6 статьи 105.3 Налогового кодекса Российской Федерации (в рублях) | 150 | ||||||||||||||||||||||||||||||||||||||

| Признак налогового вычета | 155 | ||||||||||||||||||||||||||||||||||||||

| Сумма налогового вычета (в рублях) | 160 | ||||||||||||||||||||||||||||||||||||||

| Сумма налога к уплате (в рублях) | 170 |

Раздел 5. Данные, служащие основанием для исчисления и уплаты налога, за исключением углеводородного сырья (кроме попутного газа) и угля

| Показатели 1 |

Код строки 2 |

Значения показателей 3 |

|||||||||||||||||||||||||||||||||||||

| Код вида добытого полезного ископаемого | 010 | ||||||||||||||||||||||||||||||||||||||

| Код бюджетной классификации | 020 | ||||||||||||||||||||||||||||||||||||||

| Код единицы измерения количества добытого полезного ископаемого по ОКЕИ | 030 |

5.1. Данные о количестве полезного ископаемого по участкам недр

| Код по ОКТМО | 040 | ||||||||||||||||||||||||||||||||||||||

| Серия, номер и вид лицензии на пользование недрами | 041 | ||||||||||||||||||||||||||||||||||||||

| Налоговая ставка | 045 | . | |||||||||||||||||||||||||||||||||||||

| Рентный коэффициент Крента | 050 | . | |||||||||||||||||||||||||||||||||||||

| Признак налогоплательщика | 051 | ||||||||||||||||||||||||||||||||||||||

| Код субъекта Российской Федерации, на территории которого зарегистрирован участник регионального инвестиционного проекта | 052 | ||||||||||||||||||||||||||||||||||||||

| Среднесписочная численность работников организации | 053 | ||||||||||||||||||||||||||||||||||||||

| Признак 1 |

Значение 2 |

||||||||||||||||||||||||||||||||||||||

| Признак и значение коэффициента, применяемого к ставке налога | 055 | . | |||||||||||||||||||||||||||||||||||||

| . | |||||||||||||||||||||||||||||||||||||||

| . | |||||||||||||||||||||||||||||||||||||||

| . | |||||||||||||||||||||||||||||||||||||||

| Код основания налогообложения 1 |

Количество добытого полезного ископаемого, подлежащего налогообложению 2 |

||||||||||||||||||||||||||||||||||||||

| 01 | . | ||||||||||||||||||||||||||||||||||||||

| 02 | . | ||||||||||||||||||||||||||||||||||||||

| 03 | . | ||||||||||||||||||||||||||||||||||||||

| 04 | . | ||||||||||||||||||||||||||||||||||||||

| 05 | . | ||||||||||||||||||||||||||||||||||||||

| 06 | . | ||||||||||||||||||||||||||||||||||||||

| 07 | . | ||||||||||||||||||||||||||||||||||||||

| 08 | . | ||||||||||||||||||||||||||||||||||||||

| 09 | . | ||||||||||||||||||||||||||||||||||||||

| 10 | . | ||||||||||||||||||||||||||||||||||||||

| 11 | . | ||||||||||||||||||||||||||||||||||||||

| 12 | . |

Данные о сумме налога, подлежащей уплате в бюджет

| Стоимость единицы добытого полезного ископаемого | 070 | . | |||||||||||||||||||||||||||||||||||||

| Доля содержания химически чистого драгоценного металла в добытом полезном ископаемом | 080 | . | |||||||||||||||||||||||||||||||||||||

| Количество реализованного добытого полезного ископаемого | 090 | . | |||||||||||||||||||||||||||||||||||||

| Выручка от реализации добытого полезного ископаемого | 100 | . | |||||||||||||||||||||||||||||||||||||

| Первичная оценка драгоценных камней | 105 | . | |||||||||||||||||||||||||||||||||||||

| Скорректированная выручка от реализации добытого полезного ископаемого на основании пункта 6 статьи 105.3 Налогового кодекса Российской Федерации | 110 | . | |||||||||||||||||||||||||||||||||||||

| Расходы налогоплательщика по доставке | 120 | . | |||||||||||||||||||||||||||||||||||||

| Расходы налогоплательщика по аффинажу химически чистого драгоценного металла | 130 | . | |||||||||||||||||||||||||||||||||||||

| Налоговая база | 140 | . | |||||||||||||||||||||||||||||||||||||

| Сумма исчисленного налога (в рублях) | 150 | ||||||||||||||||||||||||||||||||||||||

| Скорректированная сумма исчисленного налога на основании пункта 6 статьи 105.3 Налогового кодекса Российской Федерации (в рублях) | 160 | ||||||||||||||||||||||||||||||||||||||

| Признак налогового вычета | 164 | ||||||||||||||||||||||||||||||||||||||

| Сумма налогового вычета (в рублях) | 165 | ||||||||||||||||||||||||||||||||||||||

| Сумма налога, подлежащая уплате (в рублях) | 170 |

5.2. Данные для расчета налога при добыче железной руды и многокомпонентной комплексной руды, добываемой на территории Красноярского края

| Признак металла | 180 | ||||||||||||||||||||||||||||||||||||||

| Средняя за налоговый период мировая цена металла (в долларах США) | 190 | . | |||||||||||||||||||||||||||||||||||||

| Среднее значение за налоговый период курса доллара США к рублю Российской Федерации (Р) | 195 | . | |||||||||||||||||||||||||||||||||||||

| Доля содержания металла в руде | 200 | . | |||||||||||||||||||||||||||||||||||||

| Процент содержания железа в руде | 201 | . | |||||||||||||||||||||||||||||||||||||

| Признак металла | 180 | ||||||||||||||||||||||||||||||||||||||

| Средняя за налоговый период мировая цена металла (в долларах США) | 190 | . | |||||||||||||||||||||||||||||||||||||

| Среднее значение за налоговый период курса доллара США к рублю Российской Федерации (Р) | 195 | . | |||||||||||||||||||||||||||||||||||||

| Доля содержания металла в руде | 200 | . | |||||||||||||||||||||||||||||||||||||

| Процент содержания железа в руде | 201 | . |

Раздел 6. Определение стоимости единицы добытого полезного ископаемого исходя из расчетной стоимости

6.1. Определение общей суммы расходов по добыче полезных ископаемых

| Показатели 1 |

Код строки 2 |

Значения показателей 3 |

|||||||||||||||||||||||||||||||||||||

| Прямые расходы по добыче полезных ископаемых, произведенные в налоговом периоде (в рублях) | 010 | . | |||||||||||||||||||||||||||||||||||||

| Остаток незавершенного производства на начало налогового периода (в рублях) | 020 | . | |||||||||||||||||||||||||||||||||||||

| Остаток незавершенного производства на конец налогового периода (в рублях) | 030 | . | |||||||||||||||||||||||||||||||||||||

| Сумма прямых расходов, относящихся к добытым в налоговом периоде полезным ископаемым (в рублях) | 040 | . | |||||||||||||||||||||||||||||||||||||

| (стр. 010 + стр. 020 — стр. 030) | |||||||||||||||||||||||||||||||||||||||

| Внереализационные расходы, относящиеся к добытым полезным ископаемым (в соответствии с подпунктами 6, 7 пункта 4 статьи 340 Налогового кодекса Российской Федерации) (в рублях) | 050 | . | |||||||||||||||||||||||||||||||||||||

| Косвенные расходы, относящиеся к добытым полезным ископаемым (в рублях) | 060 | . | |||||||||||||||||||||||||||||||||||||

| Косвенные расходы, связанные с добычей полезных ископаемых и другими видами деятельности (в рублях) | 070 | . | |||||||||||||||||||||||||||||||||||||

| Общая сумма прямых расходов, произведенных в течение налогового периода по всем видам деятельности (в рублях) | 080 | . | |||||||||||||||||||||||||||||||||||||

| Сумма косвенных и иных расходов, относящаяся к добытым в налоговом периоде полезным ископаемым (в рублях) | 090 | . | |||||||||||||||||||||||||||||||||||||

| (стр. 050 + стр. 060 +стр. 070 x стр. 010 : стр. 080) | |||||||||||||||||||||||||||||||||||||||

| Общая сумма расходов по добыче полезных ископаемых, произведенных в налоговом периоде (в рублях) | 100 | . | |||||||||||||||||||||||||||||||||||||

| (стр. 040 + стр. 090) |

6.2. Определение суммы расходов по отдельным добытым полезным ископаемым

| Код единицы измерения количества по ОКЕИ | 110 | ||||||||||||||||||||||||||||||||||||||||

| Код добытого полезного ископаемого 1 |

Количество добытого полезного ископаемого 2 |

Доля добытого полезного ископаемого в общем количестве добытых полезных ископаемых 3 |

Сумма расходов по добыче полезного ископаемого (в рублях) 4 |

||||||||||||||||||||||||||||||||||||||

| 01 | . | . | . | ||||||||||||||||||||||||||||||||||||||

| 02 | . | . | . | ||||||||||||||||||||||||||||||||||||||

| 03 | . | . | . | ||||||||||||||||||||||||||||||||||||||

| 04 | . | . | . | ||||||||||||||||||||||||||||||||||||||

| 05 | . | . | . | ||||||||||||||||||||||||||||||||||||||

| 06 | . | . | . | ||||||||||||||||||||||||||||||||||||||

| 07 | . | . | . |

Раздел 7. Данные, служащие основанием для исчисления и уплаты налога, при добыче угля по участку недр

| Код бюджетной классификации | 010 | ||||||||||||||||||||||||||||||||||||||

| Серия, номер и вид лицензии на пользование недрами | 020 | ||||||||||||||||||||||||||||||||||||||

| Код единицы измерения количества добытого полезного ископаемого по ОКЕИ | 030 | ||||||||||||||||||||||||||||||||||||||

| Код по ОКТМО | 040 | ||||||||||||||||||||||||||||||||||||||

| Код субъекта Российской Федерации, на территории которого зарегистрирован участник регионального инвестиционного проекта | 045 | ||||||||||||||||||||||||||||||||||||||

| Значение коэффициента Ктд | 050 | . | |||||||||||||||||||||||||||||||||||||

| Признак коэффициента Ктд | 055 | ||||||||||||||||||||||||||||||||||||||

| Значение коэффициента Куг | 056 | . |

7.1. Данные о количестве добытого полезного ископаемого по участку недр

| Код вида добытого полезного ископаемого 1 |

Код основания налогообложения 2 |

Количество добытого полезного ископаемого, подлежащего налогообложению/сумма налога (в рублях) 3/4 |

|||||||||||||||||||||||||||||||||||||

| 01 | . | ||||||||||||||||||||||||||||||||||||||

| 02 | . | ||||||||||||||||||||||||||||||||||||||

| 03 | . | ||||||||||||||||||||||||||||||||||||||

| 04 | . | ||||||||||||||||||||||||||||||||||||||

| 05 | . | ||||||||||||||||||||||||||||||||||||||

| 06 | . | ||||||||||||||||||||||||||||||||||||||

| 07 | . | ||||||||||||||||||||||||||||||||||||||

| 08 | . | ||||||||||||||||||||||||||||||||||||||

| 09 | . | ||||||||||||||||||||||||||||||||||||||

7.2. Расчет суммы налога, подлежащей уплате в бюджет, по участку недр

| Остаток неучтенных при определении налогового вычета расходов на начало налогового периода | 060 | ||||||||||||||||||||||||||||||||||||||

| Сумма расходов, осуществленных (понесенных) налогоплательщиком в налоговом периоде и связанных с обеспечением безопасных условий и охраны труда при добыче угля в текущем налоговом периоде всего | 070 | ||||||||||||||||||||||||||||||||||||||

| (стр. 080 + стр. 090 + стр. 100) | |||||||||||||||||||||||||||||||||||||||

| в том числе: | |||||||||||||||||||||||||||||||||||||||

| материальные расходы | 080 | . | |||||||||||||||||||||||||||||||||||||

| расходы налогоплательщика на приобретение и (или) создание амортизируемого имущества | 090 | . | |||||||||||||||||||||||||||||||||||||

| расходы, осуществленные (понесенные) налогоплательщиком в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения объектов основных средств | 100 | . | |||||||||||||||||||||||||||||||||||||

| Сумма расходов, осуществленных (понесенных) налогоплательщиком и связанных с обеспечением безопасных условий и охраны труда при добыче угля, включаемых в налоговый вычет и уменьшающих сумму налога за налоговый период, не превышающая предельной величины налогового вычета | 110 | ||||||||||||||||||||||||||||||||||||||

| (стр. 060 + стр. 070 <= стр. 140) | |||||||||||||||||||||||||||||||||||||||

| Значение коэффициента Кт (Кт <= 0.3) | 120 | . | |||||||||||||||||||||||||||||||||||||

| Сумма налога, исчисленного при добыче угля на участке недр за налоговый период без учета налогового вычета (в рублях) | 130 | ||||||||||||||||||||||||||||||||||||||

| Предельная величина налогового вычета (в рублях) | 140 | ||||||||||||||||||||||||||||||||||||||

| (стр. 130 x стр. 120) | |||||||||||||||||||||||||||||||||||||||

| Сумма налога, исчисленного при добыче угля на участке недр за налоговый период с учетом налогового вычета, подлежащая уплате (в рублях) | 150 | ||||||||||||||||||||||||||||||||||||||

| (стр. 130 — стр. 110) | |||||||||||||||||||||||||||||||||||||||

| Остаток неучтенных при определении налогового вычета расходов, осуществленных (понесенных) налогоплательщиком и связанных с обеспечением безопасных условий и охраны труда при добыче угля, на конец налогового периода | 160 | ||||||||||||||||||||||||||||||||||||||

| (стр. 060 + стр. 070 — стр. 110) |

7.3. Расчет суммы налоговых вычетов по участку недр

| Показатели 1 |

Код строки 2 |

Значения показателей 3 |

|||||||||||||||||||||||||||||||||||||

| Месяц и год возникновения права на налоговый вычет | 170 | . | |||||||||||||||||||||||||||||||||||||

| Сумма налогового вычета, образовавшаяся на месяц и год, указанные в строке 170 | 180 | ||||||||||||||||||||||||||||||||||||||

| Сумма налогового вычета, использованная в предыдущие налоговые периоды | 190 | ||||||||||||||||||||||||||||||||||||||

| Сумма налогового вычета, использованная в налоговом периоде | 200 | ||||||||||||||||||||||||||||||||||||||

| Остаток суммы налогового вычета на конец налогового периода | 210 | ||||||||||||||||||||||||||||||||||||||

| (стр. 180 — стр. 190 — стр. 200) | |||||||||||||||||||||||||||||||||||||||

| Месяц и год окончания права на налоговый вычет | 220 | . | |||||||||||||||||||||||||||||||||||||

| Месяц и год возникновения права на налоговый вычет | 170 | . | |||||||||||||||||||||||||||||||||||||

| Сумма налогового вычета, образовавшаяся на месяц и год, указанные в строке 170 | 180 | ||||||||||||||||||||||||||||||||||||||

| Сумма налогового вычета, использованная в предыдущие налоговые периоды | 190 | ||||||||||||||||||||||||||||||||||||||

| Сумма налогового вычета, использованная в налоговом периоде | 200 | ||||||||||||||||||||||||||||||||||||||

| Остаток суммы налогового вычета на конец налогового периода | 210 | ||||||||||||||||||||||||||||||||||||||

| (стр. 180 — стр. 190 — стр. 200) | |||||||||||||||||||||||||||||||||||||||

| Месяц и год окончания права на налоговый вычет | 220 | . | |||||||||||||||||||||||||||||||||||||

| Месяц и год возникновения права на налоговый вычет | 170 | . | |||||||||||||||||||||||||||||||||||||

| Сумма налогового вычета, образовавшаяся на месяц и год, указанные в строке 170 | 180 | ||||||||||||||||||||||||||||||||||||||

| Сумма налогового вычета, использованная в предыдущие налоговые периоды | 190 | ||||||||||||||||||||||||||||||||||||||

| Сумма налогового вычета, использованная в налоговом периоде | 200 | ||||||||||||||||||||||||||||||||||||||

| Остаток суммы налогового вычета на конец налогового периода | 210 | ||||||||||||||||||||||||||||||||||||||

| (стр. 180 — стр. 190 — стр. 200) | |||||||||||||||||||||||||||||||||||||||

| Месяц и год окончания права на налоговый вычет | 220 | . | |||||||||||||||||||||||||||||||||||||

| Месяц и год возникновения права на налоговый вычет | 170 | . | |||||||||||||||||||||||||||||||||||||

| Сумма налогового вычета, образовавшаяся на месяц и год, указанные в строке 170 | 180 | ||||||||||||||||||||||||||||||||||||||

| Сумма налогового вычета, использованная в предыдущие налоговые периоды | 190 | ||||||||||||||||||||||||||||||||||||||

| Сумма налогового вычета, использованная в налоговом периоде | 200 | ||||||||||||||||||||||||||||||||||||||

| Остаток суммы налогового вычета на конец налогового периода | 210 | ||||||||||||||||||||||||||||||||||||||

| (стр. 180 — стр. 190 — стр. 200) | |||||||||||||||||||||||||||||||||||||||

| Месяц и год окончания права на налоговый вычет | 220 | . |

Раздел 8. Данные, служащие основанием для исчисления и уплаты налога, при добыче нефти обезвоженной, обессоленной и стабилизированной, в отношении которой исчисляется налог на дополнительный доход от добычи углеводородного сырья

| Показатели 1 |

Код строки 2 |

Значения показателей 3 |

|||||||||||||||||||||||||||||||||||||

| Код вида добытого полезного ископаемого | 010 | 0 | 3 | 1 | 0 | 0 | |||||||||||||||||||||||||||||||||

| Код бюджетной классификации | 020 | ||||||||||||||||||||||||||||||||||||||

| Код единицы измерения количества добытого полезного ископаемого по ОКЕИ | 030 | 1 | 6 | 8 |

8.1. Расчет налога по участку недр

| Код по ОКТМО | 040 | ||||||||||||||||||||||||||||||||||||||

| Серия, номер и вид лицензии на пользование недрами | 050 | ||||||||||||||||||||||||||||||||||||||

| Год начала промышленной добычи нефти | 060 | ||||||||||||||||||||||||||||||||||||||

| Коэффициент, характеризующий уровень налогообложения нефти, добываемой на участках недр, в отношении которой исчисляется налог на дополнительный доход от добычи углеводородного сырья (Кндд) | 070 | . | |||||||||||||||||||||||||||||||||||||

| Средний уровень цен нефти сорта «Юралс», выраженный в долларах США за баррель за налоговый период (Цнефть) | 080 | . | |||||||||||||||||||||||||||||||||||||

| Среднее значение за налоговый период курса доллара США к рублю Российской Федерации (Р) | 090 | . | |||||||||||||||||||||||||||||||||||||

| Признак коэффициента Кг | 100 | ||||||||||||||||||||||||||||||||||||||

| Коэффициент, характеризующий период времени, прошедший с даты начала промышленной добычи нефти на участке недр (Кг) | 110 | . | |||||||||||||||||||||||||||||||||||||

| Ставка вывозной таможенной пошлины на нефть (ЭП) | 120 | . | |||||||||||||||||||||||||||||||||||||

| Коэффициент ( |

130 | . | |||||||||||||||||||||||||||||||||||||

| Коэффициент, характеризующий регион добычи нефти (Ит-р) | 140 | ||||||||||||||||||||||||||||||||||||||

| Сумма исчисленного налога по участку недр (в рублях) | 150 | ||||||||||||||||||||||||||||||||||||||

| Признак налогового вычета | 160 | ||||||||||||||||||||||||||||||||||||||

| Сумма налогового вычета (в рублях) | 165 | ||||||||||||||||||||||||||||||||||||||

| Предельная величина (Пванкор) | 170 | ||||||||||||||||||||||||||||||||||||||

| Сумма налога к уплате (в рублях) | 180 | ||||||||||||||||||||||||||||||||||||||

| Код основания налогообложения 1 |

Количество нефти, подлежащей налогообложению 2 |

||||||||||||||||||||||||||||||||||||||

| 01 | . | ||||||||||||||||||||||||||||||||||||||

| 02 | . | ||||||||||||||||||||||||||||||||||||||

| 03 | . |

Приложение N 2

к приказу ФНС России

от 20.09.2022 N ЕД-7-3/854@

ПОРЯДОК ЗАПОЛНЕНИЯ НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО НАЛОГУ НА ДОБЫЧУ ПОЛЕЗНЫХ ИСКОПАЕМЫХ

I. Общие положения

1. Налоговая декларация по налогу на добычу полезных ископаемых (далее — Декларация) заполняется налогоплательщиками, осуществляющими добычу полезных ископаемых, указанных в пункте 2 статьи 337 Налогового кодекса Российской Федерации (далее — Кодекс).

2. Декларация состоит из:

Титульного листа;

Раздела 1 «Сумма налога, подлежащая уплате в бюджет»;

Раздела 2 «Данные, служащие основанием для исчисления и уплаты налога, при добыче нефти обезвоженной, обессоленной и стабилизированной, за исключением добытой на новом морском месторождении углеводородного сырья и на участках недр, в отношении которой исчисляется налог на дополнительный доход от добычи углеводородного сырья»;

Раздела 3 «Данные, служащие основанием для исчисления и уплаты налога, при добыче газа горючего природного и газового конденсата, за исключением добычи на новом морском месторождении углеводородного сырья»;

Раздела 4 «Данные, служащие основанием для исчисления и уплаты налога, при добыче углеводородного сырья на новом морском месторождении углеводородного сырья»;

Раздела 5 «Данные, служащие основанием для исчисления и уплаты налога, за исключением углеводородного сырья (кроме попутного газа) и угля»;

Раздела 6 «Определение стоимости единицы добытого полезного ископаемого исходя из расчетной стоимости»;

Раздела 7 «Данные, служащие основанием для исчисления и уплаты налога, при добыче угля по участку недр»;

Раздела 8 «Данные, служащие основанием для исчисления и уплаты налога, при добыче нефти обезвоженной, обессоленной и стабилизированной, в отношении которой исчисляется налог на дополнительный доход от добычи углеводородного сырья».

3. Для заполнения Декларации применяются:

коды, определяющие налоговый период, коды места представления налоговой декларации в налоговый орган, коды форм реорганизации и код ликвидации организации, коды, определяющие способ представления налоговой декларации по налогу на добычу полезных ископаемых в налоговый орган, согласно приложению N 1 к настоящему Порядку;

коды видов добытых полезных ископаемых согласно приложению N 2 к настоящему Порядку;

коды оснований налогообложения добытых полезных ископаемых по налоговой ставке 0 процентов (рублей) и других особенностей исчисления и уплаты налога согласно приложению N 3 к настоящему Порядку;

коды единиц измерения количества добытого полезного ископаемого по Общероссийскому классификатору единиц измерения ОК 015-94 согласно приложению N 4 к настоящему Порядку;

коды субъектов Российской Федерации согласно приложению N 5 к настоящему Порядку.

4. Каждому показателю Декларации соответствует одно поле, состоящее из определенного количества знакомест. В каждом поле указывается только один показатель. Исключение составляют показатели, значениями которых являются дата, правильная или десятичная дробь.

Для указания даты используются по порядку три поля: день (поле из двух знакомест), месяц (поле из двух знакомест) и год (поле из четырех знакомест), разделенные знаком «.» (точка), или два поля: месяц (поле из двух знакомест) и год (поле из четырех знакомест), разделенные знаком «.» (точка).

Для правильной дроби используются два поля, разделенные знаком «/» (косая черта), первое поле соответствует числителю правильной дроби, второе поле — знаменателю правильной дроби.

Для десятичной дроби используются два поля, разделенные знаком «.» (точка), первое поле соответствует целой части десятичной дроби, второе поле — дробной части десятичной дроби.

5. Страницы Декларации имеют сквозную нумерацию, начиная с Титульного листа, вне зависимости от наличия (отсутствия) и количества заполняемых разделов, листов. Порядковый номер страницы проставляется в определенном для нумерации поле слева направо, начиная с первого (левого) знакоместа, например, для первой страницы — «001»; для одиннадцатой — «011».

6. Заполнение полей Декларации значениями текстовых, числовых, кодовых показателей осуществляется слева направо, начиная с первого (левого) знакоместа.

При заполнении полей Декларации с использованием программного обеспечения значения числовых показателей выравниваются по правому (последнему) знакоместу.

Заполнение текстовых полей Декларации осуществляется заглавными печатными символами.

При заполнении полей Декларации, представляемой на бумажном носителе, используются чернила черного, фиолетового или синего цвета.

Не допускается исправление ошибок с помощью корректирующего или иного аналогичного средства.

Не допускается двусторонняя печать Декларации на бумажном носителе и скрепление листов Декларации, приводящее к порче бумажного носителя.

В случае отсутствия какого-либо показателя, во всех знакоместах соответствующего поля проставляется прочерк. Прочерк представляет собой прямую линию, проведенную посередине знакомест по всей длине поля.

Если для указания какого-либо показателя не требуется заполнения всех знакомест соответствующего поля, в незаполненных знакоместах в правой части поля проставляется прочерк.

Например, в верхней части каждой страницы Декларации указывается идентификационный номер налогоплательщика (далее — ИНН) и КПП организации в порядке, определенном в Разделе II «Заполнение Титульного листа Декларации» настоящего Порядка. При указании десятизначного ИНН организации в поле из двенадцати знакомест показатель заполняется слева направо, начиная с первого знакоместа, в последних двух знакоместах ставится прочерк: ИНН 5024002119—.

Дробные числовые показатели заполняются аналогично правилам заполнения целых числовых показателей. В случае если знакомест для указания дробной части больше, чем цифр, то в свободных знакоместах соответствующего поля ставится прочерк. Например, количество добытого полезного ископаемого в Декларации заполняется по формату: 11 знакомест для целой части и 3 знакоместа для дробной части и, соответственно, при количестве в размере «1234356.233» они указываются как: 1234356—-.233.

При подготовке Декларации с использованием программного обеспечения при распечатке на принтере допускается отсутствие обрамления знакомест и прочерков для незаполненных знакомест. Расположение и размеры значений реквизитов не должны изменяться. Печать знаков выполняется шрифтом Courier New высотой 16 — 18 пунктов.

Налогоплательщиком заполняются и представляются только необходимые разделы Декларации.

7. В поле показателя «Код по ОКТМО» указывается код муниципального образования в соответствии с Общероссийским классификатором территорий муниципальных образований ОК 033-2013 (далее — код по ОКТМО).

При заполнении показателя «Код по ОКТМО», под который отводится одиннадцать знакомест, свободные знакоместа справа от значения кода в случае, если код по ОКТМО конкретной территории муниципального образования имеет восемь знаков, не подлежат заполнению дополнительными символами (заполняются прочерками). Например, для восьмизначного кода по ОКТМО 12445698 в поле «Код по ОКТМО» указывается одиннадцатизначное значение «12445698— «.

8. Уточненная Декларация включает те разделы Декларации и приложения к ней, которые ранее были представлены налогоплательщиком в налоговый орган, с учетом внесенных в них изменений, а также иные разделы Декларации и приложения к ним, в случае внесения в них изменений (дополнений).

Уточненная Декларация представляется по форме, действовавшей в налоговом периоде, за который вносятся соответствующие изменения.

9. При заполнении Декларации налогоплательщиками, являющимися крупнейшими налогоплательщиками, на Титульном листе в поле «по месту нахождения (учета)» указывается код «213», а в пятом и шестом знаке КПП указывается значение 50.

10. При представлении в налоговый орган по месту учета организацией-правопреемником Декларации за последний налоговый период и уточненных Деклараций за реорганизованную организацию (в форме присоединения к другому юридическому лицу, слияния нескольких юридических лиц, разделения юридического лица, преобразования одного юридического лица в другое) в Титульном листе (Листе 01) в поле «по месту нахождения (учета)» указывается код «215» или «216», а в верхней его части указываются ИНН и КПП организации-правопреемника. В реквизите «налогоплательщик» указывается наименование реорганизованной организации.

В реквизите «ИНН/КПП реорганизованной организации» указываются соответственно ИНН и КПП, которые были присвоены организации до реорганизации налоговым органом по месту ее нахождения (по налогоплательщикам, отнесенным к категории крупнейших, — налоговым органом по месту учета в качестве крупнейшего налогоплательщика).

В Разделе 1 Декларации указывается код по ОКТМО того муниципального образования, на территории которого реорганизованная организация была поставлена на учет в качестве налогоплательщика налога на добычу полезных ископаемых.

Коды форм реорганизации и код ликвидации организации приведены в приложении N 1 к настоящему Порядку.

II. Заполнение Титульного листа Декларации

11. Титульный лист Декларации заполняется налогоплательщиком, за исключением раздела «Заполняется работником налогового органа».

12. При заполнении Титульного листа необходимо указать:

12.1. Для организации — ИНН и КПП, которые присвоены организации при постановке на учет в налоговом органе.

В поле «ИНН» для российской организации указывается ИНН в соответствии со свидетельством о постановке на учет российской организации в налоговом органе по месту ее нахождения, для иностранной организации, осуществляющей деятельность на территории Российской Федерации, — в соответствии со свидетельством о постановке на учет иностранной организации в налоговом органе.

В поле «КПП» для российской организации указывается КПП в соответствии со свидетельством о постановке на учет российской организации в налоговом органе, для иностранной организации, осуществляющей деятельность на территории Российской Федерации, — в соответствии со свидетельством о постановке на учет иностранной организации в налоговом органе.

ИНН и КПП для крупнейших налогоплательщиков указываются на основании уведомления о постановке на учет в налоговом органе организации в качестве крупнейшего налогоплательщика.

Соответствующие ИНН и КПП указываются в верхней части каждой страницы, включенной в состав Декларации.

12.2. Для индивидуального предпринимателя ИНН указывается в соответствии со свидетельством о постановке на учет физического лица в налоговом органе.

Соответствующий ИНН указывается в верхней части каждой страницы, включенной в состав Декларации.

13. Номер корректировки.

При заполнении первичной Декларации и уточненных Деклараций за соответствующий налоговый период по показателю «номер корректировки» должна обеспечиваться сквозная нумерация, где «номер корректировки» для первичной Декларации принимает значение «0—«, для уточненных Деклараций номер указывается последовательно («1—«, «2—«, «3—» и так далее).

Не допускается заполнение номера корректировки по уточненной Декларации без ранее принятой первичной Декларации.

14. Налоговый период, за который представлена Декларация.

Поле «Налоговый (отчетный) период (код)» заполняется в соответствии с кодами, определяющими налоговый период, приведенными в приложении N 1 к настоящему Порядку.

15. Отчетный год, в котором представлена Декларация.

В поле «Отчетный год» указывается год, за налоговый период которого представлена декларация.

16. Код налогового органа, в который представляется Декларация.

В поле «Представляется в налоговый орган (код)» указывается код налогового органа, в который представляется Декларация.

17. Код представления Декларации по месту нахождения (учета) налогоплательщика.

В поле «по месту нахождения (учета) (код)» указывается код места представления налоговой декларации в налоговый орган согласно приложению N 1 к настоящему Порядку.

18. Наименование налогоплательщика.

В поле «налогоплательщик» указывается полное наименование организации, соответствующее наименованию, указанному в ее (его) учредительных документах (при наличии в наименовании латинской транскрипции таковая указывается); либо полное наименование обособленного подразделения иностранной организации, через которое она осуществляет деятельность на территории Российской Федерации; в случае представления декларации индивидуальным предпринимателем указываются его фамилия, имя, отчество <1> в соответствии с документом, удостоверяющим личность.

<1> Здесь и далее по тексту отчество указывается при наличии.

19. Код формы реорганизации (ликвидация).

В поле «Форма реорганизации (ликвидация) (код)» указывается код формы реорганизации (ликвидация) согласно приложению N 1 к настоящему Порядку.

20. ИНН/КПП реорганизованной организации.

Если Декларация не является налоговой декларацией за реорганизованную организацию, в поле «ИНН/КПП реорганизованной организации» проставляются прочерки.

21. Номер контактного телефона.

В поле «Номер контактного телефона» указывается номер контактного телефона налогоплательщика с указанием телефонного кода города, без пробелов, без скобок, без прочерков.

22. Количество страниц.

В поле «На ___ страницах с приложением подтверждающих документов или их копий на ___ листах» указывается количество страниц, на которых составлена Декларация, а также количество приложенных к Декларации листов подтверждающих документов и (или) их копий, в том числе количество листов документа, подтверждающего полномочия представителя налогоплательщика (в случае представления декларации представителем налогоплательщика).

23. В разделе Титульного листа «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю»:

1) в верхней части раздела проставляется:

1 — если достоверность и полнота сведений, указанных в Декларации, подтверждены руководителем организации-налогоплательщика или индивидуальным предпринимателем — налогоплательщиком;

2 — если достоверность и полнота сведений, указанных в Декларации, подтверждены представителем налогоплательщика;

2) в поле «фамилия, имя, отчество полностью» построчно указываются:

при представлении Декларации организацией — фамилия, имя, отчество руководителя организации полностью, проставляется его личная подпись (в месте, отведенном для подписи) и дата подписания;

при представлении Декларации индивидуальным предпринимателем — фамилия, имя, отчество индивидуального предпринимателя, проставляется его личная подпись и дата подписания;

при представлении Декларации представителем налогоплательщика — физическим лицом — фамилия, имя, отчество представителя налогоплательщика полностью, проставляется личная подпись представителя налогоплательщика и дата подписания;

при представлении Декларации представителем налогоплательщика — юридическим лицом фамилия, имя, отчество физического лица, уполномоченного в соответствии с документом, подтверждающим полномочия представителя налогоплательщика — юридического лица, удостоверять достоверность и полноту сведений, указанных в Декларации. При этом в поле «наименование организации — представителя налогоплательщика» указывается наименование юридического лица — представителя налогоплательщика, проставляется подпись лица, сведения о котором указаны в поле «фамилия, имя, отчество полностью», и дата подписания;

3) при представлении Декларации представителем налогоплательщика в поле «Наименование документа, подтверждающего полномочия представителя налогоплательщика» указываются наименование документа, подтверждающего полномочия представителя налогоплательщика, и его реквизиты. При этом к Декларации прилагается копия подтверждающего документа.

24. Раздел Титульного листа «Заполняется работником налогового органа» содержит сведения о представлении Декларации: код способа представления согласно приложению N 1 к настоящему Порядку; количество страниц Декларации; количество листов приложенных к Декларации подтверждающих документов или их копий; дату представления Декларации.

Все поля данного раздела заполняются работником налогового органа. Указываются фамилия и инициалы имени и отчества работника налогового органа, принявшего Декларацию, и ставится его подпись.

III. Заполнение Раздела 1 «Сумма налога, подлежащая уплате в бюджет» Декларации

25. По строкам 010 указывается код бюджетной классификации Российской Федерации (далее — КБК), в соответствии с которым должна осуществляться уплата соответствующей суммы налога.

Если по строке 010 Раздела 4 указан код 03401, по строке 010 Раздела 5 указан код 03400, то по строке 010 Раздела 1 проставляются нули.

26. По строкам 020 указывается код муниципального образования, межселенной территории, населенного пункта, входящего в состав муниципального образования, на территории которого мобилизуются денежные средства.

27. По строкам 030 указывается сумма налога, подлежащая уплате в бюджет, по данным налогоплательщика, исчисленная по участкам недр, в отношении которых уплата производится по коду по ОКТМО, указанному по строке 020, и по КБК, указанному по соответствующей строке 010 Раздела 1 Декларации.

28. Значения по строкам 030 равны:

28.1. Сумме значений по строке 150 Раздела 2 Декларации с соответствующим кодом по ОКТМО, указанным по строке 040;

28.2. Сумме значений по строке 050 Раздела 3 Декларации — при заполнении Раздела 3 Декларации по добытому газовому конденсату (код 03200 по строке 010 Раздела 3). При этом указанная сумма, исчисленная по всем участкам недр, находящимся в пользовании у налогоплательщика, делится между участками недр с разными кодами по ОКТМО пропорционально количеству газового конденсата, добытого на каждом участке недр, в общем количестве добытого за налоговый период газового конденсата (без учета количества, облагаемого по нулевой ставке налога).

28.3. Сумме значений по строке 220 Раздела 3 Декларации с соответствующим кодом по ОКТМО, указанным по строке 190 Раздела 3 — при заполнении Раздела 3 Декларации по добытому газу горючему природному (код 03300 по строке 010 Раздела 3).

28.4. Сумме значений по строке 170 Раздела 4 Декларации с соответствующим кодом по ОКТМО, указанным по строке 040 Раздела 4;

28.5. Сумме значений по строке 170 Раздела 5 Декларации с соответствующим кодом по ОКТМО — если по строке 010 Раздела 5 указаны коды добытых полезных ископаемых, отличные от вида 03400;

29. Если по строке 010 Разделов 4 и 5 указаны коды 03400 и 03401, то по строке 030 Раздела 1 проставляется ноль;

30. Сумма налога, исчисленного при добыче угля на участке недр за налоговый период без учета налогового вычета, будет равна сумме полученных значений по строке 130 подраздела 7.2 Декларации с соответствующим кодом по ОКТМО, указанным по строке 040 Раздела 7 Декларации;

30.1. Сумма налога, исчисленного при добыче угля на участке недр, за налоговый период с учетом налогового вычета будет равна сумме полученных значений по строке 150 подраздела 7.2 Декларации с соответствующим кодом по ОКТМО, указанным по строке 040 Раздела 7 Декларации;

30.2. Сумме значений строк 150 всех Разделов 8 Декларации с соответствующим кодом по ОКТМО, указанным по строке 040 Раздела 8 Декларации.

30.3. Сумма налога, подлежащая уплате по отдельному КБК и соответствующему коду по ОКТМО, будет равна сумме полученных значений.

31. В случае если полезное ископаемое добывается на основании одной лицензии на право пользования недрами на территории двух и более субъектов Российской Федерации, то сумма налога, подлежащая уплате по отдельному коду по ОКТМО, определяется пропорционально доле полезного ископаемого, добытого на данном участке недр, в отношении которого налог уплачивается по соответствующему коду по ОКТМО, в общем количестве добытого полезного ископаемого по формуле:

,

где:

— сумма налога по добытому полезному ископаемому, подлежащая уплате по соответствующему коду по ОКТМО;

— сумма налога, исчисленная по полезному ископаемому, добытому на данном участке недр;

— количество полезного ископаемого, добытого на участке недр, в отношении которого налог уплачивается по данному коду по ОКТМО, за исключением количества добытого полезного ископаемого, налогооблагаемого по ставке 0 процентов (рублей);

Q — общее количество добытого полезного ископаемого по участку недр, за исключением количества добытого полезного ископаемого, налогооблагаемого по ставке 0 процентов (рублей).

32. В случае недостатка строк Раздела 1 при заполнении Декларации на бумажном носителе дополнительно заполняется необходимое количество листов Раздела 1.

33. Сведения, указанные в Разделе 1 Декларации, в строке «Достоверность и полноту сведений, указанных на данной странице, подтверждаю» для организаций подтверждаются подписью руководителя организации или представителя, для индивидуальных предпринимателей — подписью индивидуального предпринимателя или представителя. При этом проставляется дата подписания.

IV. Заполнение Раздела 2 «Данные, служащие основанием для исчисления и уплаты налога, при добыче нефти обезвоженной, обессоленной и стабилизированной, за исключением добытой на новом морском месторождении углеводородного сырья и на участках недр, в отношении которой исчисляется налог на дополнительный доход от добычи углеводородного сырья» Декларации

34. Раздел 2 «Данные, служащие основанием для исчисления и уплаты налога, при добыче нефти обезвоженной, обессоленной и стабилизированной, за исключением добытой на новых морских месторождениях углеводородного сырья и на участках недр, в отношении которой исчисляется налог на дополнительный доход от добычи углеводородного сырья» заполняется налогоплательщиком отдельно по нефти, добытой на каждом участке недр, предоставленном налогоплательщику в пользование, за исключением новых морских месторождений углеводородного сырья и участков недр, по которым исчисляется налог на дополнительный доход от добычи углеводородного сырья.

35. По строке 010 указывается код вида добытого полезного ископаемого 03100 согласно приложению N 2 к настоящему Порядку.

36. По строке 020 указывается КБК, в соответствии с которым уплачивается налог в отношении данного добытого полезного ископаемого.

37. По строке 030 указывается код единицы измерения количества добытого полезного ископаемого «168» по Общероссийскому классификатору единиц измерения ОК 015-94 (далее — ОКЕИ) согласно приложению N 4 к настоящему Порядку.

38. В подразделе 2.1 «Показатели (коэффициенты), используемые для расчета налога по участку недр» налогоплательщик указывает значения показателей и коэффициентов, применяемых им при исчислении налога отдельно по каждой лицензии на право пользования недрами.

39. По строке 040 указывается код по ОКТМО, на территории которого осуществляется уплата налога по данному виду добытого полезного ископаемого.

40. По строке 050 указываются серия, номер и вид (тип) лицензии на пользование недрами. Например, «ЯКУ 123456 НЭ».

41. По строке 055 указывается значение ставки налога, рассчитанное в соответствии с подпунктом 9 пункта 2 статьи 342 Кодекса, с точностью до четвертого знака после запятой.

42. По строке 060 указывается значение показателя, характеризующего особенности добычи нефти (), определяемое в порядке, установленном статьей 342.5 Кодекса, для нефти, добытой из залежей, для которых значение коэффициента, характеризующего степень сложности добычи нефти (

), равно 1.

Значение показателя указывается с точностью до второго знака после запятой, без округления.

43. По строке 070 указывается показатель , предусмотренный пунктом 1 статьи 342.5 Кодекса.

44. По строке 080 указывается значение коэффициента, характеризующего динамику мировых цен на нефть (), определяемое в соответствии с пунктом 3 статьи 342 Кодекса.

Значение коэффициента , отражаемое по строке 080, не может быть равно 0 (нулю) и округляется до четвертого знака после запятой.

45. По строке 110 указывается значение коэффициента, характеризующего величину запасов конкретного участка недр (), определяемое в соответствии с пунктом 3 статьи 342.5 Кодекса.

Значение коэффициента округляется до четвертого знака после запятой.

46. По строке 111 указывается значение величины начальных извлекаемых запасов нефти () в млн. тонн с точностью до третьего знака после запятой, в соответствии с пунктом 3 статьи 342.5 Кодекса.

47. По строке 115 указывается значение коэффициента, характеризующего степень выработанности конкретной залежи углеводородного сырья (), в соответствии с пунктом 3 статьи 342.2 Кодекса.

48. По строке 120 указывается значение коэффициента, характеризующего регион добычи и свойства нефти (), определяемое в соответствии с пунктом 4 статьи 342.5 Кодекса.