Раздел 4 декларации по НДС заполняется в отношении НДС, предъявляемого к вычету при подтверждении права на применение ставки 0%. Обязательным условием для внесения данных в раздел 4 декларации является наличие документов, предусмотренных ст. 165 НК РФ. Рассмотрим порядок заполнения раздела 4 с учетом новой формы декларации по НДС, которая впервые начала применяться с отчета за 1 квартал 2023 года.

Правила вычета по экспорту 2023 года

За 1 квартал 2023 года НДС-декларация сдается по форме в редакции приказа ФНС России от 12.12.2022 № ЕД-7-3/[email protected]

Образец заполнения декларации по НДС за 1 квартал 2023 года см. в КонсультантПлюс бесплатно, оформив пробный доступ к системе.

В настоящее время (с 01.07.2016) вычет НДС по экспорту зависит не только от факта наличия подтверждающих эту деятельность документов, но и от того, какого рода товар оказался отгруженным за границу:

- По несырьевому товару, приобретенному после 01.07.2016, имеется право на вычет налога в периоде отгрузки (абз. 3 п. 3 ст. 172 НК РФ), т. е. для его получения необязательно дожидаться сбора полного комплекта документов, предусмотренного ст. 165 НК РФ. В разделе 4 такие вычеты показываться не будут. Их следует отражать в разделе 3 (письмо ФНС России от 31.10.2017 № СД-4-3/[email protected]).

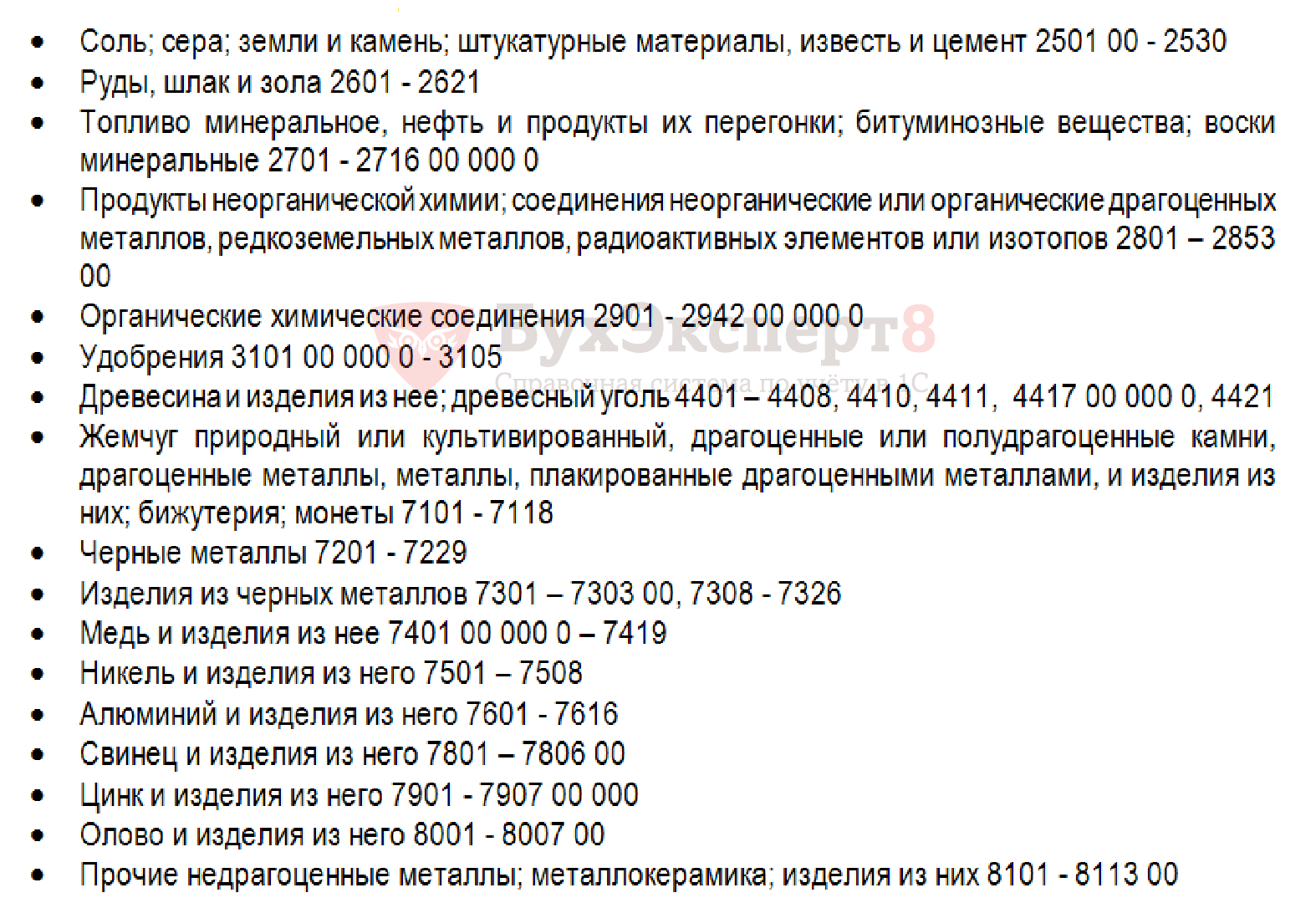

- Для отгружаемого на экспорт сырья порядок вычета не изменился, на него по-прежнему можно претендовать только после получения последнего документа, подтверждающего факт вывоза из РФ. Перечень сырьевых товаров определен постановлением Правительства РФ от 18.04.2018 № 466.

В декларации по НДС в отношении налога, связанного с экспортом сырья, требующим подтверждения, заполнению подлежат 3 особых раздела:

- 4 — по операциям с подтвержденным правом применения ставки 0%;

- 5 — по операциям, документы на которые были собраны ранее, но право на вычет возникло только сейчас;

- 6 — по операциям, оказавшимся с неполным пакетом подтверждающих документов на момент истечения срока, отведенного для их сбора.

Когда заполняется раздел 4, а когда раздел 6 декларации по НДС

Раздел 4 заполняют в том случае, если в течение 180 дней с даты отгрузки успели собрать полный пакет подтверждающих экспорт документов. Сведения о величине налогового вычета и объеме базы со ставкой 0%, к которой он относится, включают в декларацию за тот период, на который приходится день сбора документов, независимо от того, совпадает или нет этот день с днем окончания налогового периода (письма Минфина от 15.02.2013 № 03-07-08/4169, от 16.02.2012 № 03-07-08/41).

Если срок для подтверждения экспорта истек и при этом не были собраны все необходимые подтверждающие документы, то налогоплательщик должен заполнить раздел 6 декларации по НДС, начислив с объема отгрузки налог к уплате по обычной ставке.

ОБРАТИТЕ ВНИМАНИЕ! В этом случае налог исчисляется за период, в котором произошла экспортная отгрузка. Соответственно, раздел 6 заполняется в уточненной декларации за период отгрузки.

При сборе запоздавших подтверждающих документов в следующем отчетном периоде налогоплательщик получает возможность отразить эти операции, занесенные ранее в раздел 6, уже в разделе 4 текущей налоговой декларации. При этом появляется и право на возмещение доначисленного и уплаченного в бюджет НДС. Его сумму отражают в строке 040 раздела 4.

Когда заполняется раздел 5 декларации по НДС

В случае если налогоплательщик ранее документально подтвердил обоснованность использования нулевой ставки налога на добавленную стоимость, но право на применение вычетов по НДС по этим операциям возникло только в текущем периоде, заполняется раздел 5 декларации по НДС.

При этом документально обосновывать право на применение ставки 0% уже не надо (п. 1 ст. 164 НК РФ).

Построчный алгоритм заполнения декларации по НДС привели эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Правила заполнения разделов 4–6 декларации

Как заполнить раздел 4 декларации по НДС? В разделе 4 декларации построчно последовательно должны указываться коды операций, совершаемых с применением ставки 0%, и по каждому коду — налоговая база, объем соответствующих ей вычетов, а также величина налога, принимаемого к вычету с опозданием, и сумма ранее принятого к вычету налога, подлежащего восстановлению. Причем набор из этих 5 строк повторяется ровно столько раз, сколько это требуется, — по числу видов операций.

Также в этом разделе присутствуют блоки информации:

- по возврату товаров (строки 060–080) с информацией о коде операции, величине налоговой базы и сумме налога для восстановления;

- корректировке суммы налога в связи с изменением цены продажи (строки 090–110), в который заносится код операции и данные о корректировке величины налоговой базы при росте/уменьшении цены.

В строках 120 и 130 отражается сумма НДС к возмещению/уплате по итогам раздела 4.

В разделе 5 указываются:

- имеющие подтверждение налоговые базы и относящиеся к ним вычеты с разбивкой этих данных по кодам операций — в строках 030–050;

- не подтвержденные документально базы и вычеты по ним — в строках 060, 070;

- итоги, сформированные по данным раздела, — в строках 080, 090.

В разделе 6, касающемся расчета НДС по операциям с неподтвержденной нулевой ставкой, информация разбивается на группы строк 010–040 со сведениями о коде операции, величине налоговой базы, сумме начисляемого НДС и применяемым вычетам. В итоговых строках 050, 060 указываются объемы рассчитанного налога и вычетов. В строках 070–100 отображается информация по операциям возврата товара, а в строках 110–150 — сведения о коррекции налоговой базы из-за изменения цен на товары. Итоговые строки по разделу — 160 и 170 — определяют сумму НДС к уплате или возмещению соответственно.

Посмотреть пример заполнения раздела 4 декларации по НДС обновленной формы можно бесплатно в КонсультантПлюс, кликнув по картинке ниже и получив пробный доступ к системе:

О том, как организовать ведение учета НДС при наличии экспорта, читайте в статье «Как осуществляется раздельный учет НДС при экспорте?».

Итоги

Для отражения данных по операциям, облагаемым по ставке НДС 0% и требующим документального подтверждения факта осуществления экспорта, в декларации предназначены разделы 4–6. Основной объем данных (он относится к подтвержденному экспорту) попадает в раздел 4. В разделе 6 приводятся сведения по операциям, в отношении которых не собраны документы, обосновывающие право на применение льготной ставки, а в 5-м — по операциям, получившим документальное подтверждение в более ранние периоды, а право на применение вычетов — только в текущем.

Изменения, внесенные Приказом ФНС России от 12.12.2022 N ЕД-7-3/1191, применяются начиная с представления налоговой декларации по НДС за 1 квартал 2023 года.

Приложение N 2

к приказу Федеральной налоговой службы

от 29 октября 2014 г. N ММВ-7-3/558@

ПОРЯДОК

ЗАПОЛНЕНИЯ НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО НАЛОГУ

НА ДОБАВЛЕННУЮ СТОИМОСТЬ

ПОРЯДОК

ЗАПОЛНЕНИЯ НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО НАЛОГУ

НА ДОБАВЛЕННУЮ СТОИМОСТЬ

- I. Общие положения

- II. Общие требования к порядку заполнения декларации

- III. Порядок заполнения титульного листа декларации

- IV. Порядок заполнения раздела 1 декларации «Сумма налога, подлежащая уплате в бюджет (возмещению из бюджета), по данным налогоплательщика»

- V. Порядок заполнения раздела 2 декларации «Сумма налога, подлежащая уплате в бюджет, по данным налогового агента»

- VI. Порядок заполнения раздела 3 декларации «Расчет суммы налога, подлежащей уплате в бюджет по операциям, облагаемым по налоговым ставкам, предусмотренным пунктами 2 — 4 статьи 164 Налогового кодекса Российской Федерации»

- VII. Порядок заполнения приложения 1 к разделу 3 декларации «Сумма налога, подлежащая восстановлению и уплате в бюджет за истекший календарный год и предыдущие календарные годы»

- VIII. Порядок заполнения приложения 2 к разделу 3 декларации «Расчет суммы налога, подлежащей уплате по операциям по реализации товаров (работ, услуг), передаче имущественных прав, и суммы налога, подлежащей вычету, иностранной организацией, осуществляющей предпринимательскую деятельность на территории Российской Федерации через свои подразделения (представительства, отделения)»

- IX. Порядок заполнения раздела 4 декларации «Расчет суммы налога по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым документально подтверждена»

- X. Порядок заполнения раздела 5 декларации «Расчет суммы налоговых вычетов по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым ранее документально подтверждена (не подтверждена)»

- XI. Порядок заполнения раздела 6 декларации «Расчет суммы налога по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым документально не подтверждена»

- XII. Порядок заполнения раздела 7 декларации «Операции, не подлежащие налогообложению (освобождаемые от налогообложения); операции, не признаваемые объектом налогообложения; операции по реализации товаров (работ, услуг), местом реализации которых не признается территория Российской Федерации; а также суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), длительность производственного цикла изготовления которых составляет свыше шести месяцев»

- XIII. Порядок заполнения раздела 8 декларации «Сведения из книги покупок об операциях, отражаемых за истекший налоговый период»

- IX. Порядок заполнения приложения 1 к разделу 8 декларации «Сведения из дополнительных листов книги покупок»

- X. Порядок заполнения раздела 9 декларации «Сведения из книги продаж об операциях, отражаемых за истекший налоговый период»

- XI. Порядок заполнения приложения 1 к разделу 9 декларации «Сведения из дополнительных листов книги продаж»

- XII. Порядок заполнения раздела 10 декларации «Сведения из журнала учета выставленных счетов-фактур в отношении операций, осуществляемых в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров транспортной экспедиции, отражаемых за истекший налоговый период»

- XIII. Порядок заполнения раздела 11 декларации «Сведения из журнала учета полученных счетов-фактур в отношении операций, осуществляемых в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров транспортной экспедиции, отражаемых за истекший налоговый период»

- XIV. Порядок заполнения раздела 12 декларации «Сведения из счетов-фактур, выставленных лицами, указанными в пункте 5 статьи 173 Налогового кодекса Российской Федерации»

- Приложение N 1. Коды операций

- Приложение N 2. Коды субъектов Российской Федерации

- Приложение N 3

- Приложение N 4. Коды, определяющие способ и вид представления декларации

Компании и ИП, экспортирующие товары, реализация которых облагается по нулевой ставке НДС, обязаны декларировать эту деятельность. Использование НДС 0% является льготой, применять ее можно при соблюдении некоторых условий. Поэтому таким операциям в декларации по НДС отведены специальные разделы – 4-й, 5-й и 6-й, формируемые экспортерами в структуре общей декларации по этому налогу. Рассмотрим, как правильно заполнить декларацию по НДС при экспорте, а также приведем образец оформления отчета.

Заполнение декларации по НДС при экспорте

Раздел 4 декларации формирует суммы налоговых баз и НДС, предъявляемого к вычету при подтвержденном праве на использование льготной ставки (т.е. представлении всех подтверждений согласно ст. 165 НК РФ). Сформировать «оправдательный» комплект следует за 180 дней с даты размещения товаров под таможенный режим. Если компания не успевает это сделать, то продажи облагаются налогом на общих основаниях в зависимости от категории товара, а операции находят отражение в разделе 6.

Как заполнить разд. 6 декларации, если экспорт не подтвержден в срок, подробно разъяснили эксперты «КонсультантПлюс». Получите пробный демодоступ и бесплатно переходите в Готовое решение.

В разделе 5 фигурируют экспортные операции, право на вычет НДС по которым возникает позже, чем полностью составлен комплект документов-подтверждений.

Декларация по НДС при экспорте: особенности 2022 — 2023 годов

В 2022 — 2023 годах операции с экспортируемым НДС декларируют на бланке из Приказа ФНС России от 29.10.2014 № ММВ-7-3/558@.

Декларация по НДС

Посмотреть

Скачать

Экспортеры заполняют декларацию по общим правилам, включая в ее состав титульный лист и разделы 1, 4, 5, 6, 8, 9. Суммы в отчете указывают без копеек, округляя по математическим правилам до полного рубля. Для идентификации операций применяют коды, перечисленные в приложении 1 к Порядку заполнения декларации, утв. Приказом № ММВ-7-3/558 от 29.10.2014.

В 4 разделе декларации по НДС при экспорте указывают коды операций (стр. 010), осуществленных по ставке 0%, и по каждому из них — величину базы (стр. 020), суммы вычетов по ней (стр. 030), а также НДС, исчисленного по операциям, по которым не была подтверждена обоснованность нулевой ставки (стр. 040), и подлежащего восстановлению (стр. 050). Блоки из этих строк формируются по каждому виду операций.

Остальные строки служат для фиксации информации:

Калькулятор НДС

Калькулятор НДС позволяет рассчитать сумму НДС, выделить НДС из назначенной суммы, а также начислить налог на добавленную стоимость на сумму. Воспользуйтесь нашим калькулятором по НДС и бесплатно рассчитайте сумму налога.

- по налогу, подлежащему восстановлению (стр. 060, 070 ,080). Заполняют в периоде, когда экспортер или обе стороны сделки признали возврат товара;

- при трансформации цены (стр. 100, 110): в стр. 100 отражают ее увеличение, в стр. 110 – уменьшение. Корректируют данные в периоде признания этого факта;

- по величине возмещения НДС по разделу (стр. 120). Рассчитывается как разность между суммами строк (030 + 040) и (050 + 080);

- суммы НДС к уплате (стр. 130). Исчисляется как разность между суммами строк (050 +080) и (030 + 040).

В разделе 5 фиксируют в строках:

- 030–050 — величины базы и вычетов по кодам операций на основании полученных подтверждений использования льготы;

- 060, 070 — не подтвержденные суммы базы и вычетов;

- 080, 090 — полученные итоги по разделу.

В раздел 6 попадают сведения об экспортных сделках с пока не собранным «оправдательным» комплектом документов. Данные группируются по аналогии с разделом 4, распределяясь по кодам операций.

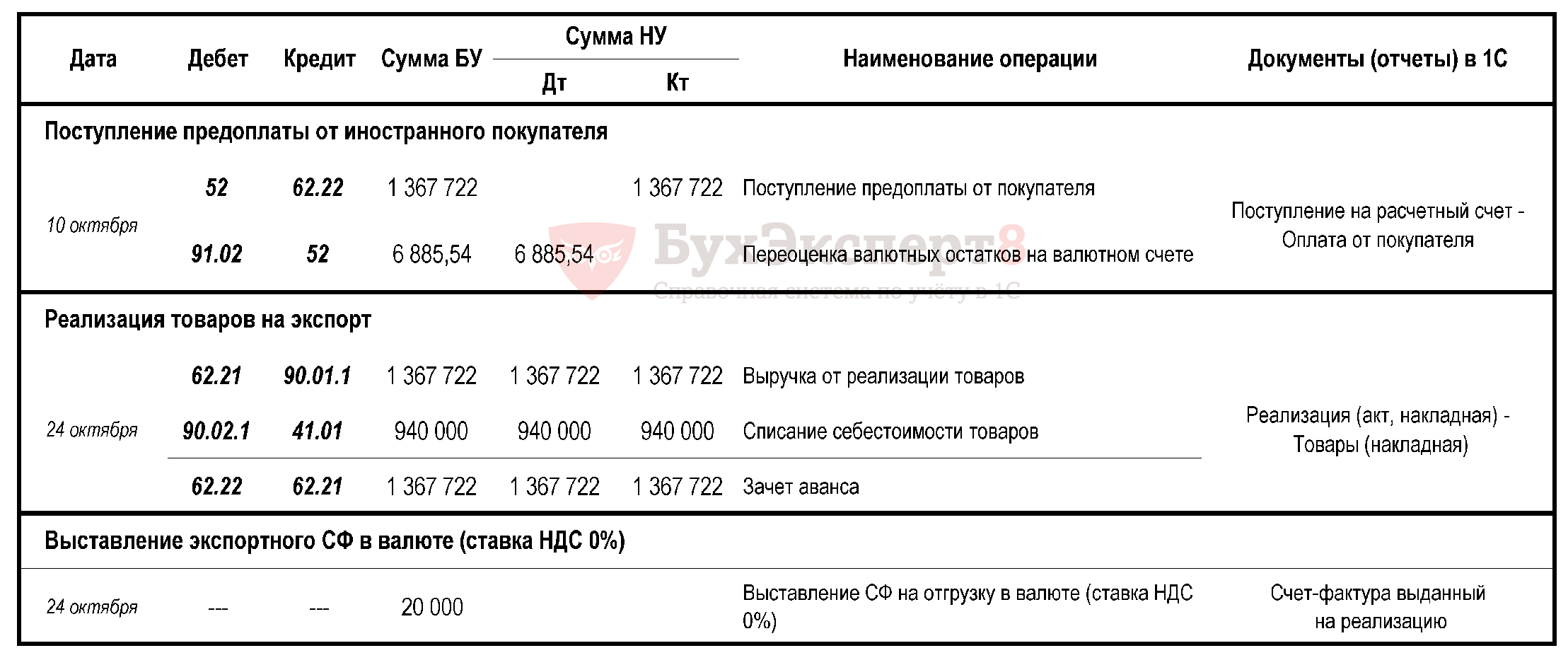

Рассмотрим заполнение декларации по НДС при экспорте за 4 квартал 2022 г.

Декларация по НДС при экспорте: пример заполнения

ООО «Дом» специализируется на производстве мебели, операций внутри страны в 4 кв. 2022 г. не совершалось. По заключенному контракту в октябре 2022 г. компания отгрузила в Норвегию партии мебели из дерева на сумму 7 800 000 руб. Таможенным оформлением занимался брокер, стоимость услуг которого составила 120 000 руб. с учетом НДС 20 000 руб.

В ноябре 2022 г. ООО «Дом» удалось сформировать пакет документальных подтверждений законности использования льготы. Сумму НДС, предъявленного при закупе материалов для изготовления экспортируемой мебели в размере 250 000 руб., компания заявила к вычету.

В октябре 2022 года компания получила счет-фактуру на услуги транспортировки по экспортной сделке, осуществленной в апреле 2022 на сумму 144 000 руб., в т. ч. НДС 24 000 руб. Фирма реализовала в том периоде продукцию на сумму 2 400 000 руб. Комплект документов, подтверждающих правомерность применения льготы по НДС, сформирован в августе 2022, сумма вычета по сырью, направленному на производство экспортных продуктов, отражена в налоговой отчетности по НДС за 3 кв. 2022 г.

Заполнение декларации по НДС за 4 квартал 2022 г. бухгалтер начнет с титула, где укажет сведения о компании, код ИФНС иные общие сведения. В раздел 4 внесет:

- по коду 1010410 по стр. 020 – 7 800 000 руб.;

- по стр. 030 (вычеты) – 270 000 руб. (250 000+ 20 000);

- по стр. 120 — 270 000 руб. – сумму налога к возмещению по разделу.

Далее формируют раздел 5, где следует указать НДС, принятый к вычету по услугам доставки в сумме 24 000 руб.

В завершение сформирован раздел 1, в строке 050 которого отражена общая сумма НДС к возмещению – 294 000 руб. (270 000 + 24 000).

Приведем образец заполнения указанных разделов декларации по НДС:

Итоги

Порядок заполнения декларации отличается в зависимости от того, применяете вы ставку 0% по экспорту или нет. Если вы применяете ставку 0% и подтвердили ее в срок, то отражайте экспорт в разд. 4 декларации за квартал, в котором собрали подтверждающие документы

Специализация: все виды систем налогообложения, бухотчетность, МСФО

Эксперт в сфере права, бухучета, финансов и налогообложения. Общий стаж профессиональной деятельности с 2007 года. За это время успешно работала на должностях налогового консультанта, заместителя главного бухгалтера, главного бухгалтера, финансового директора. Автор множества публикаций по практическому применению бухгалтерского, налогового и трудового законодательства для различных профессиональных электронных СМИ. С отличием окончила факультет управления и психологии Кубанского государственного университета и Адыгейский государственный университет по специальности «Бухгалтерский учет и аудит».

Содержание

- Порядок заполнения

- стр. 020 Экспорт несырьевых товаров подтвержден 180 дней

- стр. 020 Экспорт сырьевых товаров

- стр. 030 Экспорт сырьевых товаров подтвержден 180 дней

Порядок заполнения

Стр. 010-030 заполняется по отгрузкам, по которым ставка 0% подтверждена:

- стр. 010 – код операции,

- стр. 020 – Налоговая база,

- стр. 030 – Налоговые вычеты.

Стр. 040 и 050 заполняются, если применение нулевой ставки подтверждается не в срок, т.е. ранее был заполнен Раздел 6 и НДС был исчислен:

- стр. 040 – сумма исчисленного налога по неподтвержденной ставке 0%, принимаемая к вычету;

- стр. 050 – сумма НДС, ранее принятая к вычету, подлежащая восстановлению.

Стр. 060-080 — заполняется в части возвращенных товаров, по которым ставка 0% ранее была подтверждена:

- стр. 060 – код операции 1010447;

- стр. 070 – корректировка налоговой базы в сторону уменьшения в связи с возвратом товаров;

- стр. 080 – сумма НДС восстанавливаемая, которая ранее была принята к вычету.

Стр. 090-110 — заполняется по корректировке стоимости товаров, по которым ставка 0% ранее была подтверждена:

- стр. 090 – код операции 1010448,

- стр. 100 – сумма корректировки налоговой базы в сторону увеличения,

- стр. 110 – сумма корректировки налоговой базы в сторону уменьшения.

Стр. 120 итого НДС к возмещению – указывается значение в виде разницы, если сумма строк (030 + 040) больше суммы строк (050 + 080) ЛИБО стр. 130 итого НДС к уплате – указывается значение в виде разницы, если сумма строк (050 + 080) больше суммы строк (030 + 040).

стр. 020 Экспорт несырьевых товаров подтвержден 180 дней

- Скачать пошаговые инструкции в формате PDF

С 01.01.2017 организации, экспортирующие товары на территорию государств ЕАЭС, обязаны составлять СФ при совершении не подлежащих налогообложению операций (по ст. 149 НК РФ) (Федеральный закон от 30.05.2016 N 150-ФЗ). При этом в таком счете-фактуре код вида товара должен указываться в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности ЕАЭС.

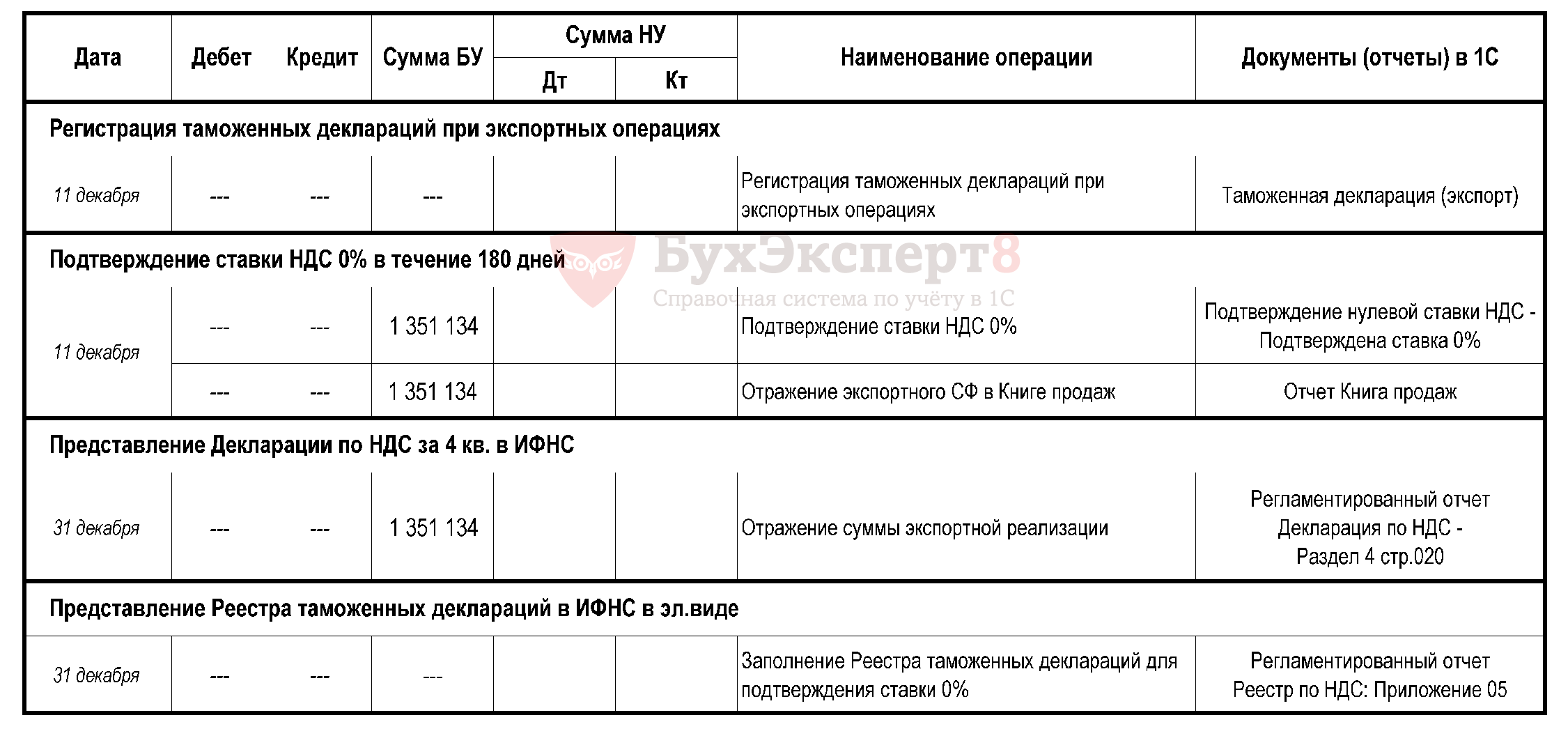

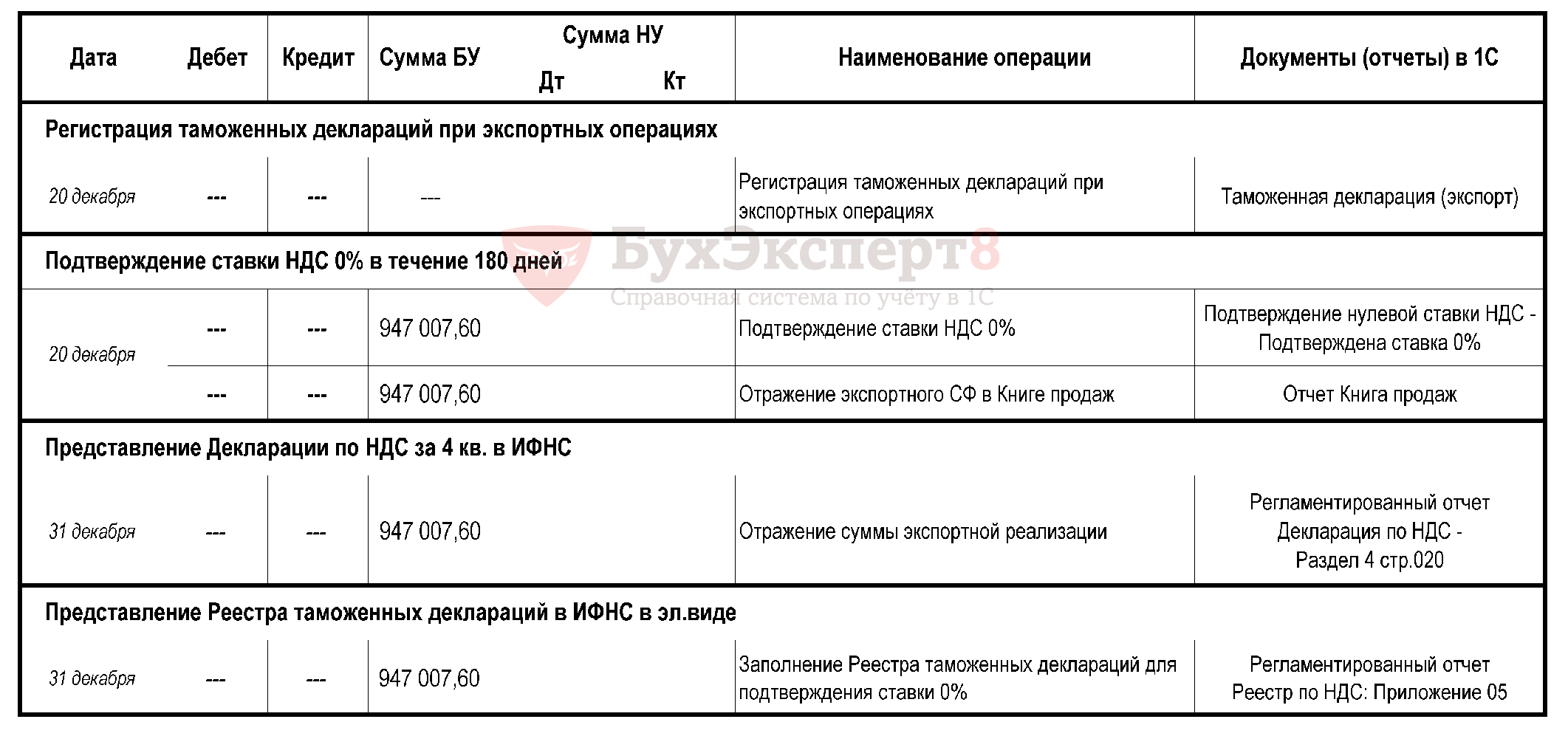

Раздел 4 заполняют только те, кто осуществляет реализацию ТРУ по налоговой ставке 0% в случае, если собран полный пакет документов, подтверждающих их право на применение налоговой ставки 0%, в соответствии со ст. 165 НК РФ. Документы собраны в срок – заполняется Раздел 4.

Раздел 4 заполняется за тот налоговый период, на который приходится день сбора полного пакета документов, подтверждающих применение налоговой ставки 0% (Письмо Минфина РФ от 17.04.2012 N 03-07-08/108).

Для подтверждения ставки 0% можно представить в ИФНС в электронном виде Реестры таможенных деклараций (полных таможенных деклараций), транспортных, товаросопроводительных документов с указанием в них регистрационных номеров соответствующих деклараций вместо копий указанных деклараций (п. 15 ст. 165 НК РФ). В регламентированных формах предусмотрено 14 видов реестров для разных категорий экспортеров. В общем случае при экспорте представляется Реестр N 5 (Приложение N 5 к Приказу ФНС от 30.09.2015 N ММВ-7-15/427). Для автоматического его заполнения необходимо в 1С заполнить:

- документ Таможенная декларация (экспорт),

- декларацию по НДС.

- код «01» Отгрузка или приобретение товаров, работ, услуг, прав, в т.ч. операции, облагаемые по ставке 0%.

стр. 020-030 Номер и дата счета-фактуры продавца (гр. 3 Книги продаж):

- дата и номер счета-фактуры.

стр. 140 Код валюты по ОКВ (гр. 12 Книги продаж):

- указывается код валюты, если реализация в иностранной валюте и СФ выражен в иностранной валюте.

стр. 150 Стоимость продаж по СФ в т.ч. НДС (в валюте СФ) (гр. 13а Книги продаж):

- общая сумма в валюте, указанная в гр. 9 счета-фактуры по стр. «Всего к оплате», в случае реализации за иностранную валюту и СФ выражен в иностранной валюте.

стр. 160 Стоимость продаж по СФ в т.ч. НДС (в руб.) (гр. 13б Книги продаж):

- общая сумма в рублях, пересчитанная по курсу ЦБ РФ на день отгрузки (п. 3 ст. 153 НК РФ).

стр. 190 Стоимость продаж, облагаемых налогом по счету-фактуре (без НДС) в рублях по ставке 0% (гр. 16 Книги продаж):

- облагаемая сумма без НДС.

Если экспортный СФ выражен в рублях – то заполняются только:

стр. 160 (гр. 13б Книги продаж) = стр.190 (гр.16 Книги продаж)

стр. 250 Стоимость продаж по книге продаж (без НДС) в руб. и коп. по ставке 0% (гр. 16 Книги продаж):

- заполняется только на последней странице Раздела 9 и соответствует сумме строк 020 Раздела 04 «Налоговая база».

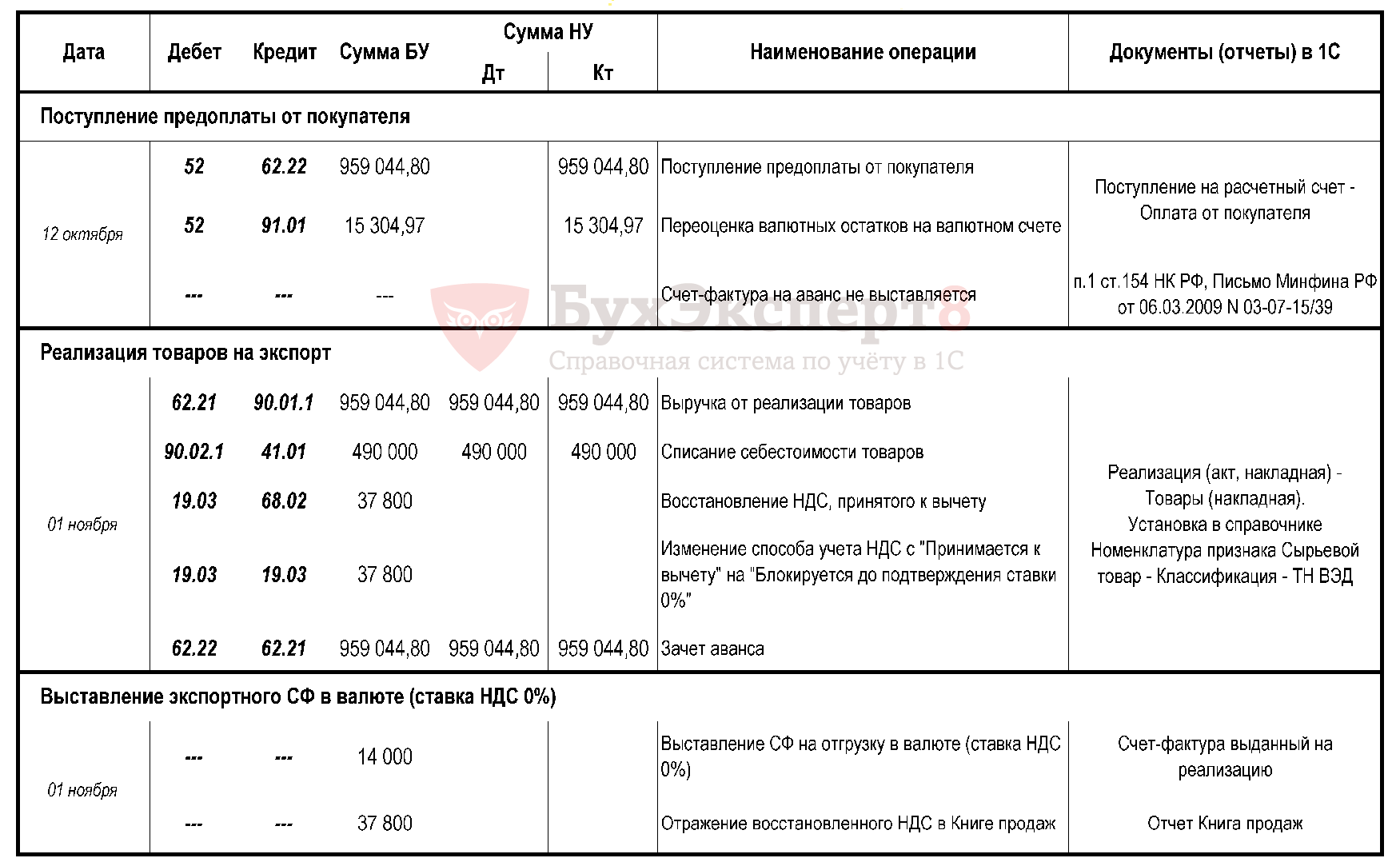

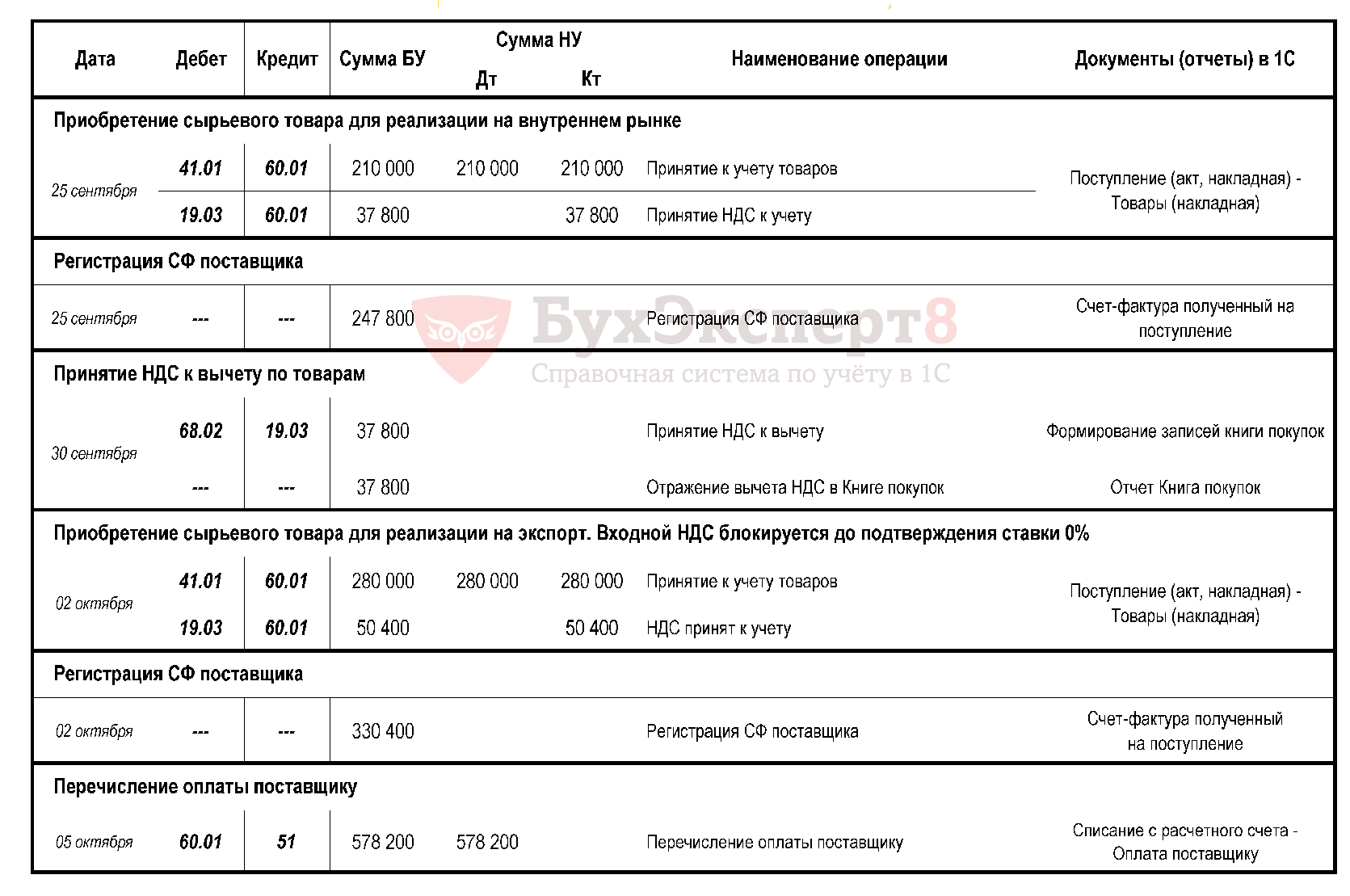

стр. 020 Экспорт сырьевых товаров

- Скачать пошаговые инструкции в формате PDF

Изменения в 1С в части оформления номенклатурных позиций:

- флажок Сырьевой товар — устанавливается в случае экспорта сырьевых товаров в справочнике «Номенклатура» в стр. «ТН ВЭД»;

- Код ТН ВЭД – должен проставляться в счете-фактуре для экспортных поставок в страны ЕАЭС (пп. 15 п. 5 ст. 169 НК РФ) в графе 1а «Код вида товара» (Приложение 1 к Постановлению Правительства от 26.12.2011 N 1137).

«Старый» механизм вычетов продолжает применяться при экспорте:

- работ и услуг,

- сырьевых товаров (п. 10 ст. 165 НК РФ):

- минеральные продукты, продукция химической промышленности и связанные с ней другие отрасли промышленности;

- древесина и изделия из нее, древесный уголь;

- жемчуг, драгоценные и полудрагоценные камни, драгоценные металлы, недрагоценные металлы и изделия из них и др.

Коды видов товаров, в соответствии с единой ТН ВЭД ЕАЭС определяются Правительством РФ. Постановление еще не принято. На сайте http://regulation.gov.ru/projects# можно проследить законопроект N 02/07/07-16/00050842.

С 01.01.2017 организации, экспортирующие товары на территорию государств ЕАЭС, обязаны составлять СФ при совершении не подлежащих налогообложению операций (по ст. 149 НК РФ) (Федеральный закон от 30.05.2016 N 150-ФЗ). При этом в таком счете-фактуре код вида товара должен указываться в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности ЕАЭС.

Раздел 4 заполняют только те, кто осуществляет реализацию ТРУ по налоговой ставке 0% в случае, если собран полный пакет документов, подтверждающих их право на применение налоговой ставки 0%, в соответствии со ст. 165 НК РФ. Документы собраны в срок – заполняется Раздел 4.

Раздел 4 заполняется за тот налоговый период, на который приходится день сбора полного пакета документов, подтверждающих применение налоговой ставки 0% (Письмо Минфина РФ от 17.04.2012 N 03-07-08/108).

Для подтверждения ставки 0% можно представить в ИФНС в электронном виде Реестры таможенных деклараций (полных таможенных деклараций), транспортных, товаросопроводительных документов с указанием в них регистрационных номеров соответствующих деклараций вместо копий указанных деклараций (п. 15 ст. 165 НК РФ).

В регламентированных формах предусмотрено 14 видов реестров для разных категорий экспортеров. В общем случае при экспорте представляется Реестр N 5 (Приложение N 5 к Приказу ФНС от 30.09.2015 N ММВ-7-15/427).

Для автоматического его заполнения необходимо в 1С заполнить:

- документ Таможенная декларация (экспорт),

- Декларацию по НДС.

- код «01» Отгрузка или приобретение товаров, работ, услуг, прав, в т.ч. операции, облагаемые по ставке 0%.

стр. 020-030 Номер и дата счета-фактуры продавца (гр. 3 Книги продаж):

- дата и номер счета-фактуры.

стр. 140 Код валюты по ОКВ (гр. 12 Книги продаж):

- указывается код валюты, если реализация в иностранной валюте и СФ выражен в иностранной валюте.

стр. 150 Стоимость продаж по СФ в т.ч. НДС (в валюте СФ) (гр. 13а Книги продаж):

- общая сумма в валюте, указанная в гр. 9 счета-фактуры по стр. «Всего к оплате», в случае реализации за иностранную валюту и СФ выражен в иностранной валюте.

стр. 160 Стоимость продаж по СФ в т.ч. НДС (в руб.) (гр. 13б Книги продаж):

- общая сумма в рублях, пересчитанная по курсу ЦБ РФ на день отгрузки (п. 3 ст. 153 НК РФ).

стр. 190 Стоимость продаж, облагаемых налогом по счету-фактуре (без НДС) в рублях по ставке 0% (гр. 16 Книги продаж):

- облагаемая сумма без НДС.

Если экспортный СФ выражен в рублях – то заполняются только:

стр. 160 (гр. 13б Книги продаж) = стр. 190 (гр. 16 Книги продаж).

стр. 250 Стоимость продаж по книге продаж (без НДС) в руб. и коп. по ставке 0% (гр.16 Книги продаж):

- заполняется только на последней странице Раздела 9 и соответствует сумме строк 020 Раздела 04 «Налоговая база».

стр. 030 Экспорт сырьевых товаров подтвержден 180 дней

- Скачать пошаговые инструкции в формате PDF

Входящий НДС по сырьевым товарам, работам и услугам можно принимать к вычету после подтверждения (или неподтверждения) ставки 0%. При этом:

- раздельный учет входящего НДС ведется;

- входящий НДС, принятый к вычету по таким товарам, отражается декларации по НДС:

- в Разделе 4 – если документы собраны в срок – 180 календарных дней,

- в Разделе 6 (уточненная декларация) – если документы не собраны в срок – 180 календарных дней,

- в Разделе 5 – если право на вычет возникло позже подтверждения или неподверждения ставки 0%.

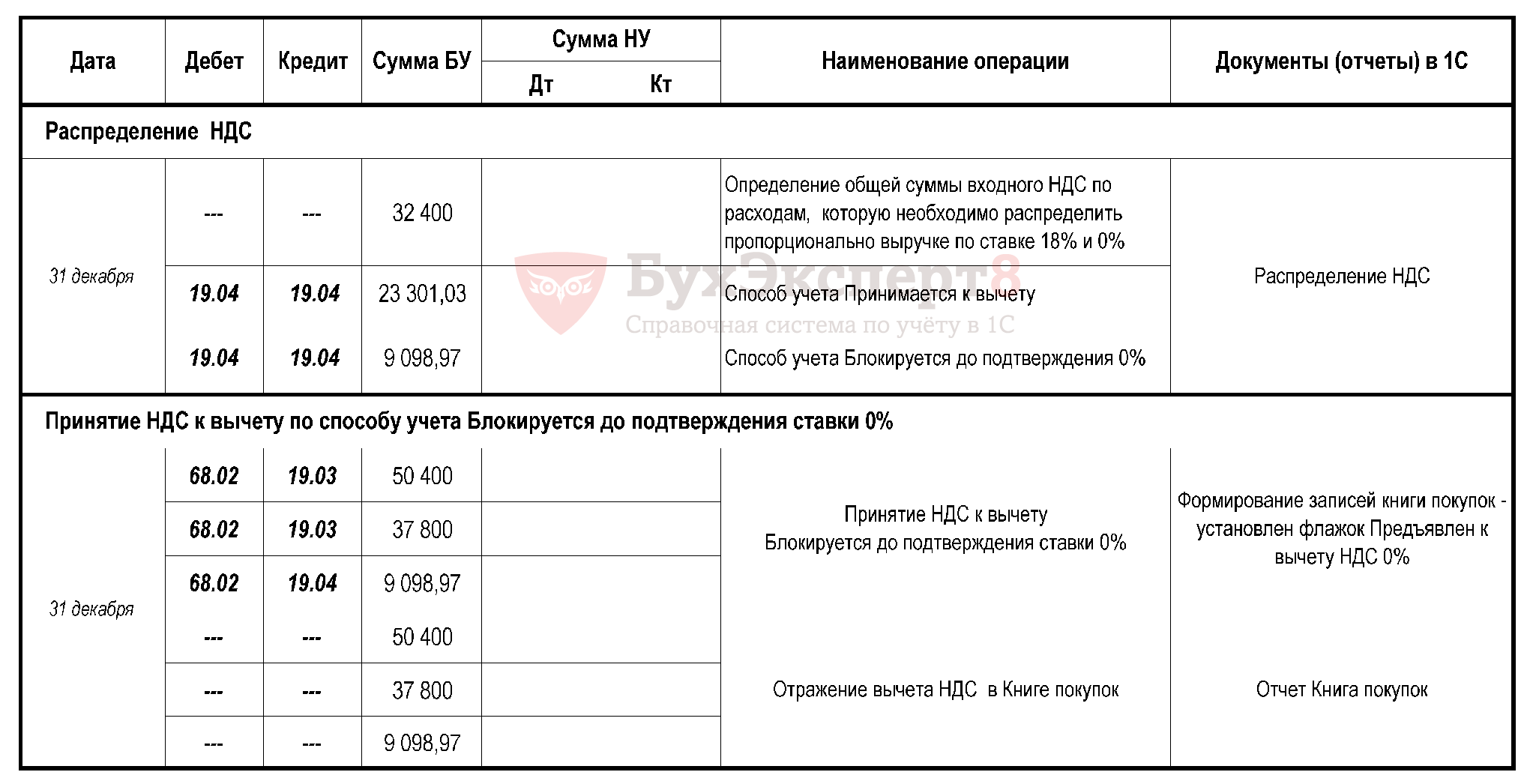

Изменения в 1С в части вычетов:

- Принимается к вычету – при приобретении несырьевых товаров на экспорт;

- Блокируется до подтверждения 0% — учет входящего НДС только для операций по ставке 0%, по которым требуется ее подтверждение (экспорт сырьевых товаров, работы, услуги);

- Распределяется – ведение раздельного учета входящего НДС по общим расходам. Определяется доля входящего НДС, относящегося к ставке 0% в документе Распределение НДС и при его проведении входящий НДС также приобретает способы Принимается к вычету и Блокируется до подтверждения 0%.

- при подтверждении ставки 0% — учет входящего НДС только для экспортных операций ведется на счете 19 по способу Блокируется до подтверждения 0%;

- в результате раздельного учета НДС по общим расходам – определяется доля входящего НДС, относящегося к экспорту в документе Распределение НДС и при его проведении входящий НДС также приобретает способ Блокируется до подтверждения 0%.

Отражается в Разделе 4 стр. 030 и Разделе 8 в обычном порядке, как и вычеты на внутреннем рынке (гр. 16 Книги покупок).

стр. 010 Код вида операции:

- код «01» Отгрузка или приобретение товаров, работ, услуг, прав, в т.ч. операции, облагаемые по ставке 0 %;

- код «25» Регистрация счетов-фактур в книге покупок в отношении сумм налога, ранее восстановленных при совершении операций, облагаемых по ставке 0%. В книге покупок в гр. 9 должна быть указана наша организация, а не поставщик (Письмо ФНС от 20.09.2016 N СД-4-3/17657).

Документ Формирование записей книги покупок – флажок Предъявлен к вычету НДС 0%.

Стоимость покупок по счету-фактуре (гр. 15 Книги покупок):

- общая сумма по счету-фактуре, указанная в гр. 9 счета-фактуры по стр. «Всего к оплате» (в т.ч. НДС).

стр. 180 Сумма налога, принимаемая к вычету (гр. 16 Книги покупок):

- сумма НДС к вычету.

При раздельном учете, как правило, НДС будет частично приниматься к вычету. Алгоритм проверки в ФНС: «НДС, начисленный продавцом, может превышать НДС, заявленный покупателем к вычету».

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно