Содержание

- Новая отчётность

- Кто и за кого подаёт отчёт

- Таблица 1. В отношении кого подаётся отчёт

- Периодичность и сроки отчётности в 2023 году

- Таблица 2. Сроки направления отчёта в 2023 году

- Отчёт за декабрь

- Куда подавать новый отчёт и в какой форме

- Порядок заполнения

- Титульный лист

- Данные физических лиц

- Уточнение данных

- Будут ли штрафы

В 2023 году на смену привычной форме СЗВ-М пришел новый отчёт. Направлять его нужно всё так же ежемесячно, но в налоговую инспекцию, а не в ПФР. Впервые это предстояло сделать уже в феврале. Предлагаем разобраться с новой формой, порядком её заполнения и правилами подачи.

Новая отчётность

Новый отчёт называется «Персонифицированные сведения о физических лицах». Код по КНД – 1151162. Всё, что с ним связано, регламентирует приказ ФНС от 29.09.2022 № ЕД-7-11/878@. Им утверждены:

- бланк отчёта, он содержится в Приложении № 2 к Приказу;

- порядок его заполнения (далее – Порядок) – в Приложении № 4;

- электронный формат – в Приложении № 6.

Новая форма отчётности появилась в связи с реформированием системы страхования. С 2023 года ПФР и ФСС объединяются в единый Социальный фонд. В него страхователи должны представлять форму ЕФС-1, которая заменяет СЗВ-ТД, СЗВ-СТАЖ, 4-ФСС и ДСВ-3. Однако персональные данные физлиц теперь передаются в ФНС.

Кто и за кого подаёт отчёт

Новый вид отчётности подают все, кто производит выплаты физическим лицам, а именно:

- организации;

- ИП с работниками;

- главы крестьянских (фермерских) хозяйств;

- адвокаты, нотариусы, оценщики, патентные поверенные и прочие физлица, которые ведут частную практику;

- физические лица, не являющиеся ИП, но нанимающие исполнителей (например, в качестве домашнего персонала).

Кто включается и не включается в персонифицированные сведения о физлицах, мы показали в Таблице 1.

Таблица 1. В отношении кого подаётся отчёт

|

Включаются в отчёт |

Не включаются в отчёт |

|---|---|

| Работники, нанятые по трудовым договорам | |

| Директор, он же единственный учредитель | |

Физлица, с которыми заключены такие договоры ГПХ:

|

Физлица, с которыми заключены такие договоры ГПХ:

Выплаты по таким договорам не являются объектом для начисления страховых взносов |

Самозанятый гражданин, если он:

В обоих случаях будет считаться, что договор ГПХ заключён с обычным физлицом без статуса, а не с самозанятым |

Самозанятые, с которыми заключены договоры ГПХ |

Периодичность и сроки отчётности в 2023 году

Подавать персонифицированные сведения о физлицах нужно с той же периодичностью, что и СЗВ-М. То есть 1 раз в месяц. А вот крайняя дата сдачи меняется – теперь это 25 число следующего месяца. Как обычно, если это число попадает на выходной или праздник, срок сдвигается на следующий рабочий день.

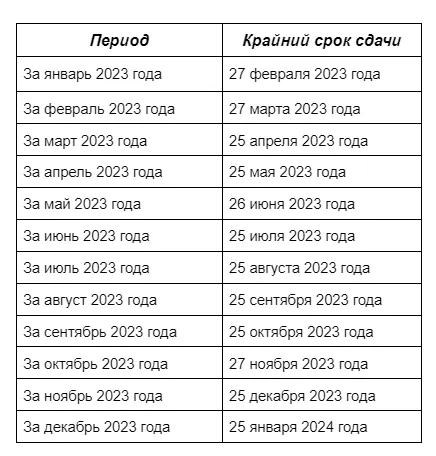

В 2023 году новую форму подаём в сроки из Таблицы 2.

Таблица 2. Сроки направления отчёта в 2023 году

| Первое полугодие | Второе полугодие |

|---|---|

| до 27 февраля – за январь | до 25 августа – за июль |

| до 27 марта – за февраль | до 25 сентября – за август |

| до 25 апреля – за март | до 25 октября – за сентябрь |

| до 25 мая – за апрель | до 27 ноября – за октябрь |

| до 26 июня – за май | до 25 декабря – за ноябрь |

| до 25 июля – за июнь | до 25 января 2024 года – за декабрь. |

Отчёт за декабрь

За декабрь 2022 года персонифицированные сведения о физлицах подаются по старым правилам. Новый вид отчётности впервые представляется за январь 2023 года – это следует из п.3 приказа № ЕД-7-11/878@. То есть за декабрь 2022 необходимо подать форму СЗВ-М. Срок – до 16 января включительно, поскольку 15 января – воскресенье.

Раньше СЗВ-М подавали в отделение Пенсионного фонда. Но с начала 2023 года вместо ПФР будет новый объединённый СФР. Полагаем, адреса и реквизиты его территориальных органов станут известны в январе. Но всё же рекомендуем уточнить в своём отделении ПФР до конца 2022 года, куда направить СЗВ-М за декабрь.

Куда подавать новый отчёт и в какой форме

Ещё раз обращаем внимание на то, что персонифицированные сведения с отчёта за январь 2023 года нужно подавать в налоговую инспекцию, а не в ПФР.

Правила такие:

- ИП отчитываются в ИФНС по месту жительства;

- организации – по месту нахождения;

- обособленные подразделения со счётом, самостоятельно производящие выплаты физлицам, – по месту своего нахождения.

Форма представления отчёта – на бумаге или в электронном формате – зависит от численности застрахованных лиц за отчётный период:

- до 10 человек включительно – по выбору компании;

- 11 человек и более – отчитываться нужно строго в электронном виде.

Порядок заполнения

Рассмотрим, как подавать персонифицированные сведения о физических лицах с 2023 года в виде нового отчёта. Ниже вы можете скачать бланк и заполнить его по предложенной ниже инструкции.

Отчёт состоит из двух листов:

- титульного;

- листа для указания персональных сведений физического лица и выплаченных ему сумм.

Заполняют все поля формы, для которых есть данные. В пустых ячейках ставят прочерки, кроме полей, предназначенных для отражения сумм – в них ставятся «0». Если отчёт формируется на компьютере и затем распечатывается, пустые ячейки прочерками можно не заполнять.

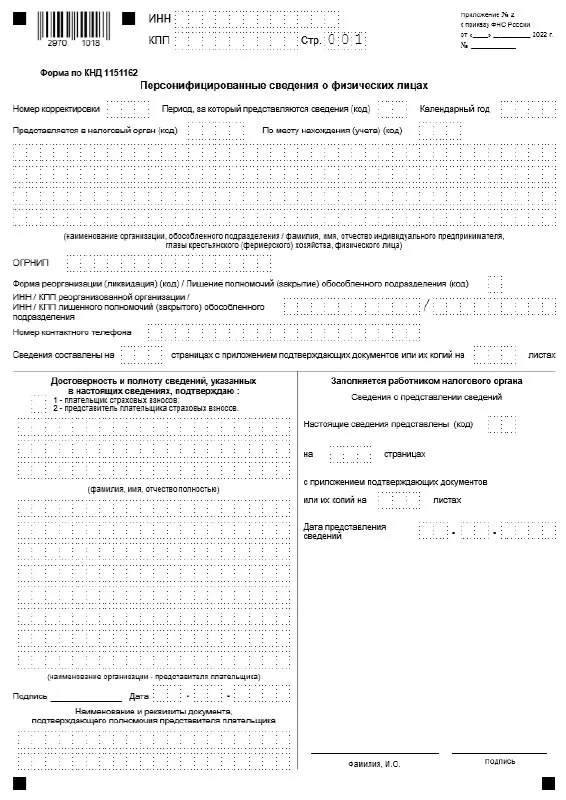

Титульный лист

На первом листе нужно отразить информацию о плательщике и отчёте:

- ИНН и КПП (только для юрлиц);

- номер страницы в формате «001», «002» и так далее;

- номер корректировки (первичный отчёт – «0–»);

- код отчётного периода (месяца) из Приложения № 3 к Порядку. Действующие компании указывают код в соответствии с порядковым номером месяца (январь – «01», февраль – «02»). В случае реорганизации / ликвидации ЮЛ или снятия с учёта ИП используются специальные коды;

- год отчётного месяца;

- номер ИФНС, куда подаются сведения;

- код по месту учёта из Приложения № 4 к Порядку (в общем случае для ЮЛ – «214», для ИП – «120»);

- название организации или ФИО предпринимателя (иного физического лица – страхователя);

- ОГРНИП – для ИП или главы КФХ;

- информацию в блоке для реорганизованных / ликвидированных ЮЛ либо закрытых обособленных подразделений. В первой строке отражается код реорганизации / закрытия из Приложения № 2 к Порядку. В следующей строке – ИНН / КПП реорганизованного ЮЛ или закрытого ОП;

- номер телефона в формате «8 ХХХ ХХХХХХХ» (с пробелами между «8», кодом и номером);

- количество страниц отчёта и количество листов прилагаемых подтверждающих документов, в том числе копий (например, доверенности).

В нижней левой части титульного листа нужно подтвердить достоверность и полноту информации:

- указать код «1», если подпись на нём ставит ИП или директор ЮЛ, код «2» – если представитель;

- ФИО подписывающего лица – директора или представителя. ИП в этом блоке ФИО не дублирует;

- наименование организации-представителя, если отчётность ведёт сторонняя компания;

- название и реквизиты доверенности, если действует представитель.

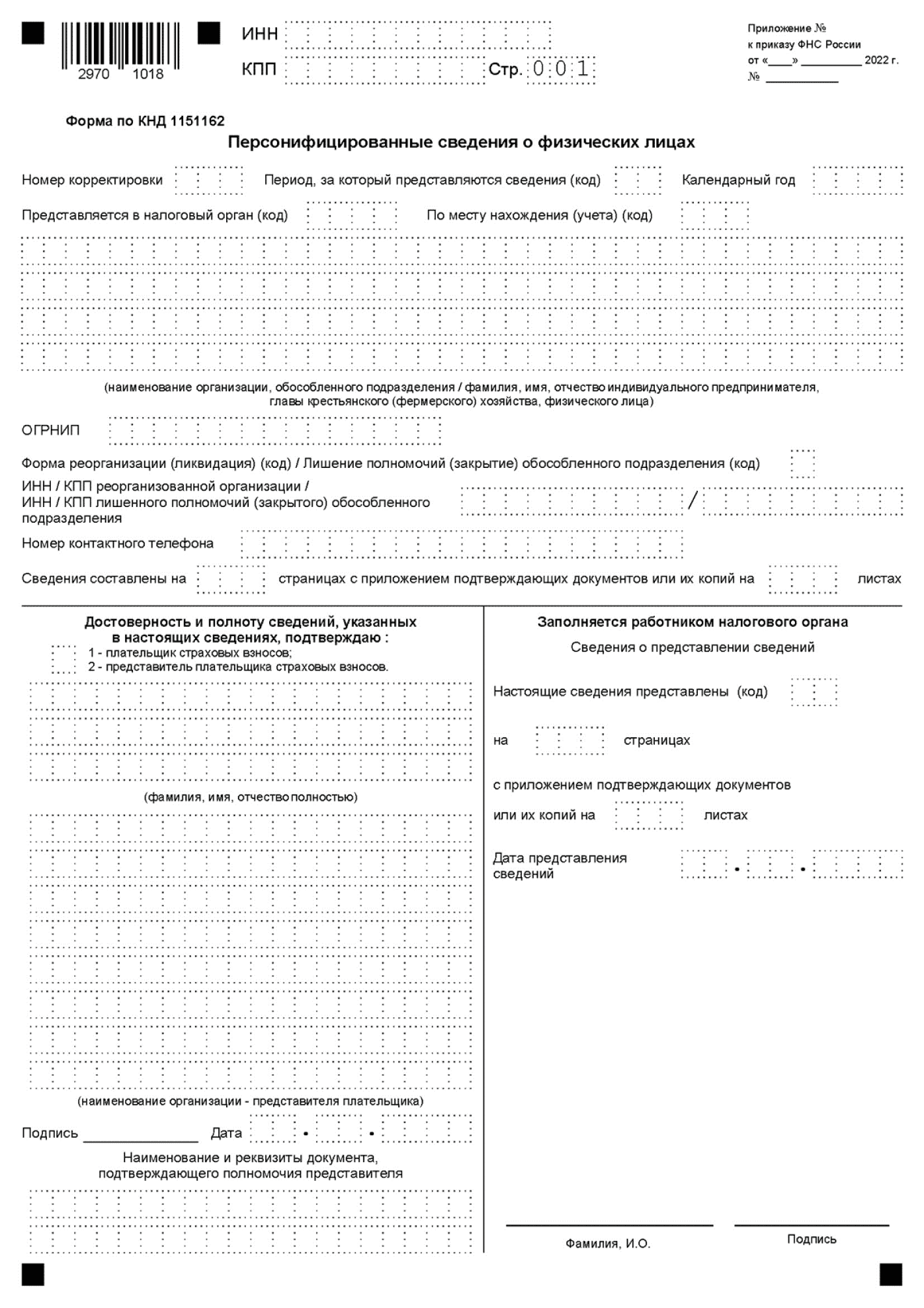

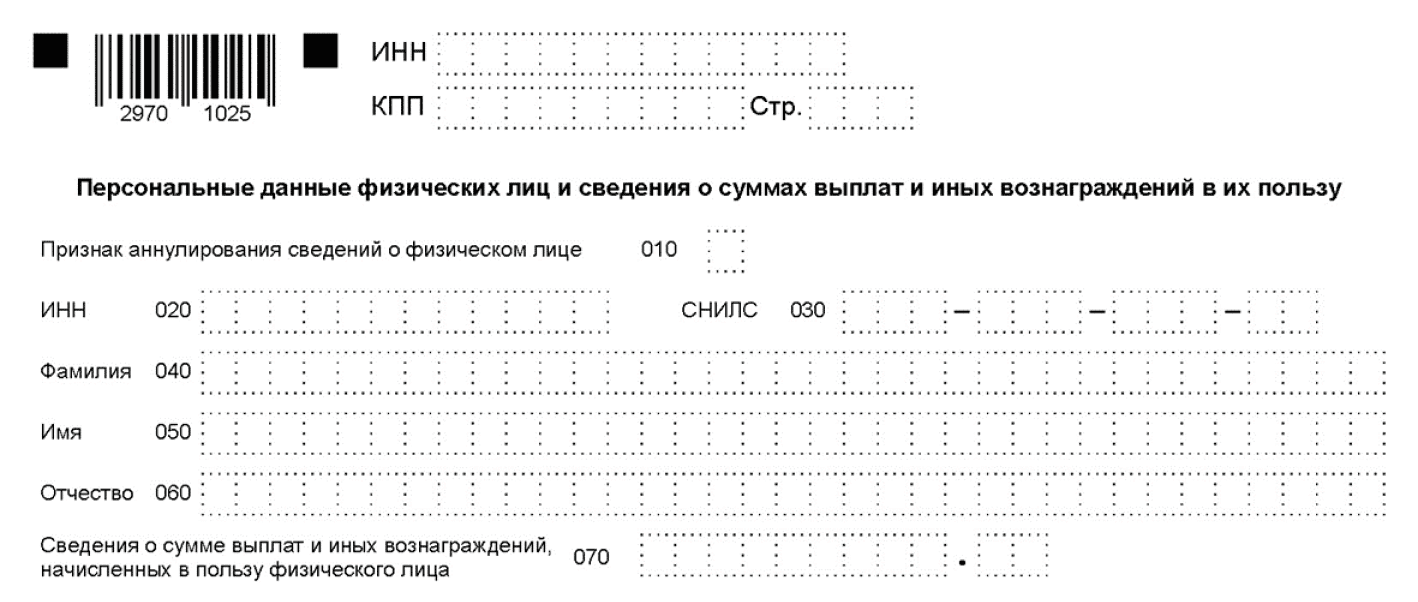

Данные физических лиц

На втором листе отчёта 4 блока сведений о физлицах, то есть один лист содержит информацию о четырёх застрахованных. Если их больше, нужно взять необходимое количество вторых листов.

Если выплат не было, в поле ставят «0». Остальные пустые ячейки заполняют прочерками.

В каждом блоке по строкам отражают:

- 010 – прочерк при первичной подаче. Как заполнить это поле в случае корректировки, расскажем в конце статьи;

- 020 – ИНН физлица, если он есть;

- 030 – СНИЛС;

- 040 – фамилия;

- 050 – имя;

- 060 – отчество;

- 070 – сумма начисленных за период выплат. Если начислений не было, ставят нули.

В готовом отчёте на первом листе в блоке подтверждения достоверности нужно указать дату заполнения. Тут же свою подпись ставит руководитель, ИП или уполномоченный представитель страхователя.

Уточнение данных

Новый отчёт содержит информацию, которая включается в Раздел 3 Расчёта по страховым взносам. И конечно, данные двух форм должны быть идентичными. Поэтому ошибки в ранее поданных персонифицированных сведениях можно без последствий исправить до момента сдачи РСВ за соответствующий период. В этом случае у ИФНС не возникнет вопросов к страхователю.

Для исправления ошибки подают уточнённую форму отчёта. Общие правила её заполнения таковы:

- на титульном листе ставят номер корректировки «1–», «2–» и так далее;

- на втором листе заполняют блоки по каждому физлицу, информацию о котором необходимо изменить;

- остальных застрахованных в корректирующий отчёт не включают.

Уточнённая форма персонифицированных сведений о физлицах заполняется с некоторыми особенностями. И зависят они от того, что именно нужно исправить.

Если необходимо изменить ИНН, СНИЛС или ФИО, на каждого физлица придётся заполнить 2 блока строк 010-070:

- Первый блок – аннулирование ранее поданных сведений. В строке 010 ставят код «1», означающий, что следующую информацию нужно удалить. В строках 020-060 повторяют те же сведения, которые отражены в первичном отчёте, то есть ошибочные. В строке 070 ставят прочерки, а не нули (п. 3.2 Порядка). Это будет означать, что информация о начислениях не содержит ошибки.

- Второй блок – ввод верных данных. В строке 010 ставят прочерк. В строках 020-060 отражают корректную информацию. В строке 070 – ту же сумму выплаты, которая указана в первичном отчёте, поскольку она верная.

Если ошибка была допущена в сумме выплаты, заполняют лишь один блок строк 010-070. В строке 010 ставят прочерк, поскольку не нужно аннулировать персональные данные человека. В строках 020-060 указывают сведения о нём (такие же, как в первичном отчёте), а в строке 070 – верную сумму выплаты за отчётный период.

Если нужно изменить сведения по обособленному подразделению, которое на момент подачи уточнённого отчёта закрыто или прекратило делать выплаты физлицам, документ представляют в ИФНС по месту нахождения основной организации.

Будут ли штрафы

В заключение несколько слов об ответственности. До 2023 года за опоздание с СЗВ-М страхователей штрафовал Пенсионный фонд. Сумма штрафа – 500 рублей за каждого застрахованного, сведения о которым не поступили в срок или содержали ошибки.

Такой штраф налагался в соответствии с положениями ст. 17 закона № 27-ФЗ от 01.04.1996. Но эта норма распространяется на персональные данные, направляемые в ПФР. Поскольку форму персонифицированных сведений о физлицах с 2023 года нужно передавать в ИФНС, то новый отчёт под действие ст. 17 закона № 27-ФЗ не попадает.

Как же ИФНС будет наказывать за отчёт «Персонифицированные сведения о физических лицах», поданный после установленного срока? Пока штрафы за такое нарушение в законах не прописаны. Но возможно, в будущем их всё же введут.

Бесплатная консультация по налогообложению

Общие сведения о новом отчете

Персонифицированные сведения о физлицах – новая форма отчетности для всех плательщиков страховых взносов. Форма отчета и правила его заполнения регламентированы приказом ФНС от 29.09.2022 № ЕД-7-11/878 (приложение № 2 к приказу и приложение № 4 соответственно).

Работодатель должен заполнить отчет по каждому застрахованному лицу: нужно указать персональные данные всех работников, а также суммы выплат, которые в течение отчетного месяца начислили в их пользу.

Кто должен сдавать новый отчет

Этот отчет сдают все работодатели – организации и ИП, если они производят выплаты в пользу физлиц, которые выполняют работы как по трудовому договору, так и в рамках гражданско-правовых отношений. Это касается всех работодателей – плательщиков страховых взносов:

-

организаций;

-

индивидуальных предпринимателей;

-

физлиц, нанимающих работников;

-

глав фермерских хозяйств;

-

специалистов частной практики – нотариусов, адвокатов.

В персонифицированные сведения о физлицах включают данные в отношении:

-

физлиц, которые работают по трудовым договорам;

-

физлиц, которые работают по договорам ГПХ;

-

генерального директора – единственного учредителя.

Если исполнитель по договору ГПХ имеет статус самозанятого или зарегистрирован в качестве ИП, то работодатель не должен по ним отчитываться. С выплат таким исполнителям страховые взносы не начисляются.

Но если самозанятый в течение последних двух лет состоял с работодателем в трудовых отношениях или не выдал заказчику чек, то будет расцениваться, что сотрудничество происходит с физлицом без специального статуса. У заказчика возникает обязанность подать персонифицированные сведения в отношении такого исполнителя.

Также в отчет не включаются данные по договорам гражданско-правового характера:

-

купли-продажи;

-

аренды, найма жилого помещения;

-

займа;

-

мены;

-

дарения.

Если с исполнителем заключили договор ГПХ, но выплаты за отчетный месяц не производились, сведения по нему все равно включают в отчет. Заполняются персональные данные исполнителя и указываются нули вместо начисленных сумм.

По работнику, в отношении которого не производились выплаты и не начислялись страховые взносы в отчетном месяце, также нужно подать персонифицированные сведения.

Индивидуальные предприниматели без работников новый отчет не сдают.

Куда сдают новый отчет

Форму СЗВ-М, на смену которой утвердили персонифицированные сведения о физлицах, подавали в ПФР.

По новой форме работодатели должны отчитываться в налоговую инспекцию:

-

по месту нахождения ООО;

-

по месту жительства ИП или физлица,

Если численность застрахованных лиц превышает 10 человек, то отчитаться нужно в электронном виде. С численностью до 10 человек персонифицированные сведения можно подавать на бумаге. В расчет берут и сотрудников по трудовым договорам, и исполнителей в рамках договора ГПХ.

Сдавайте любые электронные отчеты в контролирующие органы с сервисом 1С-Отчетность. Через сервис также можно отправлять «Уведомления» о перечислениях на ЕНС. Перед отправкой предусмотрена автоматическая проверка, которая исключает ошибки. Помимо сдачи стандартных отчетов, возможен обмен неформализованными документами с контролирующими органами. С подключенным сервисом вы прямо в программе 1С сможете получать от контролирующих органов требования о представлении документов и отправлять ответные документы.

Подключить 1С-Отчетность

Сроки и периодичность сдачи отчета

Персонифицированные сведения подаются ежемесячно. Первый раз отчитаться нужно за январь 2023 года. Крайний срок сдачи отчета – 25 число месяца, следующего за отчетным.

Если крайний срок сдачи персонифицированных сведений выпадает на выходной день, то отчитаться нужно в первый рабочий день.

Сроки сдачи отчета с учетом правила переноса таковы:

Инструкция по заполнению нового отчета

Новая форма отчетности состоит из Титульного листа, а также листа, где указываются персональные данные физлица и выплаченные ему суммы.

Стандартные правила заполнения

-

Заполнить нужно все поля отчета, по которым у работодателя есть сведения.

-

Суммы указываются в рублях и копейках. Отрицательных показателей в отчете быть не должно.

-

При отсутствии количественного или денежного показателя нужно проставить «0».

-

Оставшиеся пустые ячейки заполняются прочерками.

-

При формировании отчета на компьютере прочерки не нужны.

-

При автоматизированном заполнении нужно выставить шрифт Courier New, высота 16-18 пт.

Правила заполнения титульного листа

Поля титульного листа заполняются таким образом.

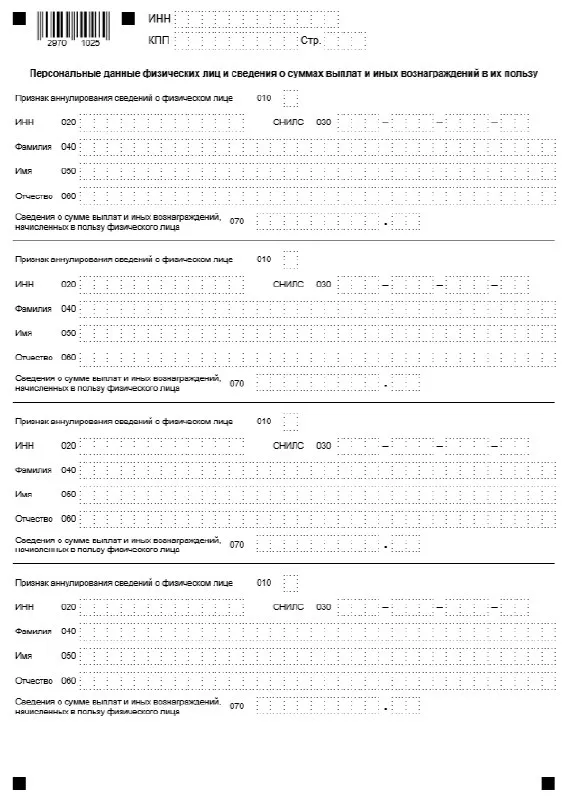

Титульный лист формы выглядит так:

В сервисе 1С-Отчетность встроенная автоматическая проверка исключает риск возникновения ошибок при отправке отчетов. Бухгалтеру не придется скачивать и устанавливать дополнительные приложения. Весь документооборот и сдача отчетности в привычном интерфейсе программы 1С в режиме одного окна.

Подключить сервис

Правила заполнения данных о физлицах и сведений о выплатах

Сведения заполняются по каждому застрахованному лицу. Один лист включает данные по четырем физлицам. Если их в отчетном периоде было больше, то нужно добавить листы.

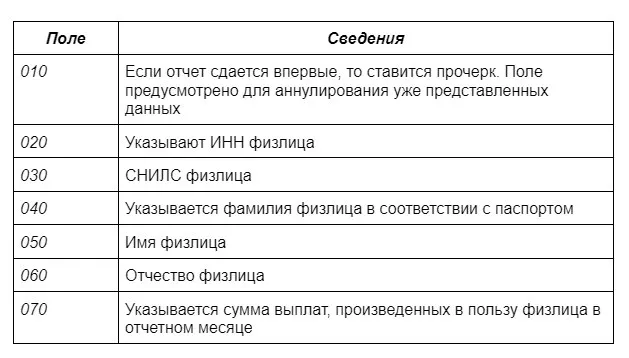

Поля листа со сведениями заполняются так:

Второй лист формы выглядит так:

Уточнение данных в персонифицированных сведениях

Если сведения по физлицу были представлены с ошибкой, то можно оформить корректировочный отчет. На титульном листе такого отчета проставляется код «1-».

Так как персонифицированные сведения включают данные, которые содержатся в Разделе 3 расчета РСВ, то корректировочную форму нужно предоставить до момента сдачи расчета за соответствующий период. Иначе аналогичные данные в двух формах будут отличаться, и у налоговиков возникнут вопросы.

Второй лист уточняющей формы заполняется только по тем физлицам, по которым нужно заменить данные.

В поле «010» нужно проставить код «1», если нужно отменить представленные ранее сведения. В поле «070» проставляется прочерк.

Если персональные данные физлица представили с ошибкой, то вместе с аннулированием сведений нужно заполнить поля «020» – «070», в которых указать правильный ИНН, СНИЛС, ФИО застрахованного лица и начисленные суммы.

Если нужно исправить только размер выплаченной суммы, то поле «010» не заполняют. В таком случае заполняется поля «020» – «060», как и в ранее представленной форме. А в поле «70» проставляется актуальная сумма выплат.

Еще по теме:

Как создать персонифицированные сведения о физических лицах в программе 1С:ЗУП

Персонифицированные сведения о физических лицах в программе 1С:Бухгалтерия

Если вы хотите сэкономить время и нервы, то пользуйтесь сервисом для электронной сдачи отчетов – 1С-Отчетность. Сервис обеспечит работу прямо из программы 1С. Можно настроить СМС-уведомления, чтобы отслеживать статусы отчетности. Выгрузка пакетов документов производится в 1 клик. Сервис позволит прямо в программе 1С получать от контролирующих органов требования о представлении документов, подготавливать и отправлять ответные документы.

Реклама: ООО «Е-Офис 24», ИНН 6672281995, erid: LjN8K2dEY

Следите за новостями Экстерна, первыми узнавайте о новых разъяснениях от экспертов и общайтесь с коллегами в соцсетях

- Телеграм

- ВКонтакте

- Одноклассники

Персонифицированные сведения о физлицах — это новый ежемесячный отчет в ФНС. Его форма, формат и порядок заполнения утверждены приказом ФНС от 29.09.2022 № ЕД-7-11/878@. Номер по КНД — 1151162.

Важно! Форма персонифицированных сведений — это сокращенный раздел 3 расчета по страховым взносам, который страхователи теперь будут сдавать ежемесячно. При этом из РСВ персонифицированные сведения тоже не исчезнут, их нужно будет по-прежнему представлять в составе ежеквартального отчета.

Сдавать персонифицированные сведения должны плательщики страховых взносов, производящие выплаты и иные вознаграждения физлицам:

- организации, в том числе иностранные, которые работают в России, и их обособленные подразделения;

- предприниматели;

- адвокаты, частные детективы, нотариусы и другие специалисты частной практики;

- главы КФХ;

- физлица без статуса ИП.

В отчете нужно будет показывать персональные данные всех застрахованных лиц и суммы выплат, начисленные в пользу каждого из них в отчетном месяце.

В отчет включают следующих физлиц:

- сотрудники по трудовым договорам;

- исполнители по гражданско-правовым договорам на оказание услуг, выполнение работ;

- исполнители по договорам авторского заказа;

- авторы произведений по договорам об отчуждении исключительного права на результаты интеллектуальной деятельности, издательским лицензионным договорам, лицензионным договорам о предоставлении права использования результатов интеллектуальной деятельности.

Если ИП не выплачивает доходы другим физлицам, отчет можно не сдавать.

Включить человека в отчет нужно, даже если в отчетном периоде в его пользу не начисляли выплаты и вознаграждения. В этом случае строка 070 в электронном отчете остается пустой, а в бумажном заполняется прочерком.

Отчитывайтесь по сотрудникам через Экстерн. В сервисе всегда актуальные формы и встроенные проверки

Отчитаться

Новый отчет нужно подавать ежемесячно. Впервые его сдают по итогам января 2023 года. Срок сдачи — 25 число месяца, следующего за отчетным.

Стандартное правило о переносе срока сдачи при его совпадении с выходным или праздником продолжает действовать. С учетом этого в 2023 году крайние сроки будут такие:

- за январь — 27 февраля;

- за февраль — 27 марта;

- за март — 25 апреля;

- за апрель — 25 мая;

- за май — 26 июня;

- за июнь — 25 июля;

- за июль — 25 августа;

- за август — 25 сентября;

- за сентябрь — 25 октября;

- за октябрь — 27 ноября;

- за ноябрь — 25 декабря.

При реорганизации и ликвидации сроки те же.

Отчет представьте в налоговый орган:

- Организации — по месту своего нахождения и по месту нахождения обособленных подразделений, которые имеют счет в банке и сами платят физлицам.

- ИП и физлица — по месту жительства.

Важно! Если обособленное подразделение, по которому раньше сдавали отчет, будет закрыто или потеряет полномочия по выплатам физлицам, сдать сведения за периоды, в которых подразделение работало, нужно будет в налоговую по месту нахождения организации.

Форма сдачи определяется по тем же правилам, что и для РСВ: если численность получателей выплат за отчетный период превышает 10 человек, то сдать сведения нужно электронно. Если получателей 10 или меньше, можно отчитываться на бумаге.

Отчет состоит из титульного листа и части с персональными данными физлиц и сведениями о их доходах. Порядок его заполнения утвержден приказом ФНС от 29.09.2022 № ЕД-7-11/878@.

Титульный лист

Титульный лист формы выглядит так:

Правила его заполнения абсолютно стандартные:

- Укажите ИНН и КПП в соответствии со свидетельством о постановке на учет. Предприниматели КПП не указывают.

- Для первичных сведений проставьте код «0–», для корректировок «1–», «2–» и так далее по порядку.

- Период, за который представляется отчет, заполняется кодом из приложения № 3 к порядку. В стандартном случае это просто номер месяца, но для реорганизации, ликвидации и снятия с учета ИП (главы КФХ) коды отличаются.

- Укажите отчетный год — 2023.

- Укажите код налогового органа, в который подаете отчет.

- В поле «По месту нахождения (учета)» укажите код из приложения № 4 к порядку.

- Впишите наименование вашей организации, обособленного подразделения (при наличии) или ФИО физлица.

- Впишите ОГРНИП — это поле предусмотрено только для ИП/главы КФХ. Узнать код можно по листу записи в ЕГРИП.

- Если в отчетном периоде организация была реорганизована, ликвидирована или ее обособленное подразделение было закрыто или лишено полномочий, заполните соответствующую строку, указав код из приложения № 2 к порядку.

- Укажите номер телефона и количество страниц в форме, а также количество листов подтверждающих документов.

- В разделе «Достоверность и полноту сведений, указанных в настоящих сведениях, подтверждаю» укажите код «1», если сведения представляет плательщик, и код «2» — если их подает уполномоченный представитель. Далее впишите ФИО, поставьте подпись и дату.

В Экстерне титульный лист почти полностью заполняется в автоматическом режиме из реквизитов налогоплательщика, сохраненных в сервисе. Остается только проверить и внести изменения при необходимости.

Этот раздел нужно заполнить на каждое застрахованное лицо, которое числилось в отчетном периоде. По нему указывают ИНН, ФИО, СНИЛС и сумму выплат, начисленных в его пользу в отчетном месяце.

В Экстерне заполнить персональные данные сотрудников можно будет автоматически из справочника. Достаточно отметить галочками нужных людей.

В строке 070 указывается сумма выплат и иных вознаграждений, начисленных в пользу лица за отчетный месяц. Впишите сумму в рублях и копейках.

В строку включаются все суммы выплат и вознаграждений, которые входят в объект обложения страховыми взносами, а не база для исчисления страховых взносов, то есть порядок заполнения строки 070 аналогичен порядку заполнения строки 140 раздела 3 РСВ. Обратите внимание, что указывать доходы нужно в сумме до удержания НДФЛ.

Удобный сервис для подготовки и сдачи отчетов через интернет. Дарим доступ в Экстерн на 14 дней!

Попробовать

Уточненные Сведения можно подать до момента сдачи РСВ за отчетный период, в который попадает соответствующий месяц.

В уточненку включайте только тех физлиц, данные по которым нужно изменить. Не забудьте поставить номер корректировки на титульном листе.

В основной части для исправления или отмены поданных данных предусмотрена строка 010 «Признак аннулирования сведений о физлице»:

- Если вы хотите аннулировать сведения (подали по ошибке), поставьте «1» в строке 010 и прочерки в строке 070.

- Если ошибка допущена в ФИО/СНИЛС, то дополнительно к разделу с аннулированными сведениями заполните на это лицо раздел с верными сведениями по строкам 020–070.

Если надо исправить только сумму выплат, включите в корректировочный отчет сведения по физлицу и укажите верную сумму в строке 070. Строка 010 при этом не заполняется.

Нулевой формы персонифицированных сведений не существует. Это значит, что в отчете в любом случае должны быть данные застрахованных лиц, даже если в отчетном месяце у организации не было начислений или сотрудников. Заполнение отчета зависит от причины отсутствия сведений:

- У организации есть застрахованные лица, но нет начислений в их пользу. Персональные данные всех застрахованных лиц включаются в отчет, но в строке 070 проставляется прочерк, если форма печатная, и «0», если она электронная.

- У организации нет застрахованных лиц. В общем случае такая ситуация невозможна. В организации есть хотя бы один сотрудник — директор-единственный учредитель. Именно его данные включаются в отчет. Если выплат не было, в строке 070 проставляется прочерк, если форма печатная, и «0», если она электронная.

В прочих случаях отсутствия сведений отчет по форме вовсе не представляется. К примеру, не отчитываются ИП без работников.

Отдельный штраф за непредставление или за несвоевременное представление Персонифицированных сведений о физлицах в НК не предусмотрен. Поэтому могут применяться общие штрафы:

- Непредставление в установленный срок документов и иных сведений, предусмотренных НК РФ и иными актами законодательства о налогах и сборах — штраф в размере 200 рублей за каждый непредставленный документ (п. 1 ст. 126 НК РФ).

- Непредставление в установленный срок либо отказ от представления в налоговые органы оформленных в установленном порядке документов и (или) иных сведений, необходимых для осуществления налогового контроля, а равно представление таких сведений в неполном объеме или в искаженном виде — административный штраф на граждан в размере от ста до трехсот рублей; на должностных лиц — от трехсот до пятисот рублей (ст. 15.6 КоАП РФ).

Из нашей статьи вы узнаете:

ЕФС-1 — новый отчет, который должны сдавать налогоплательщики. С 1 января 2023 года ПФР и ФСС стали единым Социальным фондом. В связи с этим изменились правила сдачи отчётности по застрахованным лицам. Расскажем как заполнять и сдавать ЕФС-1, который пришёл на смену сразу нескольким отчётам.

Форма отчета ЕФС-1

Новый отчёт заменяет четыре кадровых отчёта: СЗВ-ТД, СЗВ-СТАЖ, 4-ФСС и ДСВ-3. Единую форму сведений и порядок её заполнения утвердили Постановлением Правления Пенсионного фонда Российской Федерации от 31 октября 2022 года № 245п.

Форма нового отчёта ЕФС-1 состоит из титульного листа и двух разделов, каждый из которых включает в себя подразделы. Для каждого раздела и подраздела действуют отдельные правила и сроки сдачи.

Образец Единой Формы «Сведения для ведения индивидуального (персонифицированного) учёта и сведения о начисленных страховых взносах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний»:

Скачать бланк ЕФС-1

Состав отчета ЕФС-1

| Раздел | № подраздела | Подраздел |

|---|---|---|

| Титульный лист | ||

| Сведения о трудовой (иной) деятельности, страховом стаже, зарплате и дополнительных страховых взносах на накопительную пенсию | 1 | Сведения о трудовой (иной) деятельности, страховом стаже, зарплате зарегистрированного лица |

| 1.1 | Сведения о трудовой (иной) деятельности | |

| 1.2 | Сведения о страховом стаже | |

| 1.3 | Сведения о заработной плате и условиях осуществления деятельности работников государственных (муниципальных) учреждений | |

| 2 | Основание для отражения данных о периодах работы для назначения пенсии | |

| 3 | Сведения о застрахованных лицах, за которых перечислены дополнительные страховые взносы на накопительную пенсию и уплачены взносы работодателя | |

| Сведения о начисленных страховых взносах на обязательное социальное страхование от несчастных случаев на производстве и профзаболеваний | 2.1 | Расчёт сумм страховых взносов |

| 2.1.1 | Сведения о базе и взносах для организаций с выделенными СКЕ | |

| 2.2 | Сведения для исчисления страховых взносов НСиПЗ для тех, кто направляет персонал в другие компании | |

| 2.3 | Сведения о результатах проведённых обязательных предварительных и периодических медосмотров работников и проведённой СОУТ на начало года |

Кто должен сдавать форму ЕФС-1

Отчетность ЕФС-1 сдают организации и ИП, у которых есть:

- Сотрудники, работающие по трудовым договорам

- Исполнители, работающие по гражданско-правовым договорам (ГПД или ГПХ) на выполнение работ или оказание услуг, а также на передачу прав на произведения или авторского заказа

Куда сдавать отчет ЕФС-1

Порядок сдачи отчета ЕФС-1 следующий: подавать отчет в электронном виде обязаны работодатели, у которых численность застрахованных лиц, включая работников на ГПД, больше 10 человек. Прочие работодатели имеют право сами выбирать способ сдачи отчета: в электронном виде или на бумаге.

Отчеты сдаются в территориальные органы объединенного Социального Фонда России.

Порядок заполнения ЕФС-1 в 2023 году

Как заполнить раздел 1, подраздел 1

Это сведения о зарегистрированном лице, где указываются ФИО, СНИЛС, ИНН и даты рождения работника, а также статус застрахованного лица и гражданство в соответствии с классификаторами.

Статус застрахованного лица обозначается одним из кодов, приведённых в таблице:

| Код | Статус застрахованного лица |

|---|---|

| ГРФ | граждане Российской Федерации |

| ПЖИГ | иностранные граждане или лица без гражданства, постоянно проживающие на территории Российской Федерации |

| ВЖИГ | иностранные граждане или лица без гражданства, временно проживающие на территории РФ, а также временно пребывающие на территории РФ иностранные граждане или лица без гражданства, которым предоставлено временное убежище |

| ВПИГ | иностранные граждане или лица без гражданства (за исключением высококвалифицированных специалистов), временно пребывающие на территории РФ |

| ВКС | иностранные граждане или лица без гражданства из числа высококвалифицированных специалистов, временно пребывающие на территории РФ |

Как заполнить раздел 1, подраздел 1.1

Это аналог формы СЗВ-ТД. Этот подраздел заполняют все работодатели, у которых с работниками заключён трудовой договор, а также его представляют в отношении застрахованных лиц, которые заключили договоры гражданско-правового характера:

- о выполнении работ (оказании услуг),

- договоры авторского заказа,

- договоры об отчуждении исключительного права на произведения науки, литературы, искусства,

- издательские лицензионные договоры,

- лицензионные договоры о предоставлении права использования произведения науки, литературы, искусства, в том числе договоры о передаче полномочий по управлению правами, заключённые с организацией по управлению правами на коллективной основе.

Классификатор мероприятий для заполнения графы 3 дополнили новыми позициями.

Код 9 «Начало договора ГПХ» применяется для обозначения начала периода работы по договору гражданско-правового характера.

Кодом 10 «Окончание договора ГПХ» обозначается окончание периода работы по этому договору.

Графу 6 «Код выполняемой функции» обязательно заполнять, если вид мероприятия принимает значение «ПРИЕМ», «ПЕРЕВОД», «УВОЛЬНЕНИЕ», «НАЧАЛО ДОГОВОРА ГПХ», «ОКОНЧАНИЕ ДОГОВОРА ГПХ», «ПРИОСТАНОВЛЕНИЕ» или «ВОЗОБНОВЛЕНИЕ».

При этом для договоров ГПХ нужно указывать один из приведённых в таблице кодов:

| Код | Вид договора |

|---|---|

| ДГПХ | договор гражданско-правового характера о выполнении работ (оказании услуг) |

| ДАВТ | договор авторского заказа |

| ДОИП | договора об отчуждении исключительного права на произведения науки, литературы, искусства |

| ИЗЛД | издательский лицензионный договор |

| ЛДПИ | лицензионный договор о предоставлении права использования произведения науки, литературы, искусства, в том числе договор о передаче полномочий по управлению правами, заключённый с организацией по управлению правами на коллективной основе |

Для мероприятий в рамках трудовых договоров указывают код выполняемой функции по ОКЗ (Общероссийский классификатор занятий ОК 010-2014 (МСКЗ-08)).

Как заполнить раздел 1, подраздел 1.2

Это аналог формы СЗВ-СТАЖ, но отличается от неё наличием типа «корректирующая» и «отменяющая».

Подраздел заполняют и представляют не на всех работников, а только в отношении застрахованных лиц из подпунктов 1–10 пункта 3 статьи 11 Закона № 27-ФЗ. То есть на тех работников, которые в отчётном периоде выполняли работу, дающую право на досрочное назначение страховой пенсии, занимали государственные должности или имели другие особенности, влияющие на стаж.

В Подразделе 1.2 Раздела 1, в отличие от СЗВ-СТАЖ, есть новые графы для отражения:

- районного коэффициента за работу в регионах со сложными климатическими условиями — графа 5, она заполняется в случае наличия в графе 4 «Код» кодов «РКС», «МКС», «РКСР», «МКСР», «МКС-РКСР»;

- занятости — графа 10, где указываются доля ставки для медиков и педагогов, время пребывания под водой для водолазов, налёт часов для лётчиков;

- данных о результатах спецоценки условий труда (СОУТ): в графе 11 указывается индивидуальный номер основного рабочего места работника в соответствии с картой СОУТ, а установленный класс (подкласс) условий труда по степени вредности отражается в графе 12.

Коды в графах 4, 6–9 подраздела 1.2 раздела 1 формы ЕФС-1 указываются по тем же правилам, что и в форме СЗВ-СТАЖ.

Как заполнить раздел 1, подраздел 1.3

Подраздел заполняют и представляют только государственные (муниципальные) учреждения, которые осуществляют виды деятельности из приказа Минтруда.

Служит для мониторинга системы оплаты труда работников бюджетной сферы. Аналог форм СИоЗП и СИоРУн. Большую часть граф заполняют с применением соответствующих классификаторов.

Как заполнить раздел 1, подраздел 2

Это аналог раздела 5 формы ОДВ-1. Заполнять и представлять подраздел 2 нужно вместе с подразделом 1.2 подраздела 1 при подаче сведений о застрахованных лицах, занятых на определённых видах работ. Тут речь о работах, которые предусмотрены ч. 1 ст. 30 и ст. 31 Закона № 400-ФЗ.

Как заполнить раздел 1, подраздел 3

Это аналог формы ДСВ-3. Заполняют и представляют подраздел страхователи, которые перечисляют дополнительные страховые взносы на накопительную пенсию застрахованных лиц и взносы работодателя в пользу застрахованных лиц (в случае их уплаты).

Как заполнить раздел 2

Этот раздел заменяет собой форму 4-ФСС. Заполняют и представляют его страхователи:

- юридические лица любой организационно-правовой формы;

- иностранные организации, которые ведут деятельность на территории РФ и нанимают граждан РФ на работу;

- физические лица, которые нанимают лиц, подлежащих обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний.

Сроки сдачи ЕФС-1 в 2023 году

Отменённые отчёты вошли в ЕСФ-1 в виде отдельных разделов со своими сроками отправки. В таблице приведены все сроки сдачи ЕСФ-1 в 2023 году:

| Сведения | Срок сдачи |

|---|---|

| Подраздел 1.1 — сведения о трудовой деятельности | |

| Приём или увольнение сотрудника, оформленного на основании трудового договора | Не позднее следующего рабочего дня после утверждения кадрового приказа |

| Прочие кадровые события у работника, трудоустроенного по трудовому договору | До 25 числа следующего месяца |

| Получение заявления о переходе на электронную трудовую книжку | |

| Заключение или расторжение гражданско-правового договора на выполнение работ или оказание услуг | Не позднее следующего рабочего дня после заключения или расторжения договора |

| Подраздел 1.2 — сведения о стаже | Ежегодно до 25 января |

| Подраздел 1.3 — сведения о выплатах в пользу работников бюджетной сферы | Ежемесячно до 25 числа |

| Подраздел 2 — сведения об особенностях условий работы | Ежегодно до 25 января |

| Подраздел 3 — сведения об отчислениях на накопительную пенсию | Ежеквартально до 25 числа месяца, следующего за истекшим кварталом |

| Раздел 2 со всеми подразделами — сведения об отчислениях на травматизм | Ежеквартально до 25 числа месяца, следующего за истекшим кварталом |

Новый отчёт ЕФС-1 в электронном виде должны сдавать работодатели, у которых среднесписочная численность застрахованных лиц, включая исполнителей по договорам ГПХ, превышает 10 человек. «Калуга Астрал» предлагает несколько сервисов для сдачи электронной отчётности. «Астрал Отчёт 5.0» — это удобный онлайн-сервис, в котором можно вести несколько организаций в режиме одного окна, «Астрал Отчёт 4.5» — программа для ПК, в которой есть всё для сдачи отчётности онлайн, а «1С-Отчётность» можно использовать в привычном интерфейсе 1С

Добавить в «Нужное»

С 2023 г. для работодателей появился новый отчет – Персонифицированные сведения о физических лицах. Посмотрим, кто должен его сдавать, на каких физлиц и в каком порядке.

Что заменяет собой новый отчет Персонифицированные сведения

Новый отчет персонифицированные сведения (далее – ПС) заменил собой форму СЗВ-М, которая ранее ежемесячно сдавалась в Пенсионный фонд. Последний раз нужно было сдать СЗВ-М за декабрь 2022 г. не позднее 16 января 2023 г. Причем уже не в ПФР, а в новый Социальный фонд России или СФР. А далее с отчетности за январь 2023 г. представляется новая форма ПС.

Кто сдает новый отчет

Персонифицированные сведения о физлицах должны подавать все организации и ИП, производящие выплаты в пользу физлиц по трудовым договорам и определенным гражданско-правовым договорам (подробнее об этом ниже) (п. 1.1 Приложения № 4 к Приказу ФНС от 29.09.2022 № ЕД-7-11/878@).

Если у ИП нет работников по трудовым договорам, и в прошедшем месяце он не заключал ГПД с физлицами, то сдавать новый отчет Персонифицированные сведения о физлицах ИП не нужно.

Форма Персонифицированных сведений

Форма нового отчета ПС утверждена Приложением № 2 к Приказу ФНС от 29.09.2022 № ЕД-7-11/878@.

Куда сдается новый отчет ПС

В отличие от СЗВ-М отчет Персонифицированные сведения подается в ИФНС. А уже налоговая инспекция сама передаст необходимые сведения в СФР.

Сроки сдачи Персонифицированных сведений

Форма подается ежемесячно. Первый раз ее нужно сдать по итогам января 2023 г. Приведем в таблице сроки подачи ПС в 2023 г. (п. 7 ст. 431 НК РФ).

| За какой период подаем ПС | Крайний срок подачи ПС |

|---|---|

| Январь 2023 г. | 27.02.2023 |

| Февраль 2023 г. | 27.03.2023 |

| Март 2023 г. | 25.04.2023 |

| Апрель 2023 г. | 25.05.2023 |

| Май 2023 г. | 26.06.2023 |

| Июнь 2023 г. | 25.07.2023 |

| Июль 2023 г. | 25.08.2023 |

| Август 2023 г. | 25.09.2023 |

| Сентябрь 2023 г. | 25.10.2023 |

| Октябрь 2023 г. | 27.11.2023 |

| Ноябрь 2023 г. | 25.12.2023 |

| Декабрь 2023 г. | 25.01.2024 |

На кого подаются ПС

Персонифицированные сведения нужно подать на всех физлиц, работающих у вас в отчетном месяце по трудовому договору (неважно, сколько дней), а также на физлиц, с которыми заключены определенные гражданско-правовые договоры (п. 3.1 Приложения № 4 к Приказу ФНС от 29.09.2022 № ЕД-7-11/878@). Перечислим такие ГПД:

- ГПД, предметом которых является выполнение работ, оказание услуг;

- договоры авторского заказа;

- договоры об отчуждении исключительного права на результаты интеллектуальной деятельности, указанные в подп. 1 – 12 п. 1 ст. 1225 ГК РФ;

- издательские лицензионные договоры;

- лицензионные договоры о предоставлении права использования результатов интеллектуальной деятельности, указанные в подп. 1 – 12 п. 1 ст. 1225 ГК РФ.

Причем ПС подаются на физлиц, с которыми заключены ГПД, даже если в пользу этих физлиц в отчетном периоде не было выплат.

Подавать ПС не нужно на самозанятых, с которыми у вас были заключены ГПД.

Как видим, Персонифицированные сведения сдаются на тех же физлиц, которые обычно отражаются в разделе 3 Расчета по страховым взносам.

Порядок представления Персонифицированных сведений

Если вы подаете ПС на 10 и менее человек, то можете сдать отчет либо на бумаге, либо в электронном виде (по своему усмотрению). А вот если у вас 11 человек и более, то отчет в обязательном порядке сдается в электронном виде по ТКС (п. 10 ст. 431 НК РФ).

Как заполнить Персонифицированные сведения

Отчет персонифицированные сведения состоит из:

- титульного листа;

- персональных данных физлиц и сведений о выплатах в их пользу. Страницы Сведений должны иметь сквозную нумерацию, начиная с титульного листа (001, 002 и т.д.).

По сути новый отчет схож с СЗВ-М. В нем так же отражаются персональные данные каждого физлица:

- ИНН;

- СНИЛС;

- ф.и.о.

В то же время в ПС нужно дополнительно отражать сумму выплат, начисленных в пользу физлица в отчетном месяце (строка 070). Отражаются суммы, как облагаемые, так и не облагаемые взносами. Обращаем внимание: по строке 070 указывается сумма выплат за конкретный месяц, а не нарастающим итогом с начала года.

Если в отчетном месяце начислений в пользу физлица не было, то (как мы уже сказали выше) физлицо все равно включается в отчет. Но по нему заполняются лишь строки 020-060.

Заполнение полей Сведений значениями текстовых, числовых, кодовых показателей производится слева направо, начиная с первого (левого) знакоместа (п. 1.6 Приложения № 4 к Приказу ФНС от 29.09.2022 № ЕД-7-11/878@). Если какой-либо количественный или суммовой показатель отсутствует, то в поле ставится «0». В остальных случаях во всех знакоместах поля проставляется прочерк (п. 1.14 Приложения № 4 к Приказу ФНС от 29.09.2022 № ЕД-7-11/878@).

Код периода, за который представляются сведения, указываемый на титульном листе, проставляется в соответствии с Приложением № 3 к Приложению № 4 к Приказу ФНС от 29.09.2022 № ЕД-7-11/878@. Например, для января 2023 г. это будет код «01».

Коды мест представления сведений, указываемые на титульном листе, в частности, такие (Приложение № 4 к Приложению № 4 к Приказу ФНС от 29.09.2022 № ЕД-7-11/878@):

- 120 – для ИП;

- 214 – для российской организации;

- 222 – для ОП российской организации.

Сдают ли ПС обособленные подразделения

Если обособленное подразделение организации наделено полномочиями по начислению выплат в пользу физлиц, то это ОП должно подать ПС в ИФНС по месту своего нахождения. В ПС на титульном листе отражается КПП этого ОП (п. 2.4 Приложения № 4 к Приказу ФНС от 29.09.2022 № ЕД-7-11/878@).

В Персонифицированных сведениях отражаются все физлица:

- числящиеся в этом ОП по трудовым договорам;

- с которыми у ОП заключены указанные выше ГПД.

Как внести исправления в форму ПС

При представлении уточненных Сведений о физлицах действуют следующие правила.

Правило 1. Подать уточненный отчет ПС можно лишь до момента представления Расчета по страховым взносам за соответствующий период (п. 1.2 Приложения № 4 к Приказу ФНС от 29.09.2022 № ЕД-7-11/878@). Например, подать уточненный отчет за январь 2023 г. можно до подачи РСВ за I квартал 2023 г. Подавать уточненный отчет ПС после сдачи РСВ бессмысленно, поскольку ИФНС получит все необходимые сведения из РСВ.

Правило 2. В уточненный отчет ПС включаются сведения только о тех физлицах, в отношении которых вносятся изменения или дополнения (п. 1.2 Приложения № 4 к Приказу ФНС от 29.09.2022 № ЕД-7-11/878@). То есть заново перечислять всех физлиц, указанных в первоначально поданном отчете, не нужно.

Правило 3. В уточненном ПС на титульном листе указывается номер корректировки – «1—», «2—» и т.д.

Правило 4. Если нужно аннулировать данные по какому-то физлицу (они были внесены в отчет по ошибке), то по строке 010 сведений надо указать признак аннулирования «1», далее заполнить строки 020-060, а по строке 070 поставить прочерки. Кстати, при первичной сдаче ПС строка 010 в принципе не заполняется.

Правило 5. Если нужно представить исправленные данные по физлицу, то сначала заполняются данные с признаком аннулирования «1», а затем показываются исправленные данные о физлице (п. 3.3 Приложения № 4 к Приказу ФНС от 29.09.2022 № ЕД-7-11/878@).

Ответственность за непредставление новой формы Персонифицированные сведения о физлицах

Отдельного штрафа за непредставление или за несвоевременное представление Персонифицированных сведений о физлицах в НК не добавили. Поэтому за указанное нарушение могут применяться лишь общие штрафы:

- на организацию или ИП штраф в размере 200 руб. как за непредставление ИФНС сведений, необходимых для налогового контроля (ст. 126 НК РФ);

- на должностное лицо организации штраф от 300 до 500 руб. (ст. 15.6 КоАП РФ).

.jpg)