Первичные учётные документы или попросту первичка — это основа для учёта. Без них не будет ни бухгалтерской, ни налоговой отчётности. Поэтому бухгалтеры так настойчиво требуют вовремя составлять их и сдавать в бухгалтерию. Рассказываем, для чего нужна первичка, как её оформлять и хранить.

Для чего нужна первичка

Любой факт хозяйственной жизни должен регистрироваться в первичном учётном документе. Это требование закреплено в статье 9 закона «О бухгалтерском учёте» № 402-ФЗ. Первичный документ нужно составить в момент совершения операции или непосредственно после её окончания.

Когда налоговики или аудиторы будут проверять отчётность, они прежде всего убедятся, есть ли первичный документ на каждую операцию. Нет документа — нет хозяйственной операции, а значит отчётность составлена неправильно и налоги посчитаны неверно.

Для каждого типа операции применяются свои первичные документы. Например, оказанные услуги обычно фиксируются в акте об оказании услуг, продажа товаров — в накладной, поступление денег — в приходном кассовом ордере, а списание материалов в производство — в требовании-накладной. Все эти документы нужно хранить и предъявлять контролёрам по их требованию.

Формы первичных документов

Когда-то первичные документы нужно было оформлять только по формам, которые разработал Госкомстат. Но с 2013 года для коммерческих организаций такого требования нет, за некоторыми исключениями, о которых расскажем ниже. Компании сами могут разработать формы документов и закрепить их в учётной политике.

В базе документов сервиса «Моё дело» вы найдёте все формы первичных документов и несколько вариантов учётной политики. А став пользователем сервиса вообще избавитесь от забот по заполнению документов. Сервис сам формирует документы, автоматически подтягивая данные и реквизиты из базы.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

На практике многие организации и предприниматели продолжают использовать унифицированные формы, при необходимости дорабатывая их под себя: удаляют ненужные поля или добавляют новые.

Даже самостоятельно разработанные или доработанные формы должны содержать обязательные реквизиты, перечисленные в пункте 2 статьи 9 закона о бухучете:

- наименование документа;

- дата составления;

- наименование организации, от имени которой составлен документ;

- содержание факта хозяйственной жизни;

- измерители в натуральном и денежном выражении — рубли и, например, штуки;

- наименование должностей лиц, ответственных за совершение операции и правильность её оформления;

- личные подписи этих лиц с расшифровкой.

Для некоторых документов законами могут быть предусмотрены другие обязательные реквизиты, которые не упомянуты в законе о бухучёте. При разработке таких документов придется учитывать специальные требования. Например, в отношении путевого листа.

Все формы первичных документов, которые использует организация, должны быть закреплены в учётной политике и применяться, как минимум, год — до утверждения новой политики.

Первичка не обязательно должна быть бумажной. Закон 402-ФЗ разрешает составлять первичные учётные документы в электронном виде и подписывать их электронной подписью. Если это двусторонний или многосторонний первичный документ, то обе стороны сделки должны его подписать электронной подписью. Замена подписи одной из сторон на собственноручную в таком случае недопустима (письмо ФНС России № ЕД-4-15/7760 от 23 апреля 2018 г.). То есть если вы подписали накладную электронной подписью, то же самое должен сделать и ваш контрагент. Если у кого-то нет такой возможности, придётся по старинке оформлять бумажный документ.

Если оформляете первичку на бумаге, подписи должны быть строго «живыми». Подписывать нужно ручкой с чернилами синего, фиолетового или чёрного цвета. Факсимиле использовать нельзя (письмо Минфина № 03-01-10/8-404 от 26 октября 2005 г.).

Когда можно применять только унифицированные формы

Не всегда у организаций и предпринимателей есть полная свобода в выборе формы первичного документа. Иногда нужно использовать строго унифицированные формы.

Так, при перевозке грузов автотранспортом можно применять только транспортную накладную, утверждённую Постановлением Правительства РФ № 272 от 15 апреля 2011 г.

При проведении безналичных расчетов используют расчётные документы, утверждённые банковским законодательством. В частности, Положением ЦБ РФ № 383-П от 19 июня 2012 г.

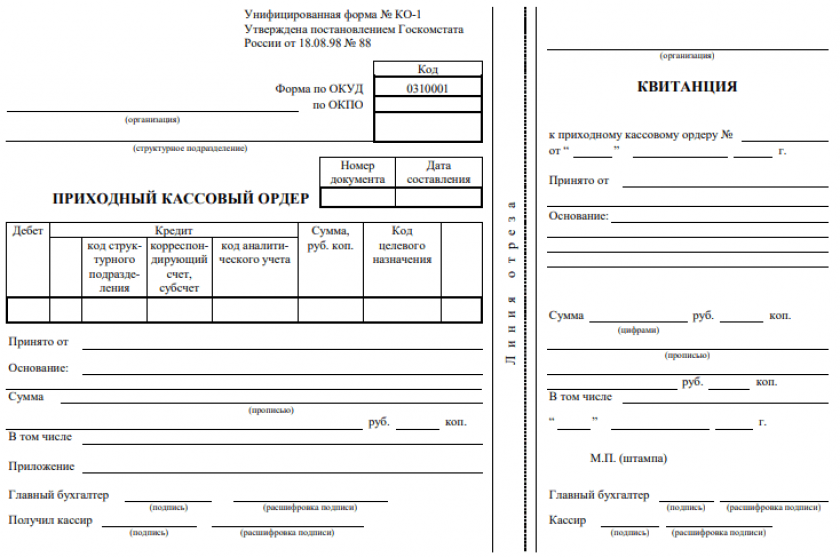

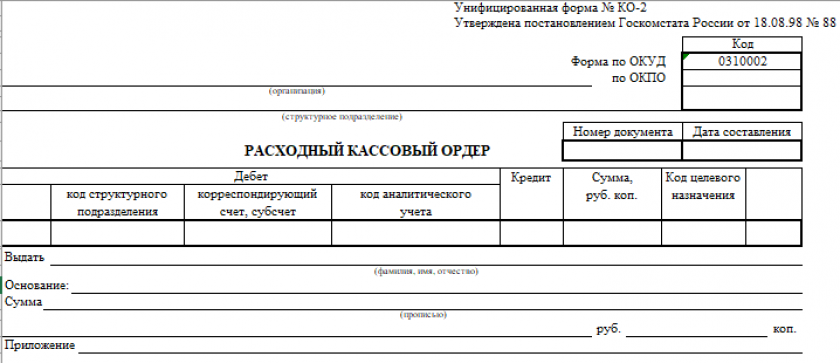

Унифицированными должны быть кассовые документы: приходные и расходные ордеры, книга учёта принятых и выданных кассиром денежных средств, кассовая книга, платежные и расчётно-платежные ведомости. Это требование Указания Банка России от 11.03.2014 № 3210-У.

Можно ли оформлять первичку в валюте

В законе о бухучёте нет конкретного условия, что первичные документы нужно составлять именно в рублях. Но тот же закон говорит, что объекты бухучёта нужно отражать в рублях, а если их стоимость выражена в валюте, нужно пересчитать в рубли. И в рублях же нужно составлять отчётность. Поэтому и первичка должна быть тоже в рублях.

Если нужен первичный документ на иностранном языке или в валюте для иностранного контрагента, можно сделать так:

- предусмотреть в документе несколько граф для рублей и другой валюты;

- оформить два экземпляра — один в валюте или на иностранном языке, а второй — для подтверждения совершения сделки по нормам российского законодательства;

- составить дополнительный документ (например, бухгалтерскую справку), разъясняющий содержание документа, составленного в валюте (на иностранном языке).

Как вносить исправления в первичные документы

Если после того, как документ приняли к учёту, в нем обнаружили ошибку, заменить его новым уже нельзя, можно только исправить существующий. Исключение — счета-фактуры и УПД. Для них предусмотрены корректировочные формы.

Чтобы внести исправление в бумажный документ, нужно выполнить следующие действия.

- Зачеркните неправильный текст или сумму одной чертой. Так, чтобы можно было прочитать исправленное.

- Над зачёркнутым текстом напишите исправленный текст или сумму.

- Верные данные подтвердите записью «Исправлено» и подписями лиц, составивших исправляемый документ, с указанием их фамилий и инициалов (других реквизитов, позволяющих идентифицировать этих лиц), укажите дату внесения исправлений.

Как вносить исправления в электронные первичные документы, организация может решить сама. Выбранный способ нужно зафиксировать в учётной политике.

Нужно ли заверять первичку печатью

В обязательных реквизитах первичных документах печать не упомянута. Поэтому такой обязанности у организаций нет. Но есть исключения.

- Печать обязательна в некоторых документах, форма которых утверждена нормативными актами, не относящимися к сфере бухучета. Например, расчетные (платежные) документы.

- Если вы решили использовать применявшиеся раньше унифицированные формы документов, не внося в них никаких изменений, печать нужна, потому что эти формы содержат реквизит печати.

Если в документах, которые вы разработали самостоятельно и закрепили в учётной политике, есть реквизит печати, её нужно всегда проставлять в таких документах.

Организациям целесообразно заверять оформляемые документы печатью. Это сводит к минимуму возможность его подделки, позволяет с наибольшей достоверностью идентифицировать организацию и полномочия её доверенных лиц.

Как организовать хранение первичных документов

Согласно п. 6 Положения Минфина СССР от 29.07.1983 № 105, первичные документы, которые используются в текущей деятельности, до передачи в архив нужно хранить в бухгалтерии в специальных помещениях или закрывающихся шкафах под ответственность лиц, уполномоченных главным бухгалтером.

После того, как документы перестают использоваться в текущей деятельности, их помещают на хранение в архив. Можно использовать как собственный архив, так и воспользоваться услугами специализированных сторонних организаций.

Можно хранить первичку и в электронном виде, но только если она заверена электронной подписью. При этом нужно осуществлять и хранение средств для воспроизведения электронных документов и проверки подлинности электронной подписи.

Порядок хранения документов и процедуру передачи документов в архив лучше прописать во внутренних документах организации.

О сроках хранения документов с последними изменениями мы подробно рассказали в этой статье. Для большинства документов бухгалтерского и налогового учёта срок хранения — 5 лет, а для документов по личному составу и информации, которая влияет на расчёт пенсии — 50/75 лет.

Что делать при утере документов

Нужно расследовать причины пропажи и найти либо восстановить документы. Для расследования назначают специальную комиссию. Если нужно — с участием госорганов. По результатам расследования составляют акт.

Если документы не нашлись, нужно отправить письменные запросы контрагентам, банкам и налоговой инспекции на предоставление дубликатов.

Если какую-то часть документов восстановить невозможно, нужно составить акт об этом и указать причины.

Всю документацию, подтверждающую расследование и работу по восстановлению документов, нужно сохранить. Это акты, запросы, переписка и т.д.

Ответственность за отсутствие документов

Отсутствие первичных документов считается грубым нарушением правил учёта. За это налоговики могут оштрафовать:

- на 10 000 рублей за нарушение в одном налоговом периоде;

- на 30 000 рублей за нарушение в нескольких налоговых периодах;

- на 20% от неуплаченного налога или взносов, но не менее, чем на 40 000 рублей, если нарушение привело к занижению налоговой базы.

За непредставление первичных документов для налогового контроля штрафуют на 200 рублей за каждый документ. Плюс есть административная ответственность, которая может достигать 50 000 рублей в зависимости от вида и последствий нарушения.

Станьте пользователем сервиса «Моё дело», и вы сможете в автоматическом режиме формировать первичные документы, заполнять отчёты, рассчитывать налоги и получать консультации экспертов.

Сервис автоматизации работы бухгалтера

Распознает выписки, покажет ошибки. Собственная база знаний и консалтинг

Первичные документы – основа основ бухгалтерского и налогового учета любого предприятия. По информации из этих документов делают проводки, составляют регистры бухучета, считают налоги и т.д.

Купили или продали товар, получили или оказали услугу, выдали деньги из кассы, возместили кому-то расходы, списали материалы, выдали зарплату – на все должен быть документ: акт, накладная, приходный или расходный ордер, авансовый отчет, платежное поручение и т.д. Его оформляют в момент операции или сразу после ее завершения.

Если документ не оформят или оформят неправильно, это выльется в проблемы. Налоговики будут снимать расходы, доначислять налоги, оспаривать реальность сделки, а в судах при спорах с налоговой и контрагентами без правильно оформленных документов фирма обречена на проигрыш.

Все, что нужно знать об оформлении первичных документов в бухгалтерском учете, содержит статья 9 закона № 402-ФЗ от 06.12.2011г. Расскажем об этом подробнее.

Требования к оформлению первичных документов бухгалтерского учета

С 1 января 2013 года организации получили право не использовать унифицированные формы «первички», а разрабатывать их самостоятельно. Но большинству предприятий возможность изобретать велосипед не нужна. В разработанных Госкомстатом документах, которые когда-то были обязательными, есть все необходимое, поэтому проще взять унифицированную форму, и, если нужно, доработать ее под себя.

При заполнении первичных бухгалтерских документов следите, чтобы в них были обязательные реквизиты:

- Наименование документа (акт, накладная, ведомость и т.д.).

- Дата документа.

- Наименование экономического субъекта (Ф.И.О предпринимателя или название фирмы с указанием организационно-правовой формы).

- Содержание операции.

- Натуральное и/или денежное измерение операции с указанием единиц измерения (рубли, штуки, упаковки, килограммы и т.д.).

- Должности, Ф.И.О и подписи совершивших сделку и/или ответственных за ее оформление.

Важно!

Эти данные должны быть в любом первичном документе, даже если фирма не пользуется унифицированными.

Но не все документы можно разрабатывать самостоятельно.

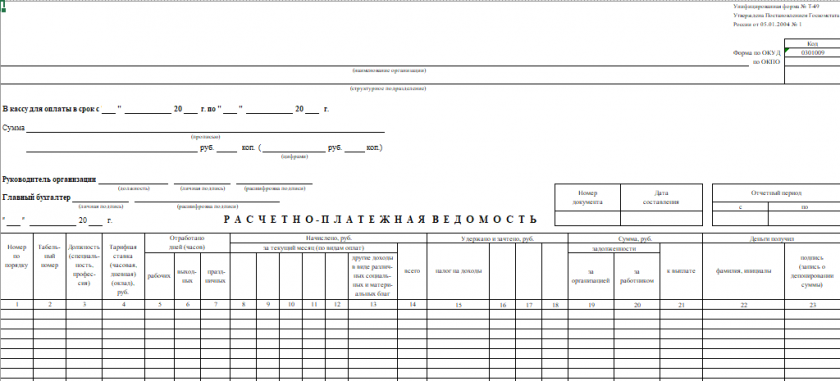

- Для учета кассовых операций нужно применять документы, которые закреплены в Постановлении Госкомстата от 18.08.1998 № 88, Указании Банка России от 11.03.2014 № 3210-У. Например, приходный кассовый ордер (КО-1), расходный кассовый ордер (КО-2), кассовая книга (КО-4), книга учета принятых и выданных кассиром денежных средств (КО-5).

- Для учета и оплаты труда – в Постановлении Госкомстата от 05.01.2004 № 1. Например, расчетно-платежная ведомость (Т-49), платежная ведомость (Т-53).

- Для учета услуг по перевозке грузов применяют транспортную накладную из Постановления Правительства от 30.12.2011 № 1208.

В других сферах деятельности тоже могут быть обязательные документы.

Закрепите первичные документы в учетной политике и оформите право подписи

Все бланки, которые применяют в организации, нужно включить в учетную политику.

Если компания работает только с унифицированными бланками и не разрабатывает свои, необходимо прописать это в политике и приложить список форм документов.

Если формы меняются «под себя», разрабатываются свои бланки, – каждую форму надо прописать в политике и приложить сам бланк. Как вариант – утвердить бланки приказом руководителя, а в учетной политике указать номер приказа.

Отнеситесь к этому серьезно, а не как к ненужной формальности. Если в организацию придет налоговая проверка, инспекторы посмотрят, что написано в учетной политике, и что есть на самом деле. Если найдут несоответствие, – будут проблемы.

Закрепите право подписи первичных документов приказом или доверенностью.

Первичные документы можно оформлять в электронном виде

Такая возможность закреплена в п. 5 статьи 9 закона № 402-ФЗ.

Электронный документ должен быть подписан электронной подписью, но какой именно – закон не уточняет. Дублировать документ в бумажном виде необязательно, если только это не предусмотрено договором или законом РФ.

Правильно оформленные документы, заверенные электронной подписью, можно принимать к учету. В законе о бухучете вид подписи не указан, но Минфин считает, что электронный документ будет равен по юридической силе бумажному с «живой» подписью, если будет подписан электронной квалифицированной подписью (письмо Минфина РФ от 20.12.2017 № 03-03-06/1/85248).

Одного вашего желания выставлять документы в электронном виде недостаточно. У вашей компании должна быть взаимная договоренность с контрагентами об электронном документообороте.

Возможность составлять и принимать документы в электронном виде и принимать их к учету нужно прописать в учетной политике.

Позаботьтесь об электронном архиве первичных документов

Даже если у вас в ходу только бумажные документы, рекомендуем создать электронный архив отсканированных документов. В этом случаев в любой момент можно будет найти нужный документ и не придется копаться в кипах бумаг.

В 1С-WiseAdvice пошли дальше – разработали и запатентовали уникальную технологию обработки первичных документов «Процессинг» и доработали под нее программу 1С. Как это работает.

Бумажные экземпляры «первички» сразу передаются в отдел Делопроизводителей, сотрудники которого:

- Сканируют все оригиналы «первички». Электронные копии размещаются на сервере в клиентских папках, после чего происходит их загрузка в учетную систему.

- Подшивают бумажные оригиналы в папки-регистраторы. По мере наполнения каждая папка опечатывается и возвращается клиенту либо передается на хранение в архивную компанию.

Бухгалтеры получают автоматическое оповещение о необходимости обработать новый документ. После чего:

- Определяют вид документа, принадлежность к конкретной сделке, устанавливают взаимосвязи с другими документами по этой сделке.

- Проверяют качество документов по специальному чек-листу на соответствие требованиям ФНС (чтобы на проверках инспекторы приняли эти документы и не доначислили НДС и налог на прибыль).

- При наличии в системе дубля или более ранней версии документа происходит замена на актуальную версию, чтобы предотвратить ошибки в учете.

Главные бухгалтеры в свою очередь:

- Ведут учет на основании загруженной в учетную систему «первички».

- Правильно рассчитывают налоги (без недоимок и переплат).

- На основе корректного учета составляют отчетность, которую не приходится исправлять подачей уточненных деклараций.

Не используйте факсимиле

Порядок оформления первичных бухгалтерских документов допускает только собственноручную или электронную подпись. Других вариантов в законе о бухучете нет.

Минфин не признает документы, подписанные факсимиле, и неоднократно говорил об этом (см. письма от 08.12.2017 № 03-03-06/1/81951, от 13.04.2015 № 03-03-06/20808). Поэтому для того чтобы не было проблем с вычетами по НДС и налогу на прибыль, позаботьтесь о том, чтобы на «первичке» стояли либо собственноручная, либо электронная подписи.

Не повторяйте чужих ошибок

О том, что «первичка» не в порядке, чаще всего задумываются только когда пришла налоговая проверка, и бывает уже поздно. Вот на чем чаще всего «попадаются» организации во время проверки:

- Провели операцию по неправильному документу, а после получения правильного правки в учете не сделали.

- Не проводили инвентаризацию первичных документов, и во время проверки возникла неразбериха.

- Не соблюдали правила оформления первичных бухгалтерских документов: не было обязательных реквизитов, подписи ответственных, были ошибки в значимых полях и т.д.

- Отправили контрагенту документ на переделку и забыли об этом.

- Потеряли документы.

1С-WiseAdvice позаботится о том, чтобы каждый документ был на месте, правильно оформлен и не вызывал вопросов.

Преимущества, связанные с использованием уникальной технологии обработки «первички» в 1C-WiseAdvice:

- Прозрачность процесса обработки «первички»: документы собираются равномерно в течение отчетного квартала, мы можем восстановить историю движения каждого документа от момента передачи нам в офис до его отражения в учете.

- Многоуровневый контроль: своевременность и качество обработки «первички», ведения учета и подготовки отчетности контролируются кураторами-аудиторами и средствами электронной автоматизации.

- Сохранность бумажных архивов: команда бухгалтеров работает только с электронными копиями вашей «первички», а бумажные оригиналы не покидают пределов одного помещения, не теряются и тщательно архивируются.

- Электронный архив: позволяет за несколько секунд найти в 1С необходимый документ и его распечатать, что является неоспоримым преимуществом при взаимодействии с ИФНС.

- Оперативные и достоверные данные: в системе всегда актуальная информация для формирования отчетности в налоговую и для принятия управленческих решений.

- Снижение налоговых рисков: мы гарантируем, что каждая цифра в подготовленной нами отчетности подтверждена документально, что минимизирует риск претензий на налоговых проверках.

Передайте ведение бухгалтерского и налогового учета на аутсорсинг в 1С-WiseAdvice, и вы сможете быть уверены в том, что с «первичкой» у вас полный порядок.

Первичные документы бухгалтерского учета важны и в вопросах ведения бухучета, и в определении объема налоговых обязательств. Ответственному за составление первичных документов бухгалтерского учета специалисту компании важно четко понимать содержание и формы таких документов, а также знать специфику ведения учетных регистров.

Роль первичного документа в бухгалтерском учете

Первичные документы — это документы, при помощи которых компания оформляет произошедшие на предприятии хозяйственные события (п. 1 ст. 9 закона «О бухучете» от 06.12.2011 № 402-ФЗ).

Первое, что следует отчетливо понимать бухгалтерам любой организации: сегодня какого-либо определенного обязательного для всех перечня форм первичных документов бухгалтерского учета не существует. Любая фирма сама для себя определяет формы первичных документов в зависимости от цели их применения.

Однако для таких документов законодательно установлен перечень обязательных реквизитов (п. 2 ст. 9 закона № 402-ФЗ), а составлять документы необходимо с учетом требований ФСБУ 27/2021.

ВАЖНО! Применяемые в бухучете формы должны быть обязательно закреплены в учетной политике организации (п. 4 ПБУ 1/2008, утвержденного приказом Минфина РФ от 06.10.2008 № 106н).

О том, сколько нужно хранить первичные документы, читайте в материале «Какой срок хранения документов в архиве организации?».

Таблица со сроками хранения документов приведена в системе КонсультантПлюс. Оформите пробный бесплатный доступ к правовой системе и переходите в справочный материал.

Перечень возможных первичных документов бухгалтерского учета

Перечень первичных документов бухгалтерского учета в 2022-2023 годах может быть таким:

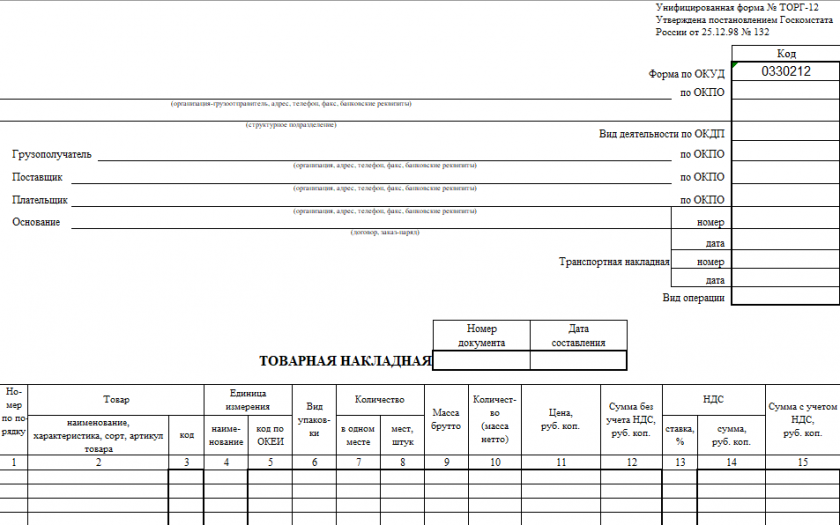

- Товарная накладная. Это документ, в котором отражается перечень передаваемых товарно-материальных ценностей. Накладная оформляется в 2 экземплярах и содержит сведения, которые впоследствии отражаются в счете-фактуре. Накладная подписывается представителями обеих сторон, участвующих в сделке, и заверяется печатью (если ее фирма использует в своей практике). Вы можете бесплатно скачать бланк и образец товарной накладной ТОРГ-12, кликнув по картинке ниже:

Бланк товарной накладной по форме ТОРГ-12

Скачать

О наиболее часто применяемой ее форме читайте в статье «Унифицированная форма ТОРГ-12 — бланк и образец».

- Акт сдачи-приемки. Он составляется по завершении выполнения определенных работ (услуг), чтобы подтвердить, что результат работ соответствует изначальным требованиям договора.

Образец такого акта смотрите здесь.

- Первичные документы расчета с персоналом по оплате труда (например, расчетно-платежные ведомости). Вы можете бесплатно скачать бланк и образец расчетно-платежной ведомости Т-49, кликнув по картинке ниже:

Унифицированная форма № Т-49 — расчётно-платежная ведомость

Скачать

Подробнее об указанных ведомостях см. в статье «Образец заполнения расчетно-платежной ведомости Т 49».

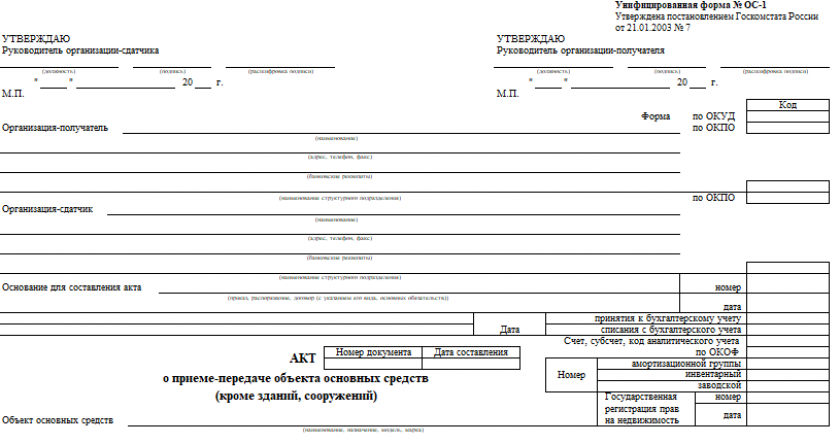

- Документы, связанные с наличием объектов ОС, – здесь компания может оформлять такую документацию из перечня первичных учетных документов бухгалтерского учета:

- Акт приемки-передачи ОС по форме ОС-1 – при поступлении или выбытии объекта, не относящегося к зданиям или сооружениям. Вы можете бесплатно скачать бланк и образец акта приема-передачи основных средств ОС-1, кликнув по картинке ниже:

Акт приема передачи основных средств по форме ОС-1

Скачать

Подробнее о данном акте см. в материале «Унифицированная форма № ОС-1 — Акт о приеме-передаче ОС».

- Если объект ОС является зданием или сооружением, то его поступление или выбытие оформляется актом по форме ОС-1а.

Об этом подробнее см. в статье «Унифицированная форма № ОС-1а — бланк и образец».

- Списание объекта ОС оформляется актом по форме ОС-4.

Подробнее см. в материале «Унифицированная форма № ОС-4 — Акт о списании объекта ОС».

- Если требуется задокументировать факт проведенной инвентаризации, составляется инвентаризационная опись ОС по форме ИНВ-1.

Подробнее о таком первичном документе см. в статье «Унифицированная форма № ИНВ-1 — бланк и образец».

- Если же инвентаризация проводилась в отношении НМА, то опись будет составляться уже по форме ИНВ-1а.

Об этом см. в материале «Унифицированная форма № ИНВ-1а — бланк и образец».

- Отдельной группой первичных документов являются кассовые документы. К ним относится, в частности, такой список первичных документов бухгалтерского учета 2022-2023 годов:

- Приходный кассовый ордер. Вы можете бесплатно скачать бланк и образец приходного кассового ордера (КО-1), кликнув по картинке ниже:

Приходный кассовый ордер (КО-1)

Скачать

Подробнее о его составлении см. в статье «Как заполняется приходный кассовый ордер (ПКО)?».

- Расходный кассовый ордер. Вы можете бесплатно скачать бланк и образец расходного кассового ордера (КО-2), кликнув по картинке ниже:

Расходный кассовый ордер (форма КО-2)

Скачать

Подробности о нем см. в материале «Расходный кассовый ордер — бланк и образец».

- Платежное поручение.

О правилах оформления этого документа читайте здесь.

- Авансовый отчет.

О том, чем руководствоваться, оформляя такой документ, читайте в этой статье.

- Акт зачета взаимных требований.

Об особенностях применения этого документа читайте здесь.

- Бухгалтерская справка.

О принципах ее оформления см. материал «Бухгалтерская справка об исправлении ошибки — образец».

Приведенный список не исчерпывает всего объема первичных документов, применяемых в бухучете, и может быть расширен в зависимости от особенностей учета, осуществляемого в каждой конкретной организации.

Полный список первичных документов вы найдете в Справочнике от КонсультантПлюс. Получите бесплатно пробный доступ к системе и переходите к перечню.

ВАЖНО! Не являются первичными документами бухгалтерского учета из перечня 2022-2023 – список был предложен выше:

- Договор. Это документ, в котором оговариваются права, обязанности и ответственность сторон, участвующих в сделке, сроки и порядок расчета, особые условия и т. д. Его данные задействуют при организации учета по аналитике расчетов с контрагентами, но сам он учетных операций не формирует.

- Счет. В этом документе отражается сумма, которую покупатель соглашается оплатить, принимая условия поставщика. В счете может присутствовать дополнительная информация об условиях сделки (сроки, порядок оплаты и поставки и т. д.), т. е. он дополняет договор.

- Счет-фактура. Этот документ составляется для налоговых целей, поскольку на его основании покупатели принимают к вычету суммы НДС, предъявленные поставщиками (п. 1 ст. 169 НК РФ). Таким образом, счетом-фактурой при отсутствии других документов, характеризующих определенную сделку, невозможно будет подтвердить расходы по данной сделке (письма Минфина РФ от 25.06.2007 № 03-03-06/1/392, ФНС от 31.03.2006 № 02-3-08/31, постановление ФАС Восточно-Сибирского округа от 19.04.2006 № А78-4606/05-С2-20/317-Ф02-1135/06-С1).

Следует иметь в виду, что приведенные в перечне унифицированные формы первичных бухгалтерских документов не являются обязательными для применения, т. к. с 2013 года (после принятия закона № 402-ФЗ) бланки таких форм можно разрабатывать самостоятельно. Но в большинстве случаев они продолжают использоваться. Поэтому в 2022–2023 годах перечень унифицированных форм первичных бухгалтерских документов,содержащихся в постановлениях Госкомстата, продолжает оставаться актуальным.

Какие сведения должны содержать формы первичных документов

Несмотря на то что обязательных для всех форм первичных документов в настоящее время не существует, законодателем установлены требования к содержанию таких документов. Перечень обязательных реквизитов, которые должны содержаться в каждом первичном документе, приводится в п. 2 ст. 9 закона № 402-ФЗ. Это, в частности:

- название документа;

- дата, когда такой документ был составлен;

- информация о составившем документ лице (наименование компании или ИП);

- суть факта хозяйственной жизни, который был оформлен данным документом;

- денежные, числовые характеристики, измерители произошедшего события (к примеру, в каком объеме, в каких единицах и на какую сумму товарная продукция была реализована покупателям);

- сведения об ответственных специалистах, которые оформляли свершившееся событие, а также подписи таких специалистов.

Если первичка не соответствует требованиям, организацию могут ждать в том числе и налоговые последствия.

О том, как делегируется право подписи, читайте в статье «Приказ о праве подписи первичных документов – образец».

Первичные документы и регистры бухгалтерского учета

Как могут быть классифицированы первичные документы бухгалтерского учета?

Если первичный документ выпустила сама компания, то он может относиться либо к группе внутренних, либо к группе внешних. Документ, который составлен внутри фирмы и распространяет свое действие на компанию-составителя — это внутренний первичный документ. Если же документ был получен со стороны (или составлен фирмой и выдан на сторону), то это будет внешний первичный документ.

Внутренние документы фирмы подразделяются на следующие категории:

- Распорядительные первичные документы — такие, которыми фирма отдает распоряжение какой-либо своей структурной единице или сотруднику. К указанной категории относятся приказы компании, распоряжения и т. д.

- Исполнительные первичные документы. В них компания отражает факт того, что определенное хозяйственное событие свершилось.

- Документы бухгалтерского оформления. С их помощью компания систематизирует и обобщает сведения, содержащиеся в иных распорядительных и оправдательных документах.

После того как хозяйственное событие было оформлено первичным документом, далее требуется отразить произошедшее событие в учетных регистрах. Они, по сути, являются носителями упорядоченной информации, в них аккумулируются и распределяются признаки и показатели хозяйственных сделок.

По внешнему виду выделяют следующие регистры:

- книги;

- карточки;

- свободные листы.

Исходя из способа ведения регистра, выделяют следующие группы:

- Хронологические регистры. В них фиксируют произошедшие события последовательно — от первого по времени свершения к последнему.

- Систематические регистры. В них компания классифицирует свершившиеся сделки по экономическому содержанию (пример — кассовая книга).

- Комбинированные регистры.

По критерию содержания информации, отражаемой в регистрах, выделяются:

- синтетические регистры (к примеру, журнал-ордер);

- аналитические регистры (платежная ведомость);

- комбинированные регистры, в разрезе которых фирма осуществляет как синтетический, так и аналитический учет.

Подробнее о бухгалтерских регистрах см. в статье «Учетные регистры бухгалтерского учета (формы, образцы)».

Итоги

Обязательных для всех форм и перечня первичных документов бухгалтерского учета в настоящее время не существует: любой хозсубъект вправе самостоятельно определить для себя формы первичных документов, которые он будет применять в своей деятельности.

Вместе с тем наиболее распространенными первичными документами бухгалтерского учета выступают имеющие аналоги среди унифицированных форм, утвержденных Госкомстатом.

После того как первичный документ оформлен, необходимо перенести информацию из него в учетный регистр.

Первичные документы в бухгалтерском учете представляют собой обширный список, порядок составления и содержание которых регулируется государственными органами РФ. У каждого подразделения, будь то кадровый, торговый отдел, администрация или производственный цех, существуют свои унифицированные формы ведения первичной документации.

Сегодня, подавляющее большинство первичных документов учитывается в специализированных бухгалтерских программах. Многие организации стараются отходить от бумажных вариантов документов и полностью переходят на электронный документооборот.

В статье мы разберем как и где вводить первичную документацию, а также как этот процесс упростить с помощью передачи на аутсорсинг.

Перед специалистами компании, работа которых связана с оформлением первички, встает серьезная задача регулярно совершенствовать свои знания в ведении учета в программе 1С. Так как от правильного заполнения информационной базы будет зависеть корректное отражение финансового результата в организации, а также не возникнут проблемы с бухгалтерской отчетностью и определением объема налогов.

Учет первичных торговых операций

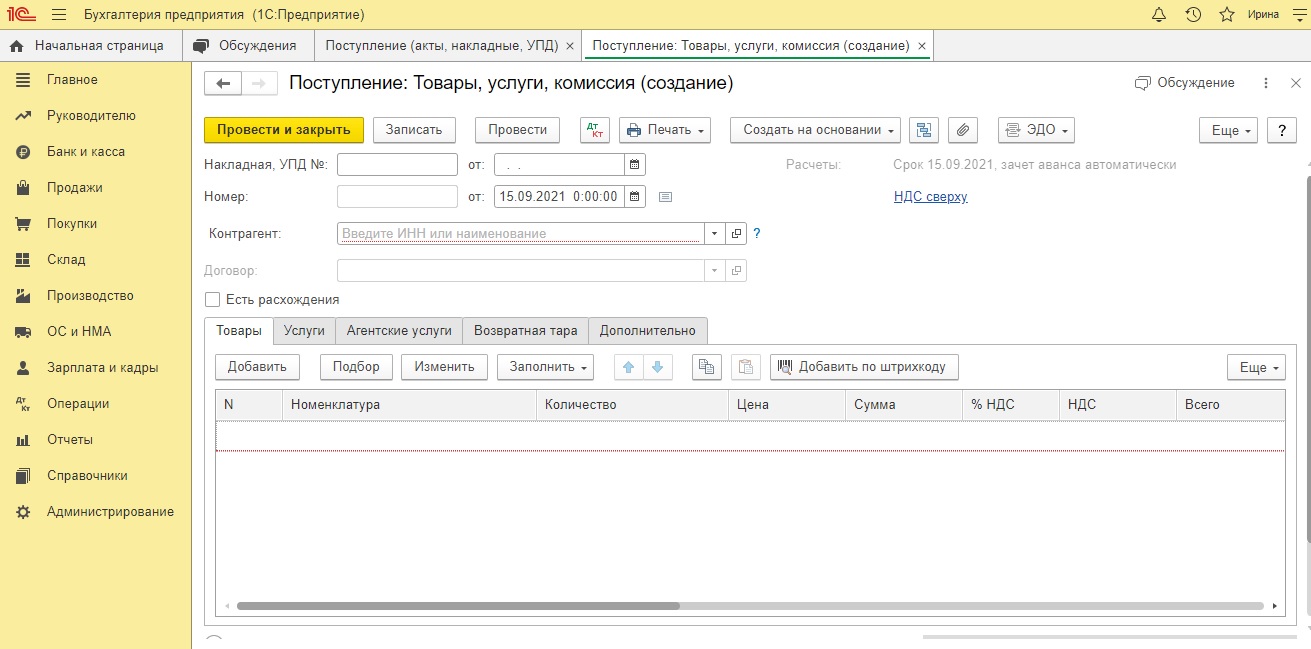

Рассмотрим пошаговый пример ведения учета первичных документов в торговом отделе небольшой компании в программе 1С:Бухгалтерия предприятия.

Роль первички – своевременно и точно отражать происходящие хозяйственные события в организации. Руководителям и собственникам бизнеса следует понимать, что не существует обязательного перечня первичных документов. Каждая организация сама определяет нужный список документов, в зависимости от деятельности, и фиксирует его в учетной политике.

Приобретение товаров

Компания приобретает товары для дальнейшей перепродажи, а материалы – для обеспечения своих нужд. При покупке у поставщиков, как правило, возникают еще и дополнительные расходы. Это могут быть: транспортные расходы, тара и упаковка, затраты на командировку с целью заключения договора о покупке. Все денежные перемещения с целью приобретения товарно-материальных ценностей (ТМЦ) должны быть учтены в базе.

Внесение первичных документов в базу 1С:Бухгалтерия происходит следующим образом. Для отражения поступления открываем на панели разделов вкладку «Покупки» и нажимаем «Поступление (акты, накладные, УПД)». Для создания нового поступления необходимо нажать «Поступление» — «Товары, услуги, комиссия». Документ создается на основании предъявленного оригинала накладной и счета-фактуры от поставщика.

В накладной указывается номер и дата, выбирается нужный склад (оптовый или розничный), заполняются данные поставщика. В табличной части будут отражены поступившие товары. Если данные наименования уже имеются в справочнике номенклатуры, то внесение товаров можно выполнить через кнопку «Подбор». Если позиции новые и ранее их не вносили в базу, то в этом случае они создаются через кнопку «Добавить».

Во вкладках табличной части «Услуги», «Возвратная тара», «Агентские услуги» вносятся данные о дополнительных расходах, если они имеются.

После заполнения накладной в поле «Счет-фактура» нужно ввести номер, дату предъявленного документа и нажать на кнопку «Зарегистрировать». Готовый документ необходимо сохранить и провести.

При создании новых документов в программе, специалисту важно усвоить привычку каждый раз сверять поступившее количество товара и итоговые суммы с оригиналами документов, чтобы не упустить расхождений, а потом и возникновения разногласий при оплате счетов. Оригиналы в упорядоченном виде подшиваются в папки и хранятся в архиве организации.

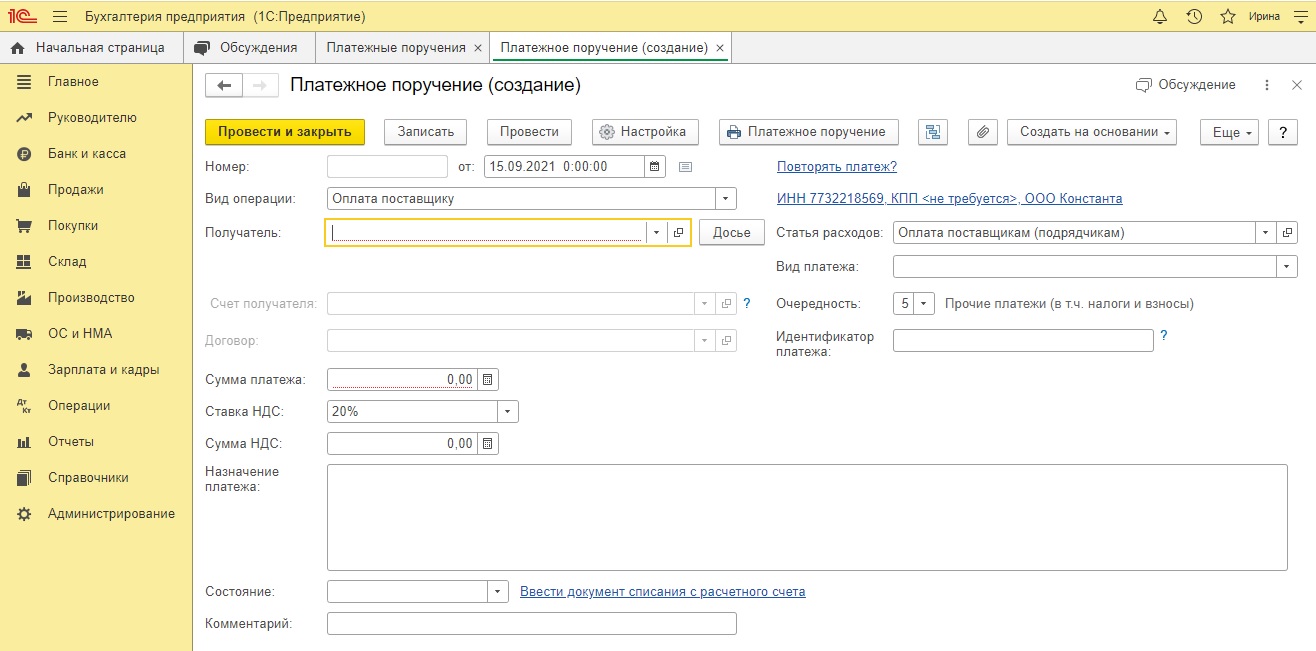

Оплата поставщику

Чтобы оплатить контрагенту за ранее приобретенные товары и услуги, необходимо выделить созданную накладную поступления, по которой мы хотим произвести оплату и нажать на кнопку «Создать на основании» — «Платежное поручение».

Документ заполняется и устанавливается назначение платежа «Оплата за товар по Счету фактуре № … от … ». Нажать «Провести и закрыть».

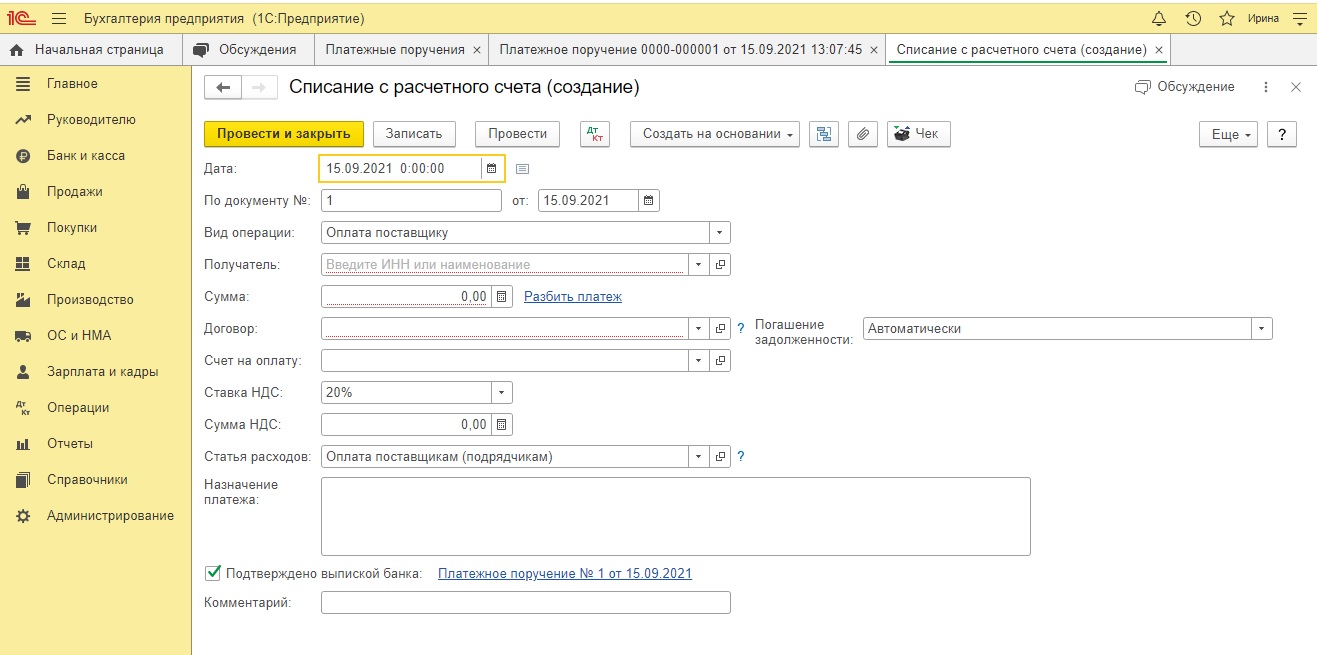

Данное платежное поручение направляется в банк, после чего банк предоставляет оригинал выписки о снятии денежных средств с вашего расчетного счета. На основании этой выписки нужно создать еще один документ в базе 1С отражающий факт списания денежных средств. Создается он на основании платежного поручения. Необходимо выделить этот документ и нажать «Создать на основании» — «Списание с расчетного счета». Документ заполняется автоматически.

После заполнения документа, нажать «Провести и закрыть». Бумажные оригиналы подшиваются.

Оптовые продажи товаров

Отразим бухгалтерский учет первичных документов по оптовой торговле. Инструкция будет включать в себя оформление следующих операций:

- Сначала выписываем счет покупателю, который согласился приобрести нашу продукцию оптом;

- Отражаем факт реализации товара и перехода права собственности покупателю;

- Регистрируем оплату, то есть зачисление денежных средств на расчетный счет компании.

Счет на оплату

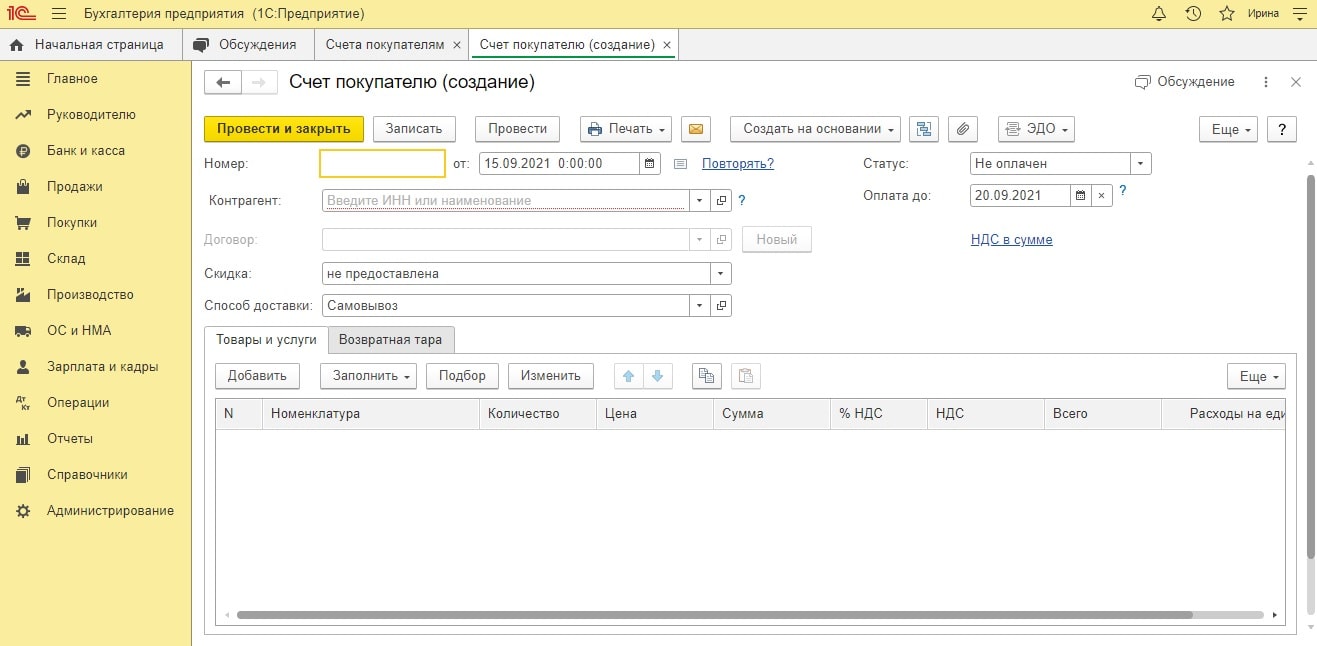

Оформление счета в программе 1С выполняется через раздел «Продажи» в закладке «Счета покупателям». Нажмем на кнопку «Создать» и откроется форма документа.

Необходимо указать дату и заполнить верхнюю часть. В табличной части, с помощью кнопки «Подбор» или «Добавить» выбираем нужные товары из справочника, устанавливаем количество, проверяем оптовые цены. Не забываем проводить документацию в программе с помощью кнопки «Провести и закрыть». При необходимости распечатываем оригинал с помощью кнопки «Печать».

Реализация товара (отгрузка)

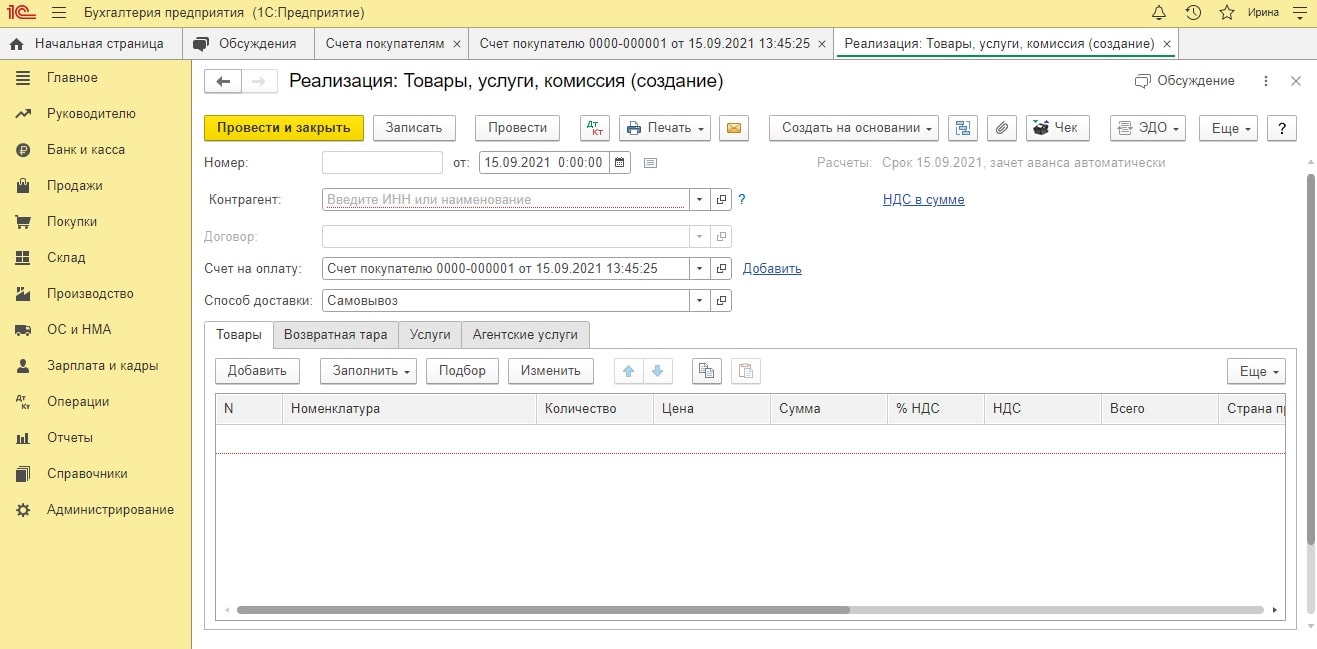

Порядок формирования документа отгрузки следующий. Он обычно создается на основании документации по оплате. Выделяем ранее созданный счет на оплату и нажимаем «Создать на основании» — «Реализация (Товары, услуги, комиссия)».

Документ необходимо заполнить: указать дату, поставщика, склад, с которого производится отгрузка. Нажать в том же документе «Выписать счет-фактуру». Затем, провести и сохранить.

Оплата от покупателя за товары

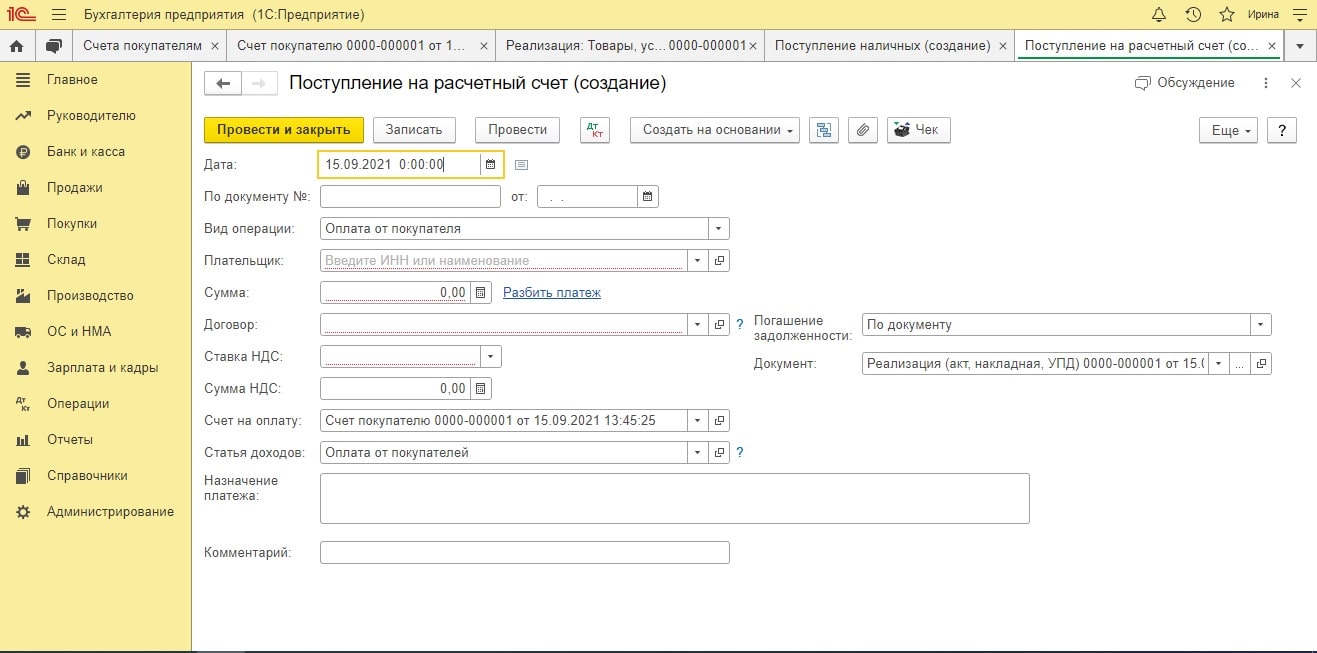

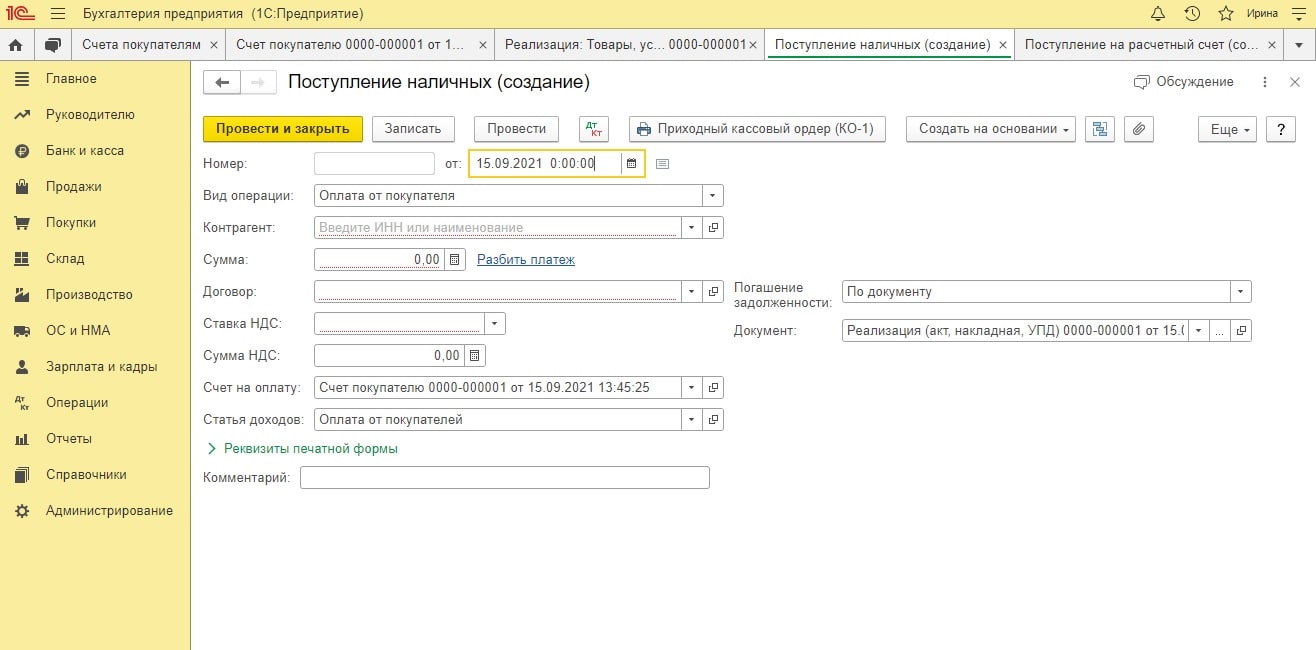

Следующий документ учета первички – оплата от покупателя. Оформление подобных документов производится либо на основании ранее созданных счетов на оплату, либо на основании документов реализации.

Вид операции указывается в зависимости от способа оплаты. Если покупатель оплачивает безналичным способом, то на основании документа реализации создаем «Поступление на расчетный счет».

Если оплата происходит наличными, то создаем «Поступление наличных».

Все поля документа заполняются. Указывается дата поступления денежных средств, входящий номер и дата платежного поручения. В назначении платежа указывается: «Оплата за товары от покупателя». Затем документ сохраняют и проводят.

Возвраты от покупателя

В бухгалтерском учете случаются ситуации, когда покупатель требует вернуть деньги за товар ненадлежащего качества или продукт не подошел по своим характеристикам.

В этом случае, бухгалтерия, в соответствии с законодательством, обязана принять свои товары обратно и вернуть оплаченные покупателем деньги. Все эти операции оформляются с помощью соответствующих документов.

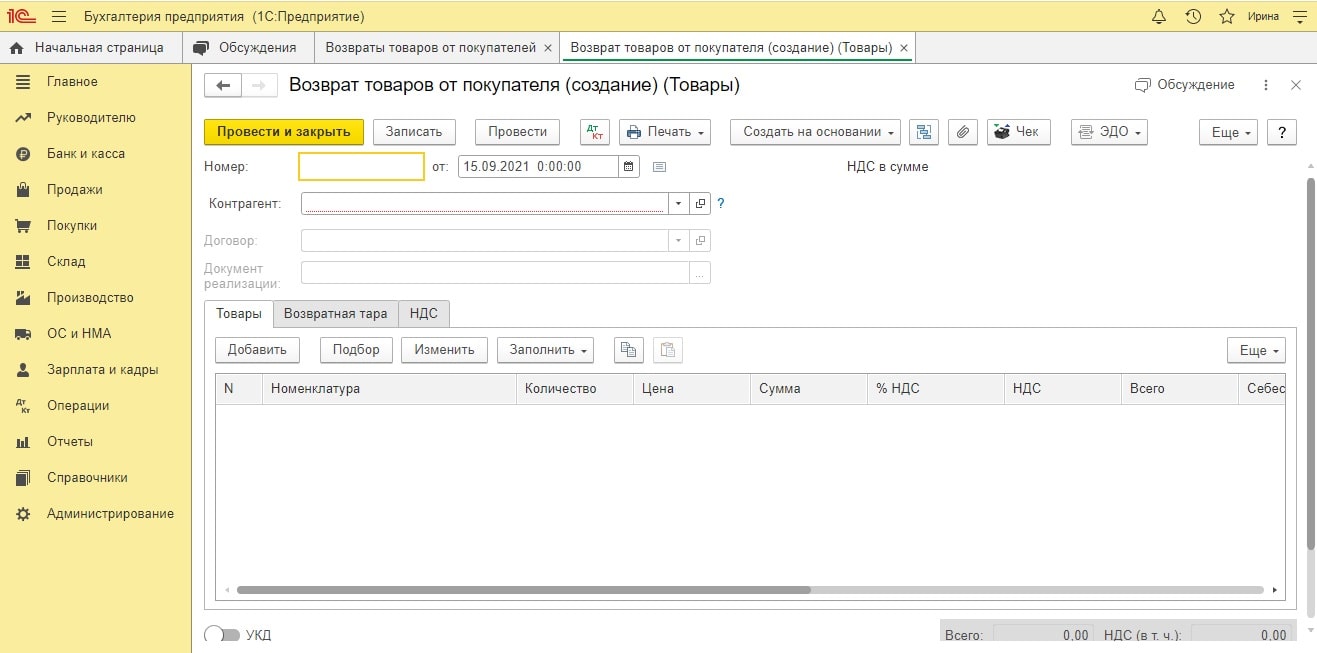

Возврат товаров

Возврат выполняется на основании оригиналов документов, предъявленных покупателем.

Для ввода возврата в информационную базу, необходимо зайти в раздел «Продажи» и нажать на вкладку «Возвраты о покупателей». Для создания нового документа нажимаем «Возврат» и в выпадающем окне выбираем нужную ссылку. Если покупатель уже оплатил за товары, то необходимо выбрать операцию «Товары», если товары были отгружены заранее, до выписки счета покупателю, то выбираем «Товары отгруженные».

Заполняем документ, указав дату, наименование покупателя, оптовый склад и договор поставки. Также указывается документ реализации, по которому была произведена отгрузка. Нажав на кнопку «Заполнить», табличная часть заполняется автоматически. Необходимо вручную откорректировать только возвращаемый товар, указав нужное количество и сумму. Нажимаем «Провести», «Закрыть».

Оригиналы документов, предъявленные покупателем, сохраняем в подшивке.

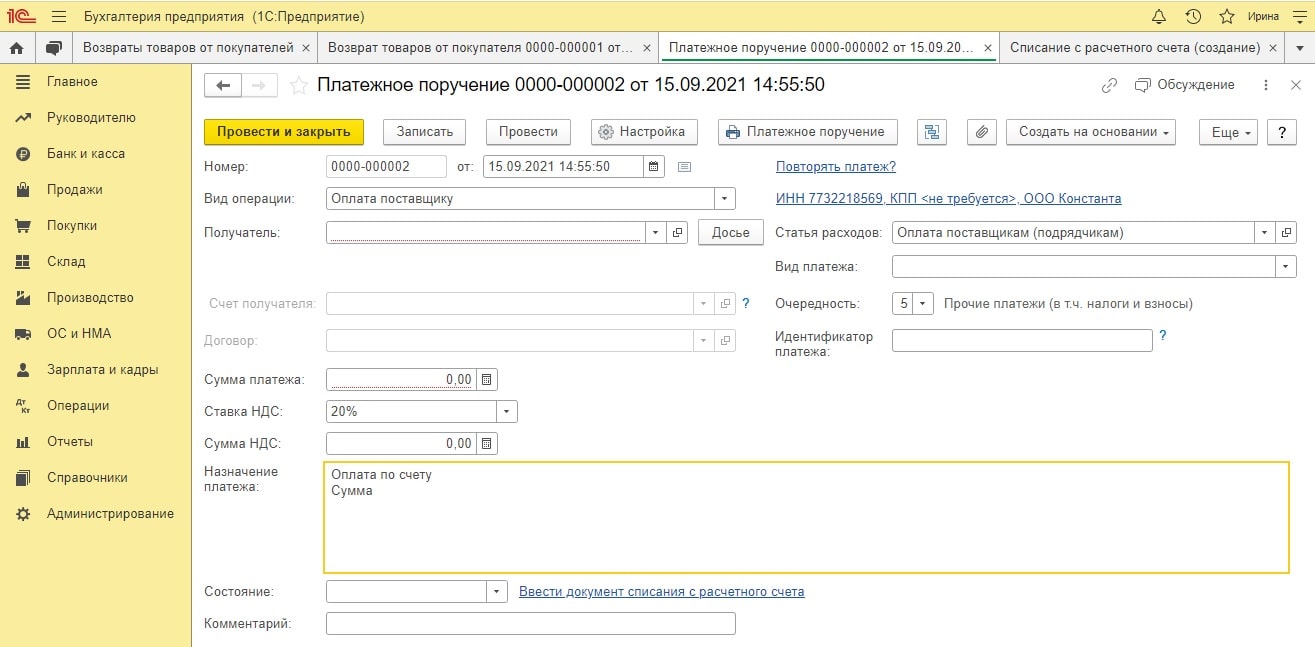

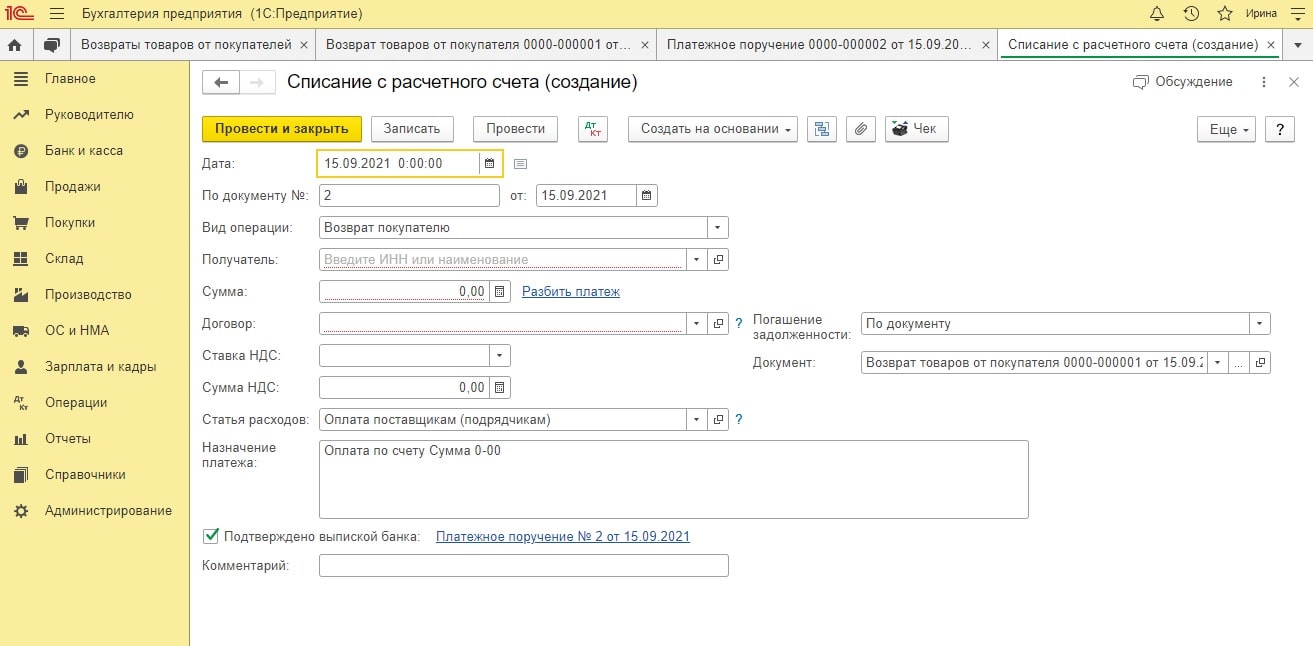

Возврат денег покупателю

Данный учетный документ создается на основании созданного Возврата. Нужно найти и выделить этот документ и нажать на кнопку «Создать на основании» — «Платежное поручение».

Заполнив все необходимые реквизиты в поля формы, необходимо будет нажать на ссылку «Ввести документ списания с расчетного счета». Как правило, его основанием является оригинал выписки из банка, подтверждающий, что деньги были перечислены на счет покупателя. Отражаем эту операцию.

В конце все документы необходимо провести и закрыть.

Складские операции

Рассмотрим учет первички на складах компании. Работа со складами требует знания специфики данного направления, а также типичных хозяйственных операций происходящих здесь. Товары на складах могут перемещаться с одного склада на другой. Важным событием на складе является процедура инвентаризации, позволяющая определить фактическое количество товаров и обеспечить его контроль, сохранность.

Перемещение товаров

Для выполнения перемещения товаров в программе 1С Бухгалтерия, необходимо перейти в раздел «Склад» и нажать на ссылку «Перемещение товаров».

Заполняем отправителя: например, указываем «Оптовый склад». Затем заполняем получателя: «Розничный склад». С помощью кнопки «Подбор» необходимо указать названия товаров и их количество. Затем нажать на кнопку «Провести и закрыть».

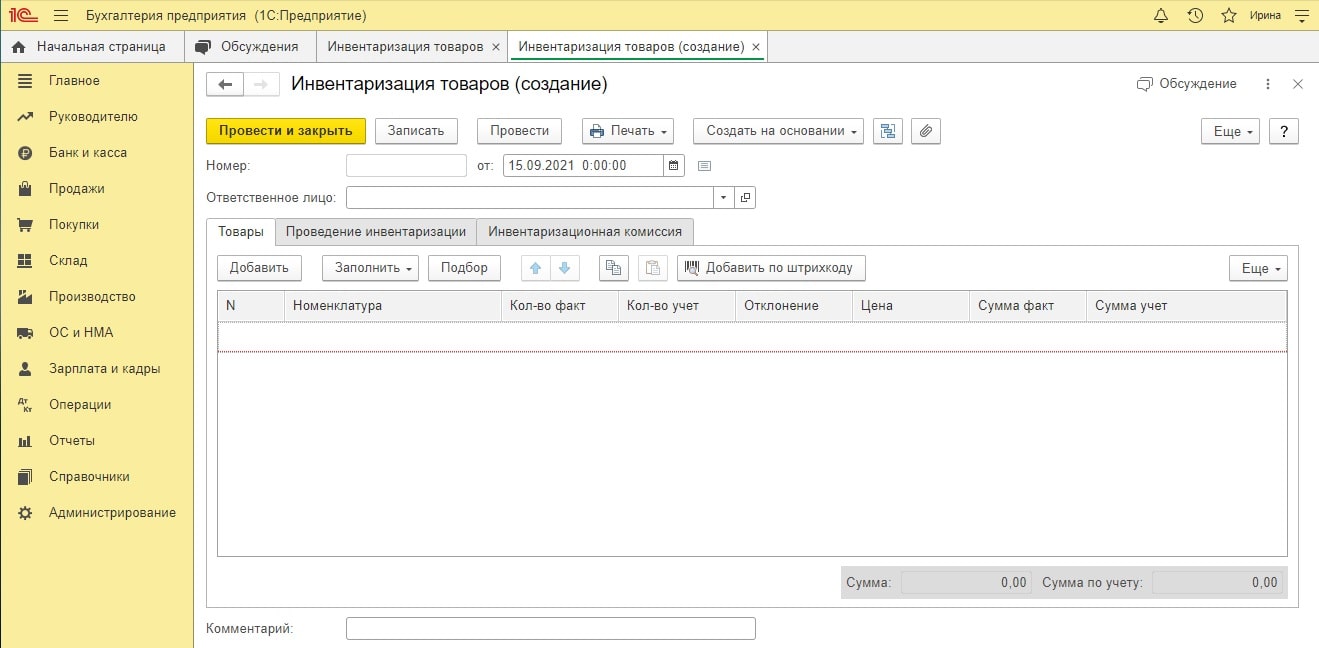

Инвентаризация

Выполним инвентаризацию на складе. В панели разделов нажимаем «Склад» и переходим по ссылке «Инвентаризация товаров» — «Создать».

Указываем дату проведения, склад, ответственные лица. Документ заполняется автоматически с помощью кнопки «Заполнить». В табличной части будет отражено количество остатков по всем складам. Готовый документ можно распечатать в виде Инвентаризационной описи.

После того как будет завершена работа по проведению инвентаризации, возможно выявление недостачи или излишек на складах.

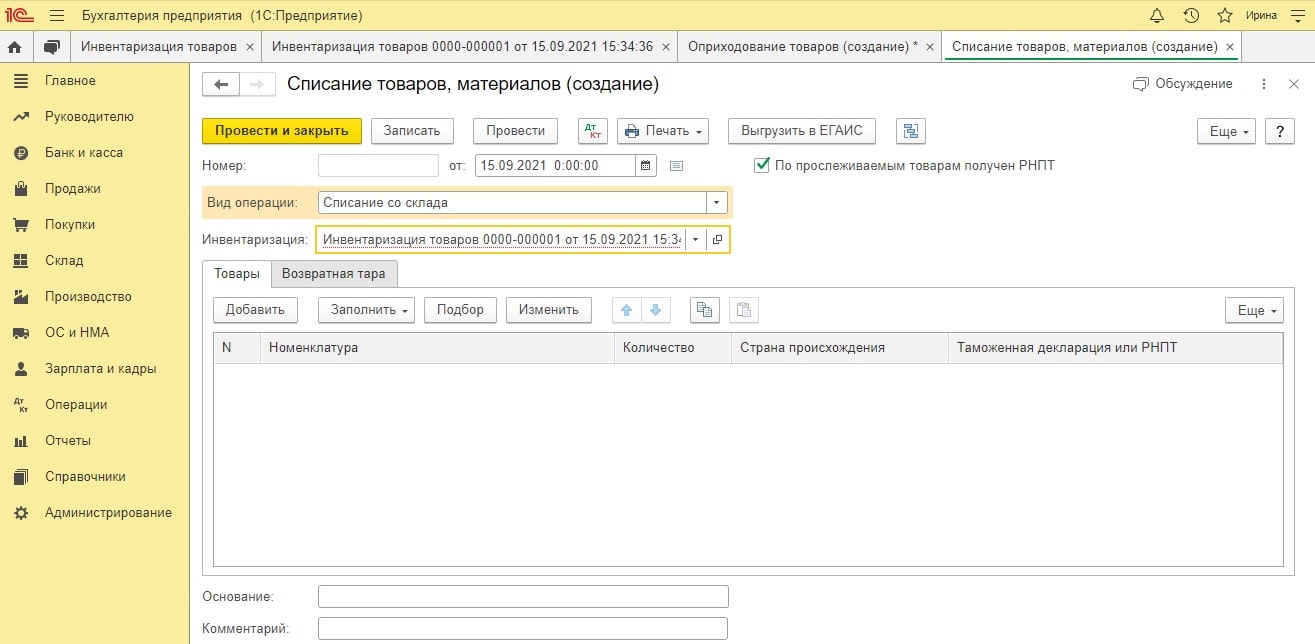

Списание недостачи

Для того, чтобы списать выявленную недостачу, необходимо зайти в доумент инвентаризации и нажать на кнопку «Создать на основании» — «Списание товаров, материалов».

Указать дату. Затем нажать «Провести и закрыть».

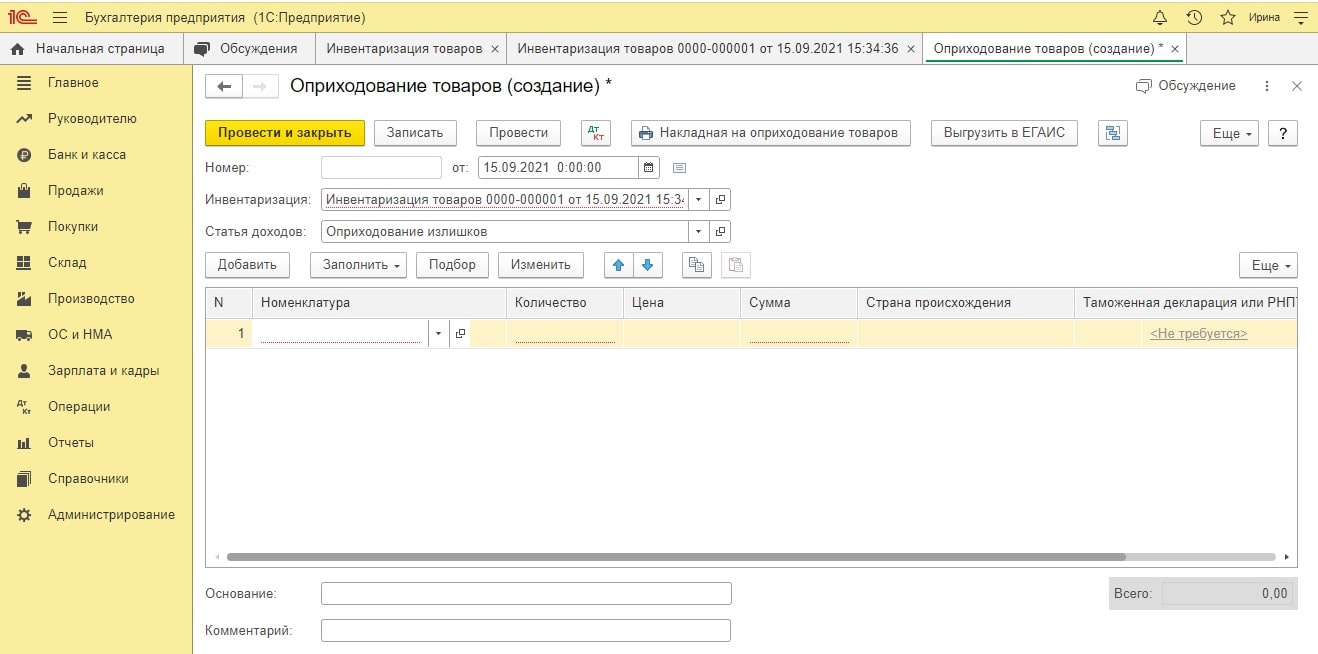

Оприходование излишков

Учетный документ по оприходованию излишков также создается на основании инвентаризации. Аналогично списанию, создается новый документ с видом операции «Оприходование товаров». Заполняются все поля, с указанием даты, заполняется табличная часть. Документ необходимо провести и закрыть.

Учет основных средств

Учет основных средств

Основные средства (ОС) являются материально-вещественным имуществом компании, которые выступают в качестве средств труда при выполнении различных работ, услуг, а также в производстве продукции (инструмент, оборудование, машины, электроника, здания и сооружения).

Как правило, к основным средствам относится имущество, срок использования которого превышает один год. Особенностью объектов ОС является то, что они со временем подвержены изнашиванию, что в результате приводит к уменьшению их стоимости. В бухгалтерском учете принято амортизировать ОС, то есть ежемесячно вычитать из их себестоимости определенную сумму.

Приобретение объектов ОС

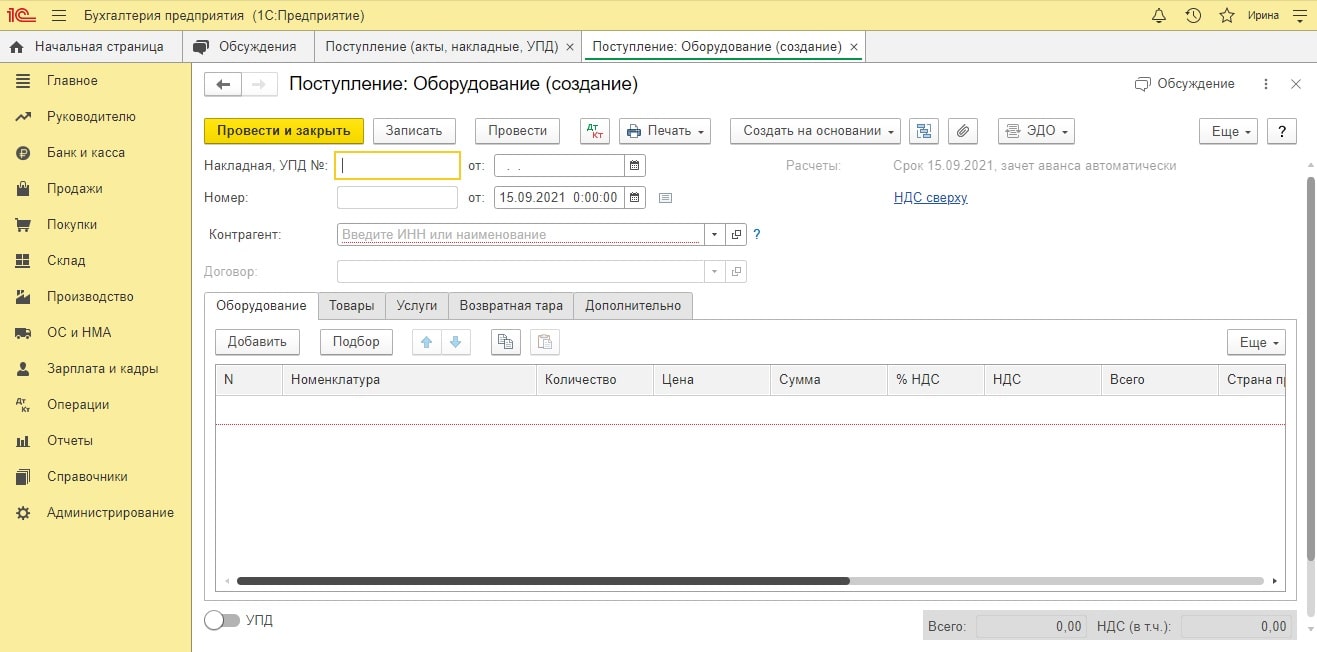

Чтобы отразить в программе покупку ОС, необходимо в разделе «Покупки» зайти в закладку «Поступление (акт, накладная)» — «Оборудование». Откроется форма, которую необходимо заполнить соответствующими учеными данными. Указать наименование поступившего объекта ОС, его количество и стоимость.

Данный учетный документ вводится на основе предъявленной накладной.

Ввод в эксплуатацию ОС

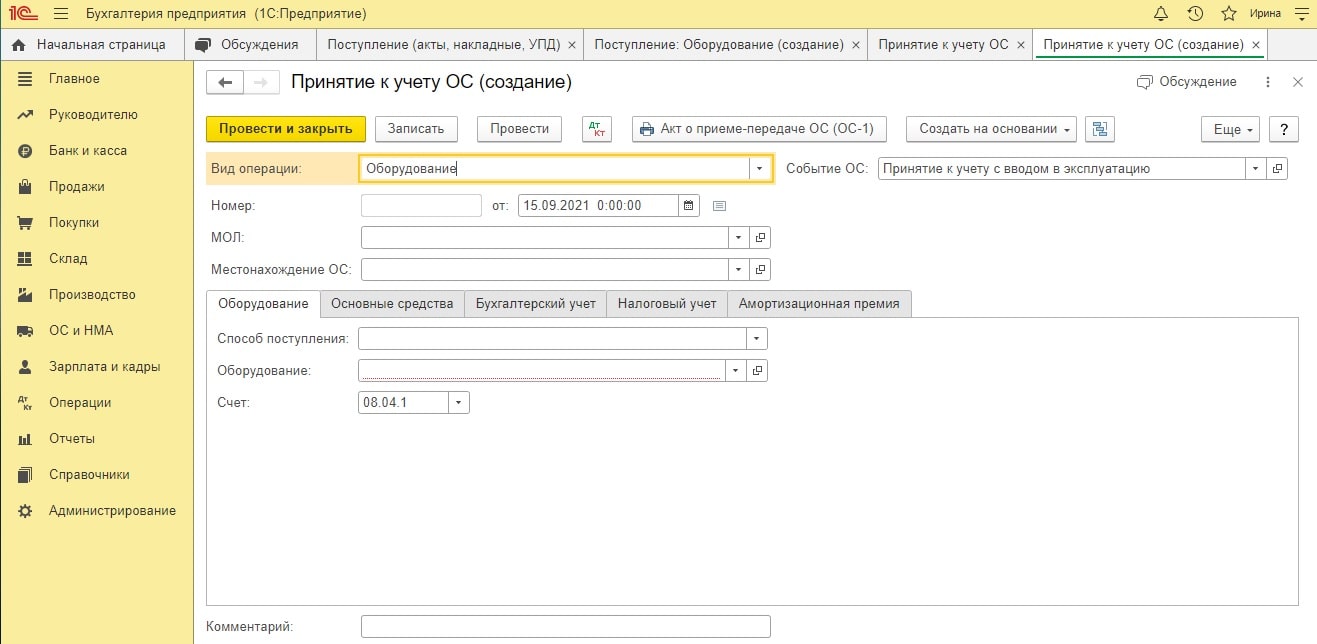

После того, как основное средство было оприходовано, необходимо ввести его в эксплуатацию, иными словами, принять к учету. Для этого, в программе необходимо выбрать «ОС и НМА» и нажать на вкладку «Принятие к учету ОС».

В документе необходимо указать дату создания документа. Указываем местонахождение, где будет использоваться основное средство. Например, если приобрели компьютеры, то можно выбрать «Администрация», «Бухгалтерия». Если станки, то — «Производственные цех» и т.д. Во вкладке «Событие», необходимо указать «Принятие к учету с вводом в эксплуатацию».

Для того, чтобы для основного средства корректно начислялась амортизация ему необходимо определить амортизационную группу. Для этого в закладке «Основные средства» необходимо зайти в «Группа учета ОС» и в зависимости от наименования присвоить тот или иной номер амортизационной группы.

В закладке «Бухгалтерский учет» необходимо задать способ поступления ОС в компанию, например, был приобретен за плату или получен безвозмездно. Затем нажать на «Порядок учета» и выбрать «Начисление амортизации». Также указывается способ начисления амортизации. Чаще всего в организациях используется «Линейный способ».

После заполнения документа, его необходимо провести и закрыть.

Продажа (передача) ОС

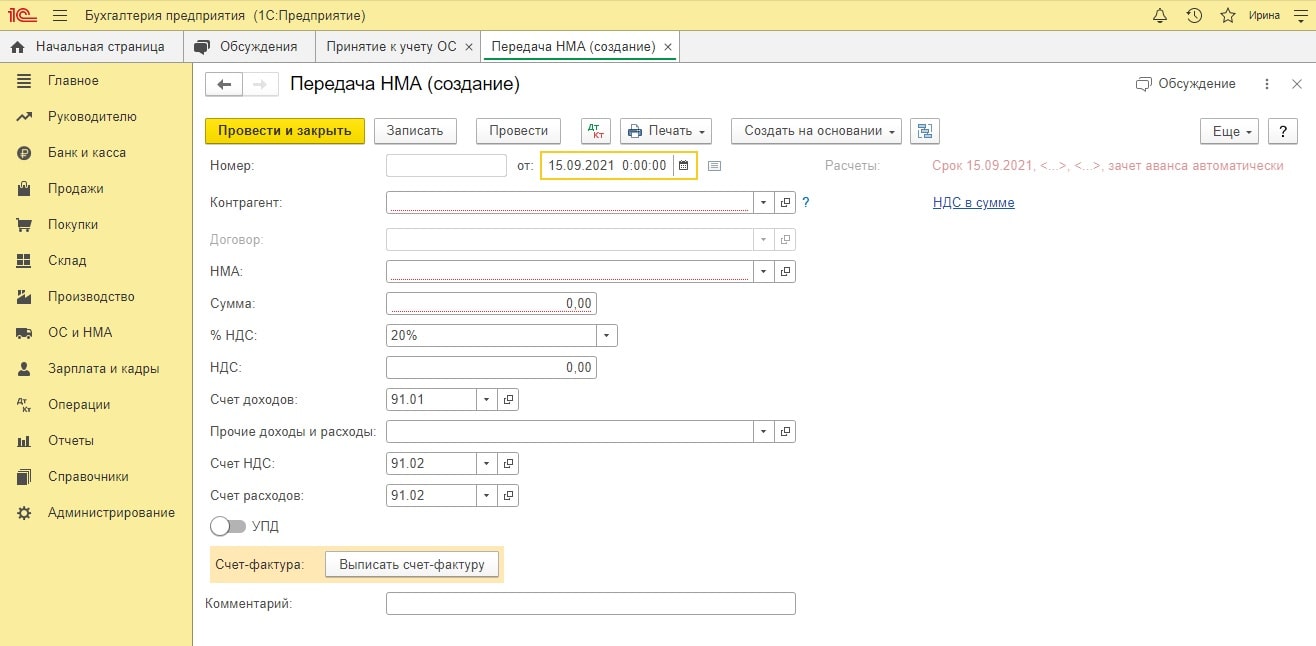

Если было принято решение продать основное средство, то в программе необходимо выполнить следующие учетные действия. Зайти в раздел «ОС и НМА» и нажать на кнопку «Передача ОС». В открывшемся документе заполнить дату и реквизиты. В табличной части указывается наименование ОС, его количество и стоимость.

Ниже в этом же документе по ссылке необходимо создать счет-фактуру. В конце документ необходимо провести и закрыть.

Преимущества бухгалтерского аутсорсинга

Учет первичной документации имеет свои особенности на каждом предприятии. Для малых организаций и индивидуальных предпринимателей список документов обычно небольшой и состоит только из основных форм. Для крупных компаний требуется более детализированный и обширный учет всех хозяйственных операций в каждом отделе, поэтому список первички у них достаточно внушительный. Для некоторых учет не вызывает вопросов, у других – это большая рутинная работа, отнимающая время, силы и нервы.

Переведите свой бухгалтерский и кадровый учет на аутсорсинг и мы решим вашу проблему. Помимо экономии на содержании целого отдела, вы откроете для себя много выгодных преимуществ. Мы окажем поддержку вашему бизнесу в следующих направлениях:

- Внесем всю первичную документацию в базу.

- Поможем вести бухучет в компании. Сформируем необходимую отчетность. У вас возникли затруднения в оформлении документации? — Наш профессиональный бухгалтер подробно расскажет, как это сделать.

- Ваши налоги больше не будут доставлять головную боль. Занимайтесь бизнесом, не отвлекаясь на посторонние дела. Рассчитаем НДС, налог на прибыль, сформируем и сдадим декларации.

- Проверим кадровый учет, поможем ежемесячно рассчитывать зарплату и другие платежи сотрудникам. Предоставим отчетность в контролирующие органы.

Кроме этого, выполним обслуживание в сфере автоматизации учета. Внедрим и настроим информационные программы, проведем курс обучения сотрудников. Проконсультируем по сложным вопросам ведения учета.

Бухгалтерский аутсорсинг помогает оптимизировать затраты организации. А ведение учета профессионалами исключает грубейших ошибок, связанных с ними штрафов и разбирательств.

Заказать бухгалтерский аутсорсинг можно здесь или по телефону +7 (499) 956-21-70

Свидетельство о регистрации СМИ: Эл № ФС77-67462 от 18 октября 2016 г.

Контакты редакции: +7 (495) 784-73-75, smi@4dk.ru

В 2023 году действует новый федеральный стандарт бухгалтерского учёта 27/2021 «Документы и документооборот», в котором собраны более детальные требования к составлению документов бухгалтерского учёта

В законе № 402-ФЗ «О бухгалтерском учёте» закреплено требование подтверждать каждый факт хозяйственной деятельности налогоплательщика специальным документом. Такой документ называется первичным. Первичку оформляют в момент совершения сделки или сразу после её окончания. В 2023 году действует новый федеральный стандарт бухгалтерского учёта 27/2021 «Документы и документооборот», в котором собраны более детальные требования к составлению документов бухгалтерского учёта.

При проверках налоговики и аудиторы в первую очередь обращают внимание на наличие первичных документов. Если операция ничем не подтверждена, проверяющие сделают вывод, что отчётность составлена неправильно и налоги посчитаны неверно. За это начислят штраф, размер которого зависит от степени тяжести нарушения.

Основные типы первичных документов в бухгалтерском учёте

Перечень первички зависит от того, какие виды сделок обычно заключает компания. Но есть обязательные первичные документы бухгалтерского учёта, которые оформляются всеми налогоплательщиками. Они подтверждают разные этапы сделки.

На первом этапе стороны договариваются об условиях сделки и заключают договор, а продавец товаров или услуг выставляет покупателю счёт на оплату.

На втором этапе происходит оплата по счёту. Оплату наличными подтверждают с помощью кассового чека, квитанции к приходному кассовому ордеру или бланка строгой отчётности. Электронный расчёт можно подтвердить выпиской с банковского счёта.

Третий этап — передача товара покупателю, оказание услуг или выполнение работ заказчику. На этом этапе первичка подтверждает, что покупатель получил товар, а продавец — оплату. Для этого оформляют:

-

товарную накладную;

-

товарный чек;

-

акт выполненных работ или оказанных услуг.

Без этих документов покупатель не сможет учесть потраченные средства в расходах.

Список первичных документов может расширяться в зависимости от видов операций и особенностей учёта конкретной компании.

Формы первичных документов

Раньше все налогоплательщики были обязаны применять унифицированные документы первичного бухгалтерского учёта. Сейчас такого требования нет, за исключением нескольких видов документов.

ФСБУ 27/2021 предъявляет ряд требований к первичным документам бухгалтерского учёта:

- Документы должны быть составлены на русском языке.

- Если документ составлен на иностранном языке, он должен иметь построчный перевод.

- Если закон страны, где ведётся деятельность, требует составлять первичку на языке данной страны, то документ составляют на иностранном языке, а бухгалтерский регистр должен иметь построчный перевод.

- Величина денежного измерения записывается в регистрах бухучёта в рублях.

- Если стоимость объекта бухучёта выражена в валюте, то она записывается в регистрах бухучёта как в валюте, так и в рублях.

Организации могут пользоваться унифицированными формами первички, если им так привычнее. При этом их можно видоизменять, добавлять и убирать строчки при необходимости. Но можно разработать свои собственные формы. Выбранный вариант форм должен быть закреплён в учётной политике.

В законе прописаны обязательные реквизиты, которые должны быть указаны в каждом первичном документе независимо от его формы:

-

наименование документа;

-

дата составления;

-

наименование организации, от имени которой составлен документ;

-

содержание факта хозяйственной жизни;

-

измерители в натуральном и денежном выражении — рубли и, например, штуки;

-

наименование должностей лиц, ответственных за совершение операции и правильность её оформления;

-

личные подписи этих лиц с расшифровкой.

ФСБУ 27/2021 уточняет требования к реквизитам первичного документа.

Реквизит «Дата составления первичного учётного документа» подразумевает — это дата подписания его лицом, совершившим сделку. Если дата совершения сделки и дата составления документа отличаются, то в этом поле нужно указать обе даты

Новый ФСБУ ввёл понятие оправдательного документа. Если в первичный учётный документ включены обязательные реквизиты на основании другого документа, содержащего информацию о факте хозяйственной жизни (оправдательный документ), в первичку нужно включить информацию, которая позволяет идентифицировать оправдательный документ.

Оформление первичных документов в бухгалтерском учёте возможно в бумажном и в электронном виде. Главное — договориться с контрагентом об удобном для вас обоих варианте. Электронные документы нужно подписывать электронной подписью с обеих сторон. Если продавец подписал договор с помощью ЭП, а покупатель — от руки, такой договор не будет иметь силы.

Бывает, что нужен первичный документ на иностранном языке или в валюте для иностранного контрагента. Однако по требованиям российского законодательства первичка должна быть в рублях. В этом случае можно поступить следующим образом:

-

указать в документе отдельные графы для рублей и другой валюты;

-

оформить два экземпляра — один в валюте или на иностранном языке, а второй — в соответствии с российским законодательством;

-

составить дополнительный документ, разъясняющий содержание документа, составленного в валюте.

Печать — необязательный реквизит первички. Но она должна быть в документе, если этого требует законодательство — например, в расчётных документах, а также в случае если организация использует применявшиеся раньше унифицированные формы документов без изменений. Эти формы содержат реквизит печати.

Перевозочные документы, которые подтверждают факт перевозки груза автомобильным транспортом, также используются как первичные в бухгалтерском учёте. В 2022–2023 годах произошли существенные изменения в правилах их оформления.

В логистике постепенно внедряется электронный документооборот. В связи с этим ФНС разработала и утвердила форматы некоторых электронных перевозочных документов:

- электронной транспортной накладной, электронной сопроводительной ведомости и электронного заказ-наряда — Приказом ФНС России от 9 декабря 2022 № ЕД-7-26/1065@;

- электронного заказа и заявки — Приказом ФНС России от 13 февраля 2023 года № ЕД-7-26/108@;

- электронного договора фрахтования — Приказом ФНС России от 13 февраля 2023 года № ЕД-7-26/109@;

- электронного путевого листа — Приказом ФНС России от 17 февраля 2023 года № ЕД-7-26/116@.

Применять электронные документы в грузоперевозках пока необязательно, но есть один нюанс. Если контрагенты оформляют бумажные документы, они могут продолжать это делать, пока ЭДО не станет обязательным. Но если контрагенты уже начали оформлять перевозочные документы в электронном виде, они могут делать это только по установленным ФНС форматам, иначе их оштрафуют.

Нюансы составления первичных учётных документов

ФСБУ 27/2021 содержит некоторые допущения в правилах составления первички.

- Можно оформлять несколько связанных фактов хозяйственной жизни одним первичным учётным документом.

- Можно оформлять длящиеся или повторяющиеся факты хозяйственной жизни первичными учётными документами с периодичностью, определяемой исходя из принципа рациональности, при условии их составления на учётную дату.

- Можно оформлять ряд сделок, заключённых участником биржевых торгов, по договорам с разными контрагентами одним первичным учётным документом.

- Можно использовать в качестве первички документы, составленные или полученные в процессе жизнедеятельности экономического субъекта (договор, чек, квитанция об оплате и т.д.) при наличии обязательных реквизитов учётного документа.

Ошибки в первичных документах

Ошибка в бумажной первичке может обнаружиться после того, как документ приняли к учёту. Возможность исправить её зависит от вида документа.

Не подлежат исправлению кассовые и банковские документы:

-

приходный кассовый ордер (форма № КО-1);

-

расходный кассовый ордер (форма № КО-2);

-

платёжные поручения и иные банковские документы;

-

БСО, выдаваемые вместо чеков ККТ.

Если в таком документе допущена ошибка, то надо составить новый.

Для счетов-фактур и УПД существуют корректировочные формы. В остальных случаях ошибки исправляются прямо в существующих документах.

Как исправить ошибку в бумажной первичке:

-

Зачеркните неправильный текст или сумму одной чертой.

-

Над зачёркнутым текстом напишите исправленный текст или сумму.

-

Верные данные подтвердите записью «Исправлено» и подписями лиц, внёсших изменения, с указанием их фамилий и инициалов, укажите дату.

Как исправить ошибку в электронной первичке:

- Вместо неверного электронного документа, нужно составить новый (исправительный) электронный документ.

- В нём должно быть указание на то, что это именно исправительный электронный документ, и ссылка на первоначальный документ. Он должен быть подписан электронной подписью лиц, ответственных за составление документа.

- Исправительный документ не должен просматриваться и использоваться без первоначального.

Исправлять электронную первичку можно любым способом, главное — закрепить его в учётной политике.

Хранение первичных документов

Бумажные документы, которые используются в текущей деятельности, хранятся в бухгалтерии. За их сохранность и своевременную передачу в архив отвечают лица, уполномоченные главным бухгалтером. Приём документов и передача в архив оформляются документально.

Можно хранить документы в бухгалтерии или воспользоваться услугами сторонней фирмы.

ФСБУ 27/2021 ввёл новый порядок хранения первичных документов бухгалтерского учёта. По новым правилам бухгалтерский архив ведётся организацией в том виде, в котором бухгалтерские документы были составлены изначально. Электронные документы хранят в электронном виде, бумажные документы — в бумажном. Перевод бумажных документов в электронный вид с целью хранения не допускается.

Срок хранения первичных документов бухгалтерского учёта обычно составляет 5 лет, а документы по личному составу и информации, которая влияет на расчёт пенсии, хранятся 50 или 75 лет. Подробно о сроках хранения бухгалтерских и налоговых документов мы рассказали в статье «Срок хранения документов в 2023 году».

Утеря первичных документов

Если первичка пропала, создают специальную комиссию и расследуют причины пропажи. В результате документы либо находят, либо восстанавливают путём запроса дубликатов у контрагентов, банков и налоговой инспекции.

Если часть документов восстановить не удалось, составляют соответствующий акт с обоснованием причин.

Утерянные документы можно также заменить другими, которые также подтверждают факт совершения хозяйственной операции. Об этом мы рассказывали в статье «Чем заменить первичку».

Штрафы за отсутствие первички

Отсутствие первичных документов считается нарушением правил учёта. За это предусмотрены штрафы:

-

10 000 рублей за нарушение в одном налоговом периоде;

-

30 000 рублей за нарушение в нескольких налоговых периодах;

-

20% от неуплаченного налога или взносов, но не менее, чем на 40 000 рублей, если нарушение привело к занижению налоговой базы.

Если не предоставить первичные документы для налогового контроля, штраф составит 200 рублей за каждый документ.

За непредставление первичных документов для налогового контроля штрафуют на 200 рублей за каждый документ. Также предусмотрена административная ответственность.

Электронная первичка в бюджетной сфере

С 1 января 2023 года все бюджетные организации обязаны применять приказ Минфина от 15 апреля 2021 года № 61н. Этот приказ утвердил унифицированные формы электронных документов бухгалтерского учёта в бюджетной сфере, а также методические указания по их формированию и применению.

К таким документам относятся:

- первичные учётные документы: ведомость группового начисления доходов, акт о консервации (расконсервации) основных средств, акт о результатах инвентаризации наличных денежных средств и другие — всего 17 форм (приложения № 1 и № 2 к приказу № 61н);

- регистры бухгалтерского учёта: журнал операций по забалансовому счёту, карточка учёта имущества в личном пользовании, ведомость доходов физлиц, облагаемых НДФЛ, страховыми взносами (приложения № 3 и № 4 к приказу № 61н).

С 2024 года в электронный вид в обязательном порядке будут переведены ещё 6 форм «первички» и 2 формы регистров бухучёта. По своему усмотрению бюджетные организации могут начать применять их уже в 2023 году. Соответствующие изменения в приказ № 61н внесены приказом Минфина от 7 ноября 2022 года № 157н.

При этом организации бюджетной сферы не применяют ФСБУ 27/2021.

Учет основных средств

Учет основных средств