Дата публикации: 09.09.2021 12:06

Для получения вычета по доходам в налоговом органе гражданам необходимо подать декларацию по форме 3-НДФЛ лично либо через представителя одним из способов:

- в налоговую инспекцию по месту жительства;

- почтовым отправлением с описью вложений;

- в электронной форме через Единый портал госуслуг или «Личный кабинет налогоплательщика для физических лиц».

С 1 января 2020 года физические лица могут сдавать в налоговые органы декларации по НДФЛ на бумажном носителе через Многофункциональные центры предоставления государственных и муниципальных услуг. Соответствующие нормы внес в пункт 4 статьи 80 Налогового кодекса РФ Федеральный закон от 29.09.2019 № 325-ФЗ.

Специалистами отдела работы с налогоплательщиками налоговой инспекции Ивановского района были проведены консультативно-обучающие семинары с сотрудниками Лежневского, Савинского многофункциональных центров предоставления государственных и муниципальных услуг (МФЦ) и МАУ «МФЦ» городского округа Кохма по теме: «Направление в налоговый орган налоговых деклараций по налогу на доходы физических лиц на бумажном носителе для налогоплательщиков физических лиц».

Днем представления налоговой декларации по НДФЛ в налоговый орган через многофункциональный центр считается день ее приема в МФЦ. Для получения услуги необходимо представить документ, удостоверяющий личность (паспорт гражданина РФ), в случае обращения доверенного лица – нотариально заверенную доверенность, налоговую декларацию по форме 3-НДФЛ, заполненную на бумажном носителе, иные требуемые документы в оригинале либо их копии, заверенные собственноручно, и опись документов, прилагаемых к налоговой декларации.

Существует множество способов отправки документов в налоговую службу, и один из них — через МФЦ. В статье расскажем, как оформить документы на налоговый вычет в МФЦ в 2023 году, как узнать, оказывает ли ваш многофункциональный центр такие услуги, и в какой срок нужно собрать пакет для ИФНС.

Что такое МФЦ

МФЦ (многофункциональный центр предоставления государственных и муниципальных услуг) еще называют центром «Мои документы».

Ежегодно расширяется спектр госуслуг, которые предоставляет МФЦ. Сегодня там можно оформить не только льготы, справки, заменить водительское удостоверение или загранпаспорт, но и оформить возврат налога (ст. 16 Федерального закона от 27.07.2010 N 210-ФЗ).

Будьте внимательны — оформить возврат НДФЛ можно только в тех центрах, где доступна эта услуга. Посмотреть точный адрес, режим работы и спектр услуг можно на официальном сайте или позвонив по телефону горячей линии — единому номеру МФЦ.

Порядок оформления вычета в МФЦ

При оформлении имущественного, социального и других типов вычетов через многофункциональный центр (центры Госуслуг) применяется такой порядок действий:

- Записаться на прием в МФЦ. Можно прийти лично, но если вы хотите попасть в определенный день и время и не стоять в очереди с талончиком, лучше записаться на сайте;

- Подготовить декларацию по форме 3-НДФЛ и другие бумаги на льготу;

- Прийти в МФЦ в назначенное время и сдать весь пакет специалисту центра.

После сдачи документов вам останется только дождаться окончания камеральной проверки и перечисления денег на счет.

Во время очного посещения многофункционального центра сотрудник поможет вам заполнить заявление на льготу, проверит наличие договоров и справок, необходимых для оформления возврата налога, а при необходимости попросит дополнительные бумаги.

По окончании встречи специалист многофункционального центра выдаст вам расписку. По реквизитам, указанным в расписке, вы сможете отследить отправку 3-НДФЛ и пакета всех подтверждающих бумаг в вашу инспекцию.

Специалист по налогообложению • Стаж 15 лет

Задать вопрос

Внимательно проверяйте документы на вычет — даже незначительная ошибка может стать причиной для отказа. Обращайтесь к нашим экспертам: мы проверим ваше право на льготу, за 2 дня заполним декларацию 3-НДФЛ, за вас отправим в налоговую инспекцию или передадим вам в формате pdf и xml.

Почему в МФЦ могут не взять документы

Иногда сотрудники многофункционального центра могут отказать в приеме документов на вычет. Среди причин могут быть такие:

- Декларация заполнена не на том бланке. Напомним, что заполнять 3-НДФЛ нужно по форме, действовавшей в том году, за который вы возвращаете налог;

- Отсутствует какой-то обязательный документ;

- Отсутствует удостоверение личности или паспорт.

Обратите внимание! МФЦ выступает лишь посредником между вами, как налогоплательщиком, и налоговой инспекцией. Подтверждает право на вычет налоговая инспекция, а специалист МФЦ только передает ваши документы.

Кто должен сдавать 3-НДФЛ

В 2023 году сдать декларацию 3-НДФЛ за 2022 год обязаны все лица, которые в 2022 году получали доход, с которого не был удержан налог. Если вы работаете и не имеете дохода кроме заработной платы, то отчитываться перед ФНС вам не нужно. В этом случае налоги за вас перечислил работодатель.

Также 3-НДФЛ сдают те, кто хочет получить имущественный, социальный и другие виды вычетов. Например, в МФЦ может обратиться гражданин, который хочет оформить имущественный вычет за покупку квартиры или другой недвижимости (ст. 220 НК РФ).

Образец заявления

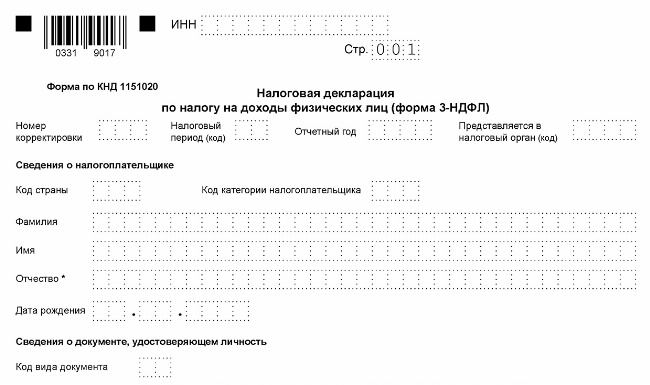

Налоговая декларация по налогу на доходы физических лиц за 2022 год (форма 3-НДФЛ)

Вычет за покупку жилья через МФЦ

Если вы платите налоги, государство дает вам возможность вернуть их с помощью налоговых вычетов. Например, при покупке квартиры. Это имущественный налоговый вычет, с помощью которого и компенсируется часть расходов.

Вернуть налог можно через ИФНС, воспользовавшись услугами многофункционального центра, или через работодателя. Для этого необходимо быть резидентом РФ, то есть находиться на территории России не менее 183 дней в году и иметь доходы, с которых вы или ваш работодатель платит налог 13% (кроме дивидендов).

Не забывайте также о простом способе отправки документов — через личный кабинет налогоплательщика на официальном сайте налоговой службы. Прикрепите сканы документов, включая декларацию 3-НДФЛ, и дождитесь завершения проверки. Результат появится там же — в вашем личном кабинете.

Образец заявления

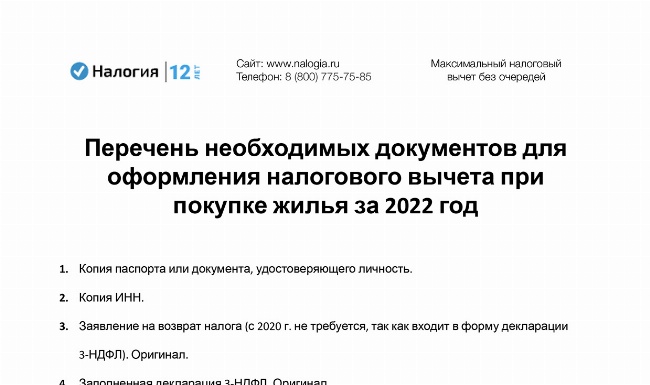

Перечень необходимых документов для оформления налогового вычета при покупке жилья

Основной на покупку

Максимальная налоговая льгота составляет 2 млн рублей. Это значит, что на счет налогоплательщика возвращается 13% от этой суммы, то есть 260 тыс. рублей (2 млн * 13%).

Если приобретенная жилплощадь стоит дороже 2 млн рублей, максимальная сумма возврата все равно останется прежней — 260 тыс. рублей.

Имущественный вычет по НДФЛ не может быть больше стоимости жилья. В этом случае на счет возвращается 13% от суммы покупки, а остаток переходит на жилье, купленное в будущем.

Специалист по налогообложению

Чтобы правильно рассчитать размер вычета и вернуть максимальный налог, обращайтесь к нашим экспертам: мы детально изучим вашу ситуацию, в течение двух дней составим декларацию 3-НДФЛ и отправим вам в формате pdf и xml. Вам останется только распечатать документы и передать в МФЦ.

Оформим налоговый вычет за вас

Стандартный

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в

интуитивном конструкторе

Максимальный

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ

для налогового вычета и самостоятельно отправит ее в ИФНС

За проценты ипотеки

Помимо основной налоговой льготы вы можете дополнительно подать на налоговый вычет через МФЦ за проценты ипотеки.

Лимит на проценты по ипотеке составляет 3 млн рублей, а сумма возврата составляет 390 тыс. рублей (3 млн * 13%). До 1 января 2014 года максимальный размер имущественной льготы за фактически уплаченные проценты по ипотеке не имел верхнего предела. Для такого жилья расчет НДФЛ осуществляется по старым правилам — на всю сумму процентов.

Фото: Имущественные вычеты при покупке жилья

Вернуть 13% можно только за уже реально уплаченные проценты, а не за всю сумму долга.

Налоговый вычет за квартиру при покупке в ипотеку можно использовать только на один объект недвижимости. Недополученный остаток средств нельзя перенести на другую квартиру, купленную в будущем.

Компенсацию по ипотеке можно заявлять через МФЦ каждый год, используя проценты, выплаченные в течение прошлого года.

Срок подачи 3-НДФЛ

Если вы отчитываетесь о доходах, подать декларацию через МФЦ или напрямую в инспекцию необходимо не позднее 30 апреля года, следующего за годом получения дохода (п. 1 ст. 229 НК РФ).

Например, в 2022 году вы сдавали жилье в аренду. Значит, 3-НДФЛ вам необходимо подать не позднее 30 апреля 2023 года.

Тот же срок установлен, если вы одновременно отчитываетесь о доходах и заявляете свое право на возврат 13%.

Но если вы заполняете декларацию только на налоговый вычет, то срок сдачи отчетности для вас не ограничен. Вы можете сделать это через МФЦ в любой день года.

Важно! За нарушение срока представления декларации о доходах выставляется штраф. Минимальный размер — 1000 рублей. В большинстве случаев — 5% от суммы налога к уплате, рассчитанной за каждый месяц просрочки (п. 1 ст. 119 НК РФ). При оплате штрафа придется заплатить и сам исчисленный налог.

Какой доход необходимо декларировать

Физлица обязаны отчитываться о получении дохода. Это также можно сделать через МФЦ. То есть составить декларацию, рассчитать общую сумму поступлений, сумму вычетов и указать исчисленную сумму налога. Декларация 3-НДФЛ подается при получении следующих видов дохода:

|

Источник дохода |

|

|

1. |

сдавали имущество в аренду |

|

2. |

продали имущество, находящееся в собственности меньше минимального срока владения |

|

3. |

получали доход от источников, находящихся за границей Российской Федерации |

|

4. |

получили в подарок недвижимое имущество, транспортные средства от стороннего человека, а не от близкого родственника |

|

5. |

выиграли в лотерею денежный или материальный приз и организатор лотереи не удержал налог с выигрыша; |

|

6. |

от выигрыша в казино, тотализаторе, на игровых автоматах и пр. |

|

7. |

от других источников, находящихся в Российской Федерации |

Пример

Татьяна в 2022 году получила в подарок от друга новый автомобиль. С его стоимости девушка должна заплатить 13% в бюджет государства, то есть не позднее 30 апреля 2023 года заполнить и подать в ИФНС по месту прописки (постоянной регистрации) декларацию.

После того как МФЦ передаст ваши документы в налоговую инспекцию, начинается камеральная проверка. Она длится 3 месяца, но может завершиться и раньше. После этого инспектор вынесет решение по проверке.

Если в 3-НДФЛ есть ошибки, вам нужно будет составить уточненную декларацию и вновь передать ее в ИФНС. Сделать это можно таким же способом — через МФЦ. Каждую уточненку, как и первичный расчет, проверяют 3 месяца.

Если ошибок нет, инспекция перечислит вам возврат подоходного налога на тот банковский счет, реквизиты которого были указаны в заявлении на вычет.

Частые вопросы

Квартира в другом городе, могу подать документы в МФЦ по новой прописке?

+

Да, документы подаются по месту постоянной регистрации. То, что квартира куплена в другом городе, значения не имеет.

Как записаться на прием в МФЦ?

+

Есть несколько способов: по телефону, онлайн на сайте МФЦ, через портал «Госуслуги» или взять талон в МФЦ в терминале электронной очереди.

Можно ли подать декларацию на вычет через вас, а не через МФЦ?

+

Да, самый короткий и надежный путь — доверить такую работу профессионалам. Закажите декларацию на нашем сайте, мы проверим все ваши документы, заполним 3-НДФЛ и самостоятельно отправим в вашу инспекцию.

Имеет ли смысл передавать документы через МФЦ?

+

Центр государственных услуг работает по принципу «одного окна». То есть взаимодействие с налоговой инспекцией берет на себя многофункциональный центр без участия заявителя.

Можно ли через МФЦ подать на налоговый вычет за лечение?

+

Да, вы можете оформлять документы через центр, чтобы вернуть подоходный налог за медицинские услуги. Вид вычета в данном случае не имеет значения, так как многофункциональный центр — это промежуточное звено между гражданами и государственными органами, включая ФНС.

Заключение эксперта

Существует множество способов передачи декларации в налоговый орган. Оформить возврат налога через МФЦ — простой и доступный пусть заявить свое право на вычет без посещения ИФНС. Мы рассказали, как подать документы через МФЦ, как будет идти процедура оформления, и почему специалист центра может отказаться принимать документы.

Какую сумму можно вернуть и когда это сделать, а также что для этого необходимо — в материале «РБК-Недвижимости»

Россияне, которые платят налог на доход физических лиц (НДФЛ), после покупки жилья могут вернуть часть уплаченных в бюджет средств. При этом неважно, каким способом приобретена недвижимость, на собственные средства или в ипотеку.

Рассказываем что нужно знать о налоговом вычете при приобретении квартиры.

Налоговый вычет за квартиру:

- Расчет вычета

- Срок

- Список документов

- Через налоговую

- Через работодателя

- Упрощенный налоговый вычет онлайн

Как получить налоговый вычет за квартиру: видео

Как рассчитать налоговый вычет за квартиру

Налоговые резиденты России (живут в стране не менее 183 дней в течение года и уплачивают налог с зарплаты) могут получить у государства до 13% от стоимости приобретенной недвижимости. Если собственник квартиры не работает или платит налоги как ИП на упрощенной системе налогообложения, вернуть налог с помощью имущественного вычета нельзя, потому что он не уплачивается в бюджет.

Налоговый вычет за квартиру каждому человеку дают один раз. Существует лимит, с которого будет исчисляться налоговый вычет: 2 млн руб. — для строительства или покупки жилья, 3 млн руб. — при погашении процентов по ипотеке. Таким образом, сумма имущественного налогового вычета может составить до 650 тыс. руб.: 260 тыс. руб. — за покупку квартиры и 390 тыс. руб. — уплаченные проценты по ипотеке.

Если стоимость квартиры меньше 2 млн руб., то вычет рассчитывают в зависимости от суммы покупки, а остаток можно перенести на покупку других объектов. Вычет от уплаты процентов по ипотеке возвращается одноразово и действует в отношении одного объекта недвижимости.

Пример расчета суммы НДФЛ к возврату

Если квартира стоит 1,5 млн руб., то вычет по расходам на ее покупку составит 1,5 млн руб. — можно вернуть 13%, то есть 195 тыс. руб. уплаченного НДФЛ.

При стоимости квартиры 2 млн руб. можно вернуть 260 тыс. руб. налога.

Если недвижимость дороже, вычет будет равен максимально возможной сумме — 2 млн руб., а налог к возврату составит 260 тыс. руб.

Уплаченные проценты по ипотеке учитываются отдельно. НДФЛ вернут с той суммы, которая уже перечислена банку.

Бывают случаи, когда использовать весь вычет за год не получается. В таком случае остаток вычета можно переносить на следующие годы до тех пор, пока налогоплательщику не вернут всю сумму уплаченного НДФЛ. Растягивать вычет можно на любой период, пока государство не вернет всю причитающуюся по закону сумму.

Вернуть средства за жилье, которое приобреталось в браке, может каждый из супругов. В сумме семья сможет получить до 1,3 млн руб. Также родители, если платят за долю ребенка, могут вернуть НДФЛ с этой суммы расходов. Стоимость доли ребенка до 18 лет, оплаченная средствами родителей, не увеличивает лимит их вычета, а входит в него. Родители все равно вернут налог максимум с 2 млн руб. Просто расходы на долю ребенка учтутся как расходы родителей. Когда ребенку исполнится 18 лет и он в будущем купит свою квартиру, право на собственный вычет у него сохранится в полном объеме.

В каких случаях НЕЛЬЗЯ получить налоговый вычет за квартиру:

- Вернуть налоговый вычет за недвижимость не получится, если оплата строительства (приобретения) жилья произведена за счет средств работодателя или других лиц, средств материнского капитала, а также за счет бюджетных средств.

- При покупке квартиры у родственников (взаимозависимых лиц) получить вычет не получится. К таким лицам относятся: физическое лицо, его супруг (супруга), родители (в том числе усыновители), дети (в том числе усыновленные), полнородные и неполнородные братья и сестры, опекун (попечитель) и подопечный. То есть купить квартиру у мамы или сестры можно, но вычет по такой сделке получить нельзя. При этом при покупке недвижимости у тещи или брата жены получить вычет можно.

- Нельзя получить вычет по унаследованной или подаренной квартире, так как вы ничего не потратили, а значит, не уменьшили налогооблагаемую базу.

- Участники военной ипотеки не могут использовать вычет на общих основаниях, так как часть суммы на жилье им дает государство.

Срок получения вычета

Обратиться за получением налогового вычета при приобретении жилья на вторичном рынке можно сразу после регистрации сделки. Если квартира приобреталась в новостройке, подать документы можно после сдачи дома в эксплуатацию и подписания акта приема-передачи жилья. Сумма налогового вычета не может превышать уплаченных вами за год налогов или ежемесячных платежей по НДФЛ.

Вернуть налог можно только за календарный год, в котором появилось право на него, и за последующие годы. Получить налоговый вычет за недвижимость за годы, предшествующие году возникновения права на вычет, нельзя. Ограничений по срокам получения вычета нет: если вы приобрели жилье в прошлом году, но не оформили вычет сразу, сделать это можно сейчас, и через десять лет, и через 20 лет после покупки квартиры. Но стоить помнить, что вернуть подоходный налог получится не более чем за три последних года.

Примеры

Новостройку оплатили в 2016 году, а право собственности на нее оформили только в 2018-м. Право на вычет появилось в 2018 году. В 2020 году собственник подает декларации за 2019 и 2018 годы. Ему вернут НДФЛ, уплаченный в эти и последующие годы, а за 2017-й не вернут, потому что тогда еще не было права на вычет.

Квартира куплена в 2017 году, тогда же оформлено на нее право собственности, а оформить вычет решили в 2020 году. Вернуть налог можно за 2019, 2018 и 2017 годы.

Единственным исключением из этого правила является перенос вычета пенсионерам. Они могут получить вычет не только за тот год, когда приобрели недвижимость и оформили право собственности на нее, и последующие годы, но и за три предыдущих года.

Например

Пенсионер в 2019 году купил квартиру и в том же году вышел на пенсию. Соответственно, налог на доходы он уже не платит и вернуть его за последующие годы не сможет, так как в бюджет ничего не перечисляет. Однако он имеет право заявить вычет за 2018, 2017 и 2016 годы и вернуть НДФЛ, который заплатил до выхода на пенсию и приобретения жилья. Таким правом обладают и работающие пенсионеры: даже если они платят НДФЛ, все равно могут вернуть налог за три года до покупки квартиры.

Список документов для налогового вычета

Для начала нужно заключить сделку по покупке жилья. Затем получить в налоговой инспекции уведомление о том, что вы имеете право на вычет. И это право требуется документально подтвердить и доказать, что вы совершили покупку.

Для оформления имущественного вычета при покупке квартиры необходимы документы:

- декларация о налогах на доходы физлиц по форме 3-НДФЛ (бланк можно взять в налоговой или на ее сайте);

- справка от доходах по форме 2-НДФЛ (получить у работодателя);

- договор купли-продажи жилья;

- свидетельство о праве собственности (или выписка из ЕГРН);

- акт приема-передачи квартиры налогоплательщику (или доли в ней);

- документы, подтверждающие расходы на покупку имущества (банковские выписки, расписка от продавца о получении денег);

- паспорт;

- свидетельство о заключении брака (если квартира приобретена в браке).

При получении вычета по ипотечным процентам нужно предоставить:

- договор с кредитной организацией;

- график погашения кредита и уплаты процентов за пользование заемными средствами.

Все документы можно предоставить в копиях, однако лучше всегда иметь при себе оригиналы.

Как получить налоговый вычет через налоговую

Для того чтобы получить имущественный вычет, можно обратиться в налоговую инспекцию. В этом случае нужно дождаться окончания года, в течение которого была куплена недвижимость. Этот способ подойдет тем, кто хочет получить большую сумму сразу. Полученные средства можно направить на ремонт квартиры, покупку мебели, крупные покупки или досрочное погашение жилищного кредита.

Инструкция для получения имущественного налогового вычета через налоговую:

1. Заполнить налоговую декларацию (по форме 3-НДФЛ).

2. Получить справку из бухгалтерии по месту работы о суммах начисленных и удержанных налогов за соответствующий год по форме 2-НДФЛ.

3. Подготовить копии документов, подтверждающих право на жилье:

- при строительстве или приобретении жилого дома — свидетельство о государственной регистрации права на жилой дом;

- при приобретении квартиры или комнаты — договор о приобретении квартиры или комнаты, акт о передаче налогоплательщику квартиры или комнаты (доли/долей в ней) или свидетельство о государственной регистрации права на квартиру или комнату (долю/доли в ней);

- при приобретении земельного участка для строительства или под готовое жилье (доли/долей в нем) — свидетельство о государственной регистрации права собственности на земельный участок или долю/доли в нем и свидетельство о государственной регистрации права собственности на жилой дом или долю/доли в нем;

- при погашении процентов по кредиту — целевой кредитный договор или договор займа, договор ипотеки, график погашения кредита (займа) и уплаты процентов.

4. Подготовить копии платежных документов:

- подтверждающих расходы налогоплательщика при приобретении имущества (квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счета покупателя на счет продавца, товарные и кассовые чеки, акты о закупке материалов у физических лиц с указанием в них адресных и паспортных данных продавца и другие документы);

- свидетельствующих об уплате процентов по целевому кредитному договору или договору займа, ипотечному договору (можно использовать выписки из лицевых счетов налогоплательщика, справки организации, выдавшей кредит об уплаченных процентах за пользование кредитом).

5. При приобретении имущества в общую совместную собственность подготовить:

- копию свидетельства о браке;

- письменное заявление (соглашение) о договоренности сторон — участников сделки о распределении размера имущественного налогового вычета между супругами.

6. Предоставить в налоговый орган по месту жительства заполненную налоговую декларацию с копиями документов, подтверждающих фактические расходы и право на получение вычета при приобретении имущества.

Как получить налоговый вычет через работодателя

Получить имущественный налоговый вычет можно и через работодателя. Документы стоит подавать сразу, не дожидаясь конца года. В этом случае не нужно подавать декларацию по форме 3-НДФЛ. Вычет предоставят на основании уведомления. Налоговая инспекция выдает такой документ по заявлению. Работодатель не будет удерживать НДФЛ с зарплаты, пока не выплатит полагающийся лимит компенсации. Эти средства можно направить на погашение ежемесячных ипотечных платежей.

Инструкция для получения имущественного налогового вычета через работодателя:

- В произвольной форме написать заявление на получение уведомления от налогового органа о праве на имущественный вычет.

- Подготовить копии документов, подтверждающих право на получение имущественного вычета.

- Предоставить полный пакет документов в налоговый орган по месту жительства.

- По истечении 30 дней получить в налоговом органе уведомление о праве на имущественный вычет.

- Предоставить работодателю выданное налоговым органом уведомление. Документ будет являться основанием для неудержания НДФЛ из зарплаты сотрудника до конца года.

Упрощенный налоговый вычет

В России упростили получение налогового вычета из НДФЛ при покупке квартиры, дома или земельного участка. Теперь для получения вычета заявителю надо только заполнить заявление в личном кабинете налогоплательщика, и оно будет сформировано автоматически.

Налогоплательщики, имеющие личный кабинет на сайте ФНС, смогут получить такие вычеты в два раза быстрее и без необходимости направления декларации 3-НДФЛ и пакета подтверждающих право на вычет документов. Автоматизированная система ФНС обработает информацию, обратившись к необходимым источникам, например в банк, который выдал кредит или через который прошел перевод денег.

По новым правилам, камеральная проверка займет 30 дней с момента оформления заявления на налоговый вычет, а деньги на счет будут перечислять в течение 15 дней после ее окончания.

Как получить упрощенный налоговый вычет онлайн — читайте подробнее в инструкции «РБК-Недвижимости».

Lorem ipsum dolor sit amet …

Consectetur adipiscing elit. Cras lorem urna, mattis in ornare at, lacinia eleifend eros. Vestibulum quis dignissim nisi.Nullam a nunc nisi. Nulla eu odio nec urna posuere lobortis quis venenatis magna. Fusce nunc eros, pellentesque commodo nunc eleifend, imperdiet convallis orci.

Sed consequat augue eget ligula vulputate elementum.

Fusce non elit ut nunc posuere blandit. Vestibulum at erat quis elit hendrerit ornare vel et ante. Pellentesque id leo suscipit, condimentum quam laoreet, congue lorem. Duis congue eros non posuere varius.Nullam a nunc nisi. Nulla eu odio nec urna posuere lobortis quis venenatis magna. Fusce nunc eros, pellentesque commodo nunc eleifend, imperdiet convallis orci.

Class aptent taciti sociosqu ad …

Litora torquent per conubia nostra, per inceptos himenaeos. Morbi bibendum mollis justo, id luctus nibh vulputate eu.Nullam a nunc nisi. Nulla eu odio nec urna posuere lobortis quis venenatis magna. Fusce nunc eros, pellentesque commodo nunc eleifend, imperdiet convallis orci.

14.02.2023

Декларацию для получения налогового вычета можно подать через центры «Мои Документы»

Налоговый вычет — это сумма, на которую при наличии соответствующих оснований уменьшается налогооблагаемая база (доход, с которого уплачивается налог). Если вы потратились на лечение, учебу, физкультурно-оздоровительные услуги, купили квартиру или пополнили индивидуальный инвестиционный счет, то имеете право возвратить часть НДФЛ.

Правом на оформление налогового вычета обладают граждане России, которые уплачивают подоходный налог.

Для получения вычета необходимо подать декларацию по форме 3-НДФЛ. С бумажными документами можно обратиться в:

— центры «Мои Документы» Воронежской области;

— налоговую инспекцию по месту жительства.

Также декларацию можно заполнить в электронном виде в Личном кабинете налогоплательщика для физических лиц, в том числе – в секторах пользовательского сопровождения в центрах «Мои Документы».

Подробнее о подаче декларации по форме 3-НДФЛ через центры «Мои Документы» можно узнать на сайте mydocuments36.ru или в call-центре МФЦ (473) 226-99-99.

По материалам сайта: zalugen.ru

По данным Информационного агентства «Российские Интернет Технологии»

‹Возврат к списку