Дата публикации: 12.07.2022 06:20

Шаг 1. Получить доступ к Личному кабинету

Зайти в Личный кабинет налогоплательщика для физических лиц на сайте ФНС России можно двумя способами:

- указав ИНН и пароль. Пароль для входа в Личный кабинет можно получить, придя в налоговую инспекцию лично.

- через подтверждённую учетную запись портала Госуслуг.

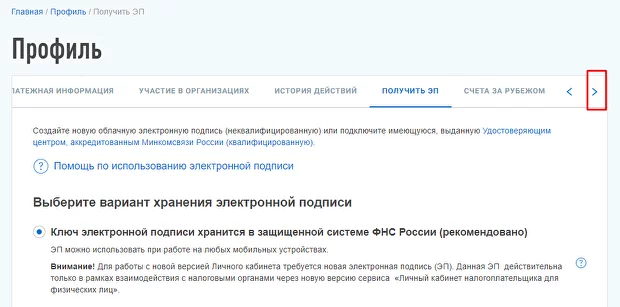

Когда вы войдёте в Личный кабинет, нужно будет пройти на вкладку с заполнением декларации 3-НДФЛ («Жизненные ситуации» — «Подать декларацию 3-НДФЛ» — «Заполнить онлайн»). Затем понадобится получить электронную подпись. Для этого необходимо перейти во вкладку Профиль — Получить ЭП.

Шаг 2. Заполнить данные

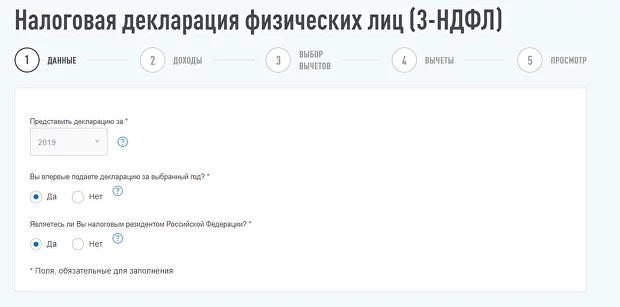

Когда ваша электронная подпись будет готова, откроется меню для заполнения декларации онлайн.

- Налоговый орган, который привязан к вашей прописке, «подтянется» автоматически.

- Выберите год, за который хотите подать декларацию.

Прим. Вернуть налоги можно за три последних года: 2019, 2020 и 2021. Для каждого года понадобится отдельная декларация. - Если вы подаёте декларацию за выбранный год впервые, выберите «Да».

- Если в течение этого года вы находились в России больше 183 дней, то вы — налоговый резидент РФ. Выберите «Да».

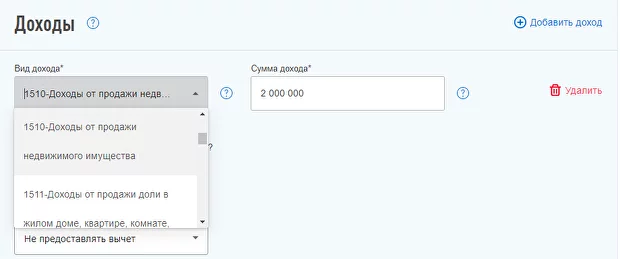

Шаг 3. Указать доходы

В этом пункте нужно указать все доходы. В Личном кабинете доходы подгружаются автоматически.

Если доходы не подгрузились, необходимо будет ввести их вручную.

Прим. Обязательно надо будет добавить скан-образ справки 2-НДФЛ с печатью..

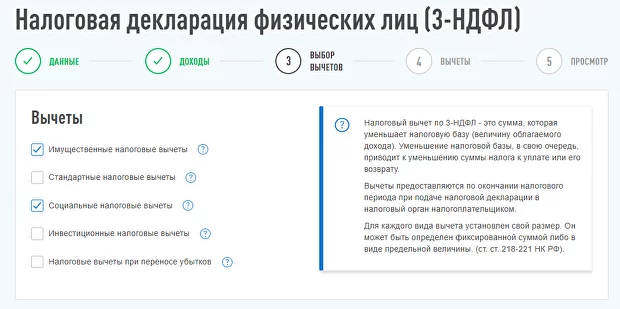

Шаг 4. Выбрать вычеты

В этом пункте нужно выбрать вычет на которую Вы претендуете:

- Имущественный вычет.

- Стандартный вычет.

- Социальные вычеты.

- Инвестиционный вычет.

Шаг 5. Заполнить раздел «Вычеты» и приложить необходимые документы

Для имущественного вычета

Для стандартного вычета

Для социальных налоговых вычетов

Для инвестиционного вычета

Как оформить налоговый вычет через сайт ФНС: пошаговая инструкция

Вернуть часть перечисленных государству средств очень просто.

Что такое налоговый вычет

По закону россияне должны отдавать государству 13% от заработка в виде налога на доходы физических лиц. Однако в некоторых случаях деньги вернут, если оформить налоговый вычет.

Это можно сделать через работодателя. В таком случае не придётся какое‑то время платить налог на доходы физических лиц. Но многие предпочитают сначала исправно перечислять НДФЛ, а затем обратиться в налоговую службу и вернуть всю сумму вычета целиком.

Если раньше для этого требовалось ходить в ФНС лично, то сейчас можно быстро и достаточно просто подать декларацию 3‑НДФЛ через личный кабинет на сайте налоговой.

С 2021 года также появился Федеральный закон от 20 апреля 2021 г. № 100‑ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» упрощённый режим оформления налогового вычета. Благодаря ему больше не нужно собирать документы и доказывать ФНС право на возврат части денег. Служба сама получит данные о том, что вам положено, а потом известит вас.

Разберёмся с обоими методами.

Как подать декларацию и оформить вычет на сайте ФНС

1. Зайдите в личный кабинет

Авторизоваться на сайте налоговой можно тремя способами:

- С помощью логина и пароля от личного кабинета. Чтобы их получить, нужно лично обратиться в налоговую инспекцию с паспортом.

- С помощью квалифицированной электронной подписи (ЭП), если она у вас уже есть. Если нет, это самый сложный и необоснованный для рядового налогоплательщика вариант. Её выдают в удостоверяющем центре, аккредитованном Минкомсвязи России, и она хранится на жёстком диске, USB‑ключе или смарт‑карте.

- С помощью логина и пароля от «Госуслуг». Самый простой способ. Если у вас нет аккаунта, оптимальнее получить доступ к нему, а не к личному кабинету сайта ФНС, так как логин и пароль от «Госуслуг» пригодятся во множестве ситуаций.

2. Оформите усиленную неквалифицированную электронную подпись, если её нет

Кликните по своим фамилии, имени и отчеству, чтобы перейти на страницу профиля.

Пролистайте до «Получить ЭП».

Выберите, где будете хранить ключ электронной подписи: на своём компьютере или в защищённой системе ФНС России. Во втором случае вы сможете использовать ЭП на любом устройстве, в том числе на мобильном.

Проверьте правильность ваших данных, придумайте пароль и отправьте заявку. Оформление ЭП обычно занимает несколько дней. Здесь же можно зарегистрировать квалифицированную ЭП, если она у вас есть. Тогда оформлять другую подпись вам не нужно.

Когда ЭП будет оформлена, на этой же странице появится такое поле:

Обратите внимание: у подписи есть срок действия. Затем процедуру придётся повторить.

3. Выберите пункты «Жизненные ситуации» → «Подать декларацию 3‑НДФЛ» → «Заполнить онлайн»

Откроется форма для заполнения декларации.

4. Введите личные данные

Определите, в какой налоговый орган вы направляете декларацию. Если графа не заполнилась автоматически, уточнить это можно на сайте ФНС.

Выберите, за какой год вы хотите подать декларацию. Доступные указаны в выпадающем списке.

Укажите, впервые ли подаёте декларацию за этот год. Если нет, напишите, какая это версия документа по счёту.

Отметьте, являетесь ли вы налоговым резидентом. Для этого нужно находиться в России 183 дня в году, за который вы подаёте декларацию. Если вы нерезидент, вычет вам не положен.

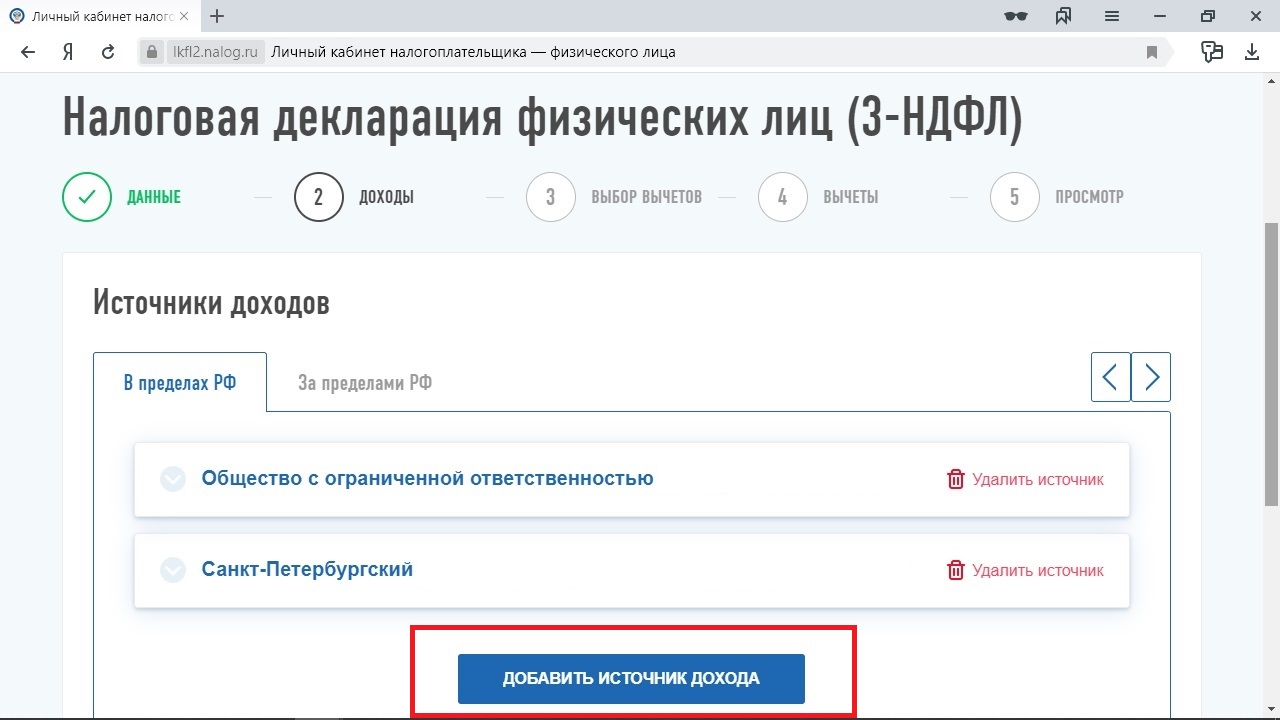

5. Отчитайтесь о доходах

Работодатели обязаны до 1 марта направить в налоговую данные о ваших доходах. Если ваш наниматель уже успел это сделать, то соответствующие графы заполнятся автоматически.

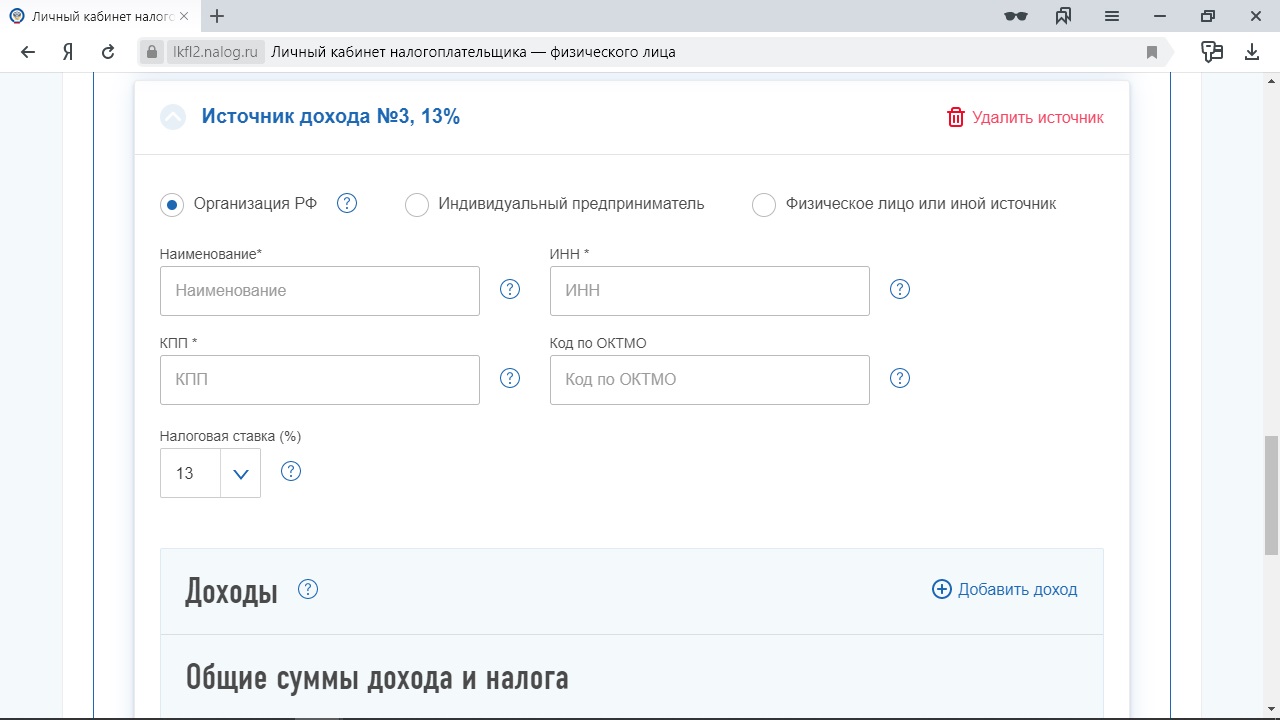

Если нет, нажмите на кнопку «Добавить источник дохода» и введите нужную информацию вручную. Данные есть на справке 2‑НДФЛ, которую вам придётся взять, если ваш работодатель ещё не успел отчитаться о вашем доходе (подробнее об этом — ниже).

1 / 0

2 / 0

6. Выберите вычет

О видах вычетов Лайфхакер подробно писал в отдельном материале. Если вкратце:

- Имущественный — при покупке жилья, строительстве дома, погашении процентов по ипотечному кредиту, выкупе у вас имущества для муниципальных и госнужд.

- Стандартный — для родителей и усыновителей, инвалидов, Героев России, ликвидаторов аварии на Чернобыльской АЭС.

- Социальный — на обучение, лечение, благотворительность, страхование, в том числе негосударственное пенсионное.

- Инвестиционный — если вы зачисляли деньги на индивидуальный инвестиционный счёт.

- При переносе убытков от операций с ценными бумагами, производными финансовыми инструментами, от участия в инвестиционном товариществе.

Одновременно можно выбрать несколько категорий. Но помните, что больше, чем вы заплатили в виде налога на доходы физических лиц, вам всё равно не вернут.

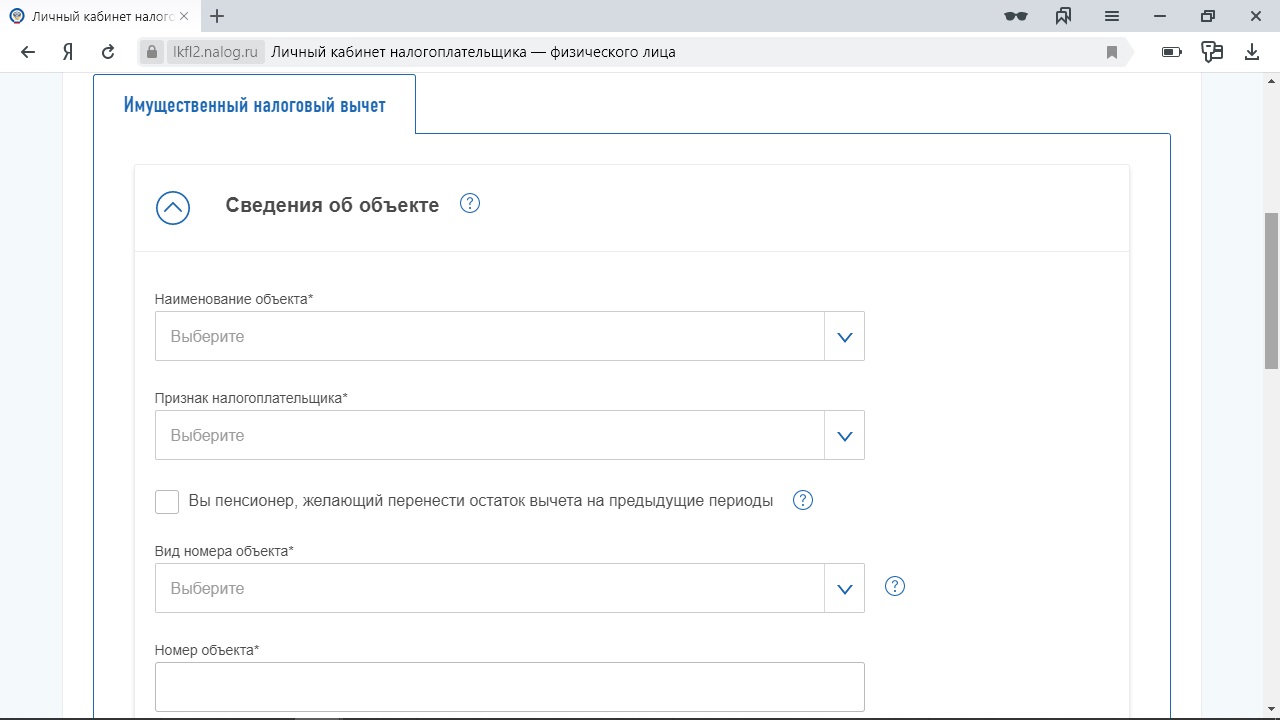

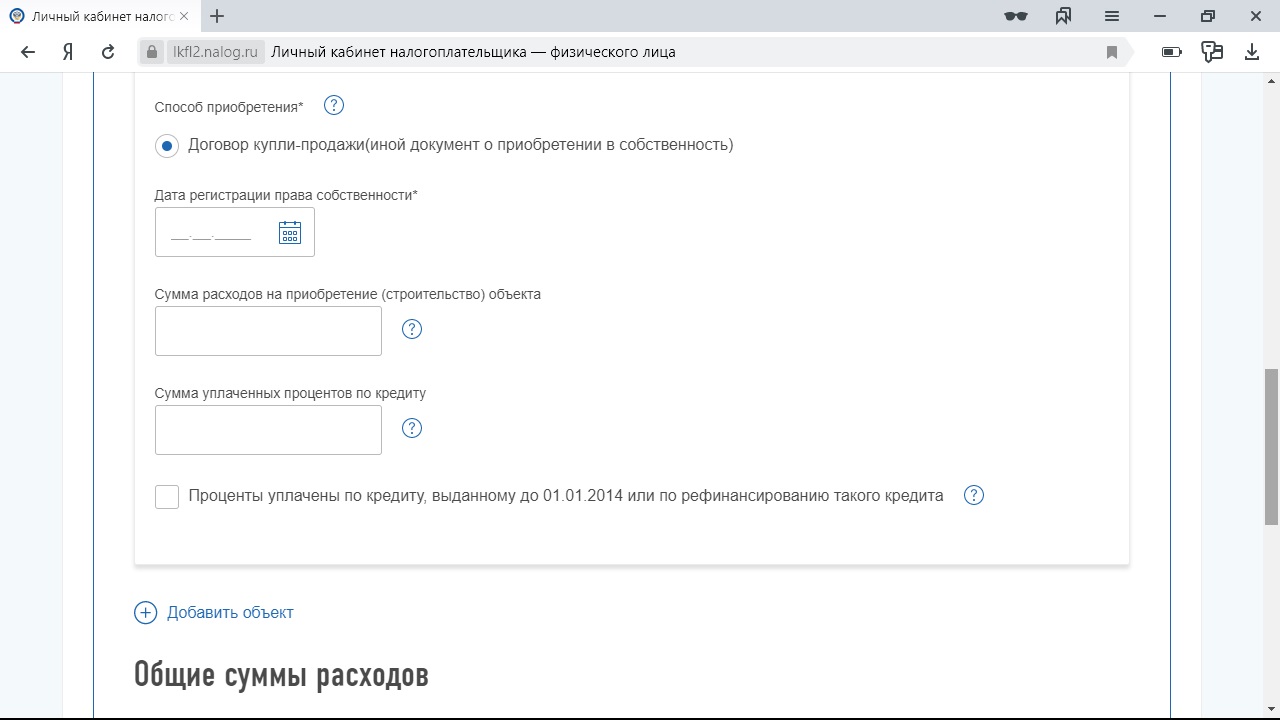

7. Добавьте подробности о том, что даёт вам право на возврат уплаченных налогов

Например, если оформляете имущественный вычет, введите данные о приобретённом объекте и договоре купли‑продажи.

1 / 0

2 / 0

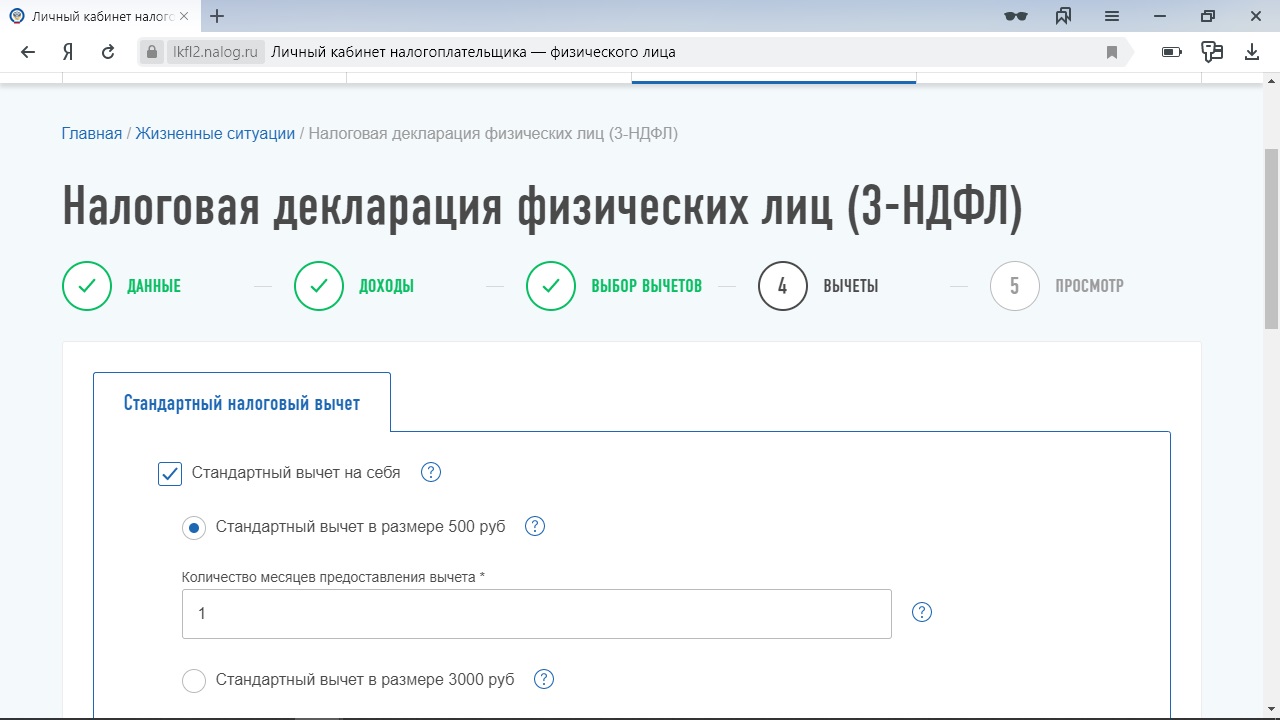

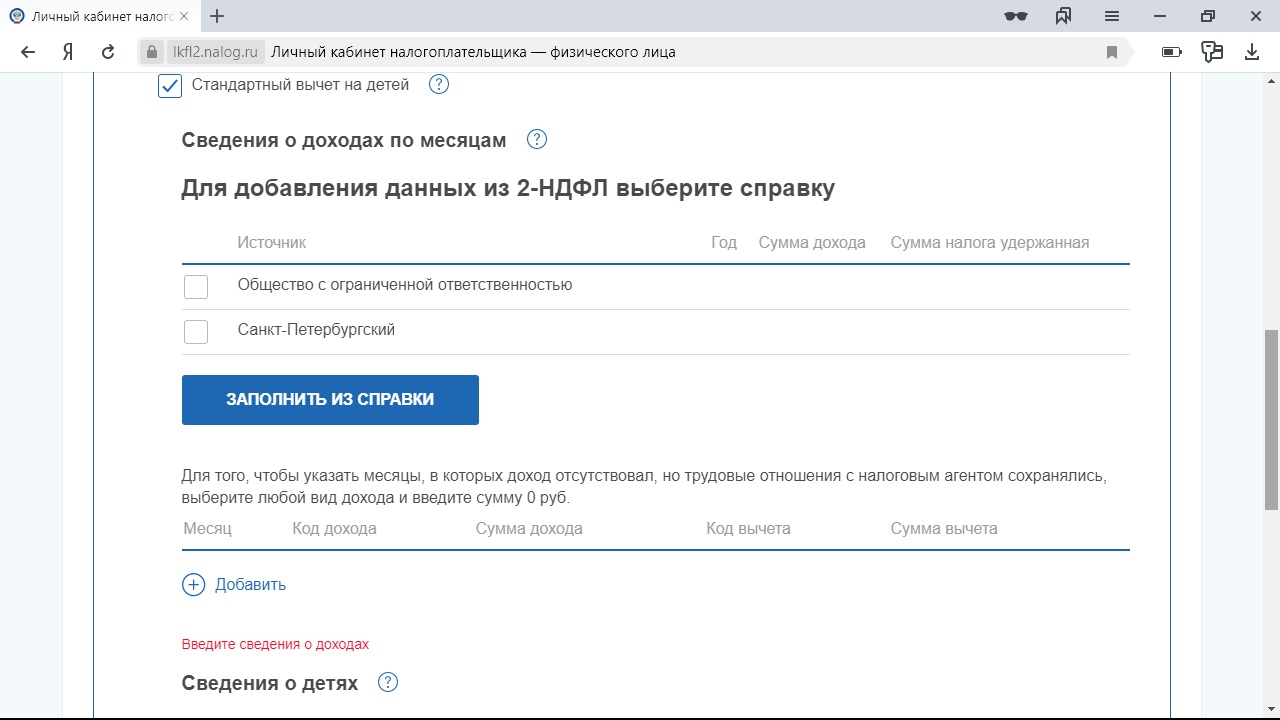

Если стандартный — о себе и/или о детях.

1 / 0

2 / 0

Если социальный — введите в нужной графе потраченную сумму (её нужно подтвердить документами).

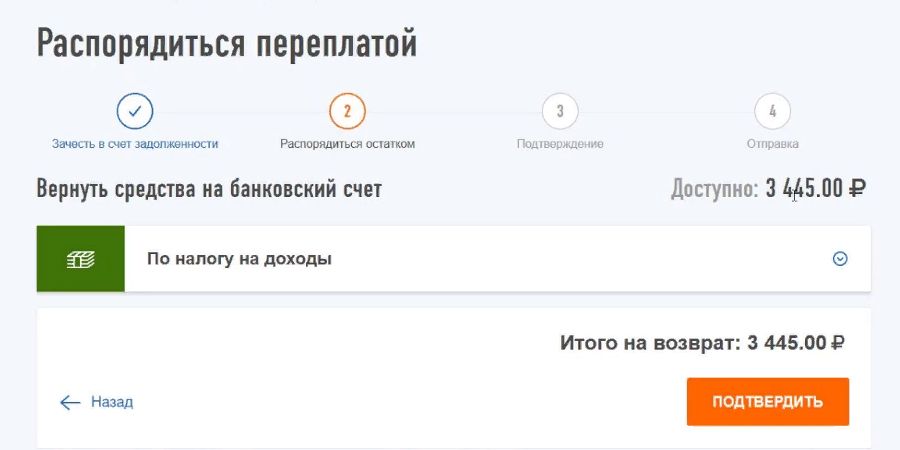

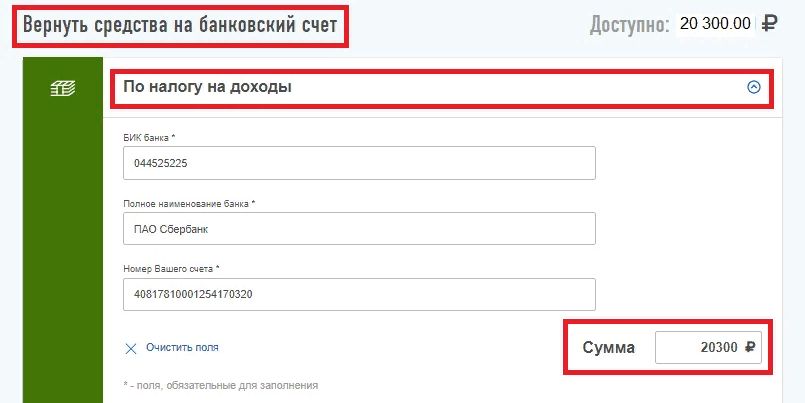

8. Укажите реквизиты, по которым вам вернут деньги

Данные счёта можно внести на этом этапе или пропустить шаг и потом подать отдельное заявление. Нужно знать номер счёта, БИК и полное наименование банка. Всё это легко выяснить в личном кабинете банка или в мобильном приложении. Если у вас нет доступа к тому или другому, придётся поискать договор на открытие счёта или посетить отделение банка.

1 / 0

2 / 0

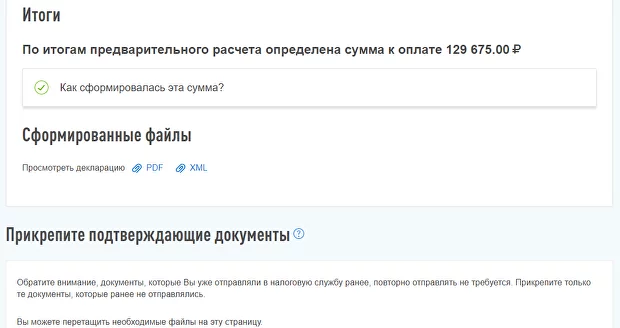

9. Подготовьте декларацию к отправке

На последнем этапе вы увидите, сколько денег вам готовы вернуть. Здесь это 6,5 тысячи, так как, по легенде, был заявлен вычет на обучение в размере 50 тысяч рублей. Кроме того, вы сможете скачать декларацию уже на бланке, чтобы ещё раз проверить её на ошибки.

Добавьте документы, обосновывающие право на вычет. Следите, чтобы бумаги были в формате JPG, JPEG, TIF, TIFF, PNG, PDF и весили не более 10 МБ каждая. Максимальный размер всех прикреплённых файлов не должен превышать 20 МБ.

Сейчас портал ФНС сам предлагает список документов, которые ведомство хотело бы получить. Раньше приходилось выяснять перечень самостоятельно.

Если ваши справки 2‑НДФЛ уже есть в базе налоговой (а это вы выяснили при заполнении информации о доходах), отдельно прикреплять их не нужно. Если данных ещё нет, в разделе «Дополнительные документы» прикрепите и 2‑НДФЛ — требования те же, что и для остальных бумаг.

Остаётся ввести пароль от электронной подписи и отправить документы на проверку.

10. Следите за сообщениями от налоговой

Вас будут держать в курсе статуса вашей декларации.

Если с ней всё в порядке, то в течение месяца вам оформят вычет. Но у налоговой также есть право провести камеральную проверку, и тогда процесс займёт три месяца с момента приёма документов. Отсчёт ведётся не со дня отправки декларации, а именно с момента, когда её приняли. Статус также можно посмотреть, выбрав пункты меню «Жизненные ситуации» → «Подать декларацию 3‑НДФЛ» → «Заполнить онлайн».

Если что‑то пойдёт не так, вам пришлют сообщение или позвонит инспектор. В некоторых случаях будет достаточно отправить ведомству недостающие документы. Если в декларации были неточности, придётся подать её заново.

11. Оформите возврат, если не сделали этого раньше

Пункт для тех, кто пропустил восьмой шаг.

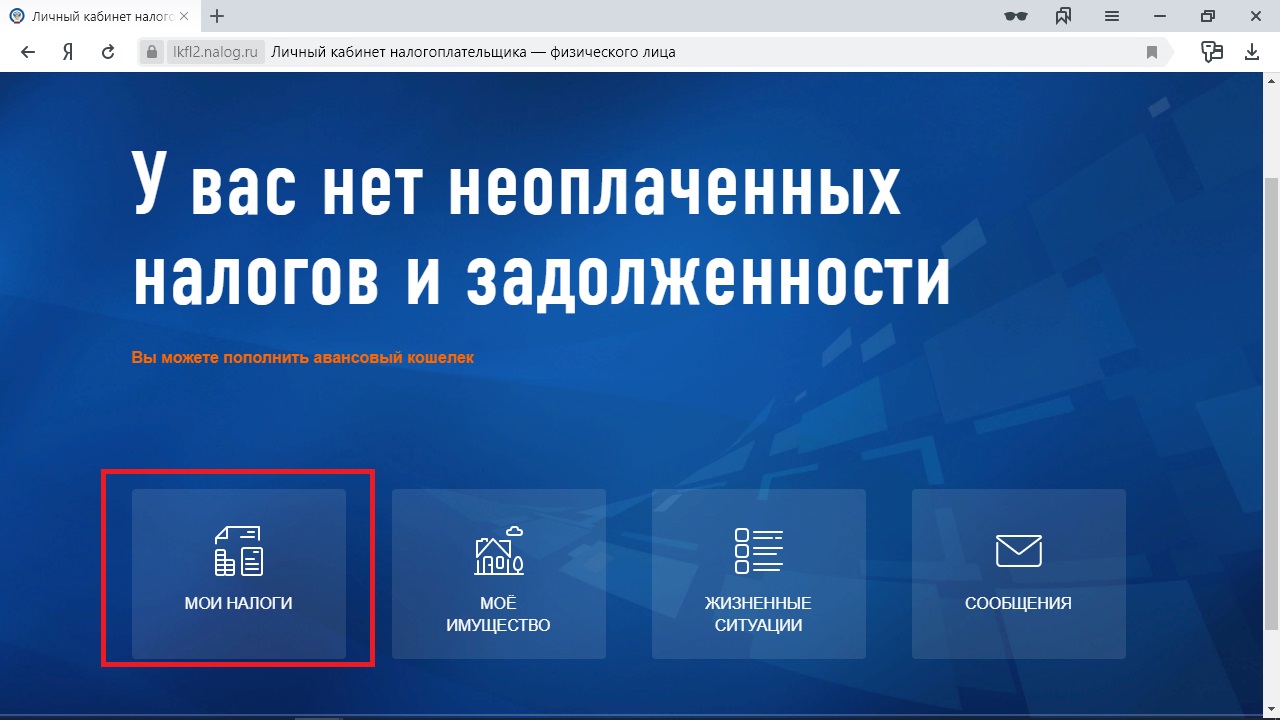

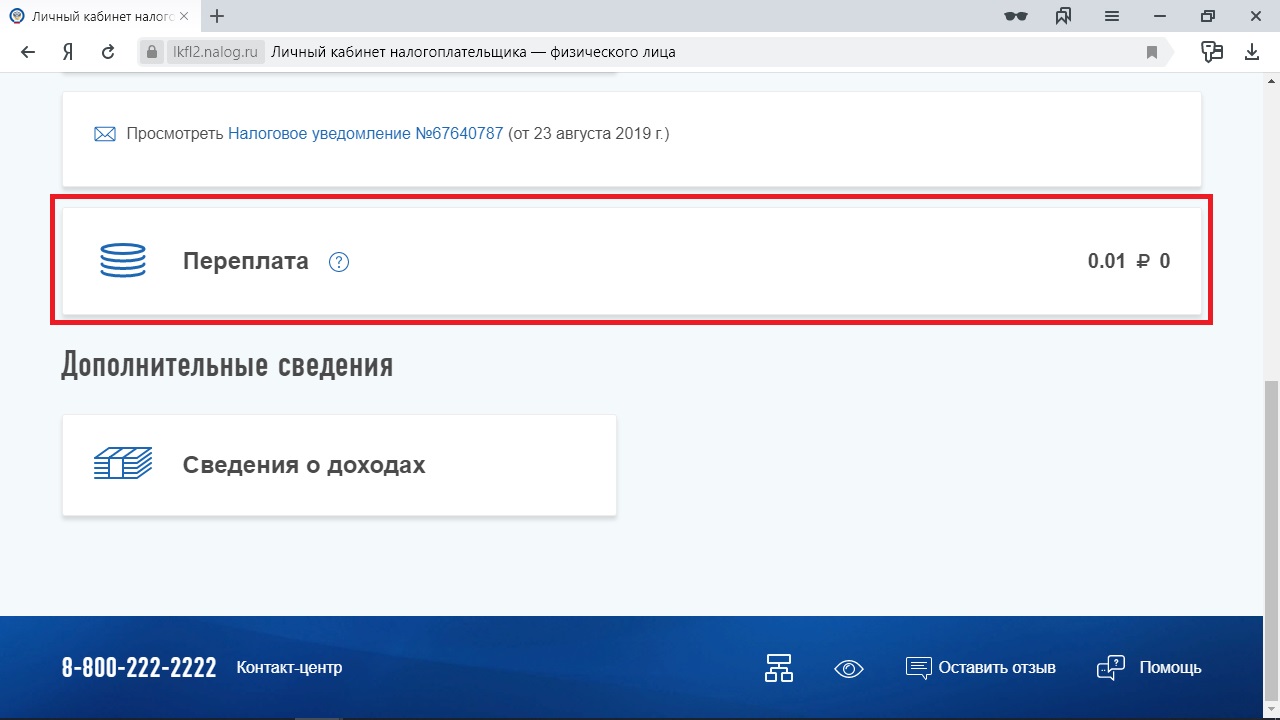

Если налоговая отчиталась о завершении проверки, в том числе камеральной, пора оформлять заявление на возврат средств. Чтобы это сделать, выберите «Мои налоги» → «Переплата». В строчке с переплатой будет указана сумма, которую вы можете вернуть.

1 / 0

2 / 0

Вам предложат зачесть переплату в счёт задолженности по налогам, если она у вас есть.

Если нет, переходите к следующему пункту и заполняйте заявление на возврат. Вам нужно указать реквизиты счёта, на который придут деньги.

1 / 0

white-com.ru

2 / 0

za-vychetom.ru

Останется подтвердить данные и ждать. Деньги придут в течение месяца.

Как получить налоговый вычет в упрощённом порядке

Этот способ подходит только для оформления инвестиционного и имущественного вычетов. По плану налоговой банки и брокеры будут передавать в ФНС информацию о том, что клиенты покупали недвижимость и вкладывали деньги. Сведения о доходах работодатели пересылают в ведомство и так. На основании этих данных налоговая будет определять, кому положен возврат части средств, и извещать об этом.

Чтобы получить налоговый вычет упрощённо, делать ничего не нужно. Остаётся только ждать, когда в личном кабинете на сайте ФНС появится уведомление, что у вас есть соответствующее право. Вместе с этим сообщением придёт предзаполненное заявление. Его нужно будет подписать — вероятно, электронной подписью, с получением которой мы разобрались выше, — и отправить.

Налоговая обещает рассмотреть заявление не более чем за месяц и перечислить деньги в течение 15 дней.

Правда, в этом плане есть важный нюанс. Чтобы налоговая могла прислать заявление, банки и брокеры должны отчитаться службе о ваших расходах. Но для организаций это возможность, а не обязанность. Чтобы передавать данные, им нужно присоединиться к системе обмена информацией. Пока делать это не спешат ни банки, ни брокеры.

Так что шансов дождаться уведомления от налоговой в ближайшее время не много. Совсем не стоит на это рассчитывать, если вы покупали недвижимость или инвестировали в 2019 году и ранее. Упрощённый порядок распространяется только на расходы, совершённые в 2020 году и позднее.

Если ожидание вам не подходит, оформить вычет всё ещё можно, подав декларацию.

Эта статья была опубликована 20 октября 2019 года. В июне 2021‑го мы обновили текст.

Читайте также 🧐

- Что вы зарабатываете на самом деле, получая чёрную зарплату

- Как исправить ошибки в налоговом уведомлении, чтобы не платить лишнего

- Сколько налогов вы платите на самом деле

Кристина Гилева

не раз заполняла 3-НДФЛ онлайн

Если в течение года вы получили незадекларированный доход, то обязаны отчитаться перед налоговой до 30 апреля следующего года.

Например, вы сдали квартиру в аренду, выиграли в лотерею или подрабатывали извозом. Вам необходимо заполнить декларацию 3-НДФЛ о полученных доходах. Кроме этого, декларацию подают, если хотят получить налоговый вычет.

В обоих случаях удобнее воспользоваться онлайн-сервисом на официальном сайте ФНС. Рассказываем, как подготовиться к подаче декларации и заполнить документ онлайн.

Зарегистрируйтесь на сайте ФНС

Декларацию 3-НДФЛ можно заполнить и подать на сайте налоговой. Для этого вам нужно получить доступ к личному кабинету. Есть три способа, как это сделать.

Войти через Госуслуги. Для входа в личный кабинет используют логин и пароль портала Госуслуг. Услуга доступна для пользователей с подтвержденной учетной записью.

Использовать электронную подпись. Для регистрации нужна квалифицированная электронная подпись. Ее получают в аккредитованном удостоверяющем центре. Подать заявку на изготовление можно онлайн, а за ключом электронной подписи нужно приехать лично. Электронная подпись для физических лиц стоит от 1500 ₽.

Получить регистрационную карту. В отделении налоговой выдают регистрационную карту — листок с логином и паролем для входа на сайт. Обратиться можно в любую инспекцию, а не только по месту прописки. С собой нужно взять паспорт, оригинал или копию ИНН.

Получите электронную подпись

Чтобы заполнить и подать 3-НДФЛ на сайте налоговой, нужна электронная подпись. Для этого подойдет неквалифицированная ЭП, которую можно получить бесплатно. На сайте nalog.ru перейдите в профиль и с помощью стрелки вправо пролистайте до вкладки «Получить ЭП». Выберите, где будете хранить подпись, задайте пароль и нажмите «Отправить запрос».

Налоговики рекомендуют хранить электронную подпись в облаке ФНС, но если сомневаетесь в безопасности портала, можете скачать ЭП на компьютер. Подпись будет готова в течение суток. Если в следующий раз нажмете на вкладку «Получить ЭП», то увидите надпись «Сертификат успешно получен».

Важно: Пароль электронной подписи нужно запомнить или сохранить. Восстановить его невозможно.

Чтобы получить или зарегистрировать электронную подпись, перелистывайте пункты стрелкой справа

Если у вас уже есть квалифицированная ЭП, используйте ее. Вам нужно подключить носитель электронной подписи к компьютеру и в профиле выбрать функцию «Регистрация имеющейся квалифицированной подписи». Сервис автоматически находит сертификат ключа ЭП, проверяет его и регистрирует на портале.

Инструкция, как заполнить 3-НДФЛ онлайн

В личном кабинете на сайте nalog.ru нажмите значок «Жизненные ситуации». Выберите «Подать декларацию З-НДФЛ», а затем — «Заполнить онлайн».

Интерфейс онлайн-декларации разделен на пять блоков. Последовательно заполняете каждый блок и нажимаете «Далее». Если нужно исправить информацию в предыдущем блоке, нажмите «Назад». Напротив каждой строки есть подсказки — чтобы их посмотреть, кликните на значок вопроса.

Шаг 1 — заполнить блок «Данные». В блоке укажите год, за который вы подаете декларацию, и налоговое резидентство. Резидентами считаются граждане, которые находятся на территории Российской Федерации не менее 183 календарных дней в течение года.

Действует правило: за один год — одна 3-НДФЛ, засчитывают только окончательный вариант. Графа «Вы впервые подаете декларацию за выбранный год?» сделана для тех, кто уже отправил декларацию ранее, но хочет что-то исправить или добавить. Для заполнения уточненной декларации 3-НДФЛ, выберите «Нет» и укажите порядковый номер: 1 — для первой уточненки, 2 — для второй и так далее.

Первый этап заполнения декларации 3-НДФЛ

Шаг 2 — заполнить блок «Доходы». В этом блоке декларируют только доходы. Если вы продали квартиру и в текущем году потратили деньги на покупку новой, ваш доход равен нулю. Зарплату декларирует работодатель, и в блоке она отображается автоматически. Чтобы указать другие доходы, нажмите на кнопку «Добавить источник». В появившемся поле «Источник № 2» выберите из списка тип и вид дохода.

Пример

Вы получили доход от продажи квартиры. Выберите графу «Физическое лицо или иной источник» —> В поле «ФИО/Наименование» напишите имя покупателя —> затем выберите нужный код из выпадающего списка: 1510 — продажа недвижимого имущества (квартиры, комнаты, дома, садового домика и земельного участка).

После выбора источника, укажите сумму дохода и заполните другие всплывающие поля. Для некоторых доходов, например, от продажи квартиры, можно сразу же запросить налоговый вычет.

Выберите из списка источник дохода, с которого нужно уплатить налог

Шаг 3 и 4 — заполнить блоки о налоговых вычетах. Налоговые вычеты — это сумма, на которую можно снизить размер дохода. Например, ваш годовой доход от сдачи квартиры 240 000 ₽. Но у вас есть право на социальный вычет — за обучение в вузе вы заплатили 90 000 ₽. Значит, ваш налогооблагаемый доход: 240 000 — 90 000 = 150 000 ₽.

Закон устанавливает лимиты на размер вычетов, то есть определяет максимальную сумму расходов, по которой можно получить налоговый вычет. По социальным вычетам лимит составляет 120 000 ₽, по имущественным — 2 000 000 ₽, по процентам за ипотеку — 3 000 000 ₽. Чтобы указать вычеты, отметьте нужные пункты. Можно выбрать несколько вычетов сразу. На следующей вкладке укажите сумму расходов по вычету.

Выберите один или несколько вычетов

Если в предыдущие годы вы уже получили часть имущественного вычета, отметьте «Да» в графе «Обращались ли ранее за имущественным вычетом?» и укажите сумму вычетов за предыдущие периоды.

Важно: указывать нужно не сумму выплат, которую вы получили, а сумму ваших доходов за прошедшие расчетные периоды.

Если заполняете декларацию 3-НДФЛ только для указания дохода, пропустите этот блок и сразу нажмите «Далее».

Шаг 5 — проверьте информацию. В блоке «Просмотр» отображается заполненная декларация в формате PDF, сумма налога и расшифровка с расчетом. Вам необходимо прикрепить скан-копии документов или их фотографии, которые подтверждают доходы, расходы и право на получение вычетов. Для каждого случая требуется свой пакет документов. Перед отправкой проверьте, правильно ли указаны сведения в декларации.

Система автоматически рассчитывает сумму налога

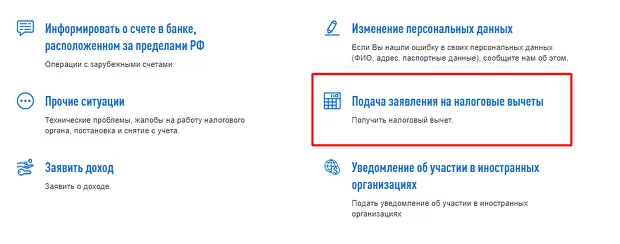

Шаг 6 — подать заявление на налоговый вычет. Чтобы получить налоговый вычет, нужно не только указать его в декларации, но и оформить отдельное заявление. Без заявления вычет не придет.

Вернитесь в раздел «Жизненные ситуации» и выберите пункт «Подача заявления на налоговые вычеты». Укажите тип вычета и заполните четыре блока: данные, справки о доходах, сумма расходов по вычету, подтверждающие документы.

Нужный пункт в разделе «Жизненные ситуации»

Можно ли заполнить и сдать 3-НДФЛ онлайн

На основании п. 1 ст. 229 НК РФ, декларация 3-НДФЛ подается:

- физическими лицами;

- индивидуальными предпринимателями;

- гражданами, которые занимаются частной практикой;

- иностранцами на патенте.

Форма декларации утверждена в Приказе ФНС России № ЕД-7-11/903@ от 15.10.2021.

Срок обязательного предоставления — до 30 апреля года, следующего за отчетным. То есть задекларировать доходы за 2022 год необходимо до 02.05.2023, так как 30 апреля и 1 мая — выходные дни. Это правило не распространяется на ситуации, когда физлица возмещают налог на доходы физических лиц в связи с применением вычетов. На возмещение имущественных вычетов предоставить декларацию вправе в любое время года за прошедший трехлетний период. Например, в октябре 2022 г. подайте 3-НДФЛ за 2021, 2020, 2019 г. Это разрешено.

Законодатели предусмотрели возможность сделать 3-НДФЛ онлайн бесплатно с использованием сервиса личного кабинета налогоплательщика. С его помощью большинство данных заполнится автоматически:

- Ф.И.О. плательщика;

- ИНН;

- данные о доходах от работодателя;

- объекты имущества и т. д.

Многим плательщикам нравится программа «Декларация», скачайте ее с официального сайта ФНС и установите на персональный компьютер. После заполнения отчета в программе выгружается файл на компьютер в формате xml и предоставляется через личный кабинет налогоплательщика в инспекцию или выбирается иной удобный способ (отправить Почтой России, распечатать и принести лично, сдать через представителя и т. д.).

ФНС идет в ногу со временем: в мобильном приложении личного кабинета налогоплательщика доступна подача и заполнение 3-НДФЛ.

Как отправить 3-НДФЛ онлайн

Чтобы подать декларацию 3-НДФЛ онлайн через сайт налоговой, необходима электронная подпись, оформить которую доступно из личного кабинета налогоплательщика. Зайдите в раздел «Профиль» → «Получить ЭП». Если затрудняетесь, где найти профиль, в строке поиска впишите «Получить ЭП», система выведет на нужную страницу.

Следуйте рекомендациям портала, выпуск занимает от 30 минут.

Инструкция: как заполнить 3-НДФЛ онлайн

Сделали инструкции, как заполнять декларацию 3-НДФЛ, пошагово на примере получения имущественного вычета. Рассмотрим все три способа предоставления (через сайт налоговой, программу и в мобильном приложении).

Способ 1: как заполнить онлайн налоговую декларацию для физических лиц 3-НДФЛ через личный кабинет налогоплательщика

Шаг 1. Войдите в личный кабинет налогоплательщика для физических лиц с помощью электронной подписи или портала Госуслуги. Второй вариант наиболее распространенный и простой. Ваша задача — убедиться в наличии подтвержденной записи на портале Госуслуги.

Шаг 2. Перейдите в раздел «Жизненные ситуации» и выберите «Подать декларацию 3-НДФЛ».

Шаг 3. Заполните период, за который подаете отчет. Отметьте, впервые ли он формируется за выбранный год, резидентом РФ или нет вы являетесь (резидент — человек, проживший на территории России более 183 календарных дней за последние 12 месяцев). Укажите номер телефона.

Например, в 2022 г. физлицо вправе предоставить декларацию за 2021 г. на применение имущественных вычетов при приобретении квартиры. Важным условием является то, что в 2021 г. физлицо вступило в собственность, на руках есть подтверждающие документы. Для возмещения налога из бюджета гражданин обязан в 2021 г. получать официальный доход, с которого удерживается и перечисляется в бюджет НДФЛ по ставке 13%.

Шаг 4. В разделе «Доходы» автоматически появятся все доходы плательщика за указанный год. Если вы работали, а раздел пустой, то организация-работодатель не предоставила в ИФНС зарплатную отчетность. Или дождитесь заполнения раздела, или внесите источник дохода вручную, перенеся данные из справки о доходах, полученной от работодателя.

Шаг 5. Система предложит выбор вычетов при заполнении 3-НДФЛ, на которые вы претендуете. Законодательно установлены следующие:

- имущественные (при приобретении жилья, доли и т. д.);

- стандартные (вычет на ребенка и т. д.);

- социальные (лечение, обучение и т. д.);

- инвестиционные;

- при переносе убытков.

В нашей ситуации отмечаем «Имущественные налоговые вычеты».

Шаг 6. На этом шаге электронного заполнения декларации 3-НДФЛ укажите объект, по которому используете право на возврат налога. Укажите сумму расходов на приобретение квартиры или строительство дома, сумму уплаченных процентов по ипотеке с начала действия договора нарастающим итогом (если для покупки заключался подобный договор).

Предельный размер имущественного вычета — 2 000 000. Если квартира стоит 5 000 000, НДФЛ вернете только с 2 000 000 в максимальном размере 260 000. НК РФ позволяет вернуть и 13% с процентов, уплаченных банку. Здесь лимит налоговой базы составляет 3 000 000, то есть вернете максимально 390 000. Возврат происходит в рамках той суммы налога, которую с вас удержали и перечислили в бюджет. Например, за 2021 г. с ваших доходов перечислено в бюджет 100 000. Эту сумму и заявите к возврату, а остаток переносится на следующий период. Не забудьте проставить галочки, если вы пенсионер, который желает перенести остаток вычета на предыдущие периоды, или проценты уплачены по кредиту, который выдан до января 2014 г. или по рефинансированию подобного кредита.

Шаг 7. Отметьте, обращались ли вы ранее за имущественным вычетом. Если «Да», впишите сумму за предыдущие периоды самого вычета и данные по уплаченным процентам. Укажите, получали ли вы вычеты у работодатели или использовали упрощенный порядок.

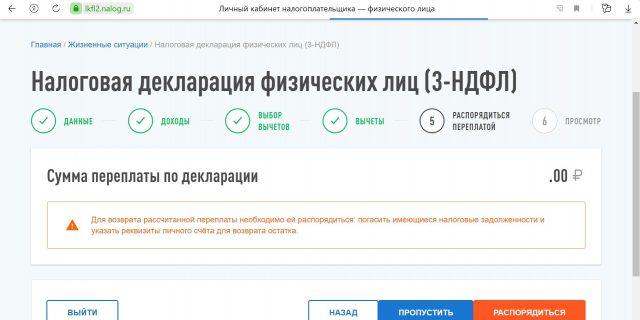

Шаг 8. Система рассчитает сумму переплаты и предложит ей распорядиться.

Шаг 9. Если есть задолженность по налогам и сборам, то сумма к возврату доступна за минусом существующего долга. Оплатите долг и верните всю сумму НДФЛ или заполните реквизиты для возврата части суммы. Укажите номер счета физлица, БИК банка, наименование подтянется автоматически.

Шаг 10. По итогам заполнения отчета система выводит предварительные итоги расчета суммы к возврату, формирует файл декларации в формате pdf — для печати и xml — для отправки онлайн. Обязательно прикрепите подтверждающие документы:

- договор купли-продажи имущества;

- выписку из ЕГРН;

- документы оплаты;

- акт приема-передачи имущества и т. д.

Шаг 11. Введите пароль к сертификату электронной подписи и нажмите «Подтвердить и отправить».

Способ 2: как заполнить 3-НДФЛ онлайн в программе «Декларация»

Шаг 1. Скачайте программу с официального сайта ИФНС и установите ее на компьютер.

Шаг 2. Задайте условия:

- тип декларации (3-НДФЛ);

- номер инспекции (куда подаете по месту жительства, для этого нажмите на «…» и выберите четырехзначный код ИФНС, например, 5018 — Межрайонная инспекция ФНС № 2 по Московской области);

- введите код ОКТМО (территориального образования);

- выберите признак налогоплательщика (при использовании права на имущественный вычет выберите «Иное физическое лицо»);

- в разделе «Имеются доходы» укажите «Учитываемые справками о доходах физического лица, доходы по договорам ГПХ, авторским вознаграждениям и т. д.»;

- поставьте галочку «Сформировать заявление о возврате и/или зачете налога в рамках декларации», если сумма доступна к возврату или зачету;

- достоверность подтверждается лично или через представителя (заполните Ф.И.О. и документ-основание).

Шаг 3. Укажите сведения о декларанте:

- Ф.И.О.;

- ИНН;

- дата рождения;

- данные гражданства и паспорта, номер телефона.

Шаг 4. В разделе «Доходы, полученные в РФ» укажите источник ваших доходов, иными словами, данные об организации-работодателе (ИНН, КПП, ОКТМО из справки о доходах и наименование). В табличную часть перенесите все данные из справки о доходах от работодателя с учетом кодов дохода, месяцев, сумм и т. д. Сверьте общую полученную сумму дохода и сумму удержанного налога по ставке 13%. Если имеются стандартные вычеты, например, на детей, разнесите их в поле «Стандартные, социальные и имущественные вычеты, предоставленные налоговым агентом».

Шаг 5. В разделе «Вычеты» отметьте «Имущественный» и в список объектов впишите данные о квартире, доме и т. д. В стоимости объекта (доли) отметьте, какие затраты вы понесли с приобретением объекта, если есть ипотека — впишите сумму уплаченных процентов на основании справки из банка.

Шаг 6. Заполните данные о зачете или возврате налога. Для этого укажите банковские реквизиты.

Шаг 7. Выгрузите файл xml из программы «Декларация», чтобы подать 3-НДФЛ онлайн для налогового вычета через личный кабинет налогоплательщика.

Шаг 8. Зайдите в личный кабинет налогоплательщика, раздел «Доходы и вычеты», выберите «Загрузить готовую декларацию» и выберите сохраненный xml-файл.

Способ 3: как в мобильной версии налоговой подать декларацию 3-НДФЛ на применение имущественного вычета при покупке квартиры

Этап 1. Скачайте мобильное приложение «Личный кабинет налогоплательщика» и установите его.

Этап 2. Зайдите в раздел «Информация» и выберите поле «Вычеты».

Этап 3. Откроется информация о ранее поданных декларациях, остатке имущественного вычета. Нажмите на кнопку «Оформить».

Этап 4. Укажите ваш номер телефона и отчетный год, за который предоставляете данные, отметьте, впервые ли подаете 3-НДФЛ.

Этап 5. Отметьте галочкой объект, по которому заявляете налоговый вычет.

Этап 6. Впишите сумму расходов на строительство или приобретение, сумму уплаченных процентов в случае покупки объекта на заемные средства. При необходимости проставьте отметки о том, что вы пенсионер и желаете перенести остаток вычета на предыдущие периоды, или если заемные средства привлечены по кредитам до 01.01.2014.

Этап 7. Проверьте итоговые суммы расходов по стоимости объектов и процентов по кредитам. Отметьте, обращались ли вы ранее за вычетом. И укажите суммы вычетов за предыдущие периоды, получали ли вычеты у работодателя или в упрощенном порядке.

Этап 8. Проверьте данные о ваших доходах. Разверните цифру и оцените, из каких доходов она образовалась.

Этап 9. Распорядитесь переплатой.

Этап 10. Укажите данные банковского счета.

Этап 11. Добавьте подтверждающие документы.

Этап 12. Декларация готова, сохраните pdf-формат и отправьте заявление на вычет.

Дополнительно:

- Образец 3-НДФЛ, инструкция по заполнению.

- Как сделать корректирующую декларацию 3-НДФЛ.

- Штраф за несвоевременную подачу 3-НДФЛ.

- Контрольные соотношения для проверки декларации 3-НДФЛ.

«Заполнить 3-НДФЛ онлайн 2023» — подобный поисковый запрос очень актуален, ведь по итогам 2022 года в 2023-м кому-то нужно отчитаться в обязательном порядке, а кто-то захочет получить вычеты, полагающиеся по законодательству в связи с понесенными расходами. Расскажем в статье, можно ли 3-НДФЛ заполнить онлайн и какие программы и сервисы помогут в этом.

Кто обязан заполнять и сдавать декларацию 3-НДФЛ

Обязанности по заполнению и сдаче декларации 3-НДФЛ в 2023 году возлагаются не на всех физических лиц, а лишь на тех, кто:

- занимался предпринимательской деятельностью в 2022 году;

- получил доход, с которого НДФЛ налоговым агентом удержан не был;

- продал свое имущество — квартиру или автомобиль;

- выиграл в лотерею.

Остальные случаи обязательной сдачи отчета перечислены в ст. 228 НК РФ.

Также оформить декларацию и отправить ее налоговикам, но уже в добровольном порядке могут физические лица, претендующие на имущественные, социальные и прочие вычеты.

Обратите внимание! С отчетности за 2022 год форму 3-НДФЛ нужно оформлять на обновленном бланке, утв. приказом ФНС от 29.09.2022 № ЕД-7-11/[email protected] Подробнее о новшествах мы писали в статье.

Подаваться в ФНС декларация может:

- На бумажном носителе (бланк заполняется вручную или с помощью ПК, а затем распечатывается на принтере):

- лично;

- через представителя (в этом случае понадобится доверенность на представление интересов налогоплательщика);

- Почтой России (с описью вложения).

- В электронной форме по телекоммуникационным каналам связи, например через личный кабинет налогоплательщика (ЛК) на сайте ФНС.

Как происходит заполнение 3-НДФЛ онлайн в ЛК, выясним далее.

Какие есть программы для заполнения 3-НДФЛ онлайн и где их скачать

Различные сайты в интернете предлагают пользователям заполнить декларацию 3-НДФЛ онлайн и помочь с ее отправкой в инспекцию. Однако доверяйте только проверенным программам и сайтам.

На официальном сайте ФНС для заполнения 3-НДФЛ в 2023 г. можно скачать программу «Декларация-2022». С ее помощью вводятся данные из документов, после чего она в автоматическом режиме вычисляет все искомые величины, проверяет правильность применения вычетов и суммы налога. В этой программе декларация формируется в нужном формате для представления в налоговый орган или же выводится на печать для бумажного варианта.

Как мы уже отметили выше, оформить отчет возможно и в ЛК на сайте ФНС или через «Госуслуги». Сюда можно загрузить электронную версию отчета, заполненную в других программах, например в той же «Декларации», а можно ввести данные в онлайн-режиме прямо в ЛК, в нем же сформировать документ для отправки и направить контролерам.

Заполняем 3-НДФЛ онлайн: пример

Заполнить и представить в обязательном порядке нужно следующие разделы декларации:

- титульный лист;

- раздел 1;

- раздел 2.

Всё остальное оформляется при наличии данных, ведь, как мы уже говорили, декларация сдается по самым разным основаниям и для каждого из них предусмотрено заполнение соответствующих частей отчета.

На основании примера заполним декларацию 3-НДФЛ в ЛК налогоплательщика, зарегистрированного на сайте «Госуслуги».

Федотов А. А. 23 января 2022 года продал квартиру Семенову Б. Б. за 3,5 млн руб. Кадастровая стоимость квартиры оценена в 5,2 млн руб. Квартира покупалась Федотовым в августе 2019 года за 3,3 млн руб. Так как предельный срок владения имуществом в 5 лет не преодолен, продавцу придется сдать декларацию 3-НДФЛ в налоговые органы и уплатить налог.

Декларацию Федотов решил заполнить и сдать через ЛК налогоплательщика на сайте ФНС. Поможем ему в этом.

Заполнение 3-НДФЛ в программе ЛК налогоплательщика

Федотов А. А. зашел в ЛК налогоплательщика через сайт «Госуслуги». Он заблаговременно авторизовался на нем и подтвердил личность в ближайшем МФЦ.

Титульник содержит данные о физическом лице, он заполнится автоматически на основании сведений аккаунта на «Госуслугах». Федотову нужно выбрать код инспекции, год, в какой раз за этот год он отчитывается; указать, что он является резидентом и налогоплательщиком.

Для заполнения сведений о доходах Федотов укажет продажную стоимость квартиры, а также ее кадастровую стоимость. Программа проведет сравнение между полной продажной стоимостью и кадастровой с учетом понижающего коэффициента 0,7 и на основании этих сведений заполнит расчет к приложению 1. В качестве доходов Федотов выберет кадастровую стоимость, умноженную на 0,7 (5,2 × 0,7 = 3,64 млн руб.), поскольку эта цифра больше цены продажи 3,5 млн.

Показатель 3,64 млн руб. переносится в приложение 1.

В качестве расходов у Федотова фигурирует покупная стоимость квартиры, так как все подтверждающие ее приобретение документы он сохранил. Величину 3,3 млн руб. программа отобразит в приложении 2.

Для приложения 1 нужно заполнить сведения об источнике дохода, т. е. о Семенове Б. Б.

Расчет налога и отправка декларации

Итак, все данные для расчета налога введены. Программа автоматически выводит результат и показывает, что налог к уплате составляет 44,2 тыс. руб.

Эту сумма отображается:

- в разделе 2, где приводится расчет налога на основании доходов из приложения 1 и расходов/вычетов из приложения 6;

- разделе 1, который содержит сведения о КБК, ОКТМО и сумме налога, подлежащей уплате в бюджет.

Декларация сформирована, теперь ее нужно сохранить.

Сохраненную версию можно распечатать в формате .pdf, а можно не распечатывая отправить в налоговую инспекцию.

Для отправки отчет подписывается неквалифицированной подписью путем ввода пароля.

Заполнение отчета онлайн имеет свои преимущества: не нужно думать, в какую строчку декларации относится тот или иной показатель — программа сама производит построчное заполнение, основываясь на данных, введенных налогоплательщиком.

Итоги

Декларация 3-НДФЛ обязательно сдается лицами, ведущими предпринимательскую деятельность, получающими доход, с которого налоговый агент налог не удерживает, продавшими свое имущество в течение отчетного года и других случаях. Добровольно сдать декларацию могут те, кто хочет реализовать право на вычет по некоторым расходам, например на лечение, обучение, приобретение жилья и пр.

Декларация сдается на бумаге или в электронном виде. Выше мы пояснили на примерах, как 3-НДФЛ заполняется в онлайн-режиме в Личном кабинете налогоплательщика. Также для заполнения 3-НДФЛ можно скачать программу «Декларация» с официального сайта ФНС.