Как получить налоговый вычет по ИИС онлайн

Если у вас есть ИИС, вы имеете право на льготы от государства. Получить их можно в виде одного из двух типов налоговых вычетов. Показываем по шагам, как сделать это онлайн на сайте Федеральной налоговой службы.

Словарь инвестора

ИИС — индивидуальный инвестиционный счет. Вид брокерского счета для долгосрочных инвестиций с налоговыми льготами. Главное ограничение — деньги со счета нельзя выводить три года. Если вывести деньги в этот период, то счет закроется, а налоговых вычетов не будет (а полученные ранее придется вернуть).

Налоговый вычет типа А — ежегодная льгота на взносы. Это вычет с суммы, внесенной на ИИС за календарный год. У такой формы вычета есть ограничения: он не переносится на другие годы, а инвестор должен платить НДФЛ. Максимальная сумма, которую вернут за один год — 52 тысячи рублей.

Налоговый вычет типа Б — это вычет на доход. Инвестор освобождается от уплаты НДФЛ с прибыли на ИИС. Можно получить при закрытии ИИС, но не ранее чем через три года после его открытия.

ЭП — электронная подпись, раньше называлась ЭЦП — электронная цифровая подпись. Это полноценная замена рукописной подписи в электронном виде, заменяющая ее в электронном документообороте.

2-НДФЛ — справка, в которой указывают размер и источник дохода, сведения об удержанных налогах.

3-НДФЛ — налоговая декларация или форма отчетности. Физическое лицо заполняет 3-НДФЛ, чтобы отчитаться перед государством или получить налоговый вычет. Например, о выигрыше в лотерею или сдаче недвижимости в аренду.

- Какие бывают налоговые вычеты по ИИС

- Когда подавать на вычет

- Какие документы подготовить

- Как зарегистрироваться в личном кабинете налогоплательщика

- Оформление неквалифицированной электронной подписи

- Заполнение формы 3-НДФЛ

- Упрощенный налоговый вычет — без долгого заполнения

- Кратко

Какие бывают налоговые вычеты по ИИС

ИИС — это брокерский счет с дополнительными возможностями и ограничениями. Его главный плюс в налоговых льготах: можно получать вычеты двух типов на выбор — А и Б. Для этого нужно соблюсти несколько основных условий:

- пополнить счет на любую сумму, но до миллиона рублей в год;

- не выводить деньги с ИИС в течение трех лет;

- иметь только один ИИС;

- не менять тип вычета в период действия ИИС.

Если вывести деньги со счета раньше, то он потеряет статус ИИС и будет закрыт, а уже полученные вычеты придется вернуть налоговой.

Разберемся подробнее в типах вычетов.

Тип А – это ежегодная льгота на взносы. При этом вычете налоговая вернет от суммы 13% или 15% (если ваш годовой доход составит от 5 млн рублей), которую инвестор внес на ИИС за год. Это будет возврат НДФЛ инвестора, который он заплатил в бюджет ранее, например, через работодателя со своих доходов. Такой вычет не может быть больше 52 тысяч в год или 60 тысяч в год — это 13% или 15% от 400 тысяч рублей соответственно.

Например, если вы пополнили ИИС на 500 тысяч или миллион, налоговая все равно вернет только 52 тысячи или 60 тысяч, если ваш доход составит более 5 млн рублей за отчетный год. Поэтому выгоднее всего пополнять ИИС на 400 тысяч в год — так можно получить максимальный вычет.

Вычет по типу А подходит тем, кто платит НДФЛ. Например, сотрудникам компаний или ИП, если они платят себе зарплату. Самозанятые, инвесторы и пенсионеры платят другие виды налогов или не платят их вовсе, поэтому не имеют права на вычет типа А с этих доходов.

Еще одно ограничение: государство не сможет вернуть больше денег, чем инвестор заплатил в бюджет. Поэтому сумма годового НДФЛ должна быть как минимум равна вычету. На другие годы вычет типа А перенести нельзя.

Работодатель перечислил за инвестора НДФЛ в сумме 35 тысяч рублей за 2020 год. А инвестор внес на ИИС 400 тысяч и хочет получить вычет в 52 тысячи. Налоговая вернет только 35 тысяч рублей несмотря на то, что 13% от 400 тысяч – это 52 тысячи рублей. Перенести такой вычет на потом и получить свой остаток в будущем нельзя.

Вычет по типу А можно оформлять каждый год или один раз за несколько лет. Например, если инвестор захочет подождать три года и решить, какой тип вычета ему выгоднее получить.

Тип Б — это вычет на доход. Он предполагает, что через три года инвестор будет освобожден от налога на прибыль по ИИС. Такой формат обычно выбирают инвесторы, которые не платят НДФЛ или если в результате их инвестиций налог будет больше 52 тысяч рублей. Например, если у них активная стратегия и они пополняют ИИС больше, чем на 400 тысяч рублей в год.

Самый популярный вариант налогового вычета — тип А. Он выгоден тем, кто официально трудоустроен и только начинает заниматься инвестициями, ведь при любом финансовом результате можно вернуть себе часть денег.

Вычет типа А можно оформить через сайт ФНС. При этом, если инвестор подал заявление на такой вычет, изменить решение и воспользоваться вычетом Б уже нельзя. Нельзя их и сочетать: получить часть от одного вычета, а часть от другого.

Если у вас есть право на другие типы налоговых льгот, то выгоднее сначала оформлять вычет по ИИС. Это поможет получить максимальные выплаты.

Инвестор купил квартиру за 2 миллиона рублей и может получить вычет в 260 тысяч рублей. В 2020 году его работодатель заплатил 130 тысяч НДФЛ с его зарплаты, поэтому он может получить полную сумму вычета по ИИС — 52 тысячи рублей.

Если сначала оформить вычет за покупку жилья, то инвестор вернет себе 130 тысяч рублей, а в следующем году еще 130 тысяч. Но на вычет по ИИС денег из его налогов уже не останется. Если оформить сначала вычет по ИИС, тогда инвестор получит 52 тысячи рублей и еще 78 тысяч останется на выплаты за жилье. Оставшиеся 182 тысячи рублей налоговая выплатит в следующие годы.

Когда подавать на вычет

Во время текущего года можно оформить вычет за прошлый год. Собрать документы и загрузить их на сайт налоговой можно когда угодно, четкой привязки к датам нет. Главное — успеть уложиться в три года с момента первого отчетного года, потому что таков официальный срок подачи декларации на возврат подоходного налога.

Например, уже в начале 2021 года можно подавать документы на вычет по ИИС за 2020 год, в начале 2022 – за 2021 и так далее. Крайний срок подачи декларации за 2020 год – 31 декабря 2023. Если вы решите оформить вычет за три года сразу, то за каждый год нужно будет подавать отдельную декларацию.

Какие документы подготовить

Чтобы оформить вычет типа А онлайн, потребуется отсканировать и загрузить на сайт ФНС:

-

Уведомление об открытии ИИС. Его можно скачать в личном кабинете «Газпромбанк Инвестиций».

-

Справку о доходах и суммах налога физического лица — 2-НДФЛ. Справку нужно предоставить за каждый год, на который оформляется вычет. Если работодатель отчитался за нужный период перед налоговой, данные уже есть в системе налоговой службы. Вы увидите их в личном кабинете. Если нет — справку нужно запросить в бухгалтерии по месту работы.

-

Подтверждение о внесении средств на счет. Вам нужно подтвердить налоговой, что вы вносили деньги на ИИС. Для этого подойдут платежные поручения из банка, где отражен перевод на счет, или подтверждение о пополнении счета от брокера.

-

Брокерский отчет. Предоставляется в дополнение к платежным поручениям о пополнении ИИС из банка. Отчет можно запросить в личном кабинете Газпромбанк Инвестиций.

Как зарегистрироваться в личном кабинете налогоплательщика

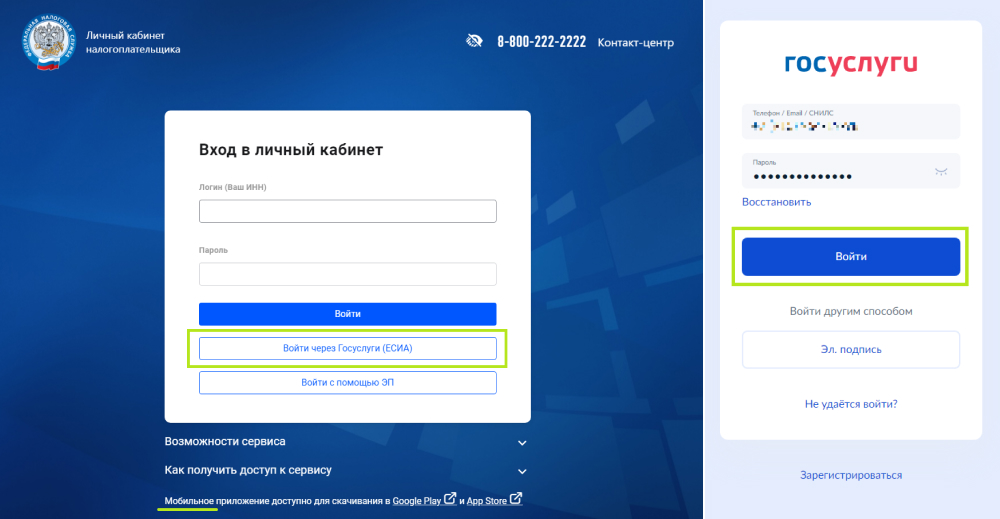

Чтобы оформить вычет типа А онлайн, нужно зайти в личный кабинет налогоплательщика на сайте ФНС. Если регистрации на ресурсе еще нет, ее можно оформить, выбрав удобный вариант:

-

Войти, используя учетную запись портала Госуслуги.

-

Получить логин и пароль в ФНС. Для это нужно прийти в любое отделение лично с паспортом гражданина РФ.

Сделать ЭП в любом сертифицированном отделении Минсвязи.

В личный кабинет можно зайти тремя способами: через учетную запись Госуслуг, с логином и паролем от налоговой или при помощи ЭП.

Самый простой способ — использовать аккаунт Госуслуг. Сейчас создать и верифицировать его можно онлайн без походов в государственные инстанции.

Если выбрать способ входа через учетную запись ЕСИА, пользователя перебросит на страницу Госуслуг

После авторизации откроется главная страница личного кабинета налогоплательщика. Здесь необходимо создать электронную подпись.

Оформление неквалифицированной электронной подписи

При подаче декларации налогоплательщик ставит свою подпись на документах. В случае электронного оформления вычета по ИИС нужна электронная подпись (ЭП). Это зашифрованный ключ, который хранится на компьютере пользователя или другом носителе — например, на флешке. Эту ЭП можно применять только для отправки документов в налоговые органы.

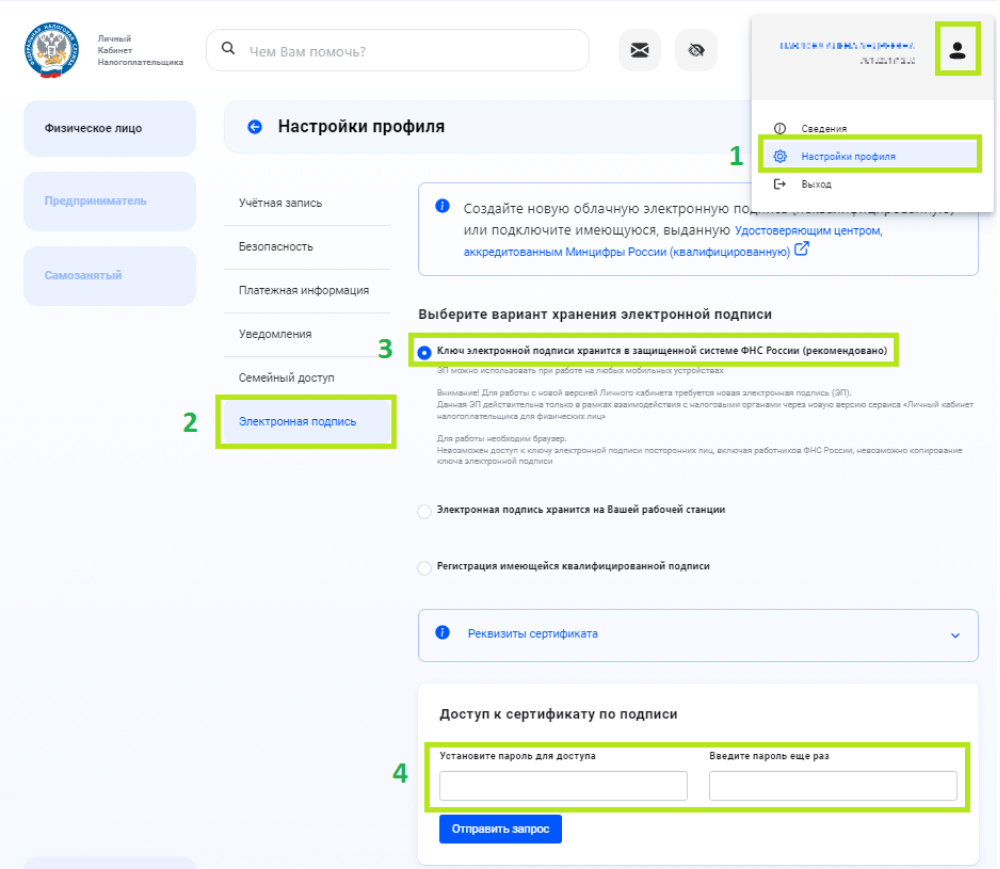

Для создания электронной подписи нужно:

-

Нажать на свое имя в верхней части страницы и попасть в личный профиль.

2. Пролистать верхнее меню вправо, выбрать пункт «Получить ЭП», а следом — выбрать вариант хранения электронной подписи.

ЭП может храниться на сервере налоговой или на вашем устройстве: например, компьютере или флешке. Выбирайте вариант, который кажется наиболее удобным и безопасным.

3. Заполнить данные формы и отправить запрос.

4. Электронная подпись будет официально зарегистрирована через несколько дней. После этого можно перейти к заполнению формы 3-НДФЛ. Подпись действует больше года, поэтому в следующий раз этот шаг повторять не придется.

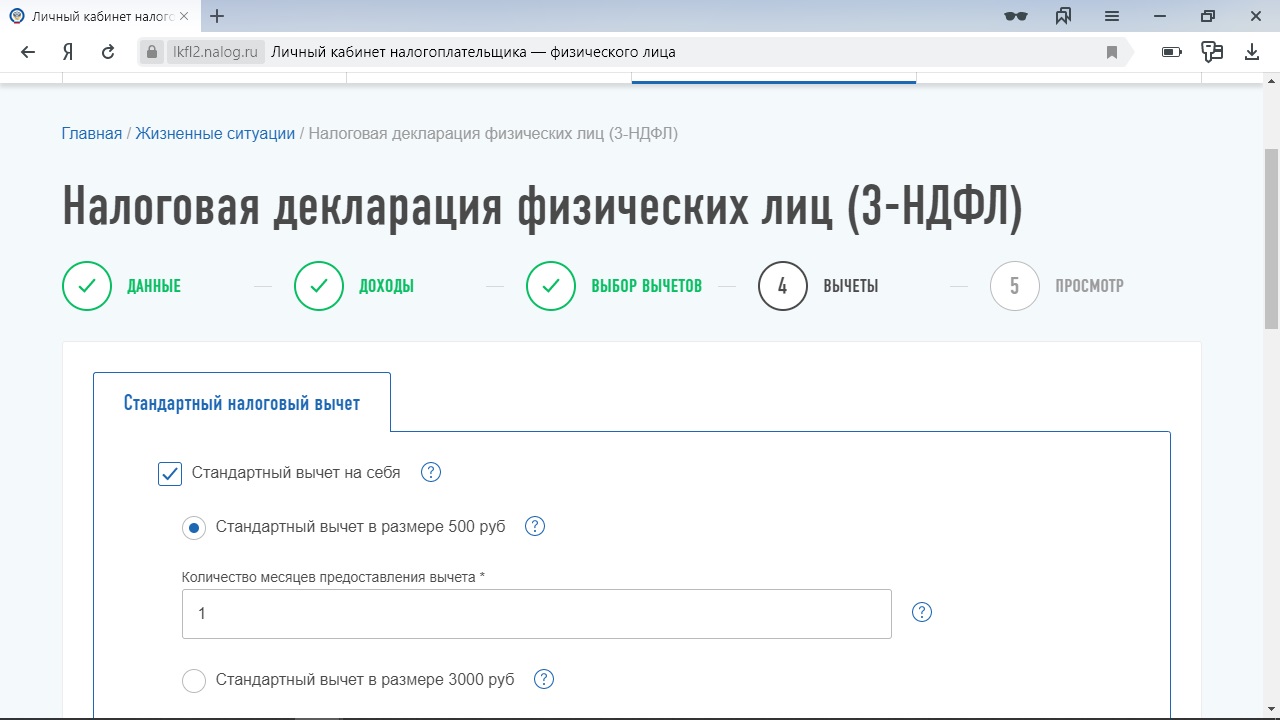

Заполнение формы 3-НДФЛ

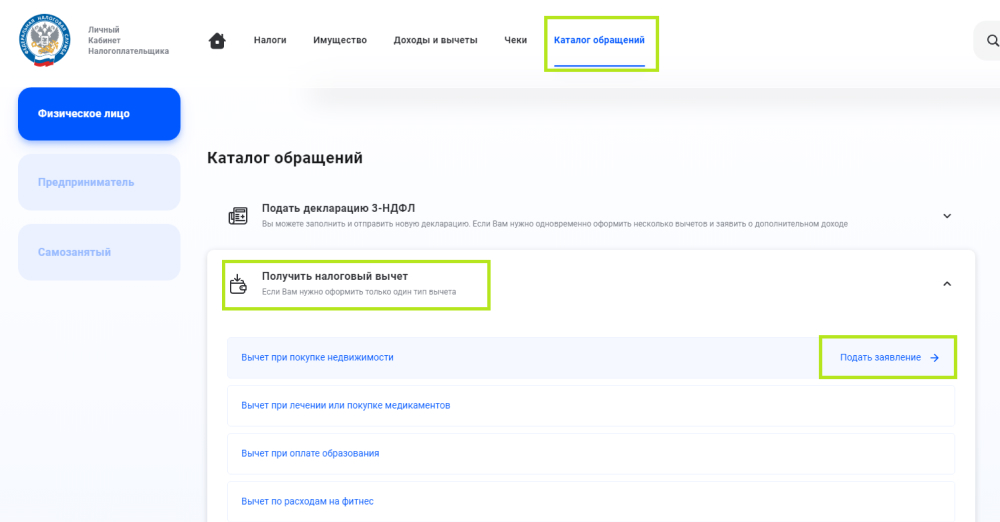

Получив электронную подпись, можно заполнять форму 3-НДФЛ. В личном кабинете есть упрощенная версия — «Получить вычет».

Ей можно воспользоваться, если нужно оформить только один вычет за предыдущий год и не надо отчитываться о дополнительных доходах. По факту это та же форма 3-НДФЛ только без дополнительных возможностей. Поэтому инвесторы заполняют полную декларацию. Для этого нужно подать декларацию 3-НДФЛ.

Для этого нужно:

- Выбрать пункт «Получить вычет»

- Нажать «Подать декларацию 3-НДФЛ»

- Указать год подачи декларации

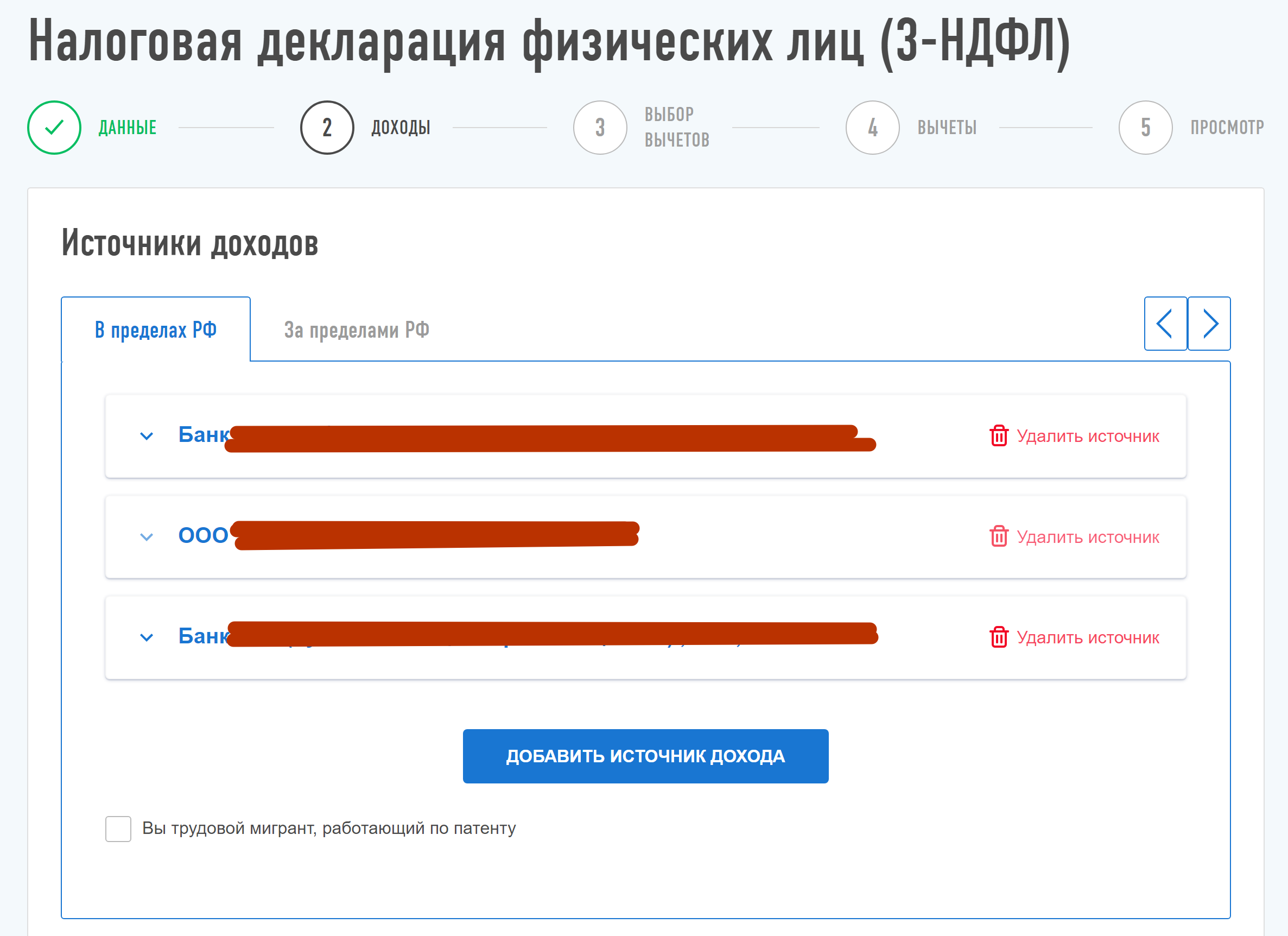

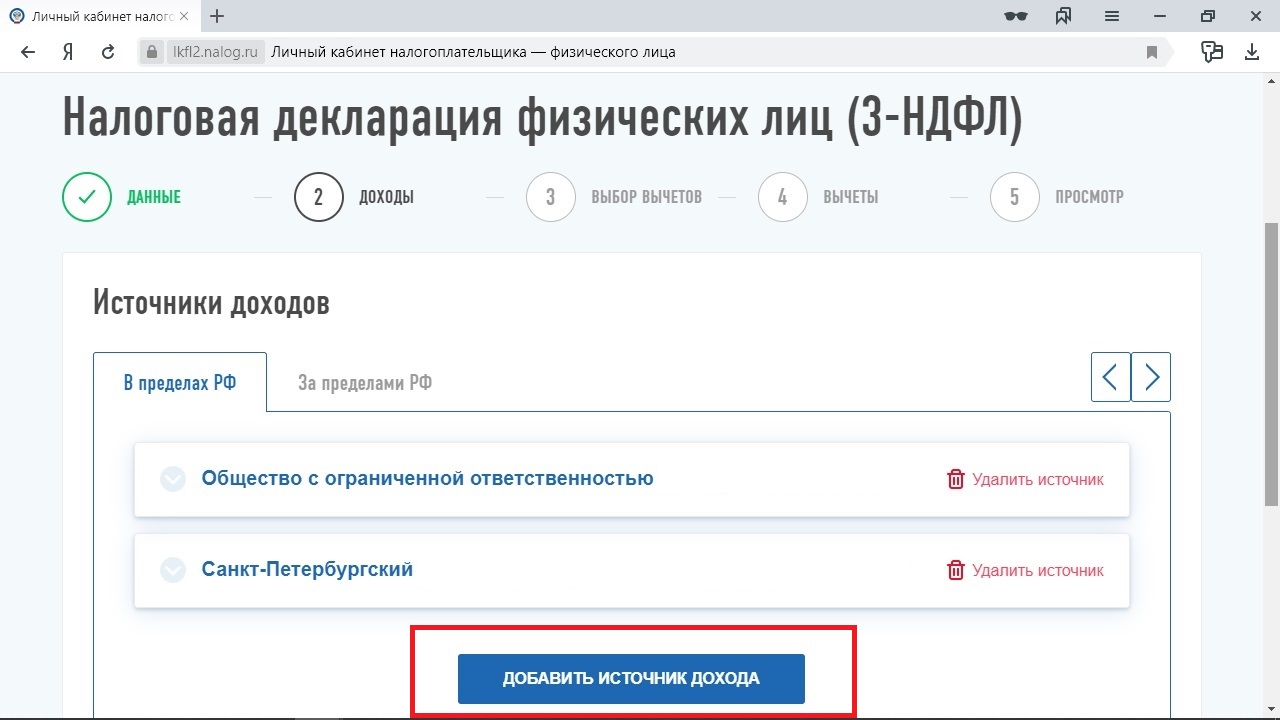

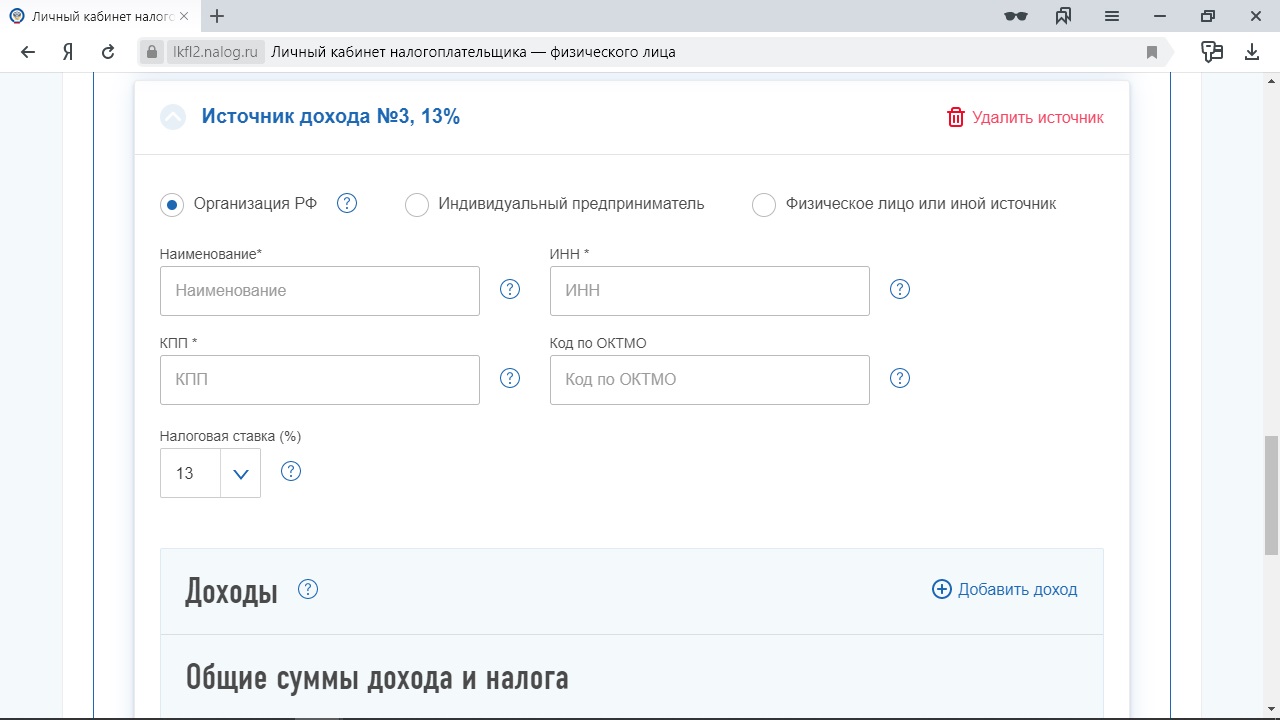

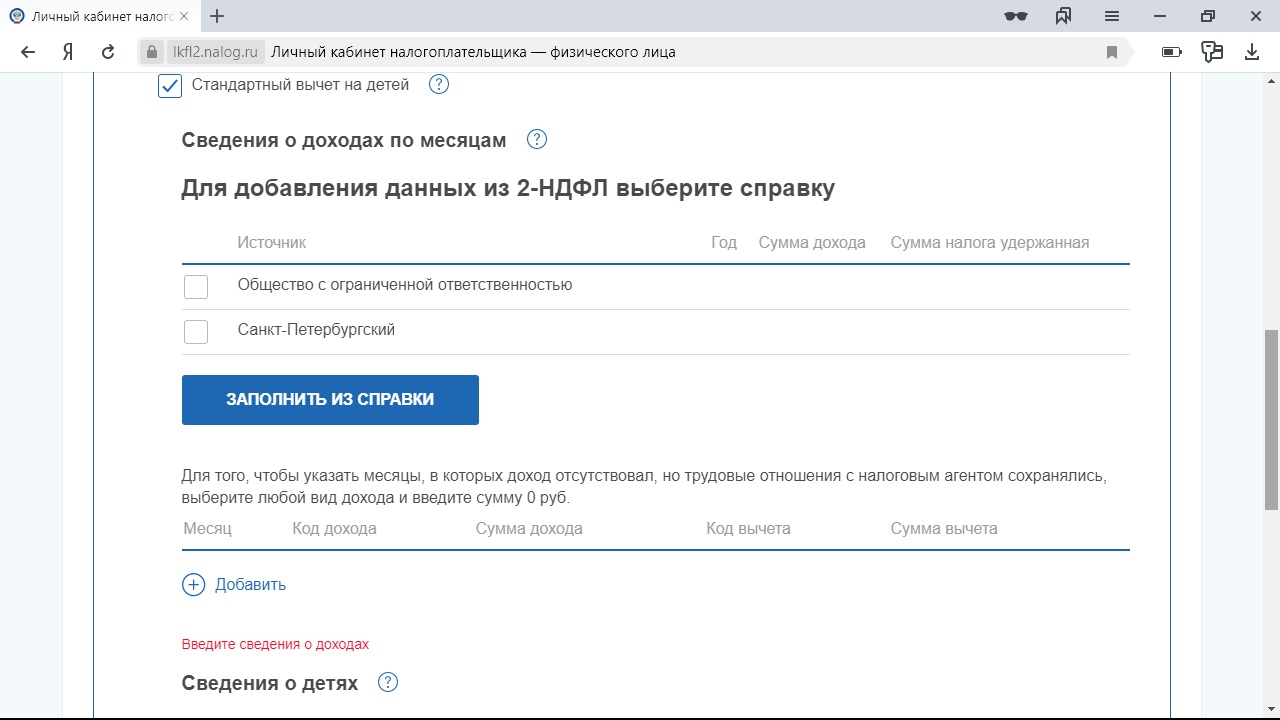

4. Заполнить поля данными из справки 2-НДФЛ. Рядом со знаками вопросов есть подсказки, которые помогут в правильном оформлении.

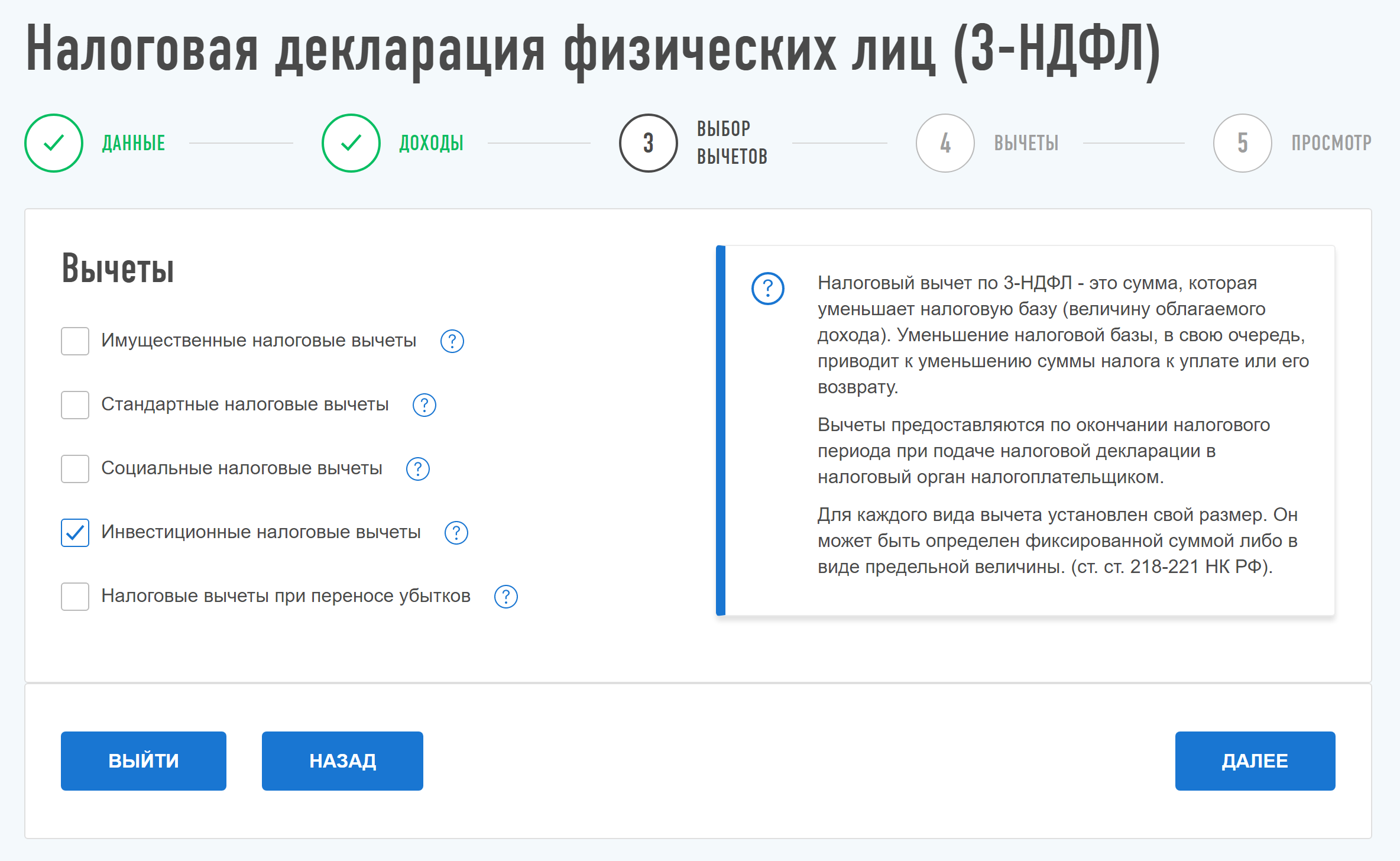

5. На следующем экране нужно отметить пункт «Инвестиционные налоговые вычеты»

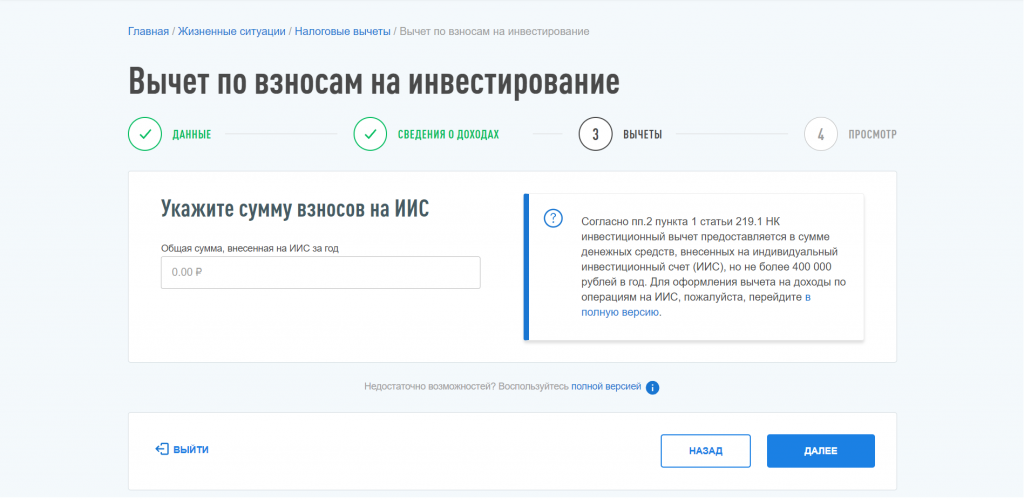

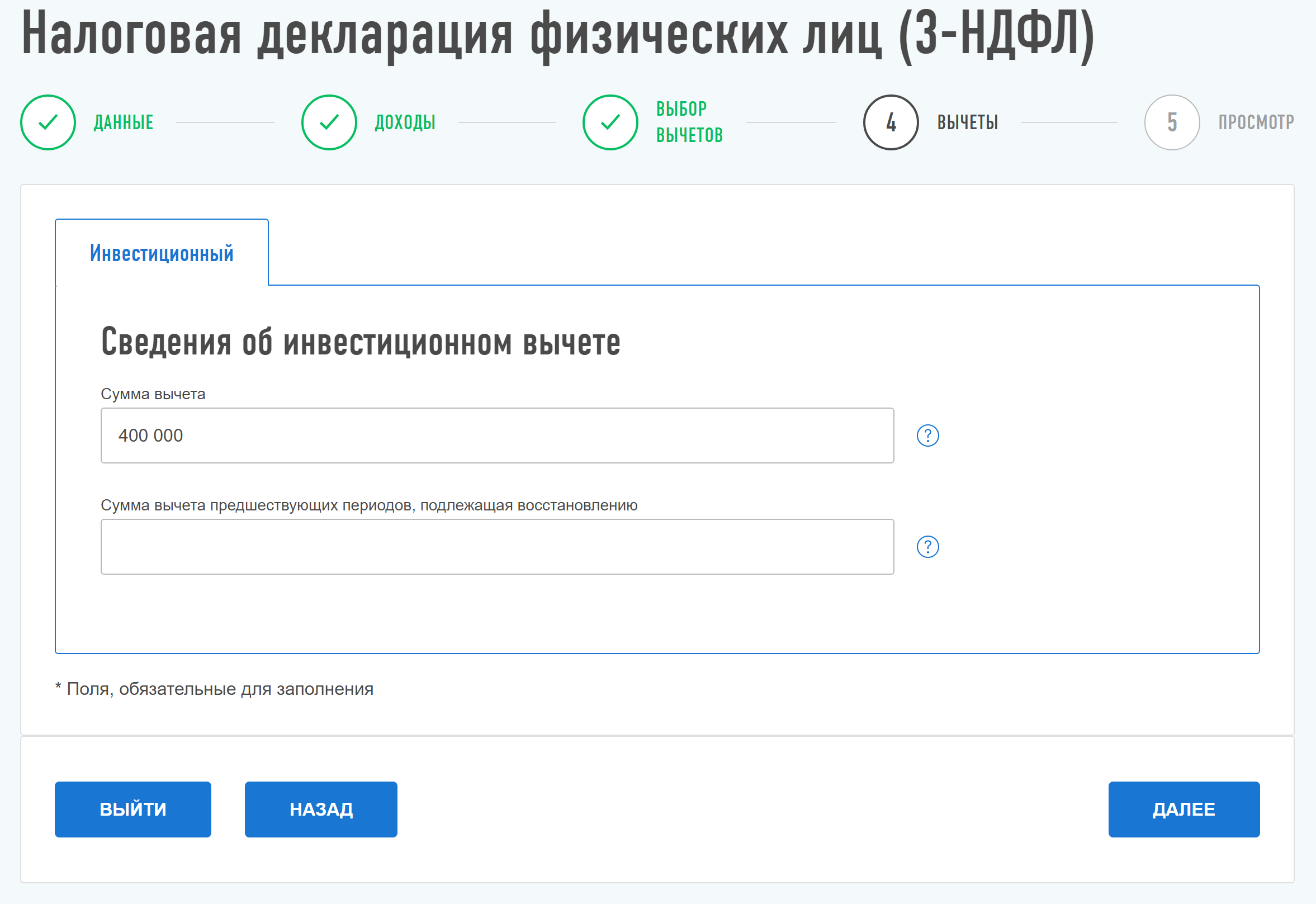

6. На появившейся странице в верхнем поле нужно ввести сумму, внесенную на ИИС за последний год. Нижнее поле надо оставить пустым — на следующем экране отобразится сумма возврата налогового вычета.

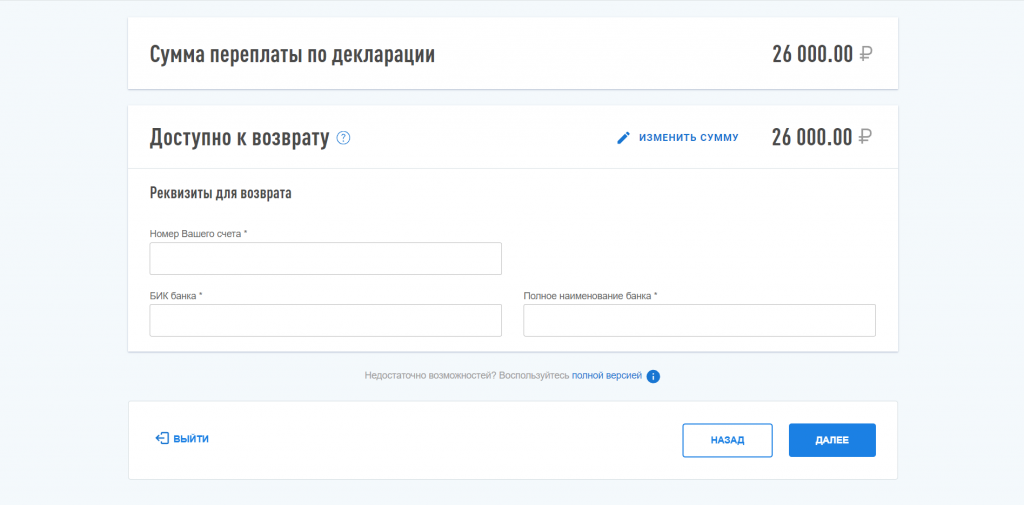

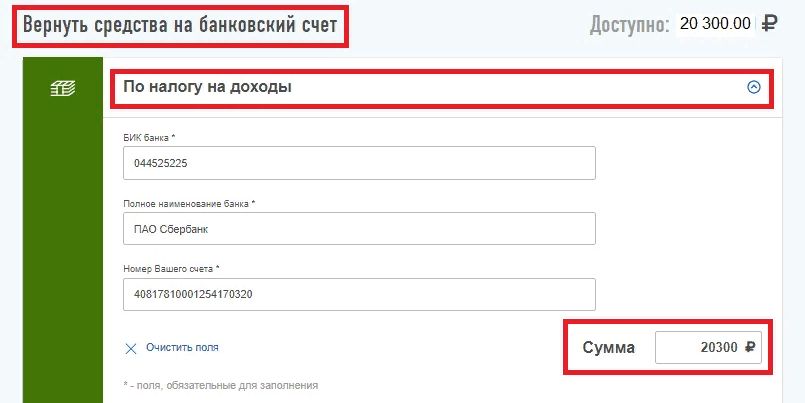

7. Выберите банк и счет, на который налоговая служба переведет вам сумму налогового вычета.

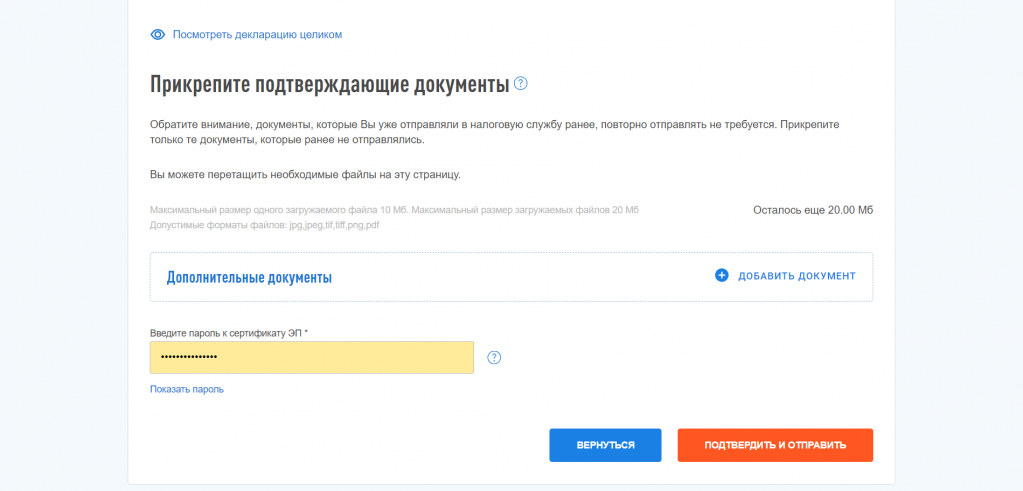

8. Если у вашего брокера не налажен автоматический обмен данными с Федеральной налоговой службой, прикрепите подтверждающие документы.

9. Последний этап — прикрепить документы, ввести пароль от ЭП и отправить декларацию в налоговую службу.

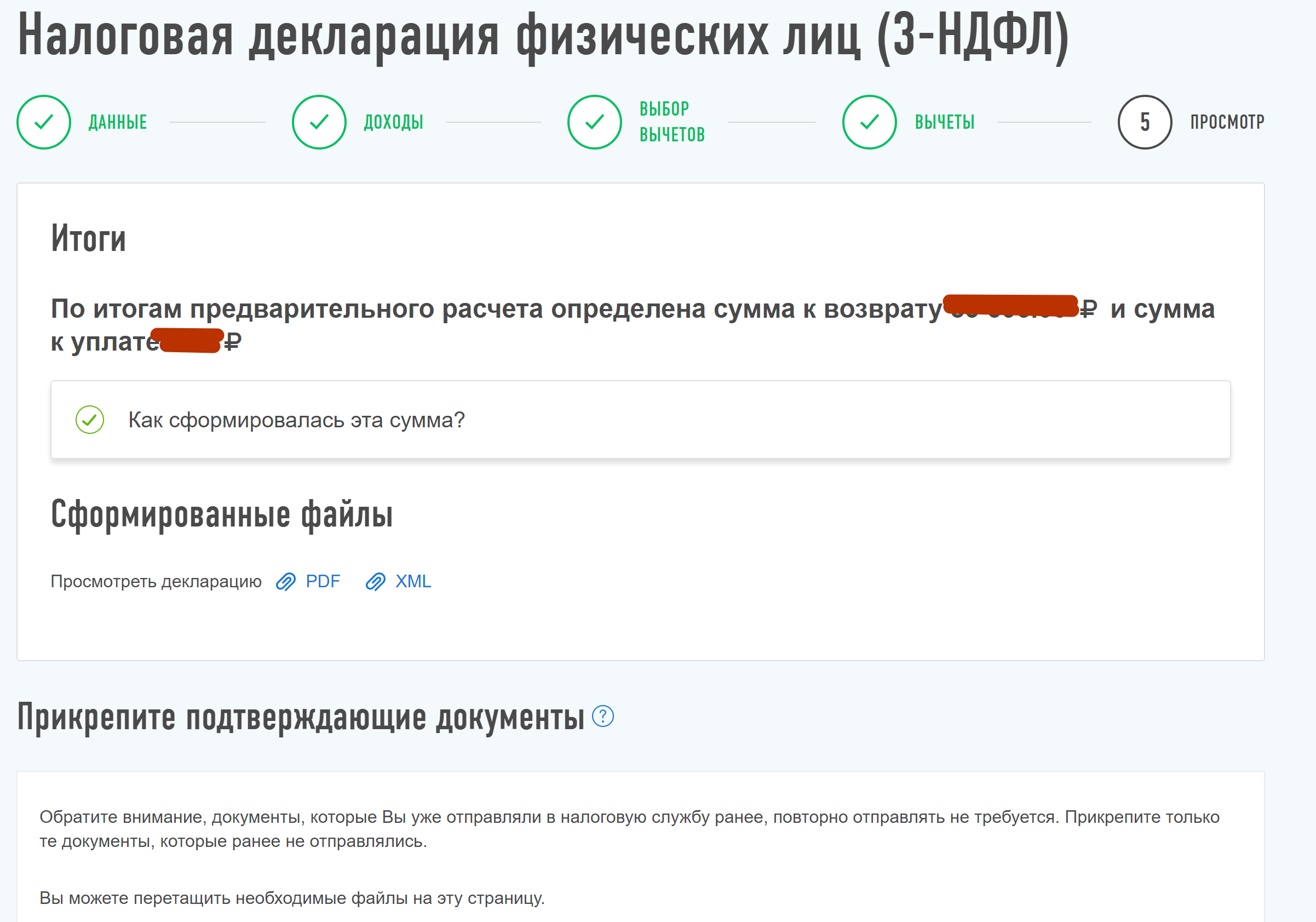

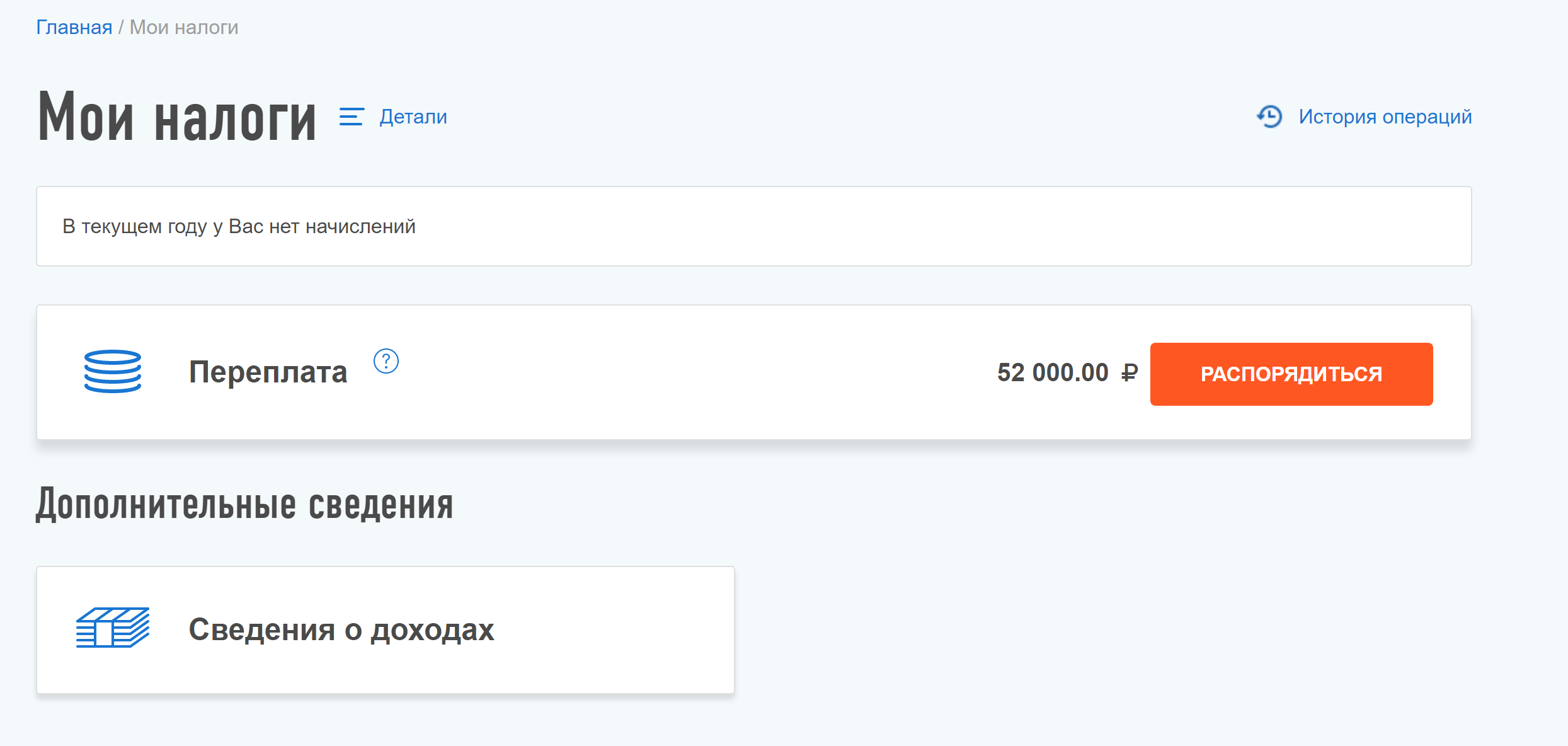

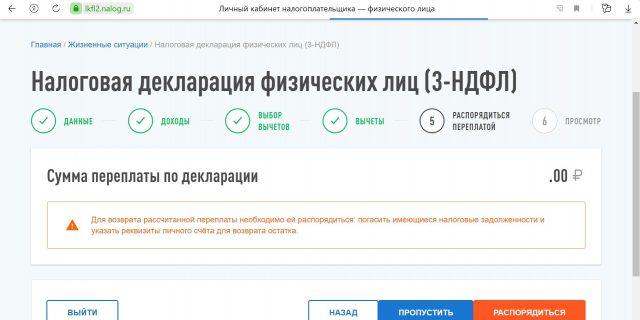

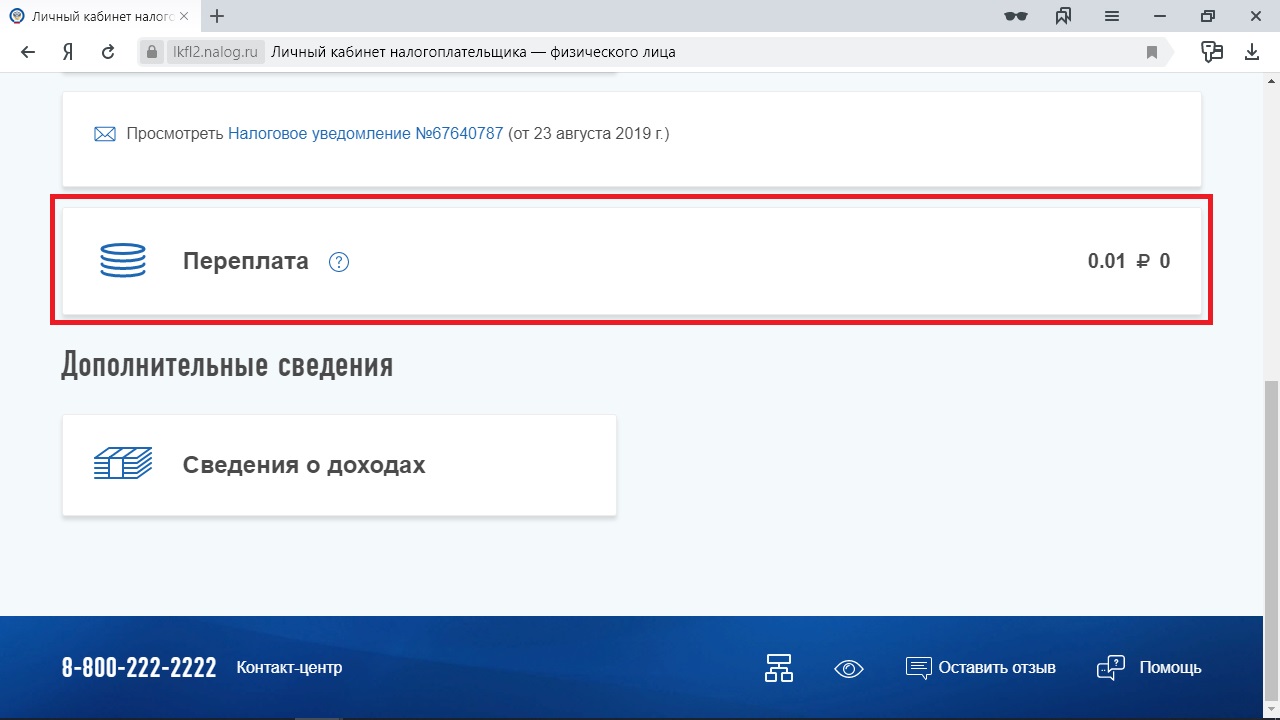

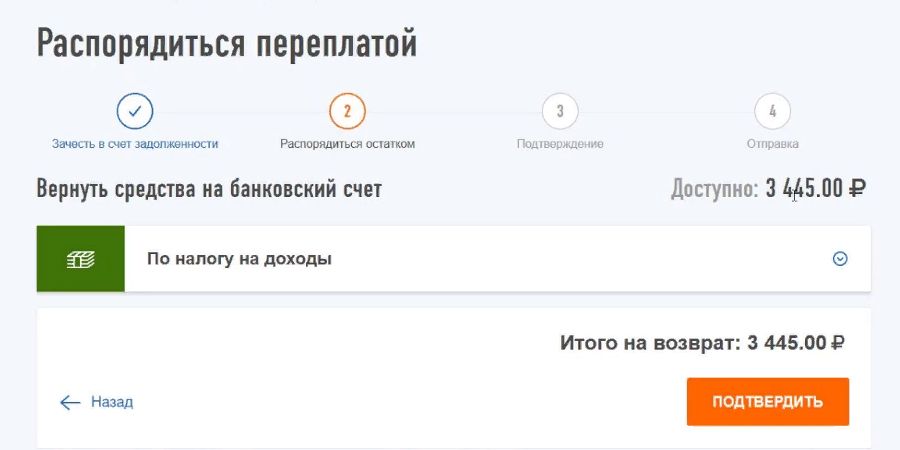

Сразу после подачи декларации сервис предложит подать заявление о возврате вычета и указать реквизиты, на которые придут деньги. Этот шаг необязательно проходить сразу. Можно дождаться уведомления о рассмотрении декларации и нажать кнопку «Распорядиться переплатой». Декларацию будут проверять в течение трех месяцев, а перечислять деньги еще в течение месяца.

Онлайн-формат подачи декларации и оформления вычета удобен тем, что для его оформления не нужно идти в налоговую. Вычет можно оформить в выходные или праздничные дни и в любое время суток.

Самый долгий этап — подготовка: сбор документов, регистрация в личном кабинете и создание электронной подписи. Оформлять вычет в следующий раз будет быстрее и займет 5–10 минут.

Упрощенный налоговый вычет — без долгого заполнения

С 2023 года инвесторам сервиса Газпромбанк Инвестиции необязательно заполнять декларацию. Теперь мы выступаем налоговым агентом, и сами передаем всю необходимую информацию в налоговые органы.

О том, что документы готовы, вы можете узнать из сообщения в вашем личном кабинете на сайте Федеральной налоговой службы.

Чтобы посмотреть входящие сообщения, зайдите в Личный кабинет → Сообщения. Вы также можете перейти к заполнению заявления из сообщения

Чтобы подать документы на вычет типа А по упрощенной процедуре, необходимо подписать предзаполненное заявление на вычет в личном кабинете налогоплательщика. При этом срок рассмотрения заявления и камеральной проверки сокращается — теперь он составляет 1 месяц.

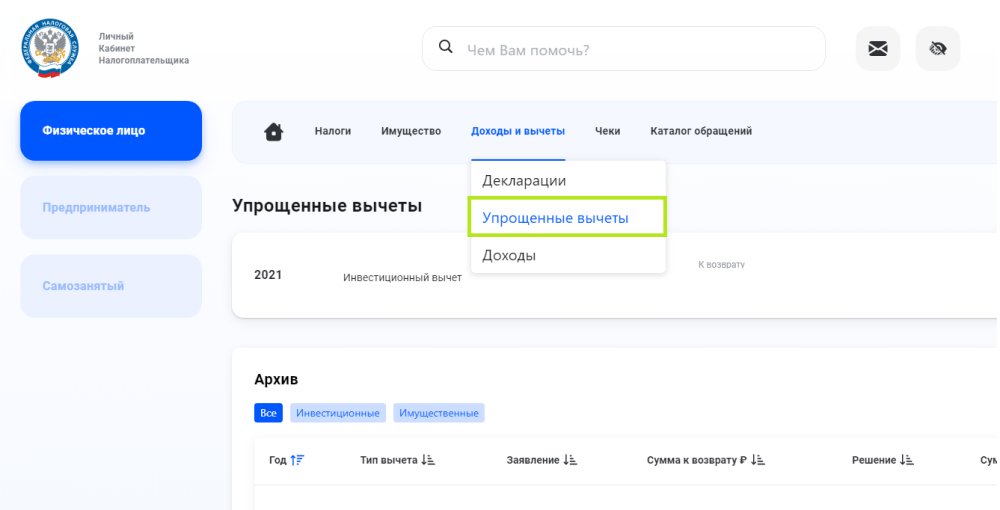

Чтобы подать заявление на налоговый вычет, зайдите на сайт nalog.ru и авторизуйтесь через Госуслуги. Перейдите в личный кабинет, выберите Доходы и вычеты → Упрощенные вычеты и следуйте инструкции

Отслеживать статус заявления можно в личном кабинете — на каждом этапе ФНС будет присылать вам уведомления

Онлайн-формат подачи декларации и оформления вычета удобен тем, что для его оформления не нужно идти в налоговую. Вычет можно оформить в выходные или праздничные дни и в любое время суток.

Кратко

-

1

Собрать документы: договор с брокером об открытии ИИС, 2-НДФЛ, подтверждение о пополнении счета, отчет брокера о сделках. -

2

Зарегистрироваться в личном кабинете налогоплательщика или войти в уже созданный аккаунт. -

3

Создать электронную подпись. -

4

Заполнить и отправить декларацию 3-НДФЛ. -

5

Распорядиться переплатой: указать счет, на который налоговая переведет деньги. -

6

Дождаться возврата денег.

Читайте также

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на

основании лицензии профессионального участника рынка ценных бумаг на осуществление

брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а также

лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на

осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии

на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России

08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор,

при условии использования предоставленной информации для принятия инвестиционных

решений. Представленная информация не является индивидуальной инвестиционной

рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении

операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт

ответственности за возможные убытки инвестора в случае совершения операций либо

инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон

Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для

статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать

наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на

обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в

отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон

Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте.

Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего

устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не

хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями

регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на

сайт брокера

за сведениями об изменениях, произведенных в регламенте

брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением

сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

© 2023 Ньютон Инвестиции

Налог с процентов по депозитам может подтолкнуть инвесторов открывать ИИС ради льгот. Автор телеграм-канала «Инвестиции на диване» Алексей Чечукевич рассказал, как получить вычет типа А, если у вас уже есть ИИС

В этой статье:

- Что такое налоговый вычет по ИИС

- Как подготовить документы

- Как получить

- Порядок получения

- Сколько раз можно получать

Что такое налоговый вычет по ИИС

Налоговый вычет по индивидуальному инвестиционному счету (ИИС) — это сумма, которая вычитается из общего дохода, облагаемого НДФЛ, и именно с этой суммы можно вернуть или не платить 13% (15%).

Индивидуальный инвестиционный счет — это обычный

брокерский счет

, но с рядом ограничений и преимуществ. Главный плюс в том, что по нему можно оформить налоговые льготы. Они бывают типа А и Б.

Типы налоговых вычетов по ИИС

- Тип А. Налоговая льгота типа А позволяет вернуть 13% от суммы, которую вы внесли на ИИС в течение года. Однако по условиям льготы сумма, от которой будут рассчитаны эти 13%, не может превышать ₽400 тыс. То есть максимально вы можете получить от государства ₽52 тыс. в год.

- Тип Б. Тип вычета Б позволяет не платить подоходный налог в 13% с прибыли от торговли ценными бумагами.

В статье мы рассмотрим, как оформить налоговый вычет типа А — когда вы можете фактически получить деньги себе на счет. Подробную инструкцию о том, как это сделать, составил для «РБК Инвестиций» частный инвестор, автор телеграм-канала «

Инвестиции

на диване» Алексей Чечукевич.

Впервые этот текст был опубликован 25 марта 2020 года

Как подготовить документы

Прежде всего, вам нужен ИНН — индивидуальный номер налогоплательщика. Получить его можно в территориальной налоговой инспекции. Процедура занимает буквально пять минут. Вам понадобится только паспорт, если вы гражданин РФ. Если у вас иностранное гражданство — свидетельство о временной регистрации или вид на жительство.

- Итак, в первую очередь вам нужно найти адрес вашей территориальной налоговой инспекции. Это можно сделать на сайте Федеральной налоговой службы.

- Затем прийти в инспекцию в рабочие часы. Предварительно записываться не нужно. Но можно заранее оформить заявку на получение ИНН на сайте ФНС.

- Взять талон в электронной очереди, пункт в меню называется «Получить ИНН».

- Подать документы в окошко.

- Если была предварительная заявка, то в течение пяти минут вы получите ИНН. Если не было — то через несколько дней нужно будет повторно прийти в налоговую и получить ИНН.

Далее я рекомендую оформить доступ к онлайн-кабинету на сайте ФНС. Тогда вы сможете подавать документы на вычет и отслеживать их статус через интернет, в налоговую ездить не придется. Сделать это можно так:

- нужно найти адрес вашей территориальной налоговой инспекции, в которую вы ходили, когда получали ИНН;

- затем прийти в инспекцию в рабочие часы. Предварительно записываться не нужно;

- взять талон в электронной очереди, пункт в меню называется «Получить пароль от личного кабинета»;

- подать документы в окошко. Вам потребуется паспорт и ИНН;

- получить бумажку с логином и паролем.

Затем нужно зайти в личный кабинет на сайте ФНС и получить электронную подпись. Она понадобится, когда будете оформлять вычет. Чтобы ее получить, нужно зайти в профиль и выбрать вкладку «Получить ЭП». Вам нужно будет заполнить данные, придумать и ввести пароль в окошко «Доступ к сертификату по подписи». Это важно.

Всё, что нужно знать об ИИС за три минуты

(Видео: РБК)

Как получить налоговый вычет

Какие документы нужны

Теперь можно оформлять налоговый вычет по ИИС. Для этого вам потребуется следующий список документов:

- форма 2-НДФЛ об уплаченных налогах за прошлый год. Ее можно получить у вашего работодателя. Это форма о том, сколько вы заплатили налогов государству за последний год;

- договор об открытии брокерского счета. Его можно получить у вашего брокера. Обычно брокер его выдает при открытии счета;

- справка от брокера о движении денежных средств по счету за прошлый год. Она подтверждает, что вы зачислили на ИИС деньги. И что этих денег достаточно, чтобы получить вычет.

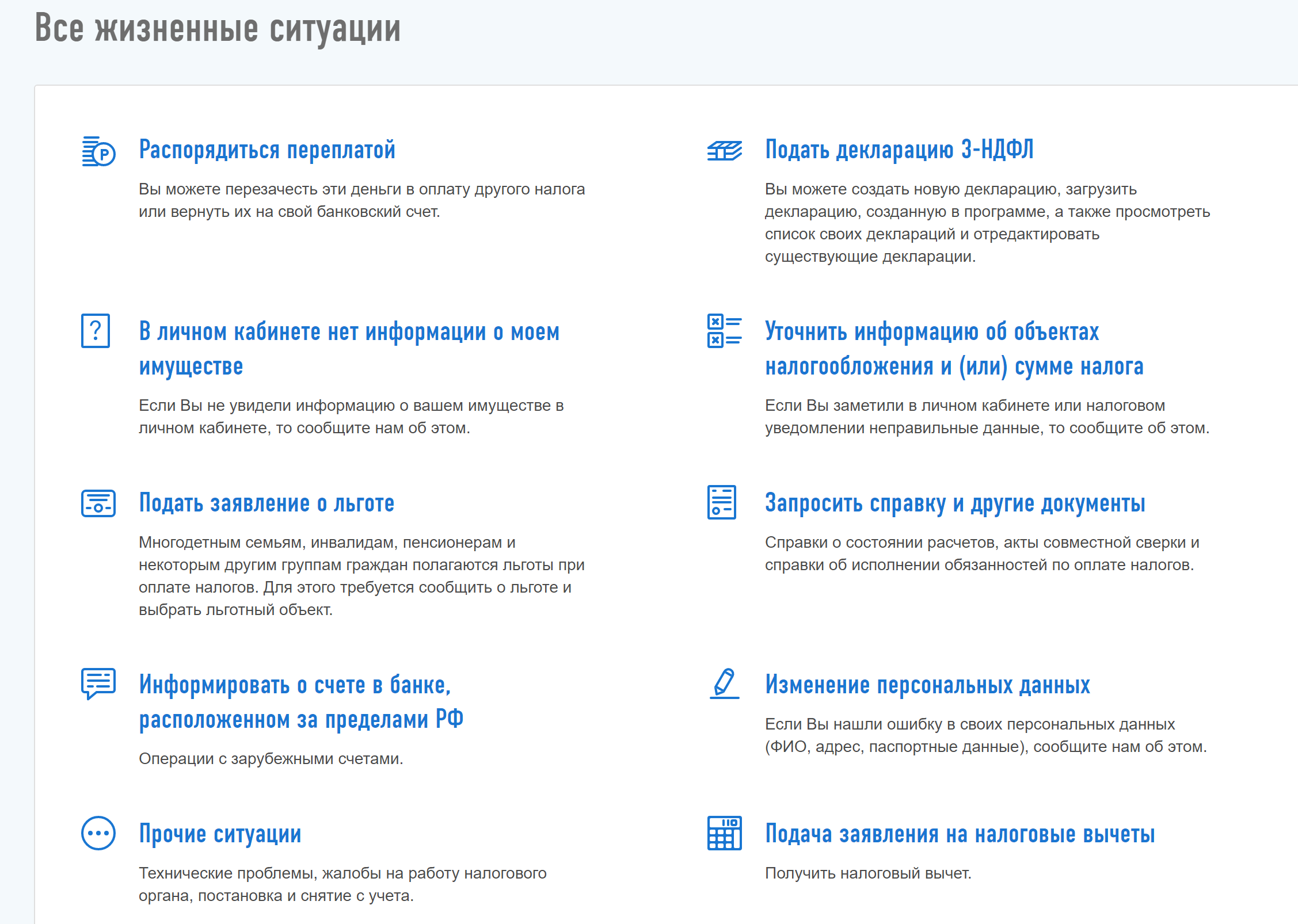

Перед тем как оформить вычет, нужно заполнить налоговую декларацию 3-НДФЛ. Это тоже можно сделать на сайте ФНС. Для этого зайдите в свой личный кабинет, нажмите «Жизненные ситуации» и выберите пункт «Подать декларацию 3-НДФЛ».

После того как вы нажмете «Подать декларацию 3-НДФЛ», вам предстоит пройти пять шагов. В первых двух нужно заполнить данные о работодателе и ваших доходах. Это можно сделать, используя справку 2-НДФЛ.

На третьем шаге — выбрать вычет, который вам нужен. В нашем случае это «Инвестиционные налоговые вычеты».

Далее появится окошко «Сведения об инвестиционном вычете». Туда нужно вписать сумму, которую вы внесли на ИИC за год.

Теперь осталось совсем немного — вас попросят загрузить справку 2-НДФЛ, договор об открытии ИИС и подтверждение зачисления денег на счет. Здесь и понадобится пароль от электронной подписи.

Когда вы загрузили все документы, вписали пароль к сертификату ЭП и нажали «Подтвердить и отправить», считайте, что с подачей декларации 3-НДФЛ вы справились.

Как подать заявление на налоговый вычет

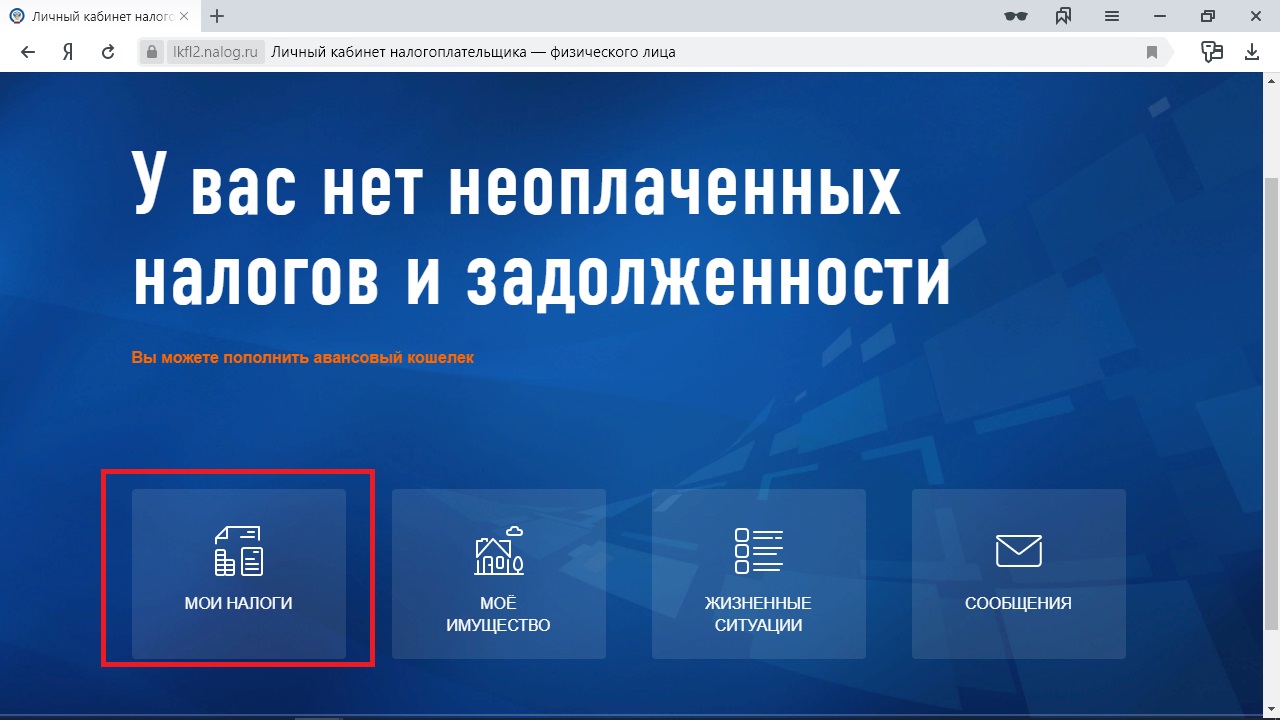

Остался последний финальный пункт — подать заявление на возврат денег. Через какое-то время после того, как вы подали декларацию, в вашем личном кабинете на сайте ФНС в разделе «Мои налоги» вы увидите сумму переплаты по налогам. Там же будет кнопка — «Распорядиться». Нужно ее нажать и указать реквизиты банковского счета, на который вы хотите получить вычет и отправить заявление.

Теперь налоговая получила вашу просьбу вернуть деньги.

Порядок получения налогового вычета по ИИС

Далее ФНС проводит камеральную проверку. Она может занимать до трех месяцев. После того как проверка прошла, ФНС обязана вернуть налоговый вычет в течение 30 дней. То есть максимальное время, через которое вам придут деньги, составит четыре месяца.

Сколько раз можно получать налоговый вычет

Когда вы только открываете ИИС, вам не нужно сразу решать, какую льготу вы хотите. Можно открывать счет, еще не определившись с нужным типом вычета, а через год или два, когда будете оформлять вычет, решить, какой вам подходит больше. Важно понимать, что если вы один раз получили вычет типа А, то вычет типа В уже нельзя будет получить. Изменить решение потом не получится.

Вычет можно оформить раз в год. Реже — можно, чаще — нельзя. Например, я сейчас подал сразу два запроса на вычеты — за 2018 и 2019 годы. Налоговые вычеты можно получать в течение трех лет после завершения периода, за который запрашивается вычет.

Первый вычет можно оформить на следующий год после пополнения. Например, если вы пополнили ИИС в декабре 2019-го, то уже в январе 2020-го можно оформлять налоговый вычет. Важно, чтобы за 2019 год вы заплатили государству налогов не меньше суммы вычета, иначе у вас просто не будет базы для того, чтобы этот вычет оформить.

При оформлении вычетов учитывается именно календарный год, поэтому у инвесторов появляются определенные лазейки. Например, можно открыть счет в декабре 2020 года и не пополнять его два года. А потом внести деньги на счет в декабре 2023 года, в январе 2024 года оформить налоговый вычет, закрыть счет и забрать деньги. Таким образом, можно будет за пару месяцев получить 13% годовых доходности.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг.

Подробнее

Как войти в Личный кабинет налогоплательщика?

Войти в Личный кабинет можно с помощью подтверждённой учётной записи на портале Госуслуги.

При первом входе в пространство Личного кабинета для его формирования может потребоваться время: 1-2 дня.

Также можно воспользоваться приложением «Мой налог». Весь функционал приложения повторяет возможности Личного кабинета.

Что такое электронная подпись и как её создать?

При подаче заявления в налоговую в электронном виде потребуется неквалифицированная электронная подпись. Она нужна для подписания документов. Её можно создать прямо в Личном кабинете. Для этого необходимо осуществить следующие действия.

-

Зайти в «Настройки профиля»

-

Выбрать раздел «Электронная подпись»

-

Убедиться, что выбран вариант хранения подписи «Ключ электронной подписи хранится в защищённой системе ФНС России»

-

Придумать пароль для дальнейшего использования электронной подписи

Для генерации электронной подписи также потребуется время. Процесс может занять от 30 минут до суток. Результат отобразится на этой же странице.

Как подать заявление на налоговый вычет?

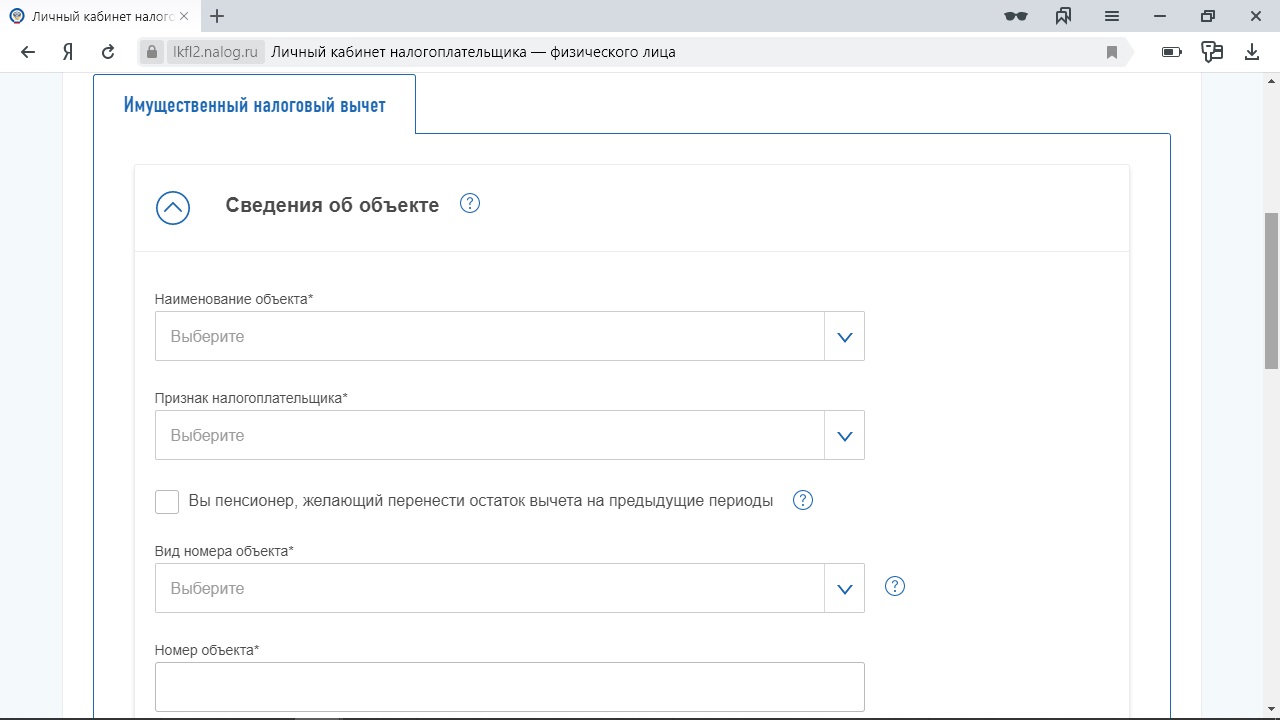

Вы зашли в личный кабинет, создали электронную подпись, теперь можно переходить к заполнению формы на получение налогового вычета. Все вычеты можно найти в разделе «Каталог обращений» → «Получить налоговый вычет». В данной статье мы рассмотрим заполнение формы на примере имущественного налогового вычета. Когда вы выбрали нужный тип вычета, нужно нажать на кнопку «Подать заявление» напротив его названия.

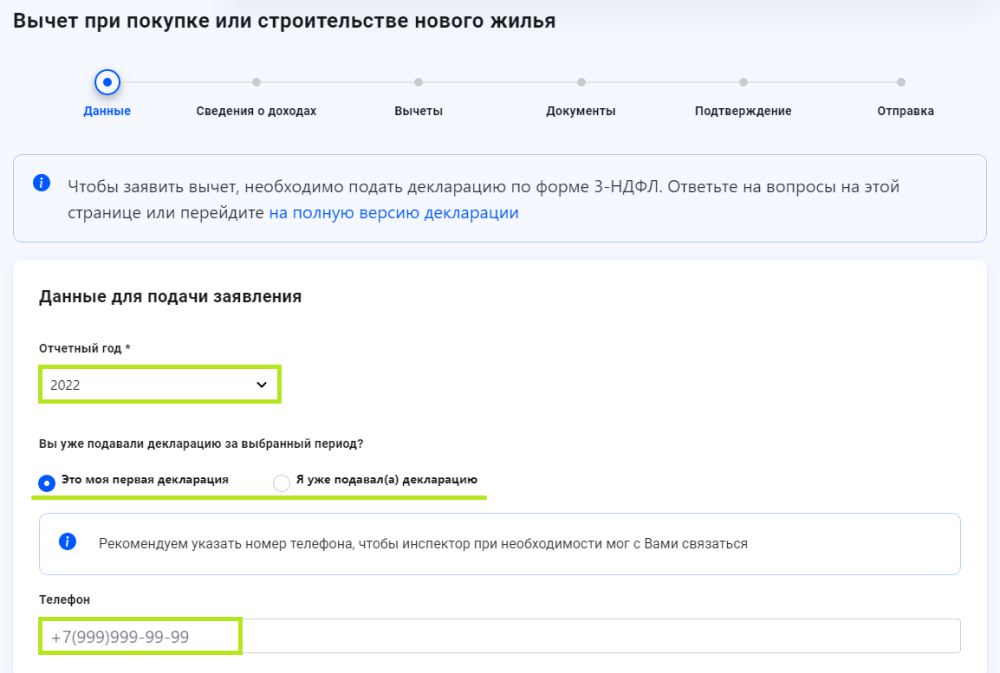

Далее необходимо пошагово заполнить форму на получение вычета:

Шаг 1. Основные данные о заявителе

Здесь нужно указать:

-

Год, за который вы хотите вернуть уплаченный НДФЛ. Этот год должен быть тем же, в котором приобретено жилье, или одним из следующих лет;

-

Подавали ли вы уже раньше декларацию 3-НДФЛ за этот год (считается в том числе оформление других налоговых вычетов через личный кабинет);

-

Телефон заявителя. Указывайте корректный номер, по которому с вами можно связываться в случае необходимости, например, для уточнения предоставленных сведений.

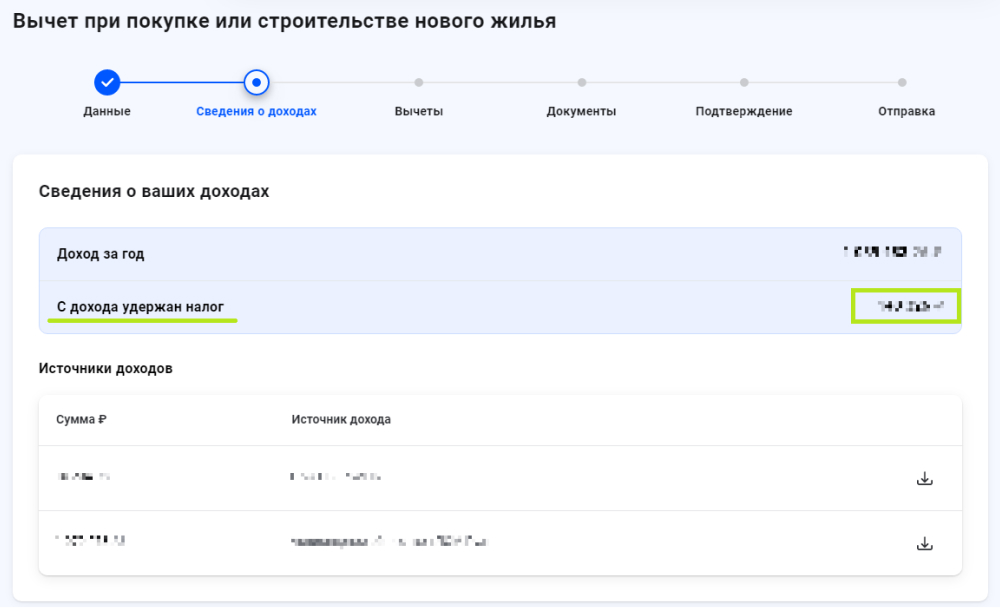

Шаг 2. Сведения о доходах

На этом этапе, стоит обратить внимание на указанные цифры: сумма дохода за год и сумма отчисленного налога – вернуть в качестве вычета можно будет не больше средств, чем было уплачено в качестве НДФЛ.

Другие неучтённые доходы добавить нельзя, для этого понадобится заполнить полную версию формы по заполнению декларации 3-НДФЛ и приложить справку от работодателя.

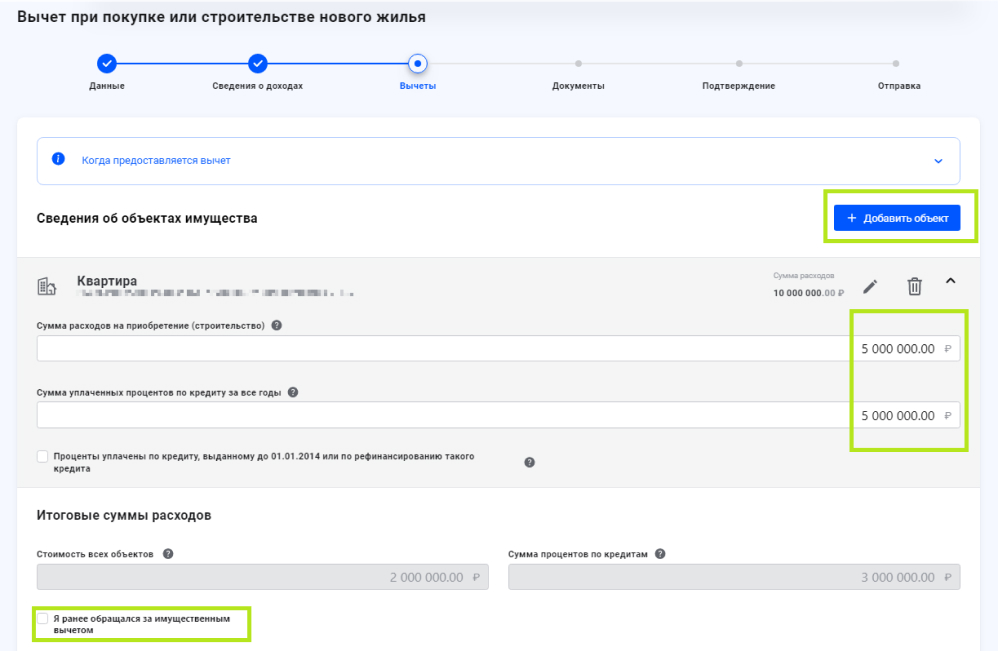

Шаг 3. Сведения о расходах и вычетах

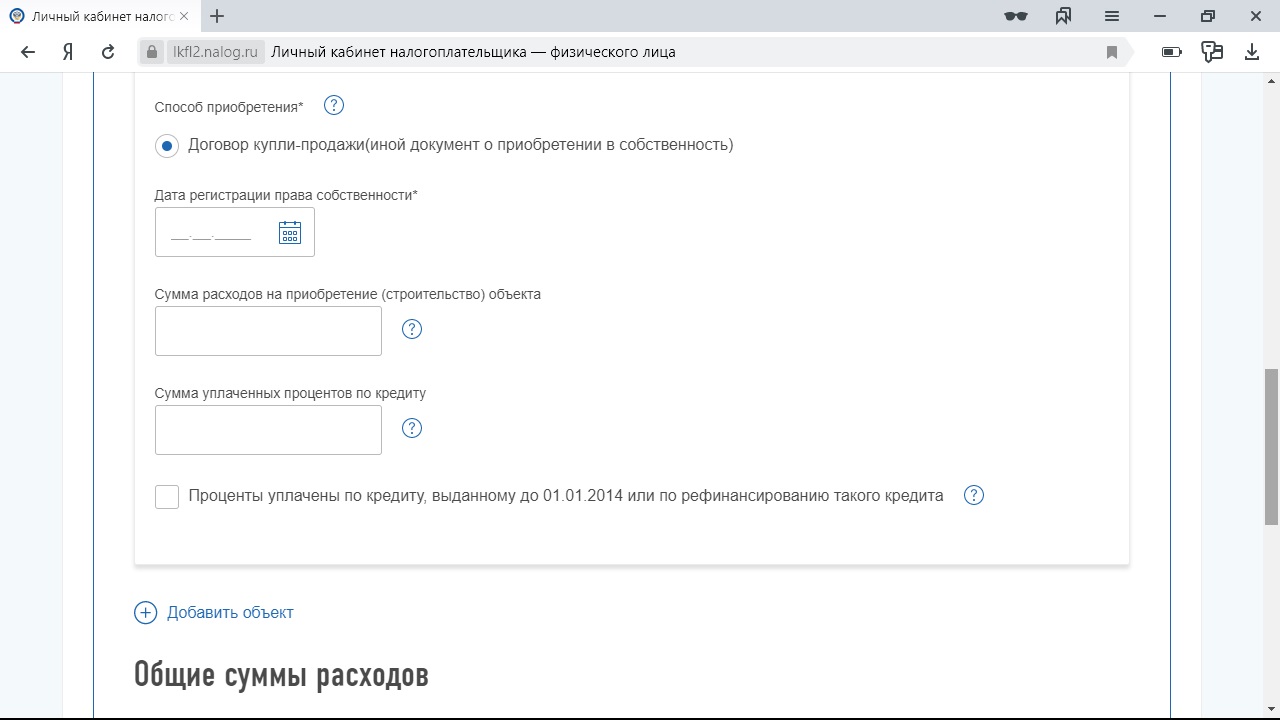

Здесь необходимо указать объект или объекты недвижимости, которые были приобретены или построены и суммы расходов на их приобретение и оплату ипотеки, если использовались заёмные средства. Недвижимость можно выбрать из списка или добавить самостоятельно по кадастровому номеру или другому идентификатору.

Если вы уже получали раньше имущественный вычет с покупки, строительства или оплаты процентов по ипотеке на приобретение жилья, то необходимо указать в каком размере.

Шаг 4. Реквизиты счёта для перечисления налогового вычета

Реквизиты для перечисления средств можно выбрать из предложенного списка. Как правило, налоговая знает о большинстве ваших счетов, эти сведения ей направляют банки. Но если нужного счёта нет в списке, то вы можете указать его вручную. Если вы не укажете счёт (кнопка «Пропустить»), то сумма вычета будет числиться в Личном кабинете в качестве переплаты, ей можно будет распорядиться в любой момент и получить на банковский счёт.

Также на этом этапе отображается сумма, которую вы получите в качестве вычета.

Шаг 5. Подтверждающие документы

В этом разделе необходимо приложить документы, подтверждающие право на вычет. Для получения имущественного налогового вычета понадобятся следующие документы.

В случае покупки жилья:

-

договор купли-продажи

-

платёжные документы

В случае покупки жилья у застройщика:

-

договор участия в долевом строительстве

-

акт приёма-передачи имущества

-

платёжные документы

В случае строительства дома:

-

договор купли-продажи земельного участка

-

договор подряда

-

другие договоры, например, на разработку проекта дома

-

платёжные документы в том числе на покупку отделочных материалов

При использовании ипотеки:

-

кредитный договор

-

справка из банка о сумме фактически оплаченных процентов

В каждом случае могут понадобиться дополнительные документы, такие как:

-

свидетельство о браке

-

свидетельства о рождении детей

-

решение суда об усыновлении или об установлении опеки или попечительства

Справочно:

Платёжными документами могут быть:

-

банковские выписки о перечислении денежных средств со счёта покупателя на счёт продавца

-

квитанции к приходным ордерам

-

товарные и кассовые чеки

-

акты о закупке материалов (если продавец материалов – физическое лица, то в акте должны быть указаны его адресные и паспортные данные)

-

другие документы, подтверждающие расходы налогоплательщика

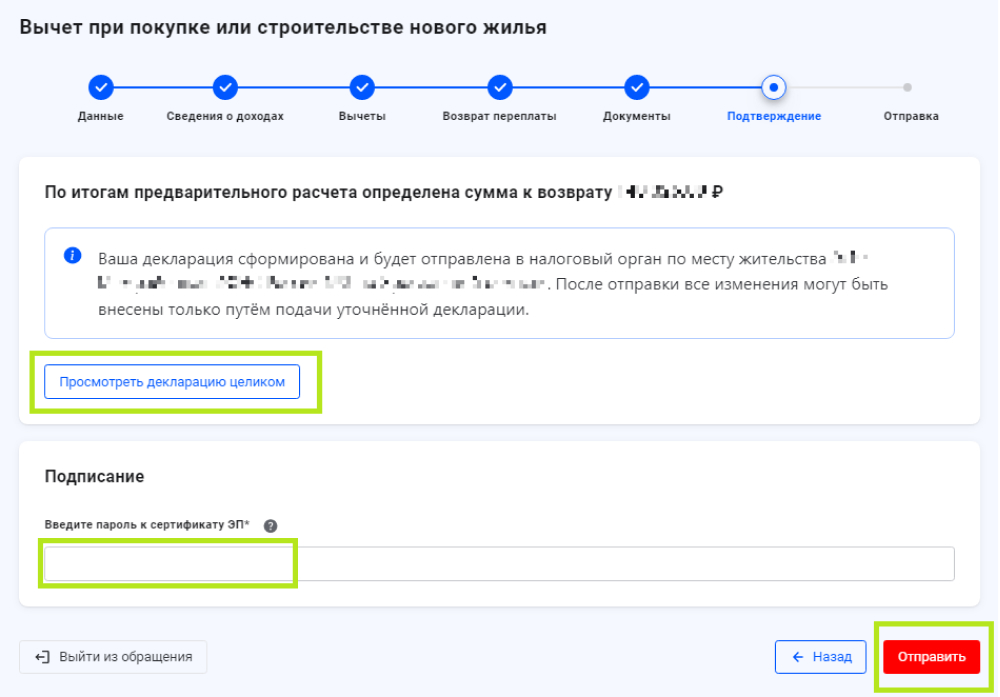

Шаг 5. Подтверждение

На этом этапе вы можете просмотреть сформированную декларацию 3-НДФЛ целиком, а затем подписать заявление с помощью электронной подписи (необходимо ввести пароль). Затем направить документы в налоговую с помощью кнопки «Отправить».

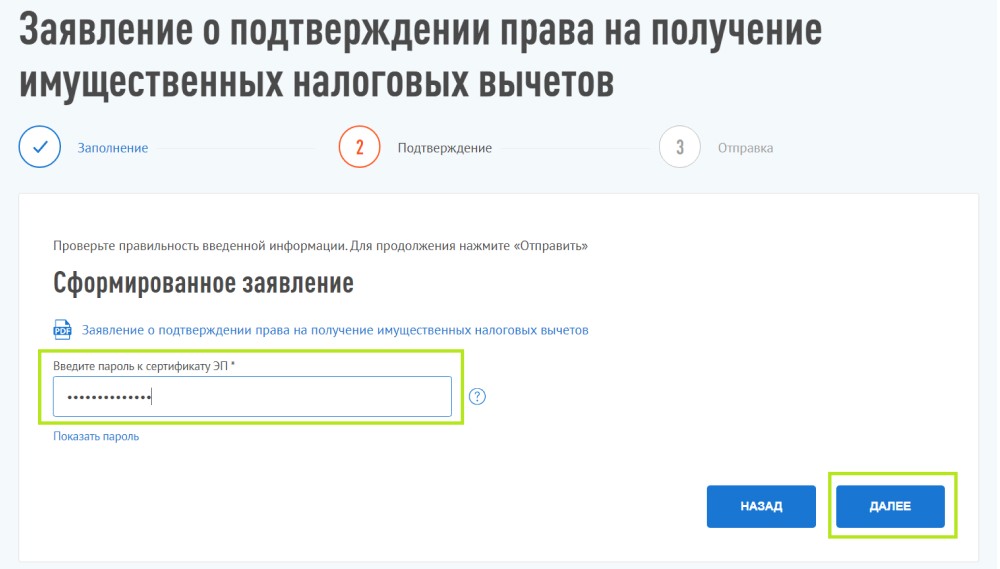

Как подать заявление для получения вычета через работодателя?

Для того, чтобы получить вычеты через работодателя в том же году, в котором возникли расходы, необходимо подать заявление в ФНС на подтверждение права на получение конкретного налогового вычета. Сделать это можно также с помощью специальной формы в Личном кабинете.

У работодателя можно получить три вида вычетов: стандартные вычеты, социальные вычеты, имущественные вычеты. Подтверждать право на вычет нужно только в случае получения имущественных или социальных вычетов. Стандартные вычеты (например, вычет на детей, работодатель предоставляет самостоятельно на основе предоставленных ему документов).

Для этого необходимо в «Каталоге обращений» выбрать блок «Запросить справку (документы)» и выбрать одно из заявлений.

Далее необходимо указать информацию о приобретённых объектах недвижимости, средствах, которые на это были потрачены, и работодателе, у которого вы хотите получить вычет. Как правило, все объекты недвижимости уже указаны в виде списка в этом блоке, вам остаётся лишь выбрать нужный. Далее в карточке объекта нужно нажать на кнопку «Добавить работодателя» и указать информацию об организации или ИП, где вы работаете, туда ФНС направит уведомление о вашем праве на вычет. Если же необходимого объекта нет, то его можно добавить, указав кадастровый номер.

Следующим шагом будет приложение подтверждающих документов. Это могут быть договоры (купли-продажи, участия в долевом строительстве, ренты и другие), платёжные документы (квитанции, чеки, банковские выписки и другое), подтверждение уплаты процентов по кредиту (справка из банка).

Когда все сведения об объектах и работодателях указаны и прикреплены подтверждающие документы нужно нажать кнопку «Далее».

Далее необходимо подписать заявление с помощью электронной подписи – ввести пароль, и отправить заявление на рассмотрение в ФНС с помощью кнопки «Далее».

По результатам рассмотрения вам и вашему работодателю придёт уведомление.

Где узнать об упрощённых налоговый вычетах?

Начиная с 21 мая 2021 года вычет можно получить в упрощённом порядке. Это значит, что в личном кабинете уже сформировано предзаполненное заявление на вычет на основе имеющихся у налоговой службы сведений. Для направления заявления остаётся только подписать его с помощью электронной подписи. Никаких подтверждающих документов прилагать не нужно. Все упрощённые вычеты отражаются в специальном разделе.

На данный момент в упрощённом порядке можно оформить следующие виды вычетов:

-

Имущественный вычет за расходы на приобретение недвижимости – сведения в налоговую направляет Росреестр

-

Инвестиционный налоговый вычет – сведения направляют банки и брокерские организации в качестве налоговых агентов

Справочно:

Налоговый агент – это организация, которая отчисляет за вас налоги с некоторых доходов. Например, работодатель отчисляет в налоговую 13% с зарплаты и других доходов в качестве налогового агента.

Как оформить налоговый вычет через сайт ФНС: пошаговая инструкция

Вернуть часть перечисленных государству средств очень просто.

Что такое налоговый вычет

По закону россияне должны отдавать государству 13% от заработка в виде налога на доходы физических лиц. Однако в некоторых случаях деньги вернут, если оформить налоговый вычет.

Это можно сделать через работодателя. В таком случае не придётся какое‑то время платить налог на доходы физических лиц. Но многие предпочитают сначала исправно перечислять НДФЛ, а затем обратиться в налоговую службу и вернуть всю сумму вычета целиком.

Если раньше для этого требовалось ходить в ФНС лично, то сейчас можно быстро и достаточно просто подать декларацию 3‑НДФЛ через личный кабинет на сайте налоговой.

С 2021 года также появился Федеральный закон от 20 апреля 2021 г. № 100‑ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» упрощённый режим оформления налогового вычета. Благодаря ему больше не нужно собирать документы и доказывать ФНС право на возврат части денег. Служба сама получит данные о том, что вам положено, а потом известит вас.

Разберёмся с обоими методами.

Как подать декларацию и оформить вычет на сайте ФНС

1. Зайдите в личный кабинет

Авторизоваться на сайте налоговой можно тремя способами:

- С помощью логина и пароля от личного кабинета. Чтобы их получить, нужно лично обратиться в налоговую инспекцию с паспортом.

- С помощью квалифицированной электронной подписи (ЭП), если она у вас уже есть. Если нет, это самый сложный и необоснованный для рядового налогоплательщика вариант. Её выдают в удостоверяющем центре, аккредитованном Минкомсвязи России, и она хранится на жёстком диске, USB‑ключе или смарт‑карте.

- С помощью логина и пароля от «Госуслуг». Самый простой способ. Если у вас нет аккаунта, оптимальнее получить доступ к нему, а не к личному кабинету сайта ФНС, так как логин и пароль от «Госуслуг» пригодятся во множестве ситуаций.

2. Оформите усиленную неквалифицированную электронную подпись, если её нет

Кликните по своим фамилии, имени и отчеству, чтобы перейти на страницу профиля.

Пролистайте до «Получить ЭП».

Выберите, где будете хранить ключ электронной подписи: на своём компьютере или в защищённой системе ФНС России. Во втором случае вы сможете использовать ЭП на любом устройстве, в том числе на мобильном.

Проверьте правильность ваших данных, придумайте пароль и отправьте заявку. Оформление ЭП обычно занимает несколько дней. Здесь же можно зарегистрировать квалифицированную ЭП, если она у вас есть. Тогда оформлять другую подпись вам не нужно.

Когда ЭП будет оформлена, на этой же странице появится такое поле:

Обратите внимание: у подписи есть срок действия. Затем процедуру придётся повторить.

3. Выберите пункты «Жизненные ситуации» → «Подать декларацию 3‑НДФЛ» → «Заполнить онлайн»

Откроется форма для заполнения декларации.

4. Введите личные данные

Определите, в какой налоговый орган вы направляете декларацию. Если графа не заполнилась автоматически, уточнить это можно на сайте ФНС.

Выберите, за какой год вы хотите подать декларацию. Доступные указаны в выпадающем списке.

Укажите, впервые ли подаёте декларацию за этот год. Если нет, напишите, какая это версия документа по счёту.

Отметьте, являетесь ли вы налоговым резидентом. Для этого нужно находиться в России 183 дня в году, за который вы подаёте декларацию. Если вы нерезидент, вычет вам не положен.

5. Отчитайтесь о доходах

Работодатели обязаны до 1 марта направить в налоговую данные о ваших доходах. Если ваш наниматель уже успел это сделать, то соответствующие графы заполнятся автоматически.

Если нет, нажмите на кнопку «Добавить источник дохода» и введите нужную информацию вручную. Данные есть на справке 2‑НДФЛ, которую вам придётся взять, если ваш работодатель ещё не успел отчитаться о вашем доходе (подробнее об этом — ниже).

1 / 0

2 / 0

6. Выберите вычет

О видах вычетов Лайфхакер подробно писал в отдельном материале. Если вкратце:

- Имущественный — при покупке жилья, строительстве дома, погашении процентов по ипотечному кредиту, выкупе у вас имущества для муниципальных и госнужд.

- Стандартный — для родителей и усыновителей, инвалидов, Героев России, ликвидаторов аварии на Чернобыльской АЭС.

- Социальный — на обучение, лечение, благотворительность, страхование, в том числе негосударственное пенсионное.

- Инвестиционный — если вы зачисляли деньги на индивидуальный инвестиционный счёт.

- При переносе убытков от операций с ценными бумагами, производными финансовыми инструментами, от участия в инвестиционном товариществе.

Одновременно можно выбрать несколько категорий. Но помните, что больше, чем вы заплатили в виде налога на доходы физических лиц, вам всё равно не вернут.

7. Добавьте подробности о том, что даёт вам право на возврат уплаченных налогов

Например, если оформляете имущественный вычет, введите данные о приобретённом объекте и договоре купли‑продажи.

1 / 0

2 / 0

Если стандартный — о себе и/или о детях.

1 / 0

2 / 0

Если социальный — введите в нужной графе потраченную сумму (её нужно подтвердить документами).

8. Укажите реквизиты, по которым вам вернут деньги

Данные счёта можно внести на этом этапе или пропустить шаг и потом подать отдельное заявление. Нужно знать номер счёта, БИК и полное наименование банка. Всё это легко выяснить в личном кабинете банка или в мобильном приложении. Если у вас нет доступа к тому или другому, придётся поискать договор на открытие счёта или посетить отделение банка.

1 / 0

2 / 0

9. Подготовьте декларацию к отправке

На последнем этапе вы увидите, сколько денег вам готовы вернуть. Здесь это 6,5 тысячи, так как, по легенде, был заявлен вычет на обучение в размере 50 тысяч рублей. Кроме того, вы сможете скачать декларацию уже на бланке, чтобы ещё раз проверить её на ошибки.

Добавьте документы, обосновывающие право на вычет. Следите, чтобы бумаги были в формате JPG, JPEG, TIF, TIFF, PNG, PDF и весили не более 10 МБ каждая. Максимальный размер всех прикреплённых файлов не должен превышать 20 МБ.

Сейчас портал ФНС сам предлагает список документов, которые ведомство хотело бы получить. Раньше приходилось выяснять перечень самостоятельно.

Если ваши справки 2‑НДФЛ уже есть в базе налоговой (а это вы выяснили при заполнении информации о доходах), отдельно прикреплять их не нужно. Если данных ещё нет, в разделе «Дополнительные документы» прикрепите и 2‑НДФЛ — требования те же, что и для остальных бумаг.

Остаётся ввести пароль от электронной подписи и отправить документы на проверку.

10. Следите за сообщениями от налоговой

Вас будут держать в курсе статуса вашей декларации.

Если с ней всё в порядке, то в течение месяца вам оформят вычет. Но у налоговой также есть право провести камеральную проверку, и тогда процесс займёт три месяца с момента приёма документов. Отсчёт ведётся не со дня отправки декларации, а именно с момента, когда её приняли. Статус также можно посмотреть, выбрав пункты меню «Жизненные ситуации» → «Подать декларацию 3‑НДФЛ» → «Заполнить онлайн».

Если что‑то пойдёт не так, вам пришлют сообщение или позвонит инспектор. В некоторых случаях будет достаточно отправить ведомству недостающие документы. Если в декларации были неточности, придётся подать её заново.

11. Оформите возврат, если не сделали этого раньше

Пункт для тех, кто пропустил восьмой шаг.

Если налоговая отчиталась о завершении проверки, в том числе камеральной, пора оформлять заявление на возврат средств. Чтобы это сделать, выберите «Мои налоги» → «Переплата». В строчке с переплатой будет указана сумма, которую вы можете вернуть.

1 / 0

2 / 0

Вам предложат зачесть переплату в счёт задолженности по налогам, если она у вас есть.

Если нет, переходите к следующему пункту и заполняйте заявление на возврат. Вам нужно указать реквизиты счёта, на который придут деньги.

1 / 0

white-com.ru

2 / 0

za-vychetom.ru

Останется подтвердить данные и ждать. Деньги придут в течение месяца.

Как получить налоговый вычет в упрощённом порядке

Этот способ подходит только для оформления инвестиционного и имущественного вычетов. По плану налоговой банки и брокеры будут передавать в ФНС информацию о том, что клиенты покупали недвижимость и вкладывали деньги. Сведения о доходах работодатели пересылают в ведомство и так. На основании этих данных налоговая будет определять, кому положен возврат части средств, и извещать об этом.

Чтобы получить налоговый вычет упрощённо, делать ничего не нужно. Остаётся только ждать, когда в личном кабинете на сайте ФНС появится уведомление, что у вас есть соответствующее право. Вместе с этим сообщением придёт предзаполненное заявление. Его нужно будет подписать — вероятно, электронной подписью, с получением которой мы разобрались выше, — и отправить.

Налоговая обещает рассмотреть заявление не более чем за месяц и перечислить деньги в течение 15 дней.

Правда, в этом плане есть важный нюанс. Чтобы налоговая могла прислать заявление, банки и брокеры должны отчитаться службе о ваших расходах. Но для организаций это возможность, а не обязанность. Чтобы передавать данные, им нужно присоединиться к системе обмена информацией. Пока делать это не спешат ни банки, ни брокеры.

Так что шансов дождаться уведомления от налоговой в ближайшее время не много. Совсем не стоит на это рассчитывать, если вы покупали недвижимость или инвестировали в 2019 году и ранее. Упрощённый порядок распространяется только на расходы, совершённые в 2020 году и позднее.

Если ожидание вам не подходит, оформить вычет всё ещё можно, подав декларацию.

Эта статья была опубликована 20 октября 2019 года. В июне 2021‑го мы обновили текст.

Читайте также 🧐

- Что вы зарабатываете на самом деле, получая чёрную зарплату

- Как исправить ошибки в налоговом уведомлении, чтобы не платить лишнего

- Сколько налогов вы платите на самом деле

Есть два типа налогового вычета по индивидуальному инвестиционному счету (ИИС). Объясняем, чем они отличаются и как оформить вычет.

Что вы узнаете из статьи:

- Есть два типа вычета по ИИС — «А» и «Б». Какой из них выбрать, зависит от доходности вложений и суммы НДФЛ, уплаченной инвестором.

- Вычет типа «А» можно получить уже на следующий год после пополнения счета, но ИИС нельзя закрывать на протяжении минимум трех лет, выводить с него деньги тоже нельзя (если это сделать, то придется вернуть уже полученный вычет).

- Есть три варианта оформления вычета: через подачу декларации в налоговую, через брокера (вычет типа «Б»), а также упрощенный вариант — в пару кликов через личный кабинет налогоплательщика.

- Упрощенный порядок оформления вычета действует с мая 2021 года и доступен пока клиентам только пяти брокеров и УК.

У кого есть право на вычет по ИИС

Налоговый вычет могут получить все владельцы индивидуальных инвестиционных счетов. Вычеты бывают двух типов — «А» и «Б»: размер первого зависит от суммы пополнения счета, величина второго — от доходности инвестиций. Обязательное условие для получения вычета — владеть ИИС минимум три года.

Максимальная сумма, на которую можно пополнить ИИС в течение года, — 1 млн рублей. Минимальной суммы нет, то есть в какой-то год счет можно вовсе не пополнять.

Два типа налоговых вычета по ИИС

Вычет типа «А» — это возврат налога на доходы физических лиц (НДФЛ), уплаченного владельцем индивидуального инвестсчета. Этот налог начисляют, например, тем, кто официально трудоустроен или продал недвижимость.

Если инвестор платил налоги с дивидендов, то их нельзя вернуть через ИИС.

Максимальный размер вычета: 52 тысячи рублей за год. Такую сумму можно получить, если пополнить ИИС за год на 400 тысяч и в течение года ежемесячно получать зарплату от 33 334 рублей до вычета налогов, то есть от 29 тысяч на руки (в этом случае вы как раз заплатите 52 тысячи рублей в виде НДФЛ и сможете их вернуть).

Когда можно получить вычет: уже на следующий год после открытия ИИС. И далее каждый год до закрытия счета. Другой вариант — подождать три года и подать вычет сразу за все это время. То есть если ИИС был открыт в 2019 году, то в 2022-м можно подать заявление на получение вычета за 2019, 2020 и 2021 годы.

Если инвестор решил закрыть ИИС в 2022 году и получить вычеты за 2019, 2020 и 2021 годы, то он может в начале 2022 года до закрытия пополнить немного счет, чтобы в 2023 году получить вычет еще и за 2022 даже с учетом того, что его ИИС до закрытия было всего чуть более 3 лет.

На что обратить внимание:

- Если после одного года владения ИИС получить вычет, а затем счет закрыть, полученные от государства деньги придется вернуть.

- Если инвестор уже получил вычет типа «А» за первый год владения счетом, то поменять тип вычета по существующему ИИС не получится. Нужно дождаться, пока с момента открытия счета пройдет три года, закрыть его, открыть новый. И в случае с новым счетом уже пользоваться другим типом вычета.

- Если инвестор за год положил на ИИС 400 тысяч рублей, но уплатил НДФЛ за год в сумме меньше 52 тысяч рублей, то и вычет будет меньше — равный сумме уплаченных налогов.

- Получить вычет можно только за те годы, в которые инвестор пополнял ИИС. Если в первый и третий год положить на счет по 400 тысяч рублей, а во второй — ничего, то и вычет составит максимум 52 000 × 2 = 104 000 рублей.

- Если оформлять другие вычеты, например на образование или лечение, то нужно считать, хватит ли уплаченного налога еще и на вычет по ИИС.

- Если инвестор купил квартиру и у него есть право и на имущественный вычет, и на вычет по ИИС, то логично сначала получить вычет по ИИС, а потом уже возвращать деньги, уплаченные за жилье. Дело в том, что вычет по ИИС можно получить только по расходам за последние три года, то есть в 2022 году уже не вернут деньги за пополнение счета в 2018-м. При этом право имущественного вычета сохраняется до тех пор, пока собственник не получит всю сумму.

Вычет типа «Б» — это право не платить налог в 13% с дохода по ИИС. То есть при закрытии счета брокер переведет инвестору все заработанные деньги.

Максимальный размер вычета: не ограничен.

Когда можно получить вычет: при закрытии ИИС, но не раньше, чем через три года с момента открытия.

Сравнение двух типов вычетов

| Тип «А» |

Тип «Б» |

|

|---|---|---|

| Когда можно получить | На следующий год после открытия ИИС, далее — ежегодно | При закрытии ИИС — минимум после трех лет владения счетом |

| Максимальная сумма вычета | 52 тысячи рублей | Не ограничена |

| Когда точно не подойдет |

Инвестор не платит НДФЛ. Инвестор вернул НДФЛ за прошлый год за счет других вычетов |

Бумаги инвестора не выросли в цене по итогам трех лет, и он не зафиксировал прибыль |

| Когда выгоднее | Если 13% от суммы пополнения ИИС — это больше, чем 13% от дохода по ИИС |

Инвестор не платит НДФЛ Инвестор возвращает НДФЛ за счет других вычетов Высокий доход по инвестициям, то есть 13% от дохода — это больше 13% от вложений |

Вид вычета инвестор выбирает самостоятельно. При типе «А» полагающуюся сумму налоговая перечисляет на банковский счет. При типе «Б» налоговая уведомляет брокера о том, что он не должен удерживать налог с дохода инвестора при закрытии ИИС.

Какой тип вычета выгоднее именно вам, легко рассчитать с помощью бесплатного калькулятора FinEx ETF.

Как получить налоговый вычет

Вычет типа «А» можно получить:

- подав налоговую декларацию — на бумаге или онлайн;

- в упрощенном порядке через личный кабинет налогоплательщика.

Вычет типа «Б» можно получить:

- через брокера;

- подав налоговую декларацию — на бумаге или онлайн;

- в упрощенном порядке через личный кабинет налогоплательщика.

Сначала рассмотрим упрощенный порядок как универсальный, потом остальные.

Как получить налоговый вычет в упрощенном порядке

Упрощенный порядок предполагает оформление вычета типа «А» или «Б» практически в один клик, без заполнения декларации. Для этого потребуется доступ в личный кабинет налогоплательщика на сайте ФНС.

Воспользоваться упрощенным порядком можно, если право на вычеты возникло после 1 января 2020 года. Еще одно обязательное условие — брокер или управляющая компания подключились к взаимодействию с налоговой и передают ей документы об открытых у них счетах.

На текущий момент таких брокеров и УК пять. Из них «Тинькофф» передает данные только для оформления вычета типа «Б», остальные — для обоих типов вычетов:

- Банк ВТБ,

- УК «Альфа-Капитал»,

- «РСХБ Управление Активами»,

- «Тинькофф Банк»,

- «Сбер Управление активами».

Перечень постоянно пополняется, актуальный список опубликован на сайте ФНС в разделе «Перечень налоговых агентов (банков)». Кроме того, инвестор может уточнить у своего брокера, есть ли возможность оформить вычет в упрощенном порядке.

Упрощенный порядок оформления вычетов типа «А» и «Б» закреплен в поправках к Налоговому кодексу, которые вступили в силу в мае 2021 года. Упрощенный порядок также распространяется на имущественные вычеты.

При оформлении вычета типа «А» в упрощенном порядке необходимо зайти в личный кабинет налогоплательщика, там уже должно быть сформировано заявление на налоговый вычет. То есть не надо будет заполнять декларацию или предпринимать какие-либо другие действия. Потребуется лишь проверить данные в предзаполненном заявлении и подтвердить их. Для подтверждения потребуется выпустить неквалифицированную электронную подпись. Это делается в несколько кликов на сайте ФНС, никаких данных при этом не требуется, пользователю нужно лишь придумать пароль к своей подписи (об этом чуть ниже).

Деньги должны прийти в течение 1,5 месяца на счет, который укажет инвестор. При обычном порядке получения вычетов нужно ждать до 4 месяцев.

Предзаполненное заявление на вычет появится в личном кабинете до 20 марта 2022 года, если брокер передаст информацию до 1 марта. Если ФНС получит сведения позднее, то ей потребуется до 20 дней на создание документа.

В случае с вычетом типа «Б» налоговая будет сама формировать справку о том, что инвестор не получал вычет типа «А», и отправлять ее брокеру. Далее нужно будет только обратиться к брокеру, чтобы закрыть счет и получить деньги.

Как заполнить декларацию и получить налоговый вычет типа «А»

Подать декларацию на вычет по ИИС можно двумя способами: принести в свое отделение распечатанную декларацию или заполнить все данные онлайн в личном кабинете налогоплательщика. Второй способ намного проще и быстрее, потому что не нужно никуда ходить и стоять в очередях.

В обоих случаях, кроме заполнения декларации, нужно будет собрать пакет документов:

- справку из бухгалтерии по месту работы о суммах начисленных и удержанных налогов за соответствующий год по форме 2-НДФЛ (с 2019 года она называется «Справка о доходах и суммах налога физического лица»);

- копии документов, подтверждающих факт открытия индивидуального инвестиционного счета. Это может быть договор на ведение ИИС или договор о брокерском обслуживании / договор доверительного управления;

- копии документов, подтверждающих факт зачисления денег на ИИС, — платежное поручение, или приходно-кассовый ордер, или поручение на зачисление денежных средств вместе с отчетом брокера (управляющего) о проведении операции.

При подаче документов офлайн, через отделение налоговой, нужно заполнить декларацию по образцу и вместе с другими документами принести в отделение.

При подаче документов через личный кабинет налогоплательщика нужно авторизоваться на сайте налоговой (через подтвержденный аккаунт на Госуслугах), зайти в раздел «Доходы и вычеты», нажать кнопку «Получить вычет» и выбрать пункт «При инвестировании».

Далее нужно получить ключ электронной подписи, на страницу с оформлением ключа система направит автоматически. Подпись, которую получит инвестор, — неквалифицированная, то есть ею можно подписать только документы на сайте налоговой. Для получения вычета ее возможностей достаточно. Для оформления нужно лишь задать пароль.

На сайте сказано, что оформление занимает от 30 минут, но на деле сертификат могут выпустить уже через 5 минут.

После можно приступить к заполнению декларации.

- Выбрать год, за который оформляется вычет.

-

Следующий этап — сведения о доходах. Эта информация уже может быть у налоговой, тогда ничего заполнять не нужно. Если информации пока нет, потребуется ввести данные самому, все они есть в справке о доходах от работодателя.

- Указать сумму взносов на ИИС.

- Система автоматически рассчитает сумму к вычету и попросит ввести номер счета, на который необходимо перевести деньги.

- Прикрепить документы, которые подтверждают право на вычет, и отправить декларацию.

- Дождаться, пока пройдут проверки и деньги поступят на счет.

Как получить вычет типа «Б» через брокера

При закрытии счета инвестору необходимо:

- Принести в отдел ФНС по месту жительства заявление о подтверждении права на вычет, к нему рекомендуется приложить копии документов, на основании которых открыт ИИС — например, договор на ведение ИИС или договор с брокером. В ответ налоговая выдаст справку о том, что инвестор не получал вычет типа «А».

Так выглядит справка. Источник: base.garant.ru - Заполнить заявление на вычет типа «Б» — форму заявления можно взять в личном кабинете брокера или у него в офисе.

- Передать брокеру заявление на вычет и справку из налоговой.

- Брокер все проверит и при закрытии счета не будет удерживать налог с дохода по инвестициям.

Если инвестор не получал вычет типа «А» или «Б» и уже закрыл ИИС, то у него все равно остается право на вычет типа «Б» — при условии владения счетом от трех лет. В этом случае, чтобы получить вычет, нужно подать в налоговую декларацию 3-НДФЛ, она проверит документы и вернет 13% от дохода по инвестициям, удержанные брокером.

По конкретному ИИС можно получить вычет только одного типа. Как именно это сделать — решает сам инвестор. Он может подать декларацию в налоговую, обратиться к брокеру или получить вычет в упрощенном порядке. Все зависит от типа вычета и от того, передает брокер данные в ФНС или нет.

Что еще почитать: