В 2018 году я выставила на продажу свою квартиру, но спрос был небольшой. Поэтому как только появился реальный покупатель, но с военной ипотекой, я не испугалась сложностей и продала квартиру ему.

Расскажу, с какими подводными камнями я столкнулась и чем военная ипотека отличается от обычной.

Что такое военная ипотека

Военная ипотека — это программа, по которой военнослужащие могут купить жилье с государственной помощью. Для этого государство предоставляет военнослужащему целевой жилищный заем, который состоит из двух частей — накопительной и инвестиционной. Пока военнослужащий проходит службу, государство ежемесячно перечисляет взносы на его накопительный счет, а доходы от инвестиционной части пополняют счет каждый квартал.

Военнослужащий не обязан брать ипотеку. Он может купить жилье на накопившиеся деньги или добавить к ним собственные средства. Но если денег не хватает, ему выгодно взять военную ипотеку. Он получает льготную ставку по кредиту, а проценты, пока человек служит, платит за него государство.

Чем военная ипотека отличается от обычной

Двойная проверка. При обычной ипотеке документы проверяет только банк. При военной добавляется еще один этап — Росвоенипотека. Туда отправляют полный пакет документов после того, как банк проверил недвижимость и одобрил ее.

Росвоенипотека — государственный орган, который контролирует все этапы программы и следит, чтобы все выполнялось по закону. И только после положительного ответа Росвоенипотеки сделку регистрируют в Росреестре.

Для продавца это означает дополнительный этап в цепочке согласований и потерянное время.

Срок на поиски и покупку — полгода. Право участвовать в программе военнослужащий подтверждает свидетельством, которое выдают в Росвоенипотеке. Чтобы его получить, нужно подать туда рапорт. Свидетельство действует всего шесть месяцев. Если военнослужащий не укладывается в срок, придется подавать рапорт и получать свидетельство заново.

Покупатель нашел меня, когда у него оставалось только два месяца из шести положенных. Из-за этого я постоянно боялась, что мы не успеем и сделка затянется на неопределенное время.

Ограниченный список банков. Военную ипотеку можно получить только в банках — партнерах Росвоенипотеки. Их список публикуется на официальном сайте учреждения, на вкладке «Программы». В мае 2019 года военную ипотеку давали 15 банков, в том числе Сбербанк, ВТБ, Промсвязьбанк и Дом.РФ.

Требования к квартире. Чтобы использовать накопления на счету, военнослужащий должен купить себе жилье, которое соответствует требованиям законодательства. Это должно быть изолированное помещение, пригодное для постоянного проживания и отвечающее санитарным и техническим правилам и нормам.

Все остальные требования предъявляет банк-кредитор. У каждого банка они свои, поскольку приобретаемая квартира — это предмет залога. И банк сам решает, на какие квартиры он готов дать кредит, а на какие нет. В целом требования банков похожи и не отличаются от обычной ипотеки. Обычно требования такие:

- Жилая недвижимость на территории России.

- Новостройка, квартира на вторичном рынке или земельный участок с домом либо таунхаусом.

- Дом не в аварийном состоянии, не стоит на учете на снос или капитальный ремонт.

- Есть канализация, вода, электричество и отопление.

- Соответствует всем санитарным нормам.

Знаем все о недвижимости

Разбираем сложные ситуации с покупкой и продажей жилья, рассказываем о законах, которые касаются владельцев недвижимости

Почему подошла моя квартира

Покупатель искал до меня квартиру четыре месяца. Помимо требований банка у него были свои:

- Квартира в Москве и МО в построенном и сданном доме, чтобы ее легче было сдать в аренду.

- Цена до 3,2 млн рублей. Это та сумма ипотеки, которую ему одобрил банк.

- Если жилье строящееся, дом должен быть аккредитован банком — партнером Росвоенипотеки, в котором покупатель получил одобрение как заемщик.

- Без ремонта, чтобы сэкономить на этом и сделать самый бюджетный ремонт по своему вкусу.

Моя квартира подошла ему по всем параметрам. Она находилась в МО, площадь — 24 м², без ремонта, в 10 минутах от станции, где останавливаются электрички. Планировка была очень удачной для студии: квадратная, есть балкон и отдельное окно, поэтому можно разделить все на две зоны с естественным освещением. Аккредитация не потребовалась, поскольку по документам у меня было вторичное жилье, а по факту — новостройка, сданная несколько месяцев назад.

Других покупателей в тот момент у меня не было. Многих отпугивало то, что хотя квартира очень близко к Москве, недалеко от Некрасовки, по документам это Московская область, а значит, прописка тоже будет областная. Некоторые боялись, что в квартире нет ремонта и дом только-только построили, а значит, еще несколько лет вокруг будет шумно. Я решила сделать скидку 50 тысяч. И после этого сразу нашелся этот покупатель с военной ипотекой.

На просмотре мы устно договорились о цене — 2 150 000 Р. Покупатель попросил меня снять все объявления о продаже. Я посчитала это справедливым и объявления закрыла.

План действий

Нам с покупателем предстояло сделать следующее:

- Собрать документы по списку, чтобы банк проверил мою квартиру.

- Подать документы в банк и получить одобрение.

- Прийти на сделку и заключить договор купли-продажи.

- Дождаться, пока банк отправит наши документы в Росвоенипотеку и получит согласие.

- Зарегистрировать переход собственности в Росреестре.

- Отнести полученные в Росреестре документы в банк, чтобы там оформили перевод денег на мое имя.

- Получить деньги в банке и подписать акт приема-передачи.

Поскольку покупатель очень долго искал жилье, у него оставалось только два месяца на оформление сделки. Если бы мы не уложились в срок, сделка затянулась бы — пришлось бы заново получать свидетельство о праве на целевой жилищный заем. Поэтому мы торопили кредитного менеджера и старались правильно оформить документы с первого раза, чтобы у Росвоенипотеки не возникло вопросов. Но кредитный менеджер очень долго не мог дать нам актуальный перечень документов и рассказать о процессе. В результате только неделю мы ждали списка.

Принципиально комплекты документов для обычной и военной ипотеки не отличаются. Разница в том, что все документы будут проверяться два раза вместо одного: сначала в банке, а потом в Росвоенипотеке. Расскажу, какие документы понадобятся и какие собирала я.

Отсутствие предварительного договора

Я сделала большую ошибку — не заключила предварительный договор купли-продажи и не взяла задаток. Покупатель клялся, что у него нет свободных денег: он брал ипотеку при зарплате 40 тысяч и был единственным кормильцем в семье. Жена не работала и сидела в декретном отпуске. Я поддалась влиянию эмоций и согласилась без задатка. Сделка должна была идти через банк, и я не ожидала проблем.

Уже потом я поняла, что это была глупость с моей стороны. Задаток и договор могли бы спасти меня в случае форс-мажора, например, если бы покупатель передумал или Росвоенипотека не одобрила бы мою квартиру. Хорошо, что этого не случилось. Хотя деньги я все равно потеряла, но об этом ниже.

Документы со стороны продавца

Свидетельство о государственной регистрации права собственности или выписка из ЕГРН. Это основной документ, который подтверждает право собственности на квартиру. С июля 2016 года свидетельства больше не выдаются. Я регистрировала квартиру в 2018 году, поэтому получала только выписку из ЕГРН.

Выписку можно заказать в МФЦ, ее изготовят в срок до 10 дней. Я уплатила 400 Р госпошлины за выписку и 50 Р комиссии за оплату через терминал в МФЦ.

ДКП. Документы, на основании которых у собственника возникло право собственности. Например, договор купли-продажи. Я получила право собственности на основании договора долевого участия — ДДУ. Еще я представляла акт приема-передачи квартиры у застройщика, поскольку он упоминался в ДДУ.

Поэтажный план объекта недвижимости. Его обычно заказывают в БТИ, но мне его выдал мой застройщик.

Экспликация объекта недвижимости. Это документ с данными о площади каждого помещения в квартире. Обычно экспликация заказывается в БТИ собственником. Я продавала квартиру в новостройке, поэтому экспликацию мне предоставил застройщик вместе с планом этажа.

Этот вариант не подойдет, если в квартире был проведена перепланировка. В этом случае ее необходимо сначала узаконить в БТИ и только потом заказывать все документы и продавать квартиру.

Выписка из домовой книги. Это документ с данными о зарегистрированных жильцах. Я получила его бесплатно в МФЦ в день обращения. Срок действия — 30 календарных дней с момента получения.

Копия финансового лицевого счета. Это документ, в котором отражены все коммунальные платежи и долги за них. Я заказывала копию счета в своей УК. Мне выдали ее на следующий день после обращения. Срок действия документа — 30 календарных дней.

Справка о задолженности по коммунальным платежам. Отдельная справка мне не понадобилась, потому что вся необходимая информация уже была в копии финансового лицевого счета. Срок действия справки — 30 календарных дней.

Копия паспорта продавца.

Нотариально заверенное согласие супруга или супруги на продажу либо нотариально заверенное заявление продавца о том, что на момент покупки недвижимости он не состоял в браке.

Если квартира получена в дар или по наследству, а также по любым другим безвозмездным сделкам, согласие или заявление не потребуется.

Документы со стороны покупателя

Свидетельство о праве на военную ипотеку. Его полное название — свидетельство о праве участника накопительно-ипотечной системы жилищного обеспечения военнослужащих на получение целевого жилищного займа. Это основной документ, который требуется от покупателя.

Остальные документы стандартные:

- Паспорт.

- Согласие на обработку персональных данных.

- Свидетельство о браке.

- Заполненная анкета банка.

- Документы о доходе.

- Оценка недвижимости.

Как мы собирали документы

Договор купли-продажи нам составила менеджер в банке. От обычного договора он отличается системой оплаты. Деньги перечисляются продавцу не с одного, а с двух счетов. На одном находятся кредитные средства, а на втором — средства Росвоенипотеки.

У меня не возникло проблем со сбором документов. Но поскольку я впервые столкнулась с продажей в ипотеку, была масса вопросов. А у менеджера было много клиентов, поэтому отвечала она с задержкой. Иногда перезванивала только на следующий день.

Когда я собрала все документы, отправила их менеджеру по почте на проверку. Но все равно не обошлось без ошибок: когда менеджер переносила данные в договор, то допустила много ошибок в паспортных данных. Перепутали даже пол. Поэтому я перепроверяла все документы дважды и вам советую.

Отчет об оценочной стоимости объекта недвижимости

Отчет нужен, чтобы банк и Росвоенипотека убедились, что квартира стоит тех денег, которые хочет за нее продавец. Покупатель должен выбрать любую компанию из списка аккредитованных банком фирм, заказать там оценку и оплатить ее. Стоимость — 4500 Р, расходы несет покупатель.

От продавца требуется только пустить оценщика в квартиру в тот день, о котором они договорятся заранее. Получается, с оценкой у продавца нет никаких сложностей. Но именно с ней у нас возникла проблема при проверке документов в Росвоенипотеке.

Оценочная компания оценила мою квартиру на 28 тысяч дешевле, чем я. Я хотела продать за 2 150 000 Р, а в отчете об оценке рыночная стоимость

недвижимости составила 2 122 000 Р.

Для банка эта разница оказалась неважной. Но проверку в Росвоенипотеке наш комплект документов не прошел. Выяснилось, что цена квартиры по договору купли-продажи не может превышать ее рыночную стоимость из отчета об оценке. Я и так сделала скидку 50 тысяч, поэтому снижать цену дальше не планировала.

Заказать оценку в другой компании и представить ее в Росвоенипотеку с нашим комплектом документов тоже было нельзя. Оказалось, что, раз оценка уже есть, рыночная стоимость квартиры в отчете окончательная и изменить ее невозможно.

Внести разницу наличными мой покупатель не мог или не хотел, ссылаясь на отсутствие денег. Сроки поджимали: действие текущего свидетельства на право воспользоваться военной ипотекой заканчивалось и пришлось бы подавать рапорт на новое. А там истекли бы сроки моих справок и документов, и пришлось бы получать их заново.

Мне пришлось выбирать: продать квартиру по оценочной стоимости или искать нового покупателя. Ждать еще несколько месяцев не было смысла. Я решила продавать квартиру по заниженной цене: было обидно потратить столько сил и времени впустую.

Проблемы можно было избежать, если бы я знала, что стоимость квартиры в отчете об оценке, который представляется с пакетом документов, должна в обязательном порядке быть не меньше, чем в договоре купли-продажи. Если квартиру оценили слишком дешево, можно заказать оценку в другой компании, но до того, как отчет об оценке увидит Росвоенипотека. Оценщики используют разные методики, поэтому стоимость квартиры в отчете у разных фирм может отличаться.

Где я потеряла два месяца и почему все так затянулось

Изначально казалось, что мы выйдем на сделку быстро. Я специально освободила время, чтобы оперативно собрать документы и не задерживать покупателя. Менеджер в банке тоже уверяла, что нам понадобится не больше месяца. В результате мы с трудом уложились в два.

Одобрение документов — 1 месяц. Список документов на одобрение я ждала от ипотечного менеджера неделю. На сбор самих документов ушло еще 11 дней.

Все документы я отправила по электронной почте, а на сделку принесла оригиналы. Банк проверил документы и назначил дату сделки только через 11 дней после отправки всех документов.

Сделка и проверка Росвоенипотекой — 20 дней. После сделки документы нужно отвезти в Росвоенипотеку. Для этого должен приехать курьер и забрать их. Отвезти их туда самостоятельно запрещают правила. На доставку документов из банка в Росвоенипотеку и обратно отводится по одной неделе.

Затем Росвоенипотека их проверяет. По правилам документы из банка рассматривают в течение 10 рабочих дней. Далее принимают решение о заключении или отказе в заключении договора целевого жилищного займа. Пакет документов и ответ отвозит в банк специальный курьер.

Доработка — 7 дней. Наши документы не соответствовали требованиям Росвоенипотеки: оценка квартиры была ниже суммы сделки. Поэтому мы получили отказ. В течение 20 рабочих дней банк должен был внести исправления и представить документы повторно. Когда это сделали, банк назначил нам новую дату сделки. А после нее снова отправил пакет документов в Росвоенипотеку. Новый срок рассмотрения в Росвоенипотеке отсчитывался с этой даты.

Регистрация в Росреестре — 7 дней. Когда Росвоенипотека одобрила документы и курьер привез их обратно, банк отдал их нам. Теперь мы должны были самостоятельно зарегистрировать переход права собственности. Кроме комплекта документов мы предъявили квитанцию об уплате покупателем государственной пошлины в размере 2000 Р.

Для регистрации перехода права собственности в Росреестре мы представили:

- Паспорта всех участников сделки.

- Договор ЦЖЗ.

- Кредитный договор.

- Закладную на недвижимость от банка.

- Договор купли-продажи.

- Квитанцию об уплате госпошлины.

- Отчет об оценке.

Регистрация перехода права собственности в Росреестре заняла 7 дней.

Перевод средств — 5 дней. Через два дня после регистрации мы с покупателем забрали свои пакеты документов и снова отправились в банк, который на основании зарегистрированного права собственности выписал приходно-кассовые ордера на перечисление денежных средств на мой счет.

Деньги дошли за 5 календарных дней, комиссии за то, что я сразу сняла деньги, не было.

Передача ключей — 2 дня. Когда я получила деньги за квартиру, мы с покупателем подписали акт приема-передачи квартиры и я отдала ключи. На этом моя история с военной ипотекой наконец-то закончилась.

Как бы я поступила, если бы продавала сейчас

Продавать квартиру покупателю с военной ипотекой оказалось не так легко. Мой покупатель сам не понимал всего процесса, а менеджер банка не знал нюансов. В результате мы потеряли время, а я — деньги.

Еще мы с покупателем с трудом уложились в срок — до конца действия его сертификата оставалось несколько дней. Нам еще повезло, что в Росвоенипотеке рассмотрели наши документы быстрее, чем положено по регламенту.

Если бы я продавала сейчас, то выбрала бы другого покупателя или с военной ипотекой, но точно взяла бы задаток.

В итоге я потратила на продажу квартиры в военную ипотеку чуть больше двух месяцев и продала на 28 тысяч дешевле, чем планировала.

Как избежать подводных камней, если у покупателя военная ипотека

- Заключайте предварительный договор и берите задаток. Это ваша страховка на случай, если что-то пойдет не так не по вашей вине.

- Внимательно самостоятельно проверяйте все документы, в том числе документы покупателя. Любая ошибка может послужить поводом для отказа.

- Убедитесь, что в документе об оценке стоит рыночная стоимость квартиры не ниже цены сделки. Если так не получается, необходимо сразу решить эту проблему с покупателем.

- Возможно, стоит заложить небольшую наценку в стоимость квартиры.

- Приготовьтесь, что процесс может затянуться из-за дополнительной проверки документов Росвоенипотекой.

Продать квартиру, купленную по военной ипотеке, несложно. Нужно только соблюсти определенные условия. Верните долг банку, получите необходимые документы о праве собственности на жилье – и можно искать покупателя.

Вопросы появляются тогда, когда возникает необходимость реализовать ипотечную квартиру, но ваш кредит еще не погашен. Разбираемся, можно ли продать жилье с военной ипотекойи как это сделать правильно.

Консультация юриста или сотрудника банка поможет разобраться в нюансах продажи. Фото: copylegal.ru

Оформлена военная ипотека, как продать эту квартиру?

Продать недвижимость, на которую оформлена военная ипотека, не получится. Такая сделка не пройдёт через органы Росреестра, так как противоречит законодательству. Но есть условия, при соблюдении которых военнослужащий – участник накопительно-ипотечной системы (НИС) может продать свою квартиру.

Военный ипотечный заемщик вправе реализовать свое жилье, если:

- задолженность погашена и военнослужащий отслужил 20 лет;

- задолженность перед банком и государством погашена досрочно;

- квартира продается по переуступке.

Особенности военной ипотеки

Квартира, купленная с помощью ипотечного кредита, не принадлежит в полной мере заемщику, пока он не выплатит долг банку. Это касается и военных ипотечников. Но есть один важный нюанс — программа ипотечного кредитования военных подразумевает, что такое жилье обременяется правами сразу у двух лиц.

К ним относятся: кредитно-финансовая организация, которая выдала займ военнослужащему, и государственное учреждение в лице Министерства обороны. То есть чтобы продать квартиру, приобретенную по военной ипотеке, нужно снять с него все обременения. Процедура освобождения от обременения для каждого различная.

Продажа квартиры, купленной по военной ипотеке. Пошаговая инструкция

Оптимальный вариант освобождения квартиры от обременений — досрочное погашение ипотеки. После внесения последнего платежа банк снимает с жилья все ограничения. Об этом уведомляется Росвоенипотека, после чего снимается и обременение со стороны государства.

Шаг №1. Погасить кредит досрочно

Узнайте, какую сумму нужно внести, чтобы полностью закрыть ипотечный кредит. Сумма вашей задолженности перед кредитором указана в графике платежей, который должен быть у вас на руках. Но лучше уточните эту информацию у специалиста банка.

Кроме этого, необходимо учесть основную особенность ипотечного кредитования военных — долг банку частично или полностью погашает государство. Но право на безвозмездное пользование этими деньгами возникает при определенных условиях.

Кто получает право на безвозмездное пользование государственными средствами:

- военнослужащие, имеющие 20 лет выслуги, в том числе в льготном исчислении;

- военные, прослужившие 10 лет до увольнении по состоянию здоровья или другим причинам.

Если вы не попадаете ни в одну категорию, то деньги государству придется вернуть. Чтобы узнать точную сумму, отправьте запрос через сайт Росвоенипотеки. В течение 30 дней вы получите информацию о задолженности и реквизиты для перечисления.

Шаг №2. Снять обременение банка

После внесения остатка долга необходимо получить в банке письменное подтверждение о погашении. Для этого подайте в кредитную организацию заявление о закрытии кредитного счета.

Затем нужно получить выписку об отсутствии задолженности и написать заявление о выдаче закладной на квартиру. В документе должно быть указано, что вы полностью выполнили свои долговые обязательства перед банком.

Теперь вы можете подать заявление о снятии обременения с недвижимости. Чтобы снять ограничения права собственности, вам нужно обратиться в Росреестр или МФЦ. Помимо заявления, нужно предоставить еще несколько документов.

Какие еще документы потребуются:

- банковская выписка о погашении кредита;

- копия кредитного договора;

- паспорт собственника квартиры;

- договор купли-продажи жилья;

- закладная с отметкой банка.

После приема документов вас уведомят о начале процедуры снятия обременения. За погашение ограничений ничего платить не нужно. Но если вам потребуется выписка из ЕГРН, то за нее придется внести госпошлину 400 руб. В электронном виде — 200 руб.

Шаг №3. Снять обременение государства

О намерении выплатить военную ипотеку раньше срока лучше сообщить в Росвоенипотеку одновременно с погашением кредита в банке. Тогда вы сможете начать процедуру снятия обременения РФ сразу после расчета с кредитной организацией.

В ответ на заявление Росвоенипотека отправит вам уведомление, где будут указаны размер долга по ЦЖЗ и реквизиты для его погашения. Обременение на квартиру будет снято только после внесения всей суммы на индивидуальный счет.

В личном кабинете на сайте Росвоенипотеки вы можете проверить поступление денег на ваш накопительный счет. Если вы продолжаете нести службу в рядах ВС РФ, то сможете воспользоваться этими средствами повторно.

Вместе с заявлением в Росвоенипотеку нужно подать копию паспорта гражданина РФ и справку о прохождении службы. Ведомство отправит ваши документы в Росреестр. В течение 30 дней вам придет уведомление о снятии обременения.

Все бланки необходимых документов можно найти на сайте Госуслуги или МФЦ. Фото: osnovaub.ru

Шаг №4. Заключить основной договор купли-продажи

После подготовки необходимых документов и снятия с квартиры всех ограничений на продажу стороны сделки готовы заключить основной договор купли-продажи недвижимости.

Если покупка оформляется с помощью ипотеки, то договор составят специалисты банка. В сделках с участием нотариуса документальным сопровождением занимается сотрудник нотариальной конторы.

Вы можете составить соглашение самостоятельно, используя типовой бланк, скачанный с сайта МФЦ, Росреестра, Госуслуги. По закону удостоверять договор купли-продажи квартиры в нотариальной конторе не требуется.

Шаг №5. Зарегистрировать сделку в Росреестре и получить деньги

Если вашу сделку сопровождает нотариус, то вы передаете ему все договора, справки и выписки, необходимые для регистрации права собственности. Специалист убедится, что никаких ошибок в документах нет, и отправит их в Росреестр.

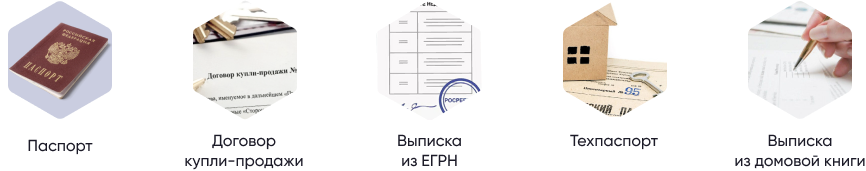

Какие документы нужны для регистрации сделки купли-продажи квартиры:

- паспорта покупателя и продавца;

- договор купли-продажи в трех экземплярах;

- кредитный договор (если покупка оформлена в ипотеку);

- квитанция об оплате госпошлины (2 тыс. рублей).

Пока документы регистрируют, деньги для полного расчета за продажу военной ипотеки можно «заморозить» на депозите нотариуса. Есть еще варианты передачи средств наличными под расписку, через банковскую ячейку, аккредитив, эскроу-счет. Стороны сделки выбирают самый удобный для них способ расчета.

В течение десяти дней нотариус получит документы из Росреестра и передаст вам зарегистрированный договор купли-продажи квартиры. Покупатель получает выписку из ЕГРН, как подтверждение перехода права собственности на жилье.

Квартира, купленная по военной ипотеке, находится в залоге у банка и государства. Фото: gazeta-delovoy-mir.ru

Продажа военной ипотеки по переуступке права

Если у военного ипотечника нет финансовых возможностей снять обременение, то он может реализовать жилье по переуступке. Это значит, что при продаже залоговой квартиры вы передадите долг покупателю. И вам не нужно снимать обременение.

Покупателем может стать другой военнослужащий – участник НИС. В этом случае банки охотно идут на переуступку ипотеки. Обычно найти такого покупателя сложнее, но сама процедура перевода долга займет минимум времени.

Вы вправе продать жилье гражданину, не имеющему отношения ни к вооруженным силам, ни к накопительно-ипотечной системе. Но тут могут возникнуть проблемы с кредитором: достаточно сложно добиться разрешения от банка на переуступку права.

Схема действий при переуступке прав:

- продавец (заемщик) и покупатель идут в банк и подают заявку на передачу долга;

- банк проверяет потенциального клиента, если он вызывает доверие, то стороны сделки приглашают для подписания договора;

- в присутствии всех заинтересованных лиц идет подписание нового кредитного договора, в котором ставится отметка о переуступке;

- проводится полный расчет с военнослужащим – продавцом залоговой квартиры.

Можно ли повторно взять военную ипотеку

После проведения вышеописанных действий военнослужащий вправе взять новый ипотечный кредит. Возврат денег на собственный счет НИС позволяет вам оставаться участником накопительно-ипотечной системы. Только нужно получить новое свидетельство о праве на ЦЖЗ.

Поручитель по ипотеке: условия, ответственность, отличия от созаемщика, как снять поручительство

Покупка квартиры в ипотеку по переуступке: как это сделать

Военная ипотека: кому она положена и каковы условия ее оформления

Подписывайтесь на наш Дзен-канал МИР КВАРТИР, чтобы не пропустить важное в недвижимости

Как работает военная ипотека?

С 2005 года в России действует специальная программа «Военная ипотека», с помощью которой военнослужащие могут улучшить свои жилищные условия, не дожидаясь выхода на пенсию.

Пока идет военная служба государство помогает накопить на первоначальный взнос, а затем вносит регулярные платежи по кредиту.

Можно ли продать квартиру, приобретенную по программе военной ипотеки?

Это возможно, однако следует учитывать, что до окончания срока кредита приобретаемая квартира находится в залоге у банка. Любые действия с жильем могут проводиться только по согласованию с банком.

Кроме того, если военнослужащий досрочно расторгает контракт до окончания срока выслуги или принимает решение о продаже квартиры, он должен в полном объеме вернуть перечисленные государством средства на погашение ипотеки.

В каких случаях военнослужащему не нужно возвращать денежные средства?

Если военнослужащий заканчивает службу раньше срока, то ему необходимо вернуть государству всю сумму, даже если ипотека уже выплачена.

От выплат военнослужащие освобождаются в следующих случаях:

- Срок службы 20 и более лет;

- Срок службы более 10 лет, если увольнение произошло по причине достижения предельного возраста, по состоянию здоровья, в результате сокращения должности или по семейным обстоятельствам;

- Если военнослужащий признан негодным к военной службе и уволен по этому основанию;

- В случае гибели или смерти военнослужащего члены семьи освобождаются от выплат.

Государство вносит платежи по ипотеке только во время военной службы. Поэтому, если после ее окончания ипотека не выплачена до конца, остаток платежей придется вносить за счет собственных средств.

Как вывести квартиру из залога государства?

Учитывая нахождение квартиры в залоге у государства и банка одновременно продать такую недвижимость можно будет в следующих случаях:

-

Погашение задолженности перед банком и государством за счет собственных средств и продажа квартиры в обычном порядке;

-

Погашение задолженности за счет средств покупателя. Это можно сделать, заключив предварительный договор купли-продажи. Основной договор купли-продажи квартиры можно будет заключить после снятия обременения.

Как оформить куплю-продажу квартиры по военной ипотеке?

Если квартира находится в ипотеке, необходимо осуществить следующие действия:

Шаг 1. Уведомить банк и ФГКУ «Росвоенипотека» о намерении продать квартиру

В банке нужно получить справку об остатке задолженности по ипотечному кредиту, а в Росвоенипотеке справку о сумме всех выплаченных средств (первоначальный взнос и ежемесячные платежи по кредиту).

Шаг 2. Найти покупателя

При необходимости можно заключить предварительный договор купли-продажи и получить задаток.

Шаг 3. Погасить остаток задолженности по ипотеке

Продать квартиру можно только после полного погашения задолженности. Это можно сделать за счет собственных средств или за счет средств покупателя.

Шаг 4. Вернуть денежные средства на именной накопительный счет

После этого можно будет получить в Росвоенипотеке документ о подтверждении выполнения условий договора целевого жилищного займа.

Шаг 5. Снять оба обременения с квартиры в Росреестре

Шаг 6. Продать квартиру

В зависимости от выбранного способа в обычном порядке или покупателю, с которым был заключен предварительный договор.

Какие документы нужны для продажи квартиры, купленной по программе военной ипотеки?

Для оформления договора купли-продажи могут понадобиться следующие документы:

-

паспорт военнослужащего;

-

документы, подтверждающие право на недвижимость (договор купли-продажи, ДДУ или другие документы);

-

выписка из ЕГРН;

-

технический паспорт;

-

справка из управляющей компании об отсутствии задолженности по коммунальным платежам.

В зависимости от жизненной ситуации могут понадобиться и другие документы. Например, если военнослужащий состоит в браке, может потребоваться согласие супруга на продажу.

Можно ли повторно воспользоваться программой военной ипотеки?

Да, если все уплаченные средства были возвращены на именной накопительный счет, можно воспользоваться накопительно-ипотечной системой снова.

А если срок службы составил уже 20 лет, и средства не были израсходованы, их можно получить в виде денежной суммы и потратить по своему усмотрению.

Можно ли продать квартиру, купленную по военной ипотеке, и как это сделать?

Военная ипотека – далеко не то же самое, что и обычная. Заемщик, пока служит в армии, не должен платить ни банку, ни государству – но как только он решит уйти со службы или продать ипотечную квартиру, как на него лягут огромные обязательства. По сути, чтобы продать квартиру, купленную по военной ипотеке, ее сначала нужно полностью выкупить, а это крайне сложно и дорого. Мы расписали весь процесс шаг за шагом и расскажем, как можно провести сделку, не имея на руках несколько миллионов рублей.

Содержание статьи

- 1 В чем основная проблема такой продажи?

- 2 Как продать квартиру, купленную по военной ипотеке: шаг за шагом

- 3 Где взять деньги на погашение долгов?

- 4 Альтернативные варианты

В чем основная проблема такой продажи?

Программа военной ипотеки реализуется в рамках накопительно-ипотечной системы, которая появилась в России еще в 2005 году. Ее суть заключается в том, что государство открывает для каждого военнослужащего-контрактника специальный счет, на который ежегодно переводит определенную сумму денег. Спустя какое-то время военнослужащий может воспользоваться накопленной суммой как первоначальным взносом по ипотечному кредиту, а последующие годовые платежи будут засчитываться в счет погашения долга и процентов.

Вообще, получить жилье в армии можно несколькими способами:

- служебное жилье – выдается военнослужащему и его семье на все время службы, но не переходит в его собственность (и его нельзя приватизировать);

- постоянное жилье – когда военнослужащий накопит определенную выслугу, не имея при этом своего жилья, он может претендовать на бесплатное жилье от государства или на выплату для его покупки;

- военная ипотека – чтобы не ждать выслуги, можно вступить в накопительно-ипотечную систему (НИС), это доступно выпускникам военных учебных заведений (при получении первого офицерского звания), а также остальным военнослужащим при заключении второго контракта.

Другими словами, государство предлагает не ждать 20 лет выслуги (или 10 лет при некоторых «льготных» основаниях), а купить свою квартиру – здесь и сейчас. Это выгодно и государству (не нужно искать несколько миллионов на квартиру сразу, если можно несколько лет откладывать по двести тысяч в год), и самому военнослужащему (вместо бесконечных скитаний по служебным квартирам можно получить свою в собственность).

При этом программа военной ипотеки предполагает, что заемщик должен оставаться военнослужащим весь срок выплаты кредита – и даже дольше. Так, при расторжении договора военной ипотеки по любой причине – при завершении службы раньше определенного срока или просто при желании продать квартиру – заемщик должен будет не только погасить остаток долга по ипотечному кредиту, но и вернуть государству все, что оно уплатило в счет ипотеки.

Не возвращать сумму долга государству можно только в нескольких случаях:

- если человек служит 20 лет и больше;

- если выслуга более 10 лет, а военнослужащего уволили по состоянию здоровья, при достижении предельного возраста или по сокращению штата;

- если военнослужащего признали непригодным к военной службе;

- военнослужащий скончался (от выплат освобождаются члены его семьи).

Соответственно, если военный решает продать квартиру до того, как наберет 20 лет выслуги, ему придется фактически выплатить полную стоимость квартиры. Увы, многие военные часто не знают этого при оформлении военной ипотеки, из-за чего потом сильно жалеют.

Как продать квартиру, купленную по военной ипотеке: шаг за шагом

В отличие от обычного ипотечного кредита, по военной ипотеке квартира находится в залоге сразу у двух структур и по двум договорам:

- в залоге банка по кредитному договору (как и любая ипотечная квартира);

- в залоге у ФГКУ «Росвоенипотека» по договору целевого жилищного займа.

Соответственно, чтобы можно было продать ипотечную квартиру, нужно снять с нее оба обременения.

Примерный порядок действий будет таким:

- уточнить полную сумму остатка задолженности по договору ипотечного кредитования в банке;

- узнать сумму долга по договору целевого жилищного займа в Росвоенипотеке (подать заявление);

- с учетом обеих сумм определить цену недвижимости и попытаться найти покупателя на квартиру, или найти деньги в другом источнике (например, оформить потребительский кредит в банке);

- погасить оба долга – перед банком (остаток задолженности) и перед Росвоенипотекой (первоначальный взнос и все остальные внесенные суммы – если у военнослужащего нет нужной выслуги или других «льготных» условий);

- получить от банка уведомление о снятии обременения;

- подать в Росвоенипотеку заявление о погашении регистрационной записи об ипотеке в пользу государства;

- только после снятия обоих обременений можно будет заключить договор купли-продажи с покупателем и оформить регистрацию перехода права собственности.

Все это будет идти не очень быстро – каждое заявление в Росвоенипотеку будет обрабатываться до 30 дней, соответственно это минимум 2 месяца. Банк тоже снимает обременение не моментально – на это уйдет 2-3 недели.

Кстати, если вернуть Росвоенипотеке все внесенные государством платежи, и если при этом военнослужащий не увольняется, то он при желании сможет снова воспользоваться программой военной ипотеки – уже с учетом всех накопившихся за годы (и возвращенных) денег. А прослужив 20 лет, можно будет получить деньги в виде субсидии на покупку жилья.

Как уже можно было понять, главная задача – найти нужную сумму денег, чтобы погасить ими обе части долга. Ведь найти придется, ни много ни мало, полную стоимость квартиры – уже выплаченную часть отдать государству, а невыплаченную – банку. А так как квартира (даже купленная до 2020 года) стоит, скорее всего, минимум 2-3 миллиона рублей, задача для многих будет непосильной.

Где взять деньги на погашение долгов?

Как мы уже поняли, продать квартиру, купленную по программе военной ипотеки, вполне реально – но на практике крайне сложно из-за необходимости найти огромную сумму денег. Но так как продажа квартиры и без того предполагает получение сопоставимой суммы, задача выглядит более-менее реально.

Так, «провернуть» все это можно тремя способами:

- если есть достаточно сбережений или возможность занять нужную сумму у родственников. В этом случае проблемы нет – имеющимися деньгами можно погасить обе части долга, после чего продать квартиру (и раздать долги обратно, если это деньги родственников);

- взять на эту сумму нецелевой кредит в банке. С одной стороны, военнослужащие – одни из самых платежеспособных заемщиков (стабильный иногда растущий доход на много лет вперед), но потребительский кредит на 2-3 миллиона рублей готов выдать далеко не каждый банк, да и процент по нему будет достаточно большой – выше 10% годовых. Но процент – не проблема, ведь после продажи квартиры долг можно будет полностью погасить (проценты придется оплатить за 2-3 месяца, пока будут оформляться документы);

- договориться с покупателем – взять задаток и им погасить все долги, после чего подписать основной договор купли-продажи.

Третий вариант – потенциально самый дешевый (не нужно платить банку и просить родственников), но самый спорный. Основная проблема в том, что мало какой покупатель квартиры согласится проходить настолько рискованную процедуру, чтобы просто купить жилье.

Обычно советуют такой алгоритм:

- продавец и покупатель заключают предварительный договор купли-продажи – в нем прописывается, как продавец получит задаток от покупателя и погасит им оба долга;

- после погашения долгов обременение с квартиры снимается;

- стороны подписывают основной договор купли-продажи, и покупатель передает остаток суммы.

Иногда вместо задатка рекомендуют использовать банковскую ячейку – тогда менеджер банка контролирует, как продавец гасит свои долги. Но в целом схема остается той же – обременения снимаются за счет денег, которые заранее дает покупатель.

Главная проблема в этой ситуации – практически ни один покупатель не будет просто так соглашаться отдать свои деньги на 2-3 месяца, пока продавец решает проблемы с банком и Росвоенипотекой. А значит, продавец будет вынужден сделать скидку (если это не уникальный и безальтернативный объект недвижимости для покупателя), что уже снижает целесообразность всей сделки. Правда, с учетом роста цен на жилье такая сделка может иметь смысл – например, если квартира по военной ипотеке 3 года назад стоила 2 миллиона рублей, а сейчас стоит все 4.

Альтернативные варианты

Лучший способ избежать проблем, связанных с продажей такой квартиры – вообще не пользоваться программой военной ипотеки. Военнослужащие имеют определенные гарантии – в том числе возможность получить служебное жилье на весь срок службы, или компенсацию стоимости аренды. Но служебного жилья может не быть, оно может быть в плохом состоянии (особенно для семей с детьми), а компенсация аренды небольшая (для одного человека – около 7-8 тысяч рублей в месяц). А военная ипотека – возможность сразу решить квартирный вопрос.

Вариант с переуступкой ипотеки в данном случае не сработает – даже в этом случае нужно полностью погасить долг перед Росвоенипотекой, а потом уже за оставшуюся сумму долга договариваться с банком.

По сути, если заемщик не может найти всю сумму сразу и не хочет сильно сбрасывать в цене, единственный вариант – не продавать квартиру. Как только будет накоплено 20 лет выслуги (или 10 лет с «льготным» основанием), военнослужащий при продаже квартиры уже не будет ничего должен государству – долг погасить нужно будет только перед банком.

Военнослужащих никто не стесняет в действиях, запрета на продажу жилья, приобретённого с использованием кредитных и заёмных средств, нет, но, существует одно «но». Недвижимость, купленная участником НИС, выступает в качестве залога как у кредитной организации, так и у Российской Федерации, т. е. находится в двойном обременении.

Права и обязанности военного ипотечника

Участник военной ипотеки, подписавший кредитный договор и договор целевого жилищного займа, становится полноценным заёмщиком и попадает под действие 102-ФЗ об ипотеке. В соответствии с законом об ипотеке военнослужащий обладает определёнными правами и обязанностями перед залогодержателями – банком и Росвоенипотекой.

Так, статья 29 102-ФЗ разрешает использовать залоговую недвижимость по её прямому назначению – проживать в ней. А статья 37 поясняет, что залог можно отчуждать, в том числе путём её продажи, но только при согласии залогодержателя.

Как снять обременение?

Проведение сделки с недвижимым имуществом, на покупку которого были привлечены кредитные средства банка и накопления участника НИС, невозможно до полного исполнения обязательств по договорам, и поэтому военнослужащим приходится искать всевозможные решения.

Если у военнослужащего есть собственные средства, позволяющие закрыть долговые обязательства по обоим договорам – кредитному договору и договору целевого жилищного займа, тогда проблема решается просто. Производится погашение долга перед банком с последующим снятием обременения. Одновременно возвращаются накопления (прим. – первоначальный взнос и все ежемесячные платежи, перечисленные в погашение ипотеки) на именной счёт в Росвоенипотеке и пишется заявление на снятие обременения в пользу государства. В этом случае необходимо только понимать сам процесс возврата средств в Росвоениптеку и снятия обременения в пользу РФ.

Сложнее провести такую сделку в случае, если у военнослужащего отсутствует возможность использования личных средств, тогда приходится рассматривать разнообразные алгоритмы погашения обязательств.

Например, Газпромбанк предоставляет потребительские кредиты с поручительством на сумму до 3,5 млн. рублей под 11,4% годовых на срок до 60 месяцев. Банк ВТБ предоставляет нецелевые кредиты владельцам зарплатных карт (прим. – большинство военнослужащих являются владельцами зарплатных карт ВТБ) на сумму до 5,0 млн. рублей на 5 лет под ставку от 11,9% годовых. Если участник НИС имеет военную ипотеку, оформленную в Сбербанке, он может получить кредит в размере до 1,0 млн. рублей под 13,5%.

Ещё одним вариантом погашения долгов перед обоими залогодержателями могут стать денежные средства покупателя квартиры. Но для того чтобы найти такого покупателя, готового дать военнослужащему средства на снятие обременений, квартира, купленная по военной ипотеке, должна быть высоколиквидной. В данном случае квартиры, купленные в «хрущевках» и «брежневках» вряд ли привлекут покупателя, поэтому проводить такие сделки выгодно тем, кто вкладывался в ликвидную недвижимость на этапе строительства.

Те средства, который участник НИС возвращает на свой именной счёт в Росвоенипотеке, восстанавливаются в полном объёме и могут использоваться им повторно для покупки другого жилья.

Как продать квартиру, купленную по военной ипотеке?

Возможный порядок действий перед банком выглядит следующим образом:

- необходимо сообщить в банк о намерении снять обременение и продать недвижимость, узнать примерную сумму задолженности;

- найти покупателя квартиры и договорится о получении средств, в случае использования его денег для погашения обязательств, и/или получить потребительский кредит на недостающую сумму;

- выяснить в банке величину долгового остатка по ипотеке с учётом процентов по основному долгу и погасить его;

- получить в банке закладную и произвести действия, направленные на погашение регистрационной записи об обременении в пользу банка.

Одновременно с манипуляциями по снятию обременения в пользу банка проводить действия по погашению задолженности перед Росвоенипотекой:

- путём написания заявления в Росвоенипотеку выяснить сумму долга по договору ЦЖЗ, и вернуть на свой именной счёт все накопления;

К сведению. Военнослужащий, для погашения долга перед Росвоенипотекой, должен вернуть на свой именной счёт не только размер первоначального взноса, но и все ежемесячные платежи, перечисленные в погашение ипотеки. К сожалению, многие участники НИС не знают об этом и при подготовке к сделке не рассчитывают на возврат суммы превышающей размер изначально предоставленных средств. Такой неприятный «сюрприз» возникает из-за недопонимания сути накопительно-ипотечной системы в целом и договора целевого жилищного займа в частности. «За вас платит государство» – этот слоган, ввёл многих военнослужащих в заблуждение. Да, так оно и есть – пока служишь, ипотека погашается, с небольшой, но весомой оговоркой – «платит государство накоплениями с вашего именного счёта».

- после возврата средств, в Росвоенипотеку необходимо направить второе заявление о необходимости погашения регистрационной записи об ипотеке в пользу РФ в связи с исполнением договорных обязательств.

После того как все обременения с квартиры будут сняты участник НИС заключает с покупателем основной договор купли-продажи квартиры и производится регистрация перехода права собственности.

Сам по себе процесс назвать быстрым нельзя. Основные сроки занимают действия, направленные на погашение регистрационной записи об ипотеке в пользу РФ. Каждое заявление – на предоставление суммы долга и снятие обременения, направляемое участником НИС в Росвоенипотеку, обрабатывается в течение 30 дней. С банком данные действия проходят быстрее, средний срок снятия обременения в пользу банка 2–3 недели.

Каждая сделка по продаже квартиры, купленной по военной ипотеке, носит индивидуальный характер, и требует тщательного подхода. Невозможно прописать единые условия проведения таких сделок. В каждой ситуации необходимо просчитывать различные варианты. В учёт берутся все составляющие – год и месяц получения кредита, какое жильё приобреталось – новостройка или устаревший жилой фонд, сколько лет военной выслуги у участника НИС.

Например, при наличии у участника НИС 20 лет военной службы в календарном или льготном исчислении, можно погасить долг перед банком, а обременение в пользу РФ снять путём написания соответствующего рапорта с предоставлением справки из банка о выполненных обязательствах по кредитному договору.

Либо «продать» долг перед банком вместе с квартирой, а обременение в пользу РФ снять путём возврата денежных средств на именной накопительный счёт в Росвоенипотеке.

Вариант подобрать можно каждому, было бы желание.

скидка

рекомендуем

хит продаж

От 206 050 P/м2

Инвестиционный рейтинг

9.0

Готовность дома

10%

Московская область, г. Мытищи, мкр. 20, ул. Трудовая

1-ая кв. от 9 785 819 руб.

2-ая кв. от 12 870 762 руб.

3-ая кв. от 15 007 485 руб.

скидка

рекомендуем

хит продаж

От 242 795 P/м2

Инвестиционный рейтинг

9.6

Москва, пос. Сосенское, Коммунарка, участок 18, 29

1-ая кв. от 12 737 780 руб.

2-ая кв. от 15 899 260 руб.

От 189 412 P/м2

Инвестиционный рейтинг

9.1

Готовность дома

10%

г. Москва, САО, ВМО Молжаниновское, КСХП

1-ая кв. от 8 794 502 руб.

2-ая кв. от 11 578 890 руб.

3-ая кв. от 14 660 770 руб.

От 272 421 P/м2

Инвестиционный рейтинг

9.3

Готовность дома

80%

г. Москва, ул. Академика Павлова

1-ая кв. от 12 802 636 руб.

1-ая кв. от 13 127 442 руб.

2-ая кв. от 16 189 285 руб.