Дата публикации: 10.08.2020 08:32

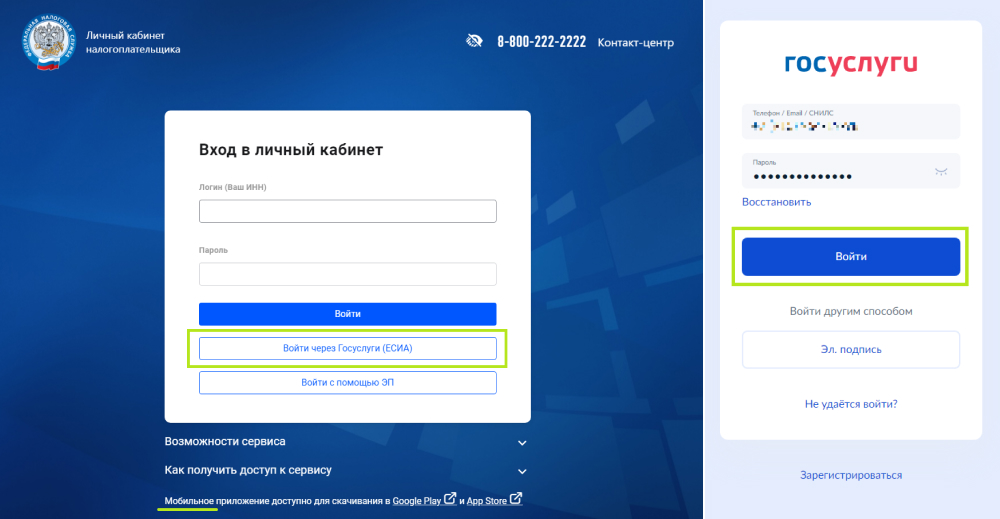

Получить доступ к «Личному кабинету налогоплательщика для физических лиц» можно с помощью учетной записи Единого портала государственных и муниципальных услуг. Учетная запись на портале должна быть подтверждена Единой системы идентификации и аутентификации (ЕСИА).

Для удобства граждан для регистрации и подтверждения своей учетной записи больше не нужно ехать в отделения банка или Центр обслуживания Госуслуг. Создать учетную запись Госуслуг онлайн можно в интернет-банках Сбербанк, Тинькофф или Почта Банк.

Открыть доступ к «Личному кабинету» можно в три клика:

- Выбрать в разделе «Сервисы и госуслуги» сайта nalog.ru электронный сервис «Личный кабинет налогоплательщика для физических лиц»;

- В поле регистрации выбрать «Войти через госуслуги (ЕСИА)»;

- Ввести логин и пароль, используемые на портале госуслуг.

Напомним, в настоящее время на Едином портале государственных и муниципальных услуг доступен ряд услуг ФНС России, в частности, проверка налоговой задолженности; подача налоговой декларации 3-НДФЛ; регистрация юридических лиц и предпринимателей и др.

Управление ФНС России по Нижегородской области в связи с неблагоприятной эпидемиологической обстановкой и риском распространения новой коронавирусной инфекции (COVID-19) рекомендует получать государственные услуги налоговой службы в электронном виде.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Современные электронные государственные сервисы помогают предпринимателям, вести бизнес онлайн, облегчают ведение бухгалтерского учета, сдачу отчетности и т. д. Личный кабинет налогоплательщика на сайте ФНС создан для упрощения и ускорения взаимодействия с контролирующим органом.

Как открыть личный кабинет налогоплательщика

Функционал личного кабинета и почему он нужен

Мы подробно расскажем, как создать личный кабинет налогоплательщика-предпринимателя, зачем он нужен, что для этого потребуется, ответим на вопросы пользователей.

Как открыть личный кабинет налогоплательщика

Порядок регистрации личного кабинета определен Приказом ФНС России от 30.06.2015 N ММВ-7-17/[email protected].

Зарегистрировать на сайте ФНС ЛК в качестве ИП можно несколькими способами:

- Через налоговую.

- На сайте Госуслуг.

- В учетной записи физлица.

- Через КСКПЭП.

Все способы регистрации бесплатные.

Через налоговую

Вам потребуется:

- паспорт;

- СНИЛС;

- ИНН и КПП;

- ОГРИП.

Личный кабинет налогоплательщика ИП, регистрация в налоговой инспекции:

- Посетить лично отделение ФНС и получить регистрационную карту.

- Дождаться активации учетных данных, она производится в течение часа.

- Войти в ЛК и сменить первичный пароль на постоянный.

Регистрационная карта – это документ, в котором задан логин и первичный пароль для входа в личный кабинет. Скачать форму документа можно по ссылке.

Какие сведения содержит регистрационная карта:

- Дата.

- Код отделения ФНС, куда вы обращаетесь.

- ФИО налогоплательщика.

- Логин и первичный пароль.

Важно! Первичный пароль действует в течение 30 дней после регистрации, если его смена не была произведена, доступ в личный кабинет будет заблокирован.

На сайте Госуслуг

Потребуется подтвержденная учетная запись физического лица на портале Госуслуг.

Обратите внимание, учетная запись должна быть подтверждена лично в одном из уполномоченных центров регистрации ЕСИА.

Как зарегистрировать и подтвердить учетную запись:

- Открыть сайт Госуслуги.

- Нажать «Регистрация».

- Ввести необходимые данные: ФИО, телефон, электронная почта.

- Подтвердить регистрацию и придумать пароль.

- В личном кабинете заполнить данные паспорта и ввести СНИЛС.

- Подтвердить учетную запись в Центре обслуживания.

По окончании регистрации предприниматель получит соответствующее уведомление от ФНС на электронную почту.

Следующий этап – регистрация личного кабинета налогоплательщика ИП через сайт Госуслуг.

- Войти в учетную запись.

- Кликнуть по аватарке или по имени.

- Выбрать «Войти как организация».

- Нажать на «Создать учетную запись предпринимателя».

- Нажать «Добавить новую организацию».

- Выбрать «Индивидуальный предприниматель».

- Заполнить предложенную анкету.

- Дождаться окончания налоговой проверки, уведомление поступит на электронную почту.

Через доступ к кабинету физлица

Можно обратиться к сайту налоговой, если есть логин и пароль доступа к «Личному кабинету налогоплательщика для физических лиц». Учетными данными можно воспользоваться и для входа в личный кабинет ИП. При первом входе потребуется ввести дополнительные реквизиты (например, ОГРНИП).

Обратите внимание! Авторизация будет возможна только для тех пользователей, которые выполнили подтверждение Личности (как физлица) на Госуслугах при личном посещении центров обслуживания, а также для тех, у кого в профиле учетной записи Госуслуг есть ИНН. Если его там нет, сначала внесите изменения в настройках профиля, затем регистрируйте ЛК предпринимателя.

При регистрации через портал Госуслуг или через личный кабинет налогоплательщика физического лица, функционал личного кабинета будет ограничен. Чтобы получить полный доступ ко всем возможностям ЛК, вход необходимо осуществлять с использованием КЭП.

Через КСКПЭП

КСКПЭП – это квалифицированный сертификат ключа проверки электронной подписи, коротко КЭП. Если вы оформили электронный ключ, сможете работать в личном кабинете налогоплательщика ИП полностью онлайн.

Как оформить квалифицированную электронную подпись:

- Купить токен. Это можно сделать через интернет-магазины или у оператора, если он сертифицирован ФСТЭК или ФСБ России.

- На сайте ФНС выбрать отделение, которое занимается выпуском КЭП, куда будет удобно обратиться.

- Обратиться в отделение ФНС с заявлением. При личной явке в отделение ФНС нужно взять с собой паспорт, СНИЛС, выписку из ЕГРИП, токен.

- Установить средства СКЗИ. Это программы, отвечающие за работу электронной подписи и обеспечивающие шифрование документов. Можно установить программу «КриптоПро CSP», приобретя ее на официальном сайте ttps://www.cryptopro.ru/. Она дает возможность в течение 90 дней пользоваться бесплатной демоверсией.

- Скачать и установить программное обеспечение с сайта ФНС.

- Сертификат электронной подписи запишут на токен в день посещения УЦ и подачи заявления.

Стандартный срок действия сертификата ЭП 12–15 месяцев со дня выпуска.

Можно обратиться к доверенным лицам УЦ ФНС. В перечень аккредитованных УЦ и доверенных лиц входят крупные банки (Сбербанк, ВТБ, Промсвязьбанк, Совкомбанк), специализированные компании.

Далее нужно проверить условия доступа к ЛК:

- подключить носитель электронной подписи к компьютеру;

- открыть ссылку;

- выбрать сертификат;

- ввести пароль к хранилищу ключей;

- перейти по ссылке;

- нажать на «Начать проверку».

После получения и проверки КЭП вы сможете войти в личный кабинет налогоплательщика ИП.

Порядок действий:

- Открыть сайт ФНС.

- Выбрать раздел «Индивидуальные предприниматели», нажать «Личный кабинет».

- Выбрать способ входа.

- Провести процедуру входа в ЛК ИП.

Функционал личного кабинета и почему он нужен

В личном кабинете налогоплательщика ИП после регистрации будут доступны следующие документы и сведения:

- информация о налоговых льготах;

- данные об уплаченных и подлежащих к уплате налогах;

- состояние расчетов с бюджетом;

- сведения об объектах недвижимости, транспортных средствах пользователя;

- данные о камеральных проверках налоговой;

- сведения о вступивших в законную силу судебных актах, связанных с ФНС;

- данные о платежных документах, сформированных ИП и переданных в ФНС через ЛК.

Здесь предприниматели смогут оплачивать налоги, получать уведомления, подавать заявления и жалобы.

Часто задаваемые вопросы

Какие требования установлены к программному обеспечению для установки КЭП?

- Операционная система Windows 7 и выше.

- Браузер с поддержкой шифрования защищенных соединений по установленным ГОСТ.

- Криптопровайдер с поддержкой алгоритмов шифрования по ГОСТ.

Узнать подробные требования можно на сайте ФНС.

Что нужно сделать:

- Откройте главную страницу сайта.

- Перейдите в «Доступ с помощью КСКПЭП».

- Откройте «Проверка выполнению условий к программному обеспечению».

- Необходимые сведения указаны в п.1.

Какие КСКПЭП должны быть использованы при подключении к «Личному кабинету индивидуального предпринимателя»?

Могут быть использованы КСКПЭП, которые выданы для представления налоговой и бухгалтерской отчетности по телекоммуникационным каналам связи.

Сколько времени потребуется на регистрацию личного кабинета налогоплательщика ИП?

Независимо от способа регистрации, личный кабинет будет сформирован в течение 3-х дней с момента регистрации.

Подведем итоги

- Личный кабинет налогоплательщика ИП на сайте ФНС позволяет взаимодействовать с ФНС онлайн.

- Для регистрации ЛК налогоплательщику потребуется посетить отделение ФНС, или воспользоваться порталом Госуслуг (если есть квалифицированная учетная запись), но лучше оформить КСКПЭП для представления налоговой и бухгалтерской отчетности.

- При наличии КЭП для регистрации можно воспользоваться сайтом ФНС.

- Полный функционал ЛК будет доступен только при осуществлении входа в него с использованием КЭП.

- Электронную подпись ИП можно получить только при обращении в удостоверяющий центр (УЦ) ФНС России или к доверенным лицам УЦ ФНС.

- Теперь вы сможете зарегистрировать ЛК ИП на сайте налоговой самостоятельно.

Как войти в Личный кабинет налогоплательщика?

Войти в Личный кабинет можно с помощью подтверждённой учётной записи на портале Госуслуги.

При первом входе в пространство Личного кабинета для его формирования может потребоваться время: 1-2 дня.

Также можно воспользоваться приложением «Мой налог». Весь функционал приложения повторяет возможности Личного кабинета.

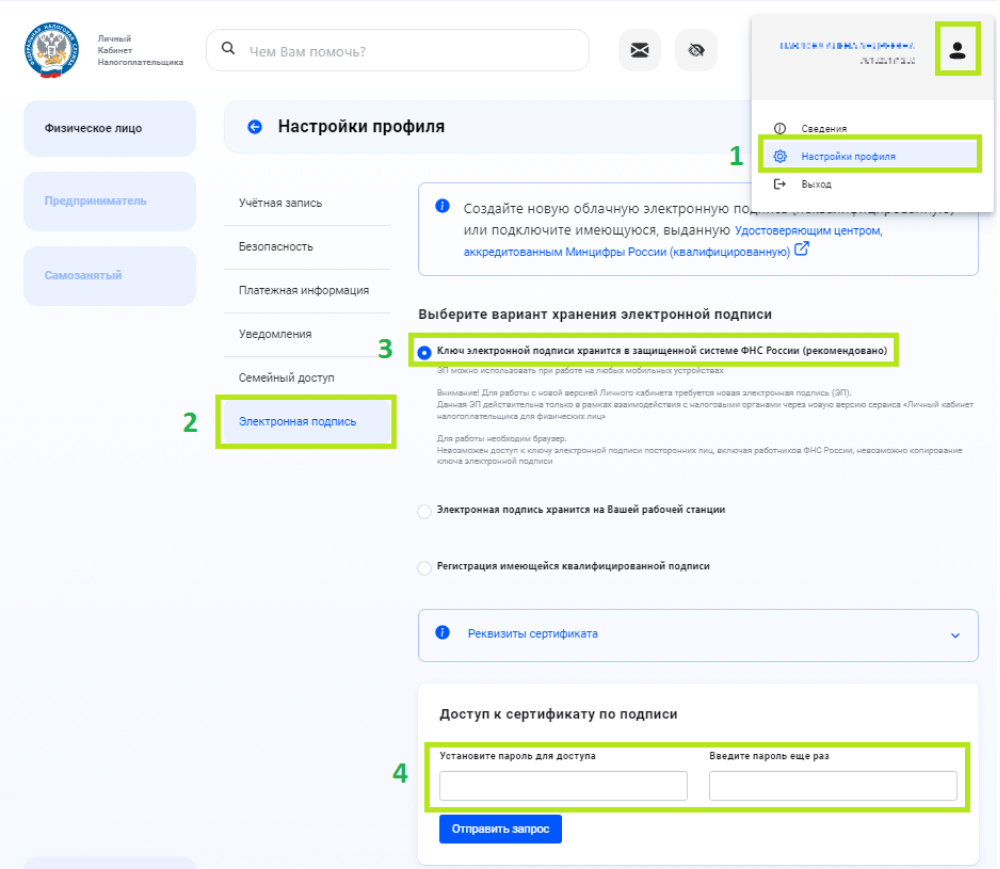

Что такое электронная подпись и как её создать?

При подаче заявления в налоговую в электронном виде потребуется неквалифицированная электронная подпись. Она нужна для подписания документов. Её можно создать прямо в Личном кабинете. Для этого необходимо осуществить следующие действия.

-

Зайти в «Настройки профиля»

-

Выбрать раздел «Электронная подпись»

-

Убедиться, что выбран вариант хранения подписи «Ключ электронной подписи хранится в защищённой системе ФНС России»

-

Придумать пароль для дальнейшего использования электронной подписи

Для генерации электронной подписи также потребуется время. Процесс может занять от 30 минут до суток. Результат отобразится на этой же странице.

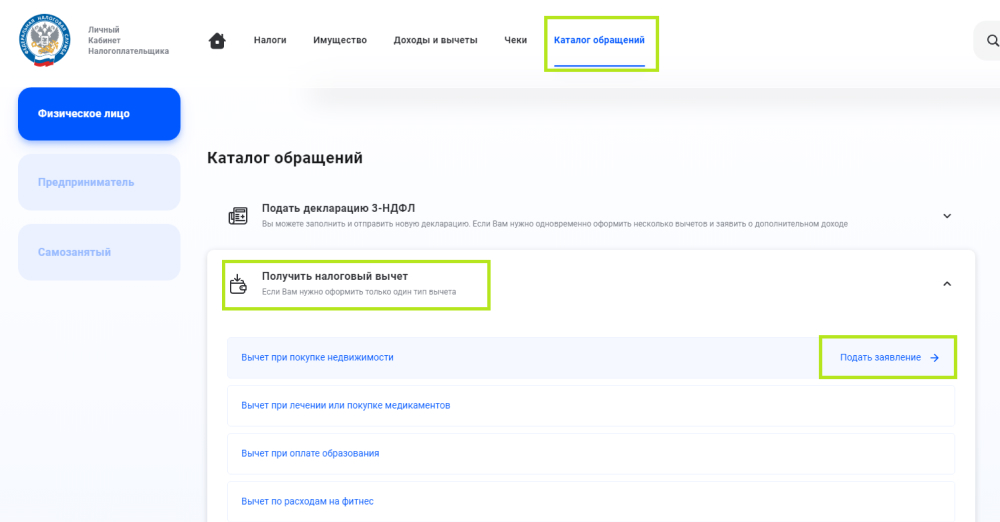

Как подать заявление на налоговый вычет?

Вы зашли в личный кабинет, создали электронную подпись, теперь можно переходить к заполнению формы на получение налогового вычета. Все вычеты можно найти в разделе «Каталог обращений» → «Получить налоговый вычет». В данной статье мы рассмотрим заполнение формы на примере имущественного налогового вычета. Когда вы выбрали нужный тип вычета, нужно нажать на кнопку «Подать заявление» напротив его названия.

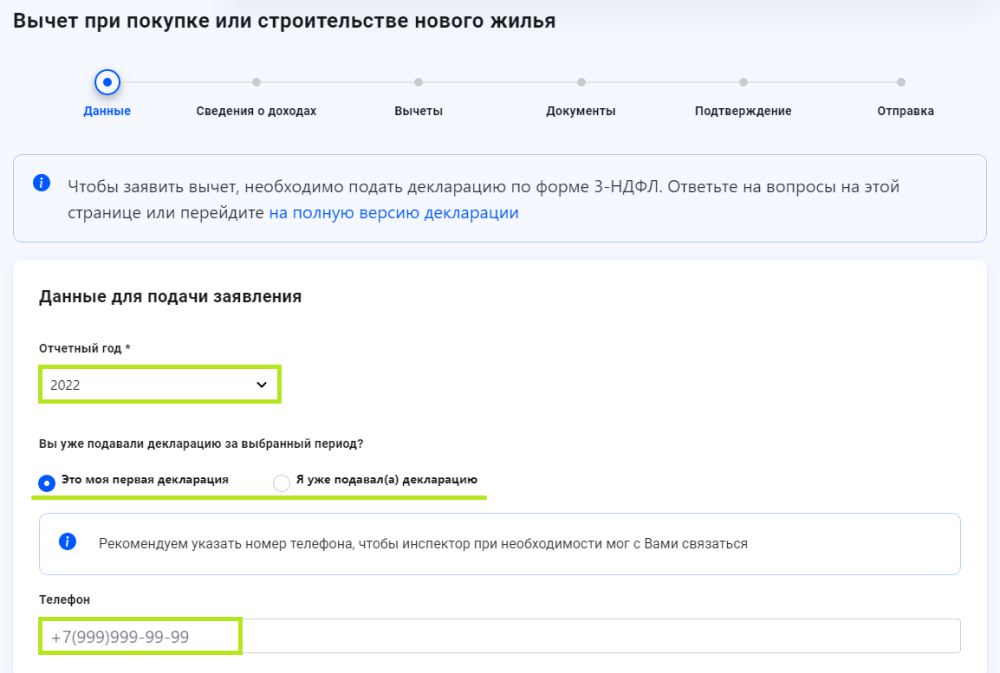

Далее необходимо пошагово заполнить форму на получение вычета:

Шаг 1. Основные данные о заявителе

Здесь нужно указать:

-

Год, за который вы хотите вернуть уплаченный НДФЛ. Этот год должен быть тем же, в котором приобретено жилье, или одним из следующих лет;

-

Подавали ли вы уже раньше декларацию 3-НДФЛ за этот год (считается в том числе оформление других налоговых вычетов через личный кабинет);

-

Телефон заявителя. Указывайте корректный номер, по которому с вами можно связываться в случае необходимости, например, для уточнения предоставленных сведений.

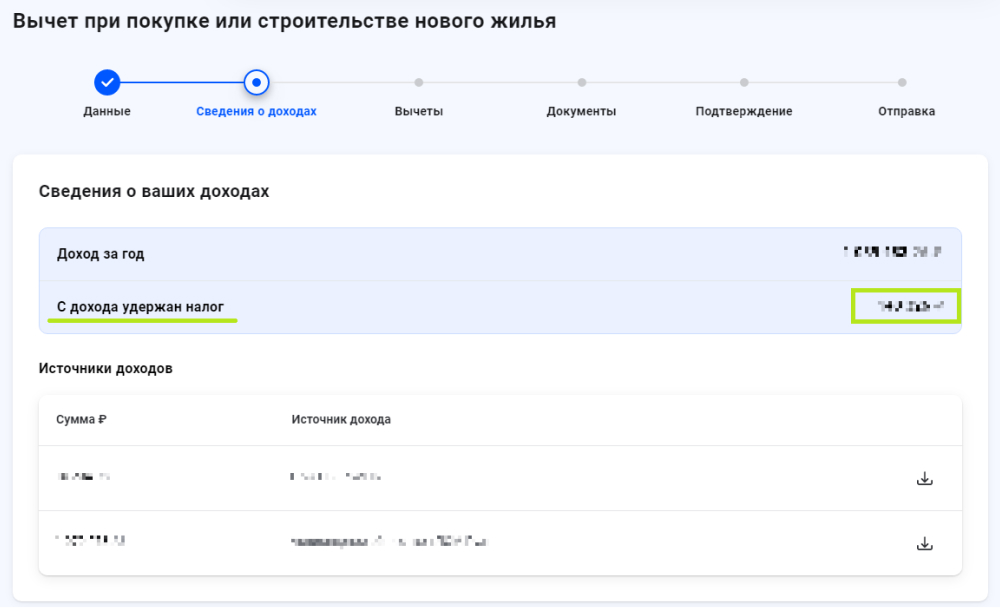

Шаг 2. Сведения о доходах

На этом этапе, стоит обратить внимание на указанные цифры: сумма дохода за год и сумма отчисленного налога – вернуть в качестве вычета можно будет не больше средств, чем было уплачено в качестве НДФЛ.

Другие неучтённые доходы добавить нельзя, для этого понадобится заполнить полную версию формы по заполнению декларации 3-НДФЛ и приложить справку от работодателя.

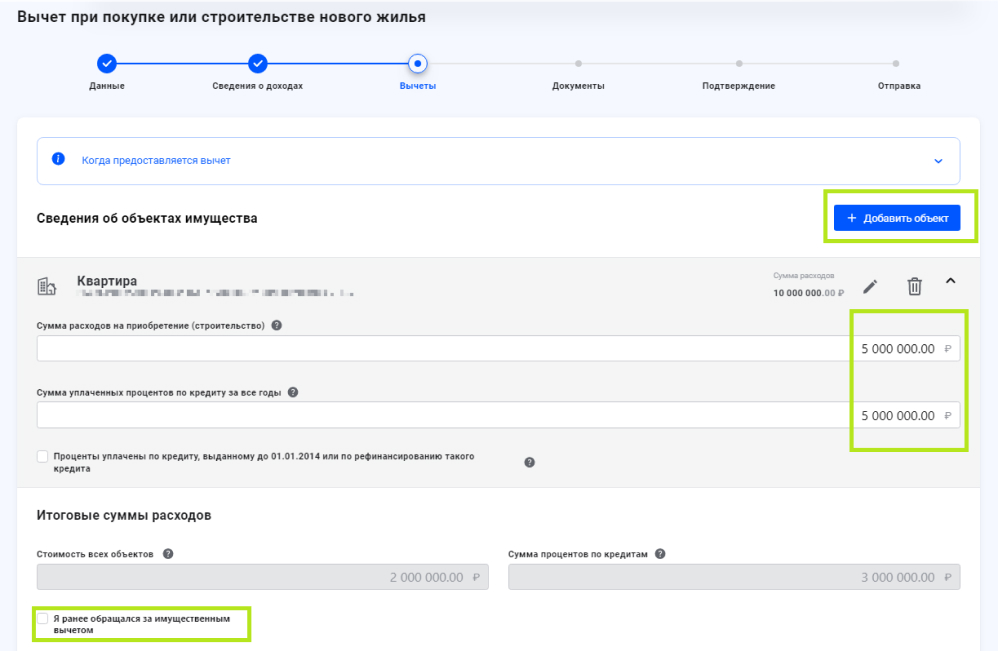

Шаг 3. Сведения о расходах и вычетах

Здесь необходимо указать объект или объекты недвижимости, которые были приобретены или построены и суммы расходов на их приобретение и оплату ипотеки, если использовались заёмные средства. Недвижимость можно выбрать из списка или добавить самостоятельно по кадастровому номеру или другому идентификатору.

Если вы уже получали раньше имущественный вычет с покупки, строительства или оплаты процентов по ипотеке на приобретение жилья, то необходимо указать в каком размере.

Шаг 4. Реквизиты счёта для перечисления налогового вычета

Реквизиты для перечисления средств можно выбрать из предложенного списка. Как правило, налоговая знает о большинстве ваших счетов, эти сведения ей направляют банки. Но если нужного счёта нет в списке, то вы можете указать его вручную. Если вы не укажете счёт (кнопка «Пропустить»), то сумма вычета будет числиться в Личном кабинете в качестве переплаты, ей можно будет распорядиться в любой момент и получить на банковский счёт.

Также на этом этапе отображается сумма, которую вы получите в качестве вычета.

Шаг 5. Подтверждающие документы

В этом разделе необходимо приложить документы, подтверждающие право на вычет. Для получения имущественного налогового вычета понадобятся следующие документы.

В случае покупки жилья:

-

договор купли-продажи

-

платёжные документы

В случае покупки жилья у застройщика:

-

договор участия в долевом строительстве

-

акт приёма-передачи имущества

-

платёжные документы

В случае строительства дома:

-

договор купли-продажи земельного участка

-

договор подряда

-

другие договоры, например, на разработку проекта дома

-

платёжные документы в том числе на покупку отделочных материалов

При использовании ипотеки:

-

кредитный договор

-

справка из банка о сумме фактически оплаченных процентов

В каждом случае могут понадобиться дополнительные документы, такие как:

-

свидетельство о браке

-

свидетельства о рождении детей

-

решение суда об усыновлении или об установлении опеки или попечительства

Справочно:

Платёжными документами могут быть:

-

банковские выписки о перечислении денежных средств со счёта покупателя на счёт продавца

-

квитанции к приходным ордерам

-

товарные и кассовые чеки

-

акты о закупке материалов (если продавец материалов – физическое лица, то в акте должны быть указаны его адресные и паспортные данные)

-

другие документы, подтверждающие расходы налогоплательщика

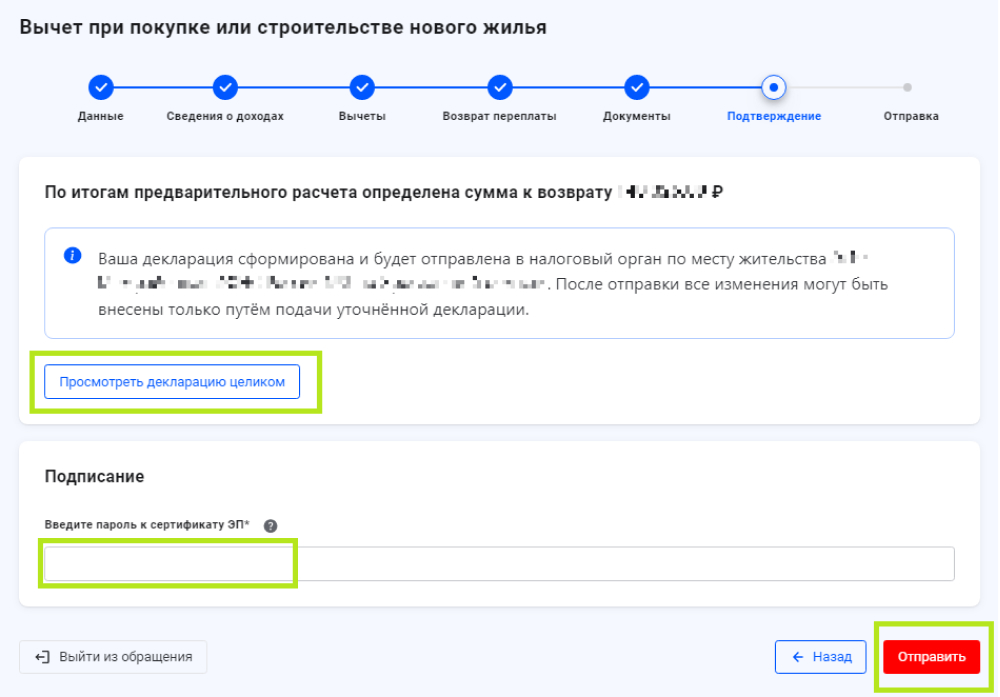

Шаг 5. Подтверждение

На этом этапе вы можете просмотреть сформированную декларацию 3-НДФЛ целиком, а затем подписать заявление с помощью электронной подписи (необходимо ввести пароль). Затем направить документы в налоговую с помощью кнопки «Отправить».

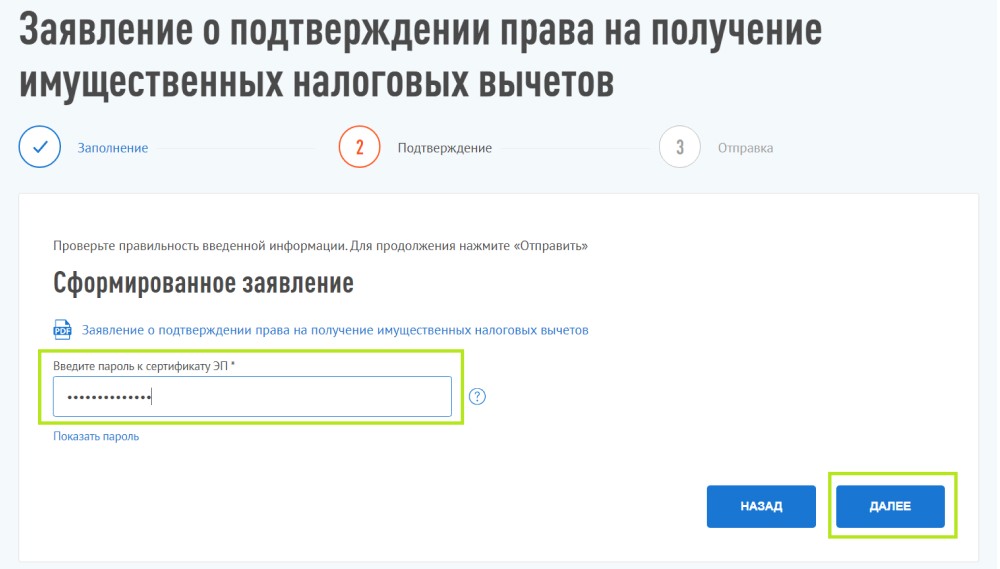

Как подать заявление для получения вычета через работодателя?

Для того, чтобы получить вычеты через работодателя в том же году, в котором возникли расходы, необходимо подать заявление в ФНС на подтверждение права на получение конкретного налогового вычета. Сделать это можно также с помощью специальной формы в Личном кабинете.

У работодателя можно получить три вида вычетов: стандартные вычеты, социальные вычеты, имущественные вычеты. Подтверждать право на вычет нужно только в случае получения имущественных или социальных вычетов. Стандартные вычеты (например, вычет на детей, работодатель предоставляет самостоятельно на основе предоставленных ему документов).

Для этого необходимо в «Каталоге обращений» выбрать блок «Запросить справку (документы)» и выбрать одно из заявлений.

Далее необходимо указать информацию о приобретённых объектах недвижимости, средствах, которые на это были потрачены, и работодателе, у которого вы хотите получить вычет. Как правило, все объекты недвижимости уже указаны в виде списка в этом блоке, вам остаётся лишь выбрать нужный. Далее в карточке объекта нужно нажать на кнопку «Добавить работодателя» и указать информацию об организации или ИП, где вы работаете, туда ФНС направит уведомление о вашем праве на вычет. Если же необходимого объекта нет, то его можно добавить, указав кадастровый номер.

Следующим шагом будет приложение подтверждающих документов. Это могут быть договоры (купли-продажи, участия в долевом строительстве, ренты и другие), платёжные документы (квитанции, чеки, банковские выписки и другое), подтверждение уплаты процентов по кредиту (справка из банка).

Когда все сведения об объектах и работодателях указаны и прикреплены подтверждающие документы нужно нажать кнопку «Далее».

Далее необходимо подписать заявление с помощью электронной подписи – ввести пароль, и отправить заявление на рассмотрение в ФНС с помощью кнопки «Далее».

По результатам рассмотрения вам и вашему работодателю придёт уведомление.

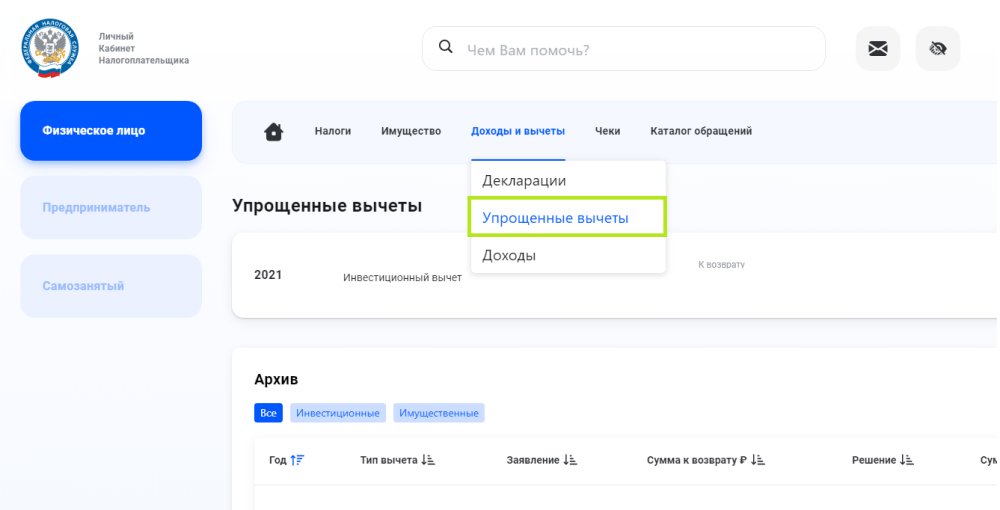

Где узнать об упрощённых налоговый вычетах?

Начиная с 21 мая 2021 года вычет можно получить в упрощённом порядке. Это значит, что в личном кабинете уже сформировано предзаполненное заявление на вычет на основе имеющихся у налоговой службы сведений. Для направления заявления остаётся только подписать его с помощью электронной подписи. Никаких подтверждающих документов прилагать не нужно. Все упрощённые вычеты отражаются в специальном разделе.

На данный момент в упрощённом порядке можно оформить следующие виды вычетов:

-

Имущественный вычет за расходы на приобретение недвижимости – сведения в налоговую направляет Росреестр

-

Инвестиционный налоговый вычет – сведения направляют банки и брокерские организации в качестве налоговых агентов

Справочно:

Налоговый агент – это организация, которая отчисляет за вас налоги с некоторых доходов. Например, работодатель отчисляет в налоговую 13% с зарплаты и других доходов в качестве налогового агента.

Для чего нужен Личный кабинет налогоплательщика?

-

Получать информацию о сумме начисленных и уплаченных налогов (имущественных, транспортных и т.п.);

-

Уплачивать налог;

-

Подавать декларацию 3-НДФЛ в налоговую инспекцию;

-

Отправлять обращения в налоговые органы;

-

Отслеживать статус камеральной проверки декларации 3-НДФЛ.

Способ регистрации в личном кабинете зависит от того, есть у вас доступ к сервису Госуслуги или нет.

Если у вас есть доступ в Госуслуги, то можно войти в ЛК ФНС, используя логин и пароль от Госуслуг.

На сайте Госуслуг предусмотрены три типа учётных записей физического лица: упрощённая, стандартная и подтверждённая. Информация о налогах является строго конфиденциальной, поэтому для авторизации на сайте налоговой службы учетная запись в Госуслугах должна быть подтвержденной, это важно!

Если такая учетная запись в Госуслугах у вас есть, то при входе в Личный кабинет налогоплательщика выбирайте вариант «Войти через госуслуги (ЕСИА)» и ввести данные для авторизации.

Учетная запись в Госуслугах не является подтвержденной? Подтвердить ее можно одним из следующих способов:

-

онлайн через веб-версии интернет-банков или мобильные приложения Сбербанка, Тинькофф Банка, Почта Банка, Банка ВТБ, Банка Санкт-Петербург, Ак Барс Банка, СКБ Банка, Газэнергобанка, ДелоБанка (при условии, что вы являетесь клиентом одного из банков);

-

почтой, заказав получение кода подтверждения личности Почтой России из профиля;

-

воспользоваться Усиленной квалифицированной электронной подписью;

-

лично, обратившись с документом, удостоверяющим личность, и СНИЛС в Центр обслуживания.

Если в Госуслугах вы не зарегистрированы, то можно зарегистрироваться по инструкции и создать подтвержденную учетную запись. После этого зайти в Личный кабинет налогоплательщика вы сможете, используя логин и пароль для Госуслуг.

Если доступа в Госуслуги нет, то зарегистрироваться в ЛК ФНС можно:

С помощью логина и пароля, указанных в регистрационной карте.

Для получения регистрационной карты вам надо обратиться в любой налоговый орган России, независимо от места постановки на учет. При обращении в ИФНС при себе необходимо иметь документ, удостоверяющий личность (например, общегражданский паспорт).

Если доступ к сервису нужен для лиц, не достигших 14 лет, то получить регистрационную карту могут законные представители (родители, усыновители, опекуны). Надо будет предъявить свидетельство о рождении (иной документ, подтверждающего полномочия) и документ, удостоверяющий личность представителя.

В случае, когда логин и пароль были Вами получены ранее, но вы их утратили, следует обратиться в любой налоговый орган России с документом, удостоверяющим личность.

С помощью квалифицированной электронной подписи.

Квалифицированный сертификат ключа проверки электронной подписи должен быть выдан Удостоверяющим центром, аккредитованным Минкомсвязи России и может храниться на любом носителе: жестком диске, USB-ключе или смарт-карте. При этом требуется использование специального программного обеспечения-криптопровайдера: CryptoPro CSP версии 3.6 и выше.