(в ред. Федерального закона от 29.07.2017 N 281-ФЗ)

(см. текст в предыдущей редакции)

Органами управления кредитной организации наряду с общим собранием ее учредителей (участников) являются совет директоров (наблюдательный совет), единоличный исполнительный орган и коллегиальный исполнительный орган.

Текущее руководство деятельностью кредитной организации осуществляется ее единоличным исполнительным органом и коллегиальным исполнительным органом.

При избрании лиц в состав совета директоров (наблюдательного совета) кредитной организации и на должность председателя совета директоров (наблюдательного совета) кредитной организации должны соблюдаться ограничения, установленные пунктом 4 статьи 65.3 Гражданского кодекса Российской Федерации. Лицо, осуществляющее функции единоличного исполнительного органа, его заместителя, члена коллегиального исполнительного органа (далее — руководитель кредитной организации), главного бухгалтера или заместителя главного бухгалтера кредитной организации, руководителя, главного бухгалтера филиала кредитной организации, не вправе осуществлять функции руководителя, главного бухгалтера в других организациях, являющихся кредитными организациями, иностранными банками, страховыми или клиринговыми организациями, профессиональными участниками рынка ценных бумаг, организаторами торговли на товарных и (или) финансовых рынках, акционерными инвестиционными фондами, специализированными депозитариями инвестиционных фондов, паевых инвестиционных фондов и негосударственных пенсионных фондов, организациями, осуществляющими деятельность по пенсионному обеспечению и пенсионному страхованию, управляющими компаниями инвестиционных фондов, паевых инвестиционных фондов и негосударственных пенсионных фондов, микрофинансовыми компаниями, а также в организациях, занимающихся лизинговой деятельностью или являющихся аффилированными лицами по отношению к кредитной организации. Указанное ограничение не применяется, если кредитные организации (иностранный банк и кредитная организация) являются по отношению друг к другу основным и дочерним хозяйственными обществами, а также если аффилированным лицом кредитной организации является некоммерческая организация (за исключением государственной корпорации).

(в ред. Федерального закона от 29.05.2019 N 105-ФЗ)

(см. текст в предыдущей редакции)

Лицо, осуществляющее функции члена совета директоров (наблюдательного совета) кредитной организации, и кандидат на указанную должность должны соответствовать требованиям к деловой репутации, установленным пунктом 1 части первой статьи 16 настоящего Федерального закона, а также квалификационным требованиям, устанавливаемым в соответствии с федеральными законами.

В случае, если в отношении члена совета директоров (наблюдательного совета) кредитной организации вступил в законную силу обвинительный приговор суда за совершение умышленного преступления либо вступило в силу решение суда о привлечении члена совета директоров (наблюдательного совета) кредитной организации к субсидиарной ответственности по обязательствам кредитной или некредитной финансовой организации (далее при совместном упоминании — финансовая организация) либо к ответственности в виде взыскания убытков в пользу финансовой организации в соответствии с Федеральным законом от 26 октября 2002 года N 127-ФЗ «О несостоятельности (банкротстве)» (далее — Федеральный закон «О несостоятельности (банкротстве)») или о назначении административного наказания в виде дисквалификации, указанный член совета директоров (наблюдательного совета) считается выбывшим из состава совета директоров (наблюдательного совета) со дня вступления в силу соответствующего решения суда.

Кредитная организация обязана в письменной форме уведомить Банк России об избрании (освобождении) члена совета директоров (наблюдательного совета) в течение трех рабочих дней со дня принятия такого решения и представить сведения и документы, предусмотренные пунктом 10 части первой статьи 14 настоящего Федерального закона.

Кредитная организация в соответствии с порядком, установленным частями восьмой и десятой настоящей статьи, может возложить отдельные обязанности указанных в части восьмой настоящей статьи лиц, предусматривающие право распоряжения денежными средствами, находящимися на открытых в Банке России счетах кредитной организации, на лиц, занимающих должности, указанные в части девятой настоящей статьи, и иные должности в кредитной организации и соответствующих квалификационным требованиям и требованиям к деловой репутации, установленным пунктом 1 части первой статьи 16 настоящего Федерального закона.

Лицо, осуществляющее функции руководителя кредитной организации, главного бухгалтера, заместителя главного бухгалтера кредитной организации, руководителя, главного бухгалтера филиала кредитной организации (за исключением небанковской кредитной организации, имеющей право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций) и единоличного исполнительного органа и главного бухгалтера небанковской кредитной организации, имеющей право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций, при согласовании кандидатур, назначении (избрании) на должности и в течение всего периода осуществления функций по указанным должностям, включая временное исполнение должностных обязанностей, должно соответствовать квалификационным требованиям и требованиям к деловой репутации, установленным пунктом 1 части первой статьи 16 настоящего Федерального закона.

Лицо, осуществляющее функции заместителя единоличного исполнительного органа, члена коллегиального исполнительного органа, заместителя главного бухгалтера, руководителя или главного бухгалтера филиала, а также кандидаты на указанные должности небанковской кредитной организации, имеющей право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций, при их назначении (избрании) на должности и в течение всего периода осуществления ими функций по указанным должностям (включая временное исполнение должностных обязанностей) должны соответствовать требованиям к деловой репутации, установленным пунктом 1 части первой статьи 16 настоящего Федерального закона.

Для получения согласия Банка России кредитная организация (включая небанковскую кредитную организацию, имеющую право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций) обязана направить ходатайство о согласовании кандидатов на должности, указанные в части восьмой настоящей статьи (возложении временного исполнения обязанностей по этим должностям и (или) исполнения отдельных обязанностей, предусматривающих право распоряжения денежными средствами, находящимися на открытых в Банке России счетах кредитной организации), и представить сведения и документы, предусмотренные пунктами 8 — 10 части первой статьи 14 настоящего Федерального закона. Банк России в месячный срок со дня получения таких документов в порядке, предусмотренном нормативным актом Банка России, дает согласие на назначение (избрание) указанных лиц на перечисленные должности или представляет мотивированный отказ в письменной форме по основаниям, предусмотренным пунктом 1 части первой статьи 16 настоящего Федерального закона. Отказ Банка России в согласии на назначение (избрание) кандидата может быть обжалован им в судебном порядке.

Кредитная организация (включая небанковскую кредитную организацию, имеющую право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций) обязана в порядке, установленном нормативным актом Банка России, в письменной форме уведомить Банк России о назначении (избрании) кандидатов на должности, указанные в частях восьмой и девятой настоящей статьи (возложении временного исполнения обязанностей по этим должностям и (или) исполнения отдельных обязанностей, предусматривающих право распоряжения денежными средствами, находящимися на открытых в Банке России счетах кредитной организации), в течение трех рабочих дней со дня принятия такого решения и об освобождении указанных лиц от занимаемых должностей (освобождении от временного исполнения обязанностей по этим должностям и (или) исполнения отдельных обязанностей, предусматривающих право распоряжения денежными средствами, находящимися на открытых в Банке России счетах кредитной организации) не позднее рабочего дня, следующего за днем принятия такого решения.

В случае, если кредитной организацией (включая небанковскую кредитную организацию, имеющую право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций) после получения согласия Банка России на назначение (избрание) кандидатов, указанных в частях седьмой и восьмой настоящей статьи, и до фактического их назначения (избрания) на должности, указанные в части восьмой настоящей статьи (возложения временного исполнения обязанностей по этим должностям и (или) исполнения отдельных обязанностей, предусматривающих право распоряжения денежными средствами, находящимися на открытых в Банке России счетах кредитной организации), выявлены факты несоответствия кандидатов квалификационным требованиям и (или) требованиям к деловой репутации, установленным пунктом 1 части первой статьи 16 настоящего Федерального закона, кредитная организация обязана отказать кандидату в назначении на должность и не позднее одного рабочего дня, следующего за днем выявления таких фактов, в письменной форме уведомить об этом Банк России с указанием фактов, повлекших принятие такого решения. При этом положительное заключение Банка России о согласовании кандидата считается аннулированным.

В случае, если факты несоответствия квалификационным требованиям и (или) требованиям к деловой репутации, установленным пунктом 1 части первой статьи 16 настоящего Федерального закона, выявлены кредитной организацией после фактического назначения (избрания) кандидатов на должности, указанные в части восьмой настоящей статьи (возложения временного исполнения обязанностей по указанным должностям и (или) исполнения отдельных обязанностей, предусматривающих право распоряжения денежными средствами, находящимися на открытых в Банке России счетах кредитной организации), либо на должности, перечисленные в части девятой настоящей статьи (возложения временного исполнения обязанностей по указанным должностям), кредитная организация обязана:

1) не позднее двух рабочих дней, следующих за днем выявления таких фактов, в письменной форме уведомить об этом Банк России (с указанием соответствующих фактов);

2) не позднее одного месяца со дня выявления таких фактов в порядке, предусмотренном трудовым законодательством, освободить лицо от занимаемой должности (освободить от временного исполнения обязанностей по этой должности и (или) исполнения отдельных обязанностей, предусматривающих право распоряжения денежными средствами, находящимися на открытых в Банке России счетах кредитной организации);

3) уведомить Банк России об освобождении лица от занимаемой должности (освобождении от временного исполнения обязанностей по этой должности и (или) исполнения отдельных обязанностей, предусматривающих право распоряжения денежными средствами, находящимися на открытых в Банке России счетах кредитной организации) в порядке, предусмотренном частью одиннадцатой настоящей статьи.

В случае, если после направления кредитной организацией уведомления, предусмотренного частью шестой настоящей статьи, кредитной организацией выявлены факты, свидетельствующие о несоответствии деловой репутации избранного члена совета директоров (наблюдательного совета) требованиям к деловой репутации, установленным пунктом 1 части первой статьи 16 настоящего Федерального закона, кредитная организация обязана не позднее трех рабочих дней, следующих за днем выявления таких фактов, в письменной форме уведомить Банк России об этом (с указанием соответствующих фактов), а также о принятых кредитной организацией мерах по прекращению полномочий указанного лица.

В случае неисполнения кредитной организацией обязанностей, предусмотренных пунктом 3 части тринадцатой и частью четырнадцатой настоящей статьи, либо в случае самостоятельного выявления Банком России фактов несоответствия квалификационным требованиям и (или) требованиям к деловой репутации, установленным пунктом 1 части первой статьи 16 настоящего Федерального закона, лиц, указанных в частях четвертой, седьмой — девятой настоящей статьи, Банк России направляет в кредитную организацию предписание с требованием об их замене в порядке, установленном нормативным актом Банка России.

В случаях, установленных Федеральным законом «О несостоятельности (банкротстве)», полномочия единоличного исполнительного органа банка могут осуществляться обществом с ограниченной ответственностью «Управляющая компания Фонда консолидации банковского сектора». При этом положения частей восьмой и десятой настоящей статьи не применяются.

3.1. ОРГАНИЗАЦИОННАЯ СТРУКТУРА КОММЕРЧЕСКОГО БАНКА

Создание коммерческого банка и других кредитных учреждений на паевых и акционерных началах осуществляется с целью аккумуляции временно свободных денежных средств предприятий, организаций и учреждений и их рационального использования на нужды развития отрасли, народного хозяйства, группы предприятий или региона.

Рациональная организация деятельности банка требует разработки эффективной системы управления, регулирующей действия учредителей банка, его руководящих органов и специалистов.

В настоящее время перечень учредителей весьма широк. Среди них – министерства, ведомства, другие органы государственного управления, банки, объединения, предприятия, организации и учреждения. Учредителями, акционерами банка становятся на добровольных началах. Общее руководство деятельностью коммерческого банка осуществляют Собрания пайщиков, акционеров и Советы банков, которые избираются из их представителей. Управляют текущей деятельностью Правления, образуемые Советами банков. Уставами банков обычно предусматривается, что члены Правления не могут быть одновременно членами Совета. Собрание, Совет и Правление банка должны руководствоваться законодательством РФ, действующими экономическими нормативами и правилами совершения денежно-расчетных операций.

Собрания проводятся как очередные, так и внеочередные. Очередные созываются ежегодно не позднее, чем через месяц после составления баланса банка за отчетный год. Внеочередные собрания могут созываться по требованию учредителей, Совета банка, Ревизионной комиссии или акционеров, которые владеют не менее 1/4 общего количества акций. Извещения о предстоящем собрании и повестка дня, а также другие материалы, связанные с собранием, направляются акционерам не позднее, чем за две недели до его созыва.

На собрании имеют право присутствовать все акционеры. Каждая акция дает право одного голоса. Владелец акций может передоверить право голоса другому владельцу акций по доверенности. Собрание правомочно решить вынесенные на рассмотрение вопросы, если в нем участвуют представители акционеров, имеющих не менее 2/3 голосов. Все решения принимаются большинством голосов. По вопросам изменения Устава банка, размера уставного фонда, распределения прибыли, прекращения деятельности банка, решение принимается 2/3 голосов присутствующих на собрании представителей акционеров.

Собрание акционеров имеет следующие права:

• принимает решение о расширении числа участников или их выход из банка;

• избирает Совет банка, Ревизионную комиссию и определяет срок их полномочий;

• принимает решение о размере и изменении уставного фонда;

• определяет размер паевого взноса;

• утверждает Устав банка, Положения о Совете, Правлении банка, Ревизионной комиссии и вносит в них изменения;

• рассматривает и утверждает годовой баланс банка, отчет о прибылях и убытках за истекший операционный год, заключение и отчет Ревизионной комиссии;

• распределяет прибыль банка, решает другие определяющие вопросы деятельности банка.

В Совет банка, как правило, входят его учредители. Их число может быть самым разнообразным, от одного-двух до нескольких десятков. Однако есть и частные банки, где учредителями выступают отдельные частные лица. Преимущественной формой собственности на банки в мировой банковской практике является акционерная, при которой как учредителями, так и акционерами становятся физические и юридические лица разных форм собственности.

Совет банка назначает и освобождает от занимаемой должности Председателя и членов Правления банка; вносит предложения собранию пайщиков, акционеров об увеличении или уменьшении уставного фонда, изменении и дополнении Устава банка и по другим вопросам, подлежащим рассмотрению собранием; определяет основные условия предоставления кредитов; решает вопрос об открытии филиалов и представительств банка и наделении их правами; определяет структуру и численность работников банка, его филиалов и представительств, утверждает экономические нормативы по труду и размеры расходов на содержание и развитие банка; контролирует работу Правления; утверждает годовой отчет банка; может принимать участие в решении стратегических вопросов банковской деятельности.

Совет банка созывается его Председателем не реже одного раза в квартал. Внеочередные заседания Совета проводятся по предложению не менее 1/3 его членов или Ревизионной комиссией. Решения Совета принимаются большинством голосов и являются правомочными, если в его заседании участвуют не менее 2/3 членов Совета. В случае равенства голосов голос Председателя Совета банка является решающим.

Правление банка отвечает за общее руководство банка, обеспечивает выполнение решений собрания пайщиков, акционеров и Совета банка; утверждает положения о структурных подразделениях, филиалах и представительствах банка; решает вопросы подбора, подготовки и использования кадров; рассматривает и решает другие вопросы деятельности банка в соответствии со своим Положением. Правление банка правомочно решать все вынесенные на его рассмотрение вопросы, если в заседаниях участвуют не менее 2/3 членов Правления. Решения принимаются большинством голосов. При равенстве голосов голос Председателя Правления является решающим. При несогласии с принятым решением члены Правления имеют право сообщить свое мнение Совету банка.

В состав Правления входят высшие руководители банка: Председатель (Президент, Управляющий) банка, его заместители, руководители важнейших подразделений банка. Правление банка состоит из сотрудников, нанимаемых владельцами банка для организации работы, в него могут входить также лица, владеющие полностью либо частично данным кредитным учреждением.

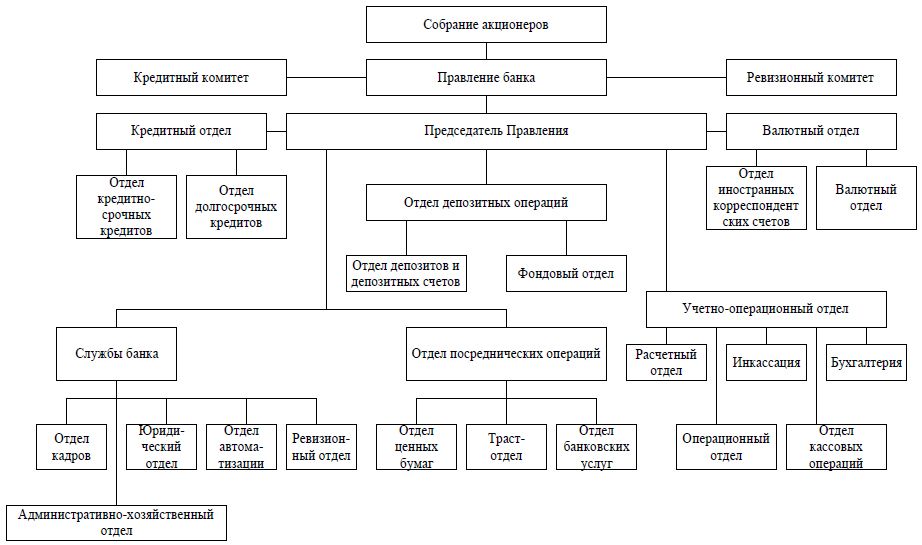

Организационная структура банка включает функциональные подразделения и службы банка, каждая из которых имеет определенные права и обязанности. Организационную структуру банка формируют с учетом классификации банковских операций по их функциональному назначению (рис. 1). Приведенная схема не является эталоном, однако она дает представление о том, как должен быть организован банк с позиции его структуры. Каждый конкретный банк исходя из своей концепции развития, стоящих перед ним текущих задач и возможностей, строит схему управления, руководствуясь своими собственными интересами.

Читайте также

90. Организационная структура Центрального банка России: центральный аппарат, территориальные Главные управления, РКЦ

90. Организационная структура Центрального банка России: центральный аппарат, территориальные Главные управления, РКЦ

Центральный банк Российской Федерации представляет собой единую централизованную систему с вертикальной структурой управления.

В систему

98. Функции коммерческого банка

98. Функции коммерческого банка

Основными функциями коммерческих банков являются:1) привлечение временно свободных денежных средств;2) предоставление ссуд;3) осуществление денежных расчетов и платежей в хозяйстве;4) выпуск кредитных средств

104. Эмиссионные операции коммерческого банка

104. Эмиссионные операции коммерческого банка

Эмиссионные операции – операции по выпуску и размещение коммерческим банком собственных ценных бумаг. Если банк организуется в форме открытого акционерного общества, то его собственный уставной капитал состоит из

5. ПОСРЕДНИЧЕСКИЕ ОПЕРАЦИИ КОММЕРЧЕСКОГО БАНКА

5. ПОСРЕДНИЧЕСКИЕ ОПЕРАЦИИ КОММЕРЧЕСКОГО БАНКА

В числе наиболее известных операций российские банки, помимо традиционного предоставления займов и вкладов, предлагают, так называемые, посреднические операции – лизинговые, трастовые, факторинговые операции,

28. Организационная структура коммерческого банка

28. Организационная структура коммерческого банка

Организационная структура коммерческого банка определяется прежде всего его организационно-правовой формой собственности, что, безусловно, находит свое отражение в уставе банка. В уставе содержатся положения об

29. Управленческая структура коммерческого банка

29. Управленческая структура коммерческого банка

Управленческая структура банка включает функциональные подразделения и службы, число которых определяется экономическим содержанием и объемом выполняемых банком операций, которые отражены в Лицензии на осуществление

17. Сущность и функции коммерческого банка

17. Сущность и функции коммерческого банка

Банк – это институт кредитно-банковской системы, организующий движение ссудного капитала с целью получения прибыли.Банк выполняет следующие функции:• Аккумуляция и мобилизация денежного капитала. С помощью этой функции

23. Организационная структура коммерческого банка

23. Организационная структура коммерческого банка

Организационная структура коммерческого банка определяется прежде всего его организационно-правовой формой собственности, что, безусловно, находит свое отражение в уставе банка. В уставе содержатся положения об

24. Управленческая структура коммерческого банка

24. Управленческая структура коммерческого банка

Управленческая структура банка включает функциональные подразделения и службы, число которых определяется экономическим содержанием и объемом выполняемых банком операций, которые отражены в Лицензии на осуществление

Тема 18. Организационная структура коммерческого банка, роль и функции отдельных подразделений

Тема 18. Организационная структура коммерческого банка, роль и функции отдельных подразделений

Коммерческие банки – кредитные организации негосударственного характера, осуществляющие на предпринимательской основе банковские операции по обслуживанию юридических и

Организационная структура Банка России

Организационная структура Банка России

В настоящее время Банк России представляет собой единую централизованную систему с вертикальной структурой управления. Структура Банка России включает Национальный банковский совет, председателя Банка России, совет директоров,

Схема баланса коммерческого банка.

Схема баланса коммерческого банка.

Активы: кассовая наличность и приравненные к ней средства; предоставленные ссуды; финансовые инвестиции; прочие активы. Пассив:обязательства коммерческого банка; привлеченные средства клиентов банка; кредиты, полученные от ЦБ;

Ресурсы коммерческого банка

Ресурсы коммерческого банка

Все ресурсы коммерческого банка подразделяются на собственные и привлеченные. 3 группы привлеченных коммерческим банком средств: а) средства клиентов банка; б) кредиты от ЦБ; в) средства кредитных организаций.Банковский вклад (депозит)–

2.2. Организационная структура

2.2. Организационная структура

2.2.1. Вариативность уровней автономности залоговой службы

Место залоговой службы в организационной структуре банка многовариативно. Мне удалось поработать как в составе самостоятельных залоговых служб, то есть замкнутых на топ-менеджмент

ОРГАНИЗАЦИОННАЯ СТРУКТУРА

ОРГАНИЗАЦИОННАЯ СТРУКТУРА

Каждый из представителей различных школ, по существу, объяснял факторы, влияющие на организационную структуру. Рассмотрим их

Организационная структура

Организационная структура

Основная черта организационной структуры компании состоит в том, что не существует ее идеального варианта. Какой бы ни была организационная структура, вам потребуется оптимизировать коммуникации между отдельными подразделениями за счет

Наталья Викторовна Зайцева

Эксперт по предмету «Банковское дело»

Задать вопрос автору статьи

Основные принципы, факторы и цели формирования управления банком

Основные принципы организации банка являются основополагающими для налаживания банковского бизнеса и его увеличения. Они вырабатываются в зависимости от стратегии и тактики, предусматривающей осуществление основной деятельности в зависимости от имеющейся лицензии. К ним можно отнести:

- функциональную систему построения банка;

- иерархию властных полномочий и уровня организации;

- соответствие органов управления банка поставленным целям;

- целостную систему и её соответствие условиям внешней среды;

- совместные и координированные действия;

- рационализационные требования к управлению;

- обеспечение контроля;

- регламентацию деятельности персонала;

- обеспечение оперативной и достаточной информацией.

Структура кредитной организации определяется следующими факторами: размерами банков; наличием квалифицированного персонала; универсализацией или специализацией деятельности; задачами экономии расходов и загрузкой персонала.

Сдай на права пока

учишься в ВУЗе

Вся теория в удобном приложении. Выбери инструктора и начни заниматься!

Получить скидку 3 000 ₽

Замечание 1

Конечная цель по формированию структуры кредитной организации – достижение высокой эффективности управления всеми направлениями банковской деятельности и повышение рентабельности.

В связи с этим банковская структура управления не должна быть не развивающейся. Она видоизменяется в соответствии требованиями внешней и внутренней банковской среды.

Обычно организационное устройство кредитной организации соответствует общепринятой схеме управления в соответствии с российским и банковским законодательством (рисунок 1).

Рисунок 1. Организационная структура. Автор24 — интернет-биржа студенческих работ

«Управление банком и его структура» 👇

Высший орган управления кредитной организацией – это общее собрание, проходит не реже одного раза в год. На нём решаются вопросы, которые согласно российского законодательства относятся только к его компетенции.

Совет директоров наделён правом осуществлять общее руководство деятельностью в промежутках между годовыми собраниями.

Совет директоров и ревизионная комиссия – это наблюдательные органы.

Непосредственно руководством текущей деятельностью банков осуществляется единоличными исполнительными органами и коллегиальными исполнительными органами.

Основные варианты структуры управления банком

Банковская деятельность предусматривает три альтернативные варианта структуры управления кредитной организацией. Они включают: однолинейную (линейную) структуру; многолинейную структуру; линейно-штабную структуру.

Однолинейная (линейная) структура управления (рисунок 2) разработана экономистом А. Файоль. Она предусматривает принцип единоначалия, т.е. нижестоящая инстанция получает распоряжение только от существующей вышестоящей инстанции, и, наоборот, отдельная вышестоящая инстанция сможет отдать распоряжение не всем нижестоящим, а только одной или нескольким указанным во внутренних документах.

Рисунок 2. Однолинейная структура управления. Автор24 — интернет-биржа студенческих работ

Её достоинством является четкое разграничение компетенций и указание ответственных лиц. Недостатком – малая гибкость в связи с длительным периодом прохождения сведений по цепочке инстанций, поэтому однолинейная структура управления применяется мелкими банками с базовой лицензией.

Многолинейной (штабной) структурой управления предусмотрен принцип прямого пути, её создателем является Ф.У. Тейлор (рисунок 3).

Рисунок 3. Многолинейная структура управления. Автор24 — интернет-биржа студенческих работ

Верхние уровни данной структуры разделяют управленческие функции между несколькими инстанциями, которые выступают в виде специализированных штабов (к примеру, возможно наличие нескольких заместителей президента банка, и каждый наделён определённой сферой компетенций, т.е. снижается нагрузка на руководителя). Отличительная особенность штабов – наделение правами отдавать распоряжение напрямую разным нижестоящим подразделениям. В результате каждая нижестоящая инстанция получает распоряжение не от одной, а от нескольких вышестоящих, и перед ними несет ответственность за своевременное выполнение приказаний.

Достоинства: большая гибкость по сравнению с однолинейной структурой, сокращение времени движения информационных сообщений по инстанциям, использование выгод в специализации управленческой деятельности.

Недостатки: возможность пересечения областей компетенции штабов, нескоординированность их приказаний, возникновение конфликтных ситуаций, использование такой структуры только банками с базовой лицензией.

Линейно-штабной структурой управления предусмотрена попытка соединения достоинств двух вышеуказанных структур (рисунок 4).

Рисунок 4. Линейно-штабная структура управления. Автор24 — интернет-биржа студенческих работ

Такая структура пытается соединить достоинства всех структур и преодолеть имеющиеся недостатки. Создаются инстанции двух видов: линейные инстанции, которые обладают правами выдачи приказаний, и специализированные штабы, лишь принимающие приказания от вышестоящих линейных подразделений, но они правом их отдачи не наделяются. Следовательно, они функционируют только как консультативные органы, которые оказывают помощь линейным подразделениям при подготовке принятия решения (отделы кадров, юридические отделы, отделы маркетинга и др.)

Её достоинства: четко разграниченные полномочия и применение специализации управленческого труда. Недостатком является разграничение процессов подготовки и принятия решений.

Замечание 2

Линейно-штабная и модифицированная на практике линейно-штабная структура, способная наряду со штабными подразделениями без прав отдачи приказаний создавать штабы, которые обладают ограниченными правами отдачи распоряжений (ревизионные отделы, юридические отделы и др.), применяются банками с универсальной лицензией.

Субъекты управления банком и их характеристика

Современная банковская практика предусматривает трехступенчатую классификацию субъектов управления кредитной организацией по объёму распорядительных полномочий независимо от формы собственности:

- высшее руководство, обязано принимать основополагающие решения по реализации целевых установок и различных направлений банковской политики, подбору и расстановке кадров, руководству нижестоящих управленческих подразделений;

- среднее руководство должно осуществлять управление конкретными направлениями банковской деятельности, регулировать их процессы, руководить служащими подразделения, подготавливать принятие решений высших руководителей;

- низшее руководство производит распределение необходимых для решения заданий и контролирует работу отдельных групп.

При управлении банком следует разделить деятельность на следующие блоки:

- блок, включающий общие вопросы планирования, прогнозирования, общих вопросов управления, методического обеспечения, анализа и т.д.;

- блок коммерческой деятельности (кредитное, инвестиционное, расчетно-кассовое, консультационное и иные банковское обслуживание);

- финансовый блок обеспечивает порядок учёта доходов, расходов и собственных операций деятельности банка (включает бухгалтерию, отделы внутрибанковских расчётов и корреспондентских отношений, кассу);

- блок автоматизации;

- административный блок.

Находи статьи и создавай свой список литературы по ГОСТу

Поиск по теме

Организационная

структура коммерческого банка определяется

прежде всего его организационно-правовой

формой собственности, что, безусловно,

находит свое отражение в уставе банка.

Учитывая

тот факт, что большинство коммерческих

банков России имеет акционерную форму

собственности, рассмотрим организационную

структуру акционерного коммерческого

банка.

Высшим

органом управления банка является общее

собрание акционеров, которое

созывается в установленном порядке, по

мере необходимости, но не реже одного

раза в год.

В

исключительной компетенции общего

собрания акционеров находятся следующие

вопросы деятельности банка:

— утверждение

и изменение устава банка;

— избрание

совета директоров банка;

— утверждение

годового отчета банка;

— распределение

доходов банка и решение о формировании

фондов банка;

— создание

и ликвидация филиалов банка;

— утверждение

аудиторов банка.

В

промежутках между собраниями акционеров

общее руководство деятельностью банка

осуществляет совет директоров банка,

в компетенции которого находится решение

любых стратегических вопросов деятельности

банка, кроме тех, которые отнесены к

исключительной компетенции общего

собрания акционеров банка.

Руководит

деятельностью совета директоров банка

председатель совета директоров банка,

который избирается из состава совета

директоров банка.

Совет

директоров банка назначает исполнительный

орган — правление банка и его руководителя

— председателя Правления банка, который

организует всю текущую деятельность

банка.

Управленческая

структура коммерческого банка

Управленческая

структура банка включает

функциональные подразделения и службы,

число которых определяется экономическим

содержанием и объемом выполняемых

банком операций, которые отражены в

Лицензии на осуществление данным банком

банковской деятельности.

Обычно

в составе управленческой структуры

коммерческого банка выделяют следующие

подразделения и службы:

— управление

депозитных и вкладных операций;

— управление

кассовых операций;

— управление

по работе с клиентами;

— управление

бухгалтерского учета и отчетности;

— управление

внутреннего контроля;

— валютное

управление;

— правовое

управление;

— кредитное

управление;

— управление

инвестиций;

— управление

ценных бумаг и финансовых услуг банка;

— управление

маркетинга;

— управление

но работе с филиальной сетью банка;

— управление

охраны и собственной безопасности

банка;

—

административно-хозяйственное

управление;

— планово-экономическое

управление.

Условно

все эти подразделения и службы можно

объединить в пять блоков.

Первый

блок —

блок общих вопросов управления банком

включает подразделения планирования

и прогнозирования деятельности банка,

а также подразделения собственной

безопасности банка и правовое управление.

Назначение

данного блока состоит в том, чтобы

обеспечить целенаправленное развитие

банка, выполнение стоящих перед ним

задач, регулировать его доходы и расходы,

пополнять ресурсами, выполнять требования

Центрального банка РФ по основным

направлениям деятельности (качеству

активов, достаточности капитала,

ликвидности и др.). Чаще всего такие

вопросы решаются в рамках

планово-экономического

управления. Его

деятельность сконцентрирована на

анализе текущей деятельности (доходы,

расходы, прибыль, ликвидность), формирование

уставного капитала, планирование

деятельности головного подразделения

банка и филиалов, методическое обеспечение.

Управление

финансами может

быть выделено в самостоятельное

управление.

Второй

блок охватывает

организацию различных видов банковских

услуг (кредитование, инвестирование,

валютные, трастовые, другие активные

операции). Сюда входит все, что связано

с обслуживанием клиентов на коммерческих

(платных) началах. Этот блок является

центральным звеном деятельности банка,

где зарабатываются его доходы. Сюда

входят: кредитное управление, операционное

управление, управление по операциям с

ценными бумагами, управление по валютным

операциям и т.д.

Кредитное

управление концентрирует

всю работу по формированию кредитного

портфеля, кредитованию клиентов, контролю

за обеспеченностью ссуд, контролю

кредитной деятельности филиалов, анализу

кредитных операций и их методическому

обеспечению. Первоначально в отделе

формирования кредитного портфеля

рассматриваются

заявки на получение кредитов, включая

экспертизу контрактов, технико-экономических

обоснований, анализ финансового состояния

заемщиков, их уставных документов. Здесь

же готовятся предложения на кредитный

комитет банка для рассмотрения вопросов

о выдаче крупных ссуд, изучаются

предложения по предоставлению банковских

гарантий, анализируется состояние и

разрабатываются рекомендации по

оптимизации структуры кредитного

портфеля.

В

кредитном

отделе сосредоточено

оформление кредитных договоров и

подготовка распоряжений операционному

управлению по выдаче или погашению

ссуд, контроль за своевременным погашением

основного долга и причитающихся

процентов.

В

отделе

контроля за обеспеченностью кредитов

происходит

оформление договоров залога и залоговых

обязательств, осуществляется контроль

за состоянием ценностей, принятых в

залог, проводятся мероприятия по возврату

длительной просроченной задолженности,

готовятся предложения по списанию

безнадежных долгов.

Отдел

контроля кредитной деятельности филиалов

банка осуществляет

надзор за соблюдением данными

подразделениями установленных лимитов,

рассматривает их заявки на лимиты,

возможность их превышения, проводит

анализ, проверку состояния кредитной

работы филиалов.

В

составе кредитного управления может

функционировать отдел

методологии и анализа. В

его задачу входят разработка нормативных

документов, регламентирующих кредитную

деятельность банка, подготовка квартальных

и годовых отчетов о данных операциях,

анализ конъюнктуры кредитного рынка,

динамика процентных ставок, внесение

рекомендаций по совершенствованию

структуры кредитных вложений и процентных

ставок.

В

состав кредитного управления банка

часто включают отдел

ресурсов, привлекаемых

для осуществления активных операций.

Организует

работу банка в сфере безналичных расчетов

операционное

управление, которое

осуществляет полное обслуживание по

расчетным, текущим и ссудным счетам

клиентов, а также операции по другим

банковским счетам.

Основной

функцией

операционного управления является

обслуживание клиентов, заключающееся

в приеме от предприятий, организаций и

отдельных лиц платежных документов на

списание с их счетов денежных средств;

приеме и выдаче расчетных чеков и

последующем зачислении по ним денег на

счета клиентов; проведении операций по

аккредитивам, консультировании клиентов

по вопросам правильного заполнения

платежных документов, по тем или иным

формам расчетов.

В

составе банка находится и управление

по операциям банка с ценными бумагами.

Данное

управление осуществляет прием, хранение,

учет ценных бумаг, позволяя банку

получать за эту работу определенное

комиссионное вознаграждение.

В

качестве самостоятельного звена может

выступать управление

валютных операций.

Третий

блок призван

обеспечить учет внутрибанковских

расходов, учет собственной деятельности

банка как коммерческого предприятия.

В данный финансовой

блок входят

такие управления, как бухгалтерия, отдел

внутрибанковских расчетов и

корреспондентских отношений, кассовое

управление. В некоторых случаях к данному

блоку относят и подразделения инкассации.

Четвертый

блок —

блок автоматизации также является

обязательным элементом структуры

коммерческого банка. Денежные потоки

(кредитование, расчеты и прочие операции),

которые проходят через современный

банк, невозможно обработать вручную,

нужен комплекс технических средств.

Данный блок является техническим,

обеспечивающим электронную обработку

данных.

Пятый

блок получил

название административного. В его состав

прежде всего входит отдел управления

персоналом банка, который обеспечивает

набор сотрудников, повышение квалификации

работников кредитного учреждения,

прием, продвижение по службе и увольнение

персонала.

Если

про ЦБ РФ, то:

Банк

России — единая централизованная система

с вертикальной структурой управления.

В

систему Банка России входят:

-

центральный

аппарат, -

территориальные

учреждения

(национальные банки республик являются

территориальными учреждениями Банка

России) — обособленное подразделение

Центрального банка Российской

Федерации, осуществляющее на территории

субъекта Российской Федерации часть

его функций в соответствии с настоящим

Положением, другими нормативными

актами Банка России и входящее в единую

централизованную систему Банка России

с вертикальной структурой управления.

Не имеют статуса юридического лица и

не имеют права принимать решения,

носящие нормативный характер, а также

выдавать гарантии и поручительства,

вексельные и другие обязательства без

разрешения Совета директоров. Задачи

и функции территориальных учреждений

Банка России определяются Положением

о территориальных учреждениях Банка

России, утверждаемым Советом директоров. -

расчетно-кассовые

центры, -

вычислительные

центры, -

полевые

учреждения

— осуществляют банковские операции в

соответствии с настоящим Федеральным

законом, другими федеральными законами,

а также нормативными актами Банка

России. Они являются воинскими

учреждениями и руководствуются в своей

деятельности воинскими уставами, а

также Положением о полевых учреждениях

Банка России, утверждаемым совместным

решением Банка России и Министерства

обороны Российской Федерации. Полевые

учреждения предназначены для банковского

обслуживания воинских частей, учреждений

и организаций Министерства обороны

Российской Федерации, а также иных

государственных органов и юридических

лиц, обеспечивающих безопасность

Российской Федерации, и физических

лиц, проживающих на территориях объектов,

обслуживаемых полевыми учреждениями,

в тех случаях, когда создание и

функционирование территориальных

учреждений Банка России невозможно.

-

учебные

заведения и другие предприятия,

учреждения и организации,

в том числе подразделения безопасности

и Российское объединение инкассации,

необходимые для осуществления

деятельности Банка России.

Высший

орган Банка России — Совет директоров

— коллегиальный орган, определяющий

основные направления деятельности

Банка России и осуществляющий руководство

и управление Банком России.

В

Совет директоров входят:

-

Председатель

Банка России

— назначается на должность Государственной

Думой сроком на 4 года большинством

голосов от общего числа депутатов.

Кандидатуру для назначения на должность

Председателя Банка России представляет

Президент Российской Федерации не

позднее чем за три месяца до истечения

полномочий Председателя Банка России.

Председатель

Банка России может быть освобожден от

должности только в следующих случаях:

1)

истечения срока полномочий;

2)

невозможности исполнения служебных

обязанностей, подтвержденной заключением

государственной медицинской комиссии;

3)

личного заявления об отставке;

4)

совершения уголовно наказуемого деяния,

установленного вступившим в законную

силу приговором суда;

5)

нарушения федеральных законов, которые

регулируют вопросы, связанные с

деятельностью Банка России.

-

12

членов Совета директоров

— члены Совета директоров работают на

постоянной основе в Банке России.

Назначаются на должность сроком на 4

года Государственной Думой по

представлению Председателя Банка

России, согласованному с Президентом

Российской Федерации. Члены Совета

директоров освобождаются от должности:

по

истечении указанного в настоящей статье

срока полномочий Председателем Банка

России;

до

истечения срока полномочий Государственной

Думой по представлению Председателя

Банка России.

Решения

Совета директоров принимаются большинством

голосов от числа присутствующих членов.

Совет

директоров заседает не реже одного раза

в месяц. Заседания Совета директоров

назначаются Председателем Банка России,

лицом, его замещающим, или по требованию

не менее трех членов Совета директоров.

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

Совет директоров Банка России — коллегиальный орган управления Банка России, в который входят Председатель Банка России и 14 членов Совета директоров, работающих на постоянной основе в Банке России. Члены Совета директоров назначаются Государственной Думой сроком на пять лет по представлению Председателя Банка России, согласованному с Президентом Российской Федерации.

Совет директоров осуществляет широкий круг функций, отнесенных к его компетенции Федеральным законом «О Центральном банке Российской Федерации (Банке России)».

В сфере денежно-кредитной политики и развития финансового рынка Российской Федерации Совет директоров во взаимодействии с Правительством Российской Федерации разрабатывает основные направления единой государственной денежно-кредитной политики и основные направления развития финансового рынка, принимает решения об изменении процентных ставок Банка России, о размере обязательных резервных требований, о выпуске банкнот и монет Банка России нового образца, об изъятии из обращения банкнот и монет Банка России старого образца, а также осуществляет другие функции.

В сфере регулирования банковской системы и финансового рынка Совет директоров устанавливает правила проведения банковских операций для банковской системы Российской Федерации, принимает решения об установлении обязательных нормативов для кредитных организаций, банковских групп и некредитных финансовых организаций, о порядке формирования резервов кредитными организациями, а также принимает иные решения.

В сфере финансово-хозяйственной и организационно-кадровой деятельности Банка России Совет директоров утверждает структуру Банка России, годовую финансовую отчетность и отчет о деятельности Банка России, а также осуществляет иные функции.

Решения Совета директоров принимаются большинством голосов от числа присутствующих на его заседании членов при кворуме в восемь человек. Совет директоров заседает не реже одного раза в месяц.

Последнее обновление страницы: 19.05.2023

Кто самый главный в банке

Председатель Банка России — официальный руководитель Центрального банка Российской Федерации. Статус председателя ЦБ определен Федеральным законом от 10 июля 2002 года № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)».

- Кто управляет банком

- Как называют директора банка

- Какой самый главный банк в мире

- Кто главный в Банке России

- Кому подчиняются банки

- Какая зарплата у директора Банка

- Кто главнее директора

- Кого берут на работу в банк

- Кто не может работать в банке

- Где находится самый богатый банк

- Кто контролирует все банки мира

- Какой самый лучший банк

- Кто может уволить главу Центробанка

- Кто владеет банками в России

- Кто владелец Центрального Банка России

- Откуда деньги у Центробанка

- Какие должности в банке

- Чем отличается CEO от директора

- Какой диплом нужен для работы в банке

- Как еще можно назвать директора

- Как по другому называют директора

- Как называется должность в банке

Кто управляет банком

Текущей деятельностью современной кредитной организации, как правило, руководит президент, который избирается общим собранием акционеров. На президента или председателя правления возложено оперативное управление банком.

Как называют директора банка

Председатель Банка России — официальный руководитель Центрального банка Российской Федерации.

Какой самый главный банк в мире

Президент Всемирного банка (в настоящее время Дэвид Милпасс) председательствует на совещаниях Совета директоров и отвечает за общее руководство деятельностью Банка. По традиции Президентом Всемирного банка становится гражданин США — страны, являющейся крупнейшим акционером Банка.

Кто главный в Банке России

Набиуллина Эльвира Сахипзадовна | Банк России

Кому подчиняются банки

В своей деятельности Банк России подотчетен Государственной Думе Федерального Собрания Российской Федерации (далее — Государственная Дума), которая назначает на должность и освобождает от должности Председателя Банка России (по представлению Президента Российской Федерации) и членов Совета директоров Банка России (по

Какая зарплата у директора Банка

Средняя зарплата в банках России по профессиям в 2023 году

|

Профессия в банковской сфере |

Средняя зарплата в месяц в году |

|---|---|

|

Менеджер |

73 300 |

|

Начальник отдела банка |

168 900 |

|

Операционист |

52 500 |

|

Руководитель банка |

171 800 |

Кто главнее директора

Генеральный директор — главный в компании, он подчиняется только владельцу бизнеса.

Кого берут на работу в банк

Придя в банк младшим консультантом, уже через несколько лет возможно занять топовые должности.Кем можно работать:

- Менеджер по финансам;

- Операционный работник;

- Кредитный специалист;

- Менеджер по обслуживанию клиентов;

- Экономист;

- Финансовый аналитик;

- Кассир;

- Инвестиционный менеджер.

Кто не может работать в банке

Но, пытаясь устроиться на работу в банк, не стоит иметь среди близких родственников (отец/мать — свои, жены/мужа; братья/сёстры — свои, жены/мужа; дети, их супруги; кое у кого — близкие родственники супругов детей) лиц, имевших когда-либо проблемы с законом.

Где находится самый богатый банк

Первую строчку рейтинга занимает китайский ICBC. Активы банка на конец 2021 г. превышали $5,5 трлн. ICBC был основан в 1987 г., его акции торгуются на Гонконгской и Шанхайской фондовых биржах.

Кто контролирует все банки мира

1863 — 1913: Национальные банки 1913 — настоящее время: Федеральная резервная система.

Какой самый лучший банк

|

Место |

название банка лицензия №, Регион |

изменение |

|---|---|---|

|

% |

||

|

1 |

Сбербанк лицензия № 1481, Москва и обл. |

+1,24% |

|

2 |

ВТБ лицензия № 1000, Санкт-Петербург и обл. |

+1,75% |

|

3 |

Газпромбанк лицензия № 354, Москва и обл. |

+3,65% |

Кто может уволить главу Центробанка

3. Решение об освобождении от должности Председателя Центрального банка Российской Федерации принимается Государственной Думой большинством голосов от общего числа депутатов Государственной Думы. Способ голосования определяется Государственной Думой в ходе обсуждения данного вопроса.

Кто владеет банками в России

Государство не имеет права распоряжаться собственностью Центробанка без его согласия. Все полномочия по распоряжению и владению имуществом Центрального Банка осуществляются самим Банком. Однако официально все имущество ЦБ РФ принадлежит Российской Федерации.

Кто владелец Центрального Банка России

Действующее законодательство четко определяет, кому принадлежит и подчиняется Центробанк России. Сегодня он представляет отдельное юридическое лицо, кредитное учреждение верхнего уровня, имущество и уставной капитал которого находится в собственности государства.

Откуда деньги у Центробанка

Прибыль Центробанк получает, например, от эмиссионной деятельности или в виде процентов по централизованным кредитам. Прибыль возникает в результате переоценки имеющейся у него валюты и золота. Ее источником могут быть также операции на открытом рынке.

Какие должности в банке

Работники банка могут занимать следующие должности с абсолютно разным набором обязанностей:

- кассир;

- специалист по обслуживанию;

- сотрудник кредитного отдела;

- работник валютного подразделения;

- консультант;

- управляющий;

- бухгалтер банка;

- финансовый аналитик;

Чем отличается CEO от директора

Кто такой CEO

В русском языке эта должность иногда переводится как главный исполнительный директор, потому что executive с английского — «исполнительный». В действительности CEO гораздо ближе к российской должности генерального директора. Глобально в обязанности CEO входит эффективное руководство компанией.

Какой диплом нужен для работы в банке

Стать специалистом банковского дела можно в профильных вузах России на экономических или финансовых факультетах по специальностям «Банковское дело», «Финансы и кредит».

Как еще можно назвать директора

Синонимы к слову «директор» (50 слов)

|

№ |

Синоним |

Частота |

|---|---|---|

|

1 |

президент (60) |

311 |

|

2 |

глава (212) |

240.2 |

|

3 |

начальник (214) |

198.9 |

|

4 |

хозяин (106) |

170.6 |

Как по другому называют директора

Директора́; устар. жен. — директриса) — управляющий, руководитель, начальник компании, предприятия или учебного заведения.

Как называется должность в банке

Представляем список профессий в банке: Банкир. Финансовый аналитик. Специалист по инвестициям.

Оставить свой отзыв

Правление Банка

- Корпоративное управление

О банке

- Главная страница банка Мир Привилегий

- О банке

- Корпоративное управление

-

Правление Банка

Правление Банка является коллегиальным исполнительным органом, осуществляющим руководство текущей деятельностью Банка и обеспечивающим исполнение решений Общего собрания участников и Совета директоров Банка.

Правление Банка отвечает за тактическое руководство и принимает решения, связанные с текущей деятельностью Банка. Возглавляет Правление Банка Председатель Правления.

Председатель Правления

Заместитель Председателя Правления

Заместитель Председателя Правления

Главный бухгалтер

—>