Отличительные особенности корпоративного вида мошенничества – проблематичность обнаружения правонарушений и сложность формирования доказательной базы. Мошеннические действия внутри крупных предприятий всегда носят умышленный характер и нацелены на получение собственной материальной выгоды.

На основе анализа работы в крупнейших банках и компаниях был выявлен ряд основных причин возникновения корпоративного мошенничества. Более 61% сотрудников совершили противоправные и мошеннические действия ввиду отсутствия мониторинга и аудита процессов, 45% — по причине профессиональных компетенций и возможностей, поскольку их деятельность была связана с работой в бэк-офисе, бухгалтерской и операционной работой, 27% — из-за наличия такой технической возможности.

Посмотреть информацию

Понятие корпоративного мошенничества

Ответственность за преступления, обладающие признаками корпоративного мошенничества, прописана в Уголовном кодексе. Законодатель определяет такую разновидность правонарушений перечнем действий:

- скрытое хищение активов;

- нападение с применением физического насилия на собственника имущественных объектов для завладения этими активами (к физическому лицу могут применять меры воздействия через угрозы, побои или нанесение ранений оружием);

- присвоение чужого имущества и его последующая растрата;

- факты вымогательства с применением приемов шантажа и угроз;

- открытые хищения активов;

- нанесение владельцу имущества материального ущерба посредством умышленного обмана или халатного отношения.

Как производится криминалистическая диагностика признаков мошенничества персонала?

Причины, побуждающие к противоправной деятельности, кроются в возможности скрыть свою причастность к произошедшему. Физические лица могут рассчитывать на то, что прямых доказательств их виновности невозможно будет найти, а наличие только косвенных указаний не может быть основанием для привлечения к уголовной ответственности. Дополнительным мотивирующим фактором выступает наличие шанса оправдать себя в глазах коллег и руководства компании.

В числе причин мошеннических актов может быть агрессивное воздействие факторов окружающей среды: временные финансовые затруднения у человека, необходимость срочной оплаты дорогостоящего лечения, зависимость от азартных игр или вредные привычки, справиться с которыми физическое лицо самостоятельно не может.

Мотивом, побуждающим к совершению корпоративного мошенничества, могут быть бизнес-показатели и планы, которые сотрудники зачастую не в состоянии выполнить в условиях своего трудового графика и реальных возможностей внутреннего структурного подразделения кредитной организации.

Пример. Для начисления ежеквартальных бонусов специалистам по продажам результаты выполнения бизнес-плана привязали к новому KPI. Так, сотрудник должен выдать не менее 20 кредитов в день, при этом минимальная сумма кредита — 10 тыс. рублей, а срок — не менее одного месяца. Если сотрудник не справляется, он теряет часть ежемесячного дохода в виде премии.

Какую схему придумали сотрудник?

Посмотреть ответ

Виды мошенничества

Мошеннические действия могут быть классифицированы на:

- Внутренние, которые осуществляются руководством компаний и наемными работниками.

- Внешние, участниками которых являются контрагенты предприятия и посторонние лица.

КСТАТИ! Внутреннее корпоративное мошенничество – наиболее распространенные противоправные действия. Их особенностью является простота реализации благодаря наличию доступа к материальным активам и денежным ресурсам в процессе реализации трудовой деятельности.

Проявлениями внутреннего мошенничества могут быть:

- переманивание клиентуры предприятия;

- снабжение конкурентов конфиденциальной информацией технологического или финансового характера;

- подделка документации с использованием оригинальных печатей и фирменных бланков компании;

- привлечение подчиненных для осуществления работ вне должностной инструкции для удовлетворения личных потребностей;

- досрочное необоснованное списание активов с целью их присвоения, махинации с выплатой заработка работникам.

Корпоративное мошенничество по характеру действий подразделяется на группы:

- Коррупционные мероприятия.

- Присвоение активов (наличности или ТМЦ).

- Составление фиктивной финансовой отчетности с завышением или занижением суммы доходов (прибыли).

СПРАВОЧНО! Коррупционная составляющая мошенничества проявляется во взяточничестве, предоставлении преференций за отдельную плату и вымогательстве.

Схемы

Для предприятий характерны такие схемы корпоративного мошенничества:

- приписки с пересортицей;

- необоснованные списания;

- задвоенные закупки;

- неучтенное производство дополнительных партий товара;

- взятки;

- махинации при реализации ценовой политики;

- незаконные подрядные работы.

Махинации с материальными ценностями

При организации доставки и приема сырья может иметь место указание завышенных показателей веса материалов, количества, написание в документах другого сорта продукции. Пересортица может быть организована в отношении любого товара. Несуществующий объем или масса компенсируются примесями земли, продукцией более низкого класса, мусором или более дешевыми аналогами.

Мошенничество с ТМЦ легко осуществимо, если расчеты за продукцию производятся наличными средствами на месте отгрузки. Сочетание этой схемы с неэффективным входным контролем и слабым мониторингом процедур списания материалов в производство создает благоприятные условия для увеличения объемов хищений.

Примером умышленной пересортицы и необоснованного списания может быть выбраковка нормальной продукции с последующей реализацией конкретному покупателю по сниженным ценам. Следующий этап – продажа на потребительском рынке по рыночным ценам этого товара и разделение прибыли между участниками схемы. Сговор поставщика с сотрудником, который отвечает за монтаж оборудования или хранение и списание продукции может проявиться в схеме:

- Реальная закупка ценного товара.

- Весь объем продукции списывается (фактически списанию подлежала только часть ТМЦ, остальные были сняты с баланса фиктивно).

- Повторная закупка на объем фиктивно списанных материалов (ее результатом будет перечисление средств поставщику без последующей поставки).

СПРАВОЧНО! Схема с фиктивными списаниями и повторными закупками чаще всего применяется в отношении запчастей к транспорту и оборудованию, арматуры и оснастки.

Второй способ с необоснованным списанием касается дорогостоящего оборудования. Имеющееся на предприятии списывается как непригодное к эксплуатации и не подлежащее ремонту, вывозится с предприятия и передается третьим лицам. Оборудование проходит модернизацию и перепродается обратно этому же предприятию или другому под видом нового актива.

Производственные махинации

На производственных объектах мошенничество может основываться на завышении норм расхода сырья. Это позволяет списывать материалов больше, чем фактически используется, и перепродавать сэкономленное на внешнем рынке. Второй вариант – запустить неучтенное производство из незаконно списанного сырья.

Цены и подрядные работы

В схемах с откатами используются такие приемы:

- закупка материалов по завышенным ценам в ущерб собственному предприятию;

- занижение цен на выполнение индивидуальных заказов для отдельных клиентов;

- применение эксклюзивной системы скидок, которая доступна только избранным покупателям;

- умышленное искажение цен путем демонстрации завышенных ценников при проведении в бухгалтерии продаж по обычной стоимости.

Основные способы мошенничества в работе с подрядчиками проявляются в искажении в документации значений расхода сырья, площадей обслуживаемых объектов, навязывании других ненужных услуг, списание дорогих материалов при фактическом использовании их дешевых аналогов.

Выявление и расследование правонарушений

Признаками наличия мошеннических схем на предприятии могут быть:

- необычный порядок заполнения документации наемными работниками, просьбы подписать пустые бланки или проставить на них печати;

- отказы от отпусков или передачи дел коллегам;

- обилие прибыльных контрактов за короткий промежуток времени, заключаемых одним лицом;

- поступление большого количества запросов о доходах в отношении одного сотрудника от судебных органов и ФССП;

- внесения корректировок в отчетность непосредственно директором без согласования с бухгалтерией;

- регулярное появление недостач;

- жалобы и подозрения членов коллектива предприятия;

- слишком тесные контакты менеджера с поставщиками;

- высокий уровень текучести управленческого персонала;

- частая смена мест работы специалистом.

При возникновении подозрений о внедрении корпоративных мошеннических методик руководитель должен принять меры по сбору доказательной базы для предъявления обвинения конкретным лицам. Оптимальным способом считается инициация аудиторской проверки, которая выявит нестыковки и факты нарушений в складском, производственном и бухгалтерском учете.

При отсутствии возможности привлечь аудитора к расследованию необходимо систематизировать сведения, касающиеся нарушения:

- какие активы были похищены;

- кто из сотрудников или членов правления мог быть заинтересован в реализации фиктивной сделки;

- у кого имеется свободный доступ к пропавшим объектам;

- анализ способов сокрытия украденного, проверка каналов сбыта;

- опрос персонала на предмет наличия угроз или давления для склонения к содействию виновным лицам.

Противодействие корпоративному мошенничеству

Профилактика появления мошенничества внутри предприятия должна быть направлена на усиление контроля работы персонала. Для этого вводится система двойного контроля и дополнительной проверки должностных лиц, наделенных большим набором полномочий. Систематические независимые экспертные аудиты позволят свести к минимуму риски финансовых махинаций и фиктивных сделок с материалами.

Рекомендуется создать службу охраны, при необходимости вводится пропускной контроль всех посетителей и работников. При обнаружении нарушения трудовой дисциплины руководитель должен проявлять волю и наказывать провинившихся. В качестве мотивирующего фактора на безупречную работу можно использовать создание максимально комфортных условий труда и предлагать сотрудникам достойную оплату их действий.

Примеры

Примеры мошенничества внутри предприятий:

- Сотрудник, отвечающий за заключение сделок с заказчиками, накануне подписания договора передает сведения о предмете соглашения, сумме контракта и предложенных условиях фирме-конкуренту, которая в последний момент отбивает клиента. Сотрудник получает процент от суммы контракта конкурента.

- Металлообрабатывающий станок продан и проведен по документам как металлолом. Станок был почищен, смазан, покрашен, на него оформили новую техническую документации и продали обратно на производственное предприятие с наценкой 60%.

- Увеличение фонда оплаты труда при одновременном проведении сокращения штата.

- Включение в ведомости на выплату средств «мертвых душ».

- Организация закупки партии товаров по ценам, выше рыночных.

Под корпоративным мошенничеством практики понимают различные способы присвоения активов и манипулирования отчетностью с целью введения в заблуждение инвесторов. Корпоративное мошенничество ухудшает деловую среду, способствует разорению предпринимателей, приводит к уменьшению налоговых поступлений в государственный бюджет. Борьба с ним должна опираться на научный аппарат, основанный на зарубежной и внутренней практике правоприменения.

Теория борьбы с корпоративным мошенничеством

В теории классификации корпоративного мошенничества и борьбы с ним основными считаются труды таких исследователей, как К. Шиппер, К. Маршан, Дж. Т. Уэллс, Дж. М. Зак, Дж. Л. Ковасич. Их работы основываются практически на двухсотлетней практике борьбы с неправомерным созданием акционерных обществ, «мыльными пузырями», искажением отчетности. Российские стандарты корпоративного управления намного моложе, поэтому научная классификация типов корпоративного мошенничества осложнена как с практической, так и с теоретической точек зрения.

Минфин РФ разработал рекомендации по осуществлению правомерной оценки риска всех злоупотреблений, связанных с приобретением новых активов, ведением бухгалтерской отчетности, совершением тех или иных действий, причиной которых может стать коммерческий подкуп. Классификация Минфина РФ во многом совпадает с классификацией, предложенной Ассоциацией дипломированных экспертов по мошенничеству (Associated of Certified Fraud Examiners, ACFE). И регулятор, и международная исследовательская организация выделяют три типа мошенничества:

- корпоративная коррупция;

- мошеннические действия с отчетностью;

- неправомерное присвоение активов.

Вред корпоративного мошенничества для компании и общества проявляется в различных типах ущерба, финансового и нефинансового:

- ущерб, причиненный деловой репутации компании, часто отрицательно влияющий на капитализацию ее акций;

- снижение качества продукции за счет скрытого удешевления комплектующих и качества работ в результате присвоения части средств, направляемых на формирование затрат;

- ухудшение и утрата деловых связей с партнерами, предпочитающими отказаться от работы с компанией, деловая репутация которой снизилась в результате выявления фактов корпоративного мошенничества;

- значительное снижение эффективности и рентабельности деятельности;

- снижение темпов роста всего бизнеса и отдельных его направлений;

- снижение конкурентоспособности;

- ухудшение отношений в коллективе, создание атмосферы подозрительности;

- ухудшение кредитоспособности и привлекательности для инвесторов;

- прямая потеря активов.

Все эти негативные явления возникают по причине крайне низкого качества корпоративного управления в российских компаниях, отсутствия работающих кодексов корпоративной этики, систем внутреннего контроля. В большинстве случаев в России преступления, которые могут быть охарактеризованы как корпоративное мошенничество, совершаются руководящим персоналом, топ-менеджментом. За рубежом такого рода правонарушения совершаются персоналом среднего и низшего уровня. Противодействие корпоративному мошенничеству, совершаемому топ-менеджментом частных компаний, часто возможно только со стороны миноритарных акционеров, зачастую привлекающих правоохранительные органы для выявления таких фактов или использующих судебные механизмы корпоративного контроля.

Исследователи российской практики мошеннических действий отмечают, что наиболее развито в нашей старне такое преступление, как присвоение активов, которое может выражаться в виде кражи, хищения, растраты. На его долю приходится более 70 % всех преступных проявлений. Менее распространено и менее выявляемо мошенничество с отчетностью, как финансовыми и бухгалтерскими документами отдельных юридических лиц, так и с консолидированной документацией группы лиц, в рамках которой часто происходят корпоративные махинации и вывод активов. Так, передача активов в рамках группы лиц может не признаваться сделкой с заинтересованностью или крупной сделкой, но именно такие передачи активов или занижение их стоимости позволяют лишать миноритарных акционеров их доли прибыли от деятельности компании.

Основные причины корпоративного мошенничества

Если говорить о причинах совершения такого типа мошеннических действий, то можно выделить три основные группы:

- агентский конфликт между собственником и топ-менеджментом;

- желание мажоритарного акционера лишить миноритарных их долей прибыли;

- введение в заблуждение банков и инвесторов путем искажения финансовой отчетности и растраты средств с целью присвоения кредитов и инвестиций.

Агентский конфликт как одна из основных причин корпоративного мошенничества часто возникает как следствие невыполнения акционерами данных им обязательств по мотивации деятельности менеджера. Чувство оскорбленного самолюбия приводит к выводу активов и сокрытию прибыли. Второй интересной причиной агентского конфликта становится низкое качество корпоративного управления пакетами акций, находящимися в собственности Росимущества. На таких предприятиях корпоративный контроль зачастую отсутствует вообще, что приводит к многочисленным контролируемым банкротствам, присвоению активов, иным мошенническим действиям.

Задача регулярного управления, призванного полностью исключить агентский конфликт и корпоративное мошенничество как его следствие, решается с привлечением существенных ресурсов.

Способы исключения агентского конфликта

Акционеры, выстраивая систему корпоративного контроля, должны рассматривать ее сразу в нескольких плоскостях.

Изменение положений уставов, положений о Советах директоров, иных корпоративных документов, резко сужающее полномочия топ-менеджмента, должно стать одной из основных практик предотвращения корпоративного мошенничества. Закон предоставляет широкий круг возможностей для такой корректировки документов, и ею нельзя пренебрегать. Изменения помогут и остановить регистрацию сделки с недвижимостью, и взыскать ущерб с руководителя или его заместителя, причиненный компании его неправомерными действиями, мошенничеством, обманом или злоупотреблением доверием.

Вторым способом борьбы с агентским конфликтом станет широкое использование возможностей внешнего аудита. Несмотря на то, что аудиторские компании выбираются собраниями акционеров или участников, они очень часто становятся проводниками интересов менеджмента, намеренно осуществляя проверки с целью не увидеть искажения в отчетности. Своевременная смена таких компаний и постановка им отдельных технических заданий с упором на возможные теневые зоны и зоны риска помогут усилить контроль над деятельностью менеджеров.

Корпоративные способы

Корпоративные способы контроля также включают в себя создание таких служб, как:

- служба экономической безопасности;

- служба внутреннего аудита;

- КРУ (контрольно-ревизионное управление).

Несмотря на то, что эти подразделения нацелены на выявление корпоративного мошенничества, часто они бывают неэффективными, особенно в тех случаях, когда совершение нарушения инициируется контролирующим акционером. Они могут стать эффективным инструментом выявления нарушений со стороны наемных работников, но в большинстве случаев не будут препятствовать деятельности топ-менеджмента и акционеров. Решением проблемы станет подчинение служб внутреннего контроля тем комитетам Совета директоров, в которых присутствуют независимые директора.

Совет директоров, если он является работающим органом и в нем участвуют независимые директора, поможет и минимизировать риски агентского конфликта, и снизить влияние контролирующих акционеров. В его состав обязательно должны вводиться независимые директора, не связанные ни с кем из акционеров, а деятельность должна осуществляться на постоянной основе. Совет должен согласовывать все имеющие значение документы – от плана закупок до инвестиционной политики.

В составе Совета необходимо создавать комитеты, которые помогут решить назревающие конфликты:

- комитет по вознаграждениям снизит проблему невыплаченных бонусов и внутренних конфликтов;

- комитет по аудиту обеспечит проведение по-настоящему независимых проверок деятельности компании.

Расходы на организацию работы сформированного таким образом Совета директоров могут быть велики, но они всегда оправданны. Также нельзя забывать, что ряд важных полномочий законом предоставлен такому органу, как Ревизионная комиссия.

Мотивация персонала

Любой стейкхолдер по отношению к системе, в данном случае к корпорации, нацелен на справедливое и равновесное соотношение отданных сил и полученной от этого прибыли. Если топ-менеджер видит, что его деятельность приносит компании существенно больший приток дохода, чем приходится на его мотивацию, она ожидаемо снижается, что при отсутствии отлаженных корпоративных процедур может привести к фактам корпоративного мошенничества. Поэтому в компании должна существовать объективная система мотивации, четко оценивающая трудовой вклад и вознаграждение за него, но, с другой стороны, подразумевающая оперативное и неотвратимое наказание за любое действие, приносящее урон компании. При этом недостаточно только мер дисциплинарного воздействия. Если аудит или ревизионная комиссия выявили наличие признаков мошенничества, необходимо привлечение правоохранительных органов.

Помимо внешних аудиторов выявить такие случаи помогут программные продукты, позволяющие определить факты сговора, злонамеренного хищения информации, нарушения режима коммерческой тайны. Среди таких продуктов рекомендуется применять современные программы, которые дают возможность защитить информационный периметр компании от несанкционированных действий стейкхолдеров, утечек, несанкционированного копирования или передачи данных. К таким средствам относятся DLP-системы и SIEM-системы. Первые настраиваются таким образом, чтобы полностью исключить хищение информации внутренними пользователями, вторые выявляют и идентифицируют различные инциденты информационной безопасности, позволяя осуществлять полный риск-менеджмент и обеспечивать защиту от проникновений через внешний периметр защиты.

Ответственность за их применение обязаны нести службы экономической и информационной безопасности, вознаграждение которых должно зависеть от их способности выявить и пресечь случаи корпоративного мошенничества.

Борьба с манипулированием отчетностью

Этот вид корпоративных правонарушений часто используют и контролирующие акционеры, и менеджеры среднего звена, в чьих интересах находится завышение показателей: продаж, выручки, чистой прибыли и капитализации акций компании.

Такая искаженная отчетность не всегда выявляется сразу, в том числе и налоговыми органами, но обычно приносит существенный ущерб компании и ее миноритарным акционерам. Следует понимать, что искажения наиболее просто вносятся не в бухгалтерскую отчетность, правила составления которой жестко регулируются российскими нормами бухгалтерского учета, а в отчетность по МСФО, которая предоставляется банкам и инвесторам. Обязанность по составлению такой отчетности законом возложена на крупные акционерные общества; банки; страховые компании и ряд некоторых других субъектов рынка.

Но крайне часто для получения инвестиции или кредита заемщику предлагают подготовить и представить отчетность, подготовленную по этим стандартам. И тут возникает проблема, связанная с тем, что МСФО предполагает использование таких понятий, как справедливая стоимость и приоритет экономического содержания над формой. Проблема появляется из-за отсутствия четких критериев оценки, возможны ее различные методы и диапазоны, это логично приводит к тому, что в отчетность вносятся субъективные искажения. При наличии заранее обдуманного умысла и больших границ искажений они приобретают форму корпоративного мошенничества.

Способы корпоративного мошенничества

Таким образом, при исследовании причин, субъектов и видов совершения правонарушений можно четко выстроить такую их классификацию:

- мошеннические действия с активами, к которым относится их неправомерная продажа в результате несогласованных сделок, списание активов с баланса компании, оценочное занижение стоимости активов, замена ценных активов на менее ценные;

- вывод выручки в компании, специально созданные для этих целей, дочерние, зависимые или так называемые «технические», в зарубежной практике они называются special purpose entities. Это влечет за собой уменьшение выручки, неоправданный рост расходов, снижение прибыли, возникновение убытков. Применяется этот тип мошенничества чаще всего в целях снижения доходов миноритарных акционеров, и его ключевым примером в России стало дело компании «ЮКОС»;

- обременение компании обязательствами. Это приводит не только к их росту, конечной целью таких действий часто становится контролируемое банкротство с дальнейшим выводом активов;

- мошенничество с отчетностью приводит к изменению истинной стоимости активов, размеров обязательств, как дебиторских, так и кредиторских.

Факторы риска

При анализе работы компании с целью выявления возможных рисков корпоративных мошенничеств исследователи признают следующие их виды:

- низкий уровень контроля над деятельностью руководителей компании со стороны топ-менеджмента, который не в состоянии выявить риск мошенничества. Объем полномочий руководителей ничем не ограничен, он не уравновешивается их ограничениями и контролем;

- мотивация менеджмента, основанная на повышении капитализации компании. Именно она приводит к большинству нарушений, связанных с искажениями финансовой отчетности;

- большая доля сделок, совершаемых со связанными и зависимыми компаниями. Это однозначно говорит о манипуляциях с размерами расходов и выручки, а также о переводе убытков на дочерние компании, что приводит к завышению финансовых показателей материнской;

- частая смена поставщиков и покупателей. Это свидетельствует не только об отсутствии стабильного позиционирования на рынке, но и о том, что компания использует для увеличения расходов и снижения доходов технические фирмы, специально создаваемые с этой целью и быстро ликвидируемые;

- сложная структура бизнеса, при которой операционные компании работают отдельно от держателей активов, дополнительно создаются торговые дома, аутсорсинговые и консультационные фирмы. Это четко скажет о рисках манипуляции с налогами и выручкой.

Опытный эксперт, осуществляя аудит бизнеса, сможет выявить большинство зон риска, проведя собственную классификацию применяемых способов корпоративного мошенничества. На основании этих данных инвестор или банкир смогут принять обоснованное решение о возможности кредитования такого бизнеса.

Мошеннические действия персонала чреваты утечкой конфиденциальной информации к конкурентам фирмы и значительными убытками для неё. Чтобы уберечься от таких потерь, нужно принимать меры предосторожности, например, проверять связи между Вашими сотрудниками и конкурентами через автоматизированные онлайн-сервисы, такие, как Контур.Фокус. Давайте выясним, как обезопасить Ваш бизнес.

Что такое корпоративное мошенничество

Российскими законами формально не определено, что такое «корпоративное мошенничество». На практике данным термином принято называть махинации с целью либо хищения активов предприятия, либо причинения ему вреда без присвоения материальной собственности. Такие махинации нередко включают в себя злоупотребление доверием и обман.

Типы корпоративного мошенничества

Классифицировать корпоративное мошенничество можно по-разному в зависимости от того, кто преступник и как он действовал.

- Связь преступника с компанией-жертвой:

-

- внутреннее: закон нарушает персонал самой компании, в том числе топ-менеджеры

- внешнее: в махинациях виновен кто-то извне штата, допустим, контрагенты

- Виды незаконных действий:

-

- мошенничество с активами фирмы, которое приводит к их противоправному изъятию

- нарушения, не связанные с хищением материальных ценностей, к примеру сообщение ложной информации для трудоустройства, подделка документов, разглашение конфиденциальных сведений, искажение решений общих собраний учредителей фирмы

Как распознать корпоративное мошенничество

Вот основные подозрительные факторы, которые говорят о возможных махинациях:

- персонал нарушает правила заполнения документов: просит поставить подпись на пустом бланке, не указывает дату на документах или заверяет их задним числом

- у работника нет доверия к другим сотрудникам: он не желает передавать коллегам дела при уходе в отпуск и неохотно занимается совместным проектами

- отчётность часто корректируется

- тесные контакты с работниками иных отделов без служебной необходимости

- регулярное появление недостачи

- участились претензии к качеству товара, услуг, работ

- конфликт внутри компании, в том числе между её владельцем и топ-менеджером

Популярные мошеннические схемы

Давайте изучим наиболее популярные методы корпоративного мошенничества.

Присвоение товаров и денег

Работник, имеющий доступ к товару, может незаконно его присвоить. Допустим, на склад привезли одно количество продукции, а складской персонал указал в отчёт другое, а разницу забирает себе.

В магазине «V» снизился объём продаж в смены работника С. Руководство провело внутреннее расследование, чтобы установить причину. Ревизия выявила недостачу как товара на сумму 800 000 руб., так и денег в кассе на сумму 180 000 руб. Оказалось, работник продавал товар, а вырученные деньги присваивал. Суд счёл С. виновной в мошенничестве по ст. 160 УК РФ (Определение Первого кассационного суда общей юрисдикции от 21.01.2021 № 77-213/2021 по делу № 77-3151/2020).

Материальные ценности могут похищать и иначе — вывозить под видом бракованных или поломанных. Дорогостоящее оборудование могут списывать как неисправное и тайно продавать его. Так на машиностроительном заводе в одном из крупных городов России рабочий воровал лом цветных металлов. Охрана обнаружила краденое при внимательной проверке груза на КПП. Против сотрудника возбуждено уголовное дело.

Обман на производстве

Производственное мошенничество часто бывает основано на завышенных нормативах по расходу материалов. Работник списывает больший объём сырья, чем действительно тратит на производственный процесс, а разницу использует, как считает нужным.

Мошенники также могут подменить часть положенных материалов более дешёвыми. К примеру, при производстве зоокормов работники присваивают часть зерна, заменяя его мелким мусором вроде песка или перемолотой соломы. При изготовлении полуфабрикатов крадут мясо, добавляя вместо него костный остаток, который гораздо дешевле. Такие нарушения не только приносят работодателю материальный ущерб, но и вредят деловой репутации предприятия, так как падает качество конечного продукта.

Договоры подряда и расценки в них

Существует несколько схем мошенничества с ценами. Допустим, сотрудник-аферист подписал с аффилированным партнёром договор с завышенными расценками. Разность цены из договора и рыночной стоимости сообщники делят между собой. Эта схема получила неофициальное название «откат».

Популярны схемы обмана вокруг подрядных работ. Возможные нарушения со стороны недобросовестного подрядчика:

- применение более дешёвых материалов под видом более дорогих

- невыполнение отдельных стадий работ, которые не представляется возможным проверить, принимая готовый результат (к примеру, покраска стен в меньшее число слоёв)

- намеренно некорректный расчёт объёмов будущей работы (например, площади некой поверхности) с завышением стоимости услуги

Пример из практики. Администрация одного российского мегаполиса подписала со строительной фирмой контракт на реконструкцию центральной площади. Вместо предусмотренных проектом фонарей с плафонами исполнитель закупил другие, внешне похожие, но более дешёвые и низкого качества. Экономия составила более 4 млн руб., которые подрядчик присвоил. По заявлению городской администрации возбуждено уголовное дело, исполнитель привлечён к уголовной ответственности.

Подлог документов

Мошенничать с документами могут по-разному: фальсифицировать приказы о премиях, увеличивать расходы на командировку или, к примеру, использовать мёртвые души, то есть фиктивное трудоустройство. Первые две схемы обычно используются в единичных случаях, и вред от них невелик, а «трудоустройство» мёртвых душ куда серьёзнее. Компания вынуждена не только платить зарплату несуществующим, а значит и не выполняющим полезных функций сотрудникам, но и отчислять положенные суммы в разные государственные фонды. Это бьёт по бюджету регулярно и болезненно.

Практический пример. Глава компании фиктивно взял двух людей на работу электриком и сантехником. Они «проработали» больше 10 лет, отдав начальнику свои банковские карточки. На эти карты начислялись зарплаты и премии. Фирма отчисляла за этих двоих деньги в ПФР и ФСС. Фактически работу электрика и сантехника в организации не выполнял вообще никто. Когда требовался ремонт, пользовались услугами внешних исполнителей — естественно, за дополнительную плату. Обман вскрылся после смены директора. Новый руководитель провёл проверку штатного расписания и обнаружил мёртвые души. Он заявил в полицию на своего предшественника, было возбуждено уголовно дело, прежний директор был привлечён к уголовной ответственности.

Ещё одна форма фальсификации документов — отчёты о заведомо ложных показателях. Такая вероятность максимальна в тех организациях, где от работников требуют регулярного выполнения предустановленного плана, без которого не платят премии или часть зарплаты.

Практический пример: двое банковских работников оформляли кредиты на граждан, предъявлявших чужие паспорта. На самом деле документы либо были украденными или утерянными, либо их владельцы умерли. Сотрудники закрывали на это глаза, чтобы выполнить план и не лишиться премии. Эти кредиты никто не гасил, так что банк понёс от таких действий ущерб в 1,5 млн руб. Работников привлекли к уголовной ответственности по ст. 159 УК РФ (мошенничество).

Парашют из драгметалла

Золотыми парашютами принято называть высокое дополнительное вознаграждение высокопоставленным руководителям крупных предприятий. «Парашюты» выдаются при увольнении топ-менеджеров, которые существенно повлияли на развитие бизнеса, принимали правильные стратегические решения или даже спасли предприятие от краха.

Но крупные руководители часто мошенничают даже с такими бонусами. Они назначают большие суммы выплат сами себе, а потом грозятся увольнением и выводом средств. Угрозы применяются для давления на остальных участников ООО.

Разглашение конфиденциальных данных

Этот вид преступлений не предполагает кражи у работодателя материальных активов. Крадут не деньги, а закрытую информацию, к которой получают доступ в процессе работы, и впоследствии продают её посторонним. Продать могут клиентскую базу, уникальное производственное ноу-хау и иные полезные конкурентам сведения.

Способы противодействия

Противодействовать корпоративному мошенничеству следует системно. Не существует точного списка мер, которые могли бы окончательно ликвидировать проблему. Но можно выделить несколько основных направлений работы по защите от аферистов.

- Разделяйте полномочия: пусть операции подтверждаются несколькими работниками из разных разных отделов фирмы. Это усложнит задачу мошеннику-одиночке.

- Автоматизируйте бизнес-процессы: если история всех действий сохраняется в электронной системе, то её легко проверить в любой момент.

- Ограничьте доступ к конфиденциальной информации. Давайте каждому работнику допуск только к тем данным, которые действительно нужны для исполнения его обязанностей. Случается, что уволенный сотрудник продолжает пользоваться ресурсами фирмы, просто потому что никто не удосужился заблокировать ему доступ к ним.

- Применяйте современные сервисы мониторинга. Они обеспечивают контроль рабочей корреспонденции по ключевым словам или помогают обнаружить отправку посторонним адресатам писем с вложенными файлами.

- Установите видеокамеры. Но помните, что Вы обязаны предупреждать работников об использовании любых программ для слежения.

- Тщательно проверяйте соискателей, в первую очередь на руководящие и материально ответственные посты. Для полноты информации и экономии трудозатрат на такой проверке используйте автоматизированные сервисы, например, Контур.Фокус.

- Внедряйте учёт рабочего времени. Ведение табелей — это ещё и дополнительная проверка штатного расписания, которая повысит вероятность обнаружить фиктивное трудоустройство.

- Не игнорируйте подозрительное поведение сотрудников: выход на работу в выходные или, к примеру, лоббирование интересов определённого контрагента. Анализируйте его.

Несмотря на всё, сказанное выше, не стоит забывать, что в условиях тотального контроля работать некомфортно. Поэтому полезно выработать корпоративную культуру, обсуждать с коллективом проблемы и принимать во внимание мнение сотрудников. Сочетайте доверительные отношения в коллективе с разумной предосторожностью — так вы сведёте к минимуму риск столкнуться с корпоративным мошенничеством.

В 2019 году порядка 40% российских компаний столкнулись с разными формами корпоративного мошенничества и попытками причинить вред со стороны бывших сотрудников. Такие данные приводит разработчик средств информационной безопасности Searchinform. Среди видов угроз: попытки откатов — 30%, промышленный шпионаж или работа на конкурентов — 24%, саботаж — 17%, создание фирмы-боковика — 11%.

Вероятно, в кризисный период количество злоупотреблений будет расти. Для противодействия корпоративному мошенничеству компании нужно выстроить бизнес-процесс, который состоит из четырех последовательных блоков: предотвращения, выявления, расследования и наказания виновных.

1. Предотвращение

Это превентивный блок, в рамках которого проводят анализ рисков, обучают и мотивируют персонал, настраивают работу с соискателями.

Оценка риска мошенничества и злоупотреблений. Оцените, на каких должностях и участках высокая возможность злоупотребления и вероятность потерь. При мониторинге нужно проявлять рискориентированный подход. Даже в небольшой компании, в которой нет специального департамента управления рисками, директор или его доверенное лицо должны заниматься этой работой.

Обеспечение безопасности при приеме на работу. Ошибки начинаются с приема на работу человека с плохой историей и моральными качествами: он обманывает рекрутеров, предоставляет ложные данные о бэкграунде, образовании. Соискателя нужно проверять тем строже, чем более высокую должность он может занять.

Обучение персонала процедурам предотвращения мошенничества. Предусмотрите бюджет на обучение сотрудников: чем больше вы вложите на этом этапе, тем меньше потеряете в будущем.

Внедрение системы мотивации для предотвращения внутрикорпоративного мошенничества и минимизации потерь. Награждайте сотрудников, которые помогли вскрыть факты корпоративного мошенничества, потому что они минимизируют потери компании.

Также возьмите на вооружение 21 принцип корпоративной безопасности.

Способы обеспечить работу на этапе предотвращения корпоративного мошенничества

- Политика компании в отношении внутрикорпоративного мошенничества.

- Специальные программы внутреннего контроля: проверки службы внутреннего аудита, как служба экономической безопасности проводит превентивные действия по контролю, внеплановые инвентаризации кассы, сбор информации о доходах и расходах топ-менеджмента компании.

- Оценка рисков мошенничества и реализация конкретных мероприятий по их снижению.

- Обучение и информирование персонала: что делается по предотвращению мошенничества, каких успехов в этом отношении достигли в компании. Большая ошибка — без лишнего шума отправлять сотрудников, пойманных за руку, на пенсию, а не наказывать. Официальной позицией руководства должна стать непримиримость с корпоративным мошенничеством и злоупотреблениями.

2. Выявление

Бывает, что факты корпоративного мошенничества долгое время остаются неизвестны службе безопасности. Уполномоченные сотрудники и организации должны стараться выявить то, что не смогли предотвратить.

Инструменты для выявления корпоративного мошенничества

- Контроль со стороны руководителей структурных подразделений, система охраны и контрольно-пропускной режим. В этой процедуре должны быть задействованы руководители всех уровней, которые отвечают за сохранность материальных ценностей и конфиденциальной информации.

- Система информирования и сбора данных по движению материальных ценностей компании. Все активы компании, в том числе информация, должны строго контролироваться.

- Рутинные и внезапные контрольные мероприятия и аудиторские проверки.

- Регулярный аудит и контроль финансово-хозяйственной деятельности и движения активов. Система внутреннего контроля должна постоянно контролироваться уполномоченными органами. К ним относится классическое подразделение внутреннего аудита, которое функционально подчиняется совету директоров.

- Правильный анализ и использование данных, полученных в процессе мониторинга. Например, если менеджеры компании живут не по средствам, с этим нужно что-то делать, а не класть эту информацию под сукно.

- Организация корпоративных «горячих линий» для получения информации о фактах мошенничества или о подготовке к нему. Информационный канал между теми, кто хочет помочь бизнесу и сообщить о неприятностях, и теми, кто должен эти неприятности контролировать.

3. Расследование

Одна из основных характеристик мошенничества — наличие умысла. После выявления злоупотреблений нужно инициировать расследование: кто виноват, по какой причине, была ли это ошибка или умышленные действия.

Инструменты расследования

- Разработанные строго формализованные процедуры внутреннего расследования. С их помощью повышается надежность выводов.

- Ресурсы для проведения внутреннего служебного расследования: дирекция по безопасности и департамент корпоративного внутреннего аудита. В компании должны быть люди с соответствующим бэкграундом, которые могут этим заниматься, потому что обычному человеку далеко не всегда комфортно расследовать факты мошенничества внутри бизнеса.

- Каналы информирования сотрудников о раскрытых фактах мошенничества: все должно проходить публично.

- Бизнес-процессы и система контроля. Понимание, что надо сделать, чтобы в следующем цикле подобная проблема не возникла снова. Поэтому расследование заканчивается не только констатацией факта, но и предложениями, как этого избежать в дальнейшем.

4. Наказание

Для бизнеса важно, чтобы эффективнее всего работал первый блок — предотвращение корпоративного мошенничества. Потому что руководитель не должен заниматься наказанием с точки зрения правосудия, его задача — не допустить потери. А когда все украдено, вернуть это очень сложно, даже если виновные выявлены и уволены.

Инструменты для привлечения к ответственности и возмещения ущерба

- Кадровые и дисциплинарные процедуры по привлечению к ответственности.

- Процедуры привлечения к материальной ответственности.

- Процедуры передачи материалов в правоохранительные органы.

Статья подготовлена на основе лекции Алексея Петрова, практикующего аудитора, преподавателя Русской Школы Управления.

Приглашаем на курсы по комплаенс-менеджменту и противодействию коррупции. Выбрать программу и формат обучения.

«Книжная полка РШУ» — подкаст о классике мировой бизнес-литературы. Слушайте обзоры книг от наших экспертов.

Любое использование материалов медиапортала РШУ возможно только с разрешения

редакции.

Не всё хорошее случается перед Новым Годом, рассказывают в сообществе «Антимошенник».

Случайно (да, повезло и да, случайно) посмотрели в выписку из ЕГРЮЛ и удивились, т.к. генеральным директором был указан совершенно незнакомый человек.

Сначала думаешь, что это — ошибка налоговой, случайно записали не того, сейчас исправят. Нет, это оказалось настоящее ограбление расчётного счёта в банке, только без стрельбы, подкопов и прочей киношной ерунды.

По ходу истории: налоговая инспекция — крупней некуда, банк из топ10, столичная полиция, удостоверяющий центр — никто не предпринял каких-либо действий, чтобы остановить мошенничество.

Действие первое — БАНК из ТОП10 (Открытие)

Москва, декабрь 2018 года, случайно узнали о смене генерального директора в ЕГРЮЛ.

Решили обратиться в банк по телефону.

Банк отрицает смену директора, никаких документов нет, всё хорошо, прекрасная маркиза.

Едем в банк лично. Сотрудник банка, думая, что перед ним новый генеральный директор, даёт для подписания документы оформленные на мошенника для доступа к счёту.

В ответ банк получил заявление о мошенничестве. Заявление зарегистрировали, но никаких действий в ответ не получили. С нами никто не связывался по заявлению, обещали временно заблокировать счёт.

Мошенник уже к этому моменту был лично в банке, показывал паспорт, камеры — кругом, предъявлены подложные документы, оставил свой номер телефона.

Чтобы было понятнее, подписи учредителей — левые, печать — ещё левее, всё отличается от документов в банке настолько, что вспоминаешь классику «Киса, я Вас как художник художника хочу спросить, Вы рисовать умеете?». Кстати там сходство было несравненно лучше. Но банку — всё равно, он готов менять гендира только на основании записи в ЕГРЮЛ.

Действие второе — полиция

Сразу из банка — звонок в 112, полиция, автоматы, строгие взгляды, пишем заявление.

Полиция, в лице сотрудников, чешет затылок и говорит: «Хм, как же они это сделали …».

(ОМВД по району Алексеевский г.Москвы, ОМВД по району Сокол г. Москвы)/

На этом общение с ними закончилось.

Действие третье — новые пострадавшие

Всякие системы мониторинга изменений в ЕГРЮЛ легко показывают, когда гендир становится одинаковым у разных лиц.

Таким образом с нами связались другие пострадавшие, которые очень надеялись, что это наш гендир такой, и им случайно его приписали (наивные, как мы).

После рекомендации срочно бежать в банк, выяснилось, что мошенник уже всё подписал, ему осталось только получить пароль для доступа к счёту. Иногда людям везёт.

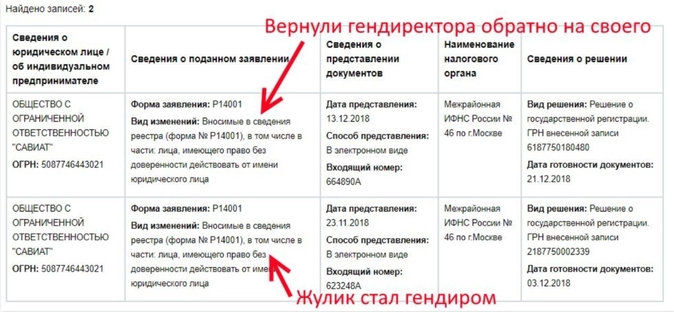

Пример как на очередном пострадавшем действовали жулики, см. картинку

Действие четвёртое — налоговая инспекция

Даже если вы учредитель/участник юр. лица, сведения о поступивших документах могут не дать — закон о персональных данных. Вот так, сделали мошенники поддельный протокол смены гендира, а вы его даже увидеть не сможете.

Так как участники юр. лица — прежние, подаём новые документы о смене гендир с мошенника обратно на настоящего. Пять долгих дней, за которые с имуществом (земля, машины, счета и т.д.) юр. лица можно сделать всё что угодно, например, продать, деньги вывести, взять кредиты наличными под залог имущества.

Вовремя успели оповестить банк, чтобы замедлить процедуру смены гендира.

Через 5 дней настоящий гендир пошёл восстанавливать доступ к банку.

От полиции — тишина, хотя есть действующий паспорт, есть видео и фотографии мошенника, а также действующий мобильный телефон.

Как же всё это произошло?

Мошенники находят Удостоверяющий Центр (УЦ) для выдачи электронной подписи (ЭП).

Им надо найти самый низкоквалифицированный (или соучастник?) УЦ, который на слова «Мы только фирму купили, вот протокол, а то, что в ЕГРЮЛ директор не совпадает, так, ерунда, скоро изменится» всё сделает.

Всего УЦ в России 490 , в нашем случае фирма в Москве, а УЦ нашли в Казани.

УЦ в Казани не смущает, что к ним обратились из Москвы и в ЕГРЮЛ другой директор.

Далее, имея ЭП ключ, в котором указано, что мошенник — генеральный директор, обращаются по адресу https://service.nalog.ru/static/gost-test.html?svc=regin.

Загружают туда поддельный протокол, заявление P14001 и подписывают с помощью ЭП, далее документы уходят на регистрацию — через 5 дней мошенник станет новым генеральным директором по данным ИФНС (ЕГРЮЛ).

Мошенник, получив запись в ЕГРЮЛ о том, что он — генеральный директор, идёт лично в банк, где подаёт документы на получение доступа к счёту.

Конечно, надо знать в какой банк обратится, но на сайте фирмы часто указаны реквизиты банка, или можно притворится клиентом и получить счёт с реквизитами.

Действия, чтобы у вашей фирмы не украли деньги

Зайти по адресу https://service.nalog.ru/uwsfind.do и по ОГРН проверить нет ли УЖЕ направленных документов о смене генерального директора (форма P14001).

Если форма Р14001 уже есть, но процедура еще идёт, срочно запускайте форму Р38001 (сообщение о возражениях заинтересованного лица касаемо предстоящего внесения сведений в ЕГРЮЛ) и дальше в полицию, банк, налоговую.

С помощью сервиса https://service.nalog.ru/regmon поставьте свою фирму на мониторинг, как только документы зайдут в налоговую — вам придёт емаил.

Ставьте таких штуки 3, чтобы пока вы в отпуске не приехать к разбитому корыту.

Дополнительно поставьте мониторинг по названию, ИНН и ОГРН на сайте Электронного правосудия kad.arbitr.ru.

Бывает, что через поддельный договор поставки товара/услуг с вас полностью и официально через приставов получат всё деньги со счёта.

Если смена гендира произошла, то схема действий такая: в банк, в полицию, далее в налоговую менять обратно на своего гендира (лучше через нотариуса).

Обратитесь в Межрегиональную Инспекцию ФНС по Централизованной Обработке Данных, они же МИ ФНС России по ЦОД.

В Москве это Походный проезд, 3. В ответ они скажут, ЭП ключом какого УЦ были подписаны документы.

Далее бегом связываться с УЦ и отзывать ЭП ключ.

Как смените обратно на своего гендира, надо идти в Арбитражный суд, на это есть 3 месяца. Если не пойти, то все кредиты и все действия мошенника останутся в силе. Далее от лица участников общества подаёте в суд на свою фирму и отменяется поддельный протокол и отдельно надо заставить ИФНС отменить запись в ЕГРЮЛ.

Обратитесь в свой банк, выясните, какие действия будут с их стороны, если к ним придёт новый гендир и в ЕГРЮЛ будет о нём запись. Будут звонить, писать или тишина?

У мошенников были все шансы потому, что:

Удостоверяющий центр не сверил данные лица, желающего получить электронную подпись генерального директора с данными ЕГРЮЛ в части его полномочий, в порядке ст.18 п.2.2, 2.3 Федерального Закона «ОБ ЭЛЕКТРОННОЙ ПОДПИСИ».

Банк не сверил оттиск печати с хранящимся у него образцом, хотя требует заполнения карточки и берёт за это деньги. Банк не звонит на официальный телефон фирмы, не звонит прежнему генеральному директору, учредителям — вообще никому, просто молча меняет у себя запись и даёт пароли к счёту. Несмотря на заявления в полицию и заявление в самом банке, продолжает выдавать доступ к другим организациям этому же мошеннику (мошенник ходит по отделениям этого банка в городе, в каждом действует от новой фирмы как гендир).

ИФНС не сверяет данные протокола и формы Р14001 о смене генерального директора. ИФНС всё равно, что у учредителей другие личные данные, другие паспортные данные и конечно не сверяет оттиск печати и подписи.

ИФНС всё равно, что у них гендир в ЕГРЮЛ один, а смена его осуществляется другим лицом, согласно электронной подписи являющегося генеральным директором этой же фирмы.

Полиция, несмотря на массовые обращения разных пострадавших, на наличие сведений о паспорте, телефоне, видео и фото мошенника, ничего не предпринимает, хотя, казалось бы, все данные есть, достаточно дать указание банку вызвать полицию при явке мошенника в отделение банка.

Источник: pikabu