Оформить самозанятость через Госуслуги — один из самых простых способов перейти в специальный режим налогообложения и платить налоги на профессиональную деятельность. В нашем материале — пошаговая инструкция по регистрации.

Зачем становиться самозанятым?

Самозанятость позволяет легально вести бизнес и получать доход без риска штрафов за незаконную предпринимательскую деятельность. Человек в статусе самозанятого без труда сможет подтвердить заработок при получении кредита или подаче документов на визу. При этом для самозанятых предусмотрены довольно привлекательные налоговые условия. Если самозанятый сотрудничает с юрлицами, он платит 6% налога по итогам работы за месяц. С физлицами — 4%.

Оформить самозанятость через Госуслуги

Чтобы зарегистрироваться в качестве самозанятого на Госуслугах, вам понадобится учётная запись на портале, а также ваш ИНН. Узнать свой ИНН можно на сервисной странице ФНС.

После того как вы получили все данные:

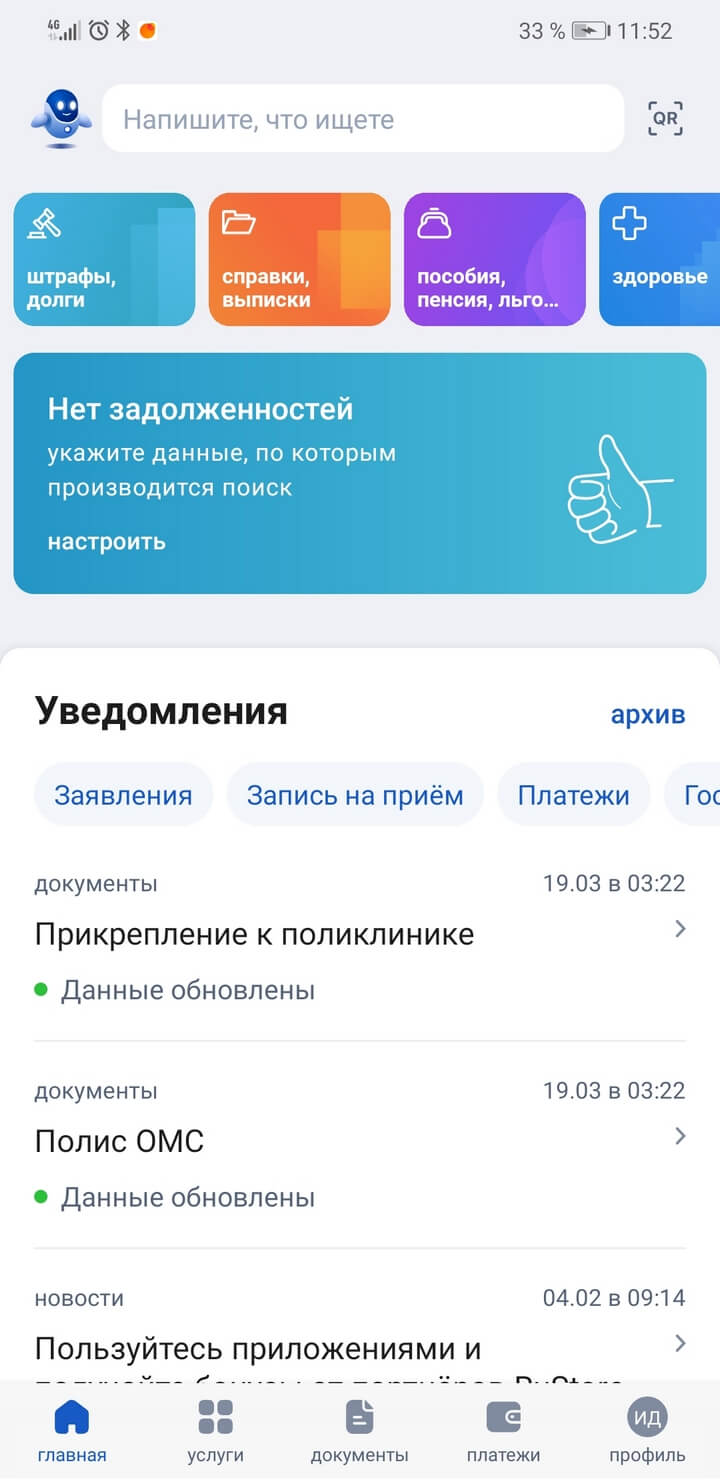

- Откройте приложение Госуслуги.

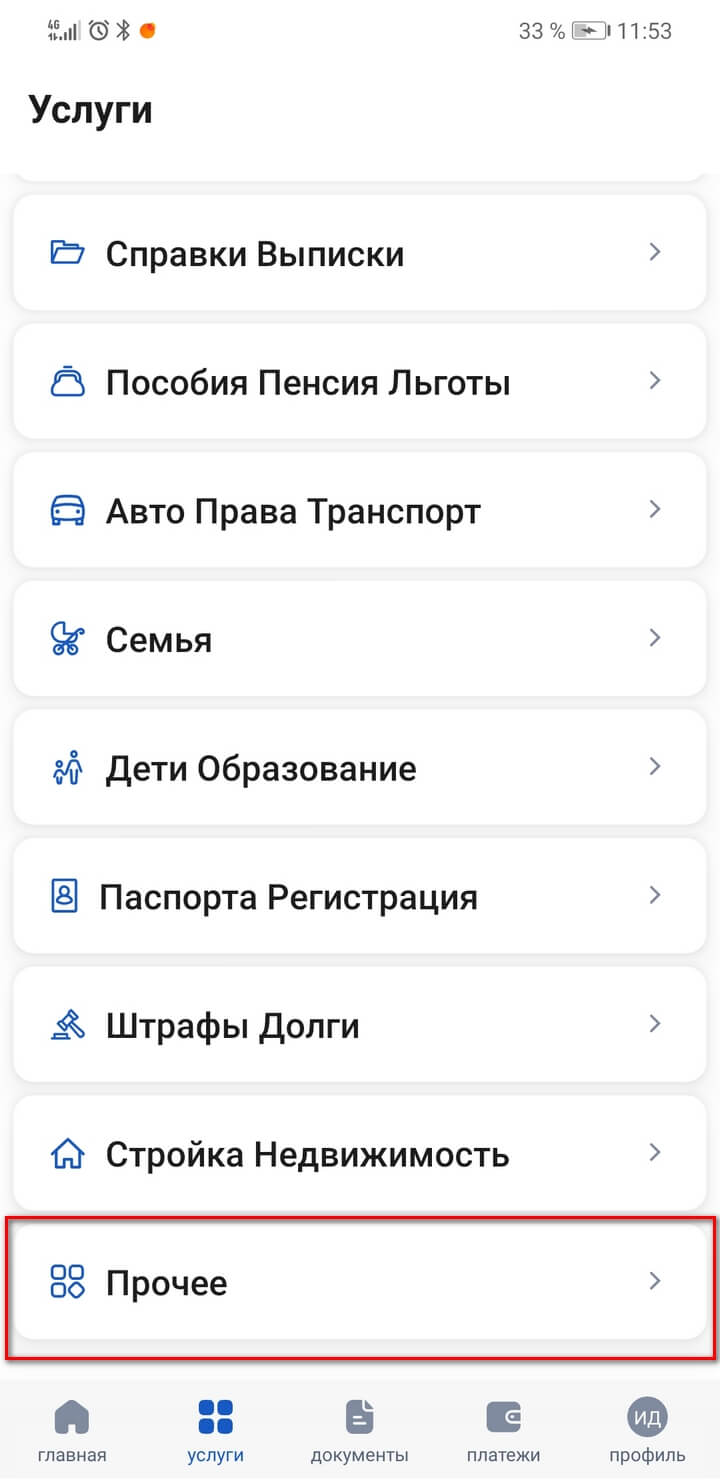

- Выберите раздел «Услуги» → «Прочее».

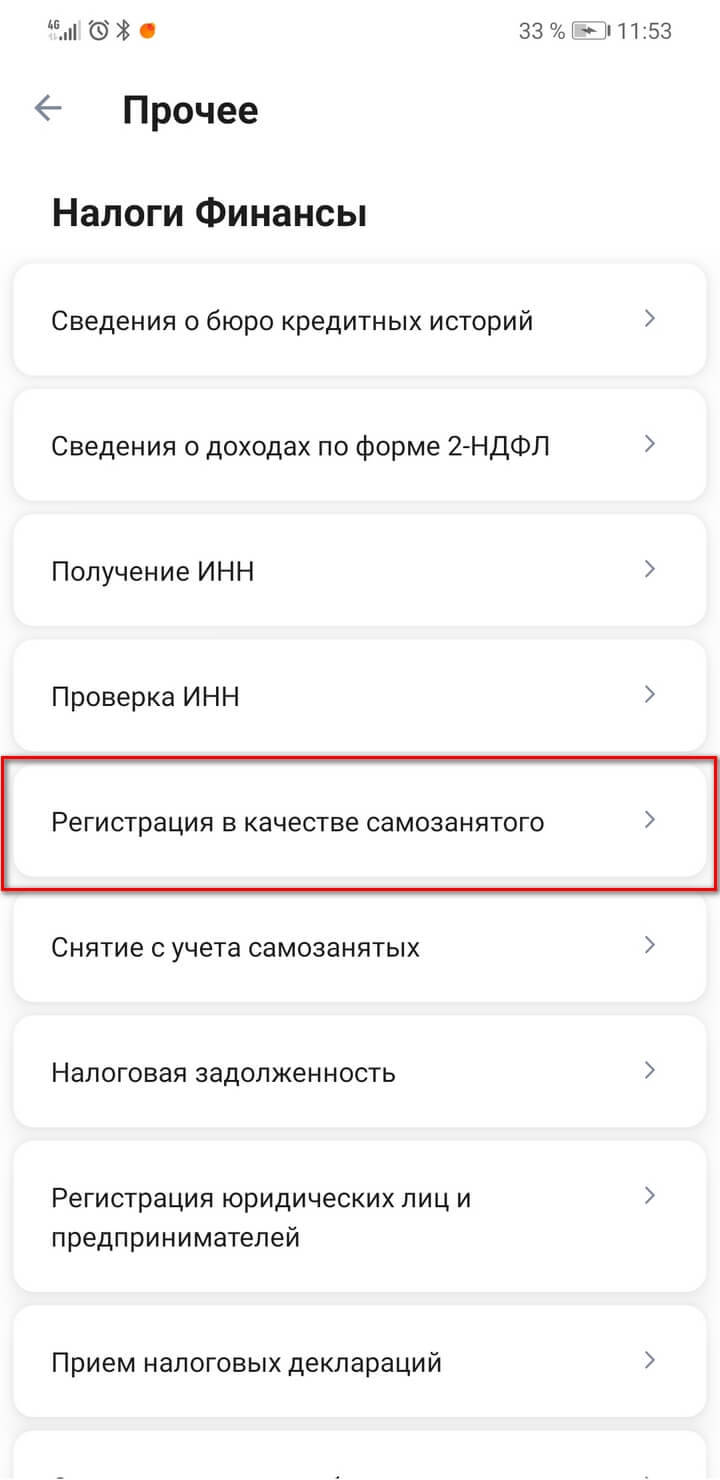

- Долистайте до раздела «Налоги и финансы» → «Регистрация в качестве самозанятого».

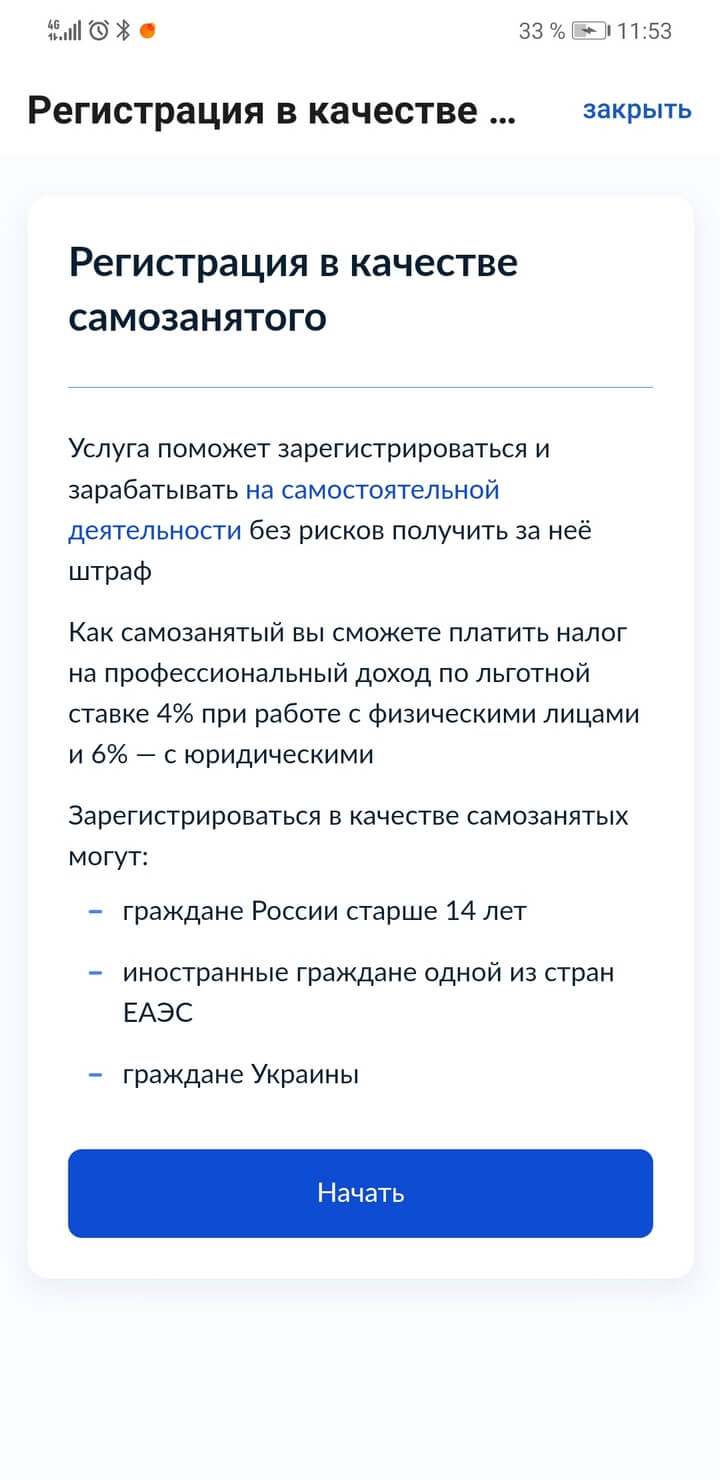

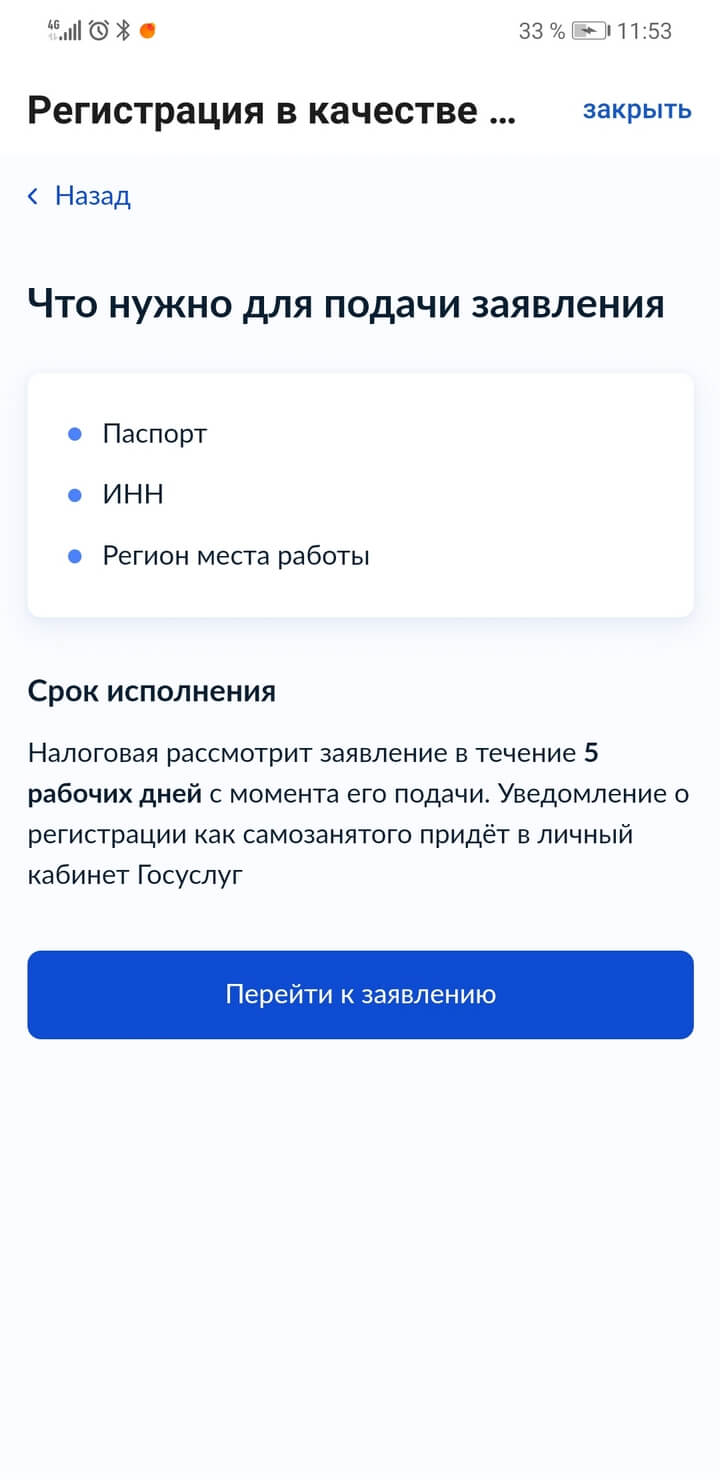

- Ознакомьтесь с информацией и нажмите кнопку «Начать».

- Нажмите «Перейти к заявлению».

- Проверьте ваши паспортные данные.

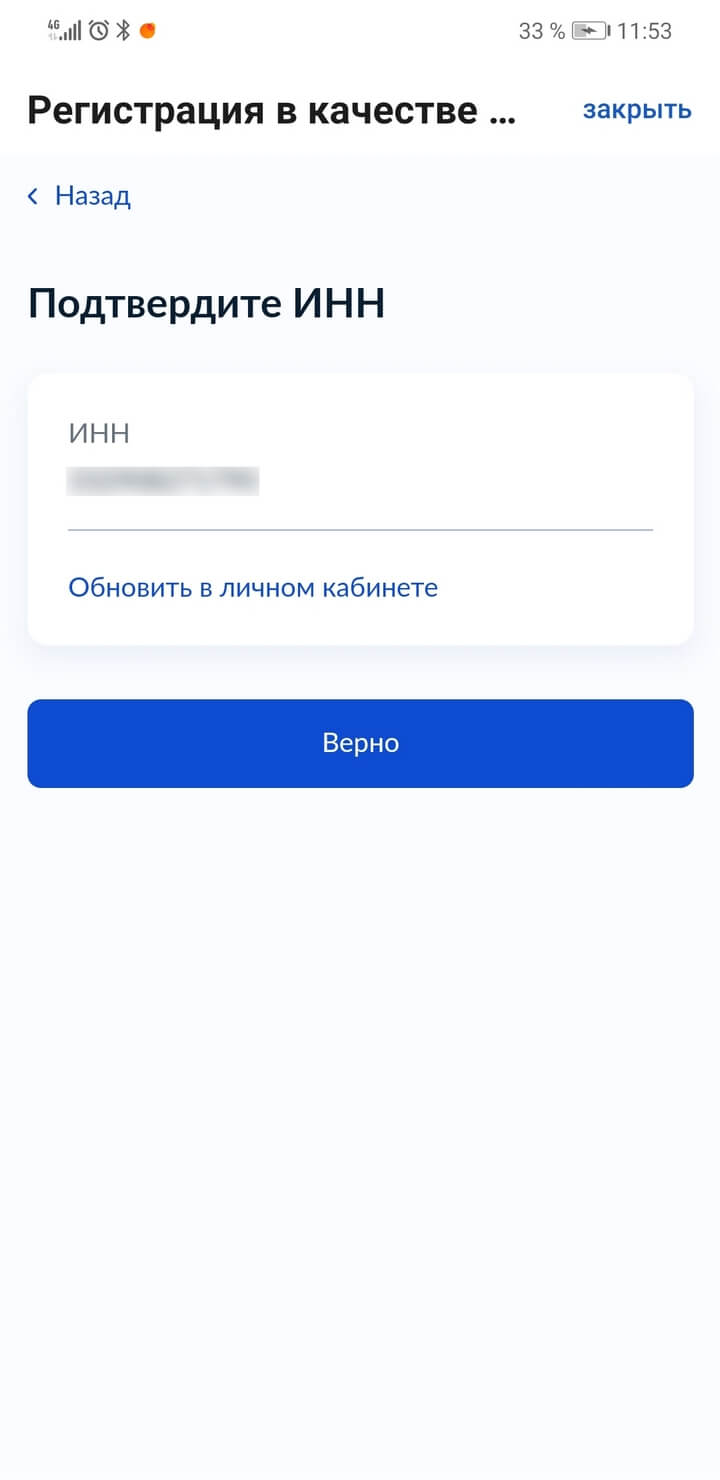

- Подтвердите ИНН.

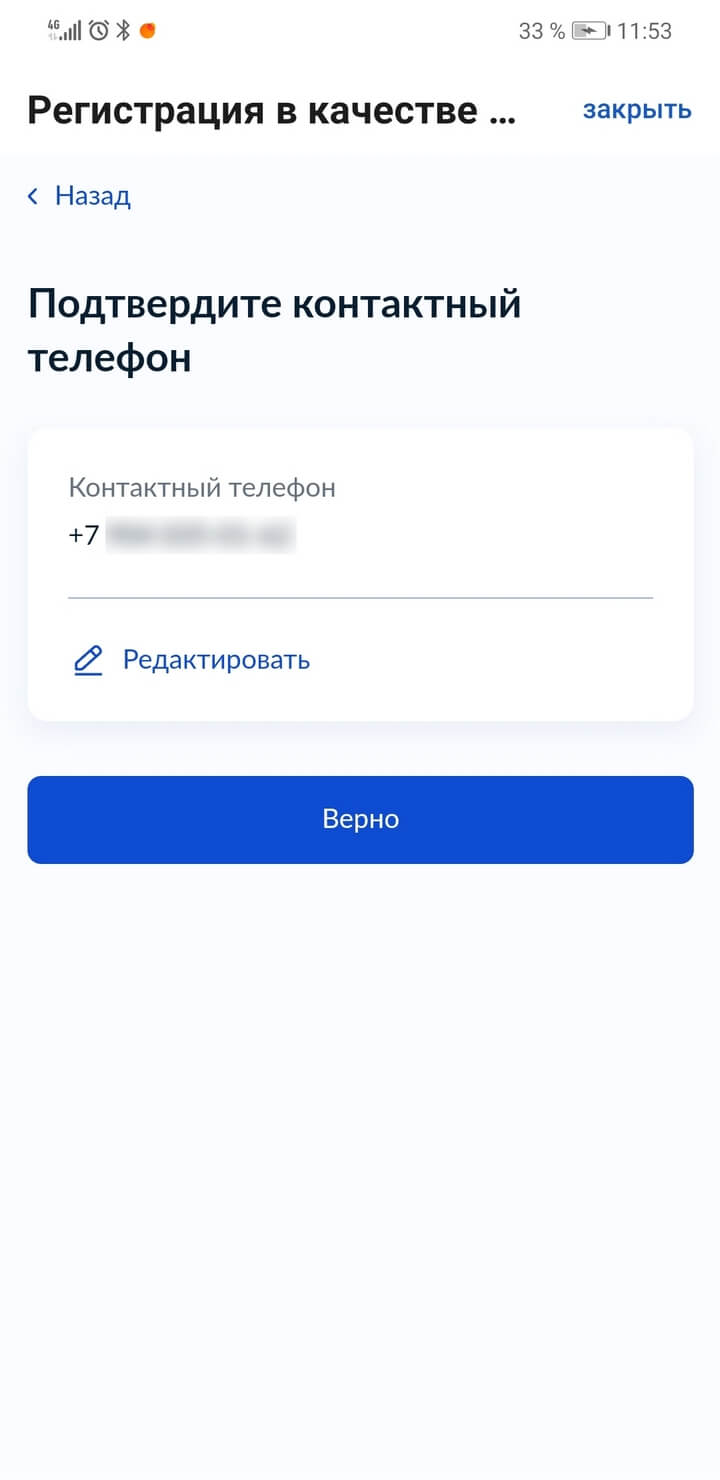

- Убедитесь, что в системе указан ваш актуальный номер телефона.

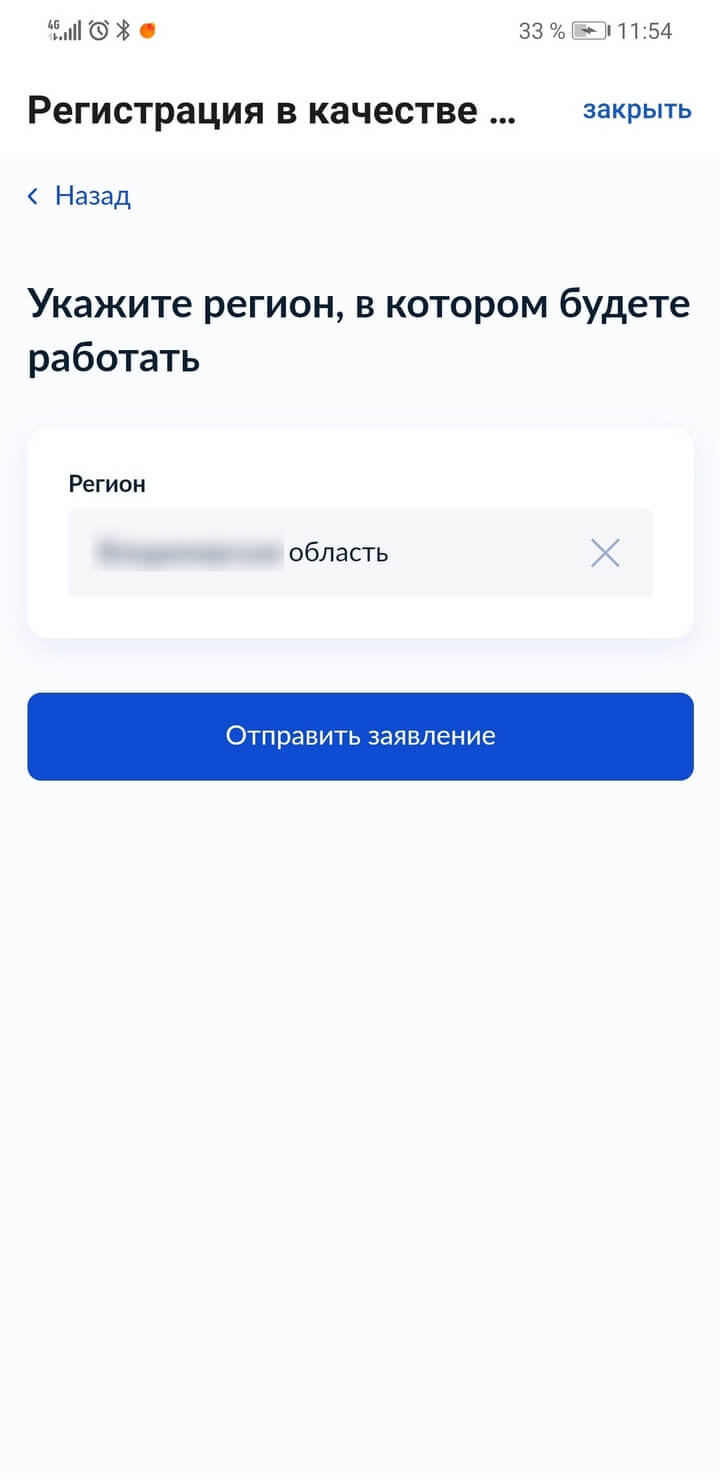

- Укажите регион, в котором будете работать, и нажмите на кнопку «Отправить заявление».

Налоговая рассматривает заявление в течение пяти рабочих дней. Когда заявка одобрена, вы получите в личном кабинете на Госуслугах уведомление о постановке на учёт в качестве самозанятого.

Зарегистрироваться через приложение «Мой налог»

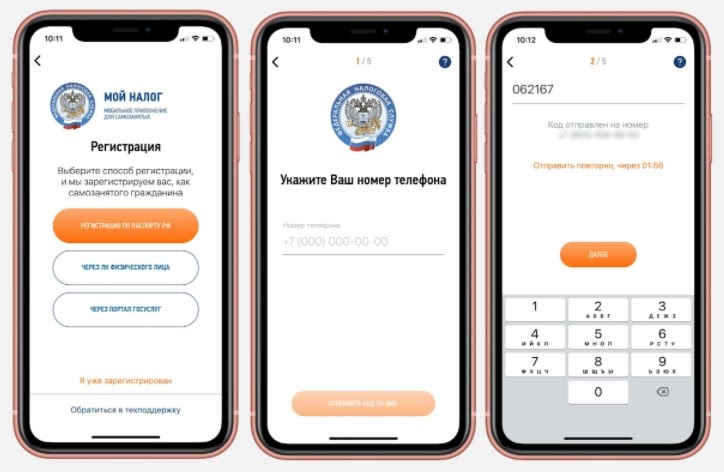

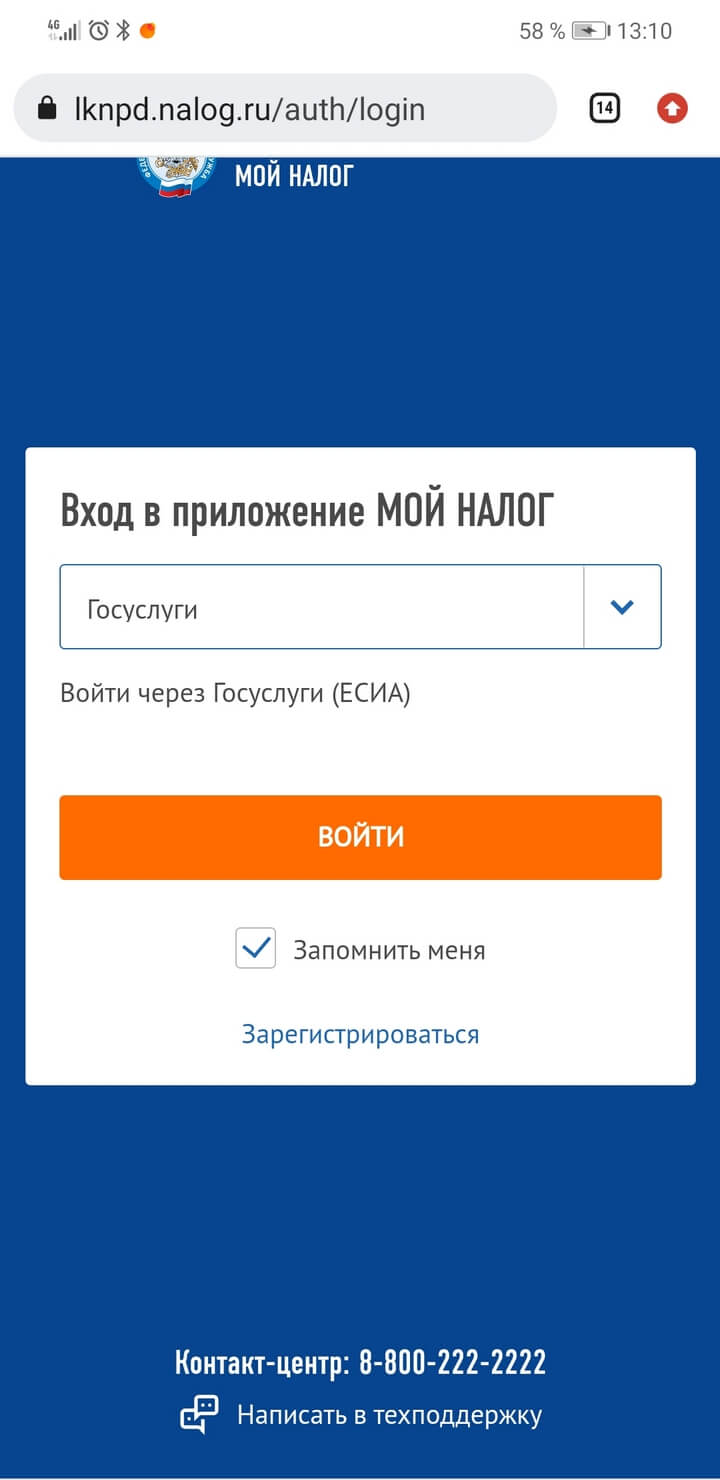

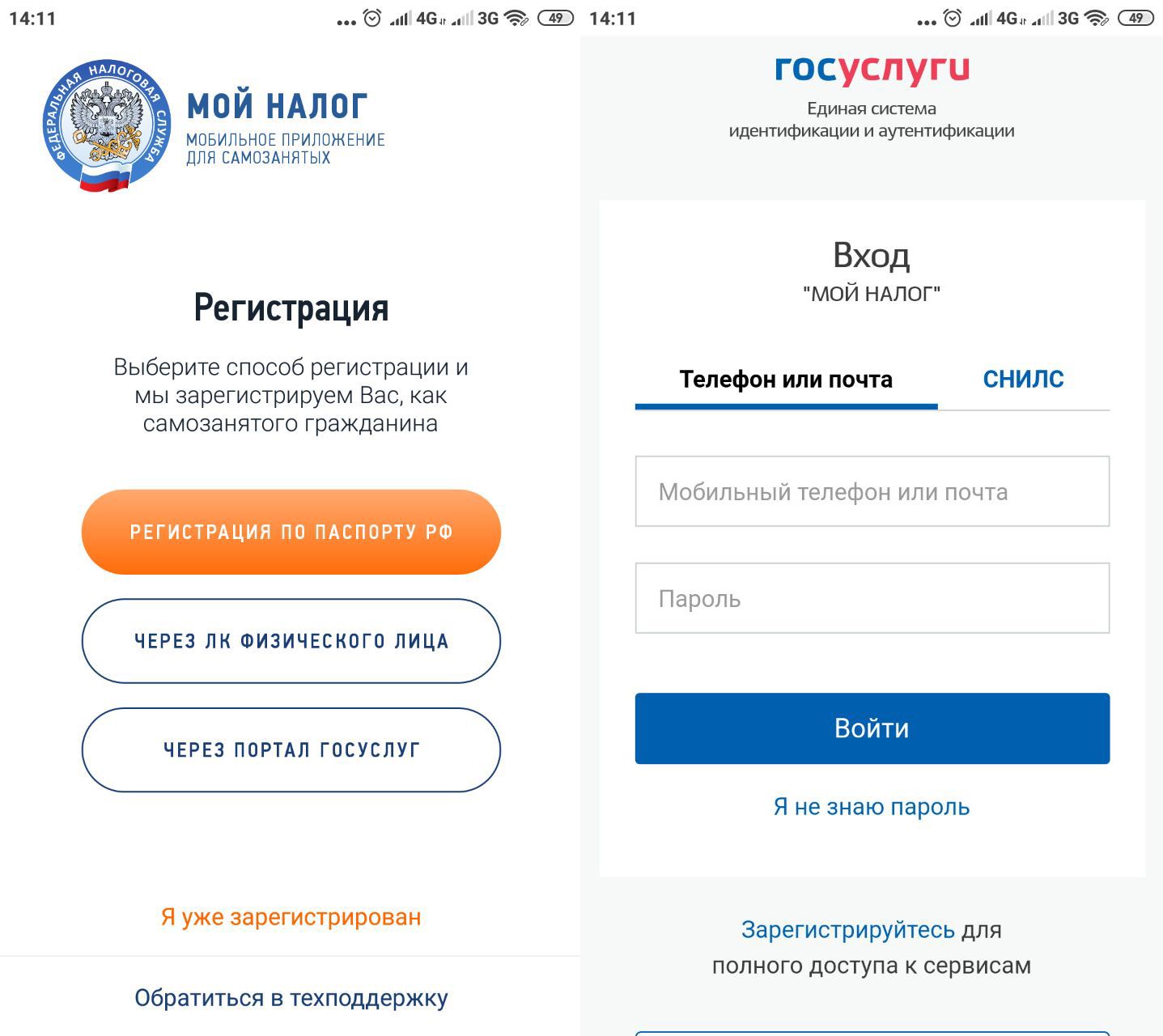

«Мой налог» — это приложение для уплаты налогов по самозанятости. Здесь же можно оформить статус самозанятого, а поможет в этом учётка на Госуслугах. Вот как это сделать:

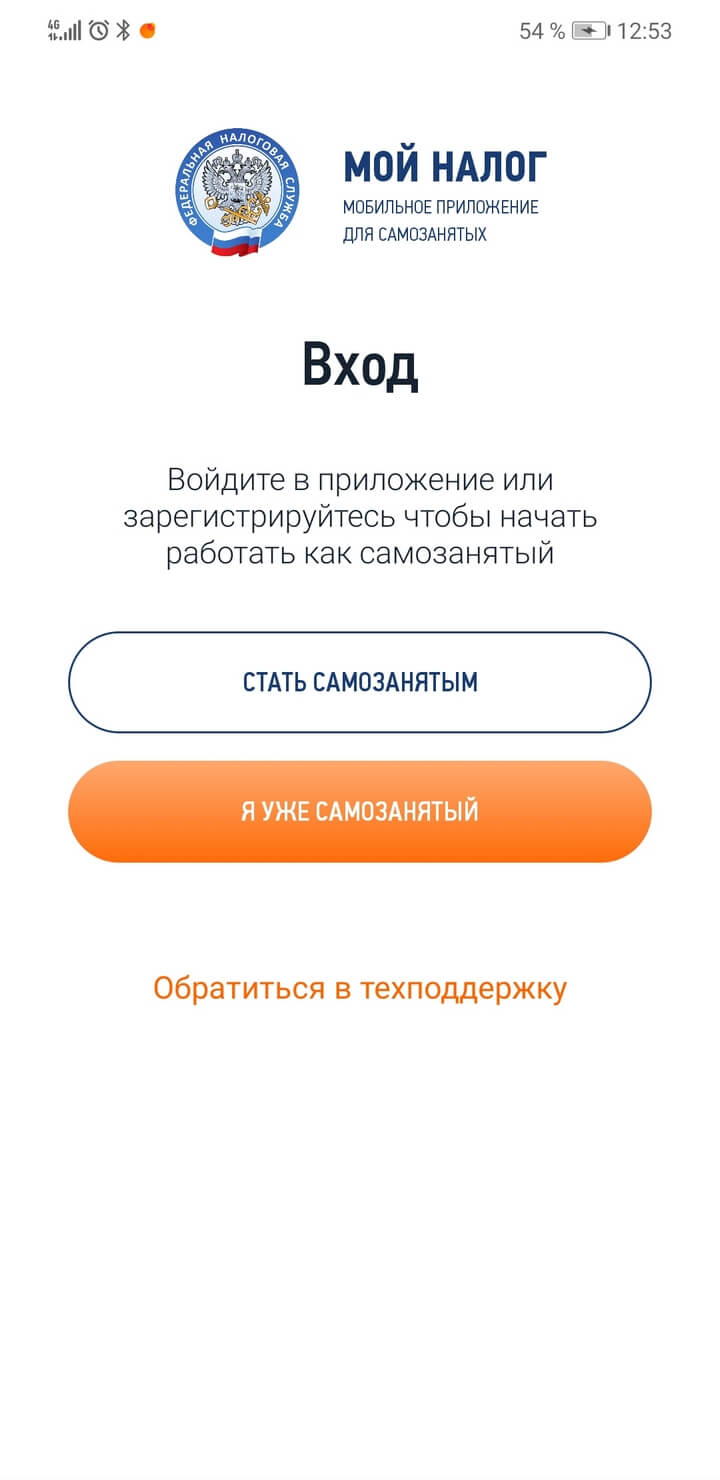

- Откройте приложение и нажмите кнопку «Стать самозанятым».

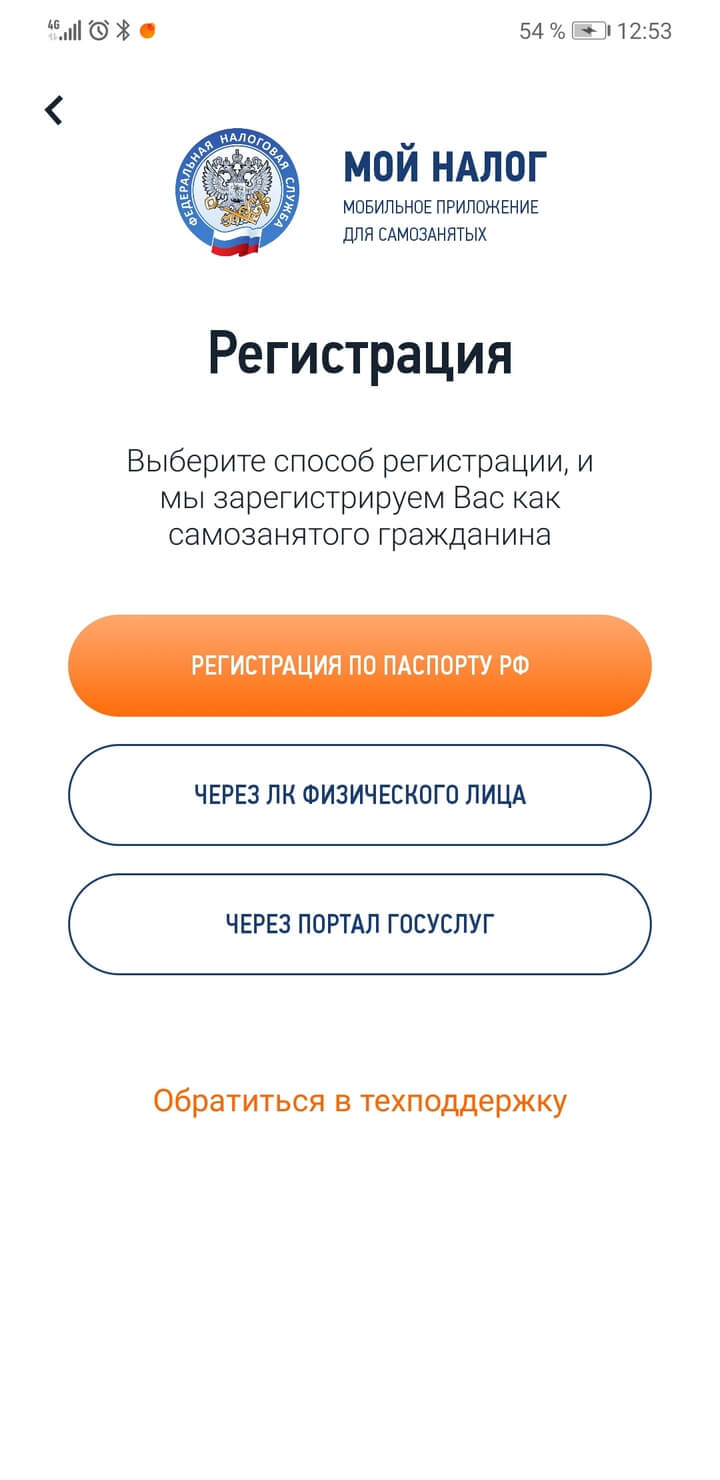

- В приложении доступны три способа регистрации: по паспорту, через личный кабинет физлица и с помощью учётки на Госуслугах. Для примера выберем третий.

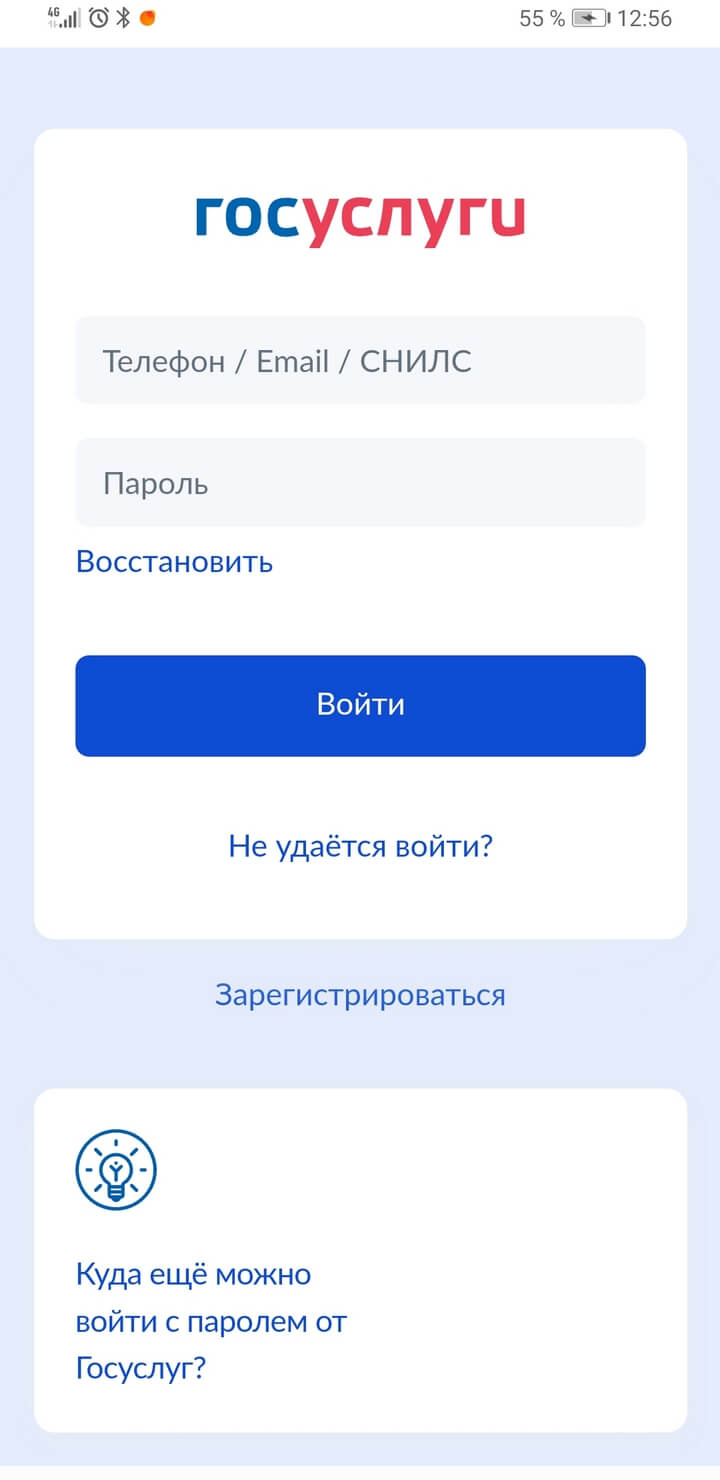

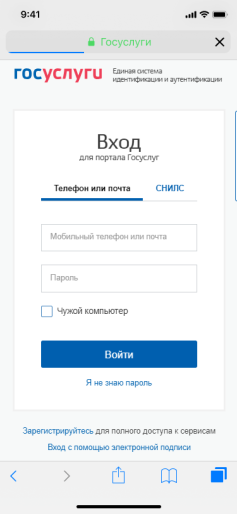

- Пройдите авторизациб на Госуслугах.

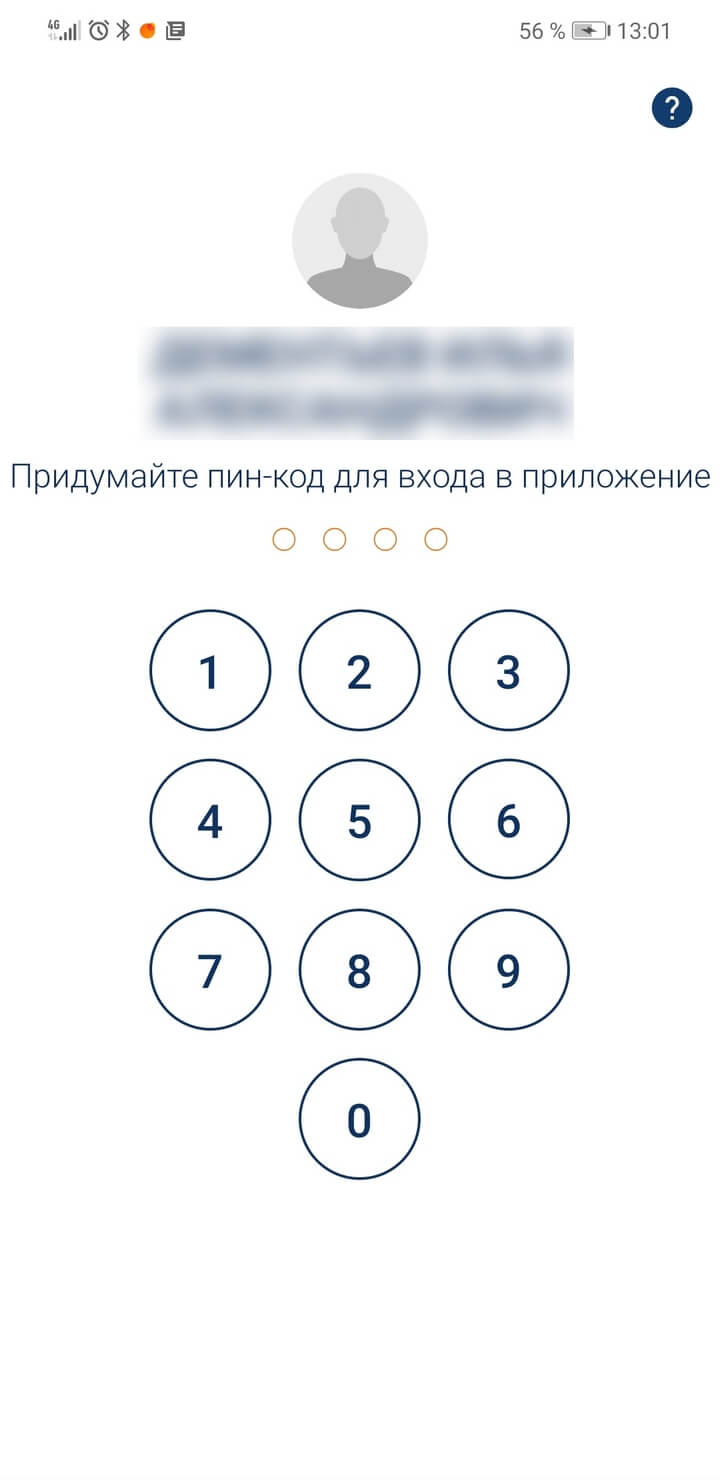

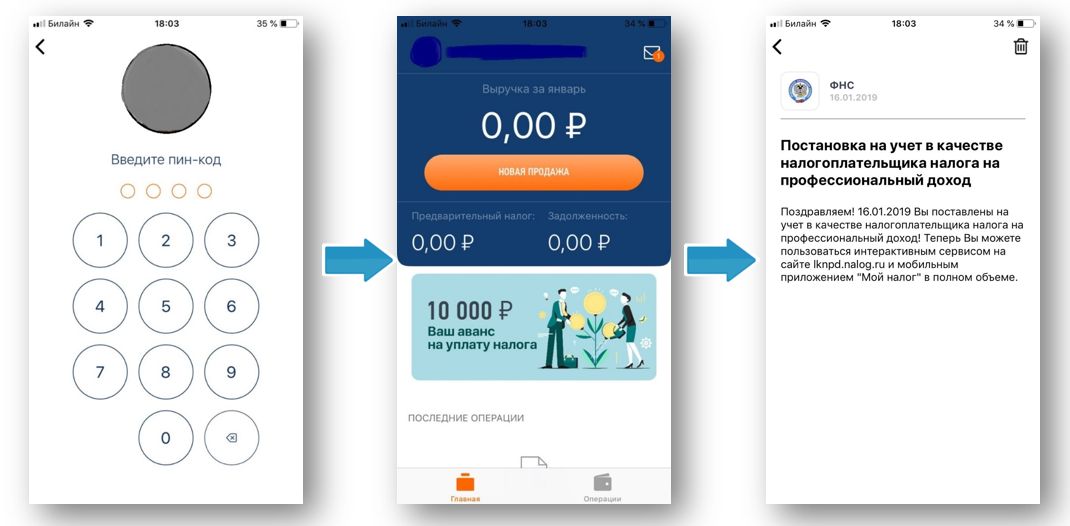

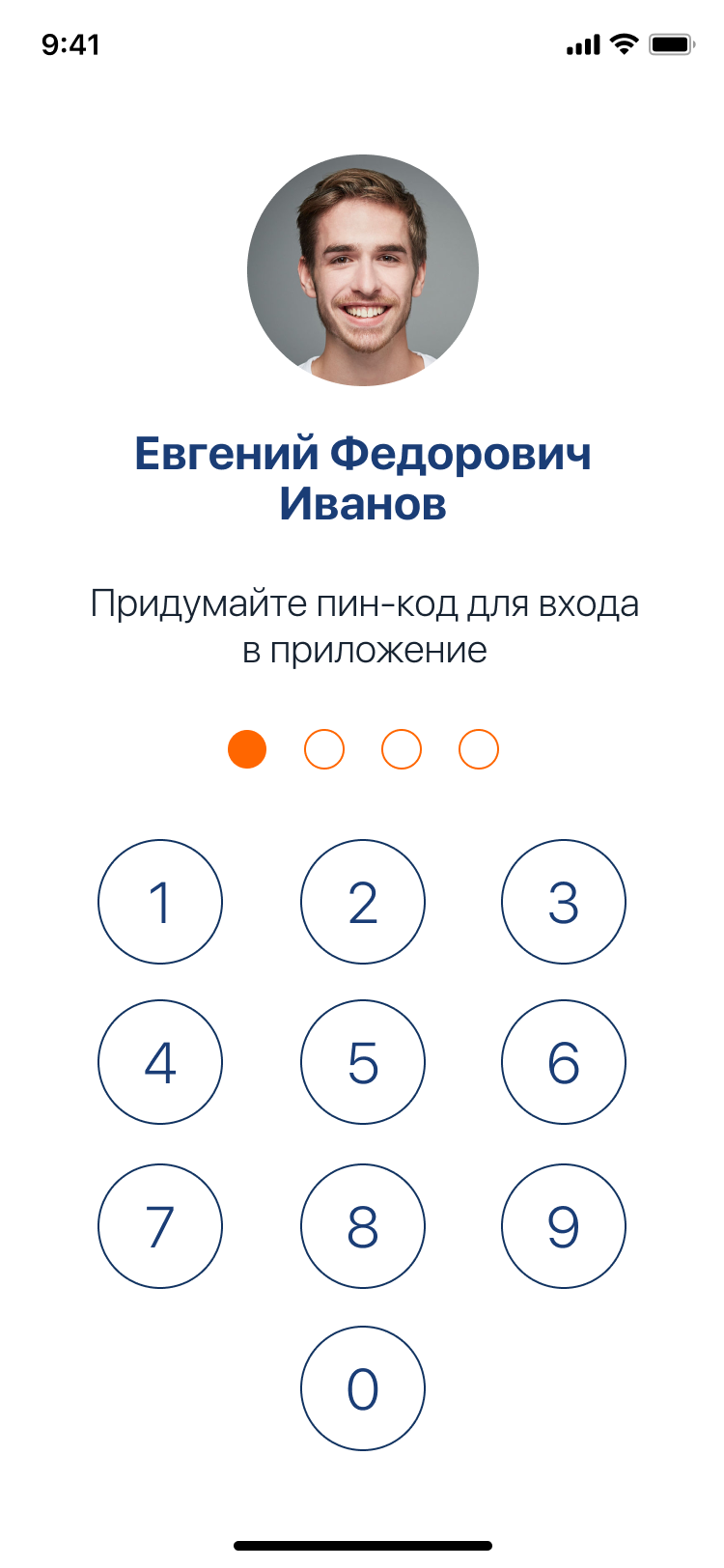

- Придумайте четырёхзначный PIN-код для входа в приложение.

- При необходимости разрешите вход по отпечатку пальца.

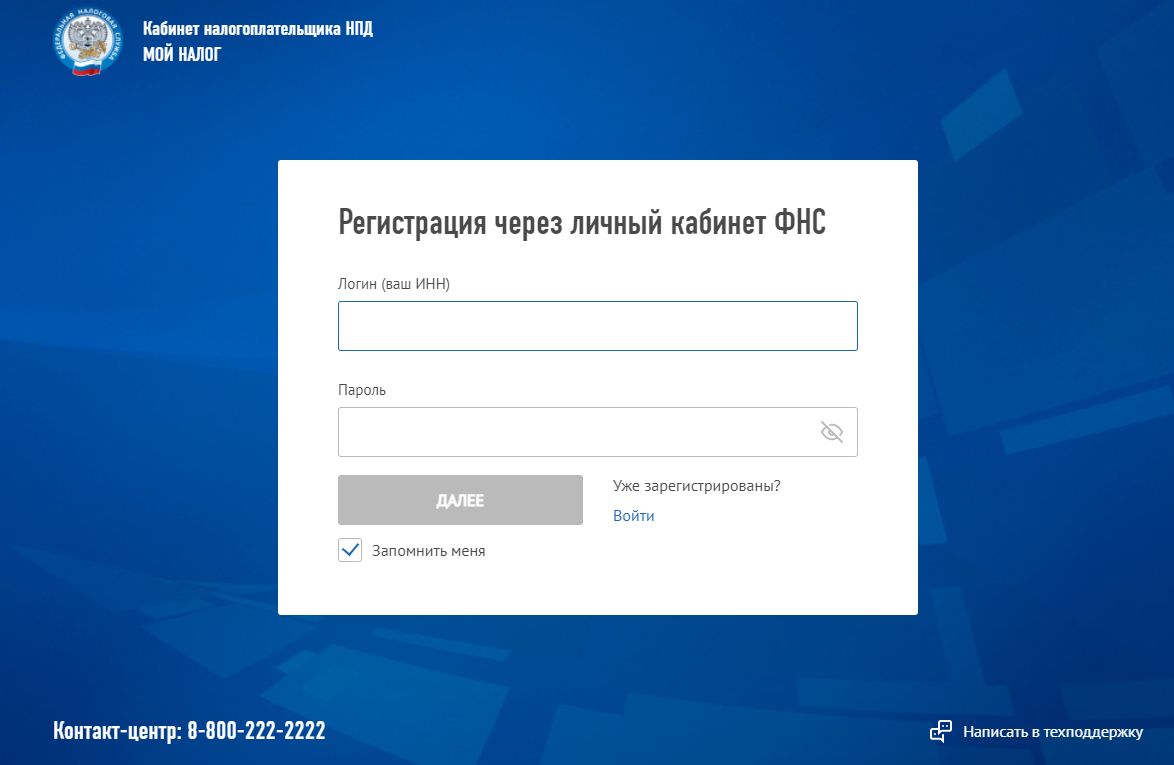

Зарегистрироваться через личный кабинет ФНС

Стать самозанятым можно и через личный кабинет физлица на сайте налоговой.

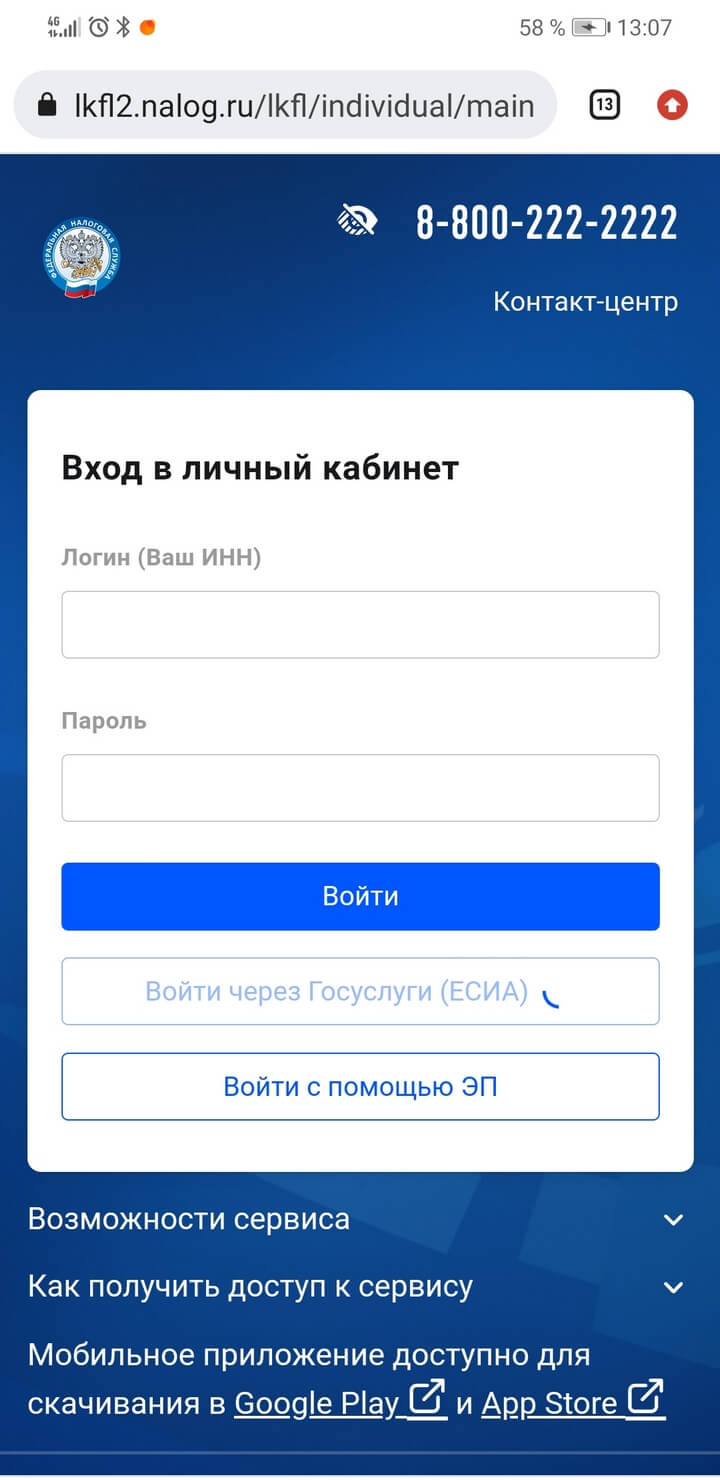

- Откройте страницу личного кабинета и нажмите на кнопку «Войти через Госуслуги (ЕСИА)», введите логин и пароль от учётной записи — после этого вы попадёте на главную страницу личного кабинета.

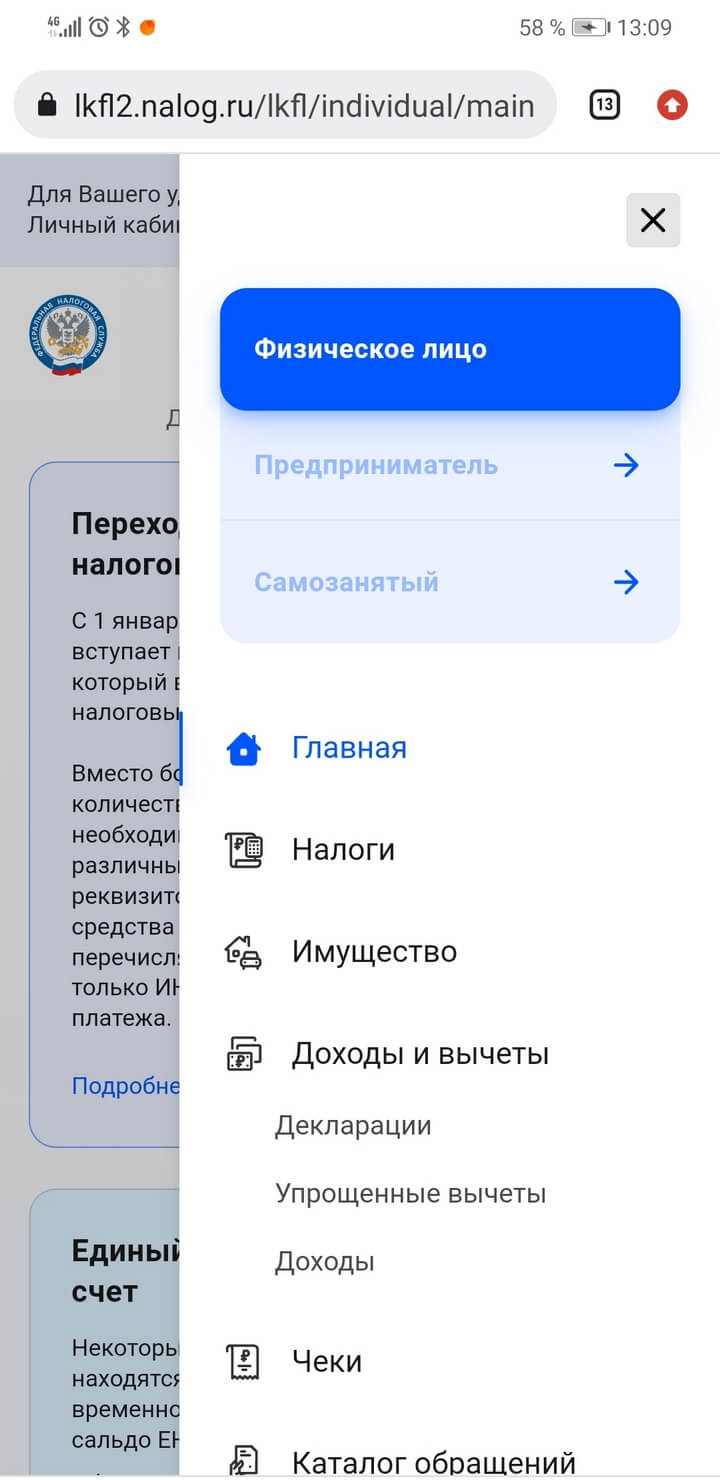

- Нажмите на раскрывающееся меню в правой части экрана и выберите пункт «Самозанятый».

- Кликните на «Зарегистрироваться».

- Нажмите на кнопку «Далее».

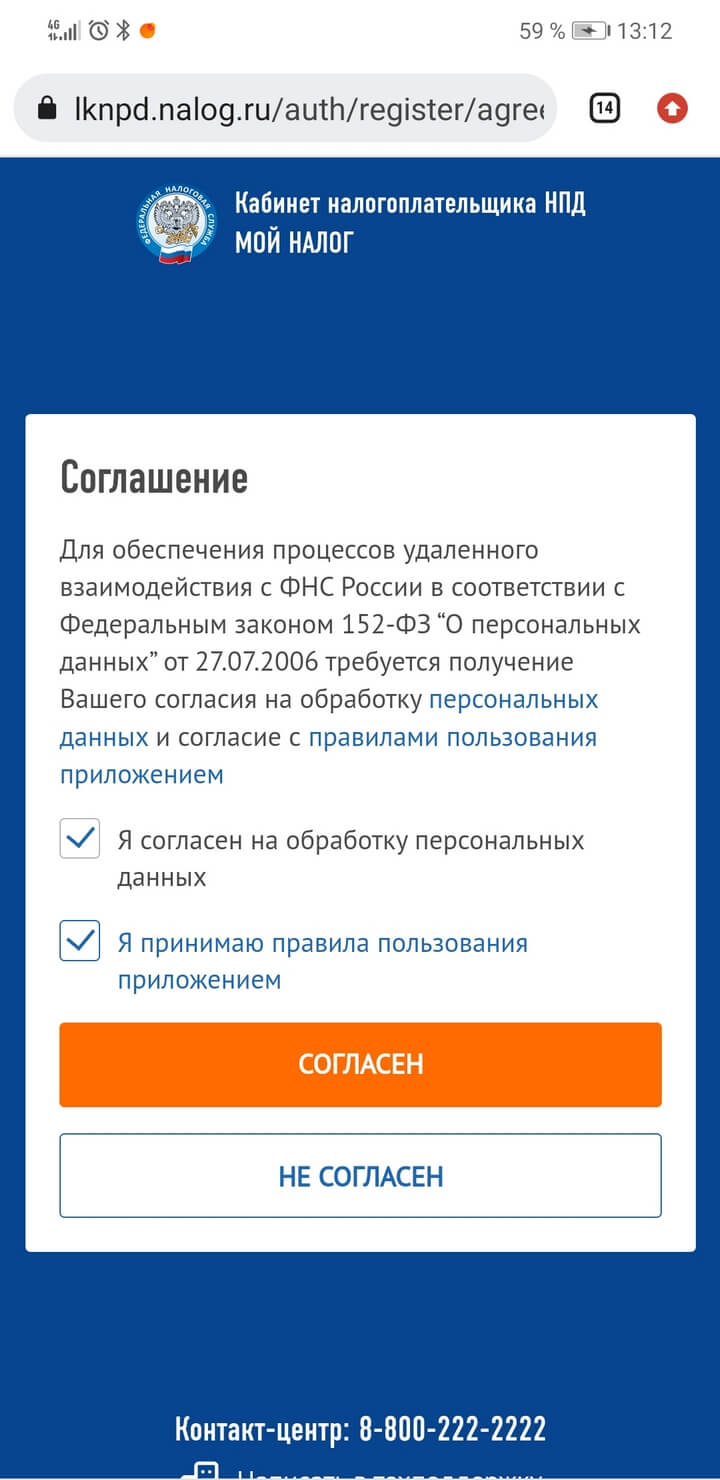

- Поставьте галочки в пунктах об обработке персональных данных и правилах пользования приложением, дважды нажмите «Согласен».

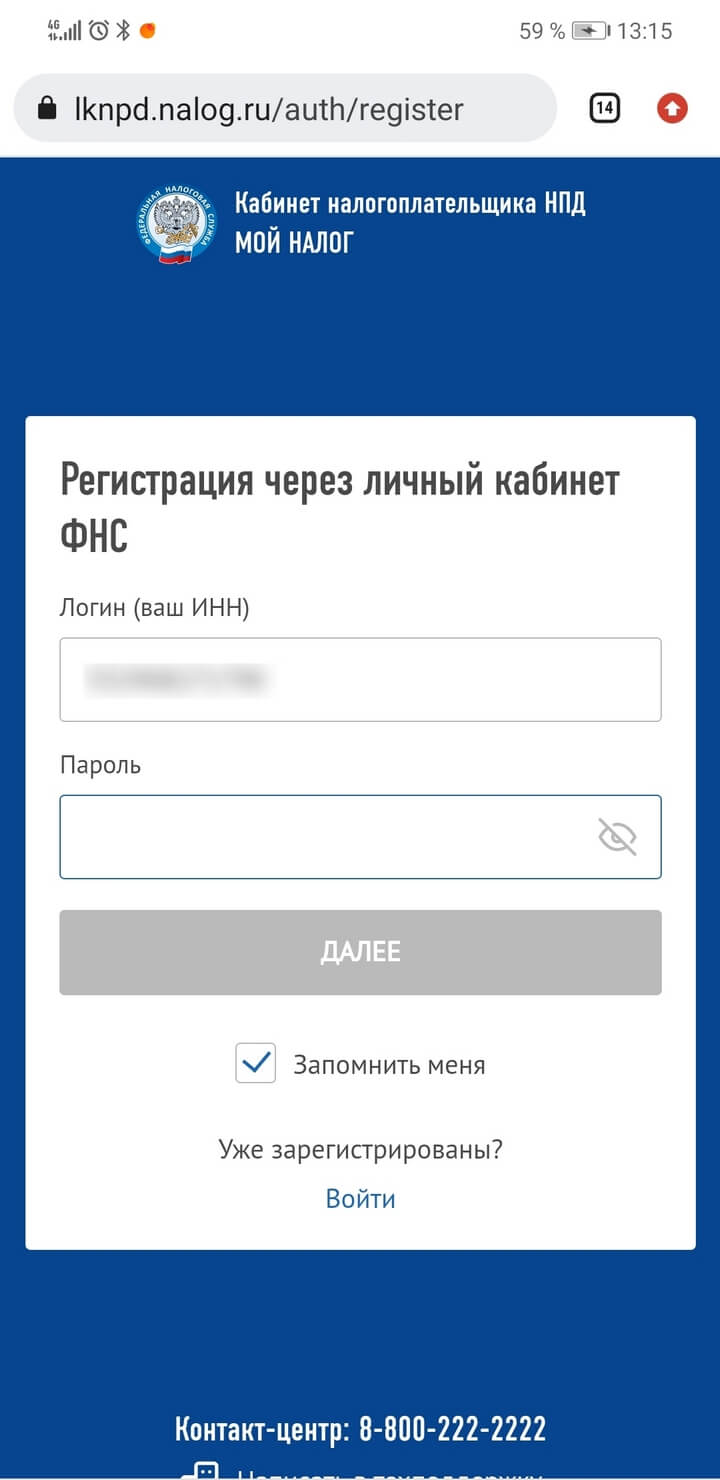

- Введите ИНН и пароль → «Далее» → «Подтвердить».

Как самозанятому платить налоги?

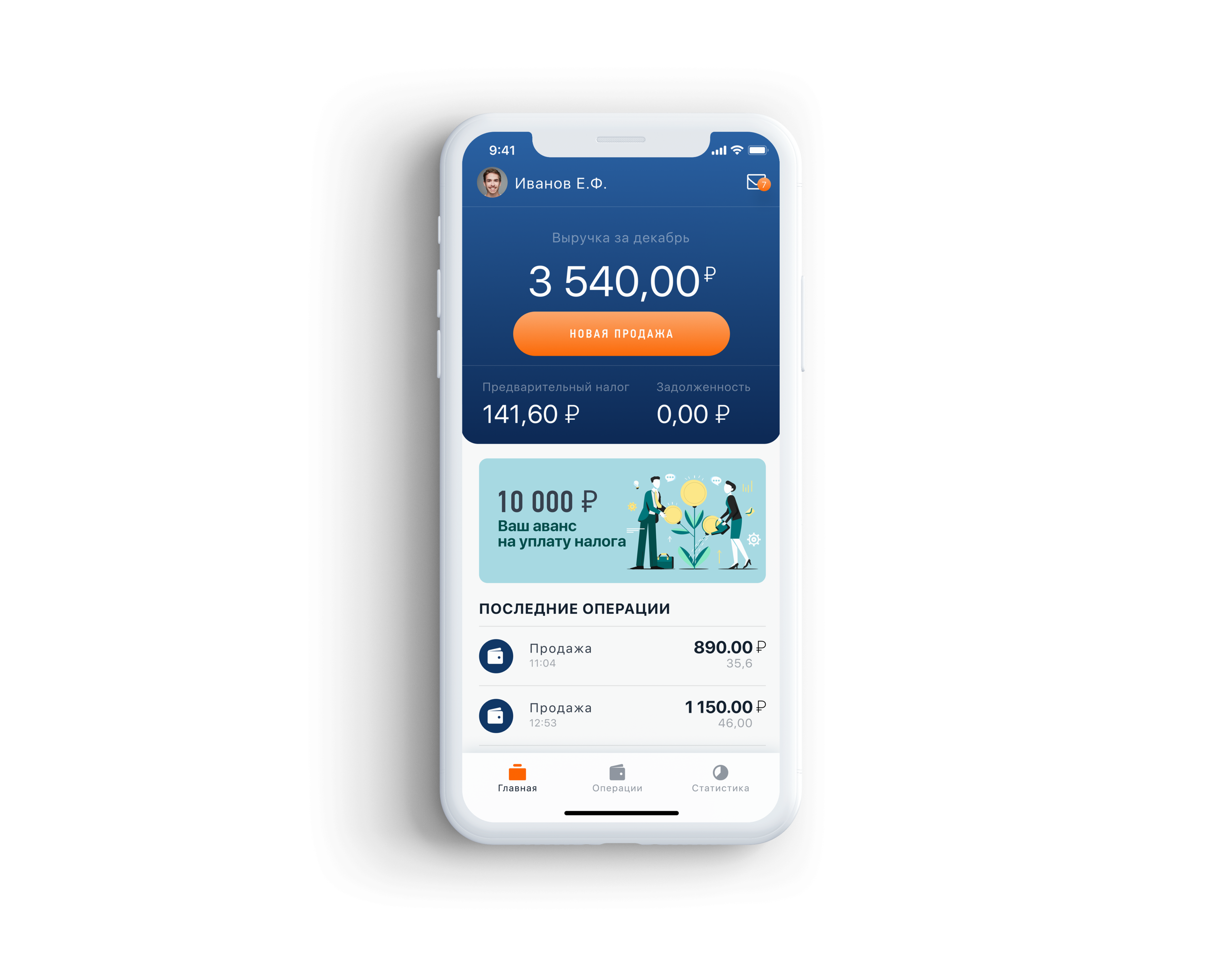

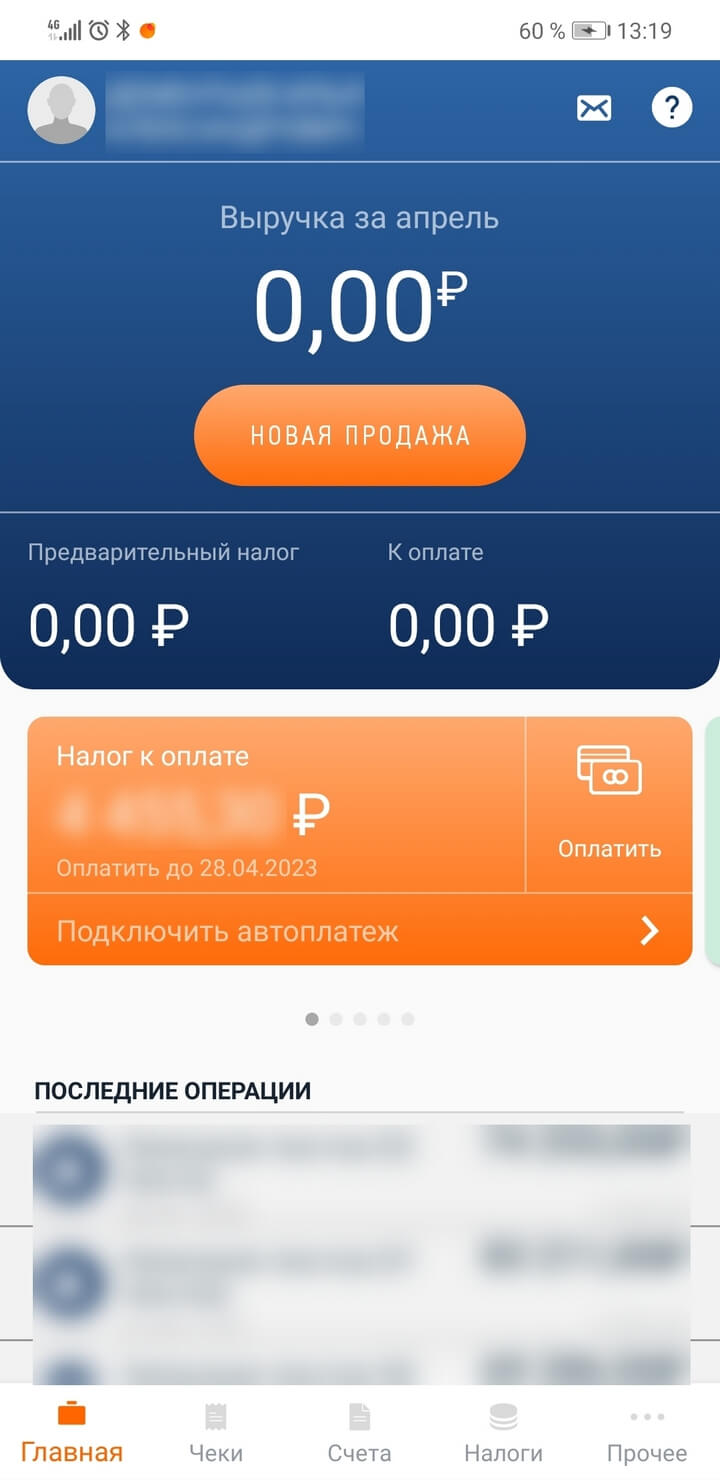

Как мы уже говорили выше, работать с налоговой самостоятельно вы будете через приложение «Мой налог». Допустим, вы выполнили заказ, например испекли торт, и получили за свою работу гонорар. Теперь об этом нужно отчитаться в налоговую:

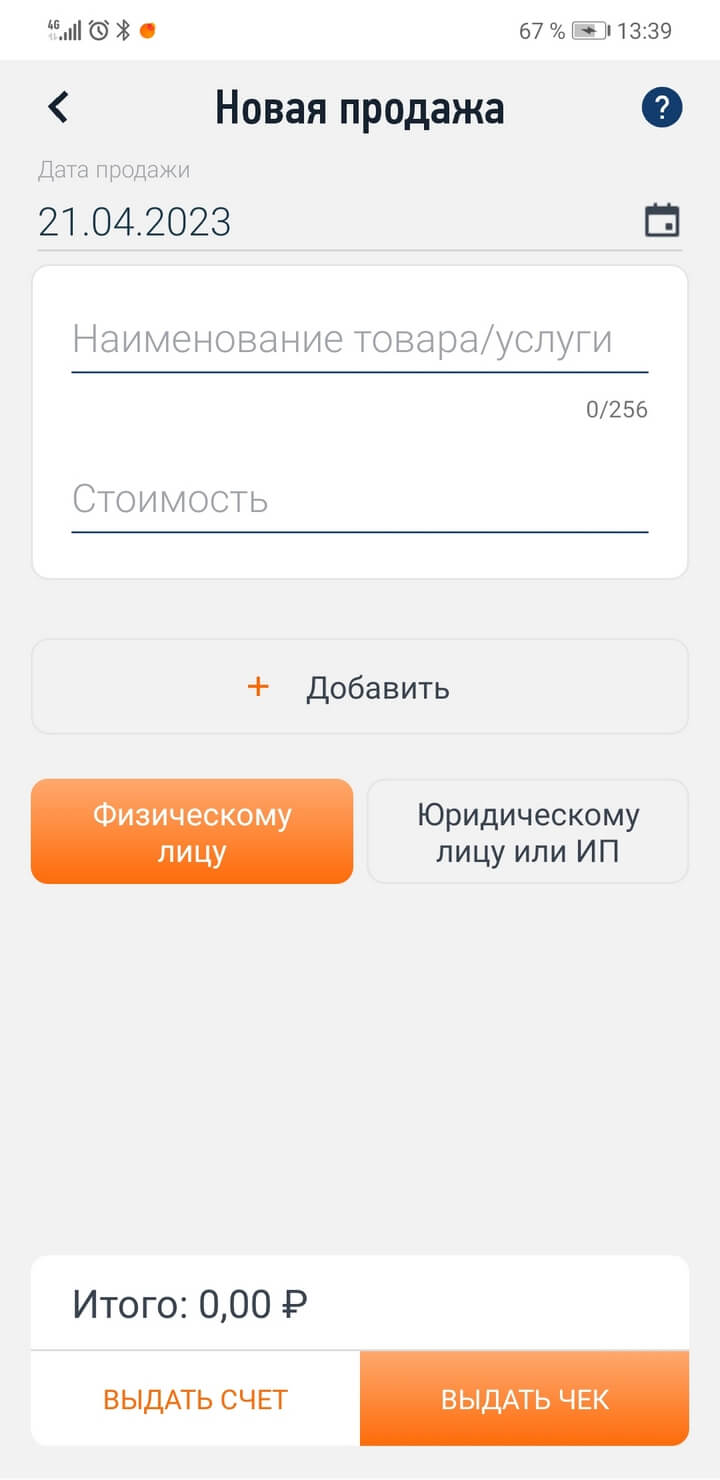

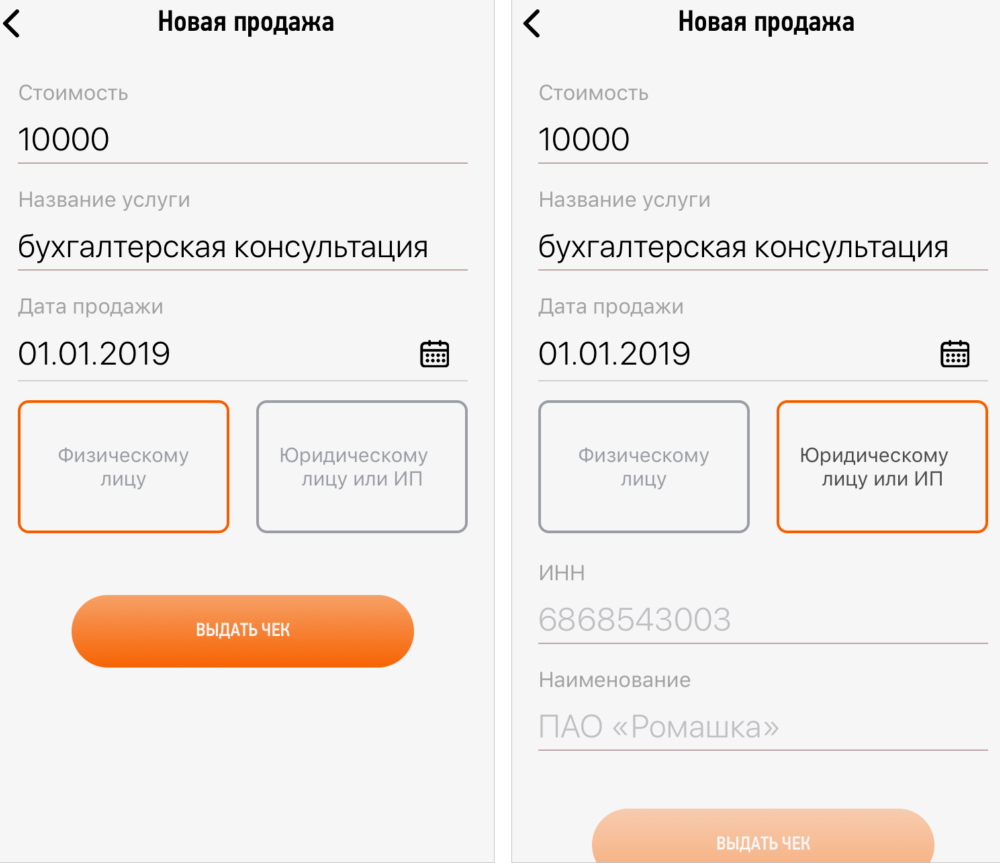

- Откройте приложение и нажмите на кнопку «Новая продажа».

- Укажите наименование товара или услуги и его стоимость. Ниже выберите, в адрес какого лица вы выполнили работу — физического или юридического. От этого будет зависеть процентная ставка налога — 4 или 6%. Затем нажмите кнопку «Выдать чек».

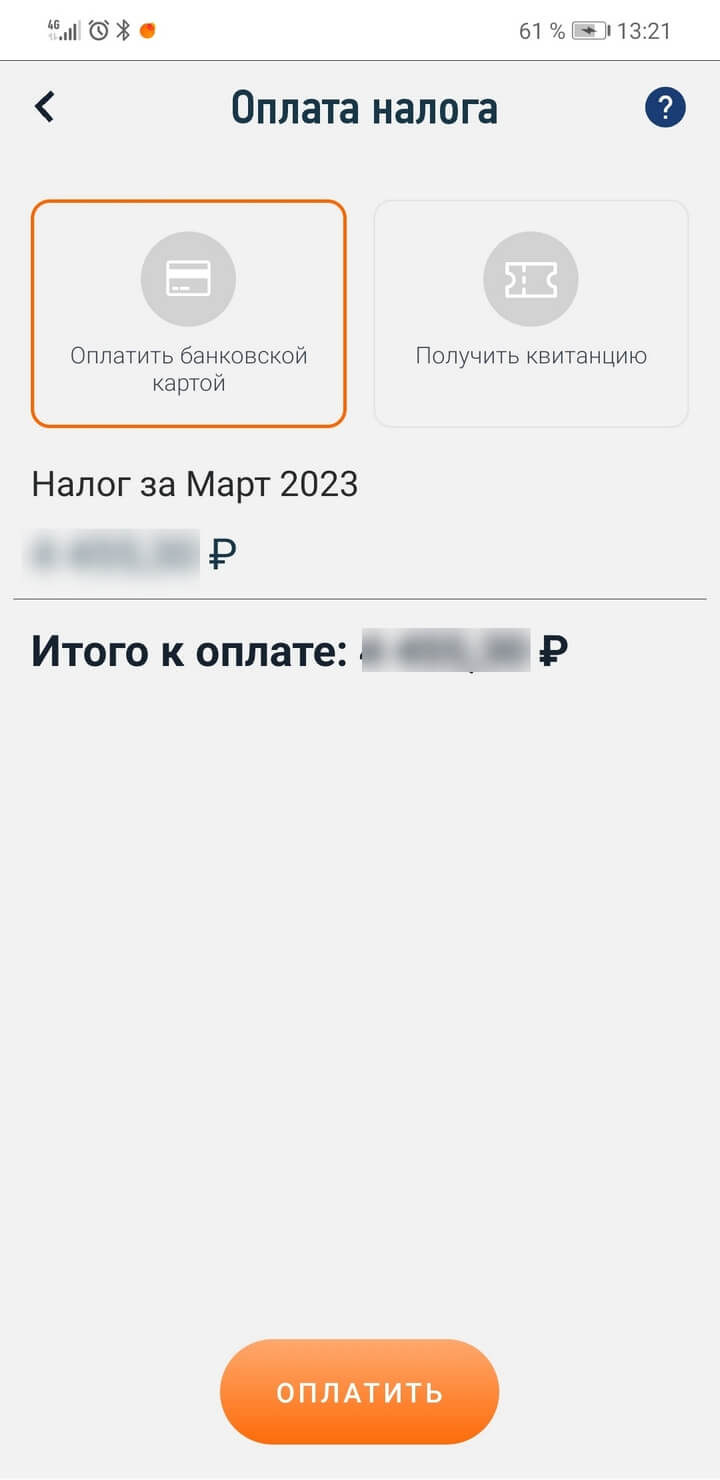

- Подсчитав, сколько всего денег вы заработали, примерно в середине месяца налоговая пришлёт вам в приложение уведомление об оплате налога за предыдущий месяц. Нажмите «Оплатить». На экране оплаты вы можете перечислить налог с помощью банковской карты либо получить квитанцию для оплаты в банке.

Как правило, налоговая получает платёж в течение одного-двух дней. Все платежи будут отображаться в разделе «Статистика» вашего профиля.

Начать своё дело — это большой шаг. Если хотите получить больше мотивации для ведения бизнеса и разобраться в тонкостях предпринимательства, вам точно помогут хорошие книги. Например, в сервисе Строки есть большая подборка бизнес-литературы — в текстовом и аудиоформатах.

Как оформить самозанятость через Госуслуги — в 2022 году изменений в процедуре не произошло. В статье расскажем, как стать самозанятым, используя логин и пароль от сайта «Госуслуги».

Как оформить самозанятость через Госуслуги

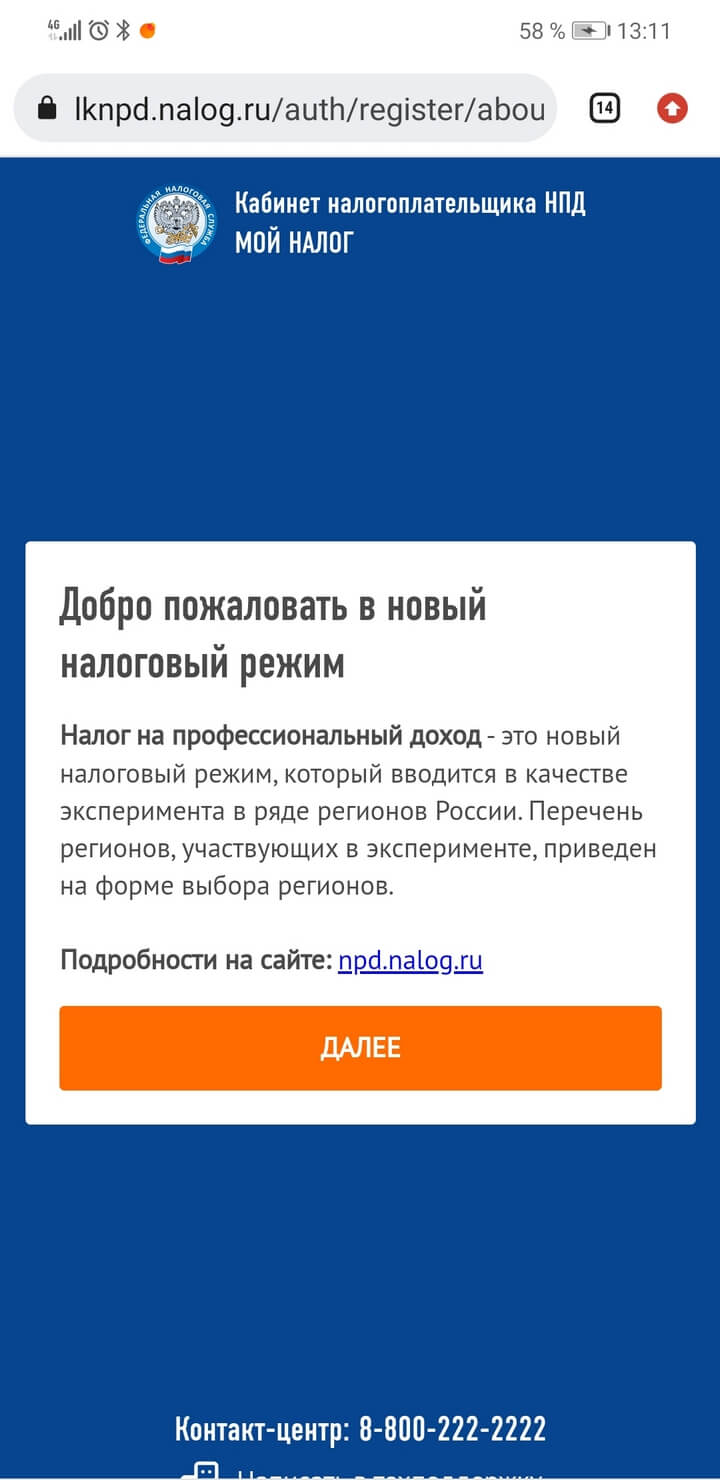

Налог на профессиональный доход — это специальный налоговый режим, работать на котором можно, не открывая ИП или ООО (ч. 1 ст. 2 федерального закона «О проведении…» от 27.11.2018 № 422-ФЗ). Зарегистрироваться в налоговой службе плательщику всё же придется, однако процедура регистрации, в отличие от процедуры открытия ИП или ООО, предельно простая — получить статус самозанятого можно не выходя из дома.

ВНИМАНИЕ! Непосредственно на Госуслугах отсутствует возможность подать заявление о регистрации в качестве самозанятого, однако через сайт можно получить логин и пароль для доступа в специальное приложение «Мой налог», в котором и происходит регистрация.

Чтобы оформить самозанятость через Госуслуги, потребуется:

- Зарегистрироваться на Госуслугах и подтвердить свою учетную запись, если вы не делали этого раньше.

- Воспользоваться приложением «Мой налог» или личным кабинетом налогоплательщика на сайте ФНС.

Бумажного уведомления, подтверждающего тот факт, что теперь вы самозанятый, после регистрации налоговая не пришлет. Если документ вам нужен, можете выгрузить его из приложения «Мой налог» самостоятельно. Справка о регистрации в качестве плательщика налога на профессиональный доход будет подписана электронной подписью. Это значит, что она имеет такую же юридическую силу, что и привычный бумажный документ с печатью и подписью.

Как зарегистрироваться через приложение

В «КонсультантПлюс» есть множество готовых решений, в том числе о том, как самозанятым гражданам легализовать свою деятельность. Если у вас еще нет доступа к системе, оформите пробный онлайн-доступ бесплатно. Вы также можете получить актуальный прайс-лист К+.

Чтобы стать самозанятым через Госуслуги с помощью приложения, нужно:

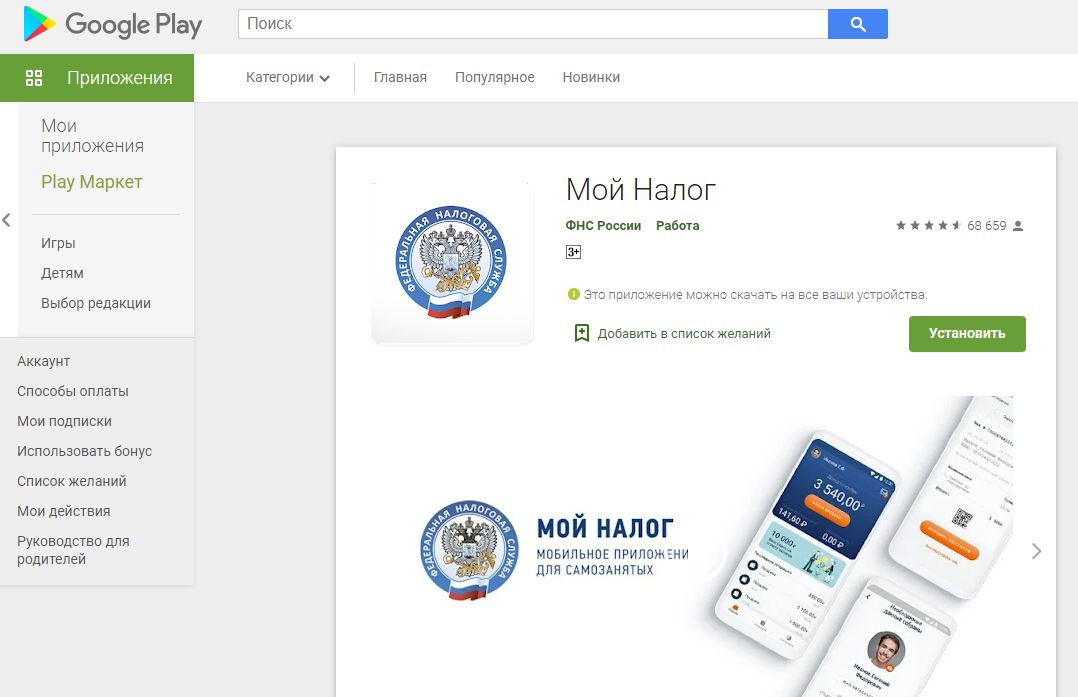

- Скачать приложение «Мой налог» на смартфон для iOS или Android.

- Запустить приложение и в открывшемся окне выбрать из предложенного списка способ регистрации — «Через портал Госуслуг».

- Ввести логин и пароль от Госуслуг.

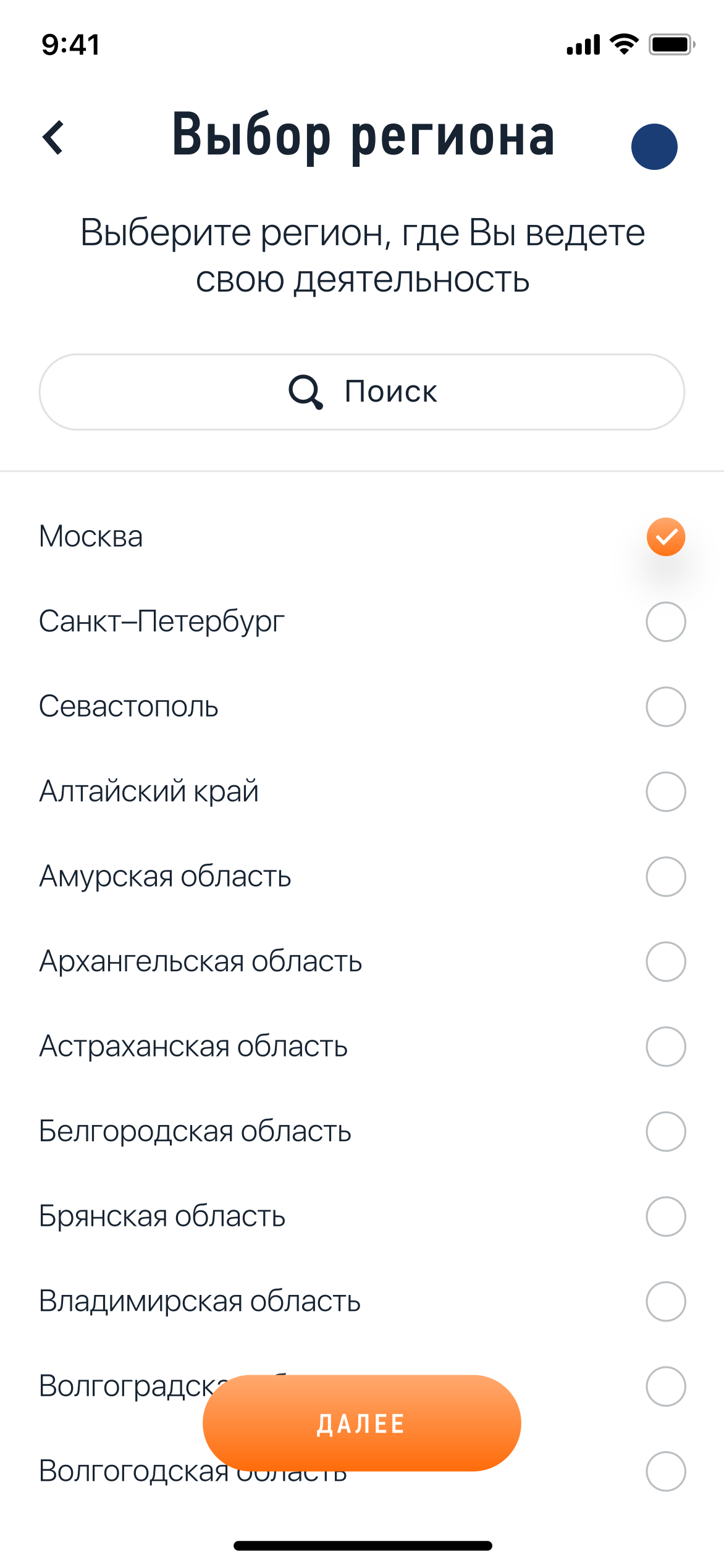

- Выбрать регион, в котором вы будете вести деятельность.

- Отправить заявление на постановку на учет в качестве плательщика налога на профессиональный доход. Заполнять документы вручную не придется — приложение автоматически сгенерирует заявление на основании тех данных, которые уже загружены в Госуслуги.

- Дождаться подтверждения регистрации — оно должно прийти не позднее дня, следующего за днем отправки заявления.

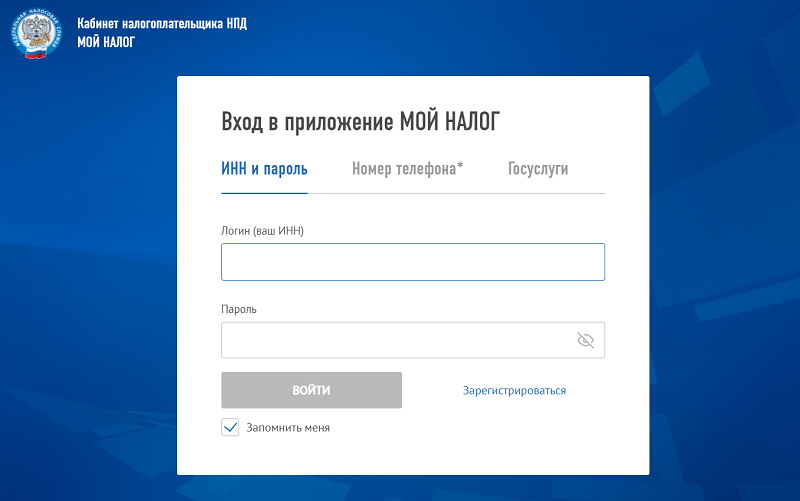

Как зарегистрироваться через личный кабинет на сайте ФНС

Чтобы зарегистрироваться самозанятым через Госуслуги с использованием личного кабинета налогоплательщика, нужно:

- Перейти на страницу авторизации пользователя на сайте налоговой.

- Выбрать вкладку «Через портал Госуслуг».

- Нажать на кнопку «Зарегистрироваться», а затем на кнопку «Далее».

- Предоставить согласие на обработку персональных данных и подтвердить, что вы ознакомились с правилами пользования приложением.

- Согласиться с тем, что после авторизации через портал «Госуслуги» вы будете автоматически поставлены на учет.

- Ввести свой логин и пароль от Госуслуг.

- Постановка на учет в качестве самозанятого произойдет автоматически.

Это значит, что те налогоплательщики, которые впервые входят в личный кабинет через ЕСИА, после подтверждения своих данных и согласия с условиями регистрации, сразу будут поставлены на учет как самозанятые. То есть если вы авторизуетесь, станете плательщиком налога на профессиональный доход.

Если Вы ошибочно встали на учет в качестве плательщика НПД, прекратить регистрацию так же просто, как зарегистрироваться. Достаточно нажать кнопку «Снять с учета».

Как вести учет доходов и платить налоги

После регистрации вы сможете использовать приложение или личный кабинет в качестве площадки для учета доходов и расчета размера налога. Для авторизации нужно будет использовать ту же комбинацию, что и при регистрации — логин и пароль от сайта «Госуслуги». Оказав услугу (выполнив работу, продав товар), вы должны внести сведения о полученном доходе в приложение.

В конце месяца система автоматически рассчитает размер налога — вам останется лишь оплатить его. Это можно сделать, не выходя из дома — и приложение, и личный кабинет позволяют вносить оплату с банковской карты. Если карты у вас нет, заплатить налог можно в ближайшем отделении банка, сформировав квитанцию через приложение.

Итоги

Итак, зарегистрироваться в качестве самозанятого можно через приложение «Мой налог» или в личном кабинете налогоплательщика на сайте ФНС. Для авторизации потребуется логин и пароль от сайта «Госуслуги». Учетная запись должна быть подтвержденной, в противном случае завершить регистрацию не получится.

В 2019 году самозанятые, или официально плательщики налога на профессиональный доход (НПД), стали настоящим прорывом в легализации теневых сфер микробизнеса. Многие решили стать законопослушными бизнесменами и более не скрываться от контролирующих органов. Давайте разберем пошаговую инструкцию, как стать самозанятым в 2022 году, чтобы понимать, легко ли зарегистрироваться и выгодно ли работать на этом налоговом режиме.

Способы стать самозанятым в 2022 году

Государство разработало для граждан максимально возможное количество вариантов, как стать самозанятым в 2022 году. Пошаговые инструкции, как это сделать, размещены на многих федеральных и муниципальных сайтах, связанных с предпринимательской деятельностью.

Ниже приведены все способы стать самозанятым в 2022 году:

- Регистрация через официальное государственное приложение «Мой налог».

- Личное посещение регионального отделения ФНС и подача документов в бумажном виде.

- Подача заявки в личном кабинете налогоплательщика на сайте ФНС.

- Обращение в уполномоченные банки или другие организации, которые помогут отправит необходимую информацию.

Далее в статье будут рассмотрены пошаговые инструкции как стать самозанятым, в рамках каждого вышеперечисленного способа.

Регистрация самозанятых в приложении «Мой налог»: пошаговая инструкция

Использование приложения для смартфона является наиболее быстрым способом стать самозанятым. Потенциальным предпринимателям не нужно выходить из дома, достаточно просто следовать предложенной пошаговой инструкции.

Шаг 1: установка приложения на смартфон

Скачайте специально разработанное для самозанятых приложение «Мой налог» для Android или iOS. Эта программа разработана непосредственно ФНС и полностью безопасна. Разработчик обеспечивает постоянное её обновление, что гарантирует самозанятому полное соответствие всех его действий действующему законодательству.

Шаг 2: принятие условий

Приложение «Мой налог» получит доступ к определенным функциям смартфона, а также будет оперировать введенными вами персональными данными. Чтобы подтвердить ваше согласие на эти действия, нужно поставить две «галочки» напротив соответствующих пунктов и нажать «Согласен».

Это стандартная процедура при начале работы со многими приложениями. Своим согласием человек ещё не подтверждает желание стать самозанятым.

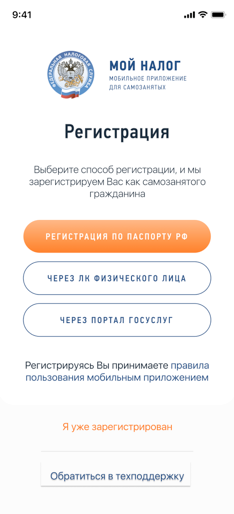

Шаг 3: регистрация в программе

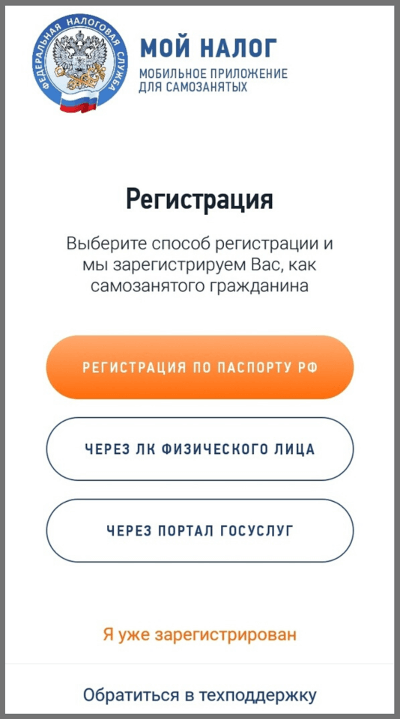

Приложение «Мой налог» должно идентифицировать пользователя и сверить введенные данные с информацией в государственных базах данных. Выполнить регистрацию программа предлагает тремя путями:

- с помощью паспорта;

- через портал госуслуг;

- с помощью регистрационных данных пользователя на сайте ФНС.

Рассмотрим пошаговую инструкцию как зарегистрироваться и стать самозанятым при помощи каждого из перечисленных способов.

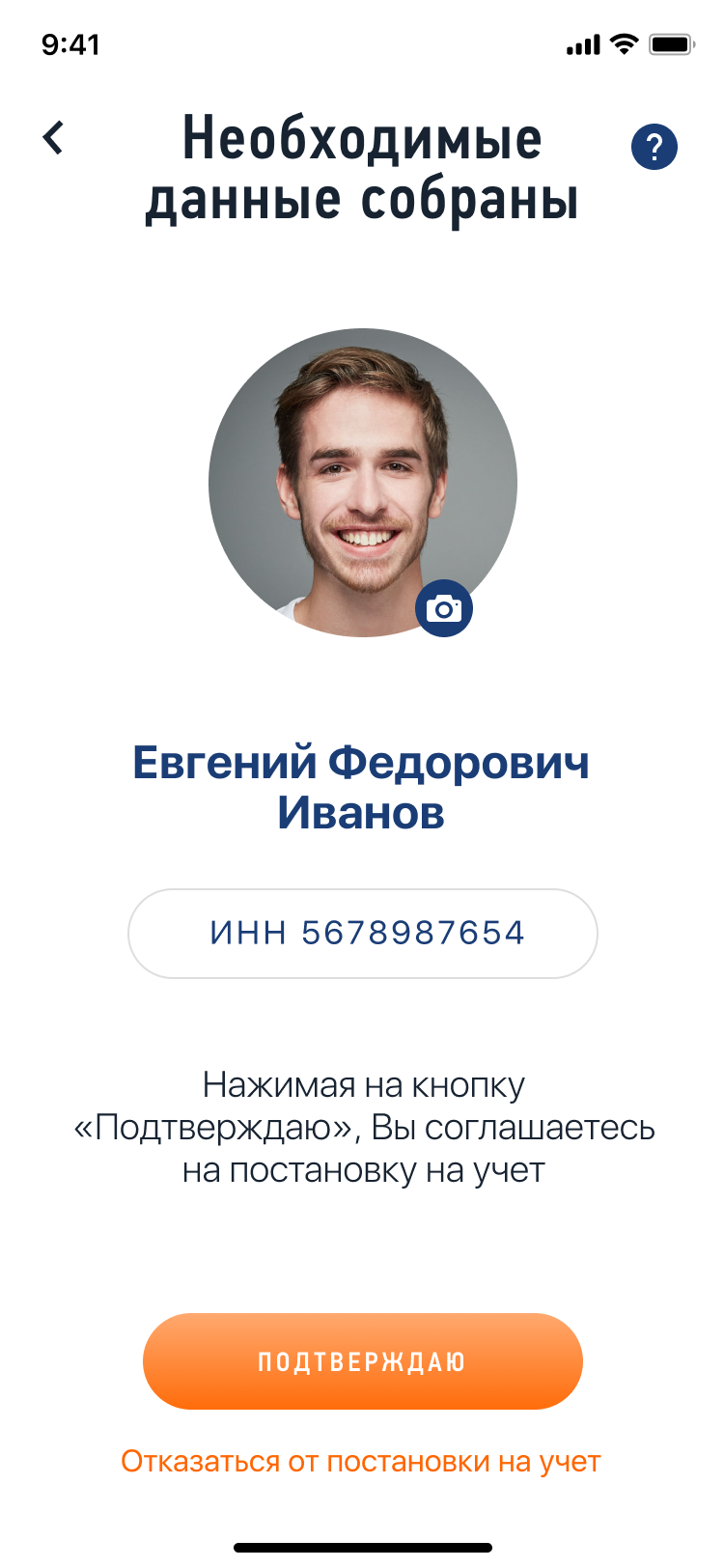

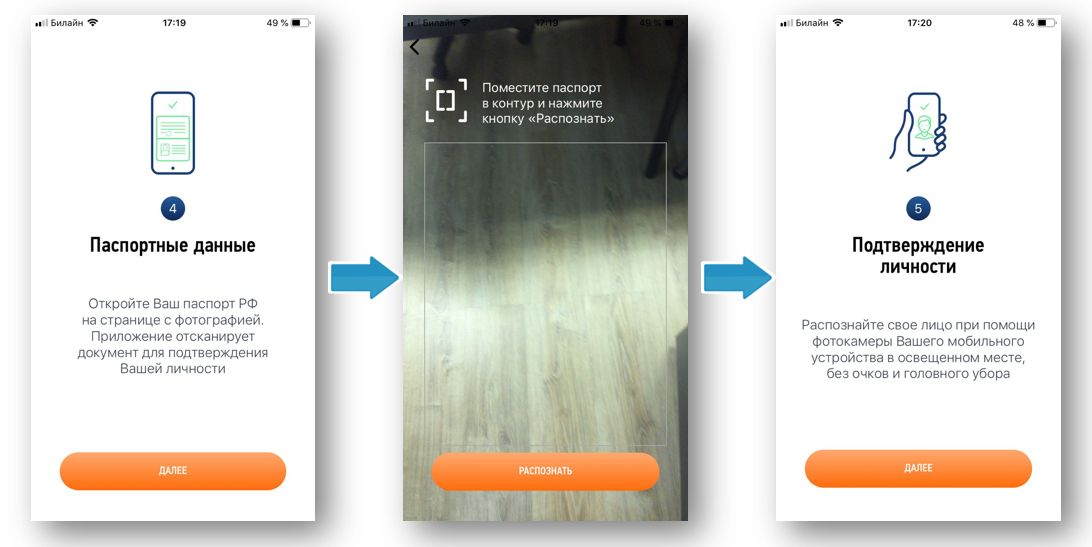

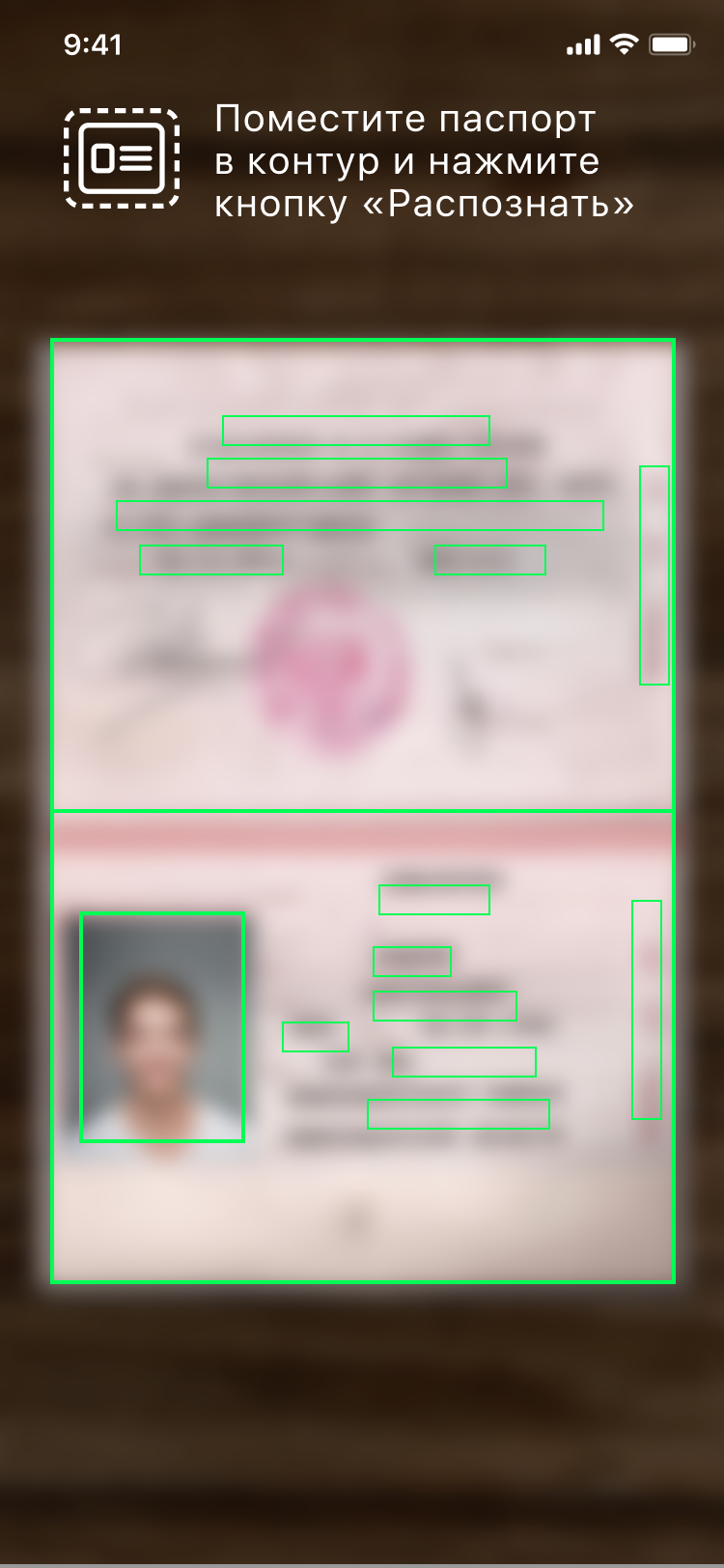

По паспорту

- Выбрать на смартфоне «Регистрация по паспорту РФ».

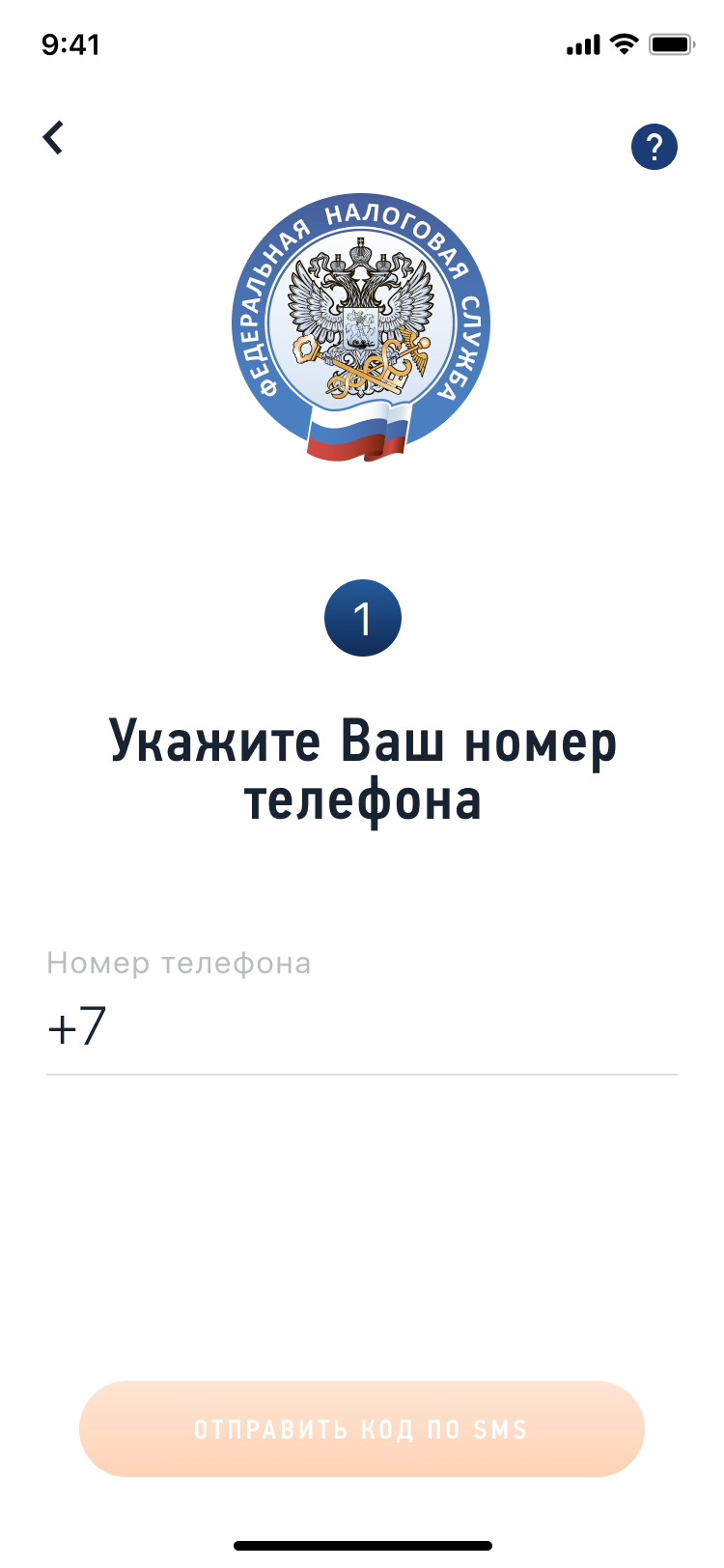

- Указать мобильный телефон.

- Ввести код SMS, пришедший на телефон.

- Выбрать регион ведения деятельности.

- Направить камеру смартфона на страницу паспорта с фотографией, навести резкость и нажать «Распознать». Камера без автофокуса может делать нечеткие снимки, поэтому желательно устанавливать приложение на гаджет с функцией автоматической фокусировки.

- Проверить правильность считанной информации и, в зависимости от результата, нажать или «Подтвердить» (если всё верно), или «Распознать снова» (при наличии ошибок).

- Сфотографировать себя. Фотографироваться необходимо без очков и головного убора, лицо должно быть в пределах обозначенной на экране рамки. Моргните – и фотография загрузится автоматически.

- Нажать «Подтверждаю».

После выполнения вышеперечисленных действий информация будет отправлена в ФНС.

Этот способ подтверждения личности наиболее простой, но требует хорошей камеры. При её отсутствии можно использовать альтернативные варианты регистрации.

Через портал госуслуг

Для прохождения регистрации себя самозанятым этим способом необходимо быть зарегистрированным на сайте Госуслуг. Если личный кабинет на Госуслугах отсутствует, придется его зарегистрировать следующим способом:

- В интернете зайти на сайт Госуслуг и создать личный аккаунт.

- Внести в аккаунт требуемую личную информацию, паспортные данные, СНИЛС, номер телефона.

- Подтвердить создание аккаунта путем личного посещения МФЦ.

После этого можно переходить непосредственно к этапу регистрации самозанятым через приложение «Мой налог». Для этого нужно:

- В приложении «Мой налог» нажать «Через портал Госуслуг».

- Заполнить поля для входа, на основе данных, использованных при регистрации на Госуслугах.

- Получить СМС и ввести присланный код в соответствующее поле.

- Выбрать регион ведения деятельности, проверить другую отображаемую информацию и, если всё правильно, нажать «Подтверждаю».

На этом пошаговая инструкция, как стать самозанятым через Госуслуги, завершена.

Через ЛК на сайте ФНС

Этот способ аналогичен регистрации через Госуслуги. Отличие лишь в том, что зарегистрировать личный кабинет на сайте налоговой службы проще. В этом случае не нужно никуда идти для подтверждения своей личности.

Порядок действий при регистрации самозанятым через ЛК на сайте ФНС следующий:

- В приложении «Мой налог» нажать «Через ЛК физического лица».

- Заполнить поля для входа, на основе данных, использованных при регистрации на сайте ФНС.

- Получить СМС и ввести присланный код в соответствующее поле.

- Выбрать регион ведения деятельности и подтвердить регистрацию.

Для регистрации в приложении «Мой налог» можно выбрать любой из предложенных способов, поэтому трудностей возникнуть не должно.

Шаг 4: генерация пин-кода

Программа попросит придумать 4-значный цифровой код для получения быстрого защищенного доступа к приложению в дальнейшем.

Желательно не указывать здесь стандартные комбинации типа «0000» или «1111». Не забывайте, что в приложении можно создавать чеки, суммы которых формируют базу налогообложения. И при легком пин-коде недоброжелатели могут получить доступ к программе и создать ряд проблем.

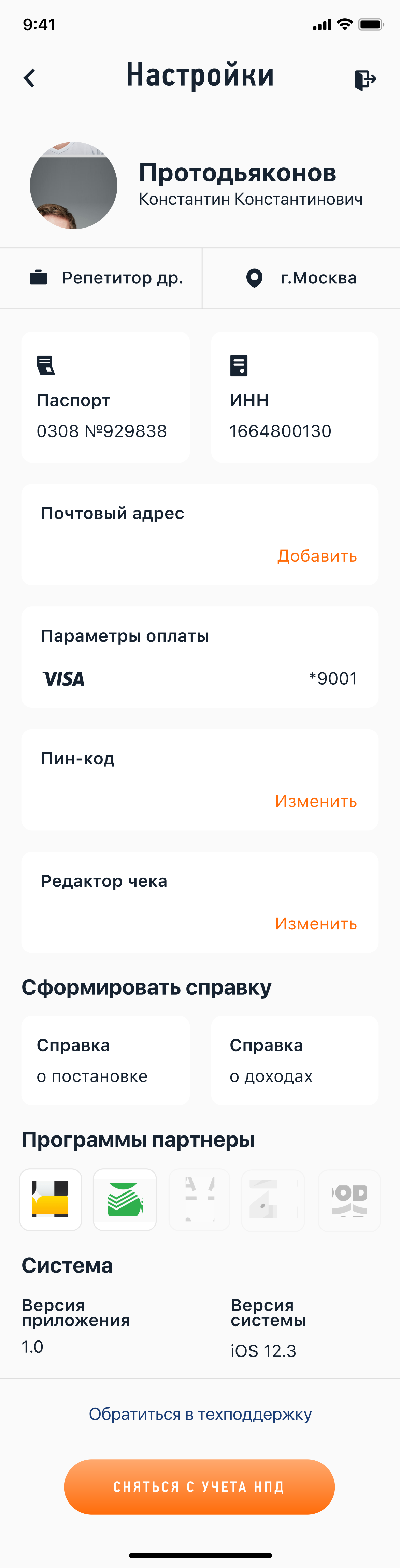

Шаг 5: указание вида деятельности

В приложении «Мой налог» на вкладке «Прочее» нажимаем «Профиль» и потом переходим на вкладку «Виды деятельности». Именно здесь нужно выбрать тот бизнес, которым будет заниматься самозанятый.

Следует учесть, что исчерпывающего перечня видов деятельности, которыми могут заниматься налогоплательщики налога на профессиональный доход, нет. Поэтому разработчики программы для удобства, разделили возможные типы бизнесов на несколько сфер: «Образование», «Одежда», «IT-сфера» и прочие.

Выбирать можно одновременно несколько видов деятельности, ограничений по этому параметру нет. Человек может одновременно быть ювелиром, массажистом-индивидуальщиком и фотографом. Главное, чтобы в итоге суммарный годовой доход не вышел за пределы 2,4 миллиона рублей.

Виды деятельности не являются фиксированными, их можно менять по своему усмотрению. Но важно понимать, что указанные в чеке товары и услуги должны соответствовать тем занятиям, которые самозанятый указал в приложении на дату сделки.

Шаг 6: подвязывание банковской карты

В приложении «Мой налог» можно привязать обычную банковскую карту для списания с неё налогов или других периодических платежей. Эта полезная функция позволяет вовремя выполнять свои налоговые обязательства и избегать штрафов.

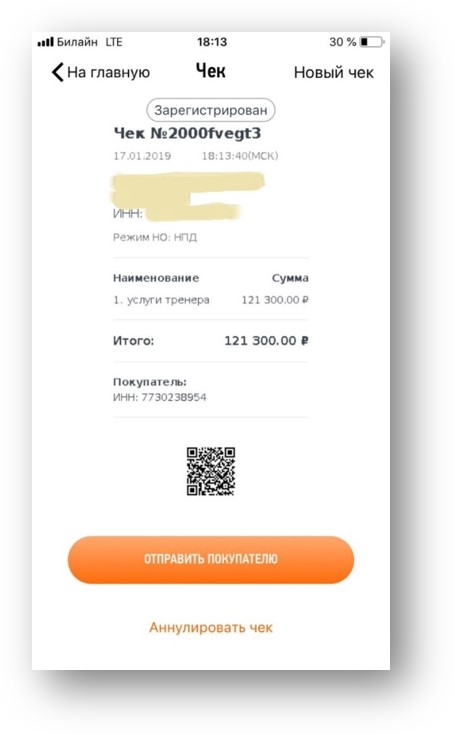

Шаг 7: формирование тестового чека

После регистрации в приложении можно попробовать осуществить первую продажу или оказать услугу за минимальную стоимость. Сымитируйте процесс: введите сумму и отправьте чек покупателю. После этого ФНС автоматически рассчитает и начислит вам налог.

Ежемесячная общая сумма налоговых обязательств будет приходить в уведомлении. Оплатить её можно с привязанной банковской карты.

Шаг 8: отказ от других налоговых режимов

Зарегистрировавшись плательщиком налога на профессиональный доход (НПД), можно одновременно работать на предприятии, но нельзя числиться предпринимателем на любой системе налогообложения.

Законом предусмотрено, что индивидуальные предприниматели после постановки на учет в качестве самозанятого, должны отправить в налоговую уведомление о прекращении применения спецрежима (УСН, ЕСХН или другого). В противном случае регистрация в качестве плательщика НПД будет автоматически аннулирована.

Следует помнить, что законодательством предусмотрены разные процедуры прекращения ИП для разных систем налогообложения. Поэтому важно заранее просчитать, когда вас снимут с регистрации индивидуальным предпринимателем, и когда можно будет законно оформиться самозанятым.

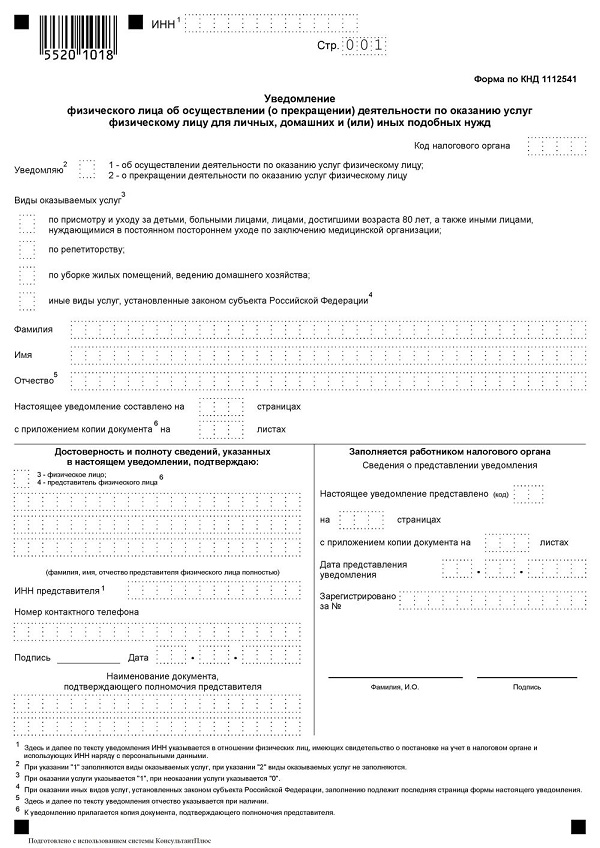

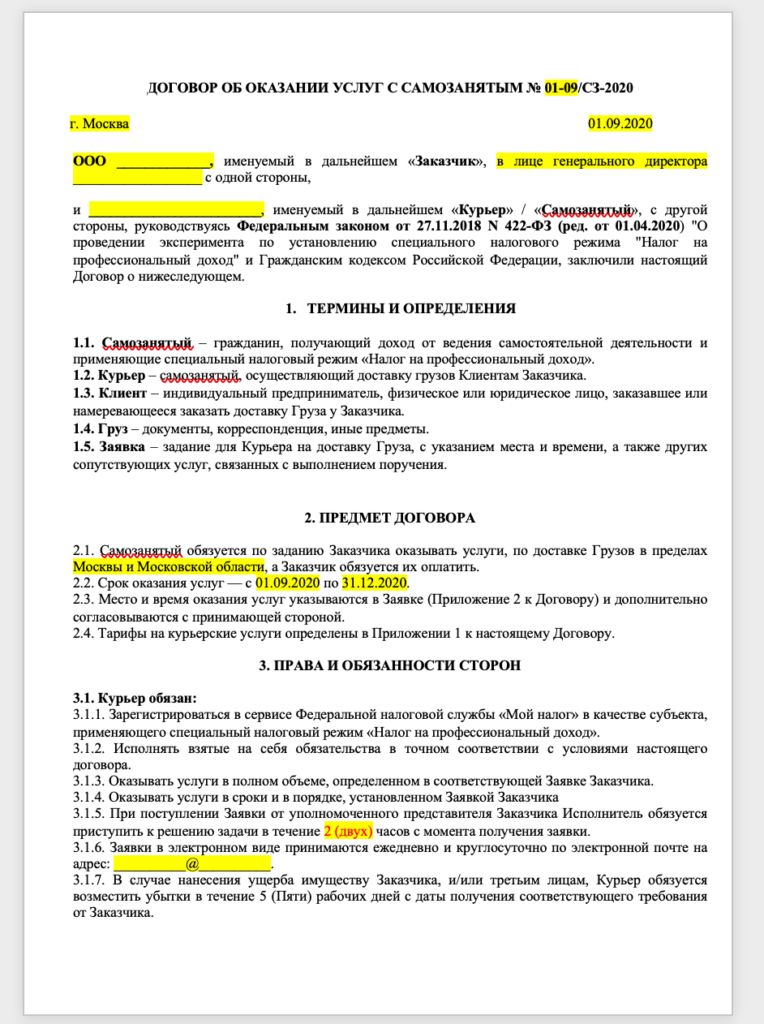

Регистрация самозанятым в здании ФНС

Выше мы разобрались, как стать самозанятым в 2022 году при помощи современных технологий. Но в реальности зарегистрироваться можно и подав соответствующую заявку лично при посещении налоговой инспекции.

Регистрационная форма утверждена приказом ФНС от 31.03.2017 № ММВ-7-14/270@ и опубликована на сайте ведомства. Заполнить её можно непосредственно в здании налоговой, чтобы было у кого попросить помощи при возникновении вопросов. Указанным приказом также утверждается порядок заполнения уведомления.

Первая страница уведомления для регистрации самозанятым в помещении ФНС

При заполнении формы понадобится следующая информация:

- ИНН (при наличии);

- код регионального подразделения ФНС, в который подается уведомление;

- вид предпринимательской деятельности;

- Ф.И.О.;

- пол и дата рождения;

- реквизиты документа удостоверяющего личность, например, общегражданский паспорт;

- адрес регистрации;

- дата, подпись.

Фактически для подачи документов будет достаточно наличие паспорта и ИНН. А как правильно заполнить все остальные поля, смогут подсказать инспектора непосредственно в ФНС.

Регистрация в банке

Государство не заставляет использовать для выдачи чеков и формирования отчётности программу «Мой налог». Поэтому многие банки интегрировали подобные функции в собственные мобильные приложения.

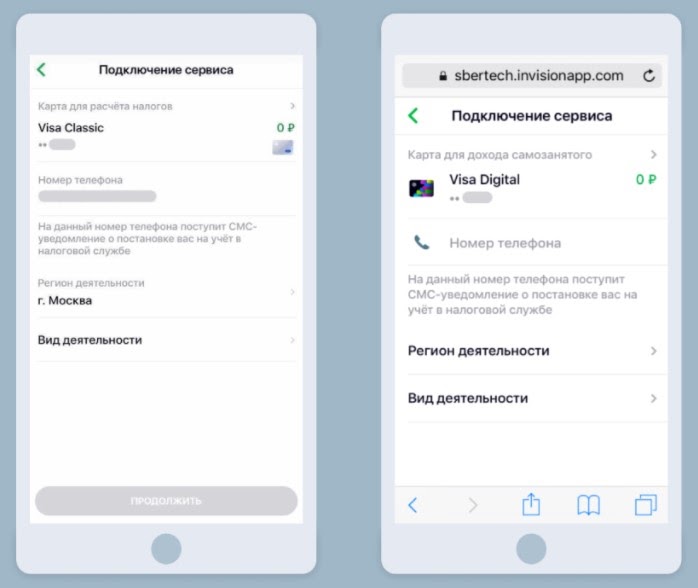

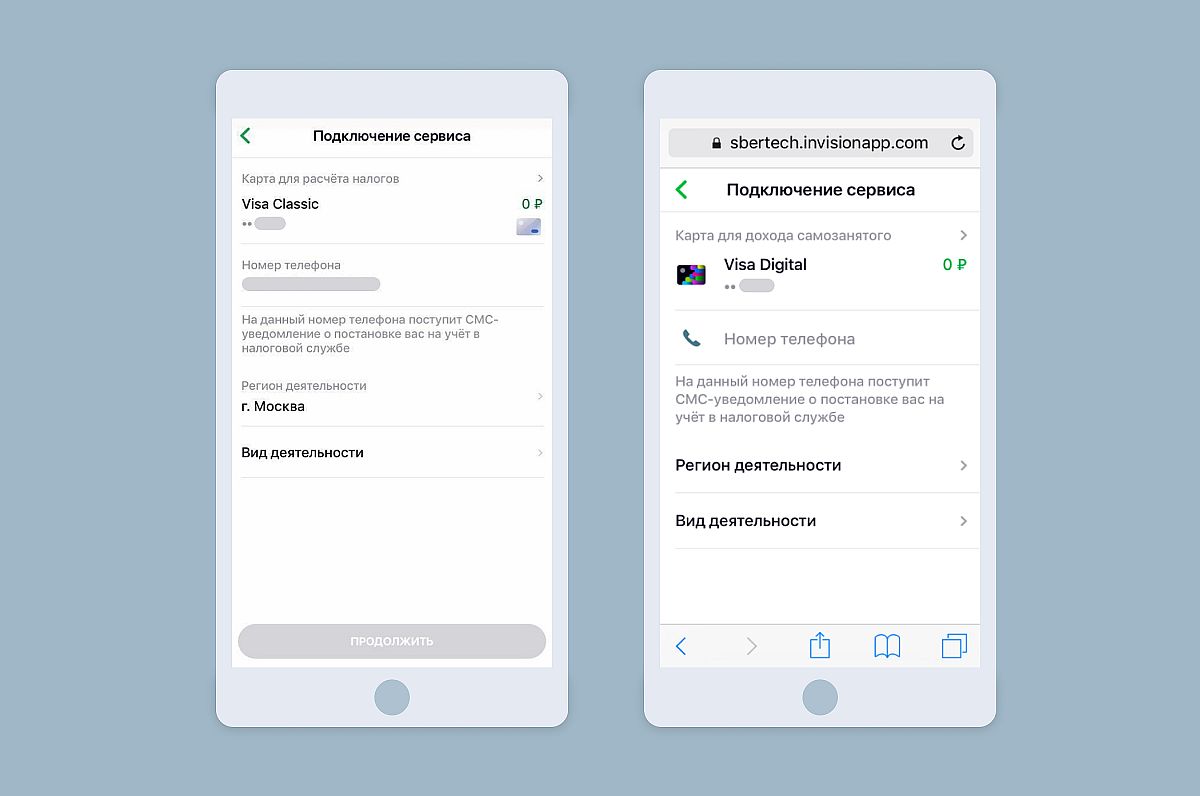

Интерфейс приложения Сбербанка для регистрации самозанятым

Давайте рассмотрим пошагово, как стать самозанятым через Сбербанк:

- Стать клиентом Сбербанка, например открыть карту, и скачать мобильное приложение финансового учреждения.

- В каталоге услуг найти значок «Свое дело».

- Подвязать банковскую карту. Желательно иметь для ведения деятельности открыть отдельную карточку.

- Указать номер телефона.

- Выбрать регион ведения деятельности.

- Выбрать сферу предпринимательской деятельности.

- Прочитать условия соглашения и, нажав на кнопку «Продолжить», отправить заявку в ФНС.

Все остальные данные, которые необходимы налоговой, банк отправляет самостоятельно. Эту информацию клиент предоставляет финансовому учреждению ещё во время открытия счета.

Обычно подтверждение регистрации приходит на мобильное приложение в течение несколько минут, хотя в договоре Сбербанк указывает срок до 6 дней.

После успешной регистрации можно формировать чеки непосредственно в программе банка. А с банковской карточки можно впоследствии оплачивать налоги и другие платежи.

Необходимо помнить, что любые внешние переводы на подвязанную к «Своему делу» карту будут учитываться как доход, исходя из которого впоследствии будет рассчитываться налоговое обязательство.

Кроме основного функционала, банки предлагают самозанятым и другие полезные инструменты для ведения и анализа бизнес-деятельности, например, календарь с заметками, модуль для записи контактов клиентов и прочие. Также популярным бонусом для самозанятым в последнее время стала бесплатная консультация банковских юристов.

В 2022 году помочь стать самозанятым, кроме Сбербанка, предлагают также многие другие финансовые компании, например «Альфа-Банк», «Киви», «МТС-Банк», «КУБ», «ВТБ», «Тинькофф» и прочие.

Регистрация на компьютере

Программа «Мой налог» доступна не только на мобильном телефоне, но и в веб-версии. Поэтому давайте рассмотрим пошаговую инструкцию, как стать самозанятым, используя только компьютер.

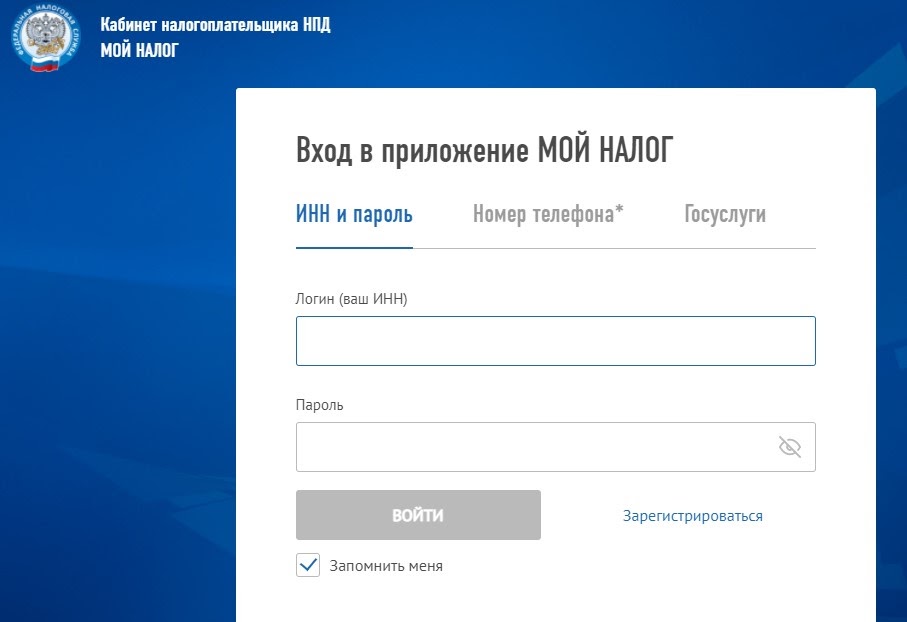

Шаг 1. Зайти на портал «Мой налог».

Шаг 2. Выбрать способ входа или регистрации. Зарегистрироваться можно двумя способами:

- используя логин (ИНН) и пароль от личного кабинета налогоплательщика;

- используя логин и пароль Госуслуг.

В любом случае будет необходима предварительная регистрация на сайтах ФНС или Госуслуг.

Шаг 3. Регистрация на портале «Мой налог».

Если вы желаете зарегистрироваться через кабинет налогоплательщика, нажмите на вкладку «ИНН и пароль» и нажмите кнопку «Регистрация». Дайте своё согласие на обработку персональных данных и примите условие соглашения. Далее введите данные для входа в ЛК ФНС.

Интерфейс регистрации самозанятым на веб-портале «Мой налог»

Если же вы желаете использовать учетку Госуслуг, тогда нажмите на вкладку «Госуслуги». Дайте своё согласие на обработку персональных данных и примите условие соглашения. Далее вы будете перенаправлены на страницу Госуслуг, где нужно ввести соответствующие данные для входа. После авторизации вы будете возвращены на портал «Мой налог» для последующих действий.

После выполнения вышеперечисленных шагов самозанятый будет уже зарегистрирован. Останется сделать совсем немного.

Шаг 4. Указание видов деятельности.

В отличие от регистрации через мобильное приложение, при входе через сайт не нужно придумывать пин-код или делать фото.

Чтобы начать полноценную деятельность в качестве самозанятого, достаточно только указать сферы бизнеса, которыми планирует заняться человек. Для этого следует пройтись по цепочке меню «Настройки»-«Профиль»-«Редактировать», где и указать необходимые данные.

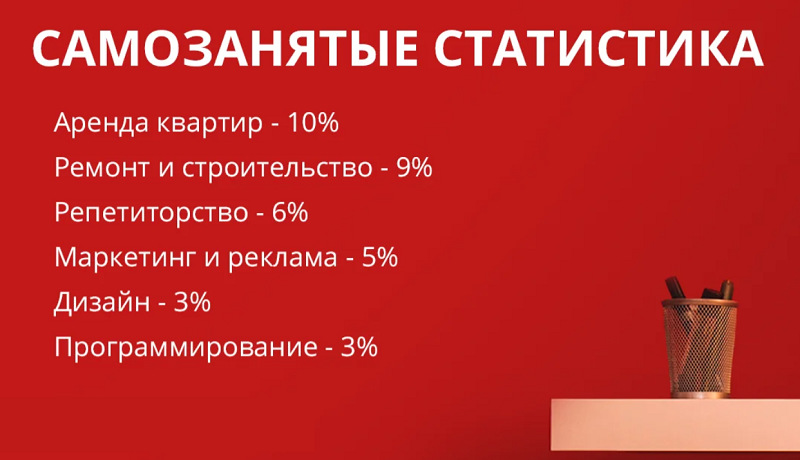

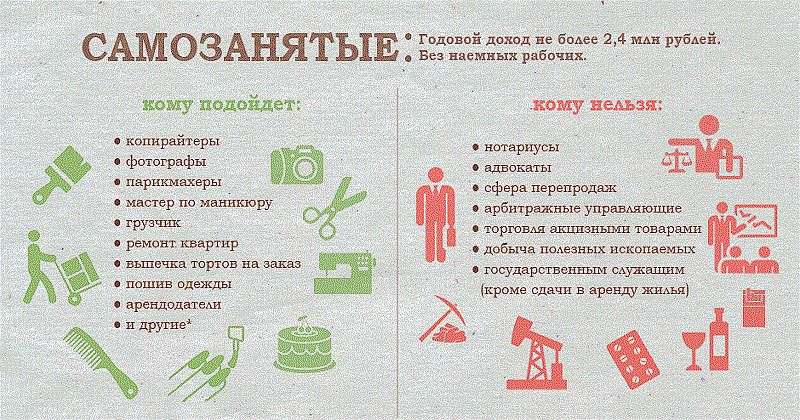

Чем нельзя заниматься самозанятым?

Государство решило не ограничивать самозанятых определёнными сферами деятельности и разрешило вести практически любой бизнес, но при определенных условиях.

Арендодатели квартир массово перешли на режим самозанятости

Полный список запретов следующий:

- Использование наемного труда.

- Ежегодный оборот более 2,4 миллиона рублей.

- Реализация подакцизных товаров.

- Реализация товаров, подлежащих обязательной маркировке.

- Перепродажа товаров, за исключением вещей, которые использовались самозанятым в личных целях.

- Добыча полезных ископаемых.

- Ведение предпринимательской деятельности в интересах других лиц на основании договоров.

- Курьерская деятельность.

- Ведение параллельной предпринимательской деятельности на других налоговых режимах.

Таким образом, за рамками этих ограничений самозанятые могут заниматься чем угодно.

Найм самозанятых по трудовому договору

Прежде чем стать самозанятыми, многие граждане переживают, что не смогут устроиться в этом статусе на обычную работу. Развенчиваем мифы.

Допускается заключение с самозанятым обычного договора на оказание услуг

На самом деле у самозанятого есть выбор схемы, по которой получать оплату за выполненный труд.

Первый вариант – договорная оплата за выполненный объем работ. Именно с этой целью, собственно, и становятся самозанятыми. Например, человек может устроиться электриком в компанию, но платить ему будут только за фактически оказанные услуги. Нет выполненной работы – нет зарплаты.

При желании можно дополнительно составлять договор ГПХ, но при этом придется оплачивать 13% НДФЛ от суммы подряда, что вряд ли кому-то нужно.

Не запрещает этот вариант и долгосрочное сотрудничество.

Второй вариант – оформление по стандартному трудовому договору. Никаких ограничений для самозанятых в этом плане нет. Параллельно с предпринимательской деятельностью они могут оформиться на полную ставку продавцом или менеджером в крупную компанию. Всё будет полностью законно.

Также разрешено нанимать специалистов, оформленных как самозанятые, на постоянную работу по трудовому договору, платить за них страховые взносы и НДФЛ. Любой гражданин вправе совмещать трудоустройство с подработкой по НПД.

Единственное ограничение для самозанятых при официальном трудоустройстве – они не могут проводить через «Мой налог» доход, получаемый от своего работодателя. Также они не могут оказывать ИП или юрлицу услуги, если менее чем 2 года назад работали у него по трудовому договору.

Двухгодичный перерыв предусмотрен, чтобы некоторые особо умные предприятия не переводили осознанно свой персонал с трудового договора на режим самозанятости. Государство при этом будет терять налоги, а люди – пенсию.

Самозанятость: эксперимент или навсегда?

Целью внедрения режима самозанятости была легализация деятельности граждан, которые финансово просто не «тянут» официальное оформление индивидуальным предпринимателем. При этом заманивать людей решили низкими налоговыми ставками.

Легализация деятельности, по идее, позволит многим ощутить вкус официального бизнеса и позволит плавно перейти на более привычные системы налогообложения.

Есть вероятность, что вскоре ряд прибыльных профессий лишат режима самозанятости

Сейчас самозанятым может стать любой гражданин России, Беларуси, Армении, Казахстана и Киргизии. Но при этом все налоги уплачиваются исключительно в российскую налоговую инспекцию.

В планах правительства обеспечить спецрежим самозанятости до 2029 года, а потом принять решение о его дальнейшей судьбе. Естественно, власть будет искать баланс между уровнем налоговой ставки и желанием граждан работать легально. И скорее всего, размер налога увеличится с нынешних 4-6%, но это будет только через несколько лет.

Самозанятый и ИП: что лучше

Целью любого бизнеса является получение прибыли. При выборе системы налогообложения предпринимателю также следует руководствоваться, в первую очередь, собственной выгодой.

Самозанятым нельзя заниматься онлайн-торговлей через интернет-магазины

С точки зрения прибыли, самозанятость больше подходит тем, кто не имеет наемных сотрудников. Это, наверное, основной ограничитель для плательщиков налога на профессиональный доход.

Не нужны помощники строителям, грузчикам, мелким арендодателям, а также людям творческих профессий – художникам, музыкантам. Заметим, что перечисленные категории предпринимателей в большинстве своём уже перешли на новую систему налогообложения.

Также становиться самозанятым в 2022 году целесообразно людям с нестабильными подработками или на старте бизнеса по оказанию услуг. При дальнейшем развитии всегда можно зарегистрировать ИП или ООО. Преимуществом индивидуальных предпринимателей является возможность работать с плательщиками НДС, за счет которых можно значительно увеличить портфель заказов.

Таким образом, начинающие предприниматели, не собирающиеся нанимать людей или заниматься торговлей, могут смело оформлять самозанятость и пытаться работать. В любой момент они смогут поменять режим налогообложения на более удобный.

Особенности самозанятых пенсионеров

Что касается регистрационной процедуры для пенсионеров, то пошаговая инструкция как стать самозанятым мало отличается для них от таковой для остальных людей. В их распоряжении всё также приложение и сайт «Мой налог» с соответствующими способами авторизации.

Самозанятые могут не переживать о своей пенсии

Самозанятые не платят страховые взносы, а значит и не будут в будущем получать пенсию. Поэтому на действующих пенсионерах статус плательщика НПД никак не отражается.

Другая ситуация возникает, когда престарелый бизнесмен решает начать платить страховые взносы добровольно. В таком случае пенсионер может лишиться индексации пенсии, социальной надбавки и других льгот.

Поэтому престарелым гражданам для подработки идеально подходит классический режим самозанятости. Он позволяет получать легальный доход с сохранением всех пенсионных льгот.

Налогообложение самозанятых

Начиная реализовывать пошаговую инструкцию, как стать самозанятым в 2022 году, важно понимать, какие налоги придется платить. Так как налогообложение профессионального дохода является экспериментальным проектом, то государство установило комфортные налоговые ставки:

- 4% при получении дохода от физических лиц;

- 6% при получении дохода от юрлиц и ИП.

Налог рассчитывается, исходя из общей суммы доходов. При этом уменьшать доходы на расходы запрещено. Таким образом, если себестоимость самостоятельно изготавливаемой предпринимателем продукции составляет 80% от её конечной цены, то придется отдать государству 6/20=30% всей прибыли.

Налоговый вычет самозанятому предоставляется единоразово на сумму до 10000 рублей

ФНС ежемесячно самостоятельно рассчитывает и присылает до 12 числа предпринимателю в «Мой налог» сумму начисленного налога. База налогообложения состоит из всех чеков, которые были оформлены в приложении. Также учитываются суммы денежных переводов, поступивших на привязанную к аккаунту банковскую карту.

Если сумма налога составляет менее 100 рублей, налоговая инспекция перенесет срок её оплаты на следующий месяц, при этом уведомление в программу отправлено не будет.

Онлайн-касса и чек для самозанятых

Многие ИП решили стать самозанятыми в 2022 году из-за особенностей кассового обслуживания. Ведь плательщики налога на профессиональный доход могут не использовать онлайн-кассы. Кроме того, формат чека для самозанятых содержит гораздо меньше данных. Естественно, перейти с ИП на самозанятого можно только при соблюдении предпринимателем всех ограничений этого налогового спецрежима.

Чек может формироваться в бумажном или электронном виде непосредственно в приложении «Мой налог». Для печати документа со смартфона придется подключить специальный принтер. Проще тем, кто будет работать через веб-портал. В таком случае чеки можно печатать на любом подключенном к ПК принтере.

Пример чека самозанятого предпринимателя юридическому лицу

Обязательными реквизитами чека являются:

- Наименование документа.

- Номер, присваиваемый ФНС при формировании чека.

- Дата и время сделки.

- ФИО и ИНН самозанятого.

- Режим налогообложения.

- Наименование товара или услуги.

- Стоимость.

- QR-код.

- ИНН покупателя, если он юрлицо или ИП.

Из всех этих сведений предпринимателю нужно вводить только наименование товаров или услуг, их стоимость, ИНН покупателя (при необходимости).

Нужно заметить, что никто не запрещает самозанятым использовать онлайн-кассу. Это оборудование, в паре с удобным ПО для анализа бизнес-деятельности, например от компании ЕКАМ, может заметно облегчить рабочие процессы. Особенно это касается людей, продающих много продукции собственного производства.

Как самозанятому получить налоговый вычет по ипотеке?

Налоговый вычет представляет собой сумму определенных расходов, которые вычитаются из базы налогообложения налога на доход физических лиц. В итоге человек имеет право на возвращение 13% НДФЛ, уплаченного с этой суммы. Оснований для такого возврата довольно много, но чаще всего это расходы на обучение или на ипотеку.

Проблема самозанятых заключается в том, что они не платят НДФЛ, поэтому им и нечего возвращать. Но есть случаи, когда налоговый вычет всё же можно оформить:

- Самозанятый параллельно работает наемным работником или по договору ГПХ и оплачивает государству 13% НДФЛ.

- Самозанятый сдает в аренду недвижимость. Если стоимость аренды превысила в год 2,4 млн. рублей, то предпринимателю придется заплатить 13% НДФЛ с суммы, превышающей этот порог.

В остальных случаях налоговая льгота самозанятым не предусмотрена.

Режим самозанятости стал заметным трендом 2020-2022 годов среди микробизнеса. На него начали переходить как действующие ИП, так и многие нелегальные бизнесмены. В реальности, стать самозанятым стало выгодно, кроме того, для многих этот налоговый режим стал первой ступенькой к их успешному бизнесу.

- На сайт ФНС России

Что это за приложение?

«Мой налог» — это официальное приложение ФНС России для налогоплательщиков налога на профессиональный доход. Приложение обеспечивает удаленное взаимодействие между самозанятыми и налоговым органом. Самозанятому не нужно сдавать

отчетность и покупать кассу – приложение само ведет учет доходов, рассчитывает налог и др.

Можно зарегистрироваться с телефона

Легко сформировать и отправить клиенту чек

Удобно следить за начислением налогов

Приходят уведомления о сроках уплаты

Возможность уплаты налога

Возможность сформировать справку о постановке на учет, а также о доходах

В приложении доступны инструменты аналитики для детального финансового анализа своей деятельности.

РЕГИСТРИРУЙТЕСЬ ПО ПАСПОРТУ, ЧЕРЕЗ ЛИЧНЫЙ КАБИНЕТ ИЛИ ПОРТАЛ ГОСУСЛУГ

За 10 минут и без визита в инспекцию

По паспорту — с телефона или планшета

Это удобно, если нет доступа в Личный кабинет налогоплательщика-физического лица. При сканировании паспорта данные для заявления распознаются и заполняются автоматически. После распознавания нужно будет сфотографироваться.

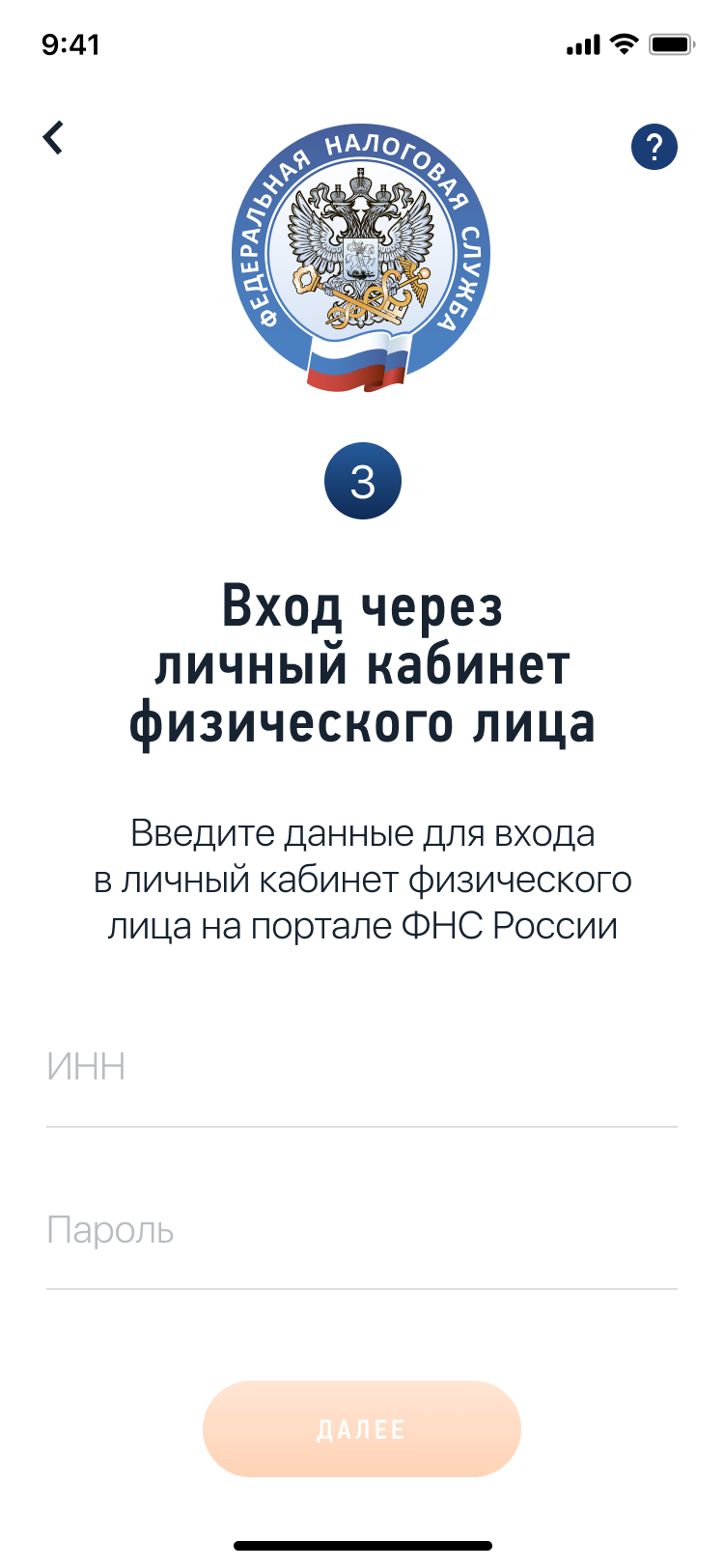

Через Личный кабинет налогоплательщика-физического лица (для любых устройств)

Для регистрации через Личный кабинет паспорт не нужен. Понадобится ИНН и пароль, который вы используете для доступа в Личный кабинет физического лица на сайте nalog.ru.

Через Единый портал государственных и муниципальных услуг – для любых устройств.

Для регистрации через портал госуслуг паспорт не нужен. Понадобится или номер мобильного телефона, или почта, или СНИЛС и пароль, которые вы используете для доступа к электронным госуслугам на сайте gosuslugi.ru

Как зарегистрироваться через личный кабинет

Этот вариант самый простой: не нужно сканировать паспорт и фотографироваться. Регистрация возможна с любого устройства, даже если на нем не работает камера. Нужен ИНН и пароль для доступа в Личный кабинет налогоплательщика-физического

лица. Это тот Личный кабинет, которым вы обычно пользуетесь на сайте nalog.ru для отправки деклараций о доходах, уплаты имущественных налогов и подачи заявлений на вычеты.

Как получить доступ в Личный кабинет налогоплательщика-физического лица .

1

Укажите номер телефона

Указывайте тот номер, которым пользуетесь и к которому имеет доступ. Когда придет код по смс, введите его для подтверждения номера.

2

Выберите регион

Укажите регион, в котором ведете деятельность. Это может быть не тот регион, где вы живете и находитесь физически.

3

Введите данные для доступа

Укажите свой ИНН и тот пароль, который используете для доступа в Личный кабинет налогоплательщика физического лица.

4

Придумайте пин-код

Защитите приложение пин-кодом. Потом можно настроить доступ по отпечатку пальца или Face ID. Это зависит от функций телефона.

Как пользоваться приложением

КАК ЗАРЕГИСТРИРОВАТЬСЯ ЧЕРЕЗ ПОРТАЛ ГОСУДАРСТВЕННЫХ УСЛУГ

Еще один простой вариант регистрации, для которого не понадобится паспорт и фотография. Регистрация возможна с любого устройства, даже если на нем не работает камера. Нужен номер мобильного телефона или почта, или СНИЛС и пароль для

доступа к личному кабинету портала государственных услуг. Этот тот личный кабинет, которым вы обычно пользуетесь на сайте gosuslugi.ru для того, чтобы заказать госуслуги в электронной форме, записаться на приём в ведомство, оплатить

любым электронным способом штрафы Госавтоинспекции, судебные и налоговые задолженности, госпошлины, услуги ЖКХ и другое.

1

Выберите способ регистрации

2

Введите логин и пароль от портала Госуслуг

Как зарегистрироваться по паспорту

Если у вас нет доступа в Личный кабинет налогоплательщика-физического лица, для регистрации в качестве налогоплательщика налога на профессиональный доход (самозанятого) достаточно наличие паспорта. На телефоне или планшете должна работать

камера, вам нужно будет отсканировать с ее помощью фотографию и сделать селфи. Заполнять заявление не придется, приложение распознает и внесет данные автоматически.

Постарайтесь, чтобы на поверхности защитной пленки в паспорте не было световых бликов, а цифры и надписи хорошо считывались. Следите за подсказками на экране устройства.

1

Укажите номер телефона

Вам придет код по смс. Он понадобится для подтверждения номера. Такая проверка защищает от регистрации без вашего ведома.

2

Выберите регион

Укажите регион ведения деятельности. Он может не совпадать с местом регистрации по месту жительства.

3

Отсканируйте паспорт

Поднесите его к камере телефона в развернутом виде. Программа распознает данные для заполнения заявления.

4

Проверьте данные

Если данные заполнятся некорректно, отсканируйте паспорт заново. Или отредактируйте информацию вручную.

5

Сфотографируйтесь

Фотографию нужно сделать на камеру телефона, с которого регистрируетесь. Произойдет сверка вашей фотографии с фото в паспорте.

6

Подтвердите регистрацию

Ваше заявление для регистрации будет отправлено в налоговый орган. Регистрация может произойти сразу или в течение шести дней.

Как пользоваться приложением «Мой налог»

Это приложение — основной инструмент для взаимодействия налогоплательщиков налога на профессиональный доход (самозанятого) и налогового органа. Оно заменяет кассу и отчетность. С помощью приложения можно сформировать чек, проверить

начисления налогов и узнать о сроках уплаты.

Приложение работает бесплатно — с телефона и планшета. Также доступна веб-версия приложения «Мой налог».

Вопросы и ответы

Формируйте и отправляйте клиентам чеки

Узнайте номер телефона или электронную почту покупателя

Укажите, какую сумму и за что вы получили доход. Наименование товара или услуги может быть любым, при этом должно соответствовать фактически оказанной услуге или проданному товару.

Выберите заказчика (покупателя) — физическое или юридическое лицо. Это повлияет на ставку налога. Если продажа осуществляется юридическому лицу или ИП, необходимо указать их ИНН.

На сумму в чеке будет начислен налог. Это происходит автоматически: считать и сдавать отчеты не нужно.

Налоговые ставки

Контролируйте доходы, начисления и задолженность

В приложении есть все важные цифры, отчеты и уведомления

Можно посмотреть все выставленные чеки за любой период. Также там отображается предварительно начисленная сумма налога.

Когда налог будет начислен, в приложении появится напоминание о сроке уплаты. Если не уплатить налог до 28 числа следующего месяца, он превратится в задолженность. Об этом тоже появится уведомление в приложении. После срока уплаты

оплачивать налог придется уже с учетом пени.

Платите налог с карты или по квитанции

Карту можно привязать для быстрой и удобной оплаты налога.

Способ оплаты налога можно выбрать. Главное, чтобы начисленная сумма была уплачена не позднее 28 числа следующего месяца.

В приложении есть возможность привязки банковской карты для быстрой и удобной оплаты. После привязки вам будет доступна функция автоплатежа. Автоплатеж – ваш помощник в оплате налога. Сумма налога будет списываться с привязанной

банковской карты в автоматическом режиме. Если хотите платить по квитанции, сформируйте платежный документ, перешлите его, куда удобно, или сохраните, чтобы заплатить позднее.

Сроки начисления и уплаты

Подтверждайте доходы и регистрацию

Справки формируются в приложении

Налогоплательщики налога на профессиональный доход могут подтверждать свои доходы при получении кредита оформлении пособий и в других случаях.

В приложении формируются две справки: о регистрации в качестве самозанятого и доходах за любой период.

Справку можно отправить себе на электронную почту — в ту организацию, которая попросила предоставить такой документ. Кроме справки о постановке на учет регистрацию можно также проверить с помощью специального сервиса по адресу

https://npd.nalog.ru/check-status/. Расскажите клиентам о такой возможности: это важно для них при заключении договоров.

Ограничения по доходам

Прекратите регистрацию в любое время

Подать заявление можно через интернет

Если вы больше не хотите быть налогоплательщиком налога на профессиональный доход (самозанятым),вы можете в любой момент сняться с учета. Для этого необходимо в мобильном приложении «Мой налог» в разделе «Профиль» нажать кнопку

«Сняться с учета» и указать причину снятия с учета.

При снятии с учета выберите подходящую причину. Больше ничего делать не нужно. При этом необходимо оплатить налоги, которые вам начислили за период работы. Если сняться с учета, начисленный налог всеравно необходимо уплатить.

В любое время можно заново зарегистрироваться в качестве самозанятого. Процедура регистрации будет такой же, как и в первый раз.

Самозанятость – отличная альтернатива для тех, кому по разным причинам невыгодно открывать ИП. Речь о стартапах с небольшим бюджетом, фрилансерах, репетиторах, таксистах, арендодателях жилых помещений с доходом не выше определенной планки. Как перейти на специальный налоговый режим самозанятости и в чем нюансы – читайте в нашей пошаговой инструкции.

Особенности, плюсы и минусы самозанятости

Режим для самозанятых ввели в 2019 году экспериментально сроком на 10 лет. Поначалу он действовал только для нескольких регионов. С июля 2020 его разрешили применять в любой точке РФ. Сейчас на него перешли уже около 2 000 000 человек.

Самозанятость – неофициальный термин. Но его используют даже в государственных органах. Самозанятыми считаются лица, которые уплачивают НПД – налог на профессиональный доход. Перейти на этот спецрежим могут те, кто работает самостоятельно без наемных сотрудников.

Основное преимущество режима – это возможность легализовать свою деятельность, работать прозрачно и не бояться штрафов за незаконное предпринимательство. К тому же, для самозанятых предусмотрена довольно щадящая налоговая ставка: 4% и 6%. Никаких дополнительных обязательных платежей нет.

В список преимуществ также входят:

- быстрый и максимально простой процесс регистрации без посещения налоговой инспекции;

- отсутствие необходимости в сдаче деклараций и отчетов;

- ведение учета в удобном приложении для смартфона «Мой налог» (там же формируются чеки, поэтому приобретать кассовое оборудование не нужно);

- получение единоразового вычета (10 тысяч рублей);

- автоматическое начисление налога;

- возможность совмещать самозанятость с основной работой по договору без прерывания стажа.

Стать самозанятыми могут фотографы и видеооператоры, организаторы праздников, продавцы изделий собственного производства, водители, строители, мастера маникюра, специалисты, работающие удаленно через разные интернет-площадки. Все виды деятельности, допустимые на спецрежиме, прописаны в законе.

Перейти на самозанятость можно, если вы:

- Занимаетесь индивидуальной профессиональной деятельностью или получаете деньги от своего имущества.

- Зарабатываете не больше 2 400 000 рублей за год.

- Не нанимаете сотрудников и не оформляете отношения с работодателем.

- Работа не попадает под исключение в 422-ФЗ.

НПД заменяет страховые взносы и НДС.

Лимитов по сумме месячного дохода на режиме не существует. Но если выйти за пределы годового ограничения, вас автоматически переведут на другую систему. Все данные строго контролируются через «Мой налог».

Минусы у режима НПД тоже есть. Обычно самозанятые сталкиваются с такими сложностями:

- лимит по годовым доходам;

- нельзя привлекать наемных сотрудников;

- самозанятость подходит не для всех видов деятельности;

- нет социальных гарантий, выплат на случай больничного или декрета;

- без добровольных страховых взносов самозанятость не войдет в трудовой стаж, на них нельзя снижать налог;

- совмещение режима с другими системами ограничено.

Регистрация самозанятости: алгоритм действий

Чтобы стать пользователем спецрежима, нужно зарегистрироваться и получить соответствующее подтверждение. Все детали процедуры есть в Налоговом кодексе.

Самозанятость оформляется разными способами. Рассмотрим подробнее все случаи.

Через приложение

Первым делом скачайте программу в сервисе Google Play или в AppStore, отталкиваясь от вашего устройства и ОС.

Далее откройте ее, поставьте отметку в поле для согласия на обработку информации и примите правила.

После этого появится экран, предлагающий выбрать подходящий способ регистрации.

№1 – по паспорту:

- выберите пункт «Регистрация по паспорту РФ»;

- впишите номер мобильного;

- введите код из sms, который придет на упомянутый телефон;

- отметьте регион;

- отсканируйте страницу паспорта с фото: для этого нужно направить камеру на документ и нажать «Распознать»;

- убедитесь в корректности считанной информации: все верно – жмите «Подтвердить», заметили ошибки – «Распознать снова»;

- добавьте или сделайте снимок, подтверждающий вашу личность;

- нажмите кнопку «Подтверждаю» для завершения регистрации.

Когда выполните все перечисленные действия, программа автоматически уведомит инспекцию о постановке на учет.

Это самый простой и удобный способ регистрации, занимающий буквально 3-5 минут. Выбрав его, вы можете не посещать налоговую, а все необходимые процедуры выполнить в режиме онлайн. Кроме того, для дальнейшего взаимодействия с инспекцией программа понадобится в любом случае. Через нее инспекторы контролируют самозанятых.

В самой программе есть еще 2 варианта оформления.

№2 – на Госуслугах:

- создайте аккаунт на портале;

- впишите паспортную информацию, телефонный номер, СНИЛС;

- подтвердите создание аккаунта в МФЦ (нужен паспорт и ранее указанный на сайте телефон);

- на регистрационном экране в системе выберите соответствующий вариант;

- введите данные для входа, мобильный и код из sms;

- выберите нужный регион, проверьте ИНН и кликните по кнопке «Подтверждаю».

№3 – через ЛК на официальном ресурсе налоговой:

- войдите в кабинет, применив подтвержденную запись на Госуслугах;

- или получите реквизиты для входа у налогового инспектора;

- укажите мобильный, пароль из sms;

- выберите регион, подтвердите факт регистрации.

Последний метод подойдет не только для жителей РФ, но и для иностранцев.

При наличии подтвержденного аккаунта на веб-сайте ФНС или Госуслугах проще и быстрее всего оформлять самозанятость именно через эти ресурсы. Если записи нет, регистрируйтесь по паспорту. В любом случае это удобнее, чем обращаться в службу или МФЦ.

На ПК в браузере

Пройти регистрацию можно и без приложения. Делается это прямо на ресурсе ФНС в ЛК плательщика налогов. Для входа понадобятся те же данные, которые запрашивает приложение (логин/пароль или учетка с Госуслуг).

Схема аналогичная:

- войдите через браузер (логин = ИНН);

- вбейте пароль и кликните «Зарегистрироваться»;

- согласитесь на обработку запрашиваемой информации;

- нажмите «Далее» и подтвердите.

На этом оформление для физлиц завершается. Паспорт, фото не нужны. Если самозанятость оформляет ИП, предприниматель должен будет дополнительно уведомить инспекцию о том, что отказывается от другого спецрежима. Например, от УСН или патента. Совмещать режимы нельзя. В противном случае налоговая аннулирует регистрацию. Такое уведомление необходимо подать на протяжении месяца.

Если ИП применяет патент, сначала следует дождаться пока истечет срок его действия или уведомить о прекращении данной деятельности предварительно. И только потом заниматься регистрацией плательщика НПД.

В уполномоченном банке

Еще один канал для оформления – банк, который предлагает такую услугу. Чаще всего получить статус можно в мобильном сервисе учреждения. Для примера возьмем «Сбербанк».

Что нужно сделать для получения статуса:

- зайти в онлайн-приложение банка;

- найти пункт «Свое дело» в разделе с каталогом;

- указать карту для регистрации (лучше выпустить для этого отдельную, оптимально – цифровую);

- прописать реальный телефонный номер (на него пришлют регистрационные данные, позже сюда будут отправляться фискальные документы);

- поставить отметку напротив региона, где планируется ведение деятельности;

- определить конкретную сферу, выбрав из предложенных вариантов в списке – консультирование, маркетинг/реклама, косметолог и так далее (можно выбрать 3-5 направлений);

- ознакомиться с условиями подключения и нажать на кнопку «Продолжить»;

- дождаться ответа из налоговой, который приходит в течение нескольких минут;

- ожидать уведомление банка, информирующее о подключении сервиса.

В целом процедура регистрации через банк занимает не более 6 дней. Но обычно все проходит намного быстрее.

После этого в приложении «Сбербанка» можно будет формировать электронные чеки, которые являются единственным обязательным видом отчетности для самозанятых. Они подтверждают доходы. Позже эта информация учитывается при расчете налога. Чеки в приложении могут формироваться даже на иностранные организации.

При оплате переводом на карту фискальные документы создаются автоматически. Формировать их вручную придется только в случае оплаты наличными, на счет или, если плательщиком является ИП/юрлицо.

Помимо этого, в сервисе банка есть и другие бонусные предложения для самозанятых. Это различные инструменты, облегчающие рутинные ежедневные процессы. К примеру, календарь для записи/учета клиентов, конструктор документов, обучающая платформа с полезными материалами, 3 бесплатные консультации юриста.

Кроме того, самозанятым доступны кредиты с особыми условиями на личные цели или развитие своего дела. Ипотека составляет от 1,4% годовых.

Услуга регистрации самозанятости предоставляется не только в «Сбербанке». Полный список организаций, которые поддерживают обмен данными с налоговой, размещен на официальном ресурсе ФНС.

В нем присутствуют:

- «Альфа-Банк»;

- «Киви»;

- «КУБ»;

- «ВТБ»;

- «МТС-Банк»;

- «Тинькофф» и прочие.

В налоговой

Последний вариант – пойти в ближайшую службу по месту проживания. Перед этим нужно заполнить уведомление в бланке соответствующей формы.

В нем указывают:

- ИНН, код органа;

- персональные данные: ФИО/пол/дата рождения;

- вид/сфера деятельности;

- паспортную информацию;

- адрес проживания;

- дату/подпись.

Чтобы отказаться от статуса в дальнейшем, необходимо подавать аналогичный документ о прекращении деятельности.

Нужно учитывать, что в постановке на учет могут отказать. Но это бывает крайне редко. Основная причина – несоответствия или противоречия между поданными документами и информацией, которой владеет налоговая инспекция.

Как подтвердить получение статуса

Налоговая служба не предоставляет самозанятым никаких уведомлений, которые бы подтверждали факт взятия на учет.

Подтвердить свой новый статус можно двумя способами:

- Поставить отметку на копии предварительно составленного уведомления в инспекции.

- Сгенерировать регистрационную справку в сервисе «Мой налог». Она приравнивается к обычным бумажным документам, которые выдают налоговые органы.

Нюансы расчета налога

Размер ставки определяется тем, кто рассчитывается с самозанятым:

- Если физлицо, нужно уплатить 4% от суммы дохода.

- При сотрудничестве организациями/ИП – 6%.

Учет и контроль начислений, а также предварительные расчеты выполняются в программе. Все процессы полностью автоматизированы.

Что необходимо от пользователя:

- формировать чеки по каждой транзакции в программе;

- указывать плательщика, сумму перечисления;

- отправлять клиенту электронный/бумажный чек;

- отслеживать информацию о предварительных расчетах в режиме онлайн;

- фиксировать рассчитанную сумму до 12-го числа каждого месяца;

- уплачивать начисленную сумму удобным способом за предыдущий месяц до 25-числа текущего.

Чеки в программе формируются автоматически при добавлении новой транзакции. При этом нужно прописывать наименование и стоимость товара/услуги. Во время проведения расчетов с ИП и юрлицами желательно указывать их ИНН. Чек клиенту передается в руки, на email или телефон. Также можно предоставлять QR-код на мобильном.

Главное – отражать получаемые средства непосредственно после расчета. Отложить можно только переводы на счет и посредством агентов. Но они должны быть обязательно отражены до 9-го числа следующего месяца. Если приложение не работает, данные вносятся через веб-кабинет.

Квитанция на оплату формируется налоговой службой автоматически, после чего сразу же появляется в программе.

Доступные способы оплаты:

- картой прямо в сервисе «Мой налог»;

- по реквизитам через платежную систему;

- в банковском приложении, на кассе, в банкомате или на терминале;

- на Госуслугах;

- поручением банку;

- через ОЭП, разрешенных ФНС – «Яндекс.Такси», «Достависта», «Сити-Мобил» и другие.

Сумму меньше 100 рублей переносят на следующий расчетный период.

Заключение

Спецрежим для самозанятых предусматривает максимально простые условия. Процесс регистрации по большей части уведомительный, требует минимум документов и времени. Пройти его и узаконить доходы может любой желающий. Разумеется, если его работа подходит для этого режима. Самый быстрый и удобный вариант – оформление в приложении или в онлайн-сервисе банка.

Возможно вам также будет интересно:

.png)