Когда сотрудник получает долю в бизнесе, у него действительно появляется стимул прилагать максимум усилий для развития компании. Насколько это удобный инструмент мотивации и насколько он выгоден обеим сторонам — узнали у юристов. Специалисты юридической компании REVERA помогли разобраться с особенностями передачи прав и реализации опционов в компании. Ответы на самые важные вопросы — в материале.

— Опционы — это форма мотивации сотрудников компании, возможность предоставить им право при определенных обстоятельствах получить долю участия в компании. Обычно эта доля выражается в получении работником акций компании или права на участие в доле прибыли при успешной продаже бизнеса. Не всегда опцион предполагает получение реальных акций, но всегда его доходность связана с развитием бизнеса.

Когда работник получает долю в бизнесе в какой-либо форме, у него появляется мотивация вкладываться в развитие бизнеса как в свой собственный. Бизнес растет быстрее, поскольку больше людей напрямую в этом заинтересованы.

Ответим на наиболее распространенные вопросы сотрудников и собственников, связанные с внедрением системы опционов.

В чем выгода опционов для сотрудников?

При условии реализации опциона сотрудник может претендовать на следующие бенефиты:

1. Возможность продать акции/поучаствовать в получении прибыли, к примеру, в случае продажи бизнеса/его части или выхода на IPO, с определенной доходностью.

Так, на начальной стадии развития компании сотрудник может получить право на опционные 100 акций по $ 1. А через пару лет 1 акция этой компании уже будет стоить $ 100, и работник продаст свои опционные 100 акций по цене $ 10 000. Итого его доход составит $ 9900 минус налоги.

2. Возможность получать дивиденды, но это второстепенно, потому что:

- Во-первых, дивиденды (особенно в иностранных компаниях) распределяются, как правило, редко

- Во-вторых, процент доли работника и приходящихся на нее дивидендов не такой большой.

3. Возможность осуществлять контроль сотрудник чаще всего не получает. Потому что по рыночной практике опционные акции, как правило, не предполагают участие в принятии наиболее важных решений.

На какой стадии развития компании может быть введена опционная программа?

1. Часто к опционам прибегают стартапы, когда у компании еще недостаточно средств, чтобы привлечь дорогостоящих специалистов. На этой стадии развития компании у сотрудника больше всего шансов получить акции дешево, но и риски наиболее высоки (поскольку перспективы развития компании оценить очень сложно).

2. Более зрелые и совсем зрелые компании, которые продолжают расти, тоже часто вводят опционные программы. Ведь сотрудник в будущем (при условии дальнейшего роста компании) сможет продать акции с определенной доходностью. На этой стадии риски работника меньше, поскольку перспективность компании уже более ясна, но и стоимость получения акций сотрудником будет выше.

3. Даже компании, которые уже вышли на IPO, могут вводить опционные программы. В качестве бенефита для работника, к примеру, такие компании могут предлагать бесплатные акции при покупке определенного количества акций на бирже по рыночной стоимости.

Что представляет из себя опцион и что предусматривает?

С юридической стороны, опцион представляет из себя определенный набор документов, к основным из которых относятся:

- Сам опционный план (ESOP), где закреплены все условия опционной программы, принятые в компании

- Договор с конкретным сотрудником, где фиксируются отдельные условия для каждого работника: конкретное количество акций, график вестинга (vesting — об этом далее) и другое.

Как правило, в опционном плане и договоре предусматривают как минимум следующие условия:

1. Что именно получают сотрудники.

Реальные оборотоспособные акции или право поучаствовать в прибыли компании в будущем.

Как правило, это зависит от того, есть ли у бизнеса цель, чтобы конкретный работник стал полноценным участником бизнеса (принимал участие в решении вопросов), либо же мотивация работника должна быть исключительно денежной.

2. Условия для получения права на опционы.

Многие юрисдикции разрешают выдавать опционы не только работникам, но и подрядчикам.

Кроме того, вы можете установить любые критерии, по которым будете определять, какие работники могут участвовать в опционном плане. Например:

- Топ-менеджеры

- Работники, занимающие определенные позиции по достижении некоторого количества лет работы в компании

- Сотрудники, добившееся определенных результатов для компании

- И др.

3. Утверждение участников опционной программы.

Далее важно определить: в опционной программе участвуют все работники, которые соответствуют установленным критериям, либо на каждого конкретного работника требуется согласие руководства компании.

Первый вариант наиболее актуален для очень крупных компаний, где руководство не знает лично каждого работника.

4. Условия реализации опциона.

Важно понимать, что получение опциона и его реализация — это разные вещи. Так, получение опциона — это всего лишь заключение договора. А реализация — это уже фактическое получение работником акций/права на участие в прибыли.

Как правило, в момент заключения опционного договора сотрудник еще не получает акции, а только юридически фиксируется обязанность нанимателя предоставить работнику определенное договором количество акций в будущем при наступлении определенных договором условий (например, при выполнении KPI).

Это могут быть, к примеру, качественные показатели (достижение определенного плана продаж, прибыли, количество клиентов и т.д.) либо срок работы в компании, либо и то и другое.

5. Cliff и vesting.

Для того чтобы у сотрудника была мотивация дольше оставаться в компании, в опционном договоре устанавливается vesting. Vesting — это период, в течение которого работник наделяется правом реализовать опцион. Часто это можно делать по частям по мере наступления предусмотренных договором условий.

Стандартный срок vesting — 4 года, включая 1 год cliff (период от момента заключения опционного договора до момента, когда у сотрудника появляется право реализации первой части предоставленного ему опциона) и 3 года vesting.

Например. Вы пообещали работнику 4800 акций при условии 1 год cliff и 3 года vesting. Через год работник «получает» 25% акций, еще через год — еще 25% и так далее. Как правило, в течение vesting акции «предоставляются» раз в месяц/квартал (то есть по 1/12 от всех обещанных акций каждый месяц или по ¼ в квартал, соответственно). Через 4 года сотрудник сможет получить все 4800 акций.

Если человек уйдет из компании до истечения 4 лет, то, при условии выполнения KPI, сможет получить часть обещанных ему акций. Но только то количество, vesting которых уже наступил. Хотя предусмотреть, что работник утрачивает право на реализацию опциона при увольнении, тоже возможно.

Также есть такое понятие, как accelerated vesting, когда сотрудник может получить акции быстрее, чем было оговорено изначально. Для этого должен быть определенный триггер — чаще всего таким триггером выступает продажа компании.

Например. Установлен vesting 4 года, но вы договорились, что если продажа компании случится через 2 года, работник получит все акции быстрее. Для сотрудника это выгодно, так как у него есть мотивация работать лучше, чтобы компания быстрее привлекла инвестора.

Для инвестора же это не очень выгодно, поскольку он приходит в компанию и заинтересован, чтобы сотрудник оставался в ней работать, но так как последний уже получил причитающиеся ему по опциону акции в ускоренном порядке, то эта мотивация для него уже не работает — нужно выдавать новый опцион или выбирать иные меры по удержанию этого сотрудника.

6. Цена покупки акций.

Опцион не всегда означает, что работник получает акции бесплатно (как мы писали выше, мотивация заключается в другом).

Вариант бесплатной передачи либо по цене ниже рыночной возможен, но часто может повлечь негативные налоговые последствия как для работника, так и компании. Законодательство некоторых стран в принципе запрещает передавать акции по определенным типам опционов по цене ниже рыночной.

Самый оптимальный вариант — это передавать акции работнику по рыночной цене.

7. Можно ли продавать акции после их получения.

Бизнес заинтересован в том, чтобы контролировать состав своих акционеров, иначе в нем могут оказаться, к примеру, ваши конкуренты. По этой и другим причинам устанавливают определенные ограничения для работников по распоряжению акциями. Например:

- Продавать можно, но только с согласия компании, и у компании есть преимущественное право на выкуп всех передаваемых акций

- Продавать можно только при определенных обстоятельствах (к примеру, продажа компании)

- Продавать можно только по истечении определенного срока.

8. Что будет с акциями после увольнения.

Когда работник уходит из компании, собственники не всегда заинтересованы в том, чтобы в составе ее акционеров оставался человек, который отношения к бизнесу больше не имеет.

Поэтому вы можете предусмотреть, что в случае увольнения компания выкупает акции либо акции остаются у работника с учетом всех ограничений на продажу.

Все, о чем мы рассказали выше — это минимальный набор, который закладывается в опционное соглашение практически независимо от юрисдикции, но он может быть расширен до любого объема по вашему желанию.

Могут ли работники белорусских компаний участвовать в опционном плане иностранной компании?

Эта ситуация очень актуальна для белорусских компаний, у которых есть материнские иностранные компании. Часто материнская иностранная компания хочет распространить свой опционный план на работников из всех юрисдикций, в том числе Беларуси. Могут ли белорусские работники принять в нем участие?

Ответ: да, могут. Но необходимо убедиться, что предложенный иностранной компанией опционный план не противоречит белорусскому законодательству.

Например. Часто такие опционные планы предусматривают, что стоимость за приобретение акций будет удерживаться из заработной платы работника, но далеко не всегда это можно делать в соответствии с нормами белорусского права (есть ограничения по основаниям удержаний, их размеру и так далее).

Если же белорусский работник (или просто резидент Республики Беларусь) получил опцион от иностранной компании, после его реализации нужно помнить о соблюдении различных регуляторных требований. Самое основное из них — это, конечно же, уплата налогов. Налоговые последствия, как правило, возникают в момент получения дивидендов или продажи акций. Также могут возникнуть в момент приобретения акций (если работник получает акции бесплатно). В любом случае о приобретении акций иностранной компании работнику нужно уведомить налоговую инспекцию по месту жительства в течение 10 рабочих дней.

Может ли белорусская компания выдавать опционы своим сотрудникам?

Да, нормы, позволяющие это делать, в белорусском законодательстве есть. Так, резиденты ПВТ получили право выдавать опционы еще в 2018 году (п. 5.2 Декрета № 8 «О развитии цифровой экономики»). А с 2021 года прямые нормы, позволяющие передавать акции/доли работникам белорусских компаний, заработали и для нерезидентов ПВТ (ч. 7.8 статьи 76, статья 1021 Закона «О хозяйственных обществах»).

Подробнее о предоставлении опционов работникам белорусских компаний можно почитать здесь.

Читайте также

- Как удерживать ключевых сотрудников? Пошаговая инструкция

- «Все стали зарабатывать больше и веселее» — зачем компании нужен «директор по счастью»

-

«Я устал, вернусь нескоро» — зачем компании отпускают сотрудников в «творческие отпуска»

Многие владельцы компаний мечтают о том, чтобы сотрудники относились к бизнесу с такой же любовью и вниманием, как они сами. Добиться этого можно с помощью опционной программы.

Кажется, что все просто: раздаем сотрудникам опционы — право на приобретение долей в компании. Они становятся совладельцами бизнеса и начинают работать эффективнее, текучесть снижается, кандидаты охотно принимают офферы.

Но как только вы начнете разбираться в опционных программах, то столкнетесь с массой вопросов, например:

- Как в российском законодательстве выделять доли сотрудникам?

- Какие документы нужно оформить?

- Кому, когда и на какие суммы давать опционы?

- Должен ли сотрудник что-то платить за акции компании?

- Как донести до коллег и кандидатов ценность опционов?

На эти и другие вопросы отвечает HR-директор компании НаПоправку Василиса Лукьянюк.

Василиса Лукьянюк, HR-директор компании НаПоправку

Что такое опцион и зачем он нужен работодателю

Опцион — это право сотрудника стать акционером компании и разделить с бизнесом его успех. Например, работодатель дает возможность работнику выкупить 0,01% всех акций за условные 10 $. Эта сумма фиксируется на весь период соглашения: даже если акции подорожают, то цена для сотрудника останется прежней.

Как это работает:

С помощью опционов работодатели повышают свою привлекательность на рынке труда и формируют у сотрудников мировоззрение предпринимателя. Человек намного сильнее вовлечен в работу, если считает себя совладельцем компании, а не просто «наемником». Цели бизнеса переплетаются с его собственными задачами: чем лучше идут дела у компании, тем выше оценивается опционная доля.

Как мы реализовали опционную программу

Инициатор внедрения программы — наш CEO Александр Печерский. Для него было важно создать для каждого сотрудника возможность поучаствовать в большом успехе компании, заработать кратно больше оклада, если человек вложился в этот успех. Александр активно следит за мировыми тенденциями в стартапах и технологических компаниях, где опционы — это стандартная практика.

Хотя в России мы пока только делаем первые шаги и перенимаем опыт коллег из других стран. Дело осложняется тем, что в открытом доступе мало информации: если работодатели и внедряют подобные программы, то по разным причинам не готовы рассказывать об этом публично.

Реализовать опционную программу может быть проблематично из-за особенностей российского законодательства. Например, ООО — общество с ограниченной ответственностью — может владеть собственной долей только в исключительных случаях и не более года (ст. 22, 23 Федерального закона об ООО). Это создаст проблемы, когда вы захотите зарезервировать часть компании под сотрудников.

Поэтому мы решили пойти другим путем — выдавать опционы на акции нашей материнской компании, которая находится на Кипре и работает в зоне международного законодательства. В результате сотрудники получают долю в материнской компании, владеющей российским ООО.

Выбрали формат опциона

Мы рассматривали два варианта:

- Выдавать фантомные опционы, за которыми не стоят настоящие акции. По сути, это просто зафиксированная договоренность о финансовых бонусах в будущем.

- Распределять реальные опционы — право на получение доли в компании.

В итоге выбрали вариант с реальными опционами — более сложный в оформлении и рискованный, ведь при увольнении сотрудника часть бизнеса уходит вместе с ним. Но мы изначально решили создавать ownership mindset и остались верны этой идее.

Выделили опционный фонд

При привлечении очередного инвестиционного транша мы согласовали с инвесторами, что для целей опционной программы будут выделены 7% акций компании.

Составили документы

Нашу инвестиционную сделку сопровождала международная юридическая компания. Она помогла проработать правовые аспекты опционной программы и подготовить документы:

- Опционный план — это общий нормативный документ, где указаны все правила и условия участия в программе.

- Опционное соглашение, оно же «уведомление о предоставлении опциона на акции». Соглашение заполняется индивидуально для каждого сотрудника и содержит условия конкретной сделки:

- количество акций, которые компания выделяет лично сотруднику по фиксированной стоимости;

- стоимость пакета акций для сотрудника — мы рассчитывали ее от номинальной стоимости компании;

- срок действия — в течение какого времени нужно реализовать свое право на опцион и выкупить акции.

- Договор на получение акций — составляется, когда сотрудник реализует опцион.

Определились, кому выдавать опционы

Некоторые компании дают опционы только привилегированным категориям работников, например ключевым специалистам, руководителям и кандидатам с такой экспертизой, что за них на рынке труда идет настоящая борьба.

Мы же руководствовались двумя принципами:

- Важно, чтобы каждый сотрудник ощущал сопричастность к общему делу и понимал: это и его компания тоже.

- Хотелось, чтобы люди, которые вложили силы и проработали с нами длительное время, могли вдобавок к зарплате получить весомые деньги.

Поэтому мы решили, что будем выдавать опционы абсолютно всем сотрудникам, которые проработали не менее 2 лет на 0,7 ставки и более.

Установили размеры опционов

Чтобы распределить акции среди всех сотрудников, мы разделили их на 3 категории:

Составили план выдачи опционов

Чтобы определиться с порядком предоставления опционов, мы установили вестинг и клиф. Вестинг — это период, в течение которого человек получает все, что ему причитается по программе. Клиф — шаг внутри этого периода.

Чтобы удерживать и мотивировать сотрудников, нужно:

- Выдавать опционы частями, пропорционально периоду работы в компании.

- Передавать первую часть не сразу, а через некоторое время после трудоустройства сотрудника. Это позволяет исключить влияние ошибок найма на состав акционеров.

Например, в нашей компании вестинг длится 5 лет с момента трудоустройства — за это время сотрудник забирает весь свой опционный пул. Схема выглядит так:

Первые 20% своего опциона сотрудник забирает через 2 года после начала работы: если уволится раньше, то не получит ничего. Через год он зарабатывает еще 20%, потом два раза по 30%. Если сотрудник покидает компанию, то все ранее полученные опционы не сгорают, а остаются у него.

Определились с ценой выкупа акций

Опцион — это право на выкуп акций. Чтобы реализовать это право, сотрудник должен будет заплатить фиксированную сумму. Возникает вопрос: как определять эту сумму?

Мы могли бы зафиксировать стоимость пакета акций по текущей рыночной цене. Но наша рыночная цена уже сейчас весьма высокая: сотрудникам пришлось бы платить довольно большие деньги, чтобы реализовать опцион. Это бы резко снижало привлекательность нашей опционной программы.

Поэтому мы решили устанавливать номинальную цену — это несущественные суммы.

Как сотрудник может воспользоваться опционом

В наших опционных соглашениях указано, что у сотрудника есть 10 лет с момента трудоустройства, чтобы выкупить неголосующие акции компании по фиксированной цене. Ничего другого с опционом сделать нельзя — продать или подарить его не удастся.

Полученными акциями можно распорядиться двумя способами:

- Оставить себе и зарабатывать на дивидендах.

- Продать с прибылью — уже по рыночной, а не по номинальной цене. Сотрудник вправе продать акции, но только нашей компании. Это условие защищает от появления новых совладельцев, которых мы не знаем.

Воспользоваться правом на продажу акций можно только после наступления одного из трех событий ликвидности:

- выхода на IPO;

- выплаты дивидендов;

- продажи компании.

Событие ликвидности у нас пока не наступило. До этого момента можно хранить свой опцион или превратить его в акции, которые будут просто лежать и ждать своего часа. В таких условиях каждый сотрудник заинтересован в росте рыночной стоимости своей доли и скорейшем наступлении события ликвидности.

Как донести до сотрудников ценность опционной программы

Для России опционы — это не самая привычная история. Люди могут не понимать, в чем ценность опционной программы, как она устроена, на что и при каких условиях они вправе претендовать.

Например, поначалу некоторые сотрудники настороженно отнеслись к нашей программе. Они даже консультировались с юристами — хотели убедиться, что опционное соглашение не несет никаких рисков.

Перед нами встали задачи просветить коллег, развеять их страхи и сомнения, объяснить, как получить максимум пользы от программы. Вот как мы их решали:

- Провели митап с участием генерального директора — объяснили, что такое опционы и как они устроены, ответили на все каверзные вопросы. Теперь показываем новичкам запись этого митапа.

- Когда подписываем с сотрудником «опционные» документы, еще раз проговариваем все условия программы.

- Обсуждаем опционную программу с кандидатами, добавляем информацию о ней в вакансии и офферы.

- Рассказываем об опционах в письмах, которые рассылаем новичкам во время онбординга.

Помочь сотрудникам поверить в опционы — это непростой путь. Я уверена, что на сегодняшний день большинство людей в России предпочтут синицу в руках: при прочих равных стабильный и высокий оклад ценится больше будущей прибыли от опционной программы. Но ситуация будет постепенно меняться, особенно когда люди начнут все чаще видеть кейсы реальных выплат.

Мы запустили свою программу совсем недавно: первые месяцы 2021 года работали над ее созданием, а уже в апреле и мае начали распределять опционы среди сотрудников. С тех пор прошло слишком мало времени, чтобы судить о ее эффективности. Но у нас уже есть кейсы, когда сотрудники обсуждают с руководителями дальнейшие профессиональные планы, учитывая вестинг по своему опциону.

На заметку тем, кто думает над запуском опционов

- Опционы — это инструмент повышения привлекательности работодателя на рынке труда, мотивации и удержания сотрудников.

- Фантомные опционы легче выдавать, чем реальные. Но если за вашей программой не стоят настоящие акции, то не ждите от сотрудников «подхода собственника».

- В рамках российского законодательстве тоже можно построить опционную программу, но это сложно. Мы выдавали опционы на акции материнской компании, которая находится на Кипре.

- Важно правильно оформить документы для программы — мы воспользовались помощью международной юридической компании.

- Мы решили выдавать опционы всем, кто работает в компании не менее 2 лет с занятостью не менее 0,7 ставки.

- Чтобы удерживать и мотивировать сотрудников, мы выдаем опционы порционно — сотрудник постепенно получает их на протяжении 5 лет с момента трудоустройства.

- Обдумайте, какую цену прописать в опционном соглашении. Если это будет не номинальная, а рыночная стоимость акций, то реализация опциона может слишком дорого обойтись сотруднику.

- Подумайте над ограничениями для участников опционной программы. Например, наши сотрудники не вправе передавать опцион кому-то другому, а полученные по нему акции можно продать только самой компании.

- Многие не знают, что такое опционы и как ими пользоваться. Поэтому важно просвещать коллег и кандидатов, объяснять им принципы работы и ценность вашей опционной программы.

Иван Цыбаев, генеральный директор российско-американского стартапа Trucker Path, занимающегося разработкой платформы для поиска перевозчиков грузов — о том, что такое опцион для сотрудников небольшой компании, почему получать его выгоднее, чем зарплату.

Цыбаев также рассказал, как объяснить работникам решение руководства ввести подобную схему оплаты труда.

Компания Trucker Path создана Иваном Цыбаевым, 28-летним эмигрантом. В конце июля компания анонсировала раунд А размером в $20 млн. На сегодня в штате порядка шестидесяти сотрудников, часть из них — разработчики, которые базируются в Москве.

Цыбаев живёт в Кремниевой долине, откуда и ведёт бизнес, команда менеджеров базируется в Остине, Техас. Trucker Path представляет собой приложение для водителей грузовиков и рыночную платформу (маркетплейс), которая объединяет перевозчиков с водителями.

Статей про опционы для стартапов на русском языке очень мало, что неудивительно — вероятность выхода стартапа в России невысока. Так как разработчиков мы нанимаем, в основном, в Москве, новым сотрудникам всё приходится объяснять самостоятельно, также скидывая иностранные публикации и разъясняя трудно переводимые термины.

Понимание опционов даётся непросто, поэтому сначала мы привлекаем внимание кандидатов понятными для понимания вещами, как многие успешные стартапы сегодня, — хорошими условиями работы (интересные проекты, отличная команда, хорошая зарплата, переезд в США).

Так как российские (белорусские, украинские) разработчики практически не понимают ценность опционов, то опцион для нас — скорее инструмент удержания сотрудника в долгосрочной перспективе; иными словами, мы стараемся понять, какой опцион нужно дать сотруднику сейчас (хоть он пока плохо понимает его ценность), чтобы он остался в компании на четыре года, а то и дольше. То есть чтобы его было гораздо сложнее переманить другому стартапу или big boring corporation (далее bbc).

Что такое опцион и как он «вестится»

Когда у сотрудника есть опцион (и он понимает его ценность), у него появляется личная заинтересованность в успехе компании. Если за зарплату можно отсиживаться, то с вручением опциона, мотивации отсиживаться гораздо меньше. Этому ещё способствует вестинг — механизм отложенного получения опциона. Стандартный вестинг — четыре года с клиффом на один год, то есть по истечению первого года работы (клифф) сотрудник получает 25% опциона (если он уйдёт из компании раньше, то он не получает ничего), а потом каждый месяц идёт начисление равными долями на оставшиеся три года.

Вестинг можно делать и нестандартно — есть немало стартапов с вестингом на пять лет, а также с привязкой вестинга к объёму продаж (особенно актуально для менеджеров по продажам), прибыли компании и другим показателям.

Если вы пришли на ранней стадии

Рассмотрим на упрощённом примере. У сотрудника компании опцион на 100 тысяч акций по цене 1 цент ($0,01), стоимость покупки акций по этому опциону — $1000, именно эту сумму нужно заплатить, чтобы сконвертировать опцион в реальные акции (сразу можно не платить, а лишь при наступлении экзита).

Через несколько лет компания имеет экзит и цена акций уже составляет $100, таким образом, сотрудник получает на руки $100. 100 000 акций – $1000 – налоги = $9 999 000 – налоги. Конечно, при условии, что вестинг был выполнен полностью (иначе надо будет ещё доработать период вестинга в новой компании, которая приобрела стартап).

Если вы пришли на поздней стадии

Гораздо выгоднее приходить в стартап на ранней стадии — рассмотрим это на другом упрощённом примере, с теми же данными.

Допустим, что сотрудник пришёл в компанию на более поздней стадии и получил тот же опцион на 100 тысяч акций, но по цене за акцию уже в $50. Тогда на выходе получится уже $100. 100 000 акций – $50 * 100 000 – налоги = $5 000 000 – налоги. Поэтому стартапы дольше стараются держать официальную оценку компании как можно ниже, чтобы дать ключевым сотрудникам опцион по как можно более низкой стоимости за акцию.

Какие сотрудники хотят опцион

Нанимая сотрудников, я часто прошу их дать оценку их зарплатно-опционным ожиданиям по шкале от 1 до 5, где 1 — это высокая зарплата и низкий опцион, а 5 — наоборот. Если сотрудник выбирает 1 или 2, то это у меня вызывает настороженность — или сотрудник не понимает ценности опциона (а, значит, ему надо объяснить популярно), или он не планирует работать в компании долго (и лучше его вообще не нанимать).

Так, например, недавно к нашей команде присоединился Дейв Холт, который продал стартап Chromatic Research компании ATI и стартап сооснователей Макса Скибинского и Навала Равиканта Hive7, где Дейв был операционным директором, компании Playdom (Disney). В Trucker Path Дейв занимает позицию операционного директора и сумма его компенсации, конечно же, отличается от предыдущей. Но я убедил Дейва в успехе компании и он согласился на опционно-зарплатную схему.

Этот хак я позаимствовал у своего друга Ильи Сёмина из стартапа Datanyze. Работать в перспективном стартапе часто гораздо выгоднее (как в плане профессионального роста, так и в плане личного обогащения), чем работать в bbc. Однако многие это не сразу понимают и рвутся работать в bbc, а лишь потом уходят в стартапы, осознавая, что это во многом выгоднее, хотя есть риск, что стартап прогорит.

К сожалению, российские айтишники почти всегда ничего не понимают в опционах, да и не так много есть компаний, их предлагающих. На сегодня в России юридически очень сложно правильно оформить опционы сотрудникам, поэтому многие ИТ-компании «базируются» на Кипре или в другом государстве, где право позволяет предоставить сотрудникам выгодные и даже заманчивые условия. Будем надеяться, что ситуация поменяется, особенно ввиду того, что ИТ быстро развивается. Работайте в стартапах с достойными опционами, не стремитесь в bbc.

Дмитрий Никифоровтехнический директор Trucker Path

Компания Trucker Path поначалу не внушала никакого доверия, поскольку в ней никого не было, кроме Ивана. Иван позвал присоединиться и предложил так называемый опцион. Несмотря на то, что с первого взгляда схема с опционами похожа на мошенничество, на самом деле она может обогатить владельца. Прежде я слышал много историй из достоверных источников, что люди, присоединяясь к компании, обещающей опцион, впоследствии сказочно богатели. И я решил пойти на этот риск. Позже пришло понимание опциона.

По сути он является обязательством компании продать обозначенное количество акций по фиксированной цене. И если в связи с покупкой компании, выхода на IPO или ещё чего цена компании вырастет больше, чем указанно в опционном контракте, то получатель окажется в плюсе.

Конечно, нужно внимательно читать контракт и не стесняться спрашивать у руководства компании, а лучше даже у юристов.

Андрей Неверовглавный архитектор Trucker Path

Я знаком с Дмитрием, техническим директором компании, уже чрезвычайно долгое время, многие столько не живут. Мы вместе учились, потом вместе работали в нескольких компаниях. Сначала Иван и Дмитрий рассказали мне всяких крутых историй про наши космические перспективы и то, что я практически обязан присоединиться к этой компании. К тому же, мне предложили отличные условия по опциону.

О том, что такое опцион в принципе, тогда я знал примерно ничего. Оказалось, что это достаточно рискованное, но при этом, в случае успеха, весьма прибыльное мероприятие, которое в перспективе может сделать меня миллионером.

Доброго времени суток!

Опционы – миф или реальный источник доходов? Торговля опционами доступна только профессиональным инвесторам? Сколько получится заработать? Эти вопросы интересны как начинающим инвесторам, так опытным.

Я расскажу простыми словами о том, что такое опцион, как его использовать в инвестировании и реально ли заработать новичкам. Также затрону риски, которые несет в себе этот актив.

Содержание

- Что такое опционы

- Как работают

- Кому и зачем нужны

- Виды опционов и варианты их использования

- Чем торговля опционами отличается от фьючерсов

- Могут ли новички без денег заработать на рынке опционов

- Сколько можно заработать на опционах начинающему

- Плюсы и минусы

- Риски

- Как купить опцион физическому лицу: пошаговая инструкция

- Как торговать опционами на бирже

- Популярные стратегии для торговли

- Как правильно рассчитать объем покупки опциона, чтобы вас не закрыл брокер по маржинколу

- Торговля опционами на примере

- Где поучиться торговле

- Отзывы трейдеров

- Альтернативы

- Заключение

Что такое опционы

Опцион – контракт, позволяющий купить (call) или продать (put) базовый актив (товар либо ценные бумаги) в будущем по фиксированной цене (strike). Его особенностью является то, что обладатель такого контракта может использовать, а может и не использовать свое право на покупку (продажу).

За возможность использовать «отложенную» сделку вы должны заплатить определенную сумму, называемую премией опциона, которая и становится ценой контракта. Время, на которое откладывается сделка, называется экспирацией.

Как работают

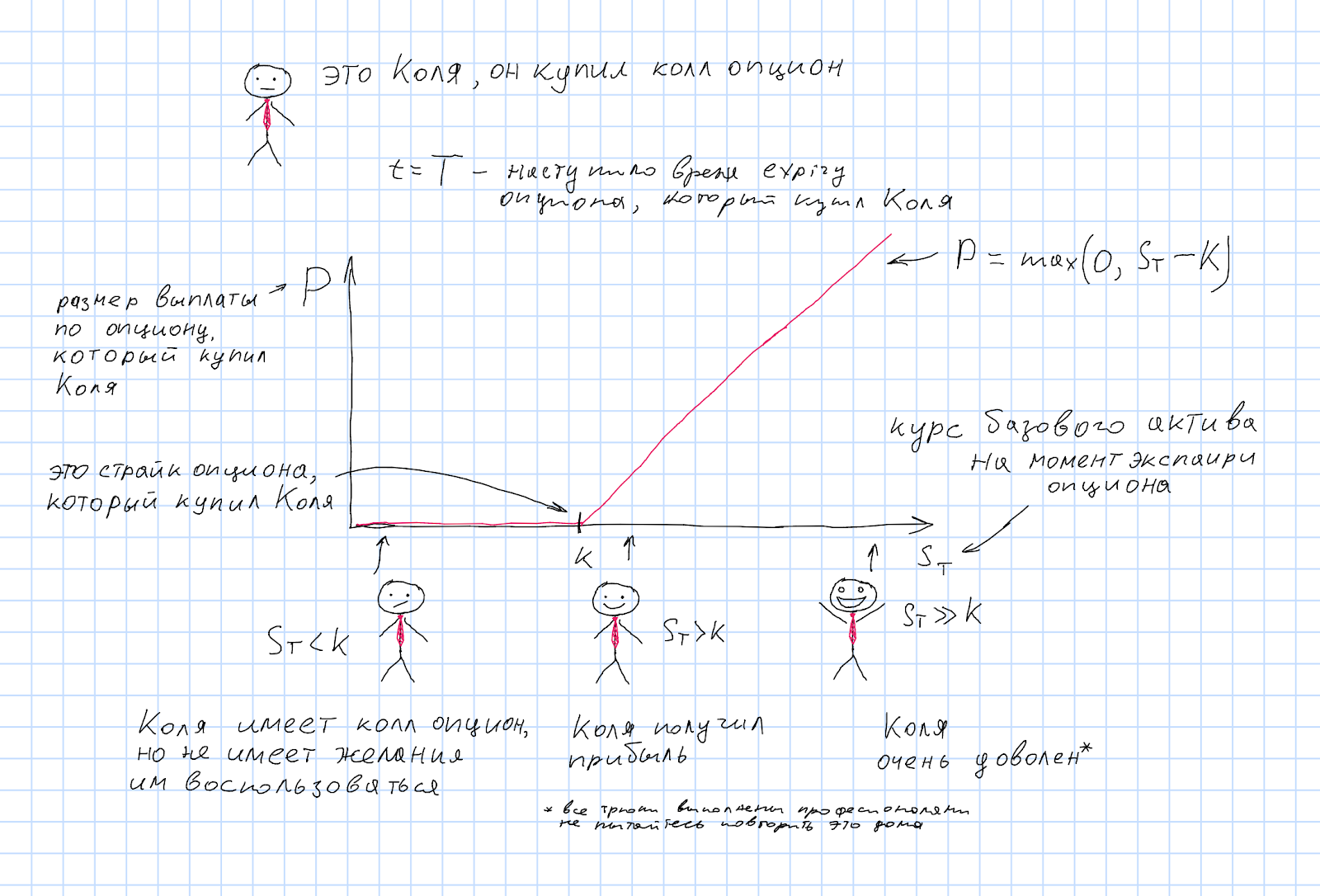

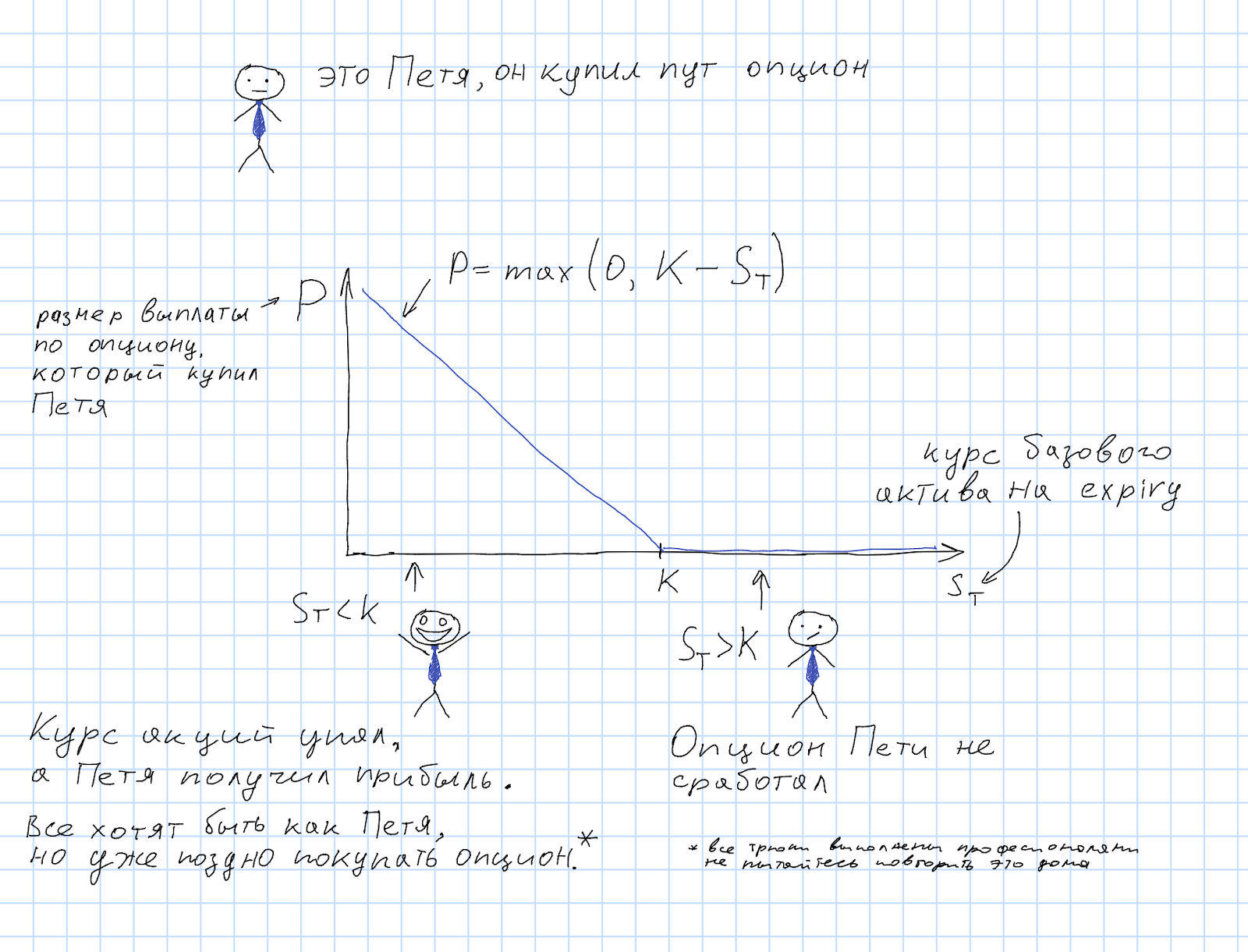

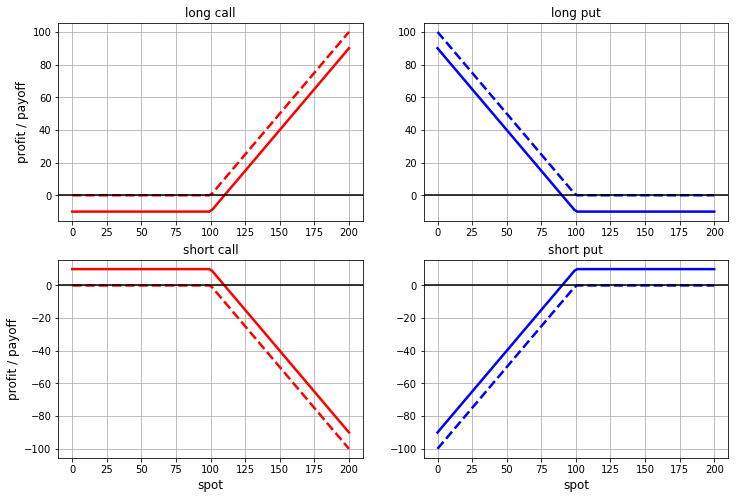

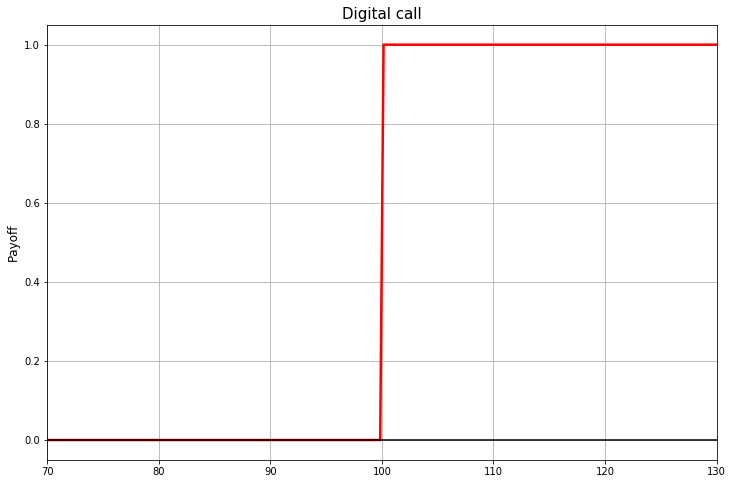

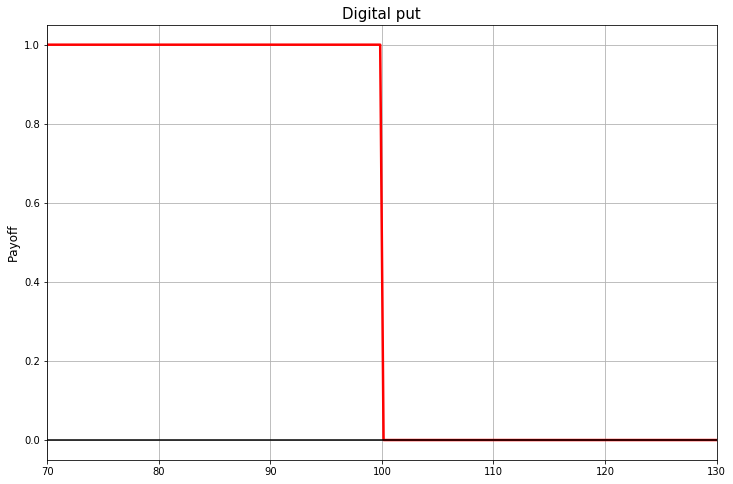

Существует 2 вида опционных контрактов: call и put. Колл – право на покупку, а пут – на продажу БА по цене страйк.

Разберем пример работы этого дериватива.

Представим, что вы являетесь владельцем магазина детских игрушек. Прогнозы показывают, что в канун Нового года цена на плюшевых медведей поднимется с 200 до 500 рублей.

Чтобы обезопасить себя от лишних затрат, вы заключаете опционный контракт (call) с поставщиком игрушек. В нем указывается, что 1 декабря у вас есть возможность купить 100 плюшевых медведей по цене 200 рублей. Сумма премии составляет 1000 рублей.

Если прогноз сбудется и цена поднимется до пятисот рублей за штуку, то вы используете опцион и покупаете игрушки на сумму 100 * 200 = 20 000 рублей, хотя рыночная цена составляет 500 * 100 = 50 000 рублей. В итоге экономия составляет 29 тыс. руб.

В случае если стоимость упадет до 100 руб. за штуку, покупать товар станет невыгодно, поэтому вы не используете опцион и теряете только цену контракта (1000 руб.). В итоге вы экономите 20 000 — 10 000 — 1000 = 9 тыс. руб.

Кому и зачем нужны

Всем. Область применения деривативов очень широкая.

Например, фермер, выращивающий кукурузу, прогнозирует рост цен на свою продукцию. Однако, чтобы защитить себя от падения цен, он одновременно приобретает опцион на продажу. Если прогноз окажется успешным, фермер потеряет стоимость контракта (премию), но покроет убытки за счет продажи своей продукции.

В случае падения цен на кукурузу убытки будут покрыты за счет put-опциона. Следовательно, фермер гарантированно получит прибыль, независимо от спроса на товарный актив. Используется инструмент инвесторами и трейдерами для защиты позиций. Как и любой другой БА (финансовый, товарный), опционы имеют свою цену, следовательно, ими возможно спекулировать – торговать колебания курса на контракт.

Виды опционов и варианты их использования

Опционные контракты подразделяются на биржевые и внебиржевые. Первые имеют те же принципы обращения, что и фьючерсные контракты. Участники торгов определяют только размер премии, все же остальные условия устанавливаются биржей.

Условия заключения внебиржевых контрактов определяются непосредственно участниками сделки (обычно ими выступают крупные инвестиционные компании, которым необходимо хеджировать позиции).

По типу базового актива контракты распределяют на следующие:

- процентные. К ним относят контракты на процентную ставку (свопцион), соглашение о будущей процентной ставке, процентные фьючерсы;

- валютные. FX-опционы, использование которых связано с правом обмена одной валюты на другую (по цене страйк) в будущем. Их использование распространено среди компаний, занимающихся международной торговлей (экспорт/импорт). Подобные операции позволяют избежать убытков из-за колебаний курса валют;

- фондовые. Опционы на акции и фьючерсные индексы;

- товарные. Распространяются на физические товары (реальные товары, как в случае с детскими игрушками) и товарные фьючерсы (как в случае с производителем кукурузы).

По характеру исполнения опционы делятся на американские и европейские. Первый вариант предполагает исполнение только в момент экспирации. Американские деривативы позволяют исполнить контракт в любое время до истечения срока действия.

Чем торговля опционами отличается от фьючерсов

У фьючерса и опциона сходный принцип действия, однако они имеют одно существенное отличие: фьючерсный контракт обязывает выполнить условия независимо от того, выгодно это его обладателю или нет. Опционный лишь дает право.

Следовательно, обладатель может использовать, а может и не использовать его. В случае неисполнения контракта убытком будет только сама стоимость дериватива.

Могут ли новички без денег заработать на рынке опционов

Да, но однократно. Существует миф, что рынок опционов – золотая жила, торговля на которой дает 70 % прибыли каждому новичку. Такой исход возможен, но лишь раз или два по чистой случайности. После этого новичок со 100 % вероятностью сольет свой депозит.

Это связано с тем, что финансовые рынки не казино: без четкой прибыльной торговой стратегии и системных действий новичок будет полагаться только на удачу, а она в большинстве случаев не на его стороне.

Сколько можно заработать на опционах начинающему

Хотя большинство начинающих трейдеров теряют свои деньги, все-таки существуют способы избежать потери депозита. Для начала необходимо найти (а постепенно дорабатывать) торговую систему, после чего научиться следовать ей на демонстрационном (учебном) счете.

И только затем можно открывать реальный счет. Для начала хорошим результатом торговли будет 3–5 % в месяц, в перспективе рост прибыли не ограничен.

Плюсы и минусы

Любой финансовый актив имеет положительные и отрицательные стороны. Опционы не исключение. Трейдер может как заработать, так и потерять свои деньги.

Положительные стороны:

- простота торговли по сравнению с Форексом или фондовым рынком;

- фиксированная прибыль и убытки (при правильном управлении капиталом риск составит небольшую сумму относительно депозита);

- низкий порог входа. Для торговли необязательно иметь счет в $ 100 000, существуют кредитные плечи;

- разнообразие базовых активов. Ими могут быть как валюты, фьючерсы, акции, так и физические товары.

Риски

- Поиск легких денег. Новичков привлекает высокая потенциальная прибыль, но они забывают о простых правилах управления капиталом, открывают сделки без четкой торговой системы, что приводит к потере всех денег. Срочный рынок не казино.

- Брокерские компании, являющиеся мошенниками. Да, вы можете научиться торговле в плюс, но есть вероятность, что недобросовестный брокер не позволит вывести деньги со счета. Следует доверять только проверенным компаниям (например, FiNMAX, IB).

- Психологическое напряжение во время торговли. Начинающие трейдеры подвергаются высокому уровню стресса, нахождение в позиции вызывает переживания об исходе сделки.

Как купить опцион физическому лицу: пошаговая инструкция

Очень просто:

- зарегистрироваться на сайте брокерской компании. Выделю Финам и БКС Брокер. У них лучшие условия (низкие комиссии) и высокая надежность;

- заключить договор (открыть торговый счет);

- пополнить депозит удобным способом (электронные кошельки, карты, банковский перевод);

- скачать платформу (терминал);

- приступить к торговле.

Как торговать опционами на бирже

Мы разобрались, что нужно сделать, чтобы приступить к торговле. Главной составляющей успеха любого трейдера является правильная стратегия. Сейчас я простыми словами расскажу о популярных системах торговли.

Популярные стратегии для торговли

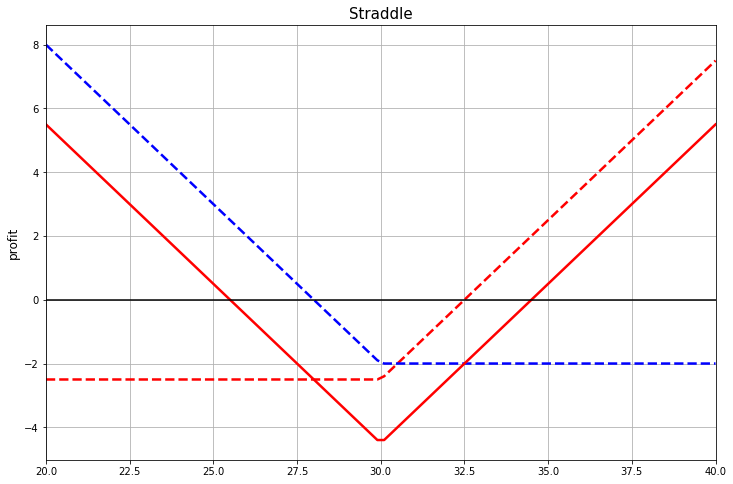

Стрэддл. Одна из самых простых стратегий. Если ожидается пробой консолидации и высокая волатильность, покупаются одновременно колл- и пут-контракты. Неважно, вверх или вниз, важно лишь наличие движения.

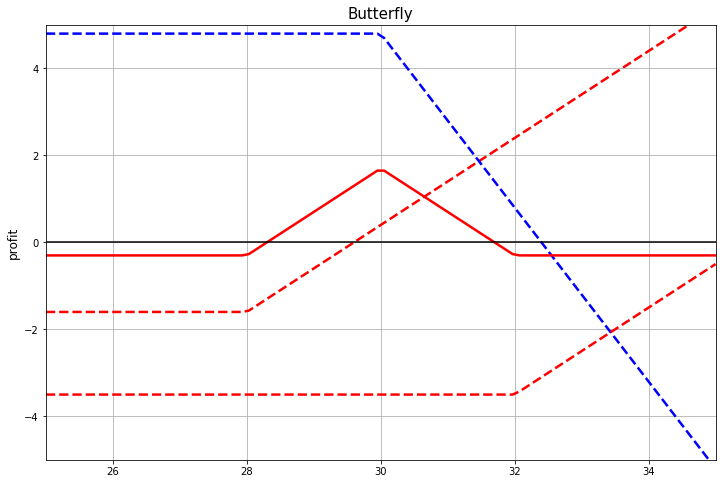

Проданная бабочка. Предположим, на графике образовался диапазон. По краям продается по 1 call-опциону, а в середине покупается 2 put-опциона. Например, покупается 10 колл-опционов со страйком 75 000 и продается 5 колл-контрактов со страйком 80 000 и 5 со страйком 70 000. Важной деталью является одинаковое время экспирации данных деривативов. Ниже даю график прибыли/убытка при торговле с помощью этой стратегии.

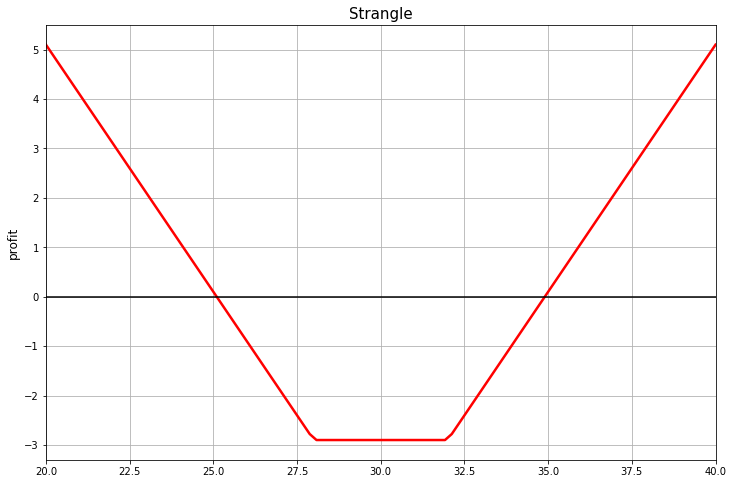

Стрэнгл. Похожа на стрэддл, однако покупка call- и put-опционов производится не на одном уровне, а на произвольном расстоянии друг от друга. Потенциальная прибыль от торговли выше, чем у стрэддла, однако необходимо ловить действительно мощные движения.

Как правильно рассчитать объем покупки опциона, чтобы вас не закрыл брокер по маржинколу

Торговля срочными контрактами имеет те же правила, что и любой другой инструмент. Управление капиталом является неотъемлемой частью любой торговой стратегии.

Новичкам советуют придерживаться правила: убыток от сделки не должен превышать 1–3 % от депозита. Многие начинающие трейдеры пытаются достичь сверхприбылей в торговле и используют крупные объемы, забывая об этом правиле.

Даже прибыльная стратегия в таком случае может слить депозит из-за череды неудачных торгов (что является неотъемлемой частью рынка).

Торговля опционами на примере

Чтобы торговать, необходимо установить платформу (в примере рассмотрим терминал QUIK). Первым шагом станет настройка опционной доски. После базовых настроек необходимо нажать на «Создать окно» – «Настроить меню».

Слева находим кнопку «Фьючерсы и опционы» – «Доска опционов» – «Создать окно». Возьмем за пример опцион на индекс RTS. У каждого контракта есть код.

Набор букв и чисел (например, RI78500BD6) отражает основные характеристики опциона:

- RI – RTS (код базового актива);

- 78500 – страйк;

- B – тип расчетов;

- D – месяц исполнения и тип опциона (put/call);

- 6 – год.

В деске указываются следующие параметры: теоретическая (информативный характер) и реальная цена (складывается на основе спроса и предложения), страйк, цена БА, время экспирации (+волатильность).

Важно учитывать цену (премию) опциона. Она необходима для расчета точки безубыточности (например, при покупке колл-дериватива со страйком 8000 и премией 300 рублей прибыль будет идти только после прохождения ценой отметки 8300).

Где поучиться торговле

Часто новичков интересует вопрос, как же научиться торговле. Существует два пути:

- тернистый, связанный с самостоятельным изучением тонн информации и тестированием стратегий;

- пройти обучение у профессионалов, что позволит сэкономить время, деньги и нервы.

В сети можно найти множество школ, однако я выделю следующие программы мастеров торговли:

Отзывы трейдеров

Кто-то считает, что торговля опционами – лохотрон. А другая сторона утверждает, что научились зарабатывать деньги путем проб и ошибок.

Для успешной торговли необходимо отслеживать большой поток технических и фундаментальных данных.

Поэтому полагаться на отзывы не стоит. Лучше самостоятельно изучить тему, проанализировать успехи на учебном счете.

Альтернативы

Заработать можно на торговле не только опционами. Прибыль может приносить любой актив. Все зависит лишь от ваших предпочтений в торговле: кому-то нравится совершать 100 сделок в день, а кому-то – спокойствие с 1–2 инвестициями в месяц.

Из основных инструментов я выделяю:

- акции;

- фьючерсы;

- Форекс;

- облигации;

- ETF;

- ПАММ-счета (доверительное управление).

Заключение

Опционы – финансовый инструмент, который может стабильно приносить высокие доходы. Но уйдет не один месяц усердной работы, тонны информации, нервов и ошибок. Есть вероятность, что вы сольете депозит (а то два или три), но при постепенном изучении темы, выборе прибыльной стратегии, контроле рисков, соблюдении правил управления капиталом добиться успешной торговли вполне возможно.

Популярные займы — одобрение 97%

#статьи

- 25 апр 2023

-

0

Опционы: стартовый гайд для начинающих инвесторов

Возможный убыток покупателей опционов ограничен, а прибыль — нет. Читайте статью, чтобы научиться пользоваться опционами.

Иллюстрация: Оля Ежак для Skillbox Media

Обозреватель Skillbox Media. Работала со «Сравни.ру», ВТБ, «Ак Барс Банком», Газпромбанком. Подготовила курсы по инвестициям для Промсвязьбанка и Школы инвестора ВТБ.

Статью проверила

Финансовый наставник в инвестиционной группе «ФИНАМ». Преподаватель учебного центра «ФИНАМ» и спикер курса Skillbox «Трейдинг». Торгует на финансовых рынках с 2000 года.

Опционы — сложный финансовый инструмент, который может принести прибыль в несколько раз больше вложений. Понимать, как он работает, полезно и спекулянтам, и инвесторам, которые хотят заработать и снизить риски при торговле на бирже.

В этом материале Skillbox Media объясняем механизм работы опционов без сложных терминов и на примерах. Прочитав статью, вы поймёте, как на них заработать и нужны ли они при вашей инвестиционной стратегии.

- Что такое опцион

- Как работает инструмент — на примере

- Что такое колл-опционы и пут-опционы

- Какие ещё есть классификации опционов

- Как торговать с помощью инструмента

- Как узнать больше об инвестициях

Опцион — это договор, по которому покупатель может продать или купить актив по заранее установленной цене в оговорённый срок, а может и отказаться от сделки. Продавец опциона обязуется совершить эту сделку и получает за это деньги. Купить опцион можно так же, как и другие финансовые инструменты вроде акций, — на бирже.

Продажа обязательств несёт огромные риски. Если цена актива резко изменится, продавец опциона будет вынужден продать актив по невыгодной цене. Поэтому новичкам рекомендуют начинать с покупки опционов — в материале мы рассмотрим инструмент именно со стороны покупателя.

Активом может быть всё что угодно — например, акции, валюта или фьючерс. Актив, участвующий в опционе, называют базовым активом.

Цену, по которой покупатель опциона может совершить сделку, называют страйк-ценой или ценой исполнения. Продавец опциона обязан купить или продать актив по этой цене, даже если сделка невыгодна для него.

Оговорённый срок, в который покупатель может совершить сделку, называют сроком экспирации. Это может быть неделя, месяц или квартал. Последний день такого срока называют датой экспирации, или датой исполнения.

Когда покупатель приобретает опцион, он платит продавцу премию. Она всегда остаётся у продавца, её не возвращают. Неважно, воспользовался покупатель своим правом на сделку или нет.

Получается, что опцион работает как страховка. Если ожидания покупателя опциона не оправдаются, он потеряет только премию и комиссию за совершение сделки. А если оправдаются, он может заработать на сделке.

Поэтому говорят, что в торговле опционами убытки ограничены, а прибыль — нет. Дальше мы покажем на примере, как это работает.

Курсы Skillbox для тех, кто хочет зарабатывать на инвестициях

- «Трейдинг» — научиться торговать на финансовых рынках, контролировать риски и совершать обдуманные сделки.

- «Инвестиционная оценка» — оценивать компании, чтобы понимать, стоит ли инвестировать в них.

- «Финграмотность» — узнать, как контролировать расходы и доходы, копить и вкладывать деньги в активы.

Акции компании X стоят 1000 рублей за штуку. Инвестор считает, что через две недели они подорожают, — и покупает опцион с правом на покупку актива. За это он платит премию в 300 рублей.

Если акции подешевеют, инвестор откажется от сделки. Тогда он потеряет 300 рублей и комиссию.

Если же акции компании вырастут, например, до 2000 рублей, то опцион станет выгодным. Чтобы минимизировать комиссию, инвестор перепродаст его и получит прибыль.

Если покупателей нет или инвестор хочет заработать больше, он исполнит опцион — воспользуется своим правом. Инвестор может купить по договору акции за 1000 рублей — это называется поставкой базового актива. После инвестор может продать эти же акции за 2000 рублей и получить прибыль. Но на поставки выходят редко.

Инвестор может ожидать не только роста цен, но и снижения, и покупать разные опционы — call и put.

Колл-опционы и пут-опционы — разные виды опционов. Ещё их называют опционами на покупку и на продажу.

Колл-опционы (call) — когда фиксируется цена покупки. Покупатель получает право купить актив у продавца опциона. Колл-опцион покупают в надежде, что цена актива будет расти в будущем.

Допустим, сейчас акция стоит 1000 рублей. Инвестор купил опцион, выплатил премию 300 рублей и договорился с продавцом, что через две недели выкупит акцию по 1000 рублей. Продавец согласился, получил 300 рублей и надеется, что акция не подорожает.

Дальше есть несколько вариантов развития событий. Первый — акция подорожала до 2000 рублей.

| Продавец: +700 рублей | Продавец: −700 рублей |

|---|---|

| Инвестор заплатил 300 рублей премии, сейчас отдаст оговорённые 1000 рублей и получит акцию, которая стоит уже 2000 рублей | Получил 300 рублей премии и сейчас 1000 рублей, но вынужден отдать акцию, которая стоит 2000 рублей |

Второй вариант — акция подешевела до 800 рублей.

| Покупатель: −300 рублей | Продавец: +300 рублей |

|---|---|

| Акция подешевела, нет смысла выкупать её за 1000 рублей. Поэтому инвестор отказывается от права на покупку. Его убыток — премия | Продавец получил премию, это его прибыль |

Третий вариант — акция стоит 1200 рублей.

| Покупатель: −100 рублей | Продавец: +100 рублей |

|---|---|

| Если покупатель откажется выполнять контракт, он потеряет 300 рублей премиальных. Но если согласится, он продаст акцию за 1200 рублей и окупит 200 рублей вложения. В итоге убыток составит 100 рублей вместо 300 | Продавец получил 300 рублей и сейчас получит 1000 рублей за актив, который подорожал до 1200 рублей. В итоге прибыль продавца составит 100 рублей |

Пут-опционы (put) — когда фиксируют цену продажи. По пут-опционам у покупателя есть право продать актив. Пут-опцион используют, когда хотят заработать на спекуляции или застраховать инвестиционную позицию от падения.

Допустим, инвестор купил опцион, выплатил премию 300 рублей и договорился с продавцом, что через две недели продаст акцию по 1000 рублей. Продавец опциона согласился, получил 300 рублей и надеется, что акция не упадёт в цене, а лучше — подорожает.

Дальше есть несколько вариантов событий. Первый — акция подешевела до 600 рублей.

| Инвестор: +100 рублей | Продавец: −100 рублей |

|---|---|

| Он отдал премию 300 рублей продавцу, но получил от него 1000 рублей за акцию, которая стоит 600 | Он получил 300 рублей и сейчас вынужден купить акцию за 1000 рублей, которая в реальности стоит 600 |

Второй вариант — акция подорожала до 2000 рублей.

| Инвестор: −300 рублей | Продавец: +300 рублей |

|---|---|

| Продавать за 1000 рублей акцию, которая стоит 2000 рублей, нет смысла. Покупатель опциона отказывается от сделки и теряет только сумму премии | Продавец получает прибыль с премии — 300 рублей |

Третий вариант — акция стоит 700 рублей.

| Инвестор: 0 | Продавец: 0 |

|---|---|

| Инвестор ничего не потерял и не заработал. Он отдал премию 300 рублей продавцу и получил от него 1000 рублей за акцию, которая в реальности стоит 700 рублей | Продавец ничего не потерял и не заработал. Он получил 300 рублей премии, но вынужден купить за 1000 рублей акцию, которая в реальности стоит 700 рублей |

На деле механизм может работать чуть по-другому. Это зависит от того, какой тип опциона выбрал инвестор.

Опционы делят ещё на несколько видов по базовому активу, способу расчёта и способу исполнения контракта.

По базовому активу различают:

- Фондовые опционы — с акциями. Например, такие есть у «Газпрома», «Мечела» и «Северстали».

- Товарные опционы — с товарами, например с нефтью или золотом.

- Валютные опционы — они дают право купить или продать валюту по цене, которая указана в контракте.

- Процентные опционы — на процентную ставку, например по кредиту или депозиту.

- Опционы на наличные товары — на любые товары вроде недвижимости или партии смартфонов. Это самый редкий вид опционов.

По способу расчёта различают два вида опционов:

- Премиальный — премию по нему платят один раз и в полном объёме.

- Маржируемый — премии нет, но есть гарантийное обеспечение, которое блокируется на счетах покупателя и продавца. Каждый день проводится перерасчёт цен, и по нему покупатель и продавец получают или уплачивают маржу. Если простыми словами, это значит, что они получают прибыль или убыток в зависимости от текущих цен базового актива.

По способу исполнения контракта различают:

- Европейский опцион — контракт можно исполнить только по истечении его срока.

- Американский опцион — контракт можно исполнить в любой момент до истечения его срока.

- Квазиамериканский опцион — контракт можно исполнить только в оговорённые даты. Таких дат может быть несколько, все они прописаны в контракте.

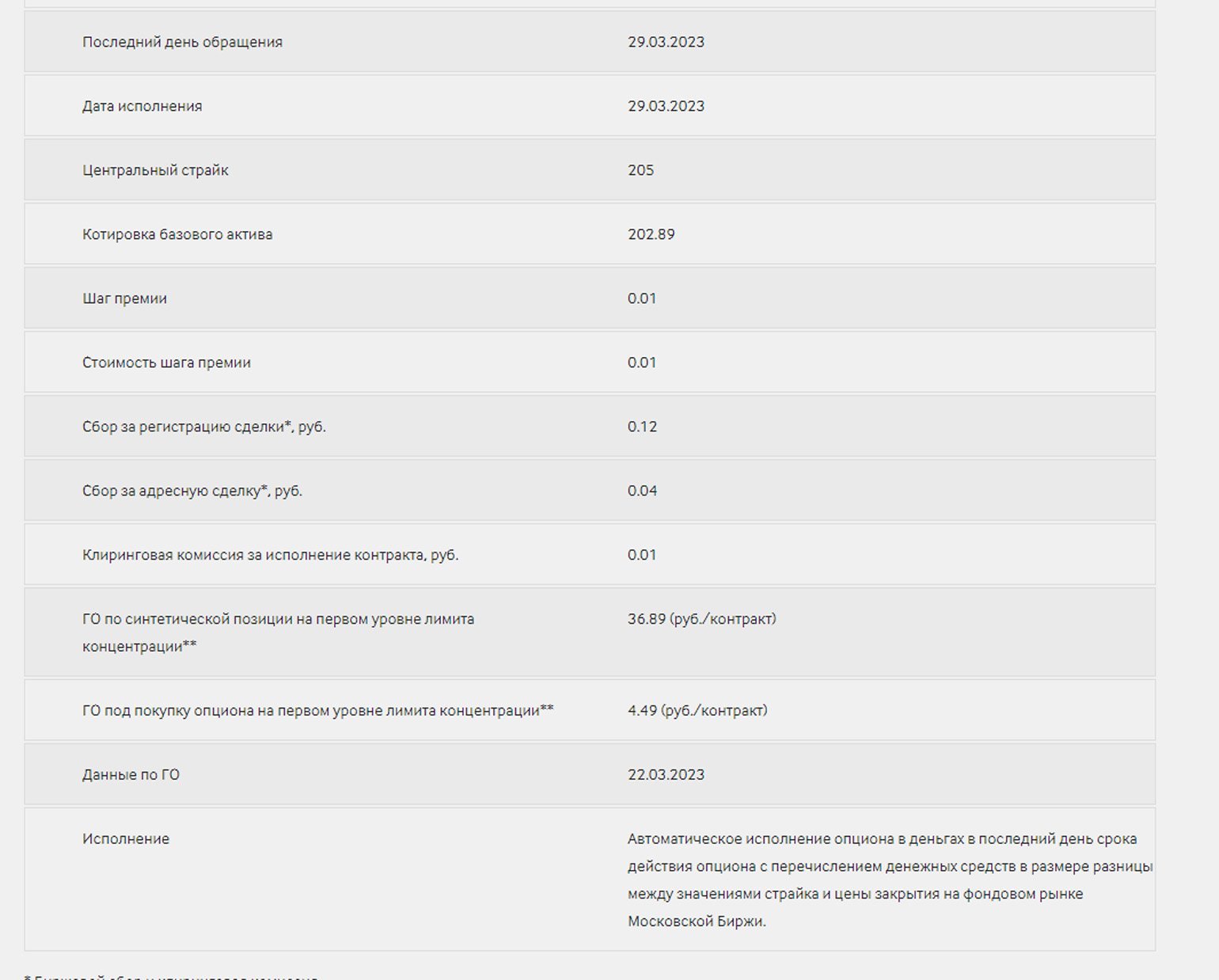

На российском рынке чаще всего продают маржируемые опционы европейского и американского типов. Большинство из них — опционы на фьючерсный контракт, чаще всего фьючерсы на валютную пару RUB/USD и на индекс РТС.

Чтобы заработать на опционе, нужно купить и продать его или исполнить, если продать невозможно. Или ничего не делать, если он окажется невыгодным к дате экспирации.

Вот что технически нужно для того, чтобы совершить сделку:

- Выбрать брокера. У брокеров могут быть слишком сложные механизмы исполнения опционов — например, требующие заморозки денег или бумаг на счёте за несколько дней до экспирации. А у некоторых брокеров нет механизма поставки базового актива. На это нужно обращать особое внимание.

- Открыть брокерский счёт. Без этого торговать на бирже не получится. Подробнее о том, зачем нужен брокер и брокерский счёт, можно почитать в нашей статье.

- Составить стратегию. Сначала нужно выбрать базовый актив, потом — предположить, как и когда вырастет или упадёт его цена.

- Выбрать опцион. На сайте Мосбиржи или в приложении брокера можно посмотреть список всех доступных опционов.

- Купить опцион. Сделать это можно через приложение или личный кабинет брокера.

Чтобы было легче выбрать опцион, изучайте его описание. В описании указывают тип контракта, размер премии, страйк-цену и другие параметры, которые влияют на возможную прибыль. Например, в описании опциона «Сбера» можно увидеть размер гарантийного обеспечения, текущие котировки и страйк-цену.

Скриншот: Мосбиржа / Skillbox Media

Когда вы купите опцион, с вашего счёта спишут комиссию за сделку и премию самого опциона. Если вы выбрали маржируемый опцион, премию не спишут, но на счёте зарезервируют гарантийное обеспечение.

За исполнение опциона отвечает биржа. Она сама считает, выгодно ли покупателю воспользоваться своим правом. Если выгодно, опцион автоматически исполняют, а на брокерский счёт покупателя зачисляют деньги. Если опцион не приносит прибыли, инвестор автоматически отказывается от своего права.

Но ещё можно повлиять на исполнение опциона самому:

Исполнить опцион до срока экспирации. Это доступно, только если опцион американского типа. Для этого нужно позвонить брокеру. Например, если котировки выросли или упали быстрее, чем вы ожидали, исполнением опциона можно зафиксировать прибыль сейчас, а не ждать срока экспирации — ведь к нему цена актива может измениться. Для этого нужно выйти на поставку базового актива — то есть купить или продать его.

Продать опцион другому участнику рынка. Выставить заявку на продажу можно в приложении или личном кабинете брокера. Цену продажи опциона вы устанавливаете сами.

Если покупатель на опцион не найдётся, договор останется у вас. Брокер исполнит его автоматически так, как описано выше.

Есть нюанс: избавиться от опциона практически невозможно. Например, если вы купили опцион и видите, что цена на актив идёт не в вашу сторону, вы не сможете его продать ни по какой цене. Покупатель не найдётся — вам придётся ждать срока экспирации.

- Опцион — договор, который даёт покупателю право купить или продать актив по заранее оговорённой цене в назначенный срок. Он же обязывает продавца опциона купить или продать базовый актив у покупателя.

- Опцион часто сравнивают со страховкой, потому что покупатель может воспользоваться своим правом, а может и не воспользоваться. Его убытки ограничены, а прибыль — нет.

- Есть колл-опционы и пут-опционы. Первые дают право на покупку актива, вторые — на продажу. Есть и другие классификации опционов — например, по активу, способу расчёта и способу исполнения. От вида опциона зависит, как можно с ним работать — например, можно ли заключить сделку до даты исполнения договора.

- Купить опционы можно на биржах — например, на Московской бирже. Если купить их и ничего с ними не делать, их исполнят автоматически. Если опцион выгодно исполнить, на счёт зачислят деньги. А если невыгодно, вы автоматически откажетесь от своего права на сделку, потеряв премию и комиссии.

- Если хотите инвестировать с минимальными рисками, обратите внимание на ОФЗ — облигации федерального займа. Это ценные бумаги, по которым вы даёте в долг государству, а оно возвращает деньги с процентами. Подробнее о том, как это работает, можно узнать в нашей статье про ОФЗ.

- Чтобы успешно инвестировать, нужно диверсифицировать риски — вкладывать средства в несколько активов одновременно. Существует инструмент, который объединяет разные активы, — это ПИФы. В Skillbox Media есть гайд по ПИФам — из него вы узнаете, сколько на них можно заработать и почему вкладывать в них лучше, чем в акции.

- Криптовалюты — актив, о котором много спорят. Разобраться в том, стоит ли инвестировать в него, поможет этот материал о криптовалютах.

- Есть люди, которые торгуют на рынке профессионально и зарабатывают на этом, — трейдеры. Они совершают много сделок и могут получать 30% от капитала в год. В штате компании трейдер может зарабатывать 100 тысяч рублей в месяц и больше. Прочитайте обзор профессии, чтобы узнать о ней больше.

- Если вы хотите заняться профессиональной торговлей, обратите внимание на курс Skillbox «Трейдинг». На нём учат контролировать риски, совершать обдуманные сделки и создавать свои стратегии торговли. С этими навыками вы сможете инвестировать свой капитал или претендовать на должность в брокерской или инвестиционной компании.

Научитесь: Трейдинг

Узнать больше

- Что такое опцион

- Виды опционов

- По типу:

- По методу организации торговли:

- Поставочные опционы

- Чем торговля опционами отличается от фьючерсов

- Пример с фьючерсом Газпрома

- Разбираемся в терминологии

- Торговля опционами и возможные состояния контрактов

- Состояния контрактов

- Зачем продавать опционы

- Могут ли новички заработать деньги на торговле опционами

- Где и как можно купить опционы

- Плюсы и минусы работы с опционами для начинающих

- Альтернативные активы для инвестирования

- Резюме

Опционы – самый гибкий из существующих биржевых инструментов, по этому параметру они на голову обходят фьючерсы. Этот тип контрактов позволяет выстраивать максимально гибкие торговые стратегии, снижая риск до минимума. Опционы для начинающих кажутся сложным и непонятным инструментом, но это ложное впечатление. Потратьте 15-20 минут на чтение этого материала, и вы уже будете знать в общих чертах теорию. Останется лишь закрепить знания на практике.

Важное замечание – ниже речь пойдет о классических опционах, а не о бинарных. БО – инструменты, активно продвигаемые офшорными брокерами, не относятся к биржевым инструментам и не торгуются на классических фондовых биржах.

Что такое опцион

Под этим термином понимается ограниченный по времени контракт, дающий право на покупку или продажу любого актива. Из этого определения следует 2 ключевые особенности опционов:

- они дают право на покупку или продажу актива, а не обязанность. Например, держатель Call опциона на покупку акций Apple может не исполнять его, если цена базового актива (ценных бумаг «яблочной» компании) изменится в невыгодную для него сторону.

- эти контракты ограничены по времени, у них есть срок экспирации – это время, на которое откладывается заключение сделки.

Что касается типов базовых активов, то существуют опционные контракты на все типы инструментов. Это могут быть драгоценные металлы, валюты, инструменты товарного рынка, криптовалюта, предметы искусства. Есть контракты на погодные фьючерсы (торгуются в том числе и на Чикагской товарной бирже), трейдеры зарабатывают даже на правильном прогнозе погоды.

Опционы торгуются на тех же биржах, на которых трейдеры работают с фьючерсными контрактами. Если вы только начинаете работать в этом направлении, полезной будет статья, что такое фьючерс, обязательно прочтите ее.

На видео ниже – подробный разбор природы опционов. Рекомендую ознакомиться с ним.

к содержанию ↑

Виды опционов

Классификация зависит от выбранного критерия.

к содержанию ↑

По типу:

- Европейские. Неудобны тем, что позволяют владельцу права покупки/продажи воспользоваться им только в срок экспирации. Это снижает пространство для маневра. Например, до срока экспирации цена БА меняется в выгодном направлении, но трейдер не может досрочно исполнить контракт. Он ждет до срока истечения, за это время график может уйти в убыточную сторону. К дате экспирации он может перейти в состояние «вне денег».

- Американские – гибче по сравнению с европейскими за счет того, что могут исполняться в любой день до истечения. Трейдер может реализовать свое право на продажу или покупку базового актива до экспирации. Это повышает шансы на успех, нет привязки к конкретной дате, контроль над сделкой сохраняется на протяжении всего срока ее службы.

Предположим, в конце мая покупается опцион Колл (базовый актив – фьючерсы на акции Аэрофлота). Выбран страйк 8000 руб, это значит, что для заработка нужно, чтобы при исполнении контракта цена находилась выше 8000 руб.

Дата исполнения установлена на 17 июня 2020г. Этот пример показан для Московской биржи, на ней торгуются американские опционы, поэтому трейдер может исполнить его до 17.06.20.

Переходим к графику акций Аэрофлота. Покупка делалась, когда стоимость ценных бумаг составляла несколько меньше 80 рублей за штуку. В моменте их стоимость росла до 97,74 руб. за 1 акцию, максимум достигнут 9 июня 2020 г. Так как работа ведется на ММВБ, держатель Колл контракта может исполнить его досрочно, например, по цене 95,00.

Если бы торговался европейский тип, то трейдеру пришлось бы ждать экспирации. По регламенту она происходит 17 июня 2020г. во время вечернего клиринга (18:45-19:05 МСК, обычно время ограничено 18:45-19:00 МСК, но в дни, когда происходит экспирация контрактов, временной диапазон увеличивается на 5 минут). К этому моменту Call опцион становится менее прибыльным – котировки акций Аэрофлота снизились в район 85 руб. за 1 бумагу.

Исполнение контракта все равно дает прибыль, но по сравнению с досрочным закрытием по более высокому курсу трейдер теряет больше половины потенциальной прибыли. Именно поэтому популярнее американский тип.

Что касается фиксации результата по сделке, то он может выполняться как открытием встречной позиции, так и непосредственно досрочным исполнением текущего контракта. Второй вариант применяется при отсутствии контрагента для заключения встречной сделки.

к содержанию ↑

По методу организации торговли:

- Маржируемые (фьючерсного типа). В момент заключения сделки премия не перечисляется продавцу контракта, а, как и в случае с фьючерсами, на счетах продавца и покупателя фиксируется гарантийное обеспечение. Еще одно отличие от второго типа – присутствие вариационной маржи, она перечисляется по итогам каждой торговой сессии.

- Немаржируемые – при покупке контракта премия перечисляется продавцу, на его счете фиксируется ГО под опцион. Вариационной маржи нет, вместо этого при изменении цены меняется ГО на счете продавца (подписчика). Есть и прочие различия в том, как работают эти типы контрактов

к содержанию ↑

Поставочные опционы

Так называются те контракты, по которым происходит поставка базового актива. При этом трейдера не заставляют держать контракт до экспирации (если он американского типа), позиции можно закрыть обратной сделкой – так фиксируется торговый результат. Можно обратиться к брокеру для досрочного исполнения.

Как правило, в роли базового актива выступает фьючерсный контракт. Экспирация опционов (поставочных) происходит за 2 дня до истечения соответствующего фьючерса во время вечернего клиринга на ММВБ.

Поставочные опционы и фьючерсы широко используются в реальном бизнесе для хеджирования рисков. Этот тип контрактов позволяет, например, подстраховаться на случай неблагоприятного изменения цены на сырье, оборудование, валюту и прочие категории базовых активов.

к содержанию ↑

Чем торговля опционами отличается от фьючерсов

Если описать, что такое опционы и фьючерсы простыми словами, то ключевое отличие заключается в гибкости:

- При работе с опционами покупатель приобретает право на покупку-продажу базового актива в будущем.

- При работе с фьючерсами стороны договариваются о сделке, отложенной по времени. У покупателя нет выбора относительно исполнения сделки в момент экспирации.

Оба типа инструментов можно рассматривать как спор между 2 сторонами о том, какой будет цена через определенное время. При покупке поставочного фьючерса, например, на акции Газпрома, покупатель фактически приобретает бумаги этой компании, но с отсрочкой по времени. При экспирации он получит акции по цене, оговоренной заранее.

к содержанию ↑

Пример с фьючерсом Газпрома

На рисунке ниже – сентябрьский фьючерс на акции Газпрома. Предположим, покупка 1 контракта выполнена 17 июля 2020г. по цене 18 596 руб. (1 фьючерс подразумевает покупку 100 бумаг). Если не закрывать контракт встречной позицией и не продлевать его, то в сентябре возможно 2 варианта:

- Цена базового актива вырастет, например, до 250 руб. за бумагу, то покупатель все равно сможет купить акции по 185,96 руб.

- Цена упадёт, например, до 150 руб. за 1 ценную бумагу, трейдер все равно покупает их по 185,96 руб. за одну. Фактически теряет 35,96 руб. на каждой акции. Но обычно фьючерсы используют для спекулятивных операций и редко держат до экспирации. По ним либо фиксируется результат встречными позициями, либо контракт переносится на следующий месяц.

При работе с опционами в той же ситуации трейдер мог исполнить контракт при благоприятном изменении цены для него. Если стоимость акций падает, нет смысла делать это. Выгоднее потерять уплаченную при покупке контракта премию и не пользоваться правом на покупку ценных бумаг Газпрома. В этом ключевое отличие фьючерса от опциона

Если речь идет о маржируемом типе, разница уже не столь очевидна. В момент покупки контракта на счете блокируется гарантийное обеспечение. Во время клиринга происходит выплата вариационной маржи, позиции переоцениваются постоянно. Во время экспирации в терминале просто появится соответствующий фьючерс вместо опциона.

к содержанию ↑

Разбираемся в терминологии

Заработок на различных опционах сопряжен с использованием специфической терминологии. Разберем самые ходовые понятия:

- Колл – это контракт, покупатель которого может в будущем приобрести базовый актив (БА) по фиксированной ранее цене. Не имеет значения, какой будет стоимость БА при экспирации.

- Пут – его покупатель получает право продать БА по заранее оговоренной цене. Вторая сторона не имеет возможности отказаться от покупки базового актива.

- Страйк – стоимость БА, по которой при экспирации может быть куплен или продан актив. В доске опционов для каждого есть целая серия страйков. В зависимости от них меняется стоимость контракта и вероятность получения дохода.

- Объем – размер позиции, измеряется в количестве контрактов.

- Open Interest – показывает число открытых контрактов. В момент «входа» новых игроков заключаются сделки между продавцами и покупателями, при этом OI растет. В зависимости от дальнейших действий он может как падать, так и расти.

|

Продавец (подписчик) |

Покупатель |

Open Interest |

Направление |

|---|---|---|---|

|

Новый |

Новый | +1 + 1 = 2 | OI растет |

|

Новый |

Текущий покупатель вышел из рынка (продал) | +1 — 1 = 0 | OI остается прежним |

|

Бывший подписчик покупает и выходит из рынка |

Новый | -1 + 1 = 0 | OI не меняется |

|

Выход |

Выход | -1 — 1 = -2 | Open Interest снижается |

- Уровни проторговки – возле них силы продавцов и покупателей на время уравниваются. График движется в узком ценовом диапазоне, слом проторговки указывает на более вероятное направление движения в будущем. На этом явлении построены некоторые системы торговли. Подробнее о методах трейдинга я расскажу позже в посте про анализ и стратегии опционов.

- Премия – сумма, уплачиваемая продавцу при покупке опционного контракта. Это своего рода плата за риск, что держатель права не воспользуется им в будущем и не приобретет БА у подписчика. Премия остается у продавца даже если покупатель не реализует возможность покупки базового актива. В случае с маржируемыми контрактами подписчик не получает премию на счет сразу, вместо этого у обоих участников сделки блокируется сумма, равная гарантийному обеспечению.

- Дата экспирации – время, когда между сторонами происходит взаимозачет. Если предусмотрена реальная поставка БА, покупатель может реализовать право на его покупку. Чаще все ограничивается корректировкой балансов счетов подписчика и покупателя опционного контракта. В спецификации указывается день экспирации, процесс происходит с 18:45 до 19:05 МСК, этот промежуток отведен под вечерний клиринг (он расширен на 5 минут в дни экспирации).

Есть и другие «узкие» термины, использующиеся при работе с этими инструментами. Уже очень скоро я опубликую статью о том, как торговать опционами и в рамках неё дам пояснение ряду выражений, применяющихся непосредственно в трейдинге.

к содержанию ↑

Торговля опционами и возможные состояния контрактов

При торговле все сделки условно можно разделить на «открывающие» и те, которыми ликвидируются текущие позиции. Трейдеры чаще всего работают с американскими опционами и досрочно фиксируют результат при движении цены БА в благоприятном направлении.

| Вход в рынок | Ликвидация позиций | ||||

|---|---|---|---|---|---|

|

Возникающие обязательства |

Возникающие обязательства |

||||

|

Покупатель |

Продавец |

Покупатель |

Продавец |

||

| Call | Право приобретения БА | Обязанность продать БА | Call | Ликвидация обязательства продать БА | Ликвидация права покупки БА |

| Put | Право на продажу БА | Обязанность купить БА | Put | Ликвидация обязательства купить БА | Ликвидация права продажи БА |

В зависимости от положения цены относительно страйка, сделка может находиться в нескольких состояниях:

- В деньгах. Для Call контрактов цена исполнения должна быть выше страйка, для Put – ниже. Держателю права покупки (Колл) или продажи (Пут) БА выгоднее исполнить контракт.

- Вне денег. Для Колл контрактов цена БА ниже страйка, для Пут – выше, исполнять его невыгодно. При таком сценарии возникает убыток, но он не выходит за пределы премии.

- Около денег. Стоимость БА находится примерно в районе страйка и спрогнозировать, каким будет исход, невозможно.

- Глубоко в деньгах. Аналог первого пункта этого списка, но цена БА настолько далеко ушла от страйка в прибыльном направлении, что вероятность смены состояния контракта околонулевая. По тому же принципу выделяют вид «Глубоко вне денег».

к содержанию ↑

Состояния контрактов

Теперь, исходя из этих условий, разберем примеры разных состояний опционных контрактов:

- Покупается контракт Колл на июньский фьючерс на акции Роснефти. Страйк – 36 000, пока график остается над этим ценовым уровнем он находится «в деньгах». Трейдер может держать его до экспирации или ликвидировать встречной сделкой до этой даты. К дате истечения сделка все еще прибыльная.

- Тот же актив (фьючерсы на бумаги Роснефти), но сделка более рисковая, заключается в начале июня со страйком 40 000. Риск не оправдался, цена ненадолго вышла в состояние «в деньгах» и последовавший обвал сделал исполнение контракта финансово невыгодным.

- Переходим к опционам Put, БА оставим тот же. Предположим, покупается Put со страйком 40 000, прогноз отрабатывает, и вскоре цена падает ниже этой отметки. Как только акции Роснефти начинают стоить менее 400 руб. за одну бумагу, сделка переходит в состояние «в деньгах»;

- Менее удачливый трейдер мог купить контракт Пут в конце мая со страйком 36 500. Прогноз не отработал, стоимость БА стала расти, но убыток в любом случае ограничен лишь премией. При экспирации цена так и не перешла в состояние «в деньгах», так что контракт остается неисполненным.

Не имеет значения, торгуются опционы на акции, драгоценные металлы, инструменты товарного рынка или прочие категории базовых активов. Развития событий всегда происходит по одному из указанных выше сценариев.

к содержанию ↑

Зачем продавать опционы

Покупатель находится в несколько невыгодной позиции. При открытии сделки выплачивается премия. Для выхода в плюс нужно, чтобы рост цены БА перекрывал выплату продавцу.

Предположим продан опцион Call (БА – фьючерсы на акции Роснефти) со страйком 36 000, премия по нему составила 500 руб. Во время экспирации стоимость ценных бумаг выросла до 362 руб., значит, при исполнении холдером права на покупку БА он заработает 200 руб., что частично перекрывает убыток из-за премии. Продавец в этой же ситуации заработал 500 – 200 = 300 руб.

Зависимость между прибылью участников сделки по опциону Колл иллюстрирует график ниже. Как только стоимость БА превышает страйк, начинает расти прибыль покупателя, у противоположной стороны нарастает убыток.

По Пут контрактам вид графика меняется.

Состояние продавцов Пут и Колл опционов критически зависит от цены базового актива. В момент заключения сделки он находится в более выигрышном положении, но со временем ситуация может быстро измениться.

к содержанию ↑

Могут ли новички заработать деньги на торговле опционами

Само понятие «без денег» несколько условно, под ним понимаются новички со сравнительно малыми депозитами. С нулевым капиталом заработать невозможно ни на одном из рынков.

Финансовые требования к новичкам сравнительно небольшие. Депозита в 10-15 тыс. руб. с лихвой хватит для экспериментов в торговле.

Что касается дохода, то рекомендуем не рассматривать опционы как грааль. Этот инструмент действительно может давать высокую доходность в отдельных случаях, но лучше не рисковать и использовать консервативные стратегии. На стартовом этапе запомните основное правило – никогда не делайте «голых» продаж опционов. По таким позициям убыток не ограничен, можно не только потерять депозит, но и уйти в минус.

к содержанию ↑

Где и как можно купить опционы

Этот тип инструментов доступен и на ММВБ, и на CBOE (Чикагская биржа опционов), и на других торговых площадках мира. При этом непосредственно зарегистрироваться на сайте и начать торговать невозможно. Все операции делаются через брокера, имеющего выход на соответствующую биржу.

То есть процесс выглядит так:

- Находите брокера, имеющего доступ к соответствующим биржам.

- Регистрируетесь у него, открываете счет и пополняете его.

- Скачиваете ПО.

- Начинаете торговать.

Одним из лучших брокеров для новичков считаю БКС. У него масса тарифов, это пригодится позже, когда выйдете на траекторию устойчивого роста. На всех тарифах он дает доступ к срочному рынку ММВБ, условия по стартовому тарифу приведу в таблице ниже.

|

БКС |

||

|

Минимальный депозит |

от 30 000 руб. |

|

|

Комиссия за сделку |

На тарифе «Инвестор» – 0,1% от суммы сделок |

На тарифе «Инвестор ПРО» – 0,035% от суммы сделок, при сумме депозита от 900 000 рублей |

|

Дополнительные сборы |

Если на счету меньше 30 000 рублей. |

|

|

Стоимость обслуживания счёта |

0 руб./мес. на тарифе «Инвестор», на других тарифах, средства списываются только если по счету была активность в этом месяце. |

299 руб./мес. на тарифе «Инвестор ПРО», если сделок в месяце не было — бесплатно |

|

Кредитное плечо |

Рассчитывается для каждой акции, в пределах 1 к 2 – 1 к 5 |

|

|

Маржин колл |

Рассчитывается на основе риска для каждой бумаги |

|

|

Торговые терминалы |

Мой брокер, QUIK, WebQUIK, мобильный QUIK, MetaTrader5 |

|

|

Доступные рынки для торговли |

Валютный, фондовый, товарный рынок, есть возможность подключить площадки США (Nyse и Nasdaq) — 1$/мес |

|

|

Лицензия |

ЦБ РФ |

|

|

Открыть счёт в БКС |

Открыть счёт в БКС |

к содержанию ↑

Плюсы и минусы работы с опционами для начинающих

Начнем с сильных сторон этого типа трейдинга:

- Опцион Пут и Колл – предельно простой инструмент. Достаточно понять его природу, и через пару недель работы освоите все нюансы.

- Невысокие требования к стартовому депозиту.

- Возможность гибкого управления рисками, прибылью и убытком. Это самый гибкий финансовый инструмент.

- Тысячи активов, доступны контракты даже на погоду.

Недостаток один – неверное восприятие новичками этого инструмента. Из-за непонимания его природы на стартовом этапе трейдеры могут сливать все деньги и даже уводить баланс счета в минус.

к содержанию ↑

Альтернативные активы для инвестирования

Из аналогов выделю:

- ETF фонды – простейший метод портфельного инвестирования. Например, ETF с тикером SPY копирует весь индекс S&P 500 и обладает железобетонной устойчивостью.

- ПИФы – аналог ETF, но с большей комиссией.

- Инвестирование в ценные бумаги напрямую, инвестпортфель формируется вручную. Если только начинаете работать в этом направлении, полезной будет статья “Как новичку инвестировать в акции”.

- Работа с облигациями – дают купонный доход, стабильная прибыль на дистанции. Их рекомендую в первую очередь как высокодоходный аналог валютного депозита в банке.

- Фьючерсы – менее гибкий инструмент по сравнению с опционами, но это не делает его менее доходным.

- Форекс – более рискованный тип трейдинга по сравнению с фондовым рынком.

- Бинарные опционы – максимальный риск, заработать здесь сложно. Это аналог финансового беттинга.

- ПАММы (а также RAMM, LAMM, MAM счета). Это заработок за счет трейдинга в пассивном режиме, подвид доверительного управления.

Открой счет в БКС для инвестирования

Никто не заставляет вас концентрировать внимание на одном из направлений. Можете работать с опционами и параллельно формировать долгосрочный инвестпортфель, а еще часть денег вложить в криптовалюту.

к содержанию ↑

Резюме

Опционы Put и Call могут стать источником дохода любого трейдера. Внешняя сложность работы с этим инструментом – иллюзия. Как только поймете логику опционных контрактов, освоите терминологию и опробуете пару стратегий в действии, вы удивитесь, насколько простым может быть трейдинг.

При этом предостерегаю вас от легкомысленного подхода к торговле опционами. Халатное отношение к трейдингу может привести к финансовой катастрофе.

На этом заканчиваю введение в работу с опционами, в будущем эту тему обязательно продолжу. Если остались вопросы – задавайте их в комментариях. Пишите пожелания и замечания, обещаю ответить каждому.