УПРАВЛЕНЧЕСКАЯ ОТЧЕТНОСТЬ: НАЗНАЧЕНИЕ, ОТЛИЧИЕ ОТ БУХГАЛТЕРСКОЙ ОТЧЕТНОСТИ

Управленческая отчетность — это совокупность внутренних отчетов предприятия, формируемых на добровольной основе. Главная цель формирования управленческой отчетности — получить достоверную информацию о состоянии дел организации на конкретную дату, например, для предоставления руководству или собственникам предприятия.

Основное отличие управленческой отчетности от бухгалтерской — в получателе, конечном пользователе. Бухгалтерскую отчетность составляют в обязательном порядке для представления в налоговые органы, для аудиторов. Она нужна, чтобы проанализировать работу предприятия за прошедший отчетный период, проверить правильность отражения фактов хозяйственной деятельности организации.

Добровольная управленческая отчетность требуется руководителю предприятия, его заместителям, другим уполномоченным лицам (управленческий персонал, менеджеры), а также собственникам предприятия для анализа и планирования дальнейшей деятельности в краткосрочной или долгосрочной перспективе.

Бухгалтерскую отчетность составляют в целом по предприятию, управленческую отчетность при необходимости представляют в разрезе структурных и обособленных подразделений, дочерних компаний и др. Такая детализация позволяет выявить проблемные места.

ЭТО ВАЖНО

Эксперты по составлению управленческой отчетности отмечают, что перегружать отчеты информацией не стоит, иначе документ будет сложно воспринимать.

Обычно управленческие отчеты включают плановые и фактические показатели. Это позволяет проводить план-фактный анализ и рассчитывать относительные коэффициенты, характеризующие эффективность финансово-хозяйственной деятельности.

Периодичность формирования и состав управленческой отчетности зависят исключительно от требований конечных пользователей (например, руководства). Отчеты могут составляться ежедневно, еженедельно, ежемесячно, ежеквартально и за год.

Рассмотрим основные формы управленческой отчетности, которые можно применить практически в любой организации. Для наглядности используем управленческие отчеты предприятия ООО «Березка» (название условное), выпускающего мебель.

УПРАВЛЕНЧЕСКИЙ ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ (ДОХОДАХ И РАСХОДАХ)

Этот отчет стоит в основе управленческого учета. В нем отражают информацию о реальной прибыли/убытке предприятия. Задача любой коммерческой организации — получить положительный финансовый результат (прибыль), поэтому данному отчету уделяют особое внимание.

Для построения управленческого отчета о прибылях и убытках лучше всего использовать форму Отчета о финансовых результатах, утвержденную Приказом Минфина России от 02.07.2010 № 66н (в ред. от 19.04.2019) «О формах бухгалтерской отчетности организаций».

В управленческом отчете допустимо как сгруппировать некоторые строки отчета, так и дать более детализированную расшифровку (в первую очередь это касается расходов предприятия). Конечные получатели документа могут запросить детализацию по выручке (например, с разбивкой по видам выпускаемой продукции).

Рассмотрим управленческий отчет о прибылях и убытках мебельного предприятия ООО «Березка» (табл. 1).

|

Таблица 1. Управленческий отчет о прибылях и убытках за 3 кв. 2021 г. |

|

|

Показатель |

Сумма, тыс. руб. |

|

Выручка от реализации |

56 501 |

|

Себестоимость продаж |

46 991 |

|

Валовая прибыль (убыток) |

9510 |

|

Прибыль (убыток) от продаж |

9510 |

|

Проценты к уплате |

301 |

|

Прочие расходы |

845 |

|

Прибыль (убыток) до налогообложения |

8364 |

|

Текущий налог на прибыль |

1673 |

|

Чистая прибыль (убыток) |

6691 |

Основное, что мы видим из данного отчета, — положительный финансовый результат деятельности предприятия (6691 тыс. руб.).

Выручка от реализации превышает общую себестоимость, то есть сумму всех расходов, связанных с выпуском и реализацией продукции. Однако каждое предприятие постоянно стремится увеличить прибыль. Для этого, как правило:

• увеличивают цену реализации единицы продукции (в итоге растет размер выручки от реализации);

• сокращают себестоимость продаж (при неизменном размере выручки это увеличивает прибыль, в том числе прибыль с единицы продукции).

При планировании финансовых результатов на основе управленческой отчетности учитывают фактический и планируемый объемы реализации. Такое планирование достаточно условное, так как в состав себестоимости продаж входят как постоянные, так и переменные расходы, причем постоянные расходы практически не изменяются с ростом или снижением объема реализации.

Проведем предварительные расчеты, необходимые для формирования планового отчета о прибылях и убытках.

Нам известно, что выручка в размере 68 074 тыс. руб. получена от реализации 213 ед. продукции по цене 265 262,90 руб. за единицу. В следующем отчетном периоде планируется реализовать 264 ед. Планируемая выручка составит 70 029 тыс. руб. (265 262,90 руб. × 264 ед.).

При себестоимости единицы в 220 616,3 руб. себестоимость выпуска 264 ед. составит 58 243 тыс. руб. (220 616,30 руб. × 264 ед.).

Сформируем прогнозный управленческий отчет о прибылях и убытках (табл. 2).

|

Таблица 2. Прогноз управленческого отчета о прибылях и убытках на 4 кв. 2021 г. |

|

|

Показатель |

Сумма, тыс. руб. |

|

Выручка от реализации |

70 029 |

|

Себестоимость продаж |

58 243 |

|

Валовая прибыль (убыток) |

11 787 |

|

Прибыль (убыток) от продаж |

11 787 |

|

Проценты к уплате |

373 |

|

Прочие расходы |

1047 |

|

Прибыль (убыток) до налогов |

10 366 |

|

Текущий налог на прибыль |

2073 |

|

Чистая прибыль (убыток) |

8293 |

При таком планировании показатели рентабельности (продукции, предприятия, продаж и др.) остаются неизменными, ведь при прогнозировании учитывают только колебания объема реализации.

Рассчитаем основные показатели рентабельности, которые характеризуют доходность предприятия и экономическую целесообразность его деятельности.

1. Рентабельность основной деятельности (R1) — отношение прибыли до налогообложения к выручке от реализации продукции. Данный коэффициент показывает, какую часть составляет прибыль в составе выручки. Условно нормативным значением рентабельности основной деятельности принято считать 10–15 %.

Рассчитаем рентабельность основной деятельности на прогнозируемый 4 квартал 2021 г.:

- 1(4 кв) = 10 366 тыс. руб. / 70 029 тыс. руб. × 100 % = 14,8 %.

Значение рентабельности основной деятельности за отчетный 3 квартал 2021 г. было таким же:

- 1(3 кв) = 8364 тыс. руб. / 56 501 тыс. руб. × 100 % = 14,8 %.

Чем выше размер прибыли по отношению к выручке, тем более доходным считается предприятие.

2. Рентабельность продукции (R2) — отношение чистой прибыли к полной себестоимости. Показатель имеет большое значение для анализа эффективности деятельности. Он показывает, насколько прибыльна производимая продукция, сколько прибыли получило предприятие с общих издержек на ее производство.

Прогноз рентабельности продукции на 4 квартал 2021 г. составил:

R2(4 кв) = 8293 тыс. руб. / 58 243 тыс. руб. × 100 % = 14,24 %.

За 3 квартал 2021 г. рентабельность продукции составила ту же величину:

R2(3 кв) = 6691 тыс. руб. / 46 991 тыс. руб. × 100 % = 14,24 %.

На этапе анализа управленческой отчетности и планирования деятельности в краткосрочной или долгосрочной перспективе можно выявить проблемные зоны: высокие издержки предприятия на производство продукции, низкая выручка и др.

По результатам анализа формируют политику дальнейшего развития предприятия, принимают решение, например, об отказе от производства какого-либо вида продукции, о расширении рынка сбыта, оптимизации затрат, повышении/понижении розничной цены и др.

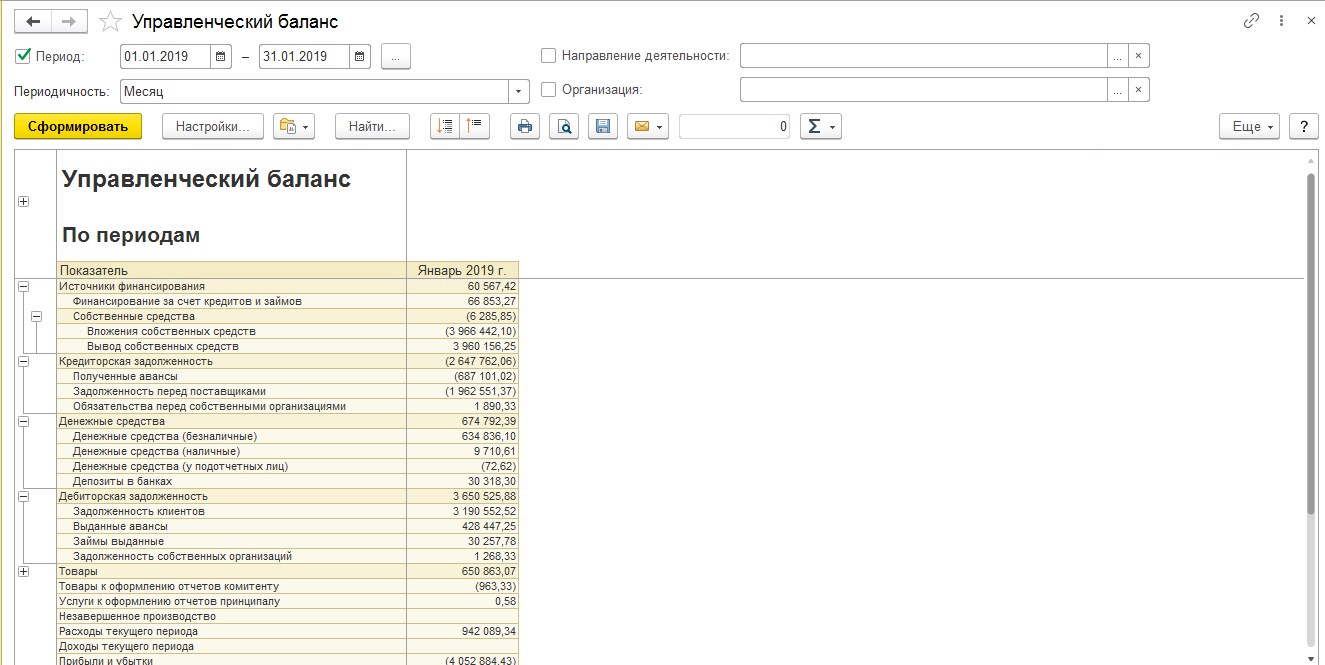

УПРАВЛЕНЧЕСКИЙ БАЛАНС

Управленческий баланс по структуре практически аналогичен бухгалтерскому балансу, то есть он представляет собой некое равновесие активов и пассивов предприятия.

Форма управленческого баланса не утверждена на законодательном уровне, поэтому рекомендуем воспользоваться бланком привычного бухгалтерского баланса.

Важный момент: в зависимости от пожелания конечного пользователя можно удалить ненужные строки баланса, сгруппировать отдельные статьи или детально расписать их (например, заемные средства, если их удельный вес в валюте баланса значителен).

В таблице 3 представлен управленческий баланс ООО «Березка».

|

Таблица 3. Управленческий баланс за 3 кв. 2021 г. |

|

|

Показатель |

Сумма, тыс. руб. |

|

Актив |

|

|

I. Внеоборотные активы |

|

|

Нематериальные активы |

3 |

|

Основные средства |

4560 |

|

Итого по разделу I |

4563 |

|

II. Оборотные активы |

|

|

Запасы |

13 664 |

|

Дебиторская задолженность |

21 290 |

|

Денежные средства и денежные эквиваленты |

3858 |

|

Итого по разделу II |

38 812 |

|

Баланс |

43 375 |

|

Пассив |

|

|

III. Капитал и резервы |

|

|

Уставный капитал |

71 |

|

Резервный капитал |

12 |

|

Нераспределенная прибыль (непокрытый убыток) |

13 635 |

|

Итого по разделу III |

13 718 |

|

IV. Долгосрочные обязательства |

0 |

|

Итого по разделу IV |

0 |

|

V. Краткосрочные обязательства |

|

|

Заемные средства |

522 |

|

Кредиторская задолженность |

29 135 |

|

Итого по разделу V |

29 657 |

|

Баланс |

43 375 |

Привычная форма бухгалтерского баланса упрощена — удалены статьи с нулевыми значениями, за исключением раздела IV, чтобы акцентировать внимание на том, что долгосрочных обязательств у предприятия нет.

На базе данных управленческого баланса за 3 квартал 2021 г. рассчитывают основные показатели финансового состояния предприятия. На этом этапе не нужен комплексный анализ отчетности — достаточно акцентировать внимание на основных проблемных зонах.

Коэффициент обеспеченности собственными средствами (Косс) — отношение разницы собственного капитала и внеоборотных активов к оборотным активам:

Косс = (Итог по разделу III – Итог по разделу I) / Итог по разделу II.

В нашем случае Косс = (13 718 тыс. руб. – 4563 тыс. руб.) / 38 812 тыс. руб. = 0,24.

Значение показателя говорит о неудовлетворительной структуре баланса и высокой вероятности неплатежеспособности предприятия в целом.

О хорошем финансовом состоянии предприятия и его возможности проводить независимую финансовую политику говорит значение показателя больше 0,5.

Коэффициент задолженности (Кз) — отношение общей задолженности предприятия к собственным средствам:

Кз = (Итог по разделу IV + Итог по разделу V) / Итог по разделу III.

На анализируемом предприятии: Кз = 29 657 тыс. руб. / 13 718 тыс. руб. = 2,16.

Нормативное значение коэффициента задолженности — ниже 1. В противном случае говорят о превышении размера заемных средств над собственными.

На основании результатов управленческого баланса за 3 квартал 2021 г. можно спрогнозировать модель управленческого баланса на следующий период (например, методом процента от продаж). Для этого нужны данные:

• о фактических продажах за отчетный период (для нашего примера — 213 ед.);

• планируемый объем продаж в следующем периоде (для нашего примера — 264 ед.).

Коэффициент изменения объема реализации (Кизм) рассчитывают следующим образом:

Кизм = Q2 / Q1,

где Q1 — объем реализации продукции за предшествующий период, шт.;

Q2 — объем реализации продукции на планируемый период, шт.

В нашем случае Кизм = 264 ед. / 213 ед. = 1,239.

В основе данной методики утверждение, что статьи баланса напрямую зависят от колебаний объема реализации.

Основные принципы составления управленческого баланса методом процента от продаж:

• текущие активы, текущие обязательства и переменные издержки при изменении объема продаж на определенный процент изменяются в среднем на такой же процент;

• при полной загрузке производственной мощности делается допущение, что потребность в основных средствах изменяется прямо пропорционально изменению объема выпуска продукции. Остальные внеоборотные активы (за исключением основных средств) берут в прогноз неизменными;

• долгосрочные обязательства и собственный капитал, в состав которого входят уставный капитал, добавочный капитал, резервный капитал, доходы будущих периодов и резервы предстоящих расходов, также берут в прогноз неизменными;

• нераспределенную прибыль прогнозируют следующим образом: к нераспределенной прибыли базового периода прибавляют прогнозируемую чистую прибыль и вычитают дивиденды, если на них запланированы расходы.

Размер чистой прибыли по данным прогноза (см. табл. 2) — 8293 тыс. руб. при условии, что предприятие не будет распределять прибыль на дивиденды из-за высокого уровня краткосрочных обязательств, которые нужно погасить. Чистую прибыль можно направить на:

• увеличение нераспределенной прибыли (5779 тыс. руб.);

• погашение обязательств (2515 тыс. руб.).

Составим на основании рассмотренной методики прогнозную модель управленческого баланса на 4 квартал 2021 г. (табл. 4).

|

Таблица 4. Прогноз управленческого баланса на 4 кв. 2021 г. |

|

|

Показатель |

Сумма, тыс. руб. |

|

Актив |

|

|

I. Внеоборотные активы |

|

|

Нематериальные активы |

3 |

|

Основные средства |

5652 |

|

Итого по разделу I |

5655 |

|

II. Оборотные активы |

|

|

Запасы |

16 936 |

|

Дебиторская задолженность |

26 388 |

|

Денежные средства и денежные эквиваленты |

4782 |

|

Итого по разделу II |

48 106 |

|

Баланс |

53 761 |

|

Пассив |

|

|

III. Капитал и резервы |

|

|

Уставный капитал |

88 |

|

Резервный капитал |

15 |

|

Нераспределенная прибыль (непокрытый убыток) |

19 414 |

|

Итого по разделу III |

19 517 |

|

IV. Долгосрочные обязательства |

0 |

|

Итого по разделу IV |

0 |

|

V. Краткосрочные обязательства |

|

|

Заемные средства |

647 |

|

Кредиторская задолженность |

33 596 |

|

Итого по разделу V |

34 243 |

|

Баланс |

53 761 |

На основании предложенных изменений рассчитаем коэффициенты:

Косс = (19 517 – 5655) / 48 106 = 0,29;

Кз = 34 243 / 19 517 = 1,75.

Благодаря мероприятиям, сформированным на основе управленческой отчетности, удалось нарастить независимость мебельного предприятия «Березка» от заемных источников финансирования и улучшить соотношение собственных и заемных средств.

Для закрепления эффекта стоит проанализировать доходность предприятия и найти возможность увеличить уровень прибыли для укрепления финансовой независимости.

УПРАВЛЕНЧЕСКИЙ ОТЧЕТ О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВ

Отчет о движении денежных средств (ОДДС) содержит информацию о денежных потоках (по расчетному счету и/или кассе), отражая планируемые и фактические поступления и расходования денежных средств.

Отчет о движении денежных средств позволяет:

- оценить финансовые возможности предприятия;

- отслеживать наличие денежных средств на счетах и в кассе предприятия;

- сбалансировать поступления и расходования денежных средств;

- контролировать ликвидность и платежеспособность предприятия.

В Отчет о движении денежных средств, как и в Бюджет движения денежных средств, включают денежные потоки от текущих, инвестиционных и финансовых операций.

Текущие денежные потоки — это поступления от реализации продукции, расходы на оплату услуг поставщиков и подрядчиков, оплата труда работников предприятия, налоговые платежи и др.

Инвестиционные денежные потоки — это операции, связанные с приобретением, созданием или выбытием внеоборотных активов, например затраты на опытно-конструкторские и технологические работы, предоставление займов, платежи в связи с приобретением акций и др.

К денежным потокам от финансовых операций относятся денежные потоки от операций, связанных с привлечением финансирования (денежные вклады, выплаты в связи с выкупом акций, уплата дивидендов, погашение векселей и др.).

Чтобы эффективно планировать расходования и поступления денежных средств, нужно проводить план-фактный анализ, особенно в кризисной ситуации, когда ухудшается платежная дисциплина и у предприятия может не хватать денег для осуществления платежей.

Управленческий ОДДС повышает эффективность планирования и бюджетирования в целом. Рассмотрим управленческий отчет о движении денежных средств ООО «Березка» (табл. 5).

|

Таблица 5. Управленческий отчет о движении денежных средств за 3 кв. 2021 г. |

|||

|

№ п/п |

Показатель |

План |

Факт |

|

Остаток денежных средств на начало месяца |

12 200,00 |

12 200,00 |

|

|

1 |

Поступления денежных средств |

7400,00 |

7400,00 |

|

1.1 |

Поступления по основной деятельности |

7400,00 |

7400,00 |

|

1.1.1 |

Авансы заказчиков |

7400,00 |

7400,00 |

|

1.1.1.1 |

ООО «Альфа», договор № 12 от 30.01.2020 |

0,00 |

0,00 |

|

1.1.1.2 |

ООО «Гамма», договор № 212/Т от 28.06.2020 |

7400,00 |

7400,00 |

|

1.1.1.3 |

ООО «Бета», договор № 17 от 24.03.2020 |

0,00 |

0,00 |

|

1.1.2 |

Выручка от реализации товаров (работ, услуг) |

0,00 |

0,00 |

|

1.1.2.1 |

ООО «Альфа», договор № 12 от 30.01.2020 |

0,00 |

0,00 |

|

1.1.2.2 |

ООО «Гамма», договор № 212/Т от 28.04.2020 |

0,00 |

0,00 |

|

1.1.2.3 |

ООО «Бета», договор № 17 от 24.03.2020 |

0,00 |

0,00 |

|

1.1.2.4 |

ООО «Омега», договор № 1 от 23.12.2020 |

0,00 |

0,00 |

|

1.1.2.5 |

ООО «Норма», договор № 7 от 16.02.2020 |

0,00 |

0,00 |

|

1.2 |

Поступления по финансовой деятельности |

0,00 |

0,00 |

|

1.3 |

Поступления по инвестиционной деятельности |

0,00 |

0,00 |

|

2 |

Расходования денежных средств |

7783,05 |

7517,01 |

|

2.1 |

Расходования по основной деятельности |

3647,65 |

3204,21 |

|

2.1.1 |

Расчеты с поставщиками |

2319,05 |

1749,51 |

|

2.1.1.1 |

Расчеты за комплектующие |

2319,05 |

1749,51 |

|

2.1.1.1.1 |

Изделие № 1 |

1174,15 |

604,61 |

|

2.1.1.1.1.1 |

Завод им. И. И. Иванова |

0,00 |

0,00 |

|

2.1.1.1.1.2 |

АО «Альфа» |

268,85 |

0,00 |

|

2.1.1.1.1.3 |

ООО «Диагональ» |

500,69 |

200,00 |

|

2.1.1.1.1.4 |

АО «Ярославль» |

0,00 |

0,00 |

|

2.1.1.1.1.5 |

Прочие поставщики |

404,61 |

404,61 |

|

2.1.1.1.2 |

Изделие № 2 |

1144,90 |

1144,90 |

|

2.1.1.1.2.1 |

Завод им. И. И. Иванова |

0,00 |

0,00 |

|

2.1.1.1.2.2 |

АО «Альфа» |

588,00 |

588,00 |

|

2.1.1.1.2.3 |

ООО «Диагональ» |

0,00 |

0,00 |

|

2.1.1.1.2.4 |

Прочие поставщики |

556,90 |

556,90 |

|

2.1.2 |

Оплата труда |

1022,00 |

1119,00 |

|

2.1.2.1 |

Подразделение № 1 (Москва) |

476,00 |

512,00 |

|

2.1.2.2 |

Подразделение № 2 (Санкт-Петербург) |

546,00 |

607,00 |

|

2.1.3 |

Страховые взносы |

306,60 |

335,70 |

|

2.1.3.1 |

Подразделение № 1 (Москва) |

142,80 |

153,60 |

|

2.1.3.2 |

Подразделение № 2 (Санкт-Петербург) |

163,80 |

182,10 |

|

2.2 |

Общехозяйственные расходы |

3068,00 |

3202,60 |

|

2.2.1 |

Подразделение № 1 (Москва) |

625,00 |

717,60 |

|

2.2.1.1 |

Аренда |

75,00 |

75,00 |

|

2.2.1.2 |

Услуги связи |

3,00 |

3,00 |

|

2.2.1.3 |

Охрана |

0,00 |

0,00 |

|

2.2.1.4 |

Оплата труда (счет 26) |

340,00 |

412,00 |

|

2.2.1.5 |

Страховые взносы (счет 26) |

102,00 |

123,60 |

|

2.2.1.6 |

Расходные материалы, оргтехника |

0,00 |

12,00 |

|

2.2.1.7 |

Транспортные расходы |

55,00 |

55,00 |

|

2.2.1.8 |

Прочие расходы |

50,00 |

37,00 |

|

2.2.2 |

Подразделение № 2 (Санкт-Петербург) |

2443,00 |

2485,00 |

|

2.2.2.1 |

Аренда |

275,00 |

275,00 |

|

2.2.2.2 |

Услуги связи |

15,00 |

17,00 |

|

2.2.2.3 |

Охрана |

0,00 |

0,00 |

|

2.2.2.4 |

Оплата труда (счет 26) |

1610,00 |

1670,00 |

|

2.2.2.5 |

Страховые взносы (счет 26) |

483,00 |

501,00 |

|

2.2.2.6 |

Расходные материалы, оргтехника |

0,00 |

0,00 |

|

2.2.2.7 |

Расходы на содержание транспорта |

10,00 |

10,00 |

|

2.2.2.8 |

Прочие расходы |

50,00 |

12,00 |

|

2.3 |

Общепроизводственные расходы |

1067,40 |

1110,20 |

|

2.3.1 |

Подразделение № 1 (Москва) |

361,90 |

369,20 |

|

2.3.1.1 |

Оплата труда (счет 25) |

263,00 |

284,00 |

|

2.3.1.2 |

Страховые взносы (счет 25) |

78,90 |

85,20 |

|

2.3.1.3 |

Инструмент, материалы производственного назначения |

10,00 |

0,00 |

|

2.3.1.4 |

Прочие расходы |

10,00 |

0,00 |

|

2.3.2 |

Подразделение № 2 (Санкт-Петербург) |

705,50 |

741,00 |

|

2.3.2.1 |

Оплата труда (счет 25) |

535,00 |

570,00 |

|

2.3.2.2 |

Страховые взносы (счет 25) |

160,50 |

171,00 |

|

2.3.2.3 |

Прочие расходы |

10,00 |

0,00 |

|

2.4 |

Расходования по налогам |

0,00 |

0,00 |

|

2.4.1 |

НДС |

0,00 |

0,00 |

|

2.4.2 |

Налог на прибыль |

0,00 |

0,00 |

|

2.4.3 |

Налог на имущество |

0,00 |

0,00 |

|

2.5 |

Расходования по финансовой деятельности |

0,00 |

0,00 |

|

2.6 |

Расходования по инвестиционной деятельности |

0,00 |

0,00 |

|

Cash flow от основной деятельности |

–383,05 |

–117,01 |

|

|

Cash flow от финансовой деятельности |

0,00 |

0,00 |

|

|

Cash flow от инвестиционной деятельности |

0,00 |

0,00 |

|

|

Излишек/недостаток денежных средств на конец месяца |

–383,05 |

–117,01 |

|

|

Остаток денежных средств на конец месяца |

11 816,95 |

12 082,99 |

Первое, на что обратит внимание руководитель или иной конечный пользователь отчета, — отрицательное значение показателя cash flow. Cash flow — это расчетный показатель по каждому типу денежного потока (текущая, финансовая и инвестиционная деятельность), представляющий собой разницу между поступлениями и расходованиями денежных средств.

Отрицательное значение cash flow по отчету свидетельствует о том, что поступления денежных средств ниже расходований. Если бы у предприятия не было остатка денежных средств с предшествующего месяца, оно не смогло бы вносить платежи.

В управленческом ОДДС плановые и фактические показатели представлены в разбивке по выпускаемым изделиям и обособленным подразделениям (Москва и Санкт-Петербург). Руководство может потребовать более детальную разбивку, если плановые показатели значительно отличаются от фактических.

На основании подобного управленческого ОДДС можно:

• спрогнозировать движение денежных средств на следующий период;

• установить лимит средств к расходованию или остаток денег на расчетном счете и в кассе, чтобы обеспечить платежеспособность предприятия в начале следующего отчетного месяца и на случай неплатежеспособности партнеров.

УПРАВЛЕНЧЕСКИЙ ОТЧЕТ О ФАКТИЧЕСКОЙ СЕБЕСТОИМОСТИ ПРОДУКЦИИ

Одна из основных задач каждого предприятия — сформировать такую рыночную цену, чтобы она покрывала расходы на производство реализуемой продукции, при этом была конкурентоспособной, соответствовала качеству продукции, обеспечивала спрос на рынке.

После того как рыночная цена или контрактная фиксированная цена сформирована, нужно постараться удержать себестоимость — в случае превышения себестоимости над ценой предприятие не получит прибыли. Ситуацию можно контролировать с помощью управленческого отчета о фактической себестоимости продукции.

Рассмотрим управленческий отчет о фактической себестоимости продукции ООО «Березка» (табл. 6).

|

Таблица 6. Управленческий отчет о фактической себестоимости единицы продукции за 3 кв. 2021 г., руб. |

|||

|

Статья калькуляции |

План |

Факт |

Изменения, +/– |

|

Затраты на материалы |

53 800,00 |

54 361,00 |

561,00 |

|

Затраты на оплату труда производственных рабочих |

75 500,00 |

76 254,00 |

754,00 |

|

Страховые взносы |

22 650,00 |

22 876,20 |

226,20 |

|

Общепроизводственные расходы |

27 382,00 |

27 761,80 |

379,80 |

|

Общехозяйственные расходы |

41 284,00 |

41 642,70 |

358,70 |

|

Производственная себестоимость |

220 616,00 |

222 895,70 |

2279,70 |

|

Внепроизводственные расходы |

0,00 |

0,00 |

0,00 |

|

Полная себестоимость |

220 616,00 |

222 895,70 |

2279,70 |

|

Прибыль |

44 646,90 |

42 367,20 |

–2279,70 |

|

Цена без учета НДС |

265 262,90 |

265 262,90 |

0,00 |

Этот отчет отражает отклонения плановых показателей калькуляции себестоимости от фактических. Если они значительные, нужно провести дополнительный анализ, чтобы выяснить причины.

На данном этапе создания управленческой отчетности устанавливают группу затрат, имеющих наибольший удельный вес в составе себестоимости, и формируют политику сокращения расходов для увеличения прибыльности продукции.

Например, для сокращения затрат на материалы перезаключают договоры с другими поставщиками на более выгодных условиях. Чтобы уменьшить фонд оплаты труда, сокращают численность рабочих, привлекают сторонние организации к выполнению работ и др.

С учетом мероприятий по оптимизации структуры себестоимости планируют обновленную структуру на следующий отчетный период.

Рассмотрим пример составления планируемой калькуляции себестоимости продукции с учетом роста объемов при сохранении общехозяйственных расходов (как неизменяющейся составляющей структуры себестоимости вне зависимости от колебаний объема) на прежнем уровне.

Фактические общехозяйственные расходы на единицу продукции (см. табл. 6) — 41 642,70 руб. при объеме продаж 213 ед. продукции в отчетном периоде. Следовательно, общий размер общехозяйственных расходов составляет:

41 642,70 руб. × 213 ед. = 8 869 895,10 руб.

Планируемый объем реализации на следующий отчетный период — 264 ед. Разделив общий размер общехозяйственных расходов (8 869 895,10 руб.) на планируемый объем реализации, получим удельные общехозяйственные расходы на единицу продукции — 33 598,09 руб. (табл. 7).

Остальные статьи затрат принимаются к планируемому периоду в неизменном виде по фактическим данным отчета о себестоимости.

|

Таблица 7. Планирование структуры себестоимости единицы продукции на 4 кв. 2021 г. с учетом предложенных мероприятий, руб. |

|||

|

Статья калькуляции |

Факт |

План |

Изменения, +/– |

|

Затраты на материалы |

54 361,00 |

54 361,00 |

0,00 |

|

Затраты на оплату труда производственных рабочих |

74 254,00 |

76 254,00 |

0,00 |

|

Страховые взносы |

22 276,20 |

22 876,20 |

0,00 |

|

Общепроизводственные расходы |

27 761,80 |

27 761,80 |

0,00 |

|

Общехозяйственные расходы |

41 642,70 |

33 598,09 |

8044,61 |

|

Производственная себестоимость |

220 295,70 |

214 851,09 |

8044,61 |

|

Внепроизводственные расходы |

0,00 |

0,00 |

0,00 |

|

Полная себестоимость |

220 295,70 |

214 851,09 |

8044,61 |

|

Прибыль |

44 967,20 |

50 411,81 |

8044,61 |

|

Цена без учета НДС |

265 262,90 |

265 262,90 |

0,00 |

Мы оставили неизменными все статьи затрат, включаемые в себестоимость, кроме общехозяйственных расходов, которые условно не изменяются в зависимости от роста объемов реализации.

Благодаря оптимизации планируемая удельная прибыль на единицу продукции при сохранении розничной цены на прежнем уровне будет увеличена на 8044,61 руб., то есть на общий прогнозный объем продаж — 2 123 777,04 руб. (8044,61 руб. × 264 ед.).

ОТЧЕТ О ДЕБИТОРСКОЙ И КРЕДИТОРСКОЙ ЗАДОЛЖЕННОСТИ

Отчет о дебиторской и кредиторской задолженности может быть совмещен в один управленческий документ или разбит на два самостоятельных документа. Он позволяет оценить платежеспособность предприятия, отследить оборачиваемость задолженностей с помощью относительных коэффициентов.

К СВЕДЕНИЮ

Дебиторская задолженность — сумма денежных средств, которую должны предприятию дебиторы; кредиторская задолженность — сумма денежных средств, которую должно предприятие своим кредиторам.

Факт формирования дебиторской и кредиторской задолженности неизбежен за счет временного разрыва между платежами и передачей готовой продукции.

Отчет о дебиторской и кредиторской задолженности составляют на конкретную дату. Конечный получатель видит информацию о состоянии расчетов с контрагентами и может оперативно контролировать исполнение обязанностей.

Рассмотрим управленческий отчет о дебиторской и кредиторской задолженностях предприятия ООО «Березка» (табл. 8).

|

Таблица 8. Отчет о дебиторской и кредиторской задолженностях |

||||||

|

Дебиторы/ Кредиторы |

Сумма, руб. |

Отгрузка |

Произведенная оплата (авансирование) |

Сумма задолженности на 01.10.2021 |

||

|

дата |

сумма, руб. |

дата |

сумма, руб. |

|||

|

Дебиторы |

||||||

|

ООО «Бета» |

11 000 000 |

23.07.2021 |

11 000 000 |

16.07.2021 |

5 500 000 |

5 500 000 |

|

Кредиторы |

||||||

|

ООО «Норман» |

1 100 000 |

15.07.2021 |

1 100 000 |

09.07.2021 |

880 000 |

220 000 |

Анализируя данные отчета, руководитель увидит, что предприятие 09.07.2021 проавансировало на 80 % ООО «Норман» (880 000 руб.). Продукция отгружена в полном объеме 15.07.2021, но на сегодняшний день предприятие еще не рассчиталось окончательно — долг в размере 220 000 руб.

Одновременно с этим ООО «Бета» внесло аванс (50 %) в размере 5 500 000 руб. Продукция в полном объеме отгружена 23.07.2021, однако окончательный расчет в размере 50 % предприятие не получило.

Как правило, в договорах с контрагентами указывают условия поставок и временной промежуток между поставкой и окончательным расчетом (например, окончательный расчет осуществляется в течение пяти рабочих дней с дня приемки покупателем поставляемой продукции).

За нарушение сроков оплаты предполагаются санкции (например, пеня в размере 0,1 % от суммы задержанного платежа за каждый день задержки). Поэтому в случае предъявления требований кредиторов предприятие будет вынуждено не только сделать окончательный расчет, но и выплатить штрафные санкции.

ЗАКЛЮЧЕНИЕ

Мы рассмотрели основные управленческие отчеты, которые формируют для руководителей предприятия. Эти отчеты не являются обязательными, их не нужно сдавать в соответствующие службы, у них нет унифицированных форм.

Управленческие отчеты нужны для внутреннего анализа деятельности, планирования в краткосрочной или долгосрочной перспективе. Вид отчета и периодичность его составления индивидуальны для каждого предприятия и зависят от требований конечного получателя.

Статья опубликована в журнале «Планово-экономический отдел» № 11, 2021.

-

Что такое управленческая отчётность и для чего она нужна

-

Виды управленческой отчётности

-

Порядок составления и образцы управленческой отчётности предприятия

-

Порядок организации управленческой отчётности

-

Анализ управленческих отчётов

Что такое управленческая отчётность и для чего она нужна

Управленческая отчётность является набором отчётов компании о её внутренних процессах и результатах деятельности. Она не регламентируется законодательством РФ, поэтому ведётся в свободном виде и предназначается в основном для руководителей организации.

Разделяется управленческая отчётность на два вида: внутреннюю и внешнюю.

Внутренняя управленческая отчётность используется для целей поднятия эффективности работы предприятия, чёткого понимания руководителями внутренних дел и определения будущих целей.

Внешняя управленческая отчётность составляется для потенциальных контрагентов, инвесторов, клиентов, кредитных и страховых организаций, чтобы показать внутреннее состояние компании и оценить риски сотрудничества.

Управленческая отчётность должна удовлетворять ряду следующих требований:

- Точность. Это главное требование при ведение управленческой отчётности. Например, при составлении управленческого баланса должно соблюдаться равенство пассивов и активов. Если эти показатели не сходятся, то верить отчётности нельзя, нужно искать ошибки и добиваться полноценного баланса.

- Оперативность. Периодичность составления отчётности в управленческом учёте определяется компанией. Чем больше бизнес-процессов, тем чаще необходимо её вести и предоставлять руководителям компании, чтобы они «чувствовали» свой бизнес.

- Информативность. Обычно состав управленческой отчётности состоит из анализа доходов, оценки рентабельности, прогноза прибыли и наличия денежных средств, но также он может подкрепляться дополнительной отчётностью, которую решит вести компания.

Также нельзя путать управленческую и бухгалтерскую отчётность — их разница существенна. Первая составляется для внутренних сотрудников, а вторая для контролирующих органов. Вдобавок, имеется ряд характеристик, по которым данные отчётности разграничивают:

| Характеристика | Бухгалтерская отчётность | Управленческая отчётность |

|---|---|---|

| Метод ведения | Строгий. Соблюдаются правила заполнения и сроки сдачи, установленные законодательством РФ. | Свободный. Требования к управленческой отчётности устанавливает руководство организации. |

| Цель ведения | Для предоставления в ФНС. | Для внутренних сотрудников, которые, на основании полученной информации, должны принимать полезные решение для компании. |

| Сроки предоставления | Устанавливает законодательство РФ. | Периодичность составления отчётности в управленческом учёте устанавливается руководством организации. |

| Обязательность ведения | Необходимо в течение календарного года вести и сдавать отчётность, чтобы не получить штраф и начисление пеней. | Можно не вести, но так не получиться масштабировать бизнес и контролировать деятельность. |

| Количество отображаемой информации при ведении | Устанавливает законодательство РФ. | Устанавливает сама организация. Определяются процессы, которые важно контролировать, и впоследствии постоянно информация о них обновляется в отчётности. |

Виды управленческой отчётности

Управленческая отчётность схожа с бухгалтерской, так как подразделяется на следующие виды:

- Отчёт о движении денежных средств (ДДС);

- Отчёт о финансовых результатах (прибыль и убытки);

- Управленческий баланс.

Дополнительно рассмотрим, какие документы составляют управленческую отчётность:

- Отчёт о кредиторской задолженности;

- Отчёт о дебиторской задолженности;

- Отчёт по запасам сырья;

- Отчёт о закупках;

- Отчёт по запасам готовой продукции;

- Отчёт о себестоимости производимой продукции;

- Отчёт о производственных расходах;

- Отчёт о транспортных расходах;

- Отчёт о продаже;

- Отчёт о маржинальной прибыли;

- Отчёт о коммерческих расходах;

- Отчёт о заработной плате;

- Отчёт о неисправностях и производственном браке;

- Отчёт по операционной деятельности;

- Отчёт по финансовой деятельности;

- Отчёт по инвестиционной деятельности.

Формы управленческой отчётности предприятия могут быть разными. Их число, вид и порядок ведения устанавливает каждая организация самостоятельно, исходя из собственных особенностей деятельности и потребностей.

Порядок составления и образцы управленческой отчётности предприятия

Управленческая отчётность не регламентирована, поэтому она составляется индивидуально из желаний и требований компании. Мы рассмотрим три самых популярных отчёта и приведём примеры управленческой отчётности для наибольшего понимания их пользы.

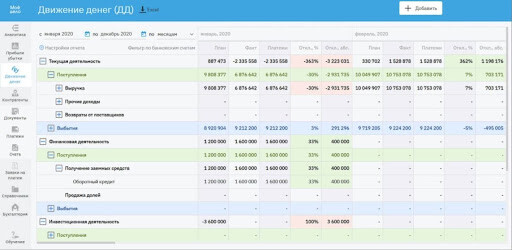

Отчёт по движению денежных средств

hidden>

Отчёт ДДС является основным в управленческом учёте. Благодаря ему можно контролировать поступления, выплаты и остатки денежных средств. Для точного ведения ДДС в отчёт вносятся все производимые операции компании, что позволяет понимать, сколько у неё имеется денежных средств наличными и на расчётом счете.

Структура отчётности ДДС разделяется на три раздела:

- Текущая деятельность. Фиксируются выручка по основному виду деятельности (продажи, услуги и другие виды работ) и списание денежных средств (ремонт, сырьё, реклама, налоги, зарплата и другое). По данному показателю можно определить, насколько компания может генерировать денежный поток, чтобы одновременно развиваться и покрывать свои обязательства.

- Финансовая деятельность. Указываются потоки финансов, связанных с деятельностью. По этому показателю рассчитываются возможные будущие требования кредиторов.

- Инвестиционная деятельность. Указываются поступления и выбытия, связанные с операциями по недвижимости, с оборудованием, транспортом и так далее.

Благодаря такому разделению можно точно понять, сколько и по каким категориям в компанию приходит и уходят деньги в течение дня, недели, месяца, квартала и года.

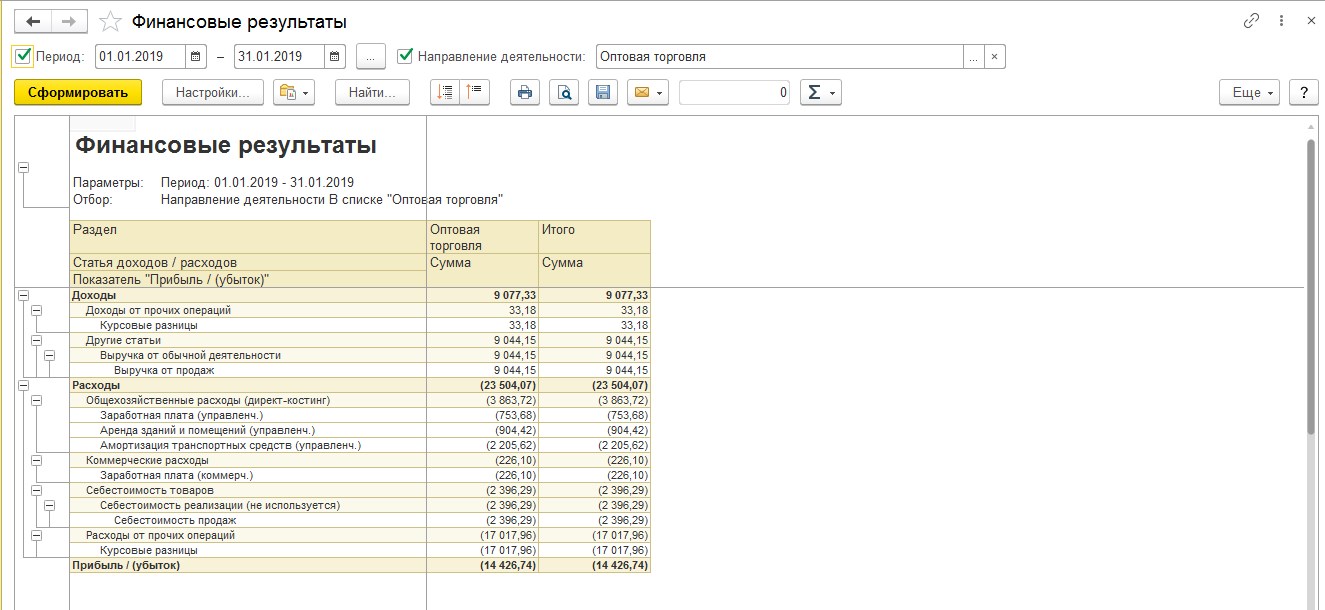

Пример управленческой отчётности организации в онлайн-сервисе «Моё дело Финансы».

Пример управленческой отчётности организации

Отметим, что в ДДС все поступления и выбытия указываются с НДС, если компания работает на ОСНО.

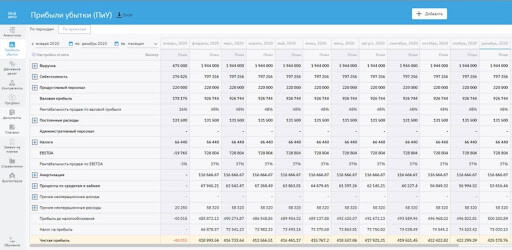

Отчёт по доходам и расходам

hidden>

По результатам ведения данного отчёта можно определить рентабельность компании в целом или её отдельных направлений, а также проанализировать эффективность используемой бизнес-модели.

В отчёте по доходам и расходам (прибылям-убыткам или ПиУ) можно проводить глубокую детализацию по общей прибыли и убыткам, тем самым, понимая свой бизнес до мельчайших деталей.

Обычно на практике в ПиУ ведутся следующие основные показатели управленческой отчётности:

- Общая выручка. Заработок компании в целом за календарный период, разложенный на категории.

- Постоянные расходы. Затраты, которые не зависят от количества произведённой продукции, продаж и услуг.

- Переменные расходы. Затраты, которые зависят от объема производимой продукции.

- Маржинальная прибыль. Часть общей выручки, которая остаётся после вычета переменных расходов.

- Операционная прибыль. Часть маржинальной прибыли после вычета постоянных расходов.

- Валовая прибыль. Разность выручки от продаж и себестоимости продукции (услуги).

- Себестоимость. Затраты на одну штуку продукции или услуги.

- Чистая прибыль. Общий доход, из которого вычитаются все расходы.

Точность ведения данного отчёта формально является обязательным для любого бизнеса, хоть это и не прописано в законодательстве. Благодаря этим показателям получится понять, стоит ли вообще продолжать деятельность, в правильном ли направлении идёт компания и на какие аспекты нужно обратить внимание.

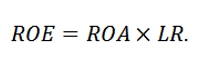

Пример управленческой отчётности по доходам-расходам (прибыли-убыткам) в онлайн-сервисе «Моё дело Финансы».

Пример управленческой отчётности по доходам-расходам

Отметим, что прибыль и убытки в данной управленческой отчётности вносятся без НДС.

Управленческий баланс

hidden>

Управленческий баланс составляется на основании данных из отчёта по движению денежных средств и отчёта по доходам и расходам. Объединив их данные в балансе, можно контролировать кредиторскую и дебиторскую задолженность, а также в целом понимать финансовое положение компании на текущий момент времени.

Баланс разделяется на две категории:

- Активы. Это все владения компании: денежные и основные средства, складские резервы, дебиторская задолженность, незавершенное производство и другое.

- Пассивы. Все источники формирования средств компании. Сюда относятся кредиторская задолженность, собственный капитал, займы, ФОТ и так далее.

Главное правило ведения управленческого баланса — соблюдения равенства активов и пассивов. Если эти показатели не сходятся, значит где-то были допущены ошибки, не указаны данные, следовательно, такой отчётности полностью доверять нельзя.

На основании управленческого баланса рассчитываются следующие показатели:

- Коэффициент текущей ликвидности. Показывает, готова ли компания в кратчайшие сроки покрыть свои обязательства. (Формула: Оборотные средства / Краткосрочные обязательства).

- Коэффициент рентабельности активов. По размеру данного показателя можно понять, сколько прибыли приносят инвестиции, вложенные в активы. (Формула: Прибыль / Стоимость активов компании).

- Коэффициент финансовой независимости. Чем больше показатель, тем выше шансы, что компания сможет покрыть обязательства засчёт собственных средств. (Формула: Собственный капитал / Стоимость активов компании).

- Ресурсоотдача. Показывает, насколько в динамике были эффективны инвестиции в активы компании. (Формула: Выручка / Стоимость активов компании).

Порядок организации управленческой отчётности

Принципы составления управленческой отчётности схожи в любом бизнесе независимо от масштабов. Руководителю необходимо проделать ряд шагов, чтобы добиться постоянного и корректного ведения управленческого учёта.

Оценить примерные проблемы из-за отсутствия управленческого учёта. Это важный этап, на котором руководству компании нужно понять, для чего нужна управленческая отчётность, есть ли смысл её вводить и окупятся ли вложения времени, сил и денежных средств в него:

- Сформировать задачи. Нужно поставить цели, которые необходимо достигнуть путём формирования и анализа управленческой отчётности предприятия.

- Оценить ресурсы и силы. Важно понять, какие цели будут достигаться собственными усилиями и сотрудниками, а для каких придётся привлекать внешние силы.

- Назначить ответственных лиц. Найти сотрудников, которые будут вести внешнюю и внутреннюю управленческую отчётность. Если организация маленькая, то выгоднее обратиться в специализированный сервис, чем нанимать штатного работника.

- Найти пользователей управленческой отчётности. Выделить сотрудников, которые, на основании получаемой отчётности, будут принимать важные стратегические решения компании.

- Определить процессы и объекты. Выделить все бизнес-процессы, которые должны фигурировать в системе управленческого учёта и отчётности.

- Разработать правила и регламент. Содержание управленческой отчётности должно отвечать требованиям организации, чтобы не допустить хаоса и сформировать единое понимание учёта для всех работников, которые будут задействованы в этом процессе.

По ходу деятельности обязательно контролируйте и выявляйте особенности управленческой отчётности. Только так получится эффективно вести учёт и понимать всю картину работы организации до мельчайших деталей.

Какие сложности бывают в формировании управленческой отчётности

hidden>

Даже если управленческая отчётность формируется в соответствии с понятными требованиями и правилами, то всё равно могут появляться некоторые сложности, особенно, на первоначальном этапе введения.

- Отсутствие знаний и навыков. Если в ведение управленческого учёта участвует множество людей, у которых нет соответствующего опыта, то нужно быть готовым к ошибкам и несостыковкам отчётности. Данная проблема будет решаться со временем, как только работники поймут важность своевременного ведения и ощутят трудоёмкость аудита управленческой отчётности для поиска ошибок.

- Стремление всё сделать самостоятельно. Если найм специалистов для ведения бухгалтерской и управленческой отчётности организации невыгоден, то руководитель может взять эти обязательства на себя или передать на ближайшего помощника. Из-за высокого объёма работы могут появляться ошибки, которые умножат все усилия «на ноль». Лучше довериться специалистам со стороны и обратиться, например, в «Моё дело Финансы».

- Разочарование в управленческом учёте. В первое время руководство может не оценить целесообразность его введения, из-за небольшого количества, качества, объёма получаемой информации, трудоёмкости и появления лишних проблем.

- Человеческий фактор. Даже опытные специалисты могут ошибаться из-за невнимательности, заболеть или по ТК РФ уйти в отпуск, из-за чего управленческий учёт может встать и руководителю нужно будет искать временную замену.

- Неправильная постановка целей и задач. Руководители должны отчётливо понимать свои цели при ведении управленческого учёта и донести их до работников, чтобы в будущем избежать разногласий и переработок.

- Избыточность ручной работы. Формирование системы управленческой отчётности может происходить таким образом, что сотруднику приходится делать много рутинной работы, из-за чего у него быстрее заканчивается мотивация качественно вести управленческой учёт, появляются ошибки и несостыковки.

Нужно быть готовым к тому, что изначально управленческий учёт будет скорее проблемным, чем полезным для руководителей организации. Поэтому разумнее начинать с небольшого ведения отчётов, с приемлемых правил и требований.

Анализ управленческих отчётов

Самым главным аспектом управленчёского учёта является — анализ. Именно для него проделываются большие объёмы работы, тратятся денежные средства, строго соблюдаются правила и требования.

Благодаря анализу получается понять «суть бизнеса»: понять его рентабельность, выделить прибыльные и неприбыльные направления, правильно сформировать новые цели, вовремя выявить проблемные аспекты и уделить им необходимое внимание.

К анализу управленческих отчётов каждый руководитель или ответственный специалист подходит индивидуально. У всех свои выводы, мысли и идеи, что делать после получения подробной информации об организации.

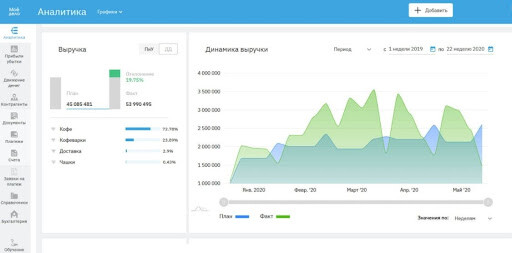

Если вам необходима помощь профессионалов в ведении управленческого учёта, то рекомендуем обратиться в онлайн-сервис «Моё дело Финансы». Он идеально подходит представителям малого бизнеса, начинающим предпринимателям, руководителям экономического отдела и бухгалтерам.

В онлайн-сервисе вы сможете вести вместе с управленческим учётом также бухгалтерский. Они будут синхронизироваться, поэтому получиться точно контролировать доходы и расходы, избегать кассовых разрывов, правильно считать прибыль и главное — больше зарабатывать.

Образец управленческой отчётности — анализ показателя выручки в «Моё дело Финансы».

Образец управленческой отчётности

Подобным образом можно также проанализировать: себестоимость, постоянные расходы, темп роста выручки, точку безубыточности, воронки продаж, доли рекламы от выручки и другие важные показатели бизнеса.

Любое предприятие можно представить в виде совокупности процессов, инициированных для достижения определенных целей. Чтобы цели достигались, а бизнес процветал, важно этими процессами грамотно управлять. Это значит, что нужно организовать и поддерживать слаженную и эффективную работу структурных единиц предприятия, вписывающуюся в рамки экономической целесообразности и способную своевременно адаптироваться к изменениям рыночного контекста.

Среди составляющих системы управления выделяют такие взаимосвязанные и взаимозависимые элементы, как управление закупками, производством, продажами, персоналом.

Планирование, анализ и контроль бизнеса в целом и отдельно взятых его сегментов, а также разработка мер по повышению его эффективности, осуществляются на основе данных по внутрифирменным процессам. Они обобщаются и отображаются в отчетах, назначение которых – составить представление о процессах предприятия и их состоянии на заданный момент времени. Выделяют отчетность двух видов – управленческую и бухгалтерскую.

Управленческая отчетность: определение, отличие от бухгалтерской отчетности

Управленческая отчетность или, как ее еще называют, внутренняя отчетность — это набор отчетов компании, которые составляются для получения руководством или собственниками актуальных сведений о текущем положении дел компании. Управленческая отчетность демонстрирует итоги деятельности не только предприятия в целом, но и его подразделений, дочерних организаций и отдельных направлений деятельности. Формирование этой отчетности осуществляется добровольно по окончанию бюджетного или отчетного периода и не регламентируется государством

Бывают случаи, когда к управленческой отчетности применяют определение «внешняя». Внешнюю управленческую отчетность готовят для различных внешних пользователей, например, кредитных организаций, страховых и пр.

Выделяется ряд принципов, которым должна удовлетворять управленческая отчетность и содержащиеся в ней сведения:

- Оперативность. Руководству компании для принятия того или иного управленческого решения важно получать необходимую информацию оперативно, оно не всегда может ждать выверенной точной информации, из-за чего погрешность в предоставляемых данных зачастую считается допустимой;

- Достоверность. Обязательное условие для формируемой отчетности, несоблюдение которого ставит под вопрос обоснованность принимаемого управленческого решения;

- Простота восприятия. Для правильной и однозначной трактовки данные должны быть представлены в доступной и понятной форме.

Управленческая отчетность позволяет высшему менеджменту видеть реальную ситуацию на предприятии, диагностировать текущее положение дел, оценивать, организовывать, регулировать и контролировать его деятельность, осуществлять планирование и прогнозирование деятельности и всей компании, и ее структурных единиц, и, что немаловажно, оперативно реагировать на меняющиеся условия.

Главное различие между управленческой и бухгалтерской (или финансовой) отчетностью – аудитория, для которой они адресованы. Данные, содержащиеся в управленческих отчетах, предназначены для внутренних пользователей (самого предприятия), тогда как финансовая отчетность составляется для внешних – в первую очередь, контролирующих и проверяющих органов.

Автоматизация управленческой отчетности в компаниях любого размера и отрасли на базе 1С

Помимо этого, существует еще целый ряд характеристик, являющихся критериями для разграничения управленческого и финансового учета.

Таблица 1. Различия между регламентированным и управленческим учетом

|

Признак |

Регламентированный (бухгалтерский) учет |

Управленческий учет |

|

Адресат |

Внешние контролирующие органы |

Руководство организации, владельцы бизнеса, топ-менеджмент |

|

Методы ведения учета |

Руководствоваться нормативными актами |

В соответствии с распоряжениями руководителя |

|

Формы отчетов |

Строго регламентированы |

Не регламентированы |

|

Цели |

Подготовка отчетности для внешних пользователей |

Анализ и планирование дальнейшей деятельности организации |

|

Сроки предоставления данных |

Фиксируются законодательством |

Установлены внутри организации |

|

Прогнозирование |

Не используется |

Используется |

|

Законодательное регулирование |

Федеральный закон «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ |

Отсутствует |

|

Необходимость ведения |

Ведение является обязательным |

Ведение осуществляется добровольно |

|

Степень отражения информации |

Отсутствует детальное описание |

Подробное и детальное описание |

|

Периодичность формирования |

Даты предоставления отчетности установлены законодательством |

Отсутствуют жесткие сроки |

Состав управленческой отчетности

Состав управленческой отчетности и ее наполняемость зависят от потребностей владельцев бизнеса и руководителей организации, ее формирующей, а также от рода и характера деятельности предприятия. Кроме того, состав комплекта управленческой отчетности может варьироваться в зависимости от изменения потребностей и требований руководства.

Обычно выделяют 3 основных вида такой отчетности:

- Отчет о финансовых результатах (прибылях-убытках);

- Отчет о движении денежных средств (ОДДС);

- Управленческий баланс.

Помимо основных отчетов, представленных выше, на предприятии может формироваться и дополнительная востребованная отчетность, например:

- отчет об исполнении производственного плана;

- отчет по запасам сырья и комплектующих;

- отчет по запасам готовой продукции;

- отчет по закупкам;

- отчет о дебиторской задолженности;

- отчет о кредиторской задолженности;

- отчет о себестоимости выпускаемой продукции;

- отчет по незавершенному производству;

- отчет по продажам;

- отчет по кредитам и займам;

- отчет о капитальных вложениях;

- отчет о приобретении, движении и выбытии основных средств;

- отчет о приобретении, движении и выбытии нематериальных активов;

- отчет о финансовых вложениях;

- отчет об инвестиционной деятельности;

- отчет по расходам будущих периодов;

- отчет по затратам на оплату труда и прочим расчетам с персоналом.

Формы управленческой отчетности

Формы управленческой отчетности отличаются от форм бухгалтерской и налоговой отчетности тем, что не регламентированы. Формат каждого отчета разрабатывается и согласовывается внутри компании, а не «спускается» сверху контролирующим органом. При этом организация может индивидуально использовать дополнительные формы, которые отвечают только ее потребностям и содержат исключительно те данные, которые требуются компании.

Отчет о прибылях и убытках (ОПУ) дает представление о результатах деятельности фирмы в течение заданного периода и показывает, насколько рентабельной является компания. Сопоставляя доходы с расходами, он иллюстрирует, как получилась прибыль или из-за чего возник убыток, выявляя участки бизнеса, рентабельность которых минимальна, равна нулю или принимает даже отрицательные значения.

Для формирования управленческой отчетности и других главных показателей эффективности на всех ступенях управления используют автоматизацию управленческого учета на базе программ 1С, например, 1С:ERP или 1С:Управление холдингом.

Важно отметить, что ОПУ состоит из двух частей – доходной и расходной. Традиционно основное внимание уделяется описанию расходной части, и она описывается детальнее, а расходы детализируются в соответствии с перечнем статей затрат. Результаты характеризуются при помощи ряда показателей:

- валовой прибыли – значение, которое получается как разность выручки от продаж и их себестоимости;

- прибыли/убытка от продаж – значение, которое можно получить, вычтя сумму себестоимости продаж, управленческих и коммерческих расходов из суммы выручки от продаж;

- прибыли/убытка до налогообложения – значение, которое вычисляется как разность между прибылью (убытком) от продаж и суммой процентов к уплате и прочих расходов. Другими словами, это сальдо между всеми доходами и расходами организации до уплаты налога на прибыль;

- чистой прибыли/убытка – значение, которое получается в результате вычитания из суммы прибыли или убытка до налогообложения налога на прибыль и изменения отложенных налоговых активов (ОНА) и отложенных налоговых обязательств (ОНО). Другими словами, это прибыль или убыток, которая осталась после вычета налога и других обязательных платежей.

Второй, рассматриваемый нами отчет – ОДДС, отображает потоки денсредств в фирме. Он показывает, сколько фирма получила денег, сколько и на что они были израсходованы, сколько в конце осталось. На базе ОДДС дают заключения, насколько фирма может поддержать свою текущую деятельность, а также оплачивать кредиты и развиваться.

1С:ERP — инновационное решение для автоматизации управленческого учета и получения отчетности

ОДДС, являясь наиболее простым, доступным и распространенным среди управленческих отчетов, находит активное применение в практически любой организации.

В отчете о движении денежных средств все денежные потоки организации подразделяются по видам деятельности:

- Раздел «Операционная деятельность» отражает информацию о денежном потоке по основной деятельности компании: о поступлении денежных средств от реализации товаров, работ, услуг, о списании денежных средств для оплаты поставщикам, об уплате налогов, выплатах сотрудникам и платежах иным контрагентам для осуществления деятельности.

- В разделе «Инвестиционная деятельность» содержится информация о денежных потоках, связанных с операциями с основными средствами, недвижимостью, лицензиями и оборудованием.

- В разделе «Финансовая деятельность» содержатся данные по финансовым потокам, связанным с деятельностью, влияющей на размер и состав субсидий, кредитов и займов.

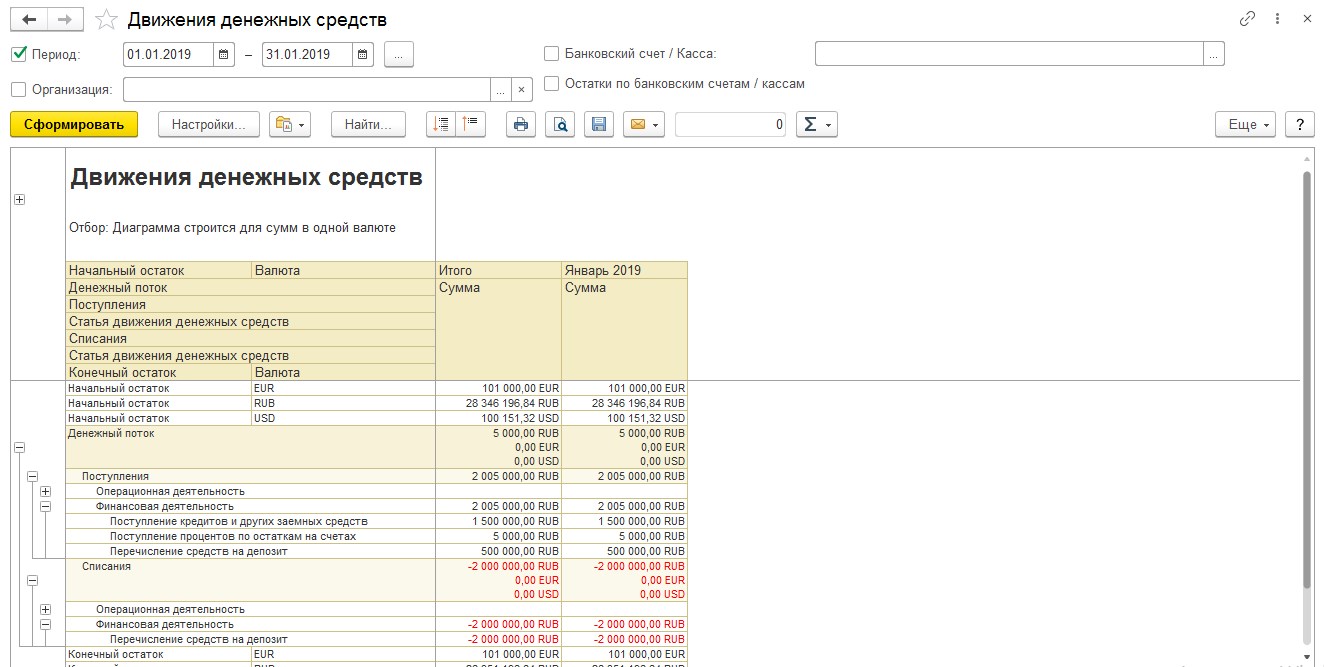

Зачастую для оперативного финансового планирования организации используют Платежный календарь – один из ключевых инструментов, позволяющих управлять финансовыми потоками. Обычно он составляется на короткие временные промежутки, которые задают, исходя из периодичности основных платежей компании. Данный отчет составляется с целью предотвращения кассовых разрывов путем балансировки денежных потоков таким образом, чтобы имеющихся в организации финансовых резервов с учетом плановых поступлений хватило на оплату предстоящих расходов.

Подберем программу для автоматизации платежного календаря под ваши задачи

Управленческий баланс представляет собой отчет, фактически содержащий данные двух других управленческих отчетов – отчета о прибылях и убытках и отчета о движении денежных средств, позволяя не только контролировать дебиторскую и кредиторскую задолженность компании, но и то, как используется и распределяется ее прибыль. Управленческий баланс предоставляет пользователю данные, как об активах компании, так и о пассивах, создающих убытки.

Управленческий баланс формируется реже, чем другие управленческие отчеты, но является эффективным инструментом для осуществления контроля над тем, насколько корректно ведется учет в компании и формируются ОПУ и ОДДС.

Баланс формируется двумя основными группами: активами и пассивами. Под активами понимается все, чем владеет компания и что применяет, чтобы осуществлять свою деятельность. К категории активов относятся: денежные средства, дебиторская задолженность, складские резервы, основные средства, капитальное строительство, незавершенное производство. Пассивы – совокупность всех источников формирования средств фирмы. Пассивы включают в себя следующее: собственный капитал, займы, кредиты, кредиторскую задолженность, расчеты с бюджетом, ФОТ. Ключевое правило формирования баланса заключается в равенстве активов и пассивов.

Анализ управленческих отчетов – примеры применения

Несмотря на то, что ведение управленческого учета не регламентировано и отсутствуют стандарты ведения данного вида учета, для достижения поставленных на предприятии целей необходимо корректно формировать управленческую отчетность, а также правильно интерпретировать полученные данные.

Анализ управленческой отчетности — это целый комплекс мероприятий. Его реализуют, чтобы оценить, насколько эффективно работал бизнес в течение выбранного периода. Проведение анализа подразумевает установление причинно-следственных связей между данными в отчетности и характером их изменения.

В ходе анализа управленческой отчетности того или иного предприятия могут быть выявлены проблемные участки, например, низкая выручка от продаж определенного вида продукции или большой объем затрат на выпуск продукции.

По итогам проведения анализа управленческой отчетности принимаются решения, например, о расширении рынка сбыта товаров, оптимизации производственных затрат для определенного вида продукции или о полном отказе от выпуска продукции, а также разрабатывается политика дальнейшего развития компании.

Следует крайне внимательно относиться к показателям, на основании которых принимаются решения. Неточности и погрешности при вычислении значений этих показателей могут впоследствии обернуться значительными финансовыми затруднениями и ошибочно принятыми решениями.

При проведении анализа управленческой отчетности предприятия для наглядности рекомендуется использовать не только таблицы, но и различные графики и диаграммы. Важно анализировать и абсолютные величины, и относительные, полезно осуществлять сравнение значений показателей текущего отчетного периода с данными, полученными за предыдущие периоды.

Анализ отчета о прибылях и убытках позволяет:

- выявить причины изменения чистой прибыли путем проведения факторного анализа; проанализировать влияние и сравнить различные варианты использования бухгалтерской учетной политики;

- оценить показатели рентабельности совокупного капитала, собственного капитала, текущих активов и оборотов;

- оценить эффективность организации за заданный период времени;

- понять, была ли успешна деятельность компании в предыдущем отчетном периоде;

- оценить наличие развития предприятия, увеличения финансового результата деятельности и возможности внесения изменений в ресурсы компании.

Анализ отчета о движении денежных средств позволяет:

- выполнить классификацию расходов, разделить их на постоянные и обязательные;

- определить, какое количество денежных средств необходимо иметь компании ежемесячно;

- сформировать прогнозы по потокам денежных средств на будущие периоды;

- определить значение неснижаемого остатка денежных средств на расчетных счетах и кассах предприятия на конец месяца для обеспечения платежеспособности компании в начале следующего месяца.

Анализ управленческого баланса позволяет:

- увидеть долю собственных средств и степень зависимости предприятия от заемных средств;

- увидеть распределение заемных ресурсов по срокам погашения;

- оценить, какую долю дебиторская задолженность и запасы занимают в структуре активов;

- выявить источники финансирования;

- оценить объемы задолженности перед бюджетом и банками.

Бесплатно подберем программу 1С для автоматического анализа финансовой отчетности

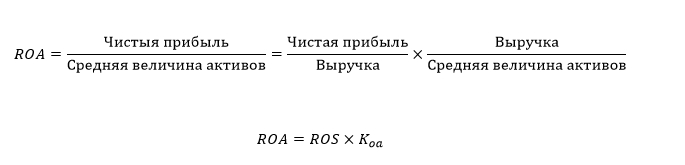

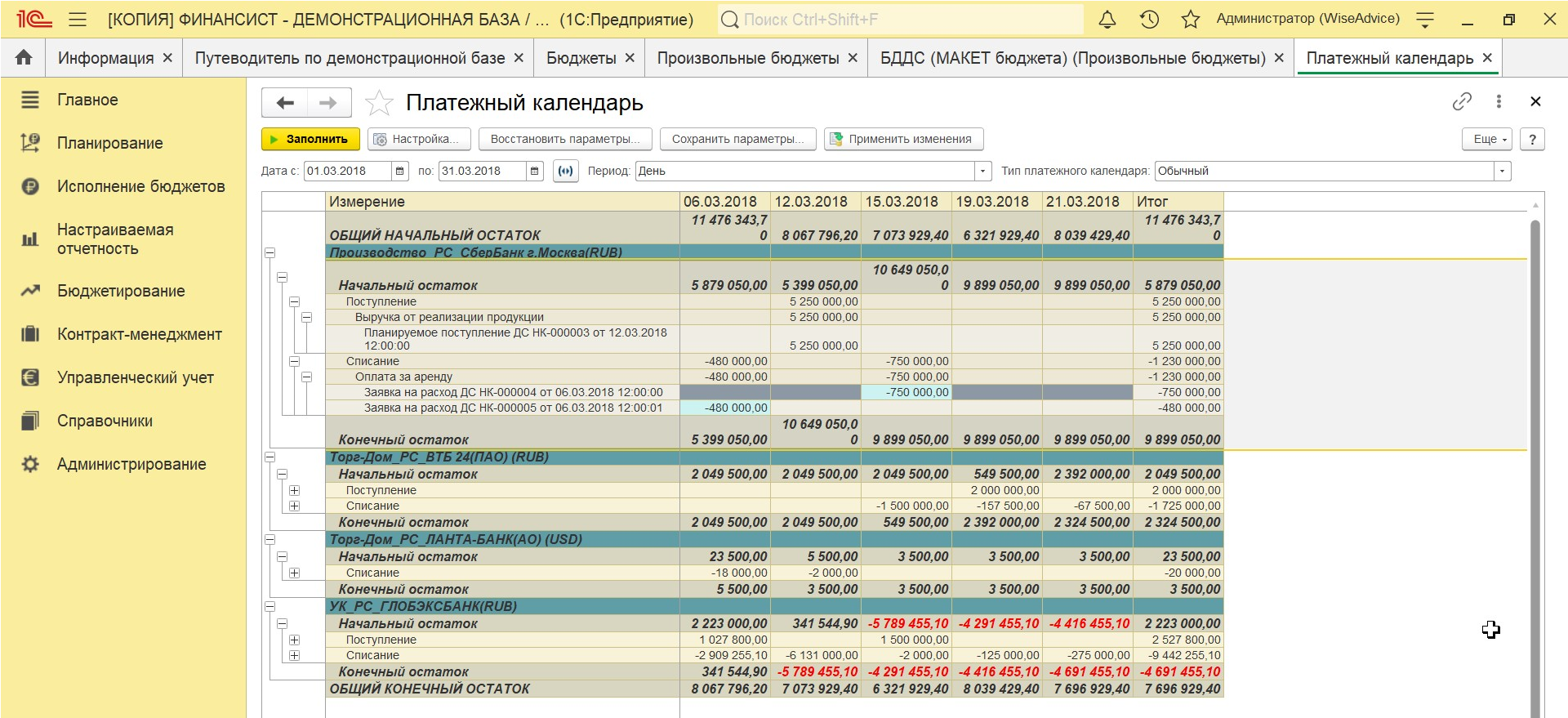

Модель Дюпона

Известная как методология финансового анализа посредством разбора и исследования определенных коэффициентов, которые обуславливают рентабельность бизнеса, это модель – широко известный метод, впервые предложенный компанией «DuPont» на заре ХХ века. Модель является факторным анализом, то есть определением ключевых, оказывающих влияние на эффективность хозяйствования организации, факторов.

Задачей данного анализа служит определение способов предельной прибыльности инвестированного капитала для держателей акций, а последняя отражается показателями рентабельности. Так как управление рентабельностью стало основным вопросом для руководства предприятия, фирма «DuPont» предложила разделить коэффициент рентабельности на составляющие, которые отражают разные стороны хозяйственной деятельности организации.

Изначально модель сочетала в себе 2 фактора влияния на рентабельность активов.

где:

- ROA (Return On Assets) – рентабельность активов;

- ROS (Return On Sales) – рентабельность продаж;

- Kоа – оборачиваемость активов.

Двухфакторная модель устанавливает зависимость между рентабельностью (ROA) и двумя факторами: рентабельностью продаж и оборачиваемостью активов. Модель оценивает влияние политики продаж предприятия и степени интенсивности использования активов в формирование рентабельности компании.

Один из вариантов формулы двухфакторной модели Дюпона, где за критерий эффективности предприятия выступает рентабельность собственного капитала, имеет такую формулу:

где:

- ROE (Return On Equity) – рентабельность собственного капитала;

- LR (Leverage ratio) – коэффициент капитализации (коэффициент финансового рычага).

Данная формула отражает степень влияния двух факторов на рентабельность: прибыльность деятельности предприятия и уровень предпринимательских рисков, выраженный в коэффициенте финансового рычага.

Порядок организации управленческой отчетности

Постановка управленческой отчетности осуществляется поэтапно. Важным является осуществление контроля хода выполнения работ. При соблюдении рекомендаций управленческая отчетность будет формироваться корректно, позволяя руководству предприятия принимать взвешенные управленческие решения и эффективно решать возникающие перед ним задачи.

Можно выделить следующие этапы постановки управленческой отчетности:

- формирование целей, достижение которых необходимо, и постановка задач, которые требуется решить путем формирования и анализа данных бухгалтерской управленческой отчетности;

- выделение лиц, которые будут получателями формируемой отчетности;

- определение субъектов, на которых будет возложена ответственность за своевременную подготовку данных, на основе которых будет формироваться внутренняя управленческая отчетность;

- выявление объектов, информация о которых должна присутствовать в управленческой отчетности предприятия;

- разработка и утверждение регламентов по подготовке планов и бюджетов, а также по формированию отчетов с детализацией по выявленным объектам;

- выбор средств, при помощи которых будут осуществляться сбор и обработка информации об объектах, которые подлежат учету;

- разработка модели финансово-хозяйственной деятельности предприятия;

- осуществление контроля качества формируемой управленческой отчетности, а также выполнение проверки используемой информации, поиск и выявление недостатков и отклонений в деятельности предприятия и предоставлении информации, устранение выявленных неточностей и ошибок.

Другими словами, процесс постановки управленческой отчетности представляет собой последовательность действий: планирование, сбор, обработка, систематизация, анализ и контроль. Подробнее о том, как организовать и как вести управленческий учет в организации, вы также можете прочитать в статье на нашем сайте.

Сложности в формировании управленческой отчетности

Ведение управленческого учета, безусловно, является важным процессом управления бизнесом и играет значимую роль в руководстве фирмой, но важно понимать, что формирование управленческой отчетности может быть сопряжено с рядом сложностей и проблем, среди которых можно выделить следующие:

- отсутствие методологии ведения учета и формирования управленческой отчетности (ведение управленческого учета не регламентировано, поэтому специалистам каждой организации приходится самостоятельно разрабатывать формы управленческой отчетности или дорабатывать общепринятые согласно своим требованиям);

- большой объем информации (в регламентированном учете данные представляются в более крупных группировках, при ведении же управленческого учета и формировании отчетности специалистам приходится обрабатывать значительные объемы данных);

Заказать консультацию эксперта по автоматизации управленческой отчетности в 1С

- зависимость от бухгалтерского учета (если данные регламентированного учета – источник данных управленческого, то в управленческий учет данные должны поступать своевременно во избежание проблемы с неактуальностью информации);

- отсутствие навыков у специалистов (специалистам, задействованным в формировании управленческой отчетности, зачастую приходится обучаться самостоятельно).

Формирование Отчета (бюджета) доходов и расходов в WA:Финансист

В значительной мере упростить ведение управленческого учета и преодолеть все перечисленные сложности может помочь специализированное решение на базе 1С, например, WA:Финансист. Система предлагает свою «философию» ведения учета, основанную на лучших практиках и опыте специалистов, гибко настраивается под индивидуальные нужды заказчика, «стоит» отдельно от базы регламентированного учета, консолидирует данные посредством настройки обмена, что помогает избежать двойного ввода, а также, поскольку разработана в среде 1С, имеет знакомый многим интерфейс и логику работы.

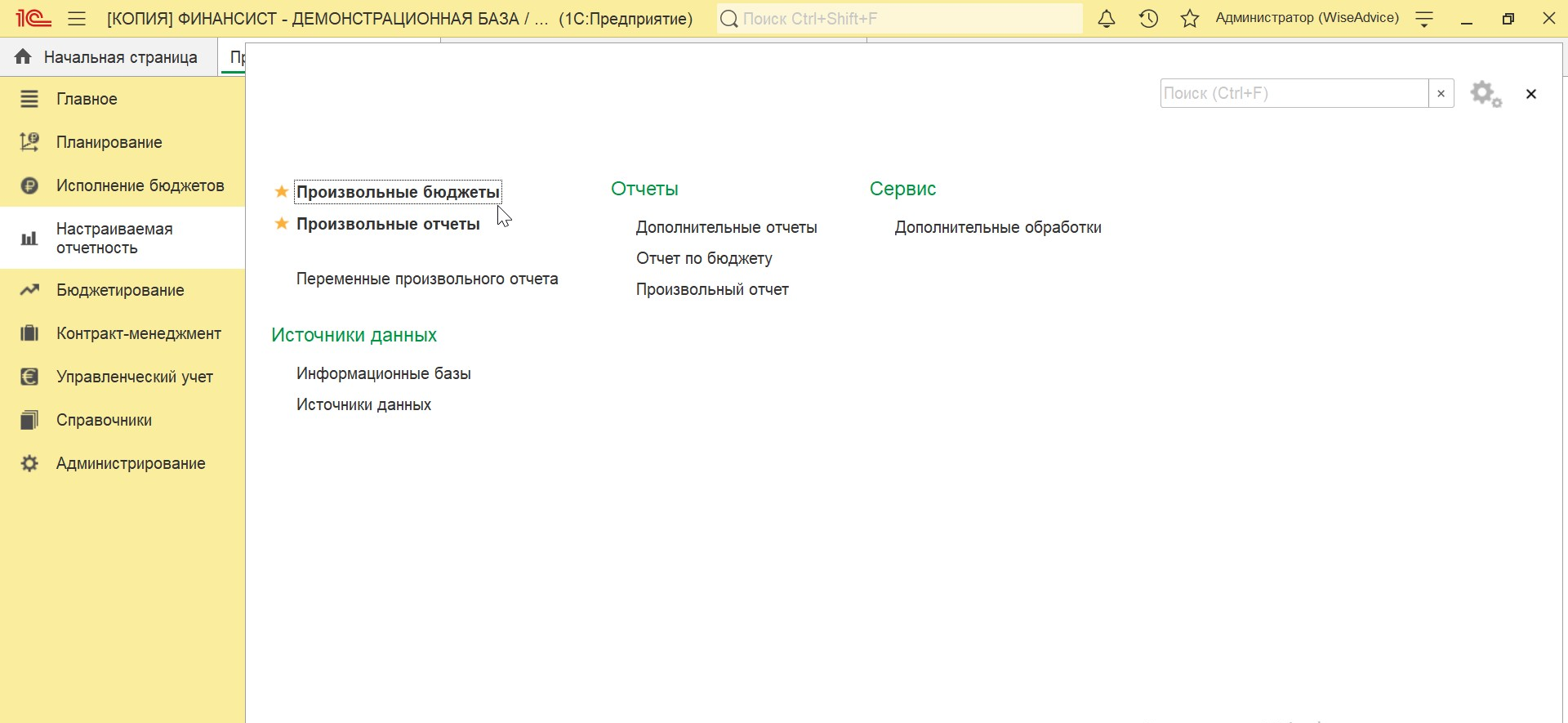

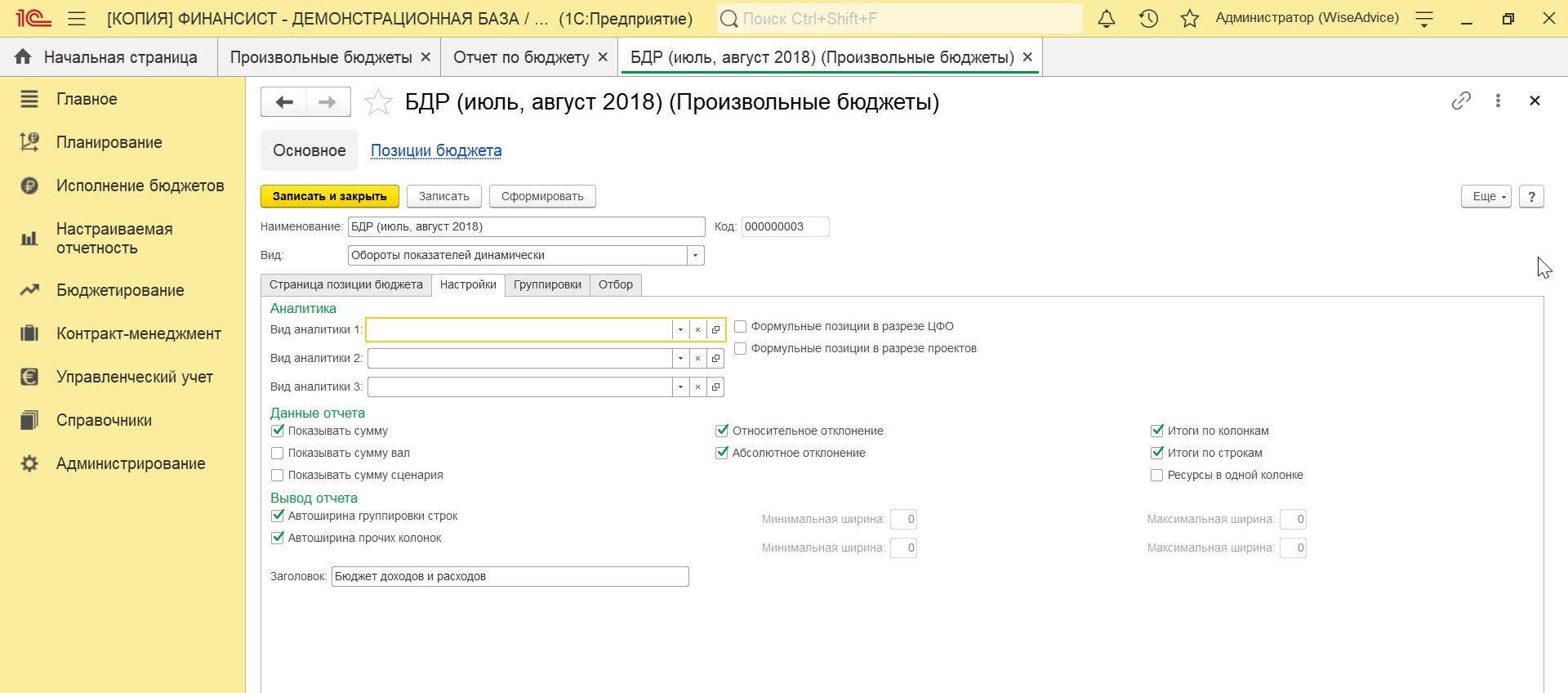

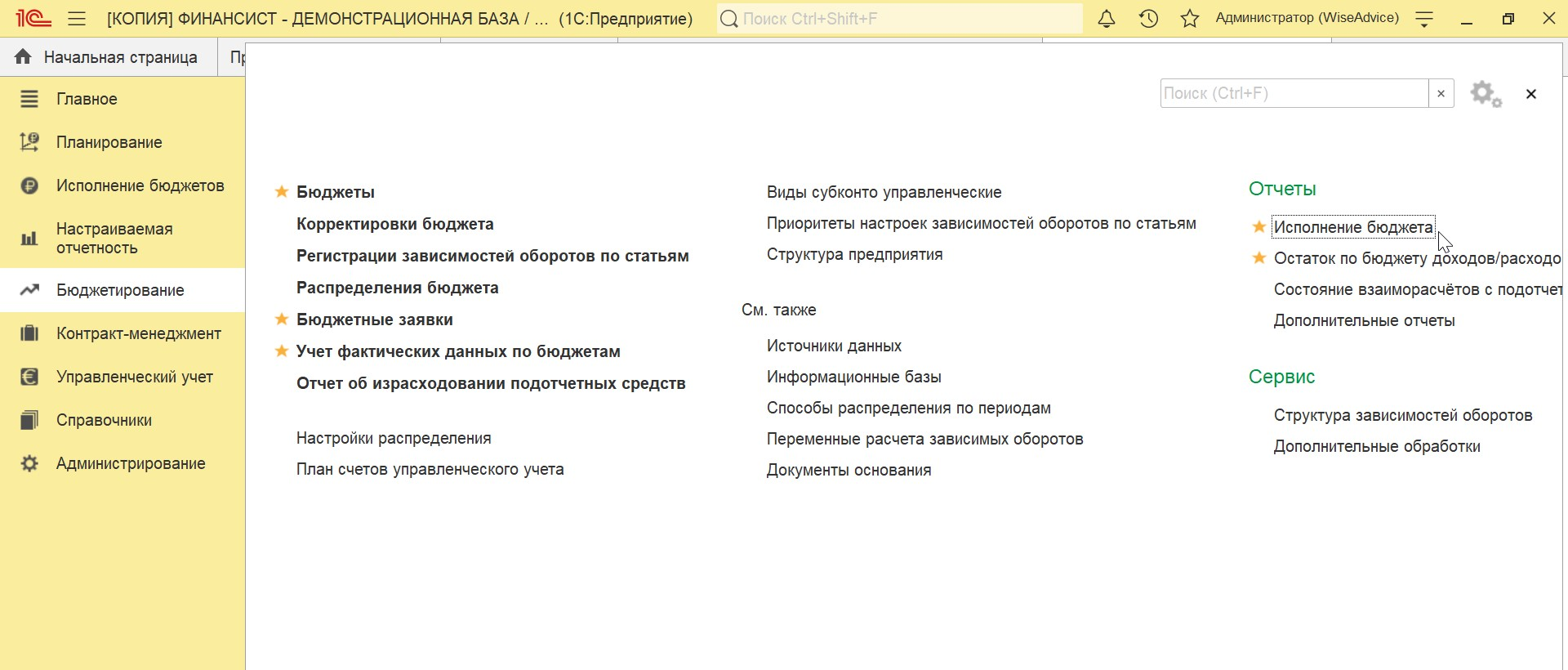

Переходим в раздел «Настраиваемая отчетность-Произвольные бюджеты», нажимаем кнопку «Создать».

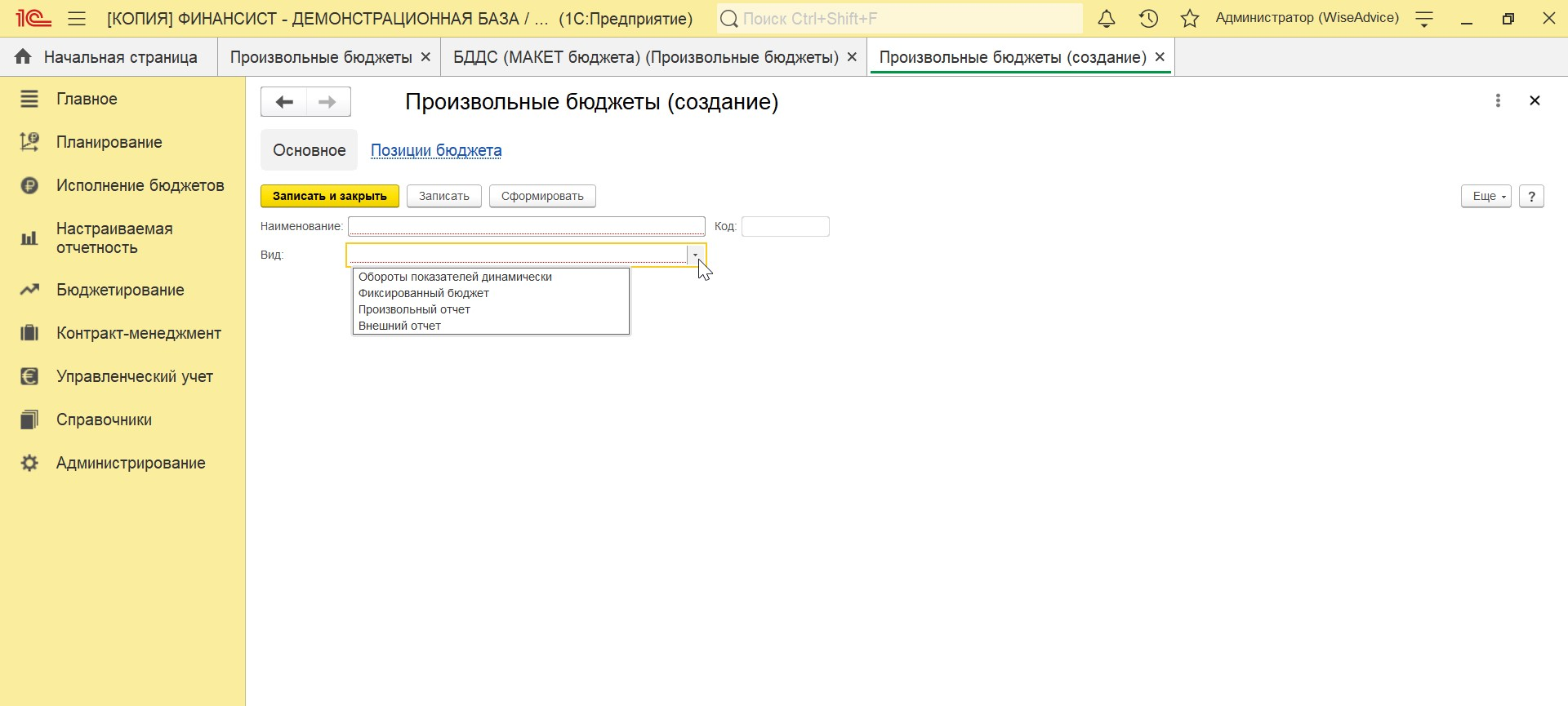

Присваиваем отчету наименование и вид.

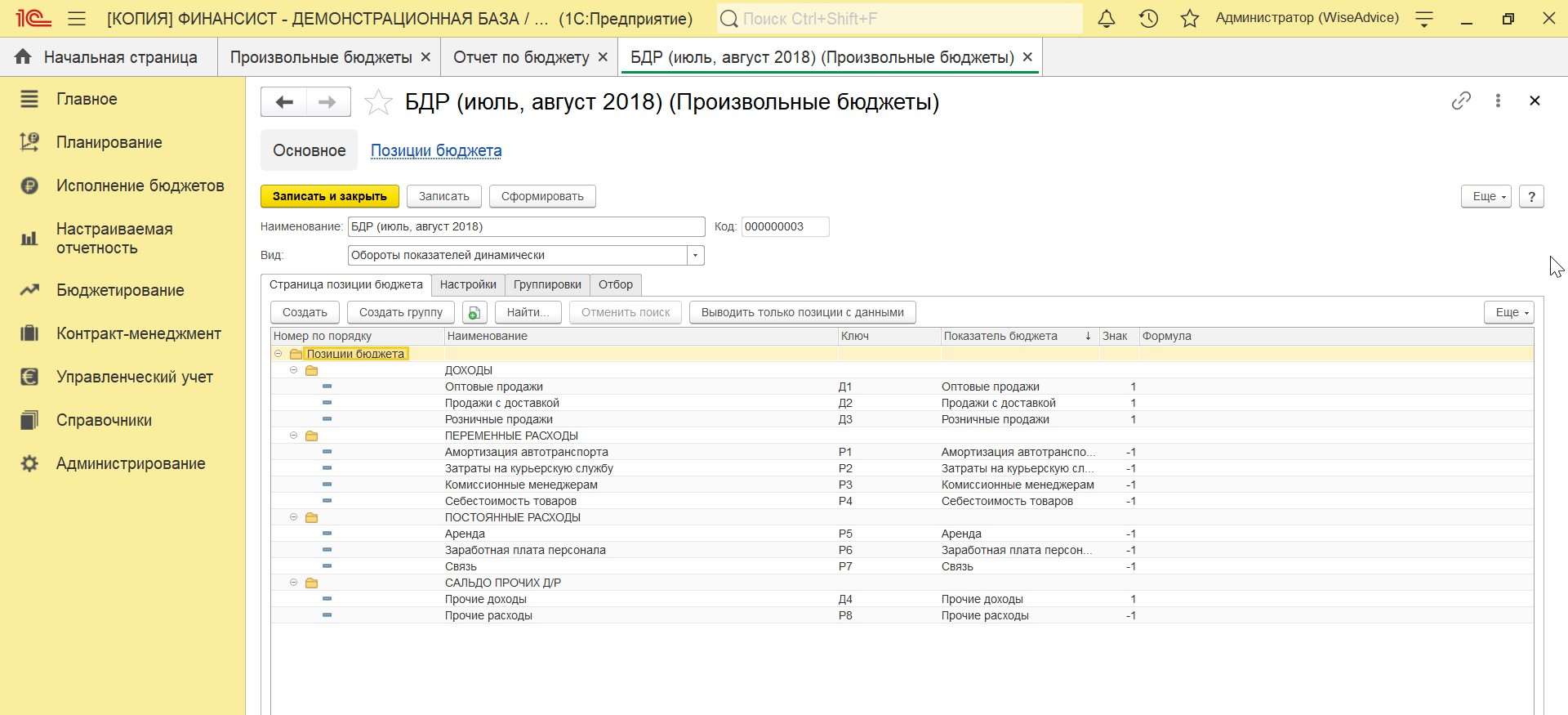

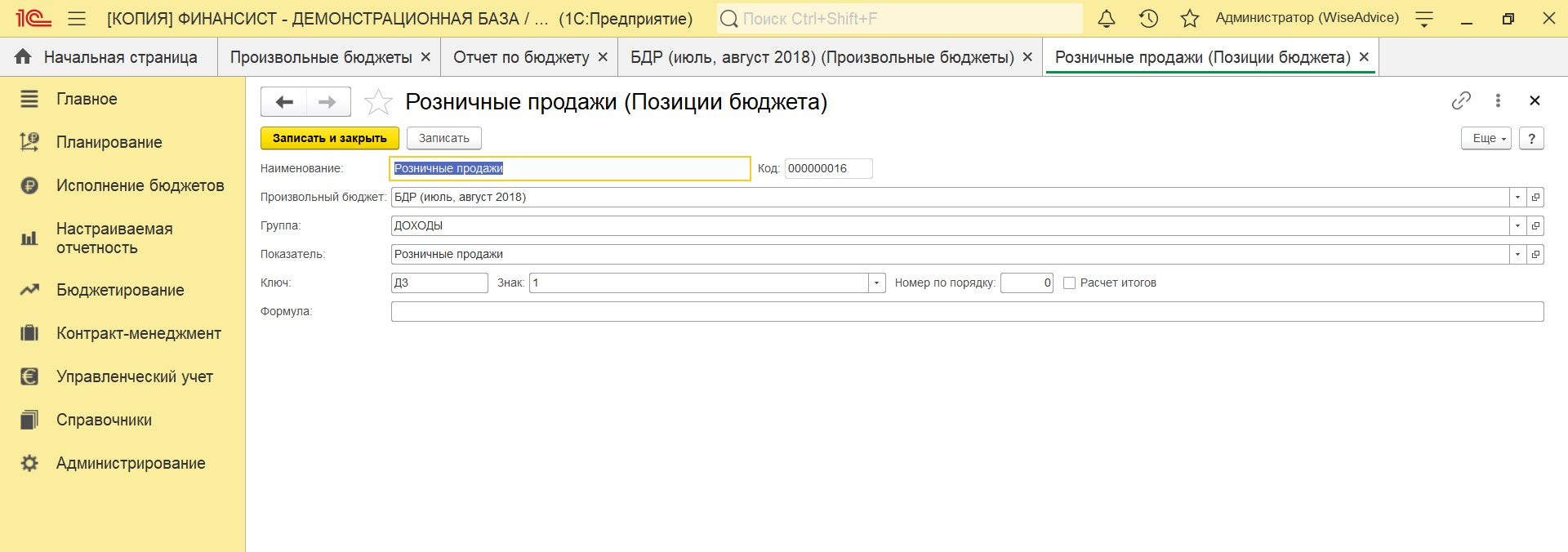

Выбираем позиции (статьи) бюджета, которые будут участвовать в отчете.

Присваиваем ключ и знак для каждой статьи.

Производим общие настройки для всего отчета на второй закладке «Настройки»

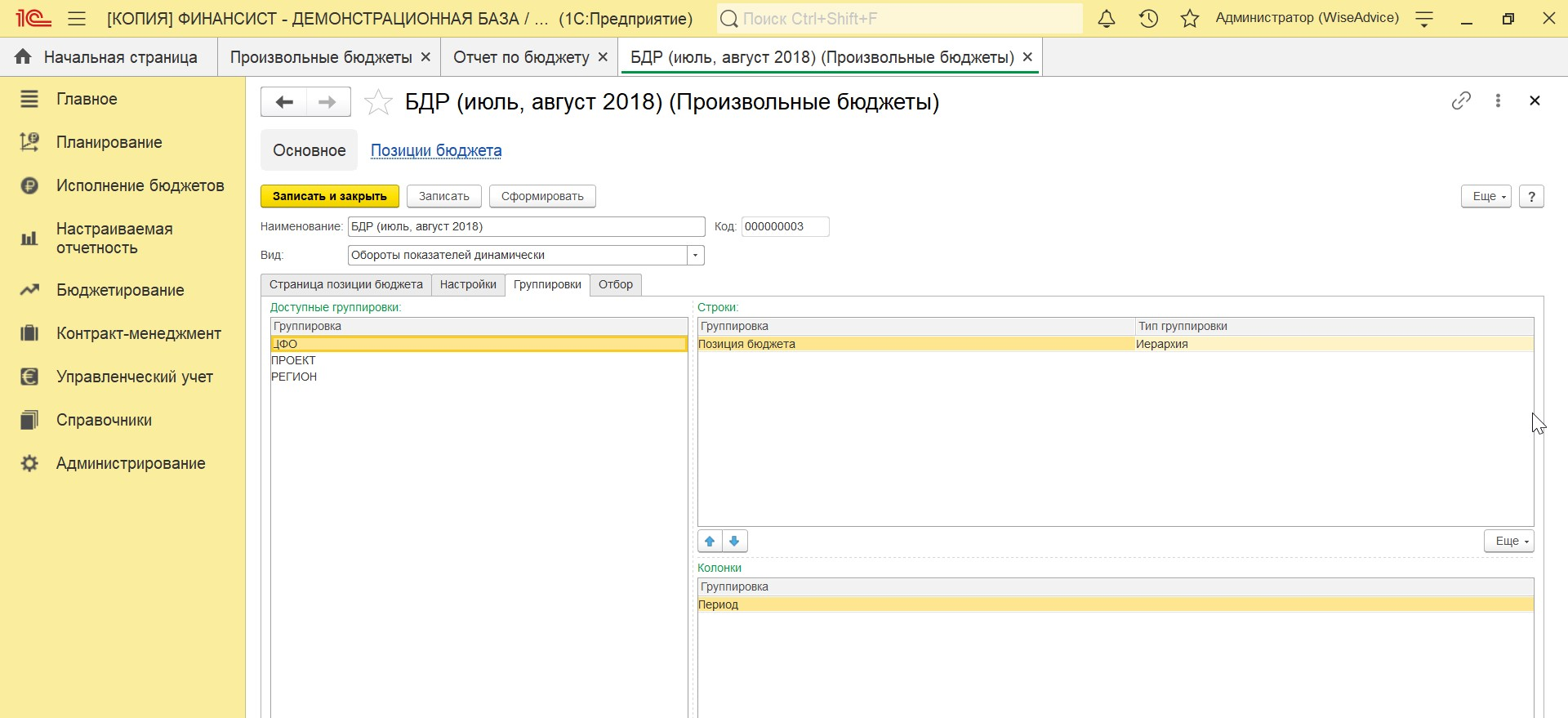

Настраиваем необходимые группировки и нажимаем «Сформировать».

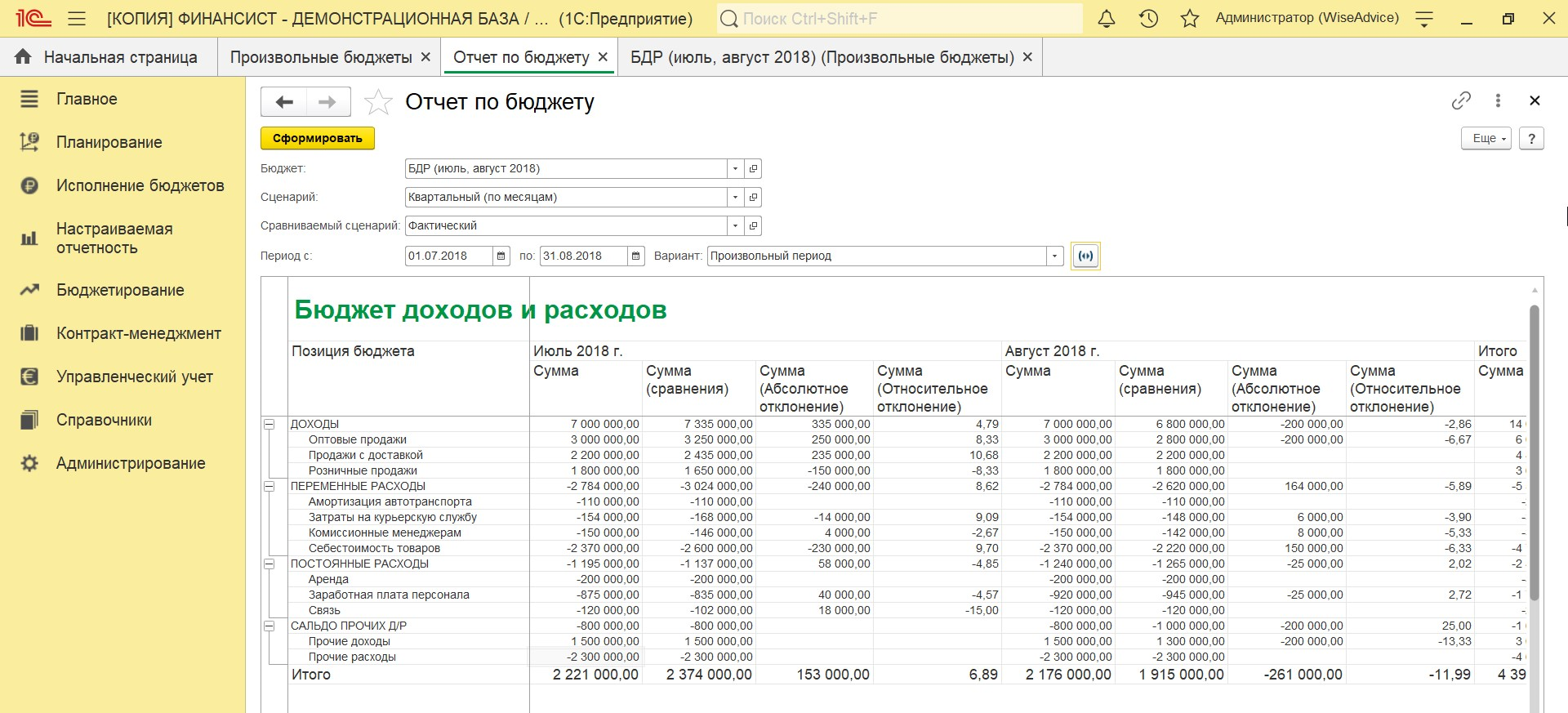

Отчет сформирован.

Современное решение WA:Финансист для управленческого учета, типовое внедрение за 1 мес.

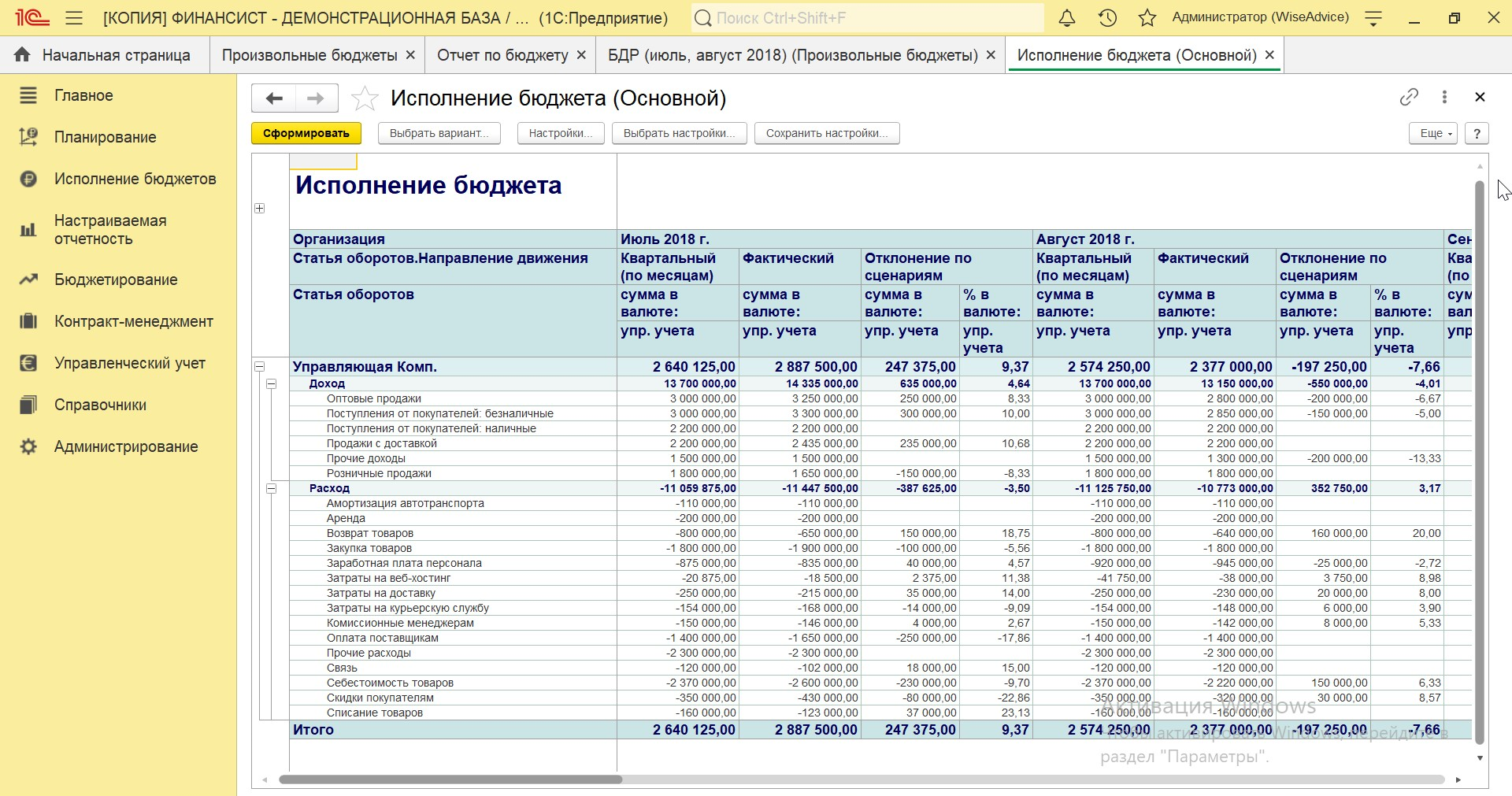

Кроме того, Отчет (Бюджет) доходов и расходов можно сформировать путем стандартных отчетов в разделе Бюджетирование-Исполнение бюджета и нажимаем кнопку сформировать

Получаем бюджет доходов и расходов.

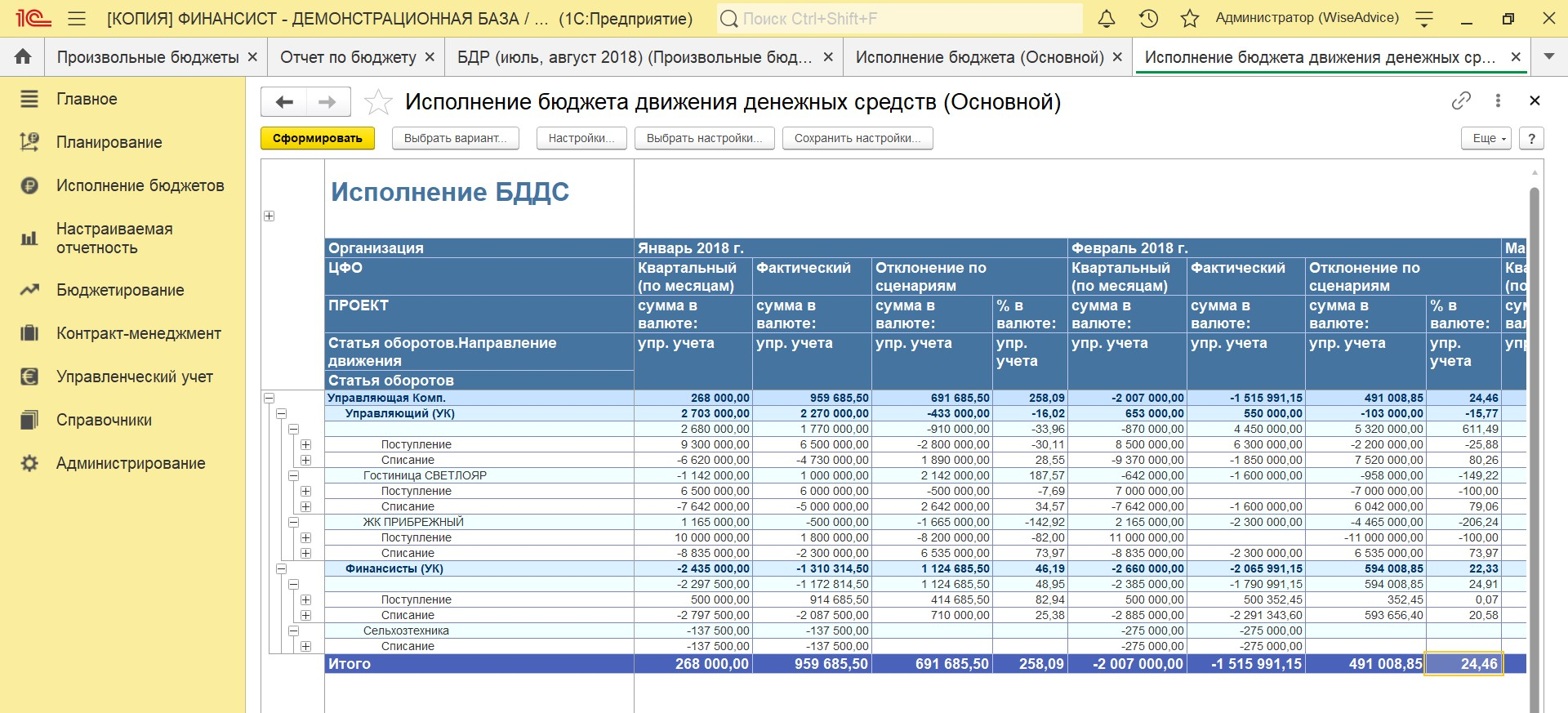

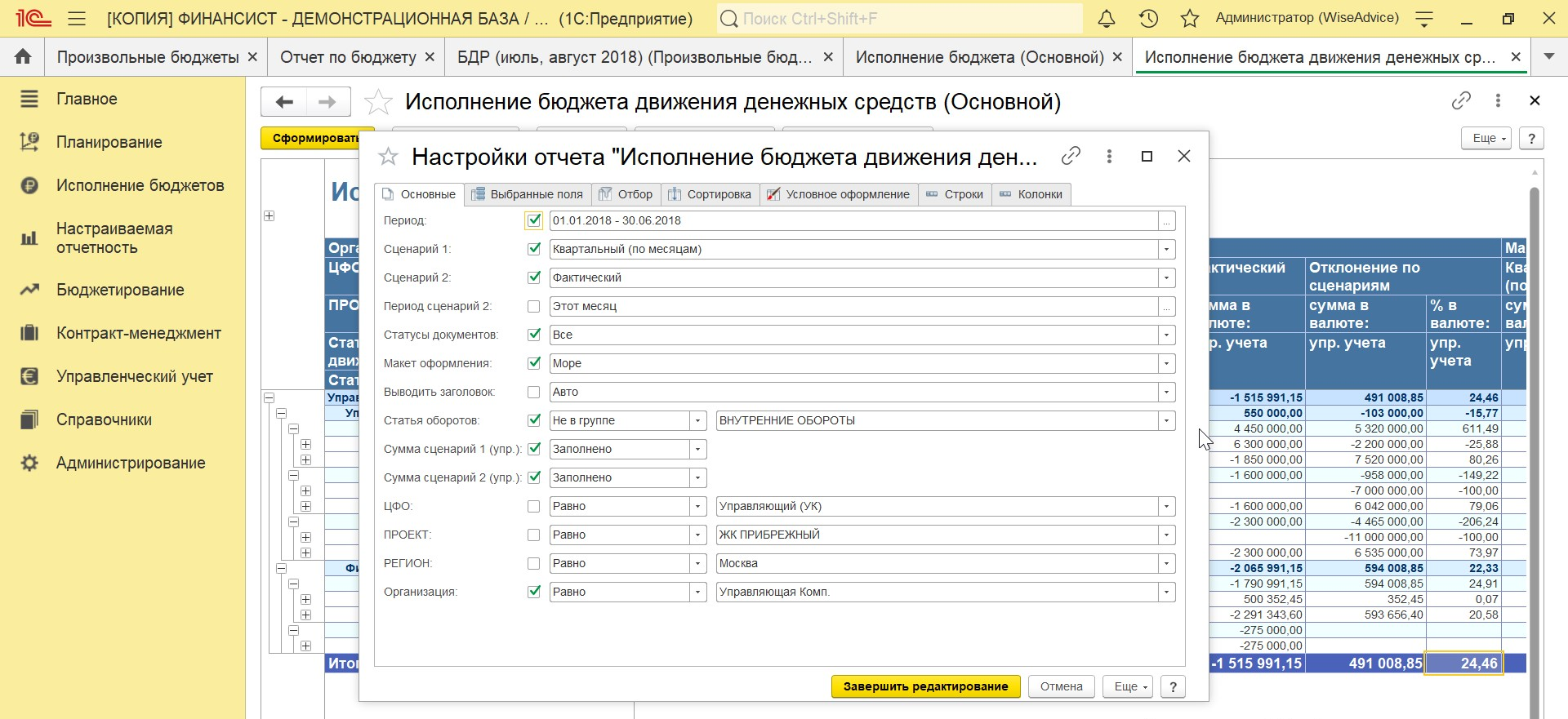

Похожий отчет по поступлениям и списаниям денежных средств (БДДС) доступен в модуле WA:Финансист. Управление денежными средствами.

В разделе «Настройки» можно гибко управлять детализацией отчета – формировать его в разрезе любых доступных аналитик, по группе компаний, по любому ЦФО, организации и т.д.

Выводы

Отвечая на вопрос, насколько оправданным является ведение в организации управленческого учета, следует сопоставить полученный от его внедрения экономический эффект с затратами, которые она понесет в ходе его постановки. Если первый показатель перевешивает второй, то принятое решение является целесообразным.

Управленческая отчетность — внутренняя отчетность предприятия, предоставляющая данные о результатах деятельности подразделений организации по различным направлениям, проектам или регионам. Потребители данных управленческой отчетности – менеджмент организации, владельцы бизнеса и топ-менеджеры, используют ее для управления предприятием, планирования, анализа, прогнозирования и общего контроля его деятельности.

Процедуры, нормы и стандарты, в соответствии с которыми ведется управленческий учет и осуществляется формирование управленческой отчетности, никак не регламентированы в действующем законодательстве. Формы отчетов, структура данных, набор показателей, периодичность и сроки формирования отчетности напрямую определяются особенностями финансово-хозяйственной деятельности организации. Другой ключевой фактор – цели, для достижения которых ведется управленческий учет, и которые диктуются потребителями данных этой отчетности.

Управленческую отчетность следует рассматривать не как итог управленческого анализа, а, скорее, как материал для его проведения, на основе результатов которого в дальнейшем можно будет сформировать оценку результатов деятельности компании, оценить степень достижения поставленных целей и степень, в которой рациональными и обоснованными были принятые менеджментом управленческие решения.

Сдавайте всю отчетность через интернет — с подсказками и проверкой на ошибки. Подключайте блок с управленческими отчетами.

Попробовать

Управленческая (или внутренняя) отчетность — это несколько форм, которые показывают результаты работы компании и ее подразделений или разных направлений бизнеса. Эти формы не регламентированы государством, но в сети можно найти множество их образцов: они удобны, включают понятные термины и показатели. Организация может сама найти и доработать формы под свои особенности.

Управленческий учет не обязателен, компании ведут его добровольно. Этот вид учета дает сведения, от которых зависит эффективность управления компанией, но которые нельзя получить из отчетности в госорганы: обязательная отчетность строится по формализованным правилам, не раскрывая текущего положения дел в организации. К тому же в ней есть сведения только по предыдущим периодам, а этого недостаточно для оценки возможного развития бизнеса.

Вот на каких пользователей рассчитана отчетность:

- владельцы бизнеса, которые принимают важные решения и регулируют составление такой отчетности;

- инвесторы, страховщики, кредиторы, которым нужно оценить возможные риски при сотрудничестве с компанией;

- средний менеджмент организации, который контролирует работу своих подразделений и должен выдерживать запланированные показатели — им нужна отчетность о текущих периодах, прогнозы, а также анализ по подразделениям.

Отчетность состоит из двух больших групп в зависимости от того, для каких пользователей ее составляют.

Внешняя — нужна инвесторам, банкам, страховщикам или кредиторам, которые планируют вложить средства в компанию. Благодаря такой отчетности они оценивают риски, принимают решения об объеме и условиях кредитования или инвестиций.

Внутренняя — требуется сотрудникам компании, ее владельцам и управляющим, чтобы принимать решения по развитию бизнеса. На основании этой отчетности высший менеджмент видит реальное положение дел в компании, может прогнозировать развитие бизнеса, а также оценивать, регулировать и контролировать все процессы. С учетом показателей отчетности планируют, прогнозируют работу компании и ее структурных подразделений.

Отчитывайтесь за организацию и ИП через интернет, получайте управленческие отчеты автоматически.

Попробовать

Чтобы отчеты были удобными для работы, они должны иметь такие свойства:

- информативность — в отчетах есть вся информация, необходимая для анализа и принятия управленческих решений;

- лаконичность — в отчетах указывают только полезную, важную информацию в сжатой форме;

- своевременность — отчетность показывает ситуацию, которая сложилась в компании на текущий момент, или дает прогноз развития бизнеса на ближайший период;

- детализированность — информацию в отчетности можно раскрыть в понятной, информативной, лаконичной аналитике;

- уместность — усилия, затраченные на создание отчета, должны быть меньше, чем эффект от него.

На основании управленческой отчетности руководство компании принимает оперативные решения: может обезопасить компанию, снизить риски ведения бизнеса.

Есть базовые принципы для составления отчетности:

- простота;

- достоверность;

- оперативность.

Есть другие принципы: например, существенность — когда управленческая отчетность включает только значимую информацию. Для этого при составлении отчета по компании в целом можно сгруппировать статьи без указания конкретных контрагентов или проектов. Но если отчетность составляют для определенного проекта, то сведения детализируют.

Другой принцип внутренней отчетности — сопоставимость, она важна для ретроспективного анализа. Создавать отчеты нужно так, чтобы можно было сравнивать между собой показатели за разные периоды.

При ведении внутреннего учета нужно соблюдать принципиальные моменты:

- составлять отчет под цели пользователей управленческой информации;

- вносить в отчеты только полезные сведения, которые можно применить в практических целях;

- составлять отчет так, чтобы было удобно интерпретировать информацию;

- вносить данные целостно, без ошибок или неполных сведений;

- вносить актуальные сведения;

- заполнять отчетные формы с установленной периодичностью;

- соблюдать конфиденциальность всех полученных и обработанных сведений.

Отчитаться в ФНС, ПФР, ФСС и Росстат через интернет, подключить управленческие отчеты.

Попробовать

Простота

Первый принцип внутренней отчетности — простота восприятия: информацию в отчеты нужно вносить в простом, понятном виде, чтобы пользователи трактовали ее однозначно. Для этого формат управленческих отчетов и способ их составления должны соответствовать задачам управленческого учета. Такие задачи нужно определить еще до заполнения отчетных форм — на этапе разработки управленческих документов.

Достоверность

Второй принцип отчетности — достоверность, или правдивость: сведения в отчетных формах нужно вносить без сокрытия операций. При этом в отчетности могут быть погрешности: в отличие от бухгалтерских, эти отчеты не требуют соблюдения абсолютной точности.

Но величина неточностей не должна существенно искажать реальное положение дел. Если отчеты не соответствуют принципу достоверности, из-за этого могут приниматься ошибочные управленческого решения.

Оперативность

Третий принцип внутренней отчетности — оперативность предоставления информации: отчеты нужно составлять в срок, с отражением реальной картины происходящего, иначе руководство не сможет эффективно использовать сведения, принимать грамотные управленческие решения.

В связи с оперативностью могут появляться неточности, поскольку не всегда есть время выверять информацию, вносимую в отчет. Поэтому во внутренней отчетности допустимы небольшие погрешности.

Управленческую отчетность разделяют на три большие группы на основании информации, которая в них содержится:

- по финансовым результатам;

- по денежным средствам;

- по балансу.