Управленческие отчеты, их назначение

Отличительные особенности управленческой отчетности от привычной бухгалтерской

Финансовый анализ и планирование на основе управленческих отчетов

Формировать управленческие отчеты надо было всегда, просто к таким внутренним отчетам не применялся термин «управленческий».

Управленческая отчетность — это совокупность внутренних отчетов предприятия, которые формируются на добровольной основе. Основная цель их составления — получить достоверную информацию о состоянии дел предприятия на конкретную дату, например, для предоставления руководству или собственникам предприятия.

Унифицированных форм управленческой отчетности законодательством РФ не предусмотрено в силу добровольности ее формирования, поэтому каждое предприятие имеет право самостоятельно разрабатывать формы отчетности. Как правило, за основу берутся привычные формы бухгалтерской отчетности.

Основное отличие бухгалтерской отчетности от управленческой — в получателе, конечном пользователе. Обязательная бухгалтерская отчетность необходима руководителям — для анализа деятельности предприятия за прошедший отчетный период, для аудиторов и налоговой службы — для проверки правильности отражения фактов деятельности.

Добровольная управленческая отчетность необходима исключительно для руководителя предприятия, его заместителей или иных уполномоченных лиц (управленческий персонал и менеджеры, например), а также для собственников предприятия для анализа работы предприятия и планирования дальнейшей деятельности в краткосрочной или долгосрочной перспективе.

Кроме того, бухгалтерская отчетность составляется в целом по предприятию, а управленческую отчетность по необходимости представляют в разрезе структурных подразделений, обособленных подразделений, дочерних компаний и т. д. Такая детализация позволяет выявить проблемные места.

Обратите внимание!

Эксперты по составлению управленческой отчетности отмечают, что перегружать отчеты информацией не стоит, иначе документ будет сложно воспринимать.

Периодичность составления и состав управленческой отчетности зависят исключительно от требований конечных пользователей (например, руководства). Отчеты могут составляться ежедневно, еженедельно, ежемесячно, ежеквартально и за год.

Как правило, управленческие отчеты включают плановые и фактические показатели. Это позволяет проводить план-фактный анализ и рассчитывать относительные коэффициенты, характеризующие эффективность финансово-хозяйственной деятельности.

Это далеко не полный перечень отчетов, которые могут быть включены в состав управленческой отчетности. Повторимся, что назначение и наполненность отчетов напрямую зависят от требований получателей. Поэтому могут формироваться следующие второстепенные управленческие отчеты:

- о фактической себестоимости продукции в сравнении с плановыми показателями;

- об исполнении производственного плана;

- исполнении маркетингового плана;

- по незавершенному производству;

- о запасах сырья и готовой продукции;

- о дебиторской задолженности;

- о кредиторской задолженности и проч.

Отчет о финансовых результатах

Это едва ли не самый важный управленческий отчет. В нем отражается информация о реальной прибыли/убытках предприятия.

Форма отчета о финансовых результатах (форма № 2) бухгалтерской отчетности утверждена Приказом Минфина России от 02.07.2010 № 66н (в ред. от 06.04.2015) «О формах бухгалтерской отчетности организаций» и имеет достаточно развернутый вид.

В управленческом отчете допустимо как сгруппировывать некоторые строки отчета, так и, наоборот, давать более детализированную расшифровку (в первую очередь это касается расходов предприятия).

Конечные получатели документа могут запросить и детализацию по выручке (например, с разбивкой по видам выпускаемой продукции).

Фрагмент управленческого отчета о финансовых результатах — в табл. 1.

Таблица 1

Фрагмент управленческого отчета о финансовых результатах, тыс. руб.

|

Наименование |

Значение |

|

Выручка |

68 074 |

|

Себестоимость продаж |

56 616 |

|

Валовая прибыль (убыток) |

11 458 |

|

Прибыль (убыток) от продаж |

11 458 |

|

Проценты к уплате |

362 |

|

Прочие расходы |

1018 |

|

Прибыль (убыток) до налогообложения |

10 078 |

|

Текущий налог на прибыль |

2016 |

|

Чистая прибыль (убыток) |

8062 |

Основное, что мы видим из данного отчета — положительный финансовый результат деятельности предприятия: выручка превышает издержки предприятия, которое оно понесло для выпуска и реализации продукции.

Однако каждое предприятие постоянно стремится увеличить прибыли. Для этого, как правило:

- увеличивают цену реализации единицы продукции (что, как следствие, увеличивает размер выручки);

- сокращают себестоимость продаж (при неизменном размере выручки это увеличивает прибыль, в том числе прибыль с единицы продукции).

При планировании финансовых результатов на основе управленческой отчетности учитывают фактический и планируемый объемы реализации. Такое планирование достаточно условное, так как в состав себестоимости продаж входят как постоянные, так и переменные издержки, причем первые практически не изменяются с ростом или снижением объема реализации.

Проведем предварительные расчеты для составления планового отчета о финансовых результатах.

Нам известно, что выручка в размере 68 074 тыс. руб. получена с реализации 257 ед. продукции по цене 264 880,00 руб. за ед. (анализируемое предприятие выпускает один вид продукции).

В следующем отчетном периоде планируется реализовать 294 ед.

Таким образом, планируемая выручка составит 77 875 тыс. руб. (264 880,00 руб. × 294 шт.) при себестоимости 64 767 тыс. руб. (220 295,70 руб. × 294 шт.).

Прогнозный отчет о финансовых результатах — в табл. 2.

Таблица 2

Прогнозный отчет о финансовых результатах, тыс. руб.

|

Наименование |

Значение |

|

Выручка |

77 875 |

|

Себестоимость продаж |

64 767 |

|

Валовая прибыль (убыток) |

13 108 |

|

Прибыль (убыток) от продаж |

13 108 |

|

Проценты к уплате |

362 |

|

Прочие расходы |

1018 |

|

Прибыль (убыток) до налогообложения |

11 728 |

|

Текущий налог на прибыль |

2346 |

|

Чистая прибыль (убыток) |

9382 |

При таком планировании показатели рентабельности (продукции, предприятия, продаж и пр.) остаются неизменными, ведь при прогнозировании учитываются только колебания объема реализации.

Рассчитаем основные показатели рентабельности, которые характеризуют доходность предприятия и экономическую целесообразность его деятельности.

Рентабельность основной деятельности (R1) — это отношение прибыли до налогообложения к выручке от реализации продукции. Данный коэффициент показывает, какую часть составляет прибыль в составе выручки.

Условно нормативным значением принято считать 10–15 %.

В нашем случае R1 = 10 078 / 68 074 × 100 % = 11 728 / 77 875 × 100 % = 15 %.

Чем выше размер прибыли по отношению к выручке, тем более доходным считается предприятие.

Рентабельность продукции (R2) — это отношение чистой прибыли к полной себестоимости. Данный показатель очень важен для анализа эффективности деятельности: он показывает, насколько прибыльна производимая продукция, сколько прибыли получило предприятие с общих издержек на ее производство.

В нашем случае R2 = 8062 / 56 616 × 100 % = 9382 / 64 767 × 100 % = 15 %.

К сведению

На этапе анализа управленческой отчетности и планирования деятельности в кратко- или долгосрочной перспективе можно выявить проблемные зоны, такие как высокие издержки предприятия на производство продукции, низкая выручка и др.

По результатам анализа формируют политику дальнейшего развития предприятия, принимают решения, например, об отказе от производства какого-либо вида продукции, о расширении рынка сбыта, оптимизации затрат, повышении/понижении розничной цены и др.

Управленческий баланс

Форма управленческого баланса не утверждена на законодательном уровне, поэтому рекомендуем воспользоваться бланком привычного бухгалтерского баланса.

К сведению

В зависимости от пожелания конечного пользователя можно удалить ненужные строки баланса, сгруппировать отдельные статьи или, наоборот, детально расписать их (например, заемные средства, если их удельный вес в валюте баланса значителен).

Пример управленческого баланса — в табл. 3.

Таблица 3

Управленческий баланс, тыс. руб.

|

Актив |

Значение |

|

I. Внеоборотные активы |

|

|

Нематериальные активы |

3 |

|

Основные средства |

4803 |

|

Итого по разделу I |

4806 |

|

II. Оборотные активы |

|

|

Запасы |

14 390 |

|

Дебиторская задолженность |

22 422 |

|

Денежные средства и денежные эквиваленты |

4063 |

|

Итого по разделу II |

40 875 |

|

БАЛАНС |

45 681 |

|

ПАССИВ |

|

|

III. Капитал и резервы |

|

|

Уставный капитал |

86 |

|

Резервный капитал |

14 |

|

Нераспределенная прибыль (непокрытый убыток) |

10 942 |

|

Итого по разделу III |

11 042 |

|

IV. Долгосрочные обязательства |

0 |

|

Итого по разделу IV |

0 |

|

V. Краткосрочные обязательства |

|

|

Заемные средства |

550 |

|

Кредиторская задолженность |

34 089 |

|

Итого по разделу V |

34 639 |

|

БАЛАНС |

45 681 |

Привычную форму бухгалтерского баланса мы сделали проще — удалили статьи с нулевыми значениями, за исключением раздела IV, чтобы акцентировать внимание на том, что долгосрочных обязательств у предприятия нет.

На основании управленческого баланса рассчитывают основные показатели финансового состояния предприятия. На данном этапе не нужен комплексный анализ отчетности — достаточно акцентировать внимание на проблемных зонах предприятия:

Коэффициент обеспеченности собственными средствами (КОСС) рассчитывается как отношение разницы собственного капитала и внеоборотных активов к оборотным:

КОСС = (Итог по разделу III – Итог по разделу I) / Итог по разделу II,

в нашем примере КОСС = (11 042 – 4 806) / 40 875 = 0,15.

Значение показателя говорит о неудовлетворительной структуре баланса и высокой вероятности неплатежеспособности предприятия в целом.

О хорошем финансовом состоянии предприятия и о возможности проводить им независимую финансовую политику говорит значении показателя больше 0,5.

Коэффициент задолженности (Кз) рассчитывается как отношение общих задолженностей предприятия к собственным средствам:

Кз = (Итог по разделу IV + Итог по разделу V) / Итог по разделу III;

на анализируемом предприятии Кз = 34 639 / 11 042 = 3,14.

Нормативное значение показателя — ниже 1. В противном случае говорят о превышении размера заемных средств над собственными.

На основании полученных результатов можно спрогнозировать модель бухгалтерского баланса на следующий отчетный период, например методом процента от продаж.

Чтобы его составить, необходимы данные:

- о фактических продажах за отчетный период (для нашего примера — 257 ед.), за который составлялся управленческий баланс;

- о планируемом объеме продаж в следующем периоде (для нашего примера — 294 ед.).

Коэффициент изменения объема реализации (Кизм) рассчитывается следующим образом:

Кизм = Q2 / Q1,

где Q1 — объем реализации продукции за предшествующий период, шт.;

Q2 — объем реализации продукции на планируемый период, шт.,

в нашем случае Кизм = 294 / 257 = 1,144.

Размер чистой прибыли по данным прогноза (см. табл. 2) — 9382 тыс. руб. при условии, что предприятие не будет распределять прибыль на дивиденды из-за высокого уровня краткосрочных обязательств, которые необходимо погасить.

Чистую прибыль можно направить, например, на увеличение нераспределенной прибыли (5486 тыс. руб.) и на погашение обязательств (3896 тыс. руб.).

Составим на основании данной методики прогнозный баланс (табл. 4).

Таблица 4

Прогнозный баланс, тыс. руб.

|

Актив |

Значение |

|

I. Внеоборотные активы |

|

|

Нематериальные активы |

3 |

|

Основные средства |

5495 |

|

Итого по разделу I |

5498 |

|

II. Оборотные активы |

|

|

Запасы |

16 462 |

|

Дебиторская задолженность |

25 651 |

|

Денежные средства и денежные эквиваленты |

4648 |

|

Итого по разделу II |

46 761 |

|

БАЛАНС |

52 259 |

|

ПАССИВ |

|

|

III. Капитал и резервы |

|

|

Уставный капитал |

86 |

|

Резервный капитал |

14 |

|

Нераспределенная прибыль (непокрытый убыток) |

16 428 |

|

Итого по разделу III |

16 528 |

|

IV. Долгосрочные обязательства |

0 |

|

Итого по разделу IV |

0 |

|

V. Краткосрочные обязательства |

|

|

Заемные средства |

629 |

|

Кредиторская задолженность |

35 102 |

|

Итого по разделу V |

35 731 |

|

БАЛАНС |

52 259 |

На основании предложенных изменений рассчитаем коэффициенты:

КОСС = (16 528 – 5 498) / 46 761 = 0,24;

Кз = 35 731 / 16 528 = 2,16.

Итак, благодаря мероприятиям, сформированным на основе управленческой отчетности, удалось нарастить независимость предприятия от заемных источников финансирования и улучшить соотношение собственных и заемных средств.

Для закрепления эффекта стоит проанализировать доходность предприятия и найти возможность увеличить уровень прибыли для укрепления финансовой независимости.

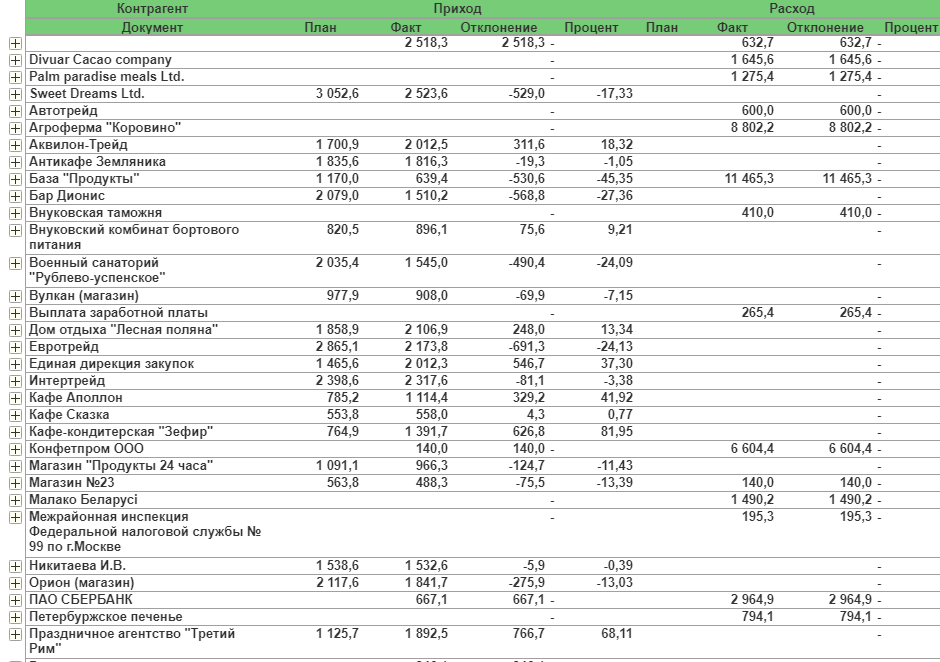

Отчет о доходах и расходах

Отчет о доходах и расходах позволяет анализировать объемы денежных потоков, выручки от реализации продукции и затрат на ее производство и реализацию, рассчитывать коэффициенты, характеризующие деловую активность и финансовую устойчивость предприятия.

Сначала на предприятии формируется плановый документ о будущих доходах и расходах, а уже на его основе — фактический управленческий отчет. На его основе и анализируются плановые и фактические показатели.

Пример отчета о доходах и расходах представлен в табл. 5.

Таблица 5

Управленческий отчет о доходах и расходах

|

№ п/п |

Наименование доходов (расходов) |

План |

Факт |

|

|

1 |

Доходы |

18 560,00 |

16 704,00 |

|

|

1.1 |

Авансирование ООО «Бета» |

7424,00 |

7424,00 |

|

|

1.2 |

Авансирование ООО «Гамма» |

2438,40 |

2438,40 |

|

|

1.3 |

Авансирование ООО «Омега» |

4985,60 |

4985,60 |

|

|

1.4 |

Окончательный расчет ООО «Бета» |

1856,00 |

1856,00 |

|

|

1.5 |

Окончательный расчет ООО «Гамма» |

609,60 |

0,00 |

|

|

1.6 |

Окончательный расчете ООО «Омега» |

1246,40 |

0,00 |

|

|

2 |

Расходы |

8434,77 |

8415,26 |

|

|

2.1 |

Оплата заработной платы + страховые взносы |

4007,34 |

4383,45 |

|

|

2.2 |

Аванс поставщику ООО «Норман» |

1582,45 |

1582,45 |

|

|

2.3 |

Аванс поставщику ООО «Диксит» |

1512,00 |

1512,00 |

|

|

2.4 |

Окончательный расчет с поставщиком ООО «Норман» |

395,61 |

0,00 |

|

|

2.5 |

Окончательный расчет с поставщиком ООО «Диксит» |

378,00 |

378,00 |

|

|

2.6 |

Арендная плата |

500,00 |

500,00 |

|

|

2.7 |

Коммунальные услуги |

39,72 |

39,72 |

|

|

2.8 |

Расходы на телефонию и интернет |

11,00 |

11,00 |

|

|

2.9 |

Амортизационные отчисления |

8,64 |

8,64 |

Представляя руководству управленческие отчеты, надо быть готовым отвечать на вопросы. Например, если нет доходов — «почему?» В данном случае необходимо выяснить, почему не поступили денежные средства — не было отгрузок, заказчик задерживает оплату и т. д.

Если сильно изменилась расходная часть отчета, возможно, придется подготовить более детализированный отчет по определенным статьям.

Анализ отчета о доходах и расходах позволит заранее понять, что в определенный период на счету не будет достаточного количества денежных средств, например, для авансирования поставщикам. Тогда у руководства будет возможность оперативно отреагировать на ситуацию, например, договориться о переносе сроков авансирования.

Естественно, такие отчеты постоянно корректируются в зависимости от изменений в планируемых платежах.

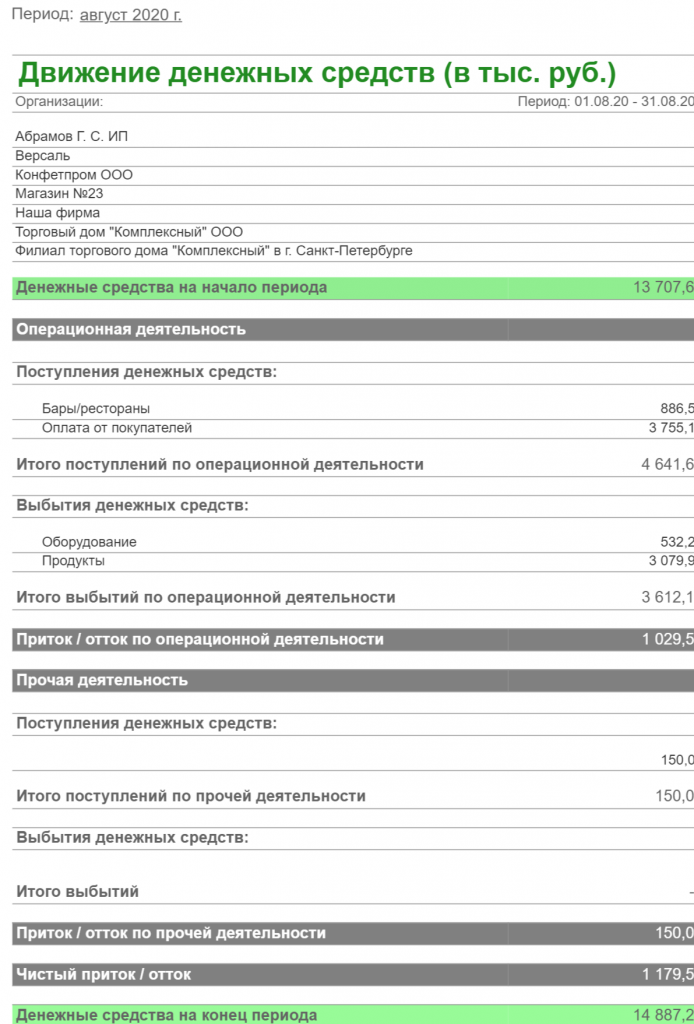

Отчет о движении денежных средств

Отчет о движении денежных средств (ОДДС) содержит информацию о денежных потоках (по расчетному счету и/или кассе), отражая как планируемые, так и фактические поступления и расходования денежных средств.

По структуре похож на бюджет движения денежных средств (БДДС), отличительная черта — наличие фактических показателей, характеризующих исполнение бюджета.

ОДДС позволяет оценить финансовые возможности предприятия, отслеживать наличие денежных средств на счету и в кассе предприятия, сбалансировать поступления и расходования денежных средств, а значит, контролировать ликвидность и платежеспособность предприятия.

В ОДДС, как и в БДДС, включаются денежные потоки от текущих инвестиционных и финансовых операций.

Текущие денежные потоки — это поступления от реализации продукции, арендные платеж, расходы на оплату услуг поставщиков и подрядчиков, оплата труда работников предприятия, налоговые платежи и др.

Инвестиционные денежные потоки — это операции, связанные с приобретением, созданием или выбытием внеоборотных активов, например затраты на опытно-конструкторские и технологические работы, предоставление займов, платежи в связи с приобретением акций и пр.

К денежным потокам от финансовых операций относятся поступления от операций, связанных с привлечением финансирования (денежные вклады, выплаты в связи с выкупом акций, уплата дивидендов, погашение векселей и др.).

Чтобы эффективно планировать расходования и поступления денежных средств, необходимо проводить план-фактный анализ, особенно в кризисной ситуации, когда ухудшается платежная дисциплина и у предприятия может не хватать денег для осуществления платежей.

Управленческий ОДДС повышает эффективность планирования и бюджетирования в целом.

Пример отчета о движении денежных средств представлен в табл. 6.

Таблица 6

Отчет о движении денежных средств за июль 2017 г., тыс. руб.

|

№ п/п |

Показатель |

План |

Факт |

|

Остаток денежных средств на начало месяца |

12 200,00 |

12 200,00 |

|

|

1 |

Поступления денежных средств |

7400,00 |

7400,00 |

|

1.1 |

Поступления по основной деятельности |

7400,00 |

7400,00 |

|

1.1.1 |

Авансы заказчиков |

7400,00 |

7400,00 |

|

1.1.1.1 |

ООО «Альфа», договор № 12 от 30.01.2017 |

0,00 |

0,00 |

|

1.1.1.2 |

ООО «Гамма», договор № 212/Т от 28.06.2017 |

7400,00 |

7400,00 |

|

1.1.1.3 |

ООО «Бета», договор № 17 от 24.03.2017 |

0,00 |

0,00 |

|

1.1.2 |

Выручка от реализации товаров (работ и услуг) |

0,00 |

0,00 |

|

1.1.2.1 |

ООО «Альфа», договор № 12 от 30.01.2017 |

0,00 |

0,00 |

|

1.1.2.2 |

ООО «Гамма», договор № 212/Т от 28.04.2017 |

0,00 |

0,00 |

|

1.1.2.3 |

ООО «Бета», договор № 17 от 24.03.2017 |

0,00 |

0,00 |

|

1.1.2.4 |

ООО «Омега», договор № 1 от 23.12.2016 |

0,00 |

0,00 |

|

1.1.2.5 |

ООО «Норма», договор № 7 от 16.02.2017 |

0,00 |

0,00 |

|

1.2 |

Поступления по финансовой деятельности |

0,00 |

0,00 |

|

1.3 |

Поступления по инвестиционной деятельности |

0,00 |

0,00 |

|

2 |

Расходование денежных средств |

7783,05 |

7517,01 |

|

2.1 |

Расходование по основной деятельности |

3647,65 |

3204,21 |

|

2.1.1 |

Расчеты с поставщиками |

2319,05 |

1749,51 |

|

2.1.1.1 |

Расчеты за комплектующие |

2319,05 |

1749,51 |

|

2.1.1.1.1 |

Изделие № 1 |

1174,15 |

604,61 |

|

2.1.1.1.1.1 |

Завод им. И. И. Иванова |

0,00 |

0,00 |

|

2.1.1.1.1.2 |

АО «Альфа» |

268,85 |

0,00 |

|

2.1.1.1.1.3 |

ООО «Диагональ» |

500,69 |

200,00 |

|

2.1.1.1.1.4 |

АО «Ярославль» |

0,00 |

0,00 |

|

2.1.1.1.1.5 |

Прочие поставщики |

404,61 |

404,61 |

|

2.1.1.1.2 |

Изделие № 2 |

1144,90 |

1144,90 |

|

2.1.1.1.1.1 |

Завод им. И. И. Иванова |

0,00 |

0,00 |

|

2.1.1.1.1.2 |

АО «Альфа» |

588,00 |

588,00 |

|

2.1.1.1.1.3 |

ООО «Диагональ» |

0,00 |

0,00 |

|

2.1.1.1.1.4 |

Прочие поставщики |

556,90 |

556,90 |

|

2.1.2 |

Оплата труда |

1022,00 |

1119,00 |

|

2.1.2.1 |

Подразделение № 1 (Москва) |

476,00 |

512,00 |

|

2.1.2.2 |

Подразделение № 2 (Санкт-Петербург) |

546,00 |

607,00 |

|

2.1.3 |

Страховые взносы |

306,60 |

335,70 |

|

2.1.3.1 |

Подразделение № 1 (Москва) |

142,80 |

153,60 |

|

2.1.3.2 |

Подразделение № 2 (Санкт-Петербург) |

163,80 |

182,10 |

|

2.2 |

Общехозяйственные расходы |

3068,00 |

3202,60 |

|

2.2.1 |

Подразделение № 1 (Москва) |

625,00 |

717,60 |

|

2.2.1.1 |

Аренда |

75,00 |

75,00 |

|

2.2.1.2. |

Услуги связи |

3,00 |

3,00 |

|

2.2.1.3 |

Охрана |

0,00 |

0,00 |

|

2.2.1.4 |

Оплата труда (счет 26) |

340,00 |

412,00 |

|

2.2.1.5 |

Страховые взносы (счет 26) |

102,00 |

123,60 |

|

2.2.1.6 |

Расходные материалы, оргтехника |

0,00 |

12,00 |

|

2.2.1.7 |

Транспортные расходы |

55,00 |

55,00 |

|

2.2.1.8 |

Прочие расходы |

50,00 |

37,00 |

|

2.2.2 |

Подразделение № 2 (Санкт-Петербург) |

2443,00 |

2485,00 |

|

2.2.2.1 |

Аренда |

275,00 |

275,00 |

|

2.2.2.2 |

Услуги связи |

15,00 |

17,00 |

|

2.2.2.3 |

Охрана |

0,00 |

0,00 |

|

2.2.2.4 |

Оплата труда (счет 26) |

1610,00 |

1670,00 |

|

2.2.2.5 |

Страховые взносы (счет 26) |

483,00 |

501,00 |

|

2.2.2.6 |

Расходные материалы, оргтехника |

0,00 |

0,00 |

|

2.2.2.7 |

Расходы на содержание транспорта |

10,00 |

10,00 |

|

2.2.2.8 |

Прочие расходы |

50,00 |

12,00 |

|

2.3 |

Расходование по общепроизводственным расходам |

1067,40 |

1110,20 |

|

2.3.1 |

Подразделение № 1 (Москва) |

361,90 |

369,20 |

|

2.3.1.1 |

Оплата труда (счет 25) |

263,00 |

284,00 |

|

2.3.1.2 |

Страховые взносы (счет 25) |

78,90 |

85,20 |

|

2.3.1.3 |

Инструменты, материалы производственного назначения |

10,00 |

0,00 |

|

2.3.1.4 |

Прочие расходы |

10,00 |

0,00 |

|

2.3.2 |

Подразделение № 2 (Санкт-Петербург) |

705,50 |

741,00 |

|

2.3.2.1 |

Оплата труда (счет 25) |

535,00 |

570,00 |

|

2.3.2.2 |

Страховые взносы (счет 25) |

160,50 |

171,00 |

|

2.3.2.3 |

Прочие расходы |

10,00 |

0,00 |

|

2.4 |

Налоги |

0,00 |

0,00 |

|

2.4.1 |

НДС |

0,00 |

0,00 |

|

2.4.2 |

Налог на прибыль |

0,00 |

0,00 |

|

2.4.3 |

Налог на имущество |

0,00 |

0,00 |

|

2.5 |

Расходование по финансовой деятельности |

0,00 |

0,00 |

|

2.6 |

Расходование по инвестиционной деятельности |

0,00 |

0,00 |

|

Cash flow от основной деятельности |

–383,05 |

–117,01 |

|

|

Cash flow от финансовой деятельности |

0,00 |

0,00 |

|

|

Cash flow от инвестиционной деятельности |

0,00 |

0,00 |

|

|

Излишек/недостаток денежных средств на конец месяца |

–383,05 |

–117,01 |

|

|

Остаток денежных средств на конец месяца |

11 816,95 |

12 082,99 |

Первое, на что обратит внимание руководитель или иной конечный пользователь ОДДС — отрицательное значение показателя cash flow.

К сведению

Cash flow — это расчетный показатель по каждому типу денежного потока (текущая, финансовая и инвестиционная деятельность), представляющий собой разницу между поступлениями и расходованиями денежных средств.

Отрицательное значение cash flow свидетельствует о том, что поступления денежных средств ниже расходований. И если бы у предприятия не было остатка денежных средств с предшествующего месяца, оно не смогло бы вносить платежи.

В примере ОДДС представлен в разбивке по выпускаемым изделиям и обособленным подразделениям (Москва и Санкт-Петербург). Руководство может потребовать более детальную разбивку, например, если плановые показатели значительно отличаются от фактических.

На основании ОДДС, например, на месяц, прогнозируется движение денежных средств на следующий месяц с учетом ожидаемых поступлений.

Анализ фактических расходований денежных средств за месяц позволяет классифицировать расходы с точки зрения постоянности и обязательности, сформировать некую «константу», т. е. такой размер расхода денежных средств, который необходим ежемесячно.

На основе реестров платежей и платежных календарей в части поступлений авансов и окончательных расчетов от заказчиков формируется доходная часть ОДДС.

Такое планирование движения денежных средств обеспечивает эффективность управления денежными потоками.

Обратите внимание!

План-фактный анализ ОДДС позволяет установить лимит на остаток денежных средств на конец месяца, чтобы обеспечить платежеспособность предприятия в начале следующего отчетного месяца и на случай неплатежеспособности контрагентов.

Отчет о фактической себестоимости продукции

Одна из основных задач каждого предприятия — сформировать такую рыночную цену, чтобы она покрывала расходы на производство реализуемой продукции, при этом была конкурентоспособной, соответствовала качеству продукции и обеспечивала спрос на рынке.

После того как рыночная или контрактная фиксированная цена сформирована, необходимо постараться удержать себестоимость — в случае превышения себестоимости над ценой предприятие не получит прибыли. Контролировать ситуацию можно с помощью управленческого отчета о фактической себестоимости продукции (табл. 7).

Таблица 7

Отчет о фактической себестоимости продукции, руб.

|

№ п/п |

Статья калькуляции |

План |

Факт |

Изменения, +/– |

|

1 |

Затраты на материалы |

54 000,00 |

54 361,00 |

361,00 |

|

2 |

Затраты на оплату труда основных производственных рабочих |

74 000,00 |

74 254,00 |

254,00 |

|

3 |

Страховые взносы |

22 200,00 |

22 276,20 |

76,20 |

|

4 |

Общепроизводственные расходы |

27 000,00 |

27 761,80 |

761,80 |

|

5 |

Общехозяйственные расходы |

41 000,00 |

41 642,70 |

642,70 |

|

6 |

Производственная себестоимость |

218 200,00 |

220 295,70 |

2095,70 |

|

7 |

Внепроизводственные расходы |

0,00 |

0,00 |

0,00 |

|

8 |

Полная себестоимость |

218 200,00 |

220 295,70 |

2095,70 |

|

9 |

Прибыль |

46 680,00 |

44 584,30 |

–2095,70 |

|

10 |

Цена без учета НДС |

264 880,00 |

264 880,00 |

0,00 |

В этом отчете отражаются отклонения плановых показателей калькуляции себестоимости от фактических. И если они значительны, необходим дополнительный анализ для выяснения причин.

Как правило, на данном этапе составления управленческой отчетности также устанавливают группу затрат, имеющих наибольший удельный вес в составе себестоимости и на основании этого формируют политику сокращения расходов для увеличения прибыльности продукции. Например, чтобы сократить статьи материальных затрат, перезаключают договоры с поставщиками на более выгодных условиях или ищут новых; чтобы уменьшить фонд оплаты труда, сокращают численность рабочих, привлекают сторонние организации к выполнению работ и т. д.

С учетом мероприятий по оптимизации структуры себестоимости планируется обновленная структура на следующий отчетный период.

Рассмотрим пример составления планируемой калькуляции себестоимости продукции с учетом роста объемов при сохранении общехозяйственных расходов (как неизменяющейся составляющей структуры себестоимости вне зависимости от колебаний объема) на прежнем уровне (табл. 8).

Фактические общехозяйственные расходы на единицу продукции (см. табл. 7) — 41 642,70 руб. при объеме продаж 257 ед. продукции в отчетном периоде. Следовательно, общий размер общехозяйственных расходов — 10 702 173,90 руб. (41 642,70 руб. × 257 шт.).

Планируемый объем реализации на следующий отчетный период — 294 ед. Разделим общий размер общехозяйственных расходов (10 702 173,90 руб.) на планируемый объем, получим удельные общехозяйственные расходы на единицу продукции (36 401,95 руб.).

Остальные статьи затрат принимаются к планируемому периоду в неизменном виде по фактическим данным отчета о себестоимости.

Таблица 8

Планирование структуры себестоимости с учетом предложенных мероприятий, руб.

|

№ п/п |

Наименование статей калькуляции |

Факт |

План |

Изменения, +/– |

|

1 |

Затраты на материалы |

54 361,00 |

54 361,00 |

0,00 |

|

2 |

Затраты на оплату труда основных производственных рабочих |

74 254,00 |

74 254,00 |

0,00 |

|

3 |

Страховые взносы |

22 276,20 |

22 276,20 |

0,00 |

|

4 |

Общепроизводственные расходы |

27 761,80 |

27 761,80 |

0,00 |

|

5 |

Общехозяйственные расходы |

41 642,70 |

36 401,95 |

5240,75 |

|

6 |

Производственная себестоимость |

220 295,70 |

215 054,95 |

5240,75 |

|

7 |

Внепроизводственные расходы |

0,00 |

0,00 |

0,00 |

|

8 |

Полная себестоимость |

220 295,70 |

215 054,95 |

5240,75 |

|

9 |

Прибыль |

44 584,30 |

49 825,05 |

5240,75 |

|

10 |

Цена без учета НДС |

264 880,00 |

264 880,00 |

0,00 |

Мы оставили неизменными все статьи затрат, включаемые в себестоимость, за исключением общехозяйственных расходов, которые условно не изменяются в зависимости от роста объемов реализации.

Благодаря оптимизации планируемая удельная прибыль на единицу продукции при сохранении розничной цены на прежнем уровне будет увеличена на 5 240,75 руб., на общий прогнозный объем продаж — 1 540 780,50 руб.

Если не планируется никаких мер по оптимизации расходов, в состав планируемой структуры себестоимости, как правило, берутся фактические данные за предшествующий период.

Отчет о дебиторской и кредиторской задолженности

Отчет о дебиторской и кредиторской задолженности может быть совмещен в один управленческий документ или разбит на два самостоятельных документа. Он позволяет оценить платежеспособность предприятия и отследить оборачиваемость задолженностей с помощью относительных коэффициентов.

Сам факт образования дебиторской и кредиторской задолженности неизбежен за счет временного разрыва между платежами и передачей готовой продукции.

К сведению

Дебиторская задолженность — денежные средства, которые должны предприятию дебиторы; кредиторская задолженность — денежные средства, которые должно предприятие своим кредиторам.

Отчет о дебиторской и кредиторской задолженности составляется на конкретную дату, и конечный получатель видит информацию о состоянии расчетов с контрагентами и может оперативно контролировать исполнение обязанностей.

Пример управленческого отчета о дебиторской и кредиторской задолженностях предприятия — в табл. 9.

Таблица 9

Отчет о дебиторской и кредиторской задолженностях на 21.07.2017

|

№ п/п |

Дебиторы/ Кредиторы |

Сумма, руб. |

Отгрузка |

Произведенная оплата (авансирование) |

Сумма задолженности на 21.07.2017 |

||

|

Дата |

Сумма, руб. |

Дата |

Сумма, руб. |

||||

|

1 |

Дебиторы |

||||||

|

1.1 |

ООО «Бета» |

11 000 000,00 |

23.06.2017 |

11 000 000,00 |

16.06.2017 |

5 500 000,00 |

5 500 000,00 |

|

2 |

Кредиторы |

||||||

|

2.1 |

ООО «Норман» |

1 100 000,00 |

15.06.2017 |

1 100 000,00 |

09.06.2017 |

880 000,00 |

220 000,00 |

Анализируя данные отчета, руководитель увидит, что предприятие 09.06.2017 проавансировало на 80 % ООО «Норман» (880 000,00 руб.). Продукция отгружена в полном объеме 15.06.2017. Но на 21.07.2017 предприятие еще не рассчиталось окончательно — долг в размере 220 000,00 руб.

Одновременно с этим ООО «Бета» внесло аванс (50 %) в размере 5 500,00 тыс. руб., продукция в полном объеме отгружена 23.06.2017. Но окончательный платеж в размере 50 % предприятием не получен.

Как правило, в договорах с контрагентами указываются условия поставок и временной промежуток между поставкой и окончательным расчетом (например, окончательный расчет осуществляется в течение пяти рабочих дней с даты приемки покупателем поставляемой продукции). За нарушение сроков оплаты предполагаются санкции (например, пеня в размере 0,1 % от суммы задержанного платежа за каждый день задержки).

Поэтому в случае предъявления требований кредиторов предприятие будет вынуждено не только осуществить окончательный расчет, но и выплатить штрафные санкции, а это дополнительные непредусмотренные затраты.

Прочие управленческие отчеты

Управленческий отчет об исполнении производственного плана

Содержит плановые и фактические показатели. По запросу конечного получателя детализируется по цехам.

В идеальном варианте такого рода отчеты необходимо формировать ежемесячно. Это позволит контролировать исполнение годовой производственной программы, видеть общую производственную картину.

Обратим внимание еще и на то, что, как правило, премии производственных работников напрямую зависят от выполнения планов. Поэтому можно предусмотреть также формы объяснительной записки в случае неисполнения производственного плана, которую должны оформлять начальники цехов или иные уполномоченные лица предприятия, обязательно указывая причины срыва сроков (например, выявление дополнительных неисправностей, отсутствие на складе необходимых материалов для завершения производства продукции и др.).

Управленческий отчет об исполнении маркетингового плана

Маркетинговый план (прогноз объемов реализации), как правило, составляет отдел маркетинга.

В отчете об исполнении маркетингового плана отражаются плановые и фактические пказатели. Допустимыми считаются колебания план-фактных значений в пределах 10 %. В противном случае необходимо корректировать план с учетом выявленных отклонений.

Кроме того, необходимо анализировать причины отклонений. Возможно, на рынке появился конкурента с более низкими ценами, покупатели не в состоянии приобретать товары по предложенным ценам и пр.

Управленческий отчет об исполнении маркетингового плана позволяет «держать руку на пульсе» относительно колебаний во внешней среде и оперативно реагировать на изменения:

- мониторить действия конкурентов (в том числе потенциальных);

- повышать или поддерживать конкурентоспособность предприятия;

- отслеживать спрос на продукцию и платежеспособностью покупателей.

Управленческий отчет по незавершенному производству

Незавершенное производство (НЗП) — это продукция, которая не прошла весь производственный цикл. Удельный вес расходов на НЗП в общих расходах предприятия может быть весьма значительным.

Как правило, управленческий отчет по незавершенному производству детализируется — указываются все затраты, включаемые в себестоимость (материальные расходы, оплата труда, накладные расходы и др.), процент выполнения работ и расходование средств по нормативу (например, израсходовано материалов на сумму 1000,00 руб., а норматив готовой продукции — 2000,00 руб., следовательно, процент расходования — 50).

В отчет могут включаться и данные по трудоемкости выполнения работ.

Отчет о запасах сырья и материалов

Запасы сырья и материалов должны обеспечить бесперебойность производственного процесса.

Часто поставщики предлагают скидки при покупке крупных партий товаров, сырья, комплектующих. Но предприятиям следует помнить о том, что расходы на содержание и хранение этих ТМЦ могут превышать выгоду, полученную за счет скидки. В то же время, покупая крупные партии, можно сэкономить на транспортных расходах.

Как говорилось ранее, одной из причин невыполнения производственного плана может быть нехватка материалов на складе. Поэтому отчет о запасах сырья и материалов должен быть сформирован в соответствии с планом производства.

Формируют данный отчет обычно снабженческие структурные подразделения предприятия (отдел материально-технического снабжения, служба материального обеспечения и др.).

При планировании запасов сырья и материалов необходимо учитывать данные производственного плана (обычно годовые) и нормативы расходования сырья и материалов на единицу продукции. Также следует предусмотреть страховой запас материалов на случай изменений во внешней среде (рост спроса, увеличение срока поставки материалов, увеличение стоимости ТМЦ и т. д.).

В управленческом отчете о запасах сырья и материалов должны отражаться и фактические показатели с привязкой с производственному плану.

Отчет о запасах готовой продукции

Формировать запасы готовой продукции необходимо для обеспечения бесперебойности производственного процесса. Но и тут есть свои подводные камни: увеличение запасов готовой продукции увеличивает и расходы на их хранение. А в случае спада спроса эта готовая продукция может вообще оказаться невостребованной. Ситуация только усугубиться, если продукция скоропортящаяся и имеет определенный срок годности.

На предприятии следует установить такой оптимальный объем запасов готовой продукции, который будет соответствоть потребностям потребителей.

Отчет включает плановые и фактические показатели. Иногда руководители требуют дополнительную информацию — планируемый объем производства и реализации, чтобы в одном управленческом отчете были представлены все движения готовой продукции.

Кроме того, аналогично, отчету о запасах сырья и материалов, здесь также нужно учитывать страховой запас на случай возникновения брака на производстве, непредвиденных и форс-мажорных обстоятельств, а также на случай отклонений прогноза объема продаж от фактических показателей.

Статья опубликована в журнале «Справочник экономиста» № 8, 2017.

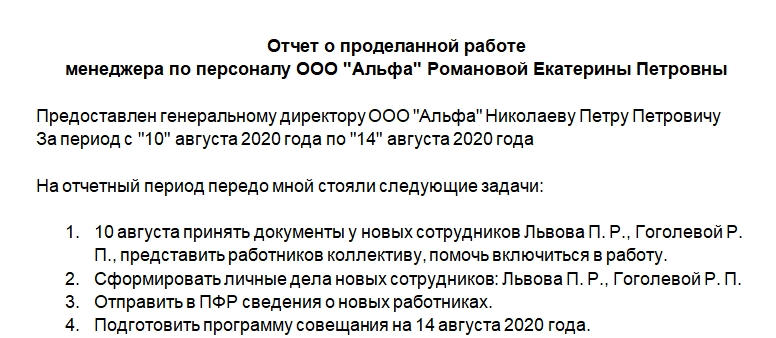

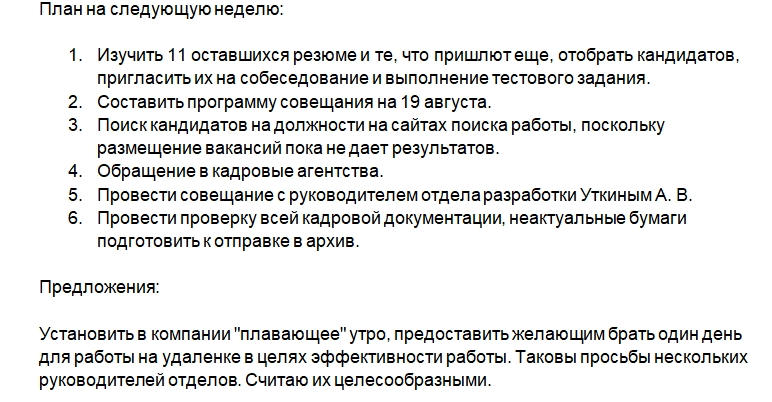

Многие финансисты сталкиваются с необходимостью разрабатывать и внедрять управленческий учет на предприятии. Можно сказать, что это своеобразный тест на профпригодность: получилось построить учет – можешь считаться высококвалифицированным специалистом, не получилось – недостаточно хорошо разбираешься в финансах предприятия. В статье рассмотрим важный аспект построения управленческого учета – формы управленческой отчетности, и разберемся, какие формы использовать в том или ином бизнесе, как их строить и автоматизировать.

Общие характеристики управленческой отчетности

Назначение управленческих отчетов отлично от бухгалтерских. Бухгалтерские (регламентированные) — в первую очередь служат интересам внешних пользователей информации:

- материнским кампаниям,

- потенциальным инвесторам,

- ФНС,

- государственным и негосударственным службам и фондам,

- аналитикам и исследователям рынка.

Внутренним пользователям: топ-менеджменту, управляющему совету или собственнику регламентированная отчетность не интересна, так как составляется она поздно, без должной детализации и не отражает тех выводов, которые должен сделать для себя собственник после ее прочтения.

Управленческие отчеты служат целям внутренних пользователей – они всегда содержат актуальную информацию по необходимым областям учета и в необходимой детализации.

Характеристики управленческих отчетов:

- Информативность – они содержат всю необходимую для анализа и принятия управленческих решений информацию.

- Лаконичность – в них есть только полезная информация, представленная в наиболее сжатой форме.

- Своевременность – отчет отражает ситуацию в текущий момент и / или прогноз развития ситуации на несколько финансовых периодов вперед.

- Детализируемость – каждая заинтересовавшая цифра в отчете может быть раскрыта в понятных, информативных и лаконичных аналитиках.

- Уместность – объем затраченных усилий на формирование управленческого отчета должен быть меньше, чем эффект от создания этого отчета.

Виды управленческой отчетности

Великое множество форм управленческих отчетов можно разделить на три категории, исходя из информации, которую они представляют:

- Отчеты по финансовому результату.

- Отчеты по балансу.

- Отчеты по денежным средствам.

Далее каждая категория может быть разделена еще на несколько подкатегорий.

Отчеты по финансовому результату:

- Общий отчет по доходам и расходам.

- Отчеты по структуре себестоимости.

- Отчеты по отдельным разделам расходов: сырье и материалы, ФОТ, маркетинговые расходы и прочее.

- Бюджеты по доходам и расходам.

- Скользящий прогноз.

Отчеты по балансу:

- Управленческий баланс.

- Отчеты по оборотному капиталу.

- Отчеты по внеоборотному капиталу.

- Отчеты по финансовым активам и обязательствам.

- Отчеты по прочим обязательствам.

- Отчеты по структуре собственного капитала.

- Бюджеты по балансу.

Отчеты по денежным средствам:

- Общий отчет о движении денежных средств.

- Операционные отчеты управления денежными средствами.

- Бюджеты по движению денежных средств.

В статье рассмотрим наиболее распространенные управленческие отчеты из перечисленных выше.

Отчеты по финансовому результату

Общий отчет по доходам и расходам

Это, пожалуй, лидер среди управленческих отчетов по частоте применения. Стандартный отчет по доходам и расходам делают многие финансисты, чаще всего в Excel.

Примерная форма его представлена в таблице 1.

Таблица 1. Примерная форма отчета о доходах и расходах (фрагмент)

| Статьи доходов и расходов | Январь | Февраль | Март |

| ДОХОДЫ | |||

| Выручка от операционнной деятельности | |||

| Прочие доходы | |||

| РАСХОДЫ | |||

| Себестоимость производства | |||

| Сырье и материалы | |||

| ФОТ | |||

| Социальные взносы | |||

| Прочие расходы | |||

| Амортизация | |||

| ВАЛОВАЯ ПРИБЫЛЬ | |||

| % | |||

| Расходы на продажу | |||

| ФОТ | |||

| Социальные взносы | |||

| Прочие расходы | |||

| Амортизация | |||

| Административные расходы | |||

| ФОТ | |||

| Социальные взносы | |||

| Прочие расходы | |||

| Амортизация | |||

| EBITDA | |||

| % | |||

| EBIT | |||

| % | |||

| Прочие расходы | |||

| Проценты к уплате | |||

| Налоги | |||

| Чистая прибыль | |||

| % |

Скачать форму отчета о доходах и расходах

Из полезной дополнительной информации по нему могу добавить, что сформировать его можно не только вручную в Excel, но и напрямую из «1С», используя аналитики программы «Статьи доходов и расходов» и панель «Финансовый результат и контроллинг». Вам достаточно настроить справочник статей доходов и расходов, организовать внесение первичной информации в соответствии с этим справочником, и на выходе вы получите всегда актуальный, автоматизированный отчет без дополнительных усилий на подсчет и сведение данных.

Отчеты по структуре себестоимости

С этой группой отчетов уже интереснее, так как, обладая широким продуктовым портфелем, финансист и топ-менеджер должны понимать, что происходит на стадии формирования себестоимости по каждому производимому продукту, по каким продуктам маржинальность выше, по каким ниже и почему.

Для этого минимум, который должен соблюдаться при введении первичной документации – разделение ее на продукты, а при настройке закрытия – распределение общих статей затрат (аренды, амортизации, заработной платы и т.д.) пропорционально выбранной базе распределения. В общем, ничего нового в ведение бухгалтерии управленческий учет не привнесет. Механизм формирования себестоимости единицы произведенной продукции и так ведется аналогичным образом, весь вопрос в детализации единицы произведенной продукции. Например, если предприятие производит игрушки, то одна игрушка уже сейчас является единицей произведенной продукции и учет ведется по ней. Но если предприятие работает по договорам подряда, то учет нужно вести по каждому из договоров и дополнительных соглашений, а например, не по одному договору в целом. Тогда вы без проблем сможете отследить себестоимость и сделать анализ маржинальности производимой продукции.

Форма отчета по себестоимости может быть любой, удобной для конкретной отрасли, например такой, как в таблице 2.

Таблица 2. Форма отчета по себестоимости (фрагмент)

| Статьи доходов и расходов | Продукт 1 | Продукт 2 | Продукт 3 |

| ДОХОДЫ | |||

| Выручка от операционнной деятельности | |||

| РАСХОДЫ | |||

| Сырье и материалы | |||

| Сырье 1 | |||

| Сырье 2 | |||

| Сырье 3 | |||

| Сырье 4 | |||

| ФОТ | |||

| Окладная часть | |||

| Премиальная часть | |||

| Социальные взносы | |||

| Аренда | |||

| Прочие расходы | |||

| … | |||

| … | |||

| … | |||

| Амортизация | |||

| ВАЛОВАЯ ПРИБЫЛЬ | |||

| % |

Скачать отчет о себестоимости

Так же, как и отчет по доходам и расходам, отчеты по структуре себестоимости можно формировать из 1С. Самым простым по настройке является отчет «Валовая прибыль», стандартный отчет во многих программных решениях 1С. Детализировав его по статьям расходов, вы получите действенный инструмент анализа себестоимости, который еще и позволяет «проваливаться» вглубь расходов, детализировав их до Документа-регистратора.

Отчеты по отдельным разделам расходов

Такие отчеты используют реже, поэтому уделим им меньше внимания. Однако одним из них, отчетом по фонду оплаты труда, многие пользуются только исходя из распределения сотрудников по регламентированным отделам: производство, продажи, бухгалтерия и так далее.

Гораздо же интереснее и информативнее смотреть отчет по ФОТ исходя из управленческих подразделений (или ЦФО), особенно сравнивая его с выручкой по тому или иному ЦФО, например, такой, как в таблице 3.

Таблица 3. Отчет по ФОТ по ЦФО

|

Статьи доходов и расходов |

Окладная часть |

Премиальная часть |

Социальные взносы |

СПРАВОЧНО |

|

ЦФО ПРОЕКТ 1 |

ХХХХ |

ХХХХ |

ХХХХ |

ХХХХ |

|

Окладная часть |

||||

|

Премиальная часть |

||||

|

Социальные взносы |

||||

|

ЦФО ПРОЕКТ 2 |

ХХХХ |

ХХХХ |

ХХХХ |

ХХХХ |

|

Окладная часть |

||||

|

Премиальная часть |

||||

|

Социальные взносы |

||||

|

ЦФО ПРОЕКТ 3 |

ХХХХ |

ХХХХ |

ХХХХ |

ХХХХ |

|

Окладная часть |

||||

|

Премиальная часть |

||||

|

Социальные взносы |

||||

|

ИТОГО ПРОИЗВОДСВО |

ХХХХ |

ХХХХ |

ХХХХ |

ХХХХ |

|

Окладная часть |

||||

|

Премиальная часть |

||||

|

Социальные взносы |

Скачать отчет по ФОТ

Бюджет доходов и расходов

За планирование на большинстве предприятий отвечает Бюджет доходов и расходов. Обычно он утверждается на год, но может составляться и на другие промежутки времени. Форма бюджета доходов и расходов соответствует отчету о доходах и расходах с двумя целями: во-первых, не нужно вносить повторно статьи доходов и расходов, а во-вторых, удобно, что план-факт анализ можно делать автоматически, подтягивая факт к занесенному ранее плану. Бюджетирование не является стандартной функцией 1С, но на сегодняшний день реализовано немало решений, помогающих автоматизировать этот процесс.

Примерная форма план-факт анализа по бюджету представлена в таблице 4.

Таблица 4. Форма план-факт анализа по бюджету

| Статьи доходов и расходов | Январь план |

Январь факт |

Отклонения абс |

Отклонения отн |

| ДОХОДЫ | ||||

| Выручка от операционнной деятельности | ||||

| Прочие доходы | ||||

| РАСХОДЫ | ||||

| Себестоимость производства | ||||

| Сырье и материалы | ||||

| ФОТ | ||||

| Социальные взносы | ||||

| Прочие расходы | ||||

| Амортизация | ||||

| ВАЛОВАЯ ПРИБЫЛЬ | ||||

| % | ||||

| Расходы на продажу | ||||

| ФОТ | ||||

| Социальные взносы | ||||

| Прочие расходы | ||||

| Амортизация | ||||

| Административные расходы | ||||

| ФОТ | ||||

| Социальные взносы | ||||

| Прочие расходы | ||||

| Амортизация | ||||

| EBITDA | ||||

| % | ||||

| EBIT | ||||

| % | ||||

| Прочие расходы | ||||

| Проценты к уплате | ||||

| Налоги | ||||

| Чистая прибыль | ||||

| % |

Скачать отчет для план-факт анализа по бюджету

Однако, единожды согласованный бюджет не является актуальным уже спустя месяц, так как бизнес-среда все время меняется, появляются новые контракты с заказчиками, новые поставщики и другие вводные. Поэтому помимо бюджета по доходам и расходам принято вести Rolling forecast (скользящий прогноз), обновляющий плановую информацию при появлении новых данных по факту. Форма его ничем не отличается от бюджета – а вот смысловая нагрузка другая. Бюджет можно защитить перед собственниками и стараться выполнить, а rolling forecast показывает, к чему стремится результат предприятия в отчетном периоде.

Все отчеты по доходам и расходам целесообразно делать с периодом в месяц. Чаще не имеет смысла так как не закрыт финансовый период, реже – нет возможности повлиять на ситуацию оперативно.

Отчеты по балансу

Управленческий баланс

По своей структуре может отличаться от регламентированного баланса, а может соответствовать ему. Цель управленческого баланса – дать расшифровку статей, достаточную для анализа текущей ситуации на основании цифр.

Отчеты по оборотному капиталу

Это большая группа отчетов, относящихся к оборотным активам. Все они делятся на отчеты, отражающие дебиторскую задолженность (чаще представлены отчетом ДЗ по срокам долга), незавершенное производство (представлены отчетом по заказам ), запасы сырья и готовой продукции (отчет по остаткам сырья на складе, отчет по остаткам ГП на складе ).

Общей целью формирования отчетов по оборотным активам (рабочему капиталу) является подержание уровня оборотных активов на наименьшем возможном уровне. См. также про управление и анализ активов.

Рассмотрим, например, отчет ДЗ по срокам долга (Ageing debtors report). Его форму вы найдете в таблице 5. Отчет помогает понять, какая часть дебиторской задолженности находится в пределах сроков оплаты, а какая уже просрочена, и принять своевременные действия по истребованию задолженности. Задолженность по срокам долга – также один из стандартных отчетов, которые можно сформировать в 1С, практически ничего не настраивая (панель «Продажи»). Использовать его лучше еженедельно.

Таблица 5. Отчет по дебиторской задолженности по срокам долга (фрагмент)

| Заказчик | Сумма задолженности | Не просрочено | Просрочено | от 1 до 10 дней |

| Заказчик 1 | ||||

| Заказчик 2 | ||||

| Заказчик 3 | ||||

| Заказчик 4 | ||||

| Заказчик 5 | ||||

| Заказчик 6 | ||||

| Заказчик 7 | ||||

| Заказчик 8 | ||||

| Заказчик 9 | ||||

| Заказчик 10 | ||||

| … |

Скачать отчет по дебиторской задолженности

Отчет по незавершенному производству может выглядеть по-разному, в зависимости от отрасли, в которой работает предприятие. Основной идеей формирования этого отчета является снижение НЗП, «зависшего» на том или ином этапе производства с помощью выяснения, где и почему оно «зависло». В таблицах 6 и 7 есть 2 формы отчета. К нему применимы как возможность формирования в 1С, так и еженедельное использование.

Таблица 6. Форма отчета по незавершенному производству по заказам покупателей (фрагмент)

| Заказ покупателя | Остаток на начало | Поступило | Списано | Остаток на конец |

| Заказ покупателя 1 | ||||

| Сырье и материалы | ||||

| Услуги подрядчика | ||||

| ФОТ | ||||

| Прочие расходы | ||||

| Заказ покупателя 2 | ||||

| Сырье и материалы | ||||

| Услуги подрядчика | ||||

| ФОТ | ||||

| Прочие расходы | ||||

| Заказ покупателя 3 | ||||

| Сырье и материалы | ||||

| Услуги подрядчика | ||||

| ФОТ | ||||

| Прочие расходы | ||||

| Заказ покупателя 4 | ||||

| Сырье и материалы | ||||

| Услуги подрядчика | ||||

| ФОТ | ||||

| Прочие расходы | ||||

| Заказ покупателя 5 | ||||

| Сырье и материалы | ||||

| Услуги подрядчика | ||||

| ФОТ | ||||

| Прочие расходы | ||||

| … |

Скачать управленческий отчет по НЗП

Таблица 7. Отчет по незавершенному производству (фрагмент)

| Остаток на начало | Итого поступило | |||

| Приход ТМЦ со склада | Приход ТМЦ из других цехов | Прочий приход | ||

| Цех 1 | ||||

| ТМЦ 1 | ||||

| шт | ||||

| руб | ||||

| ТМЦ 2 | ||||

| шт | ||||

| руб | ||||

| … | ||||

| Цех 2 | ||||

| Цех 3 | ||||

| … |

Скачать отчет по незавершенному производству

Незаменимыми с точки зрения управления операционным циклом предприятия являются отчет по запасам сырья и отчет по запасам ГП. Этим отчетом заведуют департамент закупок и департамент продаж соответственно и используют их в непрерывном режиме. Для финансового менеджера отчеты имеют свою ценность, когда нужно посчитать оборачиваемость оборотных активов или статей активов.

Форма отчета представлена в таблице 8. Отчет на 100% повторяет оборотно-сальдовую ведомость по 10, 43 и 41 счетам с той лишь разницей, что в нем показан неснижаемый остаток по каждому ТМЦ. Настроить автоматический контроль неснижаемых остатков можно во многих конфигурациях 1С в панели «Закупки». Таким образом, при снижении остатка сырья или готовой продукции на складе ниже указанного уровня будет выдаваться сигнал менеджеру и формироваться заказ поставщику.

Таблица 8. Отчет по запасам

| Сырье и материалы | Остаток на начало | Итого поступило | Итого списано | Остаток на конец | Неснижаемый остаток |

| ТМЦ 1 | |||||

| шт | |||||

| руб | |||||

| ТМЦ 2 | |||||

| шт | |||||

| руб | |||||

| … |

Скачать отчет по запасам

Отчеты по внеоборотным активам

Используются фондоемкими производствами или предприятиями с большой долей нематериальных активов, в РСБУ не учитываемых. По форме своей неотличимы от ведомости по основным средствам, поэтому приводить их в статье не будем.

Также опустим три оставшихся типа отчетов:

- отчет по финансовым активам и обязательствам из-за узкой применимости и большой вариации отчетных форм,

- отчет по прочим обязательствам из-за его схожести с отчетом по ДЗ по срокам долга,

- бюджет по балансу из-за схожести формы бюджета форме управленческого баланса и схожести процесса формирования и план-фактного анализа бюджету доходов и расходов.

Отчеты по денежным средствам

Отчет по движению денежных средств

Стоит отметить, что отчет о движении денежных средств может формироваться двумя способами: прямым и косвенным.

Косвенный способ предполагает пересчет остатка денежных средств с помощью анализа отчета о доходах и расходах (величина полученной прибыли в периоде плюс амортизация) и статей баланса (величина немонетарных статей – задолженностей, запасов, прочих активов и пассивов). Этот способ формирования ОДДС хорош для анализа уже свершившихся фактов коммерческой деятельности и ответа на вопрос собственников: «Прибыль есть, а где деньги?»

Мы же в статье обратимся к отчету о движении денежных средств построенному прямым способом, т.е. напрямую по движению денежных средств.

У такого способа построения есть немало преимуществ:

- он понятен не только финансисту, но и любому здравомыслящему менеджеру;

- он дает возможность заглянуть «внутрь» цифр, «провалиться» до первичной проводки;

- на его основании легко делать прогноз.

Форма отчета о движении денежных средств, представленная в таблице 9, очень похожа на форму отчета о доходах и расходах, но строки в ней – это поступления и выплаты, а не начисления. В отчете не будет немонетарных статей (в т.ч. амортизации), но появятся статьи движения средств, не отраженные в отчете о доходах и расходах (такие как выплаты дивидендов, НДС, например).

Таблица 9. Отчет о движении денежных средств

| Статьи ДДС | Январь | Февраль | Март | Апрель | Май |

| Остаток ДС на начало | |||||

| ПОСТУПЛЕНИЯ | |||||

| Оплата от покупателя | |||||

| Прочие поступления | |||||

| ВЫПЛАТЫ | |||||

| Оплата поставщику | |||||

| Выплата заработной платы | |||||

| Оплата налогов и соцвзносов | |||||

| Прочие выплаты | |||||

| … | |||||

| Проценты к уплате | |||||

| Поступление и возврат кредита | |||||

| Выплаты дивидендов | |||||

| Остаток ДС на конец |

Скачать пример управленческого отчета о движении денежных средств

Формировать отчет о движении денежных средств прямым способом можно чаще чем раз в месяц, так как он не зависит от закрытия финансового периода, но всегда нужно пользоваться критерием целесообразности. С помощью возможностей 1С можно настроить автоматическое формирование отчета, при условии, что первичные платежные документы вносятся с использованием статей движения денежных средств.

Операционные отчеты управления денежными средствами

В этой группе лидирует платежный календарь, как наиболее удобный инструмент работы с платежами и поступлениями.

Суть платежного календаря – с помощью наглядной визуализации обеспечить сотрудника ответственных за проведение платежей (назовем его казначеем) информацией о ликвидности предприятия в ближайшие дни (недели).

Форма платежного календаря полностью повторяет отчет о движении денежных средств, но составляется от очень подробно с тем, чтобы каждый приход / выплата денежных средств могли быть раскрыты и обработаны. Казначей должен иметь возможность запланировать реестр платежей по дням оплаты, исходя из запланированных приходов и остатков денежных средств на счетах. Ведется такой календарь ежедневно.

В стандартных конфигурациях 1С не реализована возможность ведения платежного календаря, но она есть во многих разработанных решениях для 1С. Благодаря этим решениям предприятие проводит согласование платежей в электронном виде через заявки на оплату. Согласованные заявки на оплату являются той базой, из которой казначей формирует реестры на оплату на тот или иной день. Как только платеж выполнен, он переходит в состав платежных поручений исполненных и уменьшает остаток на расчетном счете. Весь процесс проходит с минимальным вмешательством ручного труда.

Бюджет движения денежных средств

Если предприятие ведет бюджет доходов и расходов, то в планировании бюджета денежных средств либо нет необходимости (если кассовые разрывы невелики), либо он может быть сформирован практически в автоматизированном режиме.

Говоря об автоматизации, я имею в виду, что бюджет доходов и расходов заполнен в 1С и заполнены так же сроки оплаты по основным договорам с покупателями и поставщиками. Тогда планирование денежных средств превращается в легкий процесс:

Запланировали выручку -> программа посчитала оплату от покупателя исходя из сроков оплаты в договоре.

Запланировали расходы -> программа посчитала оплату поставщику исходя из сроков операционного цикла и сроков оплаты в договоре.

Статья получилась обзорная по множеству управленческих отчетов, которые вы можете использовать в своей работе. Выбирайте те, которые применимы именно для вашей отрасли и внедряйте их в ежедневную деятельность и успех в постановке управленческого учета на предприятии вам обеспечен.

Управление бизнесом – сложная задача, включающая много составляющих: управление продажами, закупками, развитием, маркетингом, сотрудниками. Все области управления взаимосвязаны между собой и влияют друг на друга. Оценить степень влияния этих взаимосвязей можно с помощью финансов компании, так как все области находят отражение в деньгах. Для анализа финансов могут использоваться два вида отчетности: бухгалтерская и управленческая.

Основное отличие между ними в том, что бухгалтерская отчетность используется для сдачи в налоговую, а управленческая помогает увидеть реальную ситуацию в компании и оперативно реагировать на текущие изменения.

Что такое управленческая отчетность и кому она может быть полезна?

Управленческая отчетность – это «фотография» бизнеса в понятных получателям отчетности терминах.

Основной уклон в формировании управленческой отчетности сделан в сторону «получателей отчетности», ведь именно от их запросов и составляется не только структура отчетов, но перечень самих форм управленческих отчетов.

Кому же может понадобиться управленческая отчетность и почему для этих целей не подходит бухгалтерская отчетность?

-

Собственники бизнеса и лица, принимающие управленческие решения, ведь эффективность управления компанией зависит от количества и качества информации, которая доступная первым лицам. Поэтому даже в малом бизнесе крайне затруднительно использовать для целей стратегического управления бухгалтерскую отчетность, составленную прежде всего для налоговых органов и по определенным правилам заполнения, на которые невозможно повлиять.

-

Инвесторы, крупные кредиторы – данная группа использует управленческую отчетность совместно с бухгалтерской для оценки своих возможных рисков. Поскольку бухгалтерская отчетность предоставляет только информацию за предыдущие периоды, то ее часто бывает недостаточно чтобы оценить возможное развитие бизнеса. Поэтому для инвесторов и кредиторов часто необходимо подготовить управленческую отчетность с прогнозом на срок инвестирования (кредита).

-

Средний менеджмент компании, так как они в своей работе используют отдельные элементы отчетности, которые позволяют контролировать деятельность своих подразделений. Использовать для этих целей бухгалтерскую отчетность зачастую не представляется возможным в связи с тем, что она составляется по всей компании в целом. Оценить вклад каждого подразделения и выявить его ключевые показатели на основе консолидированной бухотчетности практически невозможно.

Рассмотрим более подробно первую группу – собственники бизнеса, топ-менеджмент компании – для чего им может быть полезна внутренняя управленческая отчетность? Оценить полезность использования управленческого учета собственники бизнеса могут через рост рентабельности компании и увеличения ее конкурентоспособности на занимаемом рынке. Для эффективного решения данной задачи управленческая отчетность может фокусироваться на управлении реальной прибыльностью компании через управление издержками, что приводит к тому, что эффективная управленческая отчетность должна иметь бόльшую степень детализации и используемой аналитики, высокую регулярность составления по сравнению с бухгалтерской отчетностью (например, ежемесячно).

Состав ключевой информации для собственника по операционному управлению компанией помимо анализа расходов может включать в себя:

- анализ доходов (по ключевым клиентам)

- оценка рентабельности компании в целом и по отдельным проектам (или другим ЦФУ )

- прогноз прибыли компании

- прогноз достаточного наличия денежных средств, предупреждение о кассовых разрывах

Получить данную аналитику можно из различных видов управленческой отчетности.

Виды (формы) управленческих отчетов

Основной комплект управленческой отчетности схож по составу с бухгалтерским:

- отчет о прибылях и убытках (P&L),

- управленческий баланс,

- отчет о движении денежных средств (ДДС).

Отчет о прибылях и убытках

Отчет по прибылям и убыткам (ОПУ) позволяет оценить рентабельность (прибыль) компании. ОПУ состоит из доходной и расходной частей, которые могут декомпозироваться по различным аналитикам. При этом расходы в этом финансовом отчете обычно имеют более глубокую детализацию по статьям затрат.

Управленческий отчёт о прибылях и убытках поможет определить те проекты (сегменты бизнеса), которые генерируют нулевую или отрицательную рентабельность. P&L помогает сконцентрироваться на тех направлениях бизнеса, которые приносит реальную прибыль. Для формирования отчета используется метод начисления, то есть могут учитываться обязательства, по которым еще не было оплаты.

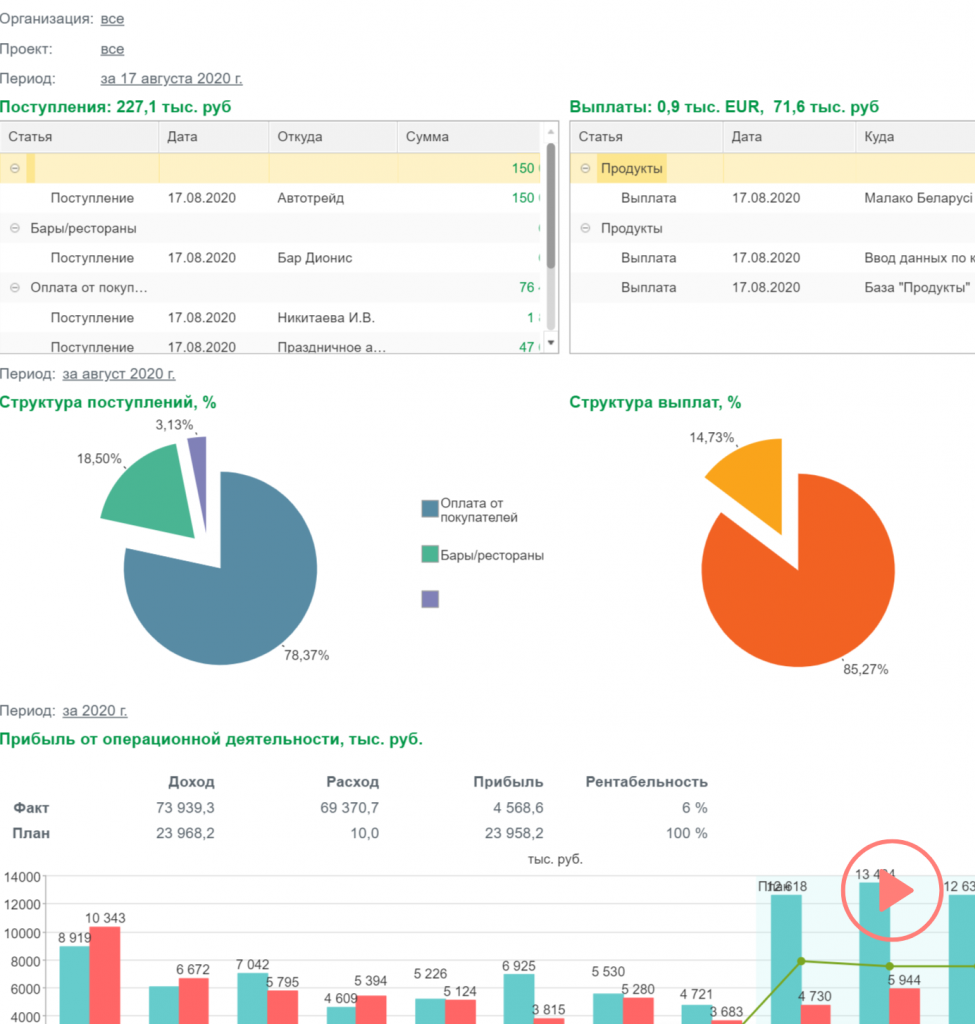

Рис.1. Отчет о прибылях и убытках

Управленческий баланс

Управленческий баланс — это отчет, который сводит результаты отчетов ОПУ и ДДС в один. Документ помогает контролировать корректность учета, направления использования прибыли, дебиторскую и кредиторскую задолженность.

Если ДДС ведут практически все компании, анализ ОПУ — стандарт для среднего и крупного бизнеса, то управленческий баланс практически не используется. Однако этот отчет позволяет соединить воедино два предыдущих отчета и проверить корректность их составления. Из Баланса собственник может получить информацию о том, чем владеет фирма, и как распределяется прибыль компании, или из чего финансируется убыток. Баланс состоит из двух основных групп – активы и пассивы.

Активы – это то, чем фирма обладает и что используется в ее деятельности: денежные средства, оборудование, товары и сырье на складе. С другой стороны, Пассивы – это источники формирования Активов: капитал, нераспределенная прибыль, кредиты и прочее. Главное правило составления баланса – равенство Активов и Пассивов.

Рис. 2 Пример отчета в сервисе «Управленка»

Отчет о движении денежных средств в управленческом учете

Самый простой и интуитивно-понятный – отчет по движению денежных средств (ДДС). Данный отчет используется практически в каждой фирме – он позволяет в кратчайшие сроки получить инструмент по контролю за оплатами, обязательными платежами и кассовыми разрывами. В ДДС заносят каждую операцию по расчетному счету или кассе, отмечают откуда пришли или куда ушли деньги, наполняют управленческими аналитиками (статья и ЦФУ). В результате собственник получает полную картину – сколько компания получила денег, на что потратила, сколько осталось.

С помощью Отчета о движениях денежных средств можно узнать, насколько компания готова генерировать денежный поток для поддержания текущей деятельности, а также для развития компании и покрытия кредитов. Часто в целях управления финансами используется еженедельный прогноз движения денежных средств – платежный календарь.

Пример ДДС в управленческом учете:

Рис. 3 Отчет ДДС

В сервисе «Управленка» отчет о движении денежных средств является основным управленческим отчетом. Показатели примера отчета ДДС можно условно разделить на 4 группы:

- Начальные остатки по группе компаний или по выбранным счетам, кошелькам и компаниям.

- Группа операционной деятельности – формирование текущих денежных потоков в разрезе статей.

- Группа прочей деятельности, которая объединяет финансовую и инвестиционную.

- Результирующий денежных поток и остатки денежных средств на конец периода.

Помимо управленческого ДДС по компаниям и счетам этот отчет можно сформировать для каждого проекта. Тогда вместо начального и конечного остатка ДС, будет выводиться прибыль и рентабельность проекта, рассчитанная кассовым методом.

Приведенный образец отчета ДДС в сервисе Управленка (рис. 3) можно формировать за любой промежуток времени, однако необходимо учитывать, что для корректного расчета всех показателей, операции за выбранный период должны быть разнесены по статьям управленческого учета и проектам. Тогда каждый показатель управленческого ДДС можно будет расшифровать до конкретной операции.

Объединение финансовой и инвестиционной деятельности обусловлено тем, что в малом бизнесе эти виды деятельности не всегда используются. Посмотреть более глубокую управленческую аналитику по ОДДС можно в отчет план факт. Этот отчет позволяет выводить группировки по видам деятельности, типам денежных средств, статьям, проектам и контрагентам.

Помимо он-лайн сервиса, образцы отчетов доступны в чат-боте телеграмм, в котором можно получить все преднастроенные варианты отчетов в формате excel или pdf.

Состав комплекта управленческой отчетности может меняться в зависимости от конкретных потребностей руководителей и необходимого уровня финансового контроля компании:

Рис. 4 Отчет по движению денежных средств (ДДС) в сервисе «Управленка»

Порядок составления управленческой отчетности

Отчет по движению денежных средств

Отчет по движению денежных средств отражает источники и размеры реальных денежных средств, потраченных и полученных компанией за определенный период. Структура ДДС состоит из нескольких разделов:

- Операционная деятельность

- Инвестиционная деятельность

- Финансовая деятельность

Раздел операционная деятельность служит для отражения результирующего денежного потока от основной деятельности организации. Данная сумма является ключевой и отражает насколько компания готова генерировать денежный поток для поддержания текущей деятельности, а также для развития компании, покрытия кредитов.

Формирование денежного потока от операционной деятельности включает в себя приток от продаж, дивиденды от акций других организаций и оттоки денежных средств по платежам основным поставщикам, оплата ФОТ, налоги, платежи прочим контрагентам для осуществление операционной деятельности.

В части поступления/выбытия денег от инвестиционной деятельности отображаются данные о финансовой массе, которую компания инвестирует в ресурсы, которые в состоянии формировать денежные потоки в дальнейшем. Здесь чаще отображаются операции, имеющие отношение к покупке/выходу внеоборотных активов и других инвестиций.

В составе финансовой деятельности, в большинстве своём приводятся потоки финансов, меняющие состав капитала и заемных средств. Эти данные обеспечивают возможность специалистам по отчетности спрогнозировать будущие требования кредиторов.

Отчет по прибыли и убыткам

Отчет о прибылях и убытках показывает результаты деятельности компании и позволяет анализировать эффективность используемой бизнес-модели. Основной принцип – это отражение в отчете показателей доходов и расходов, на основании которых можно рассчитать прибыльна фирма или нет. Часто для анализа используют несколько показателей прибыли, основные из которых:

- Маржинальная прибыль

- Валовая прибыль

- Операционная прибыль

- EBITDA

- EBIT

- Чистая прибыль

Расчет показателей и их сравнение приведено в таблице:

|

Показатель |

Описание |

Формула |

|---|---|---|

| Маржинальная прибыль | Маржинальная прибыль – это часть выручки, которая остается для покрытия постоянных затрат и получения прибыли. | Маржинальная прибыль = Выручка – Переменные расходы |

| Операционная прибыль | Операционная прибыль – это часть маржинальной прибыли после вычета постоянных затрат. | Операционная прибыль = Маржинальная прибыль – Постоянные расходы |

| EBITDA | EBITDA – показатель прибыли, рассчитанный без учёта амортизационных отчислений и переоценки активов | EBITDA = Операционная прибыль + Неоперационная прибыль + Амортизация — Переоценка активов |

| EBIT | Прибыль до уплаты налогов и процентов – включает в себя операционную и неоперационную прибыль, без учета процентов | EBIT = Операционная прибыль + Неоперационная прибыль |

| Чистая прибыль | Итоговый показатель, включающий в себя все расходы компании, в том числе по налогу на прибыль | Чистая прибыль = EBIT – Проценты – Налог на прибыль |

Необходимо учитывать, что доходы и расходы в ОПУ берутся без НДС, в то время как в ДДС все поступления и выплаты указываются с НДС в том размере, как они прошли по банку или кассе.

Управленческий баланс

После составления ДДС и ОПУ необходимо составить Баланс – этот отчет является их объединением и показывает финансовое состояния компании на текущую дату. В Балансе отображаются: кредиторская и дебиторская задолженности, объем незавершенного производства у организации, объем налогов, которые необходимо уплатить. На основании управленческого баланса рассчитывают основные показатели финансового состояния.

|

Показатель |

Описание |

Формула |

|---|---|---|

| Коэффициент текущей ликвидности | Коэффициент текущей ликвидности показывает может ли компания быстро покрыть текущие обязательства. | Коэффициент текущей ликвидности = Оборотные активы / Краткосрочные обязательства |

| Коэффициент финансовой независимости | Чем выше показатель, тем больше финансовая независимость компании, и тем вероятнее она сможет погасить долги за счет собственных средств | Коэффициент финансовой независимости = Собственный капитал / Все активы компании |

| Коэффициент рентабельности активов (ROA) | Показатель отдачи от использования основных средств компании. С его помощью определяют, сколько прибыли приносят вложенные в активы инвестиции | ROA = Прибыль / Стоимость активов |

| Ресурсоотдача | В динамике показывает насколько эффективны были вложения в активы компании. | Ресурсоотдача = Выручка / Стоимость активов |

Составленные управленческие отчеты должны удовлетворять следующим основным критериям:

- Понятность. Формат отчетов и методология составления финансовых отчетов должны коррелировать с целями управления и задачами менеджмента компании. Для это цели составления отчетов должны быть определены еще на этапе разработки классификаторов управленческой аналитики.

- Существенность. Управленческая отчётность должна включать только значимые данные, например, для отчетов по компании возможна группировка статей, а контрагентов и проекты можно не выводить вовсе. При этом формирование комплекта отчетности для конкретного проекта должно включать более детализированию информацию (конкретные статьи и контрагенты). А для определённого круга лиц – достаточно выводить только ключевые показатели управленческой отчетности и несколько основных коэффициентов.

- Достоверность и правдивость. Используемые данные в отчетах должны отражать реальные (правдивые) хозяйственные операции. При этом необходимо учитывать то, что управленческая отчетность может содержать погрешности и не требует абсолютной точности, как бухгалтерская отчетность. Размер этих неточностей не должен искажать реальное состояние дел в компании

- Сопоставимость. Данное условие необходимо для возможности ретроспективного анализа деятельности компании. Составленные отчеты должны сохранять возможность сравнения различных показателей между собой в течении продолжительного периода времени. Это достигается за счет предварительной разработки методики составления отчетов.

Корректно составленная управленческая отчетность позволяет учитывать при принятии решений гораздо большее количество факторов, уменьшить срок реакции на изменение показателей деятельности компании и избегать кассовых разрывов.

Достичь этого можно используя специализированные средства автоматизации управленческого учета. В качестве средства автоматизации управленческого учета компаний малого бизнеса можно использовать готовые онлайн сервисы.

Сервис «Управленка» позволяет, не тратя время на внедрение и настройку отчетов, сразу получить оперативную информацию по финансам компаний.

Сервис помогает бизнесу:

- выполняет синхронизацию управленческого учета с банками;

- предоставляет информацию по прибыльности различных частей бизнеса (проектов);

- планирует предстоящие платежи и поступления ДС, предсказывает кассовый разрыв.

С работой в сервисе вы получите:

- Настроенный управленческий учет для небольших компаний

- Продуманную визуализацию основных показателей бизнеса