На курс доллара будут влиять экспортеры и цены на нефть, угроза санкций и дивиденды. При этом эффект от сделок по продаже бизнеса иностранцами сохранится, но в меньшем объеме. «РБК Инвестиции» поговорили с аналитиками

Май 2022 года запомнится высокой

волатильностью

валютного рынка — с начала месяца курс доллара успел упасть с ₽80 до ₽75, а потом восстановиться к прежнему уровню. Причем оба движения — как нисходящее, так и восходящее — по времени занимали около недели. По итогам торгов 19 мая доллар снизился к рублю на 0,28% — его курс составил ровно ₽80, евро упал на 0,05%, до ₽86,5.

Однако говорить о том, что валютный курс стабилизировался, пока рано. Повышенная неопределенность и продолжение экономической трансформации еще будут вызывать локальные дисбалансы, уверен главный аналитик ПСБ Денис Попов.

«РБК

Инвестиции

» спросили экспертов о том, что будет влиять на российскую валюту, и собрали актуальные прогнозы на июнь.

- Почему доллар может снизиться

- Прогнозы курса доллара на июнь

- Что будет с курсом юаня

Что будет влиять на курс доллара в июне 2023 года

1. Экспорт и валютная выручка

Рубль остается чувствительным к торговым потокам и операциям по конвертации валютной выручки экспортерами на внутреннем валютном рынке. Средняя цена барреля российской нефти Urals с 15 апреля по 14 мая 2023 года выросла с $51,15 до $55,97.

Наблюдавшаяся в апреле-мае нормализация цен на российские энергоносители будет способствовать некоторому росту экспортной выручки в ближайшие месяцы, несмотря на анонсированное сокращение добычи, считает экономист по России и СНГ+ «Ренессанс Капитала» Андрей Мелащенко.

Таким образом, рубль продолжит умеренно укрепляться, если нефтяные цены продолжат рост, а геополитическая ситуация останется без существенных изменений, считает эксперт по фондовому рынку «БКС Мир инвестиций» Дмитрий Бабин.

«В базовом сценарии мы не видим рисков обвала цен на нефтяном рынке в июне. Конвертация экспортерами валютной выручки под дивидендный сезон находится в завершающей стадии. Динамика цен на нефть и, как следствие, объем притока иностранной валюты на внутренний рынок будут определяющим фактором для курса рубля», — отметил инвестиционный стратег ИК «Алор Брокер» Павел Веревкин.

Несмотря на то, что российские нефтяные компании бьют рекорды по экспорту, приток валютной выручки на российский рынок сокращался: в апреле наши крупнейшие экспортеры продали на бирже лишь $7 млрд — на 40% меньше, чем в марте, и на 54% ниже показателей декабря, рассказал аналитик ФГ «Финам» Александр Потавин.

«Фактором давления на рубль может выступать риск сокращения притока валюты в случае принятия очередного пакета санкций странами ЕС и G7, что сделает экспорт сырья из России предельно сложным и дорогим», — предупредил Потавин.

2. Выход иностранцев из российского бизнеса

В начале апреля, когда доллар подскочил до ₽83,5, эксперты впервые заговорили о том, что на рубль могут влиять сделки по покупке активов у иностранного бизнеса, уходящего из России. Фактически они создают повышенный спрос, когда российскому покупателю может одномоментно понадобиться большое количество валюты.

Ранее замглавы Минфина Алексей Моисеев заявил, что ведомство планирует ввести единый лимит по конверсионным сделкам с валютой при выходе из российского бизнеса инвесторов из недружественных стран. Позднее эту идею поддержала глава Банка России Эльвира Набиуллина.

Курс рубля стал чувствительным к значительным суммам единичных сделок нерезидентов на валютном рынке на фоне снижения объемов торгов, говорит Мелащенко. «Новые крупные сделки могут способствовать ослаблению курса национальной валюты. Эффект таких сделок может быть ниже, но все-таки не исчезнет полностью», — полагает эксперт.

Рассуждая о выводе капитала иностранцами из российских компаний, Бабин напомнил, что ранее был подписан указ президента о передаче долей, принадлежащих нерезидентам, в управление отечественным структурам. Речь идет об указе «О временном управлении некоторым имуществом», который пока действует только в отношении двух активов — немецкой Uniper и финской Fortum.

3. Дивиденды

В ближайшие недели на курс рубля может оказать влияние выплата дивидендов крупнейшими российским компаниями, а также конвертация с этой целью их валютной выручки и обратные операции, необходимые для репатриации выплат зарубежными инвесторами, отметили в «Ренессанс Капитале».

Ранее аналитики SberCIB подсчитали, что за период с мая по июль половина компаний из индекса Мосбиржи может направить на дивиденды ₽1,8 трлн. Причем выплаты сильно концентрированы — более 75% суммы приходится на пять эмитентов. У компаний нет в моменте такого количества рублей, следовательно, они будут продавать доллары, особенно экспортеры.

Фото: Shutterstock

Что будет с курсом доллара в июне: прогнозы аналитиков

- ПСБ, главный аналитик Денис Попов: «Наш базовый прогноз не предполагает существенного изменения курса рубля во втором и третьем кварталах текущего года»;

- «Финам», аналитик Александр Потавин: «Наш прогноз на период до конца второго квартала по паре доллар/рубль: диапазон от ₽76,25 до ₽81,25 со средним значением в районе ₽78,5. По паре евро/рубль — торговля в диапазоне от ₽83,5 до ₽89 со средним значением в районе ₽85,5»;

- «БКС Мир инвестиций», эксперт по фондовому рынку Дмитрий Бабин: «Доллар в июне может вернуться в район ₽75–76. При этом, если на мировом рынке пара евро/доллар останется около текущего уровня 1,08, у нас этот диапазон будет соответствовать границам пары евро/рубль ₽81–82»;

- «Алор Брокер», инвестиционный стратег Павел Веревкин: «Предполагаем, что доллар будет торговаться в диапазоне ₽78–81, евро — ₽84–85»;

- «Ренессанс Капитал», экономист по России и СНГ+ Андрей Мелащенко: «Мы ожидаем, что в конце второго квартала рубль может несколько укрепиться относительно текущих уровней (закрепиться ниже ₽80 за доллар и приблизиться к ₽75 за доллар)»;

- Россельхозбанк, начальник аналитического отдела департамента по работе на рынках капитала Александр Фетисов: «В июне мы видим вероятные границы колебаний курса рубля по отношению к доллару в диапазоне ₽77,2–83,6, евро — ₽83,50–90,25».

Что будет с курсом юаня в июне

На международном рынке китайская валюта чувствует себя не так уверенно — на этой неделе она опустилась до 7 юаней за доллар. Это минимальное значение с декабря 2022 года, до того, как стало известно об открытии китайской экономики. Рынки закладывают будущее снижение ставки Народным банком Китая, а также то, что экономика КНР восстанавливается не так быстро, как ожидалось ранее, пояснили эксперты.

На российском валютном рынке курс юаня довольно крепок — торговая сессия 19 мая завершилась на уровне ₽11,37. Мелащенко из «Ренессанс Капитала» указывает на то, что рост спроса на юань связан с увеличением количества финансовых инструментов в юанях, доступных розничным инвесторам, а также с ростом доли юаня во внешнеэкономических расчетах и сделках на валютном рынке. «В случае реализации нашего сценария, предусматривающего некоторое укрепление рубля, укрепление будет происходить по отношению ко всей валютной корзине, в том числе к юаню», — добавил эксперт.

Доля юаня в торгах на валютном рынке составила 36,1%, но при этом выросла и доля доллара до 44,5% за счет снижения доли евро до 17,8% согласно Обзору рисков финансовых рынков Банка России.

«Этой весной российские банки повышали ставки по вкладам в китайской валюте, и поэтому популярность вкладов в юанях продолжала расти. Сейчас розничные клиенты крупных российских банков, кроме рублей, все чаще используют юани как альтернативу прежним классическим валютным вкладам в долларах и евро. В ситуации внешней изоляции российское население и бизнес вынужденно увеличивают долю в юане, поскольку альтернатив почти нет», — объяснил Потавин.

- В «БКС Мир инвестиций» прогнозируют, что в случае, если курс доллара к рублю будет составлять в июне ₽75–76, котировки пары юань/рубль будут находиться в районе ₽10,6–10,8;

- ПСБ: «К концу июня прогнозируем стоимость юаня на уровне ₽11,5–12»;

- «Ренессанс Капитал»: «С учетом наблюдаемого ослабления юаня по отношению к доллару США курс юаня по отношению к рублю может достичь ₽10,7 в середине года».

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности.

Подробнее

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

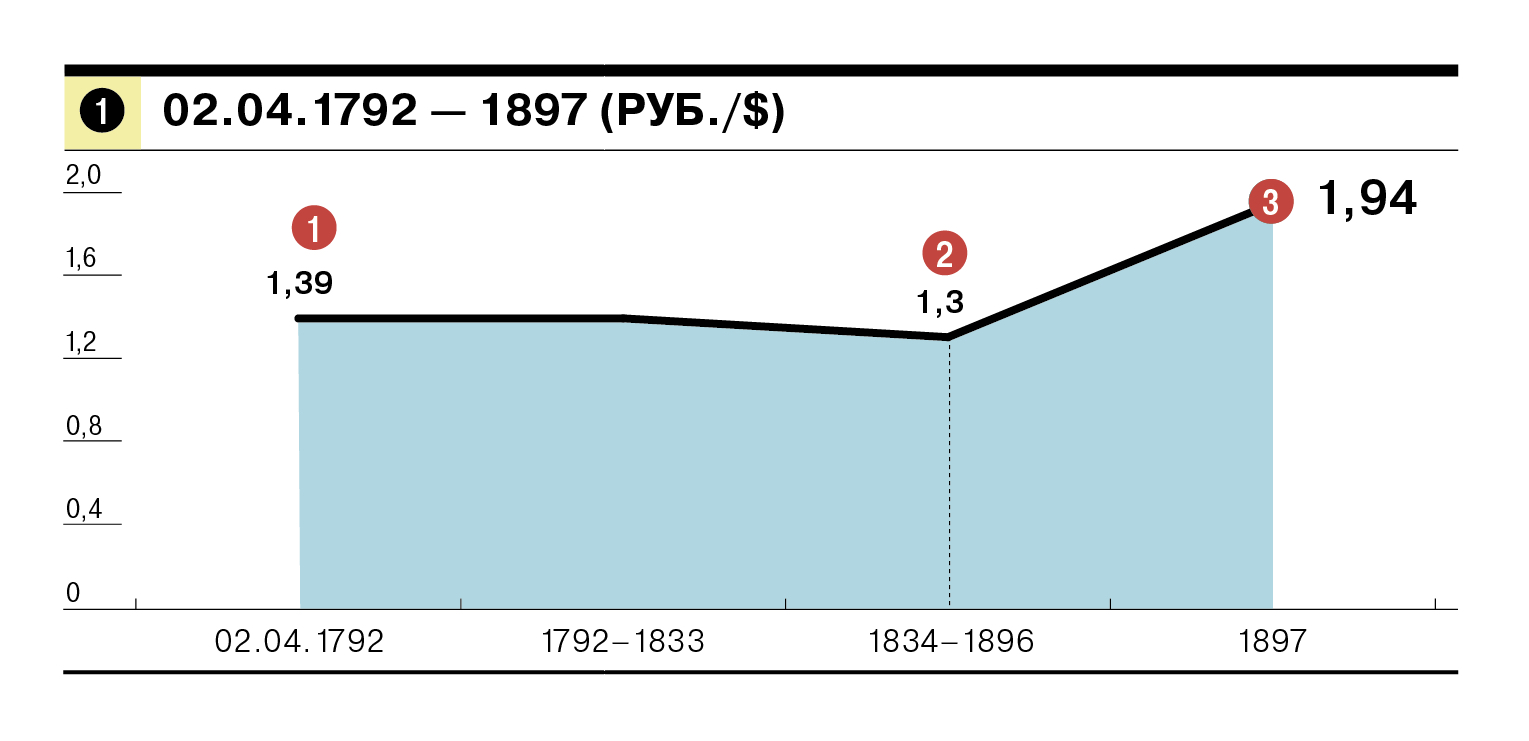

В условиях международных санкций, введенных против России с началом спецоперации на Украине, курс доллара несколько раз обновлял исторические максимумы. Как обесценивалась и снова усиливалась российская валюта со времен императрицы Екатерины II до наших дней — в инфографике «Ъ».

Рождение доллара

- 2 апреля 1792 года. Указ Конгресса США о создании монетного двора. В мире появилась новая денежная единица — американский доллар, тогда он содержал 1,6 г золота.

- 1834 год. В России выпущены кредитные билеты, заменившие ассигнации.

- 1897 год. Денежная реформа министра финансов Сергея Витте, установившая в России золотой стандарт. Реформа укрепила внешний и внутренний курс рубля, способствовала привлечению в экономику отечественных и иностранных капиталов, улучшила инвестиционный климат в стране.

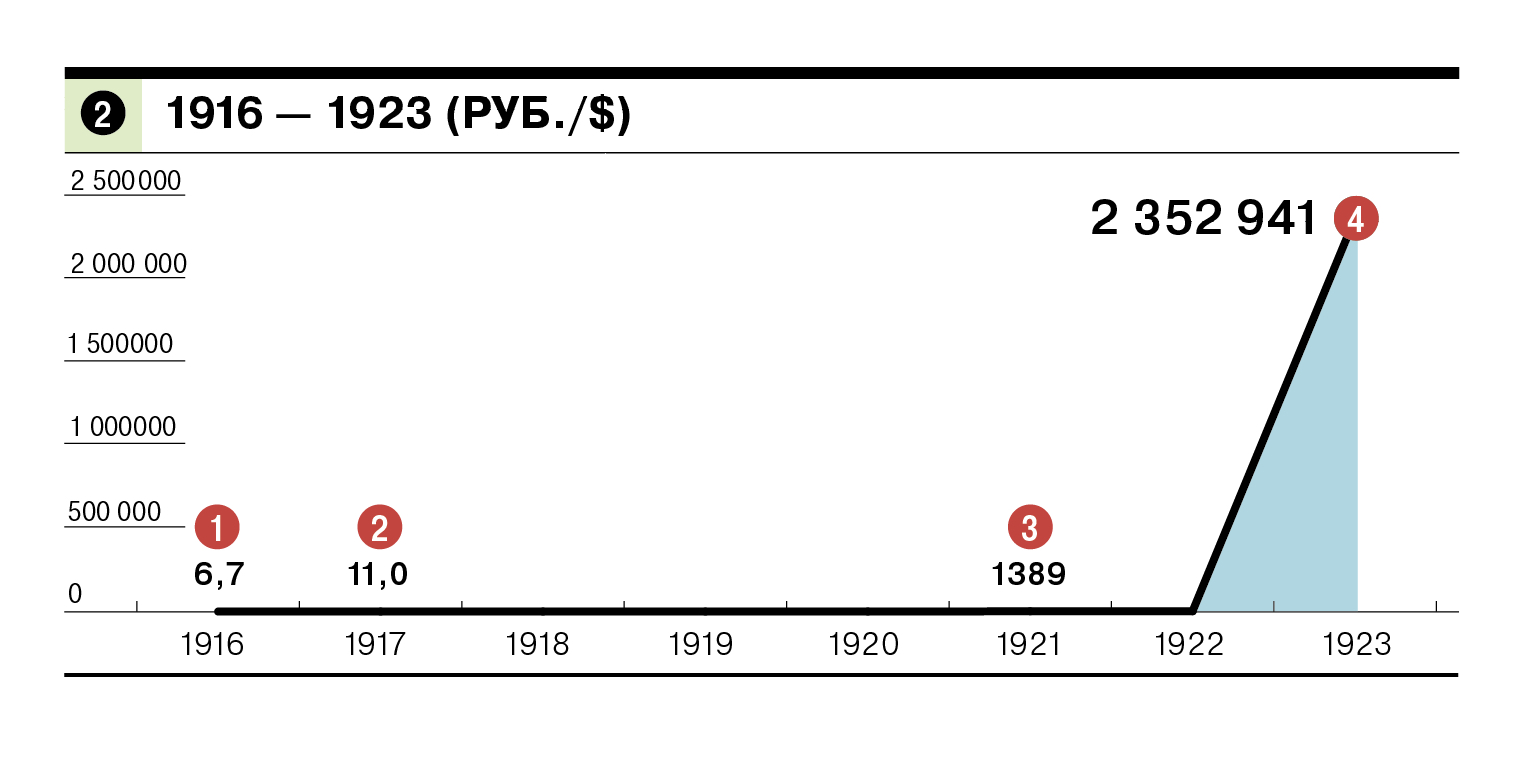

Две войны и одна революция

- 1916 год. Инфляция, связанная с Первой мировой войной. Обмен денег на золото был прекращен, все 629 млн золотых рублей исчезли из обращения.

- 1917 год. В 1917–1920 годах правительство РСФСР провело политику по ликвидации денежного обращения в стране. С января 1920 года в стране не работали банки.

- 1921 год. Создан Государственный банк РСФСР с капиталом в размере 2 трлн руб. Политика военного коммунизма привела к острому экономическому кризису. Для нормализации экономики, разрушенной Гражданской войной, советское правительство объявило о переходе к нэпу (новая экономическая политика).

- 1923 год. Абсолютный минимум российской валюты за всю историю.

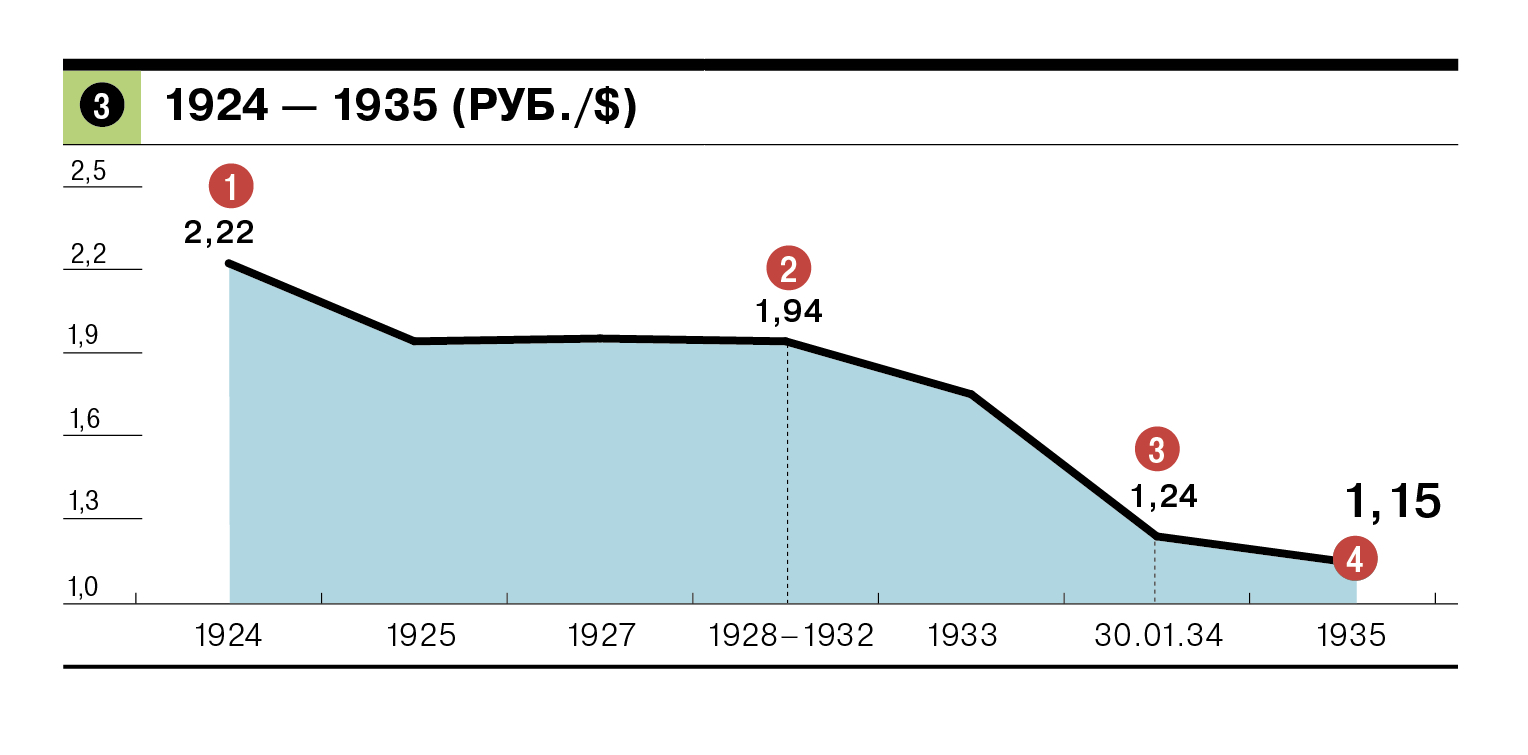

Деноминация, рождение червонца

- 1924 год. Закончилась денежная реформа, направленная на обмен старых обесцененных рублей (совзнаков) путем деноминации на новые (медные, серебряные монеты и казначейские билеты). Внедрение твердой, обеспеченной золотом валюты — червонца. В ходе реформы удалось ликвидировать бюджетный дефицит.

- 1929 год. Экономический кризис на Западе. К концу 1920-х годов в СССР был ликвидирован нэп, свободный оборот валюты прекратился, а хранение доллара преследовалось.

- 30 января 1934 года. Золотое содержание доллара снижено до 0,9 г.

- 1935 год. Начало падения курса рубля.

Индустриализация и новая мировая война

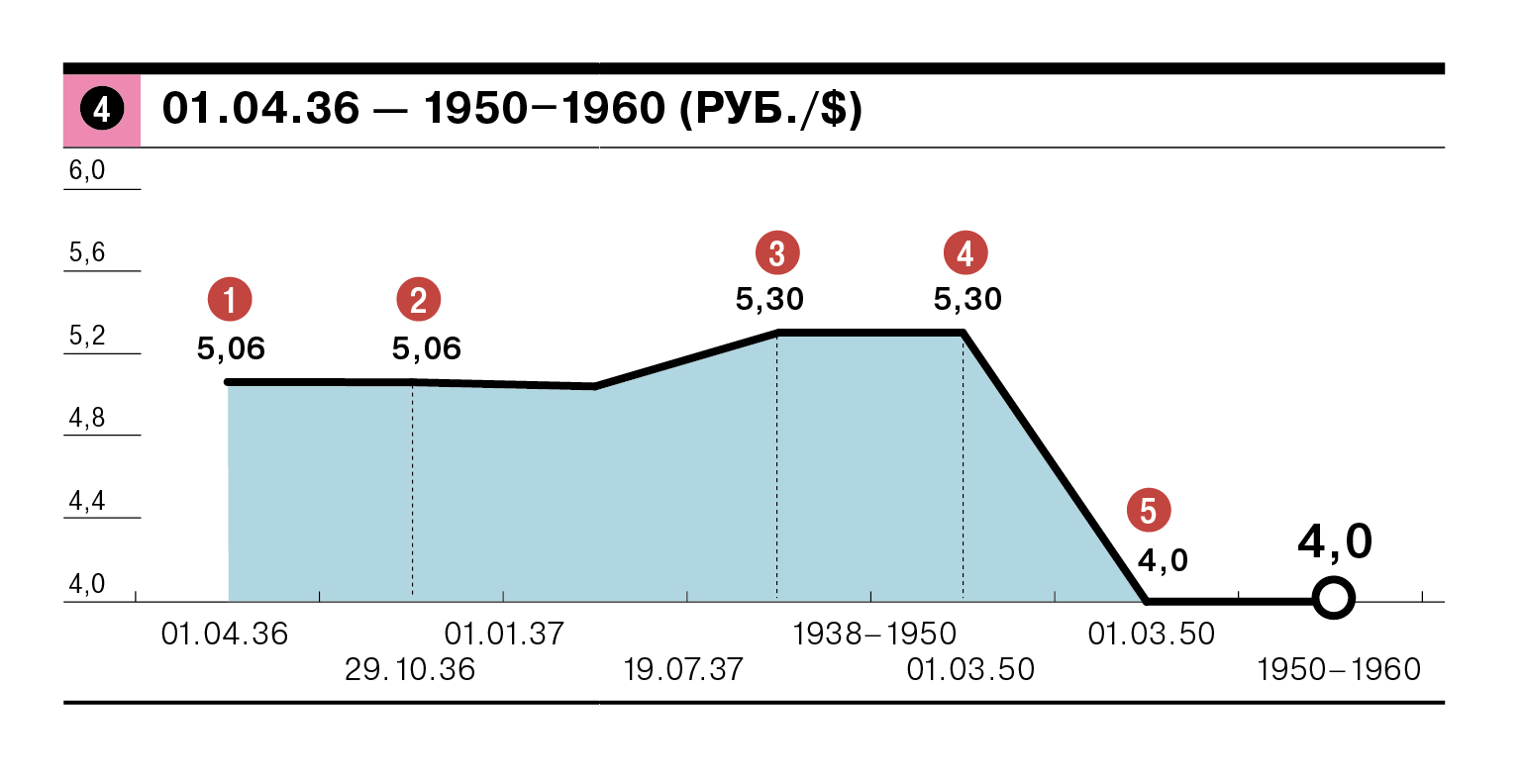

- 1 апреля 1936 года. Ради уменьшения зависимости от доллара международные расчеты начали производиться во франках. Был установлен курс 1 руб. за 3 французских франка (0,17685 г золота).

- 29 октября 1936 года. В связи с падением золотого содержания франка был установлен курс 1 руб. за 4,25 французского франка (0,17595 г золота).

- 19 июля 1937 года. Установление исчисления рубля на базе американского доллара. Золотое содержание было равно 0,167674 г.

- 1938–1950 годы. Тяжелое экономическое положение СССР в годы Второй мировой войны привело к введению карточной системы по выдаче населению товаров первой необходимости. В 1947 году за неделю была проведена деноминация рубля (1 к 10). Ценность денег рассчитывалась исходя из средних цен на золото.

- 1 марта 1950 года. Отмена исчисления рубля на базе американского доллара. В качестве основного платежного инструмента выступал швейцарский франк. Золотое содержание рубля составляло 0,222168 г чистого золота.

От эпохи застоя до распада СССР

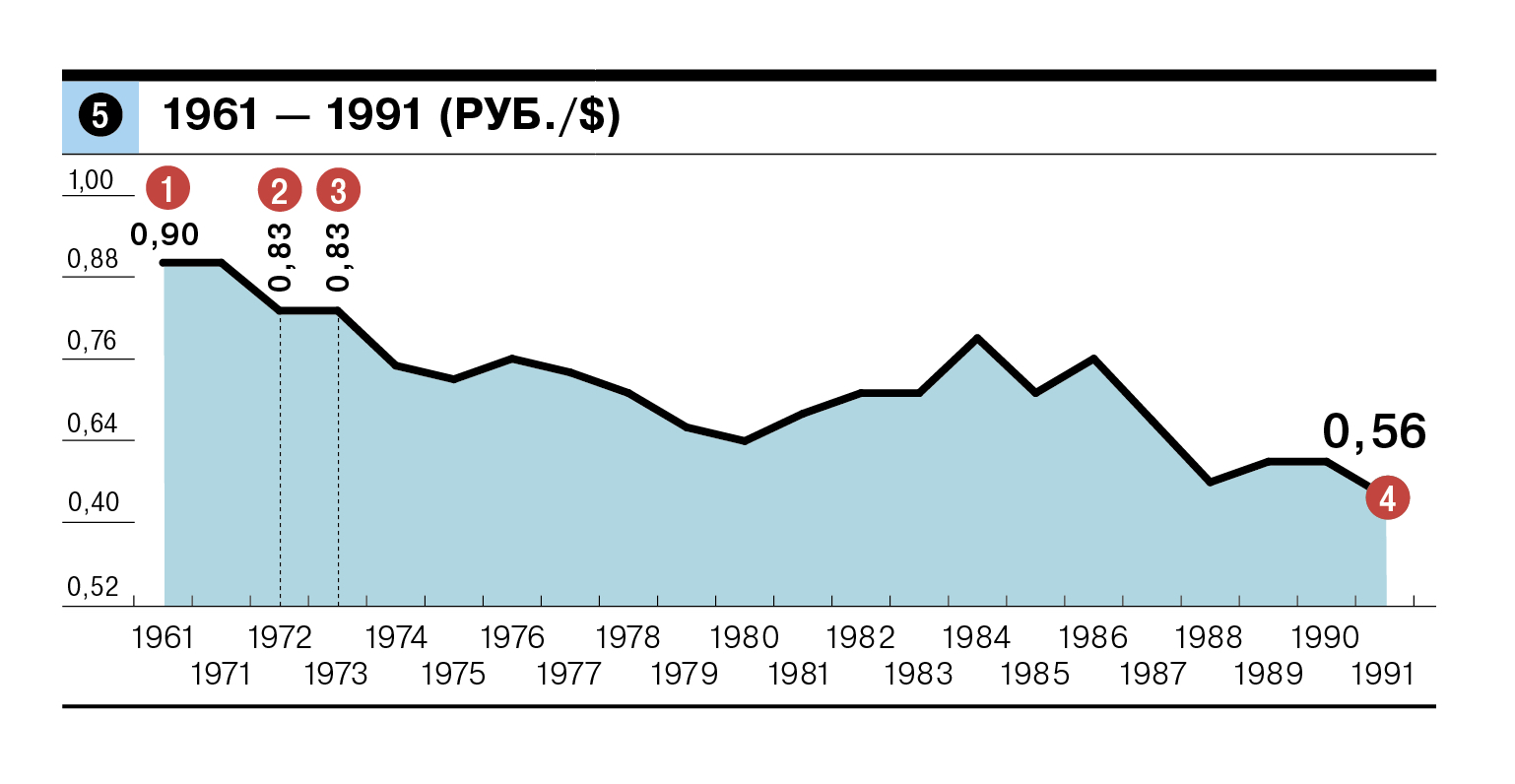

- 1961 год. Хрущевская денежная реформа. Основная цель — облегчение взаиморасчетов. Деноминация (1 к 10), увеличение золотого содержания рубля.

- 1971–1972 годы. Первая после 1934 года девальвация доллара.

- 1974 год. Полная отмена в США золотого стандарта, укрепление рубля вплоть до конца советской эпохи.

- 1991 год. Курс после распада СССР был в районе 56 коп. за доллар, однако он не имел значения — на черных рынках валюту продавали за 30–33 руб.

Свободный курс рубля

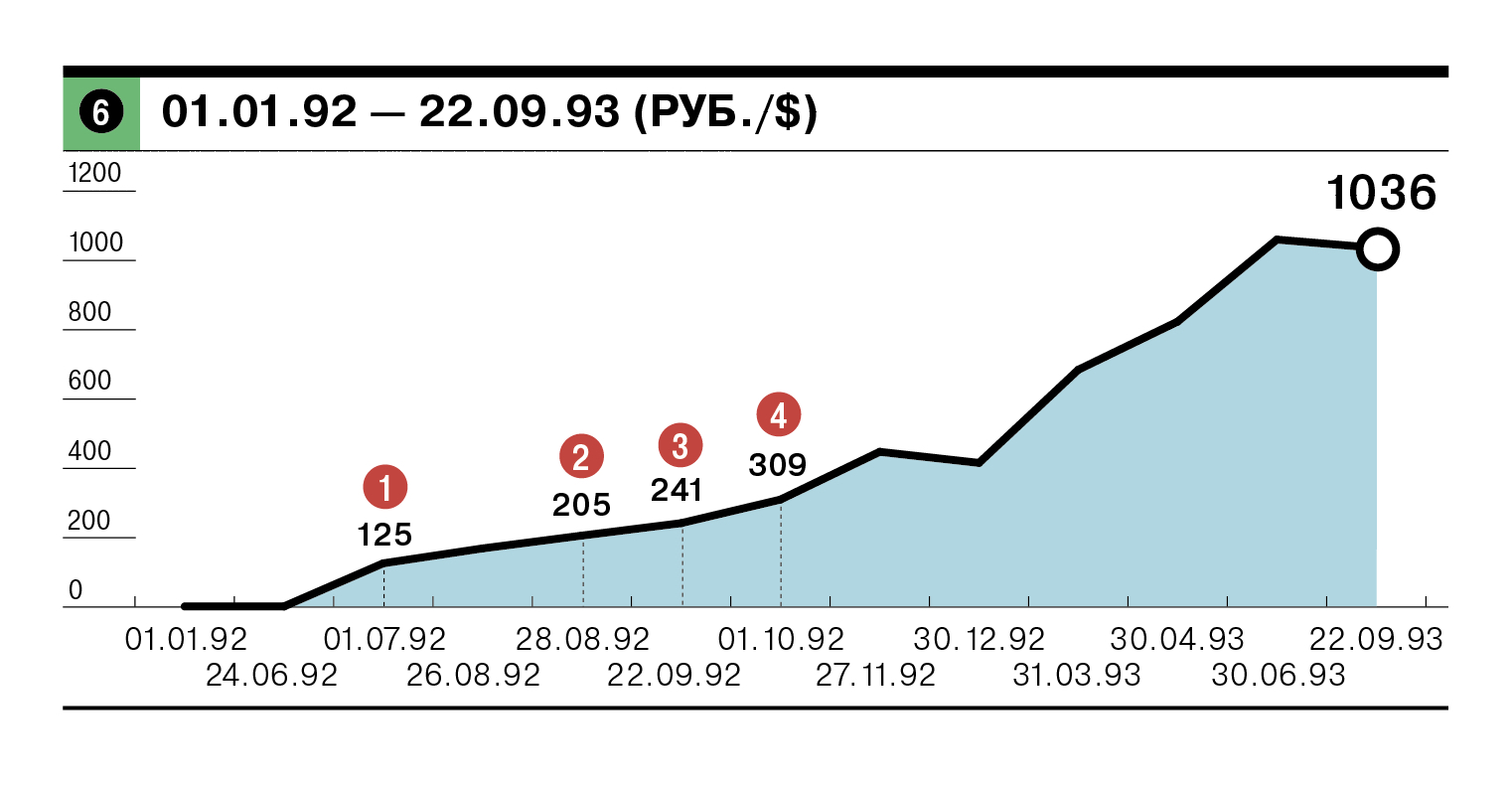

- 1 июля 1992 года. Введение свободного курса рубля. Сразу после этого Банк России уравнял официальный курс доллара США с биржевым, повысив его с 56 коп. до 125 руб. (рост в 222 раза).

- 28 августа 1992 года. Из-за превышения спроса над предложением валюты, высоких инфляционных ожиданий банков и населения, повышения закупочных цен на основные сельхозпродукты курс рубля упал по отношению к доллару на 18%.

- 22 сентября 1992 года. За день доллар вырос сразу на 35,5 руб., до 241 руб. Ранее 17 сентября президент России Борис Ельцин подписал указ о переходе к новым регулируемым ценам на отдельные виды энергоресурсов. Рост цен на нефтепродукты, уголь, транспортные услуги, тепловую и электрическую энергию, продовольствие вызвал очередной виток инфляции и обвал рубля.

- 1 октября 1992 года. Очередное повышение курса доллара, связанное с инфляцией.

Нарастание экономического кризиса

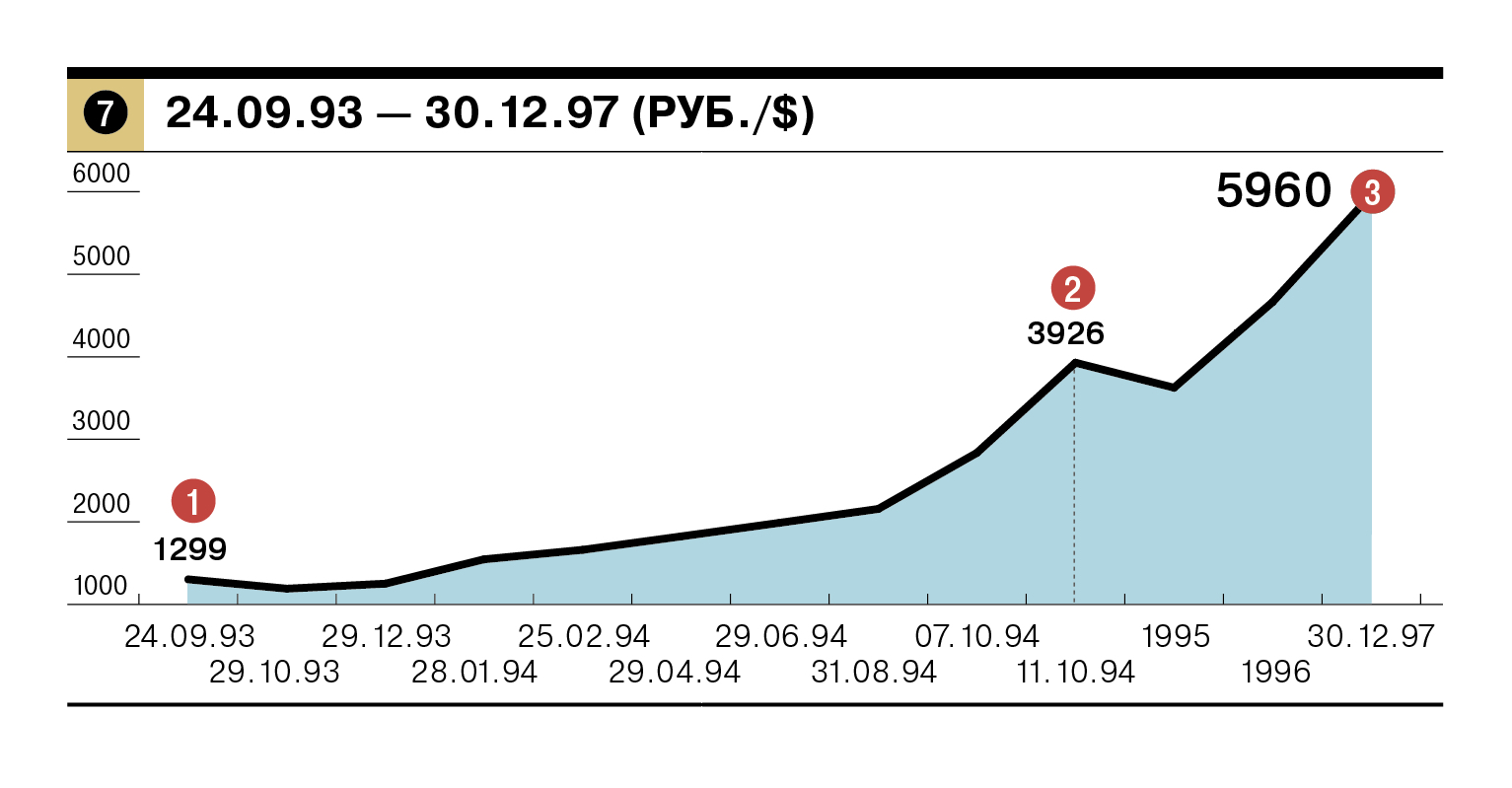

- 24 сентября 1993 года. Официальный курс рубля упал на 20,25%. Эксперты объясняли ситуацию в первую очередь политической нестабильностью. 21 сентября президент РФ Борис Ельцин подписал указ о поэтапной конституционной реформе в РФ, в соответствии с которой Съезд народных депутатов и Верховный совет должны были прекратить свою деятельность.

- 11 октября 1994 года. «Черный вторник». На фоне общего кризиса в экономике за один день курс доллара возрос с 2833 руб. до 3926 руб. за доллар. В результате в отставку были отправлены председатель ЦБ РФ Виктор Геращенко и и. о. министра финансов Сергей Дубинин.

- 30 декабря 1997 года. Максимальное обесценивание рубля. Всего с 1 июля 1992 года до деноминации, проведенной 1 января 1998 года, рубль обесценился в 47 раз: со 125 руб. до 5960 руб.

Дефолт

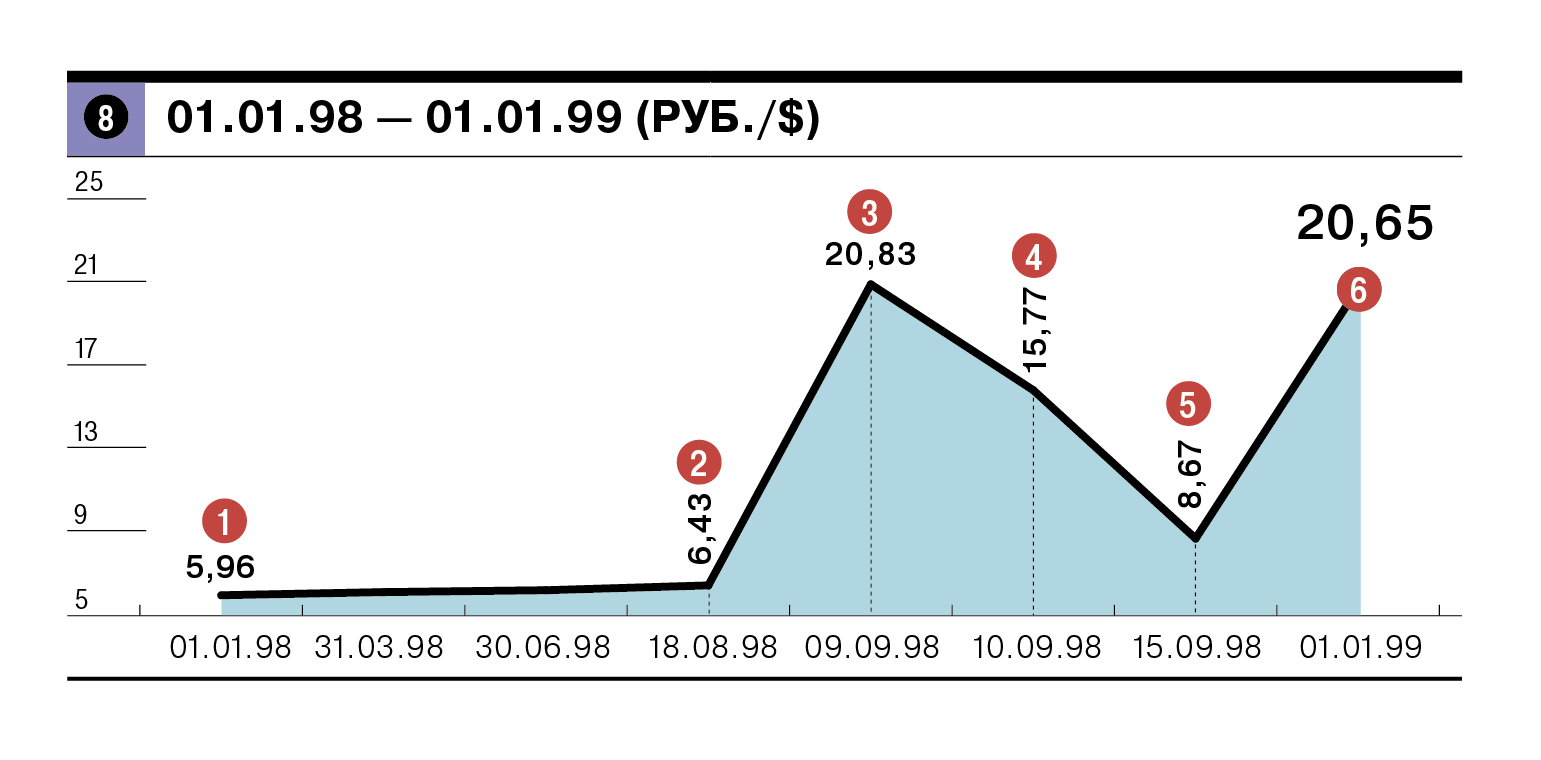

- 1 января 1998 года. Деноминация рубля (с 5960 руб. до 5,96 руб.).

- 18 августа 1998 года. 17 августа в России был объявлен технический дефолт по основным видам государственных долговых обязательств. Одновременно правительство отказалось от удержания фиксированного курса рубля по отношению к доллару и объявило о переходе к плавающему курсу в рамках нового валютного коридора.

- 9 сентября 1998 года. Максимальное после дефолта повышение курса доллара. Экономическому кризису и обесцениванию рубля способствовали искусственное завышение курса в целях сокращения инфляции, кризис в странах Юго-Восточной Азии и падение мировых цен на энергоносители, которые составляли значительную часть российского экспорта.

- 10 сентября 1998 года. Начало снижения курса доллара.

- 15 сентября 1998 года. Максимум снижения.

- 1 января 1999 года. Ослабление рубля продолжалось на протяжении четырех лет после дефолта.

Новый век

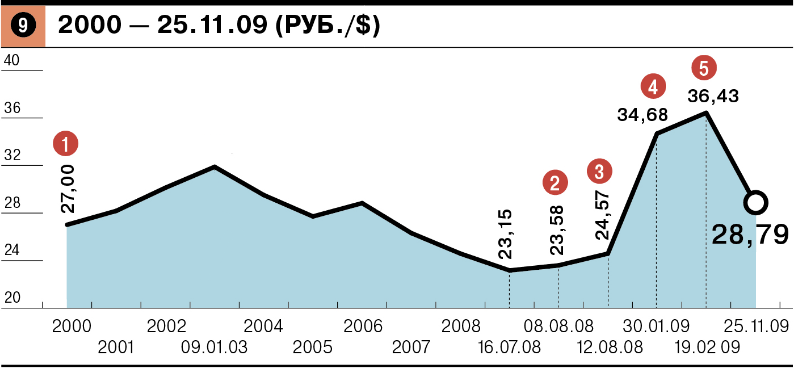

- 2000 год. До 2008 года резких скачков курса рубля не было. Во время мирового финансового кризиса рубль подешевел к доллару на 35% (с 27,3 руб. до 36,7 руб.), но это заняло два с половиной месяца (с ноября 2008 по февраль 2009 года).

- 8 августа 2008 года. После начала боевых действий в Южной Осетии и Абхазии рубль упал по отношению к иностранным валютам, однако падение было не слишком значительным.

- 12 августа 2008 года. Рост курса доллара по отношению к рублю на 4% (с 23,58 руб. до 24,57 руб.).

- 30 января 2009 года. В 2008–2009 годах курс рубля падал в связи с мировым финансовым кризисом. Рост российской экономики резко замедлился.

- 19 февраля 2009 года. Максимальное значение курса доллара в 2009 году. Этот рекорд держался до сентября 2014 года.

Первые санкции

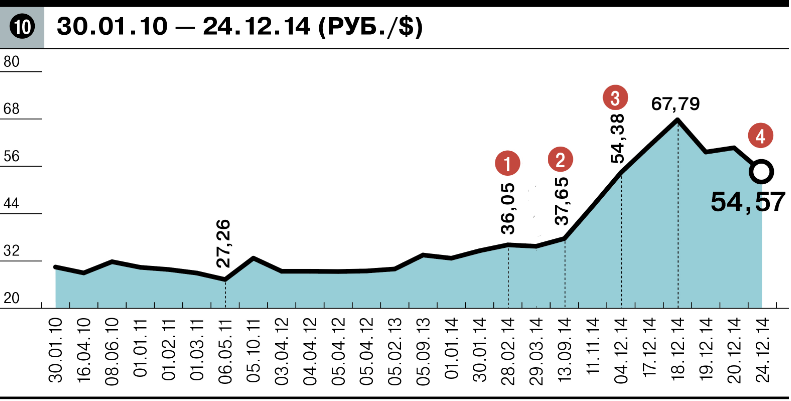

- 28 февраля 2014 года. Серьезное давление на рубль оказала смена власти на Украине и санкции, введенные в отношении России.

- 13 сентября 2014 года. Основную роль в падении курса рубля играло снижение цены на нефть: с $107 за баррель нефти марки Brent в августе 2014 года до $60 в декабре.

- 4 декабря 2014 года. Доллар превысил отметку в 50 руб. после отказа ОПЕК сокращать объемы добычи нефти в конце ноября.

- 24 декабря 2014 года. По итогам года рубль обесценился к доллару на 72,2% (с 32,66 руб. на 1 января 2014 года до 56,24 руб. на 1 января 2015 года).

Падение цен на нефть

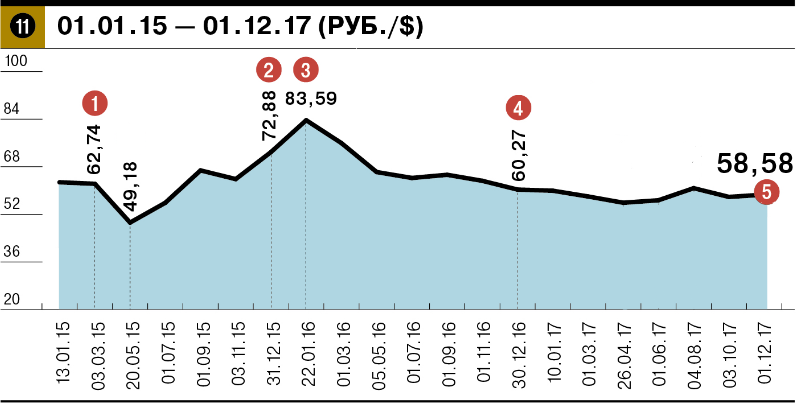

- 3 марта 2015 года. Начало падения курса рубля из-за снижения стоимости нефти.

- 31 декабря 2015 года. Максимальное значение курса за год. В 2015 году основные колебания курса были связаны с изменением цен на нефть. Всего по итогам года рубль обесценился по отношению к доллару на 29,7%.

- 22 января 2016 года. Самый крупный рост курса из-за «отскока» нефтяных котировок. Цена нефти 21 января упала с $37 (в начале года) до $27,5 за баррель.

- 30 декабря 2016 года. Минимальное значение курса доллара за год. По итогам 2016 года рубль смог укрепиться к доллару благодаря стабилизации нефтяных котировок. Рост составил 16,9% (с 72,93 руб. до 60,66 руб.).

- 1 декабря 2017 года. По итогам года курс доллара снизился на 3,83% (с 60,66 руб. до 57,6 руб.).

Пандемия COVID-19

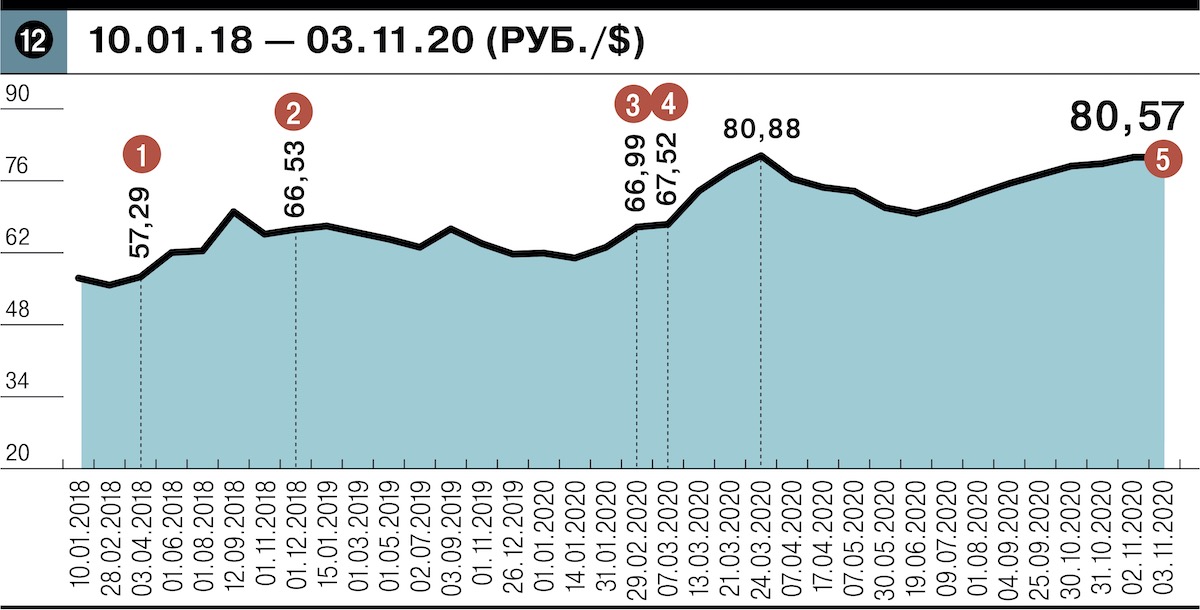

- 3 апреля 2018 года. Давление на рубль в связи с ужесточением санкций США.

- 1 декабря 2018 года. В результате двух волн падения рубль за год потерял 21,1% стоимости к доллару.

- 29 февраля 2020 года. Падение российских и западных рынков на фоне пандемии коронавируса и падения цен на нефть.

- 7 марта 2020 года. 6 марта развалилась сделка ОПЕК+, 9 марта стоимость нефти марки Brent рухнула на 30% и доходила до $31,02 за баррель, обвал цен привел к девальвации рубля.

- 2 ноября 2020 года. Курс доллара при открытии торгов на Московской бирже достигал отметки 80,95 руб./$ — максимального значения с марта.

Среди негативных факторов, влияющих на российскую валюту в 2020 году называли ухудшение ситуации с пандемией в мире, снижение цен на нефть и выборы президента США.

Спецоперация на Украине

- 8 апреля 2021 года. Ослабление рубля в ожидании новостей на тему санкций и развития ситуации вблизи юго-восточных границ Украины.

- 27 октября 2021 года. Укрепление рубля в связи с повышением ключевой ставки ЦБ (до 7,5%). Курс доллара падал ниже 70 руб. последний раз в году (впервые с лета 2020 года).

- 12 ноября 2021 года. Снижение рубля и российских индексов на фоне заявлений США и публикаций западных СМИ о рисках вторжения России на Украину.

- 21 февраля 2022 года. Президент РФ Владимир Путин подписал указы о признании ДНР и ЛНР, 24 февраля Россия начала спецоперацию на Украине. На фоне многосторонних санкций, введенных Западом, курс рубля начал стремительное падение, несколько раз обновляя исторические минимумы.

- 11 марта 2022 года. ЦБ России установил максимальный на данный момент официальный курс доллара в размере 120,37 руб.

Начавшееся с середины марта укрепление рубля эксперты связывают с мерами поддержки отечественной экономики и новостями о прогрессе в переговорах России и Украины.

С начала года стоимость российской валюты снизилась более чем на 20%. Если в середине января официальный курс доллара не доходил до 68 рублей, то после майских праздников его котировки уверенно закрепились выше 80 рублей. Среди причин такого резкого пике называют несколько факторов: подготовку нового пакета антироссийских санкций, усиливающуюся дефицит федерального бюджета, намечающийся инвестиционный голод в экономике, низкую финансовую отдачу ранее высокодоходной сырьевой составляющей. В этих условиях, как считает ряд аналитиков, существуют все предпосылки для падения курса национальной валюты к отметке в 90 рублей. Когда и при каких условиях это может произойти? С таким вопросом «МК» обратился к экспертам финансового рынка.

Кирилл ДРОНОВ, управляющий директор «Альфа-Форекс»:

«Наблюдавшееся в конце апреля укрепление российской валюты против доллара, евро и юаня завершилось вблизи уровней 75-и, 82-х и 11 рублей соответственно. Дальше рубль укрепляться не рискнул, «испугавшись» последствий 11-го пакета западных санкций. Ожидается, что страны G7 согласуют новые ограничения на проходящем сейчас саммите в Хиросиме. Новые рестрикции обещают коснуться коммерческих «лазеек», которые использует Москва для обхода действующих мер, что может негативно сказаться на всех цепочках внешнеторговой деятельности. Однако главной проблемой для российской валюты остаются риски роста бюджетного дефицита, связанные с падением нефтегазовых доходов. Минфин сообщил, что за первые 4 месяца этого года налоговые поступления от продажи энергоресурсов упали вдвое — до 2,3 трлн. рублей, а общий дефицит бюджета к началу мая достиг 3,4 трлн. рублей при годовом плане в 2,9 трлн. рублей.

Компенсировать выпадающие нефтегазовые доходы придется за счет увеличения экспорта углеводородов, который уже достиг рекордных объемов, не наблюдавшихся с февраля 2022 года. Пока мировые цены на «черное золото» держатся выше $70 за «бочку» Brent, а российская смесь Urals с учетом скидок стоит дороже $50, вероятный сценарий сокращения бюджетного дефицита за счет девальвации рубля, скорее всего, не получит продолжения. Пока основания для очередного скачка стоимости доллара не просматриваются, но с учетом возможного падения сырьевых доходов и расширения бюджетных дыр доползти до 90 рублей, как показывает опыт биржевых торгов, доллар сможет в любой летний месяц причем много времени на такой рывок не потребуется».

Владимир ЧЕРНОВ, аналитик Freedom Finance Global:

«Если не будет новых геополитических потрясений или серьезного усиления внешнего давления, то к курсу доллара по 90 рублей в ближайшее время готовиться не стоит. Надежды связаны на сокращение дисконта на Urals, повышением экспортных объемов, а также ожидаемым рост мировых цен на сырье во II полугодии. Профицит счета текущих операций торгового баланс России будет вновь увеличиваться, что приведет к укреплению рубля. Особенно это станет заметно, если начнут снижаться объемы импорта. В этом вопросе есть очень высокие риски из-за 11-го пакета антироссийских санкций, в списке которых якобы существует пункт о запрете любого импорта в нашу страну. Если такое кардинальное решение будет принято Западом, то котировки рубля продолжат снижаться, а темпы этого процесса — расти.

Способов для стабилизации курса рубля у российского правительства предостаточно — многие из них, которые были задействованы в прошлом году, привели к очень серьезному укреплению национальной валюты. Среди основных мер стоит отметить ввод правила об обязательной продаже валютной выручки. Сначала экспортеров обязали продавать на бирже не менее 80% выручки, потом опустили планку до 50%, а в начале 2023-го — это условие вовсе отменили. Похожий эффект можно было заметить на примере продажи российского газа за рубли: экспортные денежные транши сразу конвертировалась на бирже, что увеличивало спрос на нашу национальную валюту и повышало ее рыночную стоимость. Подобные приемы российские денежные власти могут применить и в этом году, если геополитические реалии начнут слишком резко ослаблять рубль».

Сергей РАМАНИНОВ, экономический аналитик:

«Не буду говорить об уровне в 90 рублей за доллар, пока участники торговых сессий ожидают постепенного ослабления российской валюты в пределах 85 рублей за доллар до конца этого года. Фундаментальных причин для взрывного роста курса американских денежных знаков нет, но трейдеры видят, как резко меняется курс в зависимости от биржевых оборотов валютной выручки. В апреле российские экспортеры попридержали на своем балансе изрядное количество долларов и евро. В результате объем чистых продаж иностранной валюты крупнейшими отечественными компаниями сократился на 42%, а доллар подорожал на 5%. В пользу ослабления рубля говорит и рост импорта из дружественных стран. Закупки товаров из Китая в апреле увеличились с $5 млрд до $9,6 млрд в сравнении с тем же периодом прошлого года. Активизация движения финансовых потоков на вывод капитала из России рискует стать долгосрочным трендом, потому курс в районе 85 рублей за доллар может оказаться наилучшим подарком россиянам к следующему Рождеству».

Артем ШАХУРИН, эксперт ИК «ИВА Партнерс»:

«Курс рубля к доллару и евро стал более волатильным, но это, в первую очередь, отражает сокращение ликвидности по этим валютам на отечественном рынке. Продажи валют экспортерами в силу переориентации потоков на альтернативные рынки сокращаются. Вместе с тем, долларов и евро для проведения трансакций требуется все меньше как импортерам товаров из дружественных стран, так и обычным гражданам, в частности, для формирования накоплений или зарубежных поездок. Некоторые валютные всплески возникают во время выхода иностранных компаний из российских активов, но эта биржевая активность носит локальный характер.

Во многом будущее рубля, равно как и всей российской экономики будет зависеть от 11-го пакета западных санкций. Наша страна научилась преодолевать введенные ограничительные барьеры, однако вторичные санкции, адресованные дружественным торговым партнерам, рискуют подвернуть дополнительному прессингу налаженные в новых условиях экспортно-импортные механизмы. На этом фоне доллар за 90 рублей, скорее всего, мы увидим уже в этом году, а, насколько провалы до такого уровня окажутся долгосрочными, покажет способность России к выживанию в условиях усиливающейся экономической блокады.

Конечно, методы поддержки национальной валюты, невзирая на санкции или падение сырьевых котировок, у российского правительства всегда найдутся. Но вряд ли у чиновников возникает желание применять эти инструменты. Слабый рубль поддерживает экспортеров и импортозамещение, а также облегчает наполнение бюджета. В связи с этим, негативный эффект от ослабления нацвалюты, по мнению наших денежных властей, сглаживается, тем более, что доллар и евро играют в жизни россиян все меньшую роль».

История30 января 2020 в 12:0058 983

В чём заключался «Новый курс» Рузвельта

И как удалось перезапустить банковскую систему и сократить безработицу

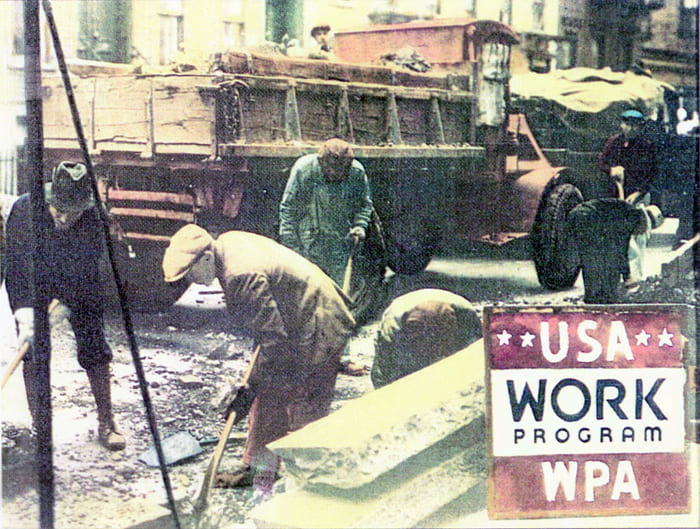

Федеральное правительство заказало серию публичных фресок у художников, которых оно наняло: Уильям Гроппер «Строительство плотины» (1939) характерен для большей части искусства 1930-х годов, когда рабочие, изображенные в героических позах, трудились вместе, чтобы завершить большой общественный проект. Источник: https://en.wikipedia.org/wiki/New_Deal

В WPA занято от 2 до 3 миллионов безработных на неквалифицированном труде. Источник: https://en.wikipedia.org/wiki/New_Deal

Больше интересных материалов

Успешное развитие малого или большого бизнеса всегда зависит от текущего курса валюты, в основном от американского доллара, так как именно доллар уже на протяжении многих лет является общепризнанной валютой, эквивалентной мировому стандарту – золоту. Поэтому даже экономики разных стран зависят от курса данной денежной единицы. А в сложившейся современной ситуации, когда российский рубль находится в таком невыгодном положении по отношению к доллару, эта проблема стала актуальна для России и ее граждан. В чем же причины повышения курса доллара?

Американская экономика уверенно занимает лидирующие места во многих областях производства, технологий и банковской сфере. Доллар считается основной резервной валютой для многих центральных банков мира, и российский Центробанк здесь не исключение. Ярким подтверждением этого служит то, что американская валюта является основной базой для инвестиционных и пенсионных фондов во многих странах мира. Когда в этих организациях происходит сокращение или даже полная ликвидация их активов, то валюта этих стран быстро продается инвесторам и начинается скупка долларов.

Причины возросшего спроса на доллар

Резкий скачок доллара был спровоцирован решением, которое было принято на заседании Федеральной Резервной политики Америки, чтобы таким способом поддержать экономику США.

То есть с помощью продажи краткосрочных долговых обязательств и покупки долгосрочных займов появилась отличная возможность поддержать и одновременно с этим укрепить экономику Америки.

Факторы, влияющие на курс доллара:

- внешнеторговый баланс Америки;

- внешняя и внутренняя политическая ситуация США;

- инвестиционные проекты, дающие возможность на заключение больших контрактов в долларах;

- уровень доверия американцев и иностранных инвесторов к доллару.

Все названные факторы действуют одновременно, но их сила влияния не бывает постоянной и может меняться от некоторых обстоятельств. Согласно этому быстро меняется сама направленность валютного курса. Важно знать, что на курс доллара могут повлиять такие явления, как стихийные бедствия или заявления правительства Америки. Но чаще они вызывают небольшие колебания курса доллара и на небольшой промежуток времени.

С чем связан рост доллара в России

- Российские экономисты и аналитики считают, что современная цена доллара – это полностью психологическое явление. Россияне массово скупают доллары, а теперь и евро, тем самым создавая искусственное подорожание этих валют по отношению к национальной денежной единице.

- Вследствие этого Национальный банк России вынужден контролировать стоимость рубля и при этом стараться не допустить его падение ниже 30,4 руб. согласно бивалютной долларовой корзине. Если рубль опустится ниже этого уровня, то в стране наступит инфляция, что неминуемо приведет к платежному дефициту.

- Повышение доллара по отношению к рублю автоматически приведет к падению цены на рынке активов, прежде всего, это повлечет снижение цены на рынке недвижимости.

- Важен тот факт, что Россия, как и любое другое государство, имеет определенный внешний долг, который в основном представляет собой долларовые кредиты, а значит, повышение данной валюты приведет к неизменному увеличению внешнего долга России.

- За последнее время на территории России заметно сократились поступления валюты от экспортеров нефти и газа. Большинство европейских государств находятся в стадии рецессии или спада, а это влияет на снижение стоимости евро. В свою очередь, чтобы поддержать конкурентоспособность российских товаров, Центральный банк девальвирует рубль.

Вопрос о повышении стоимости доллара остается одним из актуальных для российского правительства в последнее время. При этом Америка располагает большими преимуществами в этом плане. США могут продолжить со своей стороны оказывать давление на российский рынок, что прежде всего отразится на стоимости сырья. Одновременно с этим есть предпосылки, что даже улучшенная обстановка в мировой экономике не способна достойно защитить российский рубль. В такой ситуации у российского правительства есть небольшая возможность, основанная на решении ОПЕК, где установленная цена за баррель нефти больше не считается как “справедливая”.

Что ожидать рублю, который зависим от курса доллара:

- Центральный банк России заверяет, что не стоит опасаться современной динамики курса рубля. Благодаря политике сглаживания рыночной цены правительство гарантирует удержание рубля на необходимом уровне. Если возникнет такая ситуация и курс рубля достигнет верхней границы стоимости бивалютной корзины, банк России начнет активно продавать долларовые запасы.

- Российское правительство вместе с Центральным банком будет проводить политику по снижению курса доллара. Это планируется провести путем притока капитала и удержания цены за баррель нефти на уровне 115-120 долларов.

Положение доллара на мировом рынке

С вхождением в оборот новой валюты – евро – на мировой финансовый рынок положение доллара несколько изменилось, потому что теперь европейские бизнесмены стараются проводить свои сделки именно в евро. Так, евро стал быстро заменять доллар на территории стран Евросоюза. При этом доллару в последнее время стали составлять конкуренцию кроме евро еще английский фунт и японская йена.

Затяжной кризис на территории Европы стал выгоден, прежде всего, для Америки, потому что высокие позиции, которые успел занять евро на фондовом рынке, стали заметно снижаться. Особенно хорошо это можно проследить по вкладам инвесторов, которые теперь предпочитают делать свои крупные вложения только в долларовых активах. Поэтому на фоне затяжного европейского кризиса положение доллара в мире стало укрепляться, а его подорванная репутация была таким способом восстановлена.

Несмотря на мировой кризис, американская экономика осталась сильнейшей в мире, при этом доллару удалось остаться резервной валютой для многих стран. Американское правительство тем самым еще раз успешно подтвердило стабильность своей национальной валюты, которой следует доверять как самой твердой денежной единице в мире.