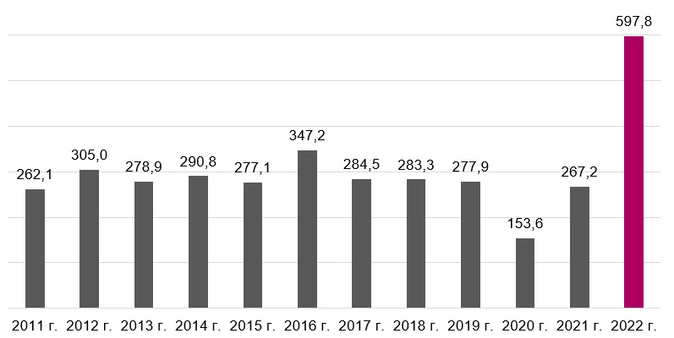

За прошлый год количество проведения выездных проверок ФНС выросло. Средняя сумма доначислений также увеличилась.

По данным аналитической службы FinExpertiza, по результатам девяти месяцев 2022 года компаниям доначислили 597,8 млрд рублей.

Это в 2,2 раза превышает показатели за аналогичный период 2021 года (см. рисунок ниже).

Все данные говорят о том, что после пандемийных отсрочек и льгот, сотрудники ФНС стали активнее и чаще проверять правильность расчетов и платежей в бюджет. Ведь нужно срочно восполнить образовавшиеся недостачи средств.

Бизнесу не стоит уповать на мораторий по проверкам, который продлили до конца 2023 года. Он распространяется лишь на неналоговые ревизии, да и то плановые.

Советуем определить, находится ли ваша компания в зоне риска, и заранее подготовиться к приходу ревизоров из ИФНС. Советы в статье помогут в этом.

К кому могут прийти с выездной проверкой: основания для проведения

Когда сотрудники ФНС составляют план на год, кого проверить на месте, и принимают решение, кого в этот план включить, они берут во внимание ряд критериев из Концепции планирования выездных налоговых проверок (приказ ФНС от 30.05.2007 № ММ-3-06/333@). Здесь не только низкая налоговая нагрузка или убытки, есть и другие.

Удобство утвержденной Концепции в том, что она едина для всех. По ней можно самостоятельно оценить риски проведения выездного контроля.

Какие факторы повышают риск выездной проверки

В концепции ФНС всего 12 критериев. Их можно условно поделить на две группы: связанные с платежами в бюджет и общеэкономические показатели деятельности компании.

Налоговые показатели

У компаний и ИП выше шансы, что в их отношении будет проводиться ВНП, в следующих случаях:

-

налоговая нагрузка ниже среднеотраслевой;

-

доля вычетов по НДС 89% и выше от начисленного за 12 месяцев;

-

убытки по данным отчетности не менее двух лет;

-

высокие налоговые риски: сделки через цепочку контрагентов, с привлечением фирм-однодневок;

-

непредставление пояснений и/или запрашиваемых документов;

-

для плательщиков на спецрежимах: минимум два раза за год приближались к ограничениям по спецрежимам (в пределах 5 %) из-за невыполнения лимитов по доходам, стоимости ОС, количеству работников;

-

для ИП на ОСНО: профессиональный налоговый вычет (расходы) по декларации превысил 83% от дохода.

Свою роль сыграет и «миграция» между инспекциями. Смена ИФНС как минимум дважды – уже риск попасть в план проверок.

Как экономить налоги законно и без проблем из ФНС? Рассказывают наши эксперты на онлайн-курсе про налоговую оптимизацию в 2023 году.

Оформить курс в рассрочку

Экономические индикаторы

В этой части ИФНС обратит внимание на:

-

среднемесячную зарплату в расчете на одного работника ниже отраслевого показателя в регионе или «в конвертах»;

-

уровень рентабельности, который меньше среднеотраслевого на 10% и более.;

-

большие расхождения между доходами и расходами, как например: расходы растут быстрее доходов; доходы уменьшаются быстрее, чем расходы; расходы растут, а прибыль наоборот падает.

Как в итоге отберут кандидатов на ВНП

Тот факт, что у вашей компании присутствует один из критериев, или даже несколько, еще не означает, что вы точно попадете в план по выездному контролю.

Ведь у вас могли быть уважительные причины, которые объясняют тот или иной «нехороший» показатель. Например, за последние два года не было прибыли, потому что сначала пандемия, а потом санкции сказались на логистической цепочке и оборотах бизнеса.

Налоговая это тоже понимает и допускает. Поэтому прежде чем решить, будет проводиться ВНП или нет, инспекторы:

-

запросят пояснения во время камералки (п. 3 ст. 88 НК);

-

вызовут представителя компании или ИП на комиссию по легализации налоговой базы (подп. 4 п. 1 ст. 31 НК).

Высокая вероятность стать кандидатом на выездную проверку есть тогда, когда предварительный анализ показывает возможность крупных доначислений по ее итогам.

Как защититься от обвинения в налоговых схемах? Советует адвокат на вебинаре. Смотреть запись. Бесплатно для подписчиков Клерк.Премиум.

Кого не проверяют в 2023 году и позже

С выездными проверками не придут к тем, кто перешел на налоговый мониторинг. Также временный мораторий введен на ВНП мобилизованных ИП и учредителей и аккредитованных ИТ-компаний.

Скажем про каждую категорию подробнее.

Подключенные к налоговому мониторингу

Налоговый мониторинг – особая форма налогового контроля для крупных организаций (п. 3 ст. 105.26 НК).

Суть в том, что компания обменивается с ИФНС данными о текущей финансово-хозяйственной деятельности в режиме реального времени.

В свою очередь, и система ФНС может также оперативно отправить указания на допущенные нарушения.

Все то время, пока организация подключена к налоговому мониторингу, выездной плановый контроль в отношении нее проводиться не может (п. 5.1 ст. 89 НК).

Есть лишь некоторые исключения, когда ВНП все еще возможна:

-

УФНС хочет проконтролировать ИФНС, проводившую мониторинг;

-

мониторинг прекращен досрочно;

-

компания не выполнила мотивированное мнение ИФНС;

-

в периоде без мониторинга фирма сдала уточненка к уменьшению за период, когда мониторинг еще был.

Мобилизованные

В связи с частичной мобилизацией, объявленной Указом Президента от 21.09.2022 № 647, приостановлены и не будут назначаться любые выездные проверки в отношении:

-

мобилизованных ИП,

-

организаций, где мобилизованные являются единственными директорами-учредителями (участниками).

Возобновить налоговый контроль, в том числе назначить новые ВНП, могут не ранее 29 числа третьего месяца после окончания демобилизации (постановление Правительства от 20.10.2022 № 1874).

IT-компании

Аккредитованные ИТ-организации до 3 марта 2025 года освобождены от выездных проверок Указом Президента от 02.03.2022 № 83. Разрешены только те проверки, которые назначены с согласия вышестоящего руководства.

Уже назначенных ВНП в отношении IT-фирм мораторий не коснулся – их завершат в изначально обозначенный срок. Но приостанавливать или продлевать такие ревизии налоговики не вправе (письмо ФНС от 24.03.2022 № СД-4-2/3586@).

Как успешно пройти допрос в налоговой? Какие уловки используют инспекторы? Прослушайте запись вебинара и узнаете все нюансы. Бесплатно для подписчиков Клерк.Премиум.

Как и где проходят выездные проверки

Задача выездной налоговой проверки – выявить неуплаченные суммы по налогам. Порядок по НК предполагает, что инспекторы сами приезжают в компанию и проверяют необходимую документацию.

Конечно, на руках должно быть основание – официальное разрешение. Но в реальности не всегда все проходит именно так.

Место проведения

По общему правилу выездная налоговая проверка должна проводиться по месту нахождения налогоплательщика.

В то же время инспекторы могут остаться у себя и изучать все данные на своих местах, если компания или ИП не могут предоставить помещение (п. 1 ст. 89 НК). Так обычно и происходит на практике.

В реальности налоговики могут прийти один-два раза на территорию налогоплательщика, а потом просто запрашивают все, что нужно для проверки – документы, сведения, пояснения.

Могут направить требования по телефону, онлайн или вручить лично. Инспекторы изучат полученные документы, сверят со своими данными и вынесут итоговое решение по проверке.

Что еще могут делать инспекторы в ходе ВНП, будем говорить дальше в статье.

Основание для ВНП

Налоговики не вправе начинать ревизию и присылать какие-либо запросы, если не предъявили решение о проведении ВНП.

Оно должно быть подписано начальником инспекции или его замом (п. 1 ст. 89 НК).

В решении должны быть следующие данные:

-

название проверяемой организации или ФИО предпринимателя;

-

налоги, сборы, страховые взносы, которые будут проверять;

-

проверяемый период;

-

состав проверяющих.

Сколько длится проверка: сроки

После того, как оформлено решение руководителя ИФНС (или его заместителя) о назначении выездного контроля, у инспекторов есть 2 месяца на все мероприятия. Такой срок предусмотрен статьей 89 НК.

На деле выездные ревизии длятся дольше, поскольку у налоговиков есть право приостанавливать процесс. Например, ИФНС может взять паузу на время запроса документов у контрагентов, банков и т.д.

По каждому стороннему партнеру возможна только одна приостановка ВНП. А в целом продолжительность всех пауз не должна превышать 9 месяцев.

Что проверяют при ВНП

Вообще проверить могут любые налоги, сборы или взносы. Но если в решении о проведении ВНП указан какой-то конкретный налог, то документы и сведения могут запрашивать только по нему.

Проверяемый период

Что касается периода проверки, то он ограничен – не может превышать 3 лет, предшествующих году назначения такого контроля.

Например, если ревизия назначена в 2023 году, то проверить могут лишь 2020, 2021 и 2022 годы. Уже истекшую часть 2023 года тоже могут захватить (письмо ФНС от 17.04.2019 № ЕД-4-2/7305).

Отдельные исключения по периодам названы в статье 89 НК.

Цели и задачи, которые преследуют налоговики

Что собственно ищут проверяющие:

-

верно ли определена налогооблагаемая база, нет ли нарушений бухучета, доходов и расходов компании,

-

соответствует ли декларируемый режим налогообложения фактическому роду бизнеса проверяемой организации или ИП;

-

правильно ли исчислены налоги, полностью ли уплачены в бюджет, нет ли просрочек.

Также в процессе ВНП вскрываются арифметические, неумышленные либо преднамеренные ошибки, неточности в документах.

Все найденные искажения ИФНС фиксирует и дает оценку нарушений учета, которые повлекли занижение налоговой базы.

Какие мероприятия допустимы в составе ВНП

В ходе выездного контроля инспекторы не только запрашивают документы, они могут осматривать помещения, проводить инвентаризацию имущества и многое другое.

Пройдемся по каждому виду контрольного мероприятия, который возможен.

Истребование документов у проверяемого

Как мы упоминали ранее, часто ВНП сводится к тому, что налоговая просто направляет требование о представлении документов, а затем изучает все, что получила для рассмотрения.

Пока длится срок проверки, таких требований может быть сколько угодно раз. Извещения придут онлайн по ТКС или через личный кабинет налогоплательщика, либо на бумаге – обычной почтой или через вручение лично.

На исполнение требования у бухгалтера есть 10 дней. Если времени не хватает, можно продлить срок – не позже следующего рабочего дня отправить ходатайство в ИФНС.

Правильно отвечать на любые требования ИФНС и грамотно формировать копии документов, в том числе электронных, вам поможет статья.

Истребование документов у контрагентов

Когда налоговики хотят убедиться, что сделка не выдумана и контрагент действительно существует, они истребуют у него документы.

Это может произойти не только по ходу ВНП, но и на этапе подготовки к ней. Такое право есть у ИФНС в силу пункта 2 статьи 93.1 НК.

Как происходит запрос?

Инспекция, которая проводит выездную, отправляет поручение в ИФНС по месту учета контрагента. И уже та направляет требование в нужную компанию или ИП.

Контрагенту дается на ответ 5 рабочих дней, в том числе с возможностью продлить данный срок.

Допрос свидетеля

Помимо анализа и сверки документов, в рамках ВНП инспекторы могут допрашивать свидетелей.

Таковыми могут выступать любые физлица, не только сотрудники или руководитель компании, это могут быть и представители контрагентов.

Другими словами – все, кому известны какие-либо обстоятельства, значимые для налогового контроля (подп. 12 п. 1 ст. 31 НК).

Исключение: граждане, у которых был особый доступ к информации компании в силу исполнения своих профобязанностей, как например адвокаты, аудиторы. Их допрашивать ИФНС не вправе.

За неявку свидетелю грозит штраф 1 000 руб., а за отказ от дачи показаний – 3 000 руб. (ст. 128 НК).

В любом случае у каждого есть право отказаться от дачи свидетельских показаний на основании статьи 51 Конституции: «Никто не обязан свидетельствовать против себя самого, своего супруга и близких родственников» (п. 3 ст. 90 НК).

Как успешно пройти выездную налоговую проверку? Какие первые действия предпринимать при приходе выездной? Получите инструкции от эксперта. Смотреть запись вебинара. Бесплатно для подписчиков Клерк.Премиум.

Проведение экспертизы

Сотрудники ИФНС прибегают к экспертизе , когда нужны специальные знания в науке, искусстве, технике или ремесле (п. 1 ст. 95 НК). Например, когда нужно:

-

установить подлинность подписей;

-

проверить, соответствует ли расход сырья количеству выпущенной продукции;

-

определить рыночную стоимость работ.

Чтобы заключение эксперта признали потом в качестве доказательства, важно, чтобы инспекция предварительно прислала уведомление о назначении экспертизы проверяемую компанию или ИП. Она должна ознакомить с постановлением, разъяснить права и составить протокол.

Осмотр

Налоговые органы могут осматривать (подп. 6 п. 1 ст. 31, п. 13 ст. 89 НК):

-

складские, производственные, торговые и любые другие помещения,

-

территории, которые налогоплательщик использует для получения дохода или которые имеют отношение к объектам налогообложения, независимо от места их нахождения.

При этом инспекторы вправе изучать данные, хранящиеся в памяти компьютеров (определение ВС от 17.07.2017 № 302-КГ17-8315).

Чтобы результаты осмотра признавались доказательствами, должны быть выполнены все обязательные требования из статьи 92 НК:

-

присутствие налогоплательщика или его представителя;

-

наличие понятых;

-

составление протокола;

-

подписи всех лиц, участвующих в осмотре.

Инвентаризация имущества

При необходимости налоговики инициируют инвентаризацию, следуя порядку из приказа Минфина № 20Н, МНС № ГБ-3-04/39 от 10.03.1999. Основные требования:

-

Должно быть распоряжение руководителя ИФНС;

-

В инвентаризации должны участвовать представители, материально ответственные лица и работники бухгалтерии налогоплательщика;

-

Результаты нужно фиксировать в описи;

-

Итоги – в специальной ведомости.

Выемка документов и предметов

Выемка может проводиться только в присутствии налогоплательщика или его представителя, а также понятых (абз. 1 п. 3 ст. 94 НК).

По окончании процедуры они должны подписать протокол.

К такой крайней мере получения документов прибегают только в двух случаях:

-

Компания или ИП отказывается сама представить истребованные документы или нарушает сроки. Тогда изымают все то, что было изначально в требовани ИФНС.

-

Есть основания полагать, что необходимые документы, предметы могут быть уничтожены, изменены, сокрыты и т.п.

Как заканчивается выездная налоговая проверка: оформление результатов

В последний день ревизии сотрудники ИФНС оформляют справку. В ней проверяющие пишут, что проверено и сколько времени затрачено, ставят обязательно свои подписи. Такую справку с результатами они должны вручить компании или предпринимателю.

После того, как налоговики составили справку, у них есть еще 2 месяца на оформление акта по итогам выездной (п. 1 ст. 100 НК).

В нем отражают найденные нарушения. Но даже в случае, когда никаких ошибок и нарушений в учете не найдены, акт все равно обязателен.

В течение 5 рабочих дней налоговики должны вручить акт проверяемому налогоплательщику. В документе расписываются проверяющие и представитель предприятия.

Как действовать после получения акта выездной проверки ИФНС

Сразу предупредим, что отказываться получать акт или уклоняться нет смысла.

Во-первых, за это грозит штраф до 50 000 руб.

Во-вторых, в случае уклонения налоговая направит документ по почте заказным письмом, и тогда он будет считаться полученным на шестой день.

Если с решением инспекторов по результатам ВНП или с частью выводов вы не согласны, лучше подать письменные возражения в инспекцию. На это дается 1 месяц с даты, когда вы получили акт.

Как оформить возражения на акт ВНП

Возражения можно составить в произвольной форме. Для основы достаточно взять структуру акта ВНП и поделить ее условно на 3 части:

В первой части:

-

наименование и адрес инспекции, в которую вы подаете возражения;

-

наименование, адрес, ИНН (КПП) вашей организации (Ф.И.О., адрес регистрации и ИНН для ИП);

-

номер и дата акта;

Во второй части:

-

факты и выводы инспекторов, с которыми вы не согласны, и обоснование ваших возражений;

-

ссылки на нормативку в редакции, действовавшей в спорный период;

-

ссылки на официальные разъяснения Минфина, ФНС или регионального управления ФНС. Если ваша инспекция давала разъяснения по спорным вопросам, рекомендуем сослаться и на них;

-

ссылки на судебную практику, которая подтверждает ваши выводы. В первую очередь лучше решения высших судов и судебка по вашему округу;

-

обстоятельства, смягчающие ответственность или исключающие привлечение вас к ответственности, если считаете что они есть.

Смягчающие обстоятельства можно не включать в возражения, а заявить их отдельно. Для этого составьте и подайте в инспекцию ходатайство об уменьшении штрафа.

-

ссылки на ваши документы, которые подтверждают обоснованность возражений. Их заверенные копии приложите к возражениям;

В последней части:

-

подведите итог всему сказанному выше. Например, укажите, что недоимки не возникло, поэтому нет оснований для начисления штрафа и пеней за несвоевременную уплату налога;

-

укажите на то, что вы просите вынести решение об отказе в привлечении к ответственности за совершение налогового правонарушения (в случае оспаривания акта полностью);

-

перечислите подтверждающие документы, которые вы прикладываете в качестве обоснования своих доводов.

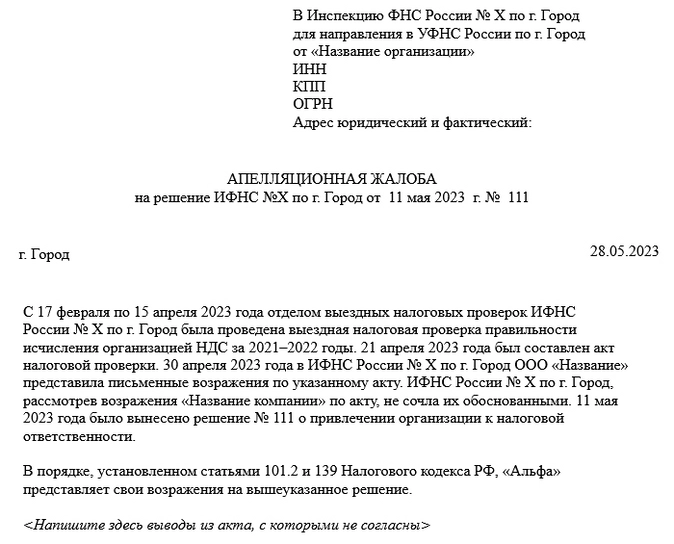

Как обжаловать решение по итогам проверки

Обжаловать действия налоговой можно сразу в УФНС. Для этого в течение месяца вы можете подать апелляционную жалобу в вышестоящий налоговый орган. К апелляции приложите документы, необходимые для аргументации вашей позиции.

Обратите внимание, что саму жалобу нужно направлять в ИФНС, которая вынесла решение по итогам ревизии. А она уже перенаправит ее дальше в УФНС на рассмотрение.

Образец составления апелляционной жалобы в УФНС:

Можно ли подготовиться к ВНП и как минимизировать риски

Чтобы заранее избежать неприятностей, стоит периодически проводить внутренний и внешний аудит.

Хорошо будет, если квалифицированные консультанты посмотрят на учет глазами ИФНС, проанализируют возможные ошибки и риск доначислений.

Лучше сразу избегать спорных расходов или вычетов, не принимать к учету без необходимых документов.

Если увидели ошибку, не ждите прихода налоговиков – доплатите в бюджет сейчас, чем через пару лет с огромными суммами пеней и штрафов.

Когда уже получили уведомление о выездной налоговой проверке, рекомендуем сделать следующее:

-

Обучите работников, как себя вести с проверяющими и как отвечать на их вопросы.

-

Наведите порядок в документах и учете: проверьте первичку, подписи и оригиналы, избавьтесь от лишнего.

-

Организуйте помещение для сотрудников ИФНС (если проверка на вашей территории) и уберите все, что не связано с проверкой.

-

Подготовьте журнал проверок, чтобы записать в нем дату, время и цель визита. Лучше всего, если это сделает сам инспектор.

Подготовиться к выездной проверке вам поможет вебинар с подробными инструкциями. Смотреть запись.

Может ли ИФНС проводить сразу несколько выездных проверок в отношении налогоплательщика

Налоговая не может приходить с выездным контролем больше 2 раз в течение календарного года. Но допустима повторная проверка, как исключение.

Повторная выездная проверка может проводиться только в трех случаях:

-

Вы направили уточненку по ходу камералки и в ней сумма к уменьшению налога.

-

Региональная инспекция или УФНС усомнились в результатах работы вашей налоговой. Например, если в ходе ВНП проверяющие доначислили меньше налогов, чем нужно.

-

В вашей организаци или у ИП идет реорганизация или ликвидация.

Продолжительность проведения повторной проверки – 2 месяца, как и при обычной выездной проверке.

Краснова И.А., заместитель начальника Отдела внутреннего аудита ОАО «УМЗ», член Института внутренних аудиторов

В настоящей статье автор подробно раскрывает методику проведения аудиторской проверки эффективности системы внутреннего контроля бизнес-процессов компании, успешно апробированную на практике Службами внутреннего аудита ряда крупных российских промышленных холдингов. Результаты данных внутренних аудиторских проверок, организованных в соответствии с представленной методикой, могут оказать существенную помощь менеджменту при построении надежной системы внутреннего контроля компании.

Материал, представленный в данной статье, предназначен для сотрудников Служб внутреннего аудита, менеджеров различного уровня, членов Комитетов по аудиту и Советов директоров и, по мнению автора, может быть интересен более широкому кругу читателей.

1. Общие понятия о системе внутреннего контроля в компании

При исследовании вопросов, касающихся системы внутреннего контроля (далее – СВК), автор столкнулся с достаточно парадоксальной ситуацией, сложившейся в настоящее время. С одной стороны, можно констатировать наличие повышенного интереса к данной экономической категории на протяжении последних десяти-пятнадцати лет. С другой стороны, общепризнанного однозначного определения СВК до сих пор не существует.

Тем не менее, в рамках настоящей статьи автор трактует понятие СВК как совокупность организационной структуры управления, мер, методик и процедур, принятых и постоянно осуществляемых Советом директоров, исполнительными и контрольными органами, должностными лицами и иными сотрудниками компании, направленных на:

- совершенствование деятельности компании и органов его управления;

- обеспечение результативности и эффективности финансово-хозяйственной деятельности компании;

- сохранность активов;

- предотвращение внутренних и внешних рисков;

- обеспечение надежности и достоверности всех видов отчетности Общества;

- соблюдение требований законодательства и внутренних документов и регламентов Общества.

Надежная СВК является ключевым элементом корпоративного управления компанией, который позволяет менеджменту принимать адекватные решения, направленные на:

- совершенствование организации бизнеса,

- оперативное выявление, предотвращение и ограничение операционных, финансовых и других видов рисков, и

- обеспечивать разумную уверенность в достижении стратегических целей компании и ее акционеров.

Современные системы построения внутреннего контроля, формируемые в соответствии с требованиями как российских, так и зарубежных принципов корпоративного управления1, акцентируют ответственность высшего руководства компании за формирование надежной СВК и поддержание надлежащего ее функционирования. При этом многие компании в настоящее время имеют в своей структуре Службу внутреннего аудита (далее — СВА). Внутренний аудит, являясь одним из незаменимых инструментом собственников компании и Совета директоров при организации корпоративного управления и контроля, представляет собой наиболее развитую форму внутреннего контроля в компании.

Основными задачами, стоящими перед СВА, являются:

- обеспечение соответствия принципам корпоративного управления;

- оценка надежности и эффективности СВК в компании, а так же оказание консультационной поддержки менеджменту компании на этапе разработки систем и процедур СВК;

- оценка системы управления рисками;

- оценка эффективности и экономичности управления бизнес-процессами.

Схема взаимодействия Совета директоров, СВА и менеджмента компании в рамках организации СВК представлена на рисунке 1.

Рис.1. Схема взаимодействия СВА и менеджмента компании

Необходимо отметить, что в действующем законодательстве и современной методической литературе по вопросам организации внутреннего контроля и аудита не определена методика проведения внутренних аудиторских проверок эффективности СВК компании, результатами которых и должны быть объективная оценка и предложения по оптимизации действующей СВК компании.

В следующем разделе статьи автор предлагает к рассмотрению методику организации данных проверок, успешно используемую Службами внутреннего аудита некоторых крупных промышленных компаний2, реализующих процессный риск-ориентированный метод управления деятельностью. Особое внимание уделяется раскрытию технологии и порядка проведения проверок; подробно представлены основные инструменты и документы, используемые аудиторами; а также обозначены ключевые организационные мероприятия при поведении внутренней аудиторской проверки.

2. Организация внутренней аудиторской проверки эффективности СВК бизнес-процессов компании

Следует определить, что аудиторская проверка в контексте данной статьи представляет собой мероприятие, заключающееся в сборе, оценке и анализе аудиторских доказательств, касающихся СВК бизнес-процесса, подлежащего аудиту, и имеющее своим результатом выражение мнения аудитора о степени надежности СВК этого бизнес-процесса.

Проведение внутренней аудиторской проверки инициируется Руководителем СВА компании на основе раннее утвержденного плана работы СВА либо по отдельному внеплановому поручению уполномоченного лица3.

Процесс проведения внутренней аудиторской проверки СВК бизнес-процессов компании включает в себя несколько этапов (рис.2.), а именно:

- планирование аудиторской проверки, в том числе проведение предварительного обследования;

- проведение аудиторских процедур:

- оценка дизайна контроля,

- оценка исполнения контрольных процедур (тестирование),

- анализ элементов СВК (в том числе оценка контрольной среды),

- общая оценка эффективности СВК;

- формирование результатов аудиторской проверки;

- работа СВА с материалами аудиторской проверки после утверждения окончательной редакции «Аудиторского отчета», в том числе мониторинг исполнения рекомендаций СВА.

Рис.2. Этапы проведения внутренней аудиторской проверки эффективности СВК бизнес-процессов компании

Ключевые этапы проведения аудиторской проверки эффективности системы внутреннего контроля проиллюстрированы на примере внутренней аудиторской проверки бизнес-процесса «Поиск, оценка и выбор поставщика ТМЦ для основного производства».

2.1. Планирование аудиторской проверки эффективности СВК бизнес-процессов компании

Планирование аудиторской проверки способствует тому, чтобы важным областям в ходе аудита было уделено необходимое внимание, чтобы были выявлены потенциальные проблемы и работа была выполнена с оптимальными затратами, качественно и своевременно. Планирование позволяет эффективно распределять работу между членами аудиторской группы, участвующими в аудиторской проверке, а также координировать такую работу.

Для эффективного планирования предстоящей аудиторской проверки следует проводить предварительное обследование аудируемого объекта (бизнес-процесса). Задачей данного обследования является изучение фактических целей аудируемого бизнес-процесса, его структуры или изменений в нем, произошедших со времени прошлой проверки. Также должное внимание необходимо уделить оценке уровня материальности аудируемого бизнес-процесса, что позволит объективно говорить о существенности последствий неэффективной организации СВК данного процесса для компании в целом.

Аудиторы на этапе предварительного обследования:

- проводят анализ внутренней нормативной документации (далее – ВНД), регламентирующей организацию аудируемого процесса;

- проводят ознакомление с базами данных и программным обеспечением, обслуживающих рассматриваемый бизнес-процесс;

- анализируют результаты прошлых аудиторских проверок данного бизнес-процесса (в случае их наличия);

- идентифицируют и интервьюируют владельца и других участников процесса по вопросам организации процесса;

- анализируют фактические цели процесса на предмет их соответствия стратегии развития компании и принципам целеполагания (конкретизация, измеримость, согласованность, релевантность, временная ограниченность достижения);

- формируют фактическую схему организации рассматриваемого бизнес-процесса, с указанием существующих контрольных процедур;

- анализируют результаты оценки рисков, проводимой менеджментом компании (в случае ее наличия);

- анализируют систему оценки и показателей, используемых для определения эффективности и экономичности процесса.

По итогам анализа полученной информации о рассматриваемом бизнес-процессе и формирования адекватного понимания его фактического функционирования руководитель службы должен принять:

- решение о дальнейшем проведении аудита или

- решение об отказе от проведения проверки.

При этом решение об отказе от проведения проверки в настоящее время и причины данного решения должны быть доведены до лица, инициировавшего данную проверку. Обычно решение об отказе от проведения проверки в настоящее время принимается в случае если:

- оценка дизайна контроля и ограниченное тестирование на этапе проведения предварительного обследования дают положительный результат о приемлемой надежности СВК;

- по результатам предварительного обследования установлено, что риски бизнес-процесса несущественны или сам процесс нематериален;

- в ходе проведения предварительного обследования стало известно, что в настоящее время существенно изменяется структура изучаемого бизнес-процесса.

В случае принятия положительного решения о проведении проверки эффективности СВК бизнес-процесса в настоящее время по итогам предварительного обследования аудитор должен точно определить ключевые аспекты (в том числе сроки и объемы) предстоящего аудита и проинформировать о них аудируемое лицо. В качестве инструмента для достижения поставленной цели рекомендуется использовать рабочий документ «Задание на аудит».

Аудитор должен отчетливо понимать сам и уметь пояснить аудируемому лицу цели предстоящей проверки. Точное определение границ аудита снижает риск непреднамеренного смещения внимания аудитора в ходе проведения проверки на смежные и наименее проблемные области. Данные аспекты отражаются в разделе 1 «Обоснование проверки» «Задания на аудит».

По итогам изучения внутренних нормативных документов по анализируемому бизнес-процессу и интервью с владельцем и прочими участниками процесса аудитор должен оценить насколько цели, формализованные в регламентах, политиках и др. или обозначенные владельцем процесса, соответствуют стратегии развития компании и общим правилам целеполагания. Помимо этого аудитор должен оценить критерии, используемые менеджментом для определения эффективности и экономичности бизнес-процессов. Особое внимание аудитору следует уделить тому, как действующая система мотивации владельца и участников процесса соотносится с определенными целями процесса. В случае если цели бизнес-процесса не формализованы и владелец процесса также затрудняется их четко сформулировать, аудитор должен на основе собственных теоретических и практических знаний и навыков (в том числе на основе бенчмаркинга) предложить цели для данного процесса и показатели для их измерения и согласовать их с владельцем процесса. Данные аспекты отражаются в разделе 2 «Оценка целей процесса» «Задания на аудит».

Одним из ключевых результатов грамотно проведенного предварительного обследования является адекватное понимание аудитором фактической организации анализируемого бизнес-процесса (последовательность процедур, ответственные за исполнение, фактические сроки исполнения) и объективная оценка уровня его регламентации. Данные аспекты отражаются в разделе 3 «Описание процесса» «Задания на аудит».

Результаты обследования и оценки рисков, проводимых СВА при годовом риск-ориентированном планировании; материалы прошлых аудиторских проверок; результаты оценки рисков, проводимой менеджментом (анализ Карт рисков) являются основой для формирования перечня рисков изучаемого бизнес-процесса.

Оценка рисков в ходе предварительного обследования проводится аудитором экспертно по двум показателям – вероятность реализации и значимость последствий от реализации данных рисков.

Схематично результаты оценки идентифицированных рисков4 можно представить в Карте рисков бизнес-процесса. При этом для наглядности используется метод цветовой зональности рисков:

- красный цвет – высокие риски, требующие немедленного управления и предотвращения;

- желтый цвет – средние риски, требующие постоянного мониторинга;

- зеленый цвет – низкие риски, не требующие усиленного контроля.

Данные аспекты отражаются в разделе 4 «Оценка бизнес-рисков процесса» «Задания на аудит».

В целях достижения общего мнения о фактической организации аудируемого процесса, его целей и целей предстоящей аудиторской проверки руководителю аудиторской группы следует согласовать данные вопросы с представителем (-ями) аудиторского предприятия /подразделения (как правило, владельцем процесса). Данные аспекты отражаются в разделе 5 «Мнение представителей аудируемого предприятия / подразделения» «Задания на аудит».

Необходимо отметить, что «Задание на аудит» формируется руководителем аудиторской группы и после согласования с представителем аудируемого лица обязательно утверждается Руководителем СВА компании. Какие-либо последующие корректировки данного документа возможны только при согласовании с Руководителем СВА с объяснением причин необходимости данных корректировок и при условии информирования владельца процесса.

На этом предварительный этап аудиторской проверки завершен. Далее, начинается так называемый этап «Работа в поле», когда аудитор для формирования адекватных выводов о фактической СВК получает аудиторские доказательства путем выполнения соответствующих процедур (тестов).

2.2. Проведение аудиторских процедур

Проведение аудиторских процедур предназначено для сбора достаточных надлежащих доказательств с целью формулирования обоснованных выводов, на которых основывается мнение аудиторов об эффективности СВК, выраженное в «Аудиторском отчете» и подкрепленное соответствующими рабочими документами.

Одной из основных аудиторских процедур, направленных на получение адекватных выводов о надежности и эффективности функционирования СВК бизнес-процесса, является тестирование фактических процедур управления рисками, присущих анализируемому процессу.

Тестирование надежности СВК направлено на определение аудитором вероятности достижения цели контрольной процедуры, с помощью которой владелец анализируемого риска может эффективно управлять данным риском. При этом цель контрольной процедуры определяется аудитором либо на основе анализа ВНД по процессу, интервью с владельцем процесса, либо самостоятельно на основе «лучших практик» организации данных процессов в аналогичных компаниях.

Как правило, тестирование проводится аудитором выборочным методом. Объем выборки должен обеспечивать достаточную уверенность аудитора в том, что выводы, сделанные на основе анализа выборочных данных будут приемлемы для всего объема данных (генеральной совокупности), из которого произведена выборка. Объем выборки может определяться с применением специальных формул, полученных на основе теории вероятности и математической статистики, либо определяться на основе профессионального суждения аудитора.

При проведении тестирования аудитор располагает довольно широким спектром инструментов — процедур, исполнение которых позволит сформировать объективные выводы об эффективности СВК, как то: сравнение / сопоставление, анализ данных и др.

По результатам тестирования аудитор должен дать оценку надежности действующей СВК бизнес-процесса в части управления анализируемым риском, с указанием возможных последствий от реализации данного риска (с учетом экстраполяции результатов проверки выборочных данных на всю генеральную совокупность). В случае необходимости аудитор формирует рекомендации по построению или оптимизации действующей СВК для достижения целей бизнес-процесса.

В качестве инструмента для отражения процедуры тестирования СВК рекомендуется использовать рабочий документ «Аудиторский тест».

После проведения предварительного обследования и тестирования фактических процедур управления рисками, присущих анализируемому бизнес-процессу, аудитор должен сформировать общее мнение о надежности и эффективности действующей СВК изучаемого процесса. В качестве инструмента для достижения поставленной цели рекомендуется использовать рабочий документ «Оценка дизайна контроля».

Необходимо конкретизировать, что дизайн внутреннего контроля бизнес-процесса представляет собой фактическое содержание и место расположение контрольных процедур в структуре процесса.

В ходе проведения оценки дизайна контроля аудитор использует следующие приемы, результаты которых отражает в вышеуказанном рабочем документе:

- формирование идеальной схемы бизнес-процесса («как должно быть»). Схема идеального процесса формируется таким образом, чтобы гарантировать достижение целей данного процесса.

- сравнение фактической схемы бизнес-процесса («как есть») с идеальной;

- анализ наличия и эффективности контрольных процедур5 , предусмотренных в регламентирующих и распорядительных документах по аудируемому процессу;

- анализ наличия, качества исполнения и эффективности контрольных процедур, фактически присущих процессу;

- сравнение содержания и качества исполнения фактических процедур контроля с требованиями ВНД по бизнес-процессу;

- оценка эффективности процедуры с помощью статистического анализа происшествий за длительный период (3-5 лет);

- бенчмаркинг и поиск «лучшей практики» для оптимизации контрольных процедур.

Кроме того, оценка дизайна контроля должна проводиться с учетом стоимости как отдельной контрольной процедуры, так и затрат на создание и поддержание всей СВК. Рекомендации по созданию и оптимизации действующей СВК должна быть обоснована с точки зрения стоимостного анализа «выгоды – затраты». В случае функционирования нескольких контрольных процедур, направленных на управление одним риском или зависимыми рисками, следует провести оценку различных вариантов использования контрольных процедур для исключения излишних (дублирующих) процедур.

Аудитор на основе результатов оценки дизайна контроля бизнес-процесса должен совместно с менеджментом компании выработать рекомендации по построению и оптимизации действующей системы внутреннего контроля анализируемого процесса. Рекомендации аудитора, в основном, направлены на:

- повышение качества исполнения контрольной процедуры, формализованной в ВНД компании, в том числе и за счет построения эффективной системы мотивации сотрудников-исполнителей данной контрольной процедуры (в случае если формализованная контрольная процедура эффективна, но имеются отклонения при ее фактическом исполнении);

- легализацию фактически исполняемой контрольной процедуры (в случае если фактически реализуемая контрольная процедура эффективна, но не предусмотрена требованиями ВНД);

- разработку и формализацию контрольной процедуры и контроля за ее надлежащим исполнением (в случае если контрольная процедура не предусмотрена ВНД и фактические действия сотрудников не позволяют эффективно управлять риском).

После проведения всех необходимых аудиторских процедур и формирования общего мнения о надежности СВК изучаемого бизнес-процесса на основе полученных аудиторских доказательств аудитор приступает к обобщению полученных результатов и формированию «Аудиторского отчета».

2.3. Формирование результатов аудита

Мнение СВА о надежности действующей СВК изучаемого бизнес-процесса, выраженное в письменной форме, представляется аудитором в «Аудиторском отчете».

Для формирования объективного окончательного мнения о действующей СВК процесса и снижения риска ошибок аудитора при проведении проверки рекомендуется предварительно формировать «Проект аудиторского отчета». Данный документ используется как предварительный черновой вариант «Аудиторского отчета», который предоставляется на согласование владельцу и участникам аудируемого бизнес-процесса, которые:

- в случае наличия аргументированных документально подтвержденных возражений и замечаний предоставляют в СВА «Протокол разногласий по результатам аудита»;

- в случае согласия с изложенными аудитором информацией и выводами предоставляют в СВА «План корректирующих мероприятий по результатам аудита», который должен предусматривать описание мероприятий, ответственных, сроки выполнения.

«Лучшей практикой» при согласовании материалов аудита является процедура проведения завершающего совещания между аудиторами и представителями аудируемого лица по уточнению окончательных мнений и позиций сторон по предмету проверки.

Стандартная форма «Аудиторского отчета» законодательно не определена. Поэтому данный рабочий документ СВА формируется аудитором по форме, разработанной непосредственно в самой компании, но должен отвечать требованиям объективности, ясности, лаконичности, конструктивности и своевременности.

Следует отметить, что положительно зарекомендовало себя на практике выделение в «Аудиторском отчете» отдельных тематических блоков — вводной и описательной частей.

В вводной части «Аудиторского отчета» аудитор представляет общую информацию о проверке, как то:

- цель, объект и предметы проверки;

- состав аудиторской группы, сроки проведения проверки.

Описательная часть «Аудиторского отчета» является наиболее объемным и информативным блоком, содержащим все результаты аудита.

Для привлечения внимания высшего руководства компании к наиболее важным аспектам, выявленным при аудите, а также для упрощения процесса формирования отчетности СВА о деятельности службы рекомендуется обособить:

- наиболее существенные выводы о недостатках организации анализируемого бизнес-процесса и системы внутреннего контроля;

- рекомендации аудитора по устранению причин и снижению последствий наиболее высоких рисков, присущих данному процессу и оказывающих негативное влияние на достижение целей компании.

Для удобства восприятия заинтересованными пользователями результатов аудита целесообразно придерживаться следующей схемы представления информации:

- описание предмета проверки (подпроцесса);

- описание и оценка рисков, присущих данному подпроцессу;

- описание и оценка фактически используемого воздействия на риски;

- результаты фактически используемого воздействия на риск (по результатам аудиторского тестирования);

- описание причин, обусловивших реализацию рисков;

- описание и оценка последствий от реализации рисков;

- рекомендации аудитора по управлению данными рисками за счет построения и оптимизации СВК данного подпроцесса.

Необходимо отметить, что если в ходе согласования «Проекта аудиторского отчета» достичь единого мнения с аудируемым не удалось, в окончательном «Аудиторском отчете» следует также указать мнение аудируемого с пояснением, почему его возражения не были приняты аудитором.

При формировании «досье аудита»6 необходимо к «Аудиторскому отчету» прилагать «Протокол разногласий по результатам аудита» и «План корректирующих мероприятий по результатам аудита».

Порядок подписания «Проекта аудиторского отчета» и «Аудиторского отчета» и доведения данных документов до заинтересованных пользователей должен быть регламентирован в ВНД, регулирующих организацию функции внутреннего аудита в компании. Как правило, данные рабочие документы по проверке авторизируются руководителем СВА, который и принимает решение о направлении данных документов заинтересованным пользователям.

Обычно окончательная версия «Аудиторского отчета» предоставляется:

- заказчику аудита – лицу, инициировавшему данную проверку;

- владельцу аудируемого бизнес-процесса;

- другим заинтересованным пользователям на усмотрение руководителя СВА компании.

Следует отметить, что направление СВА окончательной редакции «Аудиторского отчета» заинтересованным пользователем является лишь промежуточным этапом проведения аудиторской проверки эффективности СВК бизнес-процессов. Только последующая совместная работа СВА и менеджмента компании может обеспечить надлежащее формирование и внедрение надежной СВК бизнес-процессов, обеспечивающую разумную уверенность в достижении стратегических целей компании и ее акционеров.

2.4. Работа СВА с материалами аудита после утверждения окончательной редакции «Аудиторского отчета»

Работу СВА с материалами аудита после утверждения и доведения окончательной редакции «Аудиторского отчета» заинтересованным пользователям можно разделить на два типа:

- работа СВА с менеджментом компании по построению и оптимизации СВК бизнес-процессов;

- работа СВА с материалами аудита для удовлетворения собственных потребностей службы.

Работа СВА с менеджментом компании по построению и оптимизации СВК бизнес-процессов

Основное направление совместной работы СВА с менеджментом компании по построению и оптимизации СВК бизнес-процессов связано с контролем исполнения плана корректирующих мероприятий, необходимость которых была выявлена по результатам аудита. Контроль может осуществляться посредством:

- анализа отчетов аудируемого объекта о выполнении запланированных корректирующих мероприятий;

- проведения проверок объекта.

По результатам осуществления контрольных действий СВА формирует «Отчет об исполнении корректирующих мероприятий» по конкретной проверке с указанием выполнения мероприятий, их достаточности, своевременности и эффективности, который доводится до тех же лиц, кому направлялся ранее сам «Аудиторский отчет».

Другое направление совместной работы СВА с менеджментом компании связано с оказанием консалтинговой поддержки менеджменту. Как уже было отмечено выше, ответственным за формирование надежной СВК и поддержание надлежащего ее функционирования, согласно как российским, так и зарубежным принципам корпоративного управления, является высшее руководство компании. Тем не менее, как показывает практика, менеджменту компаний обычно требуются дополнительные специальные знания и помощь в таких областях управления, как внутренний контроль и управление рисками. В связи с этим СВА может привлекаться в качестве консультанта по вопросам тестирования вводимых процедур внутреннего контроля, оценки дизайна контроля, проверки исполнения процедур внутреннего контроля, а также обеспечить методологическую поддержку при организации процессов внутреннего контроля и управления рисками.

Работа СВА с материалами аудита для удовлетворения собственных потребностей службы

Информация, полученная в ходе проведения аудиторской проверки и последующего контроля исполнения корректирующих мероприятий по результатам аудита, является основой для решения задач, поставленных непосредственно перед самой СВА, как то:

- своевременное формирование и предоставление отчетности о результатах аудиторской деятельности, существенных рисках, проблемах контроля и корпоративного управления в компании лицу (лицам), которому подотчетна СВА в компании согласно ВНД по организации внутреннего аудита (как правило, Комитет по аудиту при Совете директоров, Генеральный директор и др.);

- планирование дальнейшей деятельности СВА.

Подводя итоги, можно констатировать следующее.

Построение надежной СВК, содействующей повышению эффективности бизнеса и защите интересов акционеров, является зоной ответственности менеджмента компании. Но даже хорошо выстроенная и организованная СВК нуждается в оценке своей эффективности как с точки зрения достижения поставленных целей, так и с точки зрения экономичности. Наиболее независимо и профессионально оценить надежность и эффективность существующей СВК бизнес-процессов компании, а так же предложить рекомендации по ее усовершенствованию может СВА.

Представленная в статье методика проведения внутренних аудиторских проверок, по сути, является руководством по построению процесса оценки СВК. При этом для организации эффективного практического применения данной методики требуется легализация во внутренних регламентирующих документах компании как порядка и инструментов проведения проверки, так и схемы взаимоотношений СВА и аудируемыми предприятиями /подразделениями.

- В ходе написания статьи были проанализированы положения Internal control Guidance for Directors on the Combined Code (The Institute of Chartered Accountants, in England & Wales); Кодекса корпоративного поведения ФКЦБ, Пособия по корпоративному управлению МФК, Международных профессиональных стандартов внутреннего аудита, кодексов корпоративного управления различных компаний.

- Например, в ОАО «УМЗ» — предприятии, входящем в состав ОАО «Концерн ПВО «Алмаз-Антей», крупнейшего военно-ориентированного предприятия РФ; ОАО «ПОЛАИР» — крупнейшем в России и Европе предприятии-производителе торгового холодильного оборудования и др.

- Перечень уполномоченных лиц, по решению которых СВА проводит аудиторские проверки, как правило, закреплен в «Положении о СВА компании» и зависит от уровня подчиненности СВА (в основном это Комитет по аудиту при Совете Директоров, Ревизионная комиссия, Генеральный директор либо Финансовый директор компании).

- Оценка рисков определяется как произведение коэффициентов вероятности реализации риска и значимости последствий от его реализации.

- Анализ эффективности контрольной процедуры проводится на предмет обеспечения разумной гарантии достижения соответствующих целей изучаемого бизнес-процесса.

- Досье аудита – полный пакет рабочих документов, аудиторских доказательств и др. документации аудитора по конкретной внутренней аудиторской проверке.

Приложение 1.

Оценка дизайна контроля бизнес-процесса «Поиск, оценка и выбор поставщика ТМЦ для основного производства»

|

СВА ОАО «Наименование компании» |

||||||||||||

| Название аудита | Аудит закупок ТМЦ для основного производства | |||||||||||

| Код бизнес-процесса | ОП-3 (из утвержденного в компании классификатора бизнес-процессов) | |||||||||||

| № аудита | 2006/01 | |||||||||||

|

№ |

Бизнес-цель подпроцесса или операции |

№ |

Риск, препятствующий достижению цели |

Цель контроля данного риска |

Тест 11 |

Контрольная процедура (из ВНД) |

Тест 2 |

Контрольная процедура (факт) |

Тест 3 |

Тест 4 |

Тест 5 |

Оценка СВК |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

12 |

13 |

|

1 |

Поиск, оценка и выбор поставщика ТМЦ для основного производства. |

1.1 |

Потенциальный поставщик не знает о том, что компания нуждается в поставке ТМЦ, которыми он располагает. | Убедиться в том, что информация о закупаемых ресурсах (их количестве, номенклатуре, сроках поставки и пр.) известна максимально широкому кругу поставщиков. |

нет |

Процедура оповещения потенциальных поставщиков о потребностях компании в ТМЦ для основного производства не формализована в действующем Регламенте «Выбор поставщика продукции и услуг производственного назначения». |

да |

Специалист по закупкам отправляет заявки (оферты) всем потенциальным поставщикам необходимых ТМЦ из базы данных, отмечая в электронном документе номер отправленной заявки каждому поставщику. |

нет |

нет |

нет |

Ненадежная |

| 1.2 | Рассмотрены не все поступившие коммерческие предложения потенциальных поставщиков. | Убедиться в том, что все ответы поставщиков приняты к рассмотрению |

да |

Специалист по закупкам в срок окончания приема ответов проводит сверку принятых оферт со списком направленных (п.2.1 Регламента «Выбор поставщика продукции и услуг производственного назначения») |

да |

Специалист по закупкам в срок окончания приема ответов проводит сверку принятых оферт со списком направленных. |

да |

да |

да |

Надежная | ||

| 1.3 | В сводную таблицу оценки поставщиков внесена не полная или искаженная информация о потенциальных поставщиках необходимых ТМЦ. | Убедиться в том, что получена достаточная информация о поставщике и условиях работы с ним. |

нет |

Процедура аккумулирования достоверной информации о потенциальных поставщиках ТМЦ для основного производства не формализована в действующем Регламенте «Выбор поставщика продукции и услуг производственного назначения». |

нет |

Фактически управление данным риском отсутствует. |

нет |

нет |

нет |

Ненадежная |

- Тест 1 — убедиться в том, что в ВНД предусмотрена контрольная процедура, с помощью которой риск управляется и цель контроля данного риска будет достигнута.

Тест 2 — убедиться в том, что фактически существует контрольная процедура, с помощью которой риск управляется и цель контроля данного риска будет достигнута.

Тест 3 — убедиться в том, что контрольные процедуры из ВНД и фактически исполняемая идентичны.

Тест 4 — убедиться в том, что регламентированная контрольная процедура обеспечивает разумную гарантию достижения соответствующей бизнес-цели.

Тест 5 — убедиться в том, что фактически исполняемая контрольная процедура обеспечивает разумную гарантию достижения соответствующей бизнес-цели (тест по последствиям).

Опубликовано: 18 мая 2023

Даже в тех случаях, когда будущие партнеры не вызывают подозрений, сотрудничество с некоторыми из них может повлечь неблагоприятные последствия для бизнеса. Как предпринимателю обезопасить себя от недобросовестного контрагента? Ответим в статье на этот вопрос.

Зачем проверять контрагентов?

Недобросовестное поведение партнера не только вредит бизнесу, но и может повлечь претензии со стороны налогового органа, ведь, выбирая контрагента, предприниматель должен соблюдать должную осмотрительность и осторожность.

Закон прямо не устанавливает обязанности проверять контрагента и даже не закрепляет понятие «должная осмотрительность». Однако, учитывая требования статьи 54.1 НК РФ, рекомендации, которые дает ФНС, а также практику по налоговым спорам, можно прийти к однозначному выводу о необходимости проверять будущих партнеров.

Несмотря на отсутствие законодательного закрепления, термин «осмотрительность» используется судами и налоговым органом. Отсутствие проявления предпринимателем должной осмотрительности при выборе контрагента на практике приводит к неблагоприятным последствиям.

Приведем несколько примеров:

- Постановление Арбитражного суда Поволжского округа от 13.03.2023 № Ф06-999/2023 по делу № А57-2126/2022.

Принимая решение об отказе в удовлетворении требования налогоплательщика о признании недействительным решения инспекции, начислившей налог, пени и штраф, суд указал:

«Суды признали верными выводы о том, что заявителем к налоговому учету приняты документы, не отвечающие требованиям полноты и достоверности отраженных в них обстоятельств, а также о том, что налогоплательщик не проявил должную осмотрительность при выборе контрагентов и взаимодействии с ними».

- В Письме ФНС России от 10.03.2021 N БВ-4-7/3060@ «О практике применения статьи 54.1 Налогового кодекса Российской Федерации» указано следующее:

«Поскольку для целей налогообложения оцениваются последствия исполнения сделок, а также юридические факты, возникающие в гражданском (хозяйственном) обороте, то применяемый в обороте стандарт обоснованного выбора контрагента (коммерческая осмотрительность) применим и в налоговых правоотношениях».

Таким образом, при выборе партнера предпринимателю важно оценить не только коммерческую привлекательность сотрудничества, но и ресурсы, репутацию, платежеспособность и надежность будущего контрагента. Также необходимо проанализировать риски неисполнения потенциальным партнером принятых в рамках сотрудничества обязательств.

По указанным причинам проверка контрагента — нужная и важная для компании процедура, которая позволит свести к минимуму риски притязаний со стороны налоговой инспекции и оценить надежность и платежеспособность партнера.

Способы проверки, рекомендованные ФНС России

В Письме ФНС России от 05.06.2017 № ЕД-4-15/10588 разъясняется, что для проверки бизнес-партнера следует использовать:

1. Общедоступные сведения в форме открытых данных на сайте www.nalog.ru.

2. Общедоступные критерии оценки рисков, закрепленные в Приказе ФНС России от 30.05.2007 № ММ-3-06/333@ «Об утверждении концепции системы планирования выездных налоговых проверок».

3. Оценка наличия или отсутствия:

- документального подтверждения полномочий руководителя контрагента (его представителя);

- копий документа, удостоверяющего его личность;

- информации о фактическом месте нахождения контрагента, производственных/торговых площадей;

- информации о государственной регистрации контрагента в ЕГРЮЛ;

- свидетельств возможности реального выполнения контрагентом условий договора, а также наличие обоснованных сомнений в возможности реального выполнения контрагентом условий договора;

- используемого предпринимателем адреса массовой регистрации;

- дисквалифицированных лиц в составе исполнительного органа компании.

Региональные отделения ФНС России также дают рекомендации относительно проявления должной осмотрительности при выборе контрагента. Например, межрайонная ИФНС России № 9 по Приморскому краю в информационной материале, размещенном 11.09.2019 рекомендует:

- при заключении договора лично встречаться с руководителем организации — контрагента;

- в ходе личной встречи попросить у потенциального партнера на обозрение паспорт, устав организации и иные регистрационные документы и сверить их данные с данными подписываемого договора;

- использовать видеосвязь для обсуждения условий сделки, если возможность для личной встречи отсутствует;

- использовать информацию, опубликованную на официальных страницах госорганов и судов.

Иные способы проверки

Отметим, что четкие критерии оценки партнера отсутствуют, нет и исчерпывающего алгоритма проверки, а границы осмотрительности при выборе контрагента не определены. Однако за длительное время работы на рынке юридических услуг мы разработали схему проверки, позволяющую получить максимально объективное представление о бизнес-качествах партнера. Делимся своими наработками с читателями.

Кроме перечисленного, ЦПО групп рекомендует предпринимателям проверить контрагента следующими способами:

1. Запросить сведения о контрагенте в ФНС.

Этот шаг будет одним из показателей должной осмотрительности предпринимателя при выборе контрагента. Из ответа на запрос можно получить сведения о будущем партнере. Кроме этого, взаимодействие с ФНС послужит доказательством принятия мер для проверки партнера на случай разбирательств.

2. Запросить у контрагента документацию.

Если планируется сотрудничество с компанией, рекомендуем запросить следующий пакет документов:

- свидетельства ИНН и ОГРН;

- сведения о сайте организации, карточку предприятия;

- учредительные документы;

- информационное письмо об учете в Статрегистре Росстата;

- решение о создании, реорганизации (при наличии);

- решение о назначении исполнительного органа;

- приказ о назначении главного бухгалтера;

- сведения о применяемой системе налогообложения;

- бухгалтерская (финансовая) отчетность за последний отчетный период и сведения о предоставлении этой отчетности в налоговый орган;

- решение о заключении крупной сделки (для крупных сделок);

- сведения об имеющихся исполнительных производствах, в которых контрагент выступает как должник;

- справка об аффилированных лицах.

Если планируется сотрудничество с физическим лицом:

- документ, удостоверяющий личность;

- свидетельство ИНН;

- свидетельство ОГРНИП (для ИП);

- сведения о применяемой системе налогообложения;

- информационное письмо об учете в Статрегистре Росстата (для ИП);

- сведения об имеющихся исполнительных производствах, в которых контрагент выступает как должник;

- справка о постановке на учет (снятии с учета) физического лица в качестве плательщика НПД (для самозанятых).

3. Проверить контрагента с использованием специальных сервисов и источников в интернете.

Анализ данных из открытых источников поможет выявить риски при выборе контрагентов. Рекомендуем использовать государственные сервисы, а также частные информационные ресурсы для проверки компаний и физических лиц.

4. Проверить репутацию контрагента.

Получить такие сведения поможет анализ характеристики компании, ее истории, ее отношения к выполнению договорных обязательств. Часть из указанных сведений может быть размещена на сайте контрагента. Также стоит изучить отзывы о компании в открытых источниках. Кроме того, мнением о будущем партнере и его добросовестности могут поделиться другие партнеры и клиенты.

И в заключение…

Еще раз обратим внимание, что предприниматель несет ответственность за выбор контрагента и возможное наступление неблагоприятных последствий этого выбора.

Тщательная проверка способами, указанными в статье, позволит выявить и предупредить возможные риски сотрудничества. Однако не всегда рекомендованный в статье алгоритм станет стопроцентной гарантией безопасных взаимоотношений с партнером. В случаях, когда планируется долгосрочное сотрудничество, крупные контракты, рекомендуем обращаться к опытным юристам. Специалисты имеют навыки и возможности для проведения детальной, максимально тщательной проверки.

Источник изображения: Freepik

Рассказываю, на каком основании к вам могут приехать в 2023 году, как подготовиться к проверкам, что делать во время визита инспекторов и как обжаловать акт о нарушениях.

Особенности выездных проверок ФНС в 2023 году

Задача выездной налоговой проверки — выявить неуплаченные суммы по налогам. Налоговики приезжают по адресу регистрации вашей компании и проверяют финансово-хозяйственную документацию, включая расчетно-платежные ведомости и налоговую отчетность.

По данным аналитической службы FinExpertiza, сумма доначислений и штрафов по итогам налоговых проверок за первые девять месяцев 2022 года составила 597,8 млрд рублей. Это в 2,2 раза превышает показатели за аналогичный период 2021 года — инспекторы увеличили количество выездных проверок, а средняя сумма начислений возвросла.

Эксперты считают, что налоговики таким образом компенсируют недостаток поступлений из-за налоговых льгот и отсрочек, которыми пользуются компании. Поэтому тем, кто в зоне риска, эксперты рекомендуют подготовиться к проверке заранее. Сделать это можно с помощью Главбух Ассистент: главбухи и юристы подготовят вас к проверке и будут сопровождать во время визита инспекторов.

Критерии отбора компаний-кандидатов на проверку

1. Налоговая нагрузка меньше среднего показателя по отрасли или виду деятельности.

Средняя налоговая нагрузка за 2022 год пока не опубликована, она появится на сайте ФНС к 5 мая 2023 года. Как только данные обновятся, мы дополним статью.

О том, как рассчитать и проверить налоговую нагрузку, читайте в статье: Новая налоговая нагрузка за 2021 год: как пояснить ФНС, почему ваша ниже отраслевой

2. Доля вычетов по НДС 89% и выше от начисленного за 12 месяцев.

3. Компания работает с убытком не менее двух лет.

4. Расходы растут быстрее доходов.

5. Зарплата сотрудников ниже отраслевого показателя в регионе или «в конвертах».

6. Минимум два раза за год вы приближались к ограничениям по спецрежимам.

7. Компания не предоставила ФНС запрашиваемые документы или уничтожила их.

8. Уровень рентаельности компании меньше среднеотраслевого на 10% и больше.

9. Навлечь на себя проверку можно, если вы сотрудничаете с фирмами-однодневками. Советую проверять благонадежность контрагентов, чтобы избежать сомнительных сделок, которые привлекут внимание ФНС. Заказать проверку можно у моих специалистов.

Узнать подробнее: Как подтвердить налоговую выгоду и доказать ФНС, что ваши сделки не фиктивны

Для ИП есть дополнительный критерий — приближение суммы профессионального вычета по НДФЛ к годовому доходу. Инспекторы точно обратят внимание, если сумма такого вычета составит более 83% от дохода за год.

Как подготовиться к выездной налоговой проверке

Основываясь на своей практике, рекомендую сделать следующее:

1. Проинструктируйте сотрудников, как себя вести в присутствии проверяющих.

2. Подготовьте комнату для налоговиков и уберите из помещения все документы, не относящиеся к проверке.

3. Заведите журнал проверок. Когда инспектор приедет, попросите его собственноручно зафиксировать в журнале дату, время и цель своего визита.

4. Приведите в порядок учет: проверьте наличие всех документов, подписей и оригиналов, уберите все пометки с документов.

Если вы не уверены, что ваш учет в порядке, мои эксперты бесплатно проведут экспресс-аудит при подключении обслуживания Главбух Ассистент.

Как вести себя, когда приехала налоговая

1. Попросите инспекторов представиться и предъявить следующие документы:

- служебное удостоверение — перепишите из него данные: ФИО, должность и звание.

- решение о проведении проверки — сделайте его копию и сравните с данными из удостоверений.

2. Попросите у проверяющих номер телефона их начальника. Позвоните ему, чтобы выяснить, действительно ли этих сотрудников направляли в вашу организацию.

3. Разместите проверяющих в отдельной комнате, чтобы они не могли слышать разговоры ваших сотрудников и использовать эту информацию.

4. Приставьте к проверяющим опытного бухгалтера. Он должен досконально знать всю бухгалтерию и без проблем найти любой документ.

5. Предупредите контрагентов о возможной встречной проверке. Это позволит вам избежать расхождений в документах с поставщиками и клиентами по итогам проверок.

6. Сделайте копии документов, которые инспекторы хотят забрать с собой. Но прежде чем отдать документы, попросите их оформить запрос официально — на устную просьбу вы вправе не реагировать.

Кроме документов инспекторы во время выездной проверки могут запросить пояснения. За отказ их предоставить компанию не оштрафуют, однако я всё же рекомендую давать пояснения. С помощью грамотных пояснений вы можете доказать налоговой свою правоту. В дальнейшем ваши пояснения могут уберечь компанию от споров и доначислений.

Что ожидать компаниям после выездной проверки

В последний день проверки инспекторы оформляют справку с указанием проверенных объектов и количеством времени, затраченного на инспекцию. Справка остается на предприятии. Ее должны подписать все проверяющие.

Не позднее двух месяцев с даты оформления справки составляют акт выездной налоговой проверки, даже если у вас не выявили никаких нарушений.

Если нарушения обнаружили, это отразят в акте. Акт вручается в течение пяти рабочих дней, его должны подписать проверяющие и представитель предприятия. Если вы уклоняетесь от получения акта, вас ждет штраф на сумму до 50 000 рублей.

Если вы не согласны с выводами, которые написаны в акте, подайте в инспекцию возражения — в течение месяца с даты получения акта.

Обжаловать действия налоговой можно сразу в УФНС. Для этого в течение месяца вы можете подать апелляционную жалобу в вышестоящий налоговый орган. К апелляции приложите документы, аргументирующие вашу позицию.

К любой проверке лучше готовиться заранее. Чтобы обезопасить себя от рисков и санкций, рекомендую обратиться к моим экспертам Главбух Ассистент. Аттестованные бухгалтеры помогут подготовить отчетность, оптимизировать налоги и пройти налоговую проверку, даже если инспектор уже у вас.

Как проверить контрагента: подробное руководство, список документов и сервисов

Содержание

Чтобы избежать финансовых потерь и проблем с налоговой, нужно проверять контрагентов. Регистрация на массовом адресе, долги по налогам, незавершенные судебные процессы — только часть тревожных звонков, на которые стоит обратить внимание перед заключением договора.

Рассказываем, как отличить безопасных и честных контрагентов от мошенников, проверить их надежность и защитить бизнес от возможных рисков.

Зачем проверять контрагентов

Если одна из сторон договора не исполняет обязательства, то для второй стороны сделка в лучшем случае окажется неудачной, а в худшем принесет убытки и репутационные риски. Проверка контрагентов нужна для того, чтобы не работать с компаниями-однодневками, банкротами и мошенниками, чего сложно избежать, заключая договоры о сотрудничестве вслепую.

https://unsplash.com/photos/veNb0DDegzE

Как проверить компанию самостоятельно

- Запросите копии основных документов — устава, ИНН, ОГРН, решения о назначении гендиректора компании.

- Проанализируйте данные из ЕГРЮЛ: сравните информацию из полученных документов с той, которая указана в реестре.

- Проверьте, не является ли адрес, по которому зарегистрирована компания, массовым, где числится сразу несколько юрлиц.

- Изучите статус директора. Убедитесь, что директор не дисквалифицирован и имеет право заключать договоры от лица компании.

- Оцените оборот фирмы. Чем больше оборот и количество сотрудников, тем надежнее компания. Но только при условии, что фирма не банкротится и не имеет долгов.

- Проверьте, не инициировано ли в отношении компании банкротство. Если да, то юрлицо финансово несостоятельно.

- Изучите содержание картотеки арбитражных дел, чтобы узнать, участвует ли компания в судебных разбирательствах, по какому поводу они ведутся и с кем.

- Посмотрите данные бухгалтерской отчетности. Она покажет, что происходило с активами и доходами организации последние годы.

- Загляните в реестр недобросовестных поставщиков, подрядчиков и исполнителей.

Чтобы иметь под рукой актуальные сведения о количестве заявок и завершенных сделок, подключите Сквозную аналитику Calltouch. Система автоматически собирает информацию из CRM и со всех рекламных площадок, а затем объединяет их в наглядный отчет. Данные помогут построить воронку продаж и сделать вывод об эффективности рекламы.

Сквозная аналитика Calltouch

- Анализируйте воронку продаж от показов до денег в кассе

- Автоматический сбор данных, удобные отчеты и бесплатные интеграции

Узнать подробнее

https://unsplash.com/photos/4V8uMZx8FYA

Бесплатные ресурсы для проверки

- Сайт Федеральной налоговой службы — для проверки юридических адресов, оформления актуальных выписок из ЕГРЮЛ и реестра дисквалифицированных лиц.

- «Прозрачный бизнес» — для комплексной проверки контрагентов. Позволяет узнать адрес регистрации и ограничения на деятельность.

- Реестр ФАС — реестр субъектов естественных монополий позволяет узнать, доминирует ли организация в какой-либо отрасли.

- ЕГРЮЛ — общие сведения о зарегистрированных юридических лицах. Получить выписку можно за несколько минут по ИНН или ОГРН.

- Сведения о юрлицах с задолженностью — информация об организациях, которые не сдают налоговую отчетность более 12 месяцев либо имеют долг по уплате налогов свыше 1 000 рублей.

- Картотека арбитражных дел — информация обо всех арбитражных спорах, в которых участвует потенциальный контрагент.

- Банк данных исполнительных производств — список юридических и физических лиц, в отношении которых открыто исполнительное производство. Для поиска достаточно ввести наименование и адрес компании.

- «Федресурс» — сервис для проверки юридических лиц и ИП.

- «Всероссийский Бизнес Центр» — отчет на основе нескольких источников, включая Росстат и Высшего арбитражного суда. Для проверки контрагента нужно ввести ИНН, ОГРН, наименование компании, ФИО директора.

- Реестр лицензий — проверьте, действительно ли у потенциального контрагента есть лицензия для сотрудничества в лицензируемой сфере.

- Список недействительных российских паспортов — для проверки руководителя компании.

- Реестр дисквалифицированных лиц — для выявления юридических лиц с аннулированной лицензией и компаний, в отношении которых действует решение суда о дисквалификации в качестве административного наказания.

- Реестр госконтрактов — чтобы проверить, заключал ли бизнес-партнер контракты государственные заказы.

https://unsplash.com/photos/aWf7mjwwJJo

Платные сервисы

- СПАРК — сервис для анализа деятельности организаций и выявления рисков, например санкционных.

- «Контур.Фокус» — сервис для экспресс-оценки надежности не только российских, но и зарубежных компаний.

- «Коммерсантъ КАРТОТЕКА» — сервис всесторонней оценки потенциальных контрагентов, использует информацию более чем из 50 источников.

- Casebook — сервис для оценки состояния фирмы, проверки судебной активности, отслеживания изменений по банкротству и другие возможности.

- СБИС — сервис с подробной статистикой и диаграммами для проверки российских компаний и их руководителей.

Оптимизируйте маркетинг и увеличивайте продажи вместе с Calltouch

Узнать подробнее

Коротко о главном

- Ответственность за последствия работы с ненадежным партнером лежит на компании, поэтому всегда проверяйте контрагента до заключения договора.

- Проверяйте адрес регистрации, наличие долгов, в том числе по налоговым выплатам, открытые исполнительные производства и участие в судебных разбирательствах.

- Запрашивайте копии документов перед сделкой и сверяйте их с информацией, полученной из ЕГРЮЛ и других источников.

- Пользуйтесь бесплатными и платными инструментами, чтобы проверить бизнес-партнера.