С 2022 года электронные больничные стали обязательными, бумажных листков нетрудоспособности больше нет. Прямые выплаты работают во всех регионах, а еще они стали «проактивными». Появились новые формы документов, изменился порядок взаимодействия с ФСС. Расскажем, что в этих условиях делать работодателю.

Почему с 2022 года оформляют только электронные больничные

До 2022 года электронные больничные листки выдавали по согласованию с пациентом. Если его работодатель не мог обрабатывать электронные больничные, сотрудник просил выписать бумажный документ. Но с 2022 года бумажные листки действуют для очень ограниченного круга лиц, а электронные листки будут выдаваться без согласия пациента или его работодателя.

Электронную версию нельзя испортить или потерять, ее труднее подделать, а еще с ее помощью можно быстрее обработать данные для выплаты пособия.

Как было раньше

Раньше для назначения больничного пособия или пособия по беременности и родам сотрудники писали заявление работодателю, прилагая больничный лист. У работодателя была задача — передать сведения в ФСС, который назначал пособие.

Иногда работодатели откладывали передачу сведений фонду, работники получали пособие с опозданием.

Как работать с больничными теперь

С начала 2022 года ФСС выплачивает гражданам пособия только на основании электронных больничных. При этом фонду нужно оперативно получать сведения о работающих граждан от работодателей, поэтому компании и ИП должны наладить электронный обмен данными с фондом. Это можно сделать такими способами:

- создать личный кабинет страхователя на сайте ФСС, для этого понадобится регистрация на Госуслугах;

- скачать на сайте ФСС бесплатную программу APM «Подготовка расчетов для ФСС» и отправлять данные через нее;

- через бухгалтерские сервисы и программы (например Контур.Бухгалтерию), которые позволяют работать с электронными больничными;

- через сервис «Социальный электронный документооборот» (СЭДО) — его работу чиновники тестируют в 2022 году; благодаря этому сервису данные о номере больничного можно не просить у сотрудника, а узнать прямо в СЭДО.

Работодатели по-прежнему должны оплачивать первые три дня болезни сотрудников (п. 1 ст. 3 255-ФЗ). А еще у них появились новые обязанности:

- при приеме сотрудника на работу или изменении данных направлять в ФСС сведения о нем; по этим сведениям ФСС понимает, кто страхователь гражданина, к кому обращаться за недостающими сведениями при выплате пособий;

- отвечать на запросы ФСС и сообщать недостающие сведения о сотрудниках, которым назначается пособие;

- если из-за неверных данных возникнет переплата по пособию, возвращать ее в фонд.

Раньше работодатель должен был ответить на запрос ФСС в течение 5 рабочих дней, теперь этот срок сократился до 3 рабочих дней.

С самим электронным больничным работодателю ничего делать не нужно: теперь он даже не увидит этот документ. Наоборот, это ФСС будет сообщать работодателю об открытии больничного для сотрудника, его закрытии или других изменениях.

Как передать сведения о застрахованных лицах в ФСС

Форма для сведений о застрахованном лице утверждена приказом ФСС №26 от 4 февраля 2021. По этой форме сведения нужно запрашивать у работников при трудоустройстве или в любой удобный момент, чтобы передать их в фонд. В список сведений входят:

- ФИО сотрудника и его дата рождения;

- данные паспорта, СНИЛС и ИНН;

- вид на жительство и другие документы о праве проживания в стране от иностранцев;

- данные регистрации и домашний адрес;

- способ для выплат пособия, банковские реквизиты.

Если данные меняются, работник должен сообщить об этом руководителю, а тот подает в ФСС новые сведения, чтобы пособия выплачивались вовремя.

Передать сведения в фонд работодатель должен в течение трех рабочих дней после получения их от нового работника. А сведения о работниках, которые приняты в штат до 2022 года, ФСС ждет от работодателей как можно скорее. Если сотрудников много, данные можно передавать поэтапно, начать лучше с женщин, которые планируют декрет. А еще нужно сообщить сведения работников, которые уволились не больше 30 дней назад: если они заболеют в течение месяца после увольнения, им положено пособие.

Как начисляют пособия по электронному больничному в 2022 году

Теперь начисление пособий по больничному стало «проактивным»: фонд делает выплаты без заявления со стороны работодателя. Это касается всех социальных пособий, кроме выплат по уходу за ребенком до 1,5 лет — его продолжат начислять по заявлению.

Пособие по временной нетрудоспособности. Получать сведения о болезни гражданина и выплачивать пособие фонд будет в такой последовательности:

- заболевший сотрудник обращается в клинику, где ему оформляют электронный лист нетрудоспособности и отправляют его в единую информсистему ФСС;

- ФСС уведомляет работодателя о страховом случае, а также направляет уведомление сотруднику в личный кабинет на Госуслугах;

- после закрытия ЭЛН фонд сообщает об этом работодателю и приступает к начислению пособия за дни нетрудоспособности;

- фонду может не хватить сведений для назначения пособия, тогда он делает запросы в ПФР и работодателю;

- работодатель должен передать нужные сведения фонду в течение 3 рабочих дней: это данные о стаже, заработке за прошедшие 2 года, окладе или тарифной ставке, районном коэффициенте и пр.;

- ФСС рассчитывает пособие и перечисляет его гражданину.

Сведения, которые необходимы для назначения и перечисления пособий, фонд размещает в Единой государственной информсистеме соцобеспечения (ЕКИССО) и направляет в личные кабинеты граждан на Госуслугах. А работодателю данные об электронном больничном: открытии, закрытии, изменениях, продлении, экспертизе — передают через СЭДО.

Пособие по беременности и родам. Пособие по БиР тоже назначают и выплачивают на основании ЭЛН. Это больничный на 140 дней или больше. В этом случае ФСС работает в такой последовательности:

- фонд уведомляет работодателя о появлении в информсистеме ЭЛН по сотруднице и запрашивает недостающие сведения;

- работодатель отправляет нужные сведения фонду, но прежде стоит обсудить с сотрудницей, когда она планирует уйти в декрет: многие продолжают работать почти до даты родов и в отпуск уходят позднее дня, который назначил врач, поэтому работодатель имеет право передать данные фонду, после того как получит заявление на отпуск от сотрудницы;

- ФСС получает от работодателя данные о количестве дней отпуска, рассчитывает и выплачивает пособие;

- при осложненных родах клиника выпишет дополнительный ЭЛН, его фонд оплатит по той же схеме, что и пособие по временной нетрудоспособности.

Единовременное пособие по рождению ребенка. Теперь родителям не нужно писать заявление и прилагать свидетельства, что один из родителей не получал пособие ранее. ФСС узнает о рождении ребенка, когда ЗАГС внесет запись об этом в Единый государственный реестр. Затем фонд запросит у ПФР сведения о месте работы родителей, посмотрит, не выплачивалось ли пособие на новорожденного. Если фонду не хватает данных, он запросит их у работодателя, который должен ответить в течение 2 рабочих дней.

Как выплатят пособие, зависит от трудоустройства родителей:

- если оба родителя работают в штате компаний, пособие назначат одному из них, обычно это мама;

- если работает в штате только один родитель, пособие выплатят ему;

- если родители не работают по трудовым договорам, пособие выплатят через органы соцобеспечения.

Пособие по уходу за ребенком до 1,5 лет. В этой ситуации порядок выплаты пособия отличается:

- сотрудница пишет заявление об отпуске по уходу за малышом и назначении пособия;

- работодатель сообщает фонду об этом заявлении в течение 3 рабочих дней после его получения: отправляет форму «Сведения для назначения пособия» — это делается один раз;

- фонд назначает пособие и затем выплачивает в течение всего срока, перечисляя на карту МИР.

Что изменилось в порядке расчета больничных с 2022

Пособие по временной нетрудоспособности в 2022 году нужно рассчитывать точно так же, как и прежде, в соответствии с законом №255-ФЗ. Работодатель считает сумму за первые три дня болезни — но с учетом изменений, которые влияют на размер пособия:

- МРОТ с начала года вырос до 13 890 рублей;

- вырос и максимальный размер пособия по болезни: для его расчета берут предельные величины баз на социальное страхование за 2020 и 2021 годы — 912 000 рублей и 966 000 рублей; суммы превышения не учитываются при расчете пособия.

Как ФСС контролирует работу с электронными больничными в 2022 году

Чтобы избежать ошибок в начислении пособий, которые могут ущемить права работников или перерасходовать государственные средства, ФСС будет внимательно следить за достоверностью и полнотой данных, которые получает от работодателей. Это будет делаться через перекрестные запросы сведений в Пенсионном фонде, ФНС и других госорганах.

За искажения данных работодатель может получить штрафы (ст. 15.2 255-ФЗ):

- отказ в передаче документов — 200 рублей за каждый документ;

- передача неверных данных — 20% от переплаты, но не меньше 1 000 и не больше 5 000 рублей;

- передача сведений с опозданием — 5 000 рублей.

Если из-за неверных данных фонд назначит излишние суммы пособия сотруднику, работодателя заставят возместить их фонду.

До июля 2022 действует переходный период на новую систему и штрафы пока не назначаются.

Работайте с электронными больничными в веб-сервисе Контур.Бухгалтерия. А еще ведите учет, платите налоги и зарплату, отчитывайтесь через интернет. Большинство функций системы автоматизированы, есть подсказки и напоминания. Первые 14 дней работы бесплатны для всех новичков.

Электронные больничные листы с 2022 года прочно укоренятся в нашей жизни. Они стали обязательными для выдачи работающим гражданам, и только они теперь являются основанием для оплаты дней нетрудоспособности. Кроме того, изменился и порядок работы с электронными больничными с 2022 года, который, как считается, упростит работу бухгалтеров и кадровиков в части обработки листков нетрудоспособности. Все подробности — в статье.

Новые правила оформления электронного больничного листа с 2022 года

С тех пор как законодатели ввели и утвердили порядок работы электронных листков нетрудоспособности, их выдача производилась исключительно по желанию и согласованию с пациентом. То есть если компания имела возможность обрабатывать больничный в электронном виде, то ее сотрудник отказывался от бумажного варианта и ему выдавался листок с электронным номером. Если компания не могла обеспечить взаимодействие с соцстрахом по ТКС, то она заранее оповещала об этом своих сотрудников и те вынуждены были брать бумажные документы.

Однако больничные на бумаге отошли в прошлое, теперь они будут действовать для крайне ограниченного числа пациентов. С 2022 года больничные листы стали электронными — согласия граждан или работодателей на их получение больше не требуется.

Отказ от бумажных документов объясняется тем, что электронные версии невозможно потерять или испортить, сложнее подделать. Также благодаря им значительно сокращается время на обработку информации, связанной с расчетом и выплатой пособия.

С 2022 года законодатели подготовили ряд изменений, касающиеся порядка исчисления налогов и их сроков уплаты. Основные поправки собраны экспертами справочно-правовой системы «КонсультантПлюс» и представлены в Типовой ситуации. Для просмотра оформите бесплатный пробный доступ.

Взаимодействие с ФСС — новшества 2022 года

С 01.01 2022 только электронные больничные являются основанием для выплаты пособий за счет средств Фонда социального страхования. Именно поэтому работодатели должны позаботиться о том, чтобы обеспечить электронное взаимодействие с фондом. Это можно сделать несколькими способами:

- через личный кабинет страхователя на сайте ФСС, предварительно зарегистрировавшись на портале «Госуслуги»;

- посредством бесплатной программы АРМ «Подготовка расчетов для ФСС», которую можно скачать с сайта ФСС;

- используя бухгалтерские программы, в т. ч. и платные, которые предоставляют возможность работать с электронными больничными;

- с помощью сервиса электронного взаимодействия «Социальный электронный документооборот» (СЭДО).

Первые три способа были знакомы работодателям и ранее, а вот последний — совершенно новый: сервис апробируют в работе в этом году. И если раньше номер электронного больничного предоставлял сам работник, то с нового года с помощью СЭДО информацию можно получить и без работника, требовать от него номер ЭЛН не нужно. В следующем разделе разберем, как с 1 января 2022 года электронные больничные будут доходить до страхователя.

Как будут начисляться пособия по электронному больничному с 2022 года

Начисление пособий по электронному больничному листу с 01.01 2022 будет происходить в проактивном (т. е. беззаявительном) режиме. Это новый термин во взаимодействии ФСС и работодателя, и означает он, что инициатором начисления и выплаты денег за дни нетрудоспособности выступит сам соцстрах. Исключением станет пособие по уходу за ребенком до 1,5 лет, здесь сохранится заявительный порядок.

Пособие по временной нетрудоспособности

Назначение и выплата пособия за счет средств ФСС по электронным больничным листам с 2022 года будут происходить в следующие этапы:

- Обращение застрахованного лица в медучреждение, как и прежде, будет сопровождаться оформлением листка нетрудоспособности, но как мы уже сказали, исключительно в электронном варианте. Данный документ будет подлежать выгрузке в единую информационную систему ФСС.

- Фонд направит уведомления о страховом случае работодателю и самому работнику в личный кабинет на портале «Госуслуги».

- При закрытии больничного ФСС обязан сообщить об этом работодателю и заняться назначением и оплатой дней нетрудоспособности.

- Если у соцстраха не хватит данных для назначения пособия, то он направит запросы для их получения в Пенсионный фонд и непосредственно работодателю.

- Работодатель должен будет ответить фонду в течение 3 рабочих дней с момента получения информации о закрытии больничного листа.

- На основании поступивших данных (о стаже, заработке за последние 2 года, ставке, районом коэффициенте и т. д.) соцстрах рассчитает пособие и перечислит его застрахованному лицу. Всю информацию, необходимую для назначения и выплаты, разместят в Единой государственной информационной системе социального обеспечения (ЕГИССО), откуда ее направят гражданам в ЛК на портале «Госуслуги».

Отметим, что информацию об открытии и изменениях в электронных больничных листах с 2022 года, например о закрытии, продлении, направлении работника на медико-социальную экспертизу, работодатель будет получать посредством СЭДО.

Пособие по беременности и родам

Назначение и выплата пособия по БиР также происходит на основании выписанного больничного листа. Напомним, что врач в общих случаях оформляет его на сразу на 140 дней. В зависимости от того, сколько малышей ждет будущая мама, срок нетрудоспособности продлевается.

Взаимодействовать в 2022 году предстоит по представленной схеме:

- Сразу после выгрузки с 1 января 2022 года электронного больничного листа в информсистему ФСС уведомит об этом работодателя и направит запросы для осуществления расчета.

Как работодателю заполнить электронный больничный лист, смотрите в «КонсультантПлюс». Пробный доступ к системе можно получить бесплатно. - В данной ситуации работодатель вправе не сразу ответить на запрос фонда, а только после того, как сотрудница напишет заявление на отпуск по беременности и родам. Связано это с тем, что многие женщины при благоприятном течении беременности продолжают работать чуть ли не до самых родов и, соответственно, в отпуск выходят гораздо позднее дня, прописанного врачом.

- О том, что отпуск оформляется на меньшее количество дней, ФСС узнает от работодателя и на основании полученных данных произведет расчет и выплату пособия по БиР.

В случае осложненных родов врачи выпишут дополнительные больничные в электронном виде в 2022 году. Их оплата будет производиться по описанным выше схемам.

Единовременное пособие по рождению ребенка

Для получения пособия по случаю рождения ребенка родителям больше не понадобится писать заявление и подтверждать, что один из родителей не претендовал на него ранее. С 2022 года ФСС узнает о появлении малыша от органов ЗАГСа, после того как они внесут соответствующую запись в Единый госреестр.

Как только запись появится, ФСС направит запрос в Пенсионный фонд для получения информации о месте работы родителей и проверит, не производилась ли выплата пособия на новорожденного. Получение пособие зависит от трудоустройства родителей:

- Если оба родителя работают по трудовым договорам, то пособие выплачивается одному из них, чаще всего маме.

- Если трудоустроен только один из родителей, то пособие получит он.

- Если родители не заняты ни у каких работодателей, то выплата пособия будет происходить через органы соцобеспечения.

В случае нехватки данных для назначения пособия (например, о районном коэффициенте) ФСС может обратиться к работодателю. Последний должен ответить в течение двух рабочих дней со дня получения запроса.

Пособие по уходу за ребенком до 1,5 лет

О необходимости выплачивать пособие по уходу за ребенком до 1,5 лет будет сообщать Фонду соцстрахования сам работодатель, на имя которого работники продолжат писать заявления о предоставлении отпуска по уходу и назначении соответствующего пособия. В течение 3 рабочих дней с момента получения заявления страхователь должен направить в ФСС форму «Сведения для назначения пособия». Отметим, что ее представление является разовым, ежемесячно заполнять и отправлять ее в ФСС не требуется.

Получив реестр, соцстрах назначит пособие и будет производить его выплату в течение всего срока. Деньги, выделенные соцстрахом на обеспечение ребенка до 1,5 лет, фонд перечисляет на карту МИР.

Для каких еще пособий понадобится эта карта, мы рассказывали здесь.

Исчисление пособий для трудящихся на Крайнем Севере сопряжено с определенными нюансами. О них рассказано в статье К+ «Особенности начисления ФСС пособий работникам Крайнего Севера». Ознакомиться с материалом можно бесплатно, воспользовавшись демодоступом к системе.

Как изменился порядок расчета электронных больничных с 2022 года

Глобальных изменений в части расчета пособий на основании электронных больничных с 1 января 2022 года не произошло. При расчете сумм за первые три дня болезни работодателям нужно учесть следующие изменения в законодательстве, влияющие на величину пособия:

- Увеличение МРОТ.

- Увеличение максимального размера больничного. Поскольку в 2022 году пособие будет выплачиваться исходя из заработка 2020 и 2021 годов, то для расчета максимального больничного нужно будет брать цифры 912 000 руб. и 966 000 руб. — предельные лимиты баз, установленные для этих лет. Для 2022 года законодатели установили планку в 1 032 000 руб. С базы, превышающей данный показатель, взносы на ВНиМ не начисляются, и соответственно, для расчета пособий суммы превышения учитываться не должны.

Общий порядок исчисления пособий и за счет средств работодателя, и за счет средств ФСС продолжает подчиняться закону № 255-ФЗ в последней редакции.

Контроль ФСС за электронными больничными с 01 января 2022 года

Переход на электронные больничные с 2022 года и расчет пособий силами фонда приведут к усиленному контролю за полнотой и достоверностью сведений, передаваемых работодателем. Ведь малейшая ошибка может привести к тому, что величина пособия окажется рассчитанной неверно:

- заниженная сумма ущемит права работника;

- завышенная сумма приведет к перерасходу государственных средств.

В первом случае пособие можно будет пересчитать, в том числе и по заявлению работника.

А вот второй случай чреват для страхователя различного рода наказаниями в виде штрафов и возмещения излишне произведенных фондом расходов.

Проверять получаемые от работодателя сведения Фонд соцстрахования сможет путем направления запросов в ПФР, налоговую и прочие госорганы.

Итоги

Российские законодатели осуществили полный переход на электронные больничные листы с 2022 года, что наверняка будет сопровождаться множеством вопросов со стороны страхователей и получателей пособий. Надеемся, решение возникших трудностей не займет много времени, а последующее совершенствование электронного взаимодействия всех госучреждений и работодателей позволит работающим гражданам получать денежные средства за дни нетрудоспособности, отпусков по беременности и родам и по уходу за ребенком своевременно и в правильно рассчитанном размере.

Если раньше линии консультации 1С пользователи атаковали вопросами расчета больничного, то с 01.01.2022 запросы резко изменились. Теперь бухгалтеров интересовали нюансы загрузки больничных, ответы на входящие запросы в ФСС и т. д.

Поэтому в статье дадим готовую инструкцию о настройках и нюансах СЭДО. Сохраняйте, точно пригодится!

Как и всегда, прежде чем начинать работу с «чем-то новым», нужно это «что-то» правильно настроить. Поэтому сначала рассмотрим настройку СЭДО, а затем модель взаимоотношений работодателя с ФСС.

Подключение сертификата ФСС

Для подключения СЭДО сначала необходимо настроить сертификаты ФСС. Сделать это можно двумя способами:

-

Настроить сервис 1С-Отчётность.

-

Выполнить ручную настройку обмена с ФСС для ЭЛН.

При подключенном сервисе 1С-Отчетность сертификаты автоматически указываются в настройках документооборота и пользователю никаких дополнительных настроек делать не следует.

При отсутствии сервиса 1С-Отчетность сертификаты следует подтянуть вручную. Этот способ актуален для пользователей, работающих с операторами, авторизованными фирмой 1С.

Для того, чтобы настроить документооборот с ФСС, нужно перейти по ссылке «Отчеты» – «Регламентированные отчеты» – «1С-Отчётность» – «Настройки» – «Настройки обмена с контролирующими органами» – «ФСС» и подтянуть действующие сертификаты, которые ранее были установлены на данном рабочем месте.

На этом техническая часть настройки СЭДО завершена.

Если испытываете трудности с самостоятельной настройкой СЭДО, то можете обратиться в обслуживающую вас компанию 1С за помощью компетентного специалиста.

Как работодатель узнает о больничном листе сотрудника

Для того, чтобы понимать работу СЭДО давайте рассмотрим сегодняшнюю модель формирования больничных листов, чтобы в дальнейшем понимать, какие действия нам, как пользователям 1С, следует совершать:

1. Медицинская организация при открытии ЭЛН передает информацию в ФСС;

2. ФСС в свою очередь подаёт запрос ПФР для уточнения информации о трудоустройстве застрахованного лица;

3. ПФР в течении суток отвечает на данный запрос о трудоустройстве;

4. Если ответ от ПФР положительного характера, тогда ФСС отправляет работодателю информацию по открытому ЭЛН.

5. При закрытии ЭЛН медицинская организация снова передает данные в ФСС;

6. ФСС, в свою очередь, передает данные работодателю о закрытии больничного листа.

Сведения о застрахованных лицах (ФСС)

Также для работы СЭДО работодателю с 01.01.2023 необходимо подавать первичные сведения о застрахованном лице (сотруднике) в ФСС.

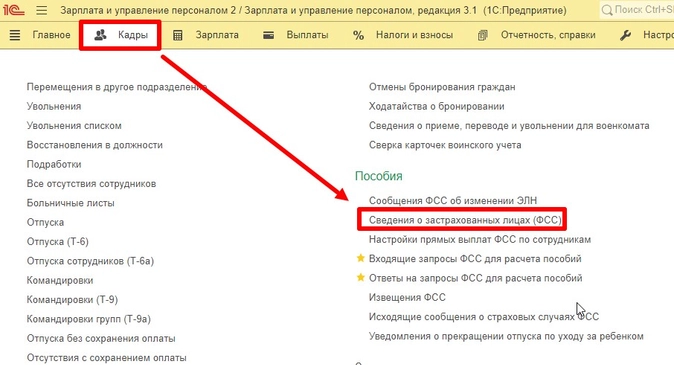

Для этого нужно составить документ – «Сведения о застрахованном лице» (в 1С: ЗУП в разделе «Кадры» – «Сведения о застрахованных лицах (ФСС)», в 1С: Бухгалтерии предприятия ред. 3.0 в разделе «Зарплата и кадры» – «Пособия»).

Данные сведения нужно было предоставить по всем сотрудникам, которые числятся в организации до конца февраля 2022 года.

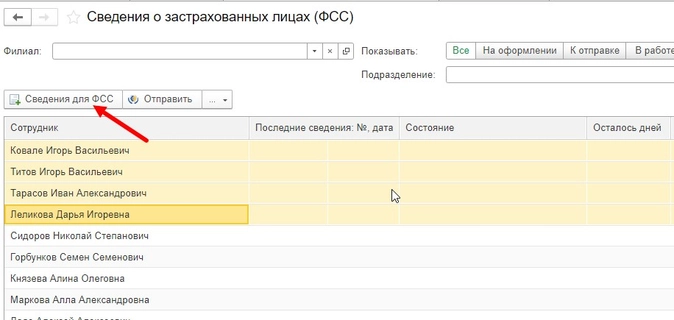

Если сотрудников много, в программе есть возможность создания сведений списком, зажав кнопку «Ctrl», и выбрать нужных сотрудников. После подбора сотрудников воспользуемся функциональной опцией – «Сведения для ФСС».

Помимо предоставления первичных сведений в ФСС, сведения следует подавать:

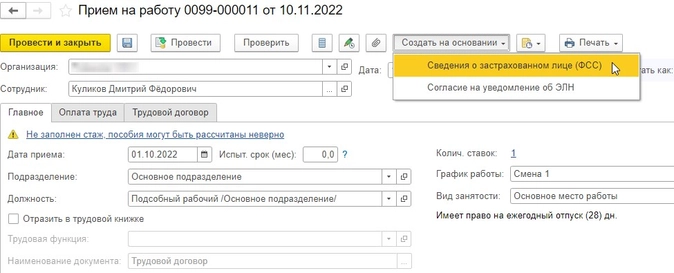

1. При приеме на работу нового сотрудника. Создать документ в ФСС можно на основании документа «Прием на работу».

В законодательстве сказано, что отправить отчёт нужно в течение 3 рабочих дней, когда у вас будет полный пакет документов сотрудника на руках. Но нигде не сказано какой именно день считать днем получения документов.

Обычно все документы предоставляют в первый день приёма. В основном варьируются только реквизиты карты. Она может быть заблокирована, потеряна, может сотрудник вообще её не получал. Поэтому рекомендуем отталкиваться от неё. Попросите сотрудника написать заявление на указание куда перечислять зарплату конкретным числом. От этой даты у вас и будет три рабочих дня, чтобы сдать отчёт в ФСС.

2. При изменении сведений о работнике (ФИО, СНИЛС, ИНН, способ перечисления и реквизиты).

После отправки сведений и принятия их Фондом, документ блокируется. Если по каким-то причинам от фонда пришёл запрос о корректировке ранее отправленных сведений или сведения не приняты из-за ошибок, необходимо сформировать новый документ «Сведения о застрахованном лице (ФСС)».

Нюансы получения больничных в программах 1С

Рассмотрим конкретный случай взаимодействия работодателя с ФСС на примере конфигурации 1С: Зарплата и управление персоналом, ред. 3.1. Инструкция равносильна и для конфигурации 1С: Бухгалтерия предприятия 3.0, за исключением работы с документом «Отпуска по уходу и возврату из отпуска».

1. Получение работодателем сведений из ФСС

Как только сотрудник заболел медицинская организация формирует электронный листок нетрудоспособности (ЭЛН) и направляет его в ФСС. Фонд отправляет запрос в ПФР, чтобы выяснить, где трудоустроен застрахованный сотрудник. ПФР отвечает на запрос фонда и далее после завершения идентификации застрахованного лица и подтверждения факта его трудоустройства, ФСС отправляет уведомление работодателю об открытии больничного листа.

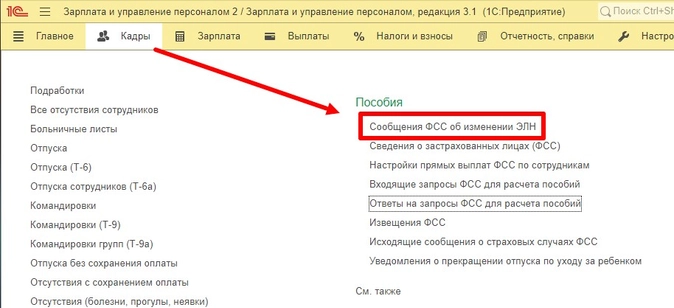

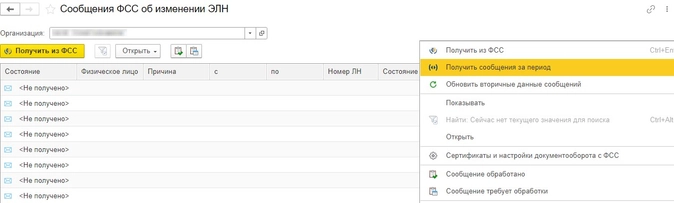

В программе данные изменения можно увидеть в «Сообщениях ФСС об изменении ЭЛН» (раздел «Кадры» – «Сообщения ФСС об изменении ЭЛН»).

Вся информация об изменениях статуса ЭЛН поступает в программу к работодателю после обмена с ФСС по кнопке «Получить из ФСС» из рабочего места «Сообщения ФСС об изменении ЭЛН» (раздел «Кадры»).

Важный нюанс: сообщения ФСС об изменении ЭЛН загружаются на текущую дату. Т. е., если вы вчера не обновили список сообщений, то программа выдаст вам сообщения ТОЛЬКО за текущий день. Чтобы исправить такой недочет в программе есть возможность выбора определенного периода для загрузки информации по ЭЛН. Для этого нужно нажать на кнопку «Ещё» – «Получить сообщения за период».

Если больничный лист не закрыт медицинской организацией, то из данной формы есть возможность создать документ «Отсутствие (болезнь, прогул, неявка)».

2. Закрытие ЭЛН

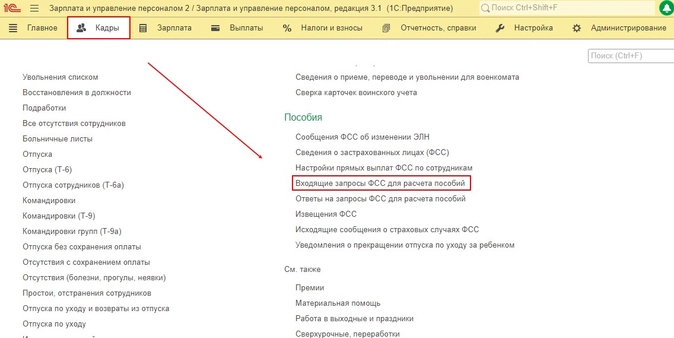

После того как в пункт «Сообщения ФСС об изменении ЭЛН» поступит информация о закрытии больничного листа, у вас появится возможность создать документ «Больничный лист», а запрос о предоставлении сведений отобразится в рабочем месте «Входящие запросы ФСС для расчета пособий» (раздел «Кадры» – «Входящие запросы ФСС для расчёта пособий»).

В данном запросе будут указаны те сведения о застрахованном лице, которые имеются у ФСС (ФИО, дата рождения, СНИЛС, номер и текущий статус ЭЛН, дата формирования и выдачи, сведения о периоде нетрудоспособности и ее причине, номер листка продолжения или дата, когда нужно приступить к работе) и блок данных, который работодатель должен предоставить.

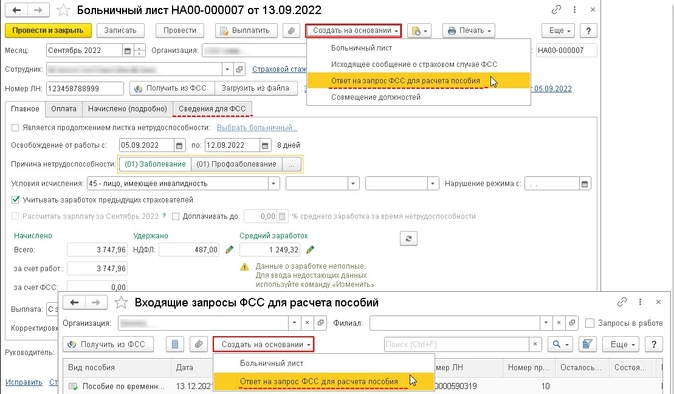

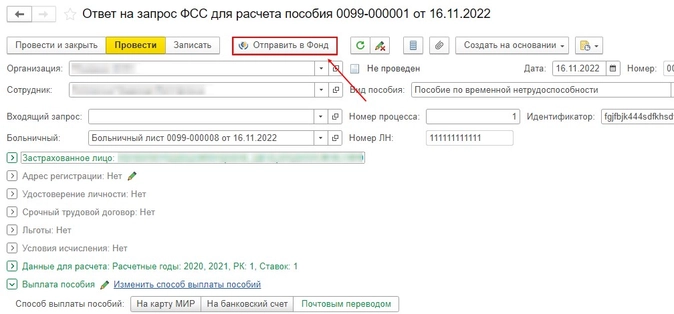

После того как работодатель проверил правильность предоставленных данных, ему нужно сформировать «Ответ на запрос ФСС для расчета пособия» (раздел «Кадры» – «Ответ на запрос ФСС для расчета пособия»).

Создать ответ можно создать на основании «Входящего запроса ФСС для расчета пособий», либо на основании документа «Больничный лист».

Ответ на запрос ФСС заполняется автоматически данными для расчёта пособия сотруднику. Эти данные могут различаться, в зависимости от вида пособий.

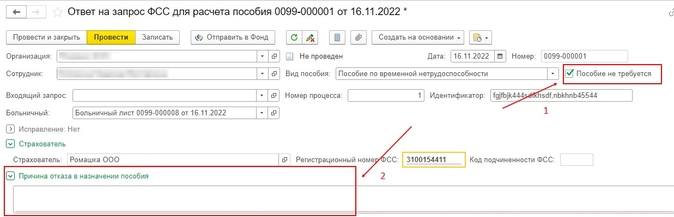

Если по каким-то основаниям конкретный вид пособия не должен подлежать оплате по информации, имеющейся у работодателя, то в ответ на запрос ФСС работодатель должен проставить отметку «Пособие не требуется».

После этого добавляется поле «Причина отказа в назначении пособия» в котором нужно обязательно указать причину, а затем предоставить в Фонд данный ответ по кнопке «Отправить в Фонд».

Когда ФСС принял ответ на запрос (т. е. пришло подтверждение «Принят ФСС» и/или статус «PROCESSED»), больше никаких документов в фонд отправлять не нужно.

Что делать, если сотрудник говорит, что больничный лист уже закрыт, а входящего запроса от ФСС не поступает?

Нужно обратить внимание, что иногда период временной нетрудоспособности по болезни бывает менее трех дней.

Первые три дня периода временной нетрудоспособности оплачиваются работодателем за счет собственных средств. Поэтому в этом случае фонд не будет присылать запрос о предоставлении сведений для расчета пособия, а только уведомит работодателя о открытии и закрытии больничного листа.

Рекомендуем в течение дня проверять информацию, поступающую от ФСС РФ, в рабочем месте «Сообщения ФСС об изменении ЭЛН».

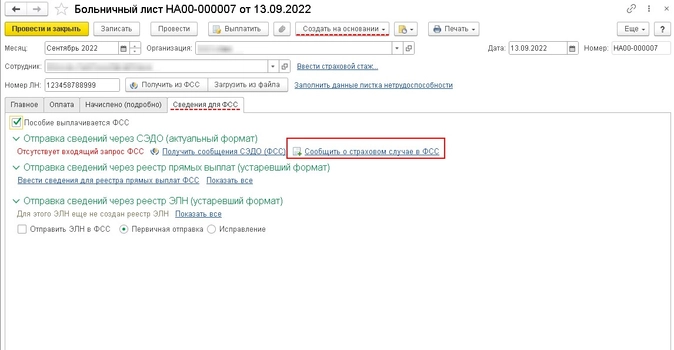

Если сотрудник был всё-таки более трёх дней на больничном, а запрос от ФСС так и не поступил, то работодателю следует предоставить документ «Исходящее сообщение о страховом случае ФСС» (раздел «Кадры» – «Исходящие сообщения о страховых случаях ФСС»). Данный документ необходим для запуска проактивного процесса со стороны страхователя.

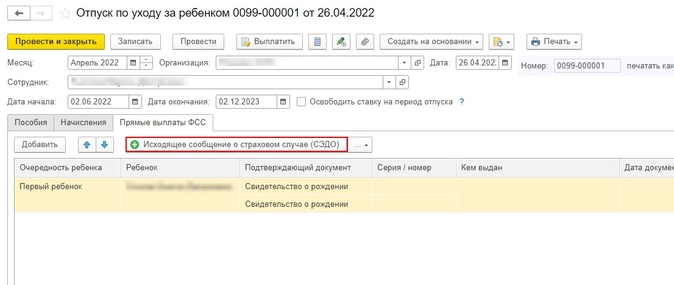

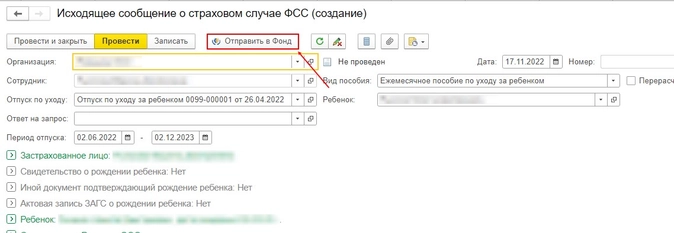

Так же документ «Исходящее сообщение о страховом случае ФСС» предоставляется в случае, если сотрудник уходит в отпуск по уходу за ребёнком. Документ можно создать на основании «Отпуска по уходу за ребёнком» (раздел «Зарплата» – «Отпуск по уходу и возвраты из отпуска»), на вкладке «Прямые выплаты ФСС».

После формирования документа «Исходящее сообщение о страховом случае ФСС» его так же следует отправить по кнопке «Отправить в Фонд».

Управленческий учет: с нуля до настройки в 1С, Excel и Google-таблицах

Уметь настраивать и вести управленку — значит быть полезным для руководителей. Научитесь понимать, откуда приходят и куда уходят деньги компании на курсе повышения квалификации от «Клерка».

Если для ФСС будет недостаточно каких-то данных, предоставленных работодателем о застрахованном лице в документах «Ответ на входящий запрос» или «Исходящее сообщение о страховом случае», то ФСС отправит извещение, в котором будет описано каких данных недостаёт. Эти извещения отображаются в «Извещение ФСС» (раздел «Кадры» – «Извещение ФСС»), получать их следует по кнопке «Получить из ФСС».

С 2022 года практически все листки нетрудоспособности создаются и хранятся в электронном виде в ЕИИС «Соцстрах» (п. 6 ст. 13 Федерального закона от 29.12.2006 № 255-ФЗ, п. 4 Приказа Минздрава от 23.11.2021 № 1089н, п. 3 Постановления Правительства от 16.12.2017 № 1567). Бумажные бюллетени оформляют только на тех, кто работает с гостайной или находится под госзащитой (п. 28 ст. 13 255-ФЗ). Форма больничного утверждена Приказом Минздравсоцразвития от 26.04.2011 № 347н.

Перечислим изменения по больничным листам.

|

Что нового |

Суть изменений |

|

Объединение фондов |

С 2023 года ФСС и ПФР объединены в единый Социальный фонд России (СФР). Именно туда теперь надо направлять «Сведения о застрахованных лицах» (СоЗЛ) с данными работника для назначения и выплаты пособий. Как заполнить и отправить СоЗЛ, подробно рассказываем здесь |

|

Новая категория получателей пособия |

Исполнители, оформленные по договорам ГПХ (кроме ИП и самозанятых) в 2023 году могут получать больничные и декретные, но при условии, что в 2022 году за них уплачены взносы на ОСС не менее 4 833,72 рубля (Письмо Минтруда от 05.08.2022 № 17-1/В-103). Порядок расчета пособий для ГПД-шников установлен Постановлением Правительства от 15.12.2022 № 2310 |

|

Сведения о зарплате с предыдущего места работы |

Для расчета пособия у нового работодателя работнику больше не надо предъявлять справку 182н, выданную на предыдущем месте работы. Необходимые сведения СФР получает от ФНС |

|

Оформление больничного за прошедшие дни |

По решению врачебной комиссии можно оформить больничный «задним» числом (п. 10 Приказа № 1089Н) |

|

Приняты правила расчета больничных и декретных для новых регионов |

С 1 марта 2023 вступили в силу особенности выплаты больничных и декретных пособий, а также выплат в связи с несчастными случаями на производстве и профзаболеваниями, применяемые в ДНР, ЛНР, Херсонской и Запорожской областях (Федеральный закон от 17.02.2023 № 20-ФЗ) |

Новые данные для расчета больничных в 2023 году:

|

Показатель |

Значение |

|

МРОТ с 1 января 2023 года |

16 242 рубля |

|

Календарные годы для определения среднедневного заработка (СДЗ) |

2021 и 2022, но их можно заменить |

|

Предельный размер базы для взносов |

1 998 000 рублей:

Если годы заменены, берутся соответствующие им предельные базы |

|

СДЗ исходя из МРОТ |

533,98 рубля (16 242 × 24 месяца) / 730 дней) |

|

Минимальный СДЗ |

16 242 / количество дней в месяце болезни:

|

|

Максимальный СДЗ |

2 736,99 рубля ((966 000 + 1 032 000) / 730) |

|

Максимальное пособие за две недели болезни |

38 317,86 рубля (2 736,99 × 14 × 100 %) |

|

Минимальное пособие по БиР (140 дней) по страховому случаю, наступившему после 1 января 2023 |

74 757,20 рубля (16 242 × 24 / 730 × 140). Аналогично рассчитывают пособие при осложненных родах (156 дней) и многоплодной беременности (194 дня) |

|

Максимальное пособие по БиР (140 дней) |

383 178,60 рубля (2 736,99 × 140). Аналогично рассчитывают пособие за 156 и 194 дня |

Листки нетрудоспособности выдают работники медицинских организаций и ИП, у которых есть медлицензия, в том числе на экспертизу временной нетрудоспособности: лечащие врачи, фельдшеры, зубные врачи. Форма собственности медорганизации не важна: оформлять бюллетени могут как государственные клиники и больницы, так и частные.

Больничный выписывают на срок до 15 календарных дней. Если человек за это время не выздоровел, через 15 дней назначается комиссия, которая продлит больничный на срок до 12 месяцев.

Листок нетрудоспособности подтверждает, что сотрудник отсутствовал на рабочем месте по уважительной причине: болел сам, ухаживал за заболевшим родственником, или был на карантине. На основании листка начисляется пособие по временной нетрудоспособности или по беременности и родам. Форма больничного утверждена Приказом Минздравсоцразвития от 26.04.2011 № 347н.

В 2023 году его могут получить (п. 1 Приказа № 1089н):

- работники по трудовому договору;

- исполнители на ГПД при условии, что сумма взносов на ОСС, начисленная в их пользу, за предшествующий год составила не менее стоимости страхового года. Если договоров ГПХ несколько, исполнитель сам выбирает страхователя, который выплатит пособие. А если у исполнителя есть и ГПД, и трудовой договор, то больничные и декретные оплатит либо работодатель, либо каждый страхователь, либо один из страхователей — по выбору исполнителя;

- адвокаты и ИП, если они платят за себя соцвзносы;

- безработные, состоящие на учете на бирже труда (получают либо больничное пособие, либо пособие по безработице);

- иностранцы, застрахованные по ОСС на случай ВНиМ.

Листок выдают как в случае болезни, травмы сотрудника, так и при необходимости ухаживать за ребенком или другим членом семьи. Есть и другие основания для оформления больничного: беременность и роды, карантин, усыновление новорожденного, реабилитация после лечения, протезирование в стационаре.

Количество листков, которые можно брать за год, не ограничено. Зато есть ограничения по количеству оплачиваемых дней, например, для работников-инвалидов, сотрудников на «коротких» срочных договорах, а также при уходе за ребенком или другим членом семьи. Кому и сколько дней оплачивать, прописано в ст. 6 255-ФЗ.

Информацию о больничном и сумме пособия работник может отслеживать через личный кабинет на сайте СФР. Для входа нужен логин и пароль от Госуслуг. А также на самом портале Госулуг есть сервис электронных листков нетрудоспособности. Здесь можно отслеживать сведения об их открытии, продлении, закрытии и других изменениях. Если работник хочет получить сведения из ЭЛН на бумажном носителе, медработник сделает выписку (п. 7 ст. 13 255-ФЗ).

В 2023 году продолжает действовать проактивная схема выплаты пособий:

- После приема пациента медучреждение создает электронный листок нетрудоспособности в ЕИИС «Соцстрах», который автоматически отправляется в СФР. Дублировать его на бумаге не нужно (Информация ФСС от 29.06.2021). На работника, занятого у нескольких работодателей, формируют один ЭЛН.

- По данным, которые работодатель представил в СФР по форме СоЗЛ, фонд определяет, кто является страхователем заболевшего человека.

- СФР сообщает работодателю через систему социального электронного документооборота (СЭДО) об открытии, продлении, закрытии ЭЛН или направлении сотрудника на медэкспертизу.

- Вместе с сообщением о закрытии листка работодатель получает предзаполненные фондом сведения для выплаты пособия. Если у фонда нет всех нужных сведений, он направит работодателю запрос на их предоставление (п. 22, п. 23 Постановления Правительства от 23.11.2021 № 2010).

- Работодатель предоставляет сведения и оплачивает первые 3 дня больничного, остальные дни — СФР. Но такой порядок оплаты только при заболевании или травме самого работника. Если больничный выдан по другой причине, все дни оплатит СФР.

Для электронного взаимодействия с СФР необходима электронная подпись, совместимая с ЕИИС «Соцстрах». Получить ее можно в удостоверяющем центре Контура.

Сроки реагирования на события, связанные с больничными:

|

Событие |

Срок |

|

Работник передал данные для СоЗЛ |

Отправьте СоЗЛ в течение 3 дней с даты получения сведений (п. 7 ПП № 2010) |

|

Пришло сообщение об открытии или продлении ЭЛН |

Отвечать не надо (п.19, п. 21 ПП № 2010) |

|

При закрытии ЭЛН поступил запрос сведений для назначения и выплаты пособия |

Данные в СФР передайте в течение 3 рабочих дня с даты получения сообщения о закрытии листка (п. 22 ПП № 2010) |

|

Пришло извещение о предоставлении недостающих сведений и документов |

В течение 3 рабочих дней необходимо подтвердить, что извещение получено, в течение 5 рабочих дней — предоставить запрашиваемые сведения (п. 10 ПП № 2010) |

|

Получено заявление от работника о замене лет |

Отправьте сведения в СФР в течение 5 рабочих дней с даты получения заявления (п. 14 ПП № 2010) |

Подробнее о проактивной выплате пособий рассказываем в этой статье.

Правила расчета больничных установлены Постановлением Правительства от 11.09.2021 № 1540. Порядок действий такой:

-

Определяем расчетный период. При необходимости делаем замену лет.

-

Определяем доход сотрудника за расчетный период.

-

Считаем среднедневной заработок (СДЗ), сравниваем его с минимальным. В расчет берем большее значение.

-

Определяем процент оплаты больничного в зависимости от страхового стажа. Считаем пособие по среднему заработку с учетом стажа и количества дней болезни.

-

Полученное пособие сравниваем с пособием из МРОТ. Выплачиваем работнику ту сумму, которая больше.

Рассмотрим каждый шаг подробнее.

Расчетный период — это два календарных года, предшествующие году, в котором человек заболел или ушел в декрет. Для больничных, открытых в 2023 году, в расчетный период попадают 2022 и 2021 годы.

Если сотрудник в расчетном периоде был в декрете или в отпуске по уходу за ребенком, он может перенести один или два года на более раннее время. Но не на любые годы, а на непосредственно предшествующие годам, в которых были эти отпуска. Замену лет делают по заявлению сотрудника. Обязательное условие — замена должна привести к увеличению пособия.

Пример

Сотрудница заболела в марте 2023 года. По общим правилам, расчетный период для нее — с 1 января 2021 по 31 декабря 2022. Однако поскольку в 2021 году она была в декрете, а в 2022 году — в отпуске по уходу за ребенком, женщина подала заявление о замене лет на 2019 и 2020 годы. Теперь в расчете больничного будет участвовать суммарный заработок за эти годы.

Если в расчетный период вошли високосные годы, листок по БиР оплачивают исходя из 731 или 732 дней (Письмо ФСС от 03.03.2017 № 02-08-01/22-04-1049л).

Считаем двухгодичный заработок, на который начислялись страховые взносы. Если он меньше 389 808 рублей (24 МРОТ), в расчет берем 389 808 рублей. А если двухгодичный заработок больше максимального размера (в 2023 году это 1 998 000 рублей) берем этот максимальный размер. При этом сравнивать надо данные за каждый год отдельно.

Пример

Средний заработок сотрудника в 2021 году — 970 000 рублей, а в 2022 году — 990 000 рублей. Посчитаем доход для больничного, открытого в 2023 году.

Предельная база за 2021 год — 966 000 рублей. Она меньше заработка сотрудника в этом году, поэтому в расчет берем предельную базу.

Предельная база за 2022 год — 1 032 000 рублей. Она больше заработка сотрудника в этом году, поэтому в расчет берем фактический заработок.

Доход, участвующий в расчете больничного, — 1 956 000 рублей (966 000 + 990 000).

Средний дневной заработок не может быть меньше среднего заработка, рассчитанного исходя из МРОТ, который действовал на дату открытия больничного — 16 242 рубля в 2023 году.

Пример

Больничный открыт в январе 2023 года. Заработок за 2021 и 2022 годы — 250 000 рублей.

СДЗ из фактического заработка — 342,47 рубля (250 000 / 730).

СДЗ из МРОТ — 533,98 рубля (16 242 × 24 / 730).

СДЗ из МРОТ получился больше фактического, поэтому рассчитывать больничный нужно по нему.

Если в местности применяется районный коэффициент, расчет делают исходя из МРОТ, увеличенного на РК.

Пособие из МРОТ получают сотрудники, у которых за два последних календарных года не было заработка или его размер не превышал МРОТ. Но есть случаи, когда пособие за календарный месяц не превысит МРОТ, умноженный на районный коэффициент, даже если реальный СДЗ превышает минималку. Это бывает, когда страховой стаж сотрудника меньше шести месяцев, при нарушении больничного режима, неявке к врачу или если причиной заболевания, травмы стало опьянение.

Размер больничного пособия зависит не только от заработка, но и от страхового стажа сотрудника:

- при стаже больше 8 лет выплачивают 100 % среднего заработка;

- при стаже от 5 до 8 лет — 80 %;

- при стаже меньше 5 лет — 60 %.

Ограничение в 60 % действует также при начисления пособия уволившемуся работнику, если он заболел в течение 30 календарных дней после увольнения (п. 2 ст. 7 255-ФЗ). Листок по БиР всегда оплачивают 100 %.

В страховой стаж включают не все периоды, а те, в течение которых человек подлежал обязательному соцстрахованию. Периоды, учитываемые в страховом стаже, перечислены в Приказе Минтруда от 09.09.2020 № 585Н:

- работа по трудовому договору, в том числе дни, когда сотрудник болел и был в отпусках;

- работа по договору ГПХ — с 2023 года;

- периоды государственной гражданской или муниципальной службы;

- периоды военной и иной службы, упомянутой в Законе РФ от 12.02.1993 № 4468-1;

- другие периоды, когда сотрудник был застрахован по ОСС на случай ВНиМ: деятельность в качестве священнослужителя, ИП, адвокатов, частных нотариусов, членов КФХ, но только, если эти лица добровольно платили взносы на соцстрахование.

Стаж определяют по трудовой книжке, а если ее нет — по трудовым договорам и справкам с предыдущих мест работы (п. 9 Приказа № 585н). Однако не все периоды, о которых могут быть записи в трудовой, включаются в страховой стаж. Например, не входит в него обучение в вузе или техникуме.

Посчитаем дневное пособие с учетом стажевого коэффициента.

Пример

Работник болел 10 дней. Его средний дневной заработок — 750,34 рубля. Страховой стаж — 6 лет.

Пособие составит 6 002,72 рубля (750,34 × 10 дней × 80 %).

Пособие, рассчитанное из СДЗ, нужно сравнить с минимальным пособием, рассчитанным из МРОТ с учетом районного коэффициента и количества ставок сотрудника. Выплачивают сумму, которая больше.

Пример

Работник болел с 3 по 14 февраля 2023 года. Страховой стаж — 9 лет (коэффициент стажа — 100 %). Районный коэффициент — 1,2. Заработок за расчетный период — 420 000 рублей. Количество ставок — 1. МРОТ — 16 242 рубля.

Расчет:

|

Фактический средний дневной заработок |

420 000 / 730 = 575,34 рубля |

|

Минимальный СДЗ |

16 242 × 1,2 × 24 / 730 = 640,78 рубля |

|

Сравниваем полученные значения, берем максимальное |

640,78 > 575,34 |

|

Пособие по среднему заработку |

640,78 × 12 = 7 689,36 рубля |

|

Минимальное пособие за 12 дней февраля |

16 242 × 1,2 × 12 / 28 = 8 353,03 рубля |

|

Сравниваем пособие по среднему заработку с минимальным пособием. Выплачивают сумму, которая больше |

8 353,03 > 7 689,36 |

Больничные перечисляют работнику за минусом НДФЛ, взносы начислять не надо. Пособие за 3 дня выплатит работодатель, а за остальные 9 дней — СФР.

Порядок обложения пособий по больничным не поменяли. Однако на практике часто возникают вопросы. Когда их выплачивать? Нужно ли платить с них НДФЛ и страховые взносы? Как учитывать пособия в расходах? Какие есть нюансы при доплатах к больничному? Подробнее об этом и не только читайте в нашем обзоре.

Организация рассчитывает и выплачивает пособие только за первые 3 дня больничного, выданного из-за болезни или бытовой травмы.

Перечислить его нужно в ближайший день выплаты зарплаты. Остальные дни болезни оплачивает ФСС напрямую на основании сведений и документов от организации. Больничный по уходу за ребенком фонд полностью выплачивает за свой счет.

Если больничный (первичный) не закрыт, оплатите первые 3 дня болезни как обычно.

Отметим, при выплате пособий сотрудникам на удаленке особенностей нет.

Подробности:

- Кто и в каком порядке выплачивает пособие по больничному

- Какие документы нужны для выплаты пособия по больничному

- Как организации оплатить больничный, выданный из-за болезни или бытовой травмы

НДФЛ с пособия по больничному удержите и перечислите с той части, которую выплачиваете за свой счет. С остальной это делает ФСС.

Срок уплаты налога — не позже последнего дня месяца выплаты пособия.

Переходящий больничный облагайте НДФЛ как обычно, но с учетом ряда особенностей.

За неуплату налога грозит штраф.

Подробности:

- Ответственность и иные риски за неуплату и несвоевременное перечисление НДФЛ

Больничный нужно отразить в 6-НДФЛ. Включите его в тот отчетный период, когда выплатили пособие. Например, если сотрудник болеет в декабре 2022 года, а пособие ему перечисляют в январе 2023 года, то больничный следует включить в расчет только за I квартал 2023 года.

Учтите: при подаче 6-НДФЛ за год нужно сдать также справку о доходах и суммах НДФЛ. В ней в сведениях о доходах с кодом 2300 отражайте исключительно больничный. Если в организации есть доплата к пособию, ее укажите с кодом 4800.

Подробности:

- Как отразить в расчете 6-НДФЛ оплату больничного

- По какому коду доходов указать пособие по больничному

Страховые взносы с больничных начислять не надо.

Подробности:

- Страховые взносы на ОПС, медицинское страхование, страхование по ВНиМ и на травматизм с пособия по больничному

В затраты по налогу на прибыль можно включить пособие по больничному, которое вы выплатили за свой счет. Учитывайте его в прочих расходах в том периоде, когда начислили.

Подробности:

- Как облагать пособие по больничному

Если в организации есть доплата к больничному до среднего заработка, облагайте ее НДФЛ и страховыми взносами. Такую выплату можно учесть в расходах по налогу на прибыль. Важное условие — она есть в трудовом и (или) коллективном договоре.

Подробности:

- Нужно ли облагать доплату по больничному НДФЛ и страховыми взносами

- Как учитывать доплату по больничному при расчете налога на прибыль