Совет директоров Банка России — коллегиальный орган управления Банка России, в который входят Председатель Банка России и 14 членов Совета директоров, работающих на постоянной основе в Банке России. Члены Совета директоров назначаются Государственной Думой сроком на пять лет по представлению Председателя Банка России, согласованному с Президентом Российской Федерации.

Совет директоров осуществляет широкий круг функций, отнесенных к его компетенции Федеральным законом «О Центральном банке Российской Федерации (Банке России)».

В сфере денежно-кредитной политики и развития финансового рынка Российской Федерации Совет директоров во взаимодействии с Правительством Российской Федерации разрабатывает основные направления единой государственной денежно-кредитной политики и основные направления развития финансового рынка, принимает решения об изменении процентных ставок Банка России, о размере обязательных резервных требований, о выпуске банкнот и монет Банка России нового образца, об изъятии из обращения банкнот и монет Банка России старого образца, а также осуществляет другие функции.

В сфере регулирования банковской системы и финансового рынка Совет директоров устанавливает правила проведения банковских операций для банковской системы Российской Федерации, принимает решения об установлении обязательных нормативов для кредитных организаций, банковских групп и некредитных финансовых организаций, о порядке формирования резервов кредитными организациями, а также принимает иные решения.

В сфере финансово-хозяйственной и организационно-кадровой деятельности Банка России Совет директоров утверждает структуру Банка России, годовую финансовую отчетность и отчет о деятельности Банка России, а также осуществляет иные функции.

Решения Совета директоров принимаются большинством голосов от числа присутствующих на его заседании членов при кворуме в восемь человек. Совет директоров заседает не реже одного раза в месяц.

Последнее обновление страницы: 22.05.2023

Наверное, каждый человек знает о существовании Центробанка, но оцениваем ли мы его истинную важность? Для поддержания порядка в Государстве, в частности, в экономической сфере, необходимо иметь четкую финансовую структуру. Гарантией стабильной работы является распределение ответственности и полномочий между субъектами экономики. Каждое Государство мира должно имеет орган независимого контроля над финансовой и экономической деятельностью. В Российской Федерации таким органом выступает Центральный Банк.

Содержание статьи

- 1 История становления главного российского банка

- 2 Руководители Центробанка

- 3 Отличительные особенности Центрального Банка России

- 3.1 Правовой статус как главная отличительная особенность Банка России

- 3.2 Парадоксальные моменты

- 4 Функциональные обязанности Центробанка Российской Федерации

- 4.1 Банковское регулирование как одна из особенных функций Центробанка

История становления главного российского банка

Уже издавна было понятно, что финансовую систему необходимо регулировать централизованно. Первый Банк, который выполнял функции современного Центробанка (но не все) был учрежден в 1860 году. С течением времени изменялось его название, председатели, экономическая и политическая ситуация, а вот непосредственным предшественником Центробанка был Госбанк, который начал свое существование в конце 1987 года.

Это был республиканский банк, созданный при СССР, который представлял отчет о своей деятельности Верховному Совету Российской Советской Федеративной Социалистической Республики (РСФСР). Он так и назывался — «Государственный Банк РСФСР».

В процессе распада СССР властями было принято решение преобразовать Банк РСФСР. И уже 13 июля 1990 года был учрежден Центробанк, и начал он свою законную деятельность в соответствии с принятым законом «О Центральном Банке РСФСР» №394-1 от 2 декабря 1990 года.

Центральному Банку присвоили статус юридического лица, провозгласили главным банком, который, так же как и Госбанк, должен был представлять отчеты о своей деятельности Верховному Совету РСФСР. Фактически, Центральный Банк стал преемником Госбанка.

С ноября 1991 года на Центральный Банк возлегли полномочия по главнейшим функциям, а именно, по эмиссии рубля и определению его курса. Таким образом, в его обязанности вошло полное монопольное регулирование республиканской экономики.

После окончательного распада СССР и появления нового, самостоятельного Государства, Центробанк ФСРСР переименовали на «Центральный Банк Российской Федерации». Все активы, пассивы и имущество советского банка были переданы ЦБ РФ.

С появлением Центробанка в России произошли сильнейшие структурные изменения в экономике:

- Все прошлые республиканские филиалы спец. банков преобразовали в сеть коммерческих банков;

- Новый финансовый регулятор изменил систему счетов (нововведением стали расчетно-кассовые центры — РКЦ);

- В России появился легальный валютный бизнес (С 1992 года ЦБ начал осуществлять куплю/продажу валют).

Центральный Банк был уполномочен устанавливать и определять официальные котировки (отношение иностранных денежных единиц к российскому рублю). К прямым заслугам Центрального Банка РФ так же относится и организация стабильного РЦБ (рынка ценных бумаг).

В сентябре 1993 года Центробанк решил переложить часть своих функций на другой исполнительный орган и предложил свою идею Правительству. Таким образом, на помощь работе Центробанка была создана новая федеральная служба под названием Федеральное Казначейство. В основные обязанности Казначейства в то время входило:

- Обеспечивать исполнение федерального бюджета;

- Осуществлять кассовое обслуживание исполнения бюджетов;

- Контролировать ведение операций со средствами федерального бюджета главными распорядителями и получателями (а так же, вести предварительный контроль).

В 1995 году у Центробанка функционировала система, которая заключалась в осуществлении тотальной проверки действующих коммерческих банков и механизмов валютного регулирования. Данная система поддерживала банковскую систему в стабильности.

С момента распада СССР до первого Российского кризиса Центральным Банком была проделана колоссальная работа по формированию экономических устоев страны, а так же ее финансовой стабильности. Тем не менее, в 1998 году страну постиг тяжелый экономический кризис, основной причиной которому послужила неэффективная макроэкономическая политика властей. И уже в середине августа 1998 года Правительство России объявило заявление Центробанка о техническом дефолте основных видов государственных ценных бумаг.

После кризиса произошло смена состава Правительства Государства и руководителя Центробанка. Для экономической реабилитации были предприняты следующие меры:

- Смягчение монетарной политики;

- Сдерживание роста цен на монопольную продукцию;

- Реструктуризация банковской системы с целью повышения ликвидности коммерческих банков;

- Создание АРКО (Агентства по реструктуризации кредитных организаций);

- Создание МКК (Межведомственный координационный комитет содействия развитию банковского дела в России).

3 марта 2014 года было принято решение упразднить Службу Банка России по финансовым рынкам (СБРФР). Полномочия, которые раньше осуществлялись СБРФР (а это контроль и регулирование субъектов финансовых рынков), были переданы Центральному Банку Российской Федерации. К концу 2014 года ЦБ РФ перешел к режиму «плавающего» валютного курса, то есть отказался от совершения валютных операций с целью влияния на динамику курса рубля. До настоящего времени Центральный Банка во главе с Председателем Эльвирой Набиуллиной, выступает против введения изменений в систему валютного контроля.

Руководители Центробанка

Председатель Банка России – это официальный руководитель Центрального банка Российской Федерации. Руководитель действует от имени Банка России и представляет его интересы. Как и любой начальник, председатель ЦБ имеет право назначать на должность сотрудников, а так же освобождать от должности, в том числе и заместителей председателя Банка, а так же возлагает на них определенные обязанности.

Естественно каждый нормативный или финансовый документ проходит через проверку и подписывается председателем ЦБ.

Интересный момент! Когда на заседании совета директоров ЦБ РФ в голосовании по определенному вопросу имеется равенство голосов, то голос председателя Банка России является решающим.

Кандидатура Председателя Центрального Банка предлагается Государственной Думе президентом. Для утверждения кандидатуры на должность необходимо пройти процедуру голосования, по стандартам которого, выигрывает кандидат, набравший максимальное количество голосов. Срок правления на данной должности ограничен 4 годами, а вот максимум занимать данный пост разрешается законом не более 3 сроков подряд.

Центральный Банк появился еще в далеком 1860 году, а если быть точнее, 11 июня. Только назывался он по-другому, по-царски: «государственный Банк Российской империи». В Таблице указаны основные председатели Центрального Банка с 1980 года по настоящее время, а так же название банка в то или иное время.

| Наименование Банка | Председатели Правления |

|---|---|

| Государственный Банк Российской Империи (1860-1917) | Штинлиц

Ламанский Цимсен Жуковский Плеске Тимашев Коншин Шипов |

| Народный Банк РСФСР (1917-1920) | Пестковский

Оболенский Пятаков Попов Ганецкий |

| Государственный Банк СССР (1921-1991) | Шейнман

Туманов Пятаков Калманович Марьясин Кругликов Гричманов Булганин Соколов Попов Коровушкин Посконов Свешников Алхимов Деменцев Гаретовский Геращенко Зверев |

| Центральный Банк Российской Федерации (1991- по сегодняшний день) |

Матюхин

Геращенко Парамонова (и.о.) Дубинин Игнатьев Набиуллина (на сегодняшний день) |

С 24 июня 2013 года и по настоящее время Председателем Правления Центробанка является Эльвира Сахипзадовна Набиуллина. Предыдущий Председатель, Сергей Михайлович Игнатьев, входит в Совет директоров Банка в должности советника Председателя.

Помимо Председателя банком управляет Совет Директоров, в котором числится 14 человек, включая Набиуллину. Члены Совета Директоров назначаются Государственной Думой сроком на 5 лет. В обязанности совета входит проведение заседаний, не менее 1 раза в календарный месяц. У Банка России в помощниках числится еще один коллегиальный орган – национальный финансовый совет, состоящий из 12 человек, включая председателя. Собрания совета должны совершаться не реже одного раза за квартал.

К основным функция национального совета относят:

- Утверждение предложений совета директоров;

- Рассмотрение вопросов, касающихся совершенствования банковской системы РФ;

- Выбор оптимального варианта основных направлений единой денежно-кредитной политики государства из всех предложенных;

- Назначение на должность главного аудитора ЦБ и определение аудиторской организации (аудитора годовой финансовой отчетности);

- Рассмотрение вопросов по текущей деятельности Центробанка.

Интересный момент! Участники Национального Финансового Совета (НФС) не являются сотрудниками Центробанка и не получают вознаграждения за свою деятельность (за исключением председателя банка).

Отличительные особенности Центрального Банка России

Главной отличительной особенностью Центробанка уже является его название. Центр – это символ основы чего либо, получается, что Центральный Банк РФ является «центром» всех банков страны. Отсюда и его привилегии: абсолютная монополия эмиссии денежных знаков, регулирование устойчивости национальной денежной единицы, наделение имущественной и финансовой независимостью.

Еще одним принципиальным отличием Центробанка от прочих российских банков является то, что он не оказывает финансовые услуги населению и не кредитует частный бизнес, а является регулирующим органом финансово-экономической системы страны, выступает как бы связывающим звеном между субъектами экономики и Правительством.

Обратите внимание! Получение прибыли не является целью деятельности Банка России!

Уникальность Центрального Банка РФ заключается в том, что он сочетает в себе некоторые черты коммерческого учреждения и государственного ведомства.

Правовой статус как главная отличительная особенность Банка России

Уникальный российский Банк выступает как особый публично-правовой институт в экономической системе страны.

Определяющим звеном правового статуса Центрального Банка является принцип независимости, суть которого отражена в Конституции РФ (статья 75), а так же в первых двух статьях Федерального Закона №86 «О Центральном банке Российской Федерации (Банке России)» от 10 июля 2002 года.

Что же такое принцип независимости? В буквальном понимании, данный принцип означает исключительное право Банка на денежную эмиссию и организацию денежного и валютного обращения.

ЦБ РФ не отвечает по обязательствам ни государства, ни кредитных организаций, и у них это взаимно.

Интересный факт! Банк России имеет право защищать свои интересы в суде! (В том числе в международных судах, а так же судах иностранных государств и третейских судах).

Парадоксальные моменты

Если хорошо вникнуть в правовой статус Центрального Банка, можно заметить несколько парадоксальных моментов. Например, в 75 статье Конституции РФ указано, что ЦБ РФ имеет особый конституционно-правовой статус, который дает ему исключительное право на монопольное осуществление денежной эмиссии и обеспечении устойчивости рубля, независимо от органов государственной власти. То есть, фактически, Банк не зависим в своих решениях, а учитывая функции, которые он выполняет, Центробанк может быть приравнен к государственному органу власти. Но, фактически, банк таковым не является.

А так же нелогичные моменты можно выделить в плане независимости Центробанка. Принцип независимости отражается так же и в финансовой независимости Банка, здесь все просто: свои расходы он осуществляет за счет собственных доходов. А вот уставный капитал и прочее имущество Центробанка принадлежит Федерации, то есть, является федеральной собственность, а не собственностью банка (вот такая вот независимость).

Все имущество Центрального Банка принадлежит Российской Федерации, но, при этом изъятие имущества без согласия Банка России не допускается.

И вообще все полномочия по пользованию, распоряжению и владению имуществом Центробанка осуществляется самим Банком, в соответствии с установленными государственными целями.

Функциональные обязанности Центробанка Российской Федерации

Центральный Банк РФ является юридическим лицом и действует согласно четко оговоренных правительственных рамок. Функции, выполняемые Центробанком, одновременно являются его обязанностями. Банк России, трудясь во благо государству, обязан:

- Обеспечивать устойчивость национальной валюты и стабильность российской финансовой системы;

- Следить за темпами инфляции, при необходимости вести работу для снижения показателя;

- Разрабатывать единую денежно-кредитную политику государства;

- Отчитываться по своей деятельности Государственной Думе Федерального Собрания РФ;

- Повышение финансовой грамотности (культуры) населения;

- Контролировать деятельность всех коммерческих банков (наблюдать за экономическими результатами, руководствуясь отчетами банковских субъектов, организовывать проверки выполняемых ими операций);

Все вышеперечисленные функции, Банк выполняет, основываясь на утвержденные Инструкции и Положения.

Банковское регулирование как одна из особенных функций Центробанка

Для того чтобы система функционировала как слаженный механизм, необходимо строгое соблюдение правил «поведения» каждого субъекта звена данный системы. Это же касается и банковской сферы. Центральный банк ведет контроль над соблюдением правил и порядка всеми остальными «нецентральными» банками.

Банковская деятельность считается законной лишь в том случае, если у него имеется лицензия на работу. Данная лицензия выдается Банком России. Для того чтобы коммерческому банку получить заветное разрешение и начать законно осуществлять свою деятельность, его учредителям необходимо представить Центробанку определенную документацию. Примерный перечень документов для рассмотрения выдачи лицензии выглядит так:

- Ходатайство о выдаче лицензии;

- Устав (и прочие учредительные документы);

- «Бизнес-план» действий (в котором указывается характер будущих банковских операций и масштаб функционирования);

- Декларации о доходах учредителей, а так же аудиторское заключение о финансовом положении учредителей банка.

На Банк России возложен контроль и над некредитными организациями (это ломбарды, микрофинансовые организации, бюро кредитных историй, негосударственные пенсионные фонды и другие).

В рамках регулирования и контроля деятельности банков Центральный Банк России проверяет их финансовую отчетность, но не сам, а по средствам еще одного своего помощника – аудиторской службы. Аудиторские фирмы, которые занимаются банковским аудитом, тоже должны получить лицензию на осуществление своей деятельности. Данную лицензию так же выдает Центробанк.

Если по итогам проверки выявится, что банк или другое кредитное учреждение не соблюдает требований, установленных законом, то Центробанк вправе лишить данную организацию лицензии. Данная функция возложена на Банк России для оздоровления банковского сектора. В настоящее время борьба с кредитными организациями, которые проводят сомнительные операции или имеют на балансе некачественные активы, продолжается в более ужесточенной форме. За 2017 год Центробанк лишил лицензии 50 кредитных организаций, а за последние четыре года – более 350 банковских субъектов.

Структура Банка России является сложно организованной системой. Ее определяют цели и задачи деятельности Банка, которая обеспечивает нормальную работу финансовых рынков, а также осуществляет эмиссию дензнаков, защищает и обеспечивает устойчивость рубля. Система Банка России состоит из центрального аппарата, территориальных и полевых учреждений, расчетно-кассовых и вычислительных центров.

Одним из структурных элементов являются подразделения безопасности и Российское объединение инкассации. Именно они позволяют осуществлять деятельность Банка России. Исследователи считают, что система Банка состоит из 4-х частей: центрального аппарата, а также из территориальных, функциональных и вспомогательных подразделений. Каждый элемент имеет собственное устройство.

Основные функции Банка России частично осуществляются территориальными и функциональными подразделениями, частично – центральным аппаратом. Последний руководит работой всех элементов системы. Именно благодаря ему Банк России является единой централизованной системой с вертикальной структурой управления.

Центральный аппарат

Структура центрального аппарата полностью соответствует приоритетным направлениям работы Банка России. Данная государственная организация руководствуется принципами единоначалия и коллегиальности. Принцип единоначалия осуществляется тем, что единоличным исполнительным органом является Председатель Банка России, который оперативно управляет его работой. Коллегиальность представлена Национальным финансовым советом и Советом директоров. Причем первый стоит выше Председателя Банка России и Совета директоров, а второй является и исполнительным, и коллегиальным органом.

Национальный финансовый совет рассматривает два вида вопросов. Прежде всего, они касаются глобальных вопросов работы российских финансовых рынков.

В частности, эти вопросы связаны с развитием финансового рынка и банковской системы России. Члены Национального финансового совета решают, как осуществлять банковское регулирование и надзор, как обеспечить контроль валюты и стабильность национальной платежной системы, как реализовать единую гос. политику по Основным направлениям. Они участвуют в подготовке законопроектов, касаемых финансового рынка РФ.

Помимо этого, Национальный финансовый совет организует работу Банка России и его внутренних подразделений. Им рассматриваются и утверждаются годовые отчеты Банка России, а также основные экономико-финансовые показатели на будущий год. Последние базируются на предложении членов Совета директоров и включают в себя зарплаты банковских служащих, объем вложений капитала, участие Банка России в кредитных организациях, объемы денежных средств на различные административно-хозяйственные расходы.

Национальный финансовый банк исполняет смету расходов Банка России, назначает аудиторскую организацию и выступает в Госдуме с инициативой, чтобы Счетная палата РФ проверила работу Банка. По инициативе Совета директоров Национальный финансовый совет формирует порядок доходов и распределяет прибыль Банка России, которая остается в его распоряжении. А еще он отчитывается о расходах Банка России на содержание его сотрудников, включая пенсионные отчисления и медицинское страхование. В конце каждого квартала Совет директоров информирует членов Национального финансового совета по базовым направлениям деятельности Банка России. Заседания проводятся не реже чем раз в три месяца.

Исходя из вышесказанного, Национальный финансовый совет координирует и направляет работу Банка России. В какой-то мере он осуществляет и контролирующую функцию за деятельность Совета директоров и Председателя Банка. Состав данного подразделения формируется с учетом широкой сферы компетенции. Два сотрудника являются членами Совета Федерации, три – Госдумы. Еще три человека назначаются Президентом РФ, и троих выбирает Правительство РФ. Председатель Банка России также является членом Национального финансового совета.

Совет директоров

Совет директоров выполняет значительную руководящую функцию. Этот коллегиальный орган решает, как развивается и как будет развиваться финансовый рынок РФ. Совместно с Правительством РФ он разрабатывает проекты, которые формируют единую денежно-кредитную политику и прорабатывают базовые направления развития денежного рынка. Готовые проекты представляются на рассмотрение Национального финансового совета и Госдумы РФ, а также Правительства и Президента. Ответственность за выполнение утвержденного проекта ложится на Совет директоров.

Советом директоров рассматривается и утверждается ежегодный отчет о работе Банка России и годовая финансовая отчетность с заключением аудиторов и членов Счетной палаты РФ, а также анализируется экономическое состояние страны. Годовой отчет Банка России состоит из перечисленных документов. Весь пакет документов передается сначала в Национальный финансовый совет, а затем – в Госдуму. Кроме этого, Совет директоров планирует показатели по базовым статьям расходов Банка России на следующий год, а затем представляет их в Национальный финансовый совет. Им устанавливается размер заработной платы всех служащих Банка России, включая Председателя.

И все же основной функцией Совета директоров остается регулирование. Он решает, как проводить банковские операции на территории РФ, утверждает стандарты и планы бухучета для кредитных организаций и некредитных финансовых организаций с учетом конкретной отрасли. Кредитные организации формируют резервы в порядке, который предписал Совет директоров. Им же определяются условия, на которых иностранный капитал допускается в банковскую систему РФ. Помимо этого, Совет директоров принимает оперативные решения по самым важным вопросам работы финансового рынка в России.

Данный коллегиальный орган изменяет процентные ставки по кредитам и ставки рефинансирования, а также определяет лимиты финансовых операций на открытом рынке. Он выпускает банкноты и монеты нового образца, а также отвечает за выпуск или дополнительный выпуск банковских облигаций. Он же изымает из обращения дензнаки старого образца.

В Совет директоров, помимо Председателя Банка России, входит 14 членов. Председатель подбирает подходящие кандидатуры, согласовывает их с Президентом, а затем представляет список кандидатов на утверждение депутатам Госдумы. Члены Совета директоров назначаются на пять лет, в Банке России они работают на постоянной основе. Кандидаты должны соответствовать ряду требований. Они не должны быть причастны к законодательным, исполнительным или судебным органам власти любого уровня. Им запрещено принадлежать к определенной политической партии, а также работать в общественно-политической или религиозной организации. Кроме того, для них действует ряд ограничений.

Служащим Совета директоров запрещается совмещать работу в Банке России с любым другим видом деятельности. Исключение делается только для преподавательской, научной и творческой работы. Они не имеют право получать подарки при исполнении служебных обязанностей, кроме случаев, предусмотренных действующим законодательством. Если служащие получают подарок в ходе протокольного мероприятия или служебной командировки, подношение автоматически считается федеральной собственностью. Подарок следует передать в Банк России, предварительно составив соответствующий акт. После этого сотрудник может выкупить его за свои деньги в установленном порядке.

Заседания коллегиального органа проводятся минимум один раз в месяц. Кворум признается состоявшимся, если на заседании присутствует 8 членов Совета директоров, Председатель Банка или его заместитель. Председательствует или Председатель или его заместитель. Решения принимаются большинством голосов. Если голоса равны, решающее слово остается за председательствующим. Если принимается решение по финансово-кредитной политики, меньшинство имеет право потребовать, чтобы их мнение занесли в протокол заседания.

Председатель

Председатель осуществляет оперативное руководство деятельностью Банка России, в связи с чем ему предоставлен широкий круг полномочий. Он реализует функции Банка России согласно соответствующему Закону и решает вопросы, регулируемые федеральными законами. Исключением являются вопросы, закрепленные Национальным финансовым советом или Советом директоров. Согласно п.7 ст. 20 Закона о Банке России, Председатель полностью отвечает за работу Банка. На практике данное положение считается некорректным, поскольку за деятельность Банка России в равной степени отвечают все его структурные элементы.

Теоретики допускают наличие пробела в действующем законодательстве. В частности, речь идет о коллегиальном исполнительном органе вроде правления или президиума. Ведь отдельные подразделения Банка России могут собираться только раз в месяц или квартал, а вопросы, которые требуют более оперативного рассмотрения возникают едва ли не каждый день. Предполагается, что данные вопросы решаются на оперативных совещаниях, которые проводит Председатель. Однако, это во многом связано с личностью руководителя. Поэтому исследователи настаивают, что нужно сформировать правление Банка России, а также определить его компетенцию и порядок работы.

Председатель является главным лицом Банка России. Ему не требуется доверенность, чтобы действовать от имени организации, представлять ее интересы, председательствовать на заседаниях Совета директоров. Его подписью заверяются нормативные акты Банка России, протоколы заседаний и решения Совета директоров. Им подписываются соглашения, которые заключает организация, а также приказы и распоряжения. Указания Председателя обязательны к исполнению для всех подразделений и служащих.

Кандидатуру на пост Председателя выдвигает Президент РФ, а затем выносит ее на рассмотрение ГосДумы. Депутаты утверждают Председателя в должности. Срок его полномочий рассчитан на пять лет. Один и тот же человек не может занимать этот пост больше трех сроков подряд. Председатель не имеет права работать по совместительству, но может заниматься любой творческой деятельностью в сфере науки, искусства или образования. Он не имеет права состоять в органах иностранных некоммерческих неправительственных организаций. Исключением являются случаи, которые предусмотрены в международном законодательстве или законами РФ: это могут быть межбанковские соглашения или соглашения с иностранным регулятором финансов. Допускается вариант, когда Банк России участвует в капиталах и работе организаций.

Председатель Банка России имеет право назначить и освободить от должности своих заместителей, распределить между ними обязанности и передать им часть своих полномочий. Например, один из первых заместителей может замещать Председателя, пока он отсутствует. Заместители отвечают за работу определенных подразделений центрального аппарата Банка России.

Председатель распределяет обязанности с учетом специфики направлений банковской работы. Один заместитель должен осуществлять денежно-кредитную политику, другой – управлять золотовалютным запасом, третий – осуществлять банковское регулирование и надзор во всех сегментах рынка финансов. Помимо этого, он обязан предотвращать возможные конфликты интересов, выявлять и управлять ими.

Таким образом, руководство Банка России представлено тремя подразделениями: Национальным финансовым советом, Советом директоров и Председателем Банка России. Однако, первый контролирует и координирует работу Банка, поэтому он выше всех остальных руководителей данной организации. При этом ответственность за работу Банка России в полной мере несет Председатель. Исследователи теории права считают данную ситуацию несправедливой. Они убеждены, что все подразделения банка должны в равной степени отвечать за его бесперебойное и эффективное функционирование.

Структура центрального аппарата

Департамент – одно из основных подразделений центрального аппарата Банка России. Каждый департамент выполняет конкретные задачи. Один отвечает за наличное денежное обращение, другой – за национальную платежную систему, третий – за операции на рынке финансов. Шесть лет назад были учреждены новые службы, ответственные за развитие рынка финансов, микрофинансирования и страхового рынка, а также за коллективные инвестиции. Один из департаментов противодействует нечистоплотным практикам поведения на рынке финансов, другой защищает права потребителей финансовых услуг.

Наряду с остальными департаментами, работает и юридический. Его сфера деятельности лежит в области правовых аспектов работы Банка России. Его директор является заместителем Председателя. Им координируется и контролируется работа всего юридического департамента.

Директор организует претензионно-исковую работу в структуре Банка, представляет Банк России в суде и ведет судебные дела, защищая права и интересы организации, преодолевает конфликты интересов. Им осуществляется договорно-правовая работа. Он систематизирует действующие законы, включая нормативные акты Банка России, а также информирует и консультирует подразделения по вопросам практического применения законов. Помимо этого, директор юридического департамента выявляет и устраняет некорректные положения нормативных актов Банка России, которые способствуют проявлению коррупции.

Территориальные подразделения

Территориальные подразделения (или учреждения) работают во всех регионах РФ. Именно они занимаются самой тяжелой работой Банка России, ведь их руководителям приходится иметь дело с различными финансовыми организациями, взаимодействовать с местными органами власти и муниципальными образованиями.

Исследователи определяют территориальные учреждения как особые подразделения Банка России, которые осуществляют функции Банка в пределах конкретного субъекта РФ или крупного экономического региона. Их деятельность подкреплена соответствующей нормативно-правовой базой. Национальные банки республик, которые входят в состав нашей страны также признаются территориальными. Любое территориальное учреждение называется Главным управлением Банка России. Образовать и ликвидировать его может только Совет директоров.

Данное учреждение работает по генеральной доверенности, которую выдает Председатель. Поэтому каждое территориальное учреждение имеет правовой статус филиала Банка России, но не является юридическим лицом. В связи с этим теоретики выдвигают идею, что данным учреждениям следует предоставить права, аналогичные правам юридических лиц. По их мнению, это позволит территориальным учреждениям действовать в качестве самостоятельной некоммерческой организации или гос. автономного учреждения. Это позволило бы расширить их круг полномочий и увеличить ответственность за результаты работы.

Независимо от места локации, территориальные учреждения проводят единую гос. денежно-кредитную политику, обеспечивают эффективную и бесперебойную работу национальной платежной системы, развивают и укрепляют банковскую систему. Они осуществляют оперативное регулирование и надзор за работой кредитных фирм (при необходимости могут их ликвидировать), контролируют работу некредитных организаций, организовывают валютный контроль, а также анализируют состояния и дают прогнозы экономического развития регионов.

Права территориальных учреждений имеют ряд ограничений. Например, они не могут издавать нормативно-правовые акты или предоставить кредит, чтобы профинансировать дефицит местного бюджета или бюджета гос. внебюджетного фонда. Банковские операции в иностранной валюте осуществляются только с разрешения руководства Банка России. Они не имеют права выписать гарантию, вексель или поручительство. Территориальные учреждения правомочны владеть и пользоваться имуществом, которое находится на их балансе. Как распоряжаться определенным балансом, определяет руководство Банка России. В частности, Совет директоров определяет особенности работы и соответствующий объем полномочий для конкретного учреждения. Поскольку объем работы увеличивается, логично было бы увеличить компетенцию, повысить ответственность и признать территориальные учреждения юридическими лицами. Однако, предложение исследователей права пока остается без внимания.

Территориальные учреждения отличаются сложной структурой, поскольку в них входит ряд функциональных подразделений. Например, это расчетно-кассовые и вычислительные центры, а также образовательные организации. Руководителям подразделений предоставляется доверенность Банка России, которая позволяет им вступать в правовые отношения с третьими лицами. Например, расчетно-кассовые центры проводят платежи по безналичным расчетам, благодаря корреспондентским счетам и банковским идентификационным кодам.

Российское объединение инкассации

РОСИНКАС представляет собой специализированное функциональное учреждение Банка России. Им осуществляется инкассация и перевозка наличности на территории РФ.

Данная организация состоит из 78 территориальных управлений, которые действуют на правах филиалов Объединения. Подразделения инкассируют организации, которые не входят в банковскую систему. Данную услугу они оказывают на платной основе.

Объединение РОСИНКАС – юридическое лицо, оно занесено в единый гос. реестр юридических лиц, но его организационно-правовая форма при этом не указывается, что противоречит отдельным положениям действующего законодательства. Ведь данной организации не характерны черты объединения, гос. компанией она также не является.

Теоретики считают так: Объединение РОСИНКАС неофициально является дочерней структурой Банка России. Поэтому можно называть его самостоятельной некоммерческой организацией или гос. автономным учреждением. На практике РОСИНКАС выполняет функции либо первого, либо второго учреждения. В обоих случаях данная организация имеет право заниматься предпринимательством.

Чтобы обеспечить банковское обслуживание военнослужащим, Банк России создает полевые учреждения. Их организуют совместно с Министерством обороны, поэтому данные организации имеют статус воинских учреждений. Их работа регламентируется уставами о военной службе, а также специальным Положением о нулевых организациях, который утверждается руководством Банка и Министерства обороны. Вспомогательные отделения также представлены вычислительными центрами, образовательными учреждениями, подразделениями безопасности, которые обеспечивают работу основных банковских подразделений.

Работа в Банке России

В подразделениях Банка России трудятся более 69 тысяч человек. Трудовые отношения регулируются Трудовым Кодексом РФ и нормативно-правовыми актами трудового законодательства. Помимо определенных требований к сотрудникам, Совет директоров может устанавливать нюансы, на основании которых нанимаются или увольняются сотрудники. Им также регулируется оклад сотрудников, должностные права и обязанности, система дисциплинарных взысканий.

Совет директоров создает фонд для дополнительного обеспечения служащих Банка, достигших пенсионного возраста или ушедших на пенсию. Благодаря его решению, служащие могут застраховать жизнь и здоровье, а также получить медицинскую страховку. Данные положения указаны в Законе Банка России, однако, в нем не хватает конкретики. Например, не указывается, является ли медицинская страховка обязательной или это добровольное дело каждого. Аналогичная ситуация с пенсионным фондом: не понятно, создан ли он вообще, и если создан, кто им управляет. Ученые указывают на необходимость вписать данные нюансы в Закон о Банке России.

Предполагается, что сотрудники Банка России берут на себя обязательство о неразглашении информации о банковской работе. В период работы служащие действительно должны соблюдать секретность. Однако, для обычных служащих данное положении перестает действовать с момента увольнения из системы. Ответственность за хранение служебной информации продолжают нести лица, занимающие высокие посты в данной организации.

В современном мире большую роль играет так называемая инсайдерская информация, которая представляет собой публично не раскрытые сведения организации. Ее опубликование может изменить рыночную стоимость ценных бумаг Банка России. В связи с этим, сегодня говорится о необходимости регулирования вопросов, касаемых допустимого раскрытия информации о банковской работе. Нужно предусмотреть, какие решения руководства Банка можно обнародовать, а какие из них являются конфиденциальными. Регулирование данных вопросов должно проводиться в соответствии с действующей законодательной базой РФ.

Исследователи предлагают включить в действующий Закон о Банке России отдельную главу, в которой будут прописаны положения, регулирующие порядок опубликования сведений. В глобальном смысле это существенно снизит риск, что инсайдерская информация будет использоваться недобросовестно. А граждане и юридические лица будут своевременно информироваться об изменениях, которые касаются их имуществ.

В 2012-2013 годах банковская структура существенно изменилась, поскольку расширились функции Банка России, ведь он стал регулировать все сегменты рынка финансов во всей стране. Вполне возможно, что представленная структура будет неоднократно меняться. Причем каждое изменение направлено на улучшение работы всех подразделений банковской системы. Каждое из них должно быть эффективным, поскольку от этой организации зависит не только экономический рост, но и благосостояние жителей Российской Федерации.

Организационная структура Банка России

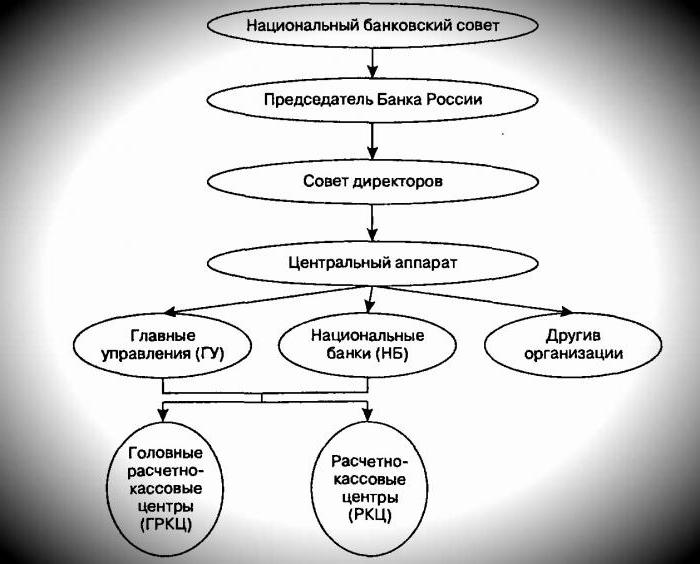

Рассматривая

структуру управления Банком России,

можно сказать, что она образует единую

централизованную вертикальную систему

(см. рис.12.1).

Структура Банка

России включает Национальный банковский

совет, председателя Банка России, совет

директоров, центральный аппарат,

территориальные учреждения,

расчетно-кассовые центры (РКЦ), другие

организации, включая вычислительные

центры, полевые учреждения, учебные

заведения.

Рис. 12.1. Организационная

структура Банка России

В систему

управления входят:

• центральный

аппарат

(ЦА), который систематизирует и анализирует

сведения, полученные из регионов,

прогнозирует развитие экономики регионов

и страны, осуществляет кассовое исполнение

федерального бюджета и государственные

международные финансовые операции;

• территориальные

учреждения

— центральные банки регионов, входящих

в состав РФ, которые осуществляют сбор

информации о банках на подведомственной

территории, проводит ее первичную

обработку и отсылают в ЦА;

• расчетно-кассовые

центры (РКЦ),

которые входят в состав территориальных

учреждений и выполняют следующие

функции: осуществление расчетов между

кредитными организациями и контроль

по этим расчетам, хранение ценностей и

кассовое обслуживание коммерческих

банков (КБ), кассовое исполнение

регионального бюджета, проводят операции

с ценными бумагами в иностранной валюте

и контролируют текущую ликвидность КБ.

В структуру Банка

России входят 1002 подразделения, в том

числе: центральный аппарат, Первое

операционное управление, 79 территориальных

учреждений, 601 подразделение расчетной

сети, 5 отделений и Операционное

управление Московского главного

территориального управления,

Межрегиональный центр безопасности, 3

подразделения Центрального хранилища,

115 полевых учреждений, 4

информационно-вычислительных подразделения

и другие вспомогательные подразделения.

В схеме организационной

структуры Центрального Банка России

выделяют:

Совет директоров

– высший орган управления Банка России,

который определяет основные направления

деятельности Банка России и осуществляет

руководство и управление системой Банка

России. В состав совета директоров

входят Председатель Банка России и 12

членов совета директоров.

Председатель

совета директоров представляется

президентом и утверждается Государственной

Думой сроком на 4 года.

Реализацию возложенных на Банк России

функций осуществляют департаменты и

подразделения.

При Банке России

создан Национальный банковский совет.

Это коллегиальный орган, в который

входят представители палат Федерального

Собрания, администрации Президента РФ,

Правительства РФ, Банка России.

Статус Банка России

Банк России является

главным банком страны. С одной стороны,

является юридическим лицом, объектом

гражданско-правовых сделок, с другой –

выступает государственным органом,

наделенным специальными властными

полномочиями, надзорными и контрольными

функциями.

С 2013 года Банк

России осуществляет надзор и контроль

не только за банковским сектором, но и

за всеми финансовыми рынками страны.

Таким образом, Банк России становится

МЕГАРЕГУЛЯТОРОМ.

Ключевым элементом

статуса ЦБ РФ, является принцип

независимости, который

проявляется в том, что:

-

ЦБ РФ не входит

структуру федеральных органов

государственной власти; -

ЦБ РФ обладает

исключительным правом денежной эмиссии,

организует денежное обращение; -

ЦБ РФ обладает

полномочиями по владению и распоряжению

своим имуществом; -

не допускается

изъятие имущества ЦБ РФ без его согласия; -

ЦБ РФ финансирует

свои расходы собственными доходами; -

получение прибыли

не является целью Центрального банка; -

ЦБ РФ не регистрируется

в налоговых органах; -

органы государственной

власти субъектов РФ и органы местного

самоуправления не имеют права вмешиваться

в деятельность ЦБ РФ.

Между ЦБ РФ и

органами государственного управления

существует тесная связь:

правительство

заинтересовано в надежности ЦБ, так как

ЦБ имеет решающее значение в кредитной

системе страны и в проведении экономической

политики правительства. Президент РФ

и Государственная Дума контролируют

деятельность ЦБ РФ и принимают участие

с правом совещательного голоса в совете

директоров.

Центральный

банк является государственным

органом, имеющим самостоятельность и

независимость в принятии решений:

ЦБ не отвечает по обязательствам

государства, а государство не отвечает

по обязательствам ЦБ

по этой причине

Банку России запрещено кредитовать

дефицит государственного бюджета, так

как государство не может кредитовать

самого себя.

Центральный

банк НЕ является кредитором юридических

и физических лиц, осуществляя кредитные

операции только для коммерческих банков

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

Структура Центрального банка РФ представляет собой единую вертикальную систему, включающую в себя несколько важнейших звеньев. Которые, собственно, и образуют важнейшую в государстве финансовую организацию.

Если выстраивать по убыванию, то выглядит схема так – национальный банковский совет, председатель ЦБ РФ, совет директоров, центральный аппарат. Разумеется, это не всё. Последнее «звено» включает в себя различные организации, а также главные управления и национальные банки. К ним относятся ещё расчётно-кассовые центры – как главные (ГРКЦ), так и второстепенные (РКЦ). Такая схема. А теперь – о каждом звене в подробностях.

Состав национального совета (НБС)

Это вершина организационной структуры Центрального банка РФ. В него входит 12 человек. Вот как определяется состав НБС:

- Два участника назначаются Советом Федерации из числа сенаторов.

- Троих назначает президент страны.

- Ещё трое выбираются Государственной думой из числа депутатов.

- Также троих назначает правительство.

- 12-й является председателем ЦБ РФ.

Что касательно назначения главы, руководителя Банка? Председателя ЦБ РФ избирают члены Национального банковского совета. Какой кандидат наберёт большее количество голосов, тот и занимает должность.

Компетенция НБС

Её обязательно стоит затронуть вниманием, рассказывая про структуру и функции Центрального банка РФ. Вот лишь некоторые задачи, решением которых занимается НБС:

- Рассмотрение годового отчёта ЦБ.

- Совершенствование российской банковской системы.

- Развитие основных направлений денежно-кредитной политики.

- Участие ЦБ РФ в капиталах кредитных организаций.

- Осуществление банковского надзора и регулирования.

- Организация системы расчётов в России.

- Реализация валютного контроля и регулирования.

Важно упомянуть, что участники НБС не получают вознаграждения за осуществляемую деятельность, так как не являются сотрудниками ЦБ РФ. Исключение составляет лишь председатель.

Глава ЦБ РФ

Нельзя не уделить немного внимания и председателю столь значимого финансового предприятия, рассматривая структуру управления Центрального банка РФ.

На данный момент руководителем является заслуженный экономист России — Эльвира Сахипзадовна Набиуллина. С 24 июня 2013 года она занимает должность председателя ЦБ РФ.

Эльвира Сахипзадовна стала первой женщиной, назначенной на этот пост среди стран Большой восьмёрки. Более того, 24 июня 2017 года, совсем недавно, её срок вышел. Но ещё весной, 22 марта, Владимир Владимирович Путин снова представил кандидатуру Э. С. Набиуллиной на новый срок.

Председатель имеет право:

- Действовать от имени ЦБ РФ, представлять его интересы в отношениях с другими органами гос.власти, международными и прочими организациями без доверенности.

- Выступать в качестве руководителя на заседаниях совета директоров ЦБ.

- Подписывать нормативные акты, соглашения, протоколы ЦБ.

- Назначать/увольнять заместителей, распределять обязанности между ними, наделять своими полномочиями.

- Давать указания и подписывать приказы.

Разумеется, председатель несёт ответственность за деятельность ЦБ РФ и реализацию им всех функций в соответствии с законом.

Совет директоров

В структуре Центрального банка РФ он занимает немаловажное место. Не удивительно, ведь совет директоров является высшим исполнительным органом данной организации. Он отвечает за реализацию всех целей и задач Банка. Вот лишь некоторые вопросы, по которым совет принимает решения:

- Ликвидация и создание организаций/учреждений ЦБ РФ.

- Изменение процентных ставок.

- Участие в капиталах тех организаций, которые обеспечивают деятельность ЦБ РФ;

- Установление лимитов операций на открытом рынке.

- Утверждение обязательных нормативов для кредитных организаций (исключительно в соответствии с ФЗ «О Центральном банке»).

- Выпуск новых банкнот и изъятие из обращения устаревших.

Также следует отметить, что именно совет директоров утверждает внутреннюю структуру Центрального банка РФ, положения о его подразделениях, уставах и т. д.

Центральный аппарат

Это – главное звено, созданное для исполнения функций организации, находящееся под руководством совета директоров Центрального банка РФ. Входит в структуру аппарата 39 подразделений. Вот некоторые из них:

- Секретариат председателя.

- Аппарат ЦБ.

- Сводный экономический департамент.

- Центральный каталог кредитных историй.

- Главная инспекция ЦБ.

- Юридический департамент.

- Главное управление безопасности и защиты информации.

Кроме этого, (и ещё 32 других подразделений), к центральному аппарату относится ещё несколько «звеньев» столь влиятельной и масштабной структуры. Это хранилище, операционное управление, вычислительный центр, научно-исследовательский институт банков, технический и учебные центры, хозяйственно-эксплуатационное управление, а также редакция информационного издания под названием «Деньги и кредит».

Территориальные учреждения

Они относятся ко второму уровню структуры главного Банка страны. У них нет статуса юрлица, поскольку свою деятельность данные учреждения осуществляют по доверенности – от имени ЦБ.

Права их, разумеется, ограничены. Территориальные учреждения не могут принимать решения нормативного характера, или же выдавать векселя/поручительства/гарантии, если только это не будет рассмотрено и одобрено советом директоров.

Таким образом, они лишь выполняют часть функций ЦБ в регионах. Их основная задача – обеспечить единство федеральной политики в сфере финансовых и кредитных отношений, а также контролировать деятельность, осуществляемую коммерческими банками.

Расчетно-кассовые центры

Они входят в состав пресловутых территориальных учреждений. Принято различать районные, межрайонные и головные центры. Их задача – осуществлять межбанковские расчёты и платежи. Также они обслуживают счета Министерства финансов страны, внебюджетных фондов, органов федерального казначейства, и иных структур/лиц (но лишь в тех случаях, которые предусмотрены ФЗ).

Как уже было сказано в начале, есть ещё головные центры. Они выполняют все названные функции, но ещё вдобавок в их обязательства включены расчёты по итогам проведённых на ОРЦБ (организованный рынок ценных бумаг) операций.

К слову, ещё есть так называемые полевые учреждения. В схеме структуры ЦБ это – низшее звено, третий уровень. Но у них своя, отдельная функция, и заключается она в обслуживании учреждений Министерства обороны и воинских частей. Это, кстати, наделяет их особым статусом. Такие учреждения считаются военными, и комплектуются военнослужащими.

Статус организации

Нельзя не сказать пару слов и о нём, рассматривая структуру Центрального банка РФ. С одной стороны, данная организация – юр.лицо и объект гражданско-правовых сделок. Но с другой она также является госорганом, который наделён внушительным перечнем полномочий, часть из которых была перечислена выше.

Более того, ЦБ выполняет целый ряд контрольных и надзорных функций. Важно отметить, что начиная с 2013 года, данная организация регулирует не только банковский сектор, но и все финансовые рынки нашего государства в принципе. Из этого следует, что ЦБ РФ – это мегарегулятор, отвечающий за выполнение многих задач. Одной из важнейших является разработка антикризисных планов, а также программы, посредством которой будет реструктурирован финансовый сектор, если наступит кризис.

Изучая структуру Центрального банка РФ, полномочия его подразделений и прочие нюансы данной темы, стоит оговориться, что несмотря на свою масштабность и значимость, данная организация не относится к федеральным органам гос.власти. Ещё у неё нет полномочий, касающихся распоряжения своим имуществом. Также следует знать, что у органов госвласти и самоуправления нет права каким-либо образом вмешиваться в осуществляемую ЦБ деятельность. Она контролируется непосредственно Госдумой и президентом.

ЦБ – банк банков

Данный термин, как бы он ни звучал, имеет место быть. И его обязательно нужно рассмотреть, обсуждая структуру Центрального банка РФ и его органов управления.

На самом деле всё просто. Каждый банк второго уровня имеет в ЦБ персональный корреспондентский счёт. Какие это предприятия? Проще говоря – все, за исключением крупнейших кредитных организаций, к которым относится Сбербанк, Газпром, ВТБ 24 и т. д.

Так вот, именно через эти счета ЦБ и производит все расчетные операции между другими банками. Если есть остаток, то его списывают в кассовый резерв.

Но это ещё не всё. Также ЦБ постоянно кредитует коммерческие банки. Если у той или иной организации наблюдается недостаток финансов, и её руководство не имеет возможности привлечь ресурсы из каких-либо иных источников, то главный Банк страны ей посодействует. Таким образом, ЦБ – это ещё и кредитор в последней инстанции.

Другие функции

Как можно судить по схеме, структура Центрального банка РФ довольно «компактна». Но если расписать её подробно, включив все звенья, то получится не одна сотня «ветвей». Особенно многообразны функции данной организации. Все перечислить невозможно, но вот ещё несколько затронуть вниманием стоит. В частности – функцию банка правительства.

ЦБ обслуживает государство. Это говорит о нескольких вещах сразу. Во-первых, данная организация занимается проведением операций, касающихся кассового исполнения бюджета. Иначе говоря, ЦБ ведёт счета правительства. Кроме этого, Банк управляет государственным долгом. ЦБ – это та организация, которая от имени правительства хранит важнейшие резервы нашей страны – золотовалютные.

Не менее важная функция, о которой уже ранее говорилось – поддержание стабильности во всероссийской банковской системе. ЦБ, помимо перечисленного, защищает интересы своих кредиторов и вкладчиков, способствует снижению инфляции, уменьшению уровня безработицы и выравниванию платёжного баланса.

Но самой главной задачей Банка считается всё-таки обеспечение устойчивости национальной валюты – рубля.

Об образовании

Напоследок – информация для тех людей, которые в перспективе хотели бы связать свою деятельность с обсуждаемой сферой, и сейчас знакомятся со структурой и функциями Центрального банка РФ. ФГОС постановил – каждый человек, намеревающийся работать в данной области, должен отучиться по специальности «Банковское дело» (38.02.07). Именно в её рамках возможно научиться проводить анализ всех экономических процессов и явлений по главным направлениям деятельности ЦБ, а также досконально изучить все аспекты, её касающиеся. В каждом достойном вузе под это отведено несколько дисциплин, одна из которых, к слову, так и называется – «Структура и функции ЦБ РФ».