Холдинги имеют большие преимущества перед одиночными предприятиями, однако им тоже может грозить банкротство. Причин много, одна из них — неэффективность финансово-организационной, имущественно-правовой или производственной структуры холдинга.

Под холдингом понимают корпорацию, которая регулирует деятельность самостоятельных организаций. Цель создания холдинга — повысить эффективность совместной хозяйственной деятельности объединившихся предприятий.

Холдинг состоит из головной (управляющей) компании и дочерних предприятий.

Виды интеграции

В сфере экономики существует пять основных способов наращивания потенциала крупных предприятий, то есть видов интеграции:

- вертикальная;

- горизонтальная;

- независимая;

- смешанная;

- частичная вертикальная.

Вертикальная интеграция

Это присоединение к холдингу предприятий, основной вид деятельности которых вписывается в единую технологическую цепочку производства готовой продукции действующего холдинга, что позволяет создать замкнутый производственный цикл (рис. 1).

Основное преимущество вертикальной интеграции состоит в существенной экономии издержек, которая по большей части складывается из прибыли, заложенной в цену поставщиков сырья, материалов и комплектующих изделий, необходимых для производства основной продукции холдинга.

В случае присоединения предприятий-поставщиков или компаний, замещающих предшествующих поставщиков, прибыль и накладные, ранее включаемые в цену закупа, остаются в холдинге. Кроме того, эффективное управление, оптимизация, нормирование и жесткий контроль расхода ресурсов в процессе хозяйственной деятельности объединившихся в холдинг компаний могут принести дополнительную экономию.

Горизонтальная интеграция

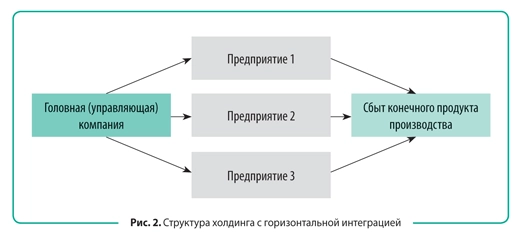

Данный вид интеграции предполагает присоединение к действующему холдингу или компании, создающей новый холдинг, предприятий, выпускающих продукцию, аналогичную производимой в холдинге (рис. 2).

Основное преимущество горизонтальной интеграции — рост доли холдинга в своем сегменте рынка. Это значит, что основной целью создания холдинга с горизонтальной интеграцией является снижение уровня конкуренции. В данном случае увеличивается возможность установить свои цены на рынке и таким образом обеспечить увеличение прибыли и рост рентабельности производства и продаж.

При этом нельзя забывать о требованиях Федерального закона от 26.07.2006 № 135-ФЗ (в ред. от 04.07.2016) «О защите конкуренции». Кроме того, холдинг с горизонтальной интеграцией может позволить себе закупать сырье и материалы с существенными скидками за счет увеличения объемов закупа.

Независимая интеграция

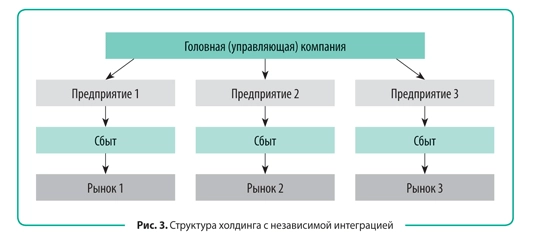

Независимая интеграция означает присоединение к холдингу предприятий, выпускающих продукцию (оказывающих услуги) для потребления на различных рынках. Производства, выпускаемая продукция или услуги предприятий, входящих в состав такого холдинга, никак не связаны между собой. В холдинге с независимой интеграцией могут быть и металлургические предприятия, и строительные организации, и компании, оказывающие услуги населению (рис. 3).

Независимая интеграция позволяет сократить риски существенного снижения объемов реализации и спроса на одном из рынков потребления продукции, производимой в холдинге. Риски могут быть вызваны сезонностью производства или спроса, экономическими кризисами и повышением уровня конкуренции.

Выбирая направления деятельности интегрируемых в холдинг предприятий, следует учитывать, что при снижении спроса на какую-либо продукцию потребность в других продуктах холдинга на рынках потребления в этот период должна оставаться стабильной или возрастать. Если, например, одна из компаний холдинга производит дорогостоящую высокорентабельную продукцию, то нужно интегрировать в холдинг и предприятия, выпускающие товары низкой ценовой категории, постоянно пользующиеся спросом независимо от экономических кризисов. Аналогично строится интеграция в состав холдинга предприятий, выпускающих сезонные товары.

Наличие рисков может быть связано и с появлением на одном из рынков сбыта одного крупного или нескольких конкурентов. Эти риски смягчаются благодаря выбранной структуре холдинга с независимым способом интеграции. Такой холдинг создается как бы с целью взаимопомощи предприятий, входящих в холдинг.

Смешанная интеграция

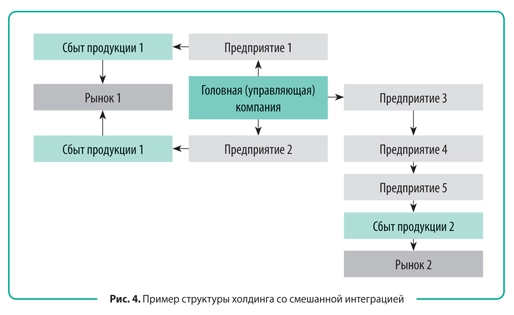

Наиболее успешной является деятельность холдингов со смешанной интеграцией (рис. 4). Такая структура холдинга совмещает в себе все преимущества различных интеграций.

Примером подобного холдинга может стать ООО «УГМК Холдинг». Широк список сфер рынка, в которых ООО «УГМК Холдинг» занимает лидирующие позиции не только на Урале и в Свердловской области, но и в России, за рубежом. Холдинг включает в себя:

- предприятия цветной металлургии;

- предприятия добывающей отрасли;

- предприятия черной металлургии;

- предприятия по обогащению сырья для металлургического производства;

- машиностроительные предприятия;

- авиастроительные предприятия;

- научные организации;

- строительные предприятия, осуществляющие гражданское и промышленное строительство;

- предприятия стройиндустрии;

- предприятия, производящие кабельную продукцию;

- предприятия сферы услуг;

- предприятия пищевой промышленности.

Вертикальная интеграция по отраслевой принадлежности некоторых групп предприятий, входящих в ООО «УГМК Холдинг», дает возможность значительно снизить издержки производства и повысить эффективность управления. Разнонаправленность деятельности холдинга позволяет сгладить последствия падения спроса на том или ином рынке сбыта, а высокий уровень концентрации ресурсов холдинга — направить денежные потоки в направлениях, необходимых для успешной деятельности холдинга.

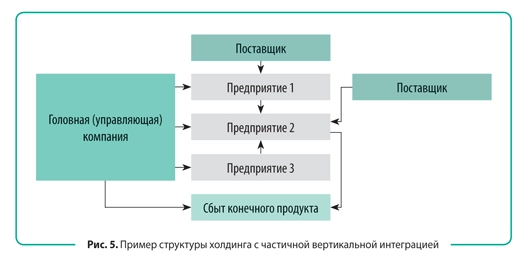

Частичная вертикальная интеграция

Частичная вертикальная интеграция означает объединение в составе холдинга части предприятий, суммарная производственная деятельность которых не образует целостный замкнутый производственный цикл, но при этом часть (части) технологической цепочки по производству готовой продукции находится в рамках холдинга (рис. 5).

Частичная вертикальная интеграция холдинга может иметь место в начале его становления, когда руководство холдинга стремится объединить в своем составе предприятия, производственные мощности которых позволяют организовать замкнутый производственно-технологический цикл. В некоторых случаях создавать холдинги с полной вертикальной интеграцией нецелесообразно ввиду многообразия материальных ресурсов, требуемых для создания конечного продукта.

Примером холдингов с частичной вертикальной интеграцией могут быть строительные холдинги. Создание замкнутого производственного цикла, начинающегося от производства всех строительных материалов и заканчивая строительством объектов, практически недоступно в связи с высокой суммарной стоимостью производств, необходимых для образования непрерывной технологической цепочки выпуска строительных материалов и строительства объектов.

При производстве многих строительных материалов применяются дорогостоящие сложные технологии, используется нестандартное и далеко не дешевое оборудование. Да и управление таким комплексом должно быть на соответствующем уровне. Поэтому организация холдинга, включающего в себя предприятия, производящие все материалы и изделия, необходимые для строительства, — практически невыполнимая задача.

Вместе с тем нужно понимать, что, приобретая продукцию у сторонних организаций, строительное предприятие отдает своим поставщикам значительную долю своей прибыли. Еще приходится мириться с бесконечным, иногда необоснованным ростом цен поставщиков. В цену материалов включаются и накладные расходы поставщика, которые предприятие — покупатель продукции оплачивает из своего кармана.

Успешно развивающаяся строительная компания должна обязательно подумать о том, чтобы обеспечить себя хотя бы элементарной производственной базой.

Если деятельность предприятия достаточно эффективна, что выражается в наличии некоторого количества свободных финансовых ресурсов, то их обязательно нужно вкладывать в строительство своих заводов по производству строительных материалов или искать способы и возможности приобрести контрольные пакеты акций действующих на рынке предприятий, производящих продукцию, востребованную в строительстве. В противном случае размер прибыли, отдаваемой поставщикам, будет увеличиваться, так как рост цен поставщиков не всегда адекватен увеличению затрат на производство продукции (нередко производится как бы по графику и без наличия каких-либо экономических обоснований увеличения цен реализации).

Статья опубликована в журнале «Планово-экономический отдел» № 4, 2017

В чем преимущества холдинга как схемы управления бизнесом?

Как повысить рентабельность производства путем создания группы компаний?

Что нужно учитывать при налоговом планировании в холдинге?

Как избежать споров с налоговиками при проверке налоговых операции компаний холдинга?

Как применять системный подход к налоговому планированию внутри холдинга?

Преимущества холдинга как схема управления бизнесом

В России холдинги — одна из самых распространенных и самых эффективных форм предпринимательской деятельности для среднего и крупного бизнеса.

Но в законодательстве есть только понятие «банковский холдинг» и «банковская группа»[1].

В отношении юридических лиц небанковской сферы законодательного определения понятий «холдинг» и «группа компаний» нет. При этом на практике эти понятия часто употребляются: под холдингом подразумевается группа компаний, ведущих согласованную предпринимательскую деятельность и связанных между собой отношениями собственности и экономической зависимости. Хозяйственное общество признается дочерним, если другое (основное) хозяйственное общество или товарищество в силу преобладающего участия в его уставном капитале, либо в соответствии с заключенным между ними договором, либо иным образом имеет возможность определять решения, принимаемые таким обществом.

Преобладающее участие предполагает, что основное общество (товарищество) обладает таким количеством акций или долей в уставном капитале дочернего общества, которое позволяет предопределять результаты голосования на общем собрании участников.

К сведению

На практике преобладающим участием обычно считается такая доля участия в хозяйственном обществе, которая составляет более чем 50 % голосующих акций АО или уставного капитала ООО.

Основные элементы холдинга:

• головное предприятие, которое управляет подчиненными компаниями;

• мелкие структуры, зависящие от основной организации (например, дилеры, поставщики, представительства);

• зависимые дочерние хозяйственные общества, которые не обладают статусом юридического лица.

Преимущества холдинговых структур

Преимущества интеграции предприятий в холдинговую структуру:

• повышается стабильность, устойчивость организации;

• проще контролировать риски;

• можно контролировать деятельность дочернего общества;

• проще осуществлять финансовое и налоговое планирование.

Каких-либо требований к структуре или составу холдинга или группы компаний в законодательстве нет, как нет и требований к порядку их образования и регистрации.

Холдинговую структуру обычно используют, когда собственникам необходимо организовать контроль над группой активов. Для этого организуется управляющая (головная) компания, которая разрабатывает и применяет систему управления всеми дочерними компаниями и контролирует участников холдинга посредством участия в уставном капитале.

Основное условие, которое позволяет признать соответствующее общество дочерним предприятием, — наличие у другого (основного) общества возможности определять решения, принимаемые таким обществом (п. 1 ст. 105 ГК РФ).

Роль дочерних компаний в структуре холдинга

Как альтернатива системе холдинга закон предусматривает возможность создания филиалов или обособленных подразделений в рамках одного юридического лица. Но нередко дочерние компании в структуре холдинга оказываются более гибкими. Они могут действовать удобными для них методами и средствами, вести отчетность силами своей бухгалтерии. Часто «дочки» более самостоятельны и независимы от центрального офиса, чем обособленные подразделения, в том числе в налоговых вопросах.

Основные налоги за филиалы платит головная организация по месту ее нахождения и постановки на учет, тогда как дочерние компании отчитываются по месту своей регистрации. Благодаря этому они получают доступ к региональным преференциям по налогам, могут избежать высоких налоговых ставок и попасть под ряд местных финансовых льгот и привилегий, тем самым сокращая налоговую нагрузку на группу компаний в целом.

При этом юридически компании холдинга в любом случае подконтрольны центральному офису. Для этого в холдинге разрабатываются системы управления различными сегментами деятельности: доходами, расходами, кадрами, инвестициями, чистой прибылью.

Единой системы управления, подходящей всем и сразу, нет. Она разрабатывается исходя из цели создания, охвата видов деятельности. Учет этих факторов позволяет минимизировать ошибки в планировании деятельности холдинга.

Как повысить рентабельность производства путем создания группы компаний

Важную роль в общей системе планирования в холдингах занимает планирование расходов. Плановый расчет и оптимальное значение расходов в процессе работы гарантируют прибыльность деятельности всех компаний группы. А это, в свою очередь, позволяет минимизировать претензии налоговых органов, которые всегда возникают, если компании холдинга убыточны.

Кроме этого, рентабельность продаж и конкурентоспособность прямо связаны с уровнем расходов — он не должен превышать среднеотраслевой.

Рассмотрим на примере, как повысить рентабельность производства, создав группу компаний.

Компания А работает на общей системе налогообложения (ОСНО) и занимается следующими видами деятельности:

• выпекает хлебобулочные изделия;

• разрабатывает и производит упаковочные материалы для пищевых продуктов собственного производства;

• проводит маркетинговые исследования новых направлений в развитии пищевой промышленности для собственных целей.

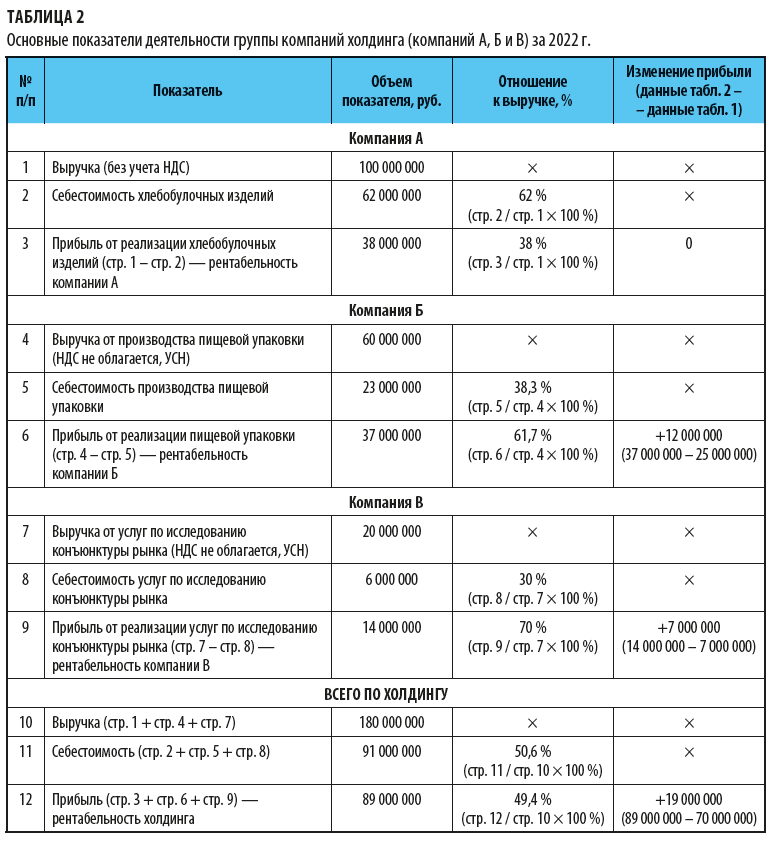

Основные показатели финансовой деятельности компании за 2021 г. удовлетворительные (табл. 1).

В декабре 2021 г. компания проанализировала перспективы развития в своем регионе производства пищевой упаковки и проведения маркетинговых исследований. Как показали результаты анализа, эти виды деятельности в регионе являются перспективными, спрос на услуги выше, чем предложение. Поэтому решили создать холдинг, в состав которого войдут:

• материнская компания А;

• дочерняя компания Б. Вид деятельности — производство пищевой упаковки. Работает на упрощенной системе налогообложения (УСН), объект налогообложения «доходы, уменьшенные на величину расходов» по ставке 15 %). Доля участия материнской компании А — 15 %. Оборудование передано от материнской компании по договору лизинга;

• дочерняя компания В. Вид деятельности — исследования конъюнктуры рынка. Работает на УСН, объект налогообложения «доходы» по ставке 6 %. Доля участия материнской компании А — 10 %. Оргтехника передана от материнской компании по договору лизинга.

Дочерние компании Б и В будут оказывать услуги материнской компании А и сторонним потребителям. Работа на УСН позволяет им не увеличивать стоимость своих услуг на НДС 20 % и благодаря этому иметь преимущество перед конкурентами.

Основные показатели финансовой деятельности группы компаний в результате создания холдинга представлены в табл. 2.

Вывод

Создание холдинговой структуры принесло компании А определенные выгоды:

1. Применение в дочерних компаниях УСН позволило увеличить прибыль на 19 000 000 руб. При этом в самой материнской компании А за 2022 г. объем выручки и себестоимость продукции не изменились.

2. Благодаря работе на льготной системе налогообложения новых клиентов компании Б и В смогли привлекать без дополнительного налогового обременения по НДС в размере 20 %.

3. Так как оборудование, кадровые резервы изначально были у материнской компании, то начало деятельности дочерних компаний не требовало внешних инвестиций.

4. Налоговые риски по спорам с налоговыми органами по искусственному делению бизнеса минимальны, так как дочерние компании реализуют услуги не только материнской компании, но и иным независимым организациям. При этом расценки для всех заказчиков едины.

5. Так как дочерние компании часть прибыли перечислят материнской в виде дивидендов, то компания А получит дополнительную прибыль от дочерних структур.

Что нужно учитывать при налоговом планировании в холдинге

При налоговом планировании в группе компаний важно учитывать то, что в составе группы есть организации, применяющие как общие, так и специальные системы налогообложения.

[1] Статья 4 Федерального закона от 02.12.1990 № 395-I «О банках и банковской деятельности» (в ред. от 05.12.2022).

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 1, 2023.

Содержание страницы

- Что собой представляет холдинг?

- Преимущества холдингов

- Как организовать холдинг?

- Разновидности холдингов и особенности их построения

- Распространенные проблемы при управлении холдингом

Холдинги — весьма активные участники рынка 21 века. Несмотря на это, они практически не регулируются законодательством. Это понятие редко можно встретить в нормативных документах. Большинство аспектов деятельности холдингов определяется на основании существующей практики.

Как учитываются международными холдинговыми компаниями в целях налога на прибыль акции (доли) дочерних компаний, доходы от их реализации, а также дивиденды?

Что собой представляет холдинг?

Единое понимание холдинга на данный момент отсутствует. Законодательного определения его не существует не только в России, но и в других государствах. Термин «холдинг» произошел от английского слова, обозначающего «держать». В широком смысле, это группа организаций, включающая в себя материнскую и дочерние компании. В узком смысле, это материнская компания. В словаре РФ дано определение холдинга: это компания, которая приобретает контрольные пакеты акций других организаций для осуществления контроля над ними. Существует много определений холдинга. Однако все они содержат общий признак – это группа компаний, которые зависимы друг от друга.

Вопрос: Должна ли головная организация банковского холдинга на своем официальном сайте в сети Интернет размещать информацию о лицах, входящих в состав органов ее управления, а также банковских группах и банковских холдингах, в которые она входит?

Посмотреть ответ

Законодательное регулирование

Как уже сказано выше, холдингам практически не уделено внимания в нормативных актах. В ГК РФ этого понятия нет вовсе. Впервые в законодательстве холдинг замечен в законе РСФСР от 3 июля 1991 года «О приватизации госпредприятий». Однако и в нем точного определения группам компаний не дано. Термин разъяснен только в Указе Президента РФ №1392. Однако в этом нормативном акте говорится только об организациях, возникающих вследствие приватизации.

К СВЕДЕНИЮ! Можно сказать, что холдинги практически никак не регулируются правовыми актами. Управление ими осуществляется на основании сложившейся практики.

Какие существуют налоговые риски при распределении денежных потоков внутри холдингов?

Преимущества холдингов

Многие компании объединяются в холдинги, и на это есть причины. Популярность этой юридической формы объясняется следующими ее преимуществами:

- Простота организации и реструктуризации.

- Расширение производства.

- Увеличение имеющихся ресурсов.

- Стабильность существования, так как компания не может выйти из холдинга по своему желанию.

- Возможность назначения в каждую организацию профессионального менеджера.

- Широкие возможности для повышения конкурентоспособности.

- Распределение коммерческих рисков (если одна компания будет функционировать неэффективно, это не повлияет на всю группу организаций).

- Повышение качества услуг и товаров.

- Централизация материнского капитала с возможностью распределения средств.

- Совершенствование налогового и финансового планирования.

- Разделение направлений деятельности для обеспечения специализации, успешной работы по каждому из видов работы.

- Согласованность инвестиционной и финансовой политики.

- Объединение научных и технических достижений для наилучших результатов.

- Возможность лоббирования своих интересов в государственных органах.

- Возможность самостоятельно определять функции организаций, степень их самоуправления.

- Материнская компания несет ограниченную ответственность за долги своих дочерних организаций.

- Улучшение репутации, возможность привлечения новых инвесторов и клиентов.

Какая наиболее распространенная структура холдинга?

Организация холдинга не гарантирует достижения всех перечисленных преимуществ. Для обеспечения всех этих достоинств нужно приложить силы к обеспечению эффективной деятельности, разумному распределению функций. Рассмотрим недостатки холдингов:

- Нет конкуренции между взаимозависимыми компаниями, что может привести к их нерентабельности.

- Бюрократия.

- Усложнение документооборота.

- Сложно осуществить налоговую оптимизацию, так как налогообложение каждой из компаний отличается.

- Сложное регулирование трудовых отношений.

- Повышенные транзакционные издержки.

В холдинге будет работать огромный штат сотрудников, что также приносит определенные сложности.

Как организовать холдинг?

Рассмотрим основные этапы создания холдинга:

- Получение разрешения от ФАС.

- Получение согласия на преобразование от трудового коллектива. Для этого нужно организовать общее собрание. Принятое решение фиксируется в соответствующем протоколе. Нужно получить согласие не менее чем от 50% сотрудников.

- Если происходит приватизация государственного предприятия, нужно также получить разрешение от Госкомимущества.

ВАЖНО! Данный порядок основывается на законе «О приватизации госпредприятий» от 1991 года. Он касается только создания холдинга на основании приватизированного предприятия. В других случаях организация групп компаний будет регулироваться в основном локальными актами. Можно, к примеру, создать дочерние компании.

Разновидности холдингов и особенности их построения

Организация холдинга зависит от его типа. Вид групп компаний определяется на основании индивидуальных потребностей.

Горизонтальная структура

Горизонтальная структура предполагает одну материнскую компанию, а также ряд дочерних фирм, которые аналогичны друг другу. Основной способ повышения эффективности такого холдинга – максимальное территориальное расширение. Примером такого образования может быть сеть магазинов. Горизонтальная структура характерна для оптово-розничной торговли. Рассмотрим ее преимущества:

- Аналогичная схема организации дочерних фирм.

- Единые критерии оценки эффективности деятельности каждой компании.

- Отработанная система создания фирм, что облегчает создание каждой последующей компании.

Однако у этого варианта есть минусы:

- Сложность управления на расстоянии.

- Необходимость в знании особенностей каждого региона.

Вариант с горизонтальной структурой подходит торговым маркам.

Вертикальная структура

Вертикальная структура подходит предприятиям полного цикла. К примеру, одна компания отвечает за обработку, вторая – за транспортировку, третья – за реализацию. Примером вертикальной структуры может стать агрохолдинг. Ее преимущества:

- Установление конкурентоспособных цен.

- Контроль над качеством продукции на всех этапах ее производства.

- Возможность сокращения издержек.

Минусом является необходимость в доскональном знании всех особенностей каждого направления деятельности.

Распространенные проблемы при управлении холдингом

Управление холдингом осуществляется на основании нормативных актов. Рассмотрим наиболее распространенные управленческие проблемы:

- Утрата управляемости, бюрократизация. Решением проблемы является уменьшение централизации.

- Появление значительных отличий между дочерними компаниями. Эта проблема приводит к тому, что одна из дочерних компаний показывает высокие результаты, однако холдинг в целом от этого не выигрывает. Также группа компаний утрачивает свое «лицо». Фирмы становятся разрозненными. Решение проблемы – разработка общей политики, установление общих целей.

- Дочерние компании не являются самостоятельными. Это результат жесткой централизации, неправильного делегирования. Для решения проблемы нужно снизить централизацию, а также нанять профессиональных менеджеров.

Для эффективного управления очень важно разработать общую финансовую и инвестиционную политику. Для каждой дочки следует установить общие правила. Во главе каждой организации нужно поставить опытного менеджмента.

Вопросы, рассмотренные в материале:

- Что такое финансовая структура компании?

- Как подготовиться к формированию финансовой структуры предприятия?

- Как выстроить финансовую структуру предприятия?

- Какие инструменты использовать для автоматизации управления финансовой структурой предприятия?

Иногда на предприятиях остро ощущается потребность в упорядочении управленческих процессов, формировании системы планирования и отслеживания результатов. Тогда не обойтись без системы управленческого учета и бюджетирования. Поскольку ее основой является финансовая структура, далее поговорим именно о том, как выстроить финансовую структуру компании.

Что собой представляет финансовая структура компании

Финансовой структурой называют иерархическую систему центров финансовой ответственности. Такой подход к работе предприятия позволяет создать жесткий порядок получения финансовых результатов и разделения ответственности за определенные итоги работы.

Благодаря структуризации становятся возможны ведение внутренней учетной политики, отслеживание движения ресурсов в пределах фирмы, оценка эффективности бизнеса, а также его элементов. Говоря проще, финансовая структура дает руководству возможность понимать, с кого и за какие процессы спрашивать, позволяет контролировать работу отделов. Также этот метод работы необходим, чтобы эффективно мотивировать персонал.

На картинке ниже вы видите базовые типы центров финансовой ответственности, чьей основной характеристикой считаются достигаемые целевые показатели.

Далее вы видите ключевые факторы финансовой структуры компании, способствующие эффективной работе, и направления ее использования:

Обычно говорят о пяти типах ЦФО, это центры:

- инвестиций;

- прибыли;

- маржинального дохода;

- дохода;

- затрат.

Помимо них, стоит отдельно сказать о:

- венчурном центре;

- центре финансового учета (маржинальной прибыли, доходов/затрат).

Прежде чем переходить к вопросу о том, как выстроить финансовую структуру компании, остановимся более подробно на назначении каждого из центров.

Центр инвестиций. Речь идет о структурном подразделении, распоряжающимся внеоборотными активами, то есть осуществляющем инвестиции и дезинвестиции. Помимо этого, данный центр отвечает за ROI (размер отдачи от вложенных средств).

Пример. Управляющая компания в группе компаний/собрание учредителей предприятия, не относящегося к группе компаний, могут инвестировать средства в разные сферы. Также у них есть возможность производить дезинвестиции, то есть ликвидировать имеющиеся сферы ведения бизнеса организации.

Центр прибыли. Он несет ответственность за объем прибыли, получаемой в процессе его работы. Иными словами, речь идет о разнице между выручкой и общими затратами.

Пример. Предприятие входит в группу компаний/совет директоров независимого предприятия. Оно может вести деятельность, вносить изменения в направления своей работы, не превышая установленные границы. Однако оно лишено возможности вкладывать существенные суммы в какие-либо сферы деятельности организации или отказываться от них.

Центр маржинального дохода. От него зависит маржинальный доход, то есть разница между выручкой и прямыми затратами.

Пример. Департамент, отдел продаж предприятия, розничная сеть, пр., то есть те, кто занимаются реализацией товара. Они могут воздействовать на цены, используемые способы продвижения, затраты на реализацию товара.

Центр дохода. Данный центр отвечает за средства, которые фирма получает от его работы.

Пример. Департамент/отдел продаж предприятия, розничная сеть, фирменный магазин, которые продают выпускаемые фирмой товары по заранее установленным ценам, не могут изменять затраты на реализацию.

Центр затрат. Этот отдел несет ответственность исключительно за расходы.

Пример. Речь идет о большей части функциональных подразделений, таких как цеха, вспомогательные производства, службы, администрация, чья работа невозможна без расходования средств. Вполне логично, что все они могут определять объемы затрат.

После того как удалось выстроить финансовую структуру компании, формируется иерархия ЦФО. Ее возглавляет управляющий холдинга, он отвечает за прибыльное ведение бизнеса перед владельцами (учредителями, вкладчиками). За ним идут несколько функциональных и/или штабных подразделений, тоже являющихся ЦФО, их также можно выстроить из секций, подсекций либо они могут быть представлены отдельными сотрудниками.

Венчурный центр. Он считается центром затрат, пока не достигнут заданный уровень доходности, далее он становится центром инвестиций либо прибыли.

Пример. Подразделение предприятия развивает новое направление, поэтому ему выделяют целевые средства, и оно может определять уровень затрат в своей сфере.

Центр финансового учета (ЦФУ). Он фиксирует установленные сверху показатели доходов и/или расходов, при этом не несет ответственности за их размеры.

Пример. К ЦФУ относятся бухгалтерия, конструкторы, технологи, которые не имеют права определять уровень затрат на свою деятельность.

Назовем ключевые отличия финансовой и организационной структур:

- Основой построения первого типа структуры являются экономические, финансовые отношения между ЦФО. Тогда как для организационной структуры эту роль играет функциональная специализация подразделений компании. Так, центр затрат отвечает за издержки определенного вида, а в подразделении организационной структуры группируются функции, работа с которыми невозможна без некоторого набора профессиональных компетенций.

- Финансовая структура представляет собой иерархию ответственности за достигаемые результаты, связанные с деньгами. Организационную структуру удается выстроить за счет иерархии подчиненности.

- Если нужно выстроить организационную структуру, нередко допускаются компромиссы, сильно воздействие личностных факторов. В случае с финансовой системой учитываются исключительно требования бизнеса.

Все перечисленные особенности приводят к тому, что названные структуры оказываются разными в одной организации. Наличие серьезного расхождения вызывает немалые проблемы в области управления.

С чего начать выстраивание финансовой структуры компании

Создание финансовой структуры ведется на базе организационной. Для этого все подразделения распределяются по видам доходов/расходов, получаемых в процессе их работы, им дается статус соответствующего ЦФО.

Благодаря данной логике не образуется двоевластие, то есть ситуация, в которой функциональное управление осуществляется через организационную структуру, а финансовое – через финансовую. Такого результата достигают при помощи совмещения функциональной и финансовой ответственности в лице руководителя ЦФО, образованного из подразделения либо их группы.

Но стоит отметить, что и этот подход может не дать необходимого эффекта, так как роль источника прибыли играет не организационная структура, а конкретный бизнес.

Главным критерием выделения бизнеса (бизнес-направления, процесса) является продукт, то есть способность адекватно отвечать на запрос клиентов. Обязательным требованием к бизнес-процессу считается наличие полного цикла производства: от налаженных взаимоотношений с внешней средой для инициирования изготовления товара до его передачи клиенту.

Поэтому если требуется выстроить систему бюджетного управления, лучше выбрать процессный подход к структуризации работы организации. Дело в том, что его основная идея состоит в описании взаимодействия процессов и потоков для получения необходимого итога.

Согласно идеологии процессного подхода, работа компании – это система взаимосвязанных процессов, входы и выходы которых представляют собой не что иное как финансовые, материальные, информационные, людские потоки. Процессы можно выстроить и в дальнейшем управлять, и одна из их основных черт – это необходимость в материальных и человеческих ресурсах.

Результаты функционирования процессов обязательно планируются, контролируются. Поэтому ответственность за получение и передачу результата должна возлагаться на определенного человека/группу людей.

Процессы при необходимости делятся на подпроцессы, согласно принципу декомпозиции бюджетов. Глубокая детализация подразумевает выход на уровень статей бюджетов, то есть элементарных операций, влияющих на итоги работы компании.

Если выстроить все именно таким образом, финансовая и бюджетная структура смогут в полной мере подходить под логику бизнес-процессов организации.

Если в компании существует не менее двух направлений деятельности, которые являются отдельным бизнесом, может получиться, что организационная структура не поддерживает данное разделение. Иными словами, одно структурное подразделение работает на все бизнесы компании, или подразделения одного бизнес-процесса (в рамках единого производственного цикла) относятся к различным вертикалям управленческой структуры и сгруппированы по функциональной принадлежности (производство, сбыт, пр.).

Подчеркнем, что критично важно не допускать серьезных отличий в организационной и финансовой структурах компании. Представим, что первая не соответствует бизнес-процессам, в этом случае все остальные структуры тоже не смогут им соответствовать.

Поэтому начните с того, что определите модель бизнесов предприятия, далее проанализируйте организационную структуру, чтобы понять, соответствует ли она модели бизнесов. Если анализ не покажет несоответствия, вам нужно придерживаться такой последовательности действий:

- Спроектировать наиболее подходящую в вашем случае финансовую структуру, опираясь на выделяемые бизнес-процессы.

- Разработать бюджетную структуру при помощи анализа подпроцессов в финансовой системе.

И другая ситуация: при анализе обнаружены отклонения, например, у разных бизнесов компании есть общие подразделения. В этом случае используется другая последовательность действий:

- Выработать рекомендации по приведению организационной структуры в соответствие с бизнес-процессами.

- Спроектировать финансовую структуру на основе организационной.

- Подготовить бюджетную структуру на основе анализа подпроцессов в финансовой.

Принципы формирования ЦФО как основы финансовой структуры компании

Выстроить ЦФО можно на базе нескольких принципов, а именно по:

- видам деятельности/бизнесам;

- процессам/функциям;

- группам продуктов/услуг;

- группам покупателей;

- каналам сбыта;

- регионам.

Формирование ЦФО по видам деятельности. Когда бизнес компании идет сразу по нескольким направлениям, каждая бизнес-единица («дивизион») рассматривается как ЦФО со статусом центра прибыли или центра инвестиций. И это вполне логично, поскольку у каждого бизнеса есть свои клиенты, поставщики, конкуренты, а также предложения, структура доходов и расходов и возможность распоряжаться своими ресурсами.

Поэтому его можно назвать ЦФО, который, по меньшей мере, отвечает за валовую прибыль от своего направления деятельности. Если говорить о максимальных полномочиях, то бизнес может получить возможность принимать инвестиционные решения. В этом случае он превращается в центр инвестиций.

Допустим, в компании торговые, производственные, логистические и монтажные подразделения через какое-то время отделились от материнской компании и превратились в независимые бизнес-единицы. Они сотрудничают друг с другом, но самостоятельно действуют на рынке. В такой ситуации удалось выстроить множественную бизнес-модель с четырьмя бизнес-единицами: торговый дом, производство, логистика и монтаж.

Если все обеспечивающие процессы (финансы, персонал, пр.) со своими накладными расходами остались на уровне управляющей компании, то каждая бизнес-единица станет центром прибыли, то есть будет отвечать за валовую прибыль от своей деятельности. А это выручка минус все прямые затраты.

Формирование ЦФО по процессам. В пределах одной бизнес-единицы ЦФО могут выделяться по типам бизнес-процессов, которые за ними закреплены. Что это значит? Фактически, систему удалось выстроить так, что за исполнение определенных процессов отвечают административные подразделения, такие как отдел маркетинга, логистики, служба персонала, пр. Исходя из этого принципа, все подразделения могут быть наделены статусом ЦФО: отдел продаж становится ЦФО «Продажи», производственный департамент – ЦФО «Производство».

Но этого не произойдет, если у отдела отсутствуют полномочия или возможности влиять на получаемый объем средств от собственной работы. Тогда его называют ЦФУ. Обычно именно так определяют ЦФО и ЦФУ, копируя финансовую структуру с административной. Но это большая ошибка, если вы думаете о том, как выстроить финансовую структуру компании. Есть и иные принципы выделения ЦФО, а финансовая структура может быть не такой простой, как административная.

Как тогда выстроить финансовую структуру компании, не допустив промаха?

Формирование ЦФО по продуктам. В рамках бизнес-модели предприятия может одновременно идти работа по нескольким направлениям, тогда каждое из них играет роль центра дохода или центра маржинальной прибыли. Например, компания предлагает следующие продукты: «Сантехническое оборудование», «Инженерное оборудование», «Монтажные услуги». Каждый из них можно считать центром дохода или прибыли и вести отдельный учет выручки или маржинальной прибыли.

Последняя представляет собой выручку от продажи данного продукта за вычетом прямых переменных затрат на его закупку или производство. В итоге становится сложнее управленческий учет, а чтобы грамотно выстроить административное устройство фирмы, нужно предусмотреть отдельных людей, который бы несли ответственность за выручку или маржинальную прибыль от продуктов. Иначе ЦФО превратится в ЦФУ.

Формирование ЦФО по клиентам. Бизнес-модель компании удалось выстроить так, что здесь обслуживаются сразу несколько групп клиентов – по каждой из них можно сформировать отдельный ЦФО. В финансовой структуре они будут представлять собой центры доходов или центры маржинальной прибыли.

Итак, у определенной компании есть три целевые группы клиентов: строительные компании, бюджетные организации и физические лица. Для каждой нужно выстроить отдельный ЦФО и назначить людей, которые будут отвечать за доходы или маржу от своей группы потребителей. Допустим, в отделах оптовых продаж можно закрепить менеджеров по сбыту за строительными компаниями и бюджетными организациями. Тогда как за взаимодействие с частными лицами пусть отвечает розничный отдел, то есть открытый на территории компании магазинчик.

Формирование ЦФО по каналам сбыта. Этот способ образования ЦФО может стать ответом на вопрос о том, как выстроить финансовую структуру компании, если административная предполагает наличие подразделений или лиц, работающих с каналами сбыта. Тогда, с финансовой точки зрения, они будут выступать в роли центров доходов/маржинальной прибыли.

Например, бизнес-модель компании предполагает пять каналов сбыта: прямые оптовые продажи в офисе, прямые оптовые продажи на выставке, тендерные торги, розничные сети и аналогичные продажи на территории офиса. Система выстроена так, что за первые четыре канала отвечают такие подразделения, как отдел городских продаж и отдел региональных продаж, а за розничные продажи из офиса – розничный отдел. Все их можно рассматривать как ЦФО, несущие ответственность за свои каналы сбыта.

Формирование ЦФО по регионам. Вполне логично, что можно выстроить отдельные ЦФО в соответствии с регионами, на территории которых идет деятельность компании. Если у организации несколько филиалов в других городах (странах), каждый их них – это центр прибыли. Если же таковых нет, можно выделить подразделение для регионов. Это могут быть отдел городских продаж и отдел региональных продаж, каждый из которых будут считаться центром доходов. Внутри этих подразделений могут выделяться свои ЦФО, работающие с продажами в разных районах города или областях.

Как вы поняли, существует множество ответов на вопрос о том, как выстроить финансовую структуру компании, и вариантов формирования ЦФО. Причем деление ЦФО может происходить как по отдельным признакам, так и по их сочетаниям. Допустим, продукты-клиенты, продукты-регионы, продукты-каналы сбыта, клиенты-регионы, пр. На их пересечении могут появляться не такие большие ЦФО, входящие в состав более серьезных по размерам, – тогда можно говорить о матричных финансовых структурах.

Этот подход имеет право на существование, поскольку он позволяет отслеживать финансовые показатели по разным «проекциям» бизнес-модели и находить слабые места и драйверы успеха предприятия. Но не стоит пытаться выстроить слишком много мелких ЦФО и чрезмерно детализировать строение фирмы, поскольку это вызовет усложнение управленческого учета и в результате станет невыполнимой для компании задачей.

Для чего нужна автоматизация финансовой структуры компании

Любая компания стремится выстроить свою работу так, чтобы ее деятельность была максимально эффективной при как можно более низких трудозатратах. Помочь в этом случае может комплексная автоматизация учета организации. Чтобы сделать управление средствами предприятия более простым, необходима эффективная система управления деятельностью компании, в которую входит автоматизация финансов.

Финансы предприятия включают в себя прибыль, доходы и расходы, чистый денежный поток, циркулирующий внутри и вне предприятия. Чтобы обеспечить развитие и рост бизнеса, важно с максимальной эффективностью применять денежные потоки. За счет грамотного управления средствами удастся повысить прибыль организации, вот почему нужно подходить как можно более ответственно к вопросу автоматизации работы.

Чтобы оптимизировать работу в сфере финансов, компания должна автоматизировать свою финансовую деятельность. За счет этого ускоряется и становится более эффективной работа предприятия. Чтобы добиться таких результатов проводят автоматизацию финансового учета, анализа и планирования. То есть применяют весь комплекс мер, базирующихся на экономико-математических методах и показателях эффективности.

Программы по автоматизации финансовой деятельности позволяют проводить систематизацию, оформление, сбор, обработку и анализ финансовых сведений. Подобная программа автоматически учитывает любые притоки средств, которые формируют доход предприятия. В соответствии с вашими настройками, программа будет выделять некоторую сумму из дохода на запланированные расходы и выводить прибыль предприятия.

Благодаря внедрению автоматизации сотрудникам не придется выполнять рутинную работу. А значит, снизятся административные расходы, кроме того, это положительно скажется на эффективности деятельности каждого специалиста и принятии им управленческих решений.

Если правильно подобрать и выстроить работу программы, автоматически будут производиться расчет оплат с поставщиками и подрядчиками, расчет налогов с прибыли и прочих обязательных платежей в бюджет, расчет заработной платы, выплата дивидендов и немало других действий.

Проведя автоматизацию процессов, компания сможет оперативно формировать готовую отчетность для госорганов, учредителей, директоров, финансового отдела и топ-менеджеров. Используя все эти данные, компания получает возможность своевременно прогнозировать планы по развитию бизнеса, вовремя замечать слабые места и оперативно справляться с проблемами.

!!! Полезный материал! Методика разработки финансовой структуры. Скачать >

Финансовая стратегия – один из главных инструментов управления работой предприятия. Финансовая стратегия предполагает, что предприятию необходимо разрабатывать стратегические, тактические и оперативные планы, так как система рыночных отношений неразрывно взаимосвязана с финансовыми показателями.

Финансовая стратегия является неотъемлемой частью стратегии развития предприятия, а значит, она согласовывается с ее целями и задачами. Разработка финансовой стратегии предприятия предопределена определенными условиями. Главным условием финансовой стратегии является скорость трансформации макрофакторов экономической среды. Так же существуют такие условия, которые не позволяют оптимально руководить финансами предприятия: основные макроэкономические показатели, темп технологического роста, постоянные изменения состояний финансового и товарного рынков, несовершенство и нестабильность экономической политики государства и методов регулирования финансовой деятельностью. Финансовая стратегия разрабатывается на основе всех факторов макросреды экономики для исключения снижения прибыльности деятельности предприятия.

Какие различают виды финансовых стратегий предприятия

Генеральная финансовая стратегия – это стратегия, которая устанавливает направления деятельности предприятия, его взаимосвязь с бюджетами различных уровней, возникновение и распределение доходов предприятия, необходимость финансовых ресурсов, источников формирования этих ресурсов и многое другое.

Оперативная финансовая стратегия — это стратегия, которая предполагает управление финансовыми ресурсами и их распределение в ближайшее время, контроль над использованием средств предприятия, поиск внутренних резервов. Оперативная финансовая стратегия разрабатывается на квартал или месяц. В ней прогнозируются валовые доходы и поступления средств (взаиморасчеты с покупателями, платежи по кредитным операциям, денежные поступления, доходные операции с ценными бумагами) и валовые расходы (расчеты с поставщиками, оплата труда сотрудников, расчеты по обязательствам перед банками и бюджетами). Оперативная финансовая стратегия предусматривает все доходы и расходы предприятия за планируемый период. Оптимальное соотношение доходной и расходной части предполагает, что они должны быть равными, либо доходная часть немного больше расходной. Оперативная финансовая стратегия является частью генеральной финансовой стратегии, которая более подробно характеризует генеральную финансовую стратегию в определенном временном промежутке.

Финансовая стратегия достижения частных целей предполагает определение стратегии для обеспечения достижения основной стратегической цели.

Цели и задачи финансовой стратегии предприятия

Обеспечение предприятия достаточными финансовыми ресурсами в достаточном количестве – это и есть основная цель финансовой стратегии предприятия. На основании цели финансовая стратегия предприятия дает возможность:

- определить финансовые ресурсы и установить стратегическое управление ими;

- выявить основные направления работы и сконцентрироваться на их реализации, оптимизировать применение резервов предприятия;

- ранжировать и постепенно достигать установленные задачи;

- установить соответствие финансовой стратегии экономическому положению и финансовому потенциалу предприятия;

- осуществить эффективный анализ экономической ситуации и существующего финансового состояния предприятия в конкретном промежутке времени;

- создать и подготовить резервы предприятия;

- определить экономические и финансовые возможности предприятия и его контрагентов;

- определить основных конкурентов, спланировать меры по ослаблению конкурирующей стороны на рынке:

- проявлять инициативность финансовой деятельности для получения преимущества на рынке.

Для того чтобы достигнуть основную цель финансовой стратегии, предприятие разрабатывает генеральную финансовую стратегию, в которой определяются задачи формирования финансовых ресурсов по направлениям деятельности и исполнителям.

Задачи финансовой стратегии

- изучение состояния и условий формирования финансовых ресурсов в экономических условиях деятельности;

- планирование и выбор возможных вариаций формирования финансовых ресурсов предприятия и направлений деятельности финансового управления в результате неблагоприятной и неэффективной деятельности предприятия;

- установление финансовых взаимосвязей с поставщиками и клиентами, бюджетами различных уровней, банками и другими финансовыми контрагентами;

- установление резервов и привлечение ресурсов предприятия, которые позволят увеличить производственную мощь, использовать ее эффективно, наращивать основные и оборотные фонды, эффективную фондоотдачу;

- мобилизация финансовых ресурсов для обеспечения производственно-хозяйственной работы;

- обеспечение положительного эффекта от использования высвобожденных с оборота денежных средств предприятия с целью максимальной выгоды;

- анализ финансовой деятельности конкурентов, их экономического и финансового потенциала, разработка и применение мер по установлению финансовой стабильности предприятия;

- подготовка мероприятий по выходу из неблагоприятных ситуаций и кризиса предприятия;

- определение методики руководства предприятием в ситуациях неудовлетворительного финансового состояния;

- использование всех возможностей сотрудников предприятия для преодоления кризисных последствий.

Елена Буклова,

Генеральный Директор Городская курьерская служба, Москва

Для Городской курьерской службы финансовая стратегия — это четкое понимание акционерами компании плана развития, зафиксированного в виде документа. План содержит следующие разделы:

- Анализ рынка.

- Конкурентная среда.

- Анализ продукта.

- Целевая аудитория.

- Позиционирование.

- Задачи маркетинга.

- Задачи коммуникации.

Но такой документ появился не сразу. Формализация произошла через шесть лет после создания компании, когда была произведена ее реструктуризация. На заре развития бизнеса никто и не помышлял о стратегиях и маркетинговых планах. Мы все учились по ходу дела. Но чтобы быть успешным завтра, надо планировать свою деятельность сегодня! Именно поэтому необходима стратегия, то есть комплекс мер, который охватывает текущую работу компании и обеспечивает ее будущее развитие.

Какие принципы у финансовой стратегии предприятия

При разработке финансовой стратегии учитываются риски неуплаты, инфляционные процессы и иные обстоятельства, независящие от предприятия. Можно сделать вывод, что финансовая стратегия разрабатывается с целью обеспечения эффективной деятельности предприятия с корректировкой в случае возникновения каких-либо изменений.

Принципы финансовой стратегии предприятия

- текущее и перспективное финансовое планирование, которое позволяет установить плановые показатели поступлений денежных средств и направления их использования;

- централизованность финансовых ресурсов, установление их маневренности, сосредоточение на главных направлениях производственно-хозяйственной деятельности;

- создание финансовых источников, которые позволят сохранить стабильное финансовое положения на конъюнктурном рынке;

- полное закрытие финансовых обязательств перед контрагентами;

- реализация учетной, финансовой политики, а так же политика амортизации предприятия;

- создание и ведение учета финансов предприятия и отдельных видов деятельности в соответствии с установленными стандартами;

- составление финансовой отчетности предприятия и отдельных видов деятельности по действующим нормам и правилам с соблюдением требований стандартов;

- финансовый анализ деятельности предприятия и отдельных видов деятельности (хозяйственный и географический направления деятельности и иные);

- финансовый контроль над работой предприятия и отдельных видов деятельности.

Какие инструменты и методы использовать в разработке финансовой стратегии предприятия

Инструменты финансовой стратегии

- финансовая политика,

- финансирование мер по улучшению состояния предприятия на конъюнктурном рынке,

- обеспечение необходимой информацией,

- временные соглашения,

- диверсификация,

- юридическая тактика.

Методы финансовой стратегии

- финансовое моделирование,

- стратегическое финансовое планирование,

- финансовый анализ,

- экспертиза финансовых рынков,

- прогнозирование.

Применение определенных методов и инструментов финансовой стратегии зависит от финансового положения предприятия, а также социально-экономической и политической ситуации в стране.

!!! Полезный материал! Методика разработки финансовой структуры. Скачать >

Разработка финансовой стратегии предприятия: этапы процесса

Этап 1. Анализ финансового состояния предприятия. Финансовое состояние – это наличие финансовых источников и резервов, которые позволяют осуществлять деятельность предприятия за счет собственных средств. Предприятие имеет достаточное количество финансовых ресурсов, эффективно использует их в своей деятельности, обеспечивает нормальные взаимосвязи с партнерами, имеет удовлетворительный платежный баланс и финансово устойчиво.

Анализ финансового состояния предприятия предполагает анализ бухгалтерского баланса и отчета о прибылях и убытках, которые анализируются за прошедшие периоды с целью определения тенденций его деятельности и основных финансовых показателей.

Анализ финансового состояния предприятия имеет следующие этапы:

- анализ имущественного положения;

- анализ финансового состояния.

Этап 2. Определение срока, на который формируется финансовая стратегия предприятия. Цели и задачи финансовой стратегии, а так же расчеты финансовых показателей зависят от срока, на который устанавливается стратегия финансов. Долгосрочная стратегия финансов определяет валовые доходы и расходы, источники формирования доходов, и их потребности. Краткосрочная стратегия финансов является частью долгосрочной, которая более детально планирует финансовые показатели и определяет текущее финансовое планирование ресурсов на ближайшую перспективу. Долгосрочные и среднесрочные финансовые планы разрабатываются на 3-5 лет. Они формируют общие финансовые показатели, а краткосрочные финансовые планы детально разрабатываются на один год.

Этап 3. Определение целей финансовой деятельности предприятия. Финансовая стратегия является частью функциональной стратегии предприятия, поэтому она включается в структуру его общих целей. Основной финансовой целью предприятия является увеличение рыночной стоимости с учетом максимального уменьшения рисков. Данную цель можно представить в относительных и абсолютных показателях. Эта цель достигнута в том случае, если предприятие имеет необходимое количество ресурсов, рентабелен и сбалансирован собственный капитал, заемный капитал соответствует нормативам.

Так же планируются подцели финансов:

- прибыль;

- уровень и рентабельность собственного капитала;

- структура активов;

- финансовые риски.

Каждая цель видоизменена в конкретный числовой и процентный показатели:

- рентабельность продаж;

- финансовый рычаг (отношение собственного капитала к заемному);

- уровень платежеспособности;

- уровень ликвидности.

Этап 4. Разработка плана действий по достижению этих целей. Управление предприятия контролирует текущее положение предприятия и корректирует его в соответствии с целями финансовой стратегии. Для того, чтобы проконтролировать выполнение основных стратегических целей, осуществляется разбивка этих целей на стратегические задачи, которые должны реализоваться в конкретный промежуток времени. Так же финансовые цели должны группироваться по направлениям, которые и составляют единую финансовую политику предприятия.

Этап 5. Разработка финансовой политики по отдельным аспектам финансовой деятельности. Отличие финансовой политики предприятия от финансовой стратегии заключается в том, что финансовая политика определяет укрупненные показатели и направления деятельности предприятия. Финансовая политика регулирует оптимальное управление предприятием и обеспечивает достижение его стратегических целей.

Этап 6. Разработка системы организационно-экономических мероприятий по обеспечению реализации финансовой стратегии предполагает создание на предприятии “центров ответственности” различных типов; установление прав, обязанностей и ответственности руководства за результаты финансовой деятельности; разработка стимулов сотрудников за эффективную работу и увеличение доходов предприятия и др.

Этап 7. Оценка эффективности разработанной финансовой стратегии осуществляется после проведения все этапов финансовой стратегии предприятия.

3 важных пункта разработки стратегии

Алена Фомина,

Руководитель направления “Стратегическое управление” Компания “БДО Юникон”, Москва

Первое, что необходимо сделать при разработке стратегии, — определить цели и задачи. Для чего компании нужна стратегия? Кто входит в команду по ее разработке? Что каждый участник процесса ожидает от стратегии?

Второе — определить технологии, то есть четко понять, какие методы необходимо использовать на каждом этапе разработки стратегии: выбрать методы диагностики, создать алгоритм построения сценарных моделей, формат проведения стратегических сессий и т. д.

Далее — сформировать рабочую группу, определить центры ответственности и центры контроля за разработкой и внедрением стратегии, а также установить, как (в каком формате) руководство будет получать и оценивать результаты проекта по ее разработке.

Разработка финансовой стратегии на примере

Можно рассмотреть на примере формирование финансовой стратегии, в которой необходимо установить направленность тактического управления капиталом. В данном случае управленец на показатели расходов и доходов будет влиять косвенно, но будет усиливать контроль над движением денежных средств и управлять использованием дополнительных кредитных источников и т.д. Необходимо определить: может ли финансовый менеджер повлиять на затратную часть баланса предприятия, и каким образом? Можно рассчитать лимиты на материалы, норму труда, расход электричества и иное. Конечно, финансовый менеджер не будет проверять работу сотрудника, который, например, кроит лист либо расходует смолы, не будет снимать показания с электросчётчиков и много другое. Но финансовый менеджер может рационально распределить использование финансовых ресурсов, стимулировать сотрудников на снижение затрат путем создания методов мотивации. Так же можно определить главные направления использования финансовых ресурсов и сосредоточиться на их эффективном расходовании. Поэтому, так или иначе, управление капиталом предприятия затрагивает показатели доходов и расходов.

Можно задать вопрос: а как управлять капиталом без учета показателей доходов и расходов? В таком случае основной целью финансового менеджера будет достижение такого уровня рентабельности вложенных инвестиций, капитала акционеров, оборотного капитала, который позволит получить максимальную прибыль. Для реализации этой цели финансовому менеджеру необходимо разработать финансовый стратегический план в пределах общей стратегии предприятия. Можно рассмотреть на примере промышленного холдинга “Концерн Высоковольтный Союз” разработку финансовой стратегии, направления которой очень схожи с любым видом экономической деятельности предприятия.

Основные направления финансовой стратегии. Для начала необходимо выбрать и установить важнейшие факторы управления капиталом – привлечение ресурсов и направления их использования. Необходимо проанализировать те направления деятельности предприятия, на которые финансовый менеджер может повлиять выполнением своих прямых обязанностей. Далее главные факторы детализируются на более мелкие в соответствии с направлениями их использования (пример в таблице). Затем мелкие направления еще более расписываются на точные параметры. В примере показано детальное описание финансовой стратегии.

Создание стратегической матрицы. Для начала необходимо установить цель, основные принципы для реализации этой цели. Затем финансовую стратегию представляют в виде матрицы, где по вертикали указаны элементы декомпозиции, а по горизонтали – принципы и идеология, состояние на дату, более мелкие цели, основные направления управления, инструменты и методы управления, способы руководства и структурные подразделения, т.е. в матричной форме можно описать все направления работы финансового менеджера по разработке финансовой стратегии.

Так для осуществления стратегии руководства структурой оборотного капитала можно определить такую стратегическую цель: достижение эффективного вложения капитала в оборотные активы для установления оптимального финансового положения предприятия.

Самое важно слово — “оптимального”, так как главной ошибкой предпринимательской деятельности является замораживание в запасах финансовых ресурсов предприятия. В таких ситуациях крупносерийные или мелкие предприятия не меняют структуру затрат при смене номенклатуры. Это значит, что необходимо установить лимит остатков продукции в запасах и осуществлять контроль над их уровнем. Для этого разрабатывается финансовая стратегия с учетом сроков выпуска, технологического объема партии, условий договоров, условия оплаты, таможенного оформления и заполнения деклараций, эффективной загрузки транспортных средств и иное.

“Концерн Высоковольтный Союз” осуществляет свою производственную деятельность под заказ. В данном случае требуется иной подход. Концерн выпускает широкий ассортимент высоковольтной и коммутационной аппаратуры. Основные виды продукции — вакуумные выключатели, комплексные распределительные устройства (КРУ), трансформаторные подстанции, генераторные выключатели и иная аппаратура. Вакуумные и генераторные выключатели относятся к монопродуктам, а КРУ и подстанции разрабатываются по индивидуальному заказу и проектируются инженерами для каждого заказа в отдельности. Поэтому для концерна разработка цели финансовой стратегии предполагает определение финансовых показателей, которые смогут приблизить финансовую деятельность предприятия к оптимальному уровню запасов.

Основными принципами концерна в данном случае являются: наибольшее увеличение нормы прибыли, максимальное снижение ликвидности и коммерческих рисков.

Объект руководства — оборотный капитал, в который входят такие показатели, как готовая продукция, денежные средства, сырье и материалы, дебиторская и кредиторская задолженности. Эти показатели рассматривается в корреляции с источниками.

Затем финансовую стратегию можно представить в виде матрицы, у которой по вертикали указаны показатели декомпозиции:

- стратегия руководства оборотным капиталом и резервами его финансирования;

- стратегия руководства структурой производственного оборотного капитала;

- стратегия руководства отношением внеоборотного капитала к оборотному.

С помощью данных показателей можно задать как низкие по иерархии участки движения, так и оцифрованные критерии. Например, главный целевой показатель — коэффициент отношения внеоборотного капитала к оборотному.

По горизонтали в матрице указаны следующие показатели:

- основные принципы и идеология;

- состояние на дату;

- промежуточную цель;

- основные критерии руководства, инструменты и методы;

- способ руководства;

- задействованные в процессе структурные подразделения.

На пересечении строк и столбцов матрицы:

- по столбцу “Основные принципы и идеология стратегии” — характеристика идеи руководства по конкретной цели и критерии оценки;

- по столбцу “Состояние на дату” расположены ссылки на документы, содержащие информационное поле для точки отсчета. Например, по ссылке на пересечении строки “Стратегия управления структурой производственного оборотного капитала” и столбца “Состояние на дату” можно открыть документ, в котором показано состояние предприятия в начальной точке и тенденции его развития, тренды и целевые показатели по отдельному параметру структуры оборотного капитала;

- по столбцу “Основные критерии руководства, инструменты, методы” указаны стандарты предприятия, в которых рассмотрены основные концепции, регламенты, где характеризуется бизнес-процессы, методы расчетов и т. д.;

- по столбцу “Способ руководства — задействован процесс” — название бизнес-процесса в соответствии с документами системы управления качеством и способы управления им;

- по столбцу “Задействованы структурные подразделения” — отделы финансово-экономической службы, ответственность которых предполагает руководство бизнес-процессами.

Можно сделать вывод, что в форме матрицы описывают все направления финансовой стратегии. Из-за того, что невозможно привести пример самой матрицы, охарактеризуем некоторые направления финансовой стратегии.

Стратегия привлечения финансовых ресурсов. Главной целью привлечения ресурсов является обеспечение кредитоспособности и инвестиционной привлекательности предприятия.

Основным критерием выполнения этой цели является оптимальное отношение заемного капитала к собственному.

Объекты управления: заемный капитал (приобретенные авансы, счета на оплату, полученные обязательства по операционным работам, налоги на оплату, кредитные обязательства, кредиторская задолженность предприятий).

Основные инструменты и методология установлены стандартами предприятия (Управление экономикой и финансами, Положение о движении денежных средств, Кредитная политика и т. д.).

Способ руководства: централизованное влияние на размер и состав текущих оборотных фондов, координирование за счет перераспределения финансовых источников, установка допустимых размеров кредитных обязательств.

Должностные лицо и различные подразделения: генеральный и финансовый директора холдинга, руководитель производственного отдела, финансово-экономическое управление, казначейство.

Стратегия управления денежными средствами и их эквивалентами. Основная цель управления денежными средствами заключается в эффективном распределении этих средств для своевременного выполнения условий договора, обеспечение инвестиционной и инновационной деятельности. Основные мерила: баланс показателей ликвидности и финансовой независимости.

Объекты руководства: наличные и безналичные денежные средства и их разновидности (ценные бумаги и др.).

Основные принципы и идеология руководства: бюджетирование — построение БДДС в соответствии с БДР, план-факт анализ в разрезе дня, месяца, квартала.

Основные инструменты и методы: установлены стандартами предприятия и связаны с привлечением финансовых ресурсов.

Способ руководства: централизованное влияние с помощью регулирования платежей, определение преимущественных направления расходования финансовых ресурсов и их порядок использования, непосредственное руководство срочными платежами и платежами сверх лимита.

Должностные лицо и различные подразделения: финансово-экономический отдел, бюджетный отдел, казначейство, финансовый директор холдинга.

Таким же способом расписываются все направления финансовой стратегии. Но это не строгий перечень, можно что-то менять, добавлять, удалять, все индивидуально. Необходимо реализовать финансовую стратегию с нестандартной точки зрения и определить основные направления и цели.

!!! Полезный материал! Методика разработки финансовой структуры. Скачать >

Оценка разработанной финансовой стратегии

Необходимо провести анализ для того чтобы определить: сможет ли разработанная финансовая стратегия привести к финансовым показателям предприятия и к установленным целям стратегии финансов в постоянно изменяющейся внешней финансовой среде. Такой аналитический процесс проводят финансовые менеджеры либо приглашенные для этой цели эксперты. Оценка финансовой стратегии предполагает установление следующих параметров:

- Соответствие финансовой стратегии с общей стратегией предприятия.

- Соответствие финансовой стратегии предприятия изменяющейся внешней финансовой среде.

- Соответствие финансовой стратегии предприятия с его резервами и возможностями.

- Внутренний баланс показателей финансовой стратегии.

- Реальность применения финансовой стратегии.

- Достаточный уровень риска, который позволит реализовать финансовую стратегию.

- Экономическая эффективность внедрения и использования финансовой стратегии (бенчмаркинг).

- Внеэкономическая эффективность внедрения и использования финансовой стратегии.

После того как проведена оценка эффективности финансовой стратегии предприятия и установлено, что она будет иметь положительные результаты и соответствовать финансовой философии предприятия, ее можно реализовывать.

Этапы реализации финансовой стратегии

1. Обеспечение стратегических изменений финансовой деятельности предприятия. Стратегические изменения – процесс, направленный на изменение всех видов деятельности предприятия до уровня, который обеспечит в полной мере реализацию разработанной финансовой стратегии предприятия.

На охват стратегических изменений финансовой деятельности предприятия влияет существующий уровень управления этой деятельностью, а так же финансовые взаимоотношения с контрагентами, характер источников, уровень информационной базы, степень инновационности финансовых операций, используемые финансовые инструменты, уровень организационной культуры финансовых работников и другие внутриорганизационных параметры. В соответствии с вышеперечисленным можно охарактеризовать стратегические изменения финансовой деятельности предприятия следующим образом:

- Постоянные внутриорганизационные показатели финансовой деятельности.

- Небольшие стратегические изменения финансовой деятельности.

- Средние стратегические изменения финансовой деятельности.

- Большие стратегические изменения финансовой деятельности.

Для реализации стратегических изменений финансовой деятельности предприятия необходимо преобразовать следующие системы финансового управления: система информации, организационная культура, организационная структура руководства, кадровая система, система стимулов сотрудников предприятия, система инноваций.

2. Диагностика характера изменения условий внешней финансовой среды на каждом этапе реализации финансовой стратегии предприятия. Постоянный анализ внешней финансовой среды позволит предприятию своевременно принимать эффективные решения и реализовывать комплекс мероприятий, которые будут способствовать финансовой стабильности предприятия и его экономическому развитию. Теория стратегического управления устанавливает 4 основных варианта изменений внешней финансовой среды, в которых реализуется финансовая стратегия предприятия:

- относительное постоянство условий внешней финансовой среды;

- прогнозируемые изменения условий внешней финансовой среды;

- непрогнозируемые изменения условий внешней финансовой среды, которые определены на начальном этапе их возникновения;

- непрогнозируемые неожиданные изменения условий внешней финансовой среды.

Для того, чтобы определить изменения условий внешней финансовой среды, применяется мониторинг рынка финансов, который показывает воздействие различных факторов, существенно влияющих на финансовое состояние предприятия и его развитие, а также на изменения процента по ссудам, валютного курса, нормы прибыли инвестиций, уровня тарифов страхование и многое другое.

Реализация финансовой стратегии и внедрение – в чем разница

Ефим Пыков,

Управляющий партнер Консалтинговая компания “Формула развития”, Москва

Финансовая стратегия предприятия, как и любой иной бизнес-инструмент, действен только тогда, когда его используют в работе. Любая, даже самая замечательная и выверенная стратегия, если она пылится в ящике стола или висит в золоченой раме, не стоит ровным счетом ничего (за исключением стоимости рамы). Стратегия должна работать. Каждый день и каждый час. Но необходимо уточнить: зачастую возникает некоторая путаница между пониманием реализации стратегии и внедрения стратегии. Эти понятия необходимо четко разделять.

Реализация стратегии — это достижение целей, которые заложены в стратегию. Оценить степень реализации стратегии можно по прошествии времени, сопоставив количественные параметры целей, записанных в стратегии, и параметры, которых достигает компания.

Внедрение стратегии — процесс выполнения плана стратегических операций. Оценка выполнения происходит по факту реализации всех пунктов плана с должным качеством.

Без внедрения стратегии в ежедневную работу компании реализация стратегии, то есть достижение поставленных целей, вряд ли возможна.

Анализ финансовой стратегии

Мерилом эффективности финансовой стратегии может применяться “золотое правило экономики”:

Тп > Тв > Та > 100, где

- Тп – темп роста прибыли;

- Тв – темп роста объема продаж;

- Та – темп роста авансированного капитала.

Если в результате разработки финансовой политики по основным направлениям финансовой стратегии предприятия это соотношение не соответствует рекомендованному в данной модели, стратегию или часть ее необходимо менять, чтобы она выполняла основную цель – обеспечение максимальной эффективности деятельности предприятия.

!!Полезно – Методика разработки финансовой структуры. Скачать >

Источник: Журнал “Генеральный Директор”