Финансовый директор — это руководитель, который отвечает за финансы компании, частично управляет ими и помогает собственнику (генеральному директору или совету директоров) принимать правильные управленческие решения. В разных компаниях должностные обязанности финансового директора выглядят по-разному: где-то он занимается в том числе отчетностью, где-то — руководит другими отделами.

Разбираемся, какие вообще обязанности могут быть у финансового директора, чем он занимается в течение рабочего дня. Выясняем, на что он имеет право в компании и чем не должен заниматься.

Обязанности финансового директора

Главная задача финансового директора — сделать так, чтобы компания получала больше прибыли и оставалась «на плаву».

Условно, все его обязанности можно разделить на три большие группы:

- Контроль;

- Планирование;

- Прогноз.

Контроль в обязанностях финансового директора

Финансовый директор контролирует работу всех отделов компании. Он должен знать, сколько денег они потратили, сколько выручки получили, какие статьи расходов были задействованы. Для этого он использует отчетность.

Чтобы цифры были простыми и понятными и чтобы не упустить ничего важного, финансовый директор выстраивает архитектуру управленческого учета:

- готовит шаблоны отчетов для каждого отдела: показывает, что нужно учитывать малейшие расходы вплоть до покупки печенья и воды в офис;

- делает регламенты для руководителей отделов: какие цифры они должны указывать, где их брать, кто ответственный за составление отчетов;

- контролирует сроки получения отчетности — говорит руководителям отделов, что они должны подготовить бумаги до условного первого числа каждого месяца за прошлый;

- обрабатывает документы и объединяет разные отчеты в один, чтобы показать их своему руководству.

Финансовый директор также может заняться автоматизацией отчетности: внедрить сквозную аналитику, чтобы упростить составление бумаг для отдела маркетинга, или подключать специализированное ПО.

Правильно выстроенная архитектура управленческого учета — это грамотное вложение в будущее. Директор разрабатывает ее один раз и потом не отвлекается на организационные процессы. А если из компании увольняется какой-то сотрудник, новый, благодаря регламентам и шаблонам, быстро разбирается, что ему делать.

Сформированная отчетность нужна собственникам бизнеса, чтобы принять правильное решение по дальнейшему развитию бизнеса. Финансовый директор делает цифры простыми и фокусирует внимание на том, что требует вмешательства. Видит снижение выручки или резкое увеличение количества сделок — прямо говорит руководителю, что надо что-то предпринять или, наоборот, развивать маркетинговую стратегию дальше, чтобы сделок стало еще больше. Чуть подробнее о том, что именно делает финансовый директор, рассказал Никита Сашко, руководитель отдела консалтинга в «ПланФакте»:

«В классическом понимании финансовый директор — это человек, который устанавливает правила финансового учета в компании и занимается стратегическим анализом и планированием финансов. На основе отчетов он дает собственнику бизнеса рекомендации по управленческим решениям, которые должны привести к повышению прибыли. Финансовый директор не должен заниматься сбором данных, перед ним стоят более глобальные задачи, а вопросы учета необходимо делегировать компетентным помощникам.

Чаще всего финансовый директор работает с тремя классическими отчетами: с балансовым отчетом, отчетом о движении денег и отчетом о прибылях и убытках. Еще есть операционные отчеты — их составляют в зависимости от задач компании. Кто-то собирает данные по продажам в различных разрезах, кто-то пытается соотносить показатели выручки и увеличения количества сотрудников. Операционные отчеты опциональны. Если финансовый директор понимает, что ему для принятия решений достаточно классической отчетности, он работает только с ней.

Из-за того что финансовый директор работает с отчетами, его иногда путают с бухгалтером. Это неправильно. Бухгалтер представляет интересы компании перед ФНС: он готовит документы для оплаты налогов и следит, чтобы в них не было ничего, нарушающего закон. Финансовый директор смотрит на ситуацию гораздо шире — он в курсе реального состояния финансов, у него ключевая роль в экономическом развитии компании и сохранении ее стабильности»

Также в обязанности финансового директора входит контроль за всеми операциями: бухгалтерскими, налоговыми, управленческими. Он следит за тем, сколько денег тратит компания и как оформляет документы по этим операциям. Делает это для того, чтобы в будущем у организации не было проблем, кассового разрыва, внеочередных проверок от ФНС и штрафов за неверно оформленные бумаги.

Должность финансового директора относится к руководящим, поэтому он контролирует деятельность отделов, работающих с финансами. Например, отдела сбыта или отдела маркетинга. Почти наравне с собственниками компании специалист может требовать предоставления текущих документов, просмотра ежедневной статистики в отделе или выполнения конкретных нормативов: получения не менее 10 лидов ежедневно.

Если деньги расходуются неэффективно, директор должен заметить это и что-то предпринять: рекомендовать отделу выбрать другой инструмент, перераспределить бюджет или вообще отказаться от направления. Серьезные решения он не принимает сам, но фокусирует внимание собственников или руководителей бизнеса на важных показателях и может подсказать им, как лучше всего выйти из сложившейся ситуации.

Планирование в обязанностях финансового директора

На основании полученных отчетов и указаний руководства, финансовый директор планирует бюджет: распределяет, сколько денег может потратить отдел или конкретный проект в следующем месяце. Если он видит, что блог не окупается и не приносит трафика и лидов, может урезать суммы в 2-3 раза. А если статьи в нем участвуют в воронке продаж и приводят клиентов больше, чем контекстная реклама, наоборот — повысить допустимые расходы.

Директор может составлять бюджет детально, прописывая суммы по каждой статье расходов для каждого отдела, или в общем, распределяя суммы по отделам. В этом случае руководители подразделений сами решают, на что потратить деньги: выплатить побольше премий штатным специалистам в качестве мотивации сотрудников либо дополнительно привлечь фрилансеров и тем самым увеличить объем работы. Финансовый директор просто контролирует освоение бюджета и может вмешаться, если видит, что кто-то выходит за допустимые рамки.

В долгосрочной перспективе специалист занимается построением финансового плана развития компании. Это означает, что он:

- изучает предыдущую отчетность, смотрит, какие показатели были за разные отчетные периоды: месяц, квартал, год;

- ставит достижимые цели, исходя из текущей ситуации: например, повысить чистую прибыль компании на 5% в течение полугода;

- подбирает инструменты достижения целей, фактически — объясняет, как их достичь, и составляет план действий;

- контролирует выполнение финансовой стратегии, помогает руководителям отделов исполнять ее, если у них возникают проблемы.

Финансовая стратегия — очень подвижный инструмент, и специалист постоянно обновляет ее: ставит новые цели после достижения предыдущих. Также он может разрабатывать стратегию не для всей компании в общем, а для отдельного ее проекта или направления деятельности — заняться только приложением на смартфоны и понять, какие результаты оно должно принести через год, либо составить план действий по развитию продаж услуг по ремонту.

Еще одна обязанность финансового директора — сделать все, чтобы компания успешно работала. Он поддерживает финансовую стабильность организации и делает так, чтобы всегда были деньги на текущие расходы: зарплату сотрудникам, ремонт оборудования, закупку новой партии товара. Специалист на основе данных, полученных в ходе планирования бюджета, может заранее видеть кассовые разрывы и другие подобные проблемы.

Если они есть, финансовый директор ищет пути решения:

- использует факторинг, чтобы быстрее получить дебиторские задолженности и покрыть этими деньгами предстоящие крупные расходы;

- привлекает заемные средства: берет кредит на развитие бизнеса, использует лизинг или другие модели кредитования;

- ищет инвесторов, составляет предложение для них, договаривается о привлечении капитала.

Естественно, специалист не принимает все решения сам. Он просто предупреждает руководство о том, что в будущем возможны проблемы, и предлагает пути их решения. И только если получает одобрение, начинает действовать: подает заявки в банк на целевой кредит или обращается к факторинговой компании. О порядке принятия решений рассказал Никита Сашко, руководитель отдела консалтинга в «ПланФакте»:

«Может ли финансовый директор принимать самостоятельные решения, зависит от компании. Если его роль существенна, он может оценить потенциальную прибыльность нового проекта, построить финансовую модель и прийти к собственнику с конкретными цифрами. Ему за это могут даже сказать «спасибо» и поручить контролировать этот проект.

Зачастую в микро- и малых бизнесах функции финансового директора и собственника сочетает в себе один человек. Он сам оценивает финансы компании и потом принимает решение, как ее развивать, в том числе руководит новыми проектами. В крупных компаниях у финансового директора есть четкий круг обязанностей. Он может внести предложение об открытии нового проекта, но не будет контролировать его реализацию, потому что это отнимает много сил и времени. Его работа — оценивать происходящее и понимать экономическую целесообразность процессов. Операционная деятельность и реализация предложений лежат на других сотрудниках»

Прогноз в обязанностях финансового директора

Финансовый директор не только планирует, как будут идти дела в дальнейшем, но и прогнозирует, что может произойти. Он анализирует возможные риски и предотвращает их. Точнее, минимизирует — заранее прорабатывает план действий на случай, если что-то пойдет не так.

Например, есть риск увеличения цен на стройматериалы в 2-3 раза. Специалист работает в компании, которая занимается ремонтом, и понимает, что стоимость услуг для клиентов тоже вырастет, а выручка может снизиться. Тогда он заранее прорабатывает алгоритм: в случае роста цен нужно договориться с поставщиками о льготных условиях, большей отсрочке платежа, и плавно увеличивать цены на услуги.

Также специалист оценивает инвестиционную привлекательность идей. Составляет расчеты, сколько денег придется потратить на реализацию проекта, на каких этапах понадобятся дополнительные серьезные вложения, когда проект начнет приносить чистую прибыль и сколько времени ему понадобится на окупаемость. Финансовый директор может составлять подобные модели для чего угодно: если руководство решит запустить отдельный проект, открыть новый филиал или изменить направление деятельности компании.

О том, чем финансовый директор занимается в конкретной компании, блогу «ПланФакт» рассказала Ирина Яшунина, операционный директор Вендорной лизинговой компании:

«Мы — иностранная вендорная лизинговая компания. У нас финансовый директор подчиняется генеральному директору, а у него в подчинении Группа российского БУ, группа МСФО.

Есть ежедневные обязанности: обеспечение финансирования, взаимодействие с казначейством, контроль cashflow, контроль РСБУ, контроль МСФО, участие в процессах оптимизации, участие в составлении регламентов и процедур, общение с налоговыми органами, аудиторами.

Есть то, чем он занимается ежемесячно. Это отчеты в головной офис, подготовка сводных данных по основным финансовым показателям компании, финансовому результату, показателям объемов нового бизнеса, маржинальности, прибыльности.

Раз в полгода или год финансовый директор занимается оптимизацией портфеля, оптимизацией способов финансирования. Права директора — согласование различных отклонений по финансовым условиям сделок, согласование сложно-структурированных сделок, проработка новых финансовых продуктов и услуг. При этом он не должен вникать в мелкие детали, погружаться в рутину, участвовать во всем и всегда. Это эксперт по сложным вопросам»

Права финансового директора

У финансового директора есть не только обязанности, в связи с ними он получает множество прав. Например, он может:

1. Запрашивать у подчиненных документы

Руководители отделов фактически подчиняются финансовому директору, поэтому он может просить у них разные документы, необходимые для работы. Это не только отчеты, но и сведения о текущих бизнес-процессах, договоры с подрядчиками, сметы.

2. Требовать выполнения задач

Финансовый директор вправе устанавливать подчиненным обязанности и следить за их исполнением. Но только если эти обязанности касаются финансов. Он может указывать, как именно вести финансовые документы, но не может решать, сколько человек отправить на реализацию конкретного проекта — за это отвечают руководители отделов.

3. Вносить руководству предложения о премированиях и наказаниях

Если специалист видит, что деятельность конкретного сотрудника привела к хорошим финансовым результатам, он может предложить выписать ему премию или мотивировать как-то иначе. А если кто-то постоянно нарушает трудовую дисциплину, и это сказывается на материальном положении отдела, он может предложить привлечь сотрудника к дисциплинарной ответственности или уволить его. Но окончательное решение всегда за руководством компании или конкретного отдела.

4. Представлять интересы компании

Финансовый директор представляет интересы компании, когда работает с кредитными учреждениями, инвесторами, страховыми компаниями. Также может взаимодействовать с ФНС и компаниями, оказывающими услуги факторинга.

5. Подписывать документы, касающиеся финансов

Если есть соответствующий приказ о праве подписи, финансовый директор может подписывать договоры с другими компаниями. Например, подписать кредитный договор или застраховать активы организации от несчастных случаев.

6. Визировать документы

То есть подтверждать их. Опять же, это касается только финансовых документов. Специалист может заверять различные отчеты, планы, прогнозные балансы.

7. Вносить предложения по изменениям в компании

Финансовый директор лучше всех понимает материальное положение компании, поэтому может инициировать какие-то изменения в ней. Предложить расформировать неэффективный отдел, «съедающий» бюджет, или наоборот — создать перспективный проект, который быстро окупится и начнет приносить чистую прибыль.

8. Готовить документы

Документы, предназначенные для решения разных финансовых вопросов. Директор делает их сам либо принимает участие в подготовке должностных инструкций, приказов и особых указаний. Например, может внести свою лепту в создание инструкции для менеджера по продажам и предложить обязательное внесение данных о сделках в CRM-систему, из которой потом формируют отчет. Но не может вмешиваться в разработку скриптов разговоров по телефону, потому что это не относится к финансам.

9. Проводить финансовые проверки

Проверки внутри компании: запрашивать документы, сверять их с отчетностью. Если в результате проверки выявлены нарушения или несоответствия, специалист сообщает о них руководству и вносит предложение, что с этим делать.

10. Участвовать в подборе персонала

Если сотрудник в будущем должен будет подчиняться финансовому директору и взаимодействовать с ним. Специалист может подготовить требования к кандидатам и передать их HR-менеджерам, либо лично проводить собеседование.

Чем не должен заниматься финансовый директор

Финансовый директор по сути — один из главных руководителей в компании. Но есть то, чем он не должен заниматься. Например, он не должен вмешиваться в рабочие процессы, если они напрямую не влияют на финансовое положение компании. Специалист имеет право рекомендовать увеличить скорость производства и даже предложить конкретные способы, как это сделать. Но обычно не решает, какое именно новое оборудование приобрести, этим должны заниматься ответственные лица.

Дело не в том, что финансовый директор не имеет права вмешательства: все отделы находятся в административном подчинении у него. Дело в том, что ему и так есть чем заняться — если специалист будет отвлекаться на решение мелких проблем, он не будет справляться с прямыми должностными обязанностями. Так считает Никита Сашко, руководитель отдела консалтинга в «ПланФакте»:

«Считаю, что финансовый директор не должен заниматься сбором и обработкой данных, иначе все ценное время будет уходить на рутину. На анализ данных и принятие решений не останется времени. Лучше всего все вопросы связанные с текучкой делегировать другому специалисту.

В этом смысле финансовый директор — это управленец. Если управленец начнет делать работу за подчиненных, он не будет успевать выполнять стратегическую более важную работу.

Также финансовый директор не должен вмешиваться в рабочие процессы, потому что он не может быть компетентен во всем. Его задача — понимать, что происходит с финансами компании, а не лезть в обязанности других рабочих»

Есть и другие мнения. Дмитрий Бурмистров, основатель инвестиционно-залоговой платформы «Красный Джин», считает, что сегодня обязанности финансового директора чуть шире:

«Ни для кого не секрет, что роль финансового директора заключается в работе с бухгалтерским ПО, анализе финансовых данных, управлении продажами. Но я хочу порассуждать о другой стороне профессии, которая отчасти продиктована пандемией.

Сегодня финансовый директор не просто «человек-цифра» или «присяжный хранитель денежных ресурсов». Он как никогда стал ближе к людям и процессам, чтобы не дать сбиться команде с намеченного пути, когда все поменялось в один миг. У него появилась новая должность — директор по трансформации. Он играет ведущую роль в цифровых изменениях: выслушивает потребности, мониторит ситуацию, ищет подрядчиков, внедряет. Он отвечает за оценку результативности инициатив, контроль над их финансовой эффективностью и управление рисками. Это не означает, что новые обязанности заменили базовые функции финансового директора. Они просто их дополнили! Все, что финансовый директор должен был делать вчера, он обязан выполнить сегодня, только с меньшими затратами времени и ограниченными ресурсами.

Сегодня перед нами встала насущная задача расширения возможностей команд с помощью интеграции офисных, надомных сотрудников, фрилансеров, проектных специалистов и представления им технологичных инструментов для взаимодействия. Для этого мы не только должны выслушивать проблемы, с которыми сталкиваются команды или просто отвечать на запросы новых цифровых инструментов. Только в тесном сотрудничестве с отделами можно выявить точки трений, которые ограничивают их эффективность.

Необходимость получать больше информации в режиме реального времени расширяет коммуникационный пул финансового директора. Чтобы лучше согласовывать стратегические цели, быть гибкими и готовым к принятию решений, надо знать все боли компании. Проще ответить, с кем не приходится взаимодействовать финансовому директору.

Инвестирование в трансформацию остается главным приоритетом финансовых директоров для роста выручки и повышения операционной эффективности. Мы на своей платформе делаем ставку на аналитику данных, автоматизацию, облачные хранилища и трансформацию клиентов. Цифровизация процессов в бизнесе — одна из самых значительных статей расхода. Но она способствует гибкости и прозрачности «дистанции», которая преодолевается за квартал, а не за 12 месяцев. Кроме этого, качественное обслуживание клиентов, рациональная работа, эффективное использование технологий повышают устойчивость бизнеса в непредвиденных ситуациях»

Также финансовый директор не должен принимать серьезные решения самостоятельно без участия собственников или совета директоров. Он может предложить открыть новый филиал или запустить еще одну производственную линию, но не имеет права отдать соответствующий приказ без подписи генерального директора. Зато специалисту можно принимать самостоятельно решения, касающиеся контроля, планирования и прогнозов — начать автоматизацию составления отчетности или построение управленческого контроля.

У финансового директора много обязанностей и не меньше прав. Он должен уметь работать с разными отчетами, рассчитывать финансовые модели, принимать взвешенные решения, от которых зависит дальнейшее развитие компании. Это второе лицо компании после генерального директора, поэтому нужно тщательно подбирать специалиста на такую важную для бизнеса должность.

Итог

Финансовые директора нужны крупным предприятиям, у которых много сотрудников, разные направления развития, новые перспективные проекты. В малом бизнесе функции специалиста берет на себя собственник. Все зависит от ниши и размера компании — нужен ли директор вообще, какие у него обязанности и на что он имеет право.

Чтобы разобраться в работе финансовой службы компании в широком смысле этого слова (бухгалтерия, казначейство и контроллинг), собственнику нужно иметь экспертизу в области финансов. Поэтому во многих компаниях оценка эффективности работы финансовой службы фактически дана на откуп финансовому директору. Такая ситуация может негативно сказываться на эффективности работы бизнеса. В компаниях, где проводится внешний аудит или где члены совета директоров обладают соответствующей экспертизой, ситуация может быть лучше.

Что собственник хочет от бизнеса

Думаю, что эти тезисы интуитивно понятны и не требуют пояснения. Конечно, существуют также отклонения, когда собственник эмоционально привязан к бизнесу и рассматривает его не только как «денежную машину», но такие случаи рассматривать в статье не будем:

- Увеличение чистой прибыли/чистого денежного потока.

- Максимизация рыночной стоимости бизнеса с учетом принятого горизонта планирования.

- Снижение рисков ведения бизнеса.

Несмотря на то, что финансовая служба в большинстве компаний являются вспомогательной или обслуживающей функцией, ее деятельность должна быть направлена на удовлетворение внутренних клиентов.

Задачи финансовой службы

Задача финансовой службы — помочь департаментам продаж, производства, логистики, снабжения, администрации генерировать максимум прибыли, рационально использовать ресурсы компании и обеспечить:

- Приемлемый уровень рисков.

- Соблюдение законодательных актов и нормативных требований.

Один из самых известных экспертов в области финансов Роберт Каплан разделяет всех клиентов финансовой службы на сторонних клиентов и внутрикорпоративных бизнес-партнеров:

1. Сторонние клиенты: акционеры, совет директоров, аналитики и регуляторные органы — обращаются к финансовой службе, когда необходимо получить квартальные и годовые финансовые отчеты и дополнительную информацию, обеспечить управление корпоративным риском, а также обеспечить контроль и соответствие стандартам, которые гарантируют эффективное функционирование предприятия в установленных для него правовых и этических нормах.

2. Внутренним бизнес-клиентам требуется приемлемое по качеству и недорогое выполнение базового бухгалтерского учета и финансовых процессов — обработка платежных ведомостей, счетов к получению и оплате, а также информативные отчеты для руководства, финансовые консультации и поддержка его решений. Клиенты вспомогательной организационной единицы — это подразделения компании (бизнес-единицы, службы, отделы и т.д.) и их сотрудники, которые пользуются услугами или получают определенную выгоду от этих услуг в рамках компании.

Функции финансовой службы: практические направления работы

В практической деятельности можно выделить следующие направления работы финансовой службы:

1. Управление денежными потоками (казначейская функция) и управление оборотным капиталом. Процесс управления денежными потоками базируется на детальном и непрерывном прогнозировании всех поступлений и платежей. Без надлежащей системы прогнозирования и контроля денежных потоков бизнес прогорит так быстро, что финансовый директор просто не успеет приступить к решению других задач. По данному направлению существует несколько ключевых показателей эффективности работы:

- Привлечение необходимого капитала для функционирования и развития бизнеса и минимизация его стоимости.

- Максимизация доходности от денежных средств и денежных эквивалентов (остатков на расчетных счетах, в кассе и т. п.) за счет размещение профицита денежных средств в депозиты, ценные бумаги и прочие финансовые инструменты.

- Минимизация стоимости казначейской функции (например, снижение тарифов по расчетно-кассовому обслуживанию).

Например, за счет улучшения системы прогнозирования денежных потоков возможно добиться снижения целевой «подушки» ликвидности и направить высвободившиеся денежные средства на более перспективные направления, например на капитальные затраты или на дивиденды.

Снижение размера расходов на привлечение внешнего финансирования тесно переплетается с задачами в области управления оборотного капитала.Так, проблему кассовых разрывов можно решать не только с помощью привлечения кредита, но и с помощью получения дополнительных отсрочек по договорам поставки или посредством уменьшения срока отсрочки, предоставляемой покупателям.

Возможные направления роста эффективности в области управления запасами:

- Разработка методов прогнозирования, предполагающих использование аналитических данных, поступающих ото всех сегментов бизнеса, включая продажи, производство, распределение и маркетинг.

-

Тщательное отслеживание количества запасов для предотвращения ненужных закупок или производства.

- Внедрение различных стратегий и решений для управления цепочкой поставок с использованием методологий Lean (бережливость) и Agile (гибкость) для каждого продукта.

2. Обработка финансовых транзакций. При этом значительная часть ресурсов финансовой службы отвлекается на традиционные финансовые процессы, процессы оплаты и операции с первичными документами (выставление счетов, подготовка счетов-фактур, оплата счетов, документирование движения материальных ценностей и т. п.). Повышение уровня автоматизации и производительности труда на этом участке работы позволит выделить ресурсы, которые можно использовать в области бизнес-анализа и повышения операционной эффективности.

Ускорение процесса обработки транзакций открывает больше возможности, в том числе в области сокращения периода погашения дебиторской задолженности, так и обмена информацией с поставщиками, партнерами и другими внешними организациями.

В области совершенствования обработки транзакций, как правило, существуют следующие точки роста:

- Минимизация ручной обработки транзакций и уменьшение числа ошибок.

- Повышение уровня квалификации сотрудников и используя их труд лишь для контроля отклонений, а не для ввода данных.

- Организация общих центров обслуживания или передача обработки транзакций на аутсорсинг для получения экономического результата от использования эффекта масштаба (применимо для крупных компаний).

Важнейшим инструментом по повышению операционной эффективности является автоматизация процессов. Необходимо добиваться интеграции данных и интеграции процессов, информация о транзакциях должна вводиться в информационную систему один раз, без ручного дублирования. Дополнительным направлением снижения расходов в области e-bussines является использование электронного документооборота как внутри компании, так и со сторонними контрагентами.

Основной критерий эффективности: стоимость обработки каждой финансовой транзакции должна снижаться, то есть количество обработанных документов должно увеличиваться быстрее, чем расходы на их подготовку.

Например, если один бухгалтер за месяц выставляет 1200 счетов и его зарплата составляет 60 000 руб., то стоимость подготовки одного счета составит:

60000*1,302/1200=65,1 руб.

Коэффициент 1,302 позволяет учесть расходы на социальное страхование (ПФР, ФСС и т. п.).

Расчет стоимости подготовки отдельных бухгалтерских документов и отдельных процессов является полезным упражнением и позволяет понять на что расходуются ресурсы компании.

3. Подготовка корпоративной отчетности (бухгалтерской, налоговой, управленческой, статистической и прочей). С пониманием влияния качества подготавливаемой корпоративной отчетности на благосостояние собственников бизнеса часто возникают сложности. Это связано с тем, что зачастую все виды корпоративной отчетности объединяют под эгидой бухгалтерской отчетности, которая традиционно считается не информативной и бесполезной для принятия управленческих решений.

Тем не менее основными «потребителями» бухгалтерской отчетности являются инвесторы и кредиторы, и главная задача финансовой службы компании в области подготовки бухгалтерской отчетности является положительная оценка отчетности со стороны банков и прочих поставщиков капитала. Объективными критериями положительной оценки будут являться снижение процентной ставки по кредитам, открытие дополнительных кредитных линий, получение предложений о возможном финансировании от новых финансовых учреждений.

Специалисты компании могут корректировать учетную политику, контролировать своевременность отражения первичных документов по счетах бухгалтерского учета для объективного отражения финансового положения в бухгалтерской отчетности. Не нужно ожидать от бухгалтерской отчетности, что она послужит источником информации для принятия менеджментом управленческих решений, так как для этого есть управленческая отчетность.

«Потребителем» управленческой отчетности является прежде всего менеджмент. Как известно, управленческий учет — это предоставление информации лицам в самой организации, на основе которой они могут обоснованно принимать решения и повышать эффективность и производительность текущих операций.

Целью подготовки налоговой отчетности является определение размера уплачиваемых налогов. Поэтому при ее подготовке нужно руководствоваться принципом снижения налоговой нагрузки на бизнес при минимальных налоговых рисках.

Например, одним из просчетов финансовой службы может являться недостаточный контроль за получением первичных документов, подтверждающих расходы компании, что приводит к переплате налога на прибыль и налога на добавленную стоимость. Зачастую финансовая служба компании не всегда правомерно не отражает часть расходов в налоговом учете, так как боится вопросов от налоговой инспекции и считает, что лучше переплатить налоги.

4. Бизнес-аналитика обеспечивает поддержку процессов, помогает организации планировать и оптимизировать операции, выявлять и развивать новые возможности. Цель бизнес-анализа — трансформация данных в эффективные решения. В современном мире востребована аналитическая среда, которая будет создавать условия не только для сокращения затрат, но и для роста роста бизнеса.

Одной из главных целей финансовой службы должно быть улучшение результатов деятельности всей компании через распространение информации каскадом по всем ее уровням. Руководители направлений должны получать информацию напрямую из информационных систем, не запрашивая ее в финансовой службе. Сотрудники финансовой службы, занимающиеся бизнес-анализом, должны обладать глубокими аналитическими навыками и способностью синтезировать данные финансовой отчетности и бизнес-информацию. Навыки в области бюджетирования, прогнозирования и стратегического анализа нужно дополнять знанием рынков, продуктов и общего понимания бизнеса.

Положительной оценкой работы в части бизнес-анализа будет понимание ключевых пользователей информации текущей ситуации в бизнесе и прогнозов на будущее.

5. Бюджетирование и контроль результатов деятельности бизнеса, разработка финансовых моделей.

Одним из ключевых факторов успеха компании в современном окружении являются постоянные изменения, производимые внутри компании для соответствия изменениям внешней среды. Команда финансистов должна играть лидирующую роль в изменениях, особенно в трансформации финансовой функции.

6. Управление расходами и операционной эффективностью. Управление расходами это ключевой инструмент, который важен как в хорошие так и в плохие времена. Однако в настоящий момент организации во многих частях света сфокусированы на росте бизнеса и на инновационных изменениях своей бизнес-модели. Для реализации этой стратегии финансовая служба должна сбалансировать жесткую финансовую дисциплину и риски, возникающие при росте бизнеса и внедрении инноваций.

Многие компании, особенно в сфере производства, активно внедряют практики в сфере бережливого производства (Lean practices) для выявления потерь ресурсов и для максимальной фокусировки на операциях, создающих добавленную стоимость. Ряд компаний уже достигли успеха в данном направлении, но еще есть нереализованный потенциал.

В последние два десятилетия компании используют аутсорсинг и общие центры обслуживания для изменения своей операционной модели и повышения операционной эффективности.

Другим важнейшим инструментом повышения эффективности бизнеса является выявление наиболее ресурсоемких бизнес-процессов и анализ возможностей передачи их на аутсорсинг. При анализе эффективности аутсорсинга необходимо принимать внимание два критерия:

- Экономическая эффективность с учетом принимаемых рисков.

- Относится ли рассматриваемый процесс к ключевой компетенции, определяющей конкурентное преимущество бизнеса. Как правило, к ключевым процессам относят: взаимоотношение с клиентами, маркетинг и управление брендом, финансовый контроль и другие направления где создается значительная часть стоимости.

Для обеспечения высокой рентабельности инвестиций нужно обеспечить тесную связь стратегии с производственной/операционной деятельностью.

Основная проблема топ-менеджеров

Руководители большинства компаний не могут осознать стоящую перед ними главную задачу: необходимо добиться, чтобы при принятии решений сотрудники всегда помнили о главном — повышении стоимости бизнеса. Сотрудники всех уровней должны видеть, как принимаемые ими решения влияют на стоимость компании, причем это относится не только к стратегическим, но и к производственным решениям.

Например, как повлияет на акционерную стоимость ускорение производственного цикла? Или перестройка цепочки поставок? Или совершенствование ассортимента продукции? Научившись описывать акционерную стоимость в общедоступных терминах, можно установить прямую связь между акционерной стоимостью, корпоративной стратегией и повседневной работой.

Как внедрить управление, ориентированное на стоимость бизнеса

Для внедрения управления, ориентированного на стоимость, нужно пройти четыре этапа:

- Понять, от чего зависит стоимость.

- Определить, в каких точках создается и теряется стоимость.

- Добиться, чтобы при принятии решений главным критерием стало увеличение стоимости.

- Внедрить в корпоративную культуру управление, ориентированное на создание стоимости.

Принцип beyond budgeting

Отдельного внимание требует проблема подготовки бюджетов и использования их как инструментов финансового анализа и контроля. В условиях регулярно происходящих финансовых кризисов (1998, 2008, 2014 гг.) и, соответственно, изменяющихся условий функционирования ценность традиционной концепции бюджетирования сильно снизилась. Это привело к дискуссии в научных кругах и среди практикующих экспертов, относительно целесообразности подготовки бюджетов. Одна из современных концепций — «beyond budgeting».

Один из адептов данной методики Б. Богнес в своей книге описывает уход от исторически сложившейся роли финансов как источника отчетности и контроля к новой роли, оказывающей инновационное воздействие и направленное на создание устойчивой системы ценностей. Она стала ответом на высокую временную и финансовую себестоимость годового бюджета и его неэластичность в свете постоянно изменяющихся внешних условий и внутреннего потенциала. Несмотря на то, что клиенты, инвесторы и прочие заинтересованные лица ожидают получение информации практически в реальном времени, большинство компаний тратят 80 дней на подготовку бюджета. По данным Hackett Group, компании тратят на бюджетирование в среднем 25000 человеко-дней на миллиард долларов США прибыли.

Основная проблема: традиционное бюджетирование пытается объединить постановку цели, прогнозирование и распределение ресурсов, что ухудшает качество всех этих трех процессов.

Цели должны быть амбициозными, прогнозы — реалистичными, они не могут совпадать в количественном выражении. Смешение целеполагания, прогнозирования и выделения ресурсов ведет к потере управляемости финансами компании.

При этом прибегая к целеполаганию в процессе прогнозирования, мы снижаем качество как самого прогноза, так и установленных целей. Например, как только коммерческий директор понимает, что полученный в результате прогноза показатель уровня продаж также является его целью, значения показателей неминуемо начнут изменяться. В этом нельзя винить руководителей — их реакция естественна и предсказуема. В этом нужно винить саму систему, которая ставит людей в затруднительное положение.

Совмещение целеполагания и прогнозирования невозможно, так как эффективные цели должны быть труднодостижимы и амбициозны. Тем не менее нам также необходимы достоверные и надежные прогнозы. Объединение целеполагания и прогнозирования в одном документе (бюджете) приведет к неграмотной расстановке целей или недостоверному прогнозу, а в большинстве случаем и к тому, и к другому, так как в результате переговоров и компромиссов возникнет нечто среднее.

Вероятно, самый неискоренимый миф традиционной системы менеджмента — идея, что единственный способ управления издержками состоит в детализированном планировании издержек в сочетании с последующим жестким контролем, чтобы воспрепятствовать превышению самого бюджета. Без подобного жесткого контроля деньги будут потрачены впустую, а издержки резко возрастут. Жесткий последующий контроль в совокупности с высокой степенью лояльности к бюджету, обычно приводит к тому, что годовой результат по затратам приблизительно совпадает с бюджетом, год за годом. Но к этому ли мы стремимся?

Целеполагание — залог успеха

Качественная оценка эффективности начинается с успешности целеполагания. Будучи заложенной в бюджете, цель представляет собой заранее установленные численные абсолютные показатели: показатель издержек, показатель уровня доходов или показатель объема производства/рыночной доли. Проблема в том, что подобные цели слишком узкие и нередко неверно оценивают эффективность. В конечном итоге эффективность — достижение больших результатов по сравнению с конкурентами, большая успешность относительно тех, с кем вы себя сравниваете, как внутри компании, так и вне ее.

Функция целеполагания — заставить сотрудников приложить максимум усилий и продемонстрировать все, на что они способны. Если объект для внешнего сравнения отсутствует, в качестве ориентира может быть выбрана собственная компания и ее показатели за прошедшие периоды (отчетность по трендам).

Отчетность по трендам, в которой показатели отчетного периода сравниваются с предыдущими показателями, является общеизвестной. В отличие от анализа трендов фактических показателей бюджетная отчетность обычно «размывает» реальную картину, в первую очередь допуская повышенные издержки, а затем скрывая эти повышения. В процессе подготовки бюджета всегда приводится много аргументов допускающих прирост издержек (инфляция, улучшение уровня удовлетворения потребителей и другие). Однако в период составления отчетности все опять было в порядке. «Не беспокойтесь, мы в рамках бюджета!».

При контроле над расходами целесообразно переходить от абсолютной оценки к относительной. Целевые затраты на единицу произведенного продукта, приведенные к показателю результата деятельности, являются более гибким параметром по сравнению с абсолютной величиной затрат. Данный механизм является саморегулирующим и при изменении спроса нет необходимости в пересмотре бюджета. При отсутствии бюджета расходование средств представляет определенные сложности: в случае утвержденного бюджета мы часто расходуем средства без каких-либо опасений. Без бюджета мы более сознательно подходим к вопросу «Правильный ли это шаг?».

Скачать таблицу с

KPI финансовой службы.

Выводы

1. Если собственник плохо разбирается в финансах, оценка эффективности работы финансовой службы могут возложить на финансового директора. Такое положение вещей не всегда полезно для бизнеса.

2. Собственникам нужно: увеличивать чистую прибыль/чистый денежный поток, максимизировать рыночную стоимость бизнеса с учетом принятого горизонта планирования, снижать риски.

3. Задача финансовой службы — помочь департаментам продаж, производства, логистики, снабжения, администрации генерировать максимум прибыли, рационально использовать ресурсы компании и обеспечить приемлемый уровень рисков и соблюдение законодательных актов и нормативных требований.

4. Практические направления работы финансовой службы:

— Управление денежными потоками (казначейская функция) и управление оборотным капиталом.

— Обработка финансовых транзакций.

— Подготовка корпоративной отчетности.

— Бизнес-аналитика.

— Бюджетирование и контроль результатов деятельности бизнеса, разработка финансовых моделей.

— Управление расходами и операционной эффективностью.

5. Только технологическое лидерство, постоянное совершенство бизнес-процессов, поиск и внедрение новых идей позволит удержать рыночную нишу и выжить в конкурентной борьбе. Поэтому важно максимизировать отдачу от каждого рубля расходов, в том числе и от расходов на содержание финансовой службы компании.

Автор: Дмитрий Петров, специалист в области построения управленческого учета и бюджетирования, привлечения банковских кредитов, разработке финансовой модели предприятия, бухгалтерского и налогового учета, преподаватель РШУ.

Узнать подробнее об управлении корпоративными финансами можно на курсах финансового менеджмента в Русской Школе Управления.

48

Курс лекций по дисциплине «Оперативная финансовая работа»

Тема 1. Содержание и задачи оперативной финансовой работы на предприятиях

Понятие о

финансовой работе.

Финансовой

работе на предприятии в условиях рыночных

отношений должно уделяться большое

внимание как главному звену деятельности,

посредством которой можно поднять

эффективность всей экономики. Поэтому

финансовая работа призвана способствовать

решению главных стратегических задач:

обеспечению хозяйственной деятельности

предприятия необходимыми денежными

средствами, его ликвидности и

платежеспособности; получению достаточной

прибыли и необходимой рентабельности

его деятельности, распределению

полученных доходов и удовлетворению

материальных и социальных потребностей

работников предприятия и его собственников

(пайщиков, акционеров).

В состав финансовой

работы включают: финансовое планирование

и бюджетирование; финансовый анализ;

управление финансовыми отношениями

предприятия; управление денежными

фондами; управление денежными потоками;

управление долгосрочными и краткосрочными

активами; управление процессом реализации

продукции, работ, услуг; анализ и

организацию взаимосвязи «затраты —

выручка — прибыль», управление ценами,

управление стимулированием экономического

развития; ведение бухгалтерского учета;

организацию отношений с бюджетами,

обеспечение своевременности расчетов

с ними; организацию отношений с банками,

выбор наиболее эффективных форм

безналичных расчетов и кредитной

политики; внедрение системы внутренних

финансовых отношений; организацию

финансовых отношений с поставщиками;

определение и реализацию политики

долгосрочных и краткосрочных финансовых

вложений и др.

К

оперативной финансовой работе относится

текущая, повседневная работа с органами

власти и хозяйственного управления, с

банками, бюджетом, фондами, а также в

области платежно-расчетных отношений

с поставщиками и покупателями, дебиторами

и кредиторами, страховыми организациями,

с финансовым рынком, с собственниками

и работниками, в сфере проведения

совместно с другими службами экономической

и контрольно-аналитической финансовой

работы и т.п.

Руководство

финансовой работой

осуществляет финансовая администрация

предприятия. В зависимости от численности

и структуры административно-управленческого

персонала предприятия финансовая

администрация может быть в различных

составах (директор и главный бухгалтер;

генеральный директор, финансовый

директор, главный бухгалтер и начальник

финансового отдела и др.) В состав

подразделений предприятия, выполняющих

финансовую работу, входят: бухгалтерия,

финансовый отдел, плановый отдел и др.

Поскольку финансовые отношения всегда

представляют собой составную часть его

производственных отношений, то финансовые

службы выполняют свою работу в тесном

контакте со всеми подразделениями

предприятия.

На примере

конкретного предприятия следует изучить

содержание финансовой работы, взаимосвязи

финансовых служб с его другими

подразделениями, структуру финансовых

отношений.

Функциями

финансовой администрации в области

финансовой работы

являются:

-

сбор и систематизация

финансовой информации; -

анализ собранной

информации для оценки состояния

финансовых потоков на определенный

момент и за определенный промежуток

времени, а также для подготовки прогноза

изменения величины и направления

движения финансовых потоков; -

принятие

управленческих решений (утвержденного

финансового плана, утвержденной учетной

политики предприятия, решения о

привлечении средств, утвержденного

положения о стимулировании экономического

развития и т.д.); -

доведение

управленческих решений до исполнителей

(финансово-экономических подразделений

предприятия — бухгалтерии, финансового

отдела, планового отдела и др.) и

реализация управленческих решений; -

контроль за

выполнением управленческих решений,

проверка организации финансовой работы,

выполнением финансовых планов.

Финансовая

администрация осуществляет оперативное

регулирование, посредством которого

достигается состояние устойчивости

финансовой системы в случае возникновения

отклонений от графиков, плановых заданий,

установленных норм и нормативов, проводит

координацию работы всех звеньев системы

управления, аппарата управления и

специалистов, организует стимулирование

— побуждение работников финансовой

службы и всего коллектива в результате

своего труда. Стимулирование — сильнейший

финансовый метод, способствующий

повышению эффективности деятельности

предприятия. Посредством стимулирования

осуществляется распределение материальных

и духовных ценностей в зависимости от

количества и качества затраченного

труда

Следует на конкретном

предприятии изучить функции администрации

по финансовой работе, в частности, по

проведению стимулирования экономического

развития предприятия.

Оперативные

задачи финансовых служб.

Финансовая служба

является ведущей в управлении финансами,

в проведении оперативной финансовой

работы. Первая и главная её задача

состоит в том, чтобы добиваться повышения

эффективности использования финансовых

ресурсов предприятия, прежде всего,

повышения рентабельности хозяйственной

деятельности и доходности финансовых

операций, что лежит в основе финансовой

устойчивости, которая базируется на

платежеспособности и ликвидности

баланса. Предприятие считается ликвидным,

если текущие активы в 1,5-2 раза превышают

текущие обязательства, принимаются

меры по расширению ниш рынка, увеличению

выручки, ускорению оборачиваемости

активов, повышению уровня рентабельности

и достижению оптимальной структуры

бухгалтерского баланса. Следует

добиваться пятикратной оборачиваемости

активов в год и двукратной оборачиваемости

оборотных средств в месяц. Причем,

удельный вес оборотных средств должен

достигать не менее 30 процентов активов.

К числу общих

оперативных задач современного аппарата

финансовой дирекции следует также

отнести:

-

активное участие

в формировании и проведении учетной

политики, общее руководство бухгалтерским

учетом; -

изыскание путей

снижения денежных затрат, налогов,

увеличения прибыли и повышения уровня

рентабельности; -

поиск более дешевых

товаров, материалов и принятие мер по

расширению рынка сбыта; -

обеспечение

финансовыми ресурсами бизнеса в

размерах, необходимых для поддержания

и развития деловой активности; -

организацию

расчетов и выполнение всех текущих

финансовых обязательств; -

внутренний аудит

и текущий контроль за формированием и

использованием финансовых ресурсов,

обеспечением сохранности и приумножения

собственных оборотных средств.

Важным

средством для выполнения многих из этих

общих задач является оперативный анализ

финансово-хозяйственной деятельности

предприятия. Финансовый аппарат выполняет

все оперативные финансовые операции,

связанные с финансированием, кредитованием

и осуществлением основной деятельности,

капитального строительства и капитального

ремонта, оперативным финансовым

прогнозированием и планированием,

участвует в выполнении операций на

финансовом рынке. Он также выполняет

всю оперативную работу по расчетам с

поставщиками, покупателями, с финансовыми,

налоговыми и другими органами, осуществляет

контроль за исполнением финансового

плана и оперативный анализ хода его

выполнения.

В условиях кризисной

экономики возникают новые оперативные

задачи финансовых служб, основными из

которых следует считать:

-

нормализацию

текущей финансовой ситуации дня или

недели; -

устранение или

нейтрализацию причин замедления

денежного оборота; -

достижение

эффективности нескольких наиболее

важных текущих финансовых операций; -

обеспечение

ритмичности производства и сделок

купли-продажи; -

принятие оперативных

мер по расширению производства

высокорентабельных изделий, пользующихся

высоким спросом покупателей, и сокращению

выпуска малорентабельных и убыточных; -

постоянный поиск

новых дешевых видов сырьевых и

энергетических ресурсов; -

принятие оперативных

мер по расширению рынка реализации

своей продукции; -

проведение

оперативного учета, контроля и

стимулирования результатов деятельности

своих подразделений; -

создание необходимой

и дополнение имеющейся инфраструктуры

для проведения эффективных

финансово-экономических операций.

Нормализация

текущей финансовой ситуации связана с

преодолением возникших трудностей,

ликвидацией временных финансовых

прорывов, обеспечением необходимых

расчетов, т.е. с фактической нейтрализацией

факторов, обусловивших ухудшение

финансовой ситуации.

Следует установить,

какие оперативные задачи и в какой мере

выполняют финансовые службы на вашем

или другом обследуемом предприятии.

Главным средством

увеличения прибыли, прироста капитала,

повышения рентабельности и ликвидности

является ускорение оборачиваемости

активов. Поэтому важнейшей оперативной

задачей является устранение или

нейтрализация причин замедления

денежного оборота.

Достижение высокой

эффективности финансовых операций,

имеющих определяющее значение для

предприятия, подразумевает обеспечение

их повышенной доходности. Для этого

следует постоянно соблюдать основополагающий

принцип организации и проведения

оперативной финансовой работы — «быть

постоянно в рынке», т.е. постоянно

действовать в соответствии с требованиями

рыночных законов.

Обеспечение

ритмичности производства и сделок

купли-продажи является одной из важнейших

задач оперативной финансовой службы,

которая обязана обеспечить своего рода

заданный темп сделок, нацеливая

оперативную финансовую работу на

выполнение комплекса действий деловой

активности, соблюдая правило: «имеются

операции и сделки с требуемой оплатой

— все идет нормально».

Выполнение

поставленных перед оперативными

финансовыми службами задач невозможно

без создания необходимой инфраструктуры,

т.е. среды, условий для операционной

активности, совершенствования её в

соответствии с требованиями практической

реализации новых или найденных

предприятием направлений и механизмов

«зарабатывания» денег.

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

Финансово-экономическая служба (ФЭС) является важнейшим подразделением любого предприятия. Основная цель ее деятельности — эффективное управление финансовым циклом, который включает в себя все основные бизнес-процессы организации. Данная служба принимает непосредственное участие во всех этапах управления деятельностью компании: целеполагание, планирование, контроль реализации планов, анализ достигнутых результатов, корректировка целей.

Основные задачи финансово-экономической службы:

- организовать учет хозяйственных операций (на его основе формируется отчетность и принимаются управленческие решения);

- обеспечить управление денежными потоками и взаиморасчетами с внутренними и внешними контрагентами компании;

- контролировать сохранность и эффективность использования материальных ресурсов организации.

Из перечисленного понятно, что от качества организации работы ФЭС во многом зависят важнейшие показатели коммерческого предприятия: рентабельность бизнеса, платежеспособность и финансовая устойчивость, конкурентоспособность на рынке сбыта, привлекательность для кредиторов и инвесторов. В связи с этим рассмотрим, как наиболее эффективно организовать работу финансово-экономической службы.

РАЗРАБОТКА ОРГАНИЗАЦИОННОЙ СТРУКТУРЫ ФИНАНСОВО-ЭКОНОМИЧЕСКОЙ СЛУЖБЫ

Организационная структура ФЭС конкретной компании зависит от нескольких факторов:

- отрасль деятельности;

- специфика бизнеса;

- масштабы бизнеса;

- методы управления деятельностью компании.

Важный момент: основные функции ФЭС всегда остаются неизменными, вопрос только в объеме трудозатрат, необходимых для их выполнения. От объема трудозатрат финансовой службы зависит ее организационная структура.

Функции финансово-экономической службы:

- учет фактов хозяйственной деятельности компании (регламентированный и управленческий);

- планирование деятельности и развития компании;

- контроль выполнения планов и эффективности использования ресурсов компании;

- анализ результатов выполнения планов, выявление негативных фактов развития компании;

- управление денежными потоками и активами компании;

- управление взаиморасчетами с контрагентами (поставщики и покупатели, сотрудники компании, государственные органы и др.).

1. Отрасль деятельности компании существенно влияет на структуру и состав сотрудников финансово-экономической службы. Так, в производственных компаниях обязательно должны быть отдел производственного учета и ревизионный отдел.

В торговых компаниях большее внимание уделяют вопросам ценообразования, поэтому у них практически всегда есть выделенное подразделение или сотрудники, отвечающие за разработку и соблюдение ценовой и кредитной политики компании.

В компаниях, занимающихся разноотраслевым бизнесом, возрастает роль аналитической функции службы, поэтому в таких организациях появляются отделы (сотрудники) финансового анализа и контроля.

2. Влияние специфики бизнеса компании выражается в том, что особенности построения бизнес-процессов вынуждают организовывать специализированные отделы или сотрудников для выполнения обязанностей, которые не могут быть совмещены с основными функциями имеющихся работников. Если, к примеру, у компании большое количество счетов и кредитов в банках, то в структуре ФЭС должна быть выделена казначейская функция с выделенными сотрудниками для ее реализации.

В компаниях холдингового типа есть необходимость консолидации данных и контроля над внутригрупповыми оборотами, поэтому требуется создание отдела финансового контроля в управляющей компании холдинга.

3. Масштабы бизнеса всегда влияют на организационную структуру финансово-экономической службы, поскольку с ростом хозяйственной деятельности неизбежно увеличивается количество хозяйственных операций, усложняются бизнес-процессы и методы управления, возникает необходимость расширить финансовый контроль над использованием ресурсов компании и т. д.

Для примера рассмотрим взаимосвязь роста масштабов бизнеса и структуры финансово-экономической службы компании. Основными стадиями развития компании можно считать:

- начало деятельности и выход на рынки сбыта продукции/услуг компании;

- завоевание устойчивой доли рынка и выход на уровень предприятия среднего бизнеса;

- увеличение существующей доли рынка за счет основных конкурентов и выход на новые рынки сбыта — компания переходит в разряд крупного бизнеса;

- открытие новых направлений бизнеса и создание холдинговой структуры управления бизнесом.

На начальном этапе развития компании финансовыми потоками управляют руководитель и главный бухгалтер, поэтому финансово-экономическая служба состоит из одной бухгалтерии. В лучшем случае есть должность экономиста, который подчиняется главному бухгалтеру.

У предприятий среднего бизнеса в состав финансово-экономической службы включают бухгалтерию и планово-экономический отдел. Часто появляется сотрудник, отвечающий за финансовый контроль деятельности компании.

На данном этапе руководить службой могут как финансовый директор, так и главный бухгалтер (в случае, когда должность финансового директора в организационной структуре компании не предусмотрена).

Для предприятий крупного бизнеса для финансово-экономической службы характерно не только наличие руководителя в ранге заместителя генерального директора, но и четкое разделение внутри службы функций учета, планирования и контроля хозяйственной деятельности компании.

У компаний, достигших холдингового ведения бизнеса, структура ФЭС расширяется в соответствии с ростом потребности в консолидации информации о результатах деятельности, управления общими денежными потоками и товарно-материальными ресурсами компаний холдинга. На таких предприятиях резко возрастает роль контрольно-ревизионной функции финансово-экономической службы.

4. Методы управления бизнесом компании сказываются на структуре ФЭС в большей степени в крупных и холдинговых компаниях. При линейном методе управления в компаниях с филиальной структурой или несколькими обособленными юридическими лицами задачи и цели финансово-экономической службы ставит руководитель филиала/компании, который определяет структуру и численность службы.

При функциональном методе управления задачи и структуру всех финансово-экономических служб филиалов/компаний определяет финансовый руководитель управляющей компании холдинга.

В любом случае для правильной организации работы финансово-экономической службы компании следует определиться с такими вопросами:

- утверждение организационной структуры службы;

- определение функциональных обязанностей отделов и сотрудников службы;

- распределение фонда трудозатрат сотрудников службы;

- регламентация бизнес-процессов службы;

- утверждение системы мотивации сотрудников службы.

Рассмотрим в качестве примера организационную структуру финансово-экономической службы крупной производственно-торговой компании «Альфа».

Компания имеет в своем составе три производственных цеха и торговый дом. Также есть сеть собственных розничных магазинов. Годовой оборот компании составляет 800 млн руб., сотрудников более 1000 чел. Компания работает с примерно двумястами поставщиками и реализует свою продукцию шести сотням покупателей.

Поскольку компания является многопрофильной, имеет различные финансовые и производственные циклы по разным направлениям деятельности, то для эффективной работы финансово-экономической службы ей требуются не только учетное и планово-аналитическое подразделения, но и подразделения, контролирующие движение денежных средств и товарно-материальных ценностей (ТМЦ).

У компании большое количество покупателей и поставщиков. Это предполагает наличие в составе бухгалтерии отдельных подразделений документооборота и расчетов с контрагентами. Присутствие производственной деятельности требует выделения отдела производственного учета.

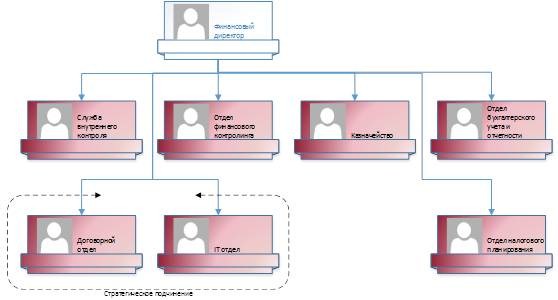

Организационная структура ФЭС компании «Альфа» выглядит так (рис. 1).

Согласно утвержденной структуре финансовый директор отвечает за качество функционирования финансово-экономической службы компании.

Заместитель финансового директора руководит функцией планирования деятельности и развития бизнеса, осуществляет контроль за выполнением планов, занимается вопросами организации системы управленческого учета компании. В зону его ответственности входит контрольно-ревизионная функция финансово-экономической службы, обеспечивающая сохранность ТМЦ и других активов компании. Поэтому ему подчинены планово-экономический отдел, отдел финансового контроля и анализа, ревизионный отдел.

Главный бухгалтер курирует вопросы организации регламентированного (бухгалтерского и налогового) учета хозяйственной деятельности компании, взаимодействия с контролирующими органами. Он отвечает за обеспечение взаиморасчетов с контрагентами компании и работу с платежным календарем. С учетом многопрофильности и большого объема хозяйственных операций у главного бухгалтера есть два заместителя.

Чтобы бухгалтерия работала более эффективно, в ее структуре выделены три отдела, которые обрабатывают основную массу первичных документов компании: отдел документооборота и взаиморасчетов, отдел производственного учета и отдел расчета заработной платы.

РАСПРЕДЕЛЕНИЕ ФОНДА ТРУДОЗАТРАТ ФЭС

Для эффективной организации работы финансово-экономической службы очень важно распределить фонд трудозатрат ее сотрудников. Это необходимо, чтобы не допустить дефицита времени на выполнение наиболее важных функций службы, обеспечить равномерную нагрузку работников службы, проверить соответствие квалификации каждого сотрудника перечню выполняемых им обязанностей.

Руководителю ФЭС нужно принимать во внимание, что продуктивное рабочее время сотрудника составляет не более шести часов в день, поскольку один час уходит на коммуникации с другими сотрудниками и выполнение мелких поручений руководства, еще один час — на технологические перерывы. Поэтому среднемесячный фонд трудозатрат сотрудника составляет около 126 ч работы (6 ч × 21 день).

Допустим, еще шесть часов в месяц у сотрудника уходит на совещания и планерки как в рамках финансово-экономической службы, так и компании в целом. В итоге получаем цифру в 120 ч в месяц, которые сотрудник службы реально может потратить на выполнение служебных обязанностей.

Далее руководителю ФЭС нужно выполнить следующие действия:

- составить перечень работ, необходимых для выполнения бизнес-процессов подчиненных ему сотрудников и подразделений;

- организовать экспертную оценку трудозатрат на каждый вид работ;

- определить, какое подразделение будет выполнять каждый вид работ;

- рассчитать необходимое количество сотрудников для выполнения работ и сопоставить с фактическим количеством;

- провести в случае необходимости кадровые перестановки или перераспределение обязанностей сотрудников.

Оценим оптимальность фонда трудозатрат сотрудников финансово-экономического блока компании «Альфа». В данный блок входят:

- планово-экономический отдел (ПЭО) — 2 сотрудника;

- отдел финансового контроля и анализа (ОФК) — 2 сотрудника;

- ревизионный отдел (РО) — 1 сотрудник.

Руководит указанными подразделениями заместитель финансового директора.

Сформируем перечень работ, выполняемых сотрудниками подразделений, оценим необходимые трудозатраты и укажем, какое подразделение выполняет тот или иной вид работ. Полученные результаты — в табл. 1.

Чтобы визуализировать структуру трудозатрат рассматриваемых подразделений, добавим к таблице круговую диаграмму (рис. 2).

В итоге получаем следующую ежемесячную загрузку сотрудников подразделений:

- планово-экономический отдел: 200 ч — 1,7 сотрудника (200 ч / 120 ч);

- отдел финансового контроля и анализа: 236 ч — 2 сотрудника (236 ч / 120 ч);

- ревизионный отдел: 144 ч — 1,2 сотрудника (144 ч / 120 ч).

Проведенная работа позволяет увидеть, что у планово-экономического отдела есть свободный фонд рабочего времени, тогда как сотрудник ревизионного отдела перегружен на 20 %. В данной ситуации нужно привлечь сотрудников ПЭО к проведению ревизий товарно-материальных ценностей и уменьшить за счет этого нагрузку сотрудника ревизионного отдела до нормального месячного фонда трудозатрат.

Важный момент: аналогично оптимизируют фонд трудозатрат подразделений учетного блока финансово-экономической службы.

РЕГЛАМЕНТАЦИЯ БИЗНЕС-ПРОЦЕССОВ ФИНАНСОВО-ЭКОНОМИЧЕСКОЙ СЛУЖБЫ

Чтобы руководитель финансово-экономической службы мог оперативно контролировать качество работы своих подчиненных и своевременно реагировать на негативные моменты, во внутреннем регламентном документе нужно зафиксировать основные бизнес-процессы службы, указать ответственных, установить целевые показатели для каждого бизнес-процесса.

В общем виде регламент бизнес-процессов финансово-экономической службы должен содержать следующие разделы:

1. Перечень бизнес-процессов службы с указанием их целей, владельцев и исполнителей.

2. Документация, используемая при реализации бизнес-процессов.

3. Взаимодействие указанных в регламенте бизнес-процессов службы с другими бизнес-процессами компании.

4. Организация выполнения бизнес-процессов службы.

5. Целевые показатели результатов выполнения бизнес-процессов службы.

Перечень бизнес-процессов планово-экономического отдела компании «Альфа» из регламента финансово-экономической службы приведен в табл. 2.

Из таблицы 2 видно, какие бизнес-процессы выполняет планово-экономический отдел, какие результаты нужно получить по завершении каждого бизнес-процесса, кто из сотрудников ФЭС отвечает за результат процесса, кто выполняет каждый из указанных бизнес-процессов.

В таблице 3 представлен образец оформления организации выполнения бизнес-процесса финансово-экономической службы на примере БПП01 «Анализ результатов хозяйственной деятельности компании», который выполняет планово-экономический отдел.

|

Таблица 3. Организация БПП01 «Анализ результатов хозяйственной деятельности компании» |

||||

|

Исполнитель БП |

Условия начала БП |

Выполнение БП |

||

|

сроки выполнения |

процедура |

результат |

||

|

Экономист ПЭО |

Закрытие отчетного месяца в базе данных компании |

Ежемесячно до 18-го числа месяца, следующего за отчетным |

Сбор данных для проведения финансового анализа |

Получены все данные, необходимые для проведения анализа |

|

Экономист ПЭО |

Получены все данные, необходимые для проведения анализа |

Ежемесячно до 20-го числа месяца, следующего за отчетным |

Обработка данных и формирование показателей по доходам от хозяйственной деятельности |

Получены аналитические показатели по видам доходов от хозяйственной деятельности |

|

Экономист ПЭО |

Получены все данные, необходимые для проведения анализа |

Ежемесячно до 20-го числа месяца, следующего за отчетным |

Обработка данных и формирование показателей по расходам от хозяйственной деятельности |

Получены аналитические показатели по видам расходов от хозяйственной деятельности |

|

Экономист ПЭО |

Получены аналитические показатели по видам доходов и расходов от хозяйственной деятельности |

Ежемесячно до 22-го числа месяца, следующего за отчетным |

Обработка данных и формирование показателей по финансовым результатам хозяйственной деятельности |

Получены аналитические показатели по финансовым результатам от хозяйственной деятельности |

|

Экономист ПЭО |

Получены аналитические показатели по финансовым результатам от хозяйственной деятельности |

Ежемесячно до 25-го числа месяца, следующего за отчетным |

Обработка данных и формирование показателей по эффективности хозяйственной деятельности |

Получены аналитические показатели эффективности хозяйственной деятельности |

|

Заместитель финансового директора |

Получены аналитические показатели эффективности хозяйственной деятельности |

Ежемесячно до 27-го числа месяца, следующего за отчетным |

Оформление пояснительной записки к расчетам по финансовому анализу деятельности |

Составлена пояснительная записка к таблицам и расчетам по анализу деятельности |

|

Заместитель финансового директора |

Составлена пояснительная записка к таблицам и расчетам по анализу деятельности |

Ежемесячно до 30-го числа месяца, следующего за отчетным |

Разработка и предоставление рекомендаций по итогам финансового анализа деятельности |

Предоставлены рекомендации по улучшению хозяйственной деятельности |

РАЗРАБОТКА СИСТЕМЫ МОТИВАЦИИ СОТРУДНИКОВ ФИНАНСОВО-ЭКОНОМИЧЕСКОЙ СЛУЖБЫ

Еще один инструмент управления качеством работы финансово-экономической службы — система мотивации ее сотрудников, направленная на поощрение за достижение установленных ключевых показателей. Как показывает практика, наиболее эффективной мотивацией для сотрудников ФЭС является система оплаты труда, состоящая из трех частей:

- постоянная часть заработной платы (оклад);

- переменная часть зарплаты за достижение индивидуальных целей (ключевых показателей работы сотрудника);

- переменная часть зарплаты за выполнение плановых показателей компании (премия по итогам работы организации за отчетный период).

В компании «Альфа» для сотрудников финансово-экономической службы утверждена следующая мотивационная модель:

- оклады за выполнение должностных обязанностей;

- премия за выполнение компанией плана продаж за отчетный месяц в размере 5 % от оклада сотрудника;

- премия за выполнение компанией плана прибыли за отчетный месяц в размере 10 % от оклада сотрудника;

- премия за достижение сотрудниками индивидуальных ключевых показателей () — до 15 % от должностного оклада. При этом для каждого отдела установлено три ключевых показателя с градацией премирования в 7, 5 и 3 % (отражает значимость для эффективности работы подразделения).

В таблице 4 представлена мотивационная модель для сотрудников финансово-экономического блока компании «Альфа».

В этой системе мотивации оклады сотрудников устанавливают в зависимости от сложности работ, выполняемых специалистами каждого отдела. Премирование за выполнение планов компании по продажам и прибыли устанавливают в едином по компании размере. Оно призвано мотивировать всех сотрудников ФЭС на участие в выполнении планов компании.

Премии за достижение индивидуальных целевых показателей установлены в едином по службе размере по отношению к окладам. Для каждого отдела они разные.

Ключевой показатель № 1 для отделов ФЭС:

- планово-экономический отдел — утвержденная величина стоимости единицы выпуска продукции;

- отдел финансового контроля — уровень операционных расходов по отношению к сумме реализованной продукции;

- ревизионный отдел — доля просроченной дебиторской задолженности покупателей компании в общем ее размере.

Таким же образом устанавливают второй и третий ключевые показатели для каждого из отделов финансово-экономической службы компании «Альфа».

ВЫВОДЫ

1. На организационную структуру финансово-экономической службы любой компании влияет несколько факторов: отрасль деятельности, специфика и масштабы ведения бизнеса, используемые методы управления компанией.

2. Для наиболее эффективной организации работ финансово-экономической службы ее руководитель должен периодически оценивать использование фонда трудозатрат службы, при необходимости проводить кадровые изменения, перераспределять служебные обязанности сотрудников службы.

3. Чтобы полноценно контролировать качество работы сотрудников и функционирование бизнес-процессов финансово-экономической службы, ее руководитель должен регламентировать работы в рамках этих бизнес-процессов.

4. Чтобы вовлечь сотрудников ФЭС в оптимизацию работы службы, нужна система мотивации, в которой сочетаются материальные стимулы за выполнение индивидуальных целевых показателей отделов/сотрудников и общих планов компании.

Статья опубликована в журнале «Планово-экономический отдел» № 8, 2019.

Содержание

- Функции финансовой службы

- Структура финансовой службы

- Регламент работы финансового отдела

- Модули «WA: ФИНАНСИСТ»

Формирование финансового отдела на предприятии — ответственная задача. Функции финансового отдела постоянно расширяются и формируются, исходя из задач, решение которых – обязанности начальника финансового отдела.

Функции финансовой службы:

- Финансовый контролинг — одна из основных задач финансовой службы, которая заключается в формировании планов и контроля за их исполнением. Исполнение данной функции связанно не только с учетом и анализом, но и контролем над исполнением бизнес-процессов предприятия.

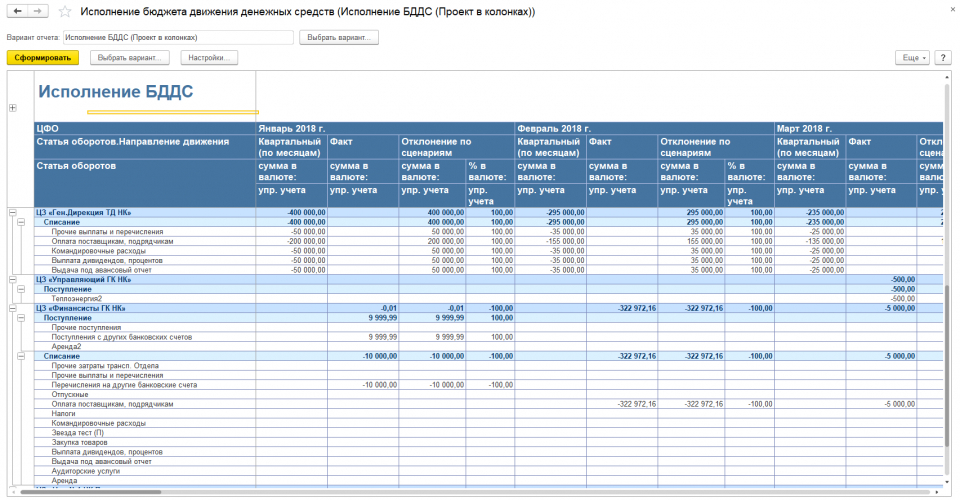

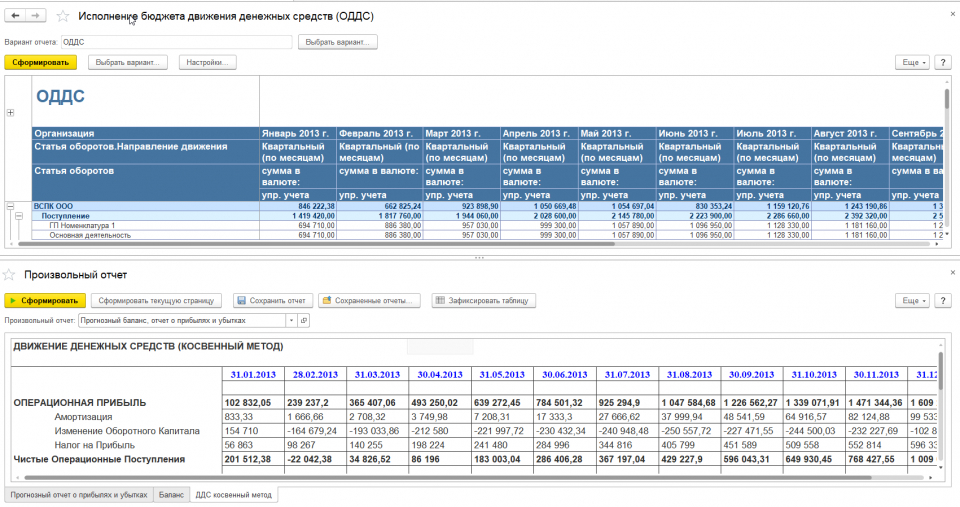

Рисунок 1. Контроль исполнения бюджета движения денежных средств на примере программного продукта «WA: Финансист».

- Казначейство. Управление денежными средствами компании, формирование платёжного календаря, контроль состояния взаиморасчетов – все это функции казначейства и недооценить их важность невозможно.

- Организация и ведение бухгалтерского и налогового учёта. Данная функция не требует особого разъяснения. Единственное, на чем хочется заострить внимание – это разграничение функций Главного бухгалтера и финансового директора (руководителя финансового отдела). Ответственность главного бухгалтера – ведение регламентированного и налогового учета в соответствии с требованиями законодательства, своевременное формирование бухгалтерской и налоговой отчетности, отражение фактов хозяйственной деятельности компании на регистрах бухгалтерского учета. Обязанности начальника финансового отдела заключаются в планировании деятельности компании, его финансового результата, в том числе и в условиях постоянно изменяющегося законодательства. Функция налогового планирования – прямая ответственность финансового директора компании. Структура подчинения Главного бухгалтера – тоже тема отдельного разговора. С одной стороны главный бухгалтер входит в зону ответственности финансового директора и должен ему подчиняться, с другой, в соответствии с законом «о бухгалтерском учете», главный бухгалтер подчиняется непосредственно Генеральному директору организации. Самый простой выход в данной ситуации – двойственное подчинение главного бухгалтера.

Следует понимать, что в конкретной компании схема работы финансового отдела может не ограничивать задачи, стоящие перед финансовым директором в процессе организации отдела.

Структура финансовой службы

После того, как определены обязанности финансового отдела, можно приступать к формированию его структуры.

Работа финансовой службы может быть организована по следующей схеме:

Рисунок 2. Структура финансовой службы.

При этом подразделения «Договорной отдел» и «IT отдел» не входят в состав ФЭО, но стратегически подчинены Финансовому директору.

Самое простое — выделить для реализации каждой функции отдельную службу.

Но никто не мешает дробить функцию на несколько служб или, наоборот, объединять несколько функций в одну службу.

Определив структуру и задачи финансового отдела, необходимо приступать к разработке внутренних регламентов.

Регламент работы финансового отдела

Что включают в себя регламенты финансовой службы?

Регламент финансового отдела – это набор положений, правил, инструкций, регламентирующих бизнес-процессы, владельцем которых является финансовый директор, причем как базовые (бюджетирование, учет, привлечение финансирования, проведение платежей; регламентируются соответственно бюджетной, учетной, кредитной политикой, порядком проведения платежей, составления финансовой отчетности), так и связанные непосредственно с управлением персоналом финансовой службы предприятия. Последние часто называют HR-процессами.

В процессе разработки, согласования и утверждения документов, регламентирующих эти процессы, снимаются многие вопросы, связанные с количеством сотрудников финансовой службы, с требованиями к их квалификации, с фондом оплаты труда. При изменении требований к функциональным обязанностям сотрудников со стороны руководства компании регламентирующие документы, утвержденные ранее, позволят свести к минимуму потенциальные конфликты, изменить штатную численность и пересмотреть заработную плату.

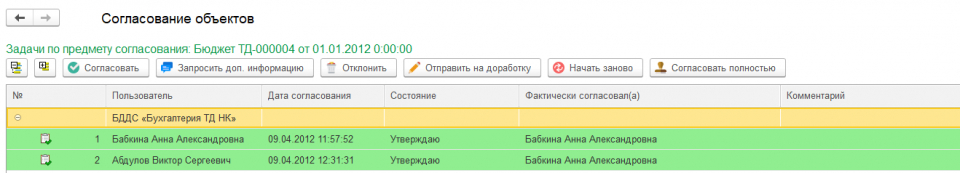

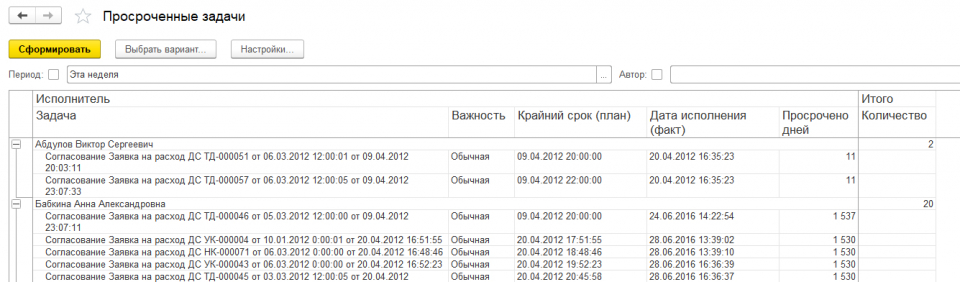

Рисунок 3. Процесс согласования на примере программного продукта «WA: Финансист».

Совокупность задач финансового отдела, его регламенты и структура составляют основу для формирования итогового документа — Положение о финансовой службе предприятия.

Настоящее положение представляет собой внутренний регламентирующий документ, который имеет следующую структуру:

1. Организационно-функциональная структура финансовой службы. Обычно организационная структура представляет собой организационную диаграмму с выделением отделов и описанием их функций. Для целей HR-планирования полезно на диаграмме вывести информацию о количестве штатных единиц (существующих и планируемых).

2. Структурная и штатная численность финансовой службы. Как правило данная информация формируется в виде таблицы с обязательным указанием названий отделов, должностей, количества действующих и вакантных штатных единиц.

3. Основные цели и задачи финансовой службы. В данном разделе регламента дается описание целей, сформулированных с учетом стратегии развития компании, и задач, которые необходимо решить для их достижения. Задачи определяются для каждого отдела.