Эффективные личные финансы. Простой способ

Время на прочтение

4 мин

Количество просмотров 72K

Идея написать данную статью возникла после прочтения вышедшей на днях статьи Эффективные личные финансы. Уровень 1. В ней озвучены очень правильные мысли, но в основе лежит необходимость ведения финансового учета, который нужно вести весьма кропотливо и постоянно, а анализ проводить постфактум, когда деньги уже потрачены. Ранее я дважды делал попытки вести финансы подобным образом и мотивация кончалась уже через пару месяцев.

В данной статье я расскажу о способе ведения финансов, который использую уже продолжительное время. Он требует меньше усилий и позволяет быстрее оценить (не)эффективность своих трат.

Ведя бюджет описанным в статье способом можно:

- Ответить на вопрос «почему я неплохо зарабатываю, но в конце месяца у меня всегда ноль?»

- Быстро определить и устранить неэффективные траты

- Накопить резервный капитал

- Подойти вплотную к составлению капитала для инвестиций.

В основе лежит Poor-Man’s Budgeting Spreadsheet но с дополнениями, позволяющими планировать, а не только вписываться в фиксированный бюджет.

Считаем баланс

Первым делом нужно посчитать доходы, расходы и поставить первые финансовые цели.

Постоянные доходы

Сколько денег ежемесячно поступает в ваше распоряжение почти наверняка?

Постоянными доходами можно назвать, к примеру, зарплату и доход от сдаваемой в аренду недвижимости. Если стабильно фрилансите и уверены в ежемесячных поступлениях — записывайте сюда же.

Переменные доходы: подработки, проценты на счет в банке, cashback по карте не считаем.

В качестве примера посчитаем, что есть зарплата в 100 тыс. руб и на этом постоянные доходы заканчиваются.

Фиксированные расходы

Посчитаем траты, которые неизбежно будут в каждом месяце и стоимость которых мы знаем заранее. Например, следующий гипотетический список:

- Ипотека/аренда квартиры: 25 000

- Коммунальные платежи: 2 500

- Абонемент для занятий спортом: 3 000

- Подписка на учебные сервисы: 2 500

- Интернет: 500

- Мобильная связь: 300

- Подписки на музыкальные/видео сервисы: 250

В сумме 34 050.

Вычитаем из постоянного дохода. Остается 65 950 руб. на переменные расходы.

Это и есть фактический бюджет. Его мы тратим на еду, одежду, развлечения, инвестиции в будущее.

Первые финансовые цели

Есть еще две вещи, на которые стоит откладывать деньги каждый месяц:

- Резервный фонд — он должен быть обязательно. Откладываем не меньше 10%, а лучше 30. Для нашего примера возьмем 30% или 19 785 каждый месяц.

- Ваша мечта. Например, на путешествие. Возьмем 10% или 6 595.

У вас меньше денег, чем вы думаете

Теперь мы получили ежемесячный баланс: доход за минусом расходов и обязательных целей.

В описываемом примере остается 39 570 рублей. Делим эту сумму на количество дней в месяце. Завтра наступит ноябрь, в нем 30 дней.

Итого, получаем ежедневный баланс 1319 руб.

Тут обычно приходит понимание, что поход в кафе стоимостью 1 000 рублей это не жалкий 1% от дохода, а почти целиком дневной бюджет. А если забегать в кафе через день, то это треть от бюджета на месяц.

И может стать немного грустно. А может даже наступить паника. Цифры вещь суровая, но объективная. Сохраняем спокойствие, на посчитанную сумму можно нормально жить, пусть даже сейчас в это верится с трудом.

Как с этим жить

Все просто. Есть конкретная цифра на каждый день, в нее нужно вписаться. На эти деньги покупаем еду, одежду, развлекаемся. В конце дня остаток, как и уход в минус, переносится на последующие дни. Все, что сэкономили к концу месяца — прибыль.

Остается обсудить, как быть с покупками, которые дороже, чем ежедневный баланс. Тут действуют два простых правила:

В минус не уходим

Если нужно совершить покупку дороже, чем ежедневный баланс, то сначала на нее копим. На условные джинсы за 4 000 рублей при балансе в 1 319 р. можно накопить за 5-7 дней.

Если трата срочная — разболелся зуб или нужен срочный ремонт машины — не откладываем и тратим кусочек резервного фонда. Фонд пополняем в конце месяца. Желательно кусочек под срочные траты держать отдельно на счету, с которого можно снять деньги в любой момент. А то и под подушкой хранить наличкой.

15-20 тысяч должно хватить на абсолютное большинство непредвиденных проблем.

Крупные покупки делаем в конце месяца на скопленные деньги

Во-первых, если не делать покупки сразу, то есть время подумать и принять взвешенное решение. В том числе вообще передумать покупать.

Во-вторых, такой подход научит планировать покупки заранее. Это полезный навык.

В-третьих, совершенная таким образом покупка, доставит намного больше радости, потому что приложены существенные усилия для ее приобретения.

Не накопили к концу месяца — терпим до конца следующего. В минус не уходим.

Первые итоги

- Подсчитан бюджет и учтены все обязательные траты

- Уже откладываем деньги в резервный фонд (довольно много)

- Уже откладываем деньги на мечту

- Знаем баланс на день. Он всегда перед глазами, при каждой покупке.

- Знание цифр поощряет планировать траты и тратить сознательно.

Как вести историю и анализировать

Записывать траты в разбивке по категориям.

Не нужно вести детальный список и записывать каждый товар из чека. Достаточно десятка-полутора категорий, таких как «продукты», «бытовая химия» и пр.

Для трат, которые вызывают подозрение на транжирство, завести отдельные категории. Например, такси, бары/алкоголь, кафе/рестораны, покупка готовой еды вместо готовки дома. Спустя пару месяцев можно оценить траты и урезать. Либо переключить свое внимание на другие статьи расходов.

Также нет смысла считать копейки — округляйте до рублей в большую сторону. Если не помните сумму с точностью до рубля — округляйте вверх до десятков или сотен. Будет маленькое наказание за то, что не внесли трату сразу.

Если говорить о том, куда и как сохранять, то лучше делать это сразу, в момент покупки. Так не забудете внести трату и баланс будут перед глазами во время покупки — легче не тратить на лишний «кофеек».

Отличный вариант это мобильные приложения. Вариантов множество. Например, Daily Budget (автором приложения не являюсь).

Из плюсов: бесплатная версия пригодна для полноценного использования, можно внести фиксированные доходы и расходы, считает баланс на день, позволяет вносить случайные доходы, есть возможность анализа истории. То есть в наличии все нужные функции. Также, насколько я заметил, приложение не делает попыток сохранить данные куда-то к себе на сервера, что тоже приятно.

На этом все. Будем на связи!

Содержание:

- Зачем управлять личными финансами?

- Посчитать доходы

- Сложить расходы

- Оптимизировать бюджет

- Тратить меньше, чем зарабатываете

- Создать чрезвычайный фонд

- Работать с оставшимися деньгами

- Как ставить финансовые цели

- Приложения для управления личными финансами

Зачем управлять личными финансами?

Финансовая грамотность делает жизнь более комфортной и предсказуемой. С помощью планирования доходов и расходов человек понимает, что может позволить себе сейчас и в будущем. А на случай кризиса хорошо иметь резервный фонд, а может, и пассивный доход.

Кроме того, из-за хаоса в финансах могут возникать неприятные последствия:

- Стресс. Согласно результатам исследования аналитического центра НАФИ и Страхового Дома ВСК, 29% россиян боятся роста цен и инфляции, 27% — снижения уровня доходов. Одна из возможных причин подобных страхов — непонимание того, как вести личный бюджет.

- Долговые обязательства. Риск потерять источник дохода есть всегда, а при отсутствии накоплений это верный путь в долговую яму. Так, по данным на 1 декабря 2022 года, объем долгов россиян перед кредитными организациями превысил 27 триллионов рублей.

- Нерациональные траты. Такси, готовая еда, брендовые вещи, подписки которыми вы не пользуетесь, вредные сладости и фастфуд — все это способно похитить мечту, например, об отдыхе у моря.

Чтобы избежать этих проблем, стоит разобраться, как правильно вести личный бюджет, особенно учитывая нестабильную экономическую обстановку в стране.

Посчитать доходы

О правилах, которые мы описываем и многих других, можно прочитать в книгах по финансовой грамотности. Например, «Куда уходят деньги?» Юлии Сахаровской или «Кошелек или жизнь» Вики Робин.

Как начать вести бюджет? Записать все источники дохода и суммы поступлений. Это может быть:

- зарплата;

- выручка, которую приносит бизнес;

- налоговые вычеты;

- проценты по вкладу;

- социальные пособия;

- плата за сдачу недвижимости в аренду.

Нерегулярные доходы, такие как разовые подработки и подарки на праздники, лучше учитывать отдельно. Точно спрогнозировать их вряд ли получится, поэтому используйте усредненные значения.

Сложить расходы

Распределяйте траты по трем категориям: текущие, предвиденные (запланированные) и крупные покупки.

- Текущие расходы

Рассчитываем каждый месяц. К ним относятся коммунальные платежи, расходы на мобильную связь и интернет, плата за образование, покупка продуктов, взносы по кредитам и другие. Важно учесть, что они могут меняться. Например, в отопительный сезон больше трат на ЖКУ, в праздники — на продукты. А в отпуске нет необходимости платить за транспорт и обеды на работе.

Непредвиденные расходы стоит выписывать отдельно. Например, может потребоваться купить ботинки, воспользоваться услугами химчистки или просто сходить в кафе с друзьями. Ограничьте эти траты конкретной суммой, чтобы не увлечься.

- Предвиденные расходы

Это расходы, которые не являются ежемесячными, но вы знаете о них заранее. Например, необходимо ежегодно продлевать страховку автомобиля. Покупать подарки к важным датам. Оплачивать развлечения и экскурсии во время отпуска.

Для предвиденных расходов удобно пользоваться целевыми счетами в банке. Это срочные вклады, которые можно пополнять, но снять сумму до достижения цели не получится. Лучше переводить на них деньги каждый месяц, чтобы не пришлось резко урезать бюджет перед дедлайном.

- Большие покупки

Крупные покупки не всегда получается предвидеть, поэтому вынесем их отдельно. Допустим, вы хотите купить автомобиль. Или профессиональный фотоаппарат. Есть два пути достижения этих целей. Первый — открыть целевой вклад и накопить нужную сумму за определенный срок. Второй — взять кредит. Но сначала подумайте: можете ли вы себе это позволить? Необходимость урезать ежемесячные расходы ради крупных покупок — плохой знак, особенно если без желаемой вещи вполне можно обойтись.

Оптимизировать бюджет

После составления списка нужно проанализировать расходы из предыдущего пункта. Далее — убедиться, что деньги идут на то, что необходимо и приносит радость. Когда приоритеты расставлены, стоит решить, какие расходы исключить, какие урезать, а какие наоборот — увеличить. Например, можно отказаться от фастфуда, чтобы купить абонемент в фитнес-зал, на который раньше не хватало денег. Или приобрести кофемашину — это выгоднее и экологичнее, чем ежедневно покупать кофе на вынос.

С сиюминутными желаниями стоит быть осторожными, если они способны проделать дыру в бюджете. Прежде чем купить горящий тур или забронировать столик в дорогом ресторане, нужно подумать: хватит ли денег на необходимые покупки, оплату коммунальных платежей и другие нужды? Здравый смысл подсказывает сначала закрыть базовые потребности.

Тратить меньше, чем зарабатываете

Способность ограничивать краткосрочные удовольствия и откладывать деньги — ключевой навык, необходимый для управления личными финансами и семейным бюджетом. Чтобы развить его, можно соблюдать правила:

- Избегать спонтанных покупок. Заниматься шоппингом не ради сиюминутного удовольствия, а рационально: ходить в магазин со списком. Так можно сэкономить время и не купить лишнего.

- Не влезать в долги. Если у вас есть кредитная карта — используйте ее только в крайнем случае. Например, если задержали зарплату, а базовые нужды не закрыты. При поступлении денег нужно обязательно пополнить кредитку, а затем скорректировать бюджет, чтобы денег хватило до конца месяца.

- Учитывать скрытые траты. Так, приобретение автомобиля означает затраты на обучение вождению, топливо, техобслуживание, запчасти, страховку. А светлое пальто придется регулярно носить в химчистку.

- Учиться экономить. Использовать кэшбэк и дисконтные программы. Перед покупками стоит потратить время на изучение рынка, чтобы выбрать самое выгодное предложение. Можно торговаться — например, со своим сотовым оператором для перехода на более выгодный тариф.

Мария Гусева, методист курса по финансовой грамотности образовательной онлайн-платформы «Учи.ру», рассказывает о способе «четырех конвертов», который помогает начать управлять личными финансами и скопить первые деньги.

Его суть в том, чтобы из месячного дохода убрать сумму на обязательные расходы и 10% на инвестиции. Все остальное нужно поделить на четыре части. Каждая из них — это деньги на неделю: на продукты, транспорт, какие-то внезапные желания вроде пойти в кафе. Остаток суммы в конце недели можно перенести на следующую или сразу убрать в «копилку». Система помогает не остаться к концу месяца без денег.

Создать чрезвычайный фонд

Заместитель директора института финансовой грамотности Финуниверситета Валерия Минчичова в своих интервью рекомендует россиянам создать подушку безопасности, которой хватит на безбедную жизнь в течение 6-12 месяцев. Размер этой суммы индивидуален. Например, если вам предстоит вылечить зубы, сделать ремонт или оплатить обучение ребенка, стоит включить деньги на эти траты в резервный фонд.

По результатам опроса, проведенного страховой компанией «Росгосстрах Жизнь», исследовательским центром A2 и банком «Открытие», финансовая подушка есть у 79% россиян. Правда, большинству из них (62%) хватит этих накоплений не более чем на три месяца.

Работать с оставшимися деньгами

Создание пассивного дохода (подробнее о способах его получения мы писали ранее) — один из лучших способов распорядиться свободными финансами. Можно положить подушку безопасности на депозит и каждый месяц получать проценты. А оставшуюся сумму инвестировать, например:

- Купить акции и облигации на фондовой бирже.

- Приобрести гараж, машиноместо или другую недвижимость и сдавать в аренду.

- Перевести сбережения в валюту. Помимо привычных долларов и евро можно присмотреться к китайским юаням или криптовалютам, хотя последние активы особенно волатильны, и инвестирование может быть сопряжено с высокими рисками.

Еще один способ — использование партнерских программ магазинов и маркетплейсов. Многие сервисы за приглашение друзей дают баллы или рубли, которыми можно частично оплатить дальнейшие покупки. Например, «Яндекс.Маркет» дарит 300 баллов за каждого друга (1 балл = 1 рубль), а «Тинькофф» — до 1000 рублей на счет (в зависимости от того, какой продукт посоветуете).

Как ставить финансовые цели

Финансовые цели — это желания, планы и мечты, для реализации которых нужно накопить определенную сумму денег. Они не всегда связаны с материальными приобретениями. Финансовой целью может быть избавление от статуса должника, получение пассивного дохода, формирование пенсионных накоплений.

Чтобы правильно ставить цели, можно использовать методику SMART, разработанную американским бизнес-консультантом Джорджем Т. Дораном. Согласно ей, цель должна быть:

- Specific — конкретной. Например, закрыть ипотечный кредит.

- Measurable — измеримой. Осталось перечислить банку 660 тысяч рублей.

- Achievable — достижимой. Есть сбережения (300 тыс. рублей) и подработка (15 тыс. в месяц). Это позволит ежемесячно перечислять банку 32 тыс. рублей вместо 17 тыс. и закрыть кредит в срок.

- Relevant — значимой. Достижение цели позволит меньше работать и больше путешествовать, и не нужно будет беспокоиться об очередном платеже.

- Time bound — ограниченной по времени. Не более 12 месяцев.

Удобно открыть накопительные счета для каждой цели и настроить автоматическое пополнение. При достижении одной из целей можно заменить ее на другую.

Приложения для управления личными финансами

Конечно, можно по старинке вести бюджет в Excel или Google-таблицах. Но есть и более современные инструменты управления личными финансами — специальные приложения.

Wallet

Позволяет фиксировать доходы и траты в разных валютах, вести учет задолженностей. С Wallet удобно сохранять транзакции и синхронизировать их между несколькими устройствами. Операции автоматически распределяются по категориям — от трат на ЖКХ до покупки одежды.

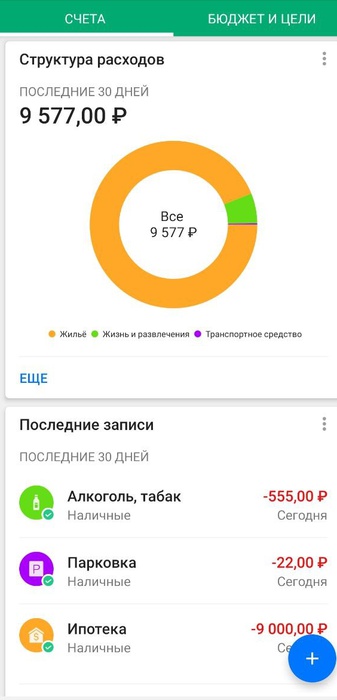

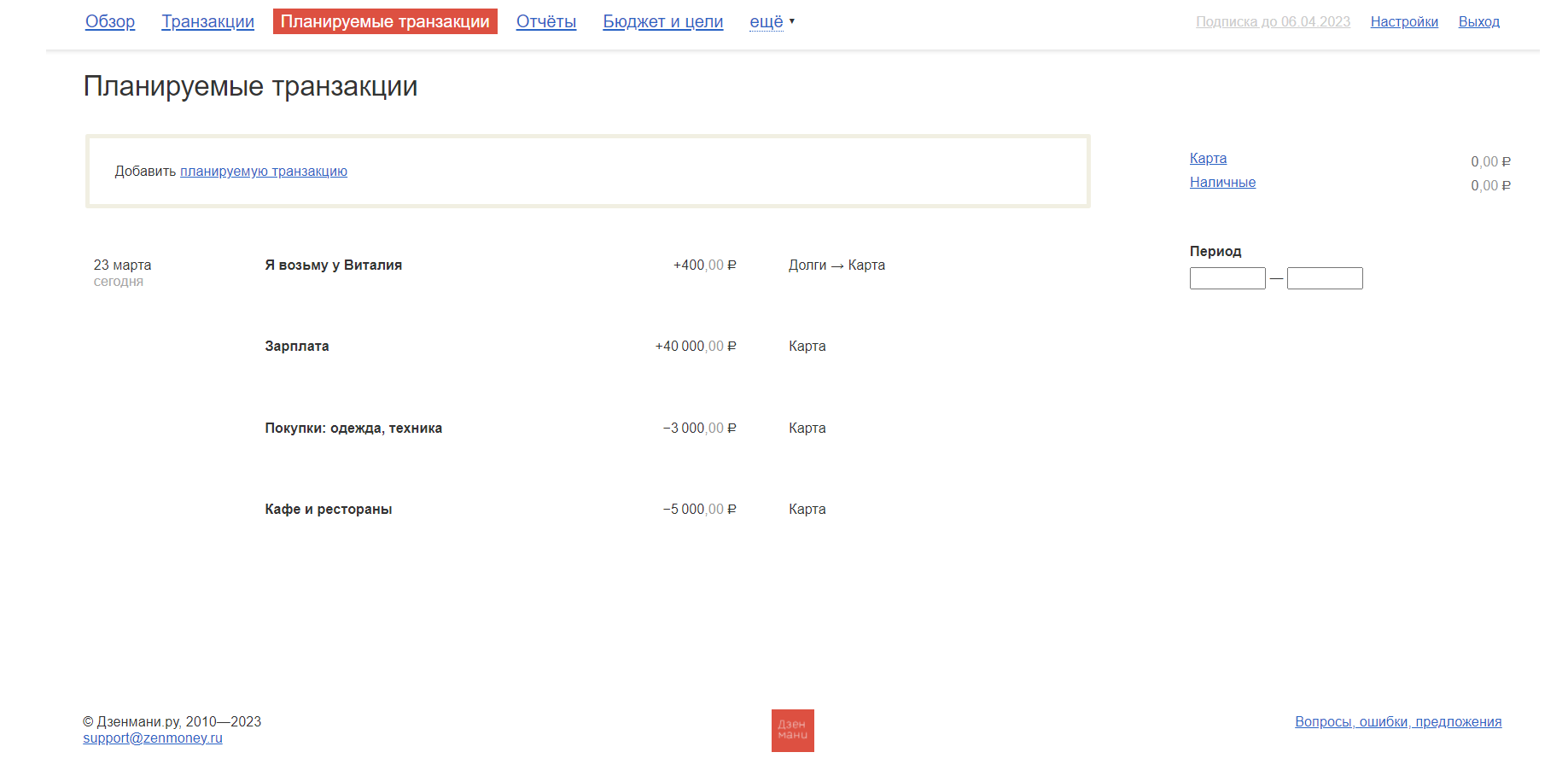

Скриншот из приложения Wallet

Приложение составляет инфографики доходов и расходов. Они помогают быстро оценить, откуда приходят деньги и куда уходят. А еще с помощью Wallet можно создавать шаблоны платежей и списки покупок.

Monefy

Приложением удобно пользоваться: достаточно кликнуть на иконку нужной категории и указать сумму. Также можно добавить комментарий. В платной версии доступен выбор валюты (по умолчанию валюта — рубль) и установка четырехзначного пароля. А еще — синхронизация между несколькими устройствами.

Скриншот из приложения Monefy

Есть возможность установить максимальную сумму расходов за месяц: приложение проследит за тем, чтобы вы не вышли за ее пределы. Если у вас общий бюджет, можно создать учетные записи для всех членов семьи, чтобы каждый фиксировал свои доходы и расходы.

«Дзен-мани»: учет расходов

Самостоятельно фиксирует расходы, поэтому вам не придется тратить много времени на управление личными и семейными финансами. Для этого необходимо разрешить приложению импортировать операции из приложения банка или электронного кошелька. Доступен импорт из «Сбербанка», «Альфа‑банка», «Тинькофф», «Яндекс.Денег», Webmoney или QIWI. А еще «Дзен-мани» умеет брать нужную информацию из SMS.

Приложение формирует отчеты по категориям расходов и напоминает, сколько денег нужно зарезервировать на оплату счетов. Еще одна полезная опция — сервис подбора самого выгодного банковского вклада.

Текст: Вера Жихарева

Подписывайтесь на наш Telegram-канал, чтобы быть в курсе последних новостей и событий!

Абсолютное большинство людей финансово безграмотно. Этим пользуются заинтересованные личности из верхов, банки, кредитные организации, мошенники, продавцы и ещё много кто. Сегодня мы предлагаем вашему вниманию список коротких, простых, понятных и очень действенных правил ведения финансов, которые будут ежедневно помогать вам в жизни.

1. Тратьте меньше, чем получаете

Если и есть ключевое фундаментальное правило ведения финансов, то это оно: ваши расходы должны быть меньше доходов. Вы ОБЯЗАНЫ следовать этому правилу, иначе вся ваша дальнейшая жизнь ставится под большой вопрос.

Залезать в долги и жить в кредит, потому что «всё будет хорошо»? Так говорят люди, которые дают вам кредиты, и у них действительно всё будет хорошо.

А у вас? Вы накопили долги, не сделав сбережений. Обрести финансовое благополучие с таким подходом к жизни поможет только чудо. Вы верите в чудеса?

2. Упростите свою финансовую жизнь

Чем больше кредитов и кредиток, тем больше шанс не заметить пропажи средств или пропустить очередной платёж. Чем больше вкладов и счетов, тем сложнее следить за ними и проще не успеть среагировать на появляющиеся проблемы. Чем сложнее ваша финансовая жизнь, тем больше времени и сил она отнимает. Вместе с этим растёт шанс запутаться и совершить финансовую ошибку.

3. Никогда не позволяйте «будущему я» управлять ситуацией в настоящем

Хотите купить то, что вам не под силу сейчас, потому что в будущем вы будете получать больше и легко расплатитесь с долгами? Скорее всего, вы будете жалеть об этом решении ещё очень долго, потому что ваше «будущее я» может получать столько же и даже меньше, либо вообще потеряет работу.

Даже если в будущем ваша финансовая ситуация улучшится, там появятся другие траты, с которыми будет не так легко справиться и без ошибок прошлого.

4. Начните путь к правильному финансовому управлению

- Шаг 1: создайте наличный резерв на случай чрезвычайных ситуаций. Наличка по-прежнему необходима и решает возникающие непредвиденные проблемы быстро, на месте, без походов в банк, без возни с банковскими картами и проблем с обслуживанием. Приступить к созданию резерва очень просто. Начните откладывать определённый процент от дохода каждый месяц. Например, 10%. Или 15%. Это идёт в полном соответствии с первым правилом ведения финансов, а уже через год вы сможете порадоваться приличной сумме накопленных денег, которая выручит вас в любой чрезвычайной ситуации. В дальнейшем часть накопленных средств можно переводить на депозит или пускать в дело.

- Шаг 2: избавьтесь от долгов с самым высоким процентом. Отсортируйте ваши долги по росту задолженности, выделите тот, у которого самый высокий процент, после чего начинайте погашать этот долг в два раза быстрее, то есть двойными платежами. Делайте это ежемесячно, пока долг не будет погашен. Затем целиком прибавьте высвободившуюся сумму денег, которую тратили на погашение, к платежу по второму долгу, пока и тот не будет погашен. И так для всех последующих задолженностей.

- Шаг 3: когда есть заначка на случай ЧП, а долги закрыты, можно начинать думать о пенсии. Это может быть счёт в банке, инвестиции и любые другие способы сохранить и приумножить капитал.

5. Создайте бюджет, только сделайте это правильно

Бюджет — это лучшее средство контроля и планирования финансов, но лишь при условии правильного подхода.

Как планирует бюджет умный человек? Он делает это на основе статистики расходов за предыдущие месяцы. То есть вы можете фантазировать и говорить себе: «Так, ну, на еду я буду тратить столько, и не больше». Но потом придёт суровая реальность и поставит всё на свои места. Лучше опираться не на предположения, а на реальную статистику расходов.

Вы ведь ведёте статистику расходов, да? Она поможет не только планировать, но и находить статьи перерасходов.

6. Оптимизируйте все ваши плановые расходы

Мы получаем множество счетов. Можно начать хоть с тех же услуг сотового оператора.

Все ли подключенные платные функции вам нужны? Тут 50 рублей, там 20 рублей, 100 рублей ещё где-то. В сумме получится очень прилично, и всё это вы просто так отдаёте каждый месяц. Подобную генеральную уборку полезно делать раз в несколько месяцев.

7. Вычислите свой реальный заработок

Вычитаете из годового заработка налог и все расходы, напрямую связанные с работой, в том числе обед вне дома, рабочую одежду и подобные вещи. Затем считаете, сколько часов в год вы реально тратите на работу, включая все сверхурочные и доработку из дома. Делите реальный доход на реальное количество рабочих часов. Вот столько вы на самом деле получаете за час работы.

8. Используйте реальный заработок как единицу измерения при любых покупках

Теперь покупать станет гораздо интереснее.

Цена покупки становится числителем, а реальный заработок — знаменателем.

Вот это приложение равно двум часам моей жизни. Стоит ли оно того? А этот телевизор стоит двух месяцев жизни? Может, лучше взять вон тот, поменьше? Теперь вы всегда сможете ответить на свой же вопрос: «На что я трачу свою жизнь?».

9. Игнорируйте «экспертов»

СМИ полны статей от различных финансовых «экспертов». Однако вы не сможете вспомнить фамилию ни одного такого знатока, к которому была бы применима фраза: «Вещи, о которых он говорил, действительно помогли». Это же относится к всевозможным предсказателям и прочим советчикам. Их публикации могут быть проплачены, направлены на интересы третьих лиц, но только не на ваши.

С чего бы вообще такому эксперту публично раскрывать какую-то ценную информацию? Ему за это платят? Тогда компания, на которую он работает, наверняка воспользовалась советом, и вам достанутся в лучшем случае крохи. Сторонний эксперт никогда не будет знать всего, что происходит с читателем его публикации. Их данные могут быть ошибочными и зачастую необоснованными.

Если вы не способны строить планы и прогнозы на основе самостоятельного анализа и вам обязательно нужен эксперт, то у вас проблема. Достоверно предсказывать будущее, что неудивительно, никто так и не научился. Если вы опасаетесь за будущее, то единственным для вас вариантом остаётся более консервативное инвестирование. Остальное за вами — работайте над собственной устойчивостью перед рисками.

10. Задайте большие цели и напоминайте себе о них

Чего вы всё-таки хотите? Ради чего вся эта движуха с деньгами? Это сложный вопрос, но именно он может стать для вас сильнейшим мотиватором, а также подскажет правильные пути в жизни и поможет их пройти.

Хотите пораньше перестать работать? Хотите начать своё дело? Кругосветное путешествие? Что бы это ни было, помните о цели, держите в голове. Окружите себя напоминаниями о вашей главной цели. Они помогут принимать правильные решения в многочисленных ситуациях на пути к желаемому.

11. Покупайте практичный автомобиль

Практичность — это низкая стоимость обслуживания и ремонта, низкий расход топлива, минимальный транспортный налог и вменяемая стоимость страховки. В противном случае вы приобретаете сосущего деньги монстра, на которого будет уходить приличная доля дохода.

Понт дороже денег — главная жизненная истина дурака.

Всем на всех наплевать, на вас с вашим крутым авто в том числе.

12. Обращайтесь с автомобилем как разумный человек

Раз уж речь идёт об экономии, то не стоит забывать о штрафах и расходе топлива в зависимости от скорости. И если с очередной весточкой от ДПС всё и так понятно, то расход топлива — это более тонкий вопрос.

Когда инженеры создают практичное авто, то рассчитывают, как правило, что на нём будут ездить по городу и со скоростью, допустимой в городе. В таком режиме двигатель потребляет меньшее количество топлива, а постоянные ускорения на больших оборотах от светофора к светофору — путь к более частым заправкам и преждевременному ремонту. Недостаточное давление в шинах увеличивает расход топлива, а игнорирование незначительных сигналов о неисправности авто может привести к крупной поломке и аварии.

13. Разберитесь с оплатой ЖКХ

Быть может, вы до сих пор платите за радио, приёмник которого был выброшен ещё во время позапрошлого ремонта. Посчитайте целесообразность и размер экономии при переходе со средних тарифов на учёт воды и газа и двухтарифный счётчик электричества. А ещё купите эти энергосберегающие лампочки. Они реально снижают счета за свет.

14. Освойте базовые навыки ремонта в доме

Мы не предлагаем вам самостоятельно укладывать плитку в ванной или варить трубы, но заменить розетку или сменить прокладку в подтекающем кране так просто. В интернете есть множество понятных видеоруководств на эти темы.

15. Научите детей финансовой грамотности на своём примере

Как говорилось в начале статьи, нас этому не учили. Зато сейчас вы можете стать учителем, чтобы развить в своих детях эти навыки, на практике демонстрируя преимущества грамотного обращения с деньгами. Важно не просто вещать, но и показывать им эти правила в повседневной жизни.

16. Игнорируйте рекламу

Пожалуй, по важности это правило можно поставить сразу за первым фундаментальным законом о преобладании доходов над расходами. Мы живём в обществе потребления. Спрос в таком обществе не рождается в головах людей, а навязывается извне. Реклама создаёт искусственные потребности, ценности и идеалы. Причём делает она это так грамотно, что мы искренне верим в то, что определённый значок на обыкновенном смартфоне делает его исключительным, а конкретная бирка на рубашке из обычного хлопка повышает её цену в 10 раз вполне оправданно.

Бренды, имидж, стиль — мы давно опираемся на понятия, находящиеся далеко за пределами действительно необходимых для комфортной жизни вещей.

Понимая всё происходящее вокруг, умный человек не будет кидаться в крайности, то есть не захочет стать аскетом. Он всего лишь будет максимально избегать внешнего навязывания и покупать вещи только на основе анализа собственных потребностей.

Если вы научитесь не покупать ненужные вам вещи, то сможете сохранять львиную долю дохода для более рациональных трат.

17. Найдите незатратные хобби

Многие хобби требуют приличных денежных вливаний. Поговорка о том, что затраты на хобби не считают, придумана хитрыми людьми, продающими что-то относящееся к тому или иному хобби. Вопрос лишь в том, какое увлечение вы выберете для себя: коллекционирование уникальных механических часов или совершенствование навыков игры на музыкальном инструменте, который у вас уже есть.

18. Ищите и пробуйте бесплатное

Люди так или иначе стремятся к поиску единомышленников. Так образуются клубы по интересам. Они некоммерческие, то есть с вас там не будут трясти деньги. Таким образом можно найти хороших друзей и ни за что не переплачивать.

Наверняка в вашем городе есть и любители рыбалки в любое время года, не предлагающие арендовать дорогое судно и инвентарь. Есть и отчаянные путешественники, НЕ турагентства. Благодаря соцсетям найти такие сообщества стало проще. Попробуйте дать им шанс. Вполне возможно, что это позволит вам заниматься любимым делом в компании таких же увлечённых людей и вы не будете ни за что переплачивать.

19. Не обращайте внимания на то, что думают другие

Законы общества потребления не только бессмысленны, но и очень агрессивны. Не следуешь правилам? Станешь изгоем. К счастью, это работает только с очень недалёкими людьми, а более-менее разумный человек понимает, что ни машина, ни другая атрибутика не впечатлит другого так, как разум, интеллект, идеи и поступки.

20. Не обращайте внимания на то, как другие тратят свои деньги

Возникает ли у вас мысль о том, что вот тот человек лучше вас, потому что он за рулём спорткара, а вы нет? Вы не обязаны тратить деньги на вещи, которые нравятся другим людям. Тратьте их на то, что нравится вам.

21. Вкладывайте время в построение хороших, надёжных, длительных отношений

Наличие множества персональных и профессиональных связей с другими людьми хорошо послужит вам в жизни. Это эмоциональная, социальная, профессиональная, духовная и финансовая поддержка для всех ваших идей и начинаний.

Став поддержкой для других, вы найдёте в них поддержку для себя.

22. Тратьте один час в неделю на анализ своих финансов, карьеры и жизни

Чем чаще вы пересматриваете свою текущую ситуацию и положение, тем вероятнее раннее обнаружение расхождений со своими целями. Проанализируйте события, которые произошли за прошедшую неделю. Подумайте и на неделю вперёд.

Всё ли укладывается в концепцию ваших долгосрочных целей? Каково ваше наибольшее достижение за эту неделю? Что плохого произошло и почему? Как избежать этого в будущем? Являются ли ваши долгосрочные цели столь же желанными для вас, как и раньше?

23. Сделайте мечту своим второстепенным бизнесом

У каждого из нас есть занятие, которому мы хотели бы посвятить свою жизнь. Проблема в том, что мы не видим способов монетизировать подобную деятельность, а потому оставляем её лишь в мечтах. Попробуйте выделить на это дело часть своего свободного времени.

Просто начните делать то, о чём мечтали. В процессе вы наверняка придумаете способ заработка на занятии своей мечты. Это может быть канал на YouTube, веб-сайт или книга. Просто начните заниматься работой мечты в свободное время.

24. Используйте правило 10 секунд для дешёвых покупок

Бороться с импульсивными покупками помогает правило 10 секунд.

Увидели что-то недорогое и сразу захотели приобрести? Держите эту мысль в голове 10 секунд и честно задайте себе вопрос: правда ли эта вещь нужна вам?

Не скрывайте от самого себя негативные стороны покупки. Активно пройдитесь по причинам, по которым вам не стоит покупать эту вещь. Поможет ли эта покупка в достижении ваших целей? Сопоставима ли польза от этой покупки с её ценой? Зачастую этих 10 секунд достаточно, чтобы понять, нужна ли вам вещь на самом деле.

25. Используйте правило 30 дней для дорогих покупок

Для дорогих вещей правило 10 секунд не подойдёт, потому что речь в таком случае идёт о покупке, целесообразность которой за столь короткое время никак не определить. Когда встаёт вопрос о серьёзных тратах, подождать необходимо 30 дней.

Вы явно заметите первый импульс, первый внутренний призыв к покупке, после чего хладнокровно выжидаете месяц. За эти дни вы сможете досконально изучить планируемую покупку, узнать о ней много нового. Того, что вам не покажут в рекламе. С большой вероятностью через 30 дней от вашего острого желания купить эту вещь не останется и следа.

26. Создайте меню на неделю

Чёткий режим питания — это не только польза для здоровья и фигуры, но и экономия. Импровизация в вопросах «что бы взять к ужину» приводит к повышению затрат на еду. В очередной раз вам будет просто лень думать, и вы закажете пиццу. Или решитесь пойти в джанкфуд-кафе. Всё это вредно, в том числе и для финансов.

27. Ходите за продуктами только со списком покупок

В App Store и Google Play десятки списков покупок. Для этих целей можно приспособить встроенные напоминалки и вообще любое приложение, где можно составить простой список. Обычный лист бумаги тоже никто не отменял.

Смысл списков покупок не только в том, чтобы ничего не забыть купить, но и в том, чтобы не купить лишнего. Прошлись по списку, покидали всё запланированное в корзину — и к кассам.

Вся эта вкуснятина, особенно на голодный желудок, способна заставить вас совершить импульсивную покупку, но с заранее спланированным списком шанс сделать необдуманное действие сильно снижается.

28. Покупайте хорошо хранящиеся продукты в более дешёвых гипермаркетах

Есть скоропортящиеся продукты, которые мы покупаем почти каждый день. Постоянно ездить за ними в отдалённый гипермаркет с более низкими ценами не всегда оправданно. А вот плановую масштабную закупку хорошо хранящихся продуктов, которую вы осуществляете раз в месяц или ещё реже, полезно производить именно в магазинах с более низкими ценами.

Даже если разница в стоимости каждого отдельного продукта кажется вам минимальной, в совокупности крупная закупка позволит сэкономить приличную сумму. Если вы вообще не практикуете плановые пополнения провизии, то пора начать это делать. Торговые сети компенсируют большое количество торговых точек и следующую за этим шаговую доступность повышенными ценами на товары.

29. Найдите самый дешёвый магазин поблизости для покупки скоропортящихся продуктов

Вы можете годами ходить в один и тот же магазин по привычке, а на таком же расстоянии от вашего дома есть другой магазин, в котором цены ниже.

Посвятите изучению близлежащих магазинов одну прогулку. Запишите цены на продукты, которые часто покупаете, и сравните их.

30. Сократите число потребляемых полуфабрикатов

Под полуфабрикатами подразумеваются продукты, частично или полностью готовые к употреблению. Практически всегда стоимость таких продуктов завышена, а их вред сложно переоценить. Вы платите за удобство не только лишним рублём, но и здоровьем. Научиться готовить простые блюда дома легко, и вы всегда будете знать их состав.

31. Готовьте заранее на выходные

В выходные лень что-то делать. Даже готовить. Вот тут и подкрадывается идея заказать пиццу или прогуляться до фастфуда.

32. Экономьте на вредных привычках

Решение переосмыслить свой подход к финансам — идеальное время, чтобы попутно избавиться и от вредных привычек. Хватит убеждать себя в том, что вам не мешает алкоголь и никотин, а газировка совсем не такая вредная, как о ней говорят врачи-профессионалы. Вы сажаете своё здоровье за свой же счёт. Есть ли большая глупость в этом мире?

33. И помните: вещи никогда не сделают вас счастливыми

Счастье исходит изнутри.

Никакая внешняя атрибутика не сделает вас счастливым, если у вас есть конфликты с собой и искажения в восприятии объективного окружающего мира.

Не покупайтесь на идею о том, что обладание чем-то сделает вас счастливее. Деньги повысят уровень жизни, но не подарят счастья. Единственная эмоциональная польза от денег — снижение стресса и повышение уверенности в себе через финансовое благополучие, а достижение финансового благополучия возможно только при грамотном обращении с деньгами.

Когда-то у меня с личными финансами было совсем плохо. У меня был сберегательный счет, но я им не пользовалась – просто оставляла все деньги на текущем счете.

Это лучшая стратегия для получения финансовых проблем. Вы либо тратите все деньги на всякий хлам, либо соблазняетесь предложениями «лучших вложений».

Если вас сводят с ума тонны финансовых советов, эта статья для вас.

Цель этого руководства – помочь вам лучше контролировать свои личные финансы. Я поделюсь проверенными стратегиями и методами, которые позволяют не только взять свои деньги под контроль, но и приумножить их.

Что такое «личные финансы»?

Личные финансы – это деятельность по управлению собственными деньгами. Это о том, сколько вы тратите, откладываете, занимаете и инвестируете.

То, как вы распоряжаетесь своими деньгами, зависит от многих факторов. Возраст, образование, амбиции, семейные установки, национальный менталитет – все это влияет на ваше финансовое поведение.

Хотя это руководство даст вам достаточно информации для создания эффективной стратегии, вы должны учитывать вашу личную ситуацию – неспроста мы говорим о «личных» финансах.

Многие из нас сравнивают свое финансовое положение с другими. Но единственный человек, на которого вы должны смотреть – это вы сами. То, как другие распоряжаются своими деньгами, не имеет никакого значения.

4 фазы личных финансов

У личных финансов есть 4 этапа, и хорошо бы иметь представление о том, где вы сейчас находитесь, потому что на каждом этапе требуется своя стратегия.

Фаза 1. От ничего к чему-нибудь

На этом этапе вы живете от зарплаты до зарплаты, не имея никаких сбережений. Находясь на этой стадии, я бы не стала думать ни о чем другом, кроме создания финансового буфера. Просто старайтесь как можно больше сохранить. На этом стадии нормально быть немного прижимистым. В будущем вы будете себе за это благодарны.

Фаза 2. Набирая обороты

Если у вас отложена хотя бы сумма, равная вашим ежемесячным расходам, вы уже не так будете чувствовать тяжкое бремя надвигающихся счетов. Но это только начало.

Накопив ежемесячную сумму расходов, поставьте следующую цель: накопить 6-месячную сумму. На этом этапе вы можете немного расслабиться и действовать не так жестко, но все же помните о том, чтобы как можно быстрее добраться до цели – подушке из суммы ваших расходов за 6 месяцев.

Фаза 3. Финансовое спокойствие

Итак, вы сохранили как минимум 6-месячную сумму расходов. Поместите ее на сберегательный счет и не трогайте. Далее все, что вы будете сохранять, будет предназначено для инвестирования. Пока у вас нет 6-месячной подушки, даже не думайте об инвестировании.

Фаза 3 направлена на то, чтобы починить текущие финансовые краны. Добивайтесь устойчивого финансового роста – чтобы доходы каждый месяц были больше расходов.

Одновременно постепенно вникайте в мир инвестиций – читайте блоги, используйте пробные инструменты.

Фаза 4. Финансовая свобода

На этом этапе у вас достаточно денег, чтобы покрывать расходы на жизнь. На первом этапе, когда вы переходите от «ничего» к «чему-нибудь», вы можете совершить огромный скачок. У вас становится достаточно денег, чтобы покупать приятные мелочи или поехать в отпуск. Но принимать статус-кво еще рано. Еще нужно работать.

Но на 4 этапе у вас уже нет необходимости что-то делать, и все мы хотим туда попасть. И если вы находитесь на 1-3 этапе, ваша цель – построить для этого надежный фундамент.

Слишком часто люди одержимы своими финансами. Они читают об этом каждый день, беспокоятся о своих расходах и приходят в ужас от неожиданных ситуаций, требующих дополнительных трат.

Это означает, что деньги контролируют вашу жизнь больше, чем вы сами. И если вы читаете эту статью, полагаю, вас это не устраивает.

Стратегия трех счетов

Если у вас один банковский счет для всего, вам сложно контролировать свои финансы. А когда нет контроля, нет и возможности что-то улучшить.

Я придерживаюсь стратегии трех банковских счетов. Вот как я их использую:

-

Текущий счет

Я держу на этом счете не больше, чем мне нужно для поддержания жизни – на текущие расходы (питание, хозяйственные нужды и мелкие покупки). Это все, для чего я использую этот счет.

Это затрудняет покупку дорогостоящих вещей. Всякий раз, когда у меня возникает соблазн купить что-то дороже, чем несколько тысяч рублей, мне нужно перевести эти деньги со своего сберегательного счета.

Угадайте, что в итоге происходит? Я думаю: «Пожалуй, я повременю с этим». Так я уберегла себя от кучи импульсивных покупок.

-

Счет регулярных платежей

Также я создала отдельный счет для оплаты регулярных счетов, таких как коммунальные услуги, страховка, кредиты и т.п. Так как я знаю точную сумму всех моих ежемесячных платежей, то все, что мне нужно – это следить, чтобы на этом счете всегда было достаточно денег (желательно с запасом в 1-2 месяца).

Я не использую этот счет ни для чего другого. Если с расходами на жизнь можно как-то маневрировать, то в случае обязательных платежей это невозможно.

-

Сберегательный счет

Я настроила автоматический платеж, который переводит на этот счет определенную сумму каждый месяц. Таким образом, без моего участия сберегательный счет регулярно пополняется.

Большинство людей, получая доход, сразу его тратят, а потом пытаются оплачивать счета и жить на то, что осталось.

Если вы хотите достичь финансовой свободы, вам нужно научиться поступать наоборот: сначала оплатить фиксированные счета, затем отложить, и только потом тратить то, что осталось.

5 приемов, чтобы избавиться от долгов

Можно ли откладывать деньги, находясь в долгах? Стоит ли направить все сбережения на погашение долгов? Какие долги нужно выплатить в первую очередь?

Как вообще расплачиваться с долгами?

Вот 5 шагов, чтобы сделать это правильно:

-

Проведите оценку личных финансов

Выбраться из долгов – это такая же цель, как любая другая. Вам нужно знать, где вы находитесь, чтобы увидеть, куда идти. Вот факторы, по которым можно оценить ваше финансовое здоровье. Посмотрите на ваши деньги с самой упрощенной точки зрения, спросив себя:

- Сколько денег входит?

- Сколько уходит и куда идет?

- Что остается?

Это все, что вам нужно знать. Если вы не в курсе, куда уходят ваши деньги, вы не сможете ими управлять.

-

Согласуйте более низкие ставки

Это не всегда применимо, но стоит попробовать, потому что это может сильно ускорить процесс выхода из долгов. Если вы сможете договориться о более низкой процентной ставке, это мгновенно уменьшит ваши постоянные расходы.

По умолчанию вряд ли кто-нибудь из кредиторов сам позвонит вам и предложит платить меньше. Поэтому проявите активность: позвоните в банк и честно объясните, чего вы хотите и почему (если вы попали на сотрудника-идиота, положите трубку и повторите попытку позже. Многое зависит от конкретного человека, с которым вы разговариваете)

-

Внесите дополнительные платежи

Может быть, вы получаете бонус на работе или неожиданный заказ от побочной деятельности. Не спешите их тратить, это отличная возможность уменьшить долговое бремя.

Мне нравится идея в первую очередь выплачивать кредиты с самой высокой ставкой. Для кого-то может иметь смысл начинать с самого маленького кредита и, быстро покончив с ним, чувствовать маленькую победу.

Как бы там ни было, ваша цель – избавиться от долгов. А идете вы вправо или влево – не имеет значения.

-

Временно ограничить расходы

Я не фанат жесткой экономии. Чрезмерная экономия не сделает вас богатым, зато выработает менталитет дефицита.

Но временные ограничения необходимы, если у вас есть значительные долги.

У всех нас бывают плохие периоды. И иногда нам просто нужно меньше тратить. В таких случаях хорошо составить бюджет и придерживаться его. Напоминайте себе, что это временно. Как только ваше финансовое положение улучшится, вы составите более свободный бюджет, в котором нет нужды считать каждую копейку.

-

Откажитесь от ненужных платежей и привычек

Независимо от бюджета, действительно ли вам нужно 10 платных подписок для развлечений? Избавьтесь от большинства из них.

Когда брать в долг?

Как только вы расплатитесь с долгами, вы захотите больше никогда не иметь их в будущем. По крайней мере, речь о некоторых их видах.

Избегайте брать в долг на покупку вещей, которые со временем не растут в цене или сами по себе не приносят дохода.

Долг – это обязательство, пассив, если вы не используете его для получения дохода. Пример «хорошего» долга – кредит на развитие бизнеса или на образование.

Брать в долг не обязательно. Это ваше личное решение.

Создавайте дополнительные источники дохода

Я стараюсь не полагаться на один источник дохода. Это слишком рискованно. Если вы рассчитываете только на вашу зарплату, вы полностью лишитесь дохода, если потеряете работу. То же относится и к бизнесу, и к фрилансу.

Еще одна причина, по которой я стремлюсь создавать множественные источники дохода, заключается в том, что это заставляет меня расти. Когда вы ставите перед собой задачу создавать больше ценности, вы попутно приобретаете новые навыки. Это делает жизнь интересней.

Присоединяйтесь к нашей Школе творческого предпринимателя >>

Инвестируйте ваши деньги

Если вы не занимаетесь инвестиционной деятельностью профессионально, цель инвестирования не состоит в том, чтобы заработать деньги в первую очередь.

Слишком часто люди предполагают, что могут мгновенно получить пассивный доход, вложив деньги. Но откуда берутся эти деньги? Вы можете их занять, но за это придется платить.

Инвестирование – это создание долгосрочного благосостояния. И это очень важная часть вашей стратегии личных финансов.

Сначала вы берете под контроль имеющиеся у вас деньги, а затем используете их для приумножения капитала.

Не советую всерьез думать об инвестировании, пока вы не выберетесь из долгов и не создадите несколько источников дохода.

В личных финансах все зависит от ожиданий. Кто-то хочет перестать работать к 50 годам и заниматься только хобби и путешествиями. Кто-то любит свою работу, но не хочет полностью зависеть от зарплаты.

Главное в том, чтобы быть уверенными, что вы — хозяин ваших денег, а не наоборот.

Пройдите 19-дневный практикум по созданию бюджета, основанного на вашей личности и ваших мечтах и сделайте первый шаг к свободной от финансовой тревоги жизни >>

СЛЕДИТЕ ВКОНТАКТЕ

Управление личными финансами

Если вы только встали на путь финансовой независимости и пытаетесь осуществить некоторые попытки экономии и планирования, то вам, наверное, достаточно сложно. Особенно, если вам приходится отдавать деньги за образование, ипотеку или любой другой кредит и при этом ежемесячно оплачивать свои необходимые расходы.

Именно поэтому мы предлагаем вам обратится к зарубежным экспертам и узнать, что они думают про грамотное управление личными финансами и какие универсальные советы они могут дать тем, кто находится на самом старте. Если же вы вообще никогда не думали про правильное управление личными финансами, то прочитать эту статью будет вдвойне полезно для вас.

1. Изучите собственное ощущение денег

Эрин Лоури, автор книги “Broke Millennial: Stop Scraping By and Get Your Financial Life Together”, говорит: «Начинайте с определения своего психологического восприятия денег». Каково ваше первое воспоминание, связанное с деньгами? С чем оно ассоциируется? Как вы относитесь к деньгам сегодня?»

В любом вопросе сложно добиться прогресса, будучи погружённым в триггеры и ментальные блоки. Задайте себе смелые вопросы о деньгах и честно на них ответьте. Это нужно, чтобы создать эффективную систему личных финансов, защищённую от любых проблем.

2. Превращайте время в деньги

«Находите больше времени – вот простой лайфхак, который я всегда хочу донести до людей» — сказала Мишель Шредер-Гарднер, основатель сайта личных финансов Making Sense of Cents. Многие уверены, что они не могут улучшить своё финансовое положение из-за нехватки времени. Но при этом у них есть возможность по несколько часов смотреть телевизор или сидеть в интернете. Отказавшись от этого, вы найдёте простейший источник времени, которое можно тем или иным образом конвертировать в деньги. И речь не обязательно о работе – финансовое образование тоже очень полезно и выгодно в перспективе.

3. Тратьте меньше, чем зарабатываете

Доминика Бродвей, основатель Finances Demystified, считает, что быть финансово успешным человеком – это простая математика. «Просто следите, чтобы ваш доход превышал расходы». Не получается зарабатывать больше – ищите способы тратить меньше. Грамотное управление личными финансами, просто никак не может обойтись без этого основного правила.

4. Трудитесь честно

Не стоит вести себя, как большинство работающих людей в мире, которые просиживают недели в ожидании зарплаты, советует Бритни Кастро, кандидат на награду Best Money Expert 2018.

Подумайте, чем вы действительно полезны, как можете улучшить работу? Сообщайте свою ценность компании, коллегам, начальству. Там, где вы работаете по желанию, а не по принуждению, переговоры и рабочие вопросы решаются легко.

Вообще, это основополагающий принцип для управления деньгами и личными ресурсами. Самоотдача в каждом действии – это путь наверх.

5. Контролируйте деньги и следуйте стратегии

Не действуйте спонтанно, когда речь заходит о вопросах накоплений, погашения долгов, инвестиций и т.п. Расставьте приоритеты и составьте план, в соответствии с которым будете развивать финансовую независимость.

6. Создайте чрезвычайный фонд и поставьте его в приоритет

Грамотное управление личными финансами невозможно без этого. Вот ещё один совет от Лоури: «Вам необходим накопительный фонд для чрезвычайных случаев (подушка безопасности), независимо от текущей долговой нагрузки. Иначе при возникновении сложной ситуации придётся обращаться к кредитам и погружаться в долги ещё сильнее».

Тем не менее платежи по долгам по-прежнему обязательны, даже если на них получается выделить совсем мало средств. Уже после построения чрезвычайного фонда размером в 100-150 тысяч рублей можно полностью сосредоточится на устранении долгов.

7. Сначала гасите долги с большими процентами

Шредер-Гарднер рекомендует в первую очередь избавляться от кредитов и обязательств с большими процентными ставками. Ведь чем дольше вы тянете, тем больше теряете в сумме.

Кстати, после погашения такого долга лучше начать переводить те же проценты на накопительный счёт. Сложностей не возникнет — вы ведь справлялись, когда нужно было отдавать эти деньги банку.

8. Разработайте бюджет

Обязательно планируйте бюджет, особенно если у вас есть, опять же, долги. Рассчитайте, сколько можете отправлять в сбережения, а сколько – на погашение. В идеале, минимум 10% нужно откладывать и столько же – отдавать за кредит (правда тут есть тонкий момент с вашим минимальным кредитным платежом, учитывайте это).

Избавившись от долга, отправляйте в сбережения все 20% и увеличивайте эту сумму в соответствии с увеличением своего дохода в будущем.

9. Заведите сберегательные счета с разными именами

Эрин Лоури говорит, что одна из самых эффективных стратегий сбережения для различных целей – это создание отдельных счетов с соответствующими именами. Будьте конкретны перед собой. Если вы откладываете деньги на компьютер, отделите их от остальных средств и назовите «На новый ПК». Это действительно помогает копить, держать перед глазами свои цели и не смешивать их в общую кучу под сложными цифровыми обозначениями или типичными названиями.

10. Будьте конкретнее

Если вы хотите сэкономить 200 000 рублей за два года, это соответствует 100 000 рублей за один год или 8 400 рублей за месяц. Согласитесь, данная цифра более конкретная и «близкая» — вы сразу чувствуете, будет ли легко её отложить в этом месяце или придётся от чего-нибудь отказаться. Проводите такие расчёты – они помогают вовремя корректировать свою стратегию, отказываться от ненужных решений и главное – обеспечивают стабильное движение к цели.

11. Осваивайте программы для планирования и финансового воспитания

Доминика Бродвей признавалась, что её любимый программный инструмент для планирования и контроля денег – Personal Capital. Но это лишь один пример из множества полезных и удобных приложений. Все они в разной степени помогают увидеть общую картину финансового положения, доходы, расходы, а также прогнозируют ситуацию на ближайшее время. Причём во многих случаях за это даже не нужно платить.

Она также рекомендует ежедневно проверять банковские счета: «Это полезная привычка для тех, кто хочет контролировать расходы и распределение личных средств».

Если вы тоже хотите упростить планирование и управление деньгами, обратите внимание на приложения для финансов, о которых мы уже писали отдельно.

12. Ориентируйтесь на правило 50/30/20

Кастро рекомендует для всех своих клиентов правило 50/30/20, если они хотят убедиться, что хорошо управляют деньгами и планируют бюджет:

• 50% дохода тратится на постоянные расходы: коммунальные услуги, обслуживание автомобиля и техники, ипотека и т.п.;

• 30% уходит на временные расходы и удовольствия: походы в кино, подарки, покупку одежды и т.д.;

• 20% отправляется в запасной фонд или на накопительные счета для отпуска, нового дома, выхода на пенсию, инвестиций и прочих целей.

Проанализировав свои финансовые показатели с такой разбивкой, вы узнаете, в каких областях тратите слишком много, а каким не уделяете достаточного внимания. Кроме того, вы сможете оптимизировать свои расходы, отправив дополнительные деньги в сбережения, если, например, окажется, что для постоянных расходов вам нужно лишь 45% дохода.

13. Разберитесь с целями

Все финансовые эксперты и консультанты соглашаются, что достижение финансовых целей невозможно без чёткого их распределения в соответствии со сроком выполнения:

• Краткосрочные. Сюда относятся задачи, которые нужно выполнить в текущем, максимум – в следующем году. Отпуск, посещения концертов или мероприятий, покупка подарков или приятных для себя вещей – всё это цели на ближайшее будущее.

• Среднесрочные. Шредер-Гарднер рекомендует относить в эту категорию задачи, которые вы ставите перед собой на ближайшее пять-десять лет.

• Долгосрочные. Это задачи с большими планами на будущее. Для большинства людей это деньги для выхода на пенсию, погашения ипотеки или образования детей.

Такая разбивка – ещё один способ прояснить приоритеты и облегчить себе планирование бюджета.

14. Копите больше, если вы предприниматель

По мнению Доминики Бродвей, для обычного работника по найму оптимальная сумма на сберегательном счёте равна сумме трат за 3-6 месяцев, то предпринимателю следует ориентироваться на 6-9 месяцев. Это связано с дополнительными рисками и расходами, с которыми связано ведение дела.

15. Автоматизируйте сбережения

Сейчас у любого банка есть мобильные приложения и интернет-порталы, в которых вы можете настроить автоматическое отчисление конкретной суммы на свой накопительный счёт. Пусть с 10-20% от каждой зарплаты сразу отправляется на него. Единственная привычка, которую вам придётся выработать – это уложить месячные расходы в оставшиеся 80%. Не сомневайтесь, управление личными финансами — это легче, чем кажется.

Читайте: 5 распространённых заблуждений о богатстве и зарабатывании денег