This section provides easy access to the full set of documentation in support of the SBP Framework.

The majority of documentation is available in PDF format. The template documents are editable with Microsoft Word 2007 onwards.

Should you have any trouble accessing any of the content please contact us for assistance.

All feedback is welcome on any aspect of our standards, processes and procedures, whether it constitutes a suggestion for change, revision or clarification. Please get in touch.

Не секрет, что многие компании, которые занимаются лесопилением в Сибири, имеют проблемы с утилизацией отходов. Наиболее успешным решением этой задачи стало производство топливных гранул (пеллет). Но когда крупнейшие мировые компании в 2016 году заявили, что не будут покупать пеллеты без SBP-сертификатов, многие предприятия оказались не готовы к такому повороту, так как пройти эту сертификацию достаточно сложно.

Теперь аудитор требует доказать, что предприятие обладает необходимым объемом сырья для производства того количества пеллет, которое продается. Также нужно предоставить не только данные своей ресурсной базы, но и отчет о ресурсной базе своих поставщиков. В итоге, если раньше опилки и щепа для производства пеллет поступали от любого лесопильного предприятия, то сейчас производитель должен покупать сырье только у сертифицированных предприятий. Данная проблема в ближайшем будущем может привести к серьезным затруднениям в области утилизации отходов лесопиления, когда горы опилок становятся экологическим бедствием.

Sustainable Biomass Partnership

Цель SBP (Партнерство Возобновляемой Биомассы) – разработать инструменты, необходимые для демонстрации того, чтобы, как минимум, твердое биотопливо, использованное при производстве энергии, отвечало этим национальным требованиям. SBP разрабатывает стандарты, позволяющие компаниям, производящим и реализующим биотопливо, демонстрировать соответствие применимым нормативным требованиям, а также требованиям к устойчивости управления лесами, формирования ответственных цепочек поставок древесины и т.д.

SBP полностью признает и доверяет существующим успешным системам лесной сертификации, таким как FSC и PEFC, и не ставит перед собой цель конкурировать с ними или заменить их. SBP представляет из себя набор принципов, стандартов и процессов, необходимых для демонстрации соответствия этим требованиям. Где это возможно, в SBP широко используются стандарты FSC и PEFC, а также процессы других систем лесной сертификации.

Вместе 6 стандартов SBP представляют схему сертификации, которой могут воспользоваться организации, используя независимую оценку третьей стороной, представленную органами по сертификации. Организация, демонстрирующая достаточный уровень соответствия, может получить сертификат и использовать SBP заявления в отношении производимых ей древесных гранул или брикетов. Основным объектом сертификации SBP выступает производитель пеллет/брикетов.

В случае отсутствия FSC или PEFC сертифицированной древесины в качестве сырья, в SBP действует система контроля легальности, а также соответствия экологическим и социальным требованиям при заготовке древесного сырья. Данный подход в общем и целом соответствует FSC контролируемой древесине или системе должной добросовестности PEFC цепочки поставок.

Процедура сертификации по стандартам SBP включает в себя проведение предварительного и основного аудитов. Продолжительность аудитов зависит от области сертификации, в основном, от уровня обеспеченности производителя топливных гранул FSC/PEFC сертифицированным сырьем.

Что такое СБП

Система быстрых платежей – это сервис Центробанка для перевода денег по номеру телефона или QR-коду. С помощью нее физические лица могут отправлять средства клиентам другого банка без комиссии.

Лимит на переводы – 100 000 рублей ежемесячно в зависимости от банка. Если больше, отправитель должен заплатить комиссию в среднем 0,5%, но не больше 1500 рублей за операцию.

Какие задачи решает СБП

-

Прием безналичных платежей без терминала и эквайринга.

-

Экономия на комиссии: если за оплату банковской картой в среднем приходится платить 3%, за СБП – от 0,4 до 0,7%.

-

Благодаря мгновенному поступлению денег на расчетный счет продавца бухгалтерские процессы становятся проще. Платежи приходят не одной общей суммой, поэтому не придется их «разбрасывать».

Система быстрых платежей: как работает и кому подходит

После того, как в России заработала Система быстрых платежей, денежные переводы стали намного проще. Клиенты разных банков, которым нужно перекинуть средства друг другу, уже знают, что сервис позволяет выполнить эту операцию по номеру телефона.

Еще одно важное преимущество – переводы от физических лиц к юридическим. То есть через Систему быстрых платежей теперь можно покупать или продавать товар. Вместо номера телефона удобно использовать QR-код. Способ одинаково подходит тем, кто торгует в онлайне или в офлайне.

Кому выгодно работать с СБП

-

Продавцы брендовых и дорогостоящих товаров: одежды, обуви, аксессуаров, бытовой техники и др. Чем выше цена, тем существеннее экономия на эквайринге.

-

Малый и средний бизнес с невысоким товарооборотом. СБП избавляет от кассовых разрывов за счет того, что денежные средства поступают на расчетный счет сразу в день оплаты. Для сравнения: при использовании терминала это занимает до семи рабочих дней.

-

ИП и самозанятые. Куайринг – это отсутствие затрат на дорогостоящее расчетно-кассовое оборудование, например, POS-терминал, и более низкая комиссия, чем при эквайринге: 0,4-0,7% против 1,6-3%.

Кому не подойдет СБП

В отличие от классического эквайринга оплата по QR-кодам сильно завязана на том, чтобы расчетный счет был в банке, который предоставляет такую услугу. Это требование ЦБ.

Обязательное условие – чтобы у обеих сторон сделки были счета в банках, подключенных к СБП. Иначе оплачивать по куар-кодам технически не получится. Это верно как для физических лиц, так и для предприятий.

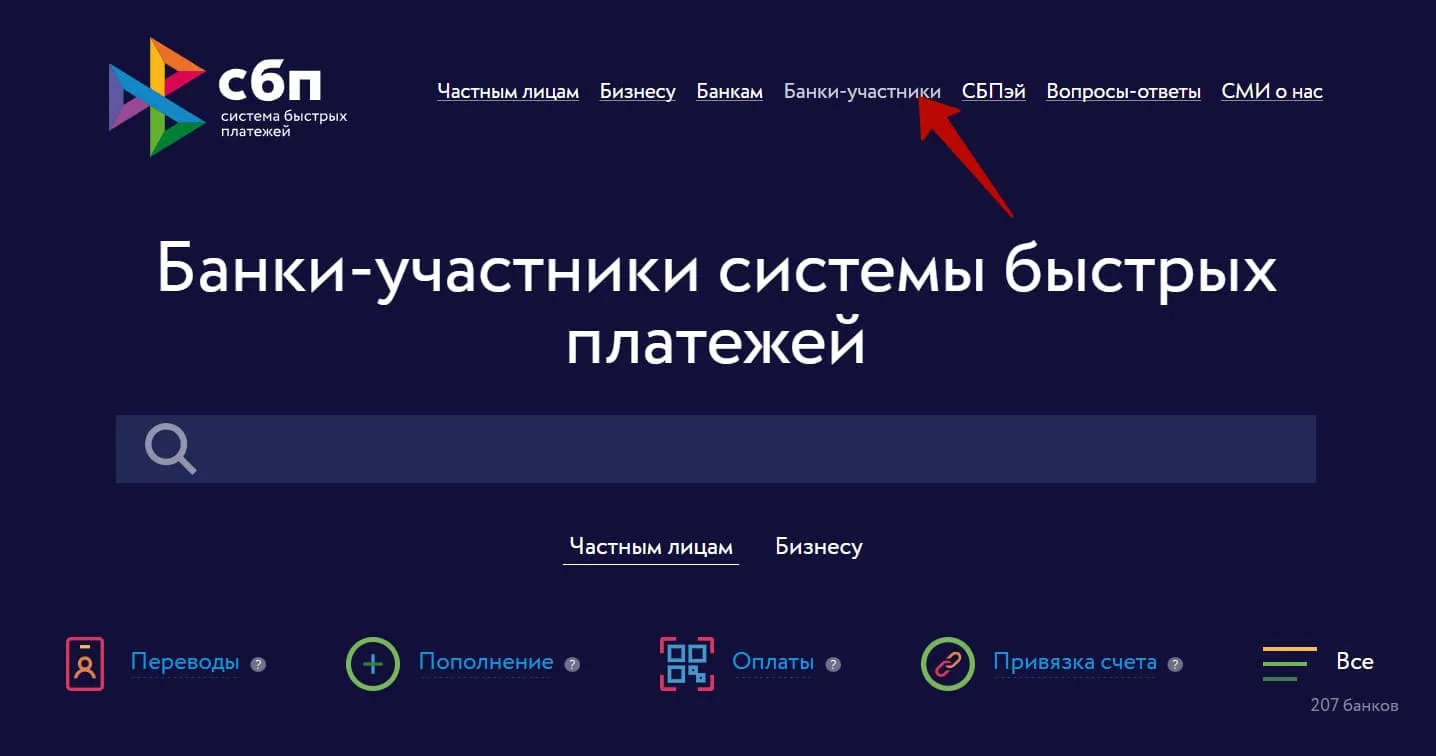

Банки, входящие в систему СБП

На данный момент возможность оплаты по кодам обеспечивают все банки с универсальной лицензией. Обязанность регистрации в СБП прописана в пункте 3.5 положения Банка России «О платежной системе Банка России» от 24.09.2020 № 732-П.

Под требования попадают 207 банков. Среди них – Сбер, Тинькофф, Газпромбанк, Россельхозбанк, Совкомбанк, ВТБ, Альфа-Банк, УБРиР, МТС-банк, Почта Банк и другие.

Весь список есть на сайте Национальной системы платежных карт (НСПК) в разделе «Банки-участники», а найти нужный банк можно в строке поиска по названию.

Комиссия в СБП

Расширение ассортимента, удержание старых клиентов и привлечение новых требует вложений, особенно существенных для малого бизнеса. Поэтому возможность экономить на комиссии – одно из главных преимуществ.

Тарифы зависят от видов деятельности. Есть льготные категории, по которым комиссия не превышает 0,4%. Это правило действует для:

-

образовательных учреждений;

-

медицинских учреждений;

-

страховых компаний;

-

ЖКУ;

-

благотворительных организаций;

-

транспортных компаний;

-

пенсионных фондов;

-

ПИФов и инвестиционных фондов;

-

лекарств и товаров медицинского назначения;

-

потребительских товаров и товаров повседневного спроса.

Для остальных категорий тариф равен 0,7%. Примеры – путешествия, топливо, детские игрушки.

Во всех случаях размер комиссии за одну транзакцию не может превышать 1 500 рублей.

Возможность принимать безнал от покупателей с комиссией ниже 1% есть в МоемСкладе для интеграции с Тинькофф Оплатой. Подключайте и настраивайте всего за несколько шагов, в помощь – инструкция.

Как подключиться к СБП

Весь процесс займет минимум времени.

На старте убедитесь, что у вас есть вся необходимая техника и ПО. Это онлайн-касса с кассовой программой, либо мобильный терминал с поддержкой СБП. Дополнительно рекомендуем купить дисплей покупателя, чтобы обеспечить быстрое обслуживание при высоком потоке клиентов.

Первое, с чего нужно начать – открыть расчетный счет в банке, который подключен к СБП.

Шаг 1: Выберите банк и отправьте заявку на подключение

Полный список и условия сотрудничества смотрите на официальном сайте НСПК. Важно, чтобы банк был участником системы быстрых платежей и поддерживал интеграцию с вашим программным обеспечением.

Если расчетный счет в подходящем банке уже есть, можно использовать его.

Для пользователей МоегоСклада для настройки нового способа оплаты необходим счет в Тинькофф банке. Если он уже есть, напишите письмо на e-mail: eacq_accounts@tinkoff.ru, указав в теме ИНН компании и «СБП МойСклад».

Шаг 2: Выберите способ установки сервиса

С онлайн-кассой и эквайрингом или без – с выбором помогут специалисты банка. Для настройки системы быстрых платежей обратитесь в техподдержку производителя ККТ и разработчика ПО.

Как правило, нужно получить ID терминала и пароль для активации на кассовом аппарате.

Если вы подключаете Тинькофф Оплату для работы на Кассе МойСклад, дождитесь ответа менеджера банка на вашу заявку. Он подключит оплату по QR-коду, а затем получите ID и пароль на сайте Тинькофф Оплаты.

Шаг 3: Заключите договор с банком

Для подключения СБП заключите договор эквайринга с банком.

Как правило, нужен только торговый эквайринг. Тинькофф заключает сразу два договора – на торговый и интернет-эквайринг. То есть вы сможете принимать оплату как в офлайне, так и в онлайне.

Торговый эквайринг нужен, чтобы легально принимать безналичные платежи в торговых точках, интернет-эквайринг – на сайтах, в приложениях, интернет-магазинах.

Шаг 4: Настройте платежи в МоемСкладе

Итак, у вас открыт расчетный счет и подключена Система быстрых платежей. Далее настройте интеграцию с сервисом МойСклад.

-

Войдите в сервис.

-

Найдите приложение Тинькофф Оплата в Меню пользователя и установите его.

-

Введите ID терминала и пароль, которые получили ранее.

-

Поставьте флажок в строке «Установлено».

-

Сохраните.

Чтобы принимать оплату по QR-коду в МоемСкладе, откройте карточку точки продаж, для которой подключаете услугу, и измените способ оплаты через редактирование.

Подробный алгоритм смотрите в инструкции.

Торговля, склад,

CRM в облаке

Все что нужно — в одной системе: продажи, закупки, склад, финансы, клиенты и поставщики

Шаг 5: Формируйте QR-коды и получайте оплату

На этом настройка завершена. Способ оплаты через QR появится в приложении Касса МойСклад, и кассиры сразу же смогут принимать платежи по кодам.

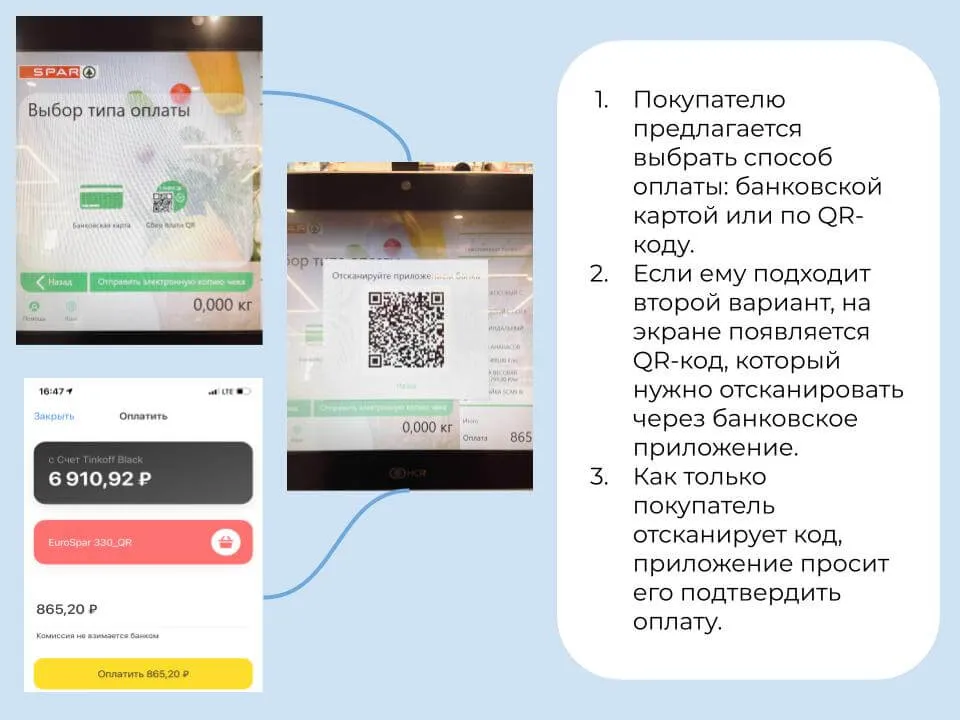

Оплата по QR-коду для розницы: как платить в магазинах

Система быстрых платежей предусматривает два вида QR-кодов: статический и динамический. Первый удобен для небольших точек, второй – для бизнеса с большим потоком клиентов.

Статический код многоразовый и одинаковый для всех покупок, поэтому продавец может распечатать и прикрепить рядом с кассой. В нем зашифрованы реквизиты, а сумму расчетов покупатель вручную вводит на смартфоне перед оплатой.

Динамический код формируется автоматически для каждой новой оплаты, содержит и информацию о продавце, и сумму. Шифр выводится на экран онлайн-кассы, специального дисплея для считывания кодов или распечатывается на чеке.

Процесс оплаты включает четыре этапа:

-

Кассир показывает куар-код, либо покупатель находит его самостоятельно в зоне рядом с кассой.

-

Покупатель сканирует код с помощью камеры смартфона, мобильного приложения банка или приложения СБПэй.

-

Покупатель вводит сумму покупки и подтверждает оплату, либо если код динамический – сразу подтверждает оплату.

-

Деньги в течение 1-3 секунд зачисляются на счет продавца.

Выглядит все следующим образом:

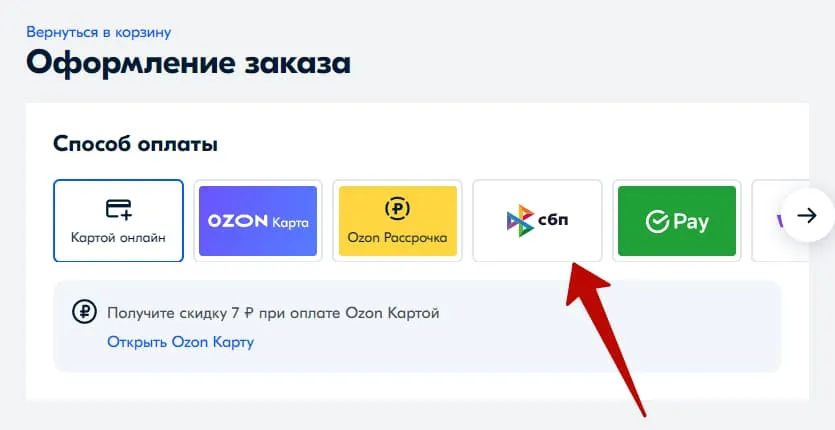

Как происходит оплата в интернете

В случае с интернет-магазином система сама генерирует код на этапе оплаты. Пользователю достаточно навести телефон и отсканировать. Если он зашел на сайт с мобильного устройства, то просто увидит кнопку или ссылку на оплату через СБП.

При клике покупатель попадает в интернет-банк, где подтверждает платеж.

Торговля, склад,

CRM в облаке

Все что нужно — в одной системе: продажи, закупки, склад, финансы, клиенты и поставщики

Плюсы и минусы системы

Оплата по QR-коду подходит практически для любого небольшого магазина – как офлайн, так и онлайн, а также для сферы услуг – парикмахерских, фитнес-клубов, паркинга и т.д. По сравнению с оплатой по банковским картам куайринг дает выгоды, особенно ценные для малого бизнеса.

Преимущества

-

Снижение расходов для бизнеса благодаря низкой комиссии. Ставка ниже, чем у Visa, Mastercard и МИР.

-

Быстрая обработка платежей, мгновенное списание и зачисление средств.

-

Возврат денег клиентам без платежных поручений и других документов.

-

Дополнительный и удобный способ законно переводить средства индивидуальным предпринимателям и юрлицам.

-

Простое подключение.

Стоит учитывать и ограничения.

Ограничения

-

Расплатиться за товар по QR-коду пока могут только клиенты банков, которые подключены к Системе быстрых платежей и принимают такой вид перевода.

-

Для сделок больше 600 000 рублей придется разбивать сумму на несколько платежей.

Для клиентов СБП – это, с одной стороны, доступность и защита для персональных данных, с другой:

-

Потеря кэшбэка. Дело в том, что банки начисляют его из комиссий по эквайрингу. В случае с СБП размер комиссии ниже, а потому возможности выплачивать кэшбэк нет. Это может оттолкнуть некоторых покупателей.

-

Недоступен, если покупатель использует не смартфон, а кнопочный телефон без камеры – он не сможет отсканировать QR-код.

-

Лишние действия с вводом суммы вручную, если код статический, и риск ошибки.

-

Проблемы с аккумулятором, камерой, мобильным интернетом, Wi-Fi и т. д.

Ответы на вопросы

Отвечаем на самые распространенные вопросы про возможности СБП.

-

Есть ли лимиты на операции?

Сейчас лимит составляет 600 000 рублей на одну операцию. Это решение Центрального банка РФ. То есть через СБП можно купить недорогой автомобиль.

Банки имеют право назначать свой минимум, поэтому в начале сотрудничества изучите их условия.

Для оплаты товаров дороже 600 000 ₽ платеж можно разделить на несколько частей.

Лимиты по СБП за месяц и год отсутствуют.

Ограничение в 600 000 ₽ не суммируется с лимитами на переводы между частными лицами.

-

Есть ли комиссия для покупателя?

Национальная система платежных карт (НСПК) и Тинькофф банк не берут комиссию с покупателя. Но некоторые банки могут так делать, если товар оплачивается с кредитного счета.

-

Могут ли клиенты оплачивать через СБП по кредитным картам?

Зависит от условий банка, который выпустил кредитную карту. Некоторые из участников СБП разрешают платежи как с дебетовых, так и с кредитных карт.

-

Нужны ли онлайн-кассы при проведении платежей через СБП?

Платежи по куар-коду – это вариант безналичного платежа.

Согласно 54-ФЗ, прием оплаты от физлица необходимо проводить через ККТ с последующим формированием и передачей чека. Поэтому для работы по системе быстрых платежей организации нужно приобрести онлайн-кассу или мобильный терминал с поддержкой СБП для бизнеса.

-

Можно ли подключить оплату по QR-коду на патенте?

Можно. Помимо этого, с 1 октября 2021 года принимать оплату через Систему быстрых платежей могут и самозанятые.

-

Как сделать, чтобы покупатели чаще оплачивали через СБП?

Есть покупатели, которые еще не привыкли рассчитываться с помощью смартфона или не знают о такой возможности. Их нужно информировать и предлагать оплатить по QR.

Части клиентов принципиально платить по карте, чтобы получить кэшбэк. Попробуйте предложить им скидки, участие в акциях при оплате по QR-коду.

Настроить разные типы скидок – на товар, для контрагента, суммарные, приоритетные – удобно в МоемСкладе.

У сервиса есть интеграции с Тинькофф Оплатой и Плати QR от Сбера. Вы сможете их подключить и настроить СБП буквально в несколько шагов. Новый способ оплаты появится в приложении Касса МойСклад, и кассиры сразу же смогут принимать онлайн-платежи по QR-кодам.

Автоматизируйте продажи и сокращайте затраты с самого начала. Сервис МойСклад избавит от рутинных операций и ошибок в учете, а значит, сэкономит ваш бюджет.

-

Рабочее место кассира, учет товаров и CRM в комплекте.

-

Контроль выручки по торговым точкам.

-

Контроль остатков с уведомлениями, что товар заканчивается.

-

Автоматические заказы поставщикам на основании статистики продаж.

-

Печать ценников и этикеток.

-

Реальная прибыль и рентабельность по каждой позиции.

Попробовать бесплатно

Торговля, склад,

CRM в облаке

Все что нужно — в одной системе: продажи, закупки, склад, финансы, клиенты и поставщики

Реклама: ООО «Логнекс», ИНН: 7736570901, erid: LjN8KaYHh

Устойчивое партнерство в области биомассы (SBP) основано крупнейшими европейскими энергосистемами, использующими биомассу на электростанциях, с целью сертификации устойчивой древесной биомассы для энергетики. Сертификация начинается с производителя биомассы, в результате чего сертификация леса перестает быть единственным способом подтверждения устойчивости.

Целью SBP является соблюдение нормативно-правовых требований и требований к устойчивости в Евросоюзе. В рамках SBP предлагается более комплексный подход с приоритетом реализации текущих процессов в обществе. Особое внимание уделяется социальному соблюдению, изменению землепользования и многообразию видов.

SBP охватывает всю цепочку поставок от леса до потребителя. В отличие от программ сертификации, в центре которых стоит лес, здесь сертификация концентрируется вокруг производства биомассы. Однако, если район происхождения сырья уже сертифицирован, получить сертификацию SBP для биомассы относительно просто.

Дополнительную информацию можно получить на сайте Устойчивое партнерство в области биомассы.

SBP состоит из нескольких стандартов:

Стандарт |

Название стандарта |

Область применения |

| SBP: Стандарт 1 | Стандарт соответствия сырья | Производители биомассы с несертифицированной базой поставок сырья |

| SBP: Стандарт 2 | Верификация сырья, отвечающего требованиям SBP |

Все производители биомассы, включая имеющих полностью сертифицированные поставки сырья |

| SBP: Стандарт 3 | Требования системы сертификции к сертифицирующим органам |

Сертифицирующие органы (Control Union) |

| SBP: Стандарт 4 | Цепочка ответственности | Все законные владельцы биомассы в цепочке поставок |

| SBP: Стандарт 5 | Сбор и передача данных |

Все законные владельцы биомассы в цепочке поставок |

| SBP: Стандарт 6 | Вычисление баланса энергии и углерода |

Конечные потребители биомассы с целью выработки энергии / теплп |

Control Union Certifications BV аккредитована Голландским советом по аккредитации (ASI) под регистрационным номером ASI-ACC-017.

Газификатор древесины экономит расходы, сжигая старые поддоны

Газификатор древесины в Kalisvaart теперь также является газификатором древесины, подключенным к системе отопления с помощью котла на древесных гранулах. В газификаторе древесины одноразовые поддоны сжигаются, и мощность отопительной системы увеличивается.

Ключевые факторы

Мы оглядываемся назад на приятную и продуктивную встречу, за которую еще раз благодарим всех посетителей.

Задача организации

Газификатор древесины в Kalisvaart теперь также является газификатором древесины, подключенным к системе отопления с помощью котла на древесных гранулах.

Задача организации

В первую очередь он отвечает за отчетность о развитии рынка пеллет, брикетов, чипсов и других форм

SBP – международная система сертификации по устойчивой биомассе. Программа основана крупнейшими предприятиями-потребителями промышленных пеллет Евросоюза с целью соответствия системам субсидирования топливно-энергетического комплекса на пути к переходу на использование возобновляемых источников энергии.

Сертификат SBP нужен в первую очередь предприятиям производителям пеллет, которые реализуют свою продукцию на рынки Дании, Великобритании, Нидерландов и Бельгии. Трейдер это второй главный объект в цепочке поставок и он так же должен иметь данный сертификат.

Важнейшие аспекты программы:

- Устойчивое лесопользование;

- Легальность;

- Баланс выбросов парниковых газов.

Требования, предъявляемые к устойчивости и легальности, подтверждаются через соответствие системам сертификации FSC или PEFC. В случае, если поставщик сырья не имеет одного из указанных сертификатов, то согласно схеме сертификации, возможно пройти процедуру сертификации по Стандарту 1 системы SBP, что является аналогом сертификации лесоуправления.

Из чего состоит подготовка к проведению аудиторской оценки по нормам SBP:

- Написание отчета о ресурсной базе на двух языках (Русская и Английская версии);

- Разработка руководства по SBP сертификации (процедуры и методы сбора данных);

- Подготовка таблицы сбора данных о расходе сырья и энергии на производство и логистику;

- Обзор итоговых данных.

Выбирая BiomassConsult в качестве консультационной фирмы Вы выбираете:

- Компанию лидера на рынке предоставления консалтинговых услуги по SBP и ENplus, которая реализовала более 200 проектов в России, Европе, США, Канаде и Юго-Восточной Азии;

- Уникальный опыт специалистов команды BiomassConsult из России, Португалии и Нидерландов;

- Помощь с выбором аудиторской компании, сопровождение от заявки до заключения договора;

- Качественные инструкции, подготовленные в соответствии с требованиями норм сертификационной схемы;

- Перевод необходимых документов на английский язык;

- Сопровождение аудита;

- Помощь в устранении возможных несоответствий.

Система быстрых платежей начала действовать относительно недавно, но уже охватила все ведущие банки. Этот сервис обещает мгновенное зачисление денежных средств и упрощение работы с реквизитами при переводах.

Тем не менее, СБП не лишена своих нюансов и минусов. С этими тонкостями надо разобраться, прежде чем начинать ее использование.

Содержание

- Что такое система быстрых платежей

- Какие банки входят в СБП

- Как работает система быстрых платежей

- Чем СБП отличается от других способов переводов

- Сколько можно перевести без комиссии и какие есть лимиты

- Как перевести деньги через СБП

- Как подключить систему быстрых платежей

- В Сбербанке

- В Альфа-банке

- В ВТБ

- В Газпромбанке

- В Тинькофф банке

- В Райффайзенбанке

- В Росбанке

- В банке Открытие

- В QIWI

- В YooMoney

- Приложение СБПэй

- СБП для бизнеса

- Как пользоваться QR-кодами для приема платежей

- Лимиты оплаты

- Подтверждение оплаты для продавца

- Оплата по QR-коду через СБП

- Как отозвать перевод и вернуть деньги за покупку

- Как выбрать счет для получения переводов через СБП по умолчанию

- Как переводить деньги через систему быстрых платежей

- В чем подвох системы быстрых платежей

- Открытость данных

- Смена номера

- Не показывается отправитель перевода

- Проблемы с возвратом

- Плюсы и минусы системы быстрых платежей

- Преимущества

- Недостатки

Что такое система быстрых платежей

СБП (система быстрых платежей) — это сервис, который сообща создали ЦБ РФ и Национальная платежная система. Благодаря ему, вам не надо узнавать полные платежные реквизиты человека.

Если вы знаете номер телефона получателя, то уже сможете произвести платеж. Главное, чтобы и ваш банк, и банк адресата поддерживали транзакции по СБП. К счастью, это относится почти ко всем ведущим российским банкам.

Основная цель СБП — максимально ускорить банковские переводы. При привычном переводе приходится ждать несколько суток, а СБП позволяет моментально перекинуть деньги без задержек.

Проект стартовал в 2019 г., и за последующие годы к системе примкнули многие российские банки.

Какие банки входят в СБП

Большинство крупных банковских учреждений подключено к СБП. Это является для них конкурентным преимуществом.

Современный пользователь ценит быстроту и оперативность в сделках, следовательно, быстрые переводы становятся все более распространенными.

Отправку денег посредством СБП предлагают:

- Сбербанк;

- ВТБ;

- Газпромбанк;

- Тинькофф;

- Райффазенбанк;

- Альфа-банк;

- Русский стандарт;

- Открытие;

- Промсвязьбанк и прочие.

Быстрые переводы поддерживаются и банковскими учреждениями, ориентированными на более узкие цели — например, Wildberries-банк и Озон-счет. К СБП подключились и множество небольших региональных банков. Поэтому даже жители малых населенных пунктов имеют доступ к данной системе.

Чтобы узнать, какие банки сотрудничают через СБП, загляните на сайт НСПК. Перейдите по адресу: https://sbp.nspk.ru/participants/ и отыщите свой банк в списке. Там же вы увидите краткую инструкцию по осуществлению операций в СБП.

Читайте также как подключить СБП в Райффазенбанке и мобильных приложениях других российских банков.

Как работает система быстрых платежей

С тем, как пользоваться СБП, проблем обычно не возникает. Система разработана так, чтобы пользователю приходилось совершать как можно меньше действий.

Вам не придется вводить длинные номера банковских счетов или карт, и не нужно искать организацию и ее реквизиты через ИНН. Это сильно понижает риск ошибиться в одной цифре и послать перевод не тому человеку, которому планировалось.

При этом неважна платежная система (Visa, Mastercard, Мир). Перевод делается не через них, а через Банк России.

По факту вам даже необязательно иметь карту того или иного банка — если есть открытый счет, привязанный к номеру телефона, этого будет достаточно. Впрочем, отзывы в интернете указывают на то, что у некоторых пользователей все же возникали проблемы при попытках таких переводов.

Читайте также про приложение СБПэй, которое позволяет оплачивать покупки через СБП.

Чем СБП отличается от других способов переводов

Ключевым отличием, заявленным в самом названии системы, является скорость. Благодаря СБП, деньги приходят мгновенно.

Для сравнения, обычный банковский перевод доходит через несколько минут, а в отдельных случаях приходится ждать 1-5 рабочих дней.

Но есть и ряд других отличий.

- Выходные не играют роли — если в ситуации с привычными банковскими транзакциями в выходные бывают задержки, то СБП работает и днем, и ночью, и в выходные дни.

- Отсутствует комиссия, если придерживаться лимитов (подробнее об этом в следующем пункте статьи).

- Переводы возможны только между банками, примкнувшими к СБП. Планируется, что в будущем все банки страны будут поддерживать эту систему. Но пока что нужно уточнить эту информацию у вашего банка или на сайте НСПК, и только потом совершать операцию.

- Переводы разрешается принимать в том числе на накопительные счета, либо на обычную дебетовую карту.

- Вывести средства с кредитной карты удастся лишь в немногих банках. Многие кредиторы не допускают такую операцию. Можно ли пополнить кредитку через СБП, уточняйте у банка-эмитента.

Таким образом, перечисления со счета на счет становятся оперативными и удобными. Тем не менее, пользоваться ими можно с несколькими ограничениями.

Читайте также про переводы через платёжную систему Paysend в России.

Сколько можно перевести без комиссии и какие есть лимиты

Комиссия для банка является способом заработать на обслуживании пользователей, поэтому совсем без комиссий обойтись не удастся. Тем не менее, все банки-участники разрешают ежемесячно переводить до 100 000 рублей и не взимают за это плату. Это обязательное условие вступления в СБП.

Как только вы превысили лимит СБП, размер платы за последующие операции устанавливается вашим банком. Скорее всего, это будет не более 0,5% от суммы перевода или 1500 руб. в общей сложности. Тарифы могут измениться во втором полугодии 2022 года.

Банкам разрешается задавать индивидуальные комиссии и ограничения, но они обязаны предоставлять своим клиентам указанный выше лимит — 100 000 руб без комиссии. А вот лимиты операций в день и в месяц у каждого разные.

Сбербанк позволяет переводить 50 тысяч за одну операцию, а Тинькофф — 150 тысяч. Ежемесячный лимит в том же Тинькофф 1,5 миллиона, а в ВТБ, для сравнения — 300 тысяч.

Как перевести деньги через СБП

Чтобы успешно совершить транзакцию, необходимо уточнить номер телефона и убедиться, что и у адресата, и у вас подключена СБП. Об этом поговорим в следующем пункте.

Сам перевод делается за четыре простых шага:

- запустить приложение банка;

- найти опцию «перевести по номеру телефона»;

- напечатать номер получателя и переводимую сумму;

- нажать кнопку «отправить».

Деньги приходят через считанные секунды.

Как подключить систему быстрых платежей

В некоторых онлайн-банкингах быстрые платежи подключены автоматически. Никаких дополнительных действий совершать не требуется. Как только вы установили приложение, вы сразу же можете осуществлять получать и отправлять деньги по телефонному номеру.

Но в некоторых случаях надо знать, как самому подключиться к СБП.

В Сбербанке

Сбер требует от пользователя самостоятельного подключения опции. Делается это так:

- запустите СберБанк на телефоне;

- нажмите «Профиль»;

- найдите пункт «Настройки»;

- кликните на строку «Система быстрых платежей»;

- разрешите Сберу обрабатывать ваши личные данные.

Далее вы сможете подключать и отключать переводы по СБП. Можно оставить только входящие или только исходящие транзакции.

Разобравшись с подключением, можно переходить к самому переводу.

- Отыщите раздел «Платежи».

- Кликните на строку «Сервисы».

- Найдите опцию «Перевод через СБП».

- Напечатайте номер телефона, уточните банк адресата.

- Напечатайте желаемую сумму, подтвердите верность данных.

Примечательно то, что в «Сбербанке» у вас останется своеобразный диалог с этим получателем, и впоследствии перевод можно осуществлять уже из этого диалога с помощью понятного интерфейса. Заново вводить ничего не потребуется, только указать сумму.

Это очень удобно, если вы регулярно скидываете деньги друзьям или родственникам.

Читайте подробнее про подключение СБП в Сбербанке в статье.

В Альфа-банке

Клиентам Альфа-банка не надо составлять заявку на подключение — все уже сделано.

Чтобы провести перевод через СБП, вам придется:

- открыть раздел «Платежи»;

- щелкнуть вариант «По номеру телефона»;

- набрать в поле номер получателя;

- отыскать нужный банк-адресат;

- ввести сумму и подтвердить верность сведений как обычно.

Перевод зачисляется через несколько секунд после того, как вы проведете подтверждение по SMS.

В ВТБ

Пользователям ВТБ услуга доступна автоматически и расположена в привычном меню «Платежи».

- Отыщите строку «Платежи по номеру телефона или карты».

- Кликните по опции «По телефону».

- Из выпадающего списка выберите тот свой счет, с которого требуется списать средства.

- Введите банк и телефон адресата средств.

- Введите сумму и завершите перевод.

Примечательно то, что приложение ВТБ позволяет выбрать адресата из вашего списка контактов.

В Газпромбанке

В интернет-банкинге Газпромбанка операции по СБП осуществляются немного иначе.

- Щелкните по строке «Переводы».

- Отыщите строчку «Переводы людям», а потом «Телефон».

- Кликните на тот свой счет, с которого желаете списать средства.

- Впишите номер телефона адресата и сумму переводимых средств.

- Далее система предложит выбрать способ осуществления транзакции — найдите вариант «Система быстрых платежей».

- Остается выбрать банк, если их несколько, и подтвердить перевод.

В ситуации, когда у вашего получателя несколько банков, автоматически предлагается тот, который выбрал сам клиент.

В Тинькофф банке

Tinkoff не требует дополнительной заявки на подключение — такая услуга подключается при открытии карточки либо счета.

- Откройте меню «Платежи».

- Там вам предложат «Переводы по телефону».

- В следующем меню надо кликнуть на строку «По номеру телефона».

- После вводится телефонный номер, указывается банк адресата.

- Набираете в указанном поле желаемую сумму и подтверждаете транзакцию.

При проведении операций через СБП в Тинькофф приложение также умеет брать номер из контактов на смартфоне владельца.

В Райффайзенбанке

Держатели карт от Райффайзенбанка могут сразу отправлять деньги с помощью СБП, не составляя заявок на подключение такой опции.

- В разделе банкинга «Переводы» потребуется найти «Переводы по номеру телефона».

- В следующем окне потребуется напечатать номер телефона и выбрать банк, в который надо перевести денежные средства.

- Ввести сумму перевода, проверить сведения и подтвердить.

Райффазенбанк также дает возможность написать небольшое сообщение для получателя. Это удобно, если нужно указать цель перевода или сделать пометку для адресата. Но это необязательная опция, поле можно оставить пустым.

В Росбанке

Росбанк автоматически подключает всех своих пользователей к системе быстрых переводов. Дополнительных действий совершать не нужно, все уже доступно.

- Отыщите раздел «Платежи», там будет строчка «Частному лицу».

- Кликните на «В другой банк», потом «По номеру телефона».

- Уточните, с какого вашего счета надо сделать списание.

- Напечатайте номер получателя, при необходимости уточните банк.

- Напечатайте сумму, убедитесь в корректности введенных сведений, подтвердите транзакцию.

Переводы должны подтверждаться кодом из SMS. Деньги перечисляются меньше чем через минуту после его введения.

В банке Открытие

Если вы являетесь клиентом банка «Открытие», то для доступа к СБП ничего делать не нужно.

В приложении на смартфоне выполните следующие действия:

- кликните раздел «Платеж», нажмите «Перевести другим людям»;

- укажите, с какой карты переводите деньги;

- напечатайте телефонный номер, выберите банк, куда направляете перевод;

- напечатайте сумму, кликните «Далее»;

- после подтверждения данных можете нажимать «Перевести».

Приложение банка умеет считывать номера из памяти телефона. Вы по желанию можете оставить короткое сообщение для получателя.

В QIWI

Владельцам Киви-кошельков перед совершением операций надо подключить исходящие переводы. Для этого требуется:

- войти в свой кошелек через браузер или приложение на смартфоне;

- отыскать в настройках строку «Система быстрых платежей»;

- оставить галочку в строчку «Исходящие переводы».

Далее в меню открываете пункт «Система быстрых платежей», набираете номер получателя, сумму перевода и посылаете деньги за минуту или даже меньше.

В YooMoney

Быстрые переводы доступны не всем пользователям Юмани.

Такая услуга оказывается только владельцам идентифицированных кошельков (если у вас именной, пройдите процедуру идентификации с помощью Сбербанка или Госуслуг; это занимает пару минут при условии подтвержденной записи на Госуслугах или подключенного сервиса Сбербанк Онлайн).

Также нужно, чтобы ваш кошелек YooMoney был зарегистрирован на российский номер телефона.

Если эти условия выполняются, тогда перевод можно выполнить следующим образом:

- выбрать пункт «Каталог», затем «Перевести»;

- отыскать строчку «По номеру телефона, СБП»;

- напечатать телефонный номер получателя, уточнить его банк;

- напечатать сумму, подтвердить корректность сведений и завершить транзакцию.

Такая возможность есть только в официальном приложении Юмани. Через web-интерфейс в браузере это сделать нельзя.

Приложение СБПэй

Приложение СБПэй нужно для того, чтобы оплачивать приобретения в магазинах и интернете. С точки зрения пользователя оно функционирует точно так же, как GooglePay, ApplePay и MirPay, но в его работе есть существенное отличие.

Три упомянутые системы работают через банковские карты (Mir, Visa, Mastercard). То есть, для их использования нужна карта, выпущенная банком.

А СБПэй работает и без карты. Ему достаточно, чтобы у пользователя имелся открытый счет в банке-партнере системы. Все операции будут осуществляться напрямую с этим счетом, без карты и платежных систем.

Сейчас это приложение доступно клиентам не всех банков, работающих с СБП. Со списком партнеров предлагается ознакомиться на официальном сайте https://sbp.nspk.ru/sbpay/ Однако в обозримом будущем приложение будет доступно для всех партнеров системы.

СБП для бизнеса

СБП работает как современная замена эквайринга. Это тоже безналичный расчет, но вместо платежа по физической карточке осуществляется оплата по QR-коду.

Для бизнеса это выгоднее по ряду причин:

- не надо тратиться на терминалы и прочее оборудование;

- тарифы дешевле, чем по эквайрингу — ставка 0,4% для товаров повседневного спроса, лекарств и ряда других категорий, а для остальных — 0,7%;

- оплата через СБП проходит мгновенно и без задержек.

Чтобы начать принимать оплату таким способом, посетите офис банка и подпишите договор на прием платежей через СБП. Процедура может несколько отличаться в зависимости от учреждения, но банковский служащий поможет со всем разобраться.

Как пользоваться QR-кодами для приема платежей

Выдаваемые QR-коды бывают статичными и динамичными, то есть, изменяющимися в зависимости от нужд пользователя. Например, магазин может выдавать уникальный QR-код для каждой транзакции, а благотворительный фонд выпускает один статичный QR-код для приема пожертвований. Таким образом, сумма операции может закладываться в коде, либо пользователь укажет ее по своему усмотрению.

QR-коды можно использовать по своему усмотрению — напечатать в офлайне и повесить где-то, разместить на визитках или добавить как кнопку на сайт.

Читайте также как принимать платежи по QR-коду в статье.

Лимиты оплаты

Главное ограничение по данному типу операций — 600 000 рублей на одну операцию. Если товар или услуга более дорогие, придется оплатить в две транзакции.

Важно понимать, что оплата через СБП и перевод через СБП — это две разные вещи, и лимиты на них тоже разные. Они не суммируются между собой.

Подтверждение оплаты для продавца

Поскольку операция проходит без терминала, могут возникать опасения, а действительно ли деньги от покупателя поступили на счет.

Для этого существует несколько вариантов подтверждения:

- callback-уведомление;

- смс-сообщение;

- уведомление в CRM или на кассе;

- уведомление от интернет-банкинга или мобильного приложения.

Как именно вы хотите получать подтверждение, вы выбираете на этапе заключения договора с банковским учреждением.

Оплата по QR-коду через СБП

У покупателя есть несколько способов, позволяющих платить за товары и услуги по QR-коду.

- Открыть банковское приложение на телефоне, отсканировать код встроенным сканером и произвести оплату.

- Сканировать код через камеру, потом выбрать нужное банковское приложение из установленных и произвести оплату. Этот метод не подойдет, если камера в вашем смартфоне не умеет автоматически считывать QR-коды. Тогда надо установить специальное приложение-сканер, либо воспользоваться сканером в приложении банка.

Есть и другие варианты, не требующие использования кода.

Например, когда вы совершаете покупки через мобильное приложение магазина или через сайт с телефона, то при оплате увидите кнопку СБП. При нажатии на нее смартфон предложит вам выбрать банковское приложение из установленных и после этого сразу передаст все данные для оплаты этому приложению.

Если же у продавца нет сайта (например, если вы покупаете что-то через соцсети у ИП), то вам могут прислать ссылку для оплаты через СБП. При клике по ней вы также сможете перейти в банкинг на смартфоне и сразу произвести оплату.

Как отозвать перевод и вернуть деньги за покупку

Раньше отозвать ошибочный перевод было невозможно. С августа 2021 года такая возможность все же появилась, но возврат проходит не так быстро.

Автоматически отменить перевод нельзя. Придется обращаться в свой банк и доказывать факт ошибочности операции — например, вы опечатались в номере адресата. Взять и отменить покупку, потому что вы «передумали», едва ли удастся.

Банк вернет деньги в течение 15 дней. А может и не вернуть, так как на данном этапе подобные обращения считаются «просьбой», а не обязательством, как с карточными переводами. Поэтому рекомендуется внимательно перепроверять номер телефона и сумму до того, как перевести средства.

Что касается бизнеса, то тут в СБП есть опция возврата. Можно вернуть деньги покупателю как за часть товаров из чека, так и полную сумму. Деньги зачисляются моментально, а оформление возврата осуществляется через интерфейс вашего онлайн-банкинга.

Как выбрать счет для получения переводов через СБП по умолчанию

Если у вас на один номер заведены карты различных банков, то у других людей может возникнуть вопрос, куда именно нужно переводить деньги.

Есть несколько способов решения проблемы.

- Самое простое — сказать человеку, куда именно вы бы хотели получить платеж. Либо переоформить ненужные карты на другой номер.

- Покопайтесь в настройках своего банковского приложения. Вы можете найти там опцию «Настройки системы быстрых платежей», и там будет вариант, позволяющий задать счет по умолчанию. Но такая возможность есть не во всех банкингах.

Если вы не смогли воспользоваться вторым вариантом, и просто просить на словах нет желания, свяжитесь с менеджером своего банка. Специалист поможет вам назначить нужный счет, и деньги будут направляться туда.

Как переводить деньги через систему быстрых платежей

Если подытожить вышесказанное, то получится поэтапное руководство по совершению СБП-перевода:

- Узнайте и сохраните телефонный номер человека, которому посылаете деньги.

- Уточните, в какой банк осуществляется перевод (на случай, если с номером связаны разные карточки). Банковское учреждение должно быть партнёром системы быстрых платежей, иначе транзакция не пройдет.

- Откройте банковское приложение, найдите строку «Платежи по номеру телефона», напечатайте номер и сумму для отправки.

- Также есть возможность распознать QR-код встроенным сканером или камерой вашего смартфона, если бизнес подключил такую услугу.

- За раз нельзя отправить более 600 тысяч рублей. За 100 тысяч ежемесячно не полагается комиссия, за превышение этой суммы — плата по тарифу вашей карточки.

- Возврат осуществляется исключительно посредством обращения в банк. У стороны-получателя будет запрошено согласие на осуществление возврата.

Перед тем, как пытаться воспользоваться этой услугой, убедитесь, что ее не нужно подключить через отдельную заявку. Например, этого требует Сбербанк и ряд других кредитных учреждений.

В чем подвох системы быстрых платежей

Как и все банковские операции, СБП имеет определенные уязвимости и «окна», которыми пользуются мошенники.

Открытость данных

Если кто-то узнал ваш номер телефона, он получит информацию о вашем полном имени по паспорту, а также обо всех счетах, имеющихся у вас в банках. Мошенники используют эти сведения, чтобы совершать звонки от имени банковского учреждения и якобы предупреждать вас о подозрительных операциях.

К сожалению, узнать телефон человека сейчас довольно просто. Вы можете судить об этом по количеству спам-звонков и смс, на которые вы сами не подписывались.

Поэтому помните: никогда не называйте подтверждающие коды в беседе с кем-либо. Даже если этот человек знает ваше полное имя и называет верные данные о том, в каком банке у вас счет. Если есть какие-то подозрения, не делайте никаких операций, сбросьте вызов и сами позвоните в свой банк. Объясните ситуацию оператору и следуйте его инструкциям.

Смена номера

Допустим, вы регулярно переводите деньги одному и тому же человеку, а он сменил номер и забыл предупредить вас об этом. Хорошо, если этот номер не успел уйти новому абоненту — тогда операция просто не пройдет.

Но если номер присвоен новому человеку, и тот уже привязал свои карты с системой быстрых платежей, ваши деньги уйдут ему. Остается либо связываться с человеком и просить вернуть деньги, надеясь на понимание, либо обращаться в банк с просьбой оформить возврат.

Не показывается отправитель перевода

В некоторых онлайн-банкингах не показывается, от кого прислана та или иная сумма. Где-то это все же показывается, или есть возможность добавить короткое сообщение, но до сих пор есть банки, где этого нет.

Если вы получаете много платежек через СБП, и есть необходимость отличать одну от другой, это может стать проблемой. Придется либо списываться с тем, кто переводит деньги, либо искать банк, у которого в интерфейсе виден отправитель.

Проблемы с возвратом

Механизм возврата денег, переведенных через СБП, до сих пор не отлажен и еще находится в разработке.

Во-первых, быстро вернуть не получится, и придется ждать до 15 дней, пока банк свяжется с банком получателя и запросит у того согласие на возврат средств. Но это не так страшно, поскольку возврат по карте иной раз приходится ждать в два раза больше.

Во-вторых, что намного важнее, банк может просто проигнорировать ваш запрос на возврат переведенной суммы. Например, если вы не смогли доказать, что перевод действительно совершен ошибочно.

В таком случае вам остается лично связываться с покупателем, объяснять ситуацию и просить переслать деньги назад. Избежать этого можно в том случае, если дважды и трижды проверять правильность введенного номера и суммы.

Плюсы и минусы системы быстрых платежей

В системе быстрых платежей есть и хорошее, и плохое. Поскольку эта методика переводов придумана относительно недавно, некоторые ее моменты все еще дорабатываются и дополняются. Однако уже на этом этапе пользователи оценили предоставляемые ей удобства.

Преимущества

- Очень оперативное зачисление денег.

- Выходные не влияют — система функционирует круглосуточно и без выходных.

- Часть операций бесплатная (в рамках лимита), в остальном — значительно сниженные комиссии по сравнению с обычными переводами между картами.

- Суммарная комиссия по операции не может быть больше 1500 рублей, сколько бы денег вы ни перевели.

- Для предпринимательства СБП — это возможность отказаться от эквайринга и терминалов, принимая оплату через QR-коды со сниженной комиссией.

- До 1 июля 2022 года владельцы малого и среднего предпринимательства получают возможность вернуть комиссии, уплаченные за операции по СБП (за подробностями нужно обратиться в свой банк).

- Есть свое приложение СБПэй, которому не требуются платежные системы, так как оплата проводится напрямую со счета на счет.

Недостатки

- Проблематичность возврата ошибочных переводов (есть риск вообще не вернуть свои средства).

- Система работает только в рамках банков-партнеров (хотя все крупнейшие банки уже участвуют в СБП, и это не должно причинять серьезных проблем).

- В отдельных случаях переводы доступны только через приложение (например, в Юмани).

- СБП обладает некоторыми уязвимостями для мошенничества, но в целом не опаснее обычных банковских карт. Если действовать здраво и соблюдать базовые правила безопасности, мошенникам не удастся завладеть вашими средствами.

Таким образом, система быстрых переводов делает обмен денежными средствами более оперативным, дешевым и удобным. Главное, изучить все правила совершения переводов по СБП, чтобы использовать возможности системы по максимуму.

Если у Вас остались вопросы по использования системы быстрых платежей, задавайте их в комментариях, и наш эксперт обязательно Вам ответит.

Sustainable Biomass Partnership – это программа, инициированная в 2013 году крупнейшими энергетическими компаниями Дании, Великобритании, Нидерландов и Бельгии, которые в заботе об окружающем мире приняли стратегическое решение о переходе на возобновляемые источники энергии, в частности биомассу в капсулах, так называемые пеллеты. Этот путь развития топливно-энергетической отрасли поддерживается государствами, активно принимающими законы по защите окружающей среды, бережному природопользованию, уменьшению вредных выбросов, сокращению парникового эффекта и уменьшения добычи угля. Совместное лоббирование интересов и взаимодействие в сфере экономической безопасности стран, в которых пеллеты активно используются для производства электроэнергии и отопления жилых помещений уже в 2015 году привело к появлению первых аккредитованных SBP сертификационных организаций. В пример можно привести датскую NEPCon и российскую «Лесную сертификацию».

С 2016 года все европейские энергетические компании в обязательном порядке требуют от своих поставщиков наличия сертификата SBP, гарантирующего, что вся использованное сырье (древесные опилки, стружка, щепа) получены с соблюдением ряда норм безопасности. К которым относятся легальность, количество выбросов углеродов в атмосферу, устойчивость лесопользования, надежность цепи поставок и многое другое.

Так как ситуация в отрасли в значительной степени зависит не только от колебаний в экономике, но и от климатических параметров, периодически отмечаются колебания спроса на биомассу для топливных гранул. В конце 2016 и в 2017 году в связи с заметным зимним похолоданием в Европе для российских компаний появилась возможность захватить более широкий плацдарм на территории ЕС. Затраты на получение сертификата SBP будут полностью оправданы в связи со значительно возрастающими прибылями.

Кроме того, чрезвычайно перспективными считается дальневосточное экспортное направление. Япония, где в последние годы сильно анти-атомное лобби и Китай, стремительно меняющий экологическую политику в связи с множественной угрозой разрушения среды обитания в крупных городах. Здесь также потребуется большое количество высококачественной биомассы.

Следует отметить, что SBP полностью признает легитимность таких лесных сертификатов, как FSC и PEFC, и не противоречит, а дополняет их требования. Это значит, что поставщики сырья и производители топливных гранул, использующие древесину с участков или предприятий, чья продукция украшена данными логотипами, без труда попадут на перспективный, быстро развивающийся рынок низкоуглеродных энергий.

В случае если подобных сертификатов не имеется, предприятие в качестве подготовительного этапа должно пройти оценку сырья для снижения рисков нарушения законности и появления несертифицированных материалов. Которые в свою очередь подразделяется на три типа:

• первичное сырье, то есть просто выделенные участки леса;

• вторичное – опилки, щепа, доски и тому подобное;

• материалы третьего порядка, представляющие собой уже готовые пеллеты.

Однако главным показателем является уровень углеродного баланса, подсчитываемый после окончательного сведения данных в единую систему.

Программа для получения сертификата SBP включает в себя несколько традиционных этапов, в частности, предварительный и основной аудит. По срокам можно отметить, что в разделе производства биомассы, время, требующееся для получения сертификата, составит от 3 до 6 месяцев, а для трейдеров – всего 1-3 мес.

Одним из принципов работы SBP является полная открытость, так что все документы, формы и инструкции, необходимые для прохождения сертификации, имеются на сайте аккредитованных представительств SBP.