Продолжаем рассказывать о годовой бухгалтерской отчётности за 2021 год. Сегодня на очереди инструкция по составлению отчёта о финансовых результатах.

В конце статьи подарки: видео с вебинара Алексея Иванова и Людмилы Архипкиной по составлению годовой бухгалтерской отчётности и практическое пособие для главбуха.

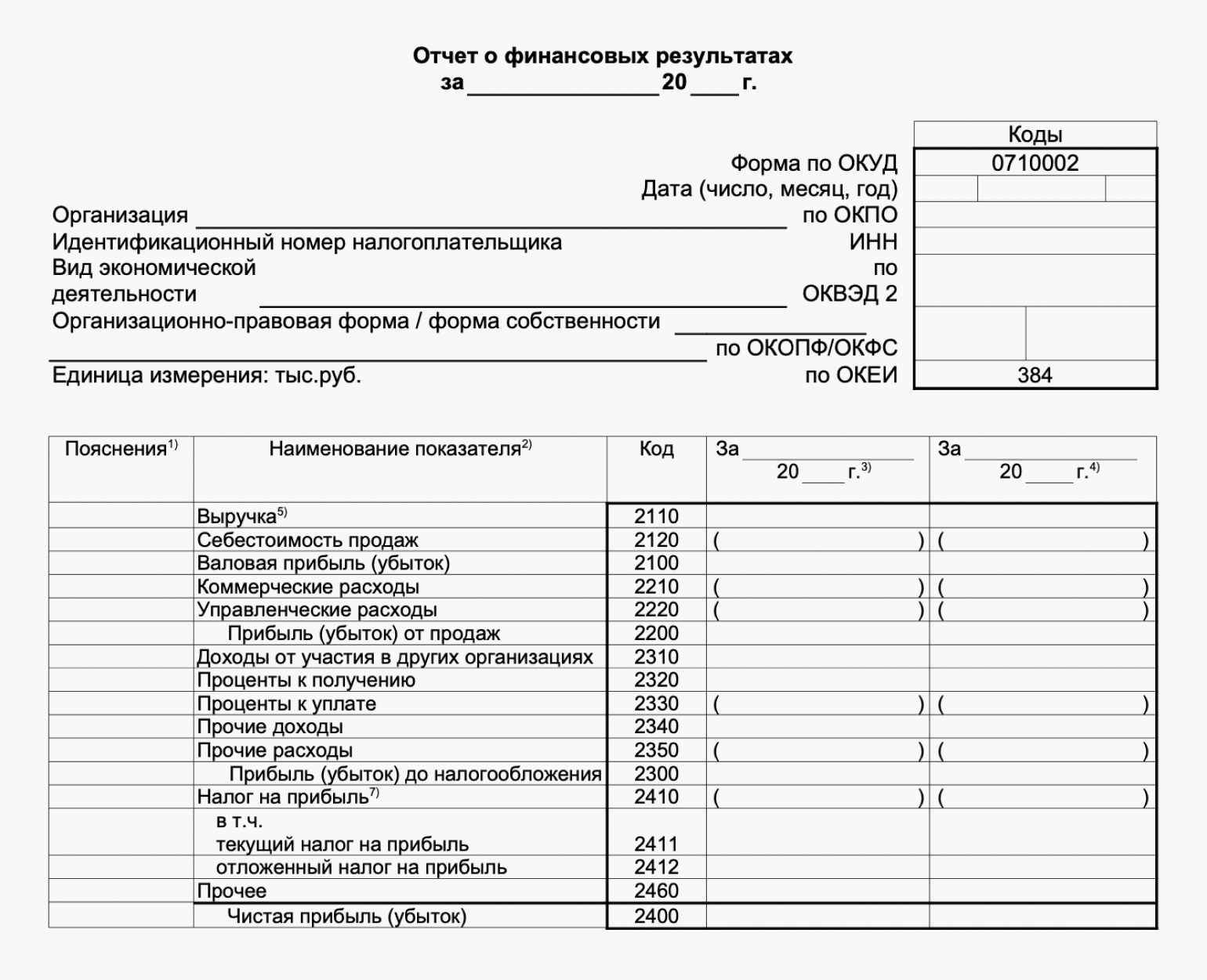

Отчёт о финансовых результатах содержит информацию о доходах, расходах и финансовых результатах организации. Эта форма бухгалтерской отчётности также известна как отчёт о прибылях и убытках или «Форма № 2». Как устроен отчёт о финансовых результатах мы рассказывали в этой статье. Российские компании должны составлять отчёт о финансовых результатах по форме, утверждённой приказом Минфина РФ от 02.07.2010 № 66н. Отчёт о финансовых результата нужно сдать в налоговую не позднее 31 марта 2022 года. Далее подробно рассмотрим, как заполнять строки отчёта о финансовых результатах на основании данных бухгалтерского учёта.

Подарок от экспертов сервиса «Моё дело»:

практическое пособие для главбуха

Как составить годовую бухгалтерскую отчётность за 2021 год

Оставьте заявку в форме ниже, и мы вышлем вам подробные инструкции по составлению всех форм бухотчётности бесплатно!

Как отразить финансовые результаты от обычных видов деятельности организации

В строку 2110 «Выручка» нужно включить информацию о выручке организации от основной деятельности. Это кредитовый оборот по счёту 90.1 «Продажи» за вычетом дебетовых оборотов по счетам 90.3 «НДС» и 90.4 «Акцизы», если компания платит эти налоги.

Если компания занимается несколькими видами деятельности, то нужно отдельно показать выручку по каждому направлению, которое даёт более 5 % от общего дохода компании (п. 18.1 ПБУ 9/99).

В строке 2120 «Себестоимость продаж» указывают данные о расходах, которые непосредственно связаны с производством проданной продукции, закупкой реализованных товаров или оказанием услуг. Это дебетовый оборот по счёту 90.2 «Себестоимость продаж» в корреспонденции с кредитом следующих счетов:

- 20 «Основное производство»;

- 23 «Вспомогательные производства»;

- 29 «Обслуживающие производства и хозяйства»;

- 40 «Выпуск продукции, работ, услуг» — если компания ведёт учёт по нормативной (плановой) себестоимости с использованием этого счёта;

- 41 «Товары»;

- 43 «Готовая продукция»;

- 45 «Товары отгруженные»

- 46 «Выполненные этапы по незавершённым работам».

Если в строке 2110 была выделена выручка по разным направлениям деятельности, то и себестоимость продаж по ним также нужно показать отдельно (п. 21.1 ПБУ 10/99).

В строке 2100 «Валовая прибыль (убыток)» указывают валовый финансовый результат от основной деятельности. Это разность между выручкой и себестоимостью продаж:

Стр. 2100 = стр. 2110 — стр. 2120.

В строке 2210 «Коммерческие расходы» отражают расходы, связанные с реализацией продукции, товаров или услуг: реклама, логистика и т.п. Это дебетовый оборот по счёту 90.2 в корреспонденции с кредитом счёта 44 «Расходы на продажу».

В строке 2220 «Управленческие расходы» нужно указать расходы на управление организацией, отражённые на одноимённом счёте 26. Это, например, зарплата руководства и других офисных сотрудников, аренда офиса и т.п.

До 2021 года порядок заполнения строки 2220 зависел от учётной политики организации. С 2021 года вступил в силу для обязательного применения ФСБУ 5/2019 «Запасы». Теперь все организации должны указывать в строке 2220 дебетовый оборот по счёту 90.2 в корреспонденции с кредитом счёта 26.

В строке 2200 «Прибыль (убыток) от продаж» нужно указать общий финансовый результат от основной деятельности организации. Для этого следует вычесть из валовой прибыли коммерческие и управленческие расходы:

Стр. 2200 = стр. 2100 — стр. 2210 — стр. 2220.

Как составить годовой отчёт за 2021 год

Бесплатный вебинар Алексея Иванова и Людмилы Архипкиной 15 марта в 11-00

Как отразить прочие доходы и расходы

В строку 2310 «Доходы от участия в других организациях» включают информацию о полученных дивидендах или доходах от продажи акций либо долей в уставном капитале. Это кредитовый оборот по счёту 91.1 «Прочие доходы» в части перечисленных видов доходов.

В строке 2320 «Проценты к получению» указывают различные виды процентов, которые получает организация: по выданным займам, приобретённым ценным бумагам или средствам на банковских депозитах. Сведения берут с кредита счёта 91.1 в части начисленных процентов.

В строке 2330 «Проценты к уплате» отражают все виды процентных выплат организации: по полученным кредитам и займам, а также по облигациям и векселям. Эту информацию берут с дебета счёта 91.2 «Прочие доходы».

В строке 2340 «Прочие доходы» указывают все иные доходы организации, которые не относятся к основной деятельности, и не были учтены выше. Чтобы заполнить эту строку, нужно вычесть из кредитового оборота по счёту 91.1 показатели строк 2310 и 2320.

Например, для производственной или торговой компании в строку 2340 могут войти доходы от сдачи в аренду временно неиспользуемых помещений.

В строку 2350 «Прочие расходы» нужно включить информацию обо всех расходах, не связанных с основной деятельностью, кроме процентов. Показатель этой строки должен быть равен разности между дебетовым оборотом по счёту 91.2 и данными строки 2330.

Например, в этой строке нужно отразить расходы на услуги банков или начисленные штрафы и пени.

Как отразить итоговый финансовый результат и налоги с него

В строке 2300 «Прибыль (убыток) до налогообложения» следует отразить итоговый финансовый результат организации с учётом всех доходов и расходов. Для этого нужно скорректировать значение прибыли (убытка) от продаж на суммы прочих доходов и расходов:

Стр. 2300 = ст. 2200 + стр. 2310 + стр. 2320 — стр. 2330 + стр. 2340 — стр. 2350.

В строке 2410 «Налог на прибыль»организации, которые работают на ОСНО, должны указать начисленную сумму данного налога. Показатель строки 2410 складывается из двух строк, расположенных ниже:

Стр. 2410 = стр. 2411 +- 2412.

В строке 2411 «Текущий налог на прибыль» нужно указать сумму этого налога, которая начислена по декларации.

Строку 2412 «Отложенный налог на прибыль» должны заполнять те организации, которые используют ПБУ 18/02. Она содержит отклонения между данными бухгалтерского и налогового учёта по налогу на прибыль. Сумма в строке 2412 равна разности между дебетовыми оборотами по счетам 09 «Отложенные налоговые активы» и 77 «Отложенные налоговые обязательства» и кредитовыми оборотами по этим же счетам.

Показатель по этой строке может быть, как положительным, так и отрицательным.

В строке 2460 «Прочие» нужно указать другие виды доходов или расходов, которые влияют на чистую прибыль. Например, компании, которые применяют упрощённую систему налогообложения или единый сельхозналог должны указать в этой строке сумму начисленного налога по своему спецрежиму.

Показатель строки 2400 «Чистая прибыль (убыток)» равен разности между прибылью до налогообложения и начисленным налогом на прибыль с учётом прочих доходов или расходов:

Стр. 2400 = стр. 2300 — стр. 2410 +- стр. 2460.

Как заполнить справочную информацию

В строках, перечисленных ниже, нужно указать данные, которые не влияют на чистую прибыль, но отражаются на капитале компании, либо дают полезную информацию для акционеров.

В строке 2510 «Результат от переоценки внеоборотных активов, не включаемый в чистую прибыль (убыток) периода» нужно указать сведения о переоценке активов, если эти суммы не вошли в прочие доходы или расходы, а были отнесены на увеличение или уменьшение добавочного капитала организации на счёте 83.

В строке 2520 «Результат от прочих операций, не включаемых в чистую прибыль (убыток) периода» нужно отразить информацию об иных операциях, кроме переоценки активов, которые не были учтены при расчёте чистой прибыли, но повлияли на капитал организации. Например, здесь следует отразить курсовые разницы, связанные с деятельностью организации за пределами РФ (п. 19 ПБУ 3/2006).

В строке 2530 «Налог на прибыль от операций, результат которых не включается в чистую прибыль (убыток) периода» указывают сведения о налоге на прибыль, начисленном с показателя строки 2520:

Стр. 2530 = Стр. 2520 х СТ,

где СТ – ставка налога на прибыль, которую применяет организация.

В строке 2500 «Совокупный финансовый результат периода» нужно отразить информацию об итоговом финансовом результате деятельности организации, с учётом всех операций, повлиявших на её капитал:

Стр. 2500 = стр. 2400 +- стр.2510 +- стр. 2520 +- стр. 2530.

Строки 2900 «Базовая прибыль (убыток) на акцию» и 2910 «Разводнённая прибыль (убыток) на акцию» содержат информацию, которую должны заполнять только акционерные общества (п. 16 Методических рекомендаций, утверждённых приказом Минфина от 21.03.2000 № 29н):

- В строке 2900 нужно указать сумму чистой прибыли, которая приходится на одну обыкновенную акцию.

- В строке 2910 отражают информацию о максимально возможном уменьшении прибыли на одну обыкновенную акцию вследствие выпуска компанией дополнительных акций.

Подарок для наших читателей — запись вебинара по применению ФСБУ 25/2018. Два часа подробного разбора новаций стандарта, конкретных примеров и ответов на вопросы! Спикеры — известные эксперты в бухгалтерии и участники разработки новых ФСБУ:

- Алексей Иванов — директор по знаниям и развитию учётной системы интернет-бухгалтерии «Моё дело».

- Людмила Архипкина — ведущий методолог по бухгалтерскому учёту и налогообложению интернет-бухгалтерии «Моё дело».

Как составить годовой отчёт за 2021 год

с учётом новаций законодательства

Получите бесплатное видео с экспертным обзором!

Оставьте заявку в форме ниже, и мы вышлем вам запись.

Составление бухгалтерской отчетности — одна из основных задач, стоящих перед бухгалтером по окончании календарного года. Основные этапы и правила ее оформления рассмотрены в нашей рубрике «Составление бухгалтерской отчетности».

Подробнее

-

Все материалы

-

Новости

-

Статьи

По какой строке отразить в бухгалтерском балансе сальдо счета 08?

08 счет в бухгалтерском балансе попадает в несколько строк. Рассмотрим особенности формирования данных на этом счете и порядок отражения остатка по нему в балансе.

Задолженность подотчетных лиц в бухгалтерском балансе — актив или пассив?

Задолженность подотчетных лиц — актив или пассив — вопрос, с которым сталкивается любой начинающий бухгалтер. Как возникает задолженность подотчетных лиц, на каком счете ведется учет взаиморасчетов с подотчетниками, в какой раздел баланса заносится задолженность — об этом читайте в нашей статье.

Как и когда проводить реформацию бухгалтерского баланса?

Реформация баланса — обязательный ежегодный заключительный этап работы с бухгалтерскими данными. Процедура реформации баланса приводит к формированию величины нераспределенной прибыли или непокрытого убытка, отражаемой в строке 1370 бухбаланса. Рассмотрим особенности этой процедуры.

Валюта баланса в бухгалтерском балансе — это…

Валюта баланса — это сумма всех отраженных в балансе активов или всех пассивов. Применение балансовых показателей, в том числе валюты баланса, — это достаточно широкая область в финанализе. Кроме того, по валюте баланса определяют, подлежит ли предприятие обязательному аудиту. Как определить и пользоваться эти показателем, расскажем в статье.

Составляем пояснительную записку к бухгалтерскому балансу (образец)

Пояснительная записка к бухгалтерскому балансу — обязательна ли она в составе годовой отчетности, кто должен ее составлять, а кто может этого не делать, и самое главное, как она выглядит? Об этом мы расскажем в нашей статье.

Заполняем приложение к бухгалтерскому балансу (форма 5)

Форма 5 — приложение к бухгалтерскому балансу — предназначена для расшифровки строк этого отчета. Разберем, что представляет собой форма 5, как и в каком объеме она заполняется.

Как отражается выручка в бухгалтерском балансе?

Выручка в бухгалтерском балансе — в какой строке ее можно посмотреть? Чаще всего такой вопрос возникает у бухгалтеров — новичков или у тех, кто далек от бухгалтерского учета. Опытный бухгалтер сразу скажет, что конкретной строки в балансе, в которой представлена выручка, просто нет. И он будет прав и не прав одновременно. Хотя строки с выручкой в балансе нет, все же выручка и баланс взаимосвязаны. Как именно, мы расскажем в нашей статье.

Заполняем форму 723 бюджетной отчетности (нюансы)

Форма 723 бюджетной отчетности раскрывает данные о потоках денежных средств (ДС). Как она сдается в 2023 году за 2022-й? О структуре формы, правилах ее заполнения и произошедших в ней изменениях расскажем в нашей статье.

Составляем бухгалтерский баланс при УСН в 2022 — 2023 годах

Бухгалтерский баланс при УСН составляется и сдается на общих основаниях. В статье мы расскажем о составлении бухгалтерского баланса при УСН, а также о некоторых поблажках, на которые при этом могут рассчитывать «упрощенцы».

Основные этапы составления бухгалтерской отчетности

Правила составления бухгалтерской отчетности предприятия

Использование бухгалтерской отчетности предприятиями и ИП в упрощенном виде

Основные этапы составления бухгалтерской отчетности

Бухгалтерская отчетность представляет собой вид документации, которая полностью отражает финансовое состояние организации или ИП. В связи с этим при составлении бухгалтерской отчетности всегда требуется соблюсти последовательность этапов, начиная с подготовительных работ и заканчивая собственно ее формированием. Благодаря этому можно добиться корректности и достоверности отчетов.

Рассмотрим основные этапы составления бухгалтерской отчетности:

- Проверка соответствия информации на счетах бухгалтерского учета первичным документам.

- Инвентаризация кассы и имущества.

Смотрите, как провести инвентаризацию перед годовой отчетностью.

- Корректировка данных бухучета при выявлении отклонений.

- Закрытие счетов.

- Реформация баланса.

Правильно ее осуществить поможет статья «Как и когда проводить реформацию бухгалтерского баланса?».

- Непосредственно составление бухгалтерской отчетности.

Правила составления бухгалтерской отчетности предприятия

Порядок составления бухгалтерской отчетности регулируется ПБУ 4/99 и включает следующие группы правил:

- Принципы, применимые при составлении бухгалтерской отчетности. К ним, в частности, относятся:

- Необходимость соблюдения достоверности отражаемой информации.

- Отражение данных с учетом сведений о филиалах, представительствах и подразделениях.

- Соблюдение актуальных форм.

- Заполнение отчетов с учетом показателей как минимум 2-летнего периода.

- Соблюдение порядка раскрытия информации в зависимости от значения показателей. Если числовые значения по тому или иному показателю отсутствуют, проставляется прочерк. Если показатели существенные, они отражаются обособленно, если несущественные — раскрываются в пояснениях.

- Отчетная дата — последний день отчетного периода.

- Отчетный период — с 1 января по 31 декабря. Для новых организаций и ИП — с даты внесения сведений в ЕГРЮЛ или ЕГРИП по 31 декабря. Если же регистрация произошла после 30 сентября, то отчетный период начинается с даты регистрации, а заканчивается 31 декабря года, следующего за годом образования лица.

- Наличие в формах отчетности всех необходимых реквизитов, например наименования составителя, периода.

- Составление на русском языке.

- Применение валюты РФ.

- Подписание руководителем (или лицом, наделенным соответствующими полномочиями).

- Принципы составления бухгалтерского баланса. Основные этапы, которые при этом важно соблюсти, отражены в статье «Порядок составления бухгалтерского баланса (пример)». Смотрите также образец выписки из бухгалтерского баланса.

- Правила, распространяющиеся на отчет о финансовых результатах. Его необходимо заполнить с учетом следующего порядка:

- Необходимо разделить расходы на связанные с деятельностью организации или ИП и прочие.

- Выручка отражается за вычетом НДС, акцизов и прочих налогов.

См.: «Как отражается выручка в бухгалтерском балансе?».

- Себестоимость должна быть сформирована без учета коммерческих и управленческих расходов.

- Приводятся показатели формирования чистой прибыли.

О порядке заполнения отчета о финрезультатах читайте в статье «Заполнение формы 2 бухгалтерского баланса (образец)».

- Правила, действующие для пояснений к балансу и отчету о финрезультатах:

- Пояснения должны служить раскрытием сведений учета в соответствии с учетной политикой.

- В пояснениях необходимо указать, что порядок составления бухгалтерской отчетности должен соответствовать действующему законодательству.

- Пояснения представляют собой расшифровку информации о разных аспектах хозяйственной жизни, например о движении нематериальных активов, основных средств и т. д.

- Пояснения при составлении бухгалтерской отчетности приводятся посредством применения специальных форм. Образец заполнения одной из них можно посмотреть в статье «Расшифровка дебиторской и кредиторской задолженности — образец».

- В пояснениях необходимо отражать информацию о движении денежных средств и изменении капитала.

- Пояснения должны содержать сведения об основном виде деятельности, среднесписочной численности работников, исполнительном органе компании. Подробности — в этой статье.

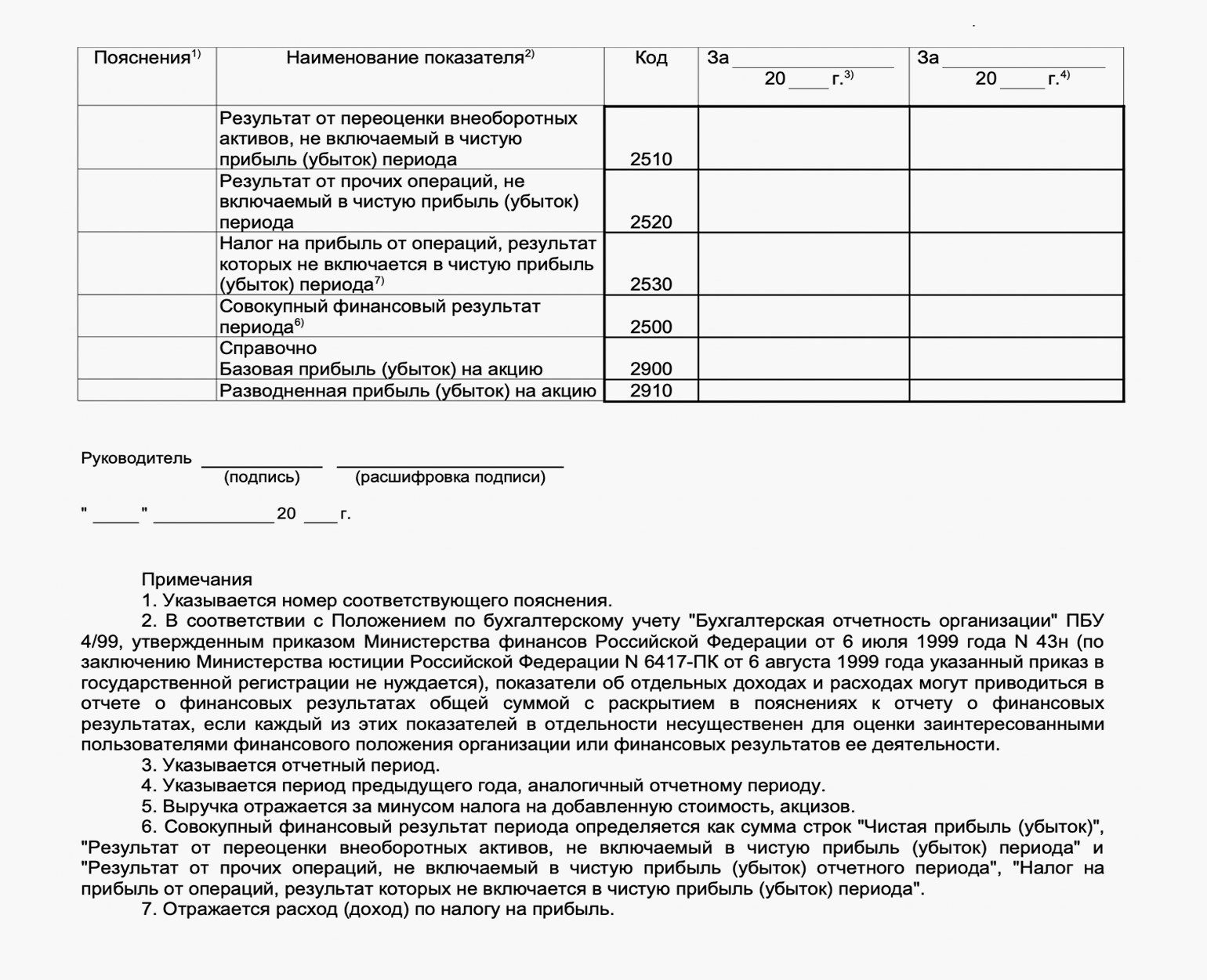

Использование бухгалтерской отчетности предприятиями и ИП в упрощенном виде

П. 4 ст. 6 ФЗ «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ предусмотрено формирование субъектами малого бизнеса упрощенного баланса. Для этого важно соблюсти условия отнесения к СМП, а именно:

- Среднесписочная численность работников за отчетный период должна составлять не более 100 человек.

- Выручка — не более 800 млн руб.

- Прочие условия, отраженные в ст. 4 ФЗ «О развитии малого и среднего предпринимательства в РФ» от 24.07.2007 № 209-ФЗ.

Если указанные условия выполняются, порядок составления бухгалтерской отчетности может быть упрощен. В ее составе будут только 2 основных отчета: баланс и отчет о финрезультатах. При этом могут быть представлены дополнительные отчеты, о которых идет речь в статье «Упрощенная отчетность малого бизнеса».

При этом упрощенный бухбаланс будет включать:

- сокращенный перечень активов и пассивов;

- данные за 3 предшествующих года;

- обобщенные показатели.

Правильно заполнить упрощенный баланс вам поможет эта публикация.

Отчет о финрезультатах также заполняется малыми предприятиями в упрощенной форме, которая отражает:

- выручку;

- расходы на обычную деятельность;

- проценты к уплате;

- прочие доходы;

- прочие расходы;

- налог на прибыль;

- чистую прибыль.

При этом при составлении бухгалтерской отчетности информация в отчете о финрезультатах указывается за 2 года.

Кроме того, правила составления бухгалтерской отчетности в упрощенной форме требуют наличия в документе строгих граф. В связи с этим, если малому предприятию при составлении бухгалтерской отчетности понадобилось внести какие-то дополнительные расшифровки, упрощенную форму уже использовать нельзя (подробности — здесь).

Законодательство предусматривает 2 формата составления бухгалтерской отчетности: по стандартной и упрощенной форме. Определиться, можно ли вам применять нужный формат, а также правильно заполнить отчеты вам поможет наша рубрика «Составление бухгалтерской отчетности».

#статьи

- 2 сен 2022

-

0

Отчёт о финансовых результатах: что это такое и как его составить

Что отражать в отчёте о финансовых результатах? Как посчитать доходы, расходы и прибыль? Какую форму отчёта использовать и как её заполнить?

Иллюстрация: Polina Vari для Skillbox Media

Рассказывает просто о сложных вещах из мира бизнеса и управления. До редактуры — пять лет в банке и три — в оценке имущества. Разбирается в Excel, финансах и корпоративной жизни.

Отчёт о финансовых результатах (ОФР) — новое название отчёта о прибылях и убытках, формы №2 бухгалтерской отчётности. Вместе с бухгалтерским балансом ОФР готовят по результатам каждого года и сдают в налоговую не позднее 31 марта.

ОФР должны представлять все юридические лица, зарегистрированные на территории РФ, включая компании, которые ведут бухучёт по упрощённой форме.

Кроме налоговой службы, отчёт о финансовых результатах могут запросить банки, инвесторы или контрагенты. По нему они определяют, стоит ли сотрудничать с компанией.

В статье разберёмся:

- что отражают в отчёте о финансовых результатах;

- какие виды доходов и расходов нужно учитывать;

- какие виды прибыли отражают в отчёте о финансовых результатах;

- по какой форме его нужно составлять;

- как правильно заполнять строки отчёта;

- как узнать больше о формах бухгалтерской отчётности.

В отчёте о финансовых результатах отражают сведения о доходах и расходах компании за отчётный период, а также информацию о её прибыли или убытках. Все данные для отчёта берут из документов бухгалтерского учёта, который каждая компания должна вести непрерывно.

Подробнее о бухгалтерском учёте говорили в статье.

Все доходы и расходы ОФР разделены на три группы по виду операций:

- Операционные — доходы и расходы от основной деятельности компании.

- Неоперационные — доходы и расходы от прочей деятельности компании. Например, от инвестиционной.

- Финансовые или процентные — доходы и расходы от финансовой деятельности компании. Это, например, платежи по банковским кредитам или процентный доход по депозитам.

Отчёт о финансовых результатах составляют по принципу начисления — все доходы и расходы компании учитывают в момент совершения операции. Поэтому часто доходы и расходы, которые отражены в ОФР, не соответствуют фактическому движению денежных средств компании.

Такая ситуация может возникнуть, когда компания, например, продала товар, но дала отсрочку покупателям и ждёт поступления денег на счёт. То есть в отчёте ОФР прибыль уже отражена, а в реальности этих денег нет.

Может быть и обратная ситуация. Например, компания купила материалы, но ещё не расплатилась за них. Или сделала предоплату товара и ждёт, когда получит его на склад.

Поэтому важно сравнивать отчёт о финансовых результатах с отчётом о движении денежных средств. Подробнее о нём будем говорить в следующей статье. Если по этим отчётам видны существенные расхождения в доходах и расходах компании, нужно разбираться, почему так произошло.

В следующих трёх разделах рассмотрим подробнее, какие виды доходов, расходов и прибыли нужно отражать в отчёте о финансовых результатах. Затем разберёмся, как заполнять строки отчёта.

Как мы говорили выше, все доходы и расходы в отчёте о финансовых результатах разделены на операционные, неоперационные и финансовые. В зависимости от этого выделяют следующие виды доходов.

Выручка. Это доход от основной деятельности компании. На выручку смотрят все пользователи отчётности — собственники, инвесторы, банки, кредиторы и другие заинтересованные лица. Она показывает общее состояние финансовых дел компании.

Доходы от участия в других организациях. В этой строке отражают дивиденды, которые компания получила от вложений в другие предприятия — в уставные капиталы, в приобретение акций.

Процентные доходы. Здесь отражают результаты от финансовой деятельности компании. Например, проценты, которые компания получила за предоставленные кредиты другим компаниям или физлицам. В этой же статье отражают полученные проценты от банка по вкладам.

Прочие доходы. В этой статье отражают все остальные виды доходов, которые компания получила за отчётный период. Это доходы от неоперационной деятельности — например, выручка от продажи основных средств компании или инвестиций, положительная разница в курсе валют, безвозмездно полученное имущество, товары, обнаруженные при инвентаризации.

По аналогии с доходами расходы классифицируют в зависимости от того, к какой деятельности компании они относятся. Выделяют пять видов расходов:

- Себестоимость. Это расходы, которые напрямую связаны с основной деятельностью компании — например, с процессами производства товаров или предоставления услуг.

- Коммерческие расходы. Это расходы, которые компания понесла, чтобы продать свой продукт или услуги. Например, расходы на рекламу и маркетинг.

- Управленческие расходы. Эта статья учитывает расходы, которые связаны с управлением компанией. Например, зарплата топ-менеджмента, аренда офиса.

- Процентные расходы. В этой статье отражают проценты, которые начислены компании за кредиты и другие заёмные деньги.

- Прочие расходы. Это расходная часть неоперационной деятельности компании. Например, себестоимость основных средств, инвестиций, отрицательная курсовая разница, безвозмездно переданное имущество, недостачи после инвентаризации.

В отчёте о финансовых результатах отражают четыре вида прибыли.

- Валовая прибыль. Это промежуточный показатель прибыли. Характеризует доход от продаж. Для его расчёта нужно от суммы выручки отнять себестоимость продукции или услуг.

- Прибыль от продаж. Также промежуточный финансовый результат. Он показывает эффективность работы компании по основной деятельности, без учёта прочих доходов и расходов.

- Прибыль до налогообложения. По-другому этот показатель называют бухгалтерской прибылью. Он включает прибыль от продаж, доходы от участия в других компаниях, проценты, а также прочие доходы и расходы.

По этому показателю оценивают эффективность хозяйственной деятельности компании. Если доля прочих доходов составляет большую часть, есть смысл пересмотреть основную деятельность компании. - Чистая, или нераспределённая, прибыль. Это конечный финансовый результат компании — прибыль после уплаты налогов и других обязательных платежей: например, пеней, штрафов.

Бланк формы отчёта о финансовых результатах — таблица, над которой указаны:

- отчётный период и дата;

- сведения о компании — коды ОКПО, ИНН, ОКВЭД, ОКОПФ, ОКФС;

- единица измерения показателей отчёта — с 2019 года показатели выражаются только в тысячах рублей.

Таблица с показателями отчёта ОФР для компаний, который ведут учёт в общем порядке, включает пять граф:

- Номер пояснения к отчёту — указывают, если к этому показателю есть подробная расшифровка в пояснениях к бухгалтерской отчётности.

- Наименование показателя — подробнее все показатели формы разбираем ниже.

- Код строки — его указывают в соответствии с приложением 4 к Приказу Минфина России №66н.

- Величина показателя за текущий отчётный период.

- Величина показателя за этот же период прошлого года — её переносят из отчёта ОФР за прошлый год.

Скриншот: «Главбух»

Скриншот: «Главбух»

Компании, которые ведут бухгалтерский учёт в упрощённом порядке, могут заполнять либо общую форму, как в примере выше, либо форму с меньшим количеством показателей.

Скриншот: «Главбух»

С 2019 года все компании сдают бухгалтерскую отчётность только в электронном виде.

В следующем разделе разберём подробнее, как заполнять строки отчёта о финансовых результатах.

Выше мы рассмотрели, как выглядит форма отчёта о финансовых результатах. Сейчас расскажем, как заполнять строки с показателями этой формы.

- Выручка (код строки — 2110). В этой строке отражают доходы по основной деятельности компании. Например, доход от продажи товаров, выполнения работ, оказания услуг.

Это оборот по кредиту субсчёта 90-1 «Выручка», уменьшенный на дебетовый оборот по субсчетам 90-3 «НДС», 90-4 «Акцизы».

- Себестоимость продаж (код строки — 2120). Сумма расходов по основной деятельности компании. Это, например, расходы на изготовление продукции, закупку материалов и товаров, выполнение работ и оказание услуг.

Это суммарный дебетовый оборот по субсчёту 90-2 в корреспонденции со счетами 20, 23, 29, 41, 43, 40, 46, кроме счетов 26 и 44.

Показатель приводится в круглых скобках — при расчёте финансового результата его будут вычитать.

- Валовая прибыль или убыток (код строки — 2100). Это прибыль от обычных видов деятельности без учёта коммерческих и управленческих расходов.

Её рассчитывают как разницу между показателями строк 2110 «Выручка» и 2120 «Себестоимость продаж». Если в расчёте получается отрицательная величина — убыток, её отражают в круглых скобках.

- Коммерческие расходы (код строки — 2210). Расходы, которые компания понесла, чтобы продать свои продукты или услуги.

Это дебетовый оборот по субсчёту 90-2 в корреспонденции со счётом 44. Значение записывают в круглых скобках.

- Управленческие расходы (код строки — 2220). Расходы на управление компанией — в случае, если по учётной политике компании они не включены в себестоимость.

Это дебетовый оборот по субсчёту 90-2 в корреспонденции со счётом 26. Значение записывают в круглых скобках.

- Прибыль или убыток от продаж (код строки — 2200). Прибыль или убыток от основной деятельности компании.

Показатель рассчитывают путём вычета строк 2210 «Коммерческие расходы» и 2220 «Управленческие расходы» из строки 2100 «Валовая прибыль (убыток)». Значение соответствует сальдо счёта 99 по аналитическому счёту учёта прибыли или убытка от продаж.

- Доходы от участия в других организациях (код строки — 2310). Это дивиденды, которые компания получила от вложений в другие компании. Например, вложения в уставные капиталы или покупка акций.

Данные берут из кредита субсчёта 91-1.

- Проценты к получению (код строки — 2320). Это проценты по займам другим компаниям, вкладам банка, ценным бумагам.

Данные берут из кредита субсчёта 91-1.

- Проценты к уплате (код строки — 2330). Это проценты, которые компания выплачивает по всем своим займам.

Данные берут из дебета субсчёта 91-2, записывают в круглых скобках

- Прочие доходы (код строки — 2340) и расходы (код — 2350). Это все остальные доходы и расходы, которые прошли через счёт 91, кроме указанных выше. Расходы записывают в круглых скобках.

- Прибыль или убыток до налогообложения (строка 2300). Строка показывает бухгалтерскую прибыль или убыток организации.

Чтобы рассчитать это значение, к показателю строки 2200 «Прибыль (убыток) от продаж» нужно прибавить значения строк 2310 «Доходы от участия в других организациях», 2320 «Проценты к получению» и 2340 «Прочие доходы». Затем вычесть показатели строк 2330 «Проценты к уплате» и 2350 «Прочие расходы».

Значение строки соответствует сальдо счёта 99 по аналитическому счёту учёта бухгалтерской прибыли (убытка).

- Текущий налог на прибыль (код строки — 2410). Это сумма налога, которую начислили к уплате по декларации налога на прибыль.

Компании на специальных режимах налогообложения отражают в этой строке налог, который соответствует применяемому режиму — например, ЕНВД или ЕСХН. Если налоги по спецрежимам уплачивают вместе с налогом на прибыль, показатели по каждому налогу отражают в отдельных строках, после показателя текущего налога на прибыль.

- Прочее (код строки — 2460). Информация о других показателях, влияющих на чистую прибыль, которые ещё не были учтены.

- Чистая прибыль или убыток (код строки — 2400). Прибыль после уплаты налогов.

Рассчитывают, вычитая из показателя строки 2300 «Прибыль (убыток) до налогообложения» показатели строк 2410 «Текущий налог на прибыль» и 2460 «Прочее». Убыток записывают в круглых скобках.

После основной части общей формы отчёта ОФН есть ещё одна таблица со справочной информацией. В неё включают такие показатели:

- результат переоценки внеоборотных активов (строка 2510);

- результат прочих операций, не включённых в чистую прибыль или убыток (строка 2520);

- совокупный финансовый результат периода (строка 2500) — если показатели строк 2510 и 2520 равны нулю, размеры чистой прибыли и совокупного финансового результата будут одинаковыми;

- базовая и разводнённая прибыль (убыток) на акцию (строки 2900 и 2910).

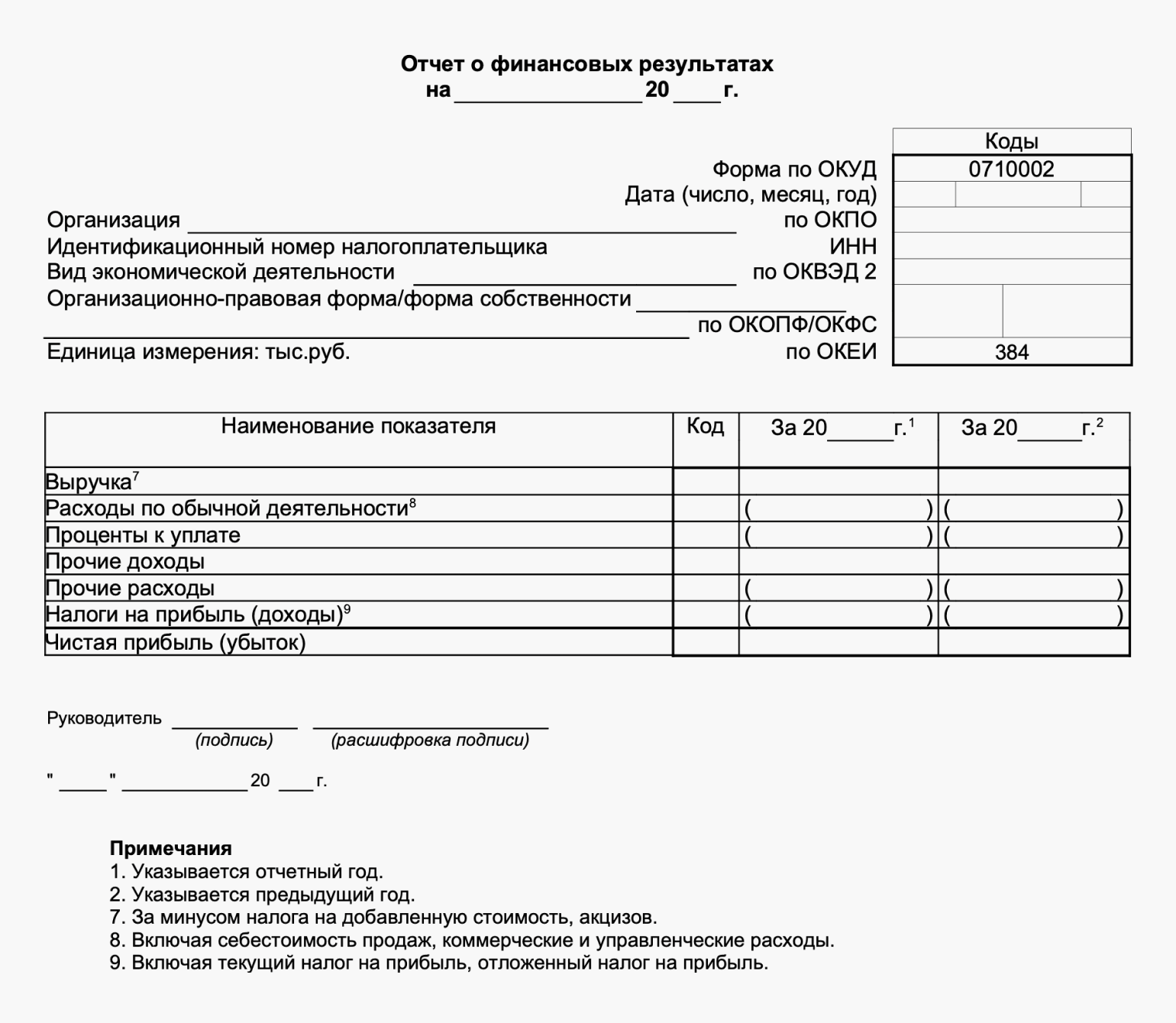

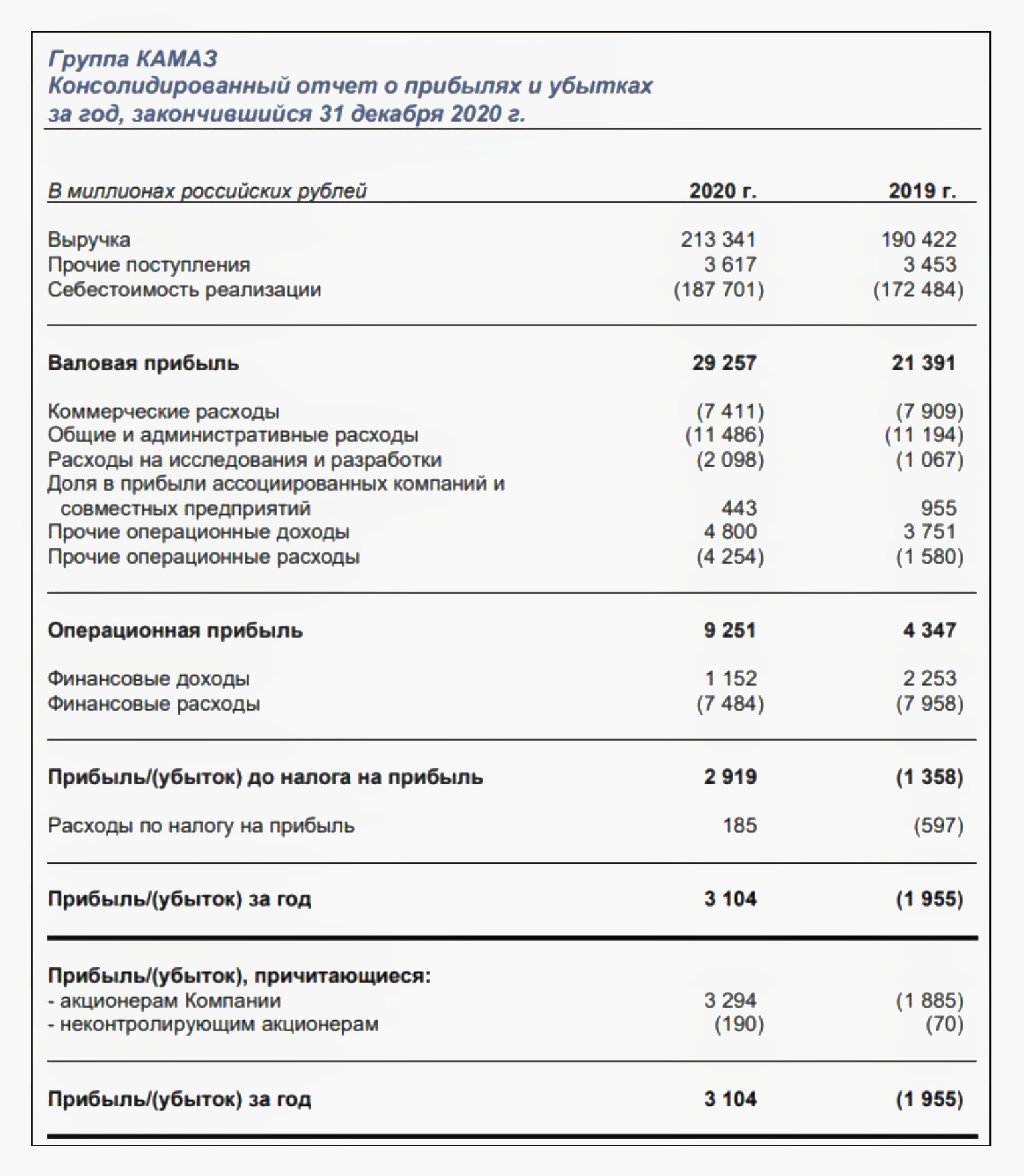

Ниже приведён пример заполненной формы отчёта о финансовых результатах группы компаний «КамАЗ» за 2020 год.

Скриншот: Skillbox

- Отчёт о финансовых результатах (ОФР) — форма №2 обязательной бухгалтерской отчётности. В нём отражают сведения о доходах и расходах компании за отчётный период, а также информацию о её прибыли или убытках.

- ОФР должны представлять все юридические лица, которые зарегистрированы на территории РФ, включая компании, которые ведут бухучёт в упрощённой форме. Срок сдачи в налоговую — не позднее 31 марта года, следующего за отчётным.

- Доходы и расходы в ОФР разделяют по виду операций: операционные, неоперационные и финансовые.

- В отчёте о финансовых результатах отражают четыре вида прибыли: валовая прибыль, прибыль от продаж, прибыль до налогообложения и чистая прибыль.

- Отчёт о финансовых результатах — одна из пяти форм бухгалтерской отчётности. В Skillbox Media есть статьи о других формах: отчёт о движении денежных средств, бухгалтерский баланс.

- Если вы только начинаете знакомиться с бухгалтерским учётом, прочитайте нашу статью — «Разбираемся в бухгалтерском учёте: зачем он нужен, как устроен и как его организовать».

- Научиться вести бухучёт, работать в 1C, составлять бухгалтерскую и налоговую отчётность можно на курсе Skillbox «Профессия Бухгалтер».

- Ещё в Skillbox есть курс «Профессия Финансовый менеджер». Подойдёт тем, кто хочет научиться анализировать финансовое состояние бизнеса и оценивать инвестпроекты.

Научитесь: Профессия Бухгалтер

Узнать больше

По итогам периода бухгалтерия компании формирует отчет о финрезультатах. Он показывает все доходы и расходы бизнеса и прибыль или убыток от деятельности. Заполнение отчета — важная задача, так как им интересуются не только налоговики, но и учредители, инвесторы, банки и другие лица, которые хотят видеть реальные показатели бизнеса.

Форма отчета о финансовых результатах

Форма документа закреплена в Приказе Минфина РФ от 02.07.2010 № 66Н. Большинство компаний используют стандартную форму 0710002, субъекты малого предпринимательства, некоммерческие организации и резиденты Сколково могут использовать упрощенную форму 0710003.

Форма отчета о финансовых результатах официально закреплена и обязательна к заполнению. Разрабатывать внутренний вариант не нужно, так как налоговая его не примет. Однако компания имеет право самостоятельно установить уровень детализации и расшифровать строки, если считает нужным.

Изменения в отчете о финансовых результатах с 2023 года

В 2020 году были внесены изменения в ПБУ 18/02, и это повлияло на отражение информации о налоге на прибыль в отчете о ФР. Изменения коснулись следующих моментов:

- строка 2410 теперь состоит из суммы строк 2411 (сумма берется из строки 180 листа 02 декларации по налогу на прибыль) и строки 2412 (общее изменение показателей отложенного налогового актива и отложенного налогового обязательства);

- формула расчета чистой прибыли теперь выглядит так: стр. 2400 = стр. 2300 + стр. 2410 + стр. 2460;

- ввели строку 2530, которую используют для отражения информации о налоге на прибыль по результатам переоценки внеоборотных активов, не включаемым в чистую прибыль периода (строка 2510); прочих операций, не включаемым в чистую прибыль периода (строка 2520).

Последние изменения в форму вносил приказ Минфина от 19.04.2019 № 61н. Они применялись с отчетности за 2020 год. С тех пор отчет о финансовых результатах не менялся.

Расшифровка отчета о финансовых результатах

Отчет о ФР призван показать пользователю — то есть налоговому инспектору, банку или собственнику — порядок формирования четырех видов прибыли:

- валовая прибыль;

- прибыль от продаж;

- прибыль до налогообложения;

- итоговый показатель — чистая прибыль.

Отчет заполняйте в тысячах рублей. Отрицательные показатели, например, расходы или убыток показывайте в круглых скобках. Напротив каждого показателя есть графа «Пояснения». Здесь указывайте номер пояснения, которое подробно раскрывает информацию по этой строке.

Порядок расчета показателей — в таблице ниже.

| Код строки | Показатель |

|---|---|

| 2110 |

Выручка (без НДС и акцизов) Это оборот по кредиту счета 90.Выручка за отчетный период, уменьшенный на дебетовый оборот по счетам 90.НДС и 90.Акцизы |

| 2120 |

(Себестоимость) Формируется следующими проводками: |

| 2100 | Валовая прибыль Стр. 2100 = Стр. 2110 — Стр. 2120 |

| 2210 |

(Коммерческие расходы) Формируется следующими проводками: |

| 2220 |

(Управленческие расходы) Формируется следующими проводками: |

| 2200 |

Прибыль (убыток) от продаж При этом строка 2200 должна быть равна остатку счета 99 по аналитическому счету учета прибыли (убытка) от продаж |

| 2310 |

Доходы от участия в других организациях (дивиденды, продажа долей в УК других юрлиц) Формируется следующими проводками: |

| 2320 |

Проценты к получению (проценты от депозитов, выданных займов) Формируется следующими проводками: |

| 2330 |

(Проценты к уплате (уплаченные проценты по кредитам и займам)) Формируется следующими проводками: |

| 2340 |

Прочие доходы (продажи неиспользуемого сырья, сдача имущества в аренду, рибейты, если эти виды деятельности не относятся к основным) Оборот по кредиту счета 91.1 — строка 2310 — строка 2320 — оборот по дебету счета 91.2 по НДС и акцизам |

| 2350 |

(Прочие расходы) Оборот по дебету счета 91.2 за исключением процентов к уплате (строка 2330), НДС, акцизов и иных обязательных платежей, подлежащих получению |

| 2300 |

Прибыль до налогообложения При этом строка 2300 должна быть равна остатку счета 99 по аналитическому счету учета бухгалтерской прибыли (убытка) |

| 2410 | Налог на прибыль, в т.ч. |

| 2411 |

(текущий налог на прибыль) Сумму рассчитывайте по формуле: По счету 99 используйте аналитику в разрезе учета условного дохода/расхода по налогу |

| 2412 |

отложенный налог Сумму рассчитывайте по одной из двух формул:

|

| 2460 |

Прочее Дебетовые оборот по счету 99 (штрафы, списанные ОНА) – Кредитовый оборот по счету 99 (списанные ОНО) |

| 2400 | Чистая прибыль Стр. 2400 = Стр. 2300 + Стр. 2410 + Стр. 2460 |

Важно! Показатель прибыли может быть отрицательным, тогда это убыток. Его указывайте в скобках.

Организации, ведущие упрощенный бухучет и не применяющие ПБУ 18/02, в строке 2411 указывают сумму налога на прибыль в соответствии с проводкой Д99 К68. Компании, применяющие ПБУ 18/02, рассчитывают ОНО и ОНА и указывают их по строке 2412.

Спецрежимники, например, плательщики УСН, в строке 2411 указывают сумму налога в соответствии со своим режимом налогообложения.

Кроме того, в отчете о ФР есть блок с дополнительной информацией.

| Код строки | Показатель |

|---|---|

| 2510 |

Переоценка внеоборотных активов Прочие операции, не включенные в чистую прибыль. Изменение добавочного капитала, которое стало результатом переоценки, проведенной в отчетном периоде. |

| 2520 |

Изменение величины капитала организации за отчетный период, кроме чистой прибыли (убытка), изменения добавочного капитала после переоценки внеоборотных аективов, изменения уставного капитала, курсовойц разницы по валютным расчетам с учредителями, эмиссионного дохода, распределения чистой прибыли между собственниками и иного изменения капитала из-за операций с собственниками. |

| 2530 |

Налог на прибыль от операций, результат которых не включается в чистую прибыль (убыток) периода Строка 2520 × Ставка налога на прибыль + Строка 2510 × Ставка налога на прибыль |

| 2500 | Чистая прибыль с учетом корректировок по показателям из строк 2520 и 2530 |

| 2900 |

Прибыль на одну обыкновенную акцию Для расчета разделите сумму прибыли на количество акций |

| 2910 | Разводненная прибыль на акцию, то есть показатель снижения прибыли на одну акцию, которое может произойти в будущем |

Отчет — один из основных источников информации для финансово-экономического анализа компании. Например, только после полного анализа документа банки выдают кредит, а инвесторы решают вопрос о вложении денег.

Взаимоувязка бухгалтерского баланса и отчета о финрезультатах

Отчет о ФР и бухбаланс связывают показатели нераспределенной и чистой прибыли. Для проверки правильности заполнения отчета о ФР используйте следующее равенство:

Нераспределенная прибыль отчетного года = Нераспределенная прибыль предыдущего периода + Чистая прибыль отчетного периода

Однако данное равенство может не соблюдаться при распределении дивидендов, в таком случае уместно другое равенство:

Нераспределенная прибыль отчетного года = Нераспределенная прибыль предыдущего периода + Чистая прибыль отчетного периода — Выплаченные дивиденды

Налоговики всегда проверяют соблюдение этого равенства. В случае, если есть расхождения, ФНС может запросить разъяснения, например, решение учредителей о распределении дивидендов.

Срок и место сдачи отчета о финансовых результатах

Отчет сдавайте в налоговую инспекцию по месту постановки на учет. Форма сдачи — только электронная, документ «на бумаге» налоговая не примет. В органы статистики отчет сдавать больше не нужно.

Отчет о ФР сдается в составе бухотчетности по итогам года. Срок — не позднее 31 марта, следующего за отчетным годом (пп. 5.1 п. 1 ст. 23 НК РФ). Если 31 марта выпадает на выходной, срок переносится на следующий рабочий день.

Пример заполнения отчета о ФР

ООО «Альянс» закупил ноутбуки для перепродажи. Всего 1 000 ноутбуков за 7 200 000 рублей, в том числе НДС 20 % — 1 200 000 рублей. Выручка от их продажи составила 15 000 000 рублей, в том числе НДС 20 % — 2 500 000 рублей.

Расходы на зарплату отдела продаж — 2 000 000 рублей, на зарплату директора — 500 000 рублей, на аренду офиса — 150 000 рублей.

Для закупки ноутбуков компания привлекала кредит. Уплаченные проценты — 400 000 рублей.

| Код строки | Показатель | Сумма, тыс. руб. |

|---|---|---|

| 2110 |

Выручка (без НДС) |

12 500 |

| 2120 |

Себестоимость |

(6 000) |

| 2100 |

Валовая прибыль |

6 500 |

| 2210 |

Коммерческие расходы |

(2 000) |

| 2220 |

Управленческие расходы |

(500 + 150 = 650) |

| 2200 | Прибыль от продаж Стр. 2200 = Стр. 2100 — Стр. 2210 — Стр. 2220 |

3 850 |

| 2310 |

Доходы от участия в других организациях |

0 |

| 2320 |

Проценты к получению (проценты от депозитов, выданных займов) |

0 |

| 2330 |

(Проценты к уплате) |

400 |

| 2340 |

Прочие доходы |

0 |

| 2350 | (Прочие расходы) | 0 |

| 2300 | Прибыль до налогообложения Стр. 2300 = Стр. 2200 + Стр. 2310 + Стр. 2320 — Стр. 2330 + Стр. 2340 — Стр. 2350 |

3 450 |

| 2410 | Налог на прибыль, в т.ч. | (690) |

| 2411 | текущий налог на прибыль | (3 450 × 20% = 690) |

| 2412 | отложенный налог на прибыль | 0 |

| 2460 | Прочее | 0 |

| 2400 | Чистая прибыль Стр. 2400 = Стр. 2300 + Стр. 2410 + Стр. 2460 |

2 760 |

Рекомендуем облачный сервис Контур.Бухгалтерия. Больше не нужно собирать бухгалтерскую отчетность вручную. Программа самостоятельно распределит обороты и остатки по счетам бухучета и выдаст вам полностью заполненный отчет. Всем новичкам мы дарим бесплатный пробный период на 14 дней.

Бухгалтерия каждой организации как минимум раз в год готовит отчёт о финансовых результатах. Он входит в состав бухгалтерской отчётности и содержит основные итоги деятельности бизнеса. Поэтому для контроля будет полезно составлять его чаще, например, по итогам квартала. Давайте разберёмся, что это за отчёт, как формируется и что показывает.

Содержание

- Вторая скрипка финансовой отчётности

- Структура отчёта

- По графам

- По строкам

- Дополнительные сведения

- Упрощённый отчёт

- Что показывает ОФР

Вторая скрипка финансовой отчётности

Действующая форма отчёта о финансовых результатах (ОФР) утверждена приказом Минфина РФ от 02.07.2010 № 66н. Это бланк по ОКУД 0710002. Вместе с балансом он составляет основу бухгалтерской отчётности (БО), остальные же формы считаются приложениями к этим документам.

Последние изменения в ОФР внесли в 2019 году приказом Минфина от 19.04.2019 № 61н. Одни строки были из него исключены, другие – добавлены, третьи поменяли название. Важное изменение – теперь заполнять формы бухотчётности следует только в тысячах рублей (раньше можно было в миллионах).

В составе финансовой отчётности ОФР подаётся в ИФНС в течение трёх месяцев после окончания года, то есть до 31 марта включительно. Например, за 2022 год организации отчитались до 31.03.2023, а за текущий год будут подавать финансовую отчётность только в 2024 году. Поскольку 31.03.2024 – воскресенье, то по обычному правилу срок будет продлён до ближайшего рабочего дня – до 01.04.2024.

Бухгалтеры часто по старинке называют ОФР формой № 2, потому что документы, входящие в состав финансовой отчётности, были пронумерованы. Данному отчёту был присвоен номер «2». Это означает, что по важности он уступает лишь балансу, которому присвоен № 1. Нумерацию отменили, а привычка осталась.

Раньше ОФР носил другое название – отчёт о прибылях и убытках. И оно полностью раскрывает его суть, ведь он содержит расчёт различных показателей прибыли или убытка.

Структура отчёта

Основная часть ОФР – таблица, в которой приводятся показатели деятельности компании. Выше таблицы в специальные поля нужно вписать период, за который составляется ОФР, дату его формирования, название юрлица, ИНН, основной код по ОКВЭД-2, организационную форму компании и статистические коды: ОКПО, ОКОПФ, ОКФС.

Ниже представлен пример отчёта о финансовых результатах ООО «Восход» за 2022 год. Разберём подробно эту форму.

| Пояснения | Наименование показателя | Код строки | За 2022 г. |

За 2021 г. |

|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 |

| Выручка | 2110 | 3000 | 2800 | |

| Себестоимость продаж | 2120 | ( 2000 ) | ( 1900 ) | |

| Валовая прибыль (убыток) | 2100 | 1000 | 900 | |

| Коммерческие расходы | 2210 | ( 50 ) | ( 35 ) | |

| Управленческие расходы | 2220 | ( 100 ) | ( 85 ) | |

| Прибыль (убыток) от продаж | 2200 | 850 | 780 | |

| Доходы от участия в других организациях | 2310 | 0 | 0 | |

| Проценты к получению | 2320 | 0 | 0 | |

| Проценты к уплате | 2330 | ( 0 ) | ( 0 ) | |

| Прочие доходы | 2340 | 10 | 0 | |

| Прочие расходы | 2350 | ( 15 ) | ( 20 ) | |

| Прибыль (убыток) до налогообложения | 2300 | 845 | 760 | |

| Налог на прибыль | 2410 | 169 | 152 | |

| в т.ч. текущий налог на прибыль |

2411 | ( 169 ) | ( 152 ) | |

| отложенный налог на прибыль | 2412 | 0 | 0 | |

| Прочее | 2460 | 0 | 0 | |

| Чистая прибыль (убыток) | 2400 | 676 | 608 |

По графам

Первая графа – пояснения. В ней приводится номер соответствующего пояснения, искать которые нужно в пояснительной записке к балансу и ОФР. Пояснения может не быть.

Вторая графа – перечень показателей, которые содержатся в отчёте. Их мы рассмотрим ниже. Третья графа – код строки.

Четвёртая и пятая графы – показатели за отчётный и предшествующий периоды. Например, в ОФР за 2022 год в графе 4 будут данные 2022 года, а в графе 5 – те же показатели за 2021 год.

По строкам

Прежде обратим внимание, что в графах 4 и 5 некоторые показатели отражаются в скобках. Например, себестоимость, коммерческие расходы и так далее. Это означает, что значение такой строки вычитается из предыдущего результата. Так, валовая прибыль равна выручке, уменьшенной на себестоимость продаж. Поэтому по строке 2120 в графах 4 и 5 показатель вносится в скобках.

В строках, код которых заканчивается на «00», показатели нужно рассчитать. Их всего 4 – это валовая прибыль, прибыль от продаж, прибыль до налогообложения и чистая прибыль.

Данные для остальных строк берутся из регистров бухгалтерского учёта в соответствии с правилами, закреплёнными в Положениях по бухучёту. Например, показатель строки «Себестоимость продаж» может складываться из оборотов по дебету субсчёта 90.2 в корреспонденции с кредитом счетов 20, 23, 29, 41, 43. Как именно формируется каждый показатель, зависит ещё и от учётной политики компании.

Как правило, бухучёт ведётся в специальных программах, и ОФР формируется по запросу пользователя автоматически. Не приходится вручную разносить данные из регистров по строкам отчёта. Но понимать, как заполнить отчёт о финансовых результатах, какие данные в нём представлены и что они означают, будет полезно любому руководителю и владельцу бизнеса.

Рассмотрим, как рассчитываются показатели строк. Выручка идёт выше остальных, то есть от неё начинается расчёт. Выручка – это доход компании от обычных видов деятельности, связанных с реализацией товаров и услуг. Далее идёт себестоимость продаж – сумма расходов в рамках деятельности, по итогу которой получена выручка. Показатель себестоимости нужно отражать в круглых скобках. Это значит, что он вычитается из выручки, а не складывается с ней. В результате вычитания получается валовая прибыль – общий доход компании до того, как будут вычтены налоги с прибыли и учтены сопутствующие реализации расходы.

Дальше расчёт производится по такому же принципу (в скобках указан код строки).

Если из валовой прибыли (2100) вычесть коммерческие расходы (2210) и управленческие расходы (2220), получится прибыль от продаж (2200). Коммерческие расходы – это траты на рекламу и сбыт продукции (хранение, перевозку). Управленческими считают расходы по управлению организацией, например, на содержание администрации или бухгалтерии.

Далее идёт расчёт прибыли до налогообложения (2300). К прибыли от продаж (2200) нужно прибавить:

- доходы от участия в других организациях (2310) – полученные дивиденды или деньги от продажи долей в других компаниях;

- проценты к получению (2320), например, доход от суммы на депозите;

- прочие доходы (2340), которые подлежат налогообложению, но ещё не были учтены в других группах доходов.

Из полученного результата следует вычесть:

- проценты к уплате (2330) – это расходы по кредитам, займам;

- прочие расходы (2350) – траты, которые не отнесены в другие категории, но включаются в расходы до налогообложения.

Итог будет означать результат работы компании до вычета налога на прибыль или доход (2300).

Остаётся рассчитать самый важный для владельца показатель – чистую прибыль (2400). Это именно та сумма, которую он может забрать себе или пустить на расширение бизнеса. Чистая прибыль получается так:

- прибыль до налогообложения уменьшается на расходы по налогу на прибыль или увеличивается на доходы, связанные с эти налогом (2410). Для применяющих льготные режимы подразумевается налог на доход, например, при УСН;

- полученный результат уменьшается на расходы или увеличивается на доходы, которые нигде не учтены, но влияют на прибыль (2460).

Строка 2120 «Налог на прибыль» — это не всегда расходы, поэтому скобки не стоят. Показатель складывается из суммы двух строк:

- 2411 – текущий налог на прибыль, то есть сумма налога за отчётный период согласно декларации. Текущий налог — это всегда расходы;

- 2412 – отложенный налог. Подразумевается временная налоговая разница. Она может быть положительной, то есть доходом, если налоговые активы компании больше её обязательств, поэтому в форме круглые скобки не стоят.

Важно: если в результате расчёта получился убыток, его нужно указать в круглых скобках. Например, чистый убыток в размере 100 000 рублей в строке 2400 ОФР отражается как (100).

Дополнительные сведения

После чистой прибыли (2400) в ОФР идёт таблица со справочной информацией. В ней отражаются показатели, которые на чистую прибыль не влияют, но включаются в совокупный финансовый результат.

Если в периоде имела место переоценка основных средств и в итоге изменился добавочный капитал, эту сумму нужно отразить по строке 2510. Результат от операций, не вошедший в чистую прибыль или убыток, отражается по строке 2520. В строке 2530 считается налог на прибыль от операций, результаты которых отражены по строкам 2510 и 2520.

В строке 2500 подсчитывается совокупный финансовый результат – производится корректировка чистой прибыли из строки 2400 на показатели из строк 2510, 2520 и 2530.

В строках 2900 и 2910 акционерные общества справочно отражают показатели по акциям.

Упрощённый отчёт

Организации, которые относятся к категории малых предприятий, вместо полноценного отчёта могут сформировать ОФР по упрощённой форме. Показатели в нём укрупнены.

Вот как будет выглядеть упрощённый отчёт о прибылях и убытках на примере того же ООО «Восход».

| Пояснения | Наименование показателя | Код строки | За 2022 г. |

За 2021 г. |

|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 |

| Выручка (за минусом налога на добавленную стоимость, акцизов) | 2110 | 3000 | 2800 | |

| Расходы по обычной деятельности (включая себестоимость продаж, коммерческие и управленческие расходы) | 2120 | ( 2150 ) | ( 2020 ) | |

| Проценты к уплате | 2330 | ( 0 ) | ( 0 ) | |

| Прочие доходы | 2340 | 10 | 0 | |

| Прочие расходы | 2350 | ( 15 ) | ( 20 ) | |

| Налоги на прибыль (доходы) (включая текущий налог на прибыль, отложенный налог на прибыль) | 2410 | 169 | 152 | |

| Чистая прибыль (убыток) | 2400 | 676 | 608 |

Как видно, из такого ОФР можно получить гораздо меньше сведений. Доходы и расходы сгруппированы иначе и хуже детализированы. Однако значения чистой прибыли получились такие же, что в обычной форме.

Что показывает ОФР

Отчёт о финансовых результатах – это не только обязательный ежегодный отчёт, но и источник важных данных для управленцев и собственников бизнеса. Анализировать его можно по-разному: горизонтально или вертикально, но лучше совмещать оба подхода.

Вертикальный анализ подразумевает сопоставление показателей одного периода. Например, можно увидеть, что львиную долю выручки съедает себестоимость и налоги, поэтому страдает прибыль. Или что несоизмеримо много денег уходит на управленческие либо коммерческие расходы. Это даст основание более тщательно изучить состав конкретных затрат или пересмотреть цены.

Горизонтальный анализ – сопоставление показателей за отчётный и предыдущий периоды. В ОФР для внутреннего пользования можно включить любое количество лет, кварталов или даже месяцев. Так можно будет увидеть динамику различных показателей и понять, за счёт чего они меняются.

Кроме того, на основе данных ОФР считают один из важнейших экономических показателей – рентабельность продаж. Рассчитать можно разные его виды – рентабельности продаж по валовой, по операционной или по чистой прибыли. Это поможет достоверно оценить эффективность деятельности компании и выявить её слабые места.

Бесплатное бухгалтерское обслуживание от 1С

Мы в соцсетях: Телеграм, ВКонтакте, Дзен — анонсы статей, новости по регистрации и ведению бизнеса