Новичкам фондового рынка: честные разговоры о трейдинге

Время на прочтение

12 мин

Количество просмотров 111K

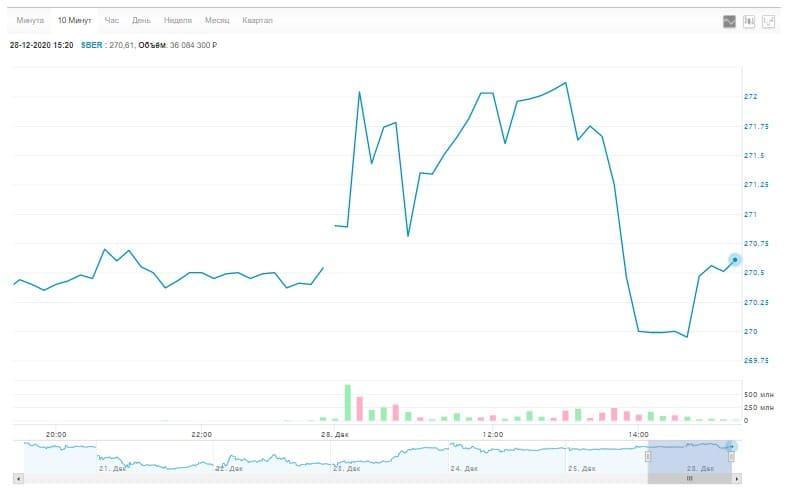

Блог RUVDS на Хабре видел всё: популяризацию JavaScript и крутые переводные материалы, яхтинг, вопросы образования и профессионального развития, бургеры, сыры, пиво и календари с кибердевушками. Задумка поговорить об основах трейдинга и работы на фондовом рынке возникала у нас давно, и вот почему. Большинство компаний, пишущих на биржевую тематику, имею чёткую цель: получить клиентов для своих инструментов и брокерских счетов, а значит, в их статьях инвестирование — исключительно привлекательное занятие, которое должно стать хобби каждого гика. Единственное, что мы можем предложить начинающим трейдерам — это VPS с торговыми платформами, и у нас нет мотивов представлять мир торговли на фондовом рынке как средство разбогатеть.

Мы решили сделать серию статей об основах торговли и наиболее популярных активах для новичков. Честно, без воззваний нести деньги брокеру или открывать свой счёт в конкретном банке. Ну а решать, ваш это путь или нет, — исключительно вам. Иногда гораздо выгоднее и даже быстрее освоить новый стек разработки и прокачать свою заработную плату и стабильный доход до нужного вам уровня.

Сколько денег должно быть у начинающего инвестора и где их брать?

Никакой установленной суммы нет. Среди брокеров можно услышать сумму от 100 000 рублей, но понятно, что это история для пассивного поведения самого инвестора-новичка (то есть если вы поручаете управление капиталом брокеру и сами не принимаете решение по сделкам). Если вы решили попытаться заработать своими силами, то за основу можно взять такие минимумы:

- «стандартный» минимум — 10 000 рублей

- ИИС (индивидуальный инвестиционный счёт) — до 400 000 руб. в год

- для покупки отечественных голубых фишек — 10 000 руб.

- для покупки зарубежных продуктов — сильно зависит от выбранных активов

Но, повторюсь, это условные суммы: вы можете выбрать свою, иногда минимальный размер средств на счёте регламентирован брокером, у которого вы будете обслуживаться.

Главное, определить важные параметры тех средств, которые вы готовы вложить.

- В начале своей инвестиционной практики не инвестируйте последнее, у вас должен оставаться запас денежных средств. Одна из моих лучших практик — откладывать 10% от любого дохода (левых, правых, премий и бонусов — вот вообще всех, даже подарков). Если нет цели накопления на что-то важное, часть этих денег можно испробовать в торговле на фондовом рынке.

- Не берите кредит на инвестиции (исключение — леверидж, специальное плечо от брокера) — вы можете потерять заёмные деньги, а не приумножить. И если свои потерять обидно, то чужие ещё и страшно.

- Будьте готовы «освободить» свои средства на срок около 3 лет — иногда это связано с возвратом НДФЛ, иногда с формированием долгосрочного низкорискового портфеля и т.д. Ну и плюс к тому, вы точно не сразу найдёте наиболее выигрышную для вас стратегию.

Как выйти на торги на бирже?

Напрямую — никак. В РФ физические лица не имеют права на совершение самостоятельных инвестиций в фондовый рынок. Для доступа к Мосбирже и другим площадкам вам необходимо заключить договор на брокерское обслуживание и открыть брокерский счёт. После этого вы можете доверить управление своими деньгами профессиональному участнику фондового рынка (большие суммы) либо начать совершать сделки самостоятельно (если суммы небольшие).

- Работа напрямую с брокером — вы заключаете договор, устанавливаете торговые платформы и начинаете экспериментировать, основываясь на своих знаниях или (что неплохо, но рискованно) на обсуждениях на форумах профессиональных трейдеров и трейдеров-любителей. Это самый оптимальный вариант для новичков.

- QUIK — набор инструментов для анализа и торговли с крайне быстрым обновлением данных. Можно торговать на российских и зарубежных фондовых рынках. Безопасен за счёт шифрования данных.

- MetaTrader5 — программа для торговли инструментами срочного, валютного и фондового рынка. Позволяет создавать кастомные отчёты и торговые алгоритмы на языке программирования MQL5.

- Работа в мобильном приложении брокера или банка — очень лайтовая версия для начинающего инвестора, в которой доступны все атрибуты торговли (новости, аналитика, ретроспективы, советы, портфели, готовые стратегии и т.д.), но при этом вы не погружаетесь в самые интересные и сложные детали инвестирования.

- Использование готовых торговых стратегий — инструмент для инвесторов, которым не интересно развиваться, им просто нужно вложить деньги для будущего роста. Вы вкладываетесь в готовую портфельную стратегию и просто ждёте, когда она сработает и вы закроетесь в плюсе (как правило, у них всегда положительный результат, хоть часто и небольшой). Несмотря на линейную простоту выбора, не стоит отворачиваться от этого способа инвестирования: «расковыряв» свой портфель, вы можете изучить принципы формирования портфеля, комбинирование продуктов и рисков, аналитику, которая лежит в основе стратегии.

- Начать люто программировать и писать своих торговых роботов для высокочастотной торговли — вариант для сильных кодом хабровчан. Однако это не лучший способ для реальной работы, поскольку площадки иногда ищут формы противодействия такому подходу, роботы подвергаются атакам злоумышленников. Однако написать своего торгового робота означает разобраться в самых тонких нюансах работы фондовых и валютных рынков, это может стать вашим шагом к новой профессии или в работе команды брокеров и банков.

Как торговать?

Есть множество стратегий торговли на фондовом рынке (трейдинг), но не все они подходят новичкам. Давайте разберём основные.

Скальпинг — популярный тип трейдинга, при котором трейдер получает прибыль с любого движения цены. Это работа на коротких таймфреймах (иногда даже 5 минут или минута). Подходит тем, для кого трейдинг — основная работа (профессия), требует сосредоточенности и внимания к мелочам.

Фундаментальный трейдинг — тип трейдинга, в котором трейдер торгует в среднесрочной перспективе с использованием фундаментального анализа. Он анализирует и прогнозирует движение рынка и совокупность показателей эмитентов ценных бумаг в портфеле и на основании полученных заключений совершает сделки. Это довольно консервативный метод торговли, он вполне подходит новичкам, которые начинают как раз с фундаментального анализа.

Технический трейдинг — трейдер торгует на любых таймфреймах на основе технического анализа. Сделки закрываются не на основе информации о рынке и эмитенте, а на основе прогнозов изменения цен исходя из того, как они менялись в схожих внешних условиях. По сути это торговля на анализе тенденций. Подходит более опытным трейдерам, однако уже на этапе обучения стоит начать осваивать основы технического анализа.

Ещё одна подходящая для новичков стратегия — это трейдинг на среднесрочном периоде. Принципы действия те же, что и у скальпинга, но прибыль или убыток фиксируются на основе движения цен в среднесрочном периоде (час, несколько часов, сутки). Этого времени достаточно, чтобы провести глубокий анализ и принять решение или определиться со стратегией. Очень стабильный и комфортный метод торговли.

Высокочастотный трейдинг (если вы давно на Хабре, то наверняка читали о нём) — это трейдинг, где трейдерами являются компьютеры, совершающие миллионы вычислительных операций в секунду, чтобы получить максимальную прибыль. Он интересен, перспективен и тем более актуален для программистов, но нужно знать, что он небезопасен, требует знаний и опыта трейдинга, а также может быть атакован или блокирован. Пока до конца не ясно, является ли ВЧ-трейдинг будущим всей мировой трейдинговой системы, но перспективы у него определённо есть.

Ну и два типа трейдинга используются исключительно профессионалами и крупными институциональными участниками рынка.

Моментный трейдинг — торговля за счёт движения цен внутри разных таймфреймов.

Трейдинг на долгосрочных таймфреймах — трейдинг, в основе которого лежит совокупность укрупнённых экономических процессов, внешних факторов, состояния и тенденций рынков.

Есть ещё одна стратегия трейдинга — повторение чужих действий в своей стратегии — не приведёт вас к профессионализму и не позволит выстроить грамотные отношения с фондовым рынком. Почитать подобные истории интересно и познавательно, но строить свой трейдинг исключительно на копировании очень плохая затея.

Выбранную стратегию вы всегда можете «лабораторно» проверить на данных прошлых периодов и посчитать, какой результат вы могли бы получить. Это дополнительная «тренировка» для ваших аналитических навыков.

Итак, вы ознакомились с типами трейдинга и…

Далее я рекомендую вам прочитать блоги крупных брокеров (но помните, что их иногда пишут не профессиональные финансовые копирайтеры и не опытные трейдеры, а маркетологи с филфаковским бэкграундом, поэтому максимум критичности!), посмотреть обучающие материалы (можно даже базовые вузовские учебники), пройти онлайн-курс от известных компаний (например, мне нравится бесплатная школа для новичков Инвестиции 101 от БКС, из русскоязычных материалов она самая сбалансированная). Есть ещё один способ — нанять преподавателя по биржевому делу из бывших трейдеров или из вуза, за короткое время вам доступно объяснят основы. Но не стесняйтесь спросить о наличии практического опыта.

На протяжении всего обучения вам будет нужен демо-счёт, где вы сможете оперировать виртуальными деньгами и не нести реальный убыток (впрочем, и не получать реальную прибыль). (Кстати, обратите внимание, что демо-счёт вас вдохновлять не должен, поскольку, во-первых, он сильно упрощён относительно реальной ситуации, во-вторых, может вас мотивировать и «подыгрывать»).

И вот когда вы вооружены базовой теорией до зубов и вы знаете, что японские свечи не продаются на Алиэкспресс и не подходят к Тойоте и Хонде, можно пробовать начинать работать с реальными деньгами на брокерском счёте.

А нет, стоп. Не хочу показаться доморощенным психологом, но знаю по себе: настройтесь, что вы — не волк с Уолл-стрит. Никакой уверенности, никакой расслабленности, никакого азарта. Вы — неопытный сапер на минном поле без карты мин. А значит максимум рационализма, рассуждений и осторожности.

Ну всё, начали.

Вам нужен брокер, а точнее, организация, где вы сможете открыть брокерский счёт. Брокер предоставит вам доступ к торговым инструментам, возьмёт на себя все технические и юридические риски. Все действия брокер совершает от вашего имени и за ваш счёт (если не оговорено иное), а вы как трейдер принимаете решение о том, какие активы приобретать, как формировать портфель и т.д. При желании (часто при определённом установленном объёме инвестиций) вам может быть предоставлен персональный брокер, с которым вы сможете в чате или по телефону консультироваться по поводу каких-то рисковых сделок, структурных продуктов, доступа к определённым инструментам и т.д.

Как выбрать брокера?

Профессиональный участник рынка ценных бумаг, осуществляющий брокерскую деятельность, именуется брокером. Это компания, которая имеет доступ к торговым площадкам фондового рынка и которая будет совершать сделки от вашего имени и за ваш счёт. Кроме этого, брокер является налоговым агентом и именно он надлежащим образом оформит и подаст декларации на уплату налогов или оформит налоговый вычет. Деньги на ваш счёт поступят уже «очищенными» от налогов. За свою деятельность брокер берёт комиссию — как правило, это очень небольшая сумма, зато гарантии и удобство — на высоком уровне.

- Первое и главное — ваш брокер или форекс-дилер обязательно должен иметь лицензию Центрального Банка РФ. Проверить его можно в актуальных реестрах на сайте Банка. Если вам говорят, что лицензия вот-вот или на обновлении, откажитесь от отношений с такой компанией.

- Доверия заслуживают брокерские счета известных банков. Инвестиционные предложения есть у Сбербанка, ВТБ, Альфа-Банка, Тинькофф-банка и других. Отличаются они возможностями, минимальными условиями, набором инструментов и доступностью.

- Брокер должен не просто заключить договор на брокерский счёт, но и рассказать вам обо всех инструментах, предоставить доступ к десктопным и мобильным приложениям, необходимым для инвестиционной деятельности.

- Даже если вы собрались инвестировать пассивно (доверить управление капиталом брокеру), у вас должны быть инструменты контроля и мониторинга состояния ваших счетов, вы можете видеть детали всех сделок и транзакций.

- Рекомендую вам обратить внимание на зарубежных брокеров, например, один из популярных вариантов с хоть какой-то русскоязычной поддержкой это Interactive Brokers. Его отличают торговые программы с огромным количеством функций и аналитических возможностей.

- Дополнительная страховка — срок деятельности компании на рынке. Если она действует более 3 лет, как правило, компании можно доверять.

Несмотря на то что рынок финансовых организаций жёстко регулируется, непрерывно появляются новые компании-мошенники, которые мимикрируют под брокеров. Они собирают деньги от потенциальных инвесторов, а затем исчезают без выполнения каких-либо обязательств. При этом они предлагают убедительные и «гиковские» аргументы: «у нас нейросети», «мы работает с биткоином, поэтому не получаем лицензию», «мы за высокочастотный трейдинг» и т.д. на самом деле, ни о какой технологичности мошенников и речи не идёт. Будьте осторожны.

Не нужно путать брокера с аналитиками и тем более с робоэдвайзерами. Если брокер по договору имеет массу обязательств, то эти субъекты никакой ответственности за свои советы и рекомендации не несут. Тем не менее, в любой компании-брокере работают целые аналитические службы, которые обеспечивают брокеров основой для принятия решений и данными для анализа.

Как формировать портфель?

Есть три основных параметра инвестирования: доходность, период инвестирования и риск. Соответственно, каждый портфель определяется соотношением этих факторов. Тут, как в старой шутке: выбери любые два. На графике вы можете увидеть соотношение для разных типов инвесторов.

Думаю, самое оптимальное соотношение для инвестирования: диверсифицируйте — в надёжные инструменты вкладывайте не менее 40%, в высокорисковые — 10%, остальные 50% распределяйте исходя из ликвидности и вашей основной стратегии. Оптимальный срок инвестирования — до трёх лет (в том числе из-за налогового законодательства). Самый простой вариант для старта — завести ИИС (индивидуальный инвестиционный счёт, мы о нём в дальнейшем ещё поговорим).

Как потерять деньги с гарантией?

Большинство новичков частного инвестирования совершают одни и те же типичные ошибки, которые отличаются лишь масштабом потерь. Не делайте так.

- Не торгуйте на удачу и на авось. Каждое ваше действие должно быть продуманным и обоснованным — и что особенно важно — основанным на данных и аналитике. Например, вы увидели маяки роста акций Газпрома и решили «сбросить» свой пакет на фоне роста, а на следующий день они выросли на 40%. Почему? Потому что рынок ждал выхода позитивной финансовой отчётности и повышенных дивидендов — отчётность выкатили, рост пошёл. Вы правильно считали сигнал рынка, но недополучили прибыль, потому что поторопились. А для опытного инвестора положение дел в компании-эмитенте и информация обо всех событиях — важнейший инструмент. Даже если вы не можете дать точный прогноз и глубокое объяснение рыночным процессам, вы должны как минимум знать, на каких трендах стоит продавать, покупать или держать активы вашего инвестиционного портфеля.

- Не ожидайте мгновенной феерической прибыли — нельзя «торгануть на 10 000 и через неделю вывести 100 000» (даже мошенникам). В зависимости от стратегии инвестирования формируется доходность, которая может быть в том числе отрицательной. «Сказочная» прибыль может быть результатом рисковой инвестиции опытного инвестора, но и это чаще всего лишь дело случая, потому что результаты высокорисковых инвестиций слабо прогнозируются.

- Бросить работу ради ухода в инвесторы — самое худшее, что может случиться с новичком. Путь от первой мысли до опытного брокера может занять и 3 года, и 5 лет довольно плотного обучения. Я скажу прямо по своему опыту: даже после 3 лет специализации финансовой математики, управления ценными бумагами и биржевого дела в вузе единственное, что вы можете сделать профессионально и достоверно — это распознать мошенников. «Делать деньги» на бирже не выходит, нужно дополнительное обучение и практика. Опять-таки, в основном, брокеры, которые работают с клиентскими счетами, являются сотрудниками финансовых организаций и, кроме комиссионных выплат, имеют оклад и в случае чего могут легко горизонтально переместиться в аналитику или обучение. Если вы бросаете всё, ставите QUIK, подключаете счёт и начинаете «играть на бирже», готовьтесь мало есть, плохо одеваться и много экономить. Вывод прост: либо торговля на фондовом рынке для вас источник дополнительного дохода и интеллектуальное хобби, либо вы сознательно обучаетесь и меняете профессию. И да, торговля на бирже это не игра, это именно работа, даже для частного инвестора.

- Страшнее предыдущего пункта ошибок нет, но уверенное второе место занимает использование для своих первых шагов на фондовом рынке денег, который вам нужны сейчас или в ближайшее время. Например, если вы копите на ипотеку, автомобиль или любую другую крупную и нужную покупку, и вдруг решили быстро «докопить», оставьте эту затею — слишком высок риск. А вот если у вас есть «кубышка», куда вы откладываете свободные средства и вы уверены, что в ближайшее время деньги вам не понадобятся (я рекомендую рассматривать период инвестирования 3 года), можно спокойно попробовать себя в приумножении капитала через брокерский счёт. Но помните — вы можете не просто не получить дополнительную прибыль, но и потерять основную сумму вложения.

- Не связывайтесь с виртуальной валютой.

Следующие две ошибки относятся непосредственно к выбору инвестиционных инструментов и они являются двумя крайностями инвестиционного поведения.

- Ошибочно использовать только один инструмент инвестирования (например, вкладывать только в акции одной компании, только в доллары, только в золото и т.д.). Точнее, в таком случае вы получаете не активное инвестирование, а довольно консервативный инструмент «сохранения» денег, который может принести доход в долгосрочном периоде. Такой тип инвестирования по эффективности можно сравнить с банковским депозитом.

- Не менее ошибочно инвестировать во всё подряд, особенно в рисковые инструменты, непонятные стартапы, новые компании, в акции на фоне хайпа вокруг каких-то событий. Такое отношение к своему портфелю приводит к потере доходности, непонимании основ структурных инвестиций. В конце концов, вы можете попасть в такую ситуацию, когда просто не сможете прогнозировать поведение участников рынка и реакцию рынка на них.

Вот этот твит

I am selling almost all physical possessions. Will own no house.

— Elon Musk (@elonmusk) May 1, 2020

вызвал вот такое движение:

Вот и прогнозируй свой портфель на основании Twitter (кстати, отличный способ — уже есть понимание, что твиты CEO корпораций и тем более политиков и в частности Д. Трампа активно влияют на тренды фондового рынка)

Знаете, что говорит о том, что вы подошли к работе на фондовом рынке правильно? Вам должно быть скучно. Азарт в инвестициях (любых!) — худший советчик.

Мы выбираем фондовый рынок по разным причинам: из интереса, для вложения и сохранения свободных денежных средств, из желания заработать или просто научиться чему-то новому. Некоторые разработчики после знакомства с фондовым рынком меняют специализацию и уходят в разработку торговых роботов.

Фондовый рынок — непростая история. В реальности никто не может постоянно успешно предсказывать будущее фондового рынка: сегодня попадёте в точку вы, а завтра другие инвесторы (на то это и спекулятивная торговля — в хорошем смысле этого слова). Это, конечно, не рулетка и не игровой автомат, но вся сложность заключается в том, чтобы определить тенденцию, научиться делать технический и фундаментальный анализ. Всё остальное базируется именно на этом. И программисты, математики, технари нередко хороши в анализе трендов, но сказать с первого дня «я эксперт в экономике» слишком самонадеянно и может обернуться против вас. Помните: риск есть всегда.

Что почитать по теме?

- Московская Биржа — настольный сайт российского инвестора (один из)

- Quote.ru

- Обзор мошенников

- Brokers.ru — неплохие аналитические материалы и примеры, но помните, что сайт посвящён форексу, а форекс бывает разный (о валюте мы ещё поговорим).

- Сборник инвестиционных идей (можно разбирать как задачи)

- Масса аналитики по фин. рынкам

- Работа с портфельными стратегиями

- Деньги пришли

- Фанимани — много отдельных крутых роликов

Ну и конечно, читайте финансовые, политические и инсайдерские каналы в Телеграм — там информация появляется первой (после Twitter ;-)).

Список литературы и сайтов сильно отличается в зависимости от выбранных инструментов, поэтому в статьях о разных инструментах будут дополнительные отсылки.

Если у вас есть опыт инвестирования (позитивного или негативного), расскажите в комментариях, как вы начинали, на что натыкались и бросили ли это дело?

Биржевая торговля доступна онлайн, поэтому получить к ней доступ может практически любой человек. Но без специальных знаний и подготовки можно быстро потратить деньги и разочароваться. Не обязательно иметь профильное образование, но важно вникнуть в тему и узнать тонкости торговли. Мы расскажем, можно ли зарабатывать на бирже новичкам, какую прибыль можно получить и как это сделать.

Что такое торговля на бирже и как она происходит?

Биржевая торговля, или трейдинг – это, по сути, рынок. Только вместо привычных для нас товаров – продуктов, одежды, обуви – там продаются и покупаются облигации, валюта, акции компаний, другие ценные бумаги. По этому признаку – продаваемому и покупаемому продукту – выделяются разные биржи. Существуют фондовые, валютные, товарные и фьючерсные. Ниже мы расскажем, как заработать на бирже начинающему трейдеру с учетом особенностей каждой площадки.

Главные плюсы заработка на бирже:

- независимость от работодателя;

- хороший источник дохода (он может быть основным или дополнительным);

- возможность получить пассивный доход;

- шанс начать зарабатывать даже с небольшим стартовым капиталом;

- интересная аналитическая работа;

- перспективность (доходы зависят от способностей трейдера, его знаний и опыта).

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Недостатки:

- риски потерять часть капитала или весь взнос;

- отсутствие гарантий хоть какого-то фиксированного заработка.

Реально ли заработать на бирже новичку?

Конечно, это реально, иначе на биржу не шел бы такой поток начинающих трейдеров. Однако все зависит от первоначальных данных – какие знания есть у человека, где он их получал. Может сработать и фактор удачи для новичков. Однако на это точно не стоит ставить. Лучше не торопясь шлифовать знания и инструменты управления своими деньгами.

Сколько можно зарабатывать на бирже?

Трудно сказать точную цифру или числовой диапазон. Потому что, как писали выше, все зависит от вводных данных. От того, что умеет начинающий трейдер. Но теоретически суммы могут быть неограниченными.

В первое время лучше не вкладывать в торговлю большие деньги. Нужно начинать с маленькой суммы, и если она за год увеличится в два раза – это будет успехом. В дальнейшем, если говорить грубо, хорошим результатом будет увеличение капитала на 15-20 процентов в год. Имеются в виду не очень рискованные стратегии управления финансами.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Сколько времени нужно, чтобы научиться зарабатывать на бирже?

Минимальный срок – полгода. За это время можно получить опыт и выявить базовые механизмы биржи. Но чтобы научиться ловко маневрировать, нужно запастить терпением и рассчитывать на больший срок. Как минимум, несколько лет.

Нельзя назвать точный временной отрезок, после которого новичок становится профи. Не нужно почивать на лаврах и считать себя гуру. Всем нужно постоянно расти и совершенствоваться. Потому что методы работы и технологии изменяются с космической скоростью.

4 основных способов заработка на бирже

Способы заработка не ограничиваются четырьмя перечисленными, но это самые популярные и верные пути получить доход на бирже. Ниже приведено описание 4 способов как заработать на бирже (для чайников).

Самостоятельный трейдинг

Успех выбранного пути зависит от того, какой багаж знаний был первоначально. Если был опыт инвестирования, но на других площадках и с другими инструментами, – это большой плюс. В любом случае не стоит форсировать события и выбирать только консервативные методы управления финансами.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Передача капитала в доверительное управление

Если не чувствуете в себе сил самостоятельно совершать денежные операции на бирже, можно передать это право посреднику – доверительному управляющему. Именно он будет выбирать стратегию действий. Это и плохо, и хорошо. Плохо – потому что вы не сможете повлиять на ситуацию, хорошо – потому что у управляющего есть опыт и мотивация – часть заработанных денег отойдет ему. Способ подойдет тем, кто интересуется, как зарабатывать на бирже новичку.

Партнёрские программы

Партнерская схема не уникальна для биржи. Она используется и в других сферах для привлечения новых клиентов, в которых нуждаются брокеры. С каждого приведенного клиента начинающий трейдер получает процентную прибыль. Но нужно учитывать, что доход будет значительно меньше, чем при использовании других способов.

Преподавание основ заработка на бирже (обучение торговле)

Этот способ подходит не новичкам, а профи. Чтобы заработать, можно разрабатывать курсы и онлайн-лекции, в которых будут раскрываться секреты успешной торговли. Альтернативы курсам – вебинары или индивидуальные консультации.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Кто такой трейдер?

Профессия появилась в начале 20 века – после образования Федеральной резервной системы в США. Первоначально трейдерами называли всех, кто покупает товар дешевле, а продает дороже. Сейчас определение сузилось. Трейдер – это специалист, который выполняет торговые операции на бирже. Средства, которые он использует для получения прибыли, не всегда собственные, возможно управление чужими финансами.

Как работает трейдер?

Работа трейдера – это постоянный анализ данных с фондовых бирж и использование полученных выводов для грамотного управления активами. Большую часть времени специалист тратит на торговые сессии, но к ним нужно тщательно подготовиться и собрать необходимые сведения до их начала.

Работа на себя

Самостоятельная работа предполагает наличие капитала. Без него лучше сначала работать на клиентов, а не на себя. Если собственные сбережения есть, то можно самостоятельно выстраивать стратегию, выбирать инструменты для управления, строить свое расписание.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Работа на компанию

При работе на других людей, нельзя свободно без отчета и без предупреждений распоряжаться средствами. Все действия должны быть согласованы с клиентом. В случае с работой на компанию трейдер получает вознаграждение – процент с прибыли.

Качества, необходимые для работы трейдером

Человек, который хочет стать успешным трейдером, должен обладать аналитическим складом ума, а также эмоциональной устойчивостью. Второе качество очень важно – нужно быть готовым к чрезвычайной волатильности активов. Другие важные качества:

- ответственность;

- дисциплинированность;

- терпение.

Сколько может зарабатывать трейдер?

В теории – сумма не имеет ограничений. Но на практике все сложней. Прибыль зависит от того, какой счет находится в управлении, насколько рискованная стратегия выбрана.

Хороший результат – это 70 процентов от суммы в год. Если, например, использовать 600 000 рублей и стратегию со вторым плечом, то за год можно получить 840 тысяч без учета налога. После вычета НДФЛ (13%) получится 730 800 рублей.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Кто такой инвестор и чем он занимается?

Трейдер и инвестор – два ключевых игрока на бирже. Но инвестор занимается более простыми операциями – вкладывает деньги в ценные бумаги. Инвестор, как правило, покупает акции на длительный срок. Это тоже отличает трейдера от инвестора. Первый, в основном, делает ставку на краткосрочные операции.

Как работают инвесторы?

Инвесторы должны делать прогнозы развития компаний, чтобы понимать, куда вложить деньги. Ведь зарабатывают инвесторы на том, что купленные им акции растут в цене в длительной перспективе.

Сколько зарабатывают инвесторы?

Заработок инвесторов тоже зависит от выбранной стратегии. Если выбрано вложение в компанию со стабильным ростом, то годовая прибыль будет в районе 10-12 процентов. Если сосредотачиваться на более рискованных операциях, то прибыль будет больше. Но при этом есть вероятность потерять вложения.

Дивиденды на акции

Дивиденды – то прибыль акционеров, которая перечисляется им из бюджета компании. То есть это один из видов заработка инвесторов. Расчет дивидендов исходит из того, что компании должны выделять около 20 процентов на выплаты акционерам.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Облигации государственного займа

Такие облигации – наименее рискованные активы на российском рынке, потому что их рост обеспечивается гарантиями государства. В отличие от стандартных депозитов, облигации государственного займа приносят больший доход. При этом можно регулярно получать выплаты.

Кем быть выгодней: спекулянтом или инвестором?

Однозначного ответа нет. Единственное, что можно отметить – доход инвесторов проще спрогнозировать. А вот доход трейдера во многом зависит от удачи.

Какие бывают биржи и чем на них торгуют?

Классификация бирж составлена на основе инструментов, использующихся на рынке:

- товарная;

- фондовая, или рынок ценных бумаг;

- фьючерсная, или биржа деривативов;

- валютная – forex (форекс).

Товарная биржа

Как следует из названия, торгуют на такой бирже товарными группами – зерновыми (овес, рожь, ячмень); животные и мясо; металлы; энергетическое сырье (нефть, мазут, бензин); сырье для текстиля и т.д.

Фондовая, или рынок ценных бумаг

Здесь правят балом ценные бумаги – акции и облигации. Популярная площадка для привлечения инвестиций для компаний. Чтобы понять, как зарабатывать на бирже, лучше начинать с облигаций.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Фьючерсная, или биржа деривативов

Основная задача такой биржи – заключение фьючерсов, то есть контрактов, обязывающих поставку товара в будущем. Главная цель фьючерса – договориться о цене и закрепить ее в договоре.

Валютная forex

Слово «forex» расшифровывается и переводится как «обмен иностранной валюты». То есть основная деятельность трейдеров на такой бирже – выгодно обменять мировые валюты.

Какими активами можно торговать и зарабатывать на бирже?

Мы приводим обзор самых популярных финансовых инструментов:

- валюта: торговля валютой считается самым рискованным занятием. Потому что в отличие от акций, рост который можно просчитать, валютные колебания менее прогнозируемые;

- акции: являются самым доступным инструментом на бирже. Цена акции зависит от общей стоимости компании;

- облигации: позволяют получать стабильный заработок. Он не зависит от дел компании и от того, какая будет стоимость акций. Тем, кто интересуется, как заработать на бирже и не потерять капитал, советуем посмотреть в сторону облигаций;

- фьючерсы: это договор, в котором зафиксирована цена товара или услуги, которые будут переданы в будущем. От сделки невозможно отказаться;

- опцион: один из самых сложных инструментов на бирже. Не рекомендуем с ним связываться новичкам. Опционы похожи на фьючерсы. Их суть состоит в том, чтобы договориться об условиях сделки, которая произойдет в будущем. В отличие от фьючерсов, опционы предполагают обязательства только ОДНОЙ стороны;

- индексы: выражают совокупность ценных бумаг, собранных по одному признаку – капитализации или отрасли.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Как заработать на бирже через интернет?

Чтобы научиться зарабатывать дистанционно на биржах, нужно пройти основные этапы:

- Выбор актива для заработка. Нужно понять, какой инструмент более понятный. Мы уже говорили, что новичкам лучше начинать с облигаций.

- Изучение рынка. Необходимо получить информацию об основных тенденциях на рынке, чтобы понимать, когда покупать, а когда продавать активы.

- Выбор брокера для работы на бирже. Обратите внимание на компетентность специалиста, на отзывы по его работе и на комиссию, которую он берет.

- Разработка торговой стратегии. От стратегии зависит, какие будут риски и прибыльность.

- Корректировка торгового плана. После получения первых результатов торговли можно изменить стратегию, если не получен желаемый уровень дохода или по другим причинам. Даже если все идет хорошо, стоит регулярно менять стратегию, чтобы внедрять новые знания.

- Формирование психологии накопления. Суть в том, что нужно постоянно откладывать часть дохода для накопления капитала, который потом пойдет на реинвестирование.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

С чего начать игру на бирже?

Все действия на бирже должны быть не хаотичными и бесконтрольными, а систематизированными. Для этого нужно определиться с практической стратегией торговли. Самые популярные стратегии описаны ниже.

Торговля по тренду

Это один из методов трейдинга, который основывается на захвате трендовых движений. Тренд – это тенденция по росту или снижению цены в определенном временном отрезке. Можно выделить два типа тенденций:

- бычья – здесь проходят высокие ценовые пики, линия тренда выступает как поддержка;

- медвежья – противоположность бычьему тренду – невысокие ценовые пики, линию тренда можно провести через максимумы.

Линия тренда – это диагональ, которая соединяет несколько пиковых вершин на графике.

Торговля по уровням

Суть торговой стратегии – нахождение мест на графике, где тренды меняются (пиковые значения). По этим точкам проводятся горизонтальные линии, которые делят графики на уровни.

Торговля на бирже с применением паттернов

Суть метода – графический анализ. То есть составление фигур на графике, которые помогают прогнозировать динамику цен. Трейдеру нужно найти визуальные закономерности, которые покажут тенденцию.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Контр-трендовая

С помощью этой стратегии трейдер зарабатывает на изменениях тенденций, которые уже очевидно сформировались. Выгодный ход – действия против локальных тенденций, но в ногу с общемировым трендом.

Торговля на новостях

Название стратегии говорит само за себя. В этом случае необходимо внимательно следить за новостями – отраслевыми, макроэкономическими и др.

Индикаторная

В трейдинге встречаются около 150 индикаторов. Но самые основные, на которые стоит ориентироваться – это индикатор относительной силы, индикатор смены тренда и скользящие средние.

Как начать торговать на бирже: обзор основных площадок

Самые перспективные биржи, на которых можно заработать трейдеру:

- NYSE;

- NASDAQ;

- Российская фондовая биржа;

- Лондонская биржа.

NYSE

Это крупнейшая фондовая биржа, расположенная в Америке – Нью-Йорке. Это еще и одна из старейших торговых организаций – ей около 200 лет.

На NYSE могут попробовать свои силы физические лица, но играть напрямую не получится, только через брокера. Для участия в операциях на бирже нужно соблюдать строгие внутренние правила. К некоторым активам биржи можно получить доступ через Санкт-Петербургскую биржу.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

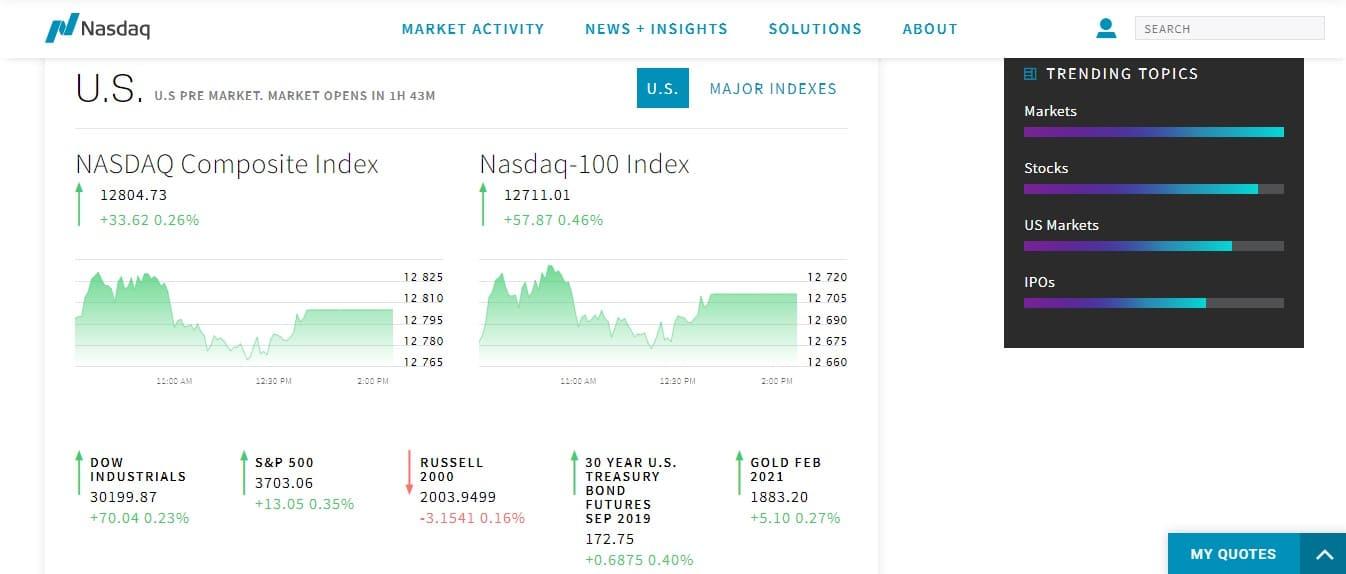

NASDAQ

Это еще одна биржа из Америки – вторая по популярности площадка. Здесь можно купить акции таких компаний, как Apple, Amazon. Сделку лучше осуществлять, как и в случае с NYSE, через иностранных брокеров.

Российская фондовая биржа

Это универсальная биржа, которая позволяет работать с разными инструментами – валютой, облигациями, акциями, фьючерсами, сырьем. На Московскую фондовую биржу можно попасть через лицензионного брокера. Рекомендуем эту площадку для новичков. Здесь проще разобраться, как зарабатывать на фондовой бирже. Много инструментов и не нужны переводчики.

Лондонская биржа

Самый большой плюс биржи, который обеспечивает ее популярность – хорошие юридические гарантии для инвесторов. Еще одно преимущество – надежная экспертиза и хороший отбор эмитентов.

Как зарабатывать на бирже в интернете: пошаговое руководство для новичков и начинающих трейдеров

Начать работать на бирже не очень сложно. Гораздо сложнее держать баланс и не спустить все свои сбережения. Как правильно начать карьеру трейдера – в подробной инструкции ниже.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

- Выбор брокера для игры на бирже. Первое, что стоит проверить у выбранного брокера – наличие лицензии на профессиональную деятельность. Кроме того, узнайте заранее, какую комиссию за работу берет специалист. Также нужно выяснить, на каких площадках и с какими инструментами работает брокер.

- Регистрация личного кабинета. Современные технологии позволяют открыть торговый счет онлайн. Большинство брокеров предоставляют такую услугу. Значительно ускоряет регистрацию наличие активного кабинета на сайте госуслуг.

- Скачивание с официального сайта брокера торгового терминала и его установка на компьютер. Оптимальный вариант для работы на бирже – программы Quick и Metatrader, можно скачивать мобильные версии программ. Подробную инструкцию установки и регистрации даст любой брокер.

- Тренировочная торговля на демо-счете. Это очень важный этап. Нужно обязательно выбирать брокера, который предоставляет такую услугу.

- Открытие реального торгового счета. После тренировки на демо-счете нужно перейти к реальным операциям. Начать стоит с расходов – на счет необходимо перевести деньги для оплаты комиссий и покупки активов.

- Получение первой прибыли от биржевой игры. После получения первого перевода не стоит расслабляться. Иначе можно быстро уйти в минус.

- Увеличение размера торгового капитала. После тренировки на небольших суммах лучше увеличивать торговый капитал. При этом, возможно, придется откорректировать стратегию.

- Получение стабильной прибыли на рынке. Когда прошло крещение трейдера первыми заработками, нужно выйти на новый уровень – получение стандартной прибыли. Только в таком случае можно сказать, что новичок превратился в настоящего профессионала.

Можно ли торговать на бирже без брокера?

Большинство бирж требует брокерского посредничества. Но процедура оформления сотрудничества с брокером и открытия счета очень простая. Все можно сделать онлайн без походов в офис компании. Кроме того, брокер сможет проконсультировать, как зарабатывать деньги на бирже.

Полезные советы и рекомендации для новичков

Мы собрали советы от профессиональных трейдеров. Прочтите их – и сможете допустить меньше ошибок.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

- Прежде чем торговать реальными деньгами, пройдите практику с использованием демо-счёта. С помощью демо-счета можно совершать первые ошибки без риска потерять деньги. Ошибки – естественный путь обучения начинающего трейдера. Они будут обязательно, но выбор за вами – во сколько они обойдутся.

- Не стоит сразу пополнять депозит на слишком большую сумму. После первых успехов – после получения прибыли – не стоит терять голову и существенно поднимать ставки. Двигаться лучше постепенно ,чтобы не потерять в один момент все.

- Не принимайте решений под влиянием эмоций. Трейдеры, как и разведчики, должны иметь холодный рассудок и принимать решения исключительно на основе логики. К сожалению, новички часто об этом забывают.

- Не стоит с самого начала устанавливать большое кредитное плечо. Не стоит открывать крупные сделки, чтобы случайно не слить весь бюджет. По сути, это продолжение совета 2 и 3.

Заключение

Трейдер – это специалист, который выполняет торговые операции на бирже. Средства, которые он использует для получения прибыли, не всегда собственные, возможно управление чужими финансами. Еще один ключевой игрок на бирже – инвестор. Это человек, который зарабатывает на покупке-продаже акций. В отличие от трейдера, он делает ставку на долгосрочные операции.

Биржи делят на виды по ключевому инструменту – фондовая биржа, торговая, фьючерсная, валютная. Хороший заработок начинающего трейдера – 15-20 процентов от вложенной суммы в год. Заработать трейдер может с помощью самостоятельной торговли, передачи дел управляющему, преподаванию и партнерских программ. Чтобы понять, как зарабатывать на бирже через интернет, лучше оформить договор с брокером и потренироваться на демо-счете.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Как новичкам торговать на фондовой бирже

Как новичкам торговать на фондовой бирже

Торговля на бирже – один из способов приумножить личный капитал. Уоррен Баффетт заработал на инвестировании в акции более 120 млрд. долларов. Джордж Сорос — более 8 миллиардов. Раньше для покупки акций нужно было приходить на биржу физически, а добывать информацию о торгуемых на бирже компаниях было непросто. Сегодня торговля ценными бумагами доступна онлайн практически каждому, а получить исчерпывающую информацию об интересующей вас публичной компании можно за несколько минут.

В статье разберем основы торгов на бирже.

С чего начать торговлю

Приходить на рынок без знаний — опасно, это может привести потере денег. Для начала стоит выучить матчасть. Для этого читайте литературу по теме и смотрите вебинары, например, в Школе Московской биржи. Следующий этап — ответить на три вопроса:

● Цель: «Зачем я хочу начать инвестировать на бирже?».

● Время: «Есть ли у меня свободное время, чтобы разобраться в теме?»

● Деньги: «Есть ли у меня свободный капитал для начальных вложений?»

Ответы на них дадут развилки, по которым пойдет новичок.

Если есть время и деньги, но нет цели — значит нужно с ней определиться, чтобы понимать, ради чего вы собрались торговать. Цели могут быть разными:

● Сделать трейдинг своей профессией.

● Создать пассивный доход не меньше 10/50/100 тысяч рублей в месяц.

● Накопить на квартиру, машину, образование детей.

Чем четче сформулирована цель инвестиций, тем проще определиться с дальнейшими действиями.

Если нет денег для старта, начните с описания своих доходов и расходов. Опишите их, занесите в таблицу и подумайте, что можно сделать – возможно, получится отказаться от части необязательных расходов? Если же причина отсутствия сбережений в низком доходе, в первую очередь советуем решать именно эту проблему. Например, попросить повышение на работе, или пройти повышение квалификации для новой, более высокооплачиваемой позиции.

Если нет времени погружаться в тему, подойдет вариант покупки продуктов доверительного управления, паевых инвестиционных фондов, БПИФ или стратегий доверительного управления. Работает это так: человек передает деньги компании с профессиональными инвесторами, которые размещают деньги на рынке, пытаясь заработать доход клиенту.

Преимущество в том, что клиент не тратит время и нервы, а получает пассивный доход, но за управление деньгами инвестор платит комиссии. Также, никакая управляющая компания не может гарантировать доходность, даже профессионалы могут показать убытки, к этому важно быть готовым.

Как начать торговлю на Московской бирже

Если доверительное управление не подходит и хочется попробовать самому — нужно получить доступ к биржевым торгам. Это делается онлайн через посредника — брокера.

Брокер – это финансовая организация со специальной лицензией ЦБ. Часто брокером является банк, иногда это отдельная организация. Ниже указаны некоторые брокеры-партнеры Маркетплейса Московской биржи.

Брокеров на рынке много, один инвестор может иметь хоть 10 брокерских счетов в разных компаниях

Откройте счет

Есть два варианта, как это сделать:

● Прийти в офис компании с необходимыми документами

● Открыть счет на сайте брокера или его партнера с помощью сервиса госуслуг.

Переведите деньги

Это делается с помощью банковской карты, банковского перевода или в отделении брокера. Лучший вариант — банковский перевод, потому что за него обычно не взимается комиссия и он проводится онлайн.

Установите торговый терминал

Это программа, через которую совершаются сделки. Самый простой вариант – мобильное приложение, такие решения сейчас есть почти у каждого брокера. Более «продвинутый» вариант – торговый «терминал» для компьютера – в нём больше функций, больше возможностей для настройки интерфейса.

Выберите актив для вложений

На Московской бирже есть несколько рынков, среди которых: фондовый, срочный, валютный, денежный и товарный. Большинство начинает свой путь в инвестициях с инструментов фондового рынка, на котором торгуются базовые инструменты – акции, облигации, фонды.

Облигации — долговой инструмент с, как правило, заранее известной доходностью до погашения. По сути, компания берет деньги в долг у инвесторов, а потом по чуть-чуть выплачивает этот долг.

Акции — ценная бумага, которая дает право участвовать в управлении компанией и получать часть её прибыли в виде дивидендов, если компания будет их выплачивать. Также, акции можно продать, если их цена выросла с момента покупки.

Подробнее об облигациях и акциях читайте в статье «Биржевые инструменты».

ETF (Exchange-Traded Funds) и БПИФы – инвестиционные фонды, доли в которых торгуются на бирже. Фонд – это готовый портфель из ценных бумаг, составленный профессионалами. Фонды бывают разными – как для осторожных инвесторов, так и для более «смелых».

Разные активы предполагают разный уровень риска. Поэтому перед покупкой ценных бумаг важно определить свой риск-профиль.

Купите бумаги

Заявки на покупку или продажу отправляются онлайн, также брокеры принимают торговые поручения по телефону. Последний способ – самый медленный и неудобный.

Торговля через интернет ведется с помощью торгового терминала или приложения. Терминал устанавливается на компьютер или на смартфон. Для компьютеров российские брокеры чаще всего предлагают систему QUIK.

Интерфейс программы QUIK

Сколько можно заработать на бирже

Доход зависит от стратегии и выбранных инструментов.

Например, Облигации федерального займа (ОФЗ) и облигации компаний с высоким кредитным рейтингом дают 6-9% годовых.

Акции крупных компаний в среднем могут принсети 12-17% в год с учетом дивидендов. Бумаги небольших компаний приносят больше, но риски там выше.

Доходность ETF и биржевых ПИФов зависит от активов, которые в них входят: акции, облигации, товары.

Увеличить прибыль помогают специальные налоговые льготы для частных инвесторов. Например, льготы для владельцев индивидуальных инвестиционных счетов (ИИС).

Как торговать на бирже новичку – запомнить

● Не ждите быстрой прибыли.

● Сначала инвестируйте небольшие суммы.

● Не путайте инвестирование и спекуляции.

● Следите за комиссиями.

● Диверсифицируйте вложения, покупайте разное

● Не расстраивайтесь из-за ошибок.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Итак, вы решили заняться биржевой торговлей, но пока слабо

представляете себе как это можно сделать. Ну что ж, давайте вместе рассмотрим

те основные вехи, которые необходимо будет пройти для того чтобы не просто

начать торговать на бирже, а начать стабильно зарабатывать на ней.

СОДЕРЖАНИЕ

- Спекулировать или инвестировать?

- Шаг первый. Выбираем брокера

- Шаг второй. Обзаводимся всем необходимым

- Шаг третий. Осваиваем азы работы с торговым терминалом

- Шаг четвёртый. Изучение основ анализа рынка

- Шаг пятый. Торговая система

- Шаг шестой. Торговля на демо-счёте

- Шаг седьмой. Торговля реальными деньгами

- Шаг восьмой. Контролируйте свои инвестиции

Прежде всего, пара слов о том, что такое биржа и чем она

отличается от пресловутого рынка FOREX, которым многие из вас, наверняка, сыты уже по горло. Впрочем,

здесь сразу следует оговориться. Я ничего не имею против валютного рынка FOREX (более того, я имею

достаточный опыт успешного заработка на оном), однако я с большим подозрением

отношусь к тем посредникам, которые, в настоящее время, в массовом порядке

предоставляют доступ к торгам на нём.

Речь идёт о многочисленных дилинговых центрах (ДЦ), которые

сейчас все как один, дружно именуют себя брокерами (не имея на это абсолютно

никаких оснований). Вероятно, само понятие дилинговый центр уже настолько

замарано и изгажено (в плане репутации приобретённой ими за последние пару

десятков лет), что от него все хотят откреститься. Но, как говорится, как себя

не называй, суть всё равно останется той же самой.

Я не буду здесь вникать в подробности касательно внутренней кухни этих организаций (ДЦ), ибо не хочу далеко уходить от темы данной статьи однозначно указанной в её заголовке. Однако если вам интересно вникнуть в этот вопрос поглубже, то настоятельно рекомендую ознакомиться вот с этим материалом: «Дилеры на Форекс».

Торговля на официальной биржевой площадке через брокера

отличается от торговли через дилера или ДЦ, прежде всего тем, что брокер

выступает исключительно посредником, а дилер в большинстве случаев играет роль

контрагента по всем сделкам с клиентом. Иными словами, брокер, в отличие от

дилера, не заинтересован в проигрыше клиента. Опять же, подробнее об этом вы

можете прочитать, перейдя по вышеуказанной ссылке.

Начиная торговать на бирже, вы можете быть уверены в том,

что ваш успех будет полностью в ваших руках. То есть, все удачи и поражения

здесь целиком и полностью будут зависеть лишь от вашего таланта и уровня

компетентности, а не от уровня честности (или, скорее, жадности) посредника.

Ну а кроме прочего, в ваших руках будет вот этот план

действий, благодаря соблюдению которого вы сможете избежать большинства тех ошибок,

с которыми сталкивается большинство новоиспечённых биржевых игроков.

Спекулировать или инвестировать?

Перед тем как начать изучение данного руководства, определитесь со своим стилем торговли. Вы должны чётко ответить себе на вопрос: кто вы в первую очередь — инвестор или спекулянт? От этого ответа будет зависеть не только тот стиль торговли, которого вы будете придерживаться, но и, в конечном итоге, сама вероятность того достигнете ли вы поставленной перед собой цели или так и останетесь вечным игроком гоняющимся за сиюминутной возможностью заработать.

Многие и многие люди впервые сталкивающиеся с биржевой торговлей, принимают её за увлекательную игру в которой нужно ежеминутно что-либо покупать (подешевле) или продавать (естественно — подороже). Во многом такое понимание навязывается им теми, кто напрямую получает от этого выгоду, именно — брокерами, дилерами, да и самими биржевыми площадками. Все они получают свою прибыль пропорционально количеству совершённых сделок (чем их больше — тем больше и прибыль) независимо от того зарабатывают совершившие их игроки или терпят убытки.

Скажу прямо, если вы новичок в биржевой торговле, то и не помышляйте о спекуляциях, забудьте о срочном рынке и сконцентрируйте своё внимание исключительно на акциях и облигациях. При этом выделяйте на их покупку ровно столько, сколько можете позволить себе потратить и сразу нацеливайтесь на горизонты инвестирования от 3-х лет и выше. В этом случае, вы действительно будете иметь все шансы на успех и сможете заложить надёжный фундамент для дальнейшей своей деятельности на стезе инвестиций.

Если же вам не терпится пощекотать свои нервы игрой (именно ИГРОЙ — я не зря употребил здесь это слово) на бирже, ну что же, человеку свойственен азарт и стремление к нему заложено в самой его природе (у кого то в большей, а у кого то в меньшей степени). Играйте, но отдавайте себе отчёт в том, что играете. Иными словами, будьте готовы к принятию на себя большего риска и к тому, что любая игра может привести не только к победе, но и к поражению. А поскольку в качестве вашего соперника, по сути, будет выступать весь рынок (который вы надеетесь переиграть), то и шансы на победу будут соответствующими. Здесь легко можно выиграть раз-другой, но зарабатывать этим в более-менее долгосрочной перспективе редко кому удаётся.

Я не зря вынес этот вопрос в начало данного руководства, ведь, повторюсь, ответ на него во многом определит вашу судьбу на бирже. Какой бы стиль торговли вы в итоге не выбрали, все описанные ниже шаги будут актуальны для вас. Правда одни из них в большей степени, а другие — в меньшей. К примеру:

- Умение анализировать рынок необходимо вам в любом случае. Для долгосрочного инвестора более важен фундаментальный анализ рынка, он может не обращать особого внимания на текущие колебания ценового графика. А вот спекулянту без этого не обойтись, он должен владеть хотя-бы основами технического анализа.

- И для спекулянта, и для инвестора важен такой аспект трейдинга, как управление капиталом (в англоязычной литературе его именуют Money Manegement). Однако, если для инвестора соблюдение этих правил не так критично (при условии, конечно, наличия у него хорошо диверсифицированного портфеля), то для спекулянта они, безусловно, являются жизненно важными.

- Торговля на демо-счёте имеет определяющее значение для спекулянта (здесь он может в полной мере обкатать все свои стратегии), но не так важна для инвестора. А для долгосрочного инвестора, по понятным причинам, она вообще не имеет никакого смысла.

Шаг первый. Выбираем брокера

Выбор брокера для биржевой торговли не такая уж сложная

задача, поскольку все официально аккредитованные на бирже брокеры априори имеют

все необходимые государственные лицензии и сертификаты **, что уже даёт

определённую гарантию надёжности.

** Не следует путать государственные

лицензии и сертификаты с теми многочисленными сомнительными сертификатами,

которыми так и пестрят страницы сайтов Форекс-дилеров.

Работа через таких брокеров не таит в себе никаких подводных

камней (при условии, что вы внимательно ознакомитесь с тарифами, оговаривающими

размер комиссионных вознаграждений), а кроме этого их деятельность абсолютно

прозрачна. Брокер лишь передаёт ваши приказы на биржу и совершает для вас

сделку. При этом ваш торговый капитал находится на специальном брокерском счету

и может быть использован исключительно для совершения указанных вами торговых операций

(если конечно в договоре с брокером вы не укажете иных возможностей). А все

приобретённые вами ценные бумаги будут храниться на, так называемых, счетах-депо,

открываемых в независимых от брокера депозитариях.

Для выбора брокера вы можете обратиться непосредственно к

сайту той биржевой площадки, на которой планируете торговать. Любая биржа имеет

свой список аккредитованных на ней брокеров, например для Московской биржи, эти

списки представлены здесь:

- https://www.moex.com/s548 — для валютного рынка;

- https://www.moex.com/ru/members.aspx?tid=1179&sby=4

– для фондового рынка (акции и облигации); - https://www.moex.com/ru/members.aspx?tid=35&sby=7

– для срочного рынка (фьючерсы и опционы); - https://www.moex.com/ru/members.aspx?tid=1330 –

денежный рынок (РЕПО и депозитно-кредитные операции); - https://www.moex.com/ru/members.aspx?tid=1141&sby=15

– рынок драгоценных металлов.

Не обязательно для каждого рынка выбирать отдельного

брокера, поскольку многие из них предоставляют услуги по торговле на каждом из

вышеуказанных направлений.

На что действительно следует обратить внимание при выборе

брокера, так это на те условия работы, которые он сможет вам предоставить. Здесь

нужно учесть следующие основные моменты:

- Вознаграждение брокера. Брокер, естественно,

работает не безвозмездно, а за определённую комиссию. Как правило, размер этой

комиссии пропорционален той сумме сделки, которую вы заключаете, но могут быть

исключения. У каждого брокера здесь свои условия, поэтому внимательно с ними

ознакомьтесь и выберите наиболее подходящие именно для вас; - Торговые терминалы, которые готов предоставить

вам брокер. Умеете ли вы ими пользоваться или же вам потребуется дополнительное

время для их освоения. Если для вас это актуально, то уточните наличие

мобильных версий позволяющих торговать с планшета или смартфона; - Качество работы службы поддержки и

информационное обеспечение клиентов. Если вам понадобится квалифицированная

помощь в вопросах связанных с технической стороной процесса торговли, то вы

всегда сможете получить её в службе поддержки. Кроме этого, многие брокеры, в

качестве дополнительной услуги, предоставляют своим клиентам доступ к

финансовым новостям, транслируемым различными информационными агентствами (Reuters,

Bloomberg, РБК и т.д.); - Наличие обучающих курсов для своих клиентов.

Многие брокеры в целях привлечения новых клиентов, а также для повышения

квалификации уже торгующих через них трейдеров (а, следовательно, и для

повышения своей прибыли, в конечном итоге) организуют бесплатные курсы обучения

азам биржевой торговли. Это особенно актуально для начинающих трейдеров.

Шаг второй. Обзаводимся всем необходимым

Первым делом вам понадобится компьютер, желательно не тот,

которым пользуются все члены вашей семьи, а отдельно стоящий и предназначенный

исключительно для работы. Впрочем, начинать вы можете с любого доступного, ведь

новый компьютер в настоящее время стоит приличных денег, которые на первых

порах возможно лучше будет вложить в торговлю. Однако, в любом случае

настоятельно рекомендую вам озаботиться установкой хорошего антивирусного

пакета и залогинить доступ на свой рабочий стол.

В эпоху IT-технологий,

компьютер, не подключённый к сети интернет, превращается в никчёмную груду

высокотехнологичного железа используемого на пару процентов от своих

возможностей. Для того чтобы иметь возможность полноценной работы со своего компьютера,

вам необходим безлимитный доступ к сети интернет. Причём для трейдера доступ этот

должен быть постоянным и максимально надёжным. Поэтому потратьте немного

лишнего времени и выберите хорошего Интернет-провайдера.

Разобравшись с компьютером и подключением к сети интернет,

давайте обеспечим себя самым главным инструментом трейдера – торговым терминалом.

Торговый терминал представляет собой не что иное, как специализированную компьютерную

программу, через которую трейдер поддерживает связь, с брокером отдавая тому

приказы на открытие и закрытие позиций, а также отслеживает текущее положение

на рынке (посредством ценовых графиков и ленты новостей).

Практически все современные торговые терминалы оснащены

базовым пакетом для проведения технического анализа ценовых графиков (набором

индикаторов и прочих технических инструментов), а кроме этого имеют в своём

составе такой незаменимый инструмент как тестер стратегий.

Тестер стратегий – программа, обычно включаемая в состав торгового терминала, позволяющая трейдеру протестировать выбранную им стратегию торговли на исторических данных. Обычно для такого тестирования, стратегию требуется переложить на язык понятный торговому терминалу (программный код).

Важный момент. Обязательно обратите внимание на то, чтобы

устанавливаемый торговый терминал позволял вести торговлю на, так называемом,

демо-счёте.

Демо – счётом принято называть виртуальный счет, открываемый у брокера и позволяющий трейдеру вести учебную торговлю реальными финансовыми инструментами, по реальным ценам, но за счёт виртуальных денег.

О роли демо-счёта мы поговорим с вами ниже, а пока переходим

к третьему шагу.

Шаг третий. Осваиваем азы работы с торговым терминалом

Зачем нужен торговый терминал, которым вы не умеете

пользоваться? Поэтому, прежде всего, после установки торгового терминала

начинайте осваивать его интерфейс.

Подключите его к демо-счёту и пробуйте открывать и закрывать

позиции, устанавливать ордера Stop Loss и Take Profit,

а если возникают какие либо вопросы, то открывайте раздел помощи и ищите

ответы.

Этот этап один из самых простых и всё что от вас на нём

требуется, так это освоить все основные приёмы работы с терминалом, изучить все

необходимые «горячие клавиши» и добиться того, чтобы все необходимые действия

производились на автомате.

Кроме этого, вам необходимо научиться обращаться с графиками

финансовых инструментов. Вы должны уметь производить с ними хотя бы такие

простейшие манипуляции, как проведение линии тренда или установка того или

иного индикатора. Всё это проще изучать на практике, так сказать, методом тыка.

И по необходимости, конечно, уже пользоваться разделом справки, который есть в

каждом мало-мальски известном торговом терминале.

Шаг четвёртый. Изучение основ анализа рынка

Для того чтобы знать когда продавать, когда покупать, а

когда лучше всего вообще оставаться вне рынка, вы должны освоить основы таких

дисциплин как технический и фундаментальный анализ. Без знания азов этих видов

анализа нечего и думать о более или менее серьёзной торговле на бирже.

Фундаментальный анализ рынка основан на всей совокупности экономических факторов, начиная с международных финансовых новостей глобального характера и заканчивая анализом бухгалтерской отчётности отдельно взятого предприятия, акции которого рассматриваются в качестве потенциального объекта для инвестиций.

Технический анализ рынка целиком и полностью основан на истории ценового движения представленной в виде ценовых графиков. Одним из его постулатов является следующая сентенция: «История повторяется». То есть, одинаковые ценовые модели (паттерны) с большой долей вероятности приводят к одинаковому развитию событий (к росту или к падению цены, соответственно).

Другой постулат технического анализа гласит: «График цены

учитывает всё». Это означает, что вся необходимая для анализа информация уже

представлена на ценовом графике и каждое событие (произошедшее ранее или даже

происходящее в текущий момент времени) уже отражено в текущем поведении цены.

В биржевой торговле фундаментальный анализ подсказывает

трейдеру что покупать, а технический анализ говорит ему о том, когда покупать.

В сети, в открытом доступе, есть масса литературы

посвящённой этим двум типам анализа. Я не буду перечислять вам все книги,

достаточно упомянуть, например такие как:

- Джордж Сорос «Алхимия Финансов»;

- Бенджамин Грэм «Разумный инвестор»;

- Алексей Герасименко «Финансовая отчётность для

руководителей и начинающих специалистов».

Это по фундаментальному анализу, и вот по анализу

техническому:

- Джек Швагер «Технический анализ. Полный курс»;

- Джон Мэрфи «Технический анализ фьючерсных

рынков: теория и практика».

Шаг пятый. Торговая система

Всех успешных трейдеров, стабильно зарабатывающих на бирже,

объединяет одно общее правило: все они безукоризненно следуют своим торговым

системам. А вот бессистемная торговля сродни пилотированию самолёта без должных

на то навыков, рано или поздно (обычно всё же рано) закачивается крахом.

Только не путайте, пожалуйста, торговую систему с торговой

стратегией. Торговая стратегия, являющаяся одной из составных частей торговой

системы, указывает трейдеру возможные моменты для открытия позиций. А торговая

система в целом, помимо определения точек входа должна ещё предусматривать

такие нюансы как:

- Money Management (управление капиталом);

- Психологические аспекты трейдинга.

Управление капиталом включает в себя такие моменты как:

- Определения возможности входа, в позицию исходя

из соображений Money Management; - Определение размера позиции;

- Определение точек выхода из позиции (если

стратегия торговли не даёт ответа на этот вопрос).

А психологический аспект торговой системы должен предусматривать

ответы на такие вопросы как, например:

- Когда следует остановиться. В результате

нескольких подряд убыточных сделок эмоции трейдера могут выйти из-под контроля.

Для кого-то этот рубеж может составлять серию из десятков убытков подряд, а кому-то

хватает и двух. Поэтому каждый трейдер должен определить для себя индивидуально,

сколько убытков он сможет выдержать чисто психологически, включить это правило

в свою торговую систему и неукоснительно следовать ему наряду со всеми

остальными; - Какая сумма риска не вызывает сильного

дискомфорта. У каждого человека есть свой предел суммы, которой он может рисковать

без особых переживаний по этому поводу. Поэтому, если, к примеру, Money

Management разрешает открытие позиции в таком объёме, что риск по ней превысит

этот предел комфорта, то размер позиции необходимо будет уменьшать. Ведь иначе

психологический дискомфорт может привести к эмоциональной неуравновешенности и

как следствие, к принятию необдуманных решений. А это, в свою очередь, чревато

такими грустными последствиями, как большие убытки на торговом счету.

А что касается торговых стратегий, то их существует великое

множество. Для начинающих трейдеров я могу порекомендовать, например, вот эти

три:

- Метод покупки акций «Дурацкая четверка»;

- Метод покупки сильно недооцененных акций;

- Метод покупки эффективных акций.

Впрочем, не советую ограничиваться только предложенными

вариантами. Их можно принять в качестве базовых. А вообще, всегда следует

стремиться к тому, чтобы создавать торговую стратегию непосредственно под себя

лично, на основе собственных наблюдений.

Шаг шестой. Торговля на демо-счёте

Вот теперь, после того как вы изучили основы анализа рынка и

на их базе смогли построить свою собственную торговую систему, пришло время

опробовать её на деле. Для этой цели у вас уже установлен торговый терминал, в

котором открыт специальный демо-счёт, позволяющий торговать без риска для

своего кошелька.

Торговля на демо-счете в реальном времени даёт трейдеру тот неоценимый

опыт, благодаря которому закладывается фундамент всей его дальнейшей карьеры.

Некоторые новички не придают этому этапу должного значения и проскакивают его,

проведя пару успешных сделок. А между тем, именно здесь и сейчас вам

предоставляется уникальный шанс не только проверить свою торговую стратегию в

реальном времени, но и откатать (отладить) все её нюансы на практике.

Для того чтобы извлечь из этого этапа максимум пользы, приступая