В конце 2018 года фирма «1С» объявила о выпуске нового программного продукта «1С:Бухгалтерия некоммерческой организации 8». Данная программа создана на основе «1С:Бухгалтерии 8» редакции 3.0 и предназначена для автоматизации бухгалтерского и налогового учета некоммерческих организаций (НКО), применяющих хозрасчетный план счетов. К таким НКО относятся, например, общественные организации, образовательные учреждения, религиозные организации и т. д. Программа позволяет НКО отражать регулярную деятельность, готовить и отправлять регламентированную отчетность в контролирующие органы.

Основным законом, регулирующим деятельность НКО, является Федеральный закон от 12.01.1996 № 7-ФЗ «О некоммерческих организациях». Согласно статье 2 Закона № 7-ФЗ некоммерческой организацией является организация, не имеющая в качестве основной цели своей деятельности извлечение прибыли и не распределяющая полученную прибыль между участниками. НКО могут создаваться, например, для достижения социальных, благотворительных, культурных, образовательных, научных целей, в целях охраны здоровья граждан, развития физической культуры и спорта, оказания юридической помощи, а также в иных целях, направленных на достижение общественных благ.

По данным Минюста в настоящее время в Российской Федерации насчитывается более 220 тысяч некоммерческих организаций, занимающимися различными видами деятельности.

НКО ведут бухгалтерский и налоговый учет в соответствии с действующим законодательством РФ. Некоммерческие организации, которые не являются государственными или муниципальными учреждениями (например, общественные организации, образовательные учреждения, религиозные организации и пр.), применяют План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утв. приказом Минфина России от 31.10.2000 № 94н (хозрасчетный план счетов).

Для автоматизации бухгалтерского и налогового учета НКО, применяющих хозрасчетный план счетов, предназначена новая программа «1С:Бухгалтерия некоммерческой организации 8». Данная программа, созданная на основе «1С:Бухгалтерии 8» редакции 3.0, позволяет отражать регулярную деятельность НКО с учетом их специфики, готовить и отправлять регламентированную отчетность в контролирующие органы с помощью сервиса 1С-Отчетность.

Программу «1С:Бухгалтерия некоммерческой организации 8» могут применять:

- вновь созданные НКО. Новые пользователи получают современную программу, понятный учет и простой интерфейс, а также дополнительно настраиваемые возможности;

- организации, которые до этого применяли «1С:Бухгалтерию автономного учреждения 8», поддержка которой прекращается в конце 2019 года (см. подробнее информационное письмо фирмы «1С» № 25374 от 28.12.2018). Для таких пользователей сохранены все принципы учета и вся функциональность используемой ранее программы, при этом становятся доступны новые современные сервисы. Перейти на «1С:Бухгалтерию некоммерческой организации 8» можно простым обновлением, при этом будут перенесены все накопленные данные из «1С:Бухгалтерии автономного учреждения 8»;

- НКО, которые до этого применяли «1С:Бухгалтерию 8» редакции 3.0. Сейчас такие пользователи переносят данные вводом остатков, но в ближайшее время планируется выпустить версию, начиная с которой можно будет перейти на «1С:Бухгалтерию некоммерческой организации 8» через обновление.

В настоящее время «1С:Бухгалтерия некоммерческой организации 8» выпускается только в версии ПРОФ и только в виде электронной поставки.

Функциональные возможности

Будучи созданной на основе «1С:Бухгалтерии 8» редакции 3.0, программа «1С:Бухгалтерия некоммерческой организации 8» имеет такой же интерфейс и схожий функционал.

На начальной странице отображается информационная панель, где по умолчанию отображаются блоки: Остатки денежных средств, Задачи, Новости, Методическая поддержка, Поставщики и 1С-Отчетность. По кнопке Настроить состав блоков информационной панели можно менять в зависимости от потребностей пользователя. На начальную страницу также можно вывести Список задач или Монитор основных показателей, используя команду главного меню Вид — Настройка начальной страницы.

По умолчанию в программе установлен простой интерфейс, который предназначен для учета несложных операций. В простом интерфейсе доступен только самый необходимый функционал. Если для учета требуются расширенные возможности (например, ведение учета по нескольким организациям в одной информационной базе), то следует установить полный интерфейс (раздел Настройки — Интерфейс) и перезапустить программу.

Так же как и в «1С:Бухгалтерии 8», в программе «1С:Бухгалтерия некоммерческой организации 8» доступен учет денежных средств, зарплаты, товарно-материальных ценностей (ТМЦ), основных средств (ОС) и т. д. При этом добавлена новая функциональность, позволяющая отражать как особенности учета отдельных операций, так и особенности видов деятельности НКО:

- учет средств целевого финансирования;

- начисление износа основных средств;

- составление и использование смет для целевого финансирования;

- учет образовательных услуг;

- учет питания;

- отчетность для НКО.

Учет целевого финансирования

Некоммерческие организации могут получать целевое финансирование в виде членских взносов, грантов и других целевых поступлений. Такие операции требуется отражать в бухгалтерском и налоговом учете обособленно (пп. 14 п. 1 ст. 251 НК РФ).

В «1С:Бухгалтерии некоммерческой организации 8» автоматизированы следующие операции:

- поступление денежных средств по целевому финансированию;

- поступление материалов и услуг от организации или физического лица, предоставляющего экономическую помощь;

- начисление задолженности по целевому финансированию;

- расход целевых средств;

- раздельный учет расходов, относящихся к основной и коммерческой деятельности;

- закрытие затратных счетов в рамках целевого финансирования.

Пример 1

Автономная некоммерческая организация (АНО) «Студия «Бендер»» бесплатно обучает детей основам программирования и робототехники, применяет УСН с объектом «доходы». В январе 2019 года АНО «Студия «Бендер»» получает от муниципалитета грант в размере 150 000 руб. Грант предназначен для покупки обучающих комплектов (100 000 руб.). Часть денежных средств используется на содержание организации (в том числе на покупку канцелярских товаров).

Для обобщения информации о движении средств, предназначенных для осуществления мероприятий целевого назначения, средств, поступивших от других организаций и лиц, бюджетных средств и др. предназначен счет 86 «Целевое финансирование» (см. План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению, утв. приказом Минфина России от 31.10.2000 № 94н).

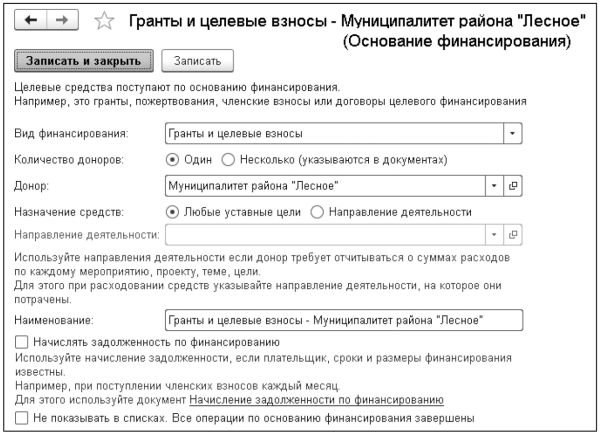

Аналитический учет целевого финансирования в программе ведется по основаниям финансирования. Для этого предназначен одноименный справочник, который в простом интерфейсе доступен из раздела Бухгалтерия. На рисунке 1 представлена карточка основания финансирования, заполненная по условиям Примера 1. В поле Вид финансирования следует выбрать значение Гранты и целевые взносы.

Рис. 1. Основание финансирования

Для регистрации получения гранта в программе используется документ Поступление на расчетный счет с видом операции Целевое финансирование. В этом случае автоматически устанавливается счет расчетов по целевому финансированию 86.01 «Целевое финансирование и поступления».

В документе указывается номер и дата платежного поручения, плательщик (наименование муниципалитета), сумма, основание финансирования (вводится пользователем, а затем выбирается из справочника), назначение платежа. При проведении документа формируется бухгалтерская проводка:

- Дебет 51 Кредит 86.01

- — на сумму полученного гранта (150 000 руб.).

Оплата обучающих комплектов отражается документом Списание с расчетного счета с видом операции Оплата поставщику. При проведении документа формируется бухгалтерская проводка:

- Дебет 60.02 Кредит 51

- — на стоимость обучающих комплектов (100 000 руб.).

Покупка любых ТМЦ, в том числе и обучающих комплектов, отражается документом Поступление (акт, накладная) с видом Товары (рис. 2). В поле Контрагент, в отличие от программы «1С:Бухгалтерия 8» редакции 3.0, требуется указать не только наименование, но и признак контрагента (в Примере 1 — это Поставщик).

Рис. 2. Приобретение обучающих комплектов

При проведении документа формируется бухгалтерская проводка:

- Дебет 10.09 Кредит 60.02

- — на стоимость обучающих комплектов (100 000 руб.).

Для списания комплектов на затраты используется документ Требование-накладная, который можно создать на основании документа поступления. В документе Требование-накладная следует указать счет и аналитику затрат. Если счета учета скрыты, то в проводках будут задействоваться счета, установленные в программе по умолчанию.

При проведении Требования-накладной формируется бухгалтерская проводка:

- Дебет 26 Кредит 10.09

- — на стоимость обучающих комплектов (100 000 руб.).

Оплата канцелярских товаров для нужд НКО также отражается документом Списание с расчетного счета с видом операции Оплата поставщику. Программа позволяет включать в расходы товары (работы, услуги) сразу же, в момент их оплаты поставщику. Данный способ основан на допущении, что расходы на приобретение товаров (работ, услуг) относятся к тому отчетному периоду, в котором они оплачены. А расчеты с поставщиком производятся в момент приобретения товаров (работ, услуг). Для применения этого способа в документе Списание с расчетного счета (Выдача наличных) достаточно в показателе Расчеты выбрать способ Без закрывающих документов и указать статью затрат (Канцелярские и хозяйственные расходы). В качестве счета затрат подставляется счет, указанный в поле Затраты учитываются на счете регистра сведений Учетная политика.

При проведении документа с указанной настройкой будет сразу признан расход, который отражается проводкой:

- Дебет 26 Кредит 51

- — на стоимость канцелярских товаров (5 000 руб.).

При выполнении регламентной операции Закрытие счетов 20, 23, 25, 26, входящей в обработку Закрытие месяца, все затраты, учитываемые на счете 26 «Общехозяйственные расходы» (зарплата, страховые взносы, прочие расходы, в том числе канцелярские и хозяйственные расходы), автоматически закрываются в дебет счета 86.02 «Расходы по основной деятельности некоммерческой организации».

Учет основных средств

Некоммерческие организации учитывают основные средства по особым правилам, отличным от тех, которыми руководствуются коммерческие организации. В «1С:Бухгалтерии некоммерческой организации 8» поддерживаются операции:

- поступление основных средств в рамках целевого финансирования;

- ежемесячное начисление износа основных средств, числящихся на балансе (п. 17 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утв. приказом Минфина России от 30.03.2001 № 26н);

- формирование справки-расчета Начисление износа основных средств.

Пример 2

В феврале 2019 года АНО «Студия «Бендер»» получает основное средство (робот-манипулятор) в качестве благотворительного пожертвования от организации-жертвователя.

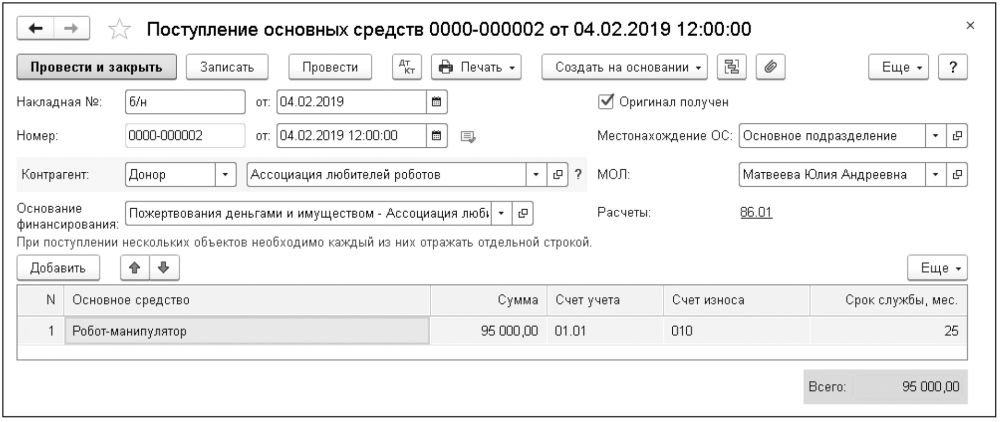

Поступление и принятие к учету основного средства регистрируются документом Поступление основных средств. В поле Контрагент следует указать новый признак контрагента — Донор. В этом случае расчеты с контрагентом будут учитываться на счете 86.01. Дополнительно следует указать Основание финансирования, предварительно создав элемент одноименного справочника с видом финансирования Пожертвования деньгами и имуществом (рис. 3).

Рис. 3. Поступление основного средства

Остальные поля в шапке документа указываются так же, как и в «1С:Бухгалтерии 8». В табличной части документа необходимо указать наименование ОС и срок его службы.

Для учета износа по умолчанию используется счет 010 «Износ основных средств». При проведении документа формируется группа бухгалтерских проводок:

- Дебет 08.04.2 Кредит 86.01

- — на стоимость поступившего объекта основного средства (95 000 руб.);

- Дебет 01.01 Кредит 08.04.2

- — на стоимость принятого к учету основного средства (95 000 руб.);

- Дебет 86.01 Кредит 83.11

- — на сумму использованных целевых средств для увеличения добавочного капитала НКО (95 000 руб.).

С марта 2019 года при выполнении регламентной операции Износ основных средств, входящей в обработку Закрытие месяца, начинает начисляться износ:

- Дебет 010

- — на сумму износа (3 800 руб.).

Отражение предпринимательской деятельности

Некоммерческая организация может вести предпринимательскую деятельность. Такая деятельность облагается налогами, поэтому в программе «1С:Бухгалтерия некоммерческой организации 8» она учитывается обособленно, как того требует Налоговый кодекс РФ.

Чтобы учет предпринимательской деятельности стал доступен пользователю, ему потребуется включить соответствующую функциональность. В простом интерфейсе функциональность настраивается из раздела Настройки. На закладке Деятельность необходимо установить флаг Предпринимательская деятельность. Эта функциональность активизирует возможность раздельного учета расходов, учитываемых на затратных счетах 26 «Общехозяйственные расходы» и 20.01 «Основное производство».

Пример 3

В марте 2019 года АНО «Студия «Бендер»» открывает платную группу для обучения детей из других районов города. Стоимость занятий составляет 3 000 руб. в месяц.

Получение родительской платы за обучение ребенка отражается в «1С:Бухгалтерии некоммерческой организации 8» документом Поступление на расчетный счет с видом операции Оплата от покупателя. В поле Плательщик указываются данные родителя, оплачивающего занятия ребенка. Программа позволяет учитывать выручку в бухгалтерском учете сразу же по мере поступления денежных средств от покупателей. Учет выручки без закрывающих документов основан на допущении, что НКО не получает авансы от покупателей и не продает товары (услуги) в рассрочку. Иными словами, все расчеты с покупателями производятся в момент реализации товаров и услуг, а выручка в бухгалтерском учете признается по мере поступления денежных средств от покупателей, точно так же, как и при кассовом методе, применяемом при признании доходов в налоговом учете. Для применения этого способа показатель Расчеты следует установить в положение Без закрывающих документов.

При проведении документов с указанной настройкой признается доход, который отражается проводкой:

- Дебет 51 Кредит 90.01.1

- — на сумму доходов от предпринимательской деятельности (3 000 руб.).

В регистре Книга учета доходов и расходов (раздел I) указанная сумма отражается в составе доходов УСН.

Расходы, которые относятся только к предпринимательской деятельности, необходимо учитывать отдельно.

Например, расходные материалы, приобретаемые для платных групп, следует списывать на счет затрат (например, на счет 26), указав в статье затрат назначение расходов (Предпринимательская деятельность) и вид расхода (например, Прочие расходы).

При выполнении регламентной операции Закрытие счетов 20, 23, 25, 26 все расходы, учитываемые на затратных счетах и относящиеся к предпринимательской деятельности, автоматически закрываются в дебет счета 90 «Продажи» (по условиям Примера 3 — на счет 90.08 «Управленческие расходы»). Все остальные расходы автоматически закрываются в дебет счета 86.02.

Ограниченное использование целевых средств

Иногда жертвователь средств или грантодатель (донор) требует от НКО отчета о суммах расходов по каждому мероприятию, проекту, теме или цели финансирования. В этом случае полученные целевые средства учитываются обособленно — по направлениям деятельности.

Для учета направлений деятельности предназначен одноименный справочник, который в простом интерфейсе доступен из раздела Бухгалтерия.

Пример 4

В апреле 2019 года АНО «Студия «Бендер»» получила целевое финансирование на посещение музея робототехники детьми, обучающимися в студии.

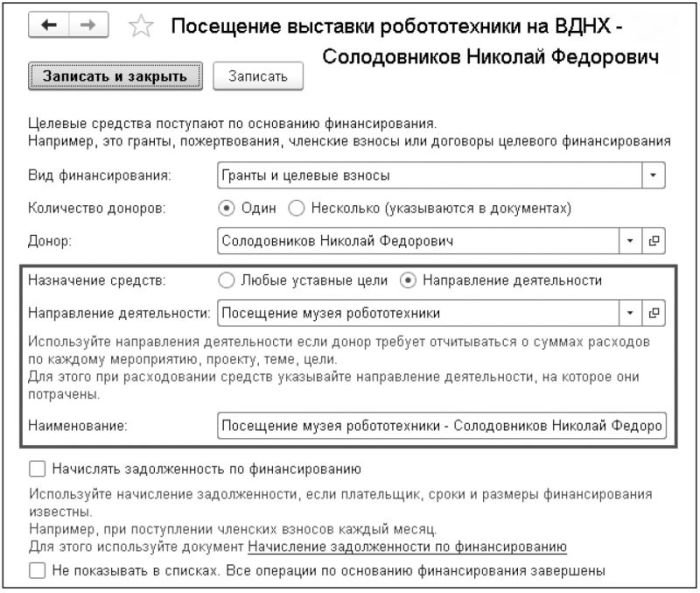

Получение целевых денежных средств отражается документом Поступление на расчетный счет с видом операции Целевое финансирование. В карточке основания финансирования в поле Назначение средств (рис. 4) необходимо установить переключатель в положение Направление деятельности и указать конкретное направление деятельности, например Посещение музея робототехники. Указанное Направление деятельности должно иметь вид Целевые мероприятия.

Рис. 4. Основание финансирования по направлению деятельности

Оплата входных билетов на выставку отражается документом Списание с расчетного счета с видом операции Оплата поставщику. В поле Направление деятельности следует выбрать из справочника то направление, которое было указано при получении целевых средств от донора (Посещение музея робототехники). В показателе Расчеты можно выбрать способ Без закрывающих документов и указать статью затрат (например, Стоимость билетов). При проведении документа с указанной настройкой будет признан расход по дебету счета 26 с аналитикой по указанному направлению деятельности и по статье затрат.

Для контроля использования целевых средств в программе предназначен специальный Отчет об использовании целевых средств, который в простом интерфейсе доступен из раздела Бухгалтерия. Отчет можно формировать как по конкретному направлению деятельности, так и по всем направлениям.

Расширенные возможности

В полном интерфейсе «1С:Бухгалтерии некоммерческой организации 8» доступны расширенные возможности: учет смет, учет образовательных услуг и учет питания.

В настоящее время этот функционал в большей степени ориентирован на пользователей, переходящих с «1С:Бухгалтерии автономного учреждения 8». Поскольку для НКО потребности учета имеют свою специфику, расширенные возможности будут развиваться.

Учет смет

НКО могут принимать участие в конкурсах на получение грантов. В программе предусмотрена возможность составления и вывода на печать сметы для грантодателя. Сметы можно откорректировать, если появились изменения, или закрыть, если работы закончены. Для контроля предусмотрен отчет об исполнении сметы, учитывающий плановые и фактические расходы и доходы.

Учет образовательных услуг

В «1С:Бухгалтерии некоммерческой организации 8» автоматизированы операции по оказанию школьникам и студентам образовательных и других услуг, которые оказываются как бесплатно, так и на платной основе.

Предусмотрена возможность формирования ведомости по расчетам за платное обучение студентов или за другие услуги, например за предоставление общежития или питания.

Автоматизированы операции по начислению платы за содержание детей в детских учреждениях, в том числе родительской платы, а также платы за дополнительные услуги, которые оказываются на платной основе.

В программе поддерживается расчет сумм к оплате, выписка и печать квитанций по родительской плате и дополнительным образовательным услугам, которые оказывает детское учреждение. Для анализа и предоставления данных разработаны отчеты:

- ведомость по расчетам с родителями,

- отчет по оплате квитанций,

- табель учета посещаемости детей,

- ведомость расчета компенсации родительской платы.

Учет питания

В программе предусмотрена возможность регистрации довольствующихся и отражения хозяйственных операций, связанных со списанием продуктов питания на расходы. Для обобщения информации о поступлении и расходе продуктов питания в течение месяца формируется накопительная ведомость по приходу или расходу продуктов питания. Эти отчеты формируются по каждому материально ответственному лицу, по наименованиям и кодам продуктов питания.

Регламентированная отчетность

Некоммерческие организации, как и все организации, обязаны представлять в контролирующие органы отчетность о своей деятельности. В «1С:Бухгалтерии некоммерческой организации 8», так же как и в «1С:Бухгалтерии 8», подготовка и отправка отчетности выполняются из единого рабочего места 1С-Отчетность, которое в простом интерфейсе доступно из раздела Бухгалтерия.

1С:ИТС

Руководство по использованию сервиса 1С-Отчетность можно найти в разделе «Отчетность».

Вся бухгалтерская отчетность НКО, в том числе отчет о целевом использовании средств, заполняется автоматически. Налоговая отчетность (декларации по налогу на прибыль, по УСН, по НДС, по налогу на имущество и др.) также заполняется автоматически, поскольку для НКО сохранены все принципы ведения налогового учета.

Помимо этого, в состав форм статистической отчетности, доступных в «1С:Бухгалтерии некоммерческой организации 8», включены новые отчеты, которые применяются начиная с отчетности за 2018 год по формам, утв. приказом Росстата от 04.09.2018 № 540:

- № 1-СОНКО «Сведения о деятельности социально ориентированной некоммерческой организации»;

- № 1-НКО «Сведения о деятельности некоммерческой организации».

- Опубликовано 03.12.2019 15:53

- Автор: Administrator

- Просмотров: 56784

Некоммерческие организации прочно укрепили свои позиции во многих сферах деятельности, поэтому сегодня хотелось бы поговорить об организации учета в НКО. Несмотря на наличие на рынке специализированных продуктов для ведения учета, многим бухгалтерам по-прежнему приходится вести учет в типовой 1С: Бухгалтерии. В данной статье расскажем о том, как отражать основные операции НКО в этом программном продукте.

Некоммерческие организации не ставят своей целью получение прибыли, а направлены на решение общественно важных вопросов. При этом им не запрещено заниматься коммерческой деятельностью в рамках уставных задач.

Основные сложности у бухгалтеров некоммерческих организаций вызывает учет на счете 86 «Целевое финансирование». Это связано с тем, что на этом счете собираются и учитываются целевые поступления – основной источник финансирования некоммерческих организаций. Целевые поступления не облагаются налогом на прибыль (если организация применяет «упрощенку», то не облагаются единым налогом). Поэтому задача бухгалтера – организовать учет на счет 86 так, чтобы можно было подтвердить использование средств по целевому назначению. Ведь если организация не сможет доказать факт целевого использования полученных средств, контролеры включат их в налогооблагаемую базу.

Аналитический учет по счету 86 «Целевое финансирование» ведется по назначению целевых средств и в разрезе их источников поступления. В 1С: Бухгалтерии предусмотрено два субсчета к счету 86:

— 86.01 «Целевое финансирование из бюджета»

— 86.02 «Прочее целевое финансирование и поступления».

К любому из этих субсчетов открываются субконто:

1 — Назначение целевых средств

2 — Договоры

3 — Движения целевых средств.

Третье субконто – предопределенное, оно предусмотрено программой в виде показателей формы 6 «Отчет о целевом использовании средств», которую обязаны заполнять в составе бухгалтерской отчетности все НКО. Эта форма содержит информацию о распределении полученных целевых средств, а также об остатках на счете организации после использования данных средств.

Обратите внимание, что второе субконто «Договоры», а не «Контрагенты», его часто в программе не заполняют.

Особого внимания заслуживает первое субконто – «Назначение целевых средств». Остановимся на нем подробнее. Советую вести это субконто в разрезе затрат:

• текущие затраты – т.е. постоянные траты на содержание некоммерческой организации;

• капитальные затраты – затраты на строительство объектов инфраструктуры, на благоустройство (включая строительство малых архитектурных форм, спортивных и детских площадок, возведение прудов и зоны отдыха и пр.).

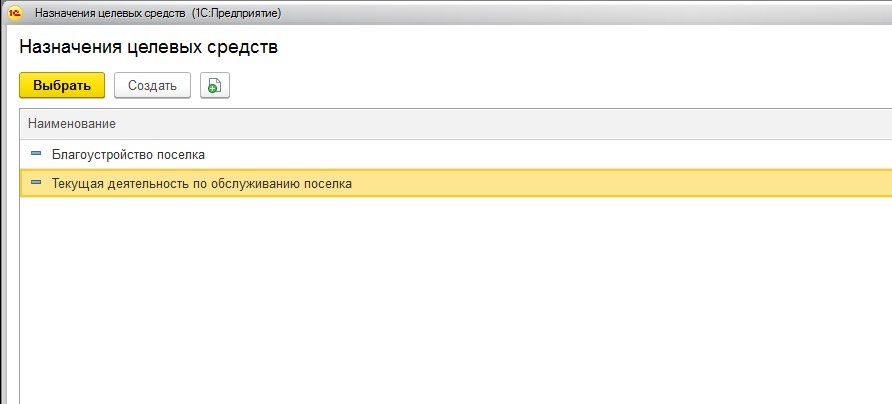

Например, субконто «Назначение целевых средств» в организации, занятой обслуживанием и эксплуатацией коттеджного поселка, может выглядеть так:

Как правило, некоммерческие организации взимают целевые средства по двум направлениям: на текущее содержание (ежемесячные, ежеквартальные членские взносы) и на капитальные затраты (вступительный членский взнос), поэтому такая градация субконто «Назначение целевых средств» позволит отслеживать расходование целевых средств по их видам.

Организовав учет на 86 счете таким образом, мы убьём сразу двух зайцев:

• легко заполним форму №6 бухгалтерской отчетности – в этом нам поможет третье субконто к счету 86,

• сможем отчитаться перед членами некоммерческой организации за целевые средства, собранные в рамках бюджета (сметы).

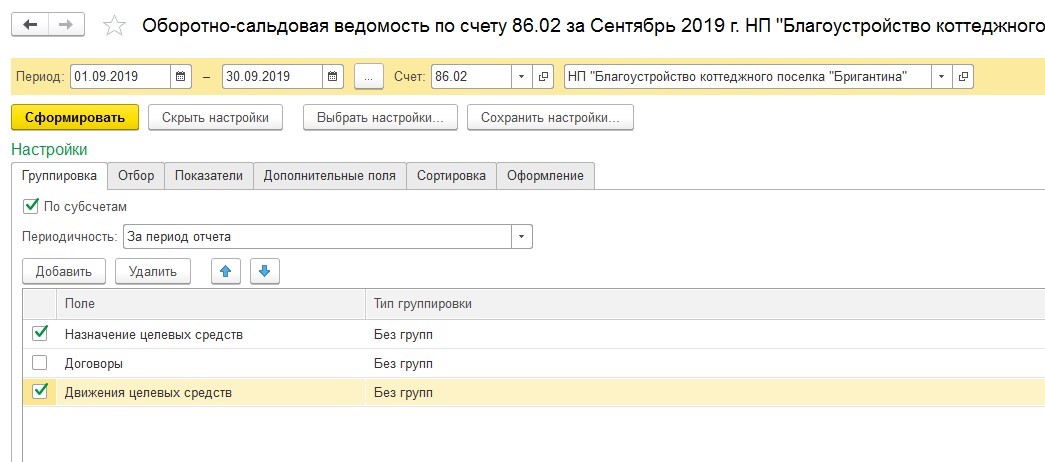

Для наглядности сформируем оборотно-сальдовую ведомость по счету 86, в настройках установив следующие галочки:

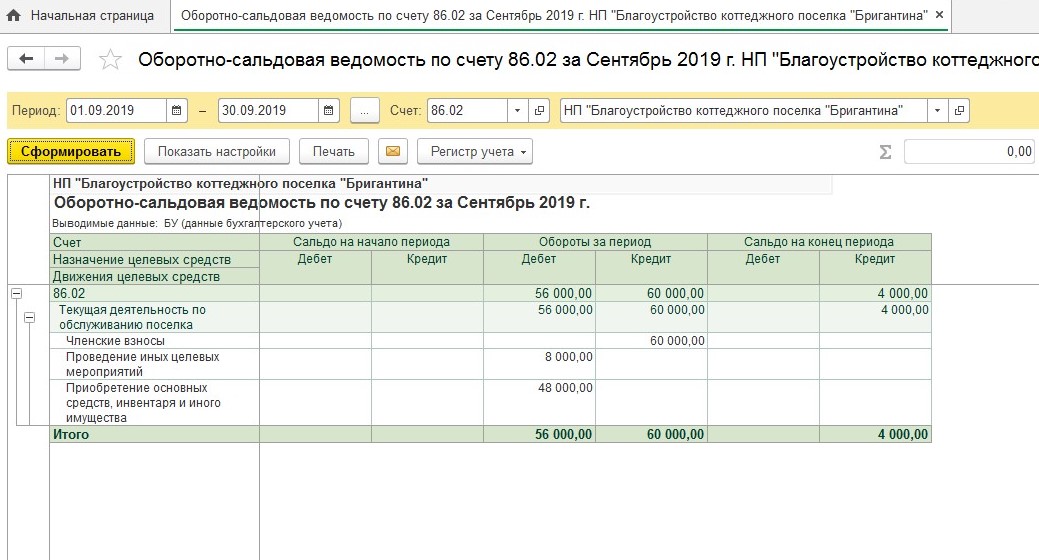

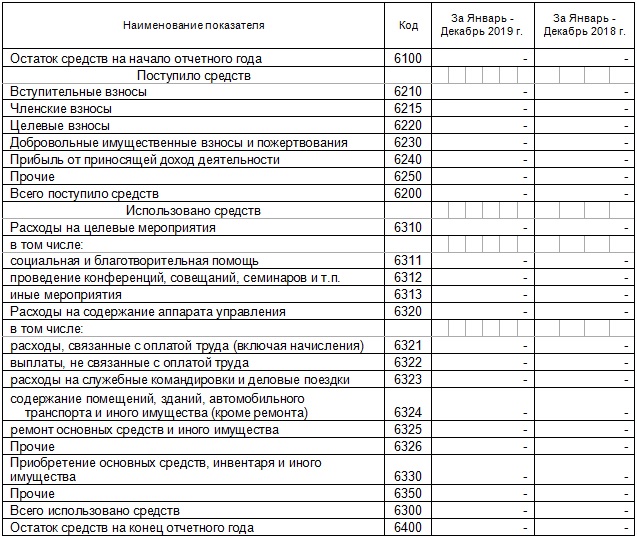

А теперь посмотрим на показатели, отражаемые в форме 6:

Как видим, данные оборотно-сальдовой ведомости по счету 86 сопоставимы с показателями формы 6, что очень удобно.

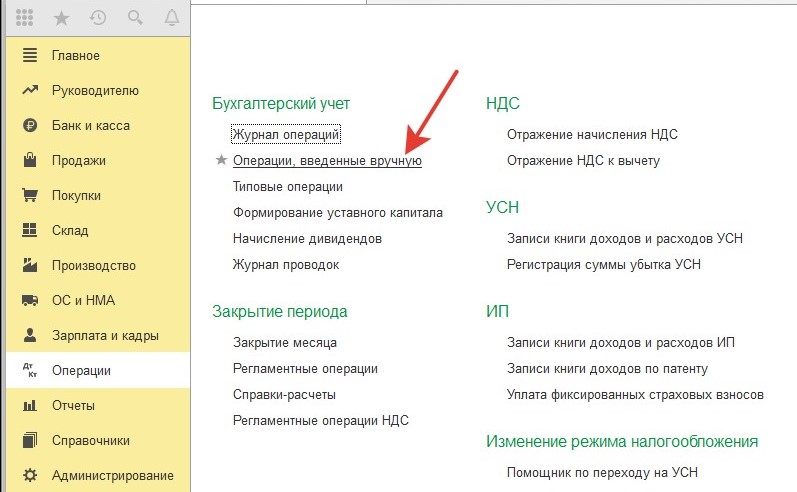

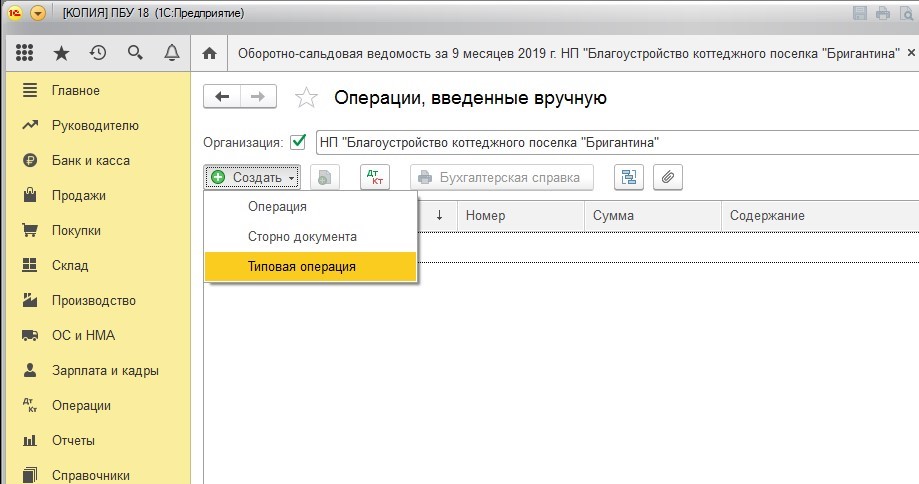

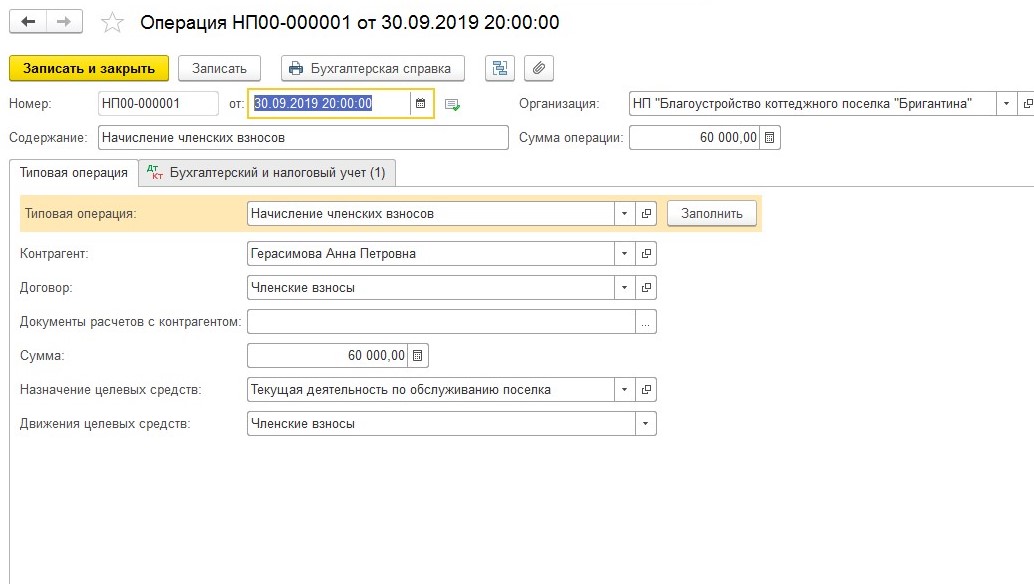

Основная особенность типовой 1С: Бухгалтерии предприятия для учета в некоммерческих организациях – в ней не предусмотрена регистрация проводок по счету 86 с помощью документов (кроме регистрации поступления целевых средств банковской выпиской). То есть все проводки по счету 86 регистрируются бухгалтерской справкой – в программе это «Операции, введенные вручную»:

Рассмотрим отражение основных операций поступления и использования целевых средств в программе на примере некоммерческого партнерства, занятого управлением и эксплуатацией коттеджного поселка.

Поступление целевых средств

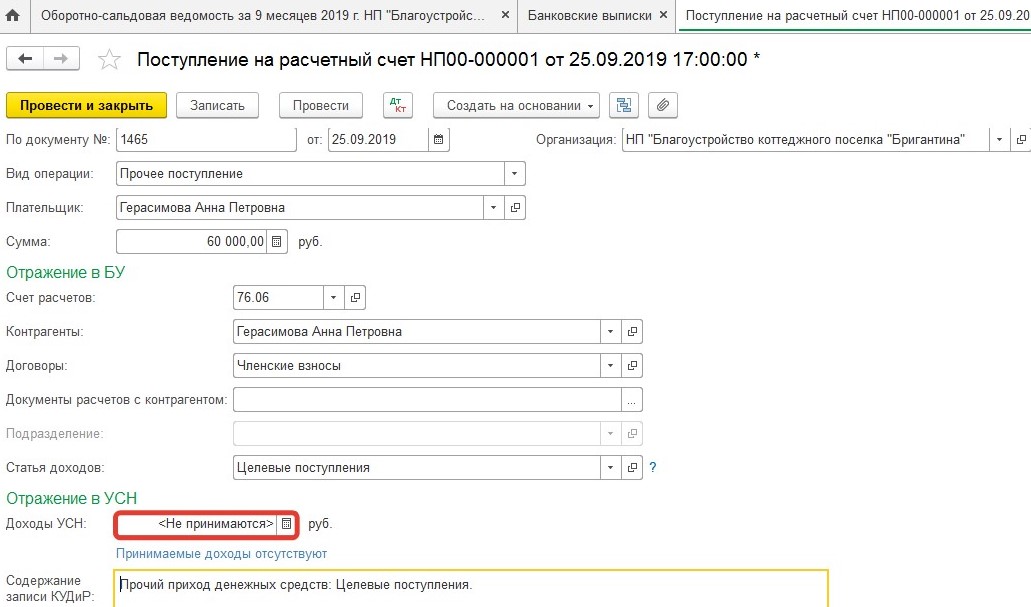

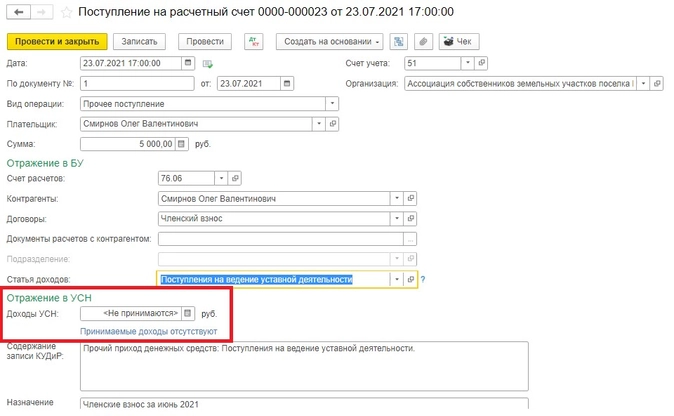

Поступление членских взносов отражается документом «Поступление на расчетный счет» с видом операции «Прочее поступление»:

Обратите внимание, при заполнении банковской выписки в поле «Доходы УСН» необходимо в ручном режиме убрать сумму, т.к. данные доходы не облагаются налогом.

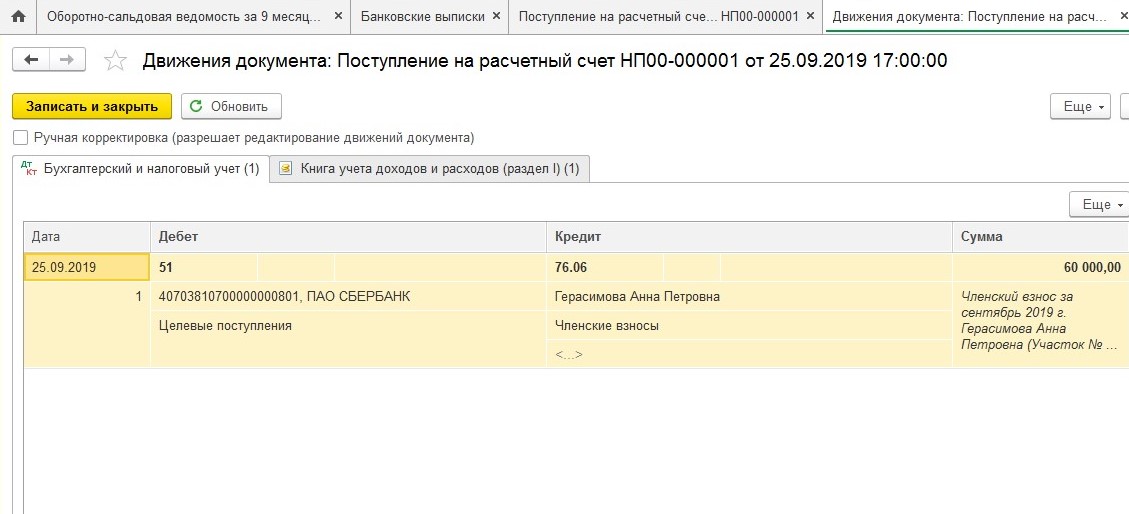

Документ сформирует проводки:

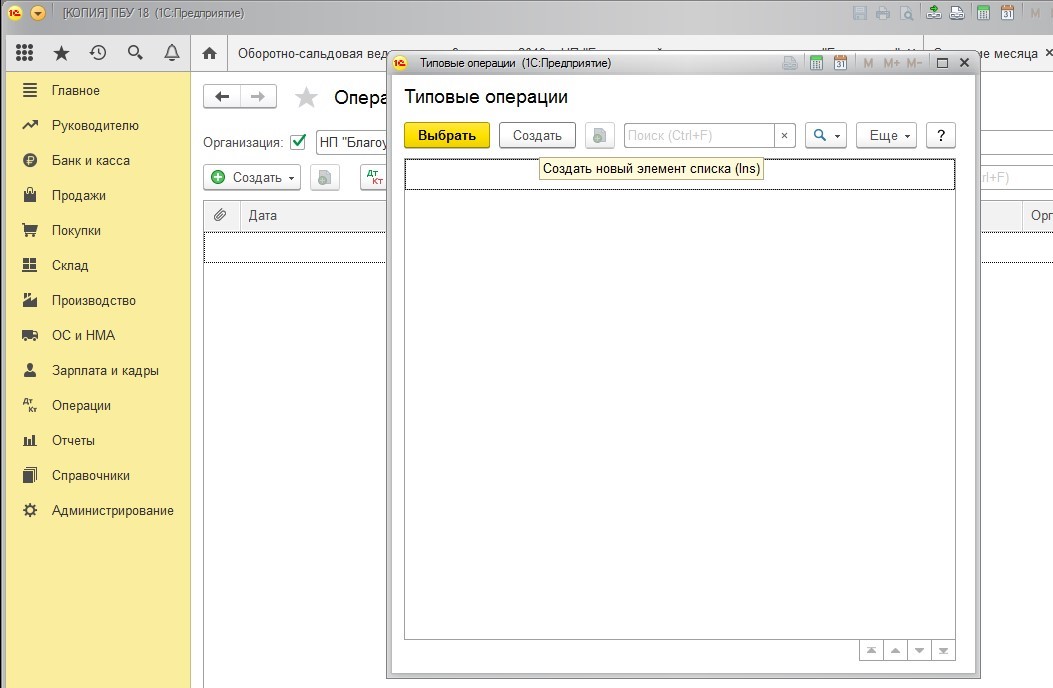

Как уже говорилось выше, в программе не предусмотрен документ для начисления членских взносов. Для этих целей можно воспользоваться ручной операцией. В некоммерческих организациях имеет смысл создать типовую операцию и ежемесячно с помощью нее осуществлять начисление членских взносов:

Данная типовая операция позволит в автоматическом режиме формировать проводки по начислению членских взносов в программе:

Учет основных средств

Приобретение основных средств отражается документом «Поступление оборудования»:

Ввод объекта основных средств в эксплуатацию осуществляется документом «Принятие к учету ОС»:

Особенность данного документа для некоммерческих организаций – он не формирует проводку по отражению источника финансирования по приобретенному объекту ОС. Поэтому такую проводку необходимо сделать в ручном режиме, для этого отредактировать движение документа путем установки галочки «Ручная корректировка» и добавления к имеющейся проводке

дополнительной проводки:

Учет ТМЦ

Учет поступления товарно-материальных ценностей для обслуживания поселка ничем не отличается от поступления в коммерческой организации:

А вот при списании ТМЦ бухгалтеры некоммерческих организаций часто допускают ошибку, отражая списание сразу на 86 счет. Это связано с тем, типовая 1С: Бухгалтерия предприятия закрывает 20 и 26 счета на 90, а не на 86 счет, и бухгалтерам удобнее сразу при списании отражать затраты на счете 86. Однако, это является нарушением. План счетов не предусматривает учет затрат, минуя двадцатые счета.

Выдержка из Плана счетов: Использование целевого финансирования отражается по дебету счета 86 «Целевое финансирование» в корреспонденции со счетами: 20 «Основное производство» или 26 «Общехозяйственные расходы» — при направлении средств целевого финансирования на содержание некоммерческой организации; 83 «Добавочный капитал» — при использовании средств целевого финансирования, полученного в виде инвестиционных средств; 98 «Доходы будущих периодов» — при направлении коммерческой организацией бюджетных средств на финансирование расходов и т.п.

Поэтому отражать списание ТМЦ в некоммерческой организации нужно так же, как и в коммерческой, используя счет 20 или 26:

Закрытие месяца

В конце месяца при выполнении операции «Закрытие месяца» все затраты, собранные на 20-х счетах, списываются на счет 90.

С помощью ручной корректировки движений документа необходимо изменить счет 90 на счет 86:

Как видно, даже при отсутствии специализированного прикладного решения для некоммерческих организаций можно приспособиться и вести учет в типовой 1С: Бухгалтерии. Однако, при большом объеме операций трудозатраты на ручные корректировки все же весьма значительны, поэтому гораздо удобнее использовать специализированные решения 1С для НКО. Например, 1С: Бухгалтерия некоммерческой организации 8 (НКО).

Автор статьи: Анна Куликова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Это статья о том, как можно ввести в прикладном решении «1С Бухгалтерия предприятие 3.0» регламентированный бухгалтерский учет некоммерческих организаций» без необходимости изменения конфигурации.

Редакция пункта 3 статьи 50 ГК РФ устанавливает, что некоммерческие организации (далее НКО) могут быть созданы в форме потребительских кооперативов, общественных или религиозных организаций, учреждений, благотворительных и иных фондов, а также в других формах, предусмотренных законом. В новой редакции этой нормы приведен исчерпывающий перечень возможных форм некоммерческих организаций, в который вошли:

- потребительские кооперативы;

- общественные организации;

- автономные некоммерческие организации;

- общины коренных малочисленных народов РФ;

- товарищества собственников недвижимости;

- ассоциации (союзы);

- казачьи общества;

- фонды;

- учреждения;

- религиозные организации;

Для введения бухгалтерский учета НКО в прикладном решении 1С: бухгалтерия предприятие 3.0 (Далее БП 3.0). нужно соблюдать определенные правила: :

Правило №1- Стремление не извлекать прибыль от продажи, чтобы не платить налог на прибыль, т. е. никаких проводок на счете 90

Дело в том, что согласно статье 246 НК РФ все НКО, признаются плательщиками налога на прибыль. Однако, если НКО не имеет в качестве основной цели своей деятельности извлечение прибыли от продажи ,то для этого не должны быть проводки на счете 90- продажа. ( не должны быть ни выручка от продажи ( сч 90.1), ни расходы от продажи (сч 90.07, 90.08), ни прибыль или убытки от продажи (сч 90.09) и т. д.

Правило №2 Договор НКО с разными дебиторами и кредиторами должен иметь вид “прочие”

В программе возможно создавать следующие виды договора :

- С поставщиком

- С покупателем

- С комитентом (принципалом)

- С комиссионером (агентом)

- Прочее

Для расчетов с разными дебиторами и кредиторами по полученным средствам целевого финансирования договор должен иметь вид “Прочие”. Для договора с видом Прочее заполняются только общие реквизиты:

- Наименование, номер и дата договора, срок действия.

- Валюта расчетов – валюта, в которой заключен договор.

- Вид расчетов – вид расчетов для дополнительного разделения взаиморасчетов.

- Тип цен – тип цен номенклатуры для подстановки по умолчанию при вводе хозяйственных операций.

Правило №3 Настроить регистр сведения “счета расчета контрагента” . Использовать Счет 86 – Целевое Финансирование и 76 “Расчеты с разными дебиторами и кредиторами”.

Регистр сведений «Счета учета расчетов с контрагентами» позволяет задавать счета учета расчетов для каждого контрагента или группы контрагентов, договора и вида расчетов.

Счет, подставленный в документ «1С:Бухгалтерией 8» по умолчанию может быть изменен пользователем вручную.

В данном примере на рис 1 , настройка применяется только для документов организации Абрамов Г. С. ИП .

Отметим, что счет 86 не корреспондирует с расчетными счетами контрагентов 60 – Расчеты с постановщиками и 62 – Расчеты с покупателями. Счет 86 корреспондирует только с одним из расчетных счетов контрагента –сч 76 “Расчеты с разными дебиторами и кредиторами, причем , без бухгалтерских операций, введенных вручную нет возможности типовыми средствами в программе регистрировать проводки счета 86 с счетом 76 “Расчеты с разными дебиторами и кредиторами”.

Вот, конкретный пример:

Поступили деньги на расчетный счет. Если в входящей платежке не отражать сразу целевое финансирование и указать счет 76 “Расчеты с разными дебиторами и кредиторами, то при проведении документа регистрируется проводка

Дебет 51 “Расчетные счета”

Кредит 76 “Расчеты с разными дебиторами и кредиторами”

Тогда нужно создать документ “бухгалтерская операция” для регистрации проводки

Дебет 76 “Расчеты с разными дебиторами и кредиторами”

Кредит 86 “Целевое финансирование”

Однако, если вместо счета 76 указать счет 86, то тогда по дебету счета 51 “Расчетные счета” концентрируются полученные деньги, а по кредиту счета 86 “Целевое финансирование”

Счет 86 имеет 2 субсчета:

- 86.01 Целевое финансирование из бюджета – предназначен для обобщения информации о движении средств целевого назначения, поступивших из бюджета.

- 86.02 Прочее целевое финансирование и поступления – предназначен для обобщения информации о движении средств, целевого назначения, поступивших от других организаций и лиц.

Счет 86 имеет 3 вида субконто для аналитического учета:

- Назначение целевых поступлений – элемент справочника “Назначения целевых средств

- Договоры – элемент справочника “Договоры контрагентов”

- Движения целевых средств – элемент перечисления “Движения целевых средств”.

Обратите внимание, что аналитика счета 86 не ведется в разрезе контрагента, а разрезе договора контрагента. На вопрос почему контрагент не является субконто счета 86 могу ответить только из точки зрения программиста 1С – Четвертое субконто для аналитики счета чересчур много, ни один счет из плана счетов не имеет больше трех субконто.

Счет 86 в отличии от расчетных счетов контрагентов является только пассивным – у него не может быть дебитовое сальдо – Операции поступления или отражения целевых средств увеличивают Кредит 86, а операции, которые используют целевые средства увеличивают Дебет 86

Правило 4- Создать типовые операции для облегчения ввода повторяющихся хозяйственных операций отражения и использования целевых средств, которые не предусмотрены в типовых документах

Типовая операция представляет собой шаблон (типовой сценарий) ввода данных о хозяйственной операции и формирования проводок по бухгалтерскому и налоговому учету, а также регистрам накопления и сведений.

Например, для проводки Дт76/Кт86 я создал типовую операцию, но не совсем правильно назвал ее, так как все операции, увеличивающие Кт 86 называются отражением поступления целевых средств

Для ввода хозяйственной операции в списке типовых операций нужно установить курсор на типовой операции и нажать Ввести операцию. Откроется документ Операция

Можно также создать операцию и выбрать нужную типовую операциюсоздать

Введенная операция будет отражаться в журнале операций, а также в списке операций, введенных вручную.

Правило 5 – Составить таблицу основных хозяйственных операций НКО и документов БП 3.0, которые регистрируют эти операций

Многие хозяйственные операции регистрируются документом “бухгалтерская операция, выделенная вручную” (Рис 4) и печатается бухгалтерская справка. Для облегчения этой работы создаются типовые операции (Рис3 ).

Хозяйственные операции, в проводке которой входит счет 50 регистрируются кассовыми ордерами.

Хозяйственные операции, в проводке которой входит счет 51, или 52 регистрируются платежками

Хозяйственные операции, в проводке которой есть счет , у которого субконто является номенклатурой как правило регистрируются накладными

Хозяйственные операции отражения целевых средств

| Счет Дт | Счет Кт | Содержание операции | Документ БП 3.0, регистрирующий операцию |

|---|---|---|---|

| 07 | 86 | Оприходовано оборудование, предназначенное для проведения мероприятий целевого назначения | Накладная |

| 08 | 86 | Получены в качестве инвестиций вложения во внеоборотные активы | Накладная |

| 10 | 86 | Оприходованы материалы, предназначенные для проведения целевых мероприятий | Накладная |

| 11 | 86 | Оприходованы животные, предоставленные в качестве целевого финансирования | Накладная |

| 15 | 86 | Оприходованы материально-производственные запасы, предназначенные для проведения мероприятий целевого назначения | Накладная |

| 20 | 86 | Получен в качестве целевого финансирования объект незавершенного производства | Бухгалтерская операция, введенная вручную |

| 41 | 86 | Оприходованы товары, предоставленные в качестве целевого финансирования | Накладная |

| 50 | 86 | Поступление средств целевого финансирования в кассу | ПКО |

| 51 | 86 | Поступление средств целевого финансирования на расчетный счет | Входящая Платежка |

| 52 | 86 | Поступление средств целевого финансирования на валютный счет | Входящая Платежка |

| 55 | 86 | Поступление средств целевого финансирования на специальный счет в банке | Входящая Платежка |

| 76 | 86 | Начисление целевого финансирования | Бухгалтерская операция, введенная вручную |

Хозяйственные операции использования целевых средств

| Счет Дт | Счет Кт | Содержание операции | Документ БП 3.0 , регистрирующий операцию |

|---|---|---|---|

| 86 | 20 | Использование целевых средств на осуществление мероприятий целевого назначения | Бухгалтерская операция, введенная вручную |

| 86 | 26 | Использование целевых средств на осуществление мероприятий целевого назначения | Бухгалтерская операция, введенная вручную |

| 86 | 83 | Включение в состав добавочного капитала фактически использованных целевых инвестиционных средств | Бухгалтерская операция, введенная вручную |

| 86 | 98 | Включение целевых средств в состав доходов будущих периодов | Бухгалтерская операция, введенная вручную |

Типовые операции для обслуживания пайщиков

Пайщик — физическое или юридическое лицо, имеющее право стать участником совместного проекта после внесения определенной суммы финансовых или материальных средств (пая). По английски: Shareholder

Информация о пайщике хранится в Справочнике Контрагенты.

При работе с пайщиком-поставщиком допустимы следующие операции:

- Оприходование ( прием) паевого взноса в виде имущества от пайщика- поставщика документом Поступление (акты, накладные)

- Возврат пайщику – поставщику паевого взноса денежными средствами расходным кассовым ордером или платежным документом

Договор НКО с пайщиком-поставщиком должен иметь вид С поставщиком, а в счетах учета контрагента на рис 1 указать счет 86 для расчета с поставщиком

При работа с пайщиком-потребителем допустимы следующие операции:

- Поступление ( Прием) наличных или безналичных денег

- Возврат паевого взноса в виде имущества пайщику- потребителю

Договор НКО с пайщиком-потребителем должен иметь вид С покупателем, а в счетах учета контрагента на рис 1 указать счет 86 для расчета с покупателем

Продолжение следует …

Содержание:

Особенности бухучета в НКО

Все особенности ведения бухгалтерского учета и составления бухгалтерской отчетности НКО Минфин объединил в одном документе: Информация № ПЗ-1/2015 “Об особенностях формирования бухгалтерской (финансовой) отчетности некоммерческих организаций”.

Несмотря на то, что этот документ является рекомендательным, он содержит ссылки на законы и ПБУ, поэтому полезен бухгалтеру. Правда, надо учитывать, что некоторые ПБУ уже заменены на Федеральные стандарты бухучета.

НКО могут не применять следующие нормативно-правовые акты:

- ПБУ 7/98 «События после отчетной даты»;

- ПБУ 11/2008 «Информация о связанных сторонах»;

- ПБУ 12/2010 «Информация по сегментам»;

- ПБУ 13/2000 «Учет государственной помощи»;

- ПБУ 17/02 «Учет расходов на научно-исследовательские, опытно-конструкторские и технологические работы»;

- ПБУ 20/03 «Информация об участии в совместной деятельности»;

- ПБУ 23/2011 «Отчет о движении денежных средств».

ФСБУ 5/2019 «Запасы» устанавливает специальные правила для НКО:

- не нужно проверять на обесценение запасы, предназначенные для использования в некоммерческой деятельности, и создавать по ним резерв;

- не считаются запасами материальные ценности, полученные для передачи другим лицам, но контроль за их наличием и расходованием должен быть обеспечен. Например, материальные ценности, полученные благотворительным фондом для передачи благополучателям, можно отражать на забалансовом счете в оценке, указанной в передаточных документах.

У некоммерческих организаций есть ряд особенностей в составлении учетной политики и сметы, разработке плана счетов и т.д. Эти особенности мы рассмотрим далее.

Учетная политика некоммерческих организаций

Главный документ для учета в любой организации, в том числе и в НКО – учетная политика. В ней обязательно указывается порядок учета целевых поступлений и их расходования.

Кроме того в учетной политике НКО следует закрепить (п. 4 ПБУ 1/2008 «Учетная политика организации»):

- на какую дату вы будете отражать на счете 86 «Целевое финансирование» средства на ведение уставной некоммерческой деятельности: на дату фактического поступления денежных средств или на дату начисления;

- какие счета используются для отражения расходов, 20 или 26 (а, может быть, и оба);

- базу для распределения общехозяйственных затрат, относящихся к коммерческой и некоммерческой деятельности (например, пропорционально заработной плате, прямо относящейся к каждому из видов деятельности, или пропорционально доле поступлений целевых средств, доходов от коммерческой деятельности в общей сумме поступлений) (Письмо Минфина России от 21.02.2002 N 16-00-14/67);

- конкретный перечень применяемых упрощенных способов ведения бухгалтерского учета.

Целевое финансирование

Основная особенность в ведении учета в НКО — наличие целевого финансирования ее деятельности.

Если НКО оказывает платные услуги, прибыль от которых идет на обеспечение основной деятельности, то учет по ней ведется практически так же, как в обычной организации.

А вот поступление, например, от членов СНТ или общественной организации — это уже членские взносы и особый порядок учета.

Главным отличием учета в НКО является принцип раздельного учета целевых поступлений и приносящей доход деятельности.

Движение средств должно быть прозрачным в первую очередь для источников финансирования организации. Ну и, конечно, для контролирующих органов.

Смета НКО

Вторым после учетной политики документом в НКО является смета. Сметы могут составляться в целом по организации на определенный период (обычно на год), а могут и на отдельную программу, проект или мероприятие.

Кроме того, сметы могут быть плановыми и исполнительными.

Порядок утверждения смет может быть прописан в уставе организации. Если этого нет, то высший орган управления организации должен его определить. Например, на общем собрании членов организации.

Как составить смету? Унифицированной формы этого документа нет, поэтому она может быть в любом виде.

По сути своей, это отчет о целевом использовании средств, который сдают в составе бухотчетности. Только он построен на предполагаемых доходах и расходах.

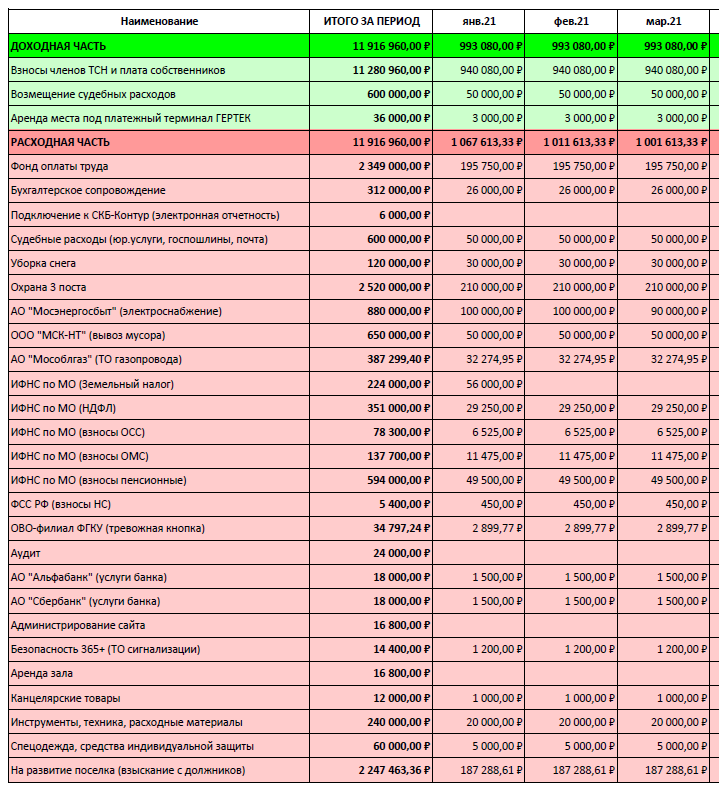

Примерную смету НКО типа фонда или общественной организации вы видите ниже:

Форма сметы должна быть утверждена в качестве приложения к приказу об учетной политике организации.

Есть ли ограничения при составлении сметы? Только то, что ограничивать те или иные расходы НКО могут уставные документы организации. Либо жертвователи, грантодатели и учредители (члены, участники).

Кроме того, у благотворительных организаций есть условие по затратам на оплату труда административно-управленческого персонала — не более 20%, и второе условие — не менее 80% благотворительного пожертвования в денежной форме должно быть использовано на благотворительные цели в течение года с момента его получения.

Но смета НКО — это только план. Зачастую фактические поступления и затраты с ним расходятся. Поэтому имеет смысл сразу, при утверждении сметы, указать возможный процент расхождений и прописать причины их возникновения.

Например, в смете может быть установлено допустимое отклонение от запланированных данных в 5%. И указано, что такое расхождение может быть связано с повышением тарифов на коммунальные услуги, арендной платы и т. д.

Тогда по окончании года при подведении итогов и утверждении сметы на следующий год необходимо будет обосновать все фактические расхождения по исполнению сметы.

А что делать, если фактические расходы по смете значительно отличаются от запланированных?

Руководящий орган НКО может одобрить все произведенные расходы и утвердить так называемую итоговую смету по фактическим доходам и расходам.

Контролирует исполнение смет в НКО ревизионная комиссия или ревизор, если они предусмотрены уставом.

Упрощенный бухучет

Многие НКО вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухотчетность. Список тех, кто не может их применять, указан в статье 6 закона о бухучете.

Не могут вести упрощенный учет НКО, подлежащие обязательному аудиту.

Что такое упрощенный бухучет? Это возможность не применять или применять «в облегченном варианте» многие требования ПБУ.

Например:

- не отражать затраты по уставной некоммерческой деятельности на счетах учета затрат, а сразу списывать их в уменьшение средств полученного целевого финансирования;

- признавать доходы и расходы по коммерческой деятельности кассовым методом: отражать в учете доходы по мере поступления денежных средств, а расходы — после погашения задолженности перед контрагентами. Это может быть оправданно, например, когда НКО ведет учет по простой системе — без применения двойной записи;

- не отражать в бухгалтерском учете объекты, относящиеся к нематериальным активам, не признавать в определенных случаях право пользования активом по договорам аренды, а другие активы оценивать в упрощенном порядке;

- не признавать оценочные обязательства в бухгалтерском учете;

- не отражать в бухгалтерском учете отложенные налоговые активы и обязательства;

- менять учетную политику и исправлять существенные ошибки прошлых лет без ретроспективного пересчета показателей отчетности.

План счетов некоммерческих организаций

Особенности разработки рабочего плана счетов в НКО связаны:

- с необходимостью детализированного учета поступления и использования целевого финансирования — средств, полученных на ведение уставной некоммерческой деятельности;

- необходимостью вести раздельный учет поступлений и расходов по некоммерческой деятельности и доходов и расходов по коммерческой деятельности, если такая деятельность ведется;

- выбором упрощенных способов ведения бухгалтерского учета, если НКО вправе их применять.

НКО утверждают рабочий план счетов в составе учетной политики организации (п. 4 ПБУ 1/2008). Его разрабатывают на основе утвержденного Минфином России Плана счетов с учетом Инструкции по его применению.

Укажите в нем полный перечень синтетических и аналитических (включая субсчета) счетов бухгалтерского учета, которые будете использовать.

При их выборе руководствуйтесь тем составом хозяйственных операций, которые осуществляете постоянно или намерены осуществлять в ближайшем будущем.

Так, например, к счету 86, на котором НКО отражают поступление и использование средств целевого финансирования, могут быть открыты субсчета для ведения учета в разрезе источников поступления целевых средств. А к субсчету, на котором отражаются пожертвования, можно предусмотреть субсчета по их целевому назначению.

Если ваша организация наряду с уставной некоммерческой деятельностью ведет и коммерческую деятельность, то к счетам учета затрат введите соответствующие субсчета (п. п. 1.1, 2.1.14 специальной части Рекомендаций по ведению бухгалтерского учета и бухгалтерской отчетности в сельскохозяйственных потребительских кооперативах). Например, к счету 20 «Основное производство» можно открыть:

- субсчет 20-1 «Затраты по некоммерческой деятельности». К нему можно открыть субсчета второго и третьего порядка или организовать аналитический учет иным способом для отражения расходования целевых средств по каждой целевой программе в разрезе статей затрат;

- субсчет 20-2 «Затраты по коммерческой деятельности». К нему можно открыть субсчета второго и третьего порядка или организовать аналитический учет иным способом для отражения затрат по видам коммерческой деятельности в разрезе статей затрат.

Если ваша НКО вправе применять упрощенные способы ведения бухгалтерского учета, то можете использовать сокращенный рабочий план счетов.

Основные проводки в бухгалтерском учете некоммерческих организаций

По ведению учета НКО можно разделить на две группы.

- Одни организации занимаются только своей основной некоммерческой деятельностью. То есть благотворительной, социальной, научной и т. д. На ведение этой деятельности они получают только целевые средства.

- Вторая группа НКО занимается и коммерческой деятельностью, направляя прибыль на свои основные цели.

1. Основные проводки по некоммерческой деятельности НКО:

Содержание операций

Дебет

Кредит

Причитающиеся пожертвования, взносы и т.п. поступления отражены в составе целевого финансирования (если оно отражается на дату начисления)

76

86

Отражено поступление целевого финансирования (пожертвования, взносы и т.п.)

51(50,10,08 и др.)

76(86)

Отражены затраты на целевые мероприятия по уставной некоммерческой деятельности (если применяются счета учета затрат)

20

70,69,60,10 и др.

Отражены затраты на содержание некоммерческой организации (если применяется счет 26 «Общехозяйственные расходы»)

26

70,69,60,10 и др.

Средства целевого финансирования использованы для покрытия затрат на целевые мероприятия (если применяются счета учета затрат)

86

20

Средства целевого финансирования использованы для покрытия затрат на содержание некоммерческой организации (если применяется счет 26)

86

26

Средства целевого финансирования направлены на финансирование уставной некоммерческой деятельности (если счета учета затрат не применяются)

86

70,69,60,10 и др.

Отражено использование средств целевого финансирования на приобретение внеоборотных активов

86

83

Средства целевого финансирования увеличены на сумму прибыли от приносящей доход коммерческой деятельности

99 (84)

86

Средства целевого финансирования уменьшены на сумму убытка по коммерческой деятельности

86

99 (84)

Если организация собирается заняться коммерческой деятельностью, то она должна иметь имущество в размере не ниже минимального уставного капитала ООО. То есть 10 000 рублей. У НКО это не называется уставным капиталом, хотя некоторые люди так ошибочно указывают его в уставах.

Нет в законе требования вносить такое имущество на дату регистрации НКО, в уставе которой прописано право на ведение коммерческой деятельности. И вообще в законах не написано, когда и как это должно быть. Но можно предположить, что все время, когда НКО ведет приносящую доход деятельность, у неё должно быть в наличии имущество не менее указанной суммы. Учредители (или члены организации) могут просто внести деньги на счет организации в качестве взносов или пожертвования.

Иногда так бывает, что приносящая доход деятельность – это единственная деятельность организации, но она соответствует уставной цели. Яркий пример тому – частные образовательные организации. Они по уставу создаются для оказания услуг в сфере образования. Вот таким при создании лучше сразу внести взносы учредителей не менее 10 000 рублей. Или в уставе предусмотреть порядок их внесения до начала деятельности.

2. Основные проводки по коммерческой деятельности НКО:

Содержание операций

Дебет

Кредит

Отражена выручка от коммерческой деятельности

62

90

Начислен НДС (если у НКО общая система налогообложения и реализация облагается НДС)

90

68

Отражены затраты по коммерческой деятельности (если применяются счета учета затрат)

20 (26)

70,69,60,10 и др.

Отражен НДС по приобретенным материалам, работам или услугам

19

60

Учтена прибыль (убыток)

90 (99)

99 (90)

Отражена прибыль по итогам календарного года

99

84

Средства целевого финансирования увеличены на сумму прибыли от приносящей доход коммерческой деятельности

84

86

Программа 1С 8.3 для ведения учета НКО

Для ведения учета в некоммерческих организациях у 1С: Предприятие есть специальная конфигурация 1С: Бухгалтерия НКО.

Программа позволяет начислять разного рода взносы, предусмотренные Вашим уставом (вступительные, членские, целевые), а при проведении входящих документов выбирать, к какому направлению деятельности относится та или иная услуга/расход материалов.

Из минусов:

- все начисления производятся каждый раз вручную, что, на наш взгляд, не очень удобно при большом количестве членов или ежемесячных взносах;

- при получении оплаты по разным основаниям финансирования (например, одновременно членские и вступительные взносы) невозможно разбить платеж средствами 1С, приходится делать это руками;

- отсутствует автоматический расчет пени, т.е., если у Вас в уставе предусмотрены санкции за просрочку оплаты, Вам придется рассчитывать их самостоятельно и операцией отражать это в 1С;

- нет возможности сформировать квитанции на оплату взносов для членов НКО.

В остальном программа представляет собой обычную 1С Бухгалтерию.

Если Вас интересуют программы 1С для СНТ и ТСН с более широким функционалом и возможностями, читайте нашу статью про ведение бухгалтерии в СНТ.

Бухучет НКО для начинающих пошагово

- Заключаем договор на ведение учета с НКО, в котором прописываем наши обязанности и закрепляем количественные показатели (количество собственников, членов, сотрудников, расчетных счетов и т.д.)

- Изучаем особенности ведения учета в НКО и основные бухгалтерские проводки.

- Запрашиваем у правления или составляем учетную политику, смету.

- Выбираем программу 1С для ведения учета в НКО.

- Разрабатываем план счетов некоммерческой организации в соответствии с возможностями выбранной программы 1С.

- Заносим данные в 1С, заполняем справочники, при необходимости переносим остатки из прежней бухгалтерской базы.

- Приступаем к ведению учета НКО. Контролируем сроки сдачи отчетности, исходя из применяемой системы налогообложения.

НКО налогообложение на УСН

Для целей налогообложения НКО как правило выбирают систему налогообложения попроще — УСН.

Отчетности тут минимум (декларация раз в год).

А если выбрать объект «доходы», то нет проблем с учетом расходов.

Если НКО применяет общий режим, то она будет платить налог на прибыль и НДС, если что-то реализует (товары, работы, услуги).

Но бывают налогооблагаемые доходы, которые не связаны с реализацией:

- нецелевое использование средств;

- продажа основного средства или другого имущества, использовавшегося в уставной деятельности;

- штрафные санкции, например, штраф члену ассоциации за несвоевременный взнос;

- проценты на остаток денег на расчетном счету.

Основные сложности вызывает нецелевое использование средств.

Четкого определения понятия «целевое использование средств» нет ни в одном нормативном акте. Так что в этом случае руководствоваться надо, в первую очередь, уставом организации. Кроме того, в договорах пожертвования могут указываться условия траты денег.

Вот такие критерии мы предлагаем:

- Расходы направлены на ведение уставной деятельности организации.

- Они производятся в соответствии со сметой или программой, например, благотворительной.

- Расходы документально подтверждены.

- Расходы относятся только к некоммерческой деятельности.

Что будет, если деньги будут потрачены неправильно? В случае использования средств не по целевому назначению они признаются внереализационными доходами.

Есть исключение – бюджетные средства. Они должны быть возвращены в бюджет.

Кстати, потребовать возврата могут и частные доноры, если таково условие договоров с ними.

И тогда дохода для налогов не будет, поскольку деньги возвращены.

Один из самых частых вопросов у НКО: является ли размещение временно не нужных целевых средств на депозитных счетах нецелевым использованием?

Минфин по этому поводу неоднократно давал разъяснения – не является. Однако проценты, полученные по такому депозиту, являются налогооблагаемым доходом.

Теперь поговорим о том, какие доходы у НКО не являются налогооблагаемыми.

Самые распространенные виды доходов, которые не облагаются налогом (пункт 2 статьи 251 НК РФ):

- вступительные и членские взносы, паевые вклады;

- пожертвования;

- благотворительные пожертвования или взносы;

- бюджетные средства на уставные цели НКО.

Почему мы разделили просто пожертвование и благотворительное пожертвование? Дело в том, что далеко не всякая бескорыстная передача денег или имущества является благотворительностью. Ею признаются пожертвования на строго определенные цели, указанные в законе 135-ФЗ о благотворительности.

Бухучет НКО для чайников

Коллеги, у которых нет опыта работы с некоммерческими организациями, часто спрашивают нас, стоит ли брать на ведение НКО “чайнику”?

Некоммерческие организации широко распространены, но большинство бухгалтеров почти ничего не знают об особенностях законодательства в этой области и не хотят тратить время на их изучение. Это приводит к тому, что в 80% некоммерческих организаций нельзя просто зайти в базу и продолжить ведение учета.

Необходимо осуществить переход в специализированную программу для ведения учета в НКО, перенести остатки, осуществить постановку и/или восстановление учета, вручную собрать первую годовую отчетность. Сделать все это без имеющейся базы знаний и опыта в работе с НКО очень сложно.

Мы прекрасно помним, как вводили в работу нашу первую НКО. Затраты времени были колоссальными и совершенно не соответствовали оплате. При этом переносить эти расходы на первого клиента было бы неправильно — он же не виноват, что у нас все в первый раз. Тот вопрос, который опытный бухгалтер НКО мог решить за час, у нас занимал полдня.

Таким образом, если Вы хотите взять на бухгалтерское обслуживание НКО, чтобы увеличить свой доход, но с НКО никогда не работали, мы не рекомендуем этого делать. Лучше поискать нового клиента, на виде деятельности которого Вы специализируетесь. А еще лучше пересмотреть стоимость бухгалтерского сопровождения действующим клиентам. Вы сможете увеличить свой доход, а объем работы при этом не изменится. Это самый выгодный для бухгалтера вариант.

Если же Вы хотите изучить новую сферу деятельности, готовы тратить на нетипового для себя клиента много времени, то это хорошая идея. Но обращаем Ваше внимание на то, что расходы на изучение специфики НКО окупятся в полном объеме только в том случае, если удастся привлечь на обслуживание другие некоммерческие организации. Например, у нас они окупились, когда на обслуживании стало больше 3 НКО.

Конечно, НКО бывают разные. ТСЖ на 680 квартир или ассоциация с 6 членами — большая разница в сложности и трудоемкости учета. Тем не менее, мы считаем, что каждый должен заниматься своим делом, в котором он хорошо разбирается. Невозможно специализироваться на ведении учета всех форм собственности и видов деятельности. Лучше выбрать для себя несколько направлений и быть в них настоящим профи.

Что же делать с нецелевыми клиентами? Передавать их по партнерской программе. Мы ежемесячно выплачиваем 10% от доходов по клиенту. Например, если к Вам обратилось НКО, а Вы в учете НКО “чайник”, передайте этого клиента нам. Если мы заключим договор на бухгалтерское сопровождение стоимостью 30 тысяч рублей, Вы ежемесячно будете получать 3 тысячи рублей. А за год это 36 тысяч рублей без каких бы то ни было затрат времени.

Не все клиенты для нас и мы не для всех клиентов. Поэтому нам очень нравится партнериться с другими бухгалтерами и аутсорсинговыми компаниями. Мы охотно передаем им клиентов, в специфике учета которых не разбираемся. Например, мы не работаем с общепитом, лес ЕГАИС, алкоголем, металлоломом, ломбардами, микрофинансовыми организациями и т.п. В итоге все бухгалтера в плюсе.

Партнерство бухгалтеров выгодно и для клиентов, ведь они могут получать услуги самого высокого качества по оптимальной цене (специализация позволяет снижать трудоемкость типовых операций).

Снова сделать профессию бухгалтера уважаемой и высокооплачиваемой — наша общая задача. Пишите и звоните, подключим Вас к партнерской программе.

По учету в НКО возникает много вопросов. Начнем с разбора ситуации, когда в Книгу учета доходов и расходов некоммерческой организации, которая ведет в том числе коммерческую деятельность, попадают все поступления, как по коммерческой, так и по уставной деятельности.

Что в итого должно попадать в КУДиР? Разберем этот пример на типовой конфигурации 1С: Бухгалтерия предприятия ред. 3.0.

Управленческий учет: с нуля до настройки в 1С, Excel и Google-таблицах

Уметь настраивать и вести управленку — значит быть полезным для руководителей. Научитесь понимать, откуда приходят и куда уходят деньги компании на курсе повышения квалификации от «Клерка».

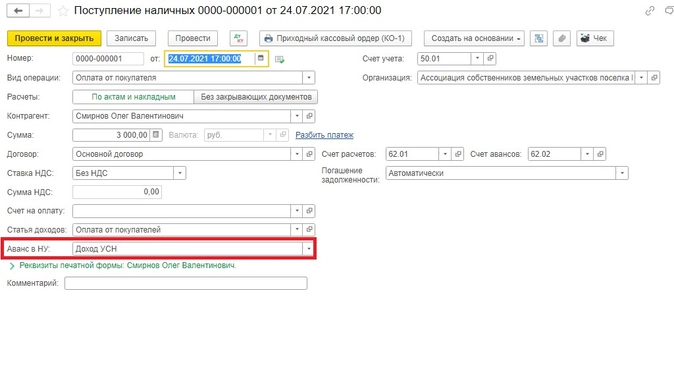

Когда мы разбирали вопрос отражения доходов некоммерческой организации при ведении учета в типовой 1С Бухгалтерия 8.3, мы говорили о том, что при поступлении денежных средств важно определить целевое или коммерческое это поступление. В зависимости от этого будет понятно, должно данное поступление попадать в Книгу учета доходов и расходов или нет.Итак, давайте рассмотрим этот момент на примере: на расчетный счет и в кассу некоммерческой организации поступило несколько платежей как по коммерческой, так и по уставной деятельности. Как их отразить в КУДиР?

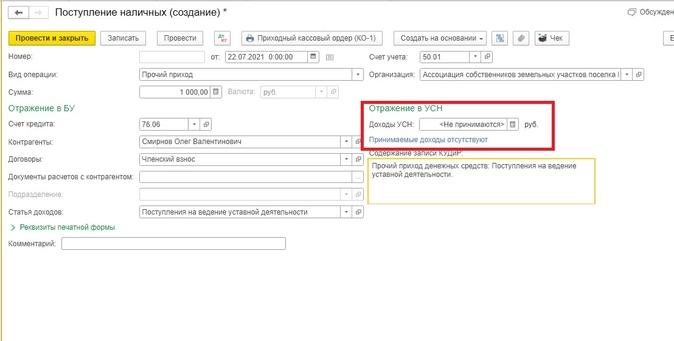

Поступление средств в организацию оформляется в зависимости от того, каким путем поступили денежные средства: на расчетный счет или в кассу.

При поступлении целевых средств создается документ поступления в зависимости от того, куда поступили денежные средства:

-

«Поступление на расчетный счет» с видом операции «Прочее поступление»

или

-

«Поступление наличных» с видом операции «Прочий приход».

При применении организацией упрощенной системы налогообложения, важно при поступлении средств верно заполнить поле «Отражение в УСН»

Если поступили целевые средства, то в поле «Доходы УСН» должно быть отражено, что данные поступления не включаются в налогооблагаемую базу (п. 2 ст. 251 НК РФ).

Что важно знать бухгалтерам компаний, которые работают с иностранными контрагентами, расскажем на бесплатном вебинаре 13 августа.

Аналогично, если целевые средства поступили в кассу:

Если же поступили денежные средства от ведения коммерческой деятельности, то создаются аналогичные документы «Поступление на расчетный счет» или «Поступление наличных» с видом операции «Оплата от покупателя».

В поле «Отражение в УСН» при поступлении доходов от коммерческой деятельности в этом случае должно быть указано «Доход УСН».

Если момент поступления денежных средств отражен в программе верно, то книга учета доходов и расходов при автоматическом заполнении будет заполнена корректно.

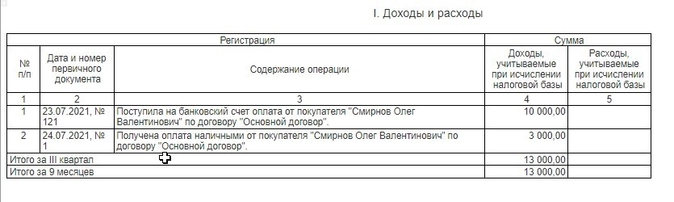

Сформируем КУДиР и проверим, так ли это.

Как видим, КУДиР заполнена верно: в нее попали только доходы от коммерческой деятельности, поступления на ведение некоммерческой деятельности в нее не вошли.