-

Головаш Лидия

Специалист отдела сопровождения 1С

В этой статье я расскажу, как учитывать спецодежду в 1С:ERP и при необходимости списывать ее.

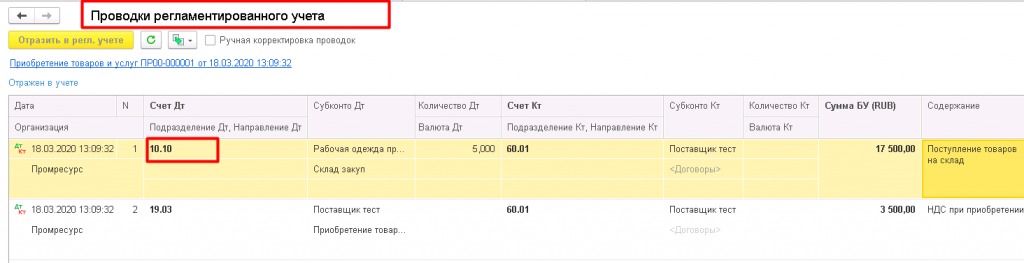

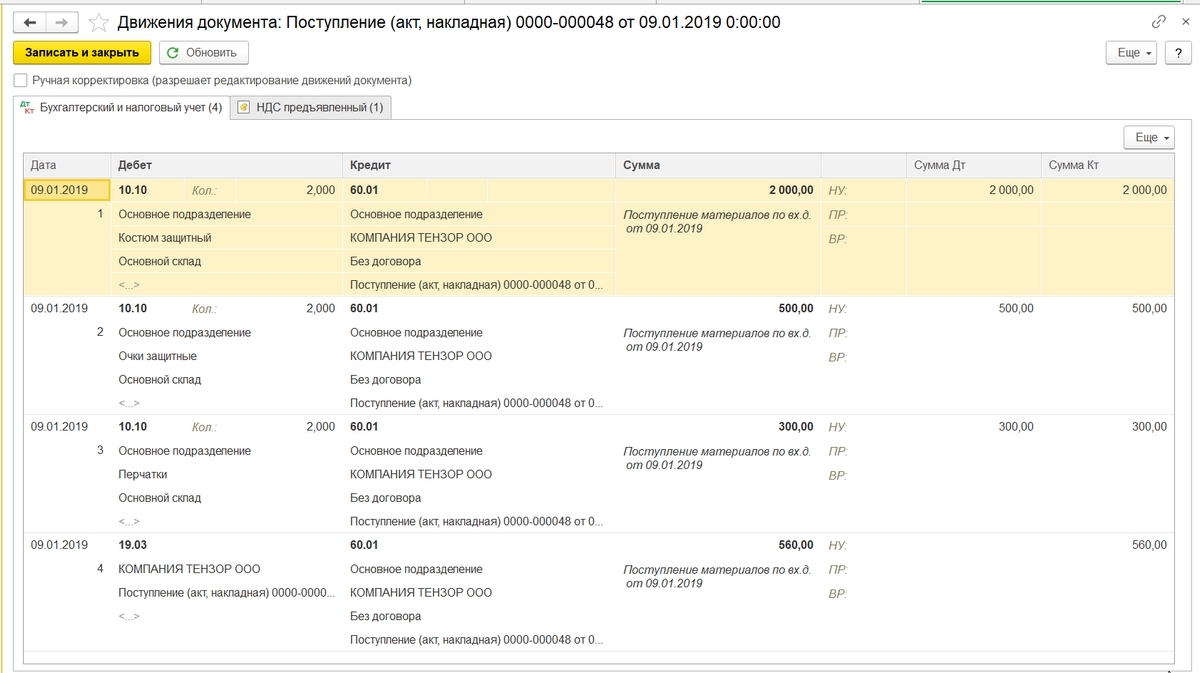

Сперва мы должны приобрести спецодежду (см. Рис.1)

Рис. 1 Приобретение спецодежды в 1С:ERP

Проводки в 1С появляются после проведения и отражения документа. Счет учета по спецодежде устанавливается в карточке номенклатуры в Группе финансового учета (см. Рис.2,3).

Рис. 2 Настройка счетов в карточке номенклатуры в 1С:ERP

Рис. 3 Проводки в документе Приобретение товаров и услуг в 1С:ERP

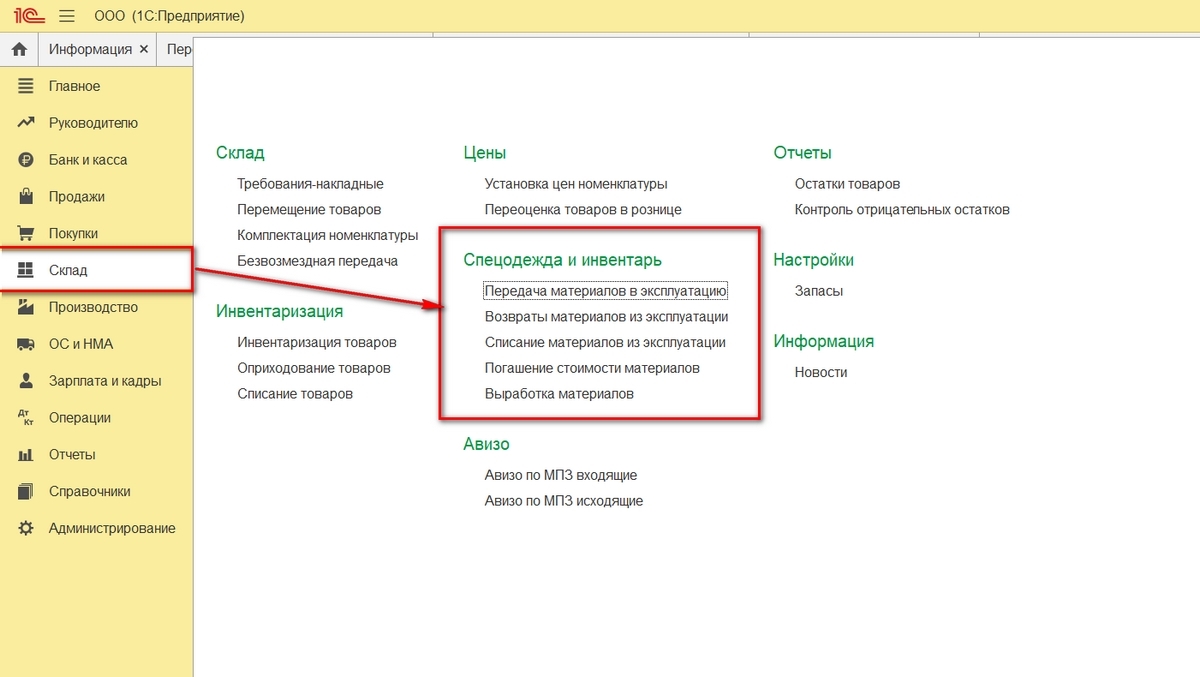

На основании документа «Приобретение товаров и услуг» формируем документ «Передача в эксплуатацию» (см. Рис.4). Создать документ можно также через рабочее место «Склад и доставка» (см. Рис.5).

Рис. 4 Рабочее место «Склад и доставка»

Рис. 5 Создаем документ передачи спецодежды через рабочее место «Склад и доставка»

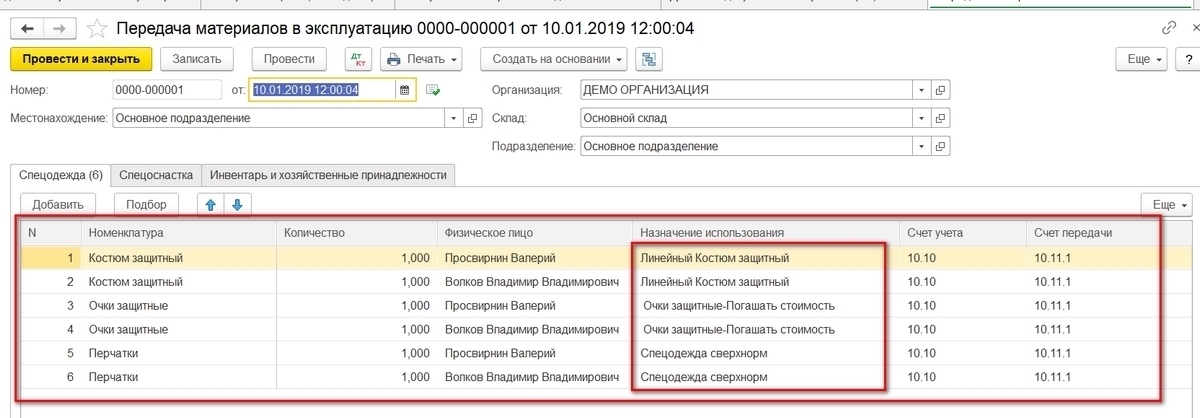

При проведении документа на закладке «Товары» указываем (см. Рис. 6):

-

Спецодежду;

-

категорию эксплуатации — условия погашения,списания в БУ, НУ спецодежды; (см. Рис. 7);

-

количество;

-

физическое лицо (кому передаем спецодежду);

-

статью списания — по какому счету будет проходить погашение или списание спецодежды (см. Рис. 8).

Рис. 6 Документ передачи в эксплуатацию 1С:ERP

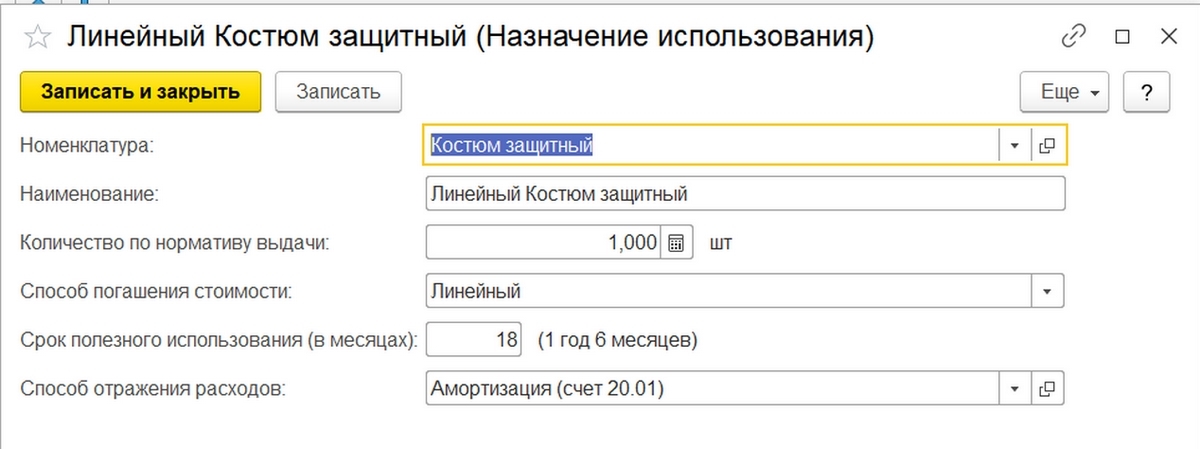

При создании условий для учета спецодежды я указала в БУ и НУ порядок погашения — «По сроку эксплуатации» со сроком 3 месяца.

Рис. 7 Создание Категории эксплуатации «Учет спецодежды» в документе Передача в эксплуатацию 1С:ERP

При создании статьи списания «Погашение спецодежды 26 счет» в настройках регламентированного учета я указала 26 счет.

Рис.8 Настройка статьи для списания расходов по погашению спецодежды 1С:ERP

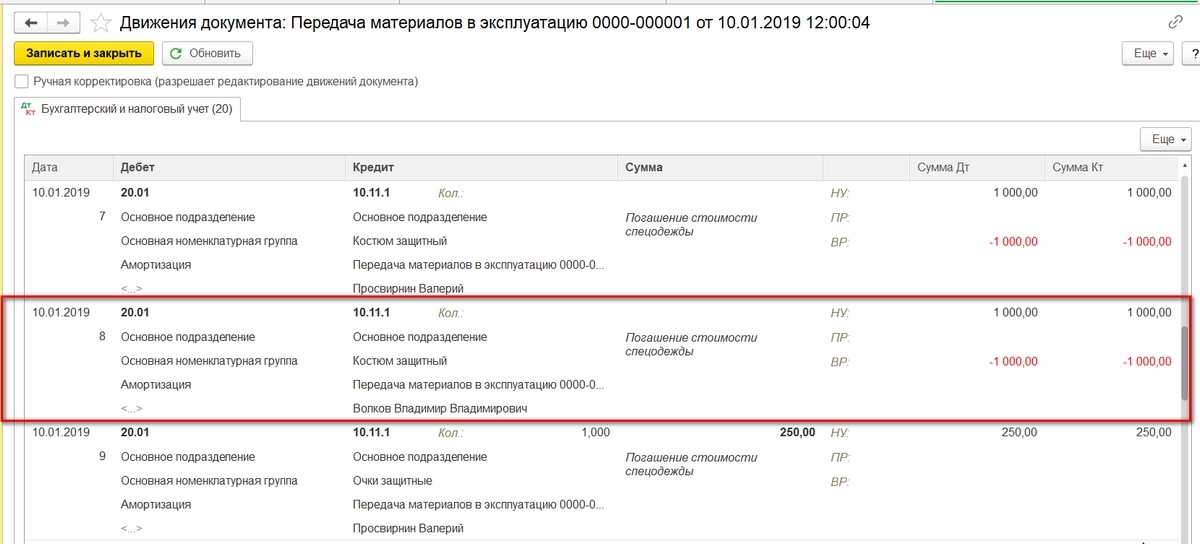

После настройки всех операций в документе «Передача в эксплуатацию» отражения и проведения документа смотрим проводки (см. Рис. 9).

Рис. 9 Проводки в документе Передача в эксплуатацию в 1С:ERP

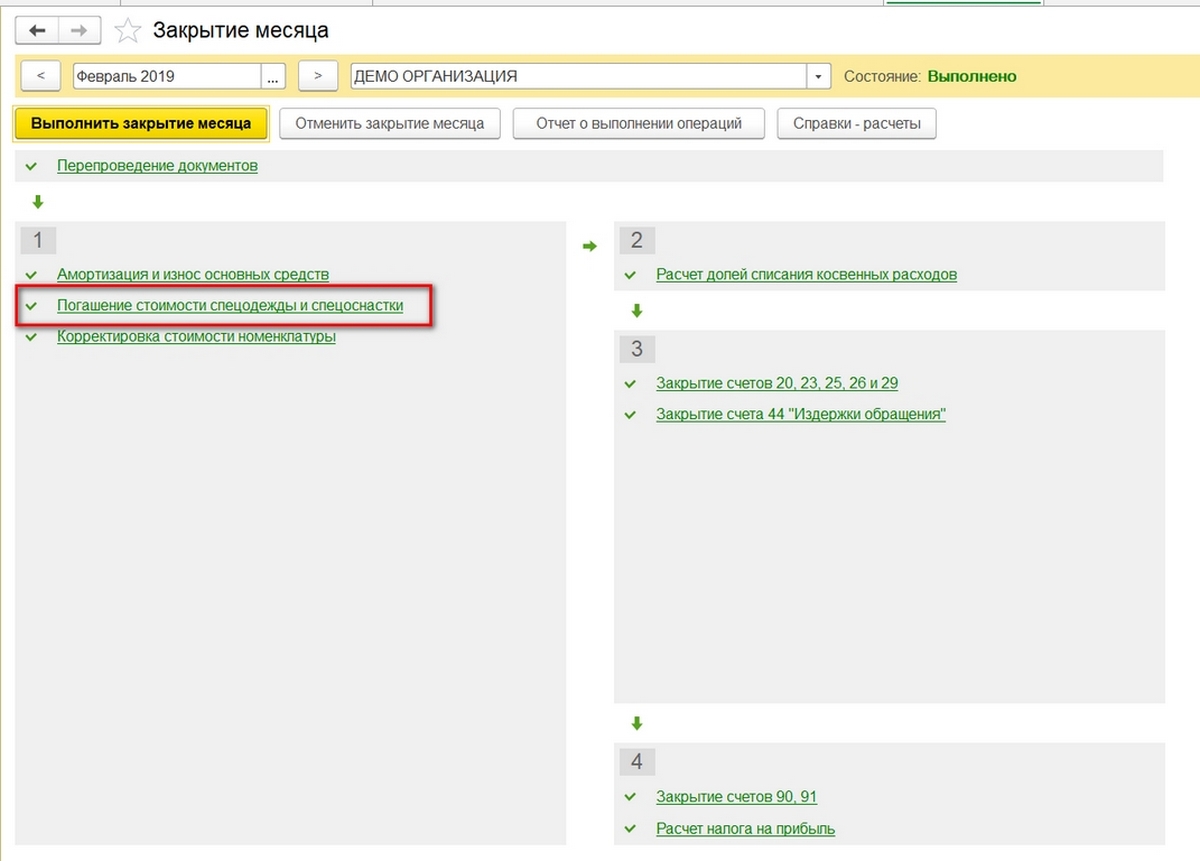

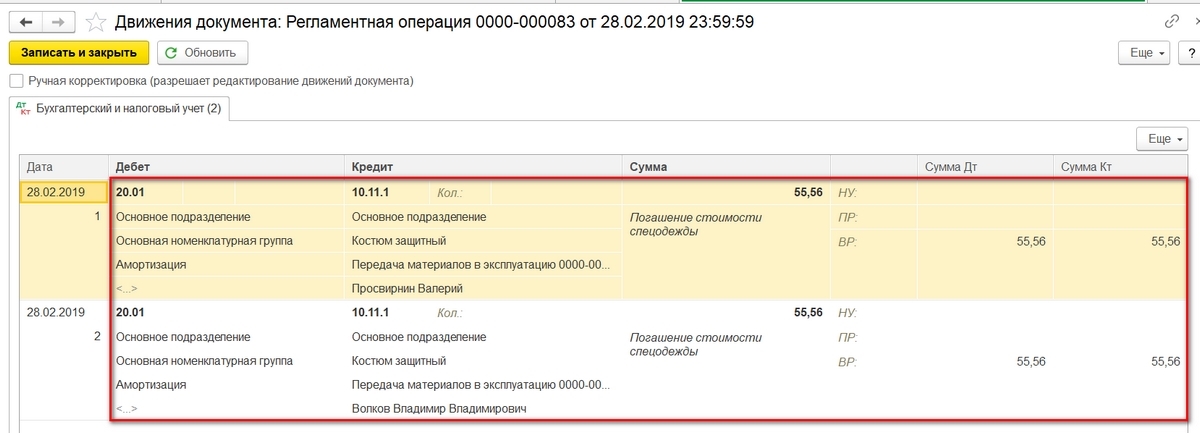

Со следующего месяца наша спецодежда будет списываться на счет 26 согласно заданному условию (3 месяца). В апреле на счете 26 будет сумма 5833,33 (17500/3). Погашение спецодежды можно отразить в документе «Закрытие месяца» (см. Рис. 10,11).

Рис. 10 Погашение спецодежды в закрытии месяца 1С:ERP

Рис. 11 Проводки в документе Погашение стоимости ТМЦ в 1С:ERP

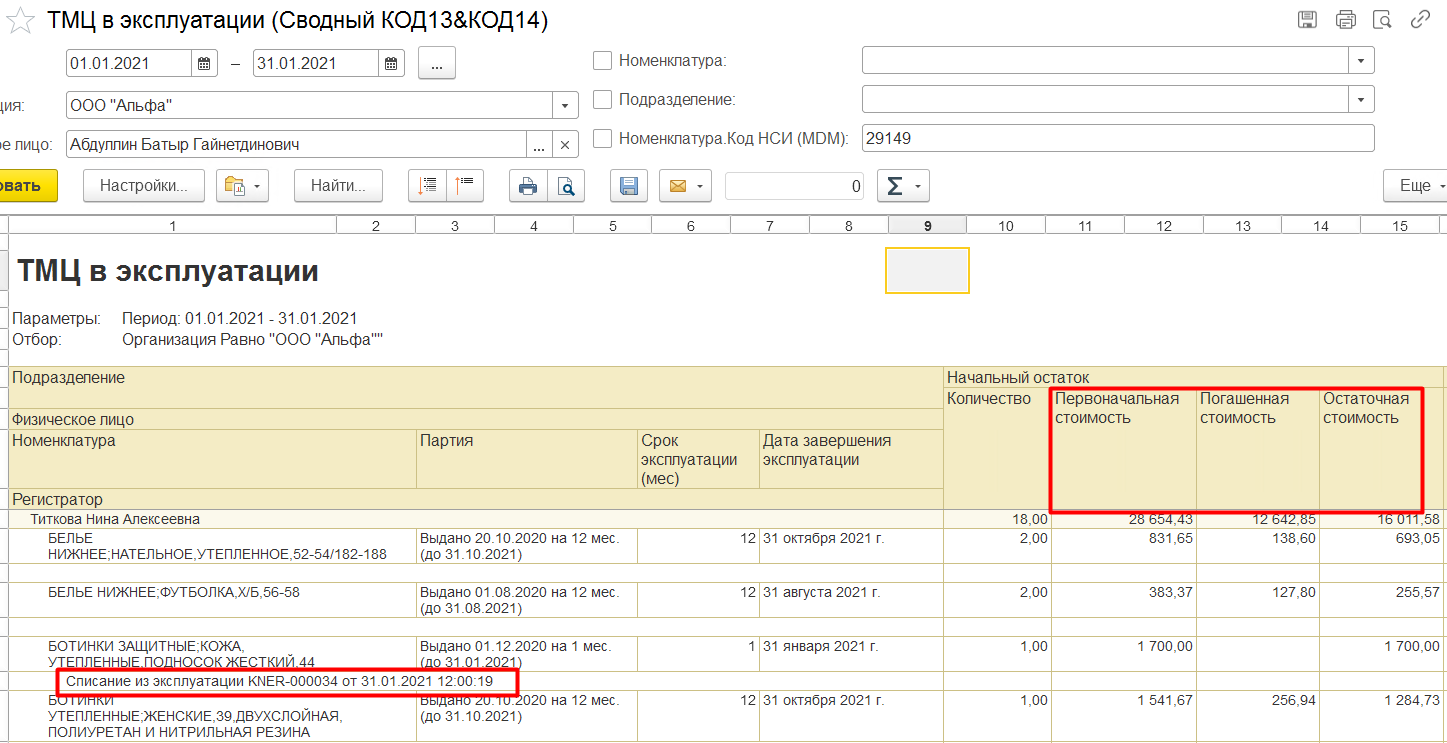

Отчеты по движению ТМЦ (спецодежды) можем посмотреть в отчетах (см. Рис. 12).

Рис. 12 Отчет по ТМЦ в эксплуатации в 1С:ERP

В случае, если спецодежду списываем в момент ее приобретения (без погашения по сроку использования), в категории эксплуатации указываем: (см. Рис. 13)

Рис. 13 Создание Категории эксплуатации «Учет спецодежды» в документе Передача в эксплуатацию 1С:ERP

После проведения документа видим, что в проводках появился 26 счет. И вся сумма сразу списывается (см. Рис. 14).

Рис. 14 Проводки в документе Передача в эксплуатацию в 1С:ERP

Таким образом, мы можем списать спецодежду на расходы в момент ее выдачи. Или списывать ее в течении указанного в категории эксплуатации срока.

Надеюсь, что данная статья была вам полезна!

Рекомендую также прочитать статью «Выдача СИЗ без нарушений».

____________________________________

Автор статьи: специалист отдела сопровождения Головаш Лидия Сергеевна. Дата обновления статьи 10.06.2020 г.

Подпишитесь на нашу рассылку

и получите еще больше статей от экспертов по 1С!

По мере публикации статей, но не чаще

одного раза в неделю.

Время на прочтение

5 мин

Количество просмотров 6.7K

Сегментом особого внимания особенно в крупных производственных и промышленных организациях является учет спецодежды и спецоснастки с необходимостью оперативного получения информации об их наличии и состоянии, не только в суммовом, но и в количественном выражении.

Беря во внимание количество подразделений и входящих в них сотрудников, производство или закупка спецодежды составляют немалую статью расходов. Соответственно, некорректный учет негативно сказывается на финансовом состоянии компании.

В типовом функционале ERP существует ряд ограничений:

-

Отсутствуют инструменты по инвентаризации ТМЦ в эксплуатации, что для крупных компаний является обязательной процедурой.

В системе в принципе нет возможности сформировать документы для проведения инвентаризации ТМЦ в эксплуатации. Из-за этого бухгалтеру приходится формировать ведомости в xls, из-за чего растет вероятность ошибок, а также увеличивается время на подготовку необходимой информации.

-

Нет единого отчета, который бы аккумулировал в себе все сводные данные по учету спецодежды.

Количественные и суммовые данные разбросаны по нескольким отчетам. Например, чтобы получить информацию о количестве и стоимости ТМЦ в эксплуатации, нужно сформировать ОСВ (оборотно-сальдовую ведомость) по счету и типовой отчет «ТМЦ в эксплуатации», а затем сопоставить данные отчета в единый. При больших объемах данных такой процесс, естественно, усложняет работу пользователям и влияет на рост количества ошибок.

Кроме того, в типовом отчете «ТМЦ в эксплуатации» не отражаются те ТМЦ, по которым срок службы закончился, но сам ТМЦ еще не списан, что в свою очередь влияет на полноту отражения данных по учету.

-

Не отражается движение спецодежды по счетам МЦ и 10.11 в рамках одного месяца, если она была передана в эксплуатацию в этом же месяце.

В ведении учета есть своя специфика. Представим, что в апреле была передана в эксплуатацию спецодежда. Работник несколько дней ей попользовался и передал другому. Либо другая часто встречающаяся ситуация — в одежде обнаружился брак и ее нужно было списать. И все это произошло в рамках одного месяца.

Ограничение типового функционала 1С:ERP заключается в данном случае в том, что по счетам МЦ и 10.11 не будет отображаться движение спецодежды в том же месяце, в котором произошла передача и было сделано списание или перемещение. Пользователи не смогут получить полные сведения по эксплуатации одежды в апреле, в котором она и была передана, данные будут отображены только в мае. Такой формат противоречит полноте отображения данных.

-

Расчет остаточной стоимости ТМЦ, стоимость которых была погашена при передаче в эксплуатацию.

Помимо недостающей информации для корректного учета многие компании сталкиваются с необходимостью определения остаточной стоимости, которая возникает при списании ТМЦ из эксплуатации при реализации или другим причинам.

Сейчас в типовой системе 1С:ERP вся спецодежда и спецоснастка (согласно ФСБУ 5), которая передается в эксплуатацию, списывается на расходы сразу, независимо от срока службы. Проблема заключается в том, что при полном списании, когда не учитывается реальный срок службы спецодежды (в учете 2021 в системе не заложены такие документы), нельзя автоматически рассчитать остаточную стоимость, которая важна для формирования возврата средств за спецодежду и финансового результата при реализации.

Может ли автоматизация процессов в 1С решить насущные проблемы учета?

В нашей работе мы сталкиваемся с абсолютно разными отраслями, масштабами организаций, отношением сотрудников к внедрению новых механизмов и правил. Но 90% компаний схожи в двух моментах: бухгалтерии нужны максимальное удобство и экономия времени при аврале задач, а руководству — полная и прозрачная финансовая картина по процессам производства и контроль состояния активов.

Рассматривая данные цели в разрезе учета спецодежды в 1С:ERP, для их достижения необходима автоматизация учета ТМЦ. Для решения вопроса оперативности, полноты и достоверности данных о ТМЦ в эксплуатации был разработан отчет «ТМЦ в эксплуатации» на базе типового отчета 1С:ERP.

Данный отчет позволяет:

-

увидеть суммовые и количественные показатели в одном отчете, в разрезе всей необходимой аналитики;

-

работать без ограничений по отражению ТМЦ, срок службы у которых закончился. В отчете отражаются все ТМЦ, числящиеся в учете, но с помощью настроек пользователь может сам установить отбор, показывать ему такие ТМЦ или нет;

-

увидеть суммовые показатели по перемещениям и списаниям ТМЦ в том периоде, в котором они отражены по документам, независимо от даты передачи их в эксплуатацию;

-

работать с полной детализацией до первичного документа, что позволяет открывать документы сразу из отчёта и вносить в него при необходимости корректировки.

Важный момент: отчет подключается к 1С как внешний инструмент и не рушит текущие процессы системы, в которой работает компания.

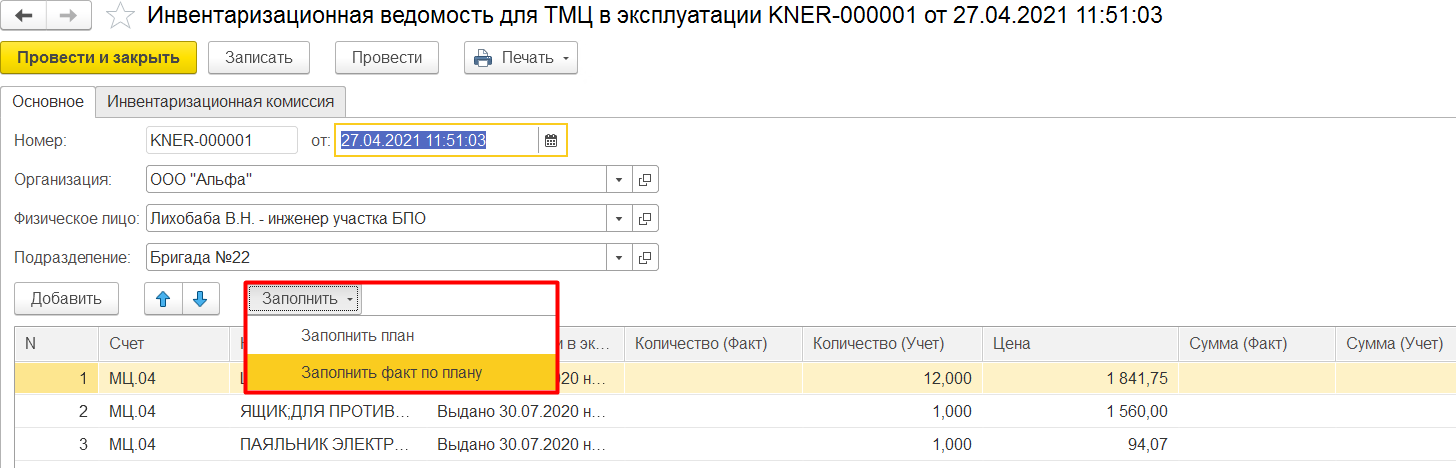

Разбираемся с инвентаризацией

Чуть выше мы говорили о том, что 1С:ERP в принципе нет документов по инвентаризации. Но данный процесс нельзя обходить стороной. Удачной альтернативой ручному труду будет является проведение доработки самой системы 1С, учитывая нюансы самой компании, так как тут все индивидуально.

В нашей практики в рамках процесса автоматизации учета была доработана система, где мы создали документы, которые отражают инвентаризацию, что облегчило ввод данных и исключило ошибки, которые появляются при ручном вмешательстве.

Документ «Инвентаризационная ведомость для ТМЦ в эксплуатации» заполняется автоматически по данным забалансового счета МЦ по сумме и количеству с учетом данных оперативного контура, что позволяет получать актуальные данные после проведения документов перемещения и списания, независимо от формирования проводок в БУ. При этом в документе есть возможность формирования печатных форм ИНВ-3 и ИНВЕ-19.

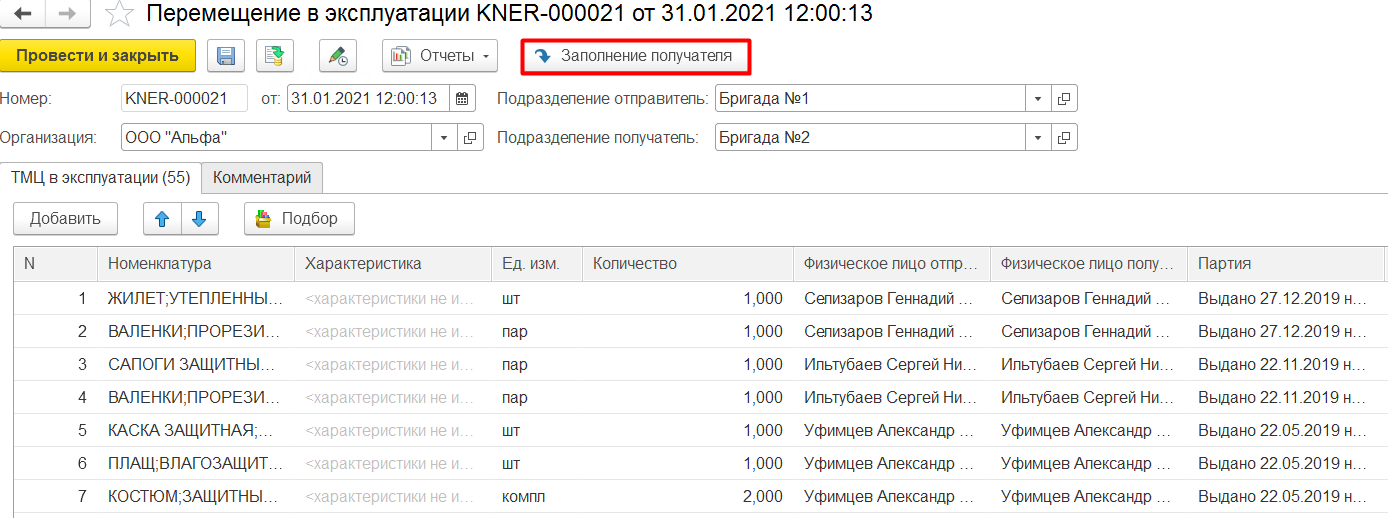

Автоматическое заполнение реквизитов в документах по учету ТМЦ в эксплуатации

В рамках разработки отчета были доработаны механизмы, позволяющие автоматизировать:

-

заполнение стоимости ТМЦ при возврате из эксплуатации, если на момент возврата не вышел срок службы или в принципе есть остаточная стоимость на счете 10.11;

-

заполнение реквизитов “Физическое лицо получатель” при перемещении.

Разумеется, можно рассматривать альтернативные решения автоматизации. Например, если компания будет формировать оборотку, а затем загружать заполненный excel-файл в свою систему. Но учитывая объемы работ, с уверенностью можно сказать, что такой способ повлияет на рост количества ошибок.

В данном случае автоматизация учета ТМЦ станет действенным методом, который убережет компанию от ошибок, влияющих на финансовое состояние организации, а также поможет оперативно принимать взвешенные управленческие решения, основанные на корректной и актуальной информации по учету спецодежды и спецоснастки.

Если у вас появятся вопросы — оставляйте заявку, мы подробно проконсультируем по функционалу!

Содержание:

1. Списание спецодежды в 1С

2. Настройка системы распределения затрат

1. Списание спецодежды в 1С

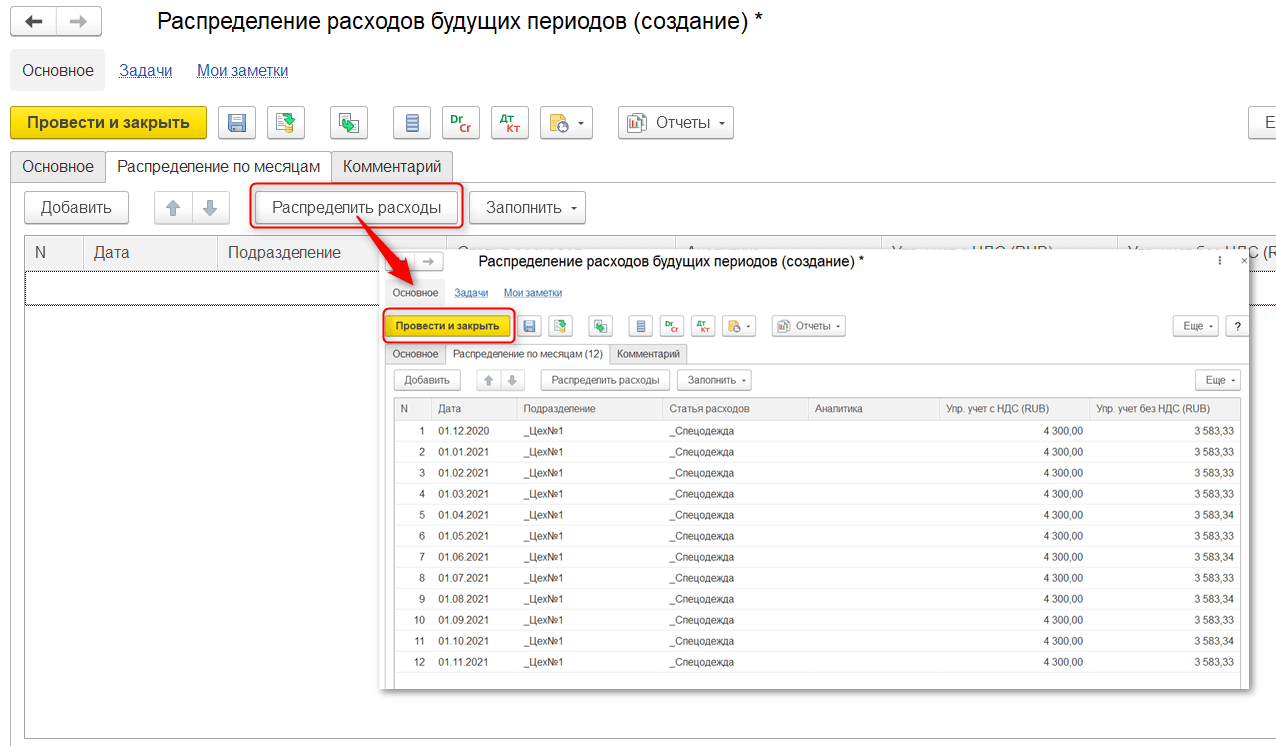

Отработаем следующий кейс: необходимо закупить спецодежду, передать все закупленное количество в производственное подразделение «Цех №1» в 1С:ERP Управление предприятием 2.4. Списание на себестоимость продукции (Цеха №1) производится в течении 12 месяцев (начиная с месяца передачи в эксплуатацию).

В данном кейсе основной интерес представляет требование списания расходов будущих периодов на 12 месяцев. Для этого используем механизм списания РБП (расходы будущих периодов).

Чтобы не запутаться в статьях сначала просто создадим основную статью распределения спецодежды, сделаем это из раздела «Финансовый результат и контроллинг».

Рис. 1 Создание статьи расходов в 1С 8 ERP

Назовем новую статью расходов «Спецодежда», как раз по данной статье будет происходить распределение расходов на себестоимость каждый месяц, и она нам пригодится чуть позже.

Тип расходов – производственные; отражаем на производственных затратах, распределяем по партиям по правилу по материальным затратам (распределение общепроизводственных) в подразделении расхода в системе 1С:ERP.

В этой же статье создаем статью калькуляции с типом затрат «Материальные».

Рис. 2 Создание статьи калькуляции в 1С 8 ERP

На закладке «Регламентированный учет» снимем галку «Принимается к учету по налогу на прибыль» и укажем 25 счет учета.

Рис. 3 Настройка статьи расходов Спецодежда в 1С 8 ERP

Статья расходов «Спецодежда» готова.

Закупаем спецодежду у поставщика.

Рис. 4 Закупка спецодежды в 1С 8 ERP

Затем передаем ее в эксплуатацию документом передача в эксплуатацию спецодежды, который можно создать на основании документа поступления. Подразделение затрат – Цех№1.

Рис. 5 Передача в эксплуатацию спецодежды в 1С 8 ERP

Если в закупке присутствуют ТМЦ, которые в эксплуатацию передавать не нужно, это не должно Вас смущать – строчки с лишними товарами можно просто удалить из табличной части документа передачи в эксплуатацию.

2. Настройка системы распределения затрат

Можно приступить к настройке системы распределения затрат 1С:ERP 8. Создаем категорию эксплуатации.

Рис. 6 Создание категории эксплуатации в 1С 8 ERP

Здесь можно настроить порядок погашения в бухгалтерском и налоговом учете, укажем – «по сроку эксплуатации 12 месяцев». Таким образом система 1С:ERP будет автоматически списывать одну двенадцатую стоимости на производственные расходы.

Дальше идет статья. Эта статья будет запускать механизм списания РБП, создаём её копированием статьи «Спецодежда» и не забываем сразу переименовать – назовем «Спецодежда РБП».

Рис. 7 Механизм списания РБП в 1С 8 ERP

Тут поля оставляем как в «Спецодежде», только отражение в управленческом учете выбираем «Отнести к расходам будущих периодов» и создаем правило для расходов будущих периодов учреждения.

Рис. 8 Спецодежда РБП в 1С 8 ERP

Правило лаконично назовем – «РБП». Вот как раз в этом правиле и прописываем условия нашего кейса. Распределяем на 12 месяцев, начиная с даты возникновения расхода, на производственный цех№1 и по требуемой статье расходов. Вот только здесь наконец и выбираем нашу статью расходов «Спецодежда», которая была создана вначале.

Рис. 9 Правило распределения РБП в 1С 8 ERP

Записываем и закрываем правило, проверяем статью «Спецодежда РБП». Важно обратить внимание на статью калькуляции, и, если она не заполнена тут, значит необходимо проверить ее в статье расходов «Спецодежда».

Записываем и закрываем статью «Спецодежда РБП».

Рис. 10 Статья расходов Спецодежда РБП в 1С 8 ERP

Проверяем, записываем и закрываем категорию эксплуатации.

Рис. 11 Категория эксплуатации в 1С 8 ERP

В документе осталось заполнить количество списываемого материала и МОЛ, который будет отвечать за состояние спецодежды при списании в 1С:ERP 2.4.

Обратите внимание, статья списания в документе подтянется автоматически из категории эксплуатации.

Рис. 12 Передача в эксплуатацию в 1С 8 ERP

Далее делаем техническое закрытие месяца, оно закончится ошибкой. Будет требовать распределить расходы будущих периодов.

Рис. 13 Ошибка распределения РБП в 1С 8 ERP

Это нам как раз и нужно. Теперь система 1С:ERP сформировала потребность распределения РБП, что мы увидим в рабочем месте «Распределение РБП» на закладке «К распределению».

Рис. 14 Распределение РБП в 1С 8 ERP

Нажимаем кнопку «Распределить расходы», система создала документ «Распределение РБП».

На закладке «Основное» заполняем период (остальное заполнилось автоматически), аналитика –необязательна, несмотря на красные точки.

Рис. 15 Период распределения РБП в 1С 8 ERP

На закладке «Распределение по месяцам» нажимаем «Распределить расходы», система заполнит расходы по месяцам. Проводим и закрываем документ.

Рис. 16 Распределение расходов будущих периодов в 1С 8 ERP

Запускаем снова регламентные операции. Теперь закрытие месяца пройдет без ошибок.

Проверить результат можем отчетами

ТМЦ в эксплуатации – здесь видим информации, переданной в эксплуатацию спецодежде.

Рис. 17 ТМЦ в эксплуатации в 1С 8 ERP

Второй отчет – Производственные затраты. Каждый месяц в Цехе№1 до конца ноября 2021 года будут формироваться затраты по статье расходов «Спецодежда».

Рис. 18 Производственные затраты в 1С 8 ERP

Специалист компании «Кодерлайн»

Дмитрий Доронов

В последние годы в нашей стране сохраняется тенденция приближения правил ведения бухгалтерского учета к международным стандартам, разрабатываются новые федеральные стандарты. Вот и с 1 января 2021 года стал обязательным для применения ФСБУ 5 «Запасы», а с 1 января 2022 года также обязательным станет ФСБУ 6 «Основные средства». В нашей статье мы разберем ключевые особенности ФСБУ 5 «Запасы» и ответим на вопросы что же такое малоценное оборудование, как учитывать спецодежду и разберем пример учета спецодежды в 1С:БП 3.0.

Кто применяет стандарт

Стандарт должны применять все организации, кроме организаций бюджетной сферы. Также вправе не применять данный стандарт микропредприятия, которые имеют право вести упрощенный бухгалтерский учет.

Организации имеют право не применять данный стандарт в отношении запасов, используемых для управленческих нужд. Данное решение нужно закрепить в учетной политике и раскрыть его в бухгалтерской (финансовой) отчетности организации.

Определение запасов

В пункте.3 ФСБУ 5 дано определение запасов. Запасами считаются активы, потребляемые или продаваемые в рамках обычного операционного цикла организации, либо используемые в течение периода не более 12 месяцев.

К запасам относятся привычные для нас:

а) сырье, материалы, топливо, запасные части, комплектующие изделия, покупные полуфабрикаты, предназначенные для использования при производстве продукции, выполнении работ, оказании услуг;

б) инструменты, инвентарь, специальная одежда, специальная оснастка (специальные приспособления, специальные инструменты, специальное оборудование), тара и другие аналогичные объекты, используемые при производстве продукции, продаже товаров, выполнении работ, оказании услуг, за исключением случаев, когда указанные объекты считаются для целей бухгалтерского учета основными средствами;

в) готовая продукция, предназначенная для продажи в ходе обычной деятельности организации;

г) товары, приобретенные у других лиц и предназначенные для продажи в ходе обычной деятельности организации;

д) готовая продукция, товары, переданные другим лицам в связи с продажей до момента признания выручки от их продажи;

Но и добавились новые виды запасов:

е) незавершенное производство;

ж) объекты недвижимого имущества, приобретенные, созданные или находящиеся в процессе создания, для продажи в ходе обычной деятельности организации;

з) объекты интеллектуальной собственности, приобретенные, созданные или находящиеся в процессе создания, для продажи в ходе обычной деятельности организации.

Запасами не признаются:

а) финансовые активы, в том числе для продажи;

б) материальные ценности других лиц, находящиеся у организации в связи с оказанием ею этим лицам услуг по закупке, хранению, транспортировке, доработке, переработке, сервисному обслуживанию, продаже по агентским договорам, договорам комиссии, складского хранения, транспортной экспедиции, подряда, поставки;

в) материальные ценности, полученные некоммерческой организацией для безвозмездной передачи гражданам или юридическим лицам.

Учет спецодежды, спецоснастки и инвентаря

Из определения данного выше, мы видим, что спецодежда, спецоснастка и инвентарь со сроком полезного использования (далее СПИ) более 12 месяцев запасами не признаются. Неужели это основные средства?

Обратимся к ФСБУ 6 «Основные средства». В п. 4 данного ФСБУ дано определение основных средств для целей бухгалтерского учета:

а) имеет материально-вещественную форму;

б) предназначен для использования организацией в ходе обычной деятельности при производстве и (или) продаже ею продукции (товаров), при выполнении работ или оказании услуг;

в) предназначен для использования организацией в течение периода более 12 месяцев или обычного операционного цикла, превышающего 12 месяцев;

г) способен приносить организации экономические выгоды (доход) в будущем.

Пункт 5. ФСБУ 6 «Основные средства» гласит: Организация может принять решение не применять настоящий Стандарт в отношении активов, характеризующихся одновременно признаками, установленными пунктом 4 настоящего Стандарта, но имеющих стоимость ниже лимита, установленного организацией с учетом существенности информации о таких активах. При этом затраты на приобретение, создание таких активов признаются расходами периода, в котором они понесены. Таким образом, мы можем не включать спецодежду, спецоснастку и инвентарь с СПИ более 12 месяцев и стоимостью ниже установленного лимита в состав основных средств.

То есть организация должна закрепить в учетной политике лимит стоимости, ниже которой актив не признается основным средством.

При этом напоминаем, что в налоговом учете имущество со сроком полезного использования более 12 месяцев

и стоимостью не более 100 000 руб. амортизируемым не признается (п. 1 ст. 256, п. 1 ст. 257 НК РФ).

Стоимость такого имущества определяется как цена его приобретения без учета НДС и может быть включена в состав материальных затрат в полной сумме по мере ввода его в эксплуатацию (п. 2 ст. 254, пп. 3 п. 1 ст. 254 НК РФ).

Таким образом, для определения категории активов, к которой нужно отнести имущество организации предлагаем воспользоваться следующей таблицей:

Правила отнесения имущества к категории активов

|

Вид запасов |

Счет учета |

Стоимость приобретения |

СПИ |

Списание в БУ |

Списание в НУ |

Забалансовый учет |

|

Основные средства |

01 |

Более 100 000 рублей в НУ Больше установленного лимита в учетной политике в БУ |

Более 12 месяцев |

При начислении амортизации |

При начислении амортизации |

Не ведется |

|

Основные средства |

01 |

Менее 100 000 рублей в НУ Больше установленного лимита в учетной политике в БУ |

Более 12 месяцев |

При начислении амортизации |

При принятии к учету |

Не ведется |

|

Малоценное оборудование и запасы |

10 |

Меньше установленного лимита в учетной политике в БУ |

Более 12 месяцев |

При приобретении |

При передаче в эксплуатацию |

Ведется |

|

Запасы |

10 |

Фактическая стоимость приобретения |

Менее 12 месяцев |

При списании на затраты |

При списании на затраты |

Не ведется |

Отражение операций в 1С: Бухгалтерия предприятия КОРП

Специалисты фирмы 1С для учета спецодежды, спецоснастки и инвентаря, не соответствующего ни критериям запасов, ни критериям основных средств, предлагают определить отдельную категорию «Малоценное оборудование и запасы». Для учета данной категории выделен отдельный счет учета в плане счетов 10.21 «Малоценное оборудование и запасы» с двумя субсчетами 10.21.1 «Приобретение малоценного оборудования и запасов» и 10.21.2 «Выбытие малоценного оборудования и запасов». Аналитический учет ведется по Номенклатуре, Складам и Партиям товаров.

Подпишитесь на дайджест!

Подпишитесь на дайджест, и получайте ежемесячно подборку полезных статей.

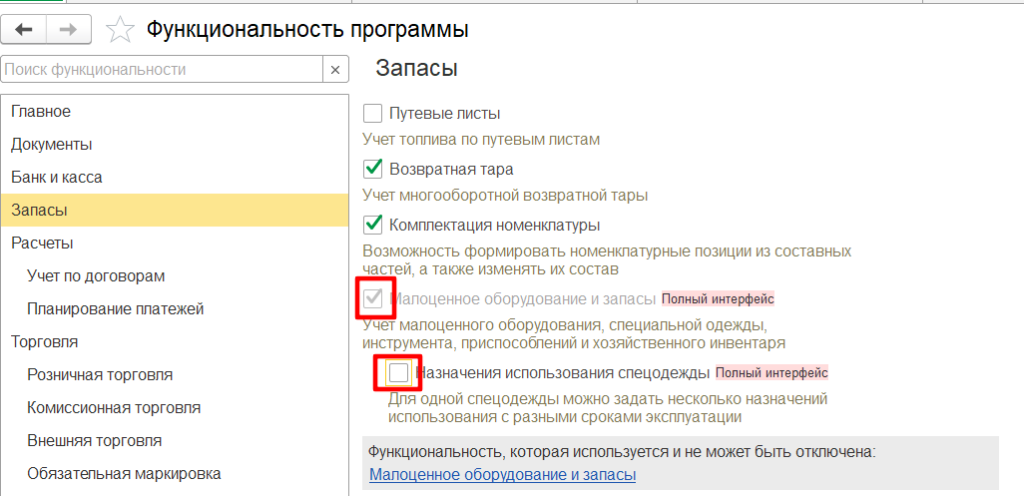

В 1С:БП 3.0 в настройках запасов в функциональности программы по умолчанию установлен флаг «Малоценное оборудование и запасы». Также можно установить флаг «Назначения использования спецодежды». Эта функциональность нужна в том случае, если для одной спецодежды нужно задать несколько сроков использования.

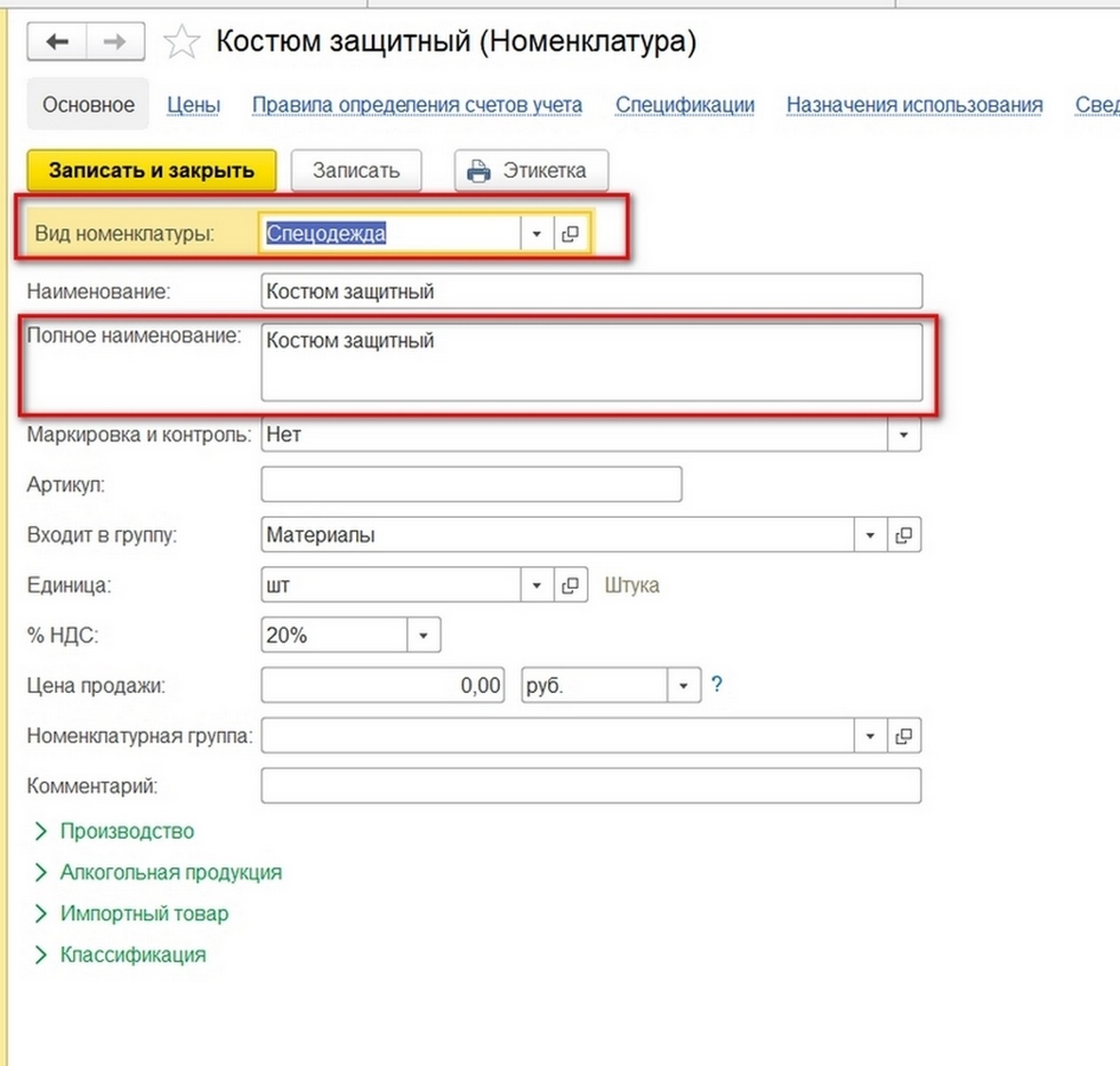

Также для удобства учета малоценного оборудования и запасов в справочник “Номенклатура” добавлен вид номенклатуры «Малоценное оборудование и запасы» для которого счет учета номенклатуры 10.21.1 настроен по умолчанию.

Рассмотрим пример учета в 1С:БП 3.0 спецодежды с СПИ более 12 месяцев и менее 12 месяцев.

Пример:

Организация приобретает спецодежду с разными сроками использования:

-

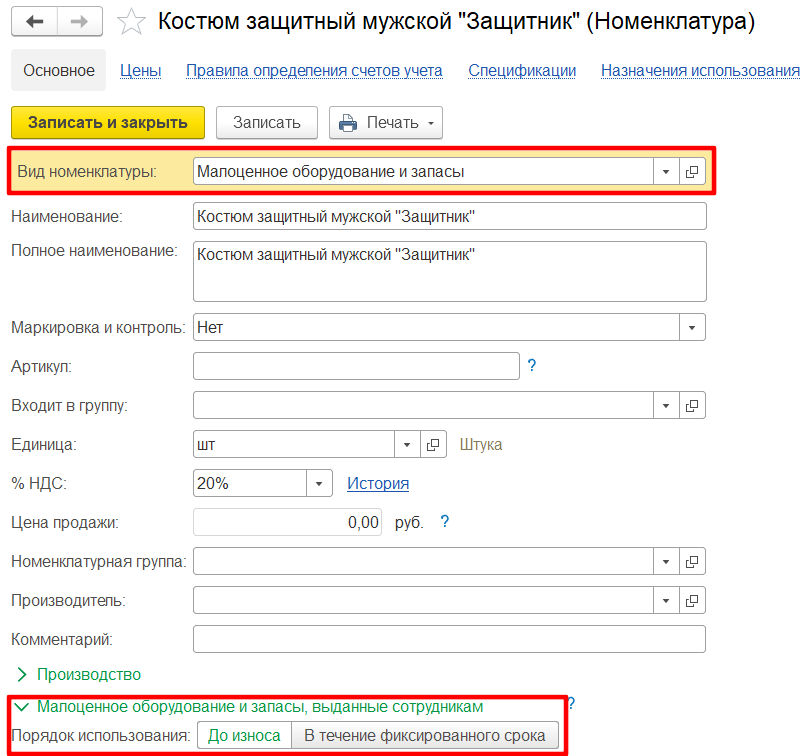

«Костюм защитный мужской «Защитник» – установлен СПИ до износа;

-

«Костюм мужской «Рабочий»» — СПИ 6 месяцев;

-

«Костюм утепленный мужской «Рабочий»» — СПИ 24 месяца.

В учетной политике организации по бухгалтерскому учету установлен лимит стоимости включения в состав основных средств 50 000 руб.

Спецодежда используется сотрудниками для осуществления основной деятельности. Организация применяет ФСБУ 6 «Основные средства» досрочно с 2021 года.

Учет отложенных активов и обязательств ведется балансовым методом.

1. Заполним справочник «Номенклатура»

1. «Костюм защитный мужской «Защитник»» – выбираем вид номенклатуры «Малоценное оборудование и запасы» и для нас становится активной закладка «Малоценное оборудование и запасы, выданные сотрудникам». В которой по кнопке можно установить СПИ спецодежды. Для «Костюм защитный мужской «Защитник»» устанавливаем срок – до износа

2. «Костюм мужской «Рабочий»» — выбираем вид номенклатуры «Малоценное оборудование и запасы» и устанавливаем СПИ 6 месяцев

3. «Костюм утепленный мужской «Рабочий»» — выбираем вид номенклатуры «Малоценное оборудование и запасы» и устанавливаем СПИ 24 месяца

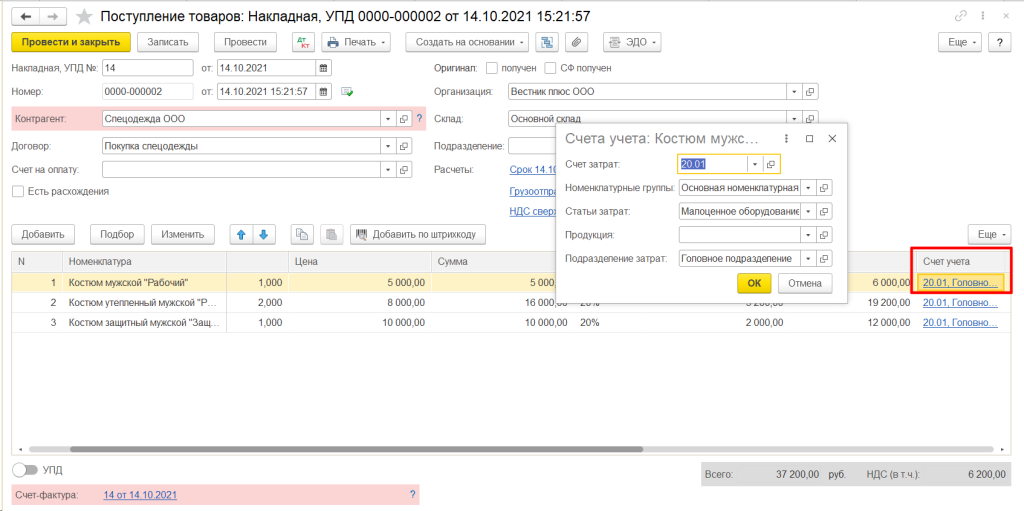

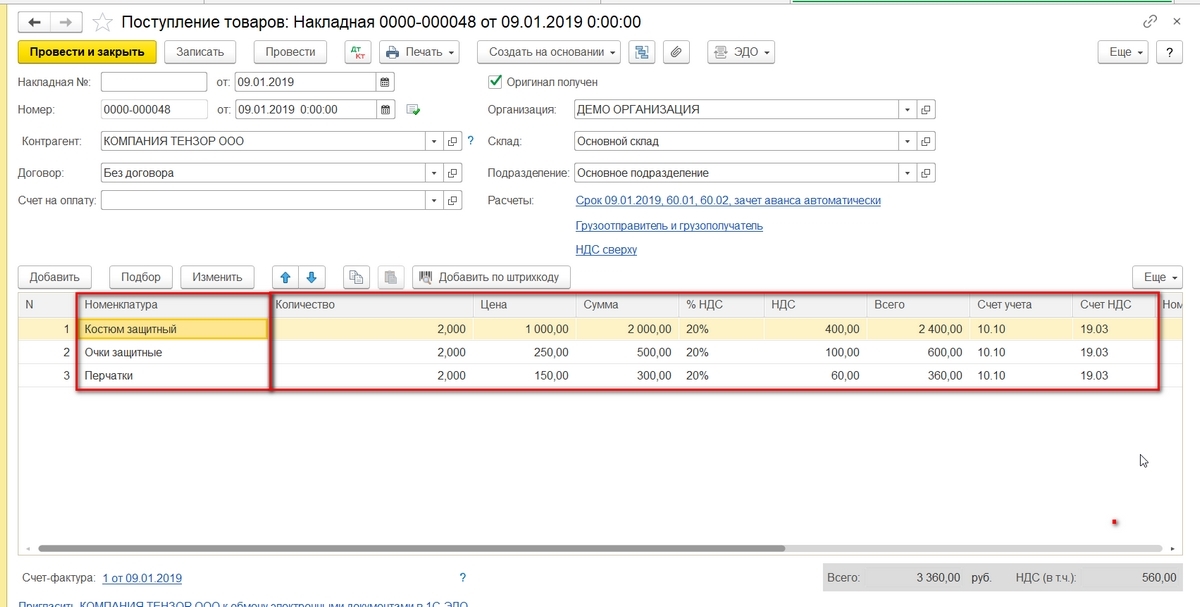

2. Поступление спецодежды от поставщика оформляется документом «Поступление (акты, накладные УПД»). В колонке счета учета необходимо выбрать счет учета затрат спецодежды в бухгалтерском учете.

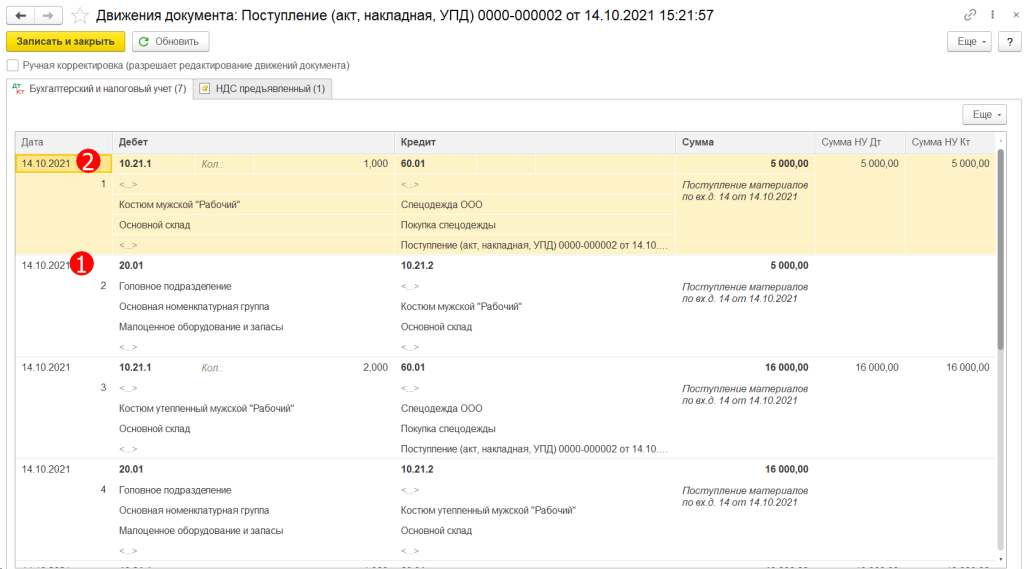

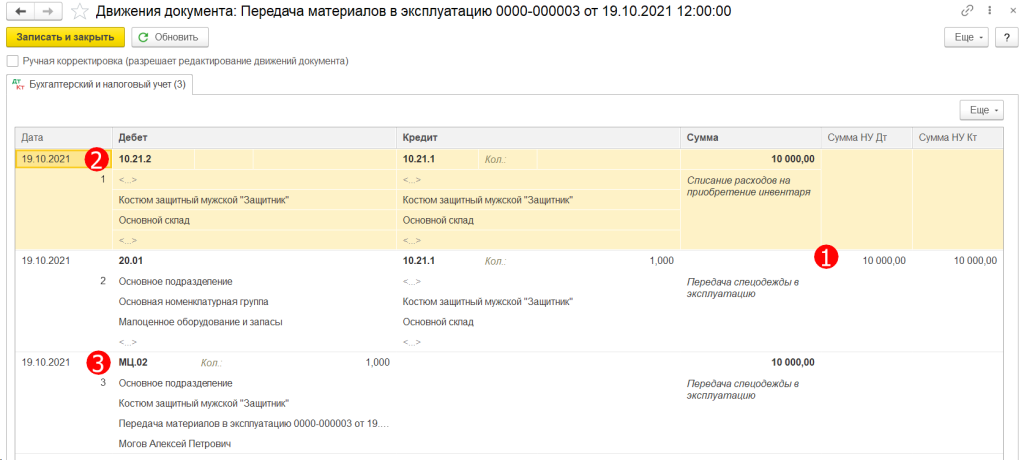

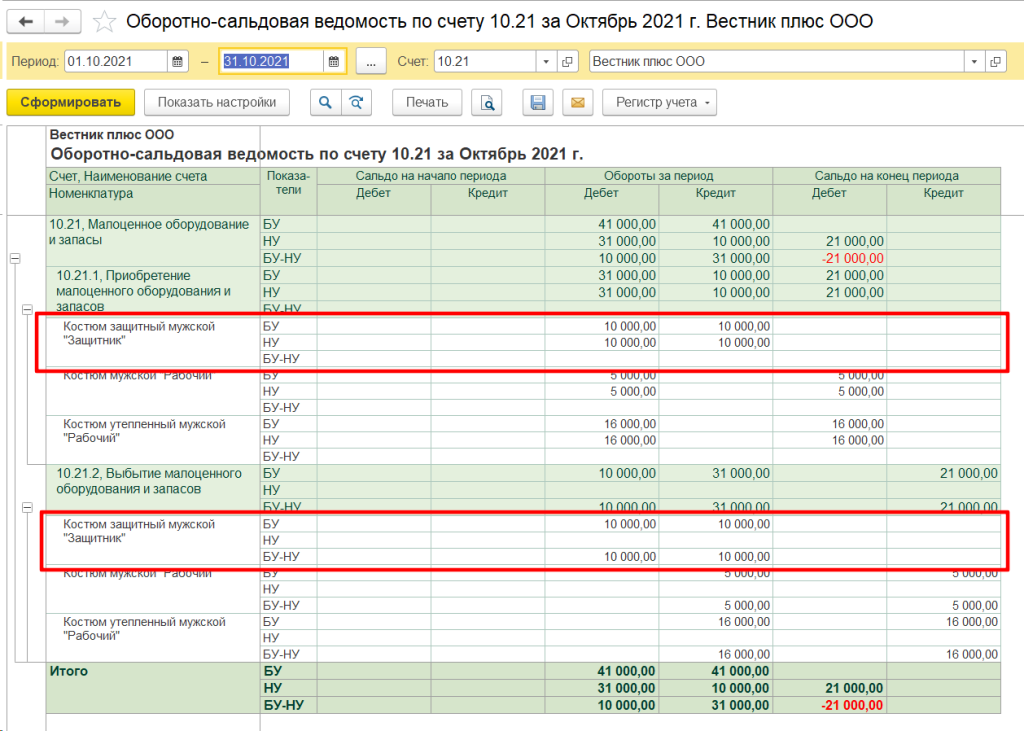

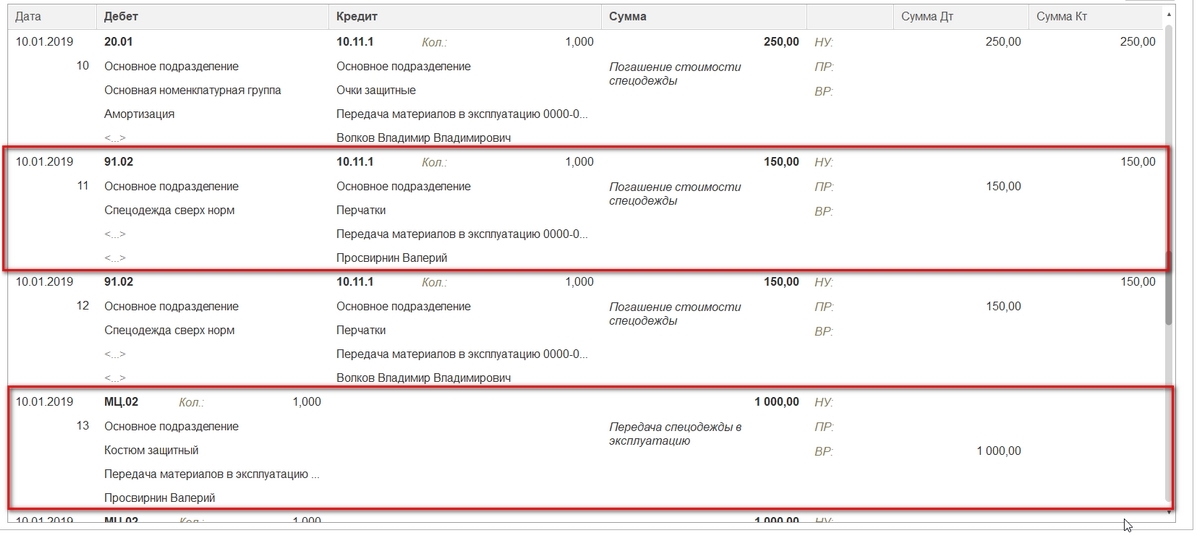

В результате проведения документа мы видим, что стоимость приобретенной спецодежды отнесена на затраты только в бухгалтерском учете (1). Взаиморасчеты и складской учет спецодежды учитывается на счете 10.21.1 (2)

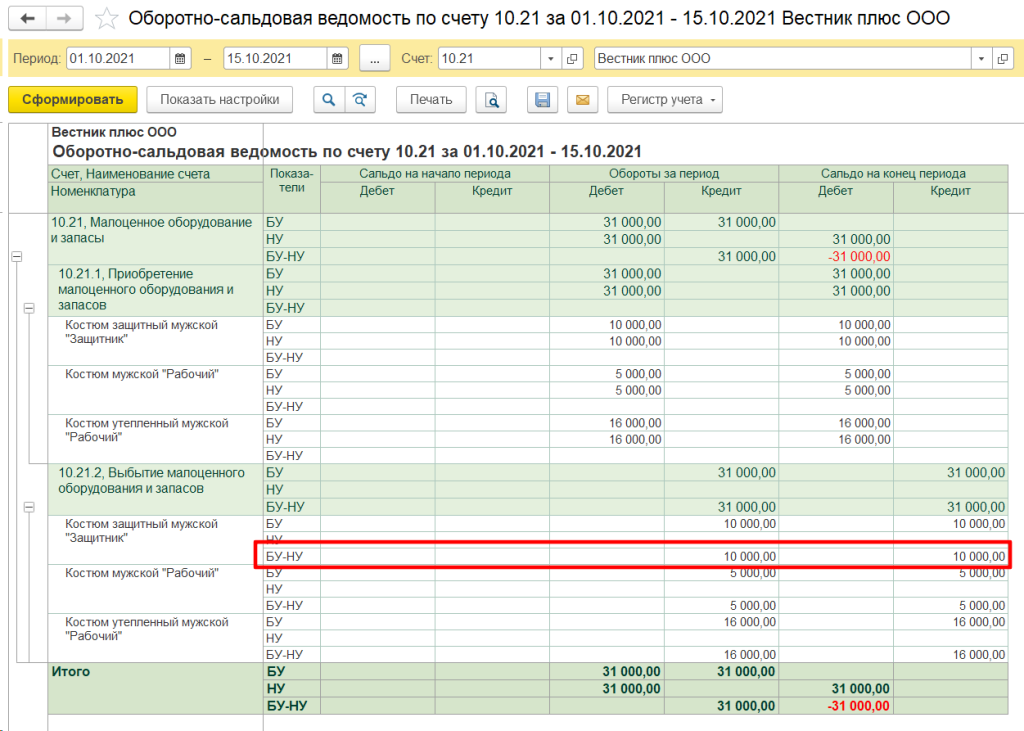

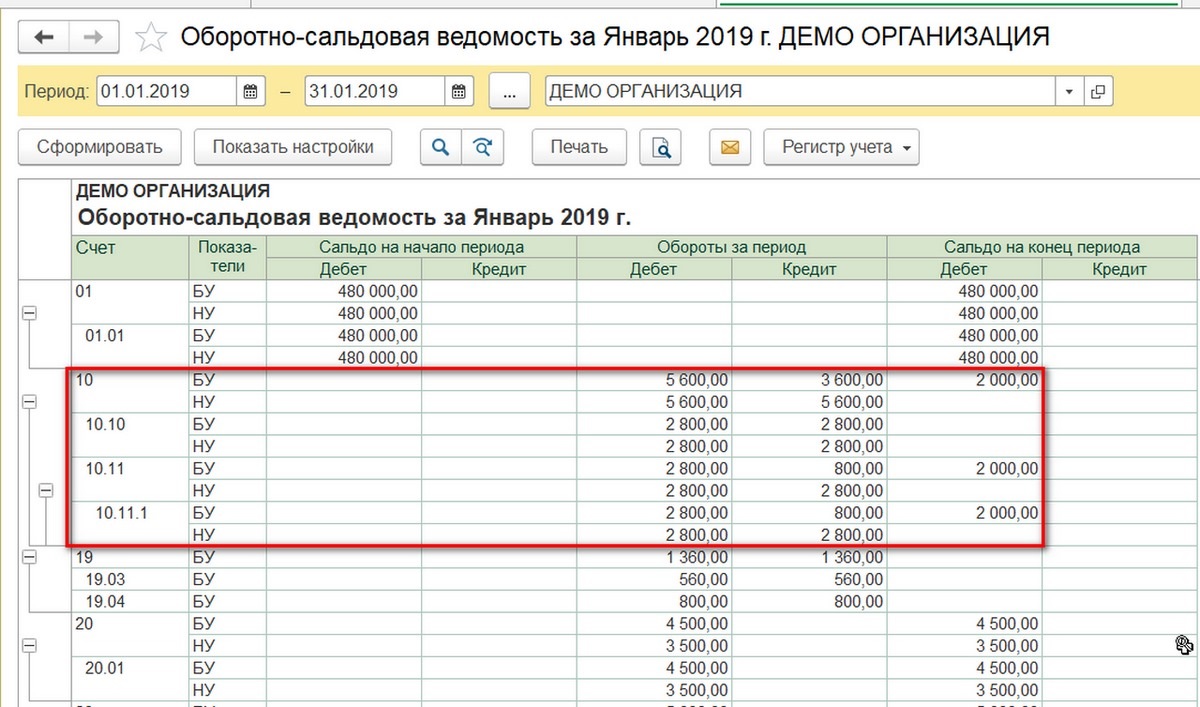

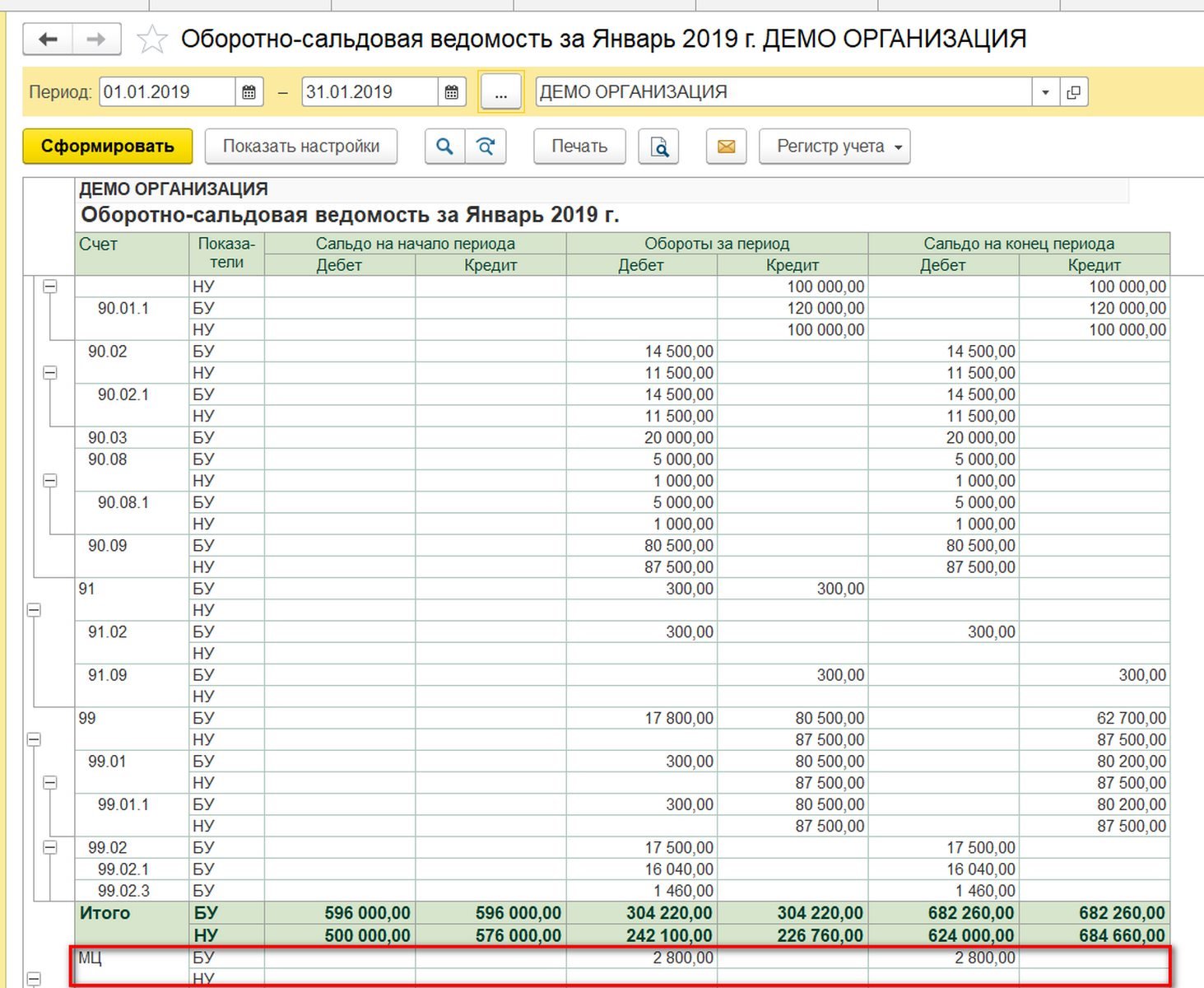

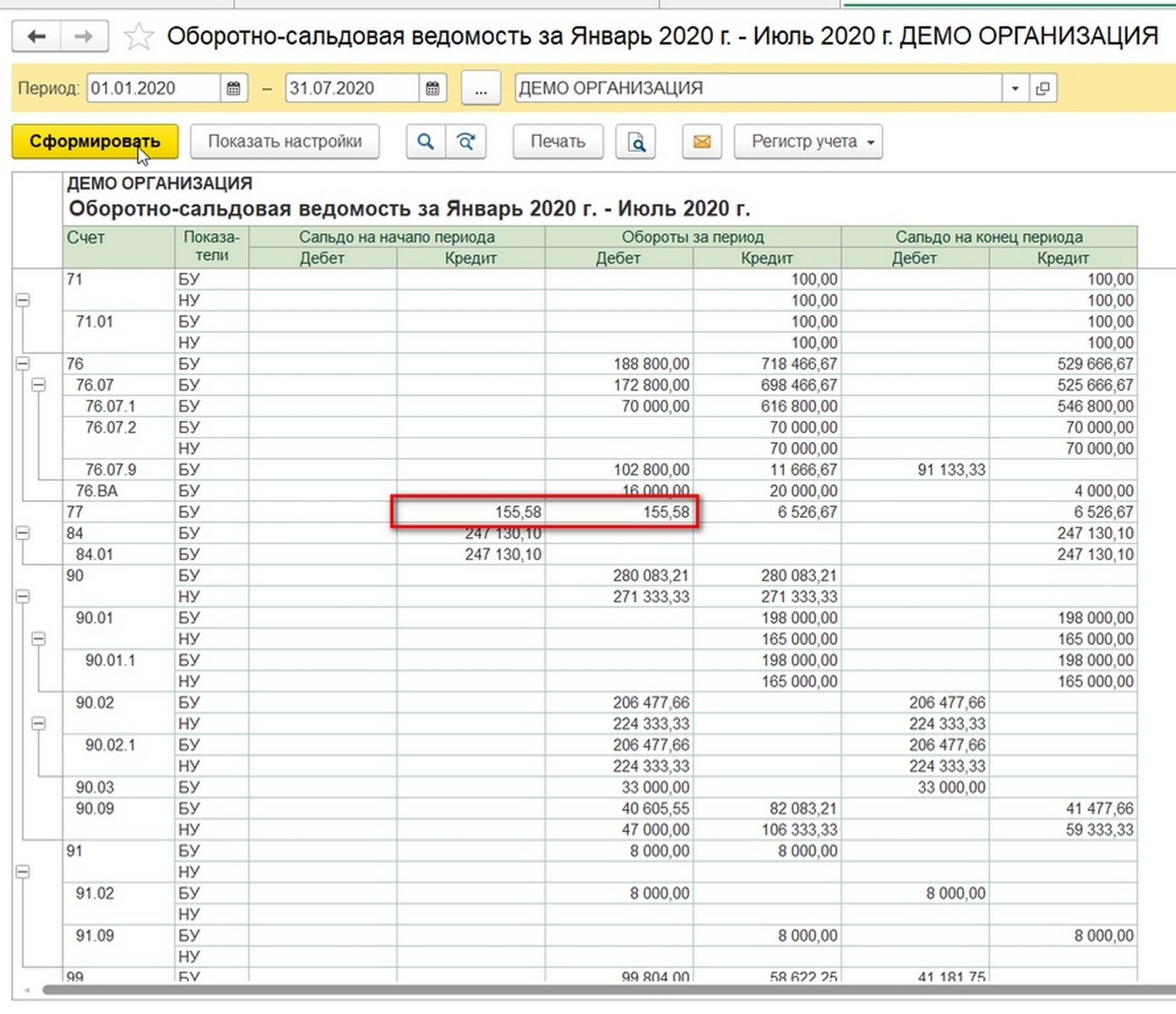

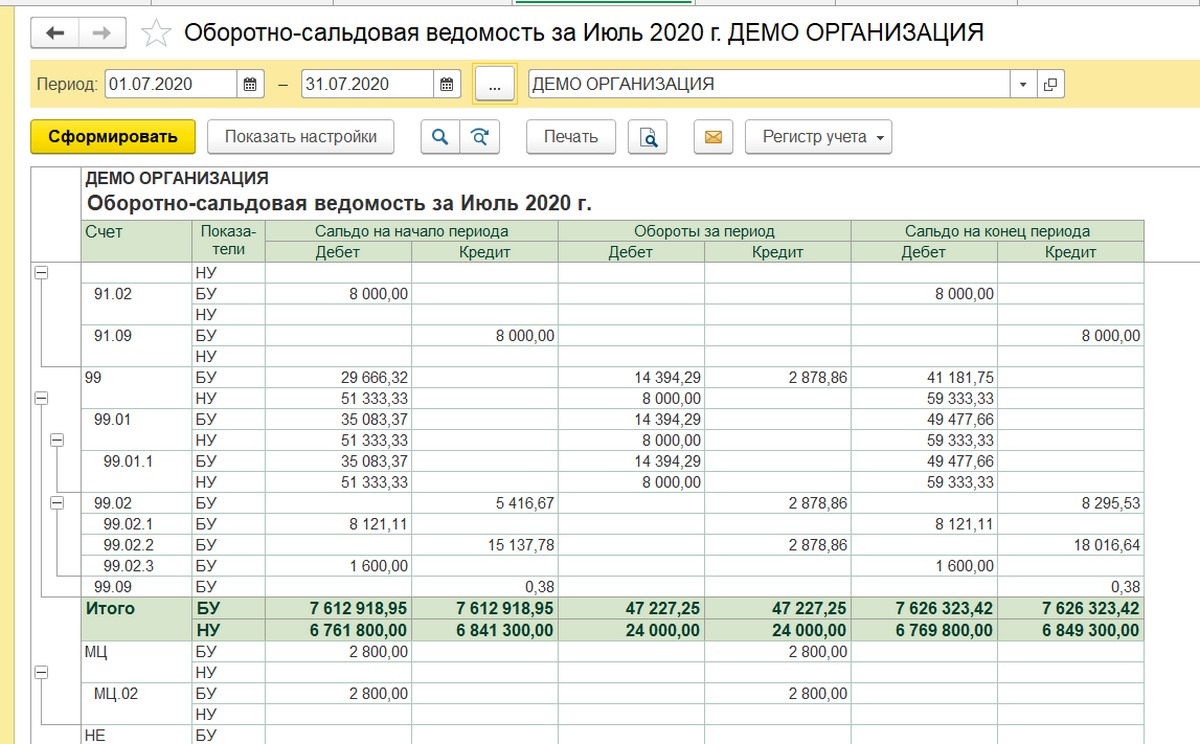

Сформируем обортно-сальдовую ведомость. В ней мы видим, что по кредиту счета 10.21.2 отражена сумма разницы списания в бухгалтерском и налоговом учете.

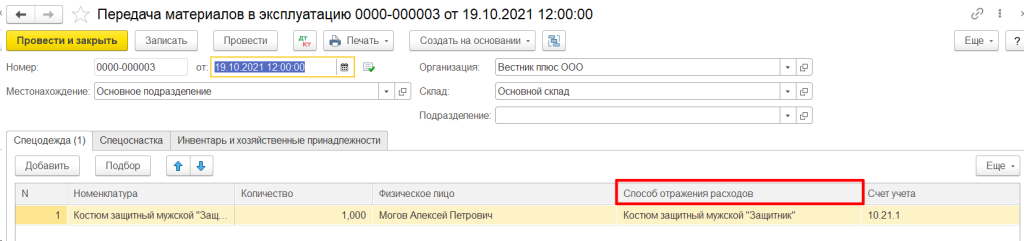

3.Передача спецодежды в эксплуатацию оформляется документом «Передача материалов в эксплуатацию». В первую очередь выдадим в эксплуатацию Костюм защитный мужской «Защитник»

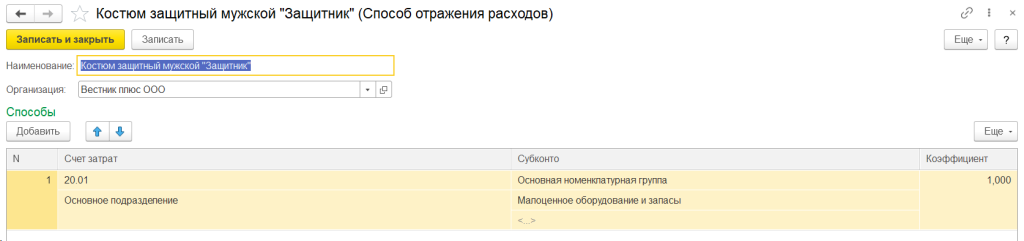

Установим способ отражения расходов в налоговом учете

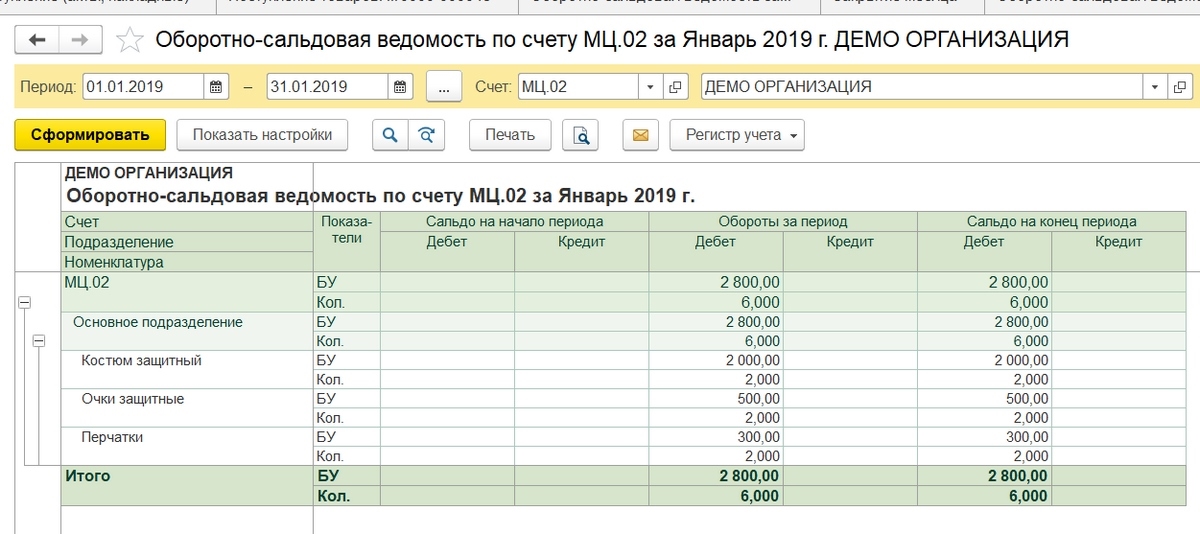

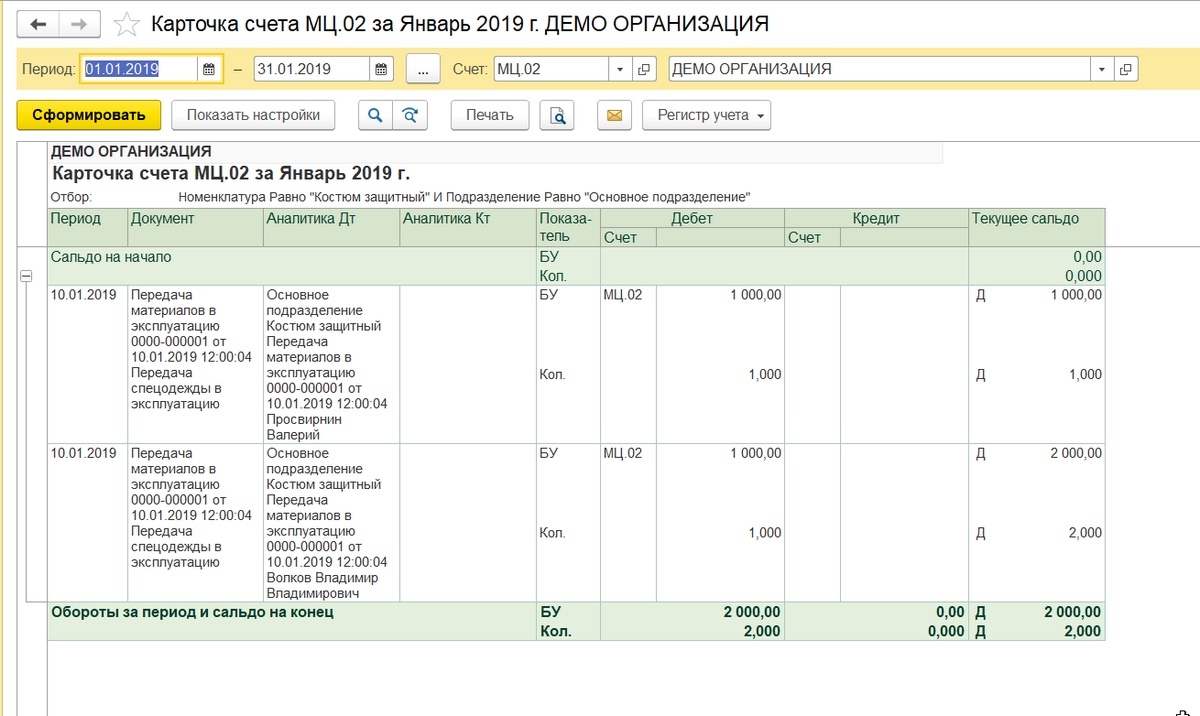

В результате проведения документа, мы видим, что в налоговом учете отражена стоимость списания спецодежды (1), закрыты взаиморасчеты по субсчетам счета 10.21 (2) и отражена спецодежда на забалансовом счете МЦ.02 (3)

Сформируем оборотно-сальдовую ведомость

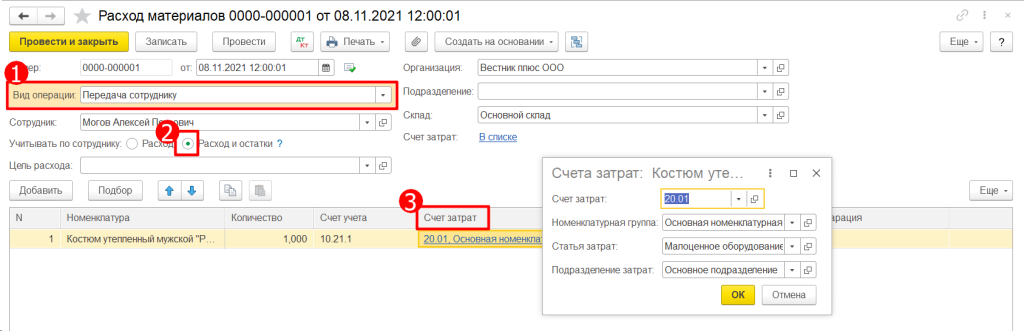

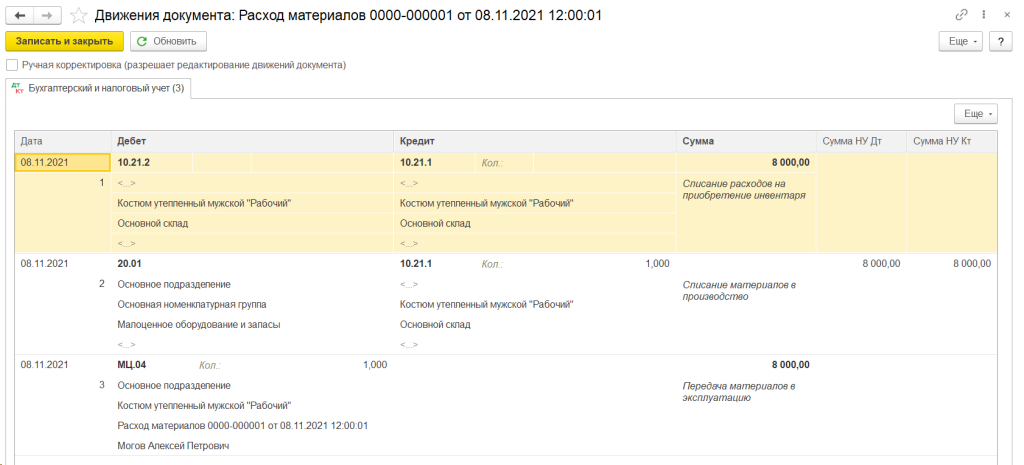

4. Выдаем в эксплуатацию Костюм утепленный мужской «Рабочий» с СПИ 24 месяца и оформляем выдачу документом «Расход материалов (требования-накладные)».

Выбираем вид операции «Передача сотруднику» (1). Выбираем как мы будем учитывать данную спецодежду по сотруднику (2) – только расход или расход и остаток. При выборе «Расход и остатки» мы можем учитывать спецодежду по остаткам на каждом сотруднике и проводить ее инвентаризацию. Выбираем этот вариант. Также устанавливаем счет затрат в налоговом учете (3)

Результат проведения документа «Расход материалов» не отличается от результатов проведения документа «Передача материалов в эксплуатацию»

Бухгалтер может выбирать, каким документом ему удобнее пользоваться при ежедневной работе.

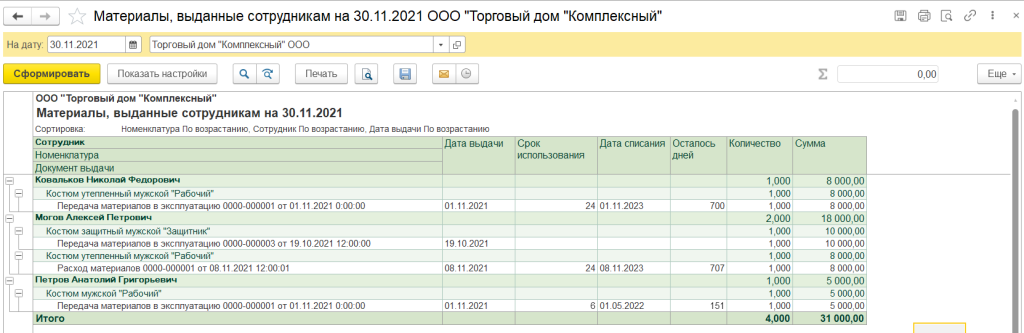

В нашем примере, независимо от СПИ, спецодежда списывается в бухгалтерском учете при принятии к учету, а в налоговом при передаче в эксплуатацию, но сроки эксплуатации бухгалтеру все равно нужно отслеживать. Сделать это можно, используя отчет «Материалы, выданные сотрудникам» с нужными вам отборами и сортировками.

Выводы

В заключение хочу поделиться выводами об учете спецодежды, спецоснастки и инвентаря с вступлением в силу ПБУ 5 «Запасы» и ПБУ 6 «Основные средства». Вести учет малоценного оборудования и запасов действительно стало проще. Каждая организация вправе самостоятельно определять лимит существенности отнесения активов к основным средствам, что позволяет гибко подходить к правилам учета.

Компания 1С разработала полноценный функционал для учета малоценного имущества и запасов в БП:3.0. Теперь бухгалтеру не нужно устанавливать назначения использования для каждой номенклатуры. Оформить передачу спецодежды в эксплуатацию можно любым из двух документов на выбор.

С точки зрения налогового учета, все стало еще проще, никакой амортизации, признаем расходы сразу же для уменьшения прибыли при передаче в эксплуатацию.

Возможность выделить отдельную категорию малоценного оборудования и запасов позволяет вести учет на забалансовых счетах, тем самым отслеживая его реальный срок эксплуатации.

В соответствии с законодательством предприятия обязаны обеспечить сотрудников в условиях вредных и опасных работ средствами индивидуальной защиты для физической защиты и защиты от загрязнений. Рассмотрим теоретические аспекты проведения таких операций с учетом бухгалтерских и налоговых особенностей, а также практический способ ввода данных в программу 1С:Бухгалтерия 8.3.

Бухгалтерский и налоговый учет спецодежды

Термин «спецодежда» подразумевает средства индивидуальной защиты, куда помимо непосредственно одежды входит спецобувь и защитные приспособления.

Нормативная база:

- Приказ Минфина № 135н от 26.12.2002;

- Приказ Минтруда России от 09.12.2014 № 997н;

- Приказ Минздравсоцразвития России от 01.06.2009 № 290н;

- Справка о типовых нормах бесплатной выдачи спецодежды, спецобуви и других средств индивидуальной защиты;

- Налоговый кодекс;

- Трудовой кодекс (статьи 209, 221);

- Кодекс РФ об административных правонарушениях (ст. 5.27.1 п.4 – штраф на должностных лиц от 20 000 до 30 000, на организацию от 130 000 до 150 000 рублей за необеспечения сотрудников спецодеждой).

Выдача спецодежды на определенных видах предприятий и по отдельным видам профессий закреплена законодательно. Срок использования и количество выдаваемой спецодежды определяется отраслевыми нормами или типовыми правилами. Спецодежда выдается работникам бесплатно, при этом продолжает оставаться собственностью работодателя, затраты по ее стирки и чистки лежат на предприятии. Один из важных моментов: спецодежда должна быть сертифицирована.

Первоначально приказ Минфина №135н предусматривал учет спецодежды в составе оборотных средств. На счете Материалы открывались два субсчета:

- Спецодежда на складе (в 1С это счет 10.10) ;

- Спецодежда в эксплуатации (в 1С счет 10.11) .

В настоящее время допускается применять ПБУ 6/01 «Учет основных средств» (Письмо N 16-00-14/159 Департамента методологии БУ и отчетности Минфина РФ от 12 мая 2003 г.), но для этого срок службы спецодежды должен составлять более одного года и критерий стоимости подходить под определение основного средства.

Остановимся на «традиционном» подходе, когда спецодежда учитывается на 10-м счете. Для корректного списания стоимости спецодежды на затраты требуется правильно определить срок ее эксплуатации. Возможные варианты:

- Норма службы не больше года – затраты в БУ в полном объеме учитываются в расходах в момент передачи в эксплуатацию;

- Норма службы больше года – в БУ следует применять линейный метод списания расходов в течение всего срока службы одежды.

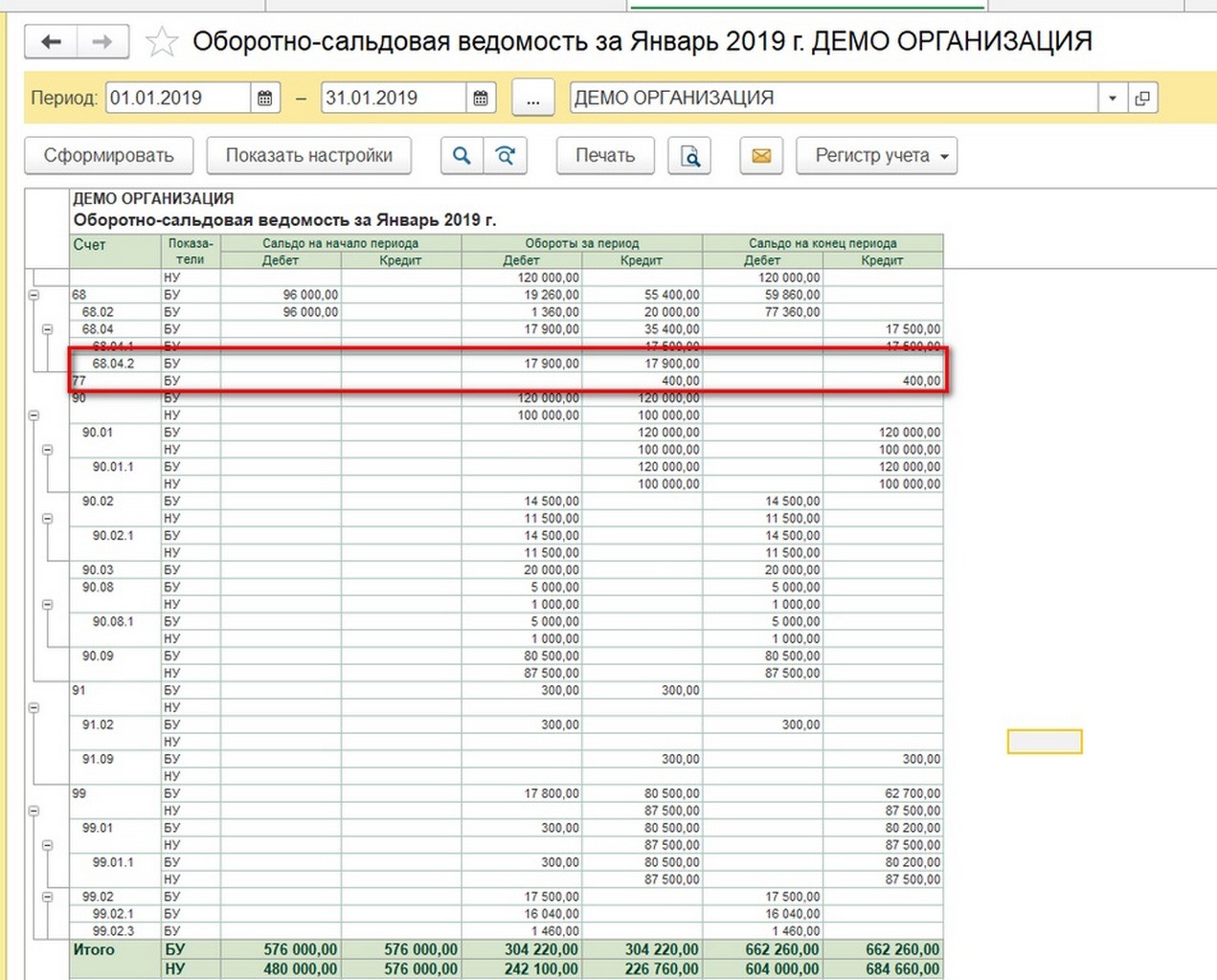

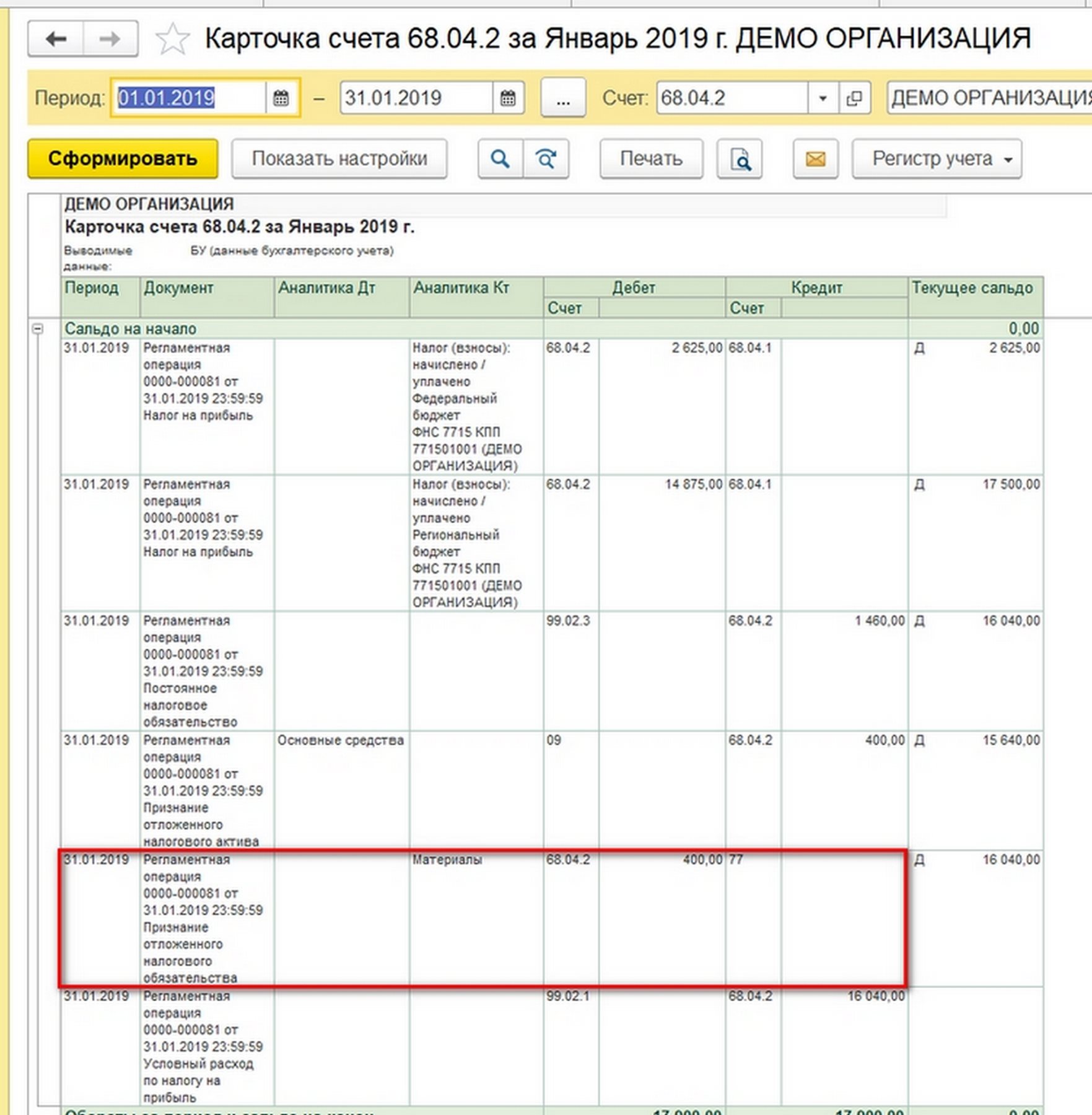

В НУ стоимость спецодежды учитывается в расходах сразу (ст. 254 п. 1 пп.3). В результате для налога на прибыль появляются временные разницы (ПБУ 18/02).

Следует сделать оговорку, что при желании налогоплательщик может в НУ не списывать стоимость сразу, а отразить расходы в нескольких отчетных периодах. В БУ также возможен вариант, когда при передаче в эксплуатацию спецодежды, у которой срок службы меньше 12 месяцев, не сразу списывать всю стоимость, а делать это линейным методом в течение всего срока эксплуатации. Выбранный порядок следует закрепить в учетной политике.

Спецодежда в эксплуатации со сроком службы более года числится на счете 10.11, износ ежемесячно списывается на счет затрат. По всей выданной спецодежде ведется забалансовый учет до момента, когда в результате износа (или по другой причине) происходит выбытие. В 1С используется забалансовый счет МЦ.02 Спецодежда в эксплуатации.

После того как в затраты БУ списана вся стоимость со счета 10.11, спецодежду следует списать с баланса в связи с износом. В случае увольнения сотрудника или перевода его на должность, где спецодежда не нужна, работник должен сдать на предприятие выданные ему средства защиты. Наша компания предоставляет услуги внедрения и сопровождения 1С в Москве. Если у вас возникнут вопросы по работе с системой, свяжитесь с ним, мы с радостью вам поможем.

Приглашаем на

бесплатный вебинар!

06 июня в 11:00 мск

1 час

Учет и списание спецодежды в 1С 8.3

Оприходование спецодежды от поставщиков схоже с поступлением других видов материальных ценностей. Главная особенность – в справочнике номенклатуры установить правильный тип – Спецодежда . Тогда поступление отразится на счете 10.10.

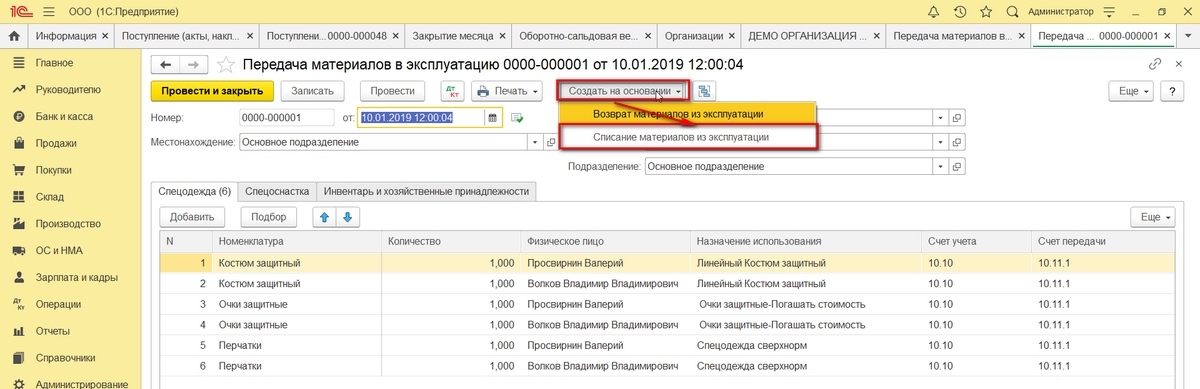

При передаче спецодежды в эксплуатацию путь по меню:

Склад => Спецодежда и инвентарь => Передача материалов в эксплуатацию.

Пункты меню Списание материалов из эксплуатации и Возвраты материалов из эксплуатации разберем ниже (но этот скриншот в дальнейшем приводить не будем).

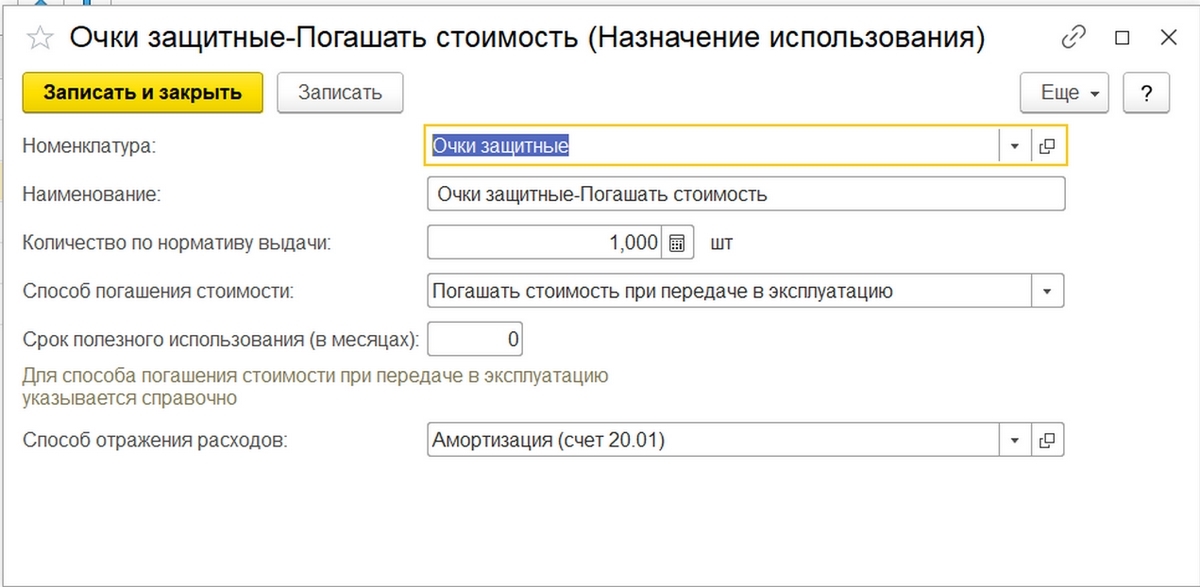

Для получения корректных проводок важно правильно заполнить раздел Назначение использования. На каждый вид номенклатуры он заполняется заново (это не ошибка, так задумано).

По костюмам выберем из справочников Линейный способ погашения стоимости и Способ отражения расходов – счет 20.01 (варианты 23, 25, 26, 44).

По защитным очкам другой способ погашения стоимости – при передаче в эксплуатацию.

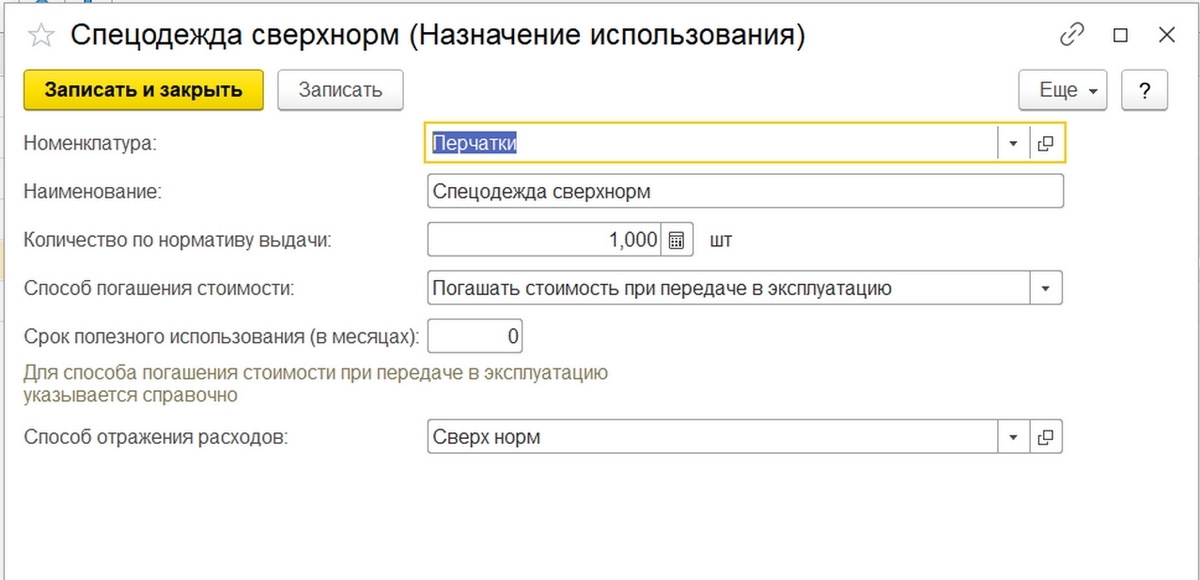

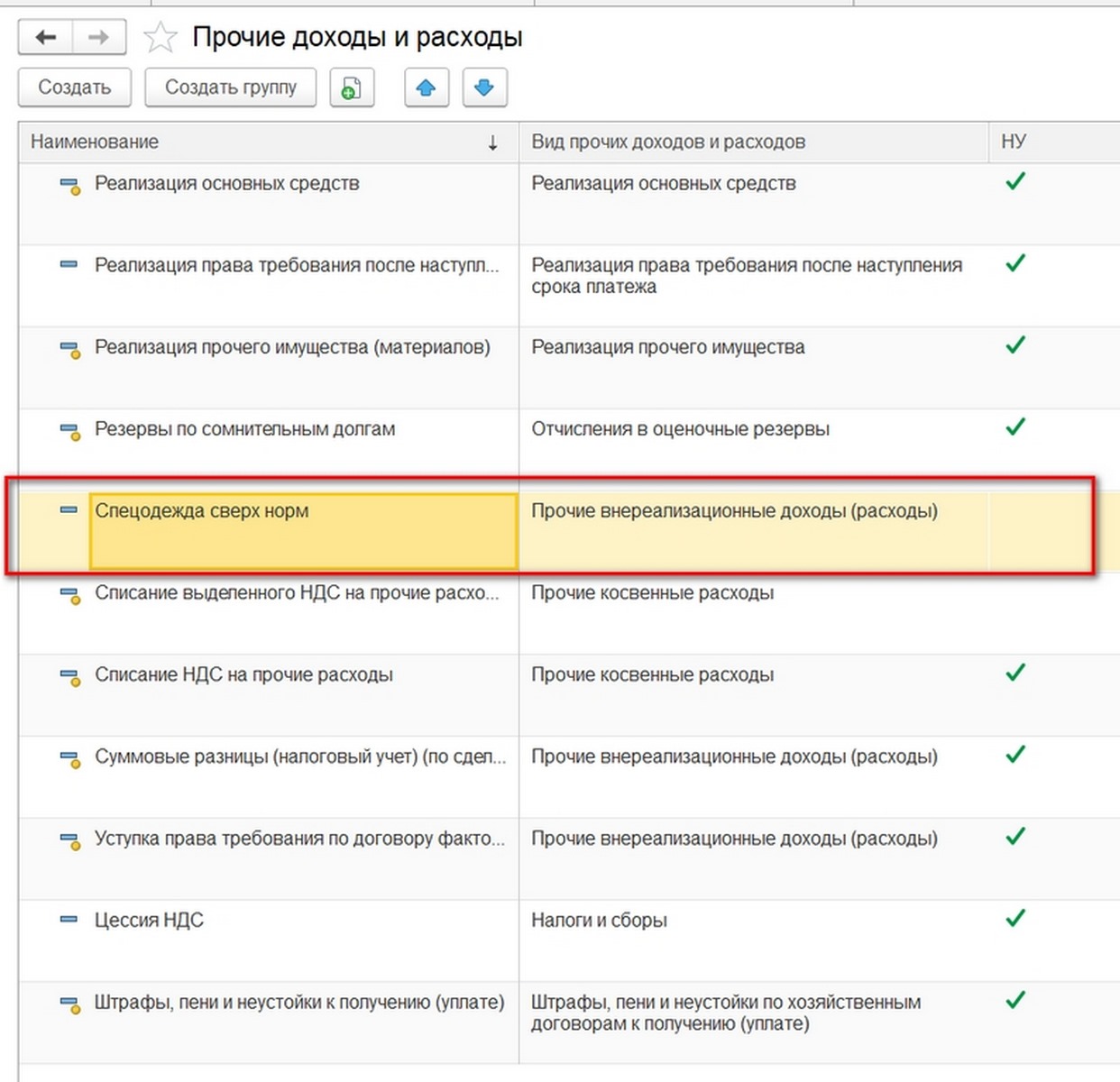

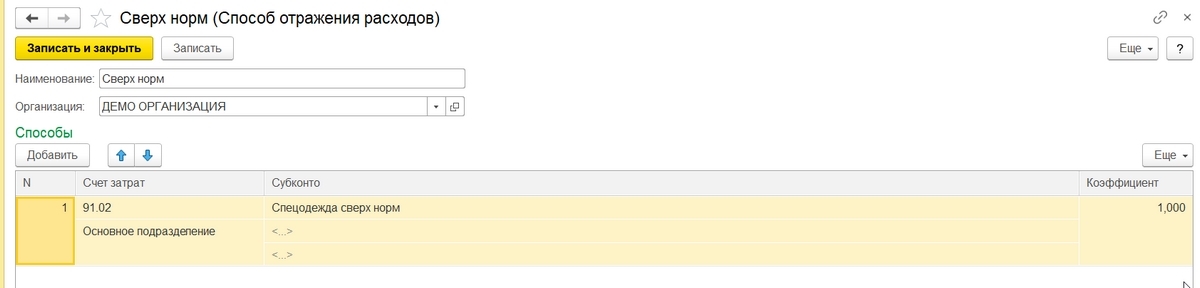

Поскольку пару перчаток мы выдаем сверх нормы, расходы будем списывать на счет 91.02. При этом в расчете налога на прибыль принимать их к учету не будем, в результате чего образуется постоянная разница в размере 30 руб. (150 руб. х 20%).

В разделе Способ отражения расходов добавим вид расходов по спецодежде сверх норм, укажем какой это вид расходов и снимем «галку» учитывать в НУ.

Счет затрат укажем 91.02.

После заполнения документа проведем его. Из проводок мы видим:

- Сначала все позиции списались на счет 10.11.1;

- По позициям, которые списываются единовременно, произошло списание в БУ на счета 20.01 и 91.02;

- По защитным костюмам в БУ списания нет;

- В налоговом учете суммы по защитным костюмам списались и образовались временные разницы;

- По одежде сверх норм посчиталась постоянная разница. Кроме того, заполнились данные по забалансовому счету МЦ.02.

Оборотно-сальдовая ведомость за январь до закрытия месяца.

Можем посмотреть аналитику по забалансовому счету.

В карточке видно, какому конкретно сотруднику передали в эксплуатацию спецодежду. Напомним, консультацию по 1С, в частности по учету спецодежды, вы можете получить, обратившись к нашим специалистам по телефону или оставив заявку на сайте.

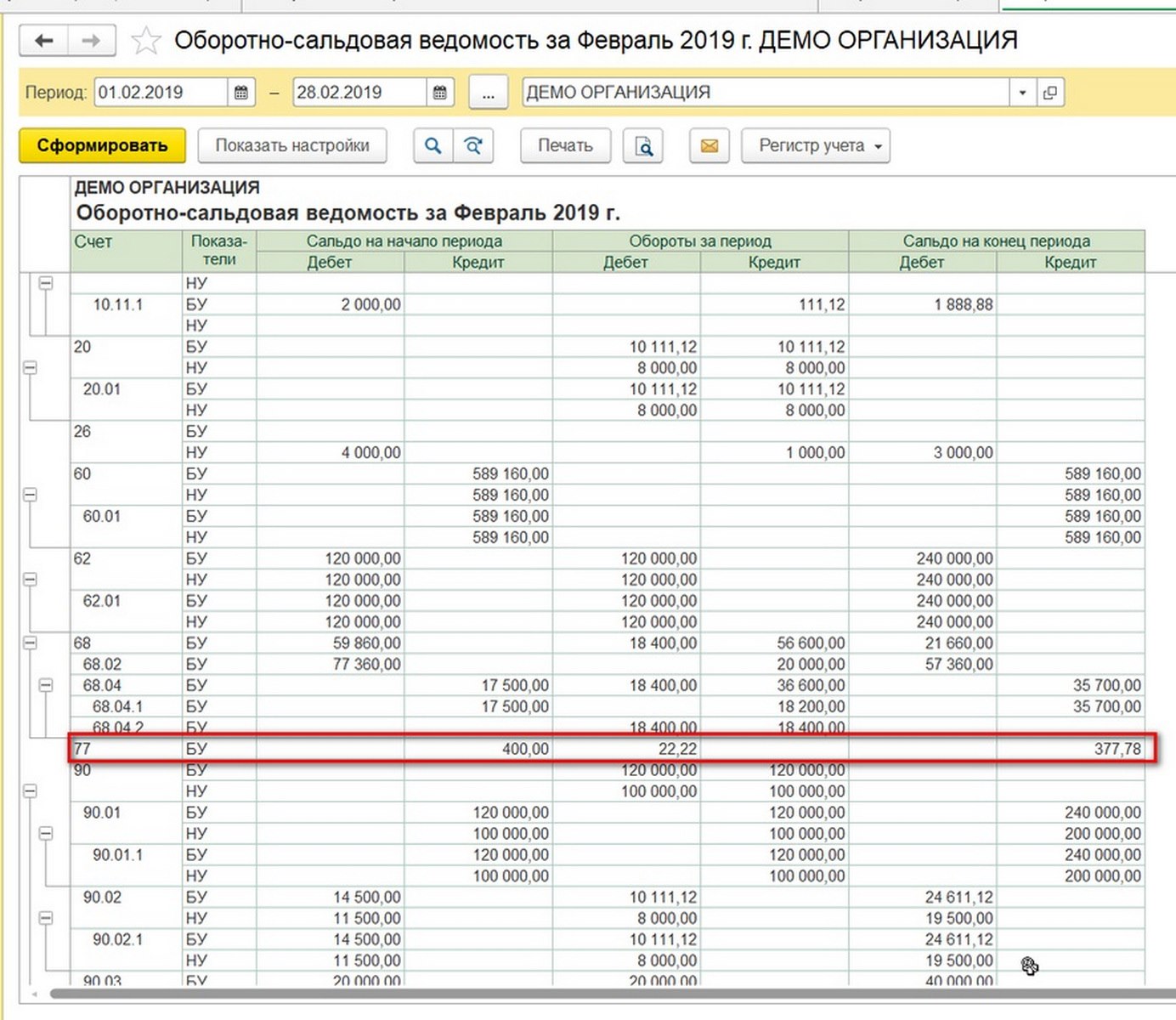

Закроем месяц. Образовалась ОНО в размере 400 рублей (2000 руб. х 20%).

По костюмам защитным списание расходов пока не произошло. Стандартная функциональность 1С:Бухгалтерия начинает списывать линейную амортизацию по спецодежде, начиная со следующего месяца после ввода в эксплуатацию, хотя следует отметить, что методологически этот момент не обозначен в законодательстве. Если бухгалтер не против реализованного алгоритма, советуем закрепить его в учетной политике, чтобы избежать возможных разногласий с проверяющими органами.

Закроем следующий месяц. Теперь в форме Закрытие месяца появился пункт про погашение стоимости спецодежды.

Суммы списались на 20-й счет.

Списалась сумма ОНО (111,12 руб. х 20% = 22,22 руб.).

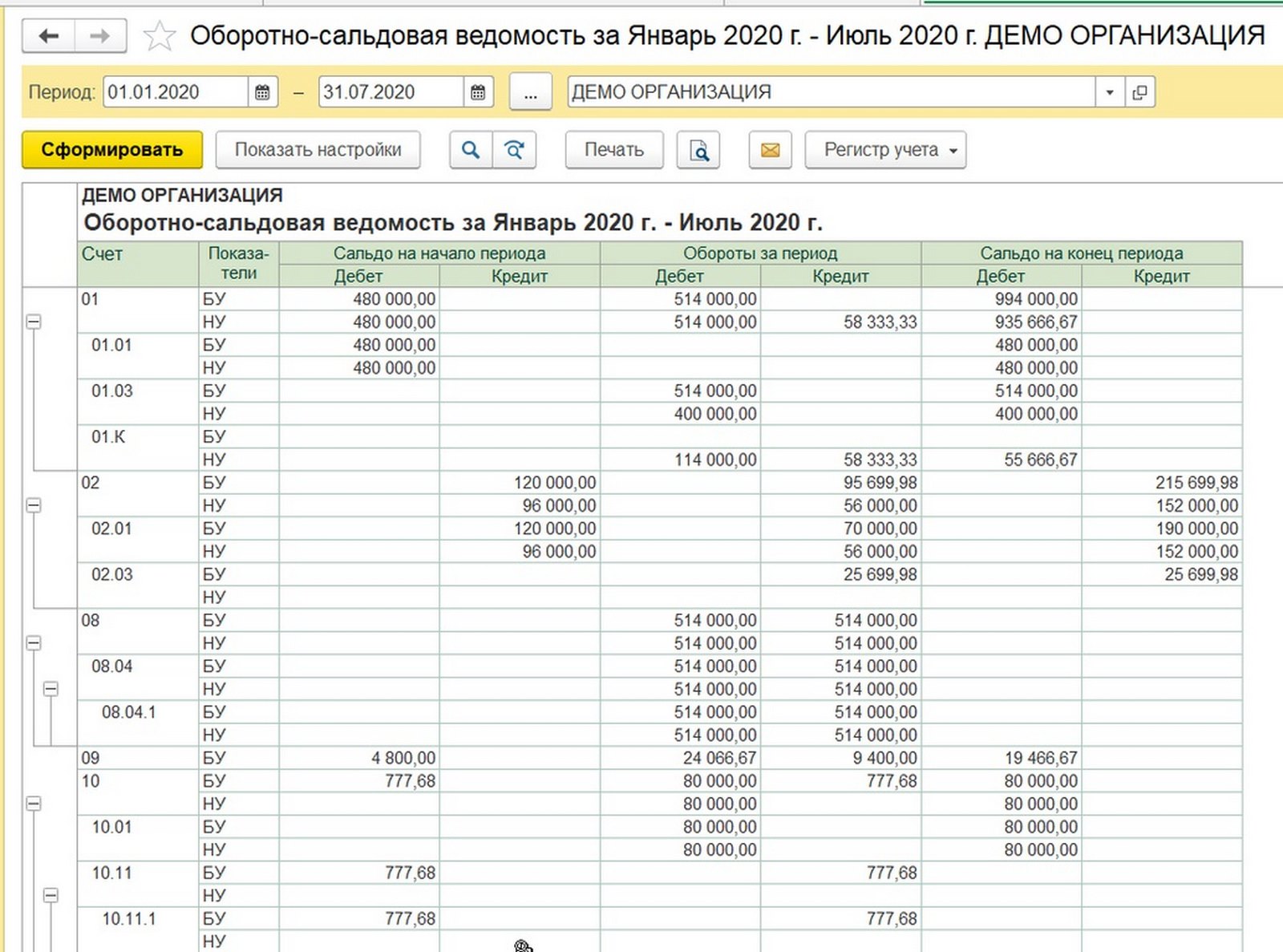

На забалансовом счете МЦ.02 спецодежда должна числиться все то время, пока находится в эксплуатации. По истечении 18 месяцев балансовая стоимость спецодежды списана полностью.

Спишем пришедшую в негодность и полностью амортизированную спецодежду.

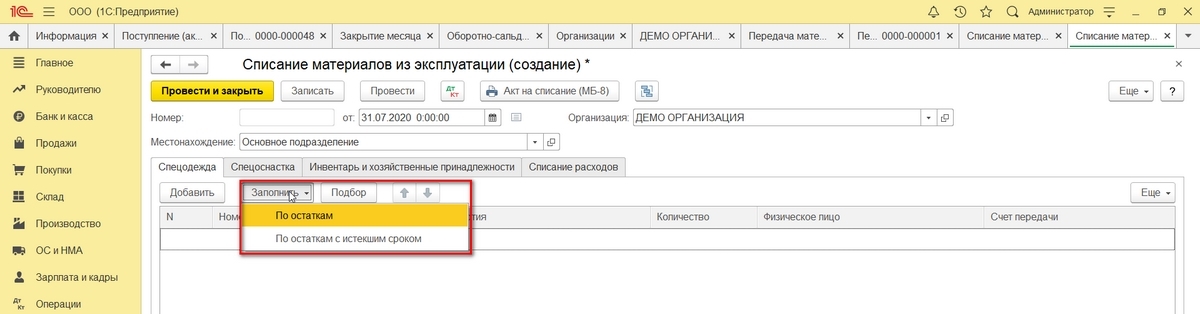

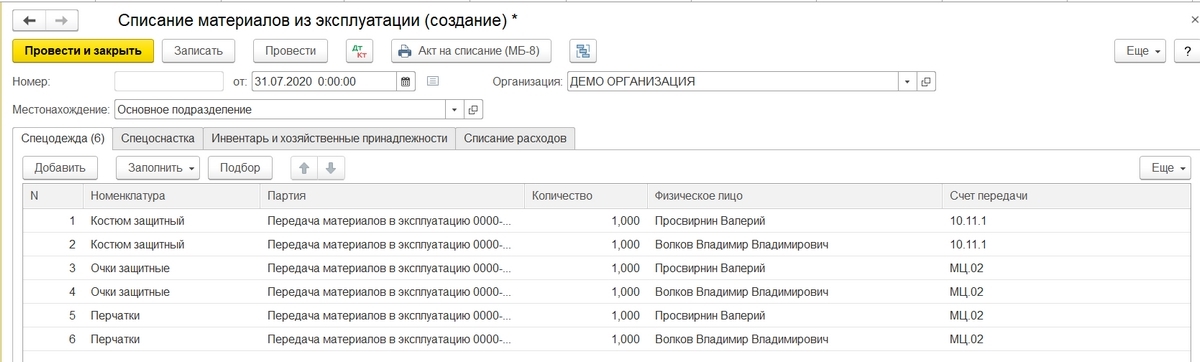

Чтобы облегчить заполнение документов, можно на основании передачи материалов в эксплуатацию создать документ Списание материалов из эксплуатации. Очки и перчатки можно было списать после года эксплуатации, но в целях примера покажем списание всех позиций в одном документе.

Заполнить таблицу данных можно По остаткам.

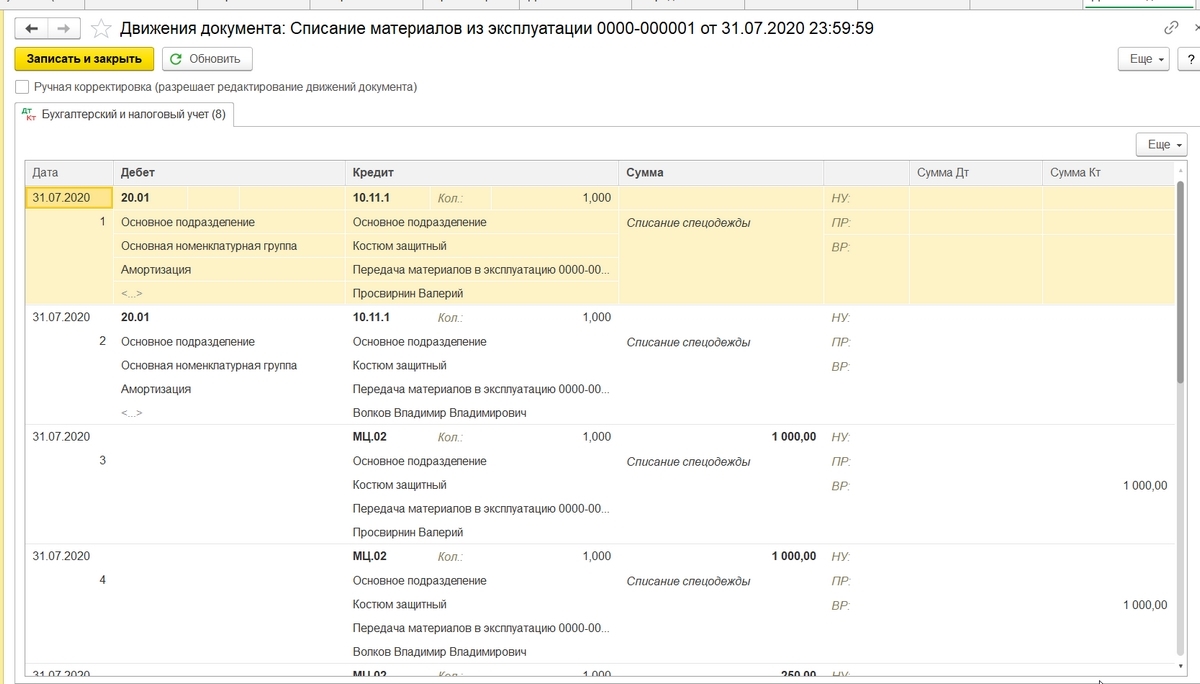

После проведения увидим проводки.

Забалансовый счет обнулился.

Учет спецодежды при увольнении сотрудников

Довольно часто бывает, что сотрудник увольняется (или переходит в другое подразделение) и сдает спецодежду до истечения срока амортизации. Тогда следует создать документ Возврат материалов из эксплуатации. Табличную часть можно автоматически Заполнить по остаткам, а потом оставить только фамилии уволенных сотрудников.

Спецодежда вернется на счет 10.10, списание стоимости в расходы временно прекратиться. Потом ее можно будет передать другому сотруднику по алгоритму, показанному выше.

Следует отметить, что вопрос, что делать со спецодеждой, если сотрудник увольняется, а остаточная стоимость еще не списана, стоит довольно остро и не имеет единого методологического решения. Ситуация, которая приведена выше, показывает самый простой вариант. Но иногда спецодежду нельзя передать новому сотруднику:

- По соображениям гигиены;

- В связи с физическим износом;

- Спецодежда шилась на заказ на конкретного сотрудника.

Также бывают ситуации, когда уже после увольнения сотрудника счетные работники обнаружили, что спецодежду он не сдал. Остаточная стоимость не списана и висит на балансе. Что же делать в таких случаях?

На вопрос, каким образом подобные ситуации затронут расчет налогов (НДС, прибыль, НДФЛ и страховые взносы), единого ответа нет. Понятно, что позиция налоговых органов и Минфина нацелена на увеличение налоговой нагрузки на предприятие. В то же время судебная практика часто говорит в пользу организаций, которые не стали доначислять лишние, с их точки зрения, налоги. Рассмотрим некоторые варианты действий, не настаивая при этом на том, что только они единственно верные. Главный бухгалтер предприятия должен для себя выработать стратегию действий в подобной ситуации и закрепить ее в учетной политике.

Предположим, что по суммам на момент увольнения сотрудника сложилась такая ситуация:

|

Дт |

Кт |

Сумма |

Операция |

|

10.10 |

60 |

1 800 |

Оприходована стоимость защитного костюма |

|

19 |

60 |

324 |

Оприходован НДС |

|

68 |

19 |

324 |

НДС принят к вычету |

|

10.11 |

10.10 |

1 800 |

Передан костюм в эксплуатацию, срок носки 18 месяцев |

|

20 |

10.11 |

1 000 |

За 10 месяцев начислен износ по спецодежды |

|

10.11 |

800 |

Остаточная стоимость спецодежды при увольнении сотрудника |

Далее приведем несколько примеров действий сотрудника и варианты реакции бухгалтера на них:

|

Дт |

Кт |

Сумма |

Операция |

| 1. Сотрудник сдал спецодежду на склад, но выдать ее заново нельзя. Комиссия по инвентаризации сформировала акт на списание в связи с износом. | |||

|

94 |

10.11 |

800 |

Списана остаточная стоимость спецодежды |

|

91.2 |

94 |

800 |

Стоимость списанной спецодежды учтена в составе внереализационных расходов |

| 2. Если бухгалтер в Примере 1 решит, что списанные на счет 91.2 затраты не принимаются для расчета налога на прибыль, а НДС надо восстанавливать дополнительно, то проводок будет больше. По прибыли постоянная разница 160 руб.(800 руб. х 20%). По НДС теоретически два варианта действий – рассчитать сумму налога пропорционально, как при раздельном учете, и восстановить НДС в сумме 144 руб. (800 руб. х 18%). В тоже время возможно следует действовать с оглядкой на положение налогового кодекса, где сказано, что восстанавливать НДС пропорционально балансовой стоимости следует по основным средствам, а ведь у нас материалы. Поэтому надо для себя решить вопрос, не следует ли восстанавливать НДС полностью с суммы 324 руб.? | |||

|

99 |

68 |

160 |

Постоянная разница по налогу на прибыль |

|

19 |

68 |

144 (? 324) |

НДС восстановлен |

|

91.2 |

19 |

144 (? 324) |

НДС списан на внереализационные затраты |

| 3. Сотрудник не сдал спецодежду, окончательный расчет при увольнении им еще не получен. Бухгалтер решил высчитать остаточную стоимость одежды из заработной платы. | |||

|

94 |

10.11 |

800 |

Списана остаточная стоимость спецодежды |

|

73 |

94 |

800 |

Стоимость спецодежды перенесена на расчеты с сотрудниками |

|

70 |

73 |

800 |

Стоимость спецодежды погашена за счет начисления зарплаты |

|

Следует отметить, что если Пример 3 несколько изменить, и сотрудник уже успел получить расчет, то взыскать стоимость спецодежды можно только через суд, т.к. это своего рода хищение имущества предприятия. Здесь стоит соотнести стоимость недостачи и судебных издержек. |

|||

| 4. Сотрудник компенсирует предприятию остаточную стоимость спецодежды и оставляет ее себе. Делать это он должен добровольно, предоставив заявление с просьбой сделать удержание из зарплаты. | |||

|

73 |

10.11 |

800 |

Спецодежда передана сотруднику |

|

70 |

73 |

800 |

Задолженность учтена при расчете зарплаты |

| 5. Пример 4 вызывает жаркие споры между предприятиями и налоговыми органами о том, надо ли начислять НДС на остаточную стоимость спецодежды при ее передаче сотруднику. Контролирующие органы говорят, что надо, т.к. происходит передача права собственности – это реализация и НДС возникает. Суды склоняются к тому, что данная ситуация является возмещением затрат, и НДС не возникает. Если отражать передачу спецодежды как реализацию, то возможны такие проводки | |||

|

73 |

91.1 |

944 (800 + 144) |

Внереализационные доходы от реализации спецодежды |

|

91.2 |

10.11 |

800 |

Учтена в расходах остаточная стоимость спецодежды |

|

91.2 |

68 |

144 |

НДС |

|

70 |

73 |

944 |

Задолженность сотрудника учтена при расчете зарплаты |

| 6. При отражении передачи спецодежды как реализации не все однозначно с ценовым вопросом. До этого мы рассматривали примеры, в которых в целях реализации учитывали остаточную стоимость. Но что, если необходимо производить реализацию исходя из рыночных цен, и необходимо делать какую-то наценку? Скажем сразу, что при продаже спецодежды с наценкой и начислением НДС вы будете избавлены от претензий со стороны проверяющих, но вот выгодно ли это предприятию и сотрудникам – вопрос. Допустим, стоимость одежды без НДС сделаем равной 1 000 руб., тогда проводки будут такими: | |||

|

73 |

91.1 |

1 180 (1 000 + 180) |

Внереализационные доходы от реализации спецодежды |

|

91.2 |

10.11 |

1 000 |

Учтена в расходах остаточная стоимость спецодежды |

|

91.2 |

68 |

180 |

НДС |

|

70 |

73 |

1 180 |

Задолженность сотрудника учтена при расчете зарплаты |

Мы рассмотрели далеко не полный список вопросов, которые могут возникнуть у бухгалтера при передаче спецодежды сотрудникам. Например, есть возможность оформить такую операцию как безвозмездную передачу. НДС тогда все равно возникает, а сотрудник, скорее всего, должен будет заплатить НДФЛ с материальной выгоды по ставке 35%.

Видя спектр вопросов, связанных с остаточной стоимостью средств защиты при увольнении сотрудников, становится понятен подход поэтапного списания в расходы даже той спецодежды, срок эксплуатации у которой меньше года, особенно в условиях большой текучки кадров.

Понятно, что показать весь спектр действий пользователя 1С в одной статье при таком множестве вариантов невозможно, здесь нужна книга или квалифицированная помощь консультанта. Понимая всю сложность выбора, мы можем предложить определиться с планом действий в подобных ситуациях и зафиксировать найденный алгоритм в учетной политике. То есть предварительно составив список проводок и сумм, которые следует в итоге получить, обратиться к консультантам по работе с 1С для отражения данной ситуации в программе 1С:Бухгалтерия.

Учет форменной одежды

Немного про форменную одежду и ее отличия от специальной. Спецодежда является средством защиты, и несмотря на неоднозначность вопросов учета при увольнении, по многим другим имеет четкие рамки, обозначенные действующим законодательством. Помимо этого существует такое понятие, как форменная одежда. Она служит для идентификации сотрудника, как человека, относящегося к некоторой организации или структуре. Для многих профессий ношение формы закреплено законодательно. Многие организации вводят форму на рабочих местах для улучшения качества и скорости обслуживания клиентов, для создания имиджа компании.

Не всегда вопросы учета форменной одежды освещены налоговым кодексом, а позиции контролирующих органов не всегда слажены и однотипны. Следует отметить, что возможны два варианта:

- Форма выдается сотруднику на время работы, являясь собственностью фирмы;

- Форма становится собственностью сотрудника и остается в его владении и после увольнения.

В первом случае расходы учитываются как материальные затраты, во втором – такая передача отражается как оплата труда с начислением НДФЛ. Если выдача формы предусмотрена законодательством, страховые начисления делать не надо, соответственно, в обратном случае страховые взносы начисляются. Если у вас регулярно возникают вопросы, наши специалисты техподдержки 1С с радостью помогут вам. Просто позвоните или оставьте заявку на сайте, мы свяжемся с вами в кратчайшие сроки.