Каждая организация сразу после создания обязана вести бухгалтерский учет. Согласно закону от 06.12.2011 № 402-ФЗ ведение бухгалтерского учета и хранение документов организуется руководителем ООО. На директоре лежит ответственность за постановку учета в организации, и даже бухгалтерская отчетность признается составленной после подписи руководителя, а не главного бухгалтера. Предпринимателям в этом смысле повезло больше — ведение бухгалтерского учета ИП законом не требуется.

Ведение бухгалтерского учета – это организация сбора информации о состоянии имущества и обязательствах компании, а также непрерывное отражение этой информации в специальных бухгалтерских документах. Но бухгалтерия ООО – это не только регистры, книги учета и бухгалтерская отчетность. Это еще и документы налогового учета, договоры, кадровая и первичная документация, документы по движению денежных средств (касса и банк). Весь обширный перечень документов, которые необходимо вести в ООО, мы собрали в статье «Документы организации: собираем и храним».

Обратите внимание: за нарушение правил бухгалтерского учета установлены штрафы по статье 15.11 КоАП РФ. Услуги бухгалтерского сопровождения – это не то, на чем стоит экономить, тем более, что особых расходов они не потребуют.

Сложно ли вести бухгалтерию ООО? Ответ на этот вопрос будет зависеть от нескольких факторов:

- Выбранный налоговый режим. Достаточно просто вести учет на УСН Доходы. Сложнее – на УСН Доходы минус расходы. Самым сложным будет учет на общей системе налогообложения.

- Наличие работников. Отчетность за работников сложная и объемная, кроме того, необходимо каждый месяц оформлять расчет зарплаты, удержание НДФЛ и уплату страховых взносов, а по необходимости, еще и отпускные, больничный, декретные выплаты. Но даже если работников нет, а единственный учредитель руководит организацией без трудового договора, необходимо сдавать нулевую отчетность.

- Количество операций. Это любые хозяйственные действия, которые изменили соотношение доходов и расходов организации: поступление оплаты от покупателей, выплата зарплаты, закупка товара и т.д. Чем больше операций, там больше времени будет уходить на их оформление.

- Разнообразие направлений деятельности организации. Существует своя специфика учета в отдельных сферах бизнеса (торговля, производство, услуги, строительство и др.). Однотипные операции учитывать проще, чем совмещать учет разных направлений.

- Категория ваших партнеров. Если вы и ваш контрагент работаете на разных налоговых режимах, если вы планируете вести внешнеэкономические сделки или работать с бюджетными или государственными предприятиями, то в учете будут свои особенности.

Но даже в самом простом варианте – отсутствии работников, небольшом количестве операций, выборе режима УСН Доходы — ведение бухгалтерии ООО потребует профессиональных знаний или использования специализированных программ. Бухгалтерское обслуживание ООО можно поручить штатному работнику или специализированной компании. Аутсорсинг бухгалтерских услуг – это полная или частичная передача обязанностей по ведению учета профессиональному независимому исполнителю.

Бухгалтерская отчетность ООО

Бухгалтерский учет в ООО должен обеспечивать полноту сбора и учета информации о финансовой деятельности организации. С чего начать ведение бухгалтерского учета ООО?

Шаг 1. Определите ответственного за ведение бухгалтерского учета на предприятии. Часто после регистрации общества директор возлагает обязанности бухгалтера ООО на себя. На первое время это вполне допустимая ситуация, но как только подойдут сроки сдачи любой отчетности, необходимо самому разобраться в этом вопросе либо передать обслуживание специалистам.

Шаг 2. Выберите, на каком налоговом режиме вы будете работать. Это необходимо сделать сразу после регистрации ООО, а лучше – еще до того, как вы подадите документы в ИФНС. Мы рекомендуем при выборе режима получить бесплатную консультацию по налогообложению, что позволит существенно сэкономить на платежах в бюджетах. На разных режимах налоговая нагрузка одного и того же предприятия может отличаться в разы!

Шаг 3. Изучите налоговую отчетность вашего режима. Так, на УСН надо сдавать всего одну декларацию по итогам года, а на ОСНО каждый квартал сдают декларации по прибыли и НДС. Но если компания выберет АУСН, то полностью освобождается от налоговой отчетности.

Шаг 4. Разработайте и утвердите учетную политику организации.

Шаг 5. Утвердите рабочий план счетов. За основу документа надо брать план счетов, разработанный приказом Минфина России от 31 октября 2000 года N 94н.

Шаг 6. Организуйте учет первичных документов и отражение содержащихся в них сведений в регистрах бухгалтерского учета.

Шаг 7. Соблюдайте сроки сдачи отчетности выбранной системы налогообложения и отчетов за работников.

Наши пользователи могут получить бесплатный месяц оказания бухгалтерских услуг специалистами 1С:БО с передачей бухгалтерской информационной базы 1С Бухгалтерия после окончания пробного периода.

К бухгалтерской отчетности ООО закон № 402-ФЗ относит бухгалтерский баланс, отчет о финансовых результатах и приложения к ним: отчеты об изменениях капитала; движении денежных средств; о целевом использовании полученных средств (если они были получены).

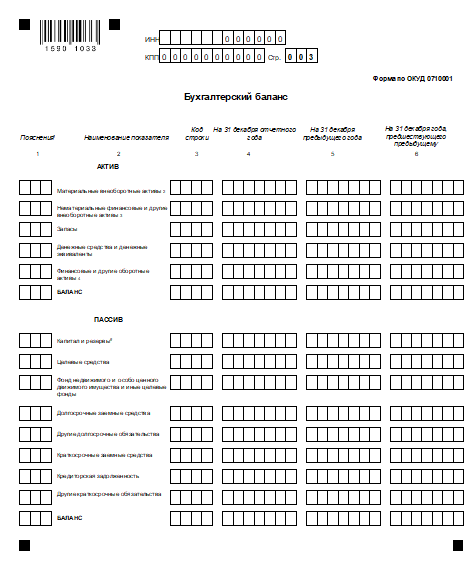

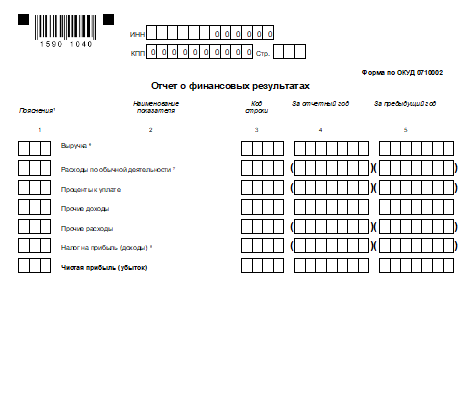

Бухгалтерский баланс и отчет о прибылях и убытках предприятия

Формы бухгалтерского баланса предприятия и отчета о прибылях и убытках ООО утверждены Приказом Минфина от 2 июля 2010 г. № 66н. Позднее, приказом Минфина России от 06.04.2015 № 57н, отчет о прибылях и убытках был переименован в отчет о финансовых результатах. Организации обязаны сдавать бухгалтерскую отчетность по итогам года, не позднее 31 марта следующего года. Но запросить отчет о финансовых результатах в течение года вправе инвесторы, кредиторы, банк, контрагенты, поэтому можно сделать срез финансового состояния ООО по итогам квартала или месяца.

Форму бухгалтерского баланса ООО можно найти в прил. № 1 к Приказу Минфина от 2 июля 2010 г. № 66н. Это так называемый полный баланс на двух страницах.

Бухгалтерская отчетность ООО на УСН в 2023 году

Как вести бухгалтерию ООО при УСН Доходы 6% и при УСН Доходы минус расходы? Упрощенная система налогообложения предусматривает сдачу всего одной годовой налоговой декларации. Ее форма одинакова для обоих вариантов упрощенной системы.

Какую бухгалтерскую отчетность сдают ООО на УСН в 2023 году? Ведение бухгалтерского учета при упрощенной системе налогообложения позволяет сдавать бухгалтерскую отчетность по упрощенной форме (прил. 5 к Приказу Минфина от 2 июля 2010 г. № 66н). В нее входит только баланс и отчет о финансовых результатах. Если организацией на УСН были получены целевые средства, то по ним тоже нужно отчитаться. Сдавать же отчеты об изменениях капитала и движении денежных средств необязательно.

Услуги бухгалтера для ООО

Подведем итоги. Бухгалтерское обслуживание ООО обязательно на всех налоговых режимах и даже при отсутствии реальной деятельности компании. Вести бухгалтерию может сам руководитель, штатный специалист или специализированная аутсорсинговая компания. Стоимость бухгалтерских услуг для ООО будет зависеть от объема работы: количества хозяйственных операций, сложности выбранного режима, численности работников, способа ведения учета.

Для наших пользователей, желающих самостоятельно вести бухгалтерию ООО, мы хотим предложить онлайн-программу 1С Предприниматель. Это абсолютно новый инструмент для повышения эффективности бизнеса, который позволяет:

- вести полноценный бухгалтерский и налоговый учет;

- проводить расчеты с контрагентами;

- выставлять и оплачивать счета и платежные поручения;

- рассчитывать любые выплаты работникам;

- сохранять все документы ООО в единой базе;

- анализировать продажи, доходы и расходы;

- выбирать минимально возможную налоговую нагрузку и др.

Бесплатное бухгалтерское обслуживание от 1С

Варианты бухучета при упрощенной системе налогообложения

Ведение бухучета при УСН для фирм стало обязательным после принятия закона о бухгалтерском учете № 402-ФЗ от 06.12.2011. Этот же закон установил возможность применения упрощенных способов ведения бухучета для субъектов малого предпринимательства (СМП), к которым, в большинстве своем, относятся фирмы, работающие на УСН.

Фирмы, работающие на упрощенке, но не являющиеся малыми предприятиями, а также «упрощенцы», имеющие риск перехода на ОСНО, осуществляют ведение учета при УСН в полном объеме по правилам законодательства о бухгалтерском учете. Такой вариант учета предпочтителен также для фирм, устойчиво работающих на УСН, но использующих данные бухучета для получения детальной информации о состоянии дел в организации и экономического анализа деятельности.

Варианты ведения упрощенного бухучета для СМП содержатся в 2 документах:

- приказе Минфина России от 21.12.1998 № 64н, указывающем на возможность организации учета (п. 21):

- без использования регистров учета имущества малого предприятия (простая форма);

- с использованием регистров такого учета (формы регистров приведены в качестве приложений к приказу);

- одобренных для использования Минфином России рекомендациях, разработанных ИПБ РФ (протокол от 25.04.2013 № 4/13), предлагающих такие формы учета, как (п. 8):

- полная, осуществляемая посредством двойной записи с использованием регистров бухгалтерского учета активов СМП;

- сокращенная, при которой учет ведется посредством двойной записи без использования регистров бухгалтерского учета активов СМП;

- простая, осуществляемая без применения двойной записи.

Предложенные ИПБ РФ способы учета характеризуются определенными особенностями методологии ведения и предпочтительны каждый для своего круга предприятий малого бизнеса:

- Полный упрощенный бухгалтерский учет ведется по общеустановленным бухгалтерским правилам, но допускающим некоторые упрощения (неприменение ряда ПБУ, сокращение плана счетов, упрощенные регистры бухгалтерского учета, возможность исправления ошибок прошлых лет текущим годом). Он предпочтителен для СМП, ведущих разностороннюю деятельность, требующую отражения в учете всех ее аспектов, но допускающую достаточность укрупненных показателей для ее оценки.

- Сокращенный упрощенный бухгалтерский учет ограничивается ведением записей в книге учета фактов хозяйственной деятельности, представляющей собой единую таблицу, в которой все события отражаются способом двойной записи. Этот способ возможен для небольших СМП, ведущих однообразную деятельность с небольшим количеством операций, требующих использования очень ограниченного числа счетов бухгалтерского учета.

- Простой упрощенный бухгалтерский учет также ведут в книге учета всех фактов хозяйственной деятельности в виде таблицы, но без способа двойной записи. Такой способ доступен только для микропредприятий.

Для фирм, имеющих право на упрощенный бухучет, действующее законодательство допускает возможность ведения его кассовым методом (п. 12 ПБУ 9/99 и п. 18 ПБУ 10/99).

Какие коммерческие организации вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую отчетность? Ответ на этот вопрос есть в системе КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Путеводитель по бухгалтерской отчетности.

Об отличиях метода начисления от кассового читайте здесь.

Однако никаких рекомендаций по его организации не существует. Скорее всего, это связано с тем, что ведение бухучета кассовым методом не отвечает главной задаче бухгалтерского учета: давать полную и достоверную информацию обо всех фактах хозяйственной деятельности фирмы. При применении кассового метода в бухучете искажается не только реальная картина хозяйственной жизни организации, но и ее бухгалтерская отчетность. Поэтому бухучет все же лучше вести методом начисления, а кассовый метод можно рекомендовать только как способ ведения налогового учета. В частности, именно этим методом при УСН оплаченные доходы и расходы, учитываемые при расчете налога, отражаются в книге доходов и расходов, которая при упрощенке является обязательным налоговым регистром (ст. 346.24 НК РФ).

О методе начисления в бухучете читайте в материале «В чем суть и особенности метода начисления в бухгалтерском учете».

С учетом того, что бухучет ведется в порядке, устанавливаемом действующими законом о бухгалтерском учете, ПБУ и ФСБУ, а налоговый – по правилам НК РФ, данные бухгалтерского и налогового учета практически всегда будут различаться. Можно попытаться максимально сблизить их, выбрав сходные методы учета. Но при этом бухгалтерская отчетность всегда будет составляться по данным бухгалтерского учета, а расчет налога будет делаться по данным налогового учета.

О требованиях, предъявляемых к бухгалтерской отчетности, читайте в статье «Каким требованиям должна удовлетворять бухотчетность?».

Совсем не вести бухучет по установленным правилам рискованно. Действующее законодательство предусматривает ответственность за это (п. 3 ст. 120 НК РФ и ст. 15.11 КоАП РФ). К таким нарушениям, в частности, отнесены отсутствие регистров бухгалтерского учета, отсутствие первички и систематические ошибки в заполнении бухгалтерских регистров.

Учетная политика и план счетов для УСН

Учетная политика при УСН – это такой же серьезный и подробный документ, какой составляется любой организацией, работающей на ОСНО.

Выбранный способ бухгалтерского учета и особенности его ведения обязательно закрепляются в приказе по учетной политике.

Наряду с организационно-техническими моментами бухучета в тексте приказа должен быть отражен выбор:

- форм регистров бухгалтерского учета;

- бухгалтерских счетов, используемых для учета (рабочий план счетов);

- форм первичных учетных документов;

Рекомендации по оформлению первичных документов см. в материале «Первичный документ: требования к форме и последствия ее нарушения».

- форм бухотчетности;

- способов хранения первички;

- правил документооборота;

- применения или неприменения ПБУ;

- границ между основными средствами и малоценным имуществом;

- создания резервов или отказа от них;

- возможности или невозможности учета убытков прошлых лет.

Формы упрощенных регистров бухучета необходимо привести в качестве приложений к приказу. Для варианта полного упрощенного бухучета они в целом будут сходны с оборотно-сальдовыми ведомостями, применяемыми при ОСНО, но могут объединять информацию по близким счетам учета и требуют формирования в дополнение к ним сводной шахматной ведомости. Рекомендованные Минфином России формы упрощенных регистров бухучета можно увидеть в приложениях к протоколу ИПБ РФ от 25.04.2013 № 4/13 и приказу Минфина России от 21.12.1998 № 64н.

Объединение данных по бухгалтерским счетам базируется на сокращенном плане счетов бухучета, в котором допускается уменьшение количества используемых счетов за счет их укрупнения. Можно, например, объединить счета учета ТМЦ (07, 10, 14, 15, 16) на счете 10, счета учета затрат (20, 23, 25, 26, 28, 29) на счете 20, счета учета безналичных денежных средств (51, 52, 55, 57) на счете 51, счета расчетов с контрагентами ( 73, 75, 76, 79) на счете 76. Решение о том, как будут объединены счета, должно быть отражено в учетной политике. Рабочий план счетов – обязательное приложение к тексту приказа.

В связи с предоставленным СМП правом формирования бухгалтерской отчетности в сокращенном варианте (только в составе двух форм) и по укрупненным показателям (с меньшим количеством строк в формах), необходимо закрепить это право в учетной политике.

Об отчетности СМП читайте в статье «Упрощенная отчетность малого бизнеса».

Особое внимание следует уделить вопросам хранения первичных учетных документов, которые могут понадобиться даже тем фирмам на упрощенке, которые ведут бухучет при УСН 6% (доходы), в случае изменения системы налогообложения.

О правилах хранения первичных документов читайте в статье.

Бухучет при УСН должен быть организован так, чтобы при необходимости возврата на ОСНО или перехода с УСН «доходы» на УСН «доходы минус расходы» можно было с минимальным количеством трудозатрат восстановить аналитику по учетным данным в соответствии с требованиями соответствующей системы налогообложения.

О том, что еще должен содержать приказ по учетной политике, читайте в материале «Форма приказа об утверждении учетной политики».

Учетная политика при упрощенке по объекту «доходы минус расходы»

При составлении учетной политики по УСН «доходы минус расходы» в приказе должны найти отражение все особенности учета ее финансово-хозяйственной деятельности. Особое внимание нужно уделить вопросам бухучета расходов, которые обычно тщательно проверяются налоговыми органами:

- определение стоимости ОС;

- порядок списания стоимости ОС и НМА;

- определение стоимости ТМЦ;

- порядок списания стоимости ТМЦ;

- порядок учета и списания ТЗР;

- порядок учета и списания НДС;

О порядке учета НДС при УСН читайте в статье «Какой порядок списания НДС на расходы (проводки)?».

- порядок учета расходов на продажу;

- порядок учета нормируемых расходов;

- порядок учета расходов будущих периодов;

- порядок учета убытков прошлых лет;

- порядок учета минимального налога, уплаченного при убытке.

Образец учетной политики для упрощенцев, применяющих «доходы минус расходы» вы можете скачать в системе КонсультантПлюс. Оформите бесплатный пробный доступ к системе и получите документ от экспертов.

Подробнее о составлении учетной политики можно прочитать в статьях:

- «Учетная политика при УСН «доходы минус расходы» (2023)»;

- «Готовая учетная политика — образец для организации».

Особенности учетной политики при УСН «доходы» по ставке 6%

Бухучет для фирм на УСН «доходы» тоже обязателен, несмотря на то, что для расчета величины уплачиваемого налога нужны только доходы и суммы платежей, которые могут уменьшить начисленный налог.

Образец учетной политики для упрощенцев с объектом «доходы» есть в системе КонсультантПлюс. Получите пробный доступ к системе бесплатно и скачивайте образец, а также рекомендации по ее составлению от экспертов.

Как ведут учет ИП на УСН

У ИП нет обязанности вести бухгалтерский учет (подп. 1 п. 2 закона № 402-ФЗ). Это дополнительно подтверждено письмами Минфина России от 20.05.2015 № 03-11-11/28947 и от 17.10.2014 № 03-11-11/52522. Для них обязателен только налоговый учет, на основании которого заполняется декларация по УСН. При желании вести бухгалтерский учет ИП может либо организовать его с помощью одного из вышеописанных способов, либо использовать какой-то свой метод.

Новая система налогообложения АУСН (автоматизированная упрощенная система налогообложения)

С 01.07.2022 года новую систему налогообложения могли начать применять вновь зарегистрированные ИП и организации. С 01.01.2023 перейти на АУСН смогут и действующие бизнесмены, которые подходят под критерии новой системы налогообложения. В некотором смысле она представляет собой синтез УСН, ПСН и НПД. Ограничений для ее применения достаточно много, подходит АУСН ИП, малым и микропредприятиям.

О преимуществах новой системы налогообложения рассказала ФНС России.

Бухгалтерский учет особенностей именно при применении АУСН не имеет. ИП на новом режиме налогообложения могут его не вести. Организации, подходящие под критерии АУСН, с большой долей вероятности подойдут и под критерии тех, кто имеет право на ведение упрощенного бухгалтерского учета.

Поэтому все, что касалось ведения бухучета ИП и организаций на УСН, в полной мере относится и к ведению учета ИП и организациями на АУСН.

Подробнее об АУСН мы писали в статье.

Итоги

Ведение бухгалтерского учета при УСН обязательно только для юридических лиц. Если юрлицо, применяющее УСН, является субъектом малого предпринимательства, оно имеет возможность применять упрощенный способ ведения учета и формировать отчетность по упрощенной форме. Выбранные способы учета, применяемый план счетов, формы документов, отчетности, порядок хранения документов и многие другие аспекты организации и ведения учета организация разрабатывает самостоятельно и утверждает в учетной политике.

-

Как вести бухгалтерию ООО: первые шаги

-

Закрепление учетной политики

-

Оформление первичных документов и налоговых регистров

-

Упрощенный бухучет и отчетность ООО

-

-

Налоговый учет ООО

-

Хранение документов

-

Сдача бухгалтерской и налоговой отчетности ООО

-

ОСНО

-

УСН

-

-

Краткая пошаговая инструкция по организации бухучета ООО с нуля

Как вести бухгалтерию ООО: первые шаги

Первым делом нужно назначить приказом ответственного за ведение бухгалтерии. Руководитель ООО может возложить эту функцию на себя, наемного бухгалтера или передать бухгалтерию на аутсорсинг.

Сэкономьте время и деньги

Полный функционал бухгалтерского обслуживания в «Моё дело» — первые 3 дня бесплатно!

Подробнее

Закрепление учетной политики

В течение 90 дней вновь созданная организация должна разработать и утвердить учетную политику. В ней закрепляют методы бухгалтерского и налогового учета, которые будет применять ООО. В учетной политике прописывают не все правила налогового и бухгалтерского учета, а только те, которые предполагают выбор.

Так, например, организации при расчете налога на прибыль могут применять кассовый метод или метод начисления. Выбранный вариант нужно прописать в учетной политике ООО и придерживаться его в работе.

То же самое касается порядка учета основных средств, списания материалов, формирования себестоимости и т.д.

В учетной политике ООО также нужно закрепить:

- план счетов, разработанный на основе плана счетов, утвержденного приказом Минфина № 94н от 31.10.2000;

- формы первичных документов. Можно применять как унифицированные формы, так и собственно разработанные, но в них должны быть обязательные реквизиты из п.2 ст.9 закона 402-ФЗ от 06.12.2011г. «О бухгалтерском учете»;

- регистры бухучета.

Рабочий план счетов должен содержать полный перечень синтетических и аналитических счетов и субсчетов, которые нужны для ведения бухучета в организации. При этом переносить в него все возможные счета из общего Плана счетов не обязательно. Можно указать только те, которые организация будет непосредственно использовать.

Политику нужно утвердить приказом руководителя ООО. Имейте в виду, что учетная политика – это один из первых документов, которые запросят налоговики при выездной проверке. И если по факту учет будет отличаться от принципов, прописанных в учетной политике – вас ждут санкции.

В сервисе «Моё дело» вы можете скачать готовый образец учётной политики для своей системы налогообложения и при необходимости дополнить его

Скачать бесплатно

Принятую политику нужно неукоснительно исполнять на протяжении отчетного года. Изменить ее можно только на следующий год. Изменения в середине года можно внести только в том случае, если менялись условия хозяйствования или требования законодательства.

Оформление первичных документов и налоговых регистров

Каждую проведенную операцию нужно фиксировать первичным документом и отражать как в бухгалтерских проводках, так и в налоговых регистрах. Так, начисление заработной платы оформляется расчетной ведомостью, данные о начисленном и удержанном подоходном налоге должны попасть в регистр, на основании которого впоследствии будет формироваться отчет по форме 6-НДФЛ.

Все оправдательные документы, на основании которых составляется бухгалтерская и налоговая отчетность, должны храниться в ООО в течение законодательно установленных сроков. Отсутствие «первички», выявленное на момент проверки, может быть расценено как уклонение от уплаты налогов и повлечь за собой неприятные последствия.

Сервис «Моё дело» в тот момент, когда вы отражаете операцию, автоматически формирует первичный документ и генерирует проводку.

К основным документам для учета в ООО относятся:

- бухгалтерские реестры (ведомости, аналитические таблицы, журналы счетов, карточки взаиморасчетов, книги);

- отчетные формы (балансы с приложениями);

- первичные документы (акты, накладные, счета) по унифицированным или специально разработанным формам.

Упрощенный бухучет и отчетность ООО

Если ООО подпадает под критерии малых или микропредприятий, ему вовсе не обязательно использовать полный план счетов и сдавать весь комплект бухгалтерской отчетности. Такие организации могут вести бухучет в упрощенном виде.

В этом случае в бухгалтерском учете ООО применяется усеченный план счетов и обобщающие ведомости. Упрощенная отчетность состоит из баланса и отчета о финансовых результатах с укрупненными показателями, без детализации. Отчет о движении денежных средств и об изменениях капитала сдавать не нужно.

Рекомендуемые формы регистров бухучета для малых предприятий закреплены в Приказе Минфина России № 64н от 21 декабря 1998 г., а формы упрощенного баланса и отчета о финансовых результатах – в приложении № 5 к приказу от 02.07.2010 № 66н.

К малым относятся предприятия с доходом не больше 800 миллионов рублей в год и численностью сотрудников не более 100 человек.

Если в ООО трудится не более 15 человек, а годовой оборот не больше 120 миллионов рублей – это микропредприятие. Для них бухучет еще проще, потому что они могут даже не вести двойную запись, то есть не формировать проводки. Достаточно лишь в хронологическом порядке фиксировать операции в журнале.

Если организация решила воспользоваться правом вести упрощенный бухучет, нужно прописать это в учетной политике и закрепить в ней план счетов и формы отчетности.

Налоговый учет ООО

Первым делом нужно определиться с системой налогообложения ООО, от этого будет зависеть налоговый учет и расчет налогов. Организация может остаться на ОСНО или выбрать один из спецрежимов: УСН, ЕНВД.

Сложнее всего ведение учета на общей системе налогообложения (ОСНО), т.к. здесь нужно вести учет имущества, выставлять счета-фактуры, вести учет входящего и исходящего НДС в книге покупок и книге продаж, вести учет доходов и расходов для исчисления налога на прибыль.

На УСН учитывают доходы и расходы, или только доходы, в зависимости от выбранного объекта налогообложения. Основной налоговый регистр – это Книга учета доходов и расходов.

На ЕНВД учитывают физические показатели, которые влияют на расчет единого налога (торговая площадь, транспортные единицы, сотрудники и т.д.). Доходы и расходы на ЕНВД учитывать не нужно. Но только в целях налогового учета. В бухгалтерском учете без этого не обойтись.

Если ООО совмещает несколько налоговых режимов, нужно организовать раздельный учет, чтобы правильно посчитать налоги по каждому из них. Принципы раздельного учета нужно прописать в учетной политике.

Читайте также: Раздельный учет при ОСНО и ЕНВД

Хранение документов

Первичные документы бухгалтерского учета нужно хранить 5 лет (п. 1 ст. 29 закона 402-ФЗ).

Документы, которые служат основанием для расчета налога – 4 года (пп. 8 п. 1 ст. 23 НК РФ), а для расчета страховых взносов – 6 лет (пп. 6 п. 3.4 ст. 23 НК РФ).

75 лет нужно хранить документы по личному составу и о выплаченных доходах. Например, трудовые договоры, реестры сведений о доходах физлиц, ведомости на выдачу дивидендов, лицевые счета и карточки работников.

Документы по личному составу, оформленные после 2003 года, хранят не 75, а 50 лет.

10 лет хранят документы по продаже движимого имущества, договоры по залогу имущества организации, оперативные отчеты по счетам в иностранной валюте за границей, и т.д.

Некоторые виды документов нужно хранить постоянно. Это годовые бухгалтерские отчеты с приложениями, передаточные акты, разделительные и ликвидационные балансы, свидетельства о постановке на учет в налоговых органах, документы по операциям с ценными бумагами и т.д.

Полный перечень документов со сроками хранения содержится в «Перечне типовых управленческих архивных документов, образующихся в процессе деятельности государственных органов, органов местного самоуправления и организаций, с указанием сроков хранения», утвержденном Приказом Минкультуры России от 25.08.2010 № 558.

С нами все ваши документы под надёжной защитой

Передача данных между вашим компьютером и сервером онлайн-бухгалтерии шифруется по протоколу SSL уровня, как в крупнейших банках. Каждые 15 минут все данные копируются на дополнительные сервера.

Получить бесплатный доступ

Сдача бухгалтерской и налоговой отчетности ООО

Бухгалтерскую отчетность в налоговую инспекцию все сдают в одинаковые сроки – до 31 марта после завершения года.

Сроки для налоговых деклараций разные:

ОСНО

- По прибыли отчитываются до 28 числа после отчетного периода.

- По НДС до 25 апреля, июля, октября и января.

- По налогу на имущество – до 1 февраля.

Читайте подробнее про отчетность ООО на ОСНО

УСН

Отчитаться нужно до 31 марта после окончания года.

Краткая пошаговая инструкция по организации бухучета ООО с нуля

- Определите ответственного за ведение бухгалтерского учета. Это может быть сам руководитель ООО, штатный главбух или аутсорсинговая фирма.

- Выберите систему налогообложения. Если планируете применять УСН, не пропустите срок подачи уведомления: 30 дней после регистрации, иначе придется работать на ОСНО до конца года.

- Разработайте и утвердите учетную политику. Закрепите в ней методы учета, план счетов и формы регистров и первичных документов.

- Все операции оформляйте первичными документами и фиксируйте в регистрах бухучета с группировкой на соответствующих счетах.

- Организуйте хранение документов в соответствии с установленными сроками.

- Составьте график сдачи налоговых и бухгалтерских отчетов, а также отчетов по сотрудникам.

Справиться с ведением учета вам поможет интернет-бухгалтерия «Мое дело». Сервис рассчитает за вас налоги, заполнит «первичку», разнесет операции по счетам и сформирует отчеты. У вас будет персональный налоговый календарь, который напомнит о сроках сдачи отчетности. Мы бесплатно выпустим электронную подпись, и вы сможете отправлять отчеты и обмениваться сообщениями с ФНС прямо из личного кабинета.

Если возникнут вопросы по налоговому и бухгалтерскому учету, вы можете обратиться к экспертам сервиса и получить консультацию в течение суток.

Забудьте о взносах, налогах, отчислениях и отчётах — мы сделаем всё за вас!

Специалисты на аутсорсинге «Моё дело» возьмут на себя всю бухгалтерию. Вы не заплатите налогов больше, чем того требует государство

Узнать подробнее

Бухгалтерский учет при УСН — это возможность применения упрощенных способов ведения бухучета для субъектов малого предпринимательства. Все юридические лица обязаны вести бухгалтерский учет в соответствии с выбранной учетной политикой. Это в равной степени касается всех организаций, применяющих упрощенную систему налогообложения.

Предприятия, которые используют упрощенное налогообложение, но не являются малыми предприятиями, включая индивидуальных предпринимателей (ИП), осуществляют ведение учета при УСН в полном объеме, следуя правилам закона о бухучете. Вопросы, которые возникают при переходе на УСН, специфику ООО, а также ведение бухгалтерского учета ИП на УСН в 2020 году подробно рассмотрим в статье.

Бухгалтерский учет должны вести все экономические субъекты при любой системе налогообложения. От такой обязанности избавлены только ИП, для них предусмотрен особый учет доходов и расходов (п. 1 части 2 статьи 6 Федеральный закон от 06.12.2011 N 402-ФЗ). Юридические лица таких привилегий не имеют. Следовательно, все организации на УСН обязаны вести и хранить все необходимые первичные документы и журналы бухучета — отсутствие чего-либо относится к грубой ошибке и карается штрафом.

Регулирует ведение бухгалтерского учета при УСН в 2020 году Федеральный закон № 402-ФЗ о бухучете. Если фирма не вела учет, ей придется его восстанавливать, начиная с момента его законодательного введения (если сроки давности еще не истекли) или начала работы организации.

В целом бухучет при УСН ведется в фирме таким образом, чтобы при необходимости возврата на общую систему налогообложения или перехода с УСН «доходы» на «доходы минус расходы» бухгалтер мог с минимальными трудозатратами восстановить аналитику по имеющимся в его распоряжении учетным данным в соответствии с требованиями действующей на предприятии системы налогообложения.

Особенности ведения бухгалтерского учета ООО на упрощенной системе налогообложения: малый и средний бизнес

Рассмотрим подробнее, как вести бухучет при УСН. Любая коммерческая организация, применяющая УСН, должна:

- составить и утвердить приказом руководителя учетную политику;

- учитывать движение ТМЦ, денежных средств, взаиморасчетов и прочих активов и пассивов;

- составлять и сдавать бухгалтерскую отчетность в ИФНС и территориальные органы Росстата.

Если организация имеет статус малого или микропредприятия и не указана в ч. 5 статьи 6 закона № 402-ФЗ, то ей разрешено перейти на упрощенный бухучет. В частности, в соответствии с <Информация> Минфина России N ПЗ-3/2015:

- микропредприятия (до 15 сотрудников) не используют двойную запись;

- допускается объединять счета, например, только счет 99 без 90-го и 91-го;

- при количестве хозопераций до 30 в месяц разрешается вести только общую Книгу учета фактов хозяйственной деятельности без отдельных регистров по имуществу;

- возможно не переоценивать основные средства и нематериальные активы;

- резервы предстоящих расходов необязательны, но по сомнительным долгам они не отменяются;

- исправление ошибок не требует пересчета данных за прошлые периоды, результаты отражаются в текущем.

В Приказе Минфина России от 21.12.1998 № 64н сказано, что малым предприятиям можно обходиться без использования регистров учета имущества. Это необходимо отразить в учетной политике. Организации, которые не относятся к малому бизнесу или указаны в перечне статьи 6 закона № 402-ФЗ, должны осуществлять бухучет по общим правилам. Это значит, что они:

- используют двойную запись на счетах бухгалтерского учета (ч. 3 ст. 10 закона № 402-ФЗ), то есть делают все проводки;

- составляют бухгалтерский баланс, отчет о финансовых результатах и необходимые приложения к балансу и отчету.

Особенности учетной политики при УСН

Если предприниматель применяет упрощенную систему налогообложения, то он уплачивает:

- Налог в размере 6% с доходов или 15% с доходов за минусом расходов.

- Взносы на пенсионное обеспечение.

- Отчисления на медицинское страхование.

- Взносы, связанные с обеспечением социальных гарантий.

Если расходы компании составляют менее 60% доходов, то из таких объектов налогообложения, которые предусмотрены для УСН, ей выгоднее перейти на бухгалтерский учет при УСН 6% (доходы) в 2020 году. Следует отметить, что у этого налогового режима (УСН 6%) существует несколько преимуществ. При расчете величины уплачиваемого налога необходима только сумма поступлений и платежи, которые способны уменьшить начисленный к уплате налог. Но в этом случае бухгалтерскому учету расходов необходимо уделять особое внимание, так как налоговики проверяют их особенно дотошно.

А переход на бухучет при УСН «доходы» подразумевает уплату единого налога со своих доходов, который заменяет налог на прибыль, НДС и налог на имущество, но это не отменяет необходимость уплаты транспортного налога, земельного налога и торгового сбора. Такие налоги зависят от наличия транспортных средств и земли, на которой ведется деятельность. Если подразумеваются наличие импортных операций, то отчисляется НДС.

Кассовый метод и метод начисления

Обычно бухгалтерский учет происходит методом начисления (двойная запись). Но для организаций, перешедших на бухучет при упрощенке, действующее законодательство допускает возможность ведения его кассовым методом (п. 12 ПБУ 9/99 и п. 18 ПБУ 10/99). Это удобно тем, что по нормам статьи 346.24 НК РФ этим методом учитываются оплаченные доходы и расходы, которые используются при расчете налога. Таким способом они отражаются в книге доходов и расходов, которая при упрощенке является обязательным налоговым регистром.

Кассовый метод в бухучете искажает реальную картину хозяйственной жизни налогоплательщика, включая его бухгалтерскую отчетность. Таким образом, учет ведут методом начисления, а кассовый метод оставляют как способ ведения налогового учета. Но никаких рекомендаций по организации кассового метода до сих пор не существует.

Бухгалтер или агентство

Организация учетной работы предполагает три варианта: штатный бухгалтер, директор лично или услуги бухгалтера со стороны. Для ООО на УСН цена аутсорсинга невысока, а ответственность (по договору) за ошибки в ведении бухучета и формировании отчетности несет не руководитель организации или сама фирма, а нанятый специалист. Если у организации солидный штат и немалые обороты, имеет смысл содержать собственную бухгалтерию.

Особенности ведения бухгалтерии ИП на упрощенке

Индивидуальным предпринимателям повезло больше юридических лиц: им вести бухгалтерию необязательно. Для них существует выбор среди бесплатных программ для ведения бухгалтерского учета у ИП на УСН. ФЗ № 402-ФЗ освобождает ИП и от бухгалтерской отчетности. Впрочем, при желании учитывать факты хозяйственной деятельности допускается использовать любые удобные правила, их соответствие законодательству никто не проверяет.

Для ИП обязателен только налоговый учет. К нему относятся первичные учетные документы, такие как кассовые, книга учета доходов (или доходов и расходов), налоговые декларации. Помимо этого, необходимо отчитываться в ФНС по страховым взносам (если есть наемные сотрудники).

Формы и бланки бухгалтерского учета на упрощенке, актуальные в 2020 году

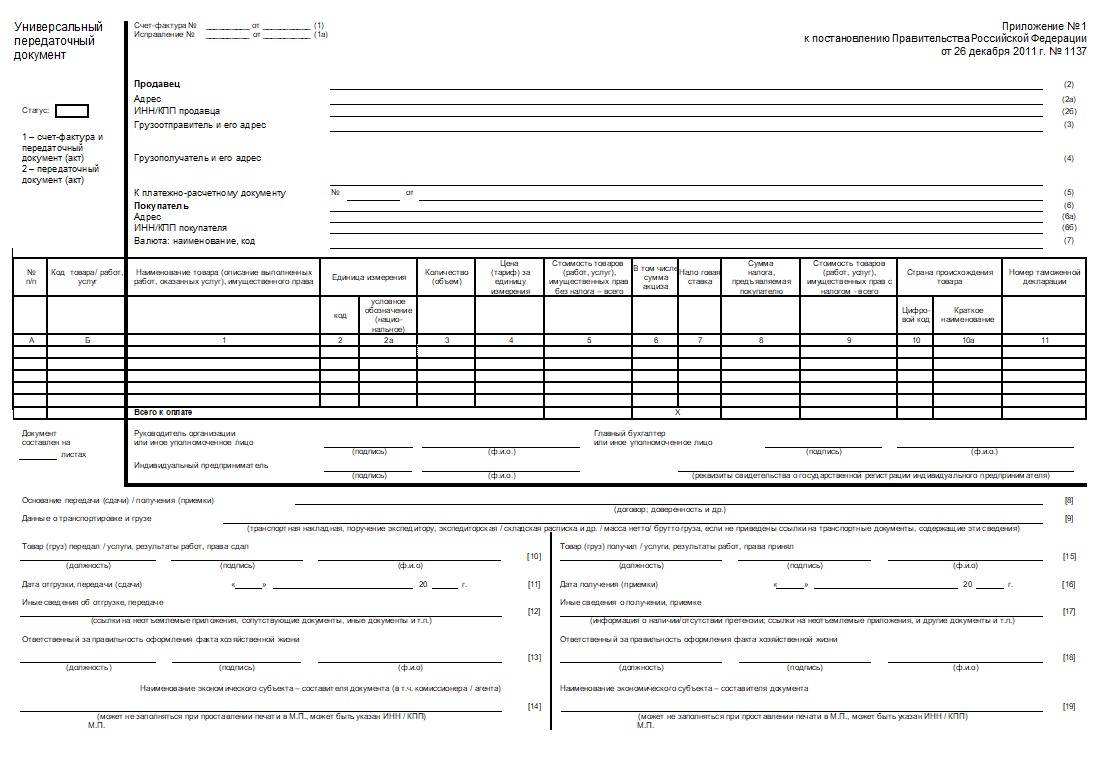

Ведение бухгалтерии на УСН с нуля обычно начинается с вопросов: какие бухгалтерские документы должны быть в ООО при УСН, какие формы и бланки документов применять. ФЗ № 402-ФЗ предоставил экономическим субъектам широкие полномочия в этой сфере, которые Минфин регулярно подтверждает. Например, вместо товарной накладной удобно использовать универсальный передаточный документ (Письмо ФНС России от 21.10.2013 № ММВ-20-3/96@). Вот как выглядит бланк УПД — универсального передаточного документа:

Основные правила для первички и регистров бухгалтерского и налогового учетов:

- Фиксируются только имевшие место события, закон особо оговаривает ответственность за записи о мнимых операциях.

- Все формы утверждаются в Учетной политике организации.

- Документы, для которых ФНС разработала электронный формат, имеют установленную структуру, но допускаются отличия по внешнему виду и обладают расширенным набором показателей.

- Некоторые первичные документы являются унифицированными (кассовые, банковские). Кроме того, бухучет, например, в турфирме или концертной кассе на упрощенке сталкивается с бланками билетов, в лабораториях или исследовательских центрах — с централизованными формами отчетов и протоколов и т. п. Регистров унифицированных нет.

Бухгалтерская отчетность организации на УСН в 2020 году: формы документов

Календарь бухгалтера ООО на УСН на 2020 год включает в себя только годовую отчетность. От ИП не требуется и этого. Промежуточные отчеты (месячные, квартальные) актуальны, только если прописаны в учетной политике.

Срок сдачи годовой отчетности — до 31 марта. Состав — только баланс и отчет о финансовых результатах с приложениями. В случае значительных отклонений от средних данных по отрасли или убытков на протяжении нескольких лет налоговики имеют право потребовать пояснения к балансу. Форма — бумажная или электронная, не унифицирована. Рекомендуемый формат предоставления бухгалтерской отчетности в электронном виде утвержден Приказом ФНС России от 20.03.2017 № ММВ-7-6/228@. Место сдачи — ФНС и Росстат.

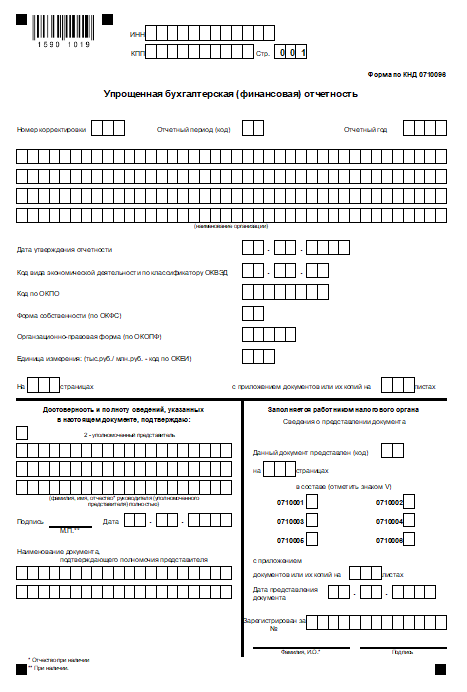

Так выглядит бланк упрощенной годовой бухгалтерской отчетности, которую сдают субъекты малого предпринимательства на УСН.

В последние годы существенно увеличилось количество отчетов в другие ведомства: ежемесячно надо подавать отчеты СЗВ-М в ПФР, ежеквартально — декларации по НДФЛ. В связи с этим, хотя бухучет малым предприятиям разрешается вести в упрощенной форме, общий объем учетной работы не стал меньше, и стоимость услуг за бухучет в ООО на УСН на аутсорсинге не снижается.

Ответственность

По нормам статьи 15.11 КоАП РФ, за отсутствие регистров бухгалтерского учета, первичных документов и систематические ошибки в ведении документации и учета организацию полагается штрафовать на сумму до 10 000 рублей.

По каким правилам должны вести бухгалтерский учет «упрощенцы»? Как с минимальными потерями упростить ведение бухучета?

Компании-«упрощенцы» должны вести бухгалтерский учет в обязательном порядке. Такое правило установлено ст. 2 Федерального закона от 06.12.2011 г. №402-ФЗ «О бухгалтерском учете». Исключение сделано лишь для ИП, применяющих данный спецрежим.

ИП вправе не вести бухучет, если в соответствии с требованиями налогового законодательства они ведут учет доходов либо доходов и расходов для целей расчета единого налога, иных объектов налогообложения.

Что это означает на практике?

У ИП для целей расчета единого налога при УСН организован налоговый учет в книге учета доходов и расходов (пп .4 п. 1 ст. 2, пп. 1 п. 2 ст. 6 Закона № 402-ФЗ, ст. 346.24 НК РФ).

У компаний-«упрощенцев», которые относятся к субъектам малого предпринимательства, рекомендуется вести бухгалтерский учет с применением следующих систем регистров бухгалтерского учета:

- единой журнально — ордерной формы счетоводства для предприятий, утвержденной письмом Минфина СССР от 08.03.1960 г. № 63;

- журнально — ордерной формы счетоводства для небольших предприятий и хозяйственных организаций, утвержденной письмом Минфина СССР от 06.06.1960 г. №176;

- упрощенной формы бухгалтерского учета согласно Типовым рекомендациям, приведенным в приказе Минфина РФ от 21.12.1998 г. № 64н.

Как упростить учет у «упрощенцев»?

Упрощенный способом могут вести бухучет «малыши» (субъекты малого предпринимательства, применяющие УСН).

Однако ситуация меняется, если «малыши» подлежат обязательному аудиту. В этом случае компании сталкиваются с необходимостью обеспечить ведение бухгалтерского учета в полном объеме.

Упрощенный способ могут также применять компании-«упрощенцы», получившие статус участников проекта «Сколково» и некоммерческие организации (п.4 и п.5 cn.6 Закона №402-ФЗ).

Если «упрощенец» является «малышом» либо НКО или участником «Сколково» и не подлежит обязательному аудиту, то можно применять упрощенные способы учета и формировать бухгалтерскую (финансовую) отчетность по специальным (сокращенным) формам.

В чем заключается суть ведения упрощенного бухучета?

Важно! Упрощенный бухучет может вестись:

?по простой форме бухгалтерского учета (то есть без использования регистров бухгалтерского учета имущества малого предприятия);

?по форме бухгалтерского учета с использованием регистров бухгалтерского учета имущества малого предприятия (п.21 приказа Минфина РФ от 21.12.1998 г. №64н).

Вкратце рассмотрим суть двух упрощенных способов ведения учета.

Простая форма учета (без регистров бухучета)

Эта форма подходит малым компаниям, совершающим незначительное количество хозяйственных операций (как правило, не более тридцати в месяц), не осуществляющим производства продукции и работ, связанного с большими затратами материальных ресурсов.

В этом случае «упрощенцы» могут вести учет всех операций путем их регистрации только в Книге (журнале) учета фактов хозяйственной деятельности по форме №К-1 (приложение 1 к Типовым рекомендациям, утв. приказом Минфина РФ от 02.07.2010 г. №66н).

Книга (форма №К-1) является регистром аналитического и синтетического учета. Как правило, Книга ведется в виде ведомости и открывается на месяц (при необходимости используются вкладные листы для учета операций по счетам).

Книга открывается записями сумм остатков на начало отчетного периода (начало деятельности предприятия) по каждому виду имущества, обязательств и иных средств, по которым они имеются.

При этом суммы по каждой операции, зарегистрированной в Книге по графе «Сумма», отражаются методом двойной записи одновременно по графам «Дебет» и «Кредит» счетов учета соответствующих видов имущества и источников их приобретения.

Выявленный финансовый результат отражается в Книге отдельной строкой.

По окончании месяца подсчитываются итоговые суммы оборотов по дебету и по кредиту всех счетов учета средств и их источников. И после подсчета итоговых дебетовых и кредитовых оборотов средств и их источников (бухгалтерских счетов) за месяц выводится сальдо по каждому их виду (счету) на 1-е число следующего месяца.

Форма бухгалтерского учета с использованием регистров бухучета

«Упрощенец», осуществляющий производство продукции (работ, услуг), может применять для учета хозяйственных операций следующие регистры бухгалтерского учета, формы которых приведены в приложениях к Типовым рекомендациям, утв. приказом Минфина РФ от 02.07.2010 г. №66н. Например, ведомости учета:

- основных средств, начисленных амортизационных отчислений;

- производственных запасов и товаров;

- затрат на производство;

- денежных средств и фондов;

- расчетов и прочих операций;

- реализации;

- расчетов и прочих операций;

- расчетов с поставщиками;

- оплаты труда.

Например, ежемесячно при наличии движения основных средств подсчитываются суммы их оборотов и выводится остаток основных средств на 1-е число следующего за отчетным месяца.

Перемещение основных средств внутри компании-«упрощенца» в ведомости не отражается.

Для контроля за суммами начисленной амортизации ускоренным методом и с начала эксплуатации основных средств по всем основным средствам в ведомости предусмотрены соответствующие графы учета амортизации с нарастающим итогом.

Записи в ведомости по учету расчетов с подотчетными лицами и прочими дебиторами и кредиторами ведутся позиционным способом с выведением на конец месяца развернутого сальдо по задолженности малому предприятию — дебету счета и задолженности малого предприятия — кредиту счета по каждому дебитору и кредитору на основании данных первичных документов.

Компании-«упрощенцы» могут вести упрощенный бухучет кассовым методом (п.12 ПБУ 9/99 «Доходы организации» и п.18 ПБУ 10/99 «Расходы организации»).

Полное ведение бухгалтерского учета

Полное ведение бухучета посредством двойной записи с использованием регистров бухгалтерского учета должны вести «упрощенцы», которые не являются малыми предприятиями, а также «упрощенцы», имеющие риск перехода на общий режим налогообложения.

Вести бухучет по полной программе могут и «упрощенцы» — «малыши».

В таком случае бухгалтерскую отчетность компании — «упрощенцы» должны формировать в общеустановленном порядке (то есть в полном объеме) по формам, утв. Приказом Минфина РФ от 02.07.2010 г. №66н.

Почему ведение бухучета важно для «упрощенцев»? На основании данных бухгалтерского учета контролируется остаточная стоимость основных средств с целью продолжения использования спецрежима (если по итогам отчетного (налогового) периода остаточная стоимость основных средств превысит 150 тыс. рублей, то компания теряет право на применение УСН).

Доверьте ведение учета специалистам «РосКо»!

Компания «РосКо» предлагает оказание услуг по ведению бухгалтерского учета с очевидными выгодами:

- гарантия качества услуг по ведению бух. учета организаций благодаря профессиональной команде. Мы всегда учитываем специфику и особенности конкретного бизнеса при планировании работы;

- оперативное решение сложных задач в области ведения бухгалтерского учета. Стремление повышать свою квалификацию, приобретать новые знания и расширять практический опыт позволяют нам браться за любые дела;

- экономия на оплате труда штатного бухгалтера, покупке ПО, организации рабочего места и т. д.