Общая схема уплаты страховых взносов в ФСЗН для индивидуального предпринимателя

- ЗАДАЧИ:

1.1. ДО 1 МАРТА УПЛАТИТЬ рассчитанную сумму в ФСЗН (см. п.2.1).

1.2. ДО 31 МАРТА отправить отчетность в ФСЗН (форма ПУ-3, см. п.2.3).

- Для решения задач:

2.1. Рассчитать размер суммы уплаты в ФСЗН. Это можно сделать с использованием калькулятора, с учетом ставок минимальной зарплаты в каждом месяце года.

За 2022 год обязательная сумма уплаты страховых взносов в ФСЗН при полной занятости индивидуального предпринимателя составила 2006,59 руб. (см. примечания ниже).

2.2. Уплатить взнос в ФСЗН одним из 7-ми способов.

2.3. Скачать и установить программу «Ввод ДПУ». В ней создаётся «пачка», в итоге получаем текстовый файл формы ПУ-3, который необходимо будет заполнить, сохранить, распечатать (при необходимости) и отправить в ФСЗН.

ПРИМЕЧАНИЯ:

— минимально необходимая сумма уплаты в ФСЗН зависит от размеров минимальной зарплаты в каждом месяце года. Для индивидуальных предпринимателей минимальная сумма уплаты составляет 35% от мин.з.п.

— при желании индивидуальный предприниматель может делать расчет не от минимальной з.п., а от большей суммы (соответственно своим доходам).

— в случае если не было полной занятости в течение года (месяца), то расчет ведётся по количеству рабочих дней каждого месяца. Возможно при этом, что даже весь месяц не было занятости. Это значит, что сумма уплаты за такой месяц будет равна 0.

— отчётность возможна в печатном виде (распечатать, подписать документ и передать в отедл ФСЗН своего района и города) либо в электронном (при наличии электронной подписи).

Задача 1. ДО 1 МАРТА УПЛАТИТЬ рассчитанную сумму в ФСЗН

Решение: Рассчитать размер суммы уплаты в ФСЗН. Это можно сделать с использованием калькулятора, с учетом ставок минимальной зарплаты в каждом месяце года.

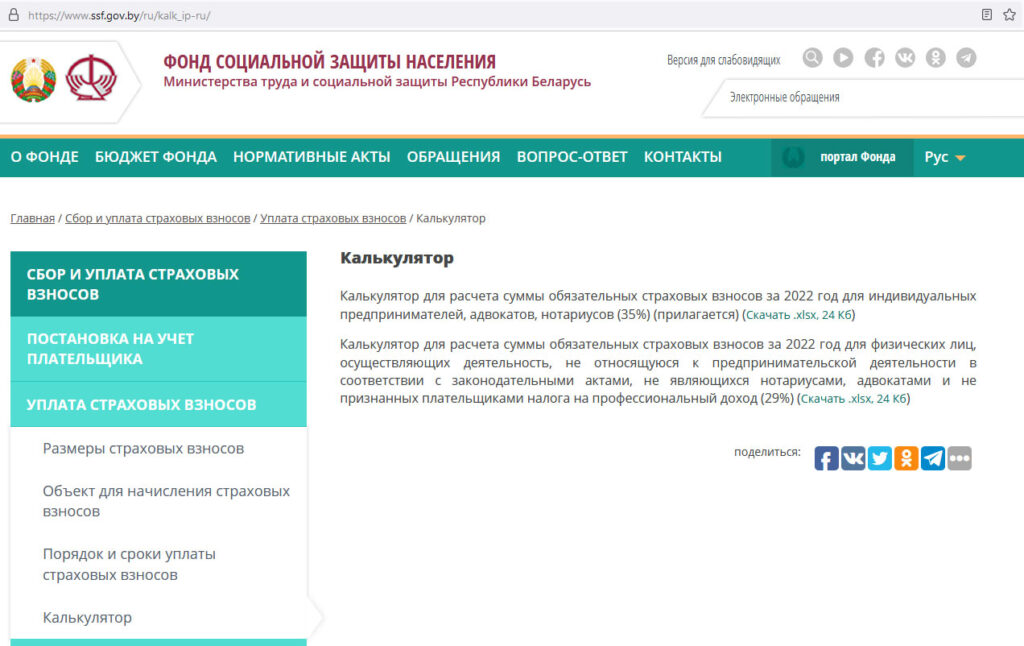

Чтобы скачать калькулятор, необходимо:

— перейти на сайт ФСЗН: https://www.ssf.gov.by

— пролистать страницу в самый низ и найти ссылку Калькулятор:

— откроется страница для загрузки калькулятора:

Калькулятор – это обычный файл Excel (электронная таблица). Расчет суммы обязательных страховых взносов для индивидуальных предпринимателей, адвокатов, нотариусов за 2022 год выглядит следующим образом:

Проблема – лист защищен паролем…. Нам его не удалось узнать…

Ценность таблицы в том, что в ней прописаны:

А) все суммы минимальных з.п. по месяцам года

Б) количество дней в каждом месяце

В) минимальные суммы оплаты в ФСЗН (для ИП 35%) по каждому месяцу

Г) итоговая сумма уплаты ФСЗН за истекший год. Эту сумму можно уплачивать без необходимости дополнительных расчетов, если в течение года была полная занятость.

Так, за 2022 год обязательная сумма уплаты страховых взносов в ФСЗН при полной занятости индивидуального предпринимателя составила 2006,59 руб.

См. также примечания выше относительно итоговой суммы и инструкцию по расчету суммы с учетом меньшего количества дней занятости и, соответственно, меньших доходов.

На ютуб канале ФСЗН имеется видео, в котором подробно рассказывается, как пользоваться калькулятором (в разных случаях, включая не полностью занятые месяцы, данные за 2020 год).

Решение проблемы защиты листа паролем (если надо итоговую сумму пересчитать для случая неполной занятости)

Формулу расчета суммы уплаты легко восстановить на основе таблицы Калькулятора.

- Взять за основу столбец F с количеством дней в месяце и вычислить минимальную з.п. за 1 день месяца:

Делим мин.з.п. из столбца C на количество дней в месяце.

Например, в феврале 2022 г. мин.з.п. составила 457,00 руб., а кол-во дней в месяце – 28.

457,00 / 28 = 16,32 – это мин.з.п. в день

- Ввести в столбец E кол-во дней неосуществления деятельности и вычитаем его из общего количества дней в месяце.

Например, если на февраль 2022 г. пришлось 12 дней неосуществления деятельности, то:

28 – 12 = 16 – получаем кол-во дней для расчета оплаты в столце F

- Умножить значение из столца F на мин.з.п. в день, полученную на шаге 1.

Для нашего примера:

16 * 16,32 = 261,12 – это значение (Доход, определенный с учетом дней осуществления (неосуществления) деятельности) в столбце H.

- Вычислить 35% от дохода в столбце H.

В нашем случае, за февраль 2022 получаем сумму уплаты страхового взноса в ФСЗН (в столбце I):

261,12 * 0,35 = 91,39 руб. (вместо 159,95 руб. в случае полной занятости за месяц).

- Аналогично пересчитать все остальные месяцы и вычислить итоговую сумму обязательных страховых взносов в ФСЗН за год. Это сумма по столбцу I Калькулятора.

Процесс расчета можно автоматизировать, узнав в поддержке ФСЗН пароль защищённого листа и внеся в него необходимые данные.

Если узнать пароль не удалось, можно скопировать содержимое защищенного листа на новый лист, а затем внести в соответствующие ячейки нужные формулы и данные.

Процедура уплаты ФСЗН

Задача 2. ДО 31 МАРТА отправить отчетность (форма ПУ-3) в ФСЗН

Видео-инструкции (на 2019 г.) можно найти на канале ютуб ФСЗН: https://www.youtube.com/channel/UCuoD1tBf5FiY0o7TW4rD8Qg

Нас может в первую очередь заинтересовать плей-лист Персонифицированный учёт: https://www.youtube.com/playlist?list=PLw8PGD-naervpQMM0suQp4hBQ2dMpNKgD

Ссылки на конкретные видео имеются также в упомянутом выше Путеводителе для индивидуального предпринимателя, адвоката, нотариуса.

Для создания «отчёта» (правильнее — индивидуальных сведений по форме персонифицированного учета (форма ПУ-3) необходимо использовать специальное программное обеспечение (ПО) — программу «Ввод ДПУ», которое скачиваем с сайта ФСЗН. Затем заполняем необходимые поля, формы и пр. (см. далее).

Для неуверенных пользователей компьютера рассмотрим процесс загрузки и установки ПО пошагово со скриншотами.

Как скачать и установить программу «Ввод ДПУ»

Для скачивания программы кликнуть по первой ссылке (Программа «Ввод ДПУ» …) на этой странице либо левой кнопкой мыши (сразу откроется окошко для загрузки или начнется загрузка архива – в зависимости от настроек браузера), либо правой кнопкой мыши – Сохранить объект как… :

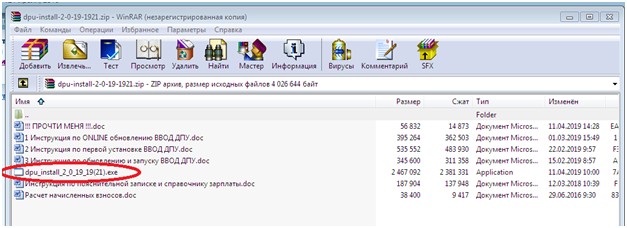

Перейти в папку с файлом архива программы ДПУ:

Распаковать архив (на компьютере должна быть установлена программа-архиватор, например, бесплатный 7zip) — правой кнопкой мыши на файле, выбрать архиватор и т.д.:

При необходимости задать путь (папку) для распаковки архива, либо можно сразу нажать кнопку ОК:

После распаковки архива появится папка:

Обратите внимание, что в папке имеется файл Руковдоство пользователя Ввод ДПУ! В нём подробно описано, как установить и использовать данное ПО.

Мы расскажем минимально необходимые пошаговые действия для индивидуального предпринимателя.

Для установки ПО запустить файл vvoddpu-setup-….exe (вместо многоточия цифры, которые могут другими при появлении новых версий программы).

Пройти стандартную процедуру установки ПО на компьютер.

В окне приветствия нажать на кнопку Далее в правмо нижнем углу:

Изучить Лицензионное соглашение:

Нажать на кнопку Принимаю.

В следующем окне либо оставить указанный путь для установки программы, либо изменить, нажав на кнопку Обзор.

Появится окно Проводника Windows, в котором необходимо перейти на нужный диск и в нужную папку для установки. Можно даже создать новую папку. По завершении увидим новый путь установки, например:

Нажать кнопку Установить и дождаться установки:

Финальное окно, завершение установки:

Оставляем галочку Запустить Ввод ДПУ и нажимаем Готово.

Скорее всего, при первом запуске появится окно брандмауэра Windows:

Выбрать галочкой Частные ести, а Общественные лучше убрать:

Нажать кнопку Разрешить доступ в правом нижнем углу.

Подробную инструкцию по работе с программой – в папке с распакованным архивом (той, из которой запускали файл для установки):

Видео-инструкция имеется также на канале ютуб:

ВОПРОСЫ

Если у Вас возникли вопросы или уточнения, напишите их, пожалуйста, в комментариях либо (если вопрос объёмный и требуется помощь) отправьте заявку на консультацию.

Содержание

- 1 Как создать электронную форму ПУ-3?

- 2 Пример заполнения за работника

- 3 Пример заполнения ИП за самого себя

- 4 Как предоставить сведения?

- 5 Сроки сдачи и ответственность за их нарушение

В Республике Беларусь с 2019 года индивидуальные предприниматели (а также адвокаты и нотариусы) обязаны предоставлять Индивидуальные сведения по форме ПУ-3.

Подача сведений осуществляется в электронном виде через портал Фонда либо при посещении инспектора:

- для ИП, нотариусов и адвокатов, которые уплачивают взносы за себя, сведения надо подавать раз в год, до 31 марта, после оплаты взносов;

- за наемных лиц — каждый квартал до 31 числа следующего месяца.

Сколько надо платить взносов, читайте в отдельном материале.

Эта форма создается с помощью комплекса «Ввод ДПУ».

Скачать отдельный бланк и заполнить от руки нельзя. Даже если вы просто ее наберете на компьютере — инспектор у вас не примет.

Заполнение только через программу Ввод ДПУ, которая формирует пачку по определенному алгоритму. Этот алгоритм необходим для дальнейшей обработки системой персонифицированного учета.

Установочные файлы комплекса можно получить как у своего инспектора при личном обращении, так и скачать:

- С официального сайта ФСЗН по адресу: https://ssf.gov.by/ru/po-fonda-ru/. В диалоговом окне выбираете ссылку Программа «Ввод ДПУ» (версия 3.1.7 на момент написания статьи) (ZIP архив/117 MB). Также есть версия, не требующая установки.

После скачивания установите программу по алгоритму, описанному в файле «2 Инструкция по первой установке ВВОД ДПУ.doc».

Если у вас не запускается программа, возможно, вы установили (или распаковали) ВВОД ДПУ не в корень диска D, а внутри какой-то папки.

Вот скриншот инструкции по запуску программу (той версии, что не требует установки).

Как белорусу открыть брокерский счет в 2023 году и начать инвестировать в акции Google, Microsoft и других компаний. На основе своего опыта рассказываю, какие варианты доступны с белорусским паспортом, и какие есть нюансы в условиях санкций.

Подписывайтесь на наш телеграм-канал @FinBel, чтобы не пропустить интересные статьи и новости по финансам в РБ.

После успешной установки на рабочем столе появятся две иконки:

- «Ввод ДПУ» — предназначена для создания электронной пачки, т.е. электронной формы ПУ-3.

- «Контроль ДПУ» — предназначена для вывода пачки для просмотра и печати на бумажный носитель.

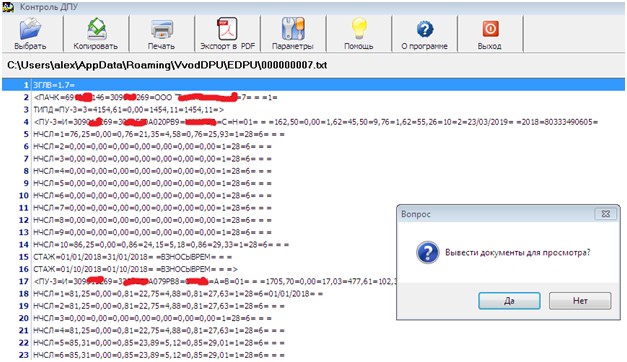

Сформированная пачка имеет следующий вид:

В электронной пачке содержатся сведения об индивидуальном предпринимателе, номере пачки, контактных данных и сведения по форме ПУ-3 по всем работникам.

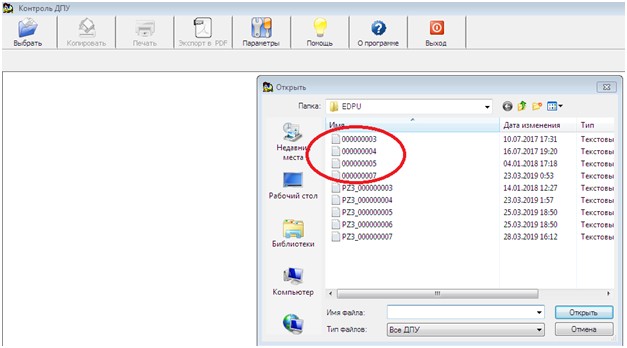

Для просмотра пачки открываете иконку «Контроль ДПУ», далее выбираете «Выбрать». В появившемся окне выбираете сформированную пачку и нажимаете открыть:

Одновременно с открытием пачки (в примере 0000000007.txt) появится диалоговое окно «Вывести документы для просмотра?». При нажатии «Да» программа выведет на экран печатную форму, которую можно распечатать.

С 01.01.2019 года внесены изменения в Инструкцию по заполнению электронного бланка ПУ-3. В разделе о начислении заработной платы появилась графа «Код причины начислений меньше минимальной заработной платы». Эту графу нужно заполнять, начиная с января 2019 года, по работникам и по себе, если начисленная заработная плата меньше минимальной, установленной законодательством. Разъяснения на официальном сайте https://www.ssf.gov.by/ru/razyasn-dpu-ru/

Пример заполнения за работника

Индивидуальный предприниматель нанял на работу специалиста на 0,5 ставки в связи с нахождением сотрудницы в отпуске по уходу за ребенком до 3-х лет. Начисление заработной платы составляет 165,00 руб. (Минимальная заработная плата в Республике Беларусь с 01.01.2019 года составляет 330,00 руб.).

Согласно Инструкции по заполнению электронных бланков персонифицированного учета, форму ПУ-3 нужно заполнить как в образце ниже:

В графе «Код причины» проставлен «13» — нахождение в отпуске по уходу за ребенком до 3-х лет. А «Код категории застрахованного лица» — «01». Это означает, что по новым правилам «Код причины» распространяется только на работников, которые работают по трудовому договору (контракту).

Другие застрахованные работники под это требование не попадают, а значит, графу «Код причины» заполнять не нужно.

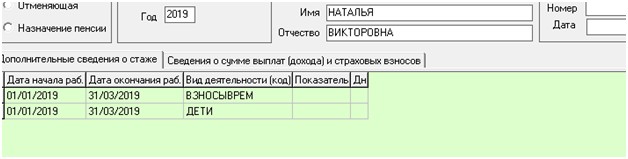

В «Дополнительных сведениях о стаже» обязательно нужно указать период, за который уплачены обязательные страховые взносы, а также период и причины, по которым у работника начисления меньше минимальной заработной платы.

В примере наша сотрудница совмещает трудовую деятельность и уход за ребенком до 3-х лет. Дополнительные сведения о стаже по ней будут заполнены по образцу.

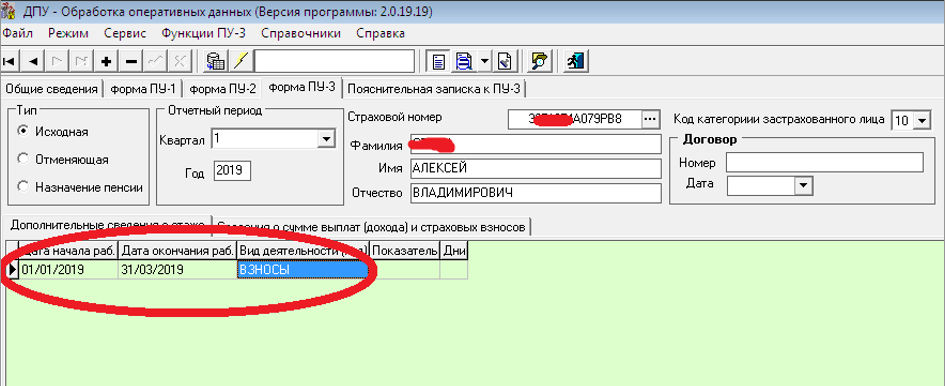

ВЗНОСЫВРЕМ — указывается только тот период, за который Индивидуальный предприниматель фактически уплатил взносы за работника. Но в рамках отчетного периода, т.е. за 1 квартал 2019 г: с 01.01.2019г. по 31.03.2019 г.

Если работник работает на полную ставку и его начисленная заработная плата составляет 330,00 руб. и выше, то «Код причины» не указывается, в дополнительных сведениях о стаже указывается только «ВЗНОСЫВРЕМ».

Важно! При подаче сведений за работников необходимо дополнительно к форме подать также пояснительную записку (ПЗ). Формируется ПЗ в той же ДПУ.

Пример заполнения ИП за самого себя

Наша видео инструкция по заполнению данных. В ней есть пример, когда деятельность велась не весь месяца, а только 10 дней. Остальные дни указаны как период бездействия. Многих интересует, что считается такими периодами. Позвонив инспектору, однозначного ответа я не получил:

«Если хотите указывать бездействие, то как вы докажете, что не работали?»

Но в то же время «Как вы подадите мне данные, так и Фонд и примет. Пока это никто не проверяет»

Также инспектор привела пример с семинара: если в газету/сайт давалось объявление об услугах ИП, значит деятельность ведётся (по всей видимости, без разницы, есть ли заказы).

Далее в статье рассмотрим пример заполнения при условии, что индивидуальный предприниматель работает ежемесячно и уплачивает обязательные страховые взносы в минимальном размере, установленном законодательством.

Сначала надо добавить Плательщика. В поля руководитель, кадровая служба и бухгалтерия вписывайте свое ФИО и телефон:

Создайте пачку. Тип — исходная, квартал — четвертый, год — отчетный (в 2020 вы подаете за 2019 год):

Кнопка «Добавить»:

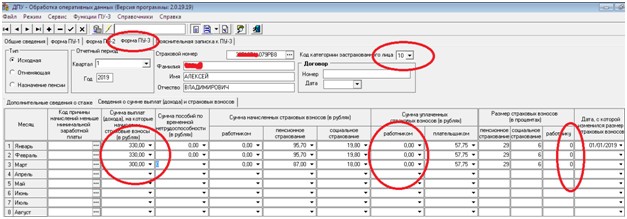

Пример заполнения, если вели деятельность весь год, взносы минимальные (суммарно 35% от минималки):

Код категории застрахованного лица — «10 — индивидуальный предприниматель».

Начисленные взносы — 330,00 руб. (минимальная заработная плата на момент написания статьи, из которой рассчитывается минимальный размер обязательных страховых взносов).

Также следует обратить внимание, что индивидуальный предприниматель платит взносы в размере 35% (29% на пенсионное страхование + 6% на социальное страхование).

Размер страховых взносов указывается следующего вида: 29, 6, 0 с 01.01.2004. Графы уплата страховых взносов работником не заполняется.

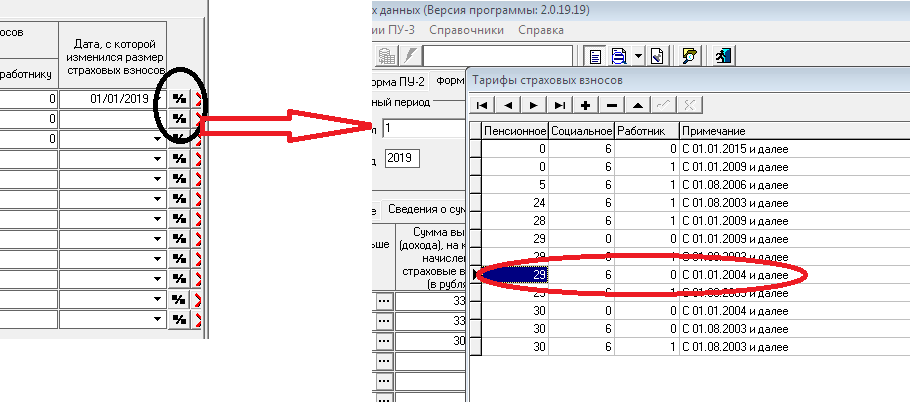

Для этого, в открытой электронной форме ПУ-3 в разделе «Сведения о суммах выплат» нажимаем на значок «%» и в открывшемся окне выбираем позицию «29 6 0 с 01.01.2004 и далее».

Эта позиция выбирается один раз.

Далее, после заполнения графы «Сумма выплат» при нажатии на клавишу «Пересчет начисленных взносов» и «Заполнение уплаты» программа автоматически пересчитает взносы по выбранным размерам. При этом колонки «Работником» в графах, обозначенных на рисунке 1 и 2 заполняться не будут. Они и не должны, в этом случае, быть заполнены!

Если при автоматическом заполнении колонки «Работником» буду заполнены, то Индивидуальному предпринимателю следует проверить выбранные размеры страховых взносов. И еще раз перезапустить «Пересчет начисленных взносов» и «Заполнение уплаты».

Обязательно в дополнительных сведениях о стаже указывается период уплаты взносов:

Первая форма ПУ-3 за текущий отчетный период должна иметь отметку «Исходная». Именно от срока подачи этой формы будет определяться своевременность предоставления отчета.

Как предоставить сведения?

Путеводитель на официальном сайте ssf.gov.by (п. 9 — Способ 3) сообщает: если вы (ИП, адвокат, нотариус) вели деятельность весь год и уплатили всю сумму (1386 р за 2019 год) до 1 марта, сведения за вас может заполнить инспектор Фонда. Но советуем позвонить и уточнить непосредственно у своего инспектора.

1. Без цифровой подписи

Подать заполненные в программе «Ввод ДПУ» сведения можно в своей районной инспекции Фонда (где состоите на учете), но только после оплаты взносов (перед посещением позвоните в инспекцию и уточните, отображается ли у них оплата). С собой возьмите:

- файл в формате .txt — нажмите в программе «сформировать пачку» и откроется папка с файлом, сохраните его на флешку. Файл также можно найти в: Папка с программойexportваш_номер_ФСЗНфайл.txt

- распечатанные сведения — нажмите на кнопку принтера, откроется PDF файл, распечатайте его. Также он будет находиться в: Папка с программойPDFфайл.pdf

Также, при отсутствии периодов бездействия, возможен вариант, что инспектор подаст данные за вас. Но обязательно позвоните и договоритесь. Если данные никто не подаст, будет штраф.

2. С цифровой подписью, по интернету

При удаленном способе сведения предоставляются через корпоративный портал ФСЗН. Для этого необходимо перейти по адресу portal.ssf.gov.by и авторизоваться с помощью электронно-цифровой подписи (ниже читайте, где получить сертификат).

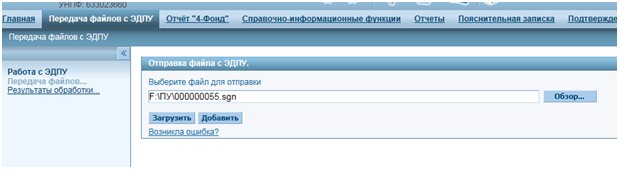

После авторизации подготовленную и подписанную цифровой подписью пачку с формой ПУ-3 загружают на портал:

- Перейти на вкладку «Передача файлов с ЭДПУ».

- Нажать «Обзор» и выбрать электронную пачку с цифровой подписью. Такая пачка имеет расширение «.sgn».

- Для отправки в ФСЗН нажимаем «Загрузить».

При нажатии на ссылку «Результаты обработки» в левой части рабочего окна можно отследить процесс обработки пачки ЭДПУ в ФСЗН, а также узнать принята ли пачка или отклонена.

Получение Атрибутивного сертификата ФСЗН и подписание пачки ДПУ

Для предоставления сведений удаленным способом с цифровой подписью необходимо наличие атрибутивного сертификата для работы с системами ФСЗН.

Проще говоря, необходимо заказать на флешку, которую выдавали для электронного декларирования, дополнительный файл.

Этот сертификат можно получить в любом центре, где выдается налоговый сертификат. Список региональных регистрирующих центров смотрите на https://nces.by/service/kontakt-ruc/. Его можно получить на ту же самую флешку. Также подходят электронные носители «ГосСУОК». Это позволяет получить атрибут ФСЗН без выпуска дополнительного носителя.

По вашему желанию специалист Национального центра электронных услуг может выслать сертификат вам на e-mail. Но с собой в Центр надо взять:

1. Документ об оплате 10,08 руб. с НДС. Счет-фактуру для оплаты можно скачать на https://nces.by/pki/fszn/fszn_commerce/. Оплатить в регистрирующем центре не получится, так как они оплату не принимают. Оплатить можно:

- через ЕРИП. Пусть в дереве: Электронное правительство – ГосСУОК – РУЦ для для юридических лиц – 6.2.43/вашУНП

- со своего расчетного счета через интернет-банкинг

- наличными в кассе банка.

2. Извещение от Фонда социальной защиты. В нем указан 9-значный учетный номер, который присваивается ИП при регистрации в качестве плательщика обязательных страховых взносов. Если извещение утеряно, обратитесь в ФСЗН для получения дубликата.

Узнать свой номер плательщика можно, просто позвонив своему инспектору ФСЗН.

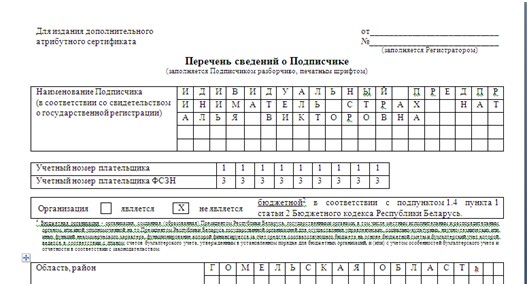

3. Перечень сведений о Подписчике, то есть о вас. Скачивать бланк тут: https://info-center.by/pki/perechen-fszn.pdf

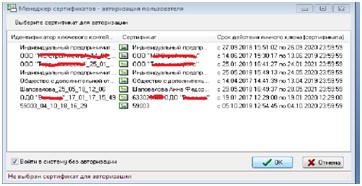

Внизу перечня будет графа «24-значный Серийный номер сертификата». Смотреть его надо здесь:

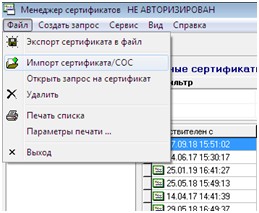

После получения Атрибутивного сертификата его необходимо импортировать в Персональный менеджер сертификатов Авест для ГосСУОК:

В менеджер входим без авторизации. Для этого ставим галочку «Войти в систему без авторизации» и нажимаем «ОК».

В открывшемся окне нажимаем на «Файл» и выбираем «Импорт сертификата/СОС».

В диалоговом окне нажимаем «Обзор» и выбираем атрибутивный сертификат ФСЗН, полученный в регистрирующем центре (Диск CD или присланный на электронную почту). Атрибутивный сертификат начинается с «40Е……», так его можно отличить от налогового сертификата.

Сроки сдачи и ответственность за их нарушение

Если вы платите взносы за себя, форму необходимо представлять ежегодно, до 31 марта.

А вот сведения за наемных лиц с 01.01.2019 предоставляются ежеквартально, в течение отчетного месяца:

- за 1 квартал 2019 года отчет предоставляется с 01.04.2019 г. по 04.2019 г.;

- за 2 квартал 2019 года — с 01.07.2019 г. по 31.07.2019 г.;

- за 3 квартал 2019 года — с 01.10.2019 г. по 31.10.2019 г.;

- за 4 квартал 2019 года — с 01.01.2020 г. по 31.01.2020 г.

Если индивидуальный предприниматель не имеет возможности предоставить отчет онлайн или лично инспектору в установленные сроки, он может предоставить отчет позже, но это уже будет считаться нарушением сроков сдачи отчета.

Пояснительная записка (только за наемных) ежеквартально не предоставляется и остается годовой.

За нарушение сроков сдачи отчета предусмотрена административная ответственность в виде штрафа в размере до 20 базовых величин, подробнее об этом можно прочитать здесь — https://www.ssf.gov.by/ru/otvetstv-ru/.

Как исправить форму?

С 01.01.2019 форма ПУ-3 имеет три типа: «исходная», «отменяющая», «назначение пенсии». При необходимости корректировки представленной ранее информации заполняется тип формы «исходная», которая заменит сведения предыдущей формы. Форма ПУ-3 (тип формы – «исходная») заполняется с нарастающим итогом с начала года с учетом изменений ранее представленных сведений отчетного периода.

С уважением, автор статьи Наталья.

5

4

голоса

Рейтинг статьи

Обнаружили ошибку или устаревшую информацию? Пожалуйста, напишите на почту finbelarus@yandex.by или в комментарии.

Ситуация

Работник ООО «Альфа» Иванов А.И. подал заявление о назначении трудовой пенсии по возрасту 7 августа 2017 г.

На период с 6 по 10 февраля 2017 г. работнику Иванову А.И. был предоставлен социальный отпуск без сохранения заработной платы. В связи с временной нетрудоспособностью согласно больничному ему было назначено соответствующее пособие на период с 10 по 20 апреля 2017 г.

Начисленные страховые взносы уплачены в полном объеме.

Размер взносов составляет 35% (28% (на пенсионное страхование за счет организации) + 6% (на социальное страхование за счет организации) + 1% (на пенсионное страхование за счет работника)).

Выплаты, на которые начисляются страховые взносы в ФСЗН, составили:

| Месяц | Сумма, руб. |

| Январь | 700,50 |

| Февраль | 525,23 |

| Март | 710,00 |

| Апрель | 350,10 |

| Май | 700,00 |

| Июнь | 720,20 |

| Июль | 720,20 |

| Всего | 4426,23 |

Пояснение к заполнению формы ПУ-3

1. Для оперативного ввода сведений о застрахованном лице в индивидуальный лицевой счет в период оформления документов для назначения пенсии работодатель обязан представить форму ПУ-3 (тип формы — назначение пенсии). Сделать это необходимо в течение 5 рабочих дней со дня подачи работником заявления о назначении пенсии (ч. 5 п. 16 Правил индивидуального (персонифицированного) учета застрахованных лиц в системе государственного социального страхования, утвержденных постановлением Совета Министров Республики Беларусь от 08.07.1997 N 837).

2. В разделе 2 «Дополнительные сведения о стаже» формы ПУ-3 указывается код вида деятельности «ПЕНСИЯ». При этом в графе «Период работы» указывается последний месяц текущего года, имеющий начисления (п. 56 приложения 2 к Инструкции о порядке заполнения форм документов персонифицированного учета, утвержденной постановлением правления Фонда социальной защиты населения Министерства труда и социальной защиты Республики Беларусь от 19.06.2014 N 7 (далее — Инструкция N 7), подп. 28.2 п. 28 Инструкции по формату документов персонифицированного учета, утвержденной постановлением правления Фонда социальной защиты населения Министерства труда и социальной защиты Республики Беларусь от 29.06.2009 N 10 (далее — Инструкция N 10)).

3. Период, за который уплачены взносы, обозначается в разделе 2 формы ПУ-3 кодом «ВЗНОСЫВРЕМ». Дни социального отпуска без сохранения заработной платы исключаются из периода с этим кодом (п. 62 приложения 2 к Инструкции N 7).

4. Период получения пособия по временной нетрудоспособности обозначается в разделе 2 формы ПУ-3 кодом «ПОСОБИЕ». Если пособие по временной нетрудоспособности назначено не за полный месяц (имеются отработанные дни и выплаты, на которые начисляются взносы), то период по коду «ПОСОБИЕ» можно как исключать, так и не исключать из периода по коду «ВЗНОСЫВРЕМ» (п. 61 приложения 2 к Инструкции N 7, подп. 28.2 п. 28 Инструкции N 10). В образце заполнения формы ПУ-3 период временной нетрудоспособности исключен из периода по коду «ВЗНОСЫВРЕМ».

Образец заполнения формы ПУ-3. Пенсия

Срок представления. Формы ПУ-3 за III квартал 2022 г. подаются с 01.10.2022 по 31.10.2022. В этот раз окончание срока (31.10.2022) выпадает на рабочий день (понедельник), поэтому для переноса последнего дня отчетной кампании нет оснований (абз. 2 ч. 1 п. 16, п. 20-1 Правил N 837).

Индексация МЗП. Как и в предыдущем полугодии, в III квартале в связи с индексацией менялся размер МЗП. Так, в июле и августе он составлял 482,29 руб. Вырастет ли МЗП за сентябрь, станет известно в середине октября, после опубликования индекса потребительских цен. Если МЗП вырастет и начисленная зарплата за сентябрь окажется ниже ее нового размера, в форме ПУ-3 необходимо будет отразить код такой причины — 23.

Типичные ошибки. Анализ типичных нарушений, которые выявлены ФСЗН в ходе мониторингов, проверок и контрольных мероприятий правильности оформления документов персонифицированного учета, показывает, что в большинстве случаев они не имеют «сезонности». На сайте ФСЗН (https://ssf.gov.by/ru/voprosy-oshibki-ru/) отмечены следующие типичные ошибки.

|

Нарушение |

Как правильно |

|

Отражение выплат, пособий и взносов |

|

|

Суммы заработной платы и иных выплат, отраженные в форме ПУ-3, не соответствуют суммам, указанным в бухгалтерских документах |

Формы ПУ-3 заполняются на основании документов бухучета (в т.ч. лицевых счетов, расчетных ведомостей) (абз. 2 ч. 1 п. 10 Правил N 837) |

|

Суммы отпускных и пособий по временной нетрудоспособности отражены не в тех месяцах, за которые они начислены |

Суммы отпускных и пособий по временной нетрудоспособности отражаются в форме ПУ-3 в месяце, за который начислены (абз. 2, 3 ч. 1 п. 16 Инструкции о заполнении ДПУ) |

|

Суммы премий отражены не в тех месяцах, в которых они начислены |

Суммы премий и (или) иных стимулирующих выплат, размер которых определяется по результатам работы за месяц или другой отчетный период, и (или) выплаты, не связанные с исполнением трудовых обязанностей работника, указываются в месяце, в котором они начислены (абз. 2 ч. 1 п. 16 Инструкции о заполнении ДПУ) |

|

В графе «Сумма выплат (дохода), на которые начисляются страховые взносы» отражены выплаты, на которые в соответствии с законодательством не начисляются взносы в ФСЗН |

В этой графе отражаются суммы выплат всех видов в денежном и (или) натуральном выражении, на которые согласно законодательству начислялись страховые взносы (абз. 2 ч. 1 п. 16 Инструкции о заполнении ДПУ). Данная ошибка приводит к завышению заработка, учитываемого при назначении пенсий |

|

В графе «Сумма пособий по временной нетрудоспособности» отражены суммы пособий по уходу за ребенком в возрасте до трех лет, пособий в связи с рождением ребенка, пособий женщинам, ставшим на учет в государственных организациях здравоохранения до 12-недельного срока беременности |

В указанной графе отражаются только пособия по временной нетрудоспособности, по беременности и родам и доплата к нему, а также оплата дополнительного свободного от работы дня, предоставляемого ежемесячно матери (мачехе) или отцу (отчиму), опекуну (попечителю), воспитывающей (воспитывающему) ребенка-инвалида в возрасте до 18 лет. Иные пособия, выплачиваемые за счет средств ФСЗН, указываются в графе 4 по строке 1 пояснительной записки к формам ПУ-3 (абз. 3 ч. 1 п. 16 Инструкции о заполнении ДПУ, абз. 3 и 4 ч. 1 подп. 1.1 Требований) |

|

Неправомерно отражены суммы обязательных страховых взносов на пенсионное страхование (28%) работающему инвалиду II группы |

Работодатели освобождаются от уплаты обязательных страховых взносов в бюджет ФСЗН на пенсионное страхование в части выплат, начисленных в пользу работающих граждан, являющихся инвалидами I и II группы, с месяца, следующего за месяцем, в котором установлена инвалидность (абз. 2 п. 1 ст. 12 Закона N 118-З) |

|

Гражданско-правовые договоры (ГПД) |

|

|

Не отражены (неверно отражены) выплаты, произведенные по ГПД |

Вознаграждения по ГПД включаются в форму ПУ-3 в соответствии с отражением их в бухучете, т.е. в месяце, в котором они начислены (абз. 2 ч. 1 п. 10 Правил N 837) |

|

По застрахованным лицам, работавшим в течение отчетного периода (года) по трудовому договору и ГПД, форма ПУ-3 не заполнена отдельно по каждому виду договора, а заполнена одна форма; заполнена одна форма ПУ-3 по застрахованному лицу, выполнявшему работы по нескольким ГПД в одном отчетном периоде (году) |

Если в течение отчетного периода застрахованное лицо работало по нескольким видам договоров (например, по трудовому договору и ГПД), то заполняется отдельная форма по каждому виду договора. При этом по каждому ГПД заполняется отдельная форма ПУ-3 (ч. 2 и 3 п. 18 Инструкции о заполнении ДПУ) |

|

В разделе 2 формы ПУ-3 неверно отражены периоды выполнения работ на основе ГПД (код вида деятельности «ДОГОВОР») |

Кодом «ДОГОВОР» отражается период выполнения работ по ГПД, за который выплачено вознаграждение. Если этот период приходится на несколько отчетных лет, он указывается отдельными строками (п. 51 приложения 2 к Инструкции о заполнении ДПУ, ч. 3 п. 18 Инструкции о заполнении ДПУ, подп. 28.2 Инструкции по формату ДПУ) |

|

Не представлена форма ПУ-3 с указанием кода вида деятельности «НЕОПЛДОГ» |

Если вознаграждение по ГПД не начислялось, указывают код «НЕОПЛДОГ» и период действия договора (п. 65 приложения 2 к Инструкции о заполнении ДПУ) |

|

Дополнительные сведения о стаже |

|

|

Вместо кода вида деятельности «ПРЕМИЯ» отражен код вида деятельности «ВЗНОСЫВРЕМ» в месяце, в котором отсутствуют рабочие дни |

Кодом «ПРЕМИЯ» обозначается период уплаты страховых взносов в месяце, в котором начислена только премия (материальная помощь и т.п.) (п. 63 приложения 2 к Инструкции о заполнении ДПУ) |

|

Из периода уплаты взносов (код вида деятельности «ВЗНОСЫВРЕМ») не исключались дни прогулов и социальных отпусков без сохранения заработной платы |

Кодом «ВЗНОСЫВРЕМ» обозначается только период, за который уплачены взносы. За период прогула выплаты не начисляются и соответственно взносы не уплачиваются (п. 62 приложения 2 к Инструкции о заполнении ДПУ) |

|

Неверно отражены периоды получения пособия по временной нетрудоспособности (код вида деятельности «ПОСОБИЕ») |

Кодом «ПОСОБИЕ» обозначается период, за который назначены пособия работающему гражданину (п. 61 приложения 2 к Инструкции о заполнении ДПУ). Если за некоторые дни больничного пособие не назначается (например, в соответствии с п. 9 Положения N 569), они не включаются в период с кодом «ПОСОБИЕ». Если в месяце кроме пособия начислены другие выплаты и с них уплачены взносы в ФСЗН, то код «ПОСОБИЕ» может не исключаться из периода по коду «ВЗНОСЫВРЕМ» (подп. 28.2 Инструкции по формату ДПУ). Большое количество примеров по заполнению кода «ПОСОБИЕ» в разных ситуациях можно найти в материалах |

Как исправить ошибки. Если обнаружена ошибка за текущий год, то исправить ее можно, представив форму ПУ-3 (тип формы — исходная) за текущий отчетный квартал с учетом изменений ранее представленных сведений. При этом откорректированные сведения отражаются в месяцах, в которых были допущены ошибки, остальные данные повторяются в таком же виде, как они были заполнены в ранее представленной форме ПУ-3 (ч. 1 п. 22 Инструкции о заполнении ДПУ).

Если исправлена ошибка за прошлый отчетный год, необходимо еще раз подать форму ПУ-3 (тип формы — исходная) за этот период, но уже с откорректированными сведениями. Также надо подать и новую пояснительную записку за соответствующий год. В этом случае все указанные документы представляются в орган ФСЗН по месту постановки на учет в качестве плательщика взносов (ч. 4 п. 6 Инструкции о приеме-передаче ДПУ).

В заключение отметим, что административным нарушением является не только несвоевременная (просрочка составляет более трех рабочих дней) подача форм ПУ-3, но и представление этих документов с заведомо недостоверными сведениями (ст. 24.11 КоАП).

Работодатель также несет материальную ответственность перед пенсионером в случае, когда несвоевременная подача формы ПУ-3 или недостоверные сведения в ней нанесли пенсионеру ущерб.

Пенсия, излишне выплаченная пенсионеру из-за представленных недостоверных сведений, с работодателя-организации взыскивается в бесспорном порядке, а с работодателя — физического лица — через суд (ст. 76 Закона N 1596-XII).

vitvesti.by

Какую сумму взносов и в какой срок необходимо уплатить в бюджет ФСЗН?>>>

постановлением правления ФСЗН от 30.11.2022 № 17 внесены изменения в:

– Инструкцию по формату документов персонифицированного учета, утвержденной постановлением правления ФСЗН от 29.06.2009 № 10;

– Положение о порядке предоставления информации застрахованному лицу и страхователю, утвержденном постановлением правления ФСЗН от 29.12.2009 № 18;

– Инструкцию о порядке предоставления сведений о периодах уплаты обязательных страховых взносов, утвержденную постановлении правления ФСЗН от 10.12.2013 № 16;

– Инструкцию о порядке заполнения форм документов персонифицированного учета, утвержденной постановлением правления ФСЗН от 19.06.2014 № 7.

В частности, определен порядок отражения в форме ПУ-3 размеров взносов на пенсионное страхование в случае, если работающий гражданин заключил договор дополнительного накопительного пенсионного страхования (далее — договор). Так, в графе «Размер обязательных страховых взносов, процентов, пенсионное страхование» формы ПУ-3 указывается размер обязательных страховых взносов на пенсионное страхование, который снижен на величину страхового взноса за счет средств работодателя, согласно заключенному застрахованным лицом договору.

По истечении 2 месяцев после месяца, за который работодателем уплачены страховщику страховые взносы, по застрахованным лицам, заключившим договор, при доначислении сумм заработной платы (среднего заработка, доплат до минимальной заработной платы, установленной и проиндексированной в соответствии с законодательством) в форме ПУ-3 указывается размер обязательных страховых взносов на пенсионное страхование, установленный в соответствии с законодательством. В графе «Дата, с которой изменился размер обязательных страховых взносов» указывается второе число месяца. Если же за следующий месяц корректировки заработной платы (среднего заработка, доплат до минимальной заработной платы, установленной и проиндексированной в соответствии с законодательством) не было, указывается первое число месяца.