Итак, вы заключили договор с брокером, открыли индивидуальный инвестиционный счет и положили на него деньги. Пора получить доход.

Нам нужно будет пройти три этапа: установить контакт с налоговой, подать документы и получить решение о вычете.

Что такое налоговый вычет по ИИС

Речь о налоговых вычетах и льготах, которые даются по программе индивидуальных инвестиционных счетов. Государство хочет, чтобы вы много и хорошо вкладывали, поэтому делает для вас более выгодные инвестиционные условия, чем по обычным брокерским счетам.

ИИС — это вид брокерского счета, только со специальными налоговыми льготами.

Налоговая дает два типа вычетов по ИИС: либо вычитает ваши инвестиции из налогооблагаемого дохода, либо не облагает налогом ваш инвестиционный доход. Первый вариант самый популярный, потому что прибавляет к вашей доходности 13%.

Чтобы воспользоваться государственными бонусами, нужно учесть некоторые нюансы — об этом мы писали в статье об ИИС. Прочитайте ее сначала, если вы не понимаете, о чем речь.

Кто может получить налоговый вычет по ИИС

Вычеты положены налоговым резидентам России. Резидент — это тот, кто живет в стране от полугода. При этом надо соответствовать требованиям: не закрывать ИИС хотя бы три года с даты открытия и не иметь других ИИС одновременно с тем, по которому хотите вычет.

ИИС обычно открывают с 18 лет, как и обычные брокерские счета и счета доверительного управления. Некоторые брокеры и УК могут открывать счета с более раннего возраста, например с 16 или даже 14 лет, но для сделок потребуется письменное согласие законных представителей ребенка.

Как получить налоговый вычет по ИИС: пошаговая инструкция

- Зарегистрироваться в личном кабинете на сайте налоговой.

- Получить неквалифицированную электронную подпись.

- Подготовить документы: скан договора с брокером, подтверждение зачисления средств на ИИС и справку о доходах и суммах налога физического лица — раньше она называлась 2-НДФЛ.

- Заполнить декларацию 3-НДФЛ, в том числе заявление на налоговый вычет по ИИС.

- Дождаться рассмотрения декларации, а потом — денег на счет.

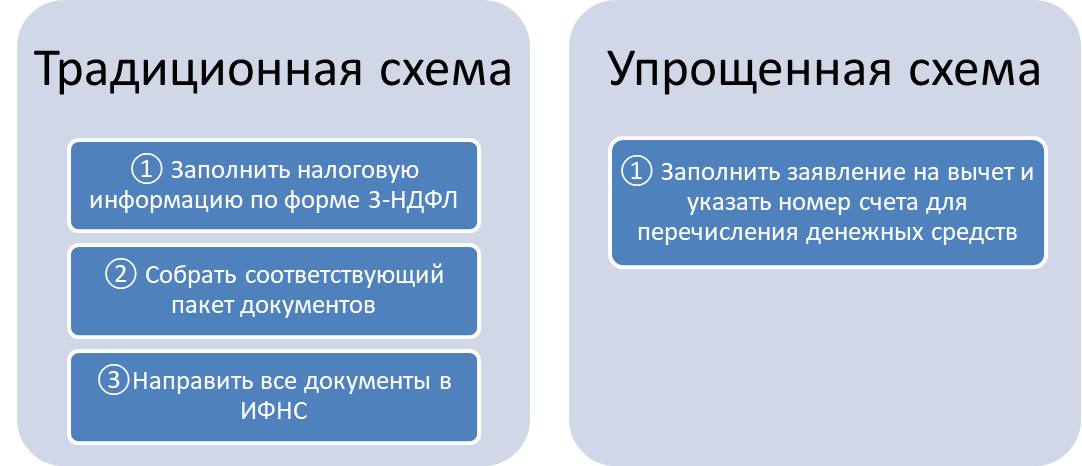

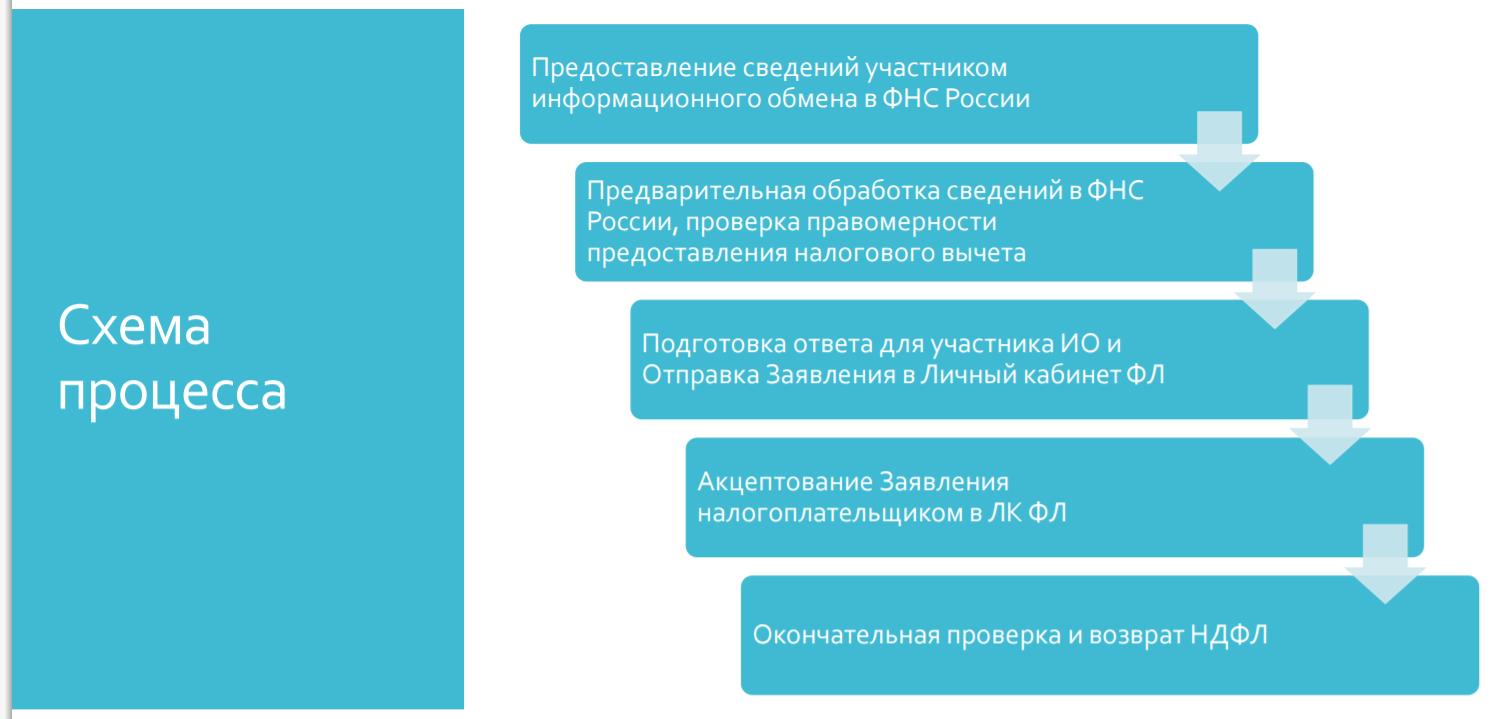

С 2022 года вычет можно получить и в упрощенном порядке. Брокер или УК сообщит в налоговую, что инвестор пополнил ИИС, и налоговая подготовит заявление о вычете. Его надо будет подписать в личном кабинете на сайте налоговой.

Шаг 1

Зарегистрироваться в личном кабинете на сайте налоговой

Так как вычет налоговый, вам придется общаться с налоговой службой. Вот как это происходило у меня.

Позвонил на всякий случай и спросил про логин и пароль от личного кабинета. Мне сказали, что за ними я могу прийти в любую налоговую и что с собой для этого мне нужно взять паспорт. Еще нужно знать свой ИНН. Если идти в отделение ФНС по месту жительства, то нужен только паспорт, а ИНН знать необязательно.

Я поехал в местное отделение ФНС, взял там талон в электронную очередь. Мой номер высветился почти сразу. Не пугайтесь толп в ФНС: даже если людей много, они не стоят в одной очереди. Оператору в налоговой я сказал, что пришел за данными для личного кабинета, отдал свой паспорт и через три минуты получил листок с логином и временным паролем для личного кабинета на сайте налоговой.

Дома я зашел в личный кабинет по логину и временному паролю. Пришлось примерно три дня ждать, пока в личном кабинете появилась вся информация: объекты налогообложения, справки 2-НДФЛ и так далее.

После этого можно считать, что контакт с налоговой установлен.

Что можно делать через личный кабинет на сайте налоговой

- Видеть все свои объекты налогообложения и суммы начисленных налогов по ним.

- Видеть все суммы уплаченных и неуплаченных налогов. Можно платить через интернет.

- Получать отчеты об уплаченных налогах.

- Формировать декларации по форме 3-НДФЛ.

- Подавать документы на налоговый вычет.

Шаг 2

Получить неквалифицированную электронную подпись

Налоговая декларация — официальный документ, на котором должна стоять ваша подпись. Если вы подаете декларацию через интернет, на ней должна стоять электронная подпись.

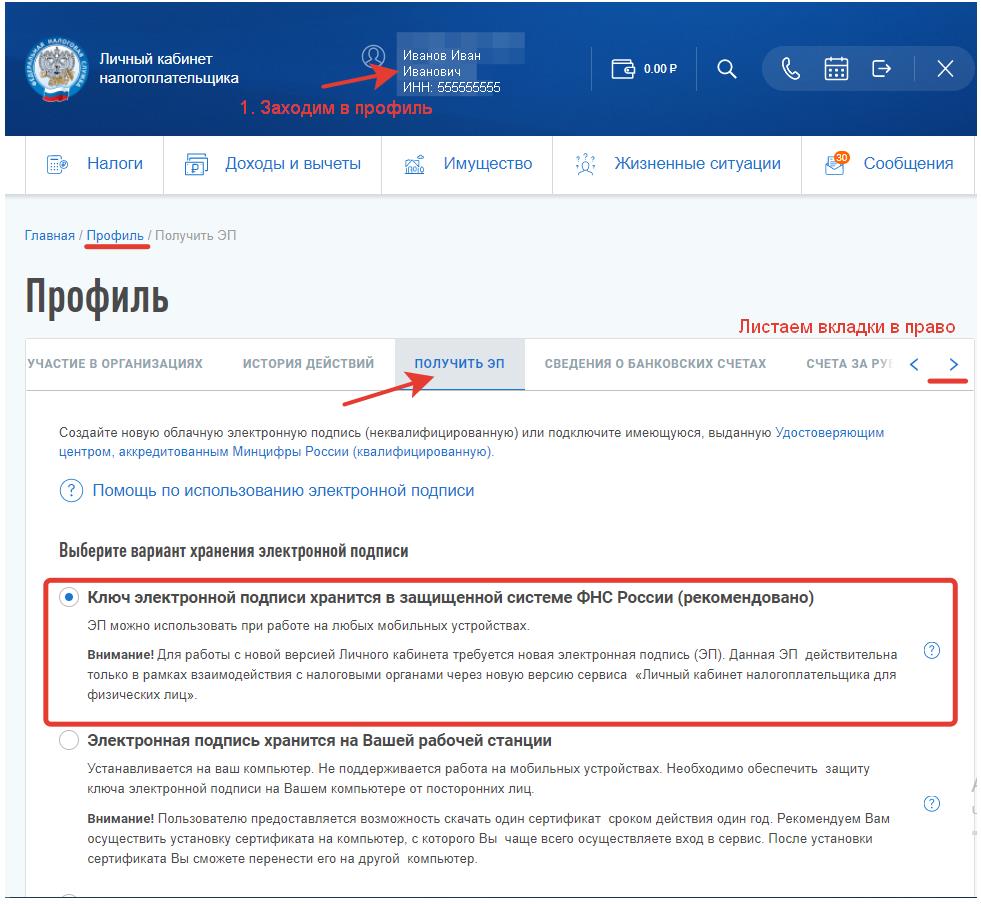

Получить сертификат электронной подписи тоже можно в личном кабинете на сайте налоговой, для этого надо зайти в свой профиль и выбрать вкладку «Получить ЭП».

Вас попросят придумать и ввести пароль для доступа к сертификату электронной подписи. Этот пароль — главное, что нужно запомнить.

После этого можно заполнять документы на вычет по ИИС.

Эта подпись — неквалифицированная

Важно: электронная подпись, которую можно получить на сайте налоговой, — неквалифицированная. Это самая простая электронная подпись. Ей нельзя подписывать никакие другие документы, кроме документов на сайте налоговой.

Про квалифицированную электронную подпись мы напишем отдельную статью.

Шаг 3

Подготовка документов

Чтобы получить вычет по ИИС, нужно подать декларацию 3-НДФЛ в налоговую вместе с пакетом документов. Вот что нужно собрать.

Справку о доходах по форме 2-НДФЛ за тот год, в котором вы вносили деньги на ИИС. Она подтверждает, что вы получали доход и платили налог по ставке 13% в этом налоговом периоде. Справку можно получить в бухгалтерии по месту работы.

Скан договора об открытии брокерского счета. Это может быть договор на ведение ИИС, договор о брокерском обслуживании с использованием ИИС, заявление, уведомление или извещение о присоединении к регламенту или договору брокерского обслуживания с использованием ИИС или генеральное соглашение. У каждого брокера этот документ называется по-своему.

Подтверждение зачисления средств на ИИС. Если деньги вносились наличными в кассу — это приходный кассовый ордер. Если деньги переводились с банковского счета — это платежное поручение. Если деньги переводились с другого брокерского счета — это поручение на перечисление денежных средств и отчет брокера.

Например, Роман внес денежные средства в кассу банка, а банк по его поручению перечислил деньги брокеру для зачисления на ИИС. В кассе банка ему выдали приходный кассовый ордер и квитанцию, их он и приложил к декларации.

Шаг 4

Заполняем декларацию 3-НДФЛ

Декларацию можно заполнить в интернете, а можно загрузить файл, созданный в программе «Декларация». Для примера мы будем заполнять онлайн в личном кабинете налогоплательщика.

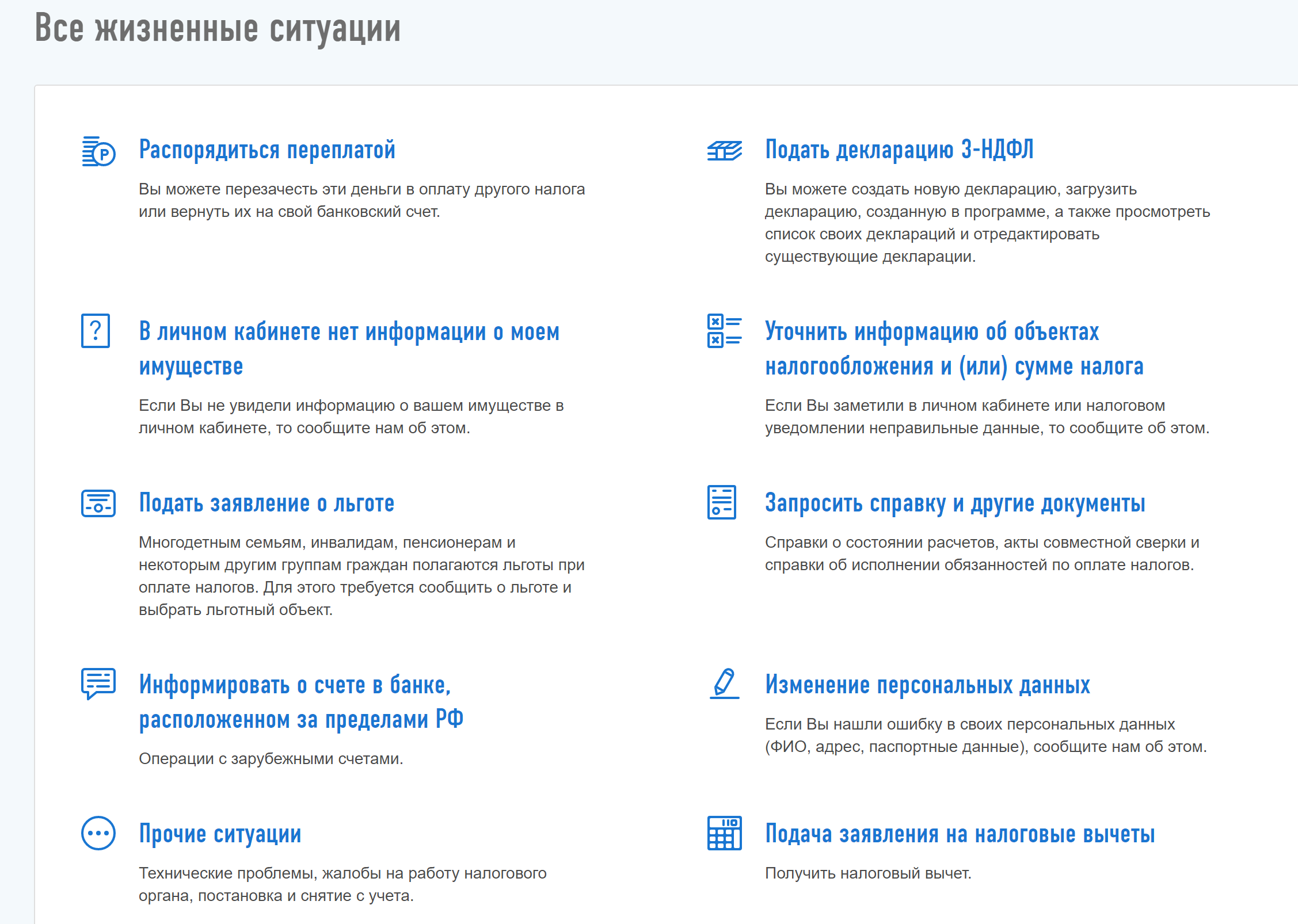

В разделе «Жизненные ситуации» выберите пункт «Подать декларацию 3-НДФЛ»:

Заполнять декларацию в интернете просто: все интуитивно понятно. Большая часть информации там будет уже заполнена автоматически.

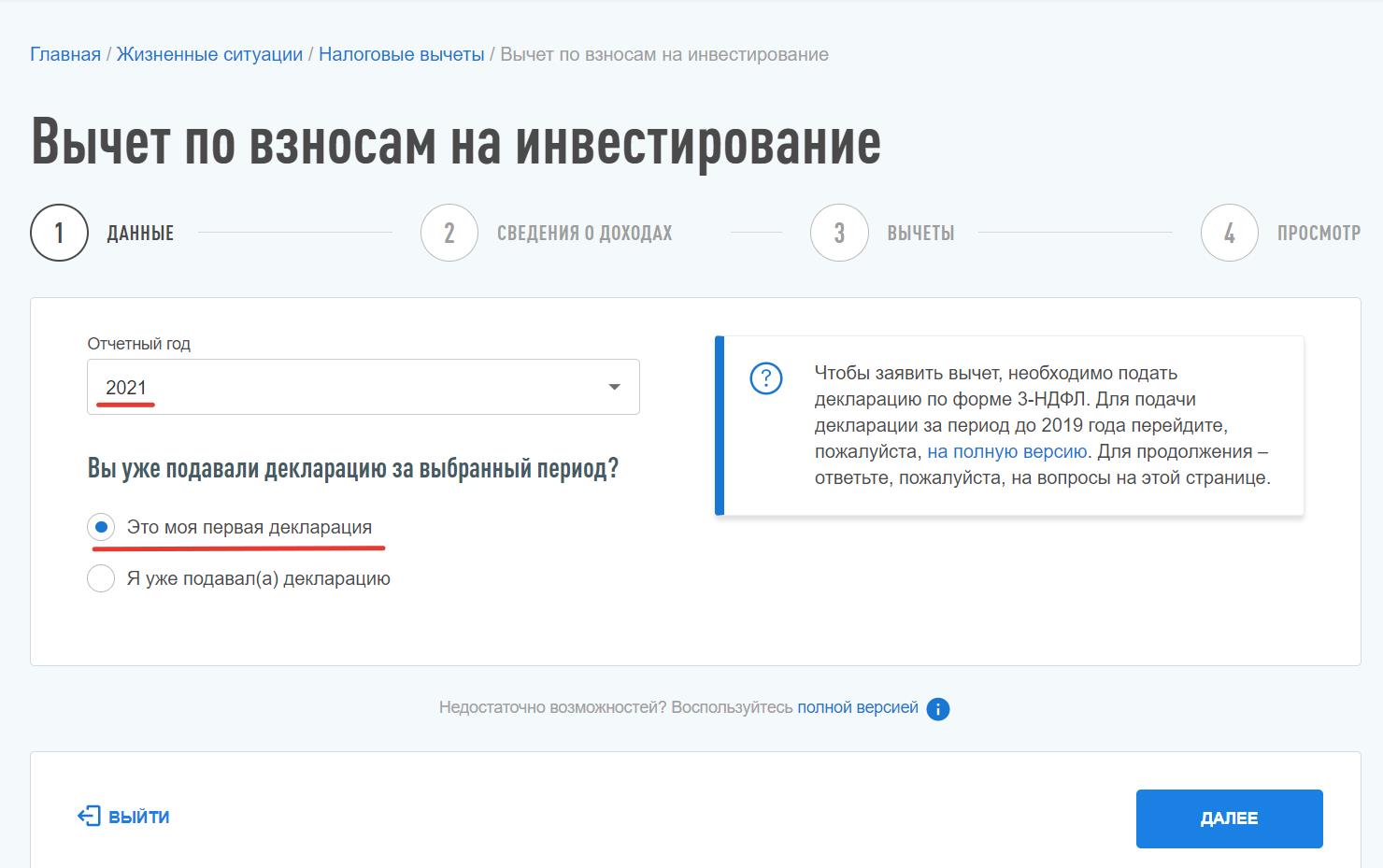

Сначала выберите год, за который подаете декларацию. Нужно выбирать тот год, в котором вы вносили деньги на ИИС:

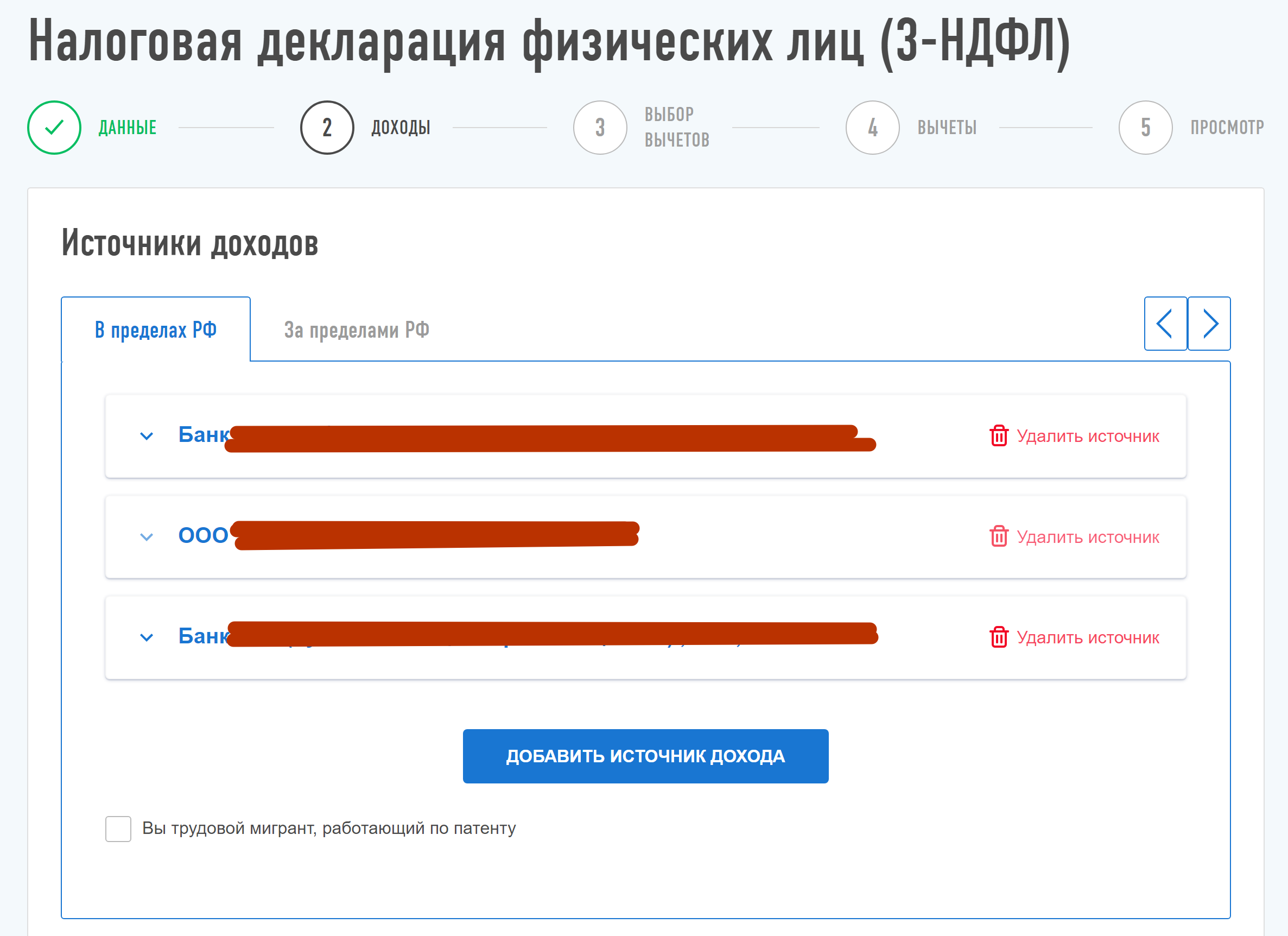

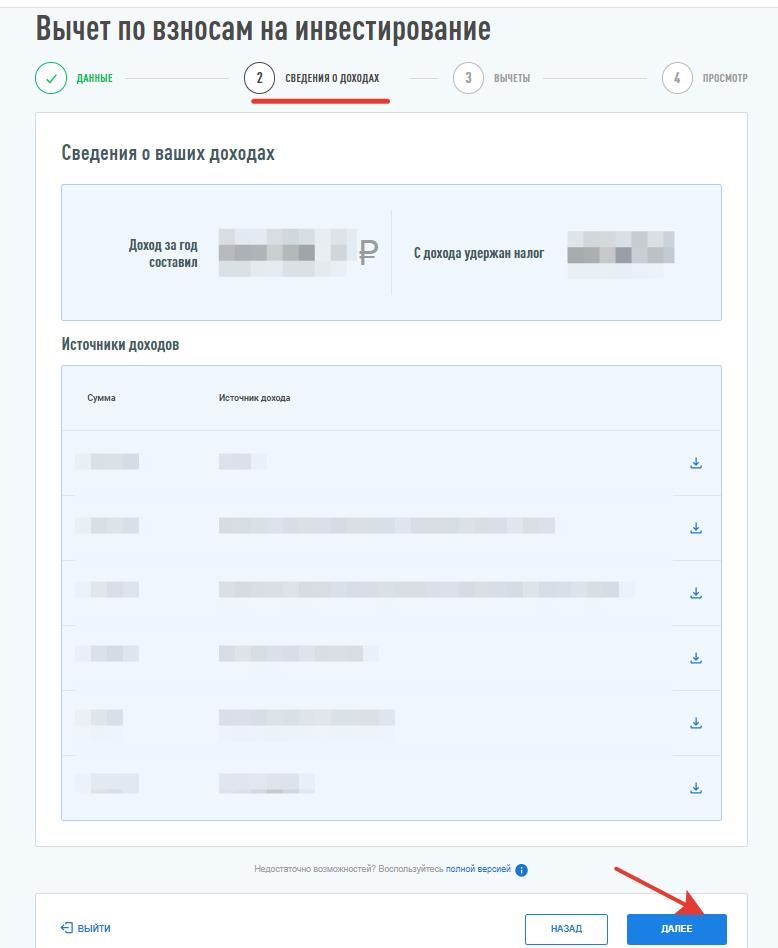

На втором этапе нужно указать доходы и их источники. Если ваш налоговый агент — обычно это работодатель — уже сдал годовую отчетность, данные о доходах можно загрузить из справки, которую он передал в налоговую. Для этого надо отметить галочкой работодателя и нажать кнопку «Заполнить из справки».

Если ваш работодатель еще не сдал отчетность, заполнять раздел придется вручную на основании вашей справки 2-НДФЛ.

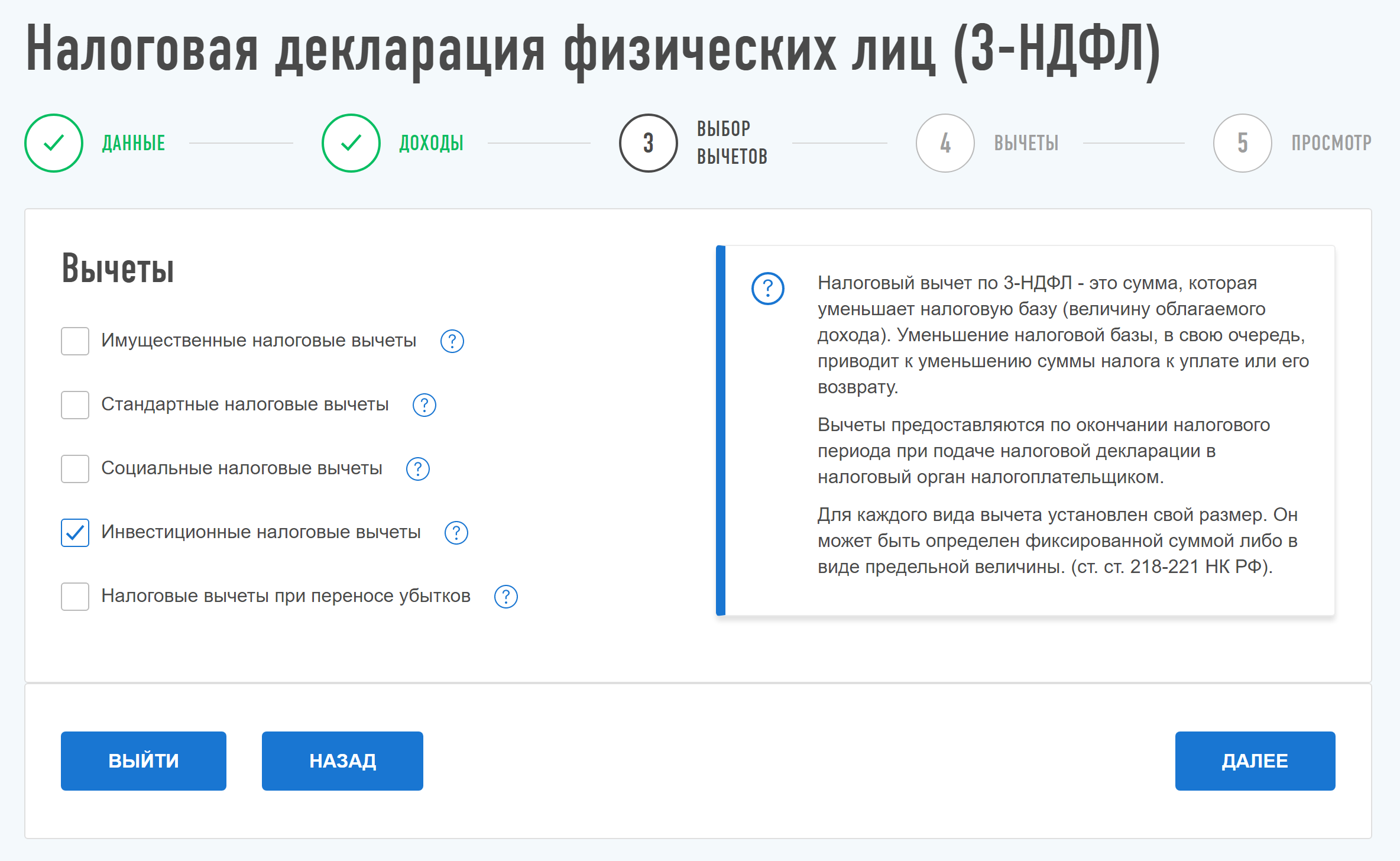

На третьем этапе нужно выбрать вычеты, которые будут заявлены в декларации. Вычет по ИИС относится к инвестиционным вычетам, их нужно отметить галочкой.

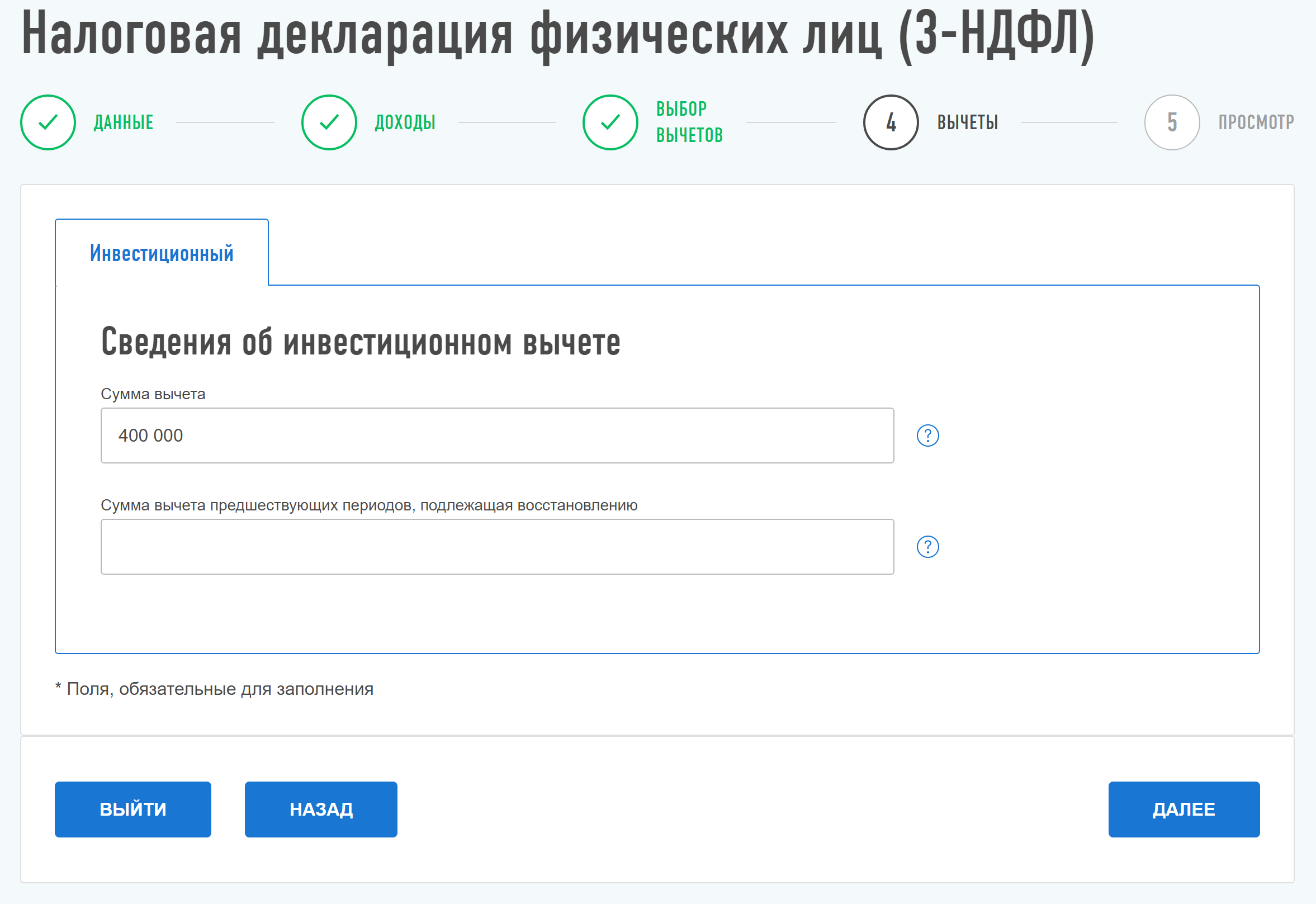

После этого надо указать сумму инвестиционного вычета — то есть ту сумму, которую вы за год внесли на ИИС.

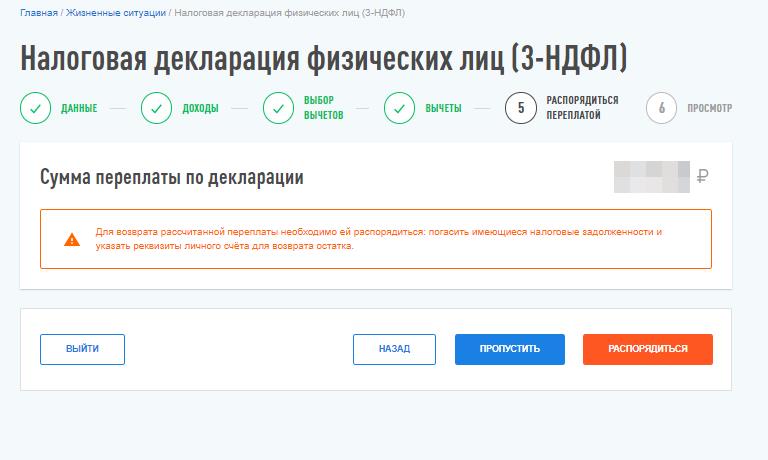

Теперь можно сделать заявление на возврат налога — для этого жмем кнопку «Распорядиться». Этот шаг можно пропустить и сначала закончить заполнение 3-НДФЛ, но потом все равно придется заполнять заявление.

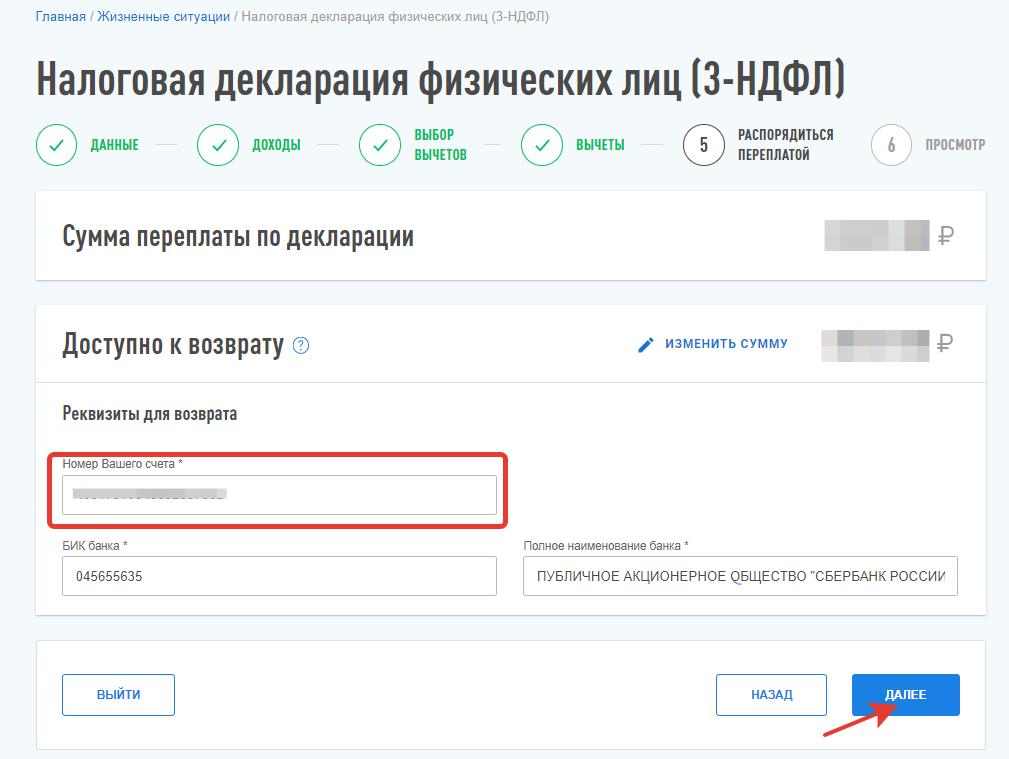

Если у вас нет долгов по налогам, вы можете получить сумму возврата на свой банковский счет, реквизиты которого указываются в этом же разделе.

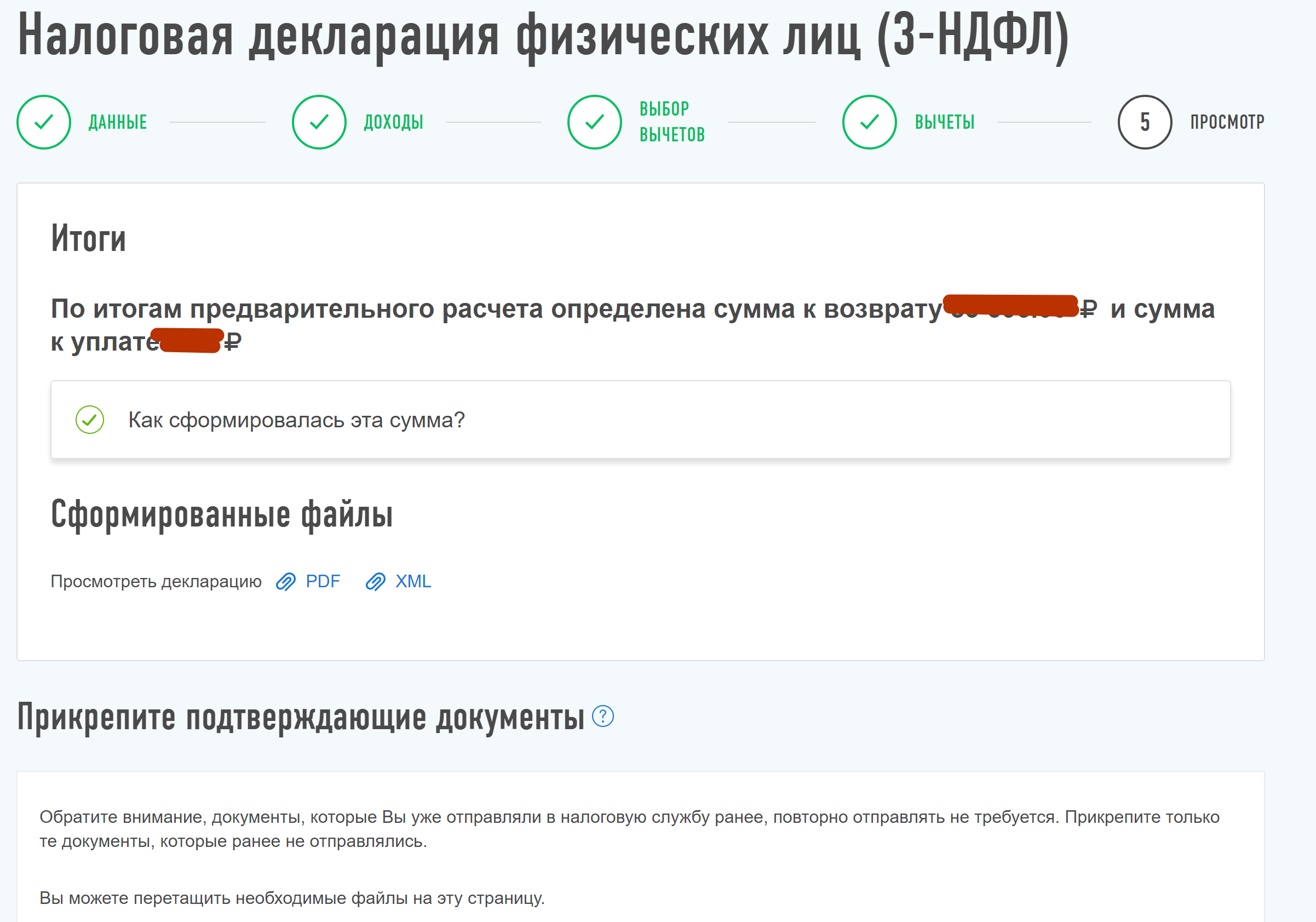

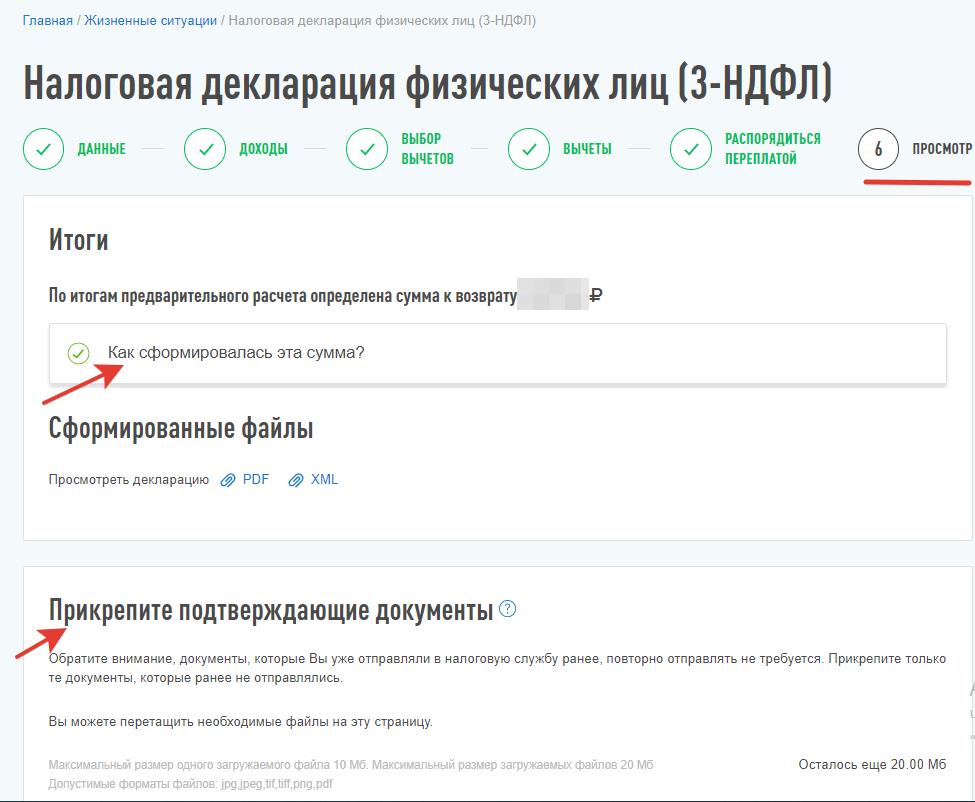

На последнем шаге вам покажут сумму налога к возврату. Здесь же надо загрузить сканы подтверждающих документов: справки 2-НДФЛ, договора об открытии ИИС и подтверждения зачисления денег на него.

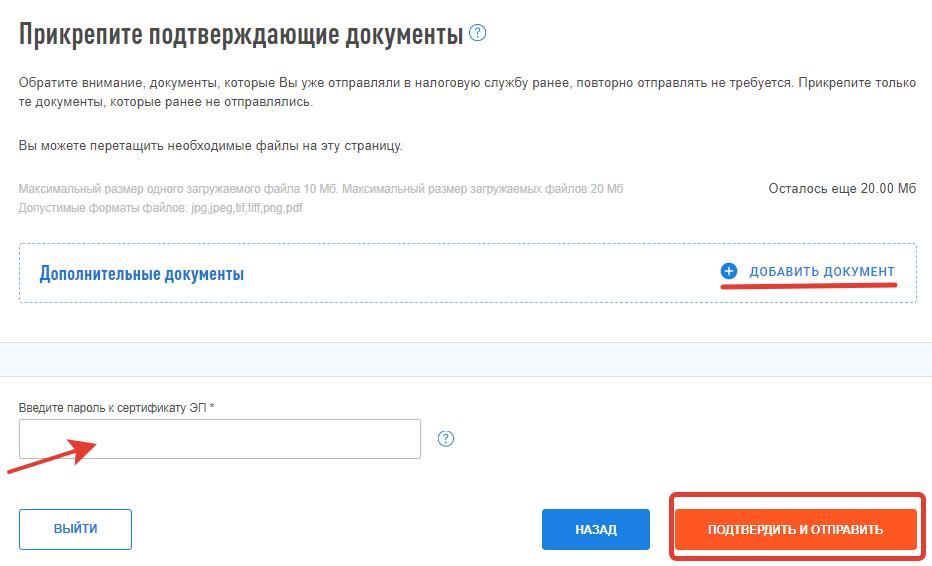

Останется только ввести пароль от своей электронной цифровой подписи и нажать кнопку «Подтвердить и отправить». Поздравляем, декларацию вы отправили.

Шаг 5

Ждем ответа и денег

Ждать денег приходится в среднем четыре месяца. Три месяца — это официальный срок рассмотрения декларации со дня ее представления.

Сам возврат должен быть осуществлен в течение одного месяца со дня подачи заявления на возврат, но не ранее завершения рассмотрения декларации.

В случае с упрощенным порядком камеральная проверка должна занимать не более месяца, а на перевод денег дается 15 дней.

Итоги

Получать вычет через сайт налоговой намного проще и понятнее, чем может показаться. А мой единственный поход в ФНС был очень полезным, потому что доступ в личный кабинет пригодится еще много раз.

Содержание страницы

- Общая информация

- Инвестиционный вычет в размере доходов от продажи ценных бумаг

- Инвестиционный вычет в сумме денежных средств, внесенных на индивидуальный инвестиционный счет

- Инвестиционный вычет в сумме дохода по операциям, учитываемым на индивидуальном инвестиционном счете

Общая информация

^К началу страницы

Правом на инвестиционные налоговые вычеты обладает налогоплательщик, который осуществлял определенные операции, в частности:

- с ценными бумагами, обращающимися на организованном рынке ценных бумаг, в результате которых получил доход;

- вносил личные денежные средства на свой индивидуальный инвестиционный счет;

- получал доход по операциям, учитываемым на индивидуальном инвестиционном счете.

Порядок предоставления инвестиционных налоговых вычетов установлен ст. 219.1 и 221.1 НК РФ.

Инвестиционный вычет в размере доходов от продажи ценных бумаг

^К началу страницы

Общая информация

- налоговый вычет предоставляется при реализации (погашении) ценных бумаг, обращающихся на организованном рынке ценных бумаг, находившихся в собственности более трех лет;

- предельный размер налогового вычета определяется как произведение количества лет нахождения ценных бумаг в собственности и суммы, равной 3 000 000 рублей;

- срок нахождения ценной бумаги в собственности исчисляется исходя из метода реализации (погашения) ценных бумаг, приобретенных первыми по времени (ФИФО);

- налоговый вычет не применяется при реализации (погашении) ценных бумаг, учитываемых на индивидуальном инвестиционном счете.

Порядок получения вычета

Налоговый вычет предоставляется налогоплательщику налоговым агентом при исчислении суммы налога начиная с 2017 года или при представлении налоговой декларации по итогам 2017 года и более поздних налоговых периодов.

Для получения инвестиционного вычета по окончании года, налогоплательщику необходимо:

1

Подготовить копии документов, подтверждающих наличие права на налоговый вычет (например, отчеты брокера, подтверждающие срок нахождения реализованных ценных бумаг в собственности, а также правильность расчета налогового вычета).

2

Заполнить налоговую декларацию (по форме 3-НДФЛ).

3

Предоставить в налоговый орган по месту жительства заполненную налоговую декларацию с копиями документов, подтверждающих право на получение налогового вычета.

В случае если в представленной налоговой декларации исчислена сумма налога к возврату из бюджета, вместе с налоговой декларацией следует подать в налоговый орган заявление на возврат НДФЛ.

Для получения налогового вычета при исчислении налога налоговым агентом необходимо предоставить налоговому агенту заявление на получение налогового вычета.

При этом при предоставлении налогового вычета налоговый агент:

- самостоятельно определяет размер налогового вычета, на который имеет право налогоплательщик,

- представляет налогоплательщику расчет о величине предоставленного ему вычета.

В случае, если при предоставлении налогового вычета несколькими налоговыми агентами его совокупная величина превысила предельный размер, на который Вы имеете право, необходимо представить в налоговый орган по месту жительства налоговую декларацию и доплатить соответствующую сумму налога.

Инвестиционный вычет в сумме денежных средств, внесенных на индивидуальный инвестиционный счет

^К началу страницы

Общая информация

- налоговый вычет предоставляется в сумме денежных средств, внесенных в налоговом периоде на индивидуальный инвестиционный счет, но не более 400 000 рублей в целом за год;

- налоговый вычет предоставляется налогоплательщику при условии, что в течение срока действия договора на ведение индивидуального инвестиционного счета налогоплательщик не имел других договоров на ведение индивидуального инвестиционного счета (за исключением случаев прекращения договора с переводом всех активов, учитываемых на индивидуальном инвестиционном счете, на другой индивидуальный инвестиционный счет, открытый тому же физическому лицу);

- в случае прекращения договора на ведение индивидуального инвестиционного счета до истечения 3-х лет с момента открытия, сумма налога, не уплаченная налогоплательщиком в бюджет в связи с получением налогового вычета, подлежит восстановлению и уплате в бюджет с взысканием с налогоплательщика сумм пеней;

- налоговым вычетом можно воспользоваться при представлении налоговой декларации за 2015 и более поздние налоговые периоды.

Порядок получения вычета по налоговой декларации (по форме 3-НДФЛ)

Налоговый вычет может быть получен налогоплательщиком при представлении налоговой декларации по итогам налогового периода.

Для этого необходимо:

1

Заполнить налоговую декларацию (по форме 3-НДФЛ).

2

Получить справку из бухгалтерии по месту работы о суммах начисленных и удержанных налогов за соответствующий год по форме 2-НДФЛ.

3

Подготовить копии документов, подтверждающих наличие права на налоговый вычет.

Такими документами могут быть:

- договор на ведение индивидуального инвестиционного счета или;

- договор о брокерском обслуживании / договор доверительного управления в форме единого документа, подписанного сторонами, или

- заявление (уведомление, извещение) о присоединении к регламенту (договору) брокерского обслуживания или доверительного управления*

4

Подготовить копии документов, подтверждающий факт зачисления денежных средств на индивидуальный инвестиционный счет.

Такими документами могут быть:

- платежное поручение, если денежные средства зачислялись с банковского счета, или;

- приходно-кассовый ордер, если денежные средства вносились наличными, или;

- поручение на зачисление денежных средств вместе с отчетом брокера (управляющего) о проведении операции, если денежные средства переводились с другого счета, открытого у брокера(управляющего).

Перечни документов являются открытыми и могут быть изменены в зависимости от конкретных условий или обстоятельств.

Предоставить в налоговый орган по месту жительства заполненную налоговую декларацию с копиями документов, подтверждающих право на получение налогового вычета.

В случае если в представленной налоговой декларации исчислена сумма налога к возврату из бюджета, вместе с налоговой декларацией следует подать в налоговый орган заявление на возврат НДФЛ.

Получение вычета в упрощенном порядке

Инвестиционный налоговый вычет в сумме денежных средств, внесенных налогоплательщиком в налоговом периоде на индивидуальный инвестиционный счет, можно получить по окончании года в упрощенном порядке без представления налоговой декларации (по форме 3-НДФЛ) и документов, подтверждающих право на вычет.

Источником данных, подтверждающих право на вычет, будет информация, имеющаяся в распоряжении налоговых органов, в том числе, полученная налоговыми органами в рамках информационного обмена с внешними источниками – банками, органами исполнительной власти.

При наличии у налогоплательщика права на получение инвестиционных налоговых вычетов за соответствующий налоговый период, заявителю будет направлено в личный кабинет налогоплательщика предзаполненное заявление на получение налогового вычета в упрощенном порядке, для его дальнейшего акцептования.

Подробная информация о получении налоговых вычетов по НДФЛ в упрощенном порядке содержится в разделе «Упрощенный порядок получения вычетов по НДФЛ»

Инвестиционный вычет в сумме дохода по операциям, учитываемым на индивидуальном инвестиционном счете

^К началу страницы

Общая информация

- налоговый вычет предоставляется по окончании договора на ведение индивидуального инвестиционного счета в полной сумме полученного дохода по операциям, совершенным на данном счете;

- налоговый вычет предоставляется при условии истечения не менее трех лет с даты заключения налогоплательщиком договора на ведение индивидуального инвестиционного счета;

- налогоплательщик не может воспользоваться правом на получение данного налогового вычета, если он хотя бы один раз в период действия договора на ведение индивидуального инвестиционного счета воспользовался правом на получение инвестиционного налогового вычета в сумме денежных средств, внесенных на индивидуальный инвестиционный счет (пп. 2 п. 1 ст. 219.1 НК РФ).

Порядок получения вычета

Налоговый вычет предоставляется налогоплательщику налоговым агентом при исчислении суммы налога начиная с 2018 года или при представлении налоговой декларации по итогам 2018 года и более поздних налоговых периодов.

Для получения инвестиционного вычета по окончании года, налогоплательщику необходимо:

1

Подготовить копии документов, подтверждающих наличие права на налоговый вычет (например, отчеты брокера, подтверждающие факт совершения операций на индивидуальном инвестиционном счете).

2

Заполнить налоговую декларацию (по форме 3-НДФЛ).

3

Предоставить в налоговый орган по месту жительства заполненную налоговую декларацию с копиями документов, подтверждающих право на получение налогового вычета.

В случае если в представленной налоговой декларации исчислена сумма налога к возврату из бюджета, вместе с налоговой декларацией следует подать в налоговый орган заявление на возврат НДФЛ.

Для получения налогового вычета при исчислении налога налоговым агентом необходимо:

1

Получить в налоговом органе справку о том, что:

- налогоплательщик ранее не пользовался правом на получение инвестиционного налогового вычета в сумме денежных средств, внесенных на индивидуальный инвестиционный счет,

- в течение срока действия договора на ведение индивидуального инвестиционного счета налогоплательщик не имел других договоров на ведение индивидуального инвестиционного счета.

Для этого налогоплательщику необходимо написать и предоставить в налоговый орган по месту жительства заявление на получение соответствующей справки.

По истечении 30 дней получить в налоговом органе справку о том, что ранее налогоплательщик не пользовался правом на получение инвестиционного налогового вычета в сумме денежных средств, внесенных на индивидуальный инвестиционный счет, а также не имел других договоров на ведение индивидуального инвестиционного счета.

2

Предоставить выданную налоговым органом справку профессиональному участнику рынка ценных бумаг, которая будет являться основанием для неудержания НДФЛ из суммы выплачиваемых физическому лицу доходов.

Налог с процентов по депозитам может подтолкнуть инвесторов открывать ИИС ради льгот. Автор телеграм-канала «Инвестиции на диване» Алексей Чечукевич рассказал, как получить вычет типа А, если у вас уже есть ИИС

В этой статье:

- Что такое налоговый вычет по ИИС

- Как подготовить документы

- Как получить

- Порядок получения

- Сколько раз можно получать

Что такое налоговый вычет по ИИС

Налоговый вычет по индивидуальному инвестиционному счету (ИИС) — это сумма, которая вычитается из общего дохода, облагаемого НДФЛ, и именно с этой суммы можно вернуть или не платить 13% (15%).

Индивидуальный инвестиционный счет — это обычный

брокерский счет

, но с рядом ограничений и преимуществ. Главный плюс в том, что по нему можно оформить налоговые льготы. Они бывают типа А и Б.

Типы налоговых вычетов по ИИС

- Тип А. Налоговая льгота типа А позволяет вернуть 13% от суммы, которую вы внесли на ИИС в течение года. Однако по условиям льготы сумма, от которой будут рассчитаны эти 13%, не может превышать ₽400 тыс. То есть максимально вы можете получить от государства ₽52 тыс. в год.

- Тип Б. Тип вычета Б позволяет не платить подоходный налог в 13% с прибыли от торговли ценными бумагами.

В статье мы рассмотрим, как оформить налоговый вычет типа А — когда вы можете фактически получить деньги себе на счет. Подробную инструкцию о том, как это сделать, составил для «РБК Инвестиций» частный инвестор, автор телеграм-канала «

Инвестиции

на диване» Алексей Чечукевич.

Впервые этот текст был опубликован 25 марта 2020 года

Как подготовить документы

Прежде всего, вам нужен ИНН — индивидуальный номер налогоплательщика. Получить его можно в территориальной налоговой инспекции. Процедура занимает буквально пять минут. Вам понадобится только паспорт, если вы гражданин РФ. Если у вас иностранное гражданство — свидетельство о временной регистрации или вид на жительство.

- Итак, в первую очередь вам нужно найти адрес вашей территориальной налоговой инспекции. Это можно сделать на сайте Федеральной налоговой службы.

- Затем прийти в инспекцию в рабочие часы. Предварительно записываться не нужно. Но можно заранее оформить заявку на получение ИНН на сайте ФНС.

- Взять талон в электронной очереди, пункт в меню называется «Получить ИНН».

- Подать документы в окошко.

- Если была предварительная заявка, то в течение пяти минут вы получите ИНН. Если не было — то через несколько дней нужно будет повторно прийти в налоговую и получить ИНН.

Далее я рекомендую оформить доступ к онлайн-кабинету на сайте ФНС. Тогда вы сможете подавать документы на вычет и отслеживать их статус через интернет, в налоговую ездить не придется. Сделать это можно так:

- нужно найти адрес вашей территориальной налоговой инспекции, в которую вы ходили, когда получали ИНН;

- затем прийти в инспекцию в рабочие часы. Предварительно записываться не нужно;

- взять талон в электронной очереди, пункт в меню называется «Получить пароль от личного кабинета»;

- подать документы в окошко. Вам потребуется паспорт и ИНН;

- получить бумажку с логином и паролем.

Затем нужно зайти в личный кабинет на сайте ФНС и получить электронную подпись. Она понадобится, когда будете оформлять вычет. Чтобы ее получить, нужно зайти в профиль и выбрать вкладку «Получить ЭП». Вам нужно будет заполнить данные, придумать и ввести пароль в окошко «Доступ к сертификату по подписи». Это важно.

Всё, что нужно знать об ИИС за три минуты

(Видео: РБК)

Как получить налоговый вычет

Какие документы нужны

Теперь можно оформлять налоговый вычет по ИИС. Для этого вам потребуется следующий список документов:

- форма 2-НДФЛ об уплаченных налогах за прошлый год. Ее можно получить у вашего работодателя. Это форма о том, сколько вы заплатили налогов государству за последний год;

- договор об открытии брокерского счета. Его можно получить у вашего брокера. Обычно брокер его выдает при открытии счета;

- справка от брокера о движении денежных средств по счету за прошлый год. Она подтверждает, что вы зачислили на ИИС деньги. И что этих денег достаточно, чтобы получить вычет.

Перед тем как оформить вычет, нужно заполнить налоговую декларацию 3-НДФЛ. Это тоже можно сделать на сайте ФНС. Для этого зайдите в свой личный кабинет, нажмите «Жизненные ситуации» и выберите пункт «Подать декларацию 3-НДФЛ».

После того как вы нажмете «Подать декларацию 3-НДФЛ», вам предстоит пройти пять шагов. В первых двух нужно заполнить данные о работодателе и ваших доходах. Это можно сделать, используя справку 2-НДФЛ.

На третьем шаге — выбрать вычет, который вам нужен. В нашем случае это «Инвестиционные налоговые вычеты».

Далее появится окошко «Сведения об инвестиционном вычете». Туда нужно вписать сумму, которую вы внесли на ИИC за год.

Теперь осталось совсем немного — вас попросят загрузить справку 2-НДФЛ, договор об открытии ИИС и подтверждение зачисления денег на счет. Здесь и понадобится пароль от электронной подписи.

Когда вы загрузили все документы, вписали пароль к сертификату ЭП и нажали «Подтвердить и отправить», считайте, что с подачей декларации 3-НДФЛ вы справились.

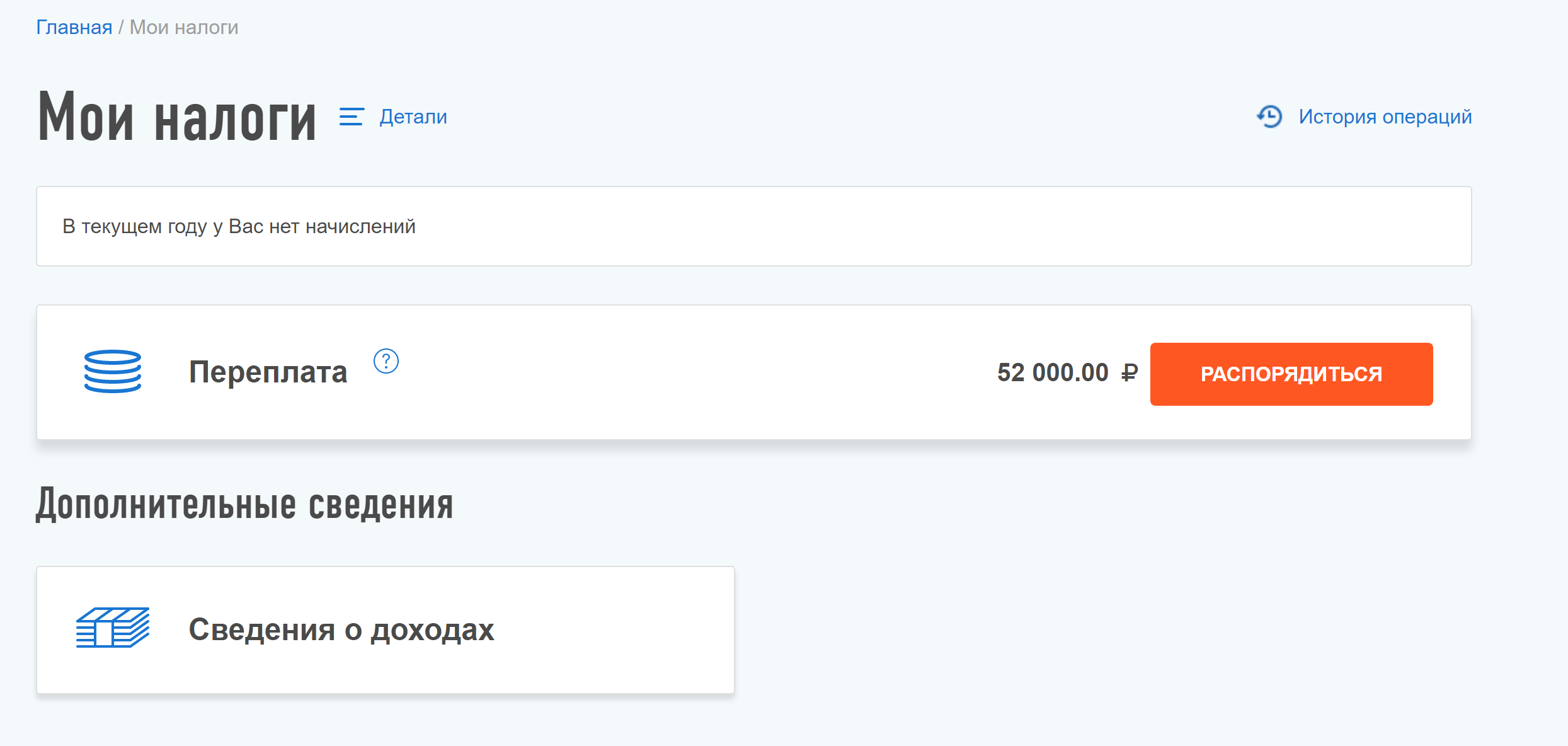

Как подать заявление на налоговый вычет

Остался последний финальный пункт — подать заявление на возврат денег. Через какое-то время после того, как вы подали декларацию, в вашем личном кабинете на сайте ФНС в разделе «Мои налоги» вы увидите сумму переплаты по налогам. Там же будет кнопка — «Распорядиться». Нужно ее нажать и указать реквизиты банковского счета, на который вы хотите получить вычет и отправить заявление.

Теперь налоговая получила вашу просьбу вернуть деньги.

Порядок получения налогового вычета по ИИС

Далее ФНС проводит камеральную проверку. Она может занимать до трех месяцев. После того как проверка прошла, ФНС обязана вернуть налоговый вычет в течение 30 дней. То есть максимальное время, через которое вам придут деньги, составит четыре месяца.

Сколько раз можно получать налоговый вычет

Когда вы только открываете ИИС, вам не нужно сразу решать, какую льготу вы хотите. Можно открывать счет, еще не определившись с нужным типом вычета, а через год или два, когда будете оформлять вычет, решить, какой вам подходит больше. Важно понимать, что если вы один раз получили вычет типа А, то вычет типа В уже нельзя будет получить. Изменить решение потом не получится.

Вычет можно оформить раз в год. Реже — можно, чаще — нельзя. Например, я сейчас подал сразу два запроса на вычеты — за 2018 и 2019 годы. Налоговые вычеты можно получать в течение трех лет после завершения периода, за который запрашивается вычет.

Первый вычет можно оформить на следующий год после пополнения. Например, если вы пополнили ИИС в декабре 2019-го, то уже в январе 2020-го можно оформлять налоговый вычет. Важно, чтобы за 2019 год вы заплатили государству налогов не меньше суммы вычета, иначе у вас просто не будет базы для того, чтобы этот вычет оформить.

При оформлении вычетов учитывается именно календарный год, поэтому у инвесторов появляются определенные лазейки. Например, можно открыть счет в декабре 2020 года и не пополнять его два года. А потом внести деньги на счет в декабре 2023 года, в январе 2024 года оформить налоговый вычет, закрыть счет и забрать деньги. Таким образом, можно будет за пару месяцев получить 13% годовых доходности.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг.

Подробнее

Инвестиционный вычет по НДФЛ за последние годы получил широкое распространение среди российских инвесторов. О том, кто имеет право на вычет по ИИС и какой порядок действий должен выполнить инвестор ради его получения, далее в нашей статье.

Что такое инвестиционный налоговый вычет

Индивидуальный инвестиционный счет (ИИС) – это специальный брокерский счет, который дает инвестору возможность покупать на бирже любые виды ценных бумаг и получать по ним налоговые льготы.

Цель ИИС – стимулировать приток инвестиций физических лиц на фондовый рынок на длительный период (от 3-х лет).

Открыть индивидуальный инвестиционный счет можно у любого российского брокера (Сбербанк, ВТБ, Альфа-Банк и т. д.). На ИИС разрешено проводить операции со всем спектром ценных бумаг – акции, облигации, драгоценные металлы, иностранная валюта, деривативы.

Кто имеет право на возврат НДФЛ по ИИС

Получить право на возврат подоходного налога по индивидуальному инвестиционному счету может только резидент РФ.

Резидент РФ – физическое лицо, которые проживает на территории РФ не менее 183 дней в течение двенадцати месяцев подряд.

По гражданскому законодательству открыть ИИС можно с 14 лет. Однако в этом случае брокер потребует от несовершеннолетнего инвестора письменное согласие его законных представителей на заключение биржевых сделок. Самостоятельно торговать на фондовом рынке через ИИС допускается только с 18 лет.

Виды вычетов по индивидуальному инвестиционному счету

Налоговый кодекс РФ предусматривает для инвесторов два типа налоговых вычетов по ИИС в 2022 году.

Тип А

Представляет собой возврат НДФЛ в размере 13% с вносимой на ИИС суммы. При этом получить обратно от государства можно не более 52 000 руб. в год. Максимальная сумма, с которой можно получить возврат по ИИС, – это 400 000 руб.

Если хотите получать налоговые вычеты каждый год, вам потребуется вносить на ИИС деньги ежегодно. Чтобы получить налоговый вычет типа А по ИИС, необходимо заполнить декларацию 3-НДФЛ и подать на возврат налога заявление в ФНС. Инвестиционный вычет типа А выгоден тем, кто имеет какой-либо облагаемый НДФЛ доход.

Пример расчета налогового вычета типа А.

Допустим, Иванов А. А. заработал за год 500 000 руб. Его работодатель удержал в пользу государства НДФЛ 13% – 65 000 руб. (500 000 руб. х 13%). В этом же году Иванов А. А. открыл ИИС и внес на счет 400 000 руб.

Рассчитаем сумму возврата НДФЛ по ИИС:

400 000 х 13% = 52 000 руб.

Так как Иванов А. А. заплатил в пользу государства больше чем 52 000 руб., то эту сумму вычета он может вернуть обратно из федерального бюджета. В данном случае ИИС помог гражданину РФ вернуть часть средств. Иванов А. А. заплатил не 65 000 руб., а всего 13 000 руб. (65 000 руб. – 52 000 руб.)

Тип Б

Налоговый вычет ИИС типа Б предполагает освобождение инвестора от уплаты налога на прибыль по операциям с ценными бумагами на ИИС. При этом данная льгота по налогам не распространяется на доход от сделок с валютой, драгметаллами и на получение дивидендов по акциям.

Чтобы получить по ИИС вычет Б, не требуется специально заполнять какие-либо заявления и подавать документы в ФНС. Просто не выводите деньги со счета до того момента, пока ИИС не просуществует у брокера три года. В противном случае государство автоматически спишет с вас 13% от чистой прибыли.

Инвестиционный налоговый вычет по налогу на прибыль подходит тем, кто не облагает свои доходы НДФЛ, а также тем, кто активно торгует на ИИС и получает высокий доход.

Внимание! Совместить два типа вычета в один ИИС нельзя. При открытии инвестиционного счета вы можете выбрать только один из типов вычета. При этом впоследствии поменять одну льготу на другую в личном кабинете налогоплательщика нельзя.

Условия и ограничения

Ограничения по ИИС:

- Инвестиционный счет можно пополнить только на 1 млн руб. в год.

- ИИС разрешается открывать только в рублях. При этом покупать иностранную валюту можно.

- Минимальный срок функционирования ИИС – 3 года. Однако можно оформить досрочное расторжение при условии потери всех налоговых льгот.

- Разрешается иметь только один действующий ИИС.

- Вычет типа А можно оформлять каждый год, а вычет типа Б только после закрытия ИИС.

Если вы открыли счет с вычетом типа А, но не совершали никаких финансовых операций по счету в течение года, вы также имеете право на получение налогового вычета по ИИС.

Как получить налоговый вычет по ИИС — пошаговая инструкция

Наиболее простой и быстрый вариант получить налоговый вычет по ИИС – подать заявку онлайн в личном кабинете ФНС.

В данном случае порядок действий будет следующим.

Зарегистрироваться в личном кабинете. Получить неквалифицированную электронную подпись (НЭП). Заполнить декларацию 3-НДФЛ. Дождаться ответа от ФНС.

Теперь рассмотрим каждый шаг более подробно.

Шаг 1. Зарегистрироваться в личном кабинете.

Чтобы открыть личный кабинет, вам потребуются логин и пароль. Получить эти данные вы можете лично в любом налоговом органе России, независимо от места постановки на учет. При обращении в налоговую необходимо при себе иметь паспорт РФ либо другой документ, удостоверяющий вашу личность.

Если у вас есть аккаунт на портале Госуслуг и там ваша учетная запись подтверждена, можно войти в личный кабинет на сайте ФНС через него.

Шаг 2. Получить неквалифицированную электронную подпись (НЭП).

Налоговая декларация — официальный документ, на котором должна стоять ваша подпись. Если вы подаете декларацию через интернет, на ней должна стоять неквалифицированная электронная подпись. Получить ее несложно.

Откройте личный кабинет на сайте ФНС. Нажмите на вкладку «Получить ЭП». Придумайте пароль для доступа к сертификату электронной подписи (ЭП).

Помните, что неквалифицированная электронная подпись (НЭП) предназначена только для подписания документов на сайте налоговой службы. Её запрещено использовать для подписания других бумаг вне сайта ФНС.

Шаг 3. Заполнить декларацию 3-НДФЛ.

Налоговая декларация по форме 3-НДФЛ – это письменное заявление физического лица о своих доходах и расходах за год.

Для быстрого и удобного заполнения декларации 3-НДФЛ воспользуйтесь сервисом nalog.ru.

Войдите в личный кабинет nalog.ru. Откройте раздел «Жизненные ситуации». Выберите пункт «Подать декларацию 3-НДФЛ». Заполните пустые поля. Нажмите кнопку «Распорядиться» для отправки декларации и других документов в налоговую. Укажите реквизиты счета, на который хотите получить деньги.

К недостающим данным (пустые поля) относят год, за который вы хотите получить вычет, и ваши официальные доходы (зарплата, услуги по договору подряда и т. д.). Если ваш работодатель уже отправил все данные в налоговую, нажмите «Заполнить из справки», и ваша зарплата подгрузится автоматически. Если данных еще нет, нужно заполнить раздел самостоятельно на основании справки 2-НДФЛ.

Также вам следует указать тип вычета, который намерены оформить (пункт «Инвестиционные налоговые вычеты»), и сумму, которая была внесена на ИИС за год.

Шаг 4. Дождаться ответа от ФНС.

Официальный срок рассмотрения декларации – 3 месяца. Сам возврат налога будет осуществляться еще один месяц. В итоге потребуется до 4-х месяцев для получения налоговой льготы по ИИС.

Возврат у налогового агента

Если не хотите самостоятельно собирать документы и подавать их в налоговую для получения льгот по ИИС, обратитесь за помощью к налоговому агенту.

Согласно российскому законодательству, налоговый агент – это компания или индивидуальный предприниматель, который удерживает с налогоплательщиков налоги и перечисляет их в бюджет РФ, а также сдает за них налоговую отчетность.

Важно. Налоговый агент предоставляет услуги только по вычету типа Б.

Подробная инструкция, как вернуть вычет у налогового агента:

Обратитесь в налоговый орган с просьбой о выдаче справки о неполучении вычета типа А и об отсутствии иных ИИС. Срок ожидания – до 30 дней. Заполните заявление на получение вычета типа Б. Передайте справку и заявление налоговому агенту.

При закрытии ИИС (после трёх лет) налоговый агент самостоятельно на основе предоставленных клиентом документов рассчитывает его финансовый результат и применяет налоговый вычет. Тем самым инвестор освобождается от уплаты налога на прибыль по ценным бумагам.

Упрощенный порядок

С 2021 года российские граждане могут получить вычеты по ИИС в сокращенные сроки без подачи декларации 3-НДФЛ и подтверждающих документов. Это стало возможным после начала информационного обмена данными между налоговой службой РФ и брокерскими компаниями. Таким образом, для получения налогового вычета будет достаточно той информации, которую ФНС получит от представителей финансового сектора.

Для оформления вычета необходимо открыть свой личный кабинет на сайте ФНС и заполнить заявление на получение налогового вычета в упрощенном порядке. Затем автоматизированная система ФНС обработает информацию, указанную в документе, обратившись к необходимым источникам. Если все пройдет успешно, налоговая вернет вам по указанным в заявлении реквизитам налоговый вычет. Проверка документов занимает один месяц. Еще 15 дней уходит на выплату вычета.

По состоянию на апрель 2022 года к автоматическому обмену информацией с налоговой присоединились следующие организации:

- Открытие Брокер;

- Банк «ВТБ;

- ФИНАМ;

- Россельхозбанк;

- Альфа-банк;

- Тинькофф;

- Промсвязьбанк;

- Сбербанк;

- Управляющая компания «Система Капитал»;

- Совкомбанк.

Только в вышеперечисленных компаниях можно получить упрощенный вычет по ИИС.

Документы для налогового вычета по ИИС

Чтобы получить налоговый вычет по инвестиционному счету самостоятельно, владелец ИИС должен заполнить налоговую декларацию 3-НДФЛ и отправить ее в ФНС вместе с другими документами, среди которых:

- справка 2-НДФЛ;

- договор об открытии брокерского счета;

- платежные документы, подтверждающие внесение денежных средств на ИИС, – для получения вычета типа А;

- справка от брокера о доходах, полученных по ИИС, – для получения вычета типа Б.

С 01.01.2019 справка 2-НДФЛ называется «Справка о доходах и суммах налога физического лица».

Платежными документами для налогового вычета типа А могут быть:

- Платежное поручение. Если денежные средства зачислялись с банковского счета.

- Приходный кассовый ордер. Если денежные средства вносились наличными.

- Поручение на зачисление денежных средств вместе с отчетом брокера о проведении операции. Если денежные средства переводились с другого счета, открытого у брокера.

Если вы одновременно подаете в Федеральную налоговую службу декларацию 3-НДФЛ и заявление на возврат излишне уплаченного налога, то срок на возврат начинает исчисляться сразу же после проверки налоговой декларации. Таким образом, одновременная подача двух документов сокращает общее время ожидания на возврат денег.

Популярные вопросы

Сколько раз можно получить налоговый вычет за ИИС?

Вычет типа А инвестор может получать каждый год в случае ежегодного пополнения ИИС. Что касается вычета типа Б, то данной льготой можно воспользоваться только один раз при закрытии счета (после 3-х лет с момента открытия ИИС).

Можно ли вернуть 13 процентов с брокерского счета?

Да, с брокерского счета также можно вернуть 13%. Купите ценные бумаги и не продавайте их более 3-х лет. Если при их продаже образовалась прибыль, то владелец активов будет освобожден от уплаты НДФЛ.

Как узнать, одобрили налоговый вычет или нет?

Уточнить статус проверки по поводу налогового вычета можно в личном кабинете налогоплательщика на сайте ФНС России.

ИИС – особый вид брокерского счета, который дает несколько преимуществ своему держателю («Как работает ИИС»). И главное из них – получение налогового вычета в размере 13% от суммы пополнения счета. Ранее мы уже давали подробную инструкцию по взаимодействию с налоговой при оформлении налогового вычета по ИИС тип А. Но налоговая система, как и фондовый рынок не статична: ИФНС вносит коррективы в формат подачи декларации 3-НДФЛ. Хочется отметить, что все действия налоговой, направленные на обновление способов подачи декларации, имеют положительную тенденцию, — упрощение процедуры декларирования, чтобы даже «чайник» разобрался, как это сделать, не выходя из дома и не собирая кучу бумаг.

В этой статье мы поделимся с читателями, как получить инвестиционный вычет по ИИС тип А в 2022 двумя способами подачи декларации 3-НДФЛ в 2022 с детальной инструкцией по заполнению. Кто еще не оправил свою декларацию в ИФНС, после прочтения этой статьи сделает это с легкостью самостоятельно, не прибегая к платным услугам:

-

Сроки декларационной компании.

-

Кто претендует на налоговый вычет по ИИС тип А.

-

Упрощенная схема подачи декларации на вычет по ИИС.

-

Традиционный способ подачи заявления на налоговый вычет по ИИС.

Сроки декларационной компании

Стоит отметить, что сроки декларационной компании регламентированы. Обычно ИФНС принимает 3-НДФЛ до конца апреля. Предельный срок подачи декларации в 2022 — 4 мая 2022 года. Этот срок именно для того, чтобы задекларировать свои доходы, например от продажи имущества или получения дивидендов от иностранных компаний. Обращаем внимание на то, что он не распространяется на получение налоговых вычетов. Для получения налогового вычета по ИИС тип А подать декларацию можно в любое время в течение года.

Кто претендует на налоговый вычет по ИИС тип А

Минимальный срок владения ИИС – 3 года. Чтобы не потерять право на налоговые льготы, необходимо, чтобы срок владения ИИС не прерывался. То есть инвестору нельзя выводить средства со счета в течение всего этого периода, а только пополнять его. Несмотря на ограничение по сроку владения, налоговый вычет по ИИС тип А можно оформлять каждый год – то есть можно подать заявление на первый вычет уже на второй год владения ИИС. Но нужно помнить, что при досрочном расторжении счета, все ранее полученные налоговые вычеты подлежат возврату в бюджет государства с учетом пеней.

Чтобы претендовать на налоговый вычет по ИИС тип А, должны выполнятся следующие условия:

-

Само собой, у Вас должен быть открыт ИИС.

-

В течение предыдущего 2021 года на ИИС должны быть заведены средства.

-

Вы получаете официальную зарплату, из которой в 2021году Ваш работодатель перечислял в бюджет НДФЛ.

Если вы соответствуете всем трем критериям, то предлагаем ознакомиться с двумя способами получения налогового вычета в 2022 году. Оба этих способа не требуют кропотливого сбора бумажных документов и займут у вас не более 5-30 минут потраченного времени.

Начнем с упрощенной процедуры подачи декларации, так как если она Вам доступна, то смысла тратить время на традиционный способ заполнения 3-НДФЛ-нет.

Упрощенная схема подачи декларации на вычет по ИИС тип А

С 21 мая 2021 года гражданам РФ можно получать инвестиционный налоговый вычет по упрощенной схеме.

В чем ее отличия?

Источником данных, подтверждающих право на вычет, будет информация, имеющаяся в распоряжении налоговых органов, в том числе полученная налоговыми органами в рамках информационного обмена с внешними источниками – банками, органами исполнительной власти.

При наличии у налогоплательщика права на получение инвестиционных налоговых вычетов за соответствующий налоговый период, заявителю будет направлено в личный кабинет налогоплательщика предзаполненное заявление на получение налогового вычета в упрощенном порядке для его дальнейшего акцептования.

Такое заявление налоговый орган будет формировать не позднее 20 марта (по сведениям, представленным до 1 марта) и не позднее 20 дней в случае представления сведений после 1 марта.

Кому доступна такая схема?

Физическим лицам, чьи брокеры подключились к сервису предоставления налоговых вычетов по НДФЛ в упрощенном порядке. В этот список входят 14 компаний:

-

Банк ВТБ (ПАО).

-

ООО «Управляющая компания «ОТКРЫТИЕ».

-

АО «Инвестиционная компания «ФИНАМ».

-

ООО «РСХБ Управление Активами».

-

АО «Инвестиционный Банк «ФИНАМ».

-

ООО УК «Альфа-Капитал».

-

ООО «Управляющая компания ПРОМСВЯЗЬ».

-

ПАО «СОВКОМБАНК».

-

АО «Сбер Управление активами».

-

ООО УК «СИСТЕМА КАПИТАЛ»

-

АО «Открытие Брокер».

-

АО «Тинькофф Банк».

-

ООО «Алго Капитал».

-

ООО «Компания БКС».

Уточнение — это список компаний на 7 апреля 2022 с сайта ИФНС.

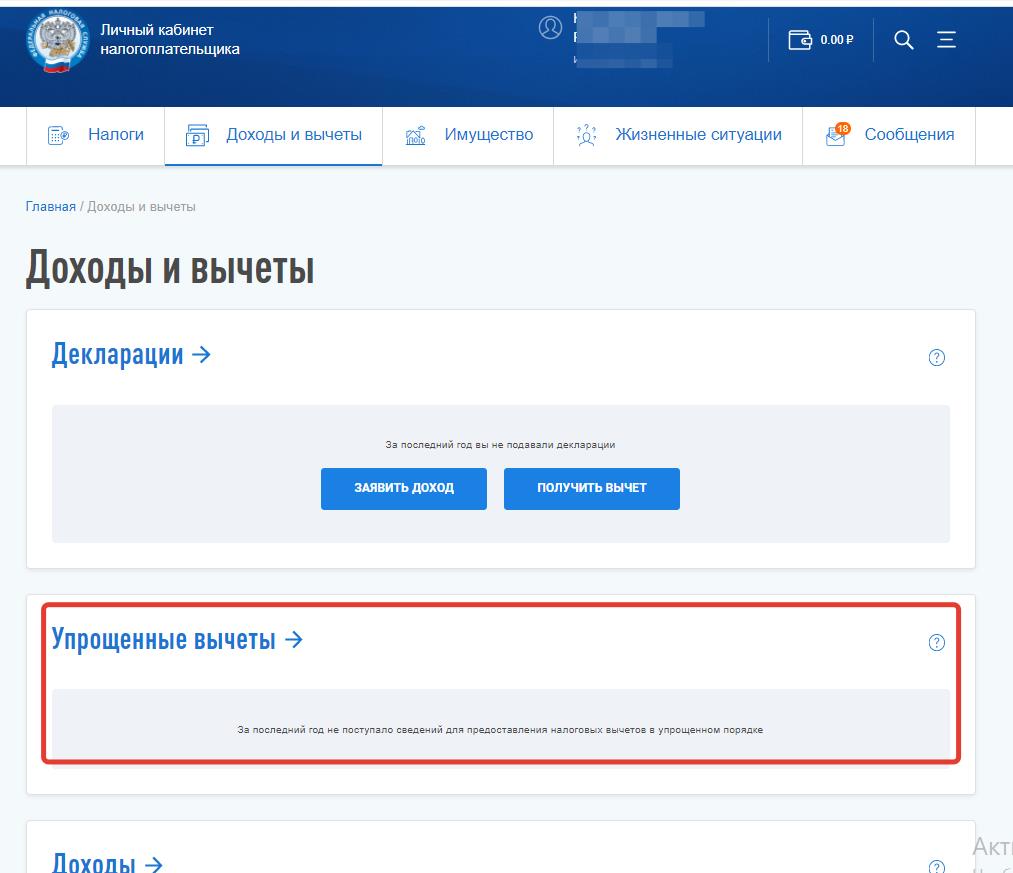

Если Вам повезло, и Ваш брокер входит в этот список компаний и добросовестно отправил всю информацию по вашему счету ИИС в ИФНС до 01.03.2022, то на странице «Доходы и вычеты» у вас появится предзаполненное заявление на инвестиционный вычет в разделе «Упрощенные вычеты».

Ссылка на личный кабинет на сайте ИФНС.

Если в данном разделе нет заявления, как на картинке выше, то, скорее всего, Ваш брокер либо не подключился к системе обмена информацией с ИФНС, либо сделал это позднее 1 марта 2022, либо технически не реализовал данную возможность.

Формат такого заявления можно посмотреть по ссылке. По сути, в этом заявлении уже будут отражены ваши личные данные, в том числе данные от брокера. Вам останется лишь указать свой расчетный счет, куда необходимо перечислить денежные средства. Подписать заявление можно электронной подписью (если необходимо сгенерировать ее заново) и отправить в налоговую.

Плюсы упрощенной схемы:

-

Не требуется заполнение декларации 3-НДФЛ.

-

Не требуется предоставление необходимого пакета документов от брокера.

-

Подтверждающие данные приходят от брокера напрямую в ИФНС.

-

Сокращенный срок проверки декларации – до 1 месяца (в отличие от 3-х месяцев по обычной схеме) и перечисления денежных средств на расчетный счет — до 15 дней (в отличие от 1 месяца по обычной схеме).

Минусы упрощенной схемы:

-

Отсутствие контроля со стороны налогоплательщика за использованием данных декларации — нет «проверки на правильность». То есть, по сути, мы отправляем только заявление и у нас отсутствует информация, на основании которой налоговый орган принимает решение. В последствие налоговый орган может принять решение, основанное на ошибочных данных от брокера/банка. В таком случае, при обнаружении ошибки, излишне полученные средства налогоплательщик будет обязан вернуть в течение 30 календарных дней. Так как схема новая и не отработанная, вероятность таких ошибок велика. Поэтому желательно проверять цифры в заявлении по инвестиционному вычету на корректность.

-

Если вы имеете право на несколько видов вычетов (инвестиционные, социальные, имущественные), а еще к тому же отчитываетесь за дивиденды от иностранных компаний, по которым обязаны заплатить налог на доход — то Вам в любом случае необходимо заполнить декларацию 3-НДФЛ, так как упрощенная схема не отражает полную картину для принятия решения налоговым органом.

-

Если упрощенная схема для Вас пока не доступна, не расстраивайтесь, традиционный способ подачи заявления займет у Вас не более 30 минут.

Традиционный способ подачи заявления на налоговый вычет по ИИС

Его отличия в том, что нужно заполнить декларацию 3-НДФЛ, предоставить подтверждающие документы и распорядиться переплатой по НДФЛ, указав расчетный счет, на который ИФНС Вам причислит инвестиционный вычет.

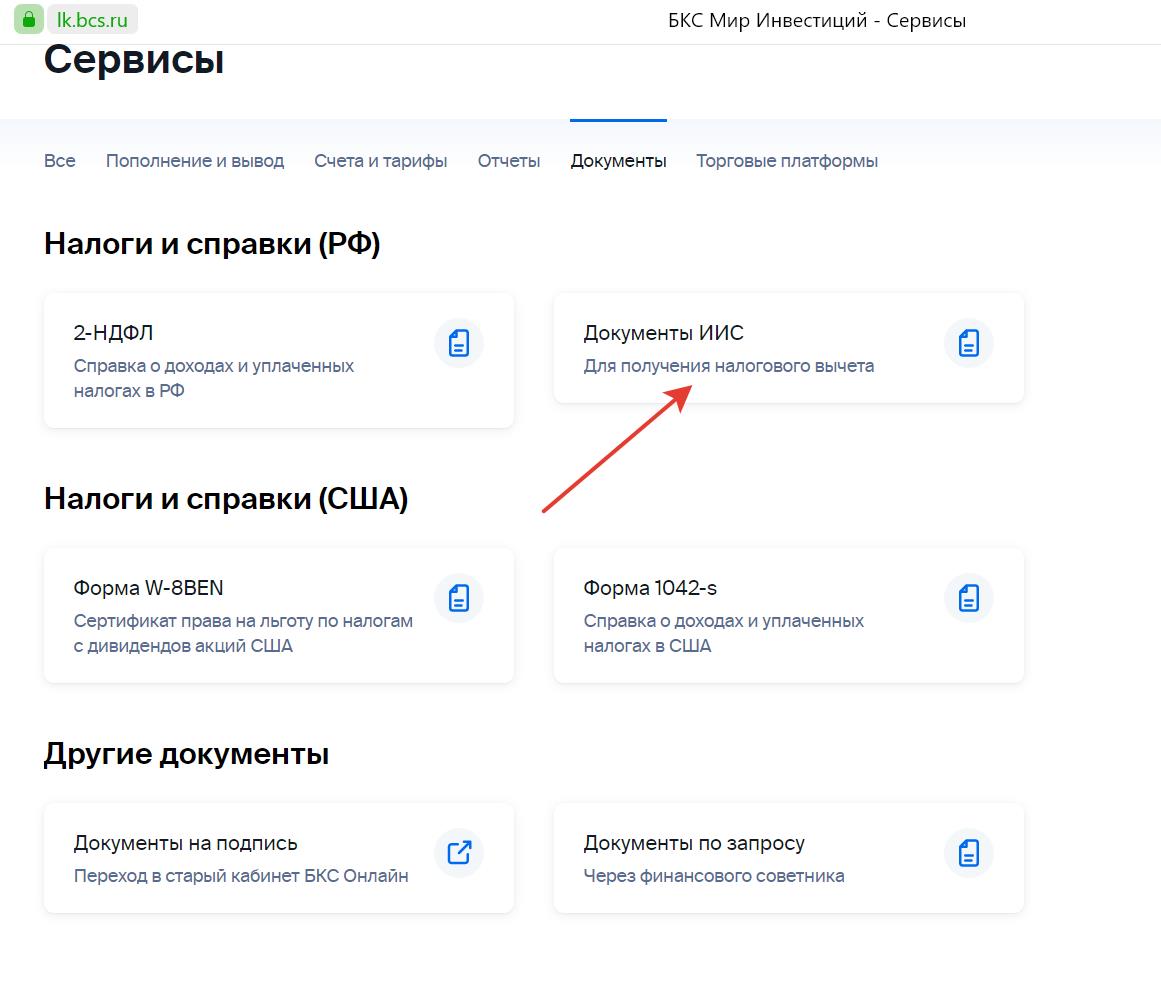

Перед началом заполнения декларации, желательно подготовить необходимые документы на вычет заранее, их будет всего 2:

-

Подтверждение открытия ИИС у брокера.

- Годовой отчет по ИИС.

Эти документы запрашиваем у своего брокера в электронном виде, подписанные ЭЦП (электронно-цифровая подпись). Возможно, они уже подгружены в Ваш личный кабинет в приложении брокера. Их нужно просто скачать и сохранить на компьютер/ смартфон.

На картинке пример, где найти документы на ИИС у брокера БКС, у остальных брокеров эта информация также имеется:

Запрашивать справку 2-НДФЛ у работодателя в бумажном виде с печатью и подписью для подтверждения доходов – не обязательно, так как в феврале обычно ИФНС уже располагает информацией по всем Вашим официальным доходам.

Также стоит заранее сгенерировать свой ключ ЭП, если он у вас отсутствует, в кабинете налогоплательщика для подписания заполненной декларации и подтверждения отправки документов в ИФНС.

Для этого необходимо зайти в профиль, выбрать вкладку «Получить ЭП» и следовать предложенным шагам инструкции для генерации ключа. Так как генерация ключа требует подтверждения от ИФНС, эта процедура занимает обычно несколько минут, но на практике не более часа.

Теперь приступаем к заполнению декларации 3-НДФЛ.

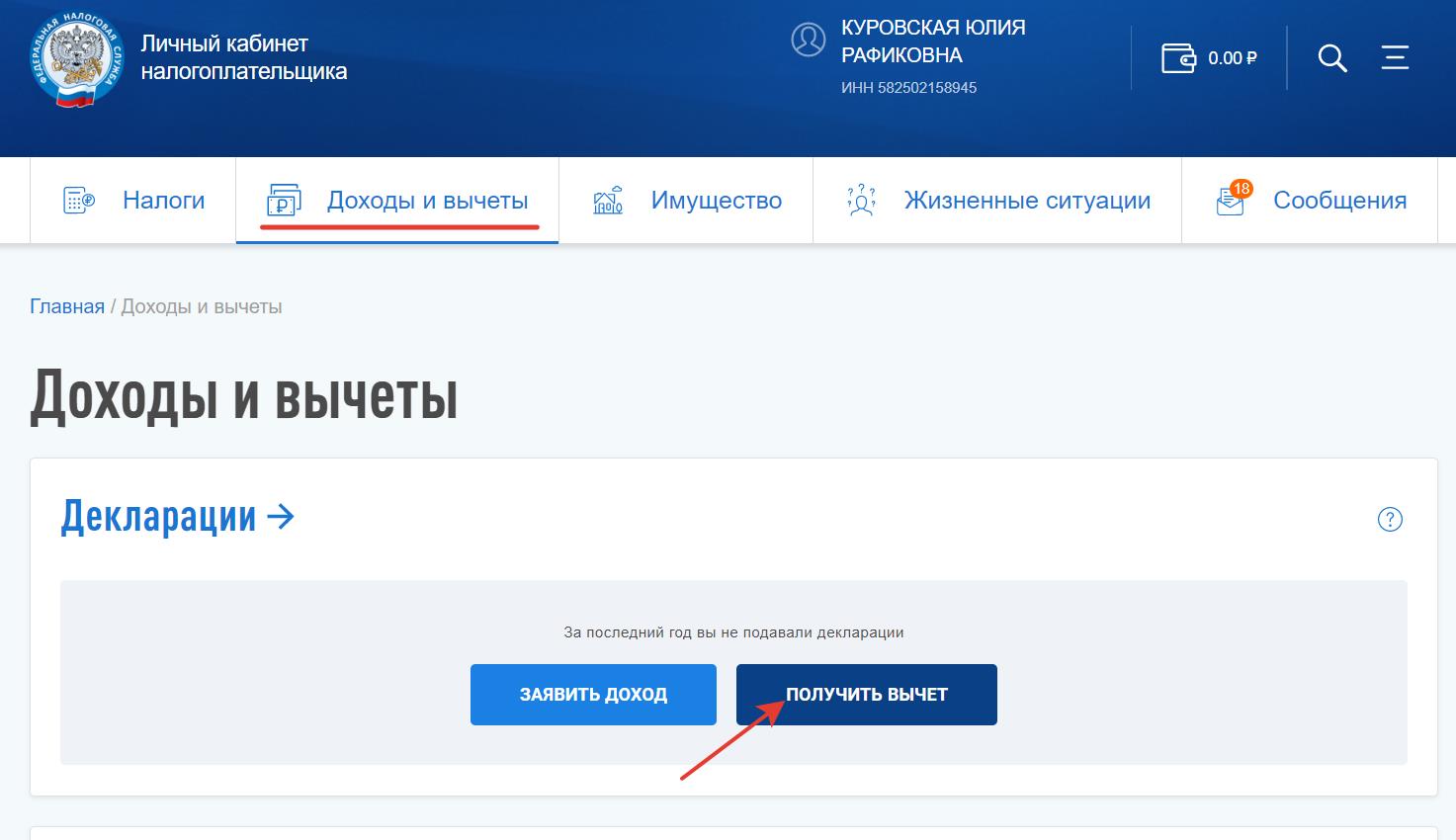

Шаг 1. Заходим в раздел «Доходы и вычеты». Нажимаем «Получить вычет».

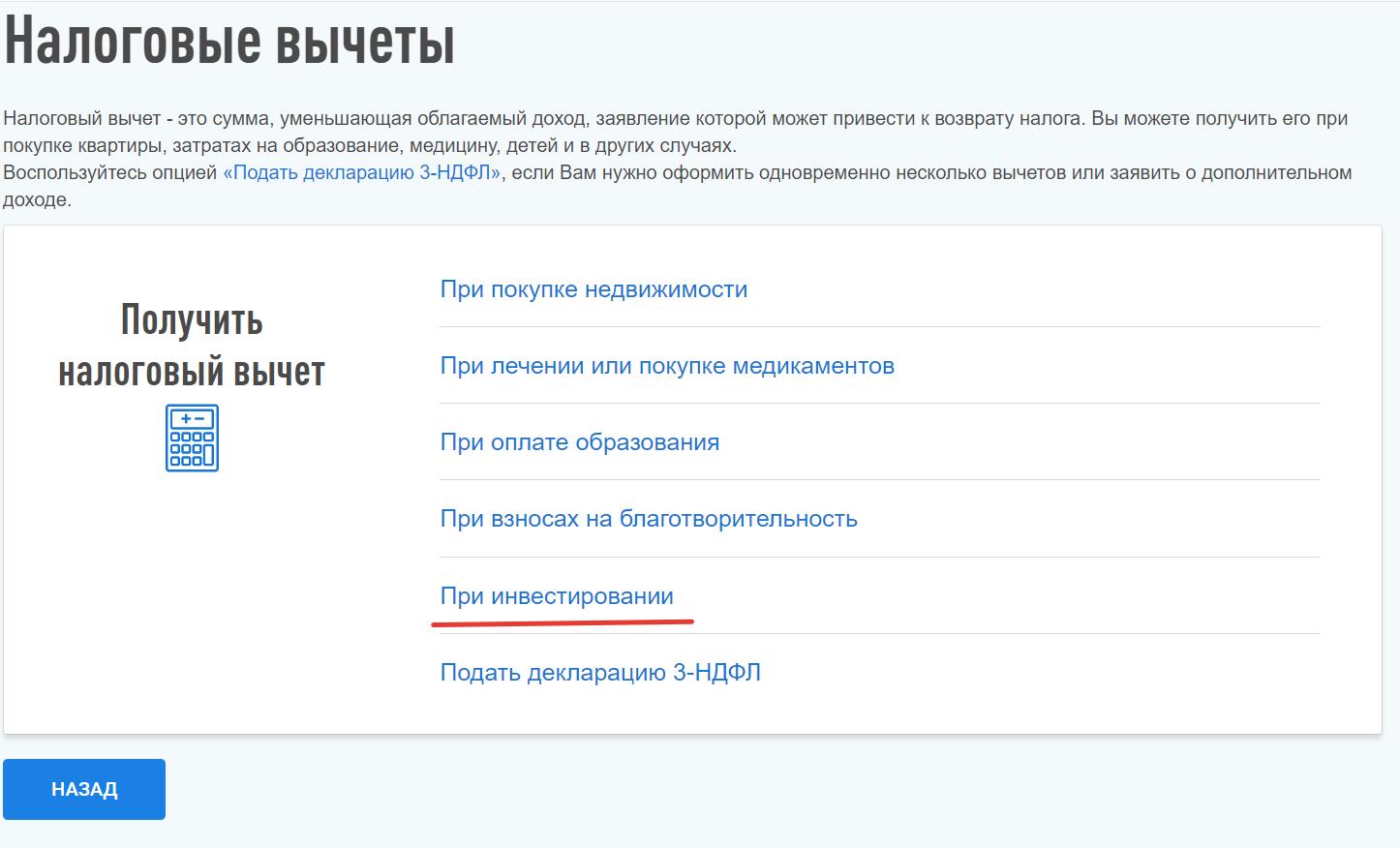

Далее программа предлагает выбрать вид налогового вычета. Нас интересует инвестиционный. Выбираем его.

Шаг 2. Проверяем сведения о доходах. Они уже подгружены, поэтому заполнять ничего не нужно. Нажимаем ДАЛЕЕ.

Рекомендуем перейти на полную версию, в том случае, если Вам необходимо добавить дополнительные налоги или другие вычеты, кроме инвестиционного.

Шаг 3. Переходим в раздел «Вычеты». В этом разделе заполняем данные на основании отчета по ИИС за 2021 от брокера.

Нам необходимо в отчете найти операции по приходу ДС на счет за год. Сложить эту сумму и указать в окошке «Сумма средств, внесенных на ИИС, получаемая к вычету».

Максимально — это сумма равна 400 000 рублей в год.

Шаг 4. Нажимаем далее и переходим в раздел распорядиться переплатой. Нажимаем «Распорядиться».

Указываем расчетный счет, на который необходимо перечислить излишне уплаченные средства.

Шаг 5. Переходим к просмотру итоговой декларации. Можем посмотреть, как сформировалась итоговая сумма к вычету.

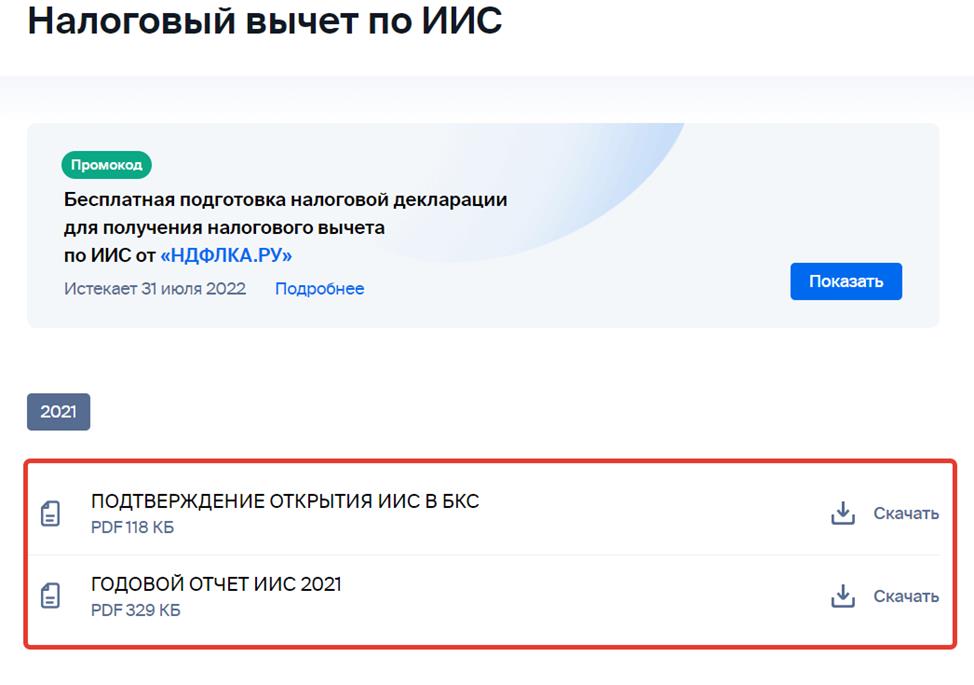

Также в этом разделе необходимо прикрепить подтверждающие документы на вычет, которые скачали у брокера заранее:

1.Справка о подтверждении открытия ИИС.

2.Отчет по ИИС за 2021 год.

Вводим пароль сертификата ЭП и нажимаем «подтвердить и отправить».

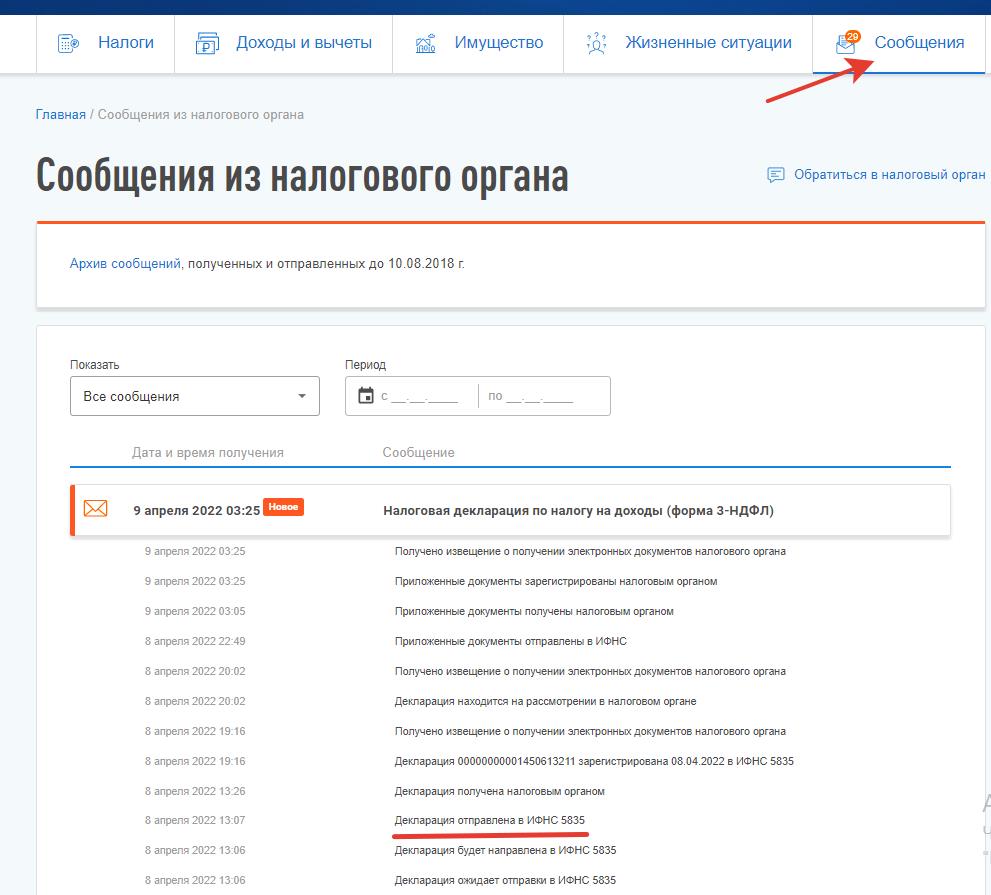

Далее в личном кабинете в разделе «Сообщения» можно отслеживать статус проверки декларации, а также статусы обработки других документов (в том числе, заявления на возврат).

Вывод

Как видим, ИФНС продолжает совершенствовать свои сервисы с целью упрощения декларационной компании как для самой налоговой, так и для налогоплательщиков. Для инвесторов появилась возможность упрощенной процедуры получения налогового вычета, которая займет не более 5 минут для отправки соответствующего заявления.

Да и традиционный метод, через заполнение декларации 3-НДФЛ с пошаговым заполнением разделов декларации — не составляет сложности. При этом все подтверждающие документы на вычет можно получить у брокера в электронном виде.

Надеемся, что данная статья поможет существенно сэкономить Ваше время.

Время — важнейший невосполняемый ресурс. Важно его тратить с пользой. Провести время с пользой для своих финансов можно через участие в наших открытых вебинарах для инвесторов. Записаться на очередной бесплатный онлайн-урок можно по ссылке.

Если статья была Вам полезной, поделитесь ею с друзьями!

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Возможно у Вас не установлены сертификаты Национального УЦ Минцифры России.

Ознакомиться с инструкциями по установке можно на https://www.gosuslugi.ru/crt

Либо попробуйте войти на сайт в другом браузере по ссылке https://www.sberbank.com/ru/certificates

Если ошибка повторится позвоните нам по номеру 900 или + 7495 500-55-50, если Вы за границей, и сообщите ваш Support ID

Support ID: < 3358807044308731875>

[Назад]