Даже если ИП ничего не зарабатывает, он должен платить обязательные взносы.

В 2023 году это 45 842 Р. Если бизнес не пошел, ИП выгоднее закрыть. Юристы называют это «прекратить регистрацию ИП». Зарегистрироваться снова можно в любое время.

Как закрыть ИП: пошаговая инструкция

- Уволить сотрудников. Если хотите закрыть ИП без сотрудников, этот шаг пропускаем

- Разобраться с налогами и взносами

- Подать заявление в ИФНС, уплатить госпошлину

- Сформировать отчет о закрытии фискального накопителя

- Закрыть счет в банке

- Хранить документы

Могут ли отказать в закрытии ИП

Налоговая инспекция имеет право отказать в закрытии ИП, но тогда она обязана выдать документ, в котором изложена причина отказа. Я и мои знакомые бухгалтеры с таким ни разу не сталкивались, но я слышала, что чаще всего отказы связаны с неправильно заполненным заявлением.

Например, ИФНС отказала в закрытии ИП, так как в заявлении о прекращении деятельности, которое предприниматель отправил по почте, подпись не была удостоверена нотариусом. ИП не знал, что налоговая отказала в закрытии, а через некоторое время у него появились долги по неуплаченным страховым взносам.

ИП пришлось обратиться в суд, чтобы оспорить решение налоговой и отменить начисленные взносы. Но ничего не получилось — он пропустил срок исковой давности. К тому же суд обратил внимание, что у ИП была возможность проверить свой статус в ЕГРИП и узнать, что регистрация все еще действительна.

Шаг 1

Рассчитать и уволить работников

Если у вас нет работников, переходите сразу ко второму шагу — расчет и уплата налогов и взносов.

Чтобы закрыть ИП с работниками, нужно уволить всех — в том числе нетрудоспособных, отпускников, несовершеннолетних и беременных сотрудниц.

Сотрудников нужно предупредить об увольнении заранее. Обычно это делают за две недели, если иной срок не прописан в трудовом договоре. Уведомление составляют в произвольной форме и выдают работникам под подпись.

За две недели до увольнения работников нужно уведомить службу занятости — через портал «Работа в России». В день увольнения, дата которого была указана в уведомлении об увольнении, предприниматель должен рассчитаться с сотрудниками: выплатить заработную плату за отработанное время, компенсацию за неиспользованный отпуск и другие причитающиеся суммы.

Чтобы документально оформить увольнение, нужно составить приказ об увольнении и записку-расчет. Сотруднику нужно будет выдать на руки:

- Трудовую книжку, если вели ее в бумажном виде и хранили у себя, или выписку со сведениями о трудовой деятельности по форме СТД-Р, если работник отказался от бумажной трудовой книжки.

- Форму ЕФС-1 с разделом 1.

- Копию или выписку из раздела 3 расчета по страховым взносам — РСВ.

- Расчетный листок.

- По заявлению работника — справку о доходах и суммах налога физического лица и другие документы, связанные с его работой, например справки или приказы.

С 2023 года при увольнении не выдают справку о заработке № 182н, а также формы СЗВ-М и СЗВ-СТАЖ.

В трудовой книжке нужно написать, что увольняют сотрудника на основании п. 1 ч. 1 ст. 81 ТК РФ. Если вели электронную трудовую книжку, в ней нужно оставить аналогичную запись. Подробнее мы писали об увольнениях в статье «Как правильно оформить сотрудника в штат, а потом уволить его».

Предпринимателю по уволенным сотрудникам нужно сдать отчетность:

- В налоговую — расчет по страховым взносам, 6-НДФЛ и персонифицированные сведения о физлицах.

- В СФР — форму ЕФС-1.

В течение 15 календарных дней со дня подачи расчета нужно уплатить страховые взносы, которые указали в РСВ и ЕФС-1.

Шаг 2

Разобраться с налогами и взносами

ИП могут работать на разных системах налогообложения, и нюансы начисления налогов могут отличаться, но взносы за себя платят все ИП, кроме предпринимателей на НПД и АУСН.

ИП может учесть эти взносы в уменьшение налога, если перечислил их раньше крайнего срока уплаты налога. Это же правило работает и при закрытии ИП — если перечислить взносы до снятия с регистрации, их можно учесть в расчете налога.

Хотя по общим правилам взносы нужно уплатить в течение 15 календарных дней с даты внесения записи о закрытии ИП в ЕГРИП. Но тогда уменьшить на них налог не получится.

До подачи заявления на закрытие ИП рассчитайте приблизительную сумму фиксированных взносов за себя, уплатите их со счета ИП. Расчет будет приблизительным, так как вы не знаете точную дату внесения записи в ЕГРИП. Остаток взносов можно будет доплатить позже с личного счета.

Далее, если вы на УСН, сдайте декларацию до подачи заявления на закрытие ИП. Включите в нее сумму уплаченных взносов, чтобы уменьшить налог.

Допустим, ИП закрылся 27 февраля 2023 года. Получается, что в 2023 году ИП проработал 1 полный календарный месяц и 27 календарных дней. Тогда взносы нужно считать так:

- Взносы на обязательное пенсионное и медицинское страхование. В 2023 году сумма за полный месяц — 45 842 / 12 = 3820,17 Р. Сумма за 27 дней февраля — это (45 842 / 12) × (27 / 28) = 3820,17 × 0,96 = 3667,36 Р. Итого будет 7487,53 Р.

- Дополнительный 1% пенсионных взносов с части доходов, превысившей с начала года 300 000 Р. Если доходы меньше или деятельность вы не вели вовсе, платить не нужно.

Сумма налога и срок подачи декларации зависят от системы налогообложения, на которой вы работали.

ИП на УСН сдают стандартную декларацию, но на титульном листе в поле «Код налогового периода» ставят 50. Специального срока для подачи декларации при закрытии ИП на УСН нет. Сначала ФНС рекомендовала делать это до снятия с регистрации, позже посоветовала сдавать декларацию в обычный срок — до 28 апреля следующего года. Мой жизненный опыт показывает, что налоговые чаще ориентируются на первый вариант.

ИП на ОСН подают 3-НДФЛ и декларацию по НДС. Дедлайн декларации 3-НДФЛ — 5 рабочих дней после внесения записи в ЕГРИП, налог нужно уплатить в течение 15 дней.

Декларация по НДС подается не позже 25 числа месяца, следующего за кварталом, в котором ИП закрылся. Например, если ИП закрылся 27 февраля, декларацию по НДС нужно подать до 25 апреля. Налог нужно уплатить либо сразу, либо разделить на три части и платить в течение квартала подачи декларации ежемесячно до 28 числа.

ИП на ПСН имеет право пересчитать стоимость патента пропорционально отработанному времени. Переплату можно зачесть или вернуть. Подать заявление на перерасчет нужно до того, как патент закончится.

Долги ИП не спишутся после закрытия

Если вы закроете ИП и останетесь должны государству или кредиторам, долги останутся за вами. Погасить долги можно добровольно. Еще их могут взыскать через суд.

Шаг 3

Подать заявление в налоговую

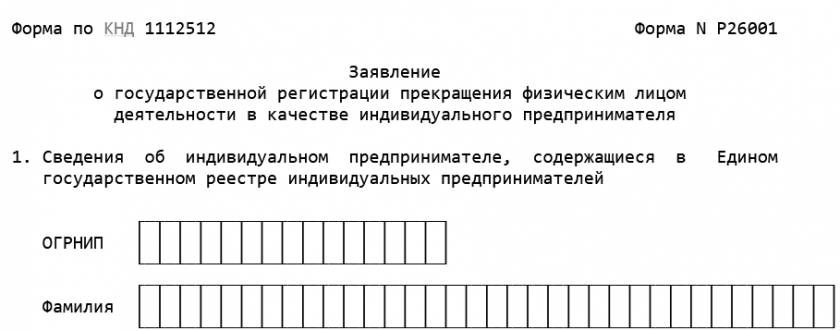

Чтобы закрыть ИП, нужно подать заявление в ту налоговую, где вы регистрировались. Заявление по форме № Р26001 заполняем либо на компьютере, либо вручную печатными буквами черной ручкой.

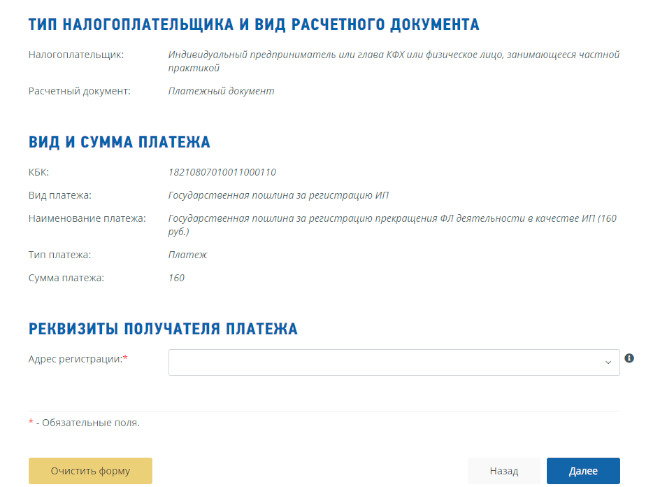

Госпошлину за регистрацию прекращения деятельности ИП можно уплатить либо прямо на сайте налоговой службы, либо заполнить там же квитанцию, а уплатить в отделении банка.

Закрытие ИП в 2023 году будет стоить вам 160 Р. Если будете подавать документы через сайт ФНС, нотариуса, через госуслуги или МФЦ, госпошлину платить не надо.

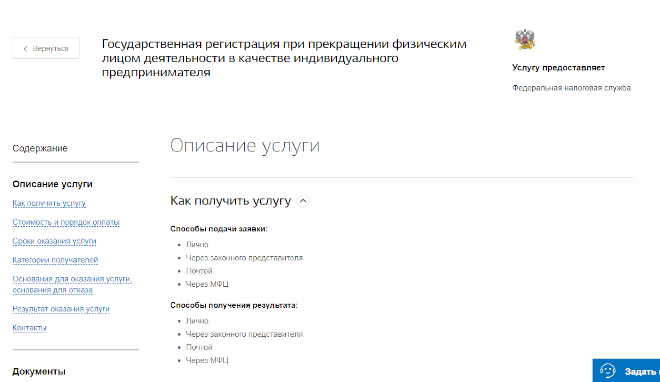

Заявление можно подать одним из пяти способов:

- В налоговой, где регистрировали ИП, — лично или отправить кого-то с нотариальной доверенностью.

- По почте — ценным письмом с описью вложения. Подпись на заявлении нужно заверить у нотариуса.

- Через сайт налоговой службы, в разделе «Подача электронных документов на государственную регистрацию».

- С помощью учетной записи портала госуслуг.

- Через нотариуса.

При личной подаче заявления берите с собой паспорт. Инспектор даст расписку с подписью, датой и штампом — то есть подтвердит, что вы сдали документы. При отправке по почте таким подтверждением считаются кассовый чек и опись вложения, подписанная сотрудником почты. Датой подачи заявления считается день, когда налоговая получит письмо.

Срок закрытия ИП в 2023 году — 5 рабочих дней с момента получения документов налоговой. После этого она выдает уведомление о снятии с учета и лист записи ЕГРИП. Если подавали документы через МФЦ, то срок увеличивается до 11 дней.

Шаг 4

Сформировать отчет о закрытии фискального накопителя

Налоговая снимет контрольно-кассовую технику с учета после того, как зарегистрирует прекращение деятельности ИП.

После этого нужно сформировать и отправить в налоговую отчет о закрытии фискального накопителя. Но с этим могут возникнуть проблемы, лучше снять кассу с учета самостоятельно, до закрытия ИП. Для этого подайте на сайте ФНС электронное заявление о снятии кассы с учета, к нему приложите отчет о закрытии фискального накопителя.

Контрольно-кассовая техника снимется с учета в течение 10 рабочих дней с даты подачи заявления в бумажном или электронном виде. После этого формируется карточка о снятии ККТ с регистрационного учета. В электронном виде такая карточка формируется за пару часов.

Шаг 5

Закрыть расчетный счет

Тут все просто. Чтобы закрыть счет, нужно заполнить заявление, форму для него дадут в банке. Банк все сделает сам.

Шаг 6

Хранить документы вечно

Документы по работе ИП и налоговые документы нужно хранить минимум 5 лет, считая с года прекращения регистрации ИП.

Расчеты по страховым взносам нужно хранить в течение 6 лет. Большинство документов по сотрудникам — в течение 50 лет. Конкретные сроки хранения документов по видам есть в перечне Росархива.

Частые вопросы о снятии ИП с учета

Как уплатить страховые взносы? Можно единым налоговым платежом на сайте ФНС.

Как узнать, закрыт ли ИП? Статус ИП можно уточнить на сайте ФНС в разделе «Предоставление сведений из ЕГРЮЛ/ЕГРИП в электронном виде».

Как закрыть ИП в другом городе? Документы нужно подать в ту же налоговую, куда их подавали при регистрации ИП:

- По почте — ценным письмом с описью вложения. Подпись на заявлении нужно заверить у нотариуса.

- Через сайт налоговой службы в разделе «Государственная онлайн-регистрация бизнеса».

- Через сайт госуслуг.

- Через МФЦ.

- Через нотариуса.

Как закрыть ИП, если не велась деятельность? Чтобы закрыть ИП, который не работал, нужно:

- Сдать отчетность и уплатить фиксированные взносы за себя. Количество и форма отчетов зависит от системы налогообложения, которая была выбрана при регистрации ИП. Те, кто работал на патенте или платил НПД, отчетность не сдают.

- Подать заявление на закрытие ИП в ИФНС.

- Закрыть расчетный счет в банке.

Можно ли закрыть ИП по доверенности? Да, если она нотариально заверенная. Еще нужно заверить у нотариуса подпись ИП на заявлении о регистрации прекращения деятельности. Если подаете заявление по доверенности, в форме № Р26001 заполняется раздел № 5.

Может ли налоговая снять с учета ИП? Налоговая или суд могут принудительно снять ИП с регистрации и исключить его из ЕГРИП. Причины бывают разные, вот основные:

- Смерть предпринимателя.

- Банкротство.

- Решение суда.

- ИП не платит налоги и не сдает отчетность больше 15 месяцев.

Если ИП снят с учета, как взыскать долг? Если ИП прекратил работать, ему не простят долги, а будут взыскивать как с обычного человека, в том числе через суд.

Результатом такого суда может стать мировое соглашение, реструктуризация долга или продажа имущества.

Как закрыть ИП, если мобилизовали? Если вы прекращаете деятельность в связи с частичной мобилизацией, то можно подать электронное заявление Р26001 через сайт ФНС. Это работает как с электронной подписью, так и без.

При закрытии без электронной подписи к заявлению нужно приложить:

- Фото или скан страниц паспорта или военного билета с фотографией, ФИО, серией и номером документа, сведениями о выдаче документа.

- Селфи заявителя с указанными страницами для подтверждения личности.

Я хочу прекратить деятельность ИП

Формируем пакет документов

Вам потребуются следующие документы:

-

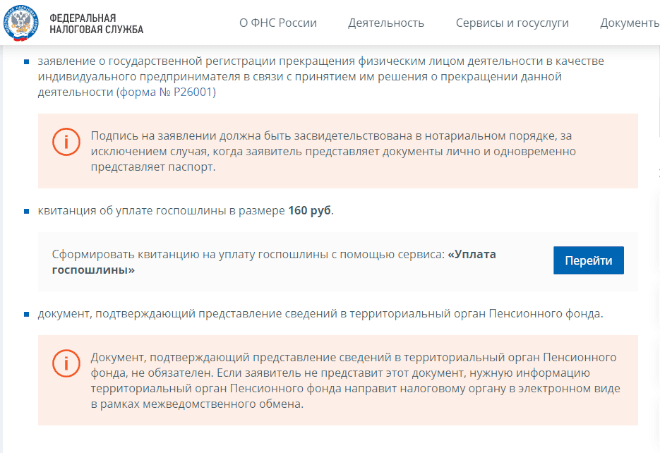

заявление о государственной регистрации прекращения физическим лицом деятельности в качестве индивидуального предпринимателя в связи с принятием им решения о прекращении данной деятельности (форма № Р26001)

Подпись на заявлении должна быть засвидетельствована в нотариальном порядке, за исключением случая, когда заявитель представляет документы лично и одновременно представляет паспорт.

-

квитанция об уплате госпошлины в размере 160 руб.

Уплачивать государственную пошлину не требуется при направлении документов в электронном виде, подписанных электронной подписью заявителя, в том числе через МФЦ и нотариуса.

Перейти Сформировать квитанцию на уплату госпошлины с помощью сервиса: «Уплата госпошлины»

-

документ, подтверждающий представление сведений в территориальный орган Пенсионного фонда.

Документ, подтверждающий представление сведений в территориальный орган Пенсионного фонда, не обязателен. Если заявитель не представит этот документ, нужную информацию территориальный орган Пенсионного фонда направит налоговому органу в электронном виде

в рамках межведомственного обмена.Перечень сведений, представляемых в территориальный орган Пенсионного фонда, определен подп. 1–8 п. 2 ст. 6 и п. 2 ст. 11 Федерального закона от 01.04.1996 № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования», а также ч. 4 ст. 9 Федерального закона от 30.04.2008 № 56-ФЗ «О дополнительных

страховых взносах на накопительную часть трудовой пенсии и государственной поддержке формирования пенсионных накоплений».

Представляем документы

Документы могут быть переданы в налоговую инспекцию любым удобным для вас способом:

- непосредственно в инспекцию — лично или через представителя по доверенности.

- в многофункциональный центр — лично или через представителя по доверенности. Информацию об оказании данной услуги в Вашем МФЦ необходимо уточнить на сайте МФЦ.

Инспекция примет документы и выдаст (направит) расписку в их получении.

Получаем документы

На 6-й рабочий день после подачи документов заявитель лично или через представителя по нотариально удостоверенной доверенности может получить:

- лист записи ЕГРИП

В случае отказа в государственной регистрации вы получите документ, в котором изложена причина отказа.

Перечень оснований для отказа в государственной регистрации определен п. 1 ст. 23 Федерального закона от 08.08.2001 № 129-ФЗ «О государственной регистрации юридических

лиц и индивидуальных предпринимателей».

Документ могут направить в ваш адрес и по почте. В пределах территории Москвы документ можно получить также через DHL Express и Pony Express.

Ликвидация – это прекращение деятельности или существования какого-либо явления. В гражданском праве под ликвидацией понимают прекращение деятельности юридического лица, например, общества с ограниченной ответственностью. По аналогии используют понятие «ликвидация ИП», хотя это не совсем корректно.

Индивидуальный предприниматель – это физическое лицо, которое получило право заниматься бизнесом. Если бизнес не приносит доход или у собственника изменились планы, ИП надо сняться с регистрационного учёта и прекратить предпринимательскую деятельность. Эта процедура намного проще, чем закрытие ООО, однако в ней тоже есть свои особенности.

Можно ли закрыть бизнес с долгами

Начнем с того, возможна ли ликвидация ИП с долгами. Ведь причиной прекращения деятельности часто становятся убытки в бизнесе и задолженности перед бюджетом. Можно ли сняться с налогового учёта в этом случае?

Да, можно, однако это не означает, что долги перед кредиторами и государством будут автоматически списаны. Ведь обязательства в данном случае возникли у конкретного физического лица, зарегистрированного в качестве ИП. И снятие индивидуального предпринимателя с налогового учёта на эти обязательства никак не влияет.

Об этом, в частности, ФНС сообщает в письме от 13.08.2010 N ШС-37-3/9075@: «Таким образом, прекращение физическим лицом деятельности в качестве индивидуального предпринимателя не является обстоятельством, которое влечет прекращение возникшей от осуществления такой деятельности обязанности по уплате налога». Если предпринимательская деятельность зашла в тупик и долги платить нечем, то после закрытия ИП рекомендуется пройти процедуру банкротства.

При этом всего несколько лет назад разрешалась только ликвидация ИП без долгов. Перед закрытием бизнеса надо было получить справку об отсутствии задолженностей по взносам. И если фонд не выдавал эту справку, ИФНС не снимала предпринимателя с учёта. В результате долги по взносам росли, хотя бизнесом предприниматель уже давно не занимался. Но сейчас подобная практика прекращена, поэтому налоговая инспекция обязана принять у вас заявление по форме Р26001.

Какие документы нужны для снятия ИП с учёта

Документы, которые надо подготовить для прекращения индивидуальной предпринимательской деятельности, перечислены в статье 22. 3 закона от 08.08.2001 N 129-ФЗ:

- заявление по форме Р26001;

- квитанция об уплате госпошлины;

- документ, подтверждающий представление сведений в территориальный орган Пенсионного фонда РФ (с 2023 года ПФР и ФСС объединились в Социальный фонд России).

Такой же перечень приводится на сайте ФНС. Причём, особо подчеркивается, что документ, подтверждающий представление сведений в территориальный орган Пенсионного фонда, не обязателен. Ведь если заявитель его не представит, ИФНС самостоятельно запросит сведения по межведомственному запросу.

Заявление по форме Р26001

Форма заявления Р26001 утверждена приказом ФНС России от 31.08.2020 № ЕД-7-14/617@. В бланке всего одна страница, где надо указать следующие сведения:

- код ОГРНИП;

- полное имя индивидуального предпринимателя;

- код ИНН;

- контактные данные: телефон и email;

- способ получения документа, подтверждающего снятие ИП с учёта: лично заявителю, почтой или доверенному лицу.

Объяснять причины, по которым предприниматель прекращает бизнес, или указывать сумму задолженности перед бюджетом и партнёрами не требуется. Заранее подписывать заявление Р26001 не надо, потому что подпись заявителя должен удостоверить налоговый инспектор или нотариус.

Квитанция на госпошлину для ликвидации ИП

Ликвидация ИП без электронной цифровой подписи заявителя обойдётся в 160 рублей. Именно такую сумму составляет госпошлина за снятие предпринимателя с учёта. Но за ликвидацию ИП можно не платить, если документы направляются, заверенные ЭЦП. Если же электронной подписи у предпринимателя нет, то пошлина обязательна.

Квитанция оплачивается на реквизиты регистрирующего налогового органа. Если вы не меняли прописку, скорее всего, это будет та же налоговая инспекция, где проводилась регистрация ИП. В случае сомнений можно уточнить нужные контакты на горячей линии Федеральной налоговой службы или в ближайшей ИФНС.

А можно подготовить квитанцию для оплаты пошлины с помощью бесплатного сервиса ФНС. В этом случае нужные реквизиты будут заполнены автоматически, надо только указать свой адрес регистрации.

Если вы планируете провести ликвидацию ИП через МФЦ, то выбирайте в поле «Тип платежа» соответствующее описание. Но только заранее уточните, какой именно многофункциональный центр принимает документы.

Читайте также:

- Можно ли приостановить деятельность ИП

Ликвидация ИП по шагам

А теперь детально опишем процедуру ликвидации ИП. Пошаговая инструкция поможет вам самостоятельно пройти этот путь быстро и без неприятных последствий.

Шаг 1. Увольте своих работников и сдайте отчётность по ним

ИП без работников этот шаг пропускают, а работодателям придётся потратить на закрытие бизнеса чуть больше времени.

В соответствии со статьей 180 ТК РФ работников надо уведомить об увольнении не позже, чем за два месяца до прекращения работы, но это требование относится только к организациям. Для ИП такой срок не установлен, однако предприниматель должен подать в службу занятости уведомление об увольнении персонала за две недели до этого. Поэтому обычно и работников уведомляют в этот же срок — за две недели. Необходимо также оформить кадровые документы (приказ об увольнении и записку-расчёт), выплатить работнику зарплату и внести запись в трудовую книжку.

В фонды и ИФНС сдают последнюю отчётность по работникам. А в течение 15 дней после сдачи отчётов необходимо перечислить страховые взносы за сотрудников.

Шаг 2. Снимите с учёта ККТ и закройте расчётный счёт

Этот шаг обязателен не для всех ИП, а только тех, у кого был зарегистрирован кассовый аппарат или открыт расчётный счёт.

Снятие ККТ с учёта оформляется заявлением по форме, утверждённой Приказом ФНС от 08.09.2021 № ЕД-7-20№799@.

В принципе, налоговая инспекция снимает ККТ с учёта автоматически, как только в ЕГРИП будет внесена запись о прекращении предпринимательской деятельности. Однако в этом случае передать кассовый аппарат другому владельцу будет проблематично, поэтому рекомендуем всё-таки снимать ККТ с учёта по заявлению.

Одновременно с этим можно обратиться в банк для закрытия расчётного счёта. Здесь никаких крайних сроков не установлено, т.е. счёт может оставаться открытым и после ликвидации ИП, но за его обслуживание придётся платить, если тариф это предусматривает. В зависимости от банка процедура закрытия р/с может занять около недели или чуть больше. Все подробности можно узнать в самом кредитном учреждении.

Шаг 3. Подготовьте и подайте документы для ликвидации ИП

Перечень документов для прекращения предпринимательской деятельности мы уже рассмотрели выше, он очень простой – заявление Р26001 и квитанция на 160 рублей.

Документы могут быть поданы лично в ИФНС или направлены почтой (в этом случае подпись заявителя в форме Р26001 должен заверить нотариус). Закрытие ИП через МФЦ может оказаться самым удобным вариантом, если ближайший к вам центр оказывает такие услуги. Однако таких МФЦ не так много.

Ликвидация ИП через Госуслуги на самом портале невозможна, т.к. это неэлектронная услуга. В данном случае Портал может только предоставить информационную поддержку, т.е. описать процедуру прекращения предпринимательской деятельности.

Например, здесь можно узнать о причинах отказа в ликвидации:

- непредставление необходимых документов;

- подача заявления в ненадлежащий регистрирующий орган;

- несоблюдение нотариальной формы заявления, если она необходима;

- подписание заявления неуполномоченным лицом.

Если же вас интересует именно онлайн-способ снятия ИП с учёта, то при наличии ЭЦП надо обратиться на сайт ФНС. Ликвидация ИП через Госуслуги таких возможностей не предоставляет.

На шестой рабочий день после получения заявления Р26001 налоговая инспекция направляет на электронный адрес заявителя лист записи ЕГРИП о снятии предпринимателя с учёта. При желании получить бумажный документ о закрытии ИП надо обратиться с заявлением в этот регистрирующий орган.

Шаг 4. Заплатите за себя страховые взносы

Предприниматели без работников, а также ИП-работодатели должны перечислить оставшуюся сумму страховых взносов за себя в течение 15 дней после снятия с учёта (статья 432 НК РФ). Рассчитать сумму к уплате можно на нашем калькуляторе взносов. Однако, если вы хотите учесть эту сумму при расчёте налога на УСН, взносы надо перечислить ещё до закрытия ИП.

Шаг 5. Сдайте декларации и заплатите налоги

Срок сдачи последней отчётности и уплаты налогов зависит от системы налогообложения ИП:

- ПСН – на этом режиме нет деклараций, а налог предприниматель платит в виде стоимости патента, т.е. до конца срока его действия надо перечислять нужную сумму;

- УСН и ЕСХН – сдать декларацию и заплатить налог необходимо не позже 25 числа месяца, следующего за месяцем снятия ИП с учёта;

- ОСНО – на этом режиме два разных налога: сдать 3-НДФЛ надо в течение 5 дней после закрытия ИП, налог заплатить в течение 15 дней; НДС – не позже 25 числа месяца, следующего за кварталом закрытия.

На этом процедура прекращения предпринимательской деятельности завершена. Помните, что хранить документы, подтверждающие расчёт и уплату платежей в бюджет надо минимум 4 года после закрытия бизнеса (статья 23 НК РФ). В течение этого периода ИФНС может инициировать проверку деятельности ИП.

Бесплатная консультация по налогообложению

Ликвидация ИП без сотрудников

- 16 июня 2022

- Просмотров:

Процедура закрытия бизнеса вынуждает предпринимателей искать ответы на массу вопросов, ведь, чтобы прекратить деятельность без негативных последствий, нужно придерживаться конкретной последовательности действий.

В статье:

- Первые шаги перед закрытием бизнеса

- Уплата взносов и налогов в бюджет, расчеты с партнерами

- Условия закрытия кассы

- Расторжение договора на обслуживание счета

- Этапы снятия ИП с учета

- Формирование документов в соответствии со способом подачи

- Информирование ИФНС о закрытии ИП

- Получение данных о ликвидации ИП

- Сроки сдачи налоговой декларации для ИП на УСН

В частности, еще до уведомления инспекции о ликвидации, предпринимателю нужно погасить накопленные долги в бюджет и контрагентам, рассчитаться с фондами, расторгнуть отношения с банком, сдать отчет по кассе. Если ИП был работодателем, то дополнительно придется уволить сотрудников, правильно оформив кадровые документы и подав соответствующие отчеты.

Наша пошаговая инструкция научит, как закрыть ИП без сотрудников поэтапно. Работодатели также могут использовать эту справочную информацию, так как для них последовательность приведенных шагов будет аналогичной.

1. Первые шаги перед ликвидацией

Не торопитесь подавать заявление в налоговую, пока не пройдете нижеперечисленные шаги. При закрытии бизнеса важно не торопиться и следовать поэтапно, чтобы ликвидация не доставила лишних проблем. При нарушении последовательности, результаты могут быть неприятными — от дополнительных расходов до разбирательств в суде.

Если вам важен ответ, как закрыть ИП без работников правильно, начните с действий, приведенных ниже.

1.1 Уплата отчислений и налогов, расчеты с партнерами

Вы знаете, что статус индивидуального предпринимателя двойственный: одновременно вы продолжаете быть и физическим лицом. Такая особенность позволяет ИП сниматься с учета даже при наличии долгов — они не аннулируются после исключения из реестра, а остаются обязательствами уже физического лица. Но стоит ли пользоваться этой возможностью, ведь долг не просто не исчезнет после закрытия, а будет расти — к нему прибавятся пени, неустойки, штрафы.

Предпринимателям выгодно оплачивать накопленные финансовые обязательства своевременно, придерживаясь норм законодательства:

- Оплатите налоги при закрытии ИП на УСН без работников в срок до 25 числа следующего месяца. Для бизнесменов на сельхозналоге условия идентичны.

- Закройте патент до подачи заявления, так как по правилам оплаты, ликвидация ИП на патенте без сотрудников возможна тогда, когда истек срок действия патента.

- Взносы в фонды нужно перечислить в 15-дневный период после даты исключения из реестра предпринимателей.

- Долги партнерам и кредиторам возвращать раньше срока не нужно: придерживайтесь дат оплаты по договору.

Нарушать указанные сроки не следует: при неоплате на вас могут подать в суд для возврата в принудительном порядке. В случае, когда денег недостаточно, стоит обсудить проблему с кредитором: налоговая предоставляет реструктуризацию, банки дают кредитные каникулы, а партнеры входят в положение и меняют сроки оплаты.

К сведению: Если при закрытии ИП остается дебиторская задолженность, не стоит беспокоиться о ее получении: вы имеете право требовать уплаты со стороны партнеров и как физическое лицо.

1.2 Условия при закрытии кассы

Снимая кассу, предпринимателю не нужно беспокоиться о заявлениях — налоговая снимает кассу с учета в одностороннем порядке после исключения гражданина из ЕГРИП. Но, есть отчет, о котором нужно побеспокоиться до ликвидации.

Предприниматели, прекращающие деятельность, должны передать всю информацию с фискального накопителя в налоговый орган и ОФД. Отчет формируется автоматически, если у вас смарт-терминал, а если стоит автономная касса — информация с накопителя считывается непосредственно в инспекции или сервисном центре.

Не упустите нюанс: После прекращения деятельности вы обязаны предоставлять накопитель по первому требованию налоговой. В течение 5 лет может быть инициирована проверка прошлых периодов, поэтому не торопитесь утилизировать фискальник.

Решили закрыть дело?

В помощь предпринимателям создан специальный онлайн-сервис, на котором можно без труда подготовить документы для ликвидации, указав стандартную информацию в анкете. Сервис сам переведет данные в нужный формат заявления. Документы доступны для скачивания и для онлайн-подачи в ИФНС.

1.3 Прекращение обслуживания счета в банке

На расчетном счете может быть нулевой остаток, но даже в этом случае бизнесмену не стоит забывать о прекращении обслуживания. Пока счет действует — банк вправе начислять абонентскую плату.

Несвоевременно закрытый счет может повлечь и другую проблему: если на него поступят деньги после закрытия ИП, операция будет признаком незаконного предпринимательства для ФНС, а это как минимум карается штрафом.

Обратитесь в свой банк, чтобы уточнить — можно ли закрыть счет дистанционно: большинство кредитных организаций поддерживают такую возможность.

О дебиторской задолженности не переживайте: мы уже говорили, что она доступна для востребования вне зависимости от статуса ИП.

2. Этапы снятия ИП с учета

2.1 Подготовка документов по способам подачи

Для закрывающихся ИП есть приятное известие — большой пакет документов вам не потребуется. Самое важное — правильно подготовить заявление №Р26001. ФНС принимает только актуальные бланки с информацией, внесенной в соответствии с правилами машиночитаемости бланков. Это значит, что вам придется внимательно изучить условия заполнения, требования к шрифту, пробелам, сокращениям и переносам или воспользоваться онлайн-сервисом, который заполнит заявление автоматически в соответствии со всеми правилами.

Кроме заявления, могут потребоваться документы, которые предъявляются в зависимости от способа подачи:

- Квитанция на госпошлину предъявляется, если документы подаются в бумажном виде в ИФНС — лично предпринимателем, почтой или представителем ИП. В этом случае нужно заранее оплатить 160 рублей, а квитанцию желательно предоставить при подаче. Если будете подавать данные на ликвидацию дистанционно, то платить госпошлину вам не потребуется, и квитанция не пригодится.

- Паспорт необходимо иметь при себе, если вы будете подавать документы самостоятельно в налоговую инспекцию или МФЦ. Паспорт удостоверяет личность заявителя.

- Доверенность от нотариуса потребуется вашему представителю, если вы доверяете подачу документов третьему лицу.

Не забудьте, что при подаче бумажных документов без личного присутствия (представителем или почтой), вам нужно заранее посетить нотариуса, чтобы удостоверить свою подпись на бланке Р26001. А если вы подаете распечатанное или заполненное вручную заявление лично в налоговую или многофункциональный центр — вашу подпись удостоверяет сотрудник (расписаться нужно при нем).

2.2 Подача данных в ИФНС по закрытию ИП

Отправить документы по ликвидации в налоговую сегодня можно разными способами:

- Онлайн через наш сервис, если хотите закрыть ИП без сотрудников, не посещая инспекцию лично. Нужные документы сервис сформирует автоматически и направит в ФНС по цифровой подписи.

- В ИФНС или МФЦ, в бумажном виде. Можно обратиться самому или доверить подачу представителю с оформленной на него доверенностью.

- Почтовой отправкой или курьером.

- С помощью нотариуса, по его ЭЦП. Удобный, но дорогостоящий способ подачи.

Пройдите ликвидацию онлайн!

С нашим сервисом, вам не придется стоять в очередях или платить нотариусу за удаленную подачу. Вы сами подготовите заявление в автоматической программе и направите его в ИФНС через наш сайт. Это займет не более 15 минут!

2.3 Получение уведомления о ликвидации ИП

Заявитель узнает о результате рассмотрения документов через 5 дней после их подачи. По умолчанию, ФНС направит уведомление по электронной почте, которую вы укажите в поле контактной информации в бланке Р26001. Если же в ликвидации будет отказано, в письме от ФНС будет написана причина.

При желании получить подтверждение прекращения деятельности в бумажном виде — не забудьте, что нужно поставить соответствующую отметку при подаче формы Р26001 и забрать распечатанный лист записи ЕГРИП по месту подачи.

2.4 Сроки подачи налоговой декларации для ИП на УСН

Следовать нашей пошаговой инструкции можно как при закрытии ИП на УСН без работников, так и с ними. Разница состоит в одном пункте — работодатели до подачи заявления должны уволить персонал в соответствии с нормами Трудового Кодекса.

В любом случае завершающий этап ликвидации бизнеса предпринимателя на упрощенном налоге — это подача налоговой декларации. Срок ее отправки в законе не прописан, но мы рекомендуем ориентироваться на разъяснения Минфина, в которых ведомство советует сдавать декларацию по УСН не позже 25 числа следующего месяца после закрытия ИП.

Важно: Налоговая декларация подается, даже если предприниматель ни дня не отработал за прошедший год. В таком случае, декларация подается нулевая.

Подготовьте документы для закрытия

Если не планируете подавать заявление онлайн, наш сервис будет полезен для формирования документов. Мы поможем правильно заполнить графы заявления Р26001 и приложим инструкцию по подаче в налоговый орган. Вы будете уверены, что ФНС не откажет в снятии с учета из-за ошибок при заполнении формы.

Ликвидация ИП — пошаговая инструкция 2023 года пригодится тем, кто хочет закрыть бизнес, но не знает, с чего начать. В статье расскажем, какие документы потребуются для прекращения предпринимательской деятельности, куда их нужно подать и как сэкономить на уплате госпошлины.

Основания для закрытия ИП

Основания для закрытия ИП условно можно разделить на две категории:

- По решению самого предпринимателя. Если ИП по какой-то причине больше не хочет заниматься собственным бизнесом, он может его закрыть. Для этого придется погасить все долги, уволить работников и оформить необходимые документы.

- По решению государственного органа:

- Налоговой службы — у ФНС есть право исключить предпринимателя из ЕГРИП в том случае, если он не сдает отчетность в течение 15 и более месяцев и при этом имеет непогашенную налоговую задолженность.

- Суда — соответствующее решение принимается, например, в том случае, если ИП не может самостоятельно погашать долги, в связи с чем суд признает его банкротом.

Как подготовиться к закрытию ИП

Чтобы закрыть ИП, нужно привести в порядок дела и документы. Впрочем, налоговая не может отказать в исключении предпринимателя из ЕГРИП только на основании незакрытых долгов. Перед обращением в ФНС нужно:

- Принять решение о прекращении деятельности в качестве ИП. Оформлять его документально необязательно — закон на этот счет никаких указаний не содержит.

- В течение месяца со дня принятия решения об упразднении ИП передать в территориальное отделение СФР сведения о работниках предпринимателя (придется заполнить необходимые разделы формы ЕФС-1). Подробнее о ЕФС-1 мы писали в статье.

- Уведомить службу занятости населения о предстоящем увольнении сотрудников в связи с ликвидацией (не менее чем за две недели до увольнения — п. 2 ст. 25 закона «О занятости…» от 19.04.1991 № 1032-1) и предупредить об этом самих работников (не менее чем за два месяца до увольнения — ч. 2 ст. 180 ТК РФ).

- Рассчитать размер страховых взносов за сотрудников и погасить недоплату (при ее наличии). Расчет и форма 6-НДФЛ подаются в налоговую. Также в налоговую следует сдать персонифицированные сведения. Об этой новой форме с 2023 года мы рассказали здесь.

- Направить заявление о снятии с учета в территориальное отделение СФР, а также копии приказов об увольнении работников (подп. 3 п. 3 ст. 6 федерального закона «Об обязательном…» от 24.07.1998 № 125-ФЗ).

- Закрыть расчетный счет в банке.

- Снять с учета онлайн-кассу (если вы ее регистрировали) — для этого нужно подать в налоговую соответствующее заявление.

- Уплатить фиксированные взносы за себя, сдать налоговые декларации и другую отчетность, заплатить налоги.

- Подготовить пакет документов, необходимых для закрытия ИП, и передать их в ФНС.

Все перечисленные действия нужно выполнять только в том случае, если у вас есть наемные работники. Если работников нет, шаги, направленные на взаимодействие с фондами, вы пропускаете.

В КонсультантПлюс есть множество готовых решений, в том числе статья об алгоритме представления отчетности при закрытии ИП. Если у вас еще нет доступа к системе, оформите пробный онлайн-доступ бесплатно.

Какие документы понадобятся

Чтобы закрыть ИП, понадобятся следующие документы:

- Заявление о регистрации прекращения деятельности в качестве ИП, составленное по форме Р26001. О том, как его заполнить, расскажем ниже.

- Документ об уплате госпошлины (ее нужно платить только в том случае, если вы подаете документы непосредственно в налоговую на бумажном носителе).

- Справка из Социального фонда России о том, что вы передали им сведения о застрахованных лицах (нужна только в том случае, если у вас есть наемные работники). Справку можно и не подавать — в этом случае налоговики сделают запрос в СФР самостоятельно.

Заполнение заявления по форме Р26001

Форма заявления на ликвидацию ИП Р26001 унифицированная — она закреплена приказом ФНС России от 31.08.2020 № ЕД-7-14/[email protected] Новая форма действует с 25.11.2020. Ее можно заполнить на компьютере или от руки — черными чернилами, разборчиво и без исправлений. В заявлении указывают номер телефона заявителя и адрес электронной почты — на нее придет результат обращения в налоговую. Раздел 3 формы заполнять не нужно — это сделают сотрудники налоговой при приеме документа.

Кликнув по картинке ниже, вы можете бесплатно скачать бланк и образец такого заявления:

Заявление на закрытие ИП

Скачать

Уплата госпошлины

В соответствии с подп. 7 п. 1 ст. 333.33 НК РФ размер госпошлины, которую следует уплатить при закрытии ИП, составляет 160 рублей (20 процентов от размера пошлины, взимаемой при регистрации ИП; ее размер составляет 800 рублей). Можно сэкономить, подав документы не на бумажном носителе, а через интернет — в этом случае платить не придется (подп. 32 п. 3 ст. 333.35 НК РФ).

Документ об оплате нужно приложить к заявлению по форме Р26001 — налоговая примет (п. 3 ст. 333.18 НК РФ):

- платежное поручение с отметкой об исполнении, если платили безналичным способом;

- банковскую квитанцию, если платили наличными.

Квитанцию для оплаты можно сформировать на сайте ФНС — для этого воспользуйтесь сервисом «Уплата госпошлины».

Способы сдачи документов

Документы подаются в регистрирующую налоговую инспекцию по месту жительства. Найти инспекцию, которая обслуживает ваш адрес, можно на сайте ФНС. Передать документы можно разными способами:

- Посетив отделение налоговой лично или передав документы через представителя (в этом случае на имя представителя потребуется оформить доверенность и заверить у нотариуса подпись предпринимателя, поставленную на заявлении).

- Через МФЦ — также лично или через представителя.

- Через нотариуса. Он может заверить заявление своей электронной подписью и передать его на рассмотрение через интернет (абз. 3 п. 1 ст. 9 ФЗ № 129). Услуга платная — стоимость лучше уточнить у самого нотариуса заранее.

- По почте. Документы нужно направить ценным письмом с описью вложения и уведомлением о вручении адресату.

- Через специальный сервис на портале ФНС. Чтобы закрыть ИП через личный кабинет налогоплательщика, потребуется электронная подпись. Можно воспользоваться учетной записью от портала «Госуслуги».

- Через портал «Госуслуги». Это еще один способ закрыть ИП онлайн — перейдите на портал и заполните регистрационную форму.

Срок рассмотрения заявления

ФНС рассматривает документы в течение пяти рабочих дней с момента получения (п. 1 ст. 8, п. 8 ст. 22.23 ФЗ № 129). Если по заявлению будет вынесено положительное решение, налоговая направит заявителю выписку из ЕГРИП, содержащую запись о том, что ИП ликвидирован. В случае отказа налоговая пришлет соответствующее уведомление — в нем будет указана причина, по которой предпринимателя не сняли с регистрационного учета.

Получение подтверждения факта снятия с регистрации

Подтверждение факта снятия с регистрации выдается в электронном виде — выписка из ЕГРИП заверяется усиленной электронной подписью налоговой. Бумажный документ предоставляется только в том случае, если заявитель заранее подавал запрос на его выдачу (п. 3 ст. 11 ФЗ № 129).

Если вы подавали такой запрос, порядок выдачи бумажной выписки зависит от способа обращения в налоговую — документ можно получить в отделении ФНС, в МФЦ или у нотариуса.

Нужно ли посещать фонды?

В том случае, если у предпринимателя были наемные работники, после закрытия ИП придется оповестить об этом все фонды, в которые он производил отчисления.

Так, в Социальный фонд России сведения о сотрудниках, которые работали у ИП, нужно передать в течение месяца со дня принятия решения о закрытии (абз. 5 п. 2 ст. 9 федерального закона «Об индивидуальном…» от 01.04.1996 № 27-ФЗ). Если этого не сделать, закрыть ИП через налоговую не получится — налоговики заявление о ликвидации отклонят (см., например, постановление ФАС Центрального округа от 26.11.2012 по делу № А14-745/2012).

Проводить отдельную процедуру снятия с учета в СФР не требуется.

Итоги

Итак, чтобы закрыть ИП, нужно привести в порядок документы и уволить работников (если они есть). После этого можно обращаться в налоговую — лично или через интернет. Заявление о закрытии ИП рассматривают в течение пяти дней. Если у предпринимателя нет непогашенных долгов, сведения о предприятии будут исключены из ЕГРИП.